理性投資 - 提升回報率,投資困頓,雜碎(9) 港股博弈

http://clcheung.wordpress.com/2012/12/04/%E7%90%86%E6%80%A7%E6%8A%95%E8%B3%87-%EF%BC%8D-%E6%8F%90%E5%8D%87%E5%9B%9E%E5%A0%B1%E7%8E%87%EF%BC%8C%E6%8A%95%E8%B3%87%E5%9B%B0%E9%A0%93%EF%BC%8C%E9%9B%9C%E7%A2%8E%EF%BC%889%EF%BC%89/1. 微增值概念

一年有大概240個交易日,如果每日回報率是0.1%,不用複式計算,年回報率已是24%。設想在現有投資基礎上,可以用何種方式提升0.05至0.1%回報率?事件引發交易,期指,期權,系統交易,炒業績等等,都是有可能。但是每日提升0.05%,談何容易,不然,大家都發了。提升回報率,要科學化,不是靠幻想可以達到。

2. 量化事件引發交易優勢

要科學化,就要量化,增值,增加勝算。事件引發交易event play優勢,可以量化嗎?可以增加勝算嗎?有難度,不是不可能。其中一個方法是如下將事件歸類,分析存檔,未來可以有效將判斷準繩提高:

醜聞,壞消息

要個別情況衡量

2012年5月, # 0589寶姿 事件,未有披露向大股東家族提供多筆免息貸款,暴跌。基金股,較難復原。

2012年4月,# 0538味千(中國) 事件,湯底事件受質疑,公司反應遲緩,一發不可收拾。基金股,較難復原,估值高,應幫手插幾腳。

2012年11月,# 1198皇朝傢俬 彈弓手,供股。再受質疑,不過OT cycle應該接近完成。

2012年11月,酒鬼酒事件,火燒連環船,A股暴跌,前車可監,

2011年12月,重慶啤酒事件,火燒連環船,A股暴跌。

2011-2012年,奶粉體育用品板塊崩潰,應幫手插幾腳。OT板塊,較難復原。剩下存活者,似乎可以購入。

2010年 # 1338 霸王集團,二惡烷事件。光頭主席賣生髮洗頭水,估值過高,應幫手插幾腳。

2008年?,毒奶事件,板塊信心崩潰。

股權變化

名牌基金入股,重要人士入股

一般而言,市場對名牌基金入股消息反應一般是歡迎,對消息反應時間則是遲鈍。

2012年11月,名牌基金入股 # 0084寶光實業。利好。

2012年 # 2331李寧。利好。

2012年 # 0330思捷環球,舊股東吃回頭草。利好。

連環配股

一般而言,利淡。

# 0886銀基集團,加上業績盈警,完全失去市場信任。

# 1918 融創中國,依然強勁。

2011年 # 3828明輝國際,之後股價下跌。

2010年 # 8032非凡中國,崩盤。

送股

市場反應一般沒有認真看待

# 0449志高控股,市場最初沒有認真看待。

2012年 # 1259青蛙王子,明顯售股,不過市場沒有認真看待。

2012 年 # 1177中國生物製藥。

發邪輪

一般而言,邪。如市況轉好觸發行使,利好。

發A 股

效力轉為一般。

爛基金入股,邪基金入股

小心 x 央。

業務變化

要個別情況衡量,及莊家取向

2012年 # 0874廣州藥業股份,母公司收回王老吉。

2012年 # 0388香港交易所 收購LME,收購受質疑,股價受壓。

出售重要資產

要個別情況衡量,如出售非核心業務或虧損業務,利好

2012年 # 0282壹傳媒,利好

2012年 # 0123 越秀地產,利好,產生新「營運」模式。

隱藏資產引發重估

要個別情況衡量,要對資產有準確估值

2012年11月,# 0662亞洲金融 持有人保股權

2012年,# 2038富士康國際 工業用地

2012年 # 0152深圳國際 前海概念。

政策概念,政策變化

通常需要較深入認識政策,因為市場焦點所在。

2012年 # 0152深圳國際 前海概念。

公路減免收費政策,低能政策,物極必反,逆向反手做好。

2012年11月家電下鄉政策終止。

人事變動,權力爭鬥,惡意收購

2012年 # 2222雷士照明。權力爭鬥,觸發股價大上大落。難以估算。

2012年 # 1111創興銀行, 人事變動,觸發賣盤猜想。難以估算。

2012年 # 0384中國燃氣,被惡意收購。利好。

2012年 # 0330思捷環球,高層集體逃亡。內傷,難以估算,不如睇少一隻。

賣殼變身注資

一般而言,利好,貨源少,利操控。

2012年 # 1036南聯地產控股,萬科買殼入股

2012年 # 0207僑福企業,中糧買殼入股

2012年 # 0577保華建業,變身賭業股

2012年 # 0187北人印刷機械股份,變身燃氣股

2010年 # 8032非凡中國

指數換馬

值得研究及了解

2012年11月,# 0135昆侖能源,爆冷,短暫利好。

2012年11月,# 2333 長城汽車,營運數據一向理想,但是11月股價急升反映聰明錢對消息已然掌控。

2012年 # 0010恒隆集團 # 0101恒隆地產 事件,MSCI 換馬觸發折讓糾正。

分拆

2012年 # 0876永利控股。

2012年 # 6823香港電訊-SS。

IPO

2012年11月# 1314翠華控股,估值高昂,帶動# 0052大快活集團等等股價造好

2012年12月# 1339人保,低估值上市,令板塊受壓。

私有化

失敗

2012年 # 1135亞洲衛星控股

成功

折讓變化

2012年 # 0010恒隆集團 # 0101恒隆地產 事件,MSCI 換馬觸發折讓糾正。

2012年,麗新系積極曝光。

…………………………

3. 回報非線性

愈是勤奮,回報愈高,贊成嗎?不對,回報從來跟投入資源及努力沒有線性關係。

惠理基金,一向對人說是過百人團隊,每年探訪千家公司,作為老散,你沒有他們千份一資源,可是他們的基金回報率是比你強多少?

過去十多年我的母親每年都叫我買 # 0003香港中華煤氣,她從來不看年報,不知道公司業務發展,每次給我的賣點就是它年年都差不多送紅股。我曾經向她解釋除淨原理,聽後,她不以為然,說除淨後好快一定升番。結果我是不敢算算自己的回報率是比她好多少。我投入時間及努力,是她的百倍,回報未必是比她多。惠理基金投入是她的百萬倍,回報可沒有她強。

4. 簡單是美

讀到這裡,大家可是既開心又沮喪?開心的是,不用勤奮也可以有好回報。沮喪的是,沒有好回報的話,勤奮又未必有幫助。

我的母親縱橫股海多年,千錘百鏈,只向我推介一支股票,到了今天,我還是一股未有買過,可算是超越愚蠢的極限。雖然她的回報率未必是永續,但是以邊際效益來算,她已是達到最高境界了。

如果你不享受投資當中的樂趣,將時間放在投資這事上面的邊際效益是很低的,不如買少少盈富,公用,ibond,相信已經不錯。

我傾向相信簡單是美,不過史上最美的方程式E = mc2,也不是第一日就是如此完美簡單。現下只好享受當中樂趣,慢慢提升回報及穩定性。希望將來有由繁入簡的一天。

5. 強化交易優勢

要強化自己的優勢,應該可以從藍海去想:

建立在自己能力圈之上

建立優勢在自己能力圈之上,好處是事半功倍。如我是軟件工程師,去做交易分析軟件就是建立我的優勢。

建立在自己的天賦上

你可能有一些別人沒有的天賦,例如猜市準確的話,何不量化強化自己的優勢,使用最佳工具達到最好回報?

建立在爬糞土之上

例如,我相信買賣港股的投資者,有9成都不看港交所通告。建立優勢在爬糞土之上,即是說別人不做的事,你可以努力去做,看港交所通告,比起花時間去按大利市機好得多。事件引發交易系統就是一個建立在糞土之上的優勢。

建立在無道德感之上

對不起,又再提出無道德感的「好處」。可能是印象太深刻,無道德感的人似乎在這個行業特別成功。一般而言,無道德感的人不自覺自己的道德感低,不過他們都會自動地好好利用,不擇手段達到目的。所以不用提醒了。

6. 投資的三種困頓

這是古代媽媽給兒子的一封信:閱兒信,謂一身備有三窮:用世頗殷,乃窮於遇;待人頗恕,乃窮於交;反身頗嚴,乃窮於行。昔司馬子長雲:然虞卿非窮愁,亦不能著書以自見於後世。是窮亦未嘗無益於人,吾兒當以是自勵也!

寫信的母親叫鄭淑雲,是明代女作家。信裡,鄭媽媽是這樣講的:人的這一生時常會遭遇三種困頓,千古有之,孩子,要做好心理準備:

第一種困頓,擁有卓越的才華,卻遇不到好的平台和機遇;

第二種困頓,以一顆誠摯寬厚的心待人,卻沒有交上值得交的好朋友;

第三種困頓,對自己嚴格要求時常反省,卻無法按照自己的意願來活著;

最後,這位媽媽撫慰兒子,既使人生的際遇如此,也未嘗沒有好處。孩子你要多讀書以自勵,不要放縱自己呀!

我等老散們的三種困頓:

第一種困頓,唔追就爆升,一追就見頂。

第二種困頓,止蝕即反彈,扮價值投資就崩盤。

第三種困頓,成手假值股,半死不活,食之無味,棄之可惜。

價值分析大師的三種困頓:

第一種困頓,經常要低吸,愈吸愈低。

第二種困頓,不敢公開止蝕,扮堅持到底。

第三種困頓,不停寫,股價不停跌,唯有收筆。

技術分析大師的三種困頓:

第一種困頓,浪滔滔,組合又發霉,又到洗板時。

第三種困頓,武林至尊,無敵系統,號令天下,無人跟從,唔通今晚,又食北風?

第三種困頓,經常不斷經歷以上兩種困頓。

7. 最準分析員測市

閣下看到這段,足以證明你是很無聊或是我的忠實粉絲,所以現在準備了一個2013年的中港股市必勝預測作為禮物。不過在click入以下預測之前,你要先做幾件事:

捐出 HK$100,000 至公益金

將此文章以最惡毒連鎖信方式轉寄至你最討厭的10位朋友

誠心稱讚本人10次

發毒誓將會投我一票,讓我成為2013年最準分析員。

名額有限,只對頭5000名粉絲公開:

(現在只剩 30名)

PIMCO輸了 智利債王回報率371%

http://wallstreetcn.com/node/23216所謂江山代有才人出。誰是全球債券投資的王者?這個問題恐怕不能當作單選題。

但如果要問誰是當今世界新興市場債券投資的第一人,那就非智利基金經理Fernando Tisne莫屬,他投資新興市場垃圾債的輝煌戰績連大名鼎鼎的「債券之王」格羅斯都要甘拜下風。

彭博數據顯示,過去十年,Tisne管理的Moneda資產管理公司的拉美基金Moneda Deuda Latinoamericana回報率高達371%,超過了439只資產規模1億美元左右的新興市場債券基金。

Tisne的手下敗將還包括格羅斯創始並任聯席投資官的PIMCO新興市場債券基金Pimco Emerging Markets Bond Fund(PIMEMBI)。PIMEMBI規模72億美元,十年來回報率178%。

去年,PIMCO回報率10.8%,業內平均水平為9.5%,而Moneda Deuda達到了14.7%。

Tisne2000年2月才成立Moneda Deuda Latinoamericana,啟動時規模為1500萬美元。只用十年時間,他就成為新興市場最成功的債券投資者。

Tisne最大的持倉是委內瑞拉國企委內瑞拉石油公司(PDVSA)和墨西哥水泥製造商Cemex SAB de CV。去年這兩大持倉的回報率至少達23%。

但

彭博報導指出,Tisne的超群戰績其實應該歸功於大量投資評級機構未曾分析並給予評級的拉美企業。

遞交監管機構的報告顯示,Tisne管理的這只基金持有22只無評級債券,其中21只的最大持有者都是他本人。

截至去年10月底,Tisne管理的基金持有債券評級等級為B,比投資級低5級。

1994年,他從智利聖地亞哥的天主教大學(PUC)獲得商學學位畢業,進入Moneda公司做股票分析師。

這家公司也才在他加入一年前成立,投資債券以前操作一隻中小盤的智利股票基金。

轉眼近20年過去,當年24歲入行的毛頭小子Tisne今年42歲,還未知天命,卻已經投入十多年前潛心瞭解許多根本算不上大牌的拉美企業。

今年3月19日,Tisne接受電話採訪時這樣評價自己的團隊:

我們管理這只基金的一直是同一個團隊,這使我們能夠真正瞭解那些企業。

我們確實持有一些不那麼有名、流動性也不夠好的公司,很多公司已經認識12年了,我們目睹他們怎樣維繫、怎樣生存下來。

我們可以迅速做出適合的決定。買便宜的債券就是剪息票和收穫資本。

而拉美債券也不負所望。美國銀行數據顯示,過去十年,拉美垃圾債以美元計價回報率245%,比該地區投資級債券或新興市場企業債券都分別高約一倍。

前智利養老基金公司AFP Capital首席投資官、現在為紐約ING Investment Management管理7.5億美元拉美股票的Carlos Legaspy評價

拉美的環境非常給力,但總有些尾部風險可能給你的持倉痛擊。

在美國,你可以多樣化,可在這裡沒有那麼多大牌,所以這是場俄羅斯輪盤賭。它會膨脹爆發,而你恰好又持有它。

既然是賭局,就有贏有輸。

委內瑞拉總統查韋斯任內末期,投資者大量投資該國國債獲利,PDVSA債券價格去年已經回升。

2020年到期Cemex債券去年回報率35%,因為這家每週最大的水泥製造商得益於美國房產市場反彈,延長了67億美元貸款的還款期。

Tisne的另一大持倉是墨西哥造紙商Bio Pappel SAB de CV的債券。過去十年,這家公司的債券有兩次違約。

去年,由於紙張和紙板包裝需求增加推動公司收入增長,2016年到期的該公司美元計價債券收益率下跌5.2%,降至9.77%。

而Tisne持有的另兩項投機級企業債就問題重重。

在巴西央行去年9月決定清算巴西貸款機構Banco Cruzeiro do Sul SA後,該機構16億美元的債券被迫違約。

另一家巴西知名電力公司Centrais Eletricas do Para SA去年2月意外申請破產,去年投資該公司母公司Rede Energia SA. Celpa發行的2016年到期債券虧損多達86%。

此外,引爆金融危機的雷曼兄弟倒閉事件也曾沉重打擊Tisne的基金。2008年10月,該基金虧損30%,成為新興市場表現最差基金,當時摩根大通的拉美高收益指數JPMorgan Broad Latin American High Yield index跌幅22%。

華電福新(816)分布式天然氣項目的淨資產回報率(ROE) stockbisque

http://stockbisque.wordpress.com/2013/06/02/fuxin_distr_eng_roe/筆者將會再寫一兩篇關於華電福新(816)的分析,之後可能沒空再寫了。今天再談天然氣分布式能源。

環保意識推動天然氣分布式能源的發展

隨著國家發展需要和人民更注重環保,天然氣發電,特別是天然氣分布式能源項目將會是大勢所趨。

近日就見到上海國際旅遊度假區(上海迪士尼度假區所在地)將建天然氣分布式能源站的消息。另外,保利協鑫(3800)的首個天然氣分布式能源項目(140.3MW,投資約10億元)也進入環評階段。

小規模分布式天然氣能源

天然氣分布式能源其中一個的優點是因地制宜,十分靈活,項目規模可以由幾百千瓦(KW)到幾百兆瓦(MW)。新奧能源(2688)就嘗試進入小規模市場行列,並在2012年利用美國通用(GE)發電機組(1MW)提供天然氣分布式能源解決方案給東莞的企業。

而華電福新的華電泰州醫藥城樓宇型分布式天然氣三聯供項目,根據新浪新聞,預計將在今年7月份投運。該項目是國家首批四個天然氣分布式能源示範項目其中一個,也是規模最小的一個,只有4MW。不過不要少看只得4MW,該項目設計綜合熱效率達83.82%(一般煤電廠低於50%)及年發電量將達3,000萬度電(註:有些較舊的介紹說2,600萬度)。國內一家四口每月平均用150度電(本港大約是每個月500度電),所以3,000萬度電足夠供應16,666戶全年用電了。

今天主要談的是天然氣分布式能源的淨資產回報率。有三個個案。

1. 上海浦東國際機場項目

以下是International Energy Agency (2008年)的數據:

從上表,可以看到回本期少於六年,換句話說頭六年回報平均大約有16%,到第六年年尾已回本;到第7年起只要付營運、維修等非資本性費用。

浦東機場天然氣分布式能源項目營運模式是這樣的:“該項目利用電價差,白天0.7元/千瓦時的電價時自己發電,夜裏0.2元/千瓦時電價時停機買電,基本上可以實現平均每度電0.6元/千瓦時外加制冷制熱的預想”( 21世紀經濟報道, 2012-03-19)

2. 廣州大學城項目

根據華電福新 2012年11月2日通告,廣州大學城股權轉讓獨立估值報告,可以計算出淨資產回報率大約有12%:

要注意:

要注意:

1.該天然氣分布式能源站免費供熱給大學城,收入只來有售電;

2.由於直受澳洲洪水、台風、新西蘭及日本地震等因素影響,氣源緊張,該天然氣分布式能源站在2012年第一季度僅可基本保持單套機組運行(即利用率只得50%)。

因此,若果日後的項目計及供熱收入及天然氣供應充足,項目淨資產回報率有望高於12%。

3. 深圳華電坪山分布式能源項目

嚴格來說,這個不是個案,是一個可行性研究的預測。

根據深圳華電坪山分布式能源項目環評報告(2012年),“項目建成運行後在經營期內,年供電量 1836GWh,年供熱量 5270000GJ,上網電價 712.3元/MWh、熱價 68 元/GJ 時,總投資收益率 6.34%,資本金淨利潤率 16.1%。”

小總結

以上個案顯示淨資產回報介乎12%~16%。個案一是從用電企業角度計算淨資產回報率,而個案二及三從發電企業計算的。雖然參考個案只得三個,但也有其參考價值。

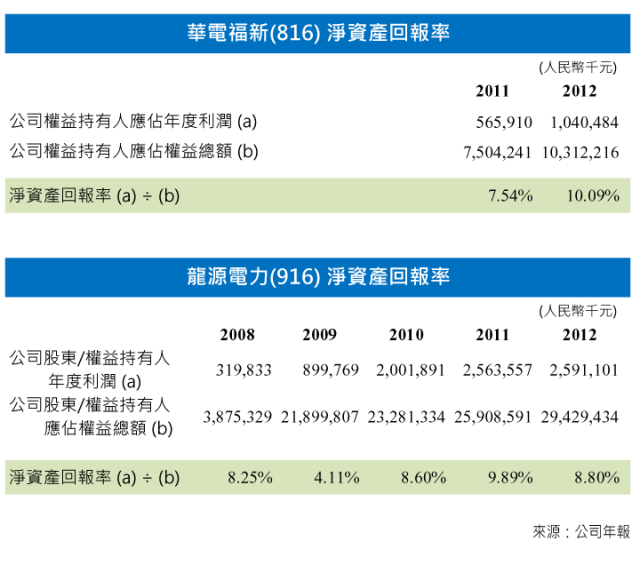

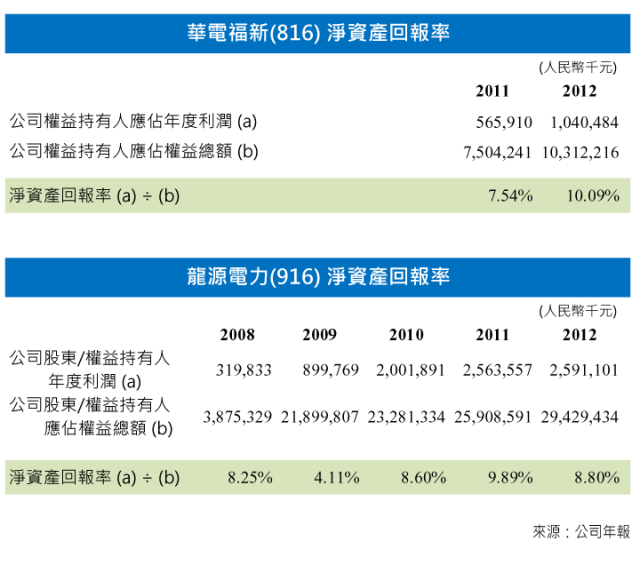

筆者初步查過陸上及海上風電行業的資產回報率,分別為8%~10%及12%~15%。另外,筆者也計算華電福新及龍源電力(916)的資產回報率(如下)。初步看來,天然氣分布式能源項目有較好的投資回報。

華電福新的優勢

華電福新作為天然氣分布式能源項目的領先者,有著先行者優勢(first mover advantage)。它的母公司華電集團(a)成立了國家能源分布式能源技術研發中心,是國家能源局批準設立的國家能源研發中心之一;(b)與GE(GE佔49%股權)合營華電分布式能源工程技術有限公司生產、銷售、研發應用於天然氣分布式能源項目的航改型燃氣輪機發電系統;(c) 在第二輪頁岩氣探礦權招標中,獲得貴州綏陽、湖南花垣、湖北鶴峰、湖北鹹豐來鳳以及湖南永順五個區塊。因此,華電福新在天然氣分布式能源的優勢頗為明顯。

華電集團在五月初預報南寧華南城分布式能源項目在9月投產2套機組(2x 60MW)及公布了首份分布式能源報告,有興趣的讀者可以到以下華電網址(http://202.60.112.22:8080/2013shzr/fbs/001.pdf)下載報告。以下是集團在建及準備項目,基本上跟筆者3月所提及的大致一樣。

行業風險

當然有機遇,也有潛在風險,特別是天然氣分布式能源仍然處於發展期,有很多問題包括並網、氣價、氣源、配套、融資、優惠政策等需要解決。讀者如有興趣了解行業的風險,可以參考以下文章:

天然气分布式能源困境:气价很纠结

http://finance.sina.com.cn/money/future/futuresnyzx/20130413/083815137779.shtml

千個天然氣分布式能源項目待建 並網難急需攻克

http://big5.xinhuanet.com/gate/big5/www.cs.com.cn/xwzx/cj/201207/t20120718_3414784.html

天然氣分布式能源發展需補貼推動

http://news.xinhuanet.com/energy/2012-12/15/c_124084743.htm

首个天然气分布式能源项目启动

http://www.sn.xinhuanet.com/misc/2012-07/17/content_25497965.htm

資金回報率誘惑 上市公司爭投小貸

http://www.yicai.com/news/2013/07/2846676.html成功上市募集大量資金後,除了投資到不少「畫餅」式的募投項目外,上市公司的閒置資金正在盡力尋找各種各樣的新出路。除了大量購買理財產品以外,小額貸款則是上市公司近日紛紛涉足熱點之一。

分析人士認為,上市公司投資小額貸款,對主業回報不高的公司而言,有利於提高資金收益率,小貸公司淨資產收益率大約為7.5%到15%之間,也可以扶持相關公司上下游產業鏈。

多家上市公司涉足小貸

昨日晚間,大東海A(000613.SZ)發佈公告稱,擬投資1000萬元入股海口羅牛山小額貸款股份有限公司(下稱「羅牛山小貸」),羅牛山小貸註冊資本由1億元增至1.1億元,大東海佔註冊資本的9.09%。

7月6日,達華智能(002512.SZ)公告稱,收到廣東省人民政府金融工作辦公室下發的《關於核准中山市中達小額貸款有限責任公司設立資格的通知》,中達小額貸款公司由公司及中山市民眾鎮資產經營公司發起設立,主要為中山市「三農」和小微企業發展提供小額信貸業務,達華智能出資6000萬元,佔註冊資本的30%。珠江鋼琴(002678.SZ)7月初也公告稱,收到廣州市金融辦同意廣州珠江小額貸款股份有限公司(下稱「珠江小貸」)開業的通知公告。

事實上,過去一個月以來,包括江粉磁材(002600.SZ)、宏圖高科(600122.SH)、廣弘控股(000529.SZ)、海亮股份(002203.SZ)、凱撒股份(002425.SZ)都發佈了投資小額貸款公司進展的相關公告。

小額貸款正逐漸成為了上市公司閒置資金的重要出路之一。一位券商分析師對《第一財經日報》稱,上市公司參與小額貸款業務,一方面是因為在經濟增長放緩的大背景下,管理層覺得在主營業務繼續投入的話,獲得利潤率很有限,而在有富餘資金的情況下,則可以考慮進入利潤較高的金融行業,使得這些資本能夠獲得更高回報。

此外,由於國家政策要扶持中小企業發展,未來有可能進一步放寬監管,使得小額貸款公司投資者能夠獲得更高回報,從而有更多的資金流向實業,這也使得不少上市公司樂此不疲涉足於此;另一方面,上市公司自身產業鏈當中的合作夥伴,也可能產生對資金的需求,而小額貸款相對銀行貸款的審批比較容易,可以滿足這些上下游企業的特別需求,加快各方資金周轉,該分析師稱。

珠江鋼琴在公告中稱,珠江小貸註冊資金2億元,珠江鋼琴擬以自有資金出資6000萬元,佔總註冊資本的30%,為主發起人。珠江小貸將會為廣州市小微型企業發展提供金融服務,珠江小貸也可以為珠江鋼琴增加收入來源;而珠江小貸的設立不僅可以配合珠江鋼琴的生產和銷售,同時還能夠對珠江鋼琴的上下游企業或個人提供扶持。

美國基層資本(Grassroots Capital Management)創始人、總裁保羅·迪里奧(Paul Dileo)認為,不同的國家有不同的金融服務吸引政策,而中國正在推進的利率市場化進程也給小額貸款行業帶來發展機會。目前中國依然存在貸款利率上限管制,這並不利於小微金融的發展。

資金回報率誘惑

廣州一家小額貸款公司高管對本報記者稱,目前小貸公司淨資產收益率全國平均約在7.5%~15%,廣州在10%左右,因此對於一些主業回報不高的公司而言,投資小額貸款公司可以提高資金的回報率。

目前,小貸公司的主要政策依據是2008年銀監會和央行聯合下發的《關於小額貸款公司試點的指導意見》,目前小貸公司可以從不超過兩個銀行業金融機構融資,但融資金融不得超過自有資本的50%,即只有1︰0.5的槓桿率。放貸利率則不得超過基準利率的4倍,小貸公司也不得跨區發展。上述高管認為,未來隨著對小微金融上述各種限制的進一步放開,相關資金投資的回報率會繼續提高。

6月10日,蘇州吳江市鱸鄉農村小額貸款股份有限公司(下稱「鱸鄉小貸」)向美國證券交易委員會(SEC)遞交招股書。事實上,為了緩解資金壓力、推動公司發展,內地小貸公司中籌謀IPO的並不在少數,納斯達克、H股和內地的新三板都是不少小貸公司鎖定的目標,鱸鄉小貸這一步的邁出或將催化小貸行業已經蠢蠢欲動的IPO熱情。

深圳一位小額貸款公司高管認為,一方面,小貸公司的數量越來越多,競爭越來越激烈;另一方面商業銀行等金融機構又在不斷地將業務「下沉」,擠壓了一部分原本屬於小貸公司的市場。上述廣州小貸公司高管認為,事實上現在民間金融的利率依然比較高,對中小企業的金融支持目前依然極其有限,廣州計劃在未來繼續大量放寬對小額貸款公司的審批,相信這有很大市場空間,隨著小額貸款公司的日益增多以及利率市場化的推進,未來中小企業的融資成本會有下降。

巴菲特投資華盛頓郵報狂賺10億美元 回報率高達9080%

http://wallstreetcn.com/node/52144 亞馬遜CEO貝佐斯剛剛用2.5億美元收購了《華盛頓郵報》。你可能記得,沃倫.巴菲特的伯克希爾哈撒韋公司是《華盛頓郵報》最大的元老級的股東,該公司持有《華盛頓郵報》一系列其他的資產,包括專業教育及職業培訓教育集團Kaplan。巴菲特已經在華盛頓郵報董事會任職25年。

那麼,巴菲特的投資有怎樣的收穫?

巴菲特在1973年開始持有《華盛頓郵報》股份,根據7月24日的數據,截至2004年,他以1100萬美元的代價持有170萬股《華盛頓郵報》股份。

根據伯克希爾哈撒韋最近的財報,巴菲特現在仍然持有相同數量的股份。這些股票在一季度末的價值是7.72億美元。

儘管如此,股票依然在猛漲,自從今年初已經上漲了55%。

在週一盤後交易中,華盛頓郵報公司股價創下598美元高價,巴菲特170萬股價值高達10.1億美元。假設巴菲特投資成本真的是1100萬美元,那這筆投資的回報率高達9080%。

同時,在週一消息公佈後,這只股票價格上漲了約1.5%。

《龍門鏢局》:325%的投資回報率是怎麼來的?

http://www.iheima.com/archives/47687.html199IT-互聯網數據中心的微信賬號推送了一篇文章,推算當下正火熱的《龍門鏢局》的吸金能力。這篇文章預估,《龍門鏢局》目前的可能收益將在1.08億至1.3億元之間,減去成本(4000-6000萬),淨利潤最保守估計也有4800萬,而最高利潤竟達到9000萬。若用時下流行的「電視劇的投資回報率」來看,用所獲收益/投資成本,《龍門鏢局》的收益率在180%和325%之間。

這錢是從以下幾個渠道賺回來的:

衛視首輪就能收回成本 預計收益:4800-6400萬

目前,上星電視劇的首輪播放形式大致分為:單台獨播和多台同播(4台以下)。對於那些投資大、售價高的電視劇通常都採用4家衛視分攤購買、同步播出的形式。比如《龍門鏢局》就將首輪播放版權賣給了安徽、天津、東方、湖北四大衛視。

據《龍門鏢局》版權所有公司盛世驕陽相關負責人透露,《龍門鏢局》在問世前就已經炒得火熱,算是今年級別比較高的劇,其售價與剛剛播畢的《精忠岳飛》相當,衛視首輪價格在120萬至160萬之間。

天津衛視知情人提供的數據印證了盛世驕陽的說法,他表示衛視首輪價格是由四家衛視均攤的,分攤到每家衛視頭上的單集發行價在30-40萬之間。

由此可見,《龍門》全劇共40集,如果按照最低每集30萬計算,首輪播放的四家衛視需分別支付1200萬,合計共4800萬;如按照40萬每集的高價計算,那麼四家衛視就需支付6400萬。

而《龍門鏢局》的投資成本為多少呢?對此寧財神諱莫如深,但據業界估計和該劇資方小馬奔騰知情人透露,「龍門」的投資在4000—6000萬範圍內,也就是說,單是出售首輪衛視版權的收入就能夠將全劇的投資收回。

視頻版權也是收入大頭 預計收益:3200-3600萬

「收視率不強求,差不多就行。」在《龍門鏢局》上星之前,寧財神接受採訪時曾如是說。誰都知道收視率是電視劇的命脈,財神之所以能表現得如此超脫,顯然是早已料到「龍門」的收視主力潛伏在網絡。

隨著國內觀眾日益養成「上網看劇」的習慣,視頻網站已經成為電視劇落地的第二大平台。和電視台競爭同樣激烈的視頻網站,在爭奪劇源的同時也為電視劇版權費的居高不下作出了巨大「貢獻」。

一般情況下,電視劇的出品方是通過將版權統一賣給一家視頻網站,再由該網站自行決定獨播、售賣或版權交換的形式分銷給其他視頻網站。而《龍門鏢局》則是直接把網絡版權打包賣給發行公司盛世驕陽,再由盛世驕陽進行分銷。因此所有的視頻網站都必須真金白銀的來購買。據知情人透露,盛世驕陽是以單集8、90萬的價格從寧財神手中買到了《龍門鏢局》的網絡版權,40集的版權總費用在3200-3600萬之間,之後盛世驕陽以怎樣的價格賣給視頻網站,是賠是賺需自負盈虧。而此時的寧財神早就揣著這三千多萬,舒舒服服當財神去了。

二輪播劇雖狠打折卻也有得賺 預計收益:2000萬

電視劇購劇價格一直是個令人欲語還休的羞澀話題,就算首輪開播時扯破喉嚨喊「天價」,一旦新鮮勁兒過了,二輪售價必定大打折扣。有圈內資深導演向記者透露,電視劇二輪售價比起首輪至少打了5折。倘若該劇水準差、無市場,售價甚至不足首輪的十分之一。

想當年《武林外傳》在剛開播時也曾收視欠佳,在經過無數地方台的重播後,觀眾才逐漸接受了其幽默風格,並視為經典。據該導演分析,從《龍門鏢局》的水準和口碑以及上升趨勢來看,《龍門鏢局》的二輪售價應該可以維持在首輪的五成左右,將至少收益2000萬,之後隨著三、四輪的播出將陸續再有收益進賬。

收視率返點也許只是傳說 預計收益:0

電視台不願一直充當好賴全收的冤大頭,為了與電視劇出品方共同分擔風險,早在上個世紀末就研究出了「以點論價」的收視率返點制度:即設定一個收視率平均線,超過該線,該劇的單集價格便會提高,反之則要降價。

這個看似公平的制度在現實推廣中卻陷入了兩頭都不待見的尷尬局面:一方面,原本想通過此舉來降低收視風險的電視台,卻因為劇集熱播而額外付費;另一方面,大牌的出品方也覺得返點計費太麻煩,能一次性收到錢才最省心。

即使少數弱勢的電視劇為求播出平台,私下與電視台簽訂了返點條款,其具體細則也未能擺上檯面上。也就是說,怎麼返,返多少,完全是看談判雙方的討價還價技巧。

由此可見「以點論價」更像我們幻想出的美麗傳說,以寧財神的江湖地位以及作品緊俏程度,完全無須與任何電視台簽訂這一賣國條約。

遊戲版權是全新收入來源 預計收益:300萬

這年頭,爭相追看、收視率創新高等名詞都不足以證明一部劇有多牛,多媒體時代,倘若沒有一款同名網遊伴身,你出去都不好意思跟小夥伴們打招呼。

你以為陸三金、蔡八斗、邱瓔珞腦袋上的血格是加著玩兒的?你以為呂青橙的驚濤掌為什麼要做出衝擊波的動畫效果?這都是有目的的!《龍門鏢局》的同名網遊已在該劇開播(7月30)的第三天(8月2日)正式上線。據遊戲合作方騰訊遊戲相關負責人介紹,這筆植入交易達到300萬元,而算上宣傳廣告費用,騰訊遊戲總共投入了幾千萬。為此,寧財神在劇中植入了三集有關《龍門鏢局》同名網遊的內容,其中有一整集的劇情專門圍繞著遊戲展開。而這筆交易的成功基於對寧財神以及《龍門鏢局》前景的判斷,首先,騰訊遊戲預估《龍門鏢局》的網絡播放量將至少過億,其次,由於是暑期檔開播,有助於遊戲的推廣。

廣告植入價格浮動大 預計收益:500萬-700萬

同名網遊是一種新型的深度廣告植入,而傳統的廣告植入在這部劇中更是比比皆是。由於《龍門鏢局》不怕雷的風格,讓它踰越了古裝戲無法植入的藩籬:平安票號、聚美胭脂鋪、竹筒裝的紅牛飲料、有門有臉的五穀道場、TOTOTO恭桶,以及慶豐包子、許仙樓、醉仙樓甚至申通、德邦、順豐等快遞公司都在劇中以出其不意的形式呈現。其植入手段比《鄉村愛情》中謝大腳超市中擺放的奶粉、白酒更高端霸氣,比趙寶剛《男人幫》裡的男主角們一邊玩電腦一邊狂讚360更有逼格。《龍門鏢局》的廣告語完全符合假大空三大廣告黃金準則,插入手法絕對生搬硬套毫不掩飾,要說對客戶負責,寧財神比於正更甚。

據某業內人士介紹,電視劇廣告植入的價格浮動很大,比如劇中植入的《舌尖上的中國》元素或許只是因為寧財神與陳曉卿(《舌尖上的中國》總導演)的私人關係,「舌尖」無須為此付費。而其他商業廣告則由植入直白程度決定價格。比如將「神舟租車」改為「申州租車」的或許就沒有「五穀道場」這樣真名上陣的品牌價格高。

由於寧財神拒絕回應廣告植入的價格,該業內人士只能通過將《龍門鏢局》與其他劇的植入情況類比:如36集的《醜女無敵》有共超過30個品牌植入,為該劇帶來上千萬的收入;而《一起來看流星雨》號稱通過廣告植入獲益四千萬,不過業內普遍認為其實際收益在千萬左右,因此,《龍門鏢局》的十餘個廣告植入,應該可以帶來500-700萬的植入收益。

自由現金流越高,股票回報率就越高嗎?

http://www.yicai.com/news/2013/11/3080661.html在金融市場裡,「現金為王」素來被投資者奉為圭臬,尤其是在剛剛經歷過資金緊張的中國資本市場。近兩年來,宏觀調控政策不甚穩定,官方對資產泡沫的憂慮和數度信貸控制使得企業和金融市場都常陷於融資難、融資成本高,而再融資更難的痛苦窘境。

此時,一個企業的現金流狀況會越發被投資者所關注,如超日太陽(002506.SZ)的公司債信用事件等風險事件的爆發也證明了投資者關注此事的必要性。於是乎,市場裡掀起了一小股現金流分析的小熱潮,甚至很多股票投資者把類似自由現金流的財務指標當作選股的重要因素之一。

但是,除了投資者對企業信用風險進行考量的需求,那些追求上市公司成長紅利的股票投資者應該過分依賴企業自由現金流來選股嗎?

什麼是自由現金流

簡單地說,自由現金流量是指企業經營活動產生的現金流量扣除資本性支出的差額。自由現金流是一種財務方法,用來衡量企業實際持有的能夠回報股東的現金。指在不危及公司生存與發展的前提下可供分配給股東(和債權人)的最大現金額。自由現金流在經營活動現金流的基礎上考慮了資本性支出和股息支出。儘管你可能會認為股息支出並不是必需的,但是這種支出是股東所期望的,而且是以現金支付的。自由現金流等於經營活動現金。

上述定義解釋得非常準確。企業自由現金流應該是返還給投資者的現金。它只有在以購回股票和額外分紅等機制下返還給投資者才會對投資者有利。而任何其他形式都不能給投資者帶來有意義的好處,因為絕大部分企業都需要有效資產(特別是長期有效資產)來創造未來的利潤和收益。

這裡談到的有效資產非常重要,我們可以拿超日太陽為例。該公司為了增加賬面利潤,把現金變成了低質量的應付賬款,這種資產實際上等同於一種無效資產。更正確的做法是,企業應該在可以保持未來運營現金流的基礎上,儘量充分地投資長期有效資產,其楷模有吉利汽車收購沃爾沃之類的若干大手筆。

但要注意,企業的自由現金流並非越多越好,過多的自由現金流未必就能使公司在未來獲得較高收益,也不能被視為一個優質企業的象徵。

自由現金流對股票回報影響幾何

為了驗證上述理論,我們把2005年第一季度至2013年第三季度這8年間所有A股公司的自由現金流和其間的股票價格收益都做了對比分析。

我們首先從時間跨度上把上市公司的自由現金流量分成三類:當季度自由現金流、上年+當季度自由現金流之和、前三年+當季度自由現金流之和。分類之後,我們再對其階段性和總體復合收益率進行比較,結果如下:

1.當季度自由現金流(當季度短期資本流入的上市公司)

a)現金流為正數 8年的復合收益率 460%

b)現金流為負數 8年的復合收益率 455%

2.上年及當季度自由現金流(近一年資本流入的上市公司)

a)現金流為正數 8年的復合收益率 458%

b)算術平均法計算的市場指數 8年的復合收益率 467%

3.前三年+當季度自由現金流之和(長期資本流入到公司內部的上市公司)

a)現金流為正數 8年的復合收益率 443%

b)現金流為負數 8年的復合收益率 479%

事實證明,自由現金流和一個上市公司未來股票收益的關聯性非常低,可以說幾乎沒有任何關係。無論是當季度的資本流入數據,還是中長期的資本流入數據,都無法證明其對相應股票長期未來收益率的影響,甚至無法確認相關性。

談談股東回報率(一) 止凡

http://cpleung826.blogspot.hk/2014/04/blog-post_10.html曾經有朋友初學股票分析,學會看市盈率(P/E)、市帳率(P/B)及盈利增長等數字,看到當時港交所(0388)有很高的市盈率,當時大約27倍,市帳率亦是過10倍的,跟止凡討論這支股票起來,認為市場給予這支股票如此高價格,感覺實在不可取,亦不明所以。市盈率是單看盈利計算本金的回本期,一家公司每年賺1元,用27元賣給你,即在沒有盈利增長下需要賺27年才回本,就是27倍市盈率。除這樣看,27倍即27年,看來絕對比15倍的股票較不吸引,然而該公司如何賺取這1元回報是沒有考慮過的。

記得當時我跟朋友說了一些概念,大約是認為港交所的股東回報率(ROE)很高,當時大約有60%,足以反映其獨市生意的優勢,市帳率如此低代表其賺錢模式不用靠太多成本,單是一些電腦server就能處理萬億交易去收取交易費,市場會給予一個較高的市盈率予這類公司云云。但朋友還是不明白,還是覺得市盈率高是要點,怎樣也好,要27年才回本仍是不可取的,當時再沒有好好加以解釋了。

如果今天要好好補充一下,應該分析一下高的股東回報率如何支持一個高的市盈率,不如就拿港所交2010年時的定點數據作例子說明一下。

記得當年港交所的股東回報率超過60%(5年平均數),市盈率27倍左右,用這兩個數字可以計算出市帳率為16倍。我們在這個時候不妨假設一下港交所往後的盈利能力沒有變化,即沒有改變股東回報率,同時又沒有派息,把所有盈利全投入回公司內,而增加出來的公司股本又能維持60%的股東回報率,在這個前提之下,我們所投資的本金要多少年才賺回來呢?

假設港交所第一年替我們賺取1元,因此我們在這一年就要拿27元買入,從此再沒有盈利變化,簡單一計就是27年的回本期嗎?非也。

開始時用了27元買入了價值1.69元的股本(16倍市帳率),這個股本賺取60%就是1元,公司再把這1元的盈利投入公司,一年過後,公司的股本就是2.69元,下一年就能利用2.69元的股本去賺60%的盈利回報,即1.61元。

如此下去,我們可以利用excel計一計,要令股本由開始的1.69元達到買入價格27元,前後不用7年。到時就算市場給予1倍市帳率也好,你也能全身而退,最有趣的是如果市場一直給予這套市盈率及市帳率這支股票的話,即16倍市帳率,到下一年的股價帳面回報已經賺一倍了,或者說,7年後27元的股本,股價應該是432元。

以上的結果是假設沒有改變盈利能力的情況,為何這麼厲害呢?重點在於盈利再投資,大家會看到盈利是1元、1.61元、2.59元、4.15元...逐年增長著,這個盈利增長是60%,正正是股東回報率的數字,盈利能力沒有改變,但盈利增長就如此的厲害,這就是股東回報率處於高水平的厲害。

不過,港交所能做到這樣的假設嗎?不能。主因是每年派息率達90%,即把賺來盈利的90%都派給股東,沒有再投入公司股本內,所以在公司的盈利增長大家看不見如此的勢頭。以上不是希望說明港交所抵買不抵買,只是展示一條簡單數學題,想證明不是單單看懂市盈率、市帳率等幾個數字,就算是基金面分析,如果對一些跟市價沒有關係的公司數字沒有感覺的話(所有市X率就是跟市價有關係的數字呢),好快快加把勁了。

這篇可能對部份blog友來說有點難消化,以我的文筆亦未必能好好解釋清楚,不妨多作交流,讓我有機會可以在下篇清楚解釋一下。另外,當研究股東回報率時,還發現一些有趣的地方,下次繼續分享。

談談股東回報率(二) 止凡

http://cpleung826.blogspot.hk/2014/04/blog-post_24.html由於要討論股東回報率,所以在寫文章時利用了excel簡單幫助計算一下數字,想不到有另一個發現。派息一向是止凡及這裡一眾blog友的至愛,但在超高股東回報率的公司下,多派息其實不一定是好事。派息是跟股東分享盈利,有什麼不好呢?如果認為公司可取的話,不妨拿所派出來的股息都再投入公司之內吧,這不就是一樣的結果嗎?讓我們拿這兩個情況(一個派股息,一個不派股息)比較一下。

隨手又拿來港交所(0388)的例子,股東回報率一直保持60%,而第一個情況就像港交所今天的做法一樣,派息率為90%。而第二個情況,我們就假設它只拿10%的盈利來派息。而兩個情況的投資者都一樣把所拿來的股息全投資回公司內,公司的股本增大了亦能保持股東回報率,同時市場所給予的市盈率及市帳率都保持不變,看看數字如何。

兩個情況起初都是用27元買入值1.69元的股本及年盈利為1元的港交所,很快地做了一個20年的計算。情況一,即90%派息率的操作,所有股息再投資,當然沒有派息的10%亦自動投到公司來增加了下一年賺取60%盈利的股本。20年後所持有的股本為9.26元,股本所佔部份所賺的盈利為5.55元,如果市場繼續以27倍市盈率及16倍市帳率計算,股票市值大約為247元。

60%RoE及90%派息率

20年後是247元,即超過9倍的回報20年翻了三次雙,大約12%回報,已經很不錯了吧。情況二又如何呢?即只有10%派息率的操作,而有股息又再投資。20年後,所持有的股本大約為6400元,股本所佔部份所賺的盈利大約為3800元,如果市場繼續以27倍市盈率及16倍市帳率計算,股票市值大約超過17萬元。

60%RoE及10%派息率

你沒有看錯,27元升到市值17萬,是6300倍。我只是在描述一盤計算,現實會否出現,相信不太可能吧。到底這兩個情況的重點分別在什麼地方呢?不是說兩個情況都已經把所有派出來的股息都再投資嗎?為何有這麼大的分別呢?主要的關鍵是因為不派出來的盈利就能直接加入到股本處,而被派出來的股息要加碼買入股份時,都只可以透過高市帳率的市價買入,由於16倍的市帳率,所以16元的股息只能買到1元的股本,而不派息,1元的盈利就換來1元股本增加,這是最大分別所在。

不過,盈利不作派息,是否就代表下一年股本能以同值增加呢?派息多少?派息政策如何?這不是太多人會花心思去研究,但可以告訴大家,差之毫釐,謬以千里,不要少看派息這個命題,這可以看到管理層的能力。

相信還有不少人買賣股票時,只會看看市盈率及股息率等,內銀股收5厘股息,內險股沒多少股息之類,這可能比一些「連市盈率及股息率都不知道是什麼」的股民可能已經好得多,但還是要花時間深入了解一下。物業投資的租金回報率就沒有這麼複雜,加點經濟方向的感覺即可,可能之所以港人在物業投資總比股票投資的成績好,這可能是關鍵。

股東回報率的魔法寫了兩篇,但有不少地方要提醒一下,亦要解釋一下為何在現實世界難以找到情況二的公司,即低派息高股東回報率,有時間再寫。

談談股東回報率(三) 止凡

http://cpleung826.blogspot.hk/2014/05/blog-post.html之前寫了兩篇討論股東回報率的文章「談談股東回報率(一)」及「談談股東回報率(二)」,對上一篇更描述了一個情況,在60%股東回報率及10%派息率之下,20年後股票由27元升至17萬元,即6300倍的回報,為何現實中沒有這樣的公司呢?讓止凡繼續討論一下問題所在。

在這個好像核子分裂似的情況中,大家可以觀察到其主因是公司能保持很高的股東回報率,同時又派很少的股息,這有什麼問題呢?首先,我們要明白一家相對細小的公司,有很好的管理及很好的市場優勢,很有機會做出非常驕人的成績,有效率地運用公司內每一元的股本,自然能做出高股東回報率。但隨著公司的規模漸漸成長,市場又漸漸出現飽和現象,公司的基數大了不少,還有沒有能力保持這樣高的股東回報率,這是一個考驗。所以一般而言,為了保持公司維持高的股東回報率,其中一個做法是把賺來的盈利都以股息派回股東處,這樣一來是回饋股東,二來是減少公司股本基數,不會拖低股東回報率。

又拿港交所(0388)作例子,她到2012年只有23%的股東回報率,到2013年就只有22%,主因是2012年的時候收購了倫敦LME集團,大大拖低了股東回報率。相信香港交易所的部份盈利能力還可以,但由於股本的基數大了,LME又未能交出很好的盈利,自然不能保持高股東回報率的水平。

第二個原因,是如此的增長,年年不派出來的盈利保留在公司之中,又能保持如此高的股東回報率,股本的增長速度自然等同股東回報率之高,一家股本按60%年增長的公司,亦會在盈利增長中反映出來,很快就會被市場發現,介時還能否以當初的市盈率及市帳率在市場買賣呢?相信不太可能了。

對於高股東回報率的公司,如果選擇偏低派息率的話,又是否必定好事呢?始終,不少人都說過要利用會計手法制造盈利不是難事,但如果能長期以現金派股息回饋股東的話,這些盈利還算可以吧。所以,派息能力往往是一家公司實力的其中一個指標,有能力派息的公司,衰極也有個譜吧。

另外,公司選擇低的派息率,把派息的部份都保留在公司,在excel計算時我都一廂情願地把這些盈利直接調到股本去,但問題是這些保留盈利是否都能讓公司的股本得到等值的增加呢?還是不知消失到什麼地方去呢?這要多看幾年的年報才能得到答案。如果公司年年賺錢,但又不派息,而又慢慢把賺來的盈利都消耗掉,這不是很可惜嗎?

對於高股東回報率的公司,其盈利能力能否維持是十分關鍵的問題,因為這類股票變質起來可以很嚴重。高股東回報率的公司,在正常的市盈率之下,一般市帳率都會很高,因為賺錢能力太強,所以很小的股權都能賺很多錢,盈利造就市價,市帳率自然偏高,結果會有太多「空想」出來的股本部份,投資者付出高於book value很多倍的本金去買入這些「空股本」,一旦盈利不能維持,股東回報率急跌,沒有實質股本支持,很容易兵敗如山倒。

相信大家還記得思捷(0330),在前主席離開後公司的變質,盈利能力突然大跌,本來亦是一家高股東回報率的公司,以很多倍P/B作買賣,只要盈利在某天不能得以維持,股價立即急跌。

寫了三篇,只想帶出一個信息,就是大眾都著眼與price有關係的數字,例如P/E、P/B及PEG,當然這都是越低越好,但單單這些數字不可能分析一家公司的好壞。隨便一個股東回報率的考慮都可以寫很多篇文章出來,而這是跟price沒有關係的,但又能真正反映公司的運作。再深入點研究,還有很多數字可以討論,好像管理人控制及運用債務的能力,控制現金流的技術之類,這些都不一定能從ROE處看出來。

P/E,P/B,ROE都有高有低,三個數字走上走落,不同公司實在難以比較,例如某家公司有很高ROE,但又很高P/E,而另一家公司則沒那麼高ROE,但又超低P/E,諸如此類,總沒有什麼公式計算,還是以生意人角度找尋一個感覺,股票估值是藝術多於科學。所以股票分析是複雜的,不是單單看幾個數字就能作買入賣出的決定。

Next Page