- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

00806惠理集團-免費的槓桿 歲寒知松柏

http://blog.sina.com.cn/s/blog_627a300f0102dtq7.html

| 惠理價值基金 | 恆生指數 | 盈虧點數 | 惠理現值 | 恆指現值 | 差距 | |

| 1993 | 62.9% | 115.6% | -52.7% | |

|

|

| 1994 | -12.0% | -31.1% | 19.1% | |

|

|

| 1995 | 21.3% | 23.0% | -1.7% | |

|

|

| 1996 | 32.5% | 33.6% | -1.1% | |

|

|

| 1997 | -1.4% | -19.8% | 18.4% | |

|

|

| 1998 | -29.1% | -6.5% | -22.6% | |

|

|

| 1999 | 38.0% | 69.0% | -31.0% | |

|

|

| 2000 | 10.3% | -11.1% | 21.4% | |

|

|

| 2001 | 46.3% | -24.5% | 70.8% | |

|

|

| 2002 | 21.2% | -18.2% | 39.4% | |

|

|

| 2003 | 83.6% | 34.9% | 48.7% | |

|

|

| 2004 | 5.8% | 13.2% | -7.4% | |

|

|

| 2005 | 15.9% | 4.5% | 11.4% | |

|

|

| 2006 | 41.8% | 34.2% | 7.6% | |

|

|

| 2007 | 41.1% | 39.3% | 1.8% | |

|

|

| 2008 | -47.9% | -48.3% | 0.4% | |

|

|

| 2009 | 82.9% | 56.6% | 26.3% | |

|

|

| 2010 | 20.2% | 8.6% | 11.6% | |

|

|

| 2011 | 1.2% | -0.8% | 2.0% | |

|

|

| 2004年 | 2005年 | 2006年 | 2007年 | 2008年 | 2009年 | 2010年 | 2011年中 | ||

| 收入 | |

|

|

|

|

|

|

|

|

| 利潤 | |

|

|

|

|

|

|

|

|

| 資產 | |

|

|

2,707 | 769 | 1,221 | 2,792 | |

|

| 權益 | |

|

|

1,214 | 742 | 1,069 | 2,418 | |

|

| 平均 | |||||||||

| 淨利率 | 45% | 49% | 57% | 56% | 16% | 69% | 61% | 52% | 51% |

| 周轉率 | |

|

|

|

|

|

|

|

|

| 槓桿 | |

|

|

|

|

|

|

|

|

| ROE | 53% | 45% | 87% | 117% | 9% | 30% | 27% | 17% | 48% |

| 百萬美元 | 2004年 | 2005年 | 2006年 | 2007年 | 2008年 | 2009年 | 2010年 | 2011年中 | |

| 其初資產 | |

|

|

|

|

|

|

|

|

| 認購 | |

|

|

|

|

|

|

|

|

| 贖回 | |

|

|

|

|

|

|

|

|

| 表現 | |

|

|

|

|

|

|

|

|

| 期末資產 | |

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

| 管理費 | |

|

|

|

|

|

|

|

百萬HKD |

| 表現費 | |

|

|

|

|

|

|

|

|

| 其它 | |

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

平均 | |

| 管理費率 | 0.96% | 0.88% | 0.90% | 0.94% | 0.80% | 0.68% | 0.65% | 0.77% | 0.82% |

| 表現費率 | 1.01% | 1.63% | 4.52% | 4.51% | 0.02% | 0.64% | 1.35% | 0.33% | 1.75% |

| 合計費率 | 1.97% | 2.50% | 5.43% | 5.45% | 0.82% | 1.32% | 2.00% | 2.18% | 2.71% |

| 表現提成 | 31.96% | 12.49% | 12.33% | 12.67% | -0.03% | 1.27% | 8.12% | 27.44% | 13.28% |

| 收益 | 0 | 10% | 20% | 30% | 40% | 50% | 60% | 70% | 80% | 90% | 100% |

| 淨利潤 | 300 | 678 | 1101 | 1524 | 1948 | 2371 | 2794 | 3217 | 3641 | 4064 | 4487 |

| PE | |

|

|

|

|

|

|

|

|

|

|

| 收益 | 0 | 10% | 20% | 30% | 40% | 50% | 60% | 70% | 80% | 90% | 100% |

| 淨利潤 | 300 | 471 | 687 | 904 | 1120 | 1337 | 1553 | 1769 | 1986 | 2202 | 2419 |

| PE | |

|

|

|

|

|

|

|

|

|

|

| 收益 | 0 | 10% | 20% | 30% | 40% | 50% | 60% | 70% | 80% | 90% | 100% |

| PA0.10 | |

|

|

|

|

|

|

|

|

|

|

| PA0.11 | |

|

|

|

|

|

|

|

|

|

|

| PA0.12 | |

|

|

|

|

|

|

|

|

|

|

| PA0.13 | |

|

|

|

|

|

|

|

|

|

|

| PA0.14 | |

|

|

|

|

|

|

|

|

|

|

| PA0.15 | |

|

|

|

|

|

|

|

|

|

|

| PA0.16 | |

|

|

|

|

|

|

|

|

|

|

| PA0.17 | |

|

|

|

|

|

|

|

|

|

|

| PA0.18 | |

|

|

|

|

|

|

|

|

|

|

| PA0.19 | |

|

|

|

|

|

|

|

|

|

|

| PA0.20 | |

|

|

|

|

|

|

|

|

|

|

| PA0.21 | |

|

|

|

|

|

|

|

|

|

|

| PA0.22 | |

|

|

|

|

|

|

|

|

|

|

| PA0.23 | |

|

|

|

|

|

|

|

|

|

|

| PA0.24 | |

|

|

|

|

|

|

|

|

|

|

| PA0.25 | |

|

|

|

|

|

|

|

|

|

|

如何戰勝惠理基金?摸啊摸

http://blog.sina.com.cn/s/blog_4cbce99401012yfz.html一、為什麼要戰勝惠理基金?

「在牌桌上打幾輪,如果你還發現不了那個傻瓜,那傻瓜就一定是你。」其實僅找到輸家還不夠。如果說在股票市場裡,輸家多數是那些投機者,那麼贏家又是誰?

我要找的這個贏家要符合3個條件,一是投資大中華市場;二是這個贏家要有長期的驕人的業績;三,要有邏輯強大而清晰的投資方法。

在香港上市的惠理集團(HK:0806)無疑符合這些條件,截至2012年3月31日,惠理管理資產約78億美元。惠理近二十年來一直堅持採取價值投資策略,專注於大中華區。其旗艦產品惠理價值基金A 自1993年成立19年以來,錄得年復合回報率為17.1%,同期恆生指數收益率為7.8%,也就是投入1元錢,收穫20元。(注一)

再來看看惠理集團掌門人謝清海先生2010年在哥倫比亞大學的格雷厄姆-多德年會上演講說的話:

「我們的使命是為東亞及東南亞建立一座價值投資的殿堂。」

「我們每年大約對2500家公司進行訪問,不包括電話訪問。那是我們力量的真正來源:這只不過用的是傳統老套的調查方式而已。」

「要是我們能創造一種商業模式——一個價值投資公司來運行,而這個公司不依賴擁有一位(投資)天才、一個明星基金經理或某種神奇的黑盒子,結果會怎樣?」

看到了吧,有著強大的業績、強大的投資方式和強大的團隊,這無疑是一個強大的對手,在牌桌上有這樣的對手,無疑會讓人興奮,這也是一種挑戰。

二、如何戰勝惠理基金?

惠理具備了很多優勢:

1,有原則:堅持了近20年的價值投資;

2,價值投資工業化:不樹立明星,強調團隊,以量產和工業化的方式培育能進行價值投資的員工。

3,團隊優勢:每年能夠進行大量的調研;流程清楚,很有紀律。

4,規模優勢:規模大,且很有手段---以議價方式低價買入投資標的,然後促使投資標改進去實現價值。

戰勝惠理基金的思路:

1,把價值投資當成信仰:堅持原則,保持獨立思考。

2,對手在明處:惠理的幾乎所有投資標的都在明處,基金本身有持股披露,在上市公司有較大持倉也有披露,給了你研究對手的機會。但還是那句話,保持獨立思考,跟隨對手是無法戰勝對手的。

3,資金優勢:資金規模大有大的優勢,小有小的優勢。惠理號稱小型公司研究先驅,但是大到惠理這個程度,在很多上市公司的投資上會有所限制。大資金有成長的煩惱。

4,沒有費用:惠理作為一個機構管理者,是要賺錢的,還要養活大量的員工,謝清海先生及其團隊也拿著不菲的薪水和花紅,這些都來源於收取的管理費用。此外,在換手率上要爭取低過惠理,這樣在成本上會降低,更重要的是選擇投資標的會更慎重。

5,沒有贖回壓力:基金會有贖回壓力,因此可能會在不適合賣出股票的時候有套現壓力。

在本文醞釀期間又傳來了好消息,謝清海在近期接受採訪時這樣說︰「現時我們約75%的資源會用『由下而上』的方法揀股,但有15%會用於探究宏觀市況、各 國政府及央行的政策怎樣影響市場等,餘下10%會預測接下來市場會出現哪些意料之外的事件,即所謂『驚奇遊戲』(Game of Surprise),若能猜中就有機會賺到很多錢。」

「近期我與團隊幾乎每週都在玩『驚奇遊戲』,猜猜未來有哪些投資屬新驚喜,諸如哪個市場或哪些板塊有機會跑出。舉例說,去年初我一直相信油價會一路向上, 現在證明我是對的,油價確不停上升。我相信油價最終會高於預期,這就是驚喜之一。其實只要做過詳盡資料蒐集及分析,根本不難發現油價具持續上升的理由。」 (注二)

看來現在惠理75%還在做價值投資;15%研究宏觀;10% 的「驚奇遊戲」,天啊,這不是大陸的基金公司的做法嗎?!

所以價值投資貴在堅持,要有耐心,你把一件對的事情做到極致,嚴守紀律,專一不分心,等待對手熬不住出錯。

即使你弄清了自己和對手的優勢,並且堅持原則盡力做好,也不能保證就能戰勝對手,正如歌詞所說:「三分天注定,七分靠打拚。」

但是,好在,股票市場畢竟不是零和博弈,可以有多個贏家,贏家之間差別或許也就是幾個百分點,畢竟這個市場從不缺傻瓜。

注一:截止2012年4月30日,惠理月報

注二:第230期iMoney

博弈論(3) # 0806 隨機惠理 clcheung

http://clcheung.wordpress.com/2012/07/07/%E5%8D%9A%E5%BC%88%E8%AB%96%EF%BC%883%EF%BC%89-0806-%E9%9A%A8%E6%A9%9F%E6%83%A0%E7%90%86/聊天室中,大家閒來無事,就會扯到幾個題目,

1. 什麼是隨機指數(MUPI)?

2. 惠理為何狂買# 1728 正通汽車 ?

3. 為何一般基金回報奇低,為何要用血汗錢供養MPF班大帝 ?

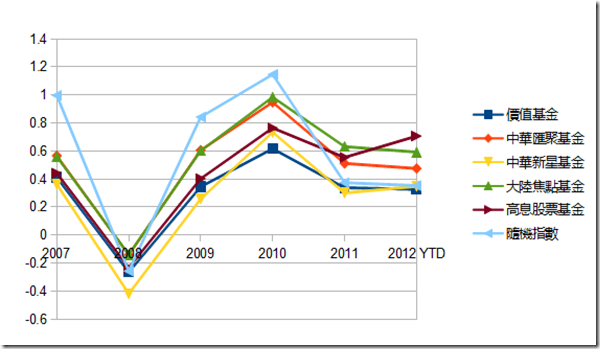

隨機指數(MUPI),如果還是不知道是什麼的話,可以看作是一個指數,量度胡亂買入一堆港股的平均回報。一般而言,回報不會太差,牛一及牛二較強,牛三則落後:

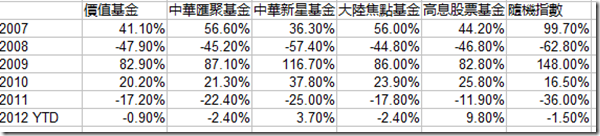

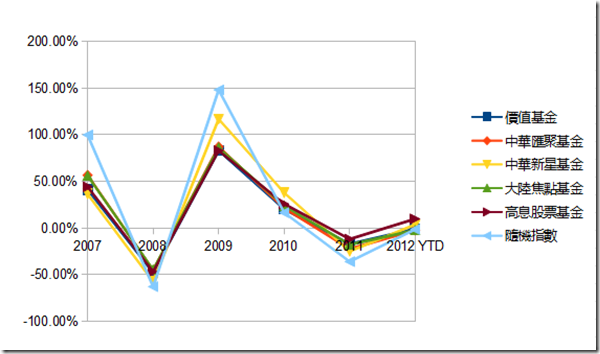

惠理為何狂買# 1728 正通汽車 ? ? ? 一如為何惠理狂買 # 0246 瑞金礦業,可能沒有答案。但是可以看看惠理旗下一些獲獎無數的基金表現:

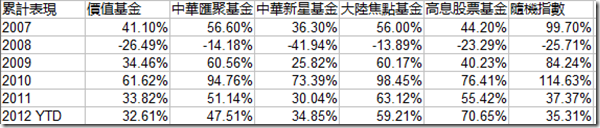

累計表現:

幾年下來,原來比隨機指數要好,尤其是高息基金。波動比隨機指數亦較低。但是,不要忘記要付不少管理費及手續費,真是除精有笨。

我對其表現解讀是表現一般,估計選股不是較胡亂買賣強,只是當中有一些核心收息股,以至波幅較低。2010年表現似乎不錯,但是當年其實一般回報有30-40%,因為有幾個不能錯過的板塊大幅上升,所以其表現是較為落後。

要胡亂復製一個類似基金,可以買入一些收息股作為核心持股(20-50%),然後胡亂買入30-50隻中型股,相信會比買入惠理基金好:

惠理選股成績有目共睹,所以股價回報暫時未能擺脫隨機指數。# 0806 惠理集團, 可能是一個隨機指數代替品。

[轉載]雪球訪談鄧春明:惠理集團投資價值簡析 管我財

http://blog.sina.com.cn/s/blog_6bdb8fda0102e1lc.html

————————————————————————————————————————————————

年份

營收增長率

純益增長率

淨利潤率

負債率

總資產收益率

淨資產收益率

美國

中國

表3:中美兩國基金市場結構

|

|

總資產 |

基金數量 |

平均規模 |

股票基金佔比(%) |

債券基金佔比(%) |

混合基金佔比(%) |

貨幣基金佔比(%) |

其他(%) |

|

中國 |

23562.98億元 |

829 |

35.49億元 |

49.98 |

6.02 |

27.76 |

4.99 |

11.72 |

|

美國 |

118206.8億美元 |

7581 |

15.59億美元 |

49.46 |

22.07 |

6.27 |

22.2 |

- |

數據來源:上海證券基金評價研究中心、Wind ICI 2011 factbook.

*中國數據截止日:2011-7-14

年份

AUM(億美元)

增長率

| 百萬美元 | |

|

|

|

|

|

|

|

|

| 期初AUM | |

|

|

|

|

|

|

|

|

| 認購 | |

|

|

|

|

|

|

|

|

| 贖回 | |

|

|

|

|

|

|

|

|

| 表現 | |

|

|

|

|

|

|

|

|

| 期末AUM | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 管理費 | |

|

|

|

|

|

|

|

百萬HKD |

| 表現費 | |

|

|

|

|

|

|

|

|

| 其它 | |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 管理費率 | 0.96% | 0.88% | 0.90% | 0.94% | 0.80% | 0.68% | 0.65% | 0.88% | 0.84% |

| 表現費率 | 1.01% | 1.63% | 4.52% | 4.51% | 0.02% | 0.64% | 1.35% | 0.25% | 1.74% |

| 合計費率 | 1.97% | 2.50% | 5.43% | 5.45% | 0.82% | 1.32% | 2.00% | 1.13% | 2.58% |

表5:惠理估值模型

市值:68.3億港元

AUM年均複合增長率:20%

淨利潤率:47%

年份

AUM

收入

淨利潤

合計

時間

股價(港元)

股本(億股)

市值(億港元)

AUM(億港元)

比值

時間

股價(港元)

股本(億股)

市值(億港元)

AUM(億港元)

比值

港股進入防守階段,減持惠理復星鳳凰衛視 管我財

http://blog.sina.com.cn/s/blog_6bdb8fda0102e478.html今天咬住牙齦把港股中估值不怎麼吸引的股票減持一部分,把倉位和現金餘額全數交給私有化中的中國鐵鈦。從選擇中國鐵鈦的這一刻起,已經決定了我今年不可能有突出的回報率,但對我來我,本金比回報率重要。

沽出王朝酒業,增持惠理集團 管我財

http://blog.sina.com.cn/s/blog_6bdb8fda0102e4vc.html博弈論(4) # 0806隨機惠理 港股博弈

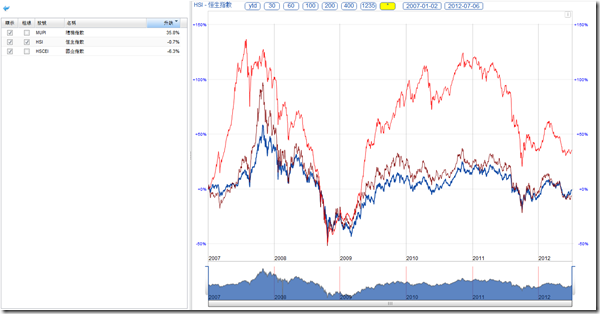

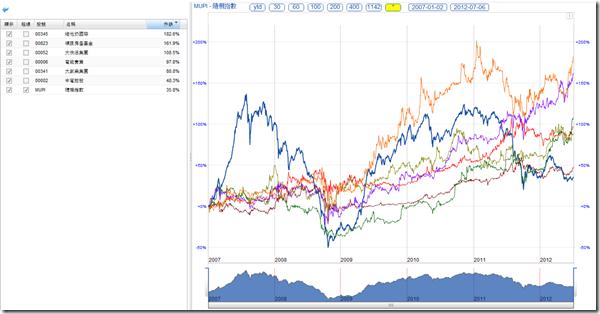

http://clcheung.wordpress.com/2013/03/24/%E5%8D%9A%E5%BC%88%E8%AB%96%EF%BC%884%EF%BC%89-0806%E9%9A%A8%E6%A9%9F%E6%83%A0%E7%90%86/近來無事時再仔細看VP Classic Fund 表現,愈來愈神奇,原因是跟隨機指數簡直是一模一樣,今日終於忍唔住下載了VP Classic Fund的數據,作了比較:

原來此基金在2007年至2009年8月表現很接近恆指,2009年8月後跟恆指分手,跟上了隨機指數。在2011年8月後,竟然跟足了隨機指數:

可見近來此基金的管理方法已是接近隨機,令我十分高興,因為間接引證了隨機指數的準確性及基金經理的隨機理論。

少陽談牛市買惠理 楓葉資料室

http://danielkyip.mysinablog.com/index.php?op=ViewArticle&articleId=4356838就在2010年的10月,上一個港股小牛市走近尾聲之際,我們引用林少陽的文章,指出惠理集團(806)受惠多項牛市因素,是打賭牛市將現的一大投機選擇。結果,本blog當然是榮登燈神寶座,小牛市在11月見頂,但惠理股價卻保持強勢至次年4月;三年後,我們百無禁忌,再在本輪小牛市近尾聲之際,引用林少陽分析惠理集團的文章。且看今次結果如何?!

今次林少陽的分析刊於8月20日,但惠理股價仍然明顯跑輸恆指,且看林氏的最新評論。『

期內,管理費用比率,較1H12輕微上升1個基點(萬分之一),至62個基點(即0.62%,或萬分之62),主要因為自主品牌佔總管理資產比率按年升4個百分點,至59%。

期內集團總值高達12.66億港元的種子基金(seed capital)錄得1.02億港元帳面虧損(平均虧損比率7.46%),扣除0.04億港元的投資物業重估收益,淨非現金虧損0.98億港元。因此,帳上股東應佔溢利按年跌96%,至只有335萬港元。截至7月底止,集團已將損失減少0.37億港元。

資產負債表仍然強勁。截至6月底止,手頭現金8.23億港元(折合每股0.47港元),無負債,而且期內錄得淨經營現金流入1.27億港元。連同12.66億港元的種子基金,集團總流動資金約20.89億港元,折合每股1.19港元,相當於目前市價4.59港元的26%。

客戶分佈平均:28%為機構投資者,27%為退休基金,24%為本地零售客戶,其餘為本地高淨值個人投資者(high net worth individuals);按地域分布,71%來自本港,歐洲美國及其他國家,分別佔10%,9%及10%。期內,惠理集團在世界對沖基金的排名,由2012年同期的68提升至62,僅次於同樣活躍於本港市場的美國基金公司Marathon Asset Management,該公司坐擁87億美元,世界排名61,較去年同期回落4級。

VPHigh-dividend Fund 及VP Hedge Fund 今年已超越前高水位,預期將陸續錄得表現費用。按本欄的推算,到8月16日及7月底止,兩個基金合共可望錄得大約600萬美元(0.47億港元)的帳面表現費用收益。佔基金總規模逾20%的VP Greenchip 及VP Classic “A”,現價較前高水位只是低了2.4%及6.0%,距離能夠收取管理費的水平很接近。其他有公開表現資料的基金,按市值權重計算,平均較高水位低大約6.65%。現時至年底港股的表現,對惠理集團今年的盈利表現,至關重要。

總結:按每股4.59港元計算,惠理市值大約是總管理資產(AUM)的11%。現價大約是1.55個標準差低於歷史平均數值。其歷史平均數值目前是17.33%。若重返歷史平均數值,上升空間約50%,若下跌回歷史最低水平的10.1%,下跌空間約10%,現時的回報與風險比率大約是1:5。

旗下多隻能收取表現費的基金,可以說是為股東盈利提供額外盈利槓桿的無到期日期權(perpetual option)。考慮到多隻旗下基金即將可以收取表現費用,現價應該有不錯的投機價值。

數字雖然是這麼算,但是由於AUM是一個浮動的數字,很受中港股市表現以及投資者淨認購基金的表現影響,而兩者表現均是互為影響,一旦AUM回落,即使市值/AUM比率已很低,股價還是會沿著下限下跌,只是跌幅沒有同時收縮AUM以及市值/AUM比率那麼傷而已。因此,惠理基金是對看好港股後市表現的高槓桿投資。』刊於8月20日

最後,林氏在Q&A欄中補充:『若是看好A股這個不容易明白的市場,惠理亦會是合適的證券股選擇之一。』接近年尾,審視一下惠理集團 anthony-311

http://xueqiu.com/3170655701/26298589惠理集團是我其中一隻持股,而當中有2個指標是我最關注的,就是吸收新資金能力,以及公司投資能力。

而投資能力更加是重中之重,投資成績好自然能吸引更多新資金流入,反之亦然,而吸引新資金能力固然重要,而最理想當然是流入到能提取15%表現費的品牌基金了,這是惠理最好賺的部份,如果AUM只增加到能收取低微管理費用的類別,對收入影響溫和,而品牌基金則直接影響噹年表現費多少,所以是值得優先關注的。

而我覺得惠理集團最核心的價值就是其多年來在基金行業中的突出成績,還有一個月便踏入2014年,提前審視一下惠理的核心價值變化如何。

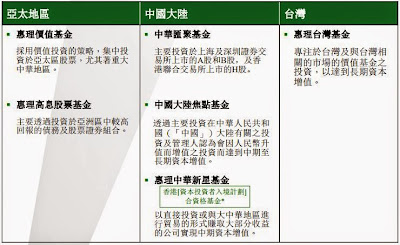

◆先看看品牌基金表現(以11月26日收盤價計算)◆

查看原圖可以看到年初至今恆指升幅4.5%:

查看原圖可以看到年初至今恆指升幅4.5%:惠理價值 - 跑贏恆指4.4%

中華匯聚 - 跑贏恆指4.7%

高息股票 - 跑贏恆指4.4%

大陸焦點 - 跑贏恆指4.7%

中華新星 - 跑贏恆指9.8%

台灣價值 - 跑贏恆指5%

亞洲程式 - 跑輸恆指7.7%

當中資金規模最大的頭五個基金都全部跑贏恆指,範圍在4.4-4.7個百份點,而中華新星表現最好,跑贏恆指9.8%,而唯一跑輸的亞洲程式佔品牌基金只有1%也不夠,屬於可有可無的類型可忽略不計,暫時來說惠理在今年的投資表現算不錯了,我對它的期望不高,底線是別犯大錯,跑贏指數,再理想一點是跑贏其它同類基金。

◆各品牌基金吸引新資金能力◆

查看原圖可以看到,今年以來品牌基金總管理資產由上年尾226億增加到現時309億,增長速度達到37%,十分強勁,品牌基金佔AUM更由上年34%,提升到40%,只要投資成績理想,AUM當中所能提取的表現費部位是歷年來最高的。

查看原圖可以看到,今年以來品牌基金總管理資產由上年尾226億增加到現時309億,增長速度達到37%,十分強勁,品牌基金佔AUM更由上年34%,提升到40%,只要投資成績理想,AUM當中所能提取的表現費部位是歷年來最高的。 查看原圖而當中更以惠理高息股票基金,以及中華新星基金表現最理想,高息股票基金管理規模增加了近1倍,而中華新星管理資金亦有爆發性增長,由2012年只佔品牌基金3%,到今年佔7%,管理資產增加了15億,中華匯聚及大陸焦點也有不錯增長。當中值得留意,惠理最歷史悠久的價值基金,近2年有資金流出跡象,總共40億左右,不過我認為問題不大的,第一流失金額不大,第二現在其它品牌基金的新資金流入理想,能Cover價值基金的流失有餘,而且價值基金有部份是有客戶提成費用折扣的,即少於提成15%,是屬於賺錢能力較低的品牌基金,所以不是什麼大問題。

查看原圖而當中更以惠理高息股票基金,以及中華新星基金表現最理想,高息股票基金管理規模增加了近1倍,而中華新星管理資金亦有爆發性增長,由2012年只佔品牌基金3%,到今年佔7%,管理資產增加了15億,中華匯聚及大陸焦點也有不錯增長。當中值得留意,惠理最歷史悠久的價值基金,近2年有資金流出跡象,總共40億左右,不過我認為問題不大的,第一流失金額不大,第二現在其它品牌基金的新資金流入理想,能Cover價值基金的流失有餘,而且價值基金有部份是有客戶提成費用折扣的,即少於提成15%,是屬於賺錢能力較低的品牌基金,所以不是什麼大問題。年初至今品牌基金總流入資金達62.7億。

查看原圖而年初至今總管理資產流入資金109億。

查看原圖而年初至今總管理資產流入資金109億。換句話說即是今年所流入的新資金,有接近六成是流入到品牌基金,表現令人滿意。

總括今年惠理集團在吸金能力以及投資能力,表現都十分理想,核心價值增加了,還是同一觀點,惠理現時的體質是上市以來最好的,如果年尾收盤變化不大,暫時預計今年管理費6個億,表現費3億以上,今年還有一個月時間,到時再看看,或者惠理表現又有驚喜。

03 Sep 14 - 惠理集團(0806) 中期業績 藍兵手記

來源: http://www.airmanblue.com/2014/09/03-sep-14-0806.html國際資金回流亞洲,大量熱錢湧港,金管局7月累計向市場註資金額651億元。 從7月1日第一次註資開始,金管局已向市場註入超過750億港元。 資金湧港後,中國移動(0941)在今天重返「紅底股」,這是中國移動(0941)股價自2008年8月8日後,股價再見100元。

雖然內地股市近月顯著反彈,但其估值仍處歷史低位,「股壇金手指」謝清海在上海出席中國投資峰會後,接受訪問時,大呼A股「Too cheap!」,甚至低於H股。他預料,A股目前估值徘徊10年低位,若其市盈率回歸至正常水平,在今年餘下時間可升15%。由他創立的惠理集團(00806),現正力爭更大的QFII額度投資A股。

以價值投資見稱的謝清海,不諱言過去兩年是增長股的天下,但現今形勢已逆轉,價值股將重新受捧,如內銀股及大型內房股;同時他亦建議投資者不要與中央政策對抗,順勢投資受惠板塊如醫療、消費股等,及獲放寬管制(Deregulation)的傳統能源股。

■ 15 Feb 14 - 惠理集團(0806) 14年 估值

■ 02 Apr 13 - 惠理集團(0806) 13年 估值

■ 12 Mar 11 - 惠理集團 (0806) 全年業績

■ 22 Jan 11 - 惠理集團 (0806) 於中國成立合資股權基金管理公司

■ 10 Jan 11 - 惠理集團 (0806) 估值

| 本網誌內容版權為本人「藍兵」所有,未經本人授權不得轉載。 |

惠理集團(0806)

惠理集團(0806)於1993年成立,是一家獨立的價值型資產管理公司,業務集中於大中華地區及亞太地區。2007年11月22日於香港聯合交易所主板上巿,是第一間在香港上市的資產管理公司。

惠理集團(0806)在2010年10月以5.68港元配股,表明公司在內地的業務拓展有望取得突破,因其90%的配股所得,將用於拓展內地業務、用作新基金的種子資本等。

| 公司簡介 | 惠理集團(0806)從事投資基金及管理賬目提供投資管理服務。 |

| 市值(港元) | 111.09億 |

| 現時股價 | 6.32元 (2014-09-03 收市價) |

| 市盈率 | 28.86倍 |

| 每股盈利(港元) | 0.219元 |

| 每股淨值 | 1.565元 |

惠理集團(0806)中期業績

惠理集團(0806)8月公告截至6月底止中期業績,營業額按年升23.7%至4.44億元,經營利潤(未計算其他收益╱虧損)上升26.2%至1.59億元。 由於管理費及表現費雙雙上升、財資業務虧損大幅減少、審慎控制成本,以及來自本集團成都小額貸款業務的貢獻上升,公司權益持有人應佔純利升41.6倍至 1.41億港元。 每股盈利8仙(去年同期0.2仙),不派息。

受惠於2013年第4季起資金流入增加,集團截至2014年6月底的平均管理資產較去年上升 12%至 102 億美元,隨之亦帶動管理費總額上升 17%至 3.41 億港元(2013年上半年︰2.91 億港元)。強勁的基金表現使表現費上升 42%至 2,200 萬港元(2013年上半年︰1,500 萬港元)。

於2014年6月底,集團的管理資產為 101 億美元。

發展 及 2014年目標

由於基金表現及資金淨流入持續轉佳,惠理集團(0806)的管理資產7月底上升至 107億美元的歷史高位。

於2014年3月,惠理(0806)推出一隻新的主題基金,以捕捉中國政策改革所帶來的投資機遇。 集團並計劃推出一隻人民幣合格境外機構投資者(「RQFII」)股票基金。 。此外,集團會以最近獲得的1億美元合格境外投資者(「QFII」)額度,提升旗下現有的基金。

在通脹環境下,惠理(0806)預期投資者對高收益定息產品的需求將會日漸增加,就此,集團將推出更多定息投資方案,包括覆蓋亞太及其他地區的新產品。

大中華市場

惠理(0806)2014年上半年獲多家國內龍頭金融機構委託管理多項投資產品,包括6項A股產品及跨境投資,並預期將增加更多委託項目。

拓展成都貸款業務

惠理旗下的成都巿武侯惠信小額貸款有限責任公司(「惠信小貸」)為集團帶來利潤 1,100 萬港元(2013年上半年︰20 萬港元)。截至2014年6月底,惠信小貸的貸款餘額上升至人民幣 2.48 億元(2013年6月底︰人民幣 6,100 萬元),貸款組合質素依舊優良。

資產總值(Asset Under Management,AUM)

惠理集團(0806)管理的資產總值(Asset Under Management,AUM)在2014年7月底為107億美元。

▪ 2011年12月, 72億美元。

▪ 2012年03月, 78億美元。

▪ 2012年06月, 72億美元。

▪ 2012年09月, 76億美元。

▪ 2012年12月, 85億美元。

▪ 2013年03月, 93億美元。

▪ 2013年06月, 86億美元。

▪ 2013年09月, 92億美元。

▪ 2013年12月, 105億美元。

▪ 2014年06月, 101億美元。

▪ 2014年07月, 107億美元。

短評

回顧歴史,2007年大牛市時,港交所(0388)的股價曾經像脫韁野馬般不斷上升,年初升破100元心理大關後,便一鼓作氣衝破150元,然後是200元大關,再挑戰250元,最後升至260多元的歷史高位才見頂。 同時,在2007年煞停「港股直通車」之前,惠理集團(0806)的P/A比率曾經高達25%,但是由於港股過去數年,恒指升升跌跌,惠理集團(0806)的平均P/A比率只是13%-14%左右。

▪ 2007年 P/A比率高達25%

▪ 2012年 P/A比率10% - 18%

▪ 2013年 P/A比率10% - 16%

惠理集團(0806)的股價和估值與市況,市場氣氛與市場資金是否充足 成正比。 在市況持續向好的情況下,惠理(0806)2014年之表現費將繼續上升。惠理集團(0806)的beta值高,向來比較港交所(0806)高,P/A比率當年曾經高達25%。 受惠滬港通,港交所(0388)的股價正在奔向200元,惠理集團(0806)的估值是否需要重新估計一下,筆者趨向於認為不需要!! Well ...... 至少,恒生指數未升穿二月估計的25,400至25,900點之前,不需要。 ◔◡◔

在大市向好的情況下,惠理集團(0806)的股價低於平均P/A比率13%-14%或許仍是可以買入的價位,然後靜待股值上升至16%-18%後才考慮應否分批止賺。 如果股價接近P/A比率25%,估值便太高了。 當然,在「最佳買入位」以下買入,「最佳沽出位」以上越高沽出更好! (低買高沽! 邊個唔知阿媽係女人,又是廢話,廢話。)

筆者今年2月曾經評論,估計2014年的「最佳買入位」是4.67元附近,而保守的「最佳沽出位」是7.47元和7.94元中間,合理的「最佳沽出位」是8.40元附近。

惠理集團(0806)的股價亦一如去年,在今年3月在「最佳買入位」 (4.67元樓下)說了一聲「Hi, Hi」之後,至5月再說了聲「Hi, Hello, Hi」。

惠理集團(0806)的股價今年會否升穿7.94元,甚至在8.40元之上說幾聲「Aloha」?? 筆者重複一次今年2月的話,由於沒有水晶球,筆者不知道 .... .... 筆者只知道惠理集團(0806)現價的估值仍在平均P/A比率附近。

| 15 Feb 14 - 惠理集團(0806) 14年 估值 ■ 15 Feb 14 - 惠理集團(0806) 14年 估值 「市場通常使用 Price-to-AUM ratio 來跟 惠理集團(0806)估值 ...... 惠理集團(0806)在2014年的「最佳買入位」是4.67元附近,而「最佳沽出位」是8.40元附近。 ... ... ...

... ... ... 惠理集團(0806)會否在今年再在「最佳買入位」附近再說了一聲「Hi, Hi」,甚至「Hi, Hello, Hi」之後跌穿才回升?? 筆者重複一次,由於沒有水晶球,筆者不知道。 ... ... ... 假設低位是1月的21,197點,全年最高位會是25,400至25,900點。 如果使用這個假設,惠理集團(0806)在2014年的「最佳買入位」是4.67元附近,而「最佳沽出位」是7.47元和7.94元中間 ▪ P/A比率10.0%, 4.67元 ▪ P/A比率16.0%, 7.47元 ▪ P/A比率17.0%, 7.94元 ▪ P/A比率18.0%, 8.40元 」 |

股價走勢

1年圖:

3年圖:

權益披露: 筆者持有 惠理集團(0806)。

參考:

1. 惠理集團 806 業績

http://www.valuepartners.com.hk/assets/files/press_release/VPGL_PR_2014_Interim%20Results%20(C)%20(Final).pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0813/LTN20140813271_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0826/LTN20130826016_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0813/LTN20130813342_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0313/LTN20130313272_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0225/LTN20130225347_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0125/LTN20130125214_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0120/LTN20120120413_C.pdf

2. 謝清海豪言 港股明年升5000點 上半年當炒 「佔中」成隱憂

http://hk.apple.nextmedia.com/financeestate/art/20131209/18542706

3. 惠理基金 價值投資 銳意創新

http://paper.wenweipo.com/2013/12/27/zt1312270022.htm

| 本網誌內容版權為本人「藍兵」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

Next Page