- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

華爾街推出新款衍生品 新一輪衍生品大潮來襲

來源: http://wallstreetcn.com/node/105647去年3月,對沖基金Hayman Capital Management的創始人Kyle Bass做了一個驚人的宣言:日本激進的年輕銀行家們正在推出複雜的場外衍生品。這些衍生品與2008年導致金融危機的衍生品如出一轍。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

Bass的警告或許是睿智的。受低利率和低波動性的影響,投資者們正在通過某些美國信用衍生品獲得更高的回報。

一些市場人士表示,這些衍生品的卷土重來提出了一個問題:2008年以來的金融改革是否有效?盡管利率互換等標準化的衍生品在交易所進行交易,並進行集中清算,然而,繁榮的場外產品交易並非如此。監管部門很難對場外交易進行監管。

英國《金融時報》援引Tavakoli Structured Finance總裁Janet Tavakoli稱,

我們什麽都沒有改革。我們現在的杠桿和衍生品風險高於以往任何時候。

在雷曼兄弟倒閉期間,這些衍生品的風險被演繹的惟妙惟肖。一旦波動性爆發,這些複雜的衍生品會讓投資者蒙受巨大的損失。

英國《金融時報》援引對沖基金West Wheelock Capital董事總經理Manish Kapoor表示,

市場不需要另一場雷曼危機。息差放寬或者利率走高將對這些衍生品造成巨大的影響。

新一輪債券衍生品的爆發主要受到了投資者尋求高回報以及華爾街尋求新收入的推動。其中,總回報互換(Total Return Swap)和針對CDS的期權正在推動公司債券市場的井噴。

總回報互換(TRS)讓投資者基於標的資產的表現獲得回報。在這里,它讓投資者在不持有標的資產的情況下,獲得高杠桿的、針對債券表現的風險敞口。下行風險是一旦債券價格迅速下跌,投資者將需要向對方進行支付。

Cairn Capital的首席投資官向英國《金融時報》表示,

新的TRS真的非常非常有趣。現在,有許多TRS產品以債券指數為基準。我們甚至開始發現針對TRS的期權。

金融服務和數據公司Markit兩年前開始授權公司將其債權指數做成TRS產品。摩根士丹利分析師估計,以這些指數作為標的的TRS產品規模將於今年達到100億美元。而新的以高杠桿債券指數為標的的TRS將可以進一步提升提升交易額。

針對CDS指數推出的期權被稱作“Swaptions”。Swaption增長迅速。其增長迅速的部分原因是其不進行集中清算。Swaptions讓投資者可以保護自己的投資組合免受市場大幅波動所導致的“尾部風險”的影響。

據花旗集團分析師,目前每周約有600億美元的CDS指數期權換手,這高於2005年一個月200億美元的頻率。

巴克萊交易部門主管Bob Douglas向英國《金融時報》表示,

巴克萊對這些Swaptions的未來感到激動。在衍生品市場中,Swaptions是一個極具增長潛力的產品。我們已經為此加大了容量。

複雜衍生品卷土重來 監管反催生互換市場繁榮

來源: http://wallstreetcn.com/node/106621市值達到9.8萬億美元的美國債券市場看起來有些沈悶,但是在它平靜的外表下是另一番景象。(更多精彩財經資訊,請到各大應用商店下載華爾街見聞App)

投資者正越來越多地轉向與特定公司信譽綁定的衍生品,而不是直接購買公司債券。這種合成賭註的規模已飆升至至少2011年初以來的最高水平,有時甚至超過了標的債券的交易量。

這反映了投資者的擔心。投資者擔心不能足夠迅速地進出債券市場。受監管加強的影響,華爾街正退出債券交易,這可能使投資者的處境更為脆弱。在美聯儲考慮退出長達6年刺激政策的今天,市場的前景瞬息萬變。

在Jackson Hole全球央行年會上,美聯儲主席耶倫表示,美國勞動力市場正在愈合,而政策制定者正開始考慮何時開始撤回刺激性政策。

衍生品的繁榮也凸顯了投資者正重新回到這結構複雜、高杠桿的投資工具。衍生品放大了投資者的潛在收益或損失。

彭博新聞社援引巴克萊信貸策略師Jigar Patel表示,

使用信用違約互換時,你不會受到市面上有什麽債券或交易頻率的限制。人們正在尋找不同的方式來投資,承擔風險。

公司債投資經理更加關註保持靈活性,因為新規已經使得華爾街大行已經削減了他們在債市中的存在感。投資者選擇衍生品是因為它們往往更容易購買或出售。

巴克萊數據顯示,今年二季度,與特定投資級公司綁定的信用互換的交易額幾乎翻了一倍,達到9000億美元。而2013年同期,交易規模不到5000億美元。同期,投資級債券的交易額從平均每天132億美元下降到每天131億。

巴克萊數據顯示,一些公司的衍生品交易比它們的債券交易更為活躍,比如Nordstrom、Staples和惠而浦公司。畢竟,如果一個公司不發行足夠的債券以滿足投資者的需求,交易員可以通過綁定標的債券互換的方式,獲得相關風險。

債王豪賭450億美元衍生品!希望鹹魚翻身

來源: http://wallstreetcn.com/node/208320“債王”格羅斯(Bill Gross)正在仰仗衍生產品來提高其在政府債券的投資回報。

根據8月份的申報公告,這位太平洋投資管理公司(Pimco)的聯合創始人所管理的2216億美元總回報基金第二季度出售了所持有480億美元美國國債中的大多數,並以約450億美元的期貨合約進行替代。這種合約只需要支付少量的保證金,從而能讓格羅斯騰出現金投資於巴西、西班牙和意大利等國的更高收益率債券。

“他們用節省下來的現金購買這些非核心國家的債券,因其相比美國國債有很大的收益率溢價,”Prudential Fixed Income高級基金經理Erik Schiller表示,”這讓他們基金的杠桿率上升。”

Pimco在5月份曾表示,隨著經濟邁入一個所謂”新中性”時期,即全球經 濟增長率向更低且更為穩定的速度匯攏,美國的利率將繼續低於金融危機 前的水平。該公司建議客戶考慮通過期貨、期權和互換合約實施的策略來 提升低於標準的回報率水平。

彭博匯總的數據顯示,Pimco總回報基金今年截至9月15日為止的回報率只 有3.3%,表現落後於57%的同行。此前因美聯儲開始撤出債券購買計劃(QE),格羅斯的基金遭到投資者連續16個月的凈撤資。

今年70歲的億萬富翁格羅斯早先稱表示,要在2014年底前將Pimco打造成同行中收益率領先的公司。

格羅斯上周在接受彭博采訪時表示,幾十年來Pimco一直使用期貨代替現金購買債券,部分原因是由於期貨可以交易大量債券的同時不會影響市場價格。

格羅斯表示通過出售美國國債可以將回籠資金投入公司債市場,收益率比通過回購借出國債所得要高30至40個基點。

根據申報數據顯示,Pimco的總回報基金在國債上的配置(包括期貨、期權、互換、名義利率和通脹掛鉤的債券)在第二季度由43%升至49%。因增持債券期貨,該基金的倉位周期也由5年上升至5.7年,顯示格羅斯願意承擔更多利率風險。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

衍生品交易監管聽誰的?美歐激烈交鋒互不相讓

來源: http://wallstreetcn.com/node/208726在如何制定並協調全球衍生品交易規則問題上,歐盟和美國似乎很難達成共識。雙方在關鍵性交易所(票據交換所)管理上針鋒相對。衍生品交易曾經造成了2008年金融危機的爆發。

目前類似CME和LCH.Clearnet這樣的獨立結算所受到各自國家相關機構的監管,而歐美試圖打造一種“相對一致”的監管方式,從而避免不同國家法律法規不同所引發的爭端。美國現有的制度目前在日本、香港、印度等國家和地區已經被廣泛采用和執行,但是歐洲的政策制定者們似乎並不認同美國模式。在歐盟看來,美國的監管不夠嚴格。

由於此前美國CFTC拒絕在某些衍生品交易上(掉期違約)給予歐洲交易所完全一致的監管方式,市場分析人士認為歐洲方面可能不會善罷甘休。歐盟委員會負責金融服務的 Michel Barnier警告,如果美國試圖將自己的監管方式強加於其他國家之上的話,很有可能會遭到抵制。

歐美之間的僵局,很大程度上影響到了兩地結算所之間包括掉期違約在內的大量衍生品交易。很多公司會利用衍生品交易來對沖利率變化所帶來的潛在風險。根據歐盟的要求,歐元區的銀行將在12月中旬之前平倉那些不符合歐盟規則的衍生品頭寸。除非這一截止日期得到延長,否則這些銀行對沖違約的交易成本將大幅增加。

CME的擔保及風險部門負責人Suzanne Sprague認為歐盟的決定將對市場造成巨大的影響,整個衍生品市場的交易成本或大幅提高。不過歐盟官員此前表示,如果歐美無法達成共識的話,歐盟很有可能會對規則做出一定的延期。

CFTC負責人Timothy Massad則在上周表示希望雙方可以快速達成一致,以避免市場的動蕩。不過他對於歐洲方面最核心的要求並沒有做出正面回應。根據歐盟的要求,美國的獨立清算所需要執行和歐盟一樣的監管規則。

在最低保證金的計算上,雙方的分歧較為明顯,他們均認為自己的方式更為合理。此外,歐盟認為CFTC未執行完全透明的監管方式,因CFTC同意給予結算所一定的豁免權。

CFTC的共和黨成員Christopher Giancarlo周三警告如果雙方之間一直無法達成共識的話,將造成“貿易危機”。他認為美國在試圖推行自身的監管法則的時候可能違法了此前雙方的核心精神。不過他強調依然希望可以共同努力來推動維護全球貿易及衍生品交易的目標。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

衍生品交易新規出爐 700萬億美元市場大洗牌

來源: http://wallstreetcn.com/node/209094包括瑞士信貸和高盛在內的全球18家主要銀行同意對衍生品交易規則做出調整,以避免類似雷曼時刻的再度出現。消息人士表示,新規則意味著銀行將不得單方面終止和破產機構的衍生品交易。

過去幾個月以來,在國際互換和衍生品協會的協調下,監管者、基金經理及銀行家們一直在對上述問題進行複雜而艱苦的討論。銀行業認為上述談判修成正果是行業合作的“正能量”。

國際互換和衍生品協會將在未來幾日宣布規則的調整,新規則的執行日期將從2015年1月開始。衍生品交易總規模達到700萬億美元。

這意味著,從理論上而言,如果一家銀行破產,那麽和其有衍生品交易的公司風險可能會有所降低。但是對於雷曼的接盤者而言,後續補償的爭議可能會曠日持久。這也會導致了類似雷曼這樣破產的機構很難找到買家。

根據美國審計局的報告顯示,在雷曼宣布破產之後,80%和雷曼有衍生品業務的對手盤公司選擇了單方面終止交易。在監管者看來,破產所引發的股東利益蒸發不是大問題,而公司核心部門如果得到保留並可以註資或者出售的話,整個金融體系受到的沖擊就會小很多。

雖然多德-弗蘭克法案試圖尋找到一種合理的方式來處理類似雷曼和AIG這樣的危機,但是很多人都相信如果衍生品交易規則不變的話,很難取得很好的結果。一名行業監管者表示新規則的出爐將終結“大而不能倒”的局面,市場本身可以通過良性的調整來吸收潛在的損失。類似AIG這樣的例子可能不再會出現。

新的規則將覆蓋大部分的衍生品交易內容,不過還是有些細節問題有待解決。最大的一個問題在於類似貝萊德這樣的大型跨境交易機構尚未同意接受新的規則。另外一個潛在問題則在於如果公司選擇走法庭路線破產的話,新規則的初衷就無法得到滿足。不過總體而言,新規則的制定已經是一個良好的開端,至於未來能否起效還有待多方的共同努力。

新法案同樣也引起了一些市場人士的批評,他們認為監管層不應該要求行業主動接受新規則。如果有一些相應的優惠政策,新政策可能會更容易推行。(更多精彩財經資訊,點擊這里下載華爾街見聞App)

新加坡計劃再推A股衍生品 搭乘滬港通“便車”

來源: http://wallstreetcn.com/node/209939

新加坡也來搭滬港通的便車了。

新加坡交易所(SGX)衍生品部門主管Michael Syn 23日接受彭博社采訪時表示,繼三季度新華富時中國A50股指期貨(FTSE China A50 Index futures)交易量創歷史新高後,SGX正計劃發行更多的與中國這一全球最大新興市場股市相關的衍生品。

投資者對於接觸中國資本市場的興趣和需求推升了交易量。這將是交易量增長的長期驅動因素,我們將持續在開發相關產品上進行投資。

新加坡本已是中國主要離岸人民幣市場,如今連續四個月盈利下滑的SGX也希望通過進一步向中國市場開放實現增收。

市場原本預計滬港通將在10月開閘,但現在希望已十分渺茫。

華爾街見聞網站介紹過,港交所行政總裁李小加周一就滬港通發表演講稱,滬港通尚未得到批複。滬港通對中國內地和香港都很重要,啟動需要耐心。

他還通過電話會議表示,交易所在滬港通的角色是“修橋建路”,已完成準備工作,但滬港通何時開通非由他”按鈕“。他稱不知悉滬港通的開通時間,亦不願作出猜測,但他認為滬港通無論對本港及內地都是意義重大的項目,個人相信滬港通推出只是時間問題,而非”會否“的問題。

SGX數據顯示,截至9月末的三個月里,投資者在SGX交易的中國股指期貨合約達1090萬份,名義價值達到750億美元,而去年同期的數據分別為520萬份和360億美元。SGX目前拒絕就滬港通延遲對交易量的影響置評。

自中國總理李克強四月提出滬港通計劃以來,上證綜指累計上漲了8.8%。與此同時,中國證券登記結算公司的數據顯示,九月下旬,新增A股開戶人數創逾兩年新高。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

尽量别玩老千股和衍生品,一个过来人的小建议。 Terastar

http://xueqiu.com/2425820229/42472945港股现在和A股几乎一模一样,业绩股不涨了,老千股题材股就出来狂飙。

这次老千股真是一次吃饱了。典型的鲨鱼闻到血腥味,一下子全冲出来了。09年我熟悉的那些老千股全部窜出来了。如果谁敢提前埋伏这些老千股的,这次还真是赚翻了。

从这些老千股最近的凶猛程度来看,肯定是有不少解放军参与进去了。我甚至已经可以提前预测很多人的下场。

作为一个过来人,还是提两个小小的个人建议吧,仅供参考。

1、题材股壳股可以玩,老千股尽量别玩。我2009年玩过一段时间老千股。因为老千股刺激啊,涨2倍,3倍的,往往几天就搞定了。比其它股票刺激多了,真是赚快钱的好办法。但最终反正我是没在老千股身上赚到什么钱。不过也没亏。因为我很清楚老千股的凶狠,所以压根不敢持老千股过夜。当时一直自嘲的是"草的卖白粉的心,赚的卖白菜的钱”。当时我们一群有些高手也在玩,但我并没听说谁在老千股身上大赚过。只听说有大陆过去的被吃得骨头都不剩的。老千股涨起来很爽,跌起来时会更爽。让你根本没止损的时间。几分钟就打50%下去,你怎么止损。稍微犹豫一下,就彻底套牢,再心存侥幸一下,就发现尸骨无存了。再不信邪猛干一下,就破产了。

只要想想这些老千股是怎么赢利的就知道了,他们赚的每一分钱,就意味着有一个散户在亏钱。

我相信有些天赋异禀的人能够在老千股身上也能赚不少钱,但我更相信这种人的比例非常非常低。

2、尽量别玩衍生品。我2009年曾经在这上面大亏过,亏的惨不忍睹。当时因为一进港股就大赚,自我膨胀,以为自己是股神,以为自己能搞定衍生品,虽然我很清楚衍生品的风险,但我当时觉得自己很牛逼可以藐视这些风险。衍生品属于你看对了,也有很大概率做错的品种,容错性非常低。对于牛熊证,那些发行的大行,还时不时耍流氓。会使出各种办法故意打爆你。

所以2009年8月份以后,我就再也没碰过这两个品种了。虽然没有那种刺激了,但却持续赚钱了,人也轻松了。不要想着赚快钱,很多时候慢就是快。

这两个品种有个共同点,它们都不怕让你赚钱,它们最怕的是你不理它。让你赚10次钱没关系,只要抓住你1次就足够让你前面所有的钱全吐出来。但如果没人理它们,那它们就像没阳光的树,只能慢慢枯萎。

另外港股和A股不一样的是,港股的老千股都是庄家高度控盘的。这个我能理解他们的运作模式。但A股的题材股很多没有明确控盘的人。这是为什么呢?我还没怎么理解其中的运作逻辑。有高手愿意解惑吗?

一文读懂场外期权,最活跃衍生品的风险收益大透析

http://gelonghui.com/#/articleDetail/13297

来自期权中国网

近

年期权已经成为全球最为活跃的衍生品之一,成交量持续增长,其中股票期权及股指期权成交量超过整个衍生品市场的四成。我国的期权市场刚刚开放,然而投资者

对类似期权的产品并不陌生,包括权证、分级基金等一些类期权产品都受到投资者广泛关注。场外期权作为金融创新的业务,目前得到了监管部门的支持,其中场外

期权的推出具有以下优点:期权合约框架标准化、部分条款可定制、交易成本低、同时也为场内期权推出储备相关的经验及策略。

场外期权的定价

场

外期权定价是交易双方共同关注的问题,其定价方法有别于场内交易。BS 模型是市场广泛使用的报价方法,然而BS

模型是建立在诸多理想条件下的期权定价模型,在场外期权定价时,交易双方都需要根据现实情况,进行一系列调整,包括隐含波动率、现金分红、收益率分布等。

经测试,蒙特卡罗报价方法可以有效降低期权签发方的对冲风险。

场外期权对于签发方的收益及风险

期

权的签发方收益来源主要是在签发日会收到买入方的期权费,同时在期权到期前签发方需买入适量的股指现货(期货)进行对冲,并实时监控调整。签发方的风险主

要是对冲过程中标的指数的大幅波动;另外,为了提高资金使用效率,签发方一般会采用股指期货对冲期权风险,因此股指期货所使用的保证金比例成为衡量风险的

主要指标。通过历史回溯及随机序列模拟,若发行方采用较为稳妥的定价及对冲方法时,平均每张合约(一个月)收益率在5%左右。

场外期权对于持有方的投资价值及风险

场

外期权可以为投资者提供投机、套保两种投资需要。场外期权投机交易特点与场内期权类似,其套保的作用可以改善目前众多理财产品的收益特征。通过比较发现,

在以保护本金安全为主要目的的理财产品中,期权的保险功能可以在原有的条件下,降低产品对固定收益部分权重的限制,释放更多空间给权益类投资,最终将产品

的年期望收益提高4%左右。风险方面:场外交易没有结算公司的监管,使买方承担签发方破产所带来的信用(无法履行合约)风险。我国市场的大多数投资者还不

愿意承担信用风险,因此我国的场外期权签发方一般来说都具有很高的信用等级。

场外期权发展概述

上世纪初期,期权首先在美国衍生品的场外市场(OTC)诞生,在当时没有场内交易的情况下,场外期权市场的规模逐步发展壮大,随后美国在1973 年4月26 日成立了芝加哥期权交易所 CBOE ),进行统一化和标准化的期权合约买卖,引导场外期权交易者入场,美国期权市场自此进入了更加稳定的发展阶段。

),进行统一化和标准化的期权合约买卖,引导场外期权交易者入场,美国期权市场自此进入了更加稳定的发展阶段。

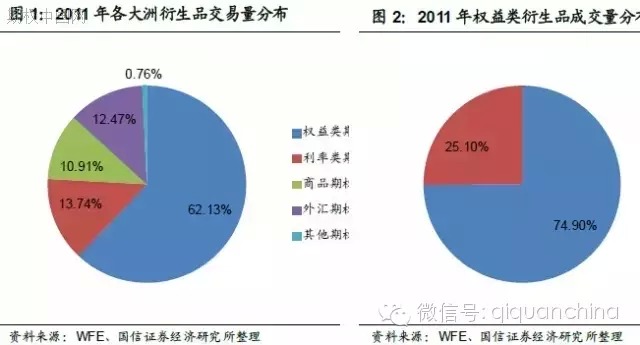

近年期权已经成为全球最为活跃的衍生品之一,成交量持续增长,由下表可知权益类(股票及股指)衍生品占所有衍生品成交量的62%,而权益类期权成交量占整个权益类衍生品成交量的75%,即股票期权及股指期权成交量超过整个衍生品市场的四成。

国内类似期权产品概况

我国的期权市场刚刚开放,然而投资者对类似期权的工具及产品并不陌生。

下面简单总结一下目前已有的类似期权的产品:

权证(Warrent):

权证与期权在投资性质上并无差异,都是标的证券权力及义务的买卖合约,然而权证是非标准化的,同时又是由特定发行商进行签发。也就是说,权证是以承销的形

式出现在市场上,签发方是唯一的,其定价过程与新股发行的方式类似,另外我国之前发行权证针对某支股票,而不是全市场(如指数)。综上,权证相对于期权具

有以下特点:发行方处于垄断地位;发行定价非市场化;投资者只能作为持有方,而不能成为签发方;投资标的尚未涉及股指。

分级产品:权

证在我国市场上已经消失了一段时间,目前场内唯一的类期权的交易产品就是分级基金。从投资性质上看,分级基金与期权在收益方面有相似之处,但是本质上还不

属于衍生品,同时目前大多分级基采用定点折算,而在折算触发前,由于缺少有效的定价及套利机制,B

级产品的市价往往偏离其净值较远,这与衍生品的投资本质大不相同。

OTC期权的发展的必要性

市场需求:从

投资者需求上看,期权和股指期货都具有投机(杠杆)及套保(对冲)的作用,因此在成熟的金融市场上,期权、期货、现货(股票、ETF)构成了相对完善的权

益类投资体系。历史上,各国推出股指期货和股指期权的间隔一般小于两年,而我国市场的特定条件使得股指期权的推出时间较晚,打破了这一国际惯例,然而投资

者对期权的需求却客观存在。这一点可以从之前权证市场以及目前分级基金交易的活跃程度上看出。

相对优势:与权证和分级基金相比,OTC 期权具有一定优势。

1、合约框架标准化:OTC 期权的合约主体完全按照现有国际标准设计,保证了产品的通用性。

2、部分条款可定制:对于买方的需求,可以部分定制,例如行权期,增加了产品的灵活性。

3、与场内交易相比,场外期权减少了固定交易成本。

4、多家签发方竞争报价,提高定价有效性。

5、属于直接期权投资,相对于分级产品,更容易判断。

6、

为未来场内期权准备:自2012 年6

月,上交所已经开始了期权模拟交易,我国场内期权的推出是大势所趋。在场内期权推出之前,期权的个人及机构投资者有必要通过场外期权交易,熟悉期权交易流

程,储备投资策略。美国上世纪70 年代的场外期权市场就已经发展的比较成熟,使得交易者比较容易从场外交易过渡到场内交易。

场外期权定价探讨

场

外期权定价是交易双方共同关注的问题,其定价方法有别于场内交易。场内交易有结算公司参与,使得双都不承担信用风险。而场外交易,持有方承担一定的信用风

险,需要得到一定的信用风险补偿;另一方面,签发方无法通过买入期权平仓,因此需要得到流动性方面的补偿,及对冲策略操作及风险补偿。

下面我们将从简单的场内期权定价开始,由浅入深的研究。

简单定价模型:BS模型+历史波动率

BS(Black-

Scholes)模型是目前市场上对期权定价的最常用的方法,根据当前标的的价格、波动率、行权期、行权价以及无风险收益率可以给出期权准确的报价,理想

状态下交易双方的期望收益都是无风险收益率,因此BS 模型是一种无套利机会的定价模型(Arbitrage free pricing model)。

目前我国投资者对股指期权最为关注,尤其是沪深300 指数更是成为了分级产品标的的热点,另外沪深300 股指期货是目前唯一可以有效地对冲工具,因此后文讨论主要针对沪深300 指数作为标的的场外期权。

实际报价时的必要调整

BS 模型是建立在诸多理想条件下的期权定价模型,因此场外期权定价时,交易双方都根据现实情况,进行一系列调整。

隐含波动率:期

权定价唯一的不确定因素就是预测波动率,因而场外期权报价也主要受波动率的影响,后文我们还将从签发方的角度,分析预测波动率对收益率的影响。波动率参数

对期权的影响以及波动率的估计方法,其中投资者一般通过量化模型(如Garch)或者VIX

指数来估计波动率。我国市场目前还未开放场内期权交易,无法通过VIX

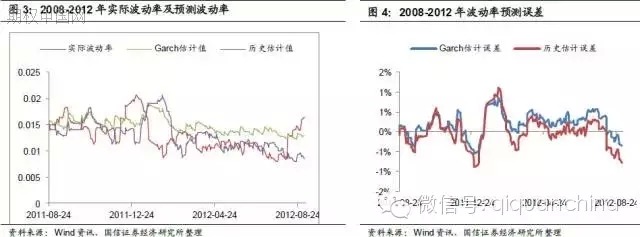

指数来预测波动率,因此只能通过历史波动率或者量化模型来预测。以下我们以沪深300指数作为样本,来比较两种估计方法的差别。

通

常波动率是指标的收益率的年化波动率,统计时间一般为一个月(期权市场上主要交易合约为近月期权),历史波动率的估计方法是指用最近一个月的波动率作为下

个月的预期波动率,而Garch

模型估计方法是指通过量化模型对下个月波动率(收益率预计标准差)进行预测。我们分别比较这两种方法预测的波动率和真实波动率的区别。其中,样本时间自

2008 年7 月28 日至2012 年9月3 日(1000 个交易日)。

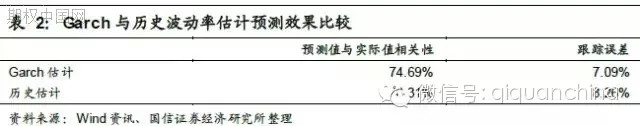

上图为两种方法的预测结果,通过比较预测值与实际值的相关性,以及跟踪误差可见Garch 模型对未来波动率的预测较好(如下表)。综上我们建议,采用Garch 模型对波动率进行预测。

分红影响:分红影响期权定价的主要原因,这里我们主要讨论沪深300 指数的场外期权,因此在定的过程中我们不需要对分红做过多的关注,实际上分红对场外股指期权的影响,主要体现在签发方用股指期货对冲的时候。

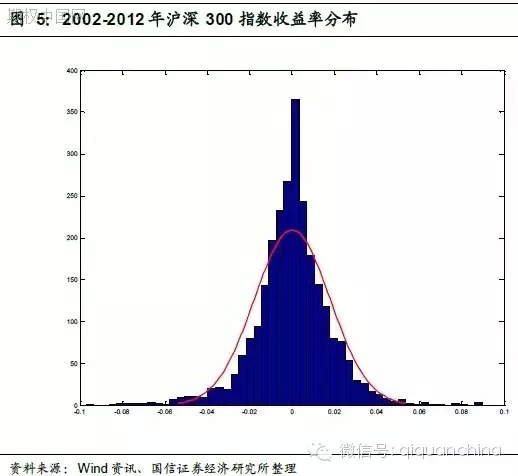

收益率分布: BS

模型的假设之一就是期权交易双方都是风险中性投资者,同时标的的收益率服从均值为无风险收益率,标准差为预测波动率的正态分布。然而现实中这一假设很难满

足,通过统计2002 年1 月4日至2012 年10 月9 日,沪深300

日收益率的分布,发现其年化收益率为5.41%与无风险收益率差异不大;分布的峰度为6.22,明显大于3(正态分布峰度);偏度为-0.22,略为左

偏。

峰度偏高一般导致期权波动率被高估,导致期权费用偏高;而偏度对期权的影响根据期权类型有所差异,左偏(偏度小于0)会高估看涨期权,低估看跌期权,右偏则相反。然而历史上,股指收益率分布实时变化,因此签发方对于期权的报价要根据当前收益率分布情况适当调整。

蒙特卡罗模拟: BS 模型给出的期权价格是推倒出来的,而计算期权价格的另一个方法是蒙特卡罗模拟的方法,即按照收益率的分布,给出大量模拟的收益率,近而计算出期权期望的价格。

如

果蒙特卡罗方法模拟的收益率服从正态分布,那么最终计算的期权的价格与BS

模型基本上相同(模拟路径越多,误差越小)。然而现实中,股票市场的收益率分布并不完全服从正态分布(如上文所述),因此我们需要对蒙特卡罗模拟出的收益

率进行修正,使之贴近于近期现实市场的收益率。

模拟过程如下:

模拟路径:N=100000 次;

模拟分布历史采样:近一年(250 个交易日)的沪深300 日收益率。

测试期权:行权期一个月(30 个自然日),平价看涨沪深300 股指期权。

样本测试:2003 年1 月23 日至2012 年9 月12 日。

下图为测试结果,可得出以下结论:

1、 蒙特卡罗定价(正态分布)与BS 模型定价基本上相同,并且与当前市场的趋势相关性不大,因此这两种报价方法不会根据牛、熊市而改变。

2、

在市场波动不大的时候,蒙特卡罗定价(修正分布)与BS 模型定价差别较小,而在市场大幅波动的时候(07、08

年),两者差别较大。当市场处于牛市上涨的过程时,该定价高于BS 模型定价,即反映了市场的趋势效应;而在大幅下跌的熊市时,该定价低于BS

模型定价。

场外期权的签发方最为关注的就是对冲过程中的风险,如2007

年的大牛市,如果签发方仍按照传统BS 模型报价,那么剧烈上涨的行情导致对冲策略效果很差(可参考图7,对冲策略Gamma

小于0),其直接原因是给出看涨期权价格偏低。若采用蒙特卡罗修正分布报价,那么根据上图可以发现,同样情况下,报价是BS 模型报价的2

倍左右。可见,蒙特卡罗定价可以降低签发方在市场大波动情况下对冲策略的风险。

场外期权签发方收益及风险分析

场

外期权的交易双方有不同的投资需求,因此除了上述定价方面外,双方的关注点也有所不同,下文先从签发方的角度进行讨论。期权的签发方在签发日会收到买入方

的期权费,同时买入适量的股指期货合约进行对冲。在合约结束前,签发方需要对指数走势监控,当指数偏离一定程度时,调整股指期货的持仓量,保持Delta

中性。签发方的收益来自于两个部分:一是权力金的收入,即合约签发日就直接收到的期权费。另外是对冲收益,即合约签发后对冲策略的效果(这部分收益一般小

于零)。签发方的风险主要来自对冲过程中,标的指数的大幅波动,为了提高资金使用效率,签发方一般会采用股指期货对冲其期权风险,因此股指期货所使用的保

证金比率成为衡量风险的主要指标。

场外期权与动态Delta 套保策略

场

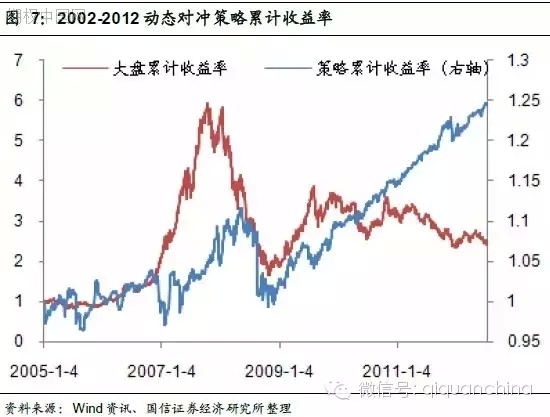

外期权签发方所做的市场行为实际上类似期权套保投资,我们可以看出,签发方可以采用现货(股指期货)来动态对冲期权的Delta,下图就是以沪深300

的签发看涨期权为例(2005 年1月至2012 年8

月),动态调整阀值为1%(标的变动超过1%的时候进行调整),其中期权的价格根据BS模型模拟计算。

据

统计,动态对冲看涨期权策略的的年化收益率为4.1%,收益率并不理想,其主要原因是在07,08 年市场非理性波动时,对冲策略仍采用BS

模型报价。在09

年之后,该策略的年华收益率达到6.94%,其收益标准差为2.32%,夏普率达1.7。特点需要注意的是,目前为止策略中的现货都是以沪深300

现货(如沪深300ETF)作为参考统计的,而实际交易过程中,期权签发方完全可以通过股指期货进行对冲,如果签发放采用最低保证金(目前为12%)进行

对冲,那么09 年至12 年该策略得年华收益率为21.96%。

场外期权发行溢价设定

前

文策略效果是以期权理论价格为标准计算出的收益率,而在场外期权市场,签发方往往都会按照一定比例的溢价率进行期权,这里我们首先定义溢价率的概念(以区

别权证发行溢价),一般来说,市场上对于期权的报价高低的比较主要是参考所报价格的隐含波动率,因此这里采用隐含波动率作为溢价参考标准:

其中,P为发行溢价率

为签发方报价的隐含波动率

为标的历史波动率。

例如标的历史的波动率为20%,而签发方的期权报价的隐含波动率为25%,那么报价的溢价率为5%。现实中,由于场外期权签发方需要动态调整对冲资产比例,也需要承担对冲产生的交易成本和时间成本,因此报价的隐含波动率率一般都会高出历史波动率的5 个点以上。

签发方对冲策略

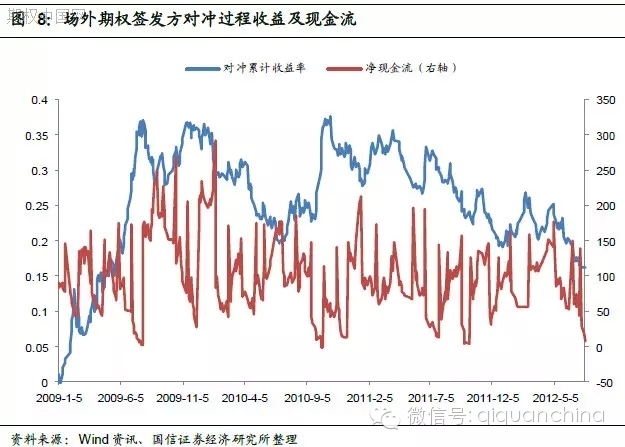

策

略假设及样本描述:期权标的为沪深300,对冲工具为股指期货,股指期货保证金率为20%(当前交易所保证金为12%),期权合约成数为1(即策略名义金

额为沪深300

指数点),合约期限为一个月,行权价格为期权价内5%,权利金按照溢价率5%的报价标准计算。另外还需要统计对冲过程中的风险指标,这里我们选取净现金流

(签发方所持有的现金)的方式评价风险。

对冲过程中风险及收益:通过下图可以看出,对冲过

程中的收益率波动较大,其年收益率为4.57%,标准差为1.1%,综合上看,对冲过程无法为签发方提供有效收益。净现金的均值为94.99

个点而最低净现金值为-1.89 个点,可见签发方的风险通过对冲基本上可以得到控制(净现金大于0 时表明签发方不需要投入额外资金)。

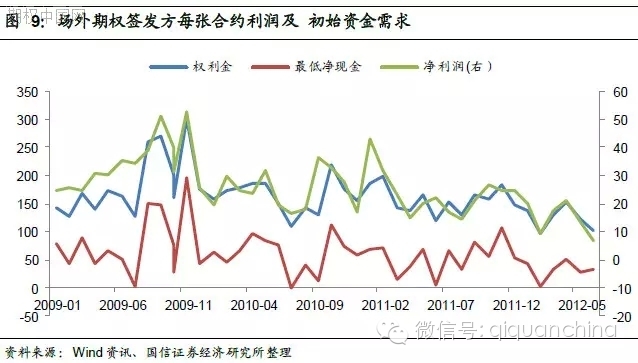

按

照单张合约统计:09-12 年一共统计43 个合约(每月一张),平均每笔合约净利润为25 个点(已扣除掉股指期货月基差,15

个点),由下图可见,签发方的利润基本上来自与权利金,对冲收益对净利润影响不大。最低现金流是签发方需要准备的现金,主要受股指期货的保证金比例影响。

当前策略设臵的股指期货的保证金为20%,超过交易所规定的8%,因此我们这里按照历史最低现金流来设臵初始资金。之前我们统计历史最低保证金为1.89

个点,若签发名义金额为1 个亿的场外看涨期权,那么按照当前点位(2291 点)初期投入的资金量只需为8.24

万,按照这一比例实际每张合约收益率可超过10 倍。当然作为签发方,策略设臵20%的保证金过于激进,下文我们还将讨论保证金的合理比例。

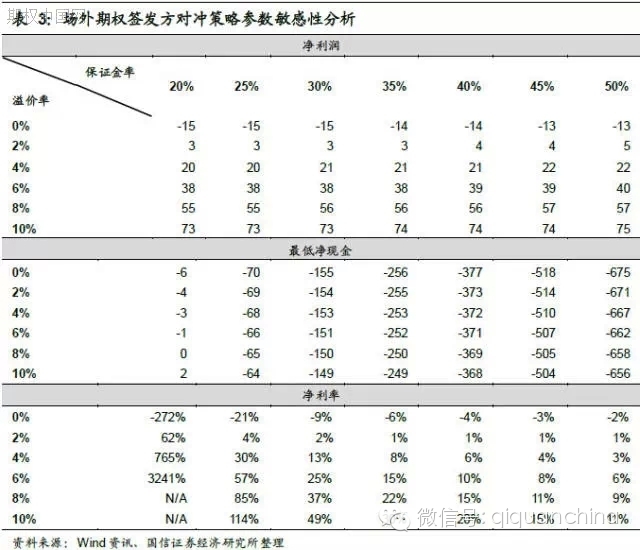

参

数敏感性分析:以上对冲策略存在两个参数,分别是保证金率(20%),还有溢价率(5%),下表统计了策略的月平均净利润和最低净现金流关于这两个参数进

行敏感性检验。平均净利润受溢价率的影响较高,总体上利润对于两个参数都不敏感;最低净现金流主要受保证金比例影响较大,对于溢价率并不敏感。

最低净现金流为初期投入成本,由此我们可以得出每个合约的净利率,对于相对保守的策略而言(保证金率40%,溢价率6%),平均每张合约得净利率在10%左右,年化收益率为120%,下表中N/A 表示初期不需要投入成本。

收益率随机顺序测试:以上对冲策略是以历史指数收益率作为样本统计,受到历史样本数量的限制,为了考虑更多情况,我们将历史的日收益率数据打乱,随机组合以检验策略效果的稳定性,其中溢价率仍按照5%,保证金率按照40%来计算:

如上图所示,在20 组不同随机收益率排列路径下,策略的各项结果相对稳定,其中净利润均值在16 至46 点浮动。初始资金需求在300-900 点之间。下表可见,在40%保证金这一相对保守的比例下,签发方平均每张合约的收益率比较稳定。

保证金比例设臵:前文曾经对保证金比例进行参数检验,得出保证金设臵对于初始需求资金量有显著影响,实际上保证金设臵与签发方的风险偏好程度相关,保证金比例越低,初始资金要求越小,利润率越高,但同时暴仓的风险也越高。

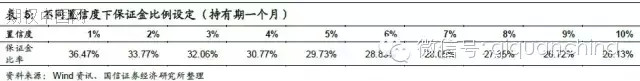

下面我们通过历史上1833 次月收益样本进行统计,根据臵信度(暴仓概率)来设臵保证金比例。由下表可以看出,持有股指期货一个月,要保证股指期货暴仓概率低于1%,那么保证金设臵比例至少要36%。

场外期权的投资价值及风险

OTC 期权的买方主要关心两方面:其一是OTC 期权投资收益的特点,其二是OTC 期权的信用风险,下面我们针对这两方面进行讨论。

场外期权组合收益特点

场外期权在没有场内期权的情况下,可以为投资者提供投机、套保两种投资需要。场外期权投机交易特点与场内期权类似,本文下面主要分析场外套保策略的用途。

套

保类的产品目前受到广大投资者的喜爱,理财机构在保证投资者本金相对安全的同时,最大限度的提高产品额外收益,然而目前市场上能够提供对冲效果的工具比较

单一(沪深300

股指期货),且收益率与标的指数呈线性关系,对本金的保护作用效率较低。期权本身就具有对相关资产“保险”的特点,可以为理财产品提供更多的选择。下面我

们将比较几种常见的保本策略的效果。

常规“保本”策略方法

保

本策略需要在一般情况下,在投资末期保持本金不受损失,因此其本金风险暴露因素非常少,通常情况下只允许信用等级在AAA

级以上(含)的债券(以下简称高信用债)信用风险。目前市场上权益类保本策略的方法主要包括以下几种:高信用债+股票,高信用债+股指期货,股指套利策

略。其中套利策略的收益特征与权益类产品大相径庭,因此我们只讨论前两种常规策略。

为

保护本金安全,常规保本策略中的高信用债的比例需要足够高,以保证其固定收益部分可以承担权益类部分的可预见损失。股指期货的收益特征与现货相似,只是增

加了杠杆,其对冲效果可以通过仓位控制来实现,因此对于对于保本策略无法提供有效的对冲作用(本文将Alpha

产品归于非保本的低风险投资产品)。而期权的收益率关于标的指数呈非线性关系,其对冲效果无法通过简单的仓位控制来替代。

场外期权“保本”策略及报价

期权保本策略的优势在于可以通过看跌期权对股指现货(期货多头)保险,资产管理方将资金分配到高信用债、股指现(期)货,场外看跌期权三个部分。

其分配比例需满足以下关系:

下面是2012 年10 月16 日场外期权报价,前日沪深300 收盘价为2298.67。

由下图可见,下个季月的看跌期权为98.77 点。

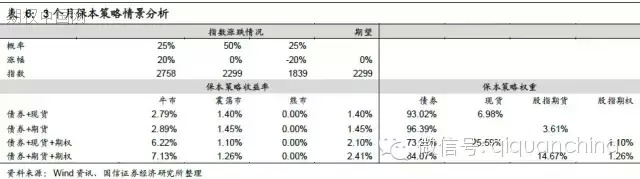

保本策略情景分析及效果比较

继

上文场外期权报价情况,比较不同保本策略效果,其中产品持有期为3

个月,标的指数为沪深300,股指期货保证金比例为50%(即两倍杠杆),高信用债到期年化收益率为6%。为了说明方便,假设3

个月后股指涨幅只有以下三种情景(二叉树模型):20%,0%,-20%,其概率分别为25%,50%,25%。

由上表可见,4 种策略都能在指数涨跌幅在20%之间时,实现保本的目的。对于前两种策略,固定收益部分需要对股指现货(期货)提供20%的安全垫,因此其仓位都超过总资产的90%,最终策略收益率基本上都来源于固定收益部分。

对

于后两种策略,由于期权具有保险的功能,使得固定收益部分不再需要对股指现货(期货)提供安全垫,只需要支付的权利金即可,因此固定收益部分的权重可以大

幅下降,释放了空间给权益类部分。若市场上涨,期权保本策略收益在6-7%之间,是常规保本策略收益的两倍以上;若市场震荡,期权保本策略效果略低于常规

保本策略;若市场下跌,所有保本策略都是零收益。最终的期权保本策略的期望收益超过债券固定收益1%,年化超额收益为4%左右。

信用风险

场

外交易没有结算公司的监管,使买方承担签发方破产所带来的信用(无法履行合约)风险。在国外,场外交易者对于信用风险一般是可以接受的,但前提是对方要提

供额外的回报率,或者利用一些增加信用的方式来降低信用风险,如抵押、担保、第三方评级等。我国市场的大多数投资者还不愿意承担信用风险,因此我国的场外

期权签发方一般来说都具有很高的信用等级。目前国际上通用的信用风险衡量方法分为以下四个方面:

签发方信用资质(Character):资质是签发方形象最为本质的反应,对于别人给与的信用,不论遭到困难和打击,都应以最大的努力偿还债务,保持良好的作风。一般来说是指国内外有资质的大券商或者银行。

签发方对冲能力(Capacity):签发方的信用取决于其盈利水平,其对冲策略亏损可能性越低,说明其破产可能性越低,因此好的对冲策略是签发方信用等级的保证。

签发方资本(Capital):签发方对冲策略的现金越充足,其抵抗市场突发事件的能力越强,如果签发方对冲时股指期货的保证金比率较低,则存在单向暴仓的风险,虽然资产仍处于浮盈状态,但无法坚持到期权到期。

合约抵押物(Collateral):对于信用资质较差的签发方,适当的提供有价证券作为抵押物可以增加其信用评级。(转自:扑克投资家)

盯上娛樂衍生品 QQ傍上二十世紀福克斯

來源: http://www.yicai.com/news/2015/12/4720697.html盯上娛樂衍生品 QQ傍上二十世紀福克斯

一財網 劉佳 2015-12-03 15:54:00

QQ對外披露了“娛樂社交”戰略,通過虛擬周邊、社群運營和聯合推廣等方式,開展電影領域的合作,重點挖掘娛樂業和QQ相結合帶來的價值。騰訊公司副總裁彭迦信對包括《第一財經日報》在內的記者表示,連接器和數字內容是騰訊發展的兩大戰略,其中娛樂是數字內容的重要組成部分。

12月3日,曾經出品了《阿凡達》、《少年派的奇幻漂流》、《泰坦尼克號》等大片的二十世紀福克斯,披露了與中國社交平臺騰訊QQ展開合作,抓住更多年輕用戶。

而以這一合作為出發點,QQ對外披露了“娛樂社交”戰略,通過虛擬周邊、社群運營和聯合推廣等方式,開展電影領域的合作,重點挖掘娛樂業和QQ相結合帶來的價值。

騰訊公司副總裁彭迦信對包括《第一財經日報》在內的記者表示,連接器和數字內容是騰訊發展的兩大戰略,其中娛樂是數字內容的重要組成部分。

抓住年輕用戶

作為合作的第一步,上周上映的《火星救援》已經和QQ進行了嘗試性的合作,在QQ個性化裝扮中推出了《火星救援》題材的表情、個性化簽名和背景。

數據顯示,QQ目前整體月活躍用戶為8.6億,移動端也達到6.39億,其中70%以上為90後用戶。

“QQ上有眾多的年輕用戶,這些用戶同樣也是《火星救援》的主力觀眾群。我們也是以此為契機,與二十世紀福斯達成了戰略合作,為年輕用戶引入更多影視資源的同時,也能夠為他們提供更加豐富多彩的社交生活。” 騰訊公司社交網絡事業群市場部總經理李丹說。

.jpg)

“此次戰略合作,不僅僅是在以後的一些電影方面,包括之前的一些電影,都有可能會和QQ進行合作,為QQ用戶提供更為豐富的娛樂化素材。”李丹說。

在二十世紀福克斯(北京)咨詢有限公司中國董事總經理劉思汝看來,電影與互聯網連接將會建立高效的傳播效應, 以此次《火星救援》合作為例,用戶在使用這些表情、個性簽名時,也在無形之中傳播著電影,擴大著它的影響力。

《火星救援》只是二者合作的開始。劉思汝透露,明年二十世紀福克斯還有《X戰警:天啟》、《獨立日:卷土重來》、《冰川時代:星際碰撞》、《死侍》等等,之後還有《猩球崛起》與《阿凡達》續集,“未來我們還將與QQ有更多合作,不限於電影植入,電影元素授權,會探尋更多合作方式”。

而根據李丹透露,2016年就將會和二十世紀福克斯的一部科技電影做全球化的深度植入。

QQ三步

與此同時,QQ還對外披露了未來在娛樂社交領域的布局。

李丹表示,娛樂產業與社交平臺的融合,將讓社交行為更加豐滿,而娛樂元素天然具有強大的話題性,QQ平臺則擁有虛擬產品等承載手段,雙方將形成相互促進的發展模式。

據了解,QQ目前和電影的合作形式主要是虛擬周邊、社群運營和聯合推廣。虛擬周邊指的是QQ的虛擬個性化產品,例如表情、個性化簽名、頭像掛件、來電動畫、空間皮膚等等。通過電影公司授權後,QQ會將電影原版形象、元素或者企鵝“Cosplay”的相關形象制作成個性化產品,上線QQ平臺供用戶下載使用;社群運營指的是,利用QQ關系鏈下的群、興趣部落、公眾號、熱聊等等平臺能力,幫助電影進行粉絲營銷,與電影產生雙向促進;聯合推廣指的是在品牌層面進行一些相互植入、互動式的推廣,並包括定制首映禮、票務衍生品等方面的內容。

“QQ在娛樂社交方面的布局主要在三個方面:首先在於強IP的引入,未來QQ會努力引進更多的IP,包括電視、電影、動漫等等,這些可以為QQ用戶提供更多娛樂化的內容;其次,QQ在社群方面有龐大的資源,強IP的引入,將會使得群、興趣部落、公眾號、熱聊等平臺內容更加充實,同時也會促進內容在社群平臺的流轉;最後,QQ將會更加多元化的呈現娛樂內容的價值,比如QQ音樂、QQ空間、企鵝FM等平臺,這些可以和IP產生更多層面的合作。”

業內人士分析,QQ天然具有強大的娛樂基因,娛樂社交戰略將QQ上的各種資源進行體系化整合,為QQ未來連接娛樂產業提供了助力。隨著與QQ開展更多電影方面的合作,QQ將會成為騰訊數字內容發展上最重要的“連接器”。

更多精彩內容

請關註第一財經網、第一財經日報微信號

3D電影《憤怒的小鳥》來襲!Rovio攜阿里發力電影衍生品市場

來源: http://www.yicai.com/news/5012747.html改編自同名全球暢銷手遊,由知名娛樂公司芬蘭Rovio出品的3D動畫電影《憤怒的小鳥》將於5月20日登陸中國內地大銀幕,與全球同步上映。“怒鳥”與“綠豬”之間的“奪蛋大作戰”也將正式拉開序幕。為了救回尚未出世的鳥寶寶們,“胖紅”、“飛鏢黃”與“炸彈黑”等來到豬城堡,小鳥一族在“胖紅”的帶領下用彈弓當做飛行的工具,瞄準、發射、沖擊、落地,對不懷好意的“綠豬”們發起全面反擊。

《憤怒的小鳥》中文版海報

作為片方,Rovio在5月12日宣布,天貓將成為《憤怒的小鳥》電影衍生品獨家線上合作夥伴。此舉意味著Rovio將攜手天貓通過電商合作,發力中國電影衍生品市場,為中國的粉絲和消費者提供一個能夠快速、便捷購買正版電影衍生品的渠道。

“我們非常高興與阿里巴巴集團方面就《憤怒的小鳥》電影達成合作夥伴關系。電影對於Rovio來講是一個里程碑式的事件,此次合作也是Rovio把《憤怒的小鳥》品牌放在互聯網電商平臺的一次新嘗試。我們相信與天貓的合作,將進一步提升《憤怒的小鳥》品牌的商業價值,也為我們在中國的上億粉絲帶來更多快樂。”Rovio公司首席商務官AlexLambeek表示。

《憤怒的小鳥》劇照

《憤怒的小鳥》劇照

《憤怒的小鳥》劇照

據悉,Rovio將聯合阿里巴巴旗下平臺天貓超市、天貓魔盒、優酷土豆、UC瀏覽器等在電影檔期5月20日至6月20日內推出一系列《憤怒的小鳥》營銷活動,助陣電影宣傳和衍生品推廣。

阿里巴巴衍生品授權合作事業部負責人魄天表示,阿里巴巴通過引入眾多像《憤怒的小鳥》這樣的國際知名IP,推薦給天貓平臺上的品牌商進行授權合作。通過開發IP周邊產品並獨家售賣,既是對平臺上商家的賦能,從而實現“電商+內容”的升級,又能幫助IP在阿里巴巴生態系體內迅速市場化,獲得新生。

《憤怒的小鳥》劇照

《憤怒的小鳥》劇照

此次Rovio與天貓達成的合作,主要包括天貓獲得《憤怒的小鳥》電影衍生品獨家電商平臺的授權,與天貓上優質品牌合作開發《憤怒的小鳥》電影衍生品在平臺銷售。借助阿里巴巴旗下中國零售平臺上的4.23億年度活躍買家、品牌商家和阿里巴巴強大的生態體系,Rovio通過品牌形象授權,拓展線上市場。

Next Page