http://hk.myblog.yahoo.com/goldone04/article?mid=2102

| 2010 | 2009 | 2008 | 2007 | |

| 流動通訊服務 | 3,451,971 | 3,255,036 | 3,432,943 | 3,146,057 |

| 流動電話及配件銷售 | 505,268 | 448,155 | 640,479 | 892,865 |

| 收入 | 3,957,239 | 3,703,191 | 4,073,422 | 4,038,922 |

| 銷售貨品及所提供服務成本 | (1,056,206) | (1,085,420) | (1,324,071) | (1,532,749) |

| 其他收益 | 0 | 1,033 | 0 | 0 |

| 網絡成本 | (743,585) | (725,884) | (667,841) | (614,831) |

| 員工成本 | (449,569) | (449,374) | (429,727) | (395,119) |

| 銷售及推廣費用 | (241,866) | (245,013) | (269,010) | (281,451) |

| 租金及水電費用 | (157,559) | (161,404) | (154,802) | (143,406) |

| 其他經營開支 | (126,333) | (145,822) | (140,264) | (131,007) |

| 折舊、攤銷及出售虧損 | (854,536) | (775,799) | (743,392) | (757,047) |

| (3,629,654) | (3,587,683) | (3,729,107) | (3,855,610) | |

| 經營溢利 | 327,585 | 115,508 | 344,315 | 183,312 |

| 融資收入 | 33,804 | 35,627 | 76,603 | 99,570 |

| 融資成本 | (86,352) | (84,290) | (83,598) | (78,293) |

| 應佔聯營公司業績 | 0 | 4,350 | 0 | 0 |

| 除所得稅前溢利 | 275,037 | 71,195 | 337,320 | 204,589 |

| 所得稅開支 | 20,065 | (9,549) | (31,342) | (27,664) |

| 除所得稅後溢利 | 295,102 | 61,646 | 305,978 | 176,925 |

| 每股盈利(港仙) | 55.3 | 7.6 | 47.8 | 27.1 |

| ARPU | 216 | 220 | 237 | 226 |

| 客戶總數 | 1,318,000 | 1,164,000 | 1,118,000 |

---

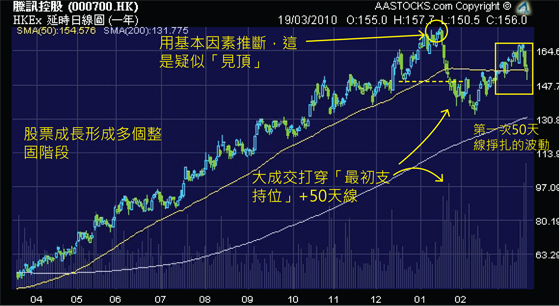

數碼通,一間距離我們很近的公司,既然公布了可人的業績,又容易落場觀察,實在有一做功課的價值。

原來,今次盈利大升,主要是因為營運扛桿效應。觀乎近四 年,公司的支出就佔去收入極大的百分比,勉強越過打和點(Breakeven point)後,所剩利潤其實不多 。所以,只要收入或者支出有一點變化,因為利潤基數少,盈利就會大上大落,以2009年為例,或許收入下降的百分比不是很多,但由於公司以往的成績,是剛 越過成本打和點而得來的,所以,扣除固定的大開支後,盈利可以蠶食得很利害。

同理,數碼通於2010年度,只要收入做得到「比往年好少少,支出大概得到控制」,基數細的盈利,與往年比較,就可以得到很大的爆發力。細心的網友,可以看得到,實際上2010年的收入,只是較追貼2008年的水平,比2007年也少 (當然差距不大)。

根據公司的盈利特性,只要成本稍為穩定 (36 - 38億),而「流動通訊服務」、「流動電話及配件銷售」有少許的百分比變化,其利潤就可以波動得很。買股買未來,我們可以從未來的發展去想,究竟數碼通有甚麼正面的因素與風險?

正面因素:

1. 隨著 IPHONE的盛行,可能會造成智能電話的更普及化,更多用戶會投入支出較大的 3G plan

2. 電腦流動網絡的普及化

3. 管理層不斷增持,即使業績公布後亦有買入,可能是信心的表現。

4. 個人意見,數碼通的3G網絡質素數較好。

負面因素:

1. 市場競爭異常激烈,如上表可見,2010年的ARPU是 $216,2008年卻是$237。

2. 用戶增長數目的想像空間有限,地頭主要是香港,澳門的業務影響暫時不是太大。

3. 不清楚 3G用戶數的飽和點在那裡。

有鑒於IPHONE 的發售時間並不是開始了很久,相信於接著的一年,客戶總數仍會上升;相反,為了搶客,ARPU應會下跌。另一方面,經濟不差,電話及配件銷售的成績應屬正面;公司的財政情況亦不錯 (淨現金超過 十四億及零負債)。

可是,筆者覺得買入數碼通作長線部署的最佳時機已過,如之前已了解其盈利特性,當作盈利逆轉股操作是頗不錯的。不過,現價已合理地反映了他的基本因素,始終香港市場有限,或許數碼通還有上升空間,但是他的盈利可以逆轉得很快,現價買入,長線持有的話稍嫌安全邊際不足。

當然,以投機「iphone」的角度去博數碼通 (半年至一年),又是另一回事了,估計他2011年可以續創佳績 (見附表)。

------

附上盈利測試表,簡單計算收入變化對公司業績的影響。

盈利測試表(一):假設了來年的支出不變;融支收入、成本不變;所得稅開支取2008年最高的數值:

|

收入增減百分比 |

-3% |

0% |

+3% |

+7% |

+10% |

| 收入 | 3,838,522 | 3,957,239 | 4,075,956 | 4,234,246 | 4,352,963 |

| 支出 (不變) | (3,629,654) | (3,629,654) | (3,629,654) | (3,629,654) | (3,629,654) |

| 經營溢利 | 208,868 | 327,585 | 446,302 | 604,592 | 723,309 |

| 融資收入 (2010年數值) | 33,804 | 33,804 | 33,804 | 33,804 | 33,804 |

| 融資成本 (2010年數值) | (86,352) | (86,352) | (86,352) | (86,352) | (86,352) |

| 156,320 | 275,037 | 393,754 | 552,044 | 670,761 | |

| 所得稅開支 | (30,000) | (30,000) | (30,000) | (30,000) | (30,000) |

| 除所得稅後溢利 | 126,320 | 245,037 | 363,754 | 522,044 | 640,761 |

| 溢利增減百分比 | -57.19% | -16.97% | 23.26% | 76.90% | 117.13% |

盈利測試表(二):假設了來年的支出增加 3.5%,至 37.5億元,其餘假設跟上表:

|

收入增減百分比 |

-3% |

0% |

+3% |

+7% |

+10% |

| 收入 | 3,838,522 | 3,957,239 | 4,075,956 | 4,234,246 | 4,352,963 |

| 支出 (比2010年增加 3.5%) | (3,756,692) | (3,756,692) | (3,756,692) | (3,756,692) | (3,756,692) |

| 經營溢利 | 81,830 | 200,547 | 319,264 | 477,554 | 596,271 |

| 融資收入 (2010年數值) | 33,804 | 33,804 | 33,804 | 33,804 | 33,804 |

| 融資成本 (2010年數值) | (86,352) | (86,352) | (86,352) | (86,352) | (86,352) |

| 29,282 | 147,999 | 266,716 | 425,006 | 543,723 | |

| 所得稅開支 | (30,000) | (30,000) | (30,000) | (30,000) | (30,000) |