- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

第13種錯誤:價格已反映預期 一念間

http://blog.sina.com.cn/s/blog_55165cba0101hrp5.html彼得林奇曾提到對股價的12種最愚蠢(最危險)的錯誤認識:

1、股價已經下跌這麼多了,不可能再跌了;

2、抄底買入,你總能知道什麼時候一隻股票跌到底了;

3、股價已經這麼高了,怎麼可能再漲呢;

4、股價只有3美元,我能虧多少呢;

5、最終股價會漲回來的;

6、黎明前總是最黑暗的;

7、等股價反彈到10美元時我才會賣出;

8、我有什麼可擔心的,保守型股票不會波動太大;

9、等的時間太長了,不可能上漲了;

10、看看我損失了多少錢,我竟然沒買這只大牛股;

11、我已經錯過了一隻好股,我一定要抓住下一隻;

12、股市上漲,所以我一定是對的。股市下跌,所以我一定是錯的。

我認為還有第13種錯誤更為致命也更為隱蔽:價格已反映預期。

有的投資被腰斬再腰斬,但很多人一直呆在裡面不出來;而有的投資翻倍再翻倍,很多人一直準備但從未買入。我一直很好奇其中的原因。這並不能用研究不夠來解釋,因為很多老手也未能倖免。我認為最核心的原因是大家「誤認為」價格已反映預期,從而犯了允手指的不作為錯誤。

「價格已反映預期」其實是有效市場理論,但很多價值投資者卻從未察覺。因為這和我們觀察到的很多現象很吻合。比如重大政策或公司定期報告公佈前的幾個小時,股價就有反映,我們不得不承認「消息人士」其實比我們有優勢;再比如利好或利空消息公佈後,股價卻常常反向運動,即所謂的「利空出盡/利好出盡」。

「價格已反映預期」最可怕的地方在於讓人對自己的判斷產生懷疑,進而喪失信心,而信心對投資者是極重要的。久而久之就變得非常在意市場(短期漲跌)的反應,即使研究再深入也要尋求市場和其他投資者的認同,這從每個股吧或論壇裡都充滿了焦慮的投資者中可見一斑。很多人能做到不為股價短期的漲跌所動,但卻常常關注某一時點(比如定期報告公佈)的價格和市場觀點,就是這個原因。

「價格已反映預期」導致的最可能的結果就是鴕鳥政策,即什麼都不做。對任何事件,市場上總是能找到正反兩種聲音,而且看起來都很有道理,各種名人大V也指天發誓自己決不可能錯。於是我們就一等再等,看著持有的股票一跌再跌,看著計劃買入的股票一漲再漲。

要避免其實也很簡單,明確它是有效市場理論的東西並加以拋棄。買入和賣出都依據自己的研究來做決定(不要關注短期股價,尤其不要在意論壇裡的各種觀點),並用一個稍長的時間來驗證操作正確與否。

騰訊一季度業績好於預期,有望重整投資者對中概科網股信心 中環資產

http://xueqiu.com/7786512276/29256313騰訊以一份華麗的一季報提醒投資者,中概科網股高增長的故事還在延續。其一季度總收入為人民幣184億元,環比增長8%,同比增長36%,略高於市場平均預期的33%。但是受益於好於預期的成本控制,non-GAAP淨利潤好過市場預期10%左右。

在年報的分析師會議上面,管理層多次強調2014年是騰訊的投入之年,其各個方面的投入都會加大,兼併與收購也會繼續展開。就單季度來開,補貼在嘀嘀打車就已經有幾個億人民幣,加之騰訊會繼續在海外市場推廣微信,與LINE/WHATSAPP等競爭,市場擔心騰訊會燒錢過度,影響第一季度甚至全年的利潤。但是騰訊一季報顯示,其成本控制明顯好過市場預期,其增長並不是單靠燒錢去做到的。以下是騰訊一季度業績的幾個亮點:

1,微信月活躍用戶從2013年底的3.55億增加至3.95億。也就是說在一個月時間裡面, 月活躍用戶增加了4000萬,平均每日增加44萬。對於大部分月活躍用戶在國內市的微信來說,每日淨活躍用戶增長可以達到44萬,確實是一個令人震驚的數字,因為其國際市場的主要競爭對手LINE,其日淨增長註冊用戶才60多萬,就算80%新用戶會成為月活躍用戶,其水平也就比騰訊高一點而已,但是人家的用戶是大部分在國際市場上的增長。

2,移動端平台遊戲收入達到18億人民幣,好於市場預期的大約12億人民幣左右,環比增長一倍以上。得益於微信從四季度開始,一直不斷推出新遊戲,成功地貨幣化之餘,也增加了微信用戶的活躍度。這也讓投資者看到微信未來在O2O等方面貨幣化的巨大潛力。

3,根據comsore的數據,微信視頻的覆蓋人數已經排名中國第一。

雖然在廣電通、O2O貨幣化方面,騰訊依然在積極佈局,並未成為其利潤的增長點,但是以一個市值千億美元級別的互聯網巨頭來說,能夠保持營收35%以上的增長,並控制成本控制使利潤同比增長60%以上,還是非常鼓舞人心的,相信這會有利於重整投資者對中概科網股的信心。另外,拆股後令進入門檻大大降低,散戶對此普遍表示歡迎,對股價也有進一步支持作用。

周大福業績符合預期,行業拐點將現? 王毅_中環資產

http://xueqiu.com/4189182977/29753446周大福(1929HK)公佈了其FY14業績(至14年3月結),大致符合預期,收入按年增長34.8%, 同店增長按年增18.6%。

相信大家都記得上年4-6月的金潮,當金價突然大跌的時候,中國人紛紛開始搶購,中國大媽在華爾街聞名了。外媒甚至創造了一個新的詞彙"Chinese Dama" 用以指向在金潮中搶購黃金飾品的主力軍--中年婦女。良好的業績為香港本土三大珠寶股周大福、周生生、六福創造了一波大行情。

當金價回穩,大媽的興奮程度降低之後,金價的下跌不能再次激起大媽的購買熱情。當然,我們會認為這與需求的提前釋放有關(在金潮中購買黃金的大媽相當部分是為了滿足兒子女兒未來婚嫁使用的黃金飾品的需求),所以並不會無止境購買。所以年底開始三大珠寶股股價開始回落。基於今年的高基數以及同店銷售並不漂亮的數字表現,市場紛紛下調了三大珠寶股以及行業的評級以及盈利展望。

三大珠寶股一季度的數字並不亮麗,提前釋放的需求導致1季度香港同店增長由正轉負(周大福-9%, 六福-12%,預期周生生-5%)。作為零售行業,銷售的同店增長一向是投資者看重的metrics。一個負的數字確實令人比較沮喪。

但是周大福在業績報告會上卻指出其五月、六月的銷售有所好轉。在其高基數的情況下這一說法令人比較鼓舞。而且其全年業績預期也比市場預期稍好。大摩重新upgrade了周大福的評級至OW,並預期公司可能會被re-rating。但是我個人覺得在宏觀經濟並不太好的情況下,以及香港預期收緊自由行政策的環境下,這一推論似乎需要更多個月的銷售數據去證明。

從國際角度看,香港三大珠寶商似乎有無限魅力。去過買周大福等產品的人都知道,主流的黃金產品都是基於金價加上一個手工費,而且常常手工費可以打5-7折,所以其黃金飾品的margin並不高。三大珠寶商的品牌價值與Tiffany, Catier 等相比,仍然差了一大截。以毛利率的角度比較,TIF是58%,周大福是27%,而周生生,六福只有20%左右。三大珠寶商現在都努力增加其品牌價值,所售產品除了普通婚嫁產品外,其他新產品都逐漸趨於年輕化。未來如果品牌價值建立起來,所售珠寶首飾的比重加大,其margin迅速改善是可以預期的。當然,這是一個長期的過程。

金融危機以來首次:市場對美聯儲加息的共識預期提前

來源: http://wallstreetcn.com/node/985096月美國非農就業強勁,市場對美聯儲加息的共識預期提前,為金融危機以來首次。 英國《金融時報》稱,隨著美聯儲首次加息臨近,強勁的非農數據引發了新一輪投機狂潮何時將來臨的恐慌。不過,在何時開始加息一事上,它也強化了市場預期和美聯儲自身預測的差異。 從金融市場表現來看,市場對於加息時間和步伐的預期比美聯儲自己的預測更晚、更緩。美國工資和投資支出未能實現顯著增長對此種觀點構成了支撐。 毫無疑問,經濟數據越好美聯儲和市場對出現變化的跡象也將更加敏感。一旦經濟數據持續表現強勁或美聯儲以激進方式回應,將為市場大幅波動埋下禍根。 據美國勞工部,6月美國非農就業增加28.8萬人,遠超預期,為連續第五個月超過20萬大關。失業率跌至6.1%,創近6年新低。 數據過後,2015年9月交割的聯邦基金利率期貨(反映市場對美國聯邦基金利率的預期)由5月末的0.38%上行至0.55%; 2015年12月和2016年12月交割的聯邦基金利率期貨分別為0.79%和1.82%。 高盛、摩根大通、東京三菱等紛紛提前了對美聯儲加息時間的預期,甚至連高盛首席經濟學家Jan Hatzius和 摩根大通經濟學家Michael Feroli等最為鴿派的分析師也不例外。 Hatzius預計,美聯儲將在2015年第三季度加息,而此前的預計為2016年第一季度: 盡管一季度GDP增長相當疲弱,我們仍然很有信心美國經濟正以高於大勢的步伐加速增長。為應對就業市場、通脹和金融市場環境出現的變化...我們提前了對首次加息時間的預期。 Feroli也將加息預期由2015年第四季度提前至第三季度: “我們將加息預期提前首先是因為失業率下降速度比我們預期的更快。其次,通脹數據也(比預期)更高一些。” 當然,還有更加激進的分析師。Capital Economics公司首席美國經濟學家Paul Ashworth就是一個典型。Ashowrth認為美聯儲將在2015年3月實施首次加息。 不過,英國《金融時報》註意到,從市場定價來看,金融市場對美聯儲加息的預期比美聯儲自己的預測還要晚一些,步伐也更緩慢一些。如此一來,一旦經濟數據持續表現強勁或美聯儲以激進方式回應,將為市場大幅波動埋下禍根。 美聯儲官員對2015年末和2016年末的利率預測均值分別為1.13%、2.5%。與上文基金利率期貨的0.79%和1.82%稍加比較便可發現,市場對美聯儲加息的預期確實比美聯儲的預測更晚、更緩慢。 對此,Feroli給出了兩點解釋: 第一,市場對美聯儲的經濟增長預測有所懷疑。(美聯儲一直對經濟複蘇表現的過去樂觀) 第二,市場認為美聯儲主席耶倫對利率的預期是低於均值的。(換言之,許多人認為耶倫比大部分美聯儲官員更傾向於將低利率維持得更加長久。) 當前,美國工資未能實現顯著增長,對市場的這種預期構成了支撐,也為美聯儲的後續操作留有了時間。此前,東京投資公司Diam Co投資經理Hajime Nagata就曾表示: 就業市場正在改善,但是我不確定這是否會對美聯儲加息有所影響。每小時工資並沒有上漲。 道明證券(TD Securities)策略師Eric Green預計,2015年11月之前,美聯儲不會收緊貨幣政策: 留待未來幾個季度去實現的還有很多,更加強勁的工資增長和投資支出仍然有待發生。而這兩者對於經濟的可持續增長是至關重要的。 當然,經濟數據越好美聯儲和市場對出現變化的跡象也將更加敏感。 麥格理集團利率策略師Thierry Wizman認為: FOMC首先需要改變它的措詞口徑以反映通脹上升的風險和就業市場更加樂觀的前景。這有可能發生在8月的傑克遜霍爾全球央行大會(Jackson Hole conference) 或者9月的FOMC會議前後。

高盛、摩根大通財報雙雙超預期 市場對銀行悲觀情緒消散

來源: http://wallstreetcn.com/node/99476摩根大通和高盛最新公布的二季度財報均好於預期,帶動美國股市開盤上漲。再加上近日花旗集團和富國銀行的樂觀財報,此前市場對於華爾街銀行的悲觀預期煙消雲散。截至北京時間21:18,美國標普500指數開盤後上漲0.48%。 摩根大通二季度財報雖然有所下降,但仍然超出預期,股價盤前上漲2.3%。凈利潤60億美元,每股盈利1.46美元,去年同期凈利潤65億美元,每股盈利1.6美元。營業收入244.5億美元,雖然低於去年同期的252億美元,好於預期238億美元。 高盛二季度盈利和收入同比均上漲,輕松超出預期,盤前漲1.7%。凈利潤17.8億美元,較去年同期增加15%,與今年一季度持平。每股盈利4.1美元,超出預期3.09美元。營業收入91.3億美元,超出預期79.8億美元。 高盛二季度的靚麗財報,主要受益於自營交易業務強勢反彈。固定收益和資產管理部門收入較上季度均有所萎縮,機構客戶和投行部門收入基本持平,只有自營交易部門異軍突起,營收20.72億美元,同比暴漲46%,環比增長36%。 此前,受到美國房貸按揭市場不景氣和交易收入下降的影響,市場普遍對二季度銀行財報給出悲觀預期。不過無論是今天的高盛、摩根大通,還是此前的花旗、富國銀行,財報均超出此前預期,無疑給市場吃下了定心丸。 在昨天公布的二季度財報中,花旗集團盈利和營收均好於預期。該行二季度調整後每股收益1.24美元,預期1.05美元。調整後營業收入193.75億美元,預期為188.1億美元。 而上周五富國銀行財報也好於預期。今年第二季度該行實現凈利潤57億美元,同比增長近4%,折合每股盈利1.01美元,符合市場預期。營業收入211億美元,同比略有下降但好於預期。

蘋果Q2會議後點評--收入平穩但低於預期。 余曉光

http://xueqiu.com/5277310522/30364714蘋果上個季度收入374億美金,比去年增長6%。低於之前的預期380億+的水平,之前預計增長10%。銷售iPhone 3520萬,也低於3600萬+的預期。是上個季度蘋果在美國和重點市場做了大幅度的iPhone降價折扣,以舊換新活動之後。毛利率依然保持39.4%。

iPad上個季度銷售1530萬台,去年同期1460萬台。主要是中東,中國,印度市場增長的帶動,但是普遍低於華爾街銷售預期。和IBM的合作也是為了更好的促進iPad在企業市場的應用。MAC電腦比去年同期增長18%,銷售440萬台。iTunes上季度收入45億美金,按年同比增長12%。下載量高達750億次。然後Luca(CFO)老生常談了很多蘋果生態系統的優勢。對下個季度的預測收入介於370~400億美金之間,這個也是低於之前普遍預期400+的收入。毛利率37~38%,(Q3因為要備貨生產新品,蘋果在產品新舊交替階段毛利率適當下滑也是正常現象。)

查看原圖

查看原圖個人點評:

會議裡並沒有太多的驚喜,COOK談了很多WWDC已經發佈的內容,對商業,教育,金磚國家的增長和蘋果自身生態系統的讚美都是老生常談了。蘋果今年以來上漲25%(雪球數據),在科技巨頭裡表現很好,是因為今年投資者都普遍預期是蘋果的一個新品大年,iPhone6,4.4,5.5,iWatch,iPad Air2,iPad mini3都是今年投資者預期內的事。目前從整個生產備貨的瞭解,5.5和iWatch不在9月發佈是大概率事件,或者發佈也要推遲供貨。這也是這段時間GTAT跌的比較慘的原因。

查看原圖

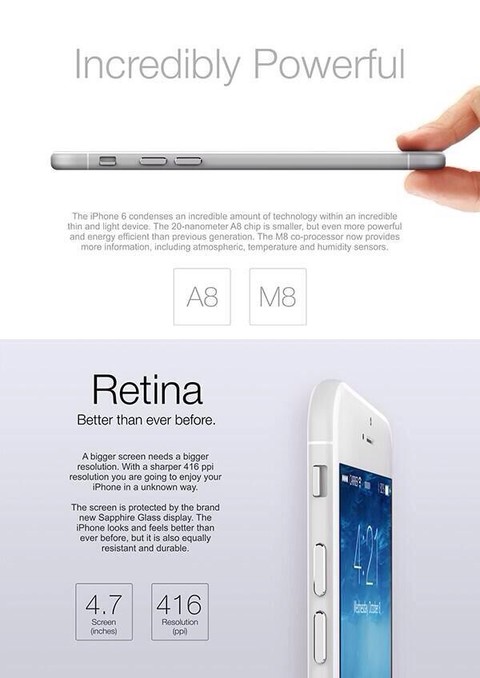

查看原圖另外4.7吋的125G版本的iPhone大概率也使用藍寶石屏幕。所以GTAT8月4日盤後發布財報之後如果趨於穩定也許是從新買入的機會,畢竟藍寶石屏幕肯定是要用。5.5和4.7還有一個差別就是OIS光學防抖,主要供應商是日本的ALPS。從蘋果Q3的預期收入也可以推算,就算9月發佈,出貨量也非常少,現在產業鏈裡對iPhone6零部件的備貨是巨量,兩倍於去年同期的5S/5C。而這些產能預計在四季度的聖誕節銷售旺季拉動蘋果全年的業績。

查看原圖

查看原圖今年是4G替代3G的大年。國內中華酷聯,小米也都是高增長階段。對硬件產業鏈的核心零部件公司都是很好的帶動(比如SWKS),相比之前2年的互聯網行業股票的高成長,今年硬件公司表現普遍造好。但iPad應該會步入iPod的後路,在5.5吋發佈之後iPad的增長肯定會被抑制。本人和身邊很多人都準備買入5.5吋帶OIS防抖的藍寶石屏幕iPhone,然後至此對iPad說再見。喬布斯在世的時候對小尺寸iPad嗤之以鼻,看來確實有先見之明。隨著Phone的進化,和iPad之間的界限越來越模糊。5.5吋iPhone+Macbook應該是更好的搭配。電池方面相比Android動輒3000毫安以上,iPhone6 4.7-5.5的容量在1800-2800毫安,因為iPhone軟硬一體的優勢,內部零部件運算和能耗上把控力更強,所以並不需要「軍備競賽」,無線充電,NFC都應該在新品中看到。今年是一波硬件大潮。隨著iPhone6逐漸進入量產,產業鏈上的公司要麼被蘋果點石成金,要麼名落孫山只能在下一個週期中尋求機遇。

蘋果營收不及預期 中國區銷售靚麗

來源: http://wallstreetcn.com/node/100758周二,蘋果公司財報顯示營業收入同比上漲6%,但不及預期;每股收益1.28美元,超預期的1.23美元。iPhone銷量連續第二個季度實現同比兩位數增長,主要受金磚國家需求推動,其中中國區銷量同比激增48%。不過iPad銷量再度下滑。(更多全球財經資訊,請加微信號:wallstreetcn) 蘋果公司三財季重要財報數據如下: 營業收入374.3億美元,預期為380億美元。 每股收益EPS 1.28美元,預期為1.23美元。 iPhone銷量為3520萬臺,預期為3530萬臺。 iPad銷量為1330萬臺,預期為1400~1500萬臺。 Mac銷量為440萬臺,預期為390萬臺。 下圖為近幾個季度蘋果公司營業收入情況。蘋果三財季毛利率達到39.4%,較去年同期的36.9%增加,主要由於生產成本降低和Mac銷售強勁。 蘋果公司三財季iPhone銷量為3520萬臺,略低於預期,較去年同期大增12.7%。這是iPhone銷量連續第二個季度達同比兩位數增長,主要受金磚國家(巴西、俄羅斯、印度、中國)需求推動,銷量同比激增55%,其中中國區銷量同比增幅為48%。 不過,蘋果公司iPad銷量不理想,三財季同比下滑9.2%,為連續第二個季度下滑,表明平板電腦市場在趨於飽和,更為便攜的智能手機和功能更強大的Mac電腦都壓榨了iPad市場。此外,來自Android系統的競爭對手因價格更低廉,也令iPad銷售承壓。 對於投資者而言,蘋果是否可以生產革命性新產品,是極其重要的。2010年推出iPad以後,蘋果還未生產出全新產品。過去幾年,三財季一直是蘋果公司最弱的一個季度,因為接下來公司要銷售新一代產品。蘋果公司計劃於年底前銷售大屏幕iPhone手機,以及推出智能手表iWatch。 據路透社報道,蘋果CFO Luca Maestri表示,蘋果三財季在中國區iPhone銷量激增48%,Mac銷量激增39%,中國區營業收入同比激增28%。中國對蘋果長期增長前景至關重要。使用谷歌Android系統的小米公司因為價格低廉,搶占了不少市場份額。蘋果公司相信與中國移動的合作給蘋果提供了很好的跑道。 下圖為近年來蘋果公司在中國區營業收入: 據華爾街日報報道,蘋果公司CEO Tim Cook表示,對蘋果財報數據和發展方向感到興奮,目前公司勢頭強勁。 盤後,蘋果公司股價小幅下跌。

《大咖論戰》升息預期撩動牛熊兩派敏感神經 美股泡沫危機 澆不熄資金熱情?(132-135)

| ||||||

升息預期轉濃,華爾街各投資大師開始隔空叫陣,同一份資料也能解讀出相反看法。實體經濟疲弱下的股市漲潮是不是非理性繁榮,投資人也許霧裡看花,但對沖基金經理人對未來卻普遍樂觀。 撰文‧乾隆來 《我們正處於美國史上第三大的股市泡沫!》(We're in the third biggest stock bubble in U.S. history),七月十八日,《華爾街日報》的個人理財專欄作家艾倫斯(Brett Arends) 發出一篇讓讀者震驚不已的評論。艾倫斯引用財務顧問公司史密斯爾(Andrew Smither)從一八○二年累積至今、超過兩百年的統計數據顯示,說我們正處於僅次於一九二九年、一九九九年的史上第三大股市泡沫之中! 艾倫斯是《華爾街日報》以及網路財經媒體Marketwatch最受歡迎的專欄作家,他的每日專欄《R.O.I》有超過十萬名追隨粉絲,以「反羊群」的風格著稱。 最近艾倫斯對股市的上漲越看越不滿意,才剛剛在七月十五日發表過一篇《股市多頭搞錯的六大事實》,沒想到才過了三天,竟然立即升高為史上第三大泡沫的驚人之語,索性叫他的讀者賣光股票,不要再投資了。 為什麼現在是僅次於二九年、九九年的「史上第三大泡沫」,請容我們稍後再陳述。我們更感興趣的是,華爾街的投資專家與大師們,最近多空論戰的炮火不斷升高,立場越來越鮮明,用詞越來越火辣,電光石火的交戰,精采絕倫。 一四年已經是金融海嘯之後連續第六年的多頭市場,而且今年充滿了地緣政治的衝突,從伊拉克到烏克蘭,從越南到日本,大國衝突的地震頻率大增,類似馬航被飛彈擊中的「黑天鵝」,也已經飛過好幾隻了,但是德國股市突破萬點、紐約道瓊創下多年新高,連有地產泡沫的上海也穩穩站在兩千點之上,種種「異相」,讓多空雙方情緒暴漲到最高點。 例如,宣稱自己已經「膽小」、「不再像年輕時那樣豪賭」的六十一歲對沖基金大師杜肯米勒(Stan Druckenmiller),在七月十六日美國財經電視台CNBC舉行的大師論壇裡,就高聲指責「聯準會的(寬鬆貨幣)政策,滿載著令人憎惡的風險」,將目前葉倫所主導的聯準會,形容成載滿炸藥的大貨車。 資產負債表過度膨脹的泡沫杜肯米勒認為,這波美國與全球股市的上漲,不是來自於經濟基本面的復甦,而是央行零利率吹出來的泡沫。 杜肯米勒舉IBM為例子說,IBM目前的營業收入與七年前一樣,本業根本沒有成長,但是利用聯準會創造的超低利率,拚命向銀行借錢,拿來買回庫藏股,「IBM的銀行貸款暴增了三倍」,美國的企業用這種套利方式創造盈餘,拉高股價,創造了「資產負債表主導的多頭市場」。 簡單來說,類似IBM的美國大型績優公司,本業沒有增長,卻靠著金融操作來創造盈餘,讓公司債務暴增,一旦市場利率翻轉上揚,「滿載炸藥的大貨車」將會闖出大禍。 而杜肯米勒認為,有太多的證據顯示,未來幾年內的利率上揚是必然的,指標的聯邦利率(Fed Fund Rate)將在「遙遠的北方」(Way of far north,意指遠高於目前的水準)。 杜肯米勒不諱言自己有放空IBM的部位,這個空頭部位,剛好與巴菲特對作。 巴菲特在三年前開始買進IBM,成為他投資組合中持股最高的科技股,巴菲特持有IBM至今帳上獲利一四%,遠低於同期的史坦普指數漲幅,而且IBM過去十二個月下跌三%,相對於上漲超過兩成的股市,一來一回報酬率短少了超過兩成。 巴菲特也承認他「有點看錯」,不過,巴菲特沒有加入華爾街的多空論戰,也幾乎沒上任何媒體討論行情,這個老傢伙對於今年的行情似乎已經置身事外,世界首富的地位再度被墨西哥電信大亨史林搶走,他也完全不在意。反而在七月十七日,再度宣佈捐出二十八億美元、相當於新台幣八四○億元的巨額股票,給比爾蓋茲基金等五家公益團體。 杜肯米勒與巴菲特在IBM股票多空對決,另外兩位捉對廝殺的投資大師,看多賀寶芙的卡爾伊坎(Carl Icahn)與放空賀寶芙的艾克曼(Bill Ackerman),卻演出戲劇性的大和解。 債券天王認定利率難升 艾克曼放空賀寶芙兩年,不只發報告說「公司價值為零」,還為此發動了法院訴訟,伊坎則號召了一群對沖基金經理人全力拉抬,結果,在持續的多頭行情中,老薑伊坎大獲全勝。 但,令人意外的是,一度鬥得血流成河的伊坎與艾克曼,卻在七月十六日的CNBC節目中演出大和解,雙方同台相互擁抱,互讚對方,以戲劇化的結局,終結了兩年來最血腥的一場多空大戰。 伊坎是這波大多頭的大贏家,他從四百美元一路叫進蘋果,是這波蘋果大漲的多頭總司令,在賀寶芙大獲全勝,逼迫eBay分拆PayPal的訴訟也順利和解。伊坎過去被稱為激進派投資家,總是給外界兇狠、掠奪公司的形象,但是他這波名利雙收,形象頓時轉換成和氣生財的彌勒佛。 不過,多頭大勝的伊坎最近卻轉趨保守。他在七月十一日的訪問中說,「我認為,該對美股抱持審慎的態度。經歷這麼多年的上漲,投資人應該要謹慎小心。」另外一位最近新聞頻傳的投資大師,被稱為債券天王的葛洛斯(Bill Gross)則依舊站在多頭陣營中。他在七月二日的電視專訪中說,雖然目前的市場本益比看來偏高,但是關鍵還是在超低的利率。葛洛斯提出「新中立趨勢」(New Neutral)理論,認為聯邦利率將會長期維持在低檔,「如果利率回升到二%就止步不前,而不是歷史平均的四%……,那麼一萬七千點的道瓊、三五○基點的高收益債╱公債利差,仍將頗具吸引力。」葛洛斯認為,金融市場泡沫化的程度,「比部分人士認知的還要少。」葛洛斯的措辭算是溫和,「新中立」的理論也讓人三思才能領悟,相較之下,賓州大學華頓商學院的教授希格(Jeremy Siegel)比葛洛斯更衝。希格拿掉學院教授掉書袋的身段,過去兩年高舉股市多頭總司令的令旗,不斷在媒體發表利多看法,希格的預測大獲全勝,上檔關卡一一被他突破,如今他已經將目標價調高至一萬八千點,認為一萬八「不是意外,甚至可能衝破兩萬點!」希格不是今天才喊出道瓊上看一萬八千點的,他在今年四月就公開宣稱「這波多頭市場,才打到第四局而已」(註:棒球賽打九局,第四局意味著尚未過半場)。希格教授站得挺直地說:「我就是多頭,低利率會帶動股價狂飆,公司盈餘又強勁增長,市場當然就是多頭了!」奇妙的是,提出「史上第三大股市泡沫」的史密斯爾,也是引用希格教授的統計資料,得出大泡沫的結論。 史密斯爾引用了希格和其他兩位學者的研究,計算股市連續三十年的報酬率,與「托賓Q」(計算公司重置成本的價值)相較,從過去兩百年的歷史資料顯示,兩組數據多半緊密同步,但在目前,美國股市「已經超漲八○%」。 《華爾街日報》的艾倫斯看了史密斯爾的研究結果,決定用驚悚的標題發出「史上第三大股市泡沫」警語,他說歷史上「超漲五○%」的現象只發生過五次,更只有一九二九年與一九九九年超漲幅度超過八○%,兩次都造成災難性的崩盤。 企業過度借貸投入金融操作艾倫斯的其他專欄也不斷發出大聲的警告。 例如越來越多人說「美國上市公司的資產負債表,非常健康」,但是艾倫斯卻說,美國非金融業公司目前的總負債逼近十兆美元,比起五年前增加了二七%,或是二兆一千億美元,在低利率的刺激下,美國企業過度借貸,而且都投入金融操作。艾倫斯說:「今年,美國的企業平均每天增加一百億美元的貸款,包括週六、週日在內。」保守的教授(希格)成了多頭總司令,而一向激進的對沖大師(杜肯米勒)卻高聲批判上市公司的資產負債表泡沫,股市掠奪者(伊坎)成了和氣生財的彌勒佛,而理財專欄作家(艾倫斯)索性叫投資人趕緊退出市場,種種錯亂的現象,讓人看得眼花撩亂,不知所措。 不過,五月瑞士信貸在紐約舉行論壇,邀集三百多位投資專家所聚焦的訊息,倒是可以解釋今年的異相。 瑞士信貸於今年五月在紐約舉行盛大的「全球經濟展望論壇」,邀請超過三百位來自全世界的投資專家,與美國聯準會前主席伏爾克、前紐約市長彭博等人一起研討今年全球經濟的展望,參與者還包括《今週刊》讀者熟悉的中國經濟專家陶冬。 會議結束後,瑞士信貸研究中心發佈所有與會者對於重大經濟問題的問卷統計,有高達四六%的投資專家認為,即使在持續多年的零利率政策,「貨幣政策仍然是主導金融市場的唯一最重要的因素」,至於「經濟成長」則是若有似無的配角角色。而且,有高達七○%的與會專家對於全球央行的貨幣失去信心,認為寬鬆的貨幣政策已陷入「推繩子」(Pushing on a string)困境。 市場對央行貨幣政策失去信心「推繩子」是個有趣的貨幣政策用語,用來形容貨幣政策的限制,因為,「拉繩子」、用繩子把物體拉往自己的方向比較容易,但是要靠著「推繩子」,把物體往反方向推走,則幾乎是不可能的任務。投資專家用「推繩子」來形容全球央行史無前例的超級量化寬鬆貨幣政策(QE)面臨退場,卻進退兩難的困境。 不過,雖然與會的投資專家們不看好量化寬鬆的未來效果,但是卻一致看好股票市場的後勢,有超過一半的投資專家認為「股票是未來三個月(六月至八月)表現最好的投資標的」,更有高達五八%的投資專家,在「未來五年內表現最佳的投資標的」選項中,選擇了「股票」。 瑞士信貸的全球經濟展望論壇,反映了今年華爾街的主流思考:央行QE進退兩難、實體經濟成長疲弱,但是股市熱絡無比。 這樣熱絡的市場氣氛,一直持續至今,瑞士信貸在七月十七日又公佈了「對沖基金經理人情緒調查」,調查對象涵括二八四位對沖基金經理人,總共管理五四四○億美元(折合新台幣約十六兆三千億元)的資產。調查顯示,有高達「九七%」的對沖基金經理人表示,今年下半年將會「積極進行資產配置」,幾乎百分之百的對沖基金經理人處於熱絡的情緒當中,這也正是七、八月全球股市火熱的最佳註解。 (本文作者為紐約大學金融碩士,曾任金控公司副總經理)專家到底怎麼看? 空方陣營 杜肯米勒(Stan Druckenmiller)對沖基金大師;索羅斯2000年之前的長期夥伴看法1 Fed利率太低,引發不可想像的風險 艾倫斯 (Brett Arends)《華爾街日報》最熱門的個人理財專欄作家看法1 「我們正處於史上第三大泡沫」看法2 美國企業每天增加100億美元借貸,資產負債表泡沫太大 羅斯 (Wibur Ross) 美國企業重整大王 看法1 我今年賣股,是買股金額的六倍看法2 主權債務泡沫破滅,西班牙國債利率一度低於美國公債,還跌到1789年至今、225年來的最低點 多方陣營 希格(Jeremy Siegel) 賓州大學華頓商學院教授 看法1 多頭現在才打到第四局而已看法2 道瓊指數18000點指日可待,2萬點也不意外 伊坎 (Carl Icahn) 激進投資家 看法1 今年是收穫豐碩的好年,但投資人要提高警覺了 葛洛斯 (Bill Gross) 債券天王 看法1 提出低利率時期的「新中立趨勢」理論,低利率仍然維持看法2 道瓊指數17000點、高收債/公債利差350點是合理水準 | ||||||

美股財報跑贏預期的秘密:財報季前下調預期!

來源: http://wallstreetcn.com/node/103340

如果一家美股公司的財報不及華爾街的預期,這家公司一定陷入了麻煩。(更多精彩財經資訊,請到各大應用商店下載華爾街見聞App)

然而,第二季度的財報令人感到鼓舞,並不是因為公司們的財報超過了預期,而是由於它們超過預期的方式。

巴克萊分析師Eric Slover稱,

在標普500指數中,約有70%公司的二季度財報表現優於分析師預期。

這與之前幾個季度的比例相差無幾。即便在經濟苦苦掙紮的第一季度,依然有近70%的公司財報優於預期。這其中的秘密是什麽呢?

事實上,分析師往往會根據公司的信息反饋,在財報到來前下調預期。

因此,許多公司雖然表現平平,卻依然能跑贏預期。

在之前的一年內,分析師在財報季到來前將預期平均下調了6%,而今年一季度,分析師在財報季到來前將預期平均下調了7.5%。

今年二季度,在財報季到來前,分析師將預期平均下調3.5%。許多分析師完全沒有下調預期,而70%的公司依然成功跑贏了華爾街預期。

人道主義危機低於預期 美軍重返伊拉克可能性降低

來源: http://wallstreetcn.com/node/104622

美國國防部最新報告顯示,美軍“不太可能”重返伊拉克與ISIL極端武裝直接作戰。

五角大樓周三晚間發布報告稱,出動一支國際部隊進入伊拉克解救被圍困少數族裔必要性已“大大降低”,因為美軍評估團發現當地人道主義危機遠沒有想象中的嚴重。

美國軍方稱,為了評估在伊拉克Sinjar山被圍困的雅茲迪難民的情況,美軍已經派遣了一支人道主義救援團。該團體報告目前的難民的情況好於此前的預期。

五角大樓認為,雅迪茲人處境遠好於預期,要歸功於持續的食品和水空投。

華爾街見聞網站此前報道,美軍對極端武裝ISIL的空襲已經持續了近一周,美國、法國和英國均向庫爾德民兵提供武器抵禦ISIL的進攻。

周二美國向伊拉克增派了130人軍事顧問,其中包括海軍陸戰隊和特種兵軍官。

美軍派遣的一支總人數少於20人的軍事小組,在13日短暫進入伊拉克北部Sinjar山區,以對Sinjar山區的狀況進行評估,且並未參與任何戰鬥,目前這些人員已經在空軍的幫助下安全返回庫爾德首府埃爾比勒。

在2011年年底最後一批美軍撤離伊拉克,長達8年的第二次伊拉克戰爭極大消耗了美國的國力和在全球的影響力。知道目前為止,奧巴馬一直避免談及派遣美軍重回伊拉克與極端分子直接戰鬥。

Next Page