- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

價值組合第一大持股華廈置業(278)股價創下52週高位

價值組合第一大持股華廈置業今日股價創下52週高位, 以8元收市, 帶動價值組合今年回報率升上14.82%. 現時價值組合現金水平為5%, 如果組合市值進一步上升, 筆者會進一步增加現金水平.2016年半年結: 分享價值組合理念, 18大持股首次暴光

首先重溫今年個別月份的表現:1月份: 大輸

2月份: 小勝

3月份: 大勝

4月份: 更大勝

5月份: 小輸

6月份: 中勝

總結上半年價值組合的回報率是12.98%, 同期盈富基金的回報率是負2.89%, 價值組合繼續跑羸大市. 在個別股票優異表現的帶動下, 總算戰戰兢兢渡過了5窮6絕, 在此, 筆者將會首次把價值組合的頭18大持股暴光, 公諸同好.

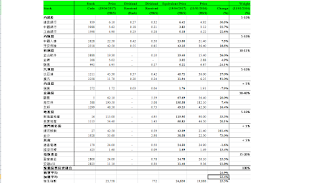

以下是價值組合頭18大持股, 按今年表現排序:

值得一提的是367莊士機構國際, 曾經是筆者的第7大持股, 今年股價表現優秀, 大升了77.65%, 但也因為它股價大升, 因此筆者也大幅減持, 因此排名跌至18名之外, 總結對367的投資總算取得豐厚回報, 目前持有的367已經是負成本, 筆者會繼續持有.

另外想說266天德地產, 這是一支資產折讓大, 業務簡單, 管理層可靠, 股息率不錯的收息股, 但一向成交量小, 筆者本來持股比重不太大, 但星期一突然有賣盤不計價狂沽, 筆者忍不住在7.85, 7.8 和7.55元加了大量266, 以致排名迅速升進18名之內.

除了公開18大持股, 筆者想趁這個機會展述自己的投資理念. 筆者管理施洛斯式價值組合的方法是尋找有潛力的種子, 慢慢培養栽種, 哪些莊稼成熟就收割那些, 還沒成熟的就耐心等待. 等待期間就收取股息. 這就是為什麼筆者強調股息的重要性, 股息是筆者選股的3大因素之一.

股息另一個重要性是因為它是一個增加現金水平的自動機制. 即使筆者是100%持股, 由於價值組合的平均股息率有5%, 表示單靠股息, 筆者每年現金水平會起碼提升5%. 加上筆者一般每年都會選擇升市時減持部分倉位, 一方面鎖定利潤, 另一方面套現增加現金水平, 通常大約10%至20%, 確保大跌市有相當的購買力. 因為, 價值投資者最痛苦的事不是看著持股股價大跌, 而是看著股價大跌卻沒錢加倉.

分享筆者第二條投資格言: 有資產, 進可攻; 有股息, 退可守.

今年首6個月價值組合表現最好的4支股票是:

莊士機構國際: +77.65%

丹楓控股: +58.39%

英皇娛樂酒店(00296) : +30.28%

金朝陽集團: +18.6%

今年首6個月價值組合表現最差的4支股票是:

中國太平: -39.83%

中視金橋: -27.85%

中國動向: -25.95%

莊士中國: -23.66%

價值組合往年回報率:

2014年: +16%

2015年: +18%

我的價值組合5大持股

我的價值組合5大持股以及比重:專家:2050年中國65歲以上人口將達3.29億 提高生育率需組合拳

全球老齡化程度正在不斷加深,聖路易斯華盛頓大學(簡稱華盛頓大學)發布的數據顯示,世界人口中60歲及以上人口,將從2015年的12.3%,增長到2050年的21.5%。

1月21日,華盛頓大學在上海召開的“中國人口老齡化帶來的全球性挑戰”論壇上,華盛頓大學弗里德曼老齡化研究中心的主任Nancy Morrow-Howell表示,老齡化有三大驅動力,最重要的一個因素就是出生率降低。

(2050世界各地老齡化程度及分布 來源:華盛頓大學)

而在過去50年時間里面,世界的出生率急劇下降。65%國家的人口出生率低於替代率,導致人口不斷縮減,老齡化不斷增加。

此外,盡管有不同的地區差異,但是從1770年以來世界上每個地區的人口平均壽命都在不斷增加。比如美國的預期壽命從1975年的72.6歲,增加到了2015年的79.2歲;而中國則從1975年的63.6歲,增加到了2015年的76歲.

第三個驅動力量則是移民。移民是解決人口老齡化的一個方式,可以通過人為的政策進行幹預,各國不同的移民政策也對世界老齡化人口的分布產生一定的影響。

“我們正生活在這樣一個社會,人口金字塔上端的老齡化人口數字逐漸變大,年輕人變得越來越少。整個金字塔出現長方形化的趨勢。”Nancy Morrow-Howell說。

根據各年齡組2015年到2030年的人口變化預測顯示,人口增長最快的是高齡老人。其中0-64歲的人口會增加11%,65-79歲人口增加64%,而95歲以上人口增加140%。

而在老齡化的過程中,亞洲的速度顯得更快一些。

Nancy Morrow-Howell說,如果以65歲及以上老年人口占總人口比例這一指標來測算的話,讓這一比例從7%增加到14%,新加坡需要19年,中國需要26年,而美國需要69年,法國需要115年。

華盛頓大學提供的數據稱,到2050年,中國65歲以上人口數量將從2005年的1億增至3.29億,80歲以上人口將達到大約1.2億。

老齡化對社會提出全方位的挑戰,比如老人的經濟保障,多重慢性疾病的治理,長期看護和照料服務的提供與支持,包括家庭照顧和雇傭護理以及社會的情緒和心理健康等。

(2050世界各地老齡化程度及分布 來源:華盛頓大學)

解決人口老齡化的方法之一就是提高生育率。

2016年1月起我國開始實施全面兩孩政策,國家統計局根據1‰抽樣調查,推算2016年全國出生人口為1786萬,比上年多增131萬人。這也是2000年以來最高的出生人口年份。

但這個數字與此前預期的還有差距。

1月22日國家衛計委召開的新聞發布會上,衛計委計劃生育指導司楊文莊司長稱,隨著我國經濟社會發展,人民生活水平提高,養育子女的成本確實也在不斷增加,壓力很大。實施全面兩孩政策以後,衛計委通過多次調查,這個問題進一步凸顯。

根據衛計委2015年生育意願調查的結果,因為經濟負擔、太費精力和無人看護而不願生育第二個子女的分別占到74.5%、61.1%、60.5%。照料壓力、養育成本、女性的職業發展,以及追求生活質量等因素,增強了對生育意願和生育行為的約束。

楊文莊表示,從發達國家的經驗看,各國在鼓勵生育上,主要采取經濟支持、提供托幼服務,還在女性就業方面提供一些便利和促進政策。但政策實施的效果一般有5~10年的滯後,這也提示我們需要在政策制定落實方面,加緊做、加快做。

複旦大學人口與發展政策研究中心主任彭希哲則表示,目前對政策響應度不高,就需要一方面有更多的政策放松、改革的空間,一方面需要更強大的政策支持體系來應對。比如更多的幼兒園、托兒所,比如稅收制度改革。“我們需要一整套的措施,綜合施策,打‘組合拳’才能實現這個目的。”

【CFV十年·最佳銀行家組合】姜建清和楊凱生:銀行業“黃金搭檔”

如果列一份“中國最傑出銀行家”的名單,或許每個人都會有不同的答案和排序。但如果要列一組銀行業的“最佳拍檔”名單,大部分人可能都會把這兩個人放在第一順位,那就是工商銀行前董事長姜建清和前行長楊凱生。

在兩人搭檔的八年間,他們帶領工行打下了股改、上市的“攻堅戰”,完成了從“技術破產”到“宇宙大行”的華麗蛻變,抵禦住了信貸擴張期的壓力,推動了工行的國際化發展……

銀行業的“黃金搭檔”

姜建清和楊凱生都是工行元老級的員工,前者在工行成立之年便加入,一路從櫃員到董事長,幾乎經歷了工行所有的業務管理崗位;後者晚一年進行,也歷任工行監察室副主任、規劃信息部主任、深圳分行行長、工行副行長等多個職位。

2005年10月,楊凱生正式擔任工行行長一職,就此開始了與姜建清搭檔的八年。而這也恰好是這家銀行完成蛻變、化繭成蝶的八年。

楊凱生升任行長的那一年,工行正式啟動股改。盡管前面幾年工行已經剝離了大量的不良資產,也逐漸控制住了不良貸款的增長,但對於一家準備登陸資本市場的商業銀行而言,不良貸款高企依然是它沈重的羈絆。

最後,工行共剝離出去2460億元損失類資產,轉讓4590億元可疑類貸款。到2005年末,工行的不良貸款率大幅度下降至4.69%。同時,引進高盛等戰略投資者,股改、財務重組為上市掃清了障礙。

由於在1999年~2005年期間,楊凱生還擔任了華融資產管理公司總裁一職,其間主導了對中國最龐雜的金融產業“德隆帝國”的風險處置和重組,外界普遍認為,德隆一役也為楊凱生日後在工行上市前的不良處置積攢了經驗。

2006年10月27日工行首開國內A+H兩地同步上市先河。此次上市在當時刷新28項新紀錄,被稱為“世紀IPO”,工行在上市當日的總市值,已經排名全球第五。姜與楊的組合搭檔一年多便打下了一場完美的“戰役”。

此後,隨著大型商業銀行完成股改上市,中國的銀行業迎來發展的“黃金十年”,這也是銀行基礎規模迅速積累的十年。在這期間,商業銀行的資產規模不斷擴張,凈利潤飛速增長。

以一組數據為例,2011年底,全國銀行業金融機構稅後總利潤突破萬億元大關,2003年至2011年,年平均利潤增速為50%。在2014年之前,各家銀行凈利潤幾乎都是兩位數以上增長。

盡管趕上了中國銀行發展的黃金時期,但姜建清和楊凱生卻並沒有太多時間喘息,相反,他們面臨了更多艱難的抉擇和挑戰。事後來看,正是這期間他們的默契配合和果斷決策為日後工行成為全球最大商業銀行打下了堅實的基礎。

堅守與創新的八年

被認為構築銀行業“黃金十年”基礎的是銀行信貸資產的迅猛擴張。

根據銀監會數據,截至2004年一季度末,中國銀行業總資產28.84萬億元,而到2014年末,中國銀行業總資產已經突破了172.3萬億。工、農、中、建四大行十年貸款平均增速均高於15%,十年累計貸款增長3.3倍。

尤其是在“4萬億”投放的特殊時期,商業銀行的信貸投放更是大幅增加。按照常理,工行作為國有大型銀行中體量最大的銀行,在特殊時期可能要背負更重的“政策任務”。

但從工行實際操作來看,其在政策需求與商業可持續發展之間亦有所平衡。

以2009年和2010年被稱為貸款猛增的特殊年份為例,2009年五大行信貸增速中工行最低,為25.3%,而中行增速高達48.97%,農行和交行分別為33.48%和38.44%,建行則為27.04%。

這“黃金十年”期間,銀行信貸的迅猛擴張,也可以預見到當經濟處於下行通道,給銀行所帶來的壓力。2013年以來,銀行不良貸款的加速暴露,正印證了這一點。而當年工行在信貸擴張上的“克制”也被視為商業銀行市場化決策的經典案例。

多年之後,楊凱生在一次內部交流會上曾提到,當時是董事長姜建清支持、要求他,在信貸投放的“大躍進”壓力下保持清醒和定力,按照商業原則嚴格貸款發放。

盡管在信貸擴張上有所“克制”,但上市之後的工行在業務創新和戰略轉型上的積極舉措無一不顯現出這對“黃金搭檔”的深謀遠慮。

以國際化為例,姜建清認為,“僅僅做一些中國人在海外的業務,遠遠算不上是當地的銀行”,相比之下,並購的投入產出快,而且能直接獲取當地的網絡、客戶等資源,容易形成可持續的發展模式。

在姜建清、楊凱生搭檔的幾年間,工行加快了國際化的步伐, 頻頻出手接連完成了對印度尼西亞Halim銀行、南非標準銀行、加拿大東亞銀行等幾家外國銀行的並購重組。

姜建清和楊凱生是為數不多獲得業內和媒體一致認可的中國銀行家,他們用一流的專業知識和管理能力,卓越的遠見與膽識讓工行完成了市場化的轉型,讓這家中國的商業銀行走向了國際市場。

系統化助投資組合只留下winners?

證監會打出“組合拳”,為ipo註冊制鋪路

來源: http://www.infzm.com/content/123042

(東方ic/圖)

近日,證監會打出一套“組合拳”,先是宣布松綁股指期貨,接著約束上市公司定增。一收一放,為IPO註冊制鋪路。

“久旱逢甘霖,有很多客戶都準備好了。”某券商股指期貨交易員告訴南方周末記者。據他描述,身邊不少客戶對股指期貨的“松綁”表示歡迎,部分券商也已調高對股指期貨的業績預期。

股指期貨作為目前A股的主要對沖工具,曾一度被視作股市暴跌元兇之一。針對股指期貨的管控源於2015年年中股市的“異常波動”。彼時市場驚現“千股跌停”,融券通道遭禁。

為控制市場風險,中金所在當年7月起陸續開展一系列針對股指期貨的管控措施,包括多次提高中證500、滬深300和上證50股指數期貨保證金,調整滬深300、上證50和中證500股指期貨日內開倉限制標準,並提高日內平倉手續費標準等。

近20個月嚴守防控後,2017年2月10日,在全國證券期貨監管工作會議上,證監會主席劉士余宣布,“直接退出股指期貨臨時性限制措施。”股指期貨終於迎來松綁。

2月16日晚間,中金所發布公告,宣布對股指期貨相關政策作出數項調整。

但有市場人士分析指出,此次政策仍屬於“漸進式”松綁——相較於原本千余手的日內可開倉交易量,如今上升一倍的20手仍顯得“杯水車薪”;同時,保證金仍遠高於2015年前期水平,萬分之九點二的平倉手續費也處於較高水平。

總體來看,股市因股指期貨所產生的流動性有限,高額手續費和保證金還會將一些資金阻擋在外。不過,至少股指期貨交易正逐漸走向正常化,這預示著股票市場即將開始常態化運作。

與此同時,證監會還出臺了融資新政。2月17日,證監會對《上市公司非公開發行股票實施細則》(簡稱細則)進行了修改,並發布了《發行監管問答-關於引導規範上市公司融資行為的監管要求》,規範上市公司再融資。

詳細來看,細則主要通過三招對再融資進行約束:一是上市公司申請非公開發行股票的,擬發行的股份數量不得超過本次發行前總股本的20%;二是上市公司申請增發、配股、非公開發行股票的,本次發行董事會決議日距離前次募集資金到位日原則上不得少於18個月。三是上市公司申請再融資時,除金融類企業外,原則上最近一期末不得存在持有金額較大、期限較長的交易性金融資產和可供出售的金融資產、借予他人款項、委托理財等財務性投資的情形。

多位業內人士形容,這本質上是對機構間的定增做了嚴格限制,對融資做出“結構性調整”,其最終出發點就是為了ipo註冊制的順利進行。

同時根據申萬宏源研報統計,2016年定增市場募資總額達到15806億元,再創歷史新高,此前的2015年也有將近1.5萬億規模。但是2016年已發行競價定增截至2017年1月8日的浮動絕對收益率均值僅為13.56%,與2015年同期發行的競價定增的解禁收益率均值24.56%相比下降近半。

上海師範大學金融學院副教授黃建中向南方周末記者表示,本次規則修改有利於優化調節A股融資結構,可壓縮再融資規模和結構。

“減少定向增發,增加公開增發和配股,但壓縮出來的再融資資金是否能變成IPO、有利於解決IPO堰塞湖,還有待觀察。”黃建中表示。

他說,定向增發不單是融資手段,還是目前國內上市公司最主要的並購重組手段,本次規則修改(定價機制和20%限制)帶來的一個新問題是,會嚴重影響上市公司的重大重組和借殼上市。

針對這一問題,證監會2月18日晚間公告稱,上市公司並購重組總體按照《上市公司重大資產重組管理辦法》(以下簡稱《重組辦法》)等並購重組相關法規執行,但涉及配套融資部分按照《上市公司證券發行管理辦法》、《上市公司非公開發行股票實施細則》(以下簡稱《實施細則》)等有關規定執行。

本次政策調整後,並購重組發行股份購買資產部分的定價繼續執行《重組辦法》的相關規定,即按照本次發行股份購買資產的董事會決議公告日前20個交易日、60個交易日或者120個交易日的公司股票交易均價之一定價。配套融資行為定價按照新修訂的《實施細則》執行,即按照發行期首日定價。

配套融資規模按現行規定執行,且需符合《發行監管問答—關於引導規範上市公司融資行為的監管要求》。配套融資期限間隔等還繼續執行《重組辦法》等相關規則的規定。

“證監會打上這個‘補丁’就對了。但是,不滿足《上市公司重大資產重組管理辦法》(以下簡稱《重組辦法》)的大量並購重組(即沒有到到重組辦法要求的三個50%線那部分並購重組,數量上也不少),將會受到嚴重影響而不能做了。”黃建中提出。

2017年新增減負將超400億元 上海推六大“政策組合拳”為企業降成本

為減輕企業負擔,2017年,上海將推出六大“政策組合拳”降低企業成本。

上海市常務副市長周波在3月31日上午舉行的市政府新聞發布會上表示,2016年上海為企業綜合減負500億左右,2017年將力爭在去年的基礎上,新增減負超過400億元。

這六大政策措施為貫徹落實國家各項減稅政策、減免或取消部分政府性基金、取消或停征部分涉企行政事業性收費、繼續適當降低社保繳費比例、降低企業能源成本、降低制度性交易成本。這些措施力爭在今年4月1日實施。

在全面實施國家各項減稅政策方面,重點是貫徹小微企業稅收優惠政策。今年在支持小微企業發展中,國家將出臺兩項政策,一是擴大小微企業享受減半征收所得稅優惠的範圍,從應納稅所得額30萬提高到50萬。二是將科技型中小企業研發費用加計扣除比例由50%提高到75%。

上海市稅務局巡視員胡蘭芳表示,擴大小微企業享受減半征收所得稅優惠的範圍的這項政策從去年的執行情況來看,涉及到的企業有24萬戶,享受的所得稅減免有14億。今年的範圍從30萬提高到50萬,按照去年的數字來測算,估計今年可以再降低稅負10億元左右。

在社保繳費方面,去年上海社保費率總共降了2.5個百分點,去年全年全市企業降低繳費在135億左右。今年上海將繼續降低社保費率,總計1個百分點,其中,階段性下調失業保險單位繳費比例0.5個百分點,制度性下調職工醫療保險單位繳費比例0.5個百分點,預計可以降低企業繳費80億元左右。

上海市人力資源社會保障局副局長費予清表示,這次失業保險費率和醫療保險費率的下調不會影響到參保人員的總體待遇水平。因為從目前的社保基金情況來看,總體收支情況比較好,有一定的積累,同時年度有節余。今年還將適度提高失業保險金和醫療保險待遇的水平。

此次,在取消或停征部分涉企行政事業性收費方面力度也比較大。

一方面是取消部分地方非資源補償類涉企行政事業性收費項目。取消上海市設立的內河貨物港務費、深基坑工程評審費、涉密信息系統安全保密測評費、藥品包裝材料容器生產申報註冊檢驗費和藥品包裝材料生產潔凈度註冊檢驗費等5項收費項目。

二是落實中央清理涉企行政事業性收費有關措施。根據國家關於取消或停征35項中央設立的涉企行政事業性收費項目的要求,清理由上海市現行執收、納入地方管理的14項涉企收費項目,包括:停征河道工程修建維護管理費、藥品檢驗費、計量收費等10項收費項目;取消環境監測服務費等4項收費項目。此外,對其余21項由中央有關單位執收的收費項目,按照國家統一部署實施清理。

周波表示,上海的行政事業性收費比例是全國最低的,約為12.2%。國項國標和國項地標的項目清理權限全部在中央,接下來上海還將爭取國家有關部門的支持進一步降低收費。在地項地標的項目上,上海將按照盡可能降低企業負擔的角度來清理這方面的收費項目。

上海市財政局巡視員袁白薇表示,上海對於地項地標項目清理主要是側重於行政管理類、提供公共服務類,政府職能方面的收費,通過財政經費保障盡量取消對企業的收費。

在降低企業能源成本方面,上海市還將根據國家要求,在今年4月下調上海市工業用戶天然氣價格。同時推進輸配電價改革,促進電網企業降本增效,降低工商企業用電成本。

在降低制度性交易成本方面,上海全面推行出口退稅全流程無紙化和辦稅事項全城通辦,年內實現全市通辦事項線上辦理,加快實施“網上申領+就近取票”。

股票投資組合表現回顧(二)

網誌分類:股票經網誌日期:2017-04-19

我記得2016年1月11日寫過一篇《股票投資組合大檢閱》的文章,首次透露了自己持有的股票投資組合的成員和各個板塊所佔的比重。轉眼間,15個月過去了,也是時候回顧一下該股票投資組合的表現。

假設過去15個月,我一直持有當初的股票投資組合,完全沒有買賣,那麼,該股票投資組合總回報率(含股息在內)將會是23.4%,跟恒生指數或盈富基金(2800)的回報率23.3%幾乎一樣,非常巧合!

投資組合當中,個別股票的股價表現參差,大致上反映它們的基本面變化。表現最好的三隻股票依次序是銀河娛樂(027)、廣汽(2238)和金沙(1928),股價分別大幅攀升101%、91%和73%。反之,表現最差的三隻股票是聯想(992)、瑞安房地產(272)和德昌電機(179),股價分別下跌24%、8%和2%。

總的來說,我滿意自己的選股。其實,我目前的股票投資組合成員跟去年1月時差不多,變化不大,只是個股和各板塊所佔的比重有些變動而已。對於自己喜歡的愛股,通常我都會比較長情,較為著重它們長線的預期回報率。

價值組合的一些統計數字

Next Page