- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

林sir談銀行股和「基建」股(9.5.2008) 麟記雜貨

Fromhttp://wheel-wheel.blogspot.com/2008/05/sir952008.html

很有sense ,值得一看。

PermaLink: https://articles.zkiz.com/?id=3962

批股和供股的不同之處

(註:今日看到昨天某位城大教授在生果報的文章,覺得有點不妥,但是又沒有太大感覺,故寫出此文,若有錯誤,或有改善之處提出的話,敬請指正。)

該段文章如下:

http://realforum.zkiz.com/thread.php?tid=3279?tid=3279#footer

「集資是好事還是壞事?

集資較普遍的有兩種,一種是配股集資,一種是供股集資。配股集資會攤薄大股東的股權,因此,大股東不會選擇股價低迷的水平配股,往往配股前股價會飛升。從炒作的角度來看,配股集資前是好事,有人會設法去推動股價上升再集資。

另一種集資方法是供股,大股東控股權不變,則高價低價皆可供股,不過,從過往的經驗來看,低價供股的可能性又高一些。這往往是大市仍處於低迷時候,企業缺錢,不得不集資,為了不攤薄大股東的控股權,就選擇供股集資,而且把供股價定得相當低,以吸引小股東供股。」

其實,我看到這一段,都覺得有點奇怪,他好像看得股票太少,所以不知道情況,有時他推介的股票更顯得他本人對股票識見之淺。

關於該位教授的關於批股的描述:

配股集資會攤薄大股東的股權,因此,大股東不會選擇股價低迷的水平配股,往往配股前股價會飛升。從炒作的角度來看,配股集資前是好事,有人會設法去推動股價上升再集資。

關於配股之說,「配股集資會攤薄大股東的股權,因此,大股東不會選擇股價低迷的水平配股,往往配股前股價會飛升。」,我認為有部分正確。

第一句「配股集資會攤薄大股東的股權」絕對真確,但是「大股東不會選擇股價低迷的水平配股,往往配股前股價會飛升」,這句肯定是白痴說的話,為甚麼呢?

(1)有些股表面上是無大股東,或是持股量是約20%,他們當然目的不是為股東賺錢,是賺股東錢,當然就愈集得多錢愈好,集資成本愈低愈好,在炒作和向下炒之間,他們一定選後者,因為後者的成本較低,效益也較高。

(2)有些股票,價值雖然是有,但老闆或其公司缺水,當然不得不選擇下策,被迫低價集資。這些股票可能是賣給新一批殼主,為賣殼之聲。

(3)又或有些股票,因為部署炒作,這些股票通常都不會被人注意,故以低價配股給有好或部署炒作的人士,給他們甜頭,為之後炒作做準備。這些股肯定之後有消息,其後會以更高價批股,拉勻其實都不失禮。

第一個例子,配股前或許真的有點升幅,但是一批完股極大可能打回原型。第二個例子,下場可能又是賣殼,故股價的表現是不定,但第三項的批股,確實之前之後 的股價都是不很好,或是看來橫行,批股後也許兩三個星期沒表現,但如果持有股票直到消息已盡,應該都不錯,我們要贏錢的話,就要找到第三類股票。

就此來說,這句話是前一句正確,但後兩句就不正確了。

該教授又稱供股:

大股東控股權不變,則高價低價皆可供股,不過,從過往的經驗來看,低價供股的可能性又高一些。這往往是大市仍處於低迷時候,企業缺錢,不得不集資,為了不攤薄大股東的控股權,就選擇供股集資,而且把供股價定得相當低,以吸引小股東供股。

(1)前一段說得頗正確,供股無論是甚麼原因都是會較低價的,因為要吸引股東,但是集資原因雖然是因為缺錢,但不一定是公司問題,可以公司日後或可能有一個或真或假的收購。除了一些之後有偷錢的情況例外,如多金控股(628,前浩基集團)及泓鋒國 際(2309),又或是市況突然不佳,供股價低於市價,如華潤燃氣(1193,前華潤勵致、勵致集團)及香格里拉(69)。

前者當然後來有偷錢事件,雖然或有機炒作,但大部分情況都是不好的。至於後者,如大股東仍然認購的話,相信未來應該情況都會不差的。如市況回復,大股東會把股價炒上去的。

(2)又有云部分公司供股,供股價值或價格甚至還多於市價,如大股東持貨中等或一股獨大的話,無論包銷不包銷,就應要留意,正如glassfund所言, 「如股權集中,供股集資就沒多大意思了, 因供股大部分錢都是大股東自己去付。」,如果大股東肯供股之餘,又肯包銷的話,相信未來的股價表現應不會太差。

(3)如果大股東持貨不多,又不肯包銷,價格又低,用的證券行又是名不虛傳的,加上有眾多甜頭的,不碰是贏錢。

(4)又有部分,供股集資金額少,大股東持股多又包銷的話,都可以留意。

(5)又有的是正如華翔微電(1195)等,大股東放棄供股,雖供股價雖非常低,但這屬於控股權轉讓,不是教授所稱的原則,即吸引小股東供股。

所以教授的說話又是部分正確。

PermaLink: https://articles.zkiz.com/?id=12784

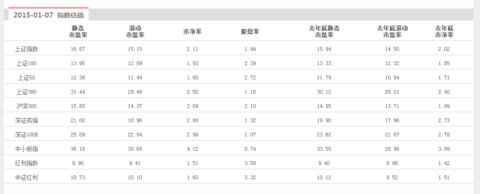

怎麼查A股和各個國家股市指數的市盈率? 銀行螺絲釘

來源: http://xueqiu.com/3079173340/34960424我之前有展示一個ETF指數基金的定投實驗貼,是用低市盈率策略定投指基(http://xueqiu.com/3079173340/34738583)每周五更新。好多球友都問過我一個問題:指數的市盈率從哪里查?

最簡單的是用金融終端,例如同花順終端,各種指數的市盈率市凈率等指標都有,還有很詳細的歷史信息。缺點就是比較貴,對我這樣的小散成本太高。

好在現在網絡比較發達,免費的信息還是能查得到的

1.如何查找A股常見指數市盈率市凈率,常見行業的市盈率市凈率,某一只ETF指基的市盈率市凈率

2.如何知道某個國家股市的市盈率市凈率

(如果覺得文章對你有幫助,請分享下哦

1.常見A股指數市盈率從哪里查?

(1)寬基指數

即包含各行各業的指數。

上證指數,上證180,上證50,上證380,滬深300,深證成指,深證100R,中小板指,紅利指數,中證紅利

這幾只常見寬基指數市盈率市凈率在中證指數官網可以查看,每日更新

http://www.csindex.com.cn/sseportal/csiportal/zs/jbxx/daily_index_info.jsp …

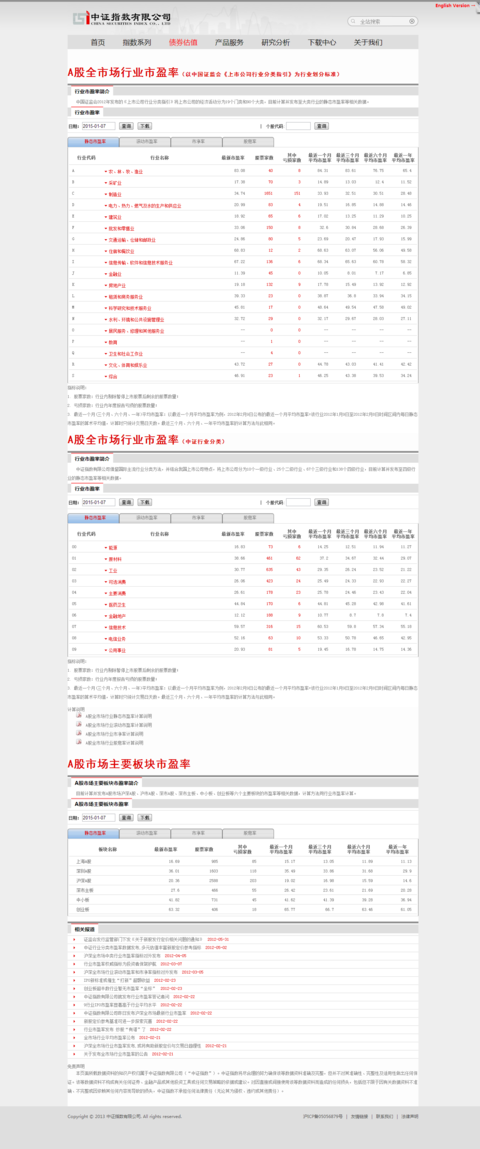

(2)行業類指數

也是在中證指數官網http://www.csindex.com.cn/sseportal/csiportal/indexquery.do …

首頁左下角,點擊行業市盈率

可以看到各個行業的市盈市凈率。例如比較火爆的證券行業

(3)特殊風格主題的指數

市面上也有一些風格化主題化的指數,這些指數就需要特殊尋找了

例如我想看一下“中證國企”這一指數的市盈率。

中證官網上有中證和上證的系列指數,點擊中證指數

找到中證國企,點進去

指數行情下載下來,是一個excel文檔,里面有每日市盈率等指標。

中證和上證指數基本涵蓋了目前國內70%以上的指數基金。成交量比較大的指數也基本都有了。一些實在比較偏的指數確實找不到

2.國際指數的市盈率從哪里找?

能翻墻可以直接在google上搜,“指數英文+PE”,一般都能搜到

不能翻墻可以用的方法

(1)大體了解某個國家的市盈率

全球經濟數據網

http://www.qqjjsj.com/gpsj/

這個網站看起來有點山寨

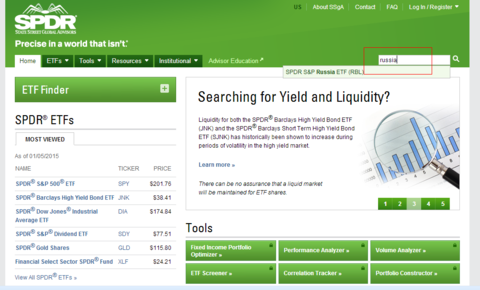

(2)標普系列指數

標普系列指數是國外覆蓋面非常廣的,編制也很成熟的一系列指數。

標普有國家指數,可以作為該國股市行情

例如我想了解最近跌的比較慘的俄羅斯股市腫麽樣?

這里推薦網站:https://www.spdrs.com/index.seam

點進去,右上角輸入俄羅斯英文,會出來標普對應的國家股市指數

點進去往下翻,會看到市盈率市凈率,甚至EPS增長率都有,不得不贊

同樣的道理,想看日本、巴西等的都可以查。

而且查出來的都是有具體的ETF產品的,開了美股賬戶就可以買賣。

同樣,很多ETF也采用了標普的指數。例如最近暴跌的標普油氣指數。

輸入oil可以查到兩個對應的油氣指數。國內的$華寶油氣(SZ162411)$ 就是追蹤的下面的油氣開采指數,與油價關系更緊密。

辛苦碼字,歡迎分享

@東博老股民 @雲蒙 @微光破曉

@佐羅投資劄記 @釋老毛 @管我財 @DAVID自由之路 @優美 @歲寒知松柏 @炒飯鍋鍋 @落葉風谷 @Makalokaine @財智力量 @明鏡臺 @一只特立獨行的豬@Mario @fastisslow @黃建平 @O_Livia

也給雪球提一個建議哈@不明真相的群眾

指基的市盈率等指標可以加到指基相應的頁面上,這從根本上解決了大家的問題

(現在在雪球的行情里面也有這個字段,但里面的數據並不準確)

PermaLink: https://articles.zkiz.com/?id=126473

中概股和創業板紮眼的反差,到底說明了什麽?

來源: http://www.gelonghui.com/portal.php?mod=view&aid=1550|

中概股和創業板紮眼的反差,到底說明了什麽? 作者:範小明 導語:同樣是以互聯網公司為主體構成,中概股和創業板,一邊是海水,一邊是火焰。造成這種紮眼反差的原因中,2個國家股市估值體系的差別,固然是需要正視的,但更重要的原因出在資本市場和上市公司互動時的反身性上。 正文: 我之前的工作內容,是研究那些遠赴海外上市的中國概念股。毫無疑問,不管是早先上市的網易、攜程,還是最新上市的阿里巴巴、京東,它們都是中國最優秀的一批互聯網公司。它們身後代表著龐大的高粘性用戶,體驗極好的產品,牢固的護城河。但是當時間走到2014年下半年的時候,一度輝煌的中概股,卻陷入了集體的低迷,股價一再重挫,不少股價近乎腰斬,失血嚴重,其慘狀堪比2008年。我們選取了一些公司的股票,粗覽一下近1年來從高點滑落的幅度(股價單位為美元,最新時間為2015年3月3日)。

中概股的滑落,原因有多方面的。阿里巴巴的調整,是因為業績不達預期;奇虎360的腰斬,則源於戰略產品上的迷茫;歡聚時代的下跌,則可能有外國投資者對其業務的不理解;500彩票網墜入深淵,則是對政策風險的回避。但是說一千道一萬,這些問題在中國股市的創業板公司上,則統統都不是無法逾越的“問題”。我們來看看同行業上市公司,在中國股市的市值,是在美國股市的市值的多少倍(美元兌人民幣匯率取6.27,最新時間為2015年3月4日。

出現如此反差的原因,我們認為公司基本面的差異並不是一個重要的因素,我後面會講到,基本面會隨著市場喜好的不同而發生改變,是一件很難證實或者證偽的東西。 第一個原因,是2個市場的估值體系差別較大。美國的經濟結構非常合理,互聯網、生物技術、醫藥醫療、高端機器人等行業占比遠超過傳統行業,美國投資人在亞馬遜、蘋果、谷歌等公司上享受到了全球最領先的互聯網產品和投資價值。他們深諳互聯網、生物技術等領域的產品形態和商業模式,更加註重原創性、生態性、不可替代性。因此對於中國概念股,他們的眼光很嚴苛,除非是容易理解的產品和可預期的高成長,否則,中概股很難得到與美國本土科技公司看齊的估值水平。表面上看,這是2個市場投資人的觀念問題,實際上反映了中美兩國經濟發展階段的不同。中國GDP增速將進入7.4%以下的新常態時期,人口紅利將逐漸消失,那些高能耗、重資產、國有性質的企業,面臨著迫切的轉型需求,整個國家在艱難地向互聯網、醫藥醫療、娛樂消費、高端制造等新型行業進發。在最優質互聯網公司已經完成上市之後,大量的本土資金對於中國股市的二線、三線小互聯網企業傾註了高估值的熱情。這就好比大戶人家,哪怕自家的兒子天資一般,也會傾盡家財去培養他,期望他能否成長起來。不管是從國家產業發展的角度,還是從本土投資人的殷切心情來理解,都是非常合理的。 公司一旦上市之後,管理層和資本市場的互動,會對公司的基本面和股價產生重要的影響。索羅斯提過正反饋的反身性原理,當人們預計一件事情要發生的時候,便朝著那個方向去行事,結果更快地促成了那件事情的發生。中美兩國資本市場對上市公司的預期不同,使得管理層和資本市場的互動模式背向而馳,更加速了中概股和創業板公司在基本面上的重大差異。這是更為重要的第2個原因。 案例一。互聯網公司要獲得證券牌照,是很困難的一件事情,但是收購一家證券公司,卻僅僅需要資金便可。當資本市場認識到,通過不斷提高一家上市公司的市值,讓它具備一定的資金和實力,去收購優質資產,便能夠實現雙贏,那麽將倒逼管理層朝著這個方向去努力。這是2015年創業板“東方財富”股價大漲的奧秘之一。在美股那邊,這種機制完全是失效的,直接斬斷了管理層的夢想(幻想)。 案例二。2014年阿里巴巴宣布參股優酷土豆,後者股價不漲反跌,一度一去不回頭。也許美股投資人認為,阿里是流量的終結者,不是提供者,不但無法為視頻網站導入用戶,而且可能消耗後者的用戶。但是這樣做的直接結果便是,優酷土豆的管理層時時刻刻要考慮資本市場的顧慮,畏首畏尾,難有實質性作為。阿里巴巴也知道了參股的結果,不敢有進一步深化雙方生態融合的動作。但是在中國股市,有了資金的幫助,它可以擴大市占率,完善生態圈,購買優質資源,等。 案例三。藍汛和網宿科技作為CDN行業的雙寡頭企業,市占率和營業收入,都難分伯仲,但是其市值卻地下天上的對比。網宿科技對管理層實行低工資高股權激勵的措施,控制費用,提高凈利潤;藍汛實行高工資低激勵的措施。從原理上來講,對於公司價值是等同的。但是2個市場的觀點不一,認為網宿科技為股東利益著想,股價大漲,而藍汛則管理失控,股價持續暴跌。這更進一步強化了二者對管理層的激勵方法,再進一步加劇了股價的分化。 在通常的投資理論下,資本只是去尋找市場上被低估的股票,在股價漲跌中實現價格發現功能。但是從中國股市的這些案例我們可以看出來,中國本土資金的雄厚優勢,可以幫助上市公司不斷做大做強,這已經超越了通常的投資理論。著眼於未來,小明已經看到了2個非常明顯的趨勢。那就是: 第一,中國A股市場,互聯網行業采用跨市場對比市值的方式進行估值,將難以發揮作用。 第二,資本市場和管理層的互動,存在明顯的反身性效應,未來會有更多的創業公司放棄VIE架構,著眼於中國創業板上市。登陸美國交易所上市,光環將漸漸消失。 來源:範小明的互聯網觀點 |

PermaLink: https://articles.zkiz.com/?id=134752

尽量别玩老千股和衍生品,一个过来人的小建议。 Terastar

http://xueqiu.com/2425820229/42472945港股现在和A股几乎一模一样,业绩股不涨了,老千股题材股就出来狂飙。

这次老千股真是一次吃饱了。典型的鲨鱼闻到血腥味,一下子全冲出来了。09年我熟悉的那些老千股全部窜出来了。如果谁敢提前埋伏这些老千股的,这次还真是赚翻了。

从这些老千股最近的凶猛程度来看,肯定是有不少解放军参与进去了。我甚至已经可以提前预测很多人的下场。

作为一个过来人,还是提两个小小的个人建议吧,仅供参考。

1、题材股壳股可以玩,老千股尽量别玩。我2009年玩过一段时间老千股。因为老千股刺激啊,涨2倍,3倍的,往往几天就搞定了。比其它股票刺激多了,真是赚快钱的好办法。但最终反正我是没在老千股身上赚到什么钱。不过也没亏。因为我很清楚老千股的凶狠,所以压根不敢持老千股过夜。当时一直自嘲的是"草的卖白粉的心,赚的卖白菜的钱”。当时我们一群有些高手也在玩,但我并没听说谁在老千股身上大赚过。只听说有大陆过去的被吃得骨头都不剩的。老千股涨起来很爽,跌起来时会更爽。让你根本没止损的时间。几分钟就打50%下去,你怎么止损。稍微犹豫一下,就彻底套牢,再心存侥幸一下,就发现尸骨无存了。再不信邪猛干一下,就破产了。

只要想想这些老千股是怎么赢利的就知道了,他们赚的每一分钱,就意味着有一个散户在亏钱。

我相信有些天赋异禀的人能够在老千股身上也能赚不少钱,但我更相信这种人的比例非常非常低。

2、尽量别玩衍生品。我2009年曾经在这上面大亏过,亏的惨不忍睹。当时因为一进港股就大赚,自我膨胀,以为自己是股神,以为自己能搞定衍生品,虽然我很清楚衍生品的风险,但我当时觉得自己很牛逼可以藐视这些风险。衍生品属于你看对了,也有很大概率做错的品种,容错性非常低。对于牛熊证,那些发行的大行,还时不时耍流氓。会使出各种办法故意打爆你。

所以2009年8月份以后,我就再也没碰过这两个品种了。虽然没有那种刺激了,但却持续赚钱了,人也轻松了。不要想着赚快钱,很多时候慢就是快。

这两个品种有个共同点,它们都不怕让你赚钱,它们最怕的是你不理它。让你赚10次钱没关系,只要抓住你1次就足够让你前面所有的钱全吐出来。但如果没人理它们,那它们就像没阳光的树,只能慢慢枯萎。

另外港股和A股不一样的是,港股的老千股都是庄家高度控盘的。这个我能理解他们的运作模式。但A股的题材股很多没有明确控盘的人。这是为什么呢?我还没怎么理解其中的运作逻辑。有高手愿意解惑吗?

PermaLink: https://articles.zkiz.com/?id=142718

成長股和股息關係

巴黎:Starbucks說未來將會在中國開多1200間店鋪, 於是馬上獲市場瞳景增長, 股價因而上升2.5%.

增長被認爲是分析員最難的估計。

但到底有没有一套評估增長的標準? 它和盈利, 股息又有沒有関係?

筆者試以一個簡單的數學例子解釋。

增長被認爲是分析員最難的估計。

但到底有没有一套評估增長的標準? 它和盈利, 股息又有沒有関係?

筆者試以一個簡單的數學例子解釋。

甲公司ROE是20%,有1000元的股東資本(shareholders equity),能為股東創造200元的利潤(Return)。

本年賺了200元之後派了一半盈利50%,作為股息,餘下便會有100元保留在公司,公司的累積股東資本便是1100元。

若甲公司仍能保持20%的ROE,下一年的盈利會因股本資金上升而上升,1100x20%=220,盈利的增長率會是10%。

如果甲公司派息比例維持50%,股息亦會由原來的100上升至110,增長10%。

這很合理,公司留下上年的盈利,才有資金作發展,例如Starbucks。而未來會賺多了幾多盈利,就要看過去發展每間店鋪需要的淨資產和賺錢的比例,也就是ROE了。

這很合理,公司留下上年的盈利,才有資金作發展,例如Starbucks。而未來會賺多了幾多盈利,就要看過去發展每間店鋪需要的淨資產和賺錢的比例,也就是ROE了。

另一間乙企業有相同的盈利200元,也同派50%100元股息,但它的股東資本卻是2000元,ROE只有10%。

乙企業派息後,保留累計股本會增至2100元,因為ROE只得10%,下年只能增加盈利5%至210元,較上面那間低。

明顯,如甲和乙兩公司的市價的股息Yield是同一水平,甲公司因爲未來的增長率可能性較高,會較吸引。

明顯,如甲和乙兩公司的市價的股息Yield是同一水平,甲公司因爲未來的增長率可能性較高,會較吸引。

因此我們便有一個簡單的模式:

增長率= ROE x(1-payout %)

筆者喜愛高息高ROE的股票,不懼價格下跌的道理是,假如ROE是20%,股息200元全派,而股價永不上升,股價沒有低水也沒有高水,等同資產淨值1000元,我就可以用那股息購入多200元股票,於是下年我組合内公司的獲分盈利便獲得240元,增長20%,若派息率維持不變,所收的股息也會增長20%,在股票公司本身的盈利和股息不增長和個人的組合在未有新加資金前提下,個人獲得投資的盈利和股息仍能增長。

之前我把內銀股的股息再投資,今年我所收的總股息和盈利一同上升,也是相同道理。

之前我把內銀股的股息再投資,今年我所收的總股息和盈利一同上升,也是相同道理。

即組合的growth rate = ROE/PB x 再投資率。

亦即是股價越低,市淨率(P/B)也越低,便越能發揮帳面的ROE,投資人以低價再投資後,組合的成長率越上升。

但如果組合的派股息不高,缺小大量現金股息回流,就很難利用市場的股價下跌,去自我泡制能夠年年盈利和股息成長的組合。

-----------------------------------------------

價值投資第六班還有更多有關内在價值計算方法和要注意技巧,本星期五晚上課,尚餘小量坐位:

http://parisvalueinvesting.blogspot.hk/2015/12/6.html

但如果組合的派股息不高,缺小大量現金股息回流,就很難利用市場的股價下跌,去自我泡制能夠年年盈利和股息成長的組合。

-----------------------------------------------

價值投資第六班還有更多有關内在價值計算方法和要注意技巧,本星期五晚上課,尚餘小量坐位:

http://parisvalueinvesting.blogspot.hk/2015/12/6.html

PermaLink: https://articles.zkiz.com/?id=181750

深港通股票名單公布: 881只A股和417只H股入選

深交所11月25日日公布的港股通股票共417只,包括恒生綜合大型股100只、恒生綜合中型股193只、恒生綜合小型股95只、不在上述指數成份股內的A+H股29只,約占香港聯交所上市股票市值的87%,日均成交額的91%。

香港聯交所同日公布的深股通股票共881只,包括深市主板267只、中小板411只、創業板203只,約占深市A股總市值的71%,日均成交額的66%。

中金在深港通宣布後發布分析稱,考慮到深港通開通前滬港通的雙向總額度已經取消、深港通南向擴充包括的股票的總市值並不大、且市場對此主題已經有一些準備和反應,深港通的開通對南北雙邊的市場短期實際影響不大,情緒層面偏積極。互聯互通機制對兩地市場的中期影響將是深遠的,對於市場投資者結構、市場定價體系、兩地的金融生態、監管等等,都將產生深遠的影響,這些影響將在未來逐步體現。

PermaLink: https://articles.zkiz.com/?id=224781

Next Page