- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

對股東權益回報率冇用論的回應

http://hk.myblog.yahoo.com/lgaim-foolman/article?mid=2241

這個理論是非常認同,通常上市公司的資產愈少愈好,盈利愈多愈好,盈利增長愈快愈好,權利較實體資產注入更好。

一來獲利權利如代理權、貿易公司等等等這樣東西盈利較不穩定,但實體資產的盈利較為穩定,且價值不會隨時消滅,所以實體資產的注入上市是較少的。

二盈利愈多,價值就愈大,增長概念更值高P/E,又可以賣貴一點,集資更多錢,使大股東受益大。

三資產少的話,ROE/ROA愈高,這可以用特別股息處理,而特別股息的用途,相信都是用來股東自肥吧,上市以高資產回報,可以賣得貴些。另外,一方面,以低資產價值可以賣到高價,大股東就大賺錢。

四如果大股東有太多錢,真的會有可能像一個小朋友由踏單車變駕汽車一樣,可能會左搖右擺,甚至反車。所以錢多,真的會可能會害了他。又想起「韓信點兵」的 一個故事,各位可以參考看看,劉備只能用十萬兵,用得太多就亂,但只要懂用韓信,應該千千萬萬的兵馬都可以,所以一定要有一個懂做財務控管的人,看住大股 東,但當然不要用太多財技分子啦。

五的話,如果你說適當負債可令公司的回報較好的話,李x楷可是精於此道的,我近來在做他本人的公司的研究,哈哈。

六的話,上面的日之出案例的話,「股東回報率」一詞,應用「資產回報率」,因始終你是用盈利/資產去算的。

七的話,要七年業績不是沒有,港交所可以提供1999-2009年的資料,不要就要辛苦一點逐年逐年找出來,但是新上市業績肯定不能看到七年。

八的話,其實中小企借錢都幾難,一般都需要有實體資產擔保才可以借,所以借錢的資產回報率一般很低。如果不用借錢的公司,經常都是賺大把大把的錢,因為大股東經常都喜歡把資產轉移到自己個袋,所以資產回報率一般都很高。

股東權益回報率冇用論 味皇

From

http://hk.myblog.yahoo.com/lgaim-foolman/article?mid=2241

基本上我現正否定巴菲特的其中一個核心理論

巴菲特選股的重要標準之一----企業的長期股東權益回報率要有15%

我想讀者讀太多巴菲特的投資書中毒了,"企業的長期股東權益回報率要有15%"有個限制條件書上並沒有重點強調--"長期",所謂長期,是至7-10年,而在香港,我們基本上只能找到5年以內的數字,有7-10年資料的股票並不多,港交所亦不提供

為甚麼一定要7-10年呢?

目的是為了避開財技處理

比如說陽光能源,這幾年股東權益回報率如下:

08(上市) 07 06 05 04

股東權益回報率 6.6 46.19 58.09 24.40 10.29

首先,如果看07年以年的數字,一定合乎甚至超乎股東權益回報率要有15%的要求,但是08年卻只有6.6%,原因是甚麼呢?財技上要進行什麼作業呢?

讓我用日之出食堂說明,假設主席味吉陽一唔派息,財務如下:

第一年 第二年 第三年

資產 100 115 132.25

盈利 15 17.25 19.84

以上的股東權益回報率為15%,現在改一改條件,現在假設,陽一打爛值50碗碟,於是問味皇集團借錢50,利息1分,唔打算還

第一年 第二年 第三年

資產 50 60 71.5

欠債 50 50 50

盈利 15 16.5 18.23

利息 5 5 5

純利 10 11.5 13.23

以上的股東權益回報率為20%,19.2%,18.5%,唔好同我講佢更有投資價值,現在又假設味皇集團送左一批金器比陽一做店中裝飾,價值100,現在財務如下:

第一年 第二年 第三年

資產 200 215 232.25

盈利 15 17.25 19.84

以上的股東權益回報率不足7.5%,但是因為日之出食堂資產多左,實際價值更高,現在又假設陽一想提高股東權益回報率,因為在發放業績前老笠左批金,財務又變返如下:

第一年 第二年 第三年

資產 100 115 132.25

盈利 15 17.25 19.84

股東權益回報率為15%....

對於新集資的公司,上市前就好似老笠左批金咁,在發放業績前強力派息,減少資產,又或者瘋狂借錢,扮好有效率,令股東權益回報率上升,笠得越多,借得愈多,回報率上升得更快,上市後又好似多左咁金咁,資產多左,股東權益回報率下降,抽水越多,跌得越甘

我想香港流行的股票,大多是新股同半新股,就算唔係都好多有再次集資或派特別息,投行叫人買新股都是別有用心的,巴菲特本人應該冇試過買新股

所謂長期股東權益回報率,比如7年:

1 2* 3* 4(上市) 5 6 7

資產 100 60 68 78 190 164 164

集資 0 0 0 0 100 0 0

派息 0 50 5 0 0 0 0

借款 0 0 10 30 0 -40 0

盈利 10 7 9 12 14 -24 17

如果係新上市股票,7年數字就可以現形

1 2(集資) 3 4 5 6 7

資產 100 110 221 236 256 270 280

集資 0 100 0 0 0 0 0

派息 0 0 0 0 0 12 17

盈利 10 11 15 20 26 27 29

如果係新集資股票,7年數字就可以見到其工作效率,第2年集資的完全閒置,第3年運用了一部分,第5年先完全運用所有資產,雖然第3-4年的股東權 益回報率少於10%,但公司的資產利用率很明顯是10%,時間越長就可以看到管理層對資金的利用效率,以上情況係冇濫用的情況,如果濫用的情況會類似下 面:

1 2(集資) 3 4 5 6 7

資產 100 110 221 238 257 278 302

集資 0 100 0 0 0 0 0

盈利 10 11 17 19 21 24 27

第3年有錢身癢,全部錢收購左利潤低的垃圾,或高價收購了商譽,利潤雖然一口氣提高很多,股價急升,但大量資源用在垃圾上,結果不能投資在其他地方,不利股東長期利益,管理層一d都唔憨豆,因為第3年投行同佢都要出貨

企業的長期股東權益回報率有15%,咁長時間,其間應該有機會看到管理層的智慧,如果一直都可以保持極高效率,咁先代表行業好或者管理層叻

香港或者叫做價值投資者的沙漠?基本上只能找到5年以內的數字,唔細心d好易踩屎,你知中國人有幾咁精叻架啦,股票通過財技而不是通過實務去吸資的投巧比鬼佬熟練得多了

另外巴菲特選股仲有一個條件---冇乜借貸

我認為15%同冇借貸兩點應該要合併作為一點,原因很簡單,好似下面例子:

味皇集團 味將軍集團

資產 150 100

借貸 0 120

盈利 23 26

味將軍集團的股東權益回報率有26%,而味皇集團只有15%,理論上投資味將軍集團會優於味皇集團,但是巴菲特不是傻子,他很可能買味皇而不睬味將 軍,原因很簡單,味皇用150的錢賺23盈利,效率15%,味將軍用220的錢賺26盈利,效率12%,味將軍的營運規式不能令巴菲特放心,再且,巴菲特 是可以在收購味皇集團後建議佢借少少錢,例如50,令味皇集團在合適的負債比率下營運,用200的錢賺30盈利

所有人在太多錢的時候都會身痕,很可能亂用,如果可以一直保持在充足水平,投資時會理性d,公司習慣用自己的錢投資時,利用效率是最高的,如果靠集資或大量借貸時,公司主管肯定非常在意公司短期的業績同股價表現而作出大量短期決定

有時公司會有閒錢太多的問題,公司的股東權益回報率會超低,如果是長期問題,巴菲特可能會冇興趣,因為老巴可能會覺得好難開口去逼人派錢,但是巴菲 特的老師葛拉罕可能很有興趣,他會進入董事會玩六國大封相,逼董事會將閒錢嘔清光,股東權益回報率會高返,之後巴菲特先可能有興趣 買

香港租金回報率低 王雅媛

| ||||||

| 一個朋友搬了新家,昨天邀請了一班朋友去了他家參觀。房子是租的,在九龍站的上蓋,是香港樓齡比較短的豪宅區。他租的屋苑叫凱旋門,發展商是新鴻基地產(00016.HK)。在香港,聽到新鴻基的名字,就會聯想到品質的保證。 一進入凱旋門的大廳,就看到幾個操著普通話的人在地產經紀的陪同下看房子。而那幾個人,還是拖著行李箱來的。報紙新聞常常說,九龍站上蓋的房子有非常多 的買家是來自內地的,其中包括很多投資移民。而且有一些人,從看房子到拍板只用一天時間,看來這是一點也不誇張呀。我們先去了設在60幾層的會所,果然是 超級華麗。維多利亞港、中環的寫字樓、美麗的城市夜景,一一盡收眼底,簡直就是五星級賓館。接著去朋友的家,在50幾層,50多平方米的房子,月租 23000元港幣,市價買的話,是800多萬元。他告訴我們,原來23000元的租金在這裡算是便宜的,因為這個單位是看不到海景的,因此才如此“便宜 ”。 我覺得如果有800萬,應該是可以改善生活水平的。但是原來在這個豪宅區,800萬只能買到個50平方的小窩,值不值得真是仁者見 仁,智者見智了。我覺得,買來自住,真不算太實惠。那這房子如果是買來放租又如何?不知道大家知不知道,香港這個城市的租金回報率是極低的。調查發現,在 112座城市中,只有6座城市的整體租金回報率超過10%。這包括摩爾多瓦的首都基希訥烏(14.17%)、開羅(12.00%)、雅加達 (11.27%)、菲律賓首都馬尼拉(10.99%)、馬其頓斯科普里(10.11%)、秘魯首都利馬(10.09%)。而香港的排名是倒數的,回報只有 3%左右,所以“以租養房”在這裡行不通。買來為了收租,倒不如買點香港本地地產股來得方便。 收租回報不夠理想,那就只有一條路,等升 值。香港樓價的升值空間能有多少,我有點懷疑,至少我覺得長遠空間一定不比上海北京來得大。其實這在股票市場上也可見一斑。只做香港本地地產的公司,一般 股價相對資產淨值是有不同程度折讓的。而幾乎所有的內房股,及主要投資在內地的香港地產公司,股價相對資產淨值一般呈現一個溢價。 | ||||||

GMO最新发表的7年各类资产回报率预测 Barrons

http://blog.caing.com/expert_article-5598-3312.shtml

GMO截止于2010年3月的未来7年各类资产回报预测显示,美国30天到2年的国债未来7年每年平均实际回报将为-0.6%左右。这说明短期美 国国债有可能被高估了。

如果再看一下美国国债的收益率。2年期国债与10年 期国债的收益率之差已经达到了历史最高水平,达到了2.8个百分点左右。这是一件2个Sigma的事件。我认为其根本原因在于美联储压低 利率,购买国债,人为提高了短期国债的价格,使短期国债的收益率被人为压低。而10年期的长期国债 则更多的是按照市场对未来通胀的预期增强而逐渐价格下降,收益率上涨。所以两者的收益率差达到了历史高点。

有關簡化(線性化)成長率、回報率及安全邊際 巴比倫人

http://babylonian-investing.blogspot.com/2010/10/blog-post.html

在財務討論中,常常需要計算成長率。若坐在電腦前或手中有一台計算機,當然很快就找出答案。但若只想概略地知道答案,就不如把複合成長率線性化好了。

例如,年利率是5%,四年後總回報大概就是20%。雖然較正確答案應是22%,但和20%相差不是太大。在一些不要求那麼精準的計算中,這是可以接受的。 數學方面是因為簡單的代數原因,(1+k)^n=1+n*k+n*(n-1)*k^2/2+....,就等於把k的power大過或等於2那些項忽略掉。

簡化成長率的好處是對於較為複雜的情況,我們可以較易處理。

例如,用市盈率估值,價格=市盈率*純利/已發行股份數目。當需要找出價格的成長率時,

價格簡化成長率=市盈率成長率+純利成長率-已發行股數成長率。(式一)

在思考回報率時,這個簡單公式挺有用的。在購買股票之後,持股人只有兩個回報來源,股息和股票價值變化。k = DY + (P_1 - P_0)/P_0,其中k是回報率,DY周息率,P_1是期末每股股價,P_0是期初每股股價。亦即,

回報率=周息率+股價變化率。(式二)

若是技術派,會注重股價本身的變化。若是價值派,當然會著眼背後推動內在價值的因素,如可持續的EPS或每股有形NAV。把(式一)和(式二)合拼,會得出

回報率=周息率+純利成長率-已發行股數成長率+市盈率成長率。(式三)

基本上,(式三)右邊前三項都是基礎分析要估計的,亦即我們要從分析公司中得到的保守估計。至於第四項,就是市場先生對該股票的公司前景的祈望變化。有時 市場先生可能會在一段期間內,對該公司的前景祈望有很大程度的向好轉變,那第四項可以比前三項超出很多(縱使甚至前三項都是零或負數時)。就是因為第四項 的難以掌握,Graham才會有內在價值(公平合理價值)的提出。同時又要防範第二項估計的不確定性,便導引出MOS(安全邊際)的操作理念。

市盈率或市帳率,可以是簡簡單單的一個標準倍數,例如15或1.5。但得益於DCF model,我們可以對這些簡單的倍數,作一些稍為深入的思考,這另文再談。

最後,讓我們設想一個簡單例子,來看看(式三)的實際用途。

作了必須的基本分析後,假設我們對某一公司未來三年的盈利狀況有了概念,大概認為純利會有36%成長,公司慣性大概每年增發1%股份,以現價計大概周息率 為3%,現時市盈率是16倍。在看過公司的營業狀況後,我們覺得對公司未來前景祈待不宜過大,市盈率大概13才比較合理。

總合以上數據,配合(式三)和簡化成長率概念,很快便可算出未來三年回報率大概是10%左右。若我們要求每年8%回報,這個股票提供6%安全邊際。當然, 可能我們認為每年8%回報太少或6%安全邊際不夠安全,這樣我們只好暫時不買入這個股票。再深入考慮一下,三年純利長36%這個看法不夠保守,長12%就 頗為有信心。回報8%也太過可憐,12%是較為標準。那樣,(式三)告訴我們,我們只可在第四項上得到我們所需,只好等市盈率下降到11倍以下再作考慮。 11倍市盈率在這裡提供了另一個優勢,針對三年36%這個看法,若它未能實現,它提供了安全邊際,我們還可拿到我們覺得最少應得的12%回報率。但誠如大 部份人所知,一切以公司持續營運作前提的回報計算,無論回報率有多大,都抵消不了公司一旦倒閉帶來的損失。所以公司財務狀況的分析,始終佔著基本分析最基 層位置。

家族企業回報率高於上市公司

http://slamnow.blog.163.com/blog/static/199318236201110943957901/

這家瑞士投資銀行發現,那些具有大量家族權益(SSFI)的歐洲企業,其業績表現常優於其同業對手。在SSFI企業,創始家族或管理者通常持有公司逾10%股權。

自1996年以來,SSFI企業的業績每年平均較同行高出8%。美國市場的情況也類似。

瑞 士信貸利用這一發現,開發了一種新的歐洲股票組合——家族價值指數(Family Value index)。這一指數由40家家族佔有大量權益的公司組成,其中包括歐洲一些大型上市公司,例如寶馬(BMW)——匡特(Quandt)家族持有大量權 益,愛立信(Ericsson)和阿特拉斯?科普柯(Atlas Copco)——瑞典瓦倫貝里(Wallenberg)家族,米塔爾鋼鐵(Mittal Steel)——拉克希米?米塔爾(Lakshmi Mittal),軒尼詩-路易威登(LVMH)——阿爾諾(Arnault)家族。瑞士信貸聲稱,這是全球首隻受家族影響股票的國際指數。

另外,瑞士信貸還根據估值、營運表現和發展勢頭,對全球SSFI企業進行了篩選,以遴選出最具吸引力的家族控股企業。

瑞士信貸表示,SSFI企業業績出眾歸因於三個關鍵因素。首先,多數家族希望將企業交給子女繼承,它們會集中精力推動長期戰略,而不是關注於下一個季度的業績。

其次,SSFI企業往往不願參與代價高昂的併購交易,不願大量借債,也不願隨波逐流關注於短期戰略。瑞士信貸引用了匡特家族的例子。上世紀90年代,這個家族阻止了寶馬公司在汽車行業之外進行業務多元化。與之相反,戴姆勒克萊斯勒(DaimlerChrysler)卻進入了國防和航空領域。

第三,在家族企業,管理層和股東之間的利益能夠更好地協調一致,因為家族控制下的企業數量通常有限(通常僅有一家)。

瑞 士信貸私人銀行和資產管理研究主管賈爾斯?基廷(Giles Keating)表示,SSFI企業和私人股本公司之間有著「很大的相似之處」,因為兩者都能協調管理層和股東之間的利益,同時都需要公司管理者關注長期 戰略。不過,相對於私人股本公司所投資的企業,SSFI企業有一個優勢,即SSFI企業的流動性更強。

譯者/梁豔梅

投資微軟回報率多少?不能忽略紅利單看股價 申文風

http://xueqiu.com/5457416114/20641206

過去十年,亞馬遜股價累計上漲1495%,蘋果股價漲幅更是高達3512%,2004年上市的Google上漲也達到493%,而微軟股價卻幾乎原地不動,但有些投資者認為微軟公司2003年至今發放了巨額股利,其投資回報率可能並沒有「想像」的那麼差。

微軟股價十年原地走

如下圖所示,過去十年間微軟公司股價在15美元-34美元區間運行,2007年年創下34美元的高點,2008年因金融海嘯跌至15美元,進入2011年,則保持在25美元附近波動。

連續30個季度分紅 股息+回顧達1565億美元

微軟公司2003年2月首次發放股利,至今已連續30個季度發放股利,累計發放股利約662億美元,同時期間股票回購計劃大致在902億美元左右,總計向股東返還現金約1565億美元,但微軟股價幾乎保持在25美元。

那 麼如果在微軟公司第一次發放股利前買入其股票,至今的回報率將會怎麼樣,簡單的計算一下,假設一名普通投資者在2003年發放股利前日以收盤價 (24.96美元)買入1000股微軟公司股票,總計耗資24960美元,如果投資者將其持有至2011年12月31日(收盤價25.96美元),賬戶資 產將達31999美元,總收益率約28.20%,年復合收益率約2.80%,期間微軟公司累計發放股利32次,每股累計股利6.72美元(按10%的紅利 稅計算,不考慮紅利再投資和相關手續費)。

股利空間提升有限

通 過上面的計算,我們會發現投資微軟的股票收益率跟存銀行差不多,那微軟是否可能大幅度提高分紅比例的,哥倫比亞的股利收益基金(Columbia Dividend Income Fund)基金經理斯科特•戴維斯認為憑藉巨額現金(570億美元)和龐大的用戶群體,微軟公司可在未來三、四年內輕而易舉的使其股息翻倍。

下 圖為剔除特殊分紅之後微軟公司股利支付率變化趨勢(股利支付率=當期股利/淨利潤),可以看出微軟公司的股利支付率20%—35%之間,其平均值在 25.8%,而如果我們計入2004年11月每股3.08美元的特殊分紅,則微軟公司的股利支付率高達51.5%,如果再算上股票回購,則其利潤和現金流 基本上100%返回股東了。

毫無疑問在盈利沒有大幅增長和大幅縮減股票回購規模的前提下,股利支付率的提升空間也將有限,另外微軟2011年5月份宣佈83億美元收購Skype,相應微軟公司也減少了股票回購規模,其2012年第一財季的股票回購金額只有7.12億美元。

與縮減股票回購相反,微軟公司將2012財年一季度的股息從每股0.16美元提高至0.20美元,上升幅度達25%,因此更可能的情況是微軟將繼續保持股利平穩的增長,而當現金積累到一定程度進行特殊分紅。

微軟股價不變 市值不斷減少

那 目前股價25美元微軟的估值和9年前開始發放股利的微軟有什麼變化,如下圖所示,2003財年和2011財年股價幾乎沒有什麼變化,但其市值因股票回購減 少,微軟發放股利和股票回購似乎是一個股價不變,市值不段縮減的過程,但同時其營收和淨利潤均保持大幅增長,市盈率也從27.51倍降低至9.54 倍。

假設五年內微軟公司股價仍然不變,淨利潤保持6%的增速,五年內其季度股利每年提升0.04美元,同時微軟保持每年150億美元左右的股票回購規模(股本變化按線性關係計算)。

仍 然買入1000股,成本26000美元,五年後資產將達到31040美元,收益19.38%,年復合收益率3.61%,當然這還沒考慮可能的特殊股利,而 如果微軟股價不變,五年後其市值將縮減至1800億美元左右,現金及短投積累至800億美元左右,而盈利增長至大約300億美元,市盈率滑落至5~6倍之 間,剔除現金後的市盈率在2~3倍之間。

長期投資回報率 laoba1梁軍儒

http://blog.sina.com.cn/s/blog_4c5a73c90102dui4.html

追逐暴利是人的天性,股票市場每時每刻都上演大起大落的好戲。特別是概念炒作的股票,常常是連續多個漲停,投資者看著身邊的一幕幕迅速致富,心理自然不平 衡。為什麼我不能這樣快速致富?於是每天想著那個區域概念,那個重組股將啟動,那個跌至一塊錢以下的垃圾股會有莊家進駐,根本就不可能長期投資。然而對於 曾經獲取過短期暴利的投資者,長期收益率也許是他們心中的痛。

1962年巴菲特致股東的信:保證給予一定回報率的承諾都是放屁 投資博客精選

http://xueqiu.com/3191943504/21685746巴菲特給合夥人的信 1962

主要關於合夥人的協議

今 年把很多投資都放在了(非上市)公司控制上,因而如果把Dempster的股份估計為 50美元一股的話,我們的總資產到十月底約增加了 5.5%。今年 道瓊斯的表現不好(因此我們跑贏道瓊斯指數 22.3 個百分點),如果表現好的話,我們的相對業績就將會變得很難看。我們今年的業績有 40%可以歸功 於 Dempster 資產價值的增值,其它投資則貢獻了另外 60%。

我想提醒各位的是我並沒有刻意去猜測市場的情況,只是在市場上的股票價格顯得昂貴的時候,我自然就把目光放在了其他的資產上。今年的表現,應該說,具有相當的偶然性。

基本規則

由 於有合夥人坦白地承認看不太懂我的整一封信,尤其是我也把這信寫得越來越長。我覺得在此再次強調幾個關於我們合夥企業的基本規則。當然有些合夥人會覺得這 種反覆的重複實在讓人難以忍受,但我寧願十個合夥人中有九個感到無聊鬱悶,也不願有一個合夥人誤解了其中一些基本的規則。

1、任何保證給予一定回報率的承諾都是放屁(我們這裡當然也沒有這種承諾)。

2、在任何一年中,如果我們未能取得 6%的回報率,則下一年中那些選擇每月收到一定資金的合夥人會發現收到資金將有所減少。

3、我們所提到的年回報率,是指我們投資組合的市場價值與其年初時的市場價值的對比。這跟我們的稅收情況沒有關聯。

4、至於我們在一年到底是做得好還是不好,主要要看道瓊斯指數的情況而定,而不是看我們的絕對收益情況。只要我們戰勝了道瓊斯指數,我們就認為我們在這一年是做得比較好的,否則的話你們就應該無情地把西紅柿扔向我的頭。

5、雖然我認為 5 年是一個更加合適的時間段,但是退一步說,三年是最少最少的一個檢測投資績效的時間段。如果在累積三年(或更長)的時間裡我們的投資績效表現糟糕,那無論是你們還是我自己都應該考慮一種更好的讓資金保值增值的方式。

6、我從來都不懂如何去預測市場的未來走勢,也不會試圖去預測商業產業在未來的波動。如果你們認為我可以去預測這些東西,或者認為這些預測對於投資行為是非常重要的因素,那你們就不應該加入這個合夥企業。

7、我不可能對最終的投資結果有所保證,而以下是我所能作出的承諾:

a、我們的投資將是基於價值而非市場的流行觀點進行的。b、我將致力於通過在最大範圍內確保投資的安全邊際來減少我們可能遇到的永久性資本損

失(不是暫時性的短期損失)。

c、事實上我、以及我的妻子和孩子的全部淨資產都投資在合夥企業當中。

1962 年的表現

我們不斷地告知我們的合夥人:我們將在道瓊斯下降的時候閃耀出光芒,而在道瓊斯上升時漲紅雙頰。上述預言在今年得到了證實。

由 於在近幾個月中的重整旗鼓,市場水平並沒有向有些人預測的那樣產生令人驚恐的下跌。指數一度從年初的 731 點跌至六月份的 535 點,然而在年末重 新恢復至 652 點的水平。而在1960 年年末,道瓊斯指數是 616 點。所以雖然過去兩年市場中有許多的動作,然而實際上我們目前面臨的市場 離 1959 年和 1960 年的市場並不遠。

我個人的想法是(沒有科學根據),長期而言我們所能取得的最好的成績就是年均複合增長率超過 10%。所以上述的結果可能將會需要向下修正。

對 於資金增加可能帶來投資績效下降的憂慮,我在上年的年報當中已經有所提及。資金的增加目前對我們的投資來說有利有弊,總體而言我認為對我們的績效不會有明 顯的影響。我也已經保證在我認為會對我們的投資績效有影響的時候及時將這種判斷告知各位。從 1957 的三十多萬美元到 1962 年的 700 多萬 美元,我目前仍不認為資金的增加會降低我們的投資績效。

(其他)投資公司(的表現)

兩個最大的開放基金和兩個最大的封閉基金的業績表現。

以上是 10 萬美金分別按照 5%、10%和 15%的年利率複合增長 10 年、20 年和 30 年的情況。

我們的運營方法(之前的年報已有提過)

Dempster Mill Manufacturing Company

1962 年 我們的突出表現是我們控制了這家公司。該公司主要生產價格低於 1000 美元的農場器械(包括灌溉系統)。這家公司面臨的情況是沒有利潤產生,低存貨周 轉率和停滯不前的銷售業績。我們在大約 1961 年 8 月將這家公司大部分股權買下,均價約在 28 美元。當你買下一家公司後,對你而言市場的價格 波動已經不再重要,重要的是這家公司的資產到底價值幾何。

在買下該公司後,我們努力嘗試使該公司的成本降低,降低其管理費用,提高其資金利用效率。然而所有的這些努力都化為了泡影。在六個月之後,我們意識到我們需要給這間公司帶來一些新的變化。

一個朋友向我介紹了 Harry Bottle,在他的幫助下所有的一切都上了正軌,他不但完成了我們的所有目標,還為我們帶來了不少有利的驚喜。目前該公司持有的證券價值約 35 美元/股,生產製造部分的價值約為 16 美元/股。

理性投資 - 回報率,穩定性,及風險關係 (3) 港股博弈

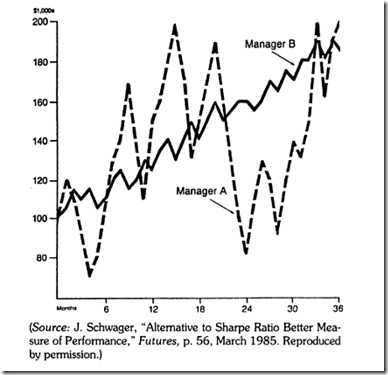

http://clcheung.wordpress.com/2012/11/01/%E7%90%86%E6%80%A7%E6%8A%95%E8%B3%87-%EF%BC%8D-%E5%9B%9E%E5%A0%B1%E7%8E%87%EF%BC%8C%E7%A9%A9%E5%AE%9A%E6%80%A7%EF%BC%8C%E5%8F%8A%E9%A2%A8%E9%9A%AA%E9%97%9C%E4%BF%82-3/下圖2位基金經理的表現,你直覺是哪一位基金經理的風險較少?

基金經理A的回報大上大落,就算回報到最後輕微勝出,一如你的感覺,是被認為表現較差。事實上投資者如果不幸地在投資初期加碼,將會是一場災難。大部份投資者會在第24-30月投降,沒法讓這名基金經理追回失地。現實是這名基金經理很可能在第24月被KO了。

==

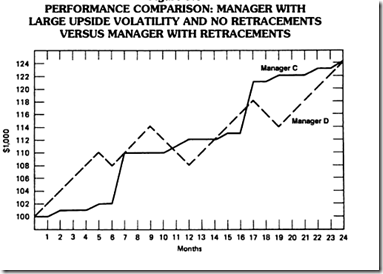

下圖2位基金經理表現較為平穩,你直覺是哪一位基金經理的風險較少?

基金經理C的回報沒有折返,一路向上。基金經理D則有多次折返。對多數投資者而言,沒有折返是穩定性的表現,心理上及實際操作上,沒有折返的組合是較易操作。

沒有折返是要點,如果是股票的話,因為沒有止蝕壓力,出錯機會亦相對減少。

==

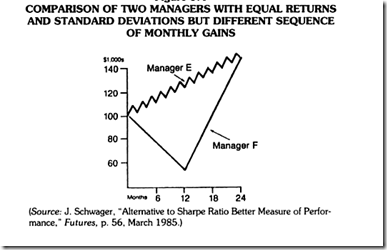

下圖2位基金經理表現較為反覆,基金經理E回報出現間斷虧損及復原,基金經理F回報出現大幅度虧損及復原。你直覺是哪一位基金經理的風險較少?

相信答案顯然是E。F基金客戶不禁問,何以F的表現如此反覆?是出現失誤後僥幸追回失地?賺了錢夠唔夠食驚風散?

如果上述是2個股票的表現,你會選擇哪一個來投資呢?

價值投資大師會告訴你,F 是較好,因為可以低位加碼。

技術分析大師會告訴你,F 是較好,因為可以先沽後買。

現實是,一般長倉老散,沒有被F 的波幅震死已經是不錯。

股票E則是任何時間加碼或套利都令投資者滿意。

==

減低組合波動,對基金經理來說是十分重要,尤其是在市場知名度不高的新對沖基金,就算基金經理最終能夠勝任,中途要力保不被KO是非常關鍵。可惜如上文所示,一般基金經理追求是較高風險資產,力求跑贏大市,追落後時更是容易忽視風險而犯下更大錯誤。

個人組合來說,組合波動構成的風險要由持有人的現金流及組合大小去衡量。一般小型組合,如投資者有正職的話,組合波動構成心理壓力較少。

前年有友人放棄正職全力投入炒股,2年過後回報完全折返,今年年頭又要轉身投入職場。零現金流下,組合波動構成的心理壓力可以很大。

心理壓力大時,一般投資者較難把握機會,易犯錯,及失去追回失地的勇氣。

==

總結:

以統計學而言,波動就是風險;

回報折返是構成投資者痛苦的主要原因;

零折返的股票一般而言估值會不斷提高至超出板塊同行;

波動對大師們是有利,對普通投資者則通常帶來痛苦;

要減低心理壓力及痛苦,提升回報率之餘,要有效地降低回報折返率,而不是單單降低回報波動性。

Next Page