- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

理性投資 - 回報率,穩定性,及風險關係 (3) 港股博弈

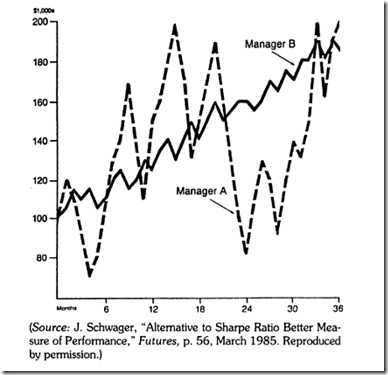

http://clcheung.wordpress.com/2012/11/01/%E7%90%86%E6%80%A7%E6%8A%95%E8%B3%87-%EF%BC%8D-%E5%9B%9E%E5%A0%B1%E7%8E%87%EF%BC%8C%E7%A9%A9%E5%AE%9A%E6%80%A7%EF%BC%8C%E5%8F%8A%E9%A2%A8%E9%9A%AA%E9%97%9C%E4%BF%82-3/下圖2位基金經理的表現,你直覺是哪一位基金經理的風險較少?

基金經理A的回報大上大落,就算回報到最後輕微勝出,一如你的感覺,是被認為表現較差。事實上投資者如果不幸地在投資初期加碼,將會是一場災難。大部份投資者會在第24-30月投降,沒法讓這名基金經理追回失地。現實是這名基金經理很可能在第24月被KO了。

==

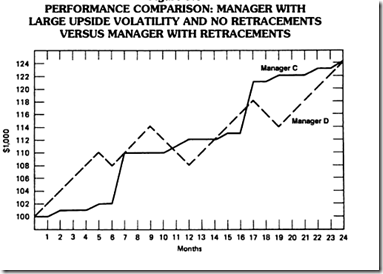

下圖2位基金經理表現較為平穩,你直覺是哪一位基金經理的風險較少?

基金經理C的回報沒有折返,一路向上。基金經理D則有多次折返。對多數投資者而言,沒有折返是穩定性的表現,心理上及實際操作上,沒有折返的組合是較易操作。

沒有折返是要點,如果是股票的話,因為沒有止蝕壓力,出錯機會亦相對減少。

==

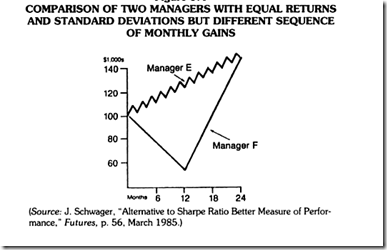

下圖2位基金經理表現較為反覆,基金經理E回報出現間斷虧損及復原,基金經理F回報出現大幅度虧損及復原。你直覺是哪一位基金經理的風險較少?

相信答案顯然是E。F基金客戶不禁問,何以F的表現如此反覆?是出現失誤後僥幸追回失地?賺了錢夠唔夠食驚風散?

如果上述是2個股票的表現,你會選擇哪一個來投資呢?

價值投資大師會告訴你,F 是較好,因為可以低位加碼。

技術分析大師會告訴你,F 是較好,因為可以先沽後買。

現實是,一般長倉老散,沒有被F 的波幅震死已經是不錯。

股票E則是任何時間加碼或套利都令投資者滿意。

==

減低組合波動,對基金經理來說是十分重要,尤其是在市場知名度不高的新對沖基金,就算基金經理最終能夠勝任,中途要力保不被KO是非常關鍵。可惜如上文所示,一般基金經理追求是較高風險資產,力求跑贏大市,追落後時更是容易忽視風險而犯下更大錯誤。

個人組合來說,組合波動構成的風險要由持有人的現金流及組合大小去衡量。一般小型組合,如投資者有正職的話,組合波動構成心理壓力較少。

前年有友人放棄正職全力投入炒股,2年過後回報完全折返,今年年頭又要轉身投入職場。零現金流下,組合波動構成的心理壓力可以很大。

心理壓力大時,一般投資者較難把握機會,易犯錯,及失去追回失地的勇氣。

==

總結:

以統計學而言,波動就是風險;

回報折返是構成投資者痛苦的主要原因;

零折返的股票一般而言估值會不斷提高至超出板塊同行;

波動對大師們是有利,對普通投資者則通常帶來痛苦;

要減低心理壓力及痛苦,提升回報率之餘,要有效地降低回報折返率,而不是單單降低回報波動性。

Next Page