- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

Templeton不敗投資法讀後感以及操作策略 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101ebvi.html林SIR的強項,就是在歷史的背景下研究投資的大方向,而目前,我們處於什麼地位呢?

《投資王道》、華能國際、中國移動、新奧能源 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101efge.html在之前一篇博文中(http://blog.sina.com.cn/s/blog_544ef62e01011lmd.html)自己提到,「一有空就重讀林SIR的第一本書《投資王道》。以前覺得,第二本書(《平民資本家》)比第一本書更加實用,但是越來越發覺,第一本書其實才真是林SIR投資生涯的經驗、教訓的結晶。」

燃氣股選擇 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101f9u8.html本來,5月初時準備買入蒙牛,因此準備了一些港幣,可惜等待期蒙牛就一飛衝天,當時這些現金就純粹跟大戶手影,跟風首域基金,買入了利豐。但是經過兩個多月,不是自己研究出來的東西,始終都是心中無底,而且利豐所做生意又比較複雜,因此一直忐忑不安,這兩天,首域也減持了一些,終於觸發了我結束這筆投資的念頭。最終虧損少少賣出,也從此下了結論,不經過自己深入思考,仔細論證,純粹跟風,不是我杯茶,以後還是少做為妙。

這些港幣現金,一部分打算匯回國內,繼續加倉雙匯發展,另外一部分,由於種種原因,打算留在香港了。而經過一個週末的思考,港股現金的安置終於有了結論,本來思考是否買入華潤燃氣,最後變成了港華燃氣。

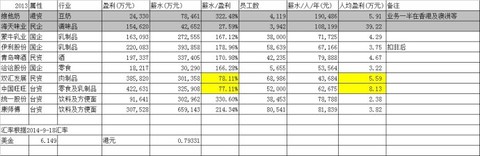

首先,華潤燃氣與新奧能源其實非常業務非常相近:

華潤運營表現:

華潤分類收入增長情況:

新奧分類收入增長情況:

可見,從運營表現的幾個關鍵指標上來觀察,無論是毛利率,純利率,負債比率,負債成本,ROA,ROE,兩者均可以講是叮噹馬頭,不分伯仲。

參照《信報》當年的文章,可以發現燃氣公司,其實還是設在大城市更加划算,因為每個項目服務的人群更加多,但是從運營表現上看,至少暫時看不出兩者太明顯差別。

當然,從兩者運營表現上看,至少有幾點值得關注:

1.新奧的整體氣化率已經達到42%,一般公認氣化率達到70-80%就飽和了。(參考香港例子,以及類比中國移動通訊市場),而華潤燃氣沒有公佈,而根據經濟通一篇文章(http://www.etnet.com.hk/www/sc/stocks/realtime/quote_news_detail.php?newsid=ETN230430252&page=2§ion=related&code=1193),可以大概知道,華潤的整體氣化率,大概29%,遠遠低於新奧,成長性更足。而且華潤較多大城市,最近的省會城市,如福州、南昌,或者這兩年收購的鄭州、天津,均是滲透率又低,人口、工商業又排名前列的城市,可謂前景一片光明。

2.從分類收入增長情況可以看見,新奧已經更多倚重管道燃氣銷售增長、汽車加氣站銷售增長等一些著重長遠現金流的項目,但是也側面反映了新奧的項目進入成熟期,接駁費增長已經難有爆發性增長的尷尬局面;反觀華潤燃氣,無論是管道燃氣銷售,還是接駁費,都維持了37%左右的高速增長,因此從整體來講,華潤項目更加具有爆發性。

3.與上相同,新奧大部分項目進入成熟期,而且從銷售管道燃氣收入/銷售管道燃氣量,接駁收入/接駁量來觀察,新奧的毛利率都是遠遠高於華潤燃氣,從整體來看,新奧進入收成期後,固定資產升幅降低,折舊開始減少,理論上新奧的毛利率應該高於華潤燃氣,但是整體表現出來的,華潤的毛利率過去幾年一直遠遠高於新奧3-4個百分點,這點非常值得留意。

4.從投資上來講,華潤過去一直享有較高估值。過去幾年,華潤的估值中位數在22倍,新奧的估值在20倍,最近由於華潤電力與華潤燃氣合併一事鬧得沸沸揚揚,華潤現在的動態估值低於新奧能源,從短期上來觀察其實華潤燃氣爆發力更好,但是長期投資,除了財務表現,很大程度上還漏了一個非常重要的因素:管理層

新奧的管理層民營出身,因此在背景、擴充等方面遠遠無法與華潤相比,但是觀察短短十多年間,能從無到有,建立一個大大的能源王國,想必能力非凡;而且大股東也是管理層,和小股東利益一致;過去十多年派息和薪酬記錄方面也體恤小股東,循規蹈矩,能夠在賺錢同時派發給小股東,董事薪酬與純利相比最近幾年一直在下降;從股權結構以及過往記錄來看,也未見不斷融資攤薄小股東權益,就算近年發CB,轉股價也相對較高(好像是48港元),攤薄相對溫和。

反觀華潤燃氣,過去幾年不斷增發融資,雖然促成了爆發增長,但是小股東每股純利攤薄厲害;每股派息跟不上每股純利增長,證明在派息方面還有待改進(當然這個和所處成長期都有關);管理層屬於國企高管,面目模糊不清,未知往績記錄;還有最重要的是,大股東相對比較擅長侵吞小股東利益,善於財技,比如最近莫名其妙的華潤電力合併華潤燃氣一事。

總之,華潤與新奧兩者類似,兩者都有自己的優點、短處,但是既然已經有了新奧,成本還較低,就沒有必要再買入華潤了。反而港華,業務類型就很不同。

運營表現:

從上可以看見,港華的運營與華潤、新奧非常不同,有自己的特點:

1.從純利率來觀察,港華遠遠高於華潤、新奧,而毛利率定義可能不同,就不比較了。港華並無公佈工商業與居民用氣的區別,但是從整體運營來觀察,應該是側重於工商業,工商業銷售氣價隨行就市,利潤較高。

2.派息方面,過去幾年每股派息遠高於每股純利增長,善待小股東。

3.和國內一眾燃氣股相比,負債率較低,負債成本也較低,財務更加穩健。

4.管理層優秀,可信,有很長的歷史記錄證明自己能力。從中華煤氣過去幾十年的口碑,對目前港華的管理層信心指數爆燈。

4.從年報觀察,港華側重於一些小型城市。其實,這個應該跟母公司中華煤氣的內地業務合併觀察,因為,大型項目都是集中在母公司上。如果母公司能夠將這些資產注入到港華上,其實就是新奧和華潤的優點集大成者---項目比較大型、成長期、母公司資本雄厚、管理層網績優秀可信、善待小股東。但是可惜,大股東已經明確,未有計劃注入:

http://news.takungpao.com/hkol/business_news/2013-06/1672947.html

「無意再注資港華

中華煤氣多年前入購港華燃氣(01083)後,連番向後者注入內地天然氣資產,而市場關注到煤氣何時把剩餘34個城市燃氣項目注入港華燃氣。對此,煤氣常務董事陳永堅表示,該公司並無計劃把尚餘資產注入港華燃氣,主要考慮原因包括估值問題。煤氣公用業務營運總裁黃維義則稱,過往向港華燃氣注入的資產,通常會有溢價,港華燃氣的股東卻十分介意以溢價提購這些項目,他們反而支持港華燃氣自行物色收購項目,而非注資。港華燃氣現時已經擁有自主併購項目的能力,每年中小型併購項目數量達到12至15個。陳永堅補充稱,煤氣在深圳、南京及武漢等大城市洽購管道燃氣項目時,對方往往希望是由一間大型集團營運當地管道燃氣服務,所以不願見到煤氣把項目交由規模較細的港華燃氣去接手這些項目。」

從訪問中可以看到,為什麼不注資入港華的原因:小股東不願溢價購入;中華煤氣覺得現時市況注入所賺無幾;當地政府希望由大型企業運營,不是太願意由港華運營。------由此可見,未來在投資上最好不要假設煤氣注入港華了。---------另外,從身邊體會,當地政府希望由中華煤氣運營,不想港華運營,是一堆屁話,比如所在城市,一直都是掛港華的牌子在運營,但是實際上這個項目是在母公司中華煤氣旗下,因此如果注入,其實更加實至名歸。當然,直接買中華煤氣也可以,但是明明買豬肉,非要同樣價錢搭個豬頭骨來賣,就很無趣,這個正是中華煤氣的寫照,詳細可見上兩篇博文。

總而言之,港華的運營模式和新奧、華潤都略有不同,如果需要分散,反而應該值得在港華上落注。

思考碎片 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101gc5i.html2013-9-08

觀察國壽2012年年報,有兩個問題:

A.股權/上證指數繼續上升,但權益類/上證指數有所下降,是否講明國壽雖然輕微加倉股票,但是減持基金類投資,從而整體上權益類投資有所下降?

B.債券類投資中,去年結構中,一年至五年佔比大幅上升,五年以上佔比扭轉08年後逐漸攀升的趨勢有所下滑,代表什麼意思呢?

2013-9-8

思考下一步的投資組合策略,是「每個行業中只持有一個龍頭」,因此燃氣行業中只持有新奧,還是需要分散一下,除了新奧還買入港華?

首先,投資組合應該從下到上和從上到下相結合,燃氣行業目前來講盈利可見度極高,而具體到公司層面,港華和新奧業績都平平穩穩有20%增長,因此應該大量買入,但是,小投資者認識有限,因此應該有一個百分比做一個限制,多一道安全墊,這個我一般設為30%比較適宜。

因此,港股中資產配置應該都會在燃氣股上,那麼剩餘一個問題,無非是新奧(30%)或者新奧(18%)+港華(12%),此外還有新奧24%+港華6%這三種方案。

上兩週當時思考過繼續買入新奧的問題:

「其中,C:新奧佔比已經接近24%,作為一間民營企業,而且受政策取向影響非常大的公用事業股,我個人能夠承受的比重應該在20%左右,如果繼續買入新奧,那麼比重接近27%,比重就會過大,遲早會再次調整組合,因此覺得此建議不可取」

因此,雖然自己很喜歡新奧,新奧也踏入成熟期,但是新奧有兩個問題,導致我如果重倉(28%)可能壓力會很大:

A.民營企業,因此管治風險較大。2010年謠傳老闆被抓就是來源於此

B.負債重

港華相對於新奧以及華潤的不同處就正在於此:

A.管理層有優良往績

B.負債相對不算重。

因此,最後都是決定要買入港華來分散風險。那麼,究竟是24%新奧+6%港華這個方案還是18%新奧+12%港華這個方案呢?

2013-8-28

斯文森在《機構創新之路》第5章中說,在一個組合中,某類資產的配置低過10%,實際上並沒有什麼意義,因為不影響組合的成績。而當比例超過25%或者30%時,又產生過度集中的風險

發表於 2008-4-15 10:28 AM

引用:

原帖由 ericngkc 於 2008-4-1501:01 AM 發表

5 -> 30%,939-> 20%,

941 ->15%

2628 ->20%

3968 ->15%

睇來你好睇好銀行股喎, 不過萬一國內金融業出現任何震盪,你應該會好傷

如果你一定要曬呢5隻

我會咁大約組合

5 ->20%

939->10%

941 ->20%

2628 ->15%

3968 ->10%

cash ->25%

可見,首先行業配置有限制,然後建行、招行平均分配

此外,關於茅台,一直猶豫了很久,關於茅台是否賣出的問題。賣出的最強力理由是,不要和黨作對,和中央作對,看看電力行業08年至11年的窩囊就知道了,茅台可供銷售量不代表能夠銷售出去。但是另外一方面,按照TEMPLETON爵士所言,賣出一隻股票的三個原因,

A.賣出茅台又買入什麼呢,目前沒有一個吸引力非常大的股票,而雙匯、燃氣股等非常看好的也倉位非常大了。

B。股票貴了,這個也肯定不是啦。

C看錯了它的前景。那麼,茅台酒越存越值錢,意味著值得守,另外,產能不斷擴張,而現在單價的確貴,但是關鍵的是,經過幾年消化,幾年後以現在819元的價錢賣酒會賣不出去嗎?而這個也就是兩三年時間而已,真的要為了兩三年時間,其他某隻股票(更加不要講倉位已經非常重了)漲得更好而賣出?而且,單純從估值來講,現在比雙匯、燃氣股等也不遜色。

至於為什麼管理層大力推進這個收購呢,也很容易理解,一大班大鱷想套現唄,做大個餅,然後可以賺更高利潤,何樂而不為?以今天收市為例,雙匯國際以雙匯發展2012年盈利28.85億,市盈率大概30倍,如果在香港上市,參照統一、旺旺等一樣可以享受30倍市盈率,市值為865億左右;而史密斯菲爾德2012年利潤為3.6億美元,即使在包含31%的溢價後收購價所反映的市盈率也僅為13.1倍,收購後就算給低一些的25倍市盈率,市值為1276億,可見扣除收購後比原來方案市值還大了120億,一大班豺狼又點會放過這個食大茶飯的機會?

問:Margin of safety不太適合用於2628等高速增長公司身上

舉例說一間公司之合理價係$10, 一年增長有30%,如果用 30% safety margin, 就要$7先買入

如果現在市價係$10,就要等一個30%既調整先有機會買入

問題係,一年內出現比合理價30%調整既機會係幾多?

如果一年內市價都無落到$7,一年後合理價已經升到$13, 用 30% safety margin就要$9.1先可以買入

睇番轉頭一年前既合理價已經差唔多係一年後既30%safety margin 價

咁樣睇, 一直等30% safety margin先入結果可能係一直不能買入千里馬

用千里馬未來10多20年既回報去博區區30%回報,係咪真係值得呢

我諗你誤解左

增長係價值既一部份

假如你既合理價 $10 係未包含增長30%

咁你既 "合理價$10"就好大機會計錯數

明冇??

同意

"市盈率=增長率" 係基於一個重要概念 :"市價最終會反映盈利增長, 反之亦然"

所以我覺得 PEG = 1 做一個參考指標係冇問題,亦都合理

但係就算盈利好穩定既公司係未來會變成點都冇人會準確預測到,所以 用PEG=1買貨係好高風險

花師兄提到peg

我有感.... 林sir 講 peg = 1 合理,即刻多左好多人講 peg = 1 合理, 跟住跟林sir係peg<1呢個價做買入位

其實 peg概念我係從peter lynch度學番嚟

peter lynch 教 peg,只係介紹一個簡單易用既粗略指標

但係大家就當左係計合理價既方法

其實據統計, 市場根本好少用 peg做估值

不過用都冇問題,因為peter lynch 都有將mos既概念放入 peg

所以用peg出現誤差都冇問題

peter lynch 話最好既買入價係(盈利長期增長率 + 股息收益率) / PE >2

如果以匯控為例, ( 匯控適合用 peg 概念)長期盈利增長率大約 14%, 股息收益率大約 5%

以07年 eps $12.72計, 買價即大約 pe9.5 倍, 即$120 或以下

其實花師兄可能醒唔起市場低估匯控對你係好事

市場越低估,你將來加馬既回報就越高

如果你係長線投資者,應該高興+希望市場繼續錯價

=================================================

可見,IVY兄是堅持MOS入貨,就算高增長股份,增長也是價值的一部分,問題是合理價是否已經包含了這個合理價在內。也很好理解,就算高增長,如果在DCF估值時已經給予考慮,那麼合理值是已經包含了這個增長因素,而股東的回報率,就是折現率。

但是可以觀察IVY兄的另一番言論:

原帖由 cskch 於 2008-4-25 02:39 PM發表

好奇一問.. 平人人都想..但有無師兄既經驗係千里馬跳樓價係唔係經常有,一年出現一次既機會大唔大(今年年頭出現左)

- 因為佢係千里馬,跳樓價每年增長20-30%

- 今日合理價, 係明年跳樓價,如果一年都唔出現...

不如我地用941既情況做例子啦

假設

1)2005年1月1日, 開始你每個月儲到$5000

2)你打算儲941

3)你對 941 估值係 : 05年值$80,06年值$100, 07年值130, 08年值$170

而05年之前絕大部分時間再80元以下,假設05年已經75元呢,如果堅持MOS是否就代表著錯失了呢?

結合自己思考錯過了東阿阿膠的經驗,其實關鍵在於思考公司的盈利能力是否長期穩定增長:

「因此目前現價19.53元,PEG已經超過1,只會觀察,不會買入」(2009-9-24,當時預計PEG為1.07,EPS取09年)

"事實回顧,當時假設09年增長30%其實並不離譜,但是對於國內一些消費龍頭股,PEG為1,每年增長30%,其實已經可以買入,當時的東阿阿嬌,前排遺憾放掉的張裕B,均都是這樣,後來發生的事是,東阿阿膠的2010年後業績估計從30%提高到40%,因此PE估值從30倍提升到40倍,EPS從0.68增長到0.92左右,兩個槓桿提升作用下,股價從當時的19元升到現在的43元。

根據申銀萬國羅鶄的預測,東阿阿嬌今後三年的EPS估計為,0.95,1.24,1.61,也就是復息38%增長,取38-40倍PE,則股價範圍為36-38元。(2010-9-7)"

三年後再回顧這個舉動,可以清晰發現,當時東阿阿膠剛剛步入高增長期,雖然產能受限,但是依靠提價,從08年到2012年,股東純利以38%復息增長,那麼首先當年EPS估計有稍許出錯,然後,關鍵中的關鍵,就是得判斷盈利在未來幾年是否能夠像09年的阿膠一樣,持續穩定增長,如果屬實,那麼就算PEG為1,就算合理值買入,反正只要能坐貨一年,現在的合理值對於1年後就變成了跳樓價。

因此關鍵是盈利前景的判斷。而中移動在08年時,或者現在的阿膠,為什麼不適用於這個PEG=1買入,或者講合理值買入呢,就是因為未來盈利能力可能會下降,那麼如果合理值買入隨時變成戴維斯雙殺。

因此正如張化橋所言,關鍵是選對公司,盈利能力能夠長期持續成長,那麼就算合理值買入也是可以的。而MOS,就是安全墊,降低如果看錯公司的風險。

但擁有看穿公司未來盈利能力的雙眼,談何容易!

-------------------------------------------------------------------

2013-9-15

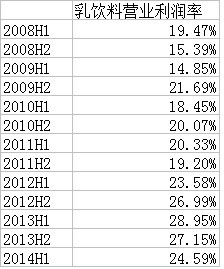

那麼現價的伊利依然是昂貴,就算使用2013年的業績,坐多一年,一樣是很貴(PS估值法),反而蒙牛就還算合理,如果使用2013年業績考慮,如果按照當年阿膠的情況,其實可以買入?因為現在進入了一個比較長的增長期,行業繼續增長;因為打擊外國奶粉廠以及小型製造商,而額外多出來的市場空間;國家有見過去幾年困境,允許適度加價,在量價都有所增長的情況下未來幾年非常值得看好,那麼就和當年阿膠一樣,靜態看比較貴,但是只要坐多一年半載,現價又變成了很便宜?

2013-9-10

話說,該專家轉述另一個專家話目前乳業產值2500億,幾年後有望去到7000億,龍頭的三家(蒙牛、伊利、光明)有望達到60%的市佔率。

首先,乳業市場中,10年產值1965億,11年為2361億,12年為2542億,過去兩年復息增長率也就只有13%左右,如果要達到7000億,需時8年,而非未來5年。

其次,可以觀察到2010年全國規模以上企業有1100多家,2010年開始整頓,2011年底為643家,2012年為649家,BIG3所佔市佔率分別為35.36%,36.69%,36.13%,可見,在2011年的確BIG3市佔率有所上升,但是在2012年又有所下降了,因此斷言BIG3市佔率會達到60%會否輕率呢?

2013-9-12

為償還境外銀行貸款,雙匯國際、羅特克斯及雙彙集團在境外貸款協議中向境外銀行承諾,其將會在遵守相關法律法規規定的程序的條件下,使得本公司每年將不少於當年經審計合併報表歸屬母公司淨利潤並計提盈餘公積後的

----------------------------------

哈哈,可以預期。另外,也可以預期到,這兩年應該是雙匯發展的高峰期,資本開支大降,派息大增;另外,更加可以預期,一兩年內雙匯國際應該會在香港上市,各位大鱷吃完最後一口肥肉,收購SFD的資金應該最後由資本市場埋單,真是好事。

2013-9-13

這兩天再看同仁堂科技(HK:01666),真的很不錯,管理層2011年搞了個現金激勵方案後很明顯利潤增速加快,講明在中國,什麼都假,只有最最切身的經濟利益才有最大動力,茅台什麼時候也有這樣一日?

過去十多年茅台的經營模式是雙輪驅動:量價齊飛,將來幾年,價格不能再漲,關鍵看銷量是否能夠跟得上大幅上升的產能,既然目前想買同仁堂科技,主要是兩點:

A.打壓外國藥廠,和乳業一樣,空出來的空間國內廠商彌補,同仁堂科技行業有增長。

B.2011年簽訂現金激勵方案後,很明顯增速比以前加快,今年23元集資9億多後,未來增速會有所保障

C.資本大牛-高瓴資本和首域劉國傑都重倉,證明至少沒有造假;今年上半年都有大手買入,買入價比現價貴,從側面講明現價不是太貴。

D.市值只有150多億,只是小不點。

那麼,是否減持一部分茅台,換馬成同仁堂科技?將來有派息或者現金了,再視乎茅台的表現或者同仁堂科技的表現再加倉,相當於目前兩家公司變成種子公司,信心不是太足,倉位就有所調整?

另外,蒙牛現價合理,但是正如之前考慮的一樣,未來幾年增長很快速,那麼現價坐多一年半載又很便宜,唯一值得憂慮的只是收購太多,「避開他人的婚禮」,管理能力不足而已。

是否三家都買入5%,然後逐個觀察再加碼呢?

2013-9-16

茅台三季度業績應該不太差,一方面市場預期很低,另外一方面三季度開發代理權,因此銷售量應該不太差,因此如果減持應該等三季報出來後再走

2012-9-18

想買同仁堂科技,而現在沒有現金,那麼就只能從原有持倉上擠。燃氣股和國壽不想動,燃氣股是很看好增長前景,國壽不懂但已經只有十幾個百分點了,那麼講到尾,還是賣雙匯還是賣茅台的問題。雙匯覺得很便宜,茅台最近跌了好多有些不捨得,但是看看電力股又有些怕。

2012-9-19

今天又想到一條幾實用的策略,類似於國壽a+h套戥,就是由於新奧和港華是同一行業,運營都很優秀,過去幾年兩者的市盈率中位數都在20倍左右,因此兩者之間可以套戥,具體來講,新奧與港華比例超過6時將新奧換成港華,低於5時將港華換成新奧。

2013-10-6

關於是否賣出茅台,關鍵還是判斷未來五年茅台的純利增長以及市場給的PE兩者之間是否存在錯價的可能。正如TEMPLETON爵士所言,「一般而言,5年後的市盈率低於11倍,投資者才有把握獲得不錯的報酬」(《坦伯頓不敗投資法》P186),「而具體超值的股票,可能是一家成長緩慢、股息穩定,而股價實在偏低的公司,也可以是一家快速成長,但股價尚未完全反映其成長潛力的公司」。

總體而言,就是雖然可以預期未來5年茅台不會再像過去5年一樣快速成長,但是關鍵是判斷將來5年後茅台的純利,相對於2012年的純利,是否會出現倒退(現在股價135.94相對於2012年EPS12.86的PE為10.6倍,只要不倒退則5年後的PE都在11倍以下)

重溫當年WJMONK的茅台預測,雖然言語寥寥,但是的確水平很高,因為邏輯很明確,數據很詳實。當時,茅台的瓶頸是產能瓶頸,可以預計未來5年(2004年-2009年)的銷售都受限於產能,而當時整個白酒行業從1996年開始到2003年的萎縮已經接近尾聲,預計未來5年價格上漲30%左右,產量從99年開始增加,當年為6000噸左右,2003年為10000噸左右,未來5年的銷售量翻倍。

從上可見,邏輯並不複雜,但是需要很高的眼光。

那麼,站在今天,2013年10月,怎麼判斷呢?

過去5年,白酒行業出現黃金增長期,整個行業的銷量、價格都節節升高,從2012年開始出現較明顯的拐點,可以預期,今後幾年茅台的價格應該都會冰凍,維持在819元出廠價這個水平,瓶頸出現在銷售環節,因此做以下判斷:

A.從營業額增長與存貨增長來看,2011年開始賣2008年的酒,那麼2017年賣2012年的酒,那麼可供銷售額是2012年的230.56%

B.過去十多年居民人均可支配收入與茅台出廠價比率最低為2012年的29.99,最高為2005年39.15;從上面城鎮居民收入和茅台出廠價來看,假設將來五年人均支配收入復息增長7%,茅台出廠價與可支配收入增長同步,取過往十年比率為最高的40倍,則2017年出廠價為861元

C.是最關鍵的,由於瓶頸在銷售瓶頸,因此體現在財務報表上,純利率就是最關鍵的判斷,作為奢侈品行業(可以參考帝亞吉歐(NYSE:DEO)http://investing.money.msn.com/investments/stock-income-statement/?symbol=US:DEO&stmtView=Ann,過去5年的平均淨利率在18.56%左右),同時參考上一輪白酒最低迷時期的2002年(20.54%),2003年(24.44%),2004年(27.26%)表現,個人選擇20%的淨利率,相當於2012年的51.3%的一半以下,以對應未來幾年肯定提高的銷售費用率。

D.根據銷售量、售價可以知道銷售收入,根據淨利率可以知道純利,可以得知2017年EPS和2012年基本相同,具體為96.41%

E.則現價相對於2017年的PE,剛好為135.94/12.82/96.41%=11倍。

在這個邏輯中,最最關鍵的是,茅台加大營銷費用,可以順利將急劇擴大的產能,順利轉化為銷量。

根據TEMPLETON爵士的講法,「若根據基本面分析,可以找到一檔至少便宜50%的股票,則手上的昂貴股票應當賣掉」

那麼,如果在雙匯發展和貴州茅台之間猶豫,又何妨不比較以下雙匯發展呢?

雙匯發展今天股價46.45元,2012年EPS為1.31元;今年根據整體上市時利潤承諾,應該可以增長30%左右,2014年增長27%,假設2015-2017年純利增長速度為25%(已經非常驚人,相當於2017年純利為88億,EPS為4.22元),則現價相當於2017年EPS,PE為46.45/4.22=11倍,和茅台相差不大。

因此,單純從估值層面,不應該認為為了保留雙匯而賣出茅台,因為兩者的預估收益其實相差不大,考慮到雙匯現在佔比超過六成,建議如果想套現買入同仁堂科技,還是賣出部分雙匯較為妥當。

2013-10-07

昨天評估過茅台,不應該為了保留雙匯而賣出茅台,但是如果是國壽呢。

國壽應該是見底了。我自己認為關鍵是兩點:

A.資產減值已經接近尾聲

B.權益類資產佔比已經非常低

隨著保費不斷增長,國壽可以講向下風險有限,向上收益無法想像,因此應該值得重倉。

雙匯重新換回國壽後國壽市值佔比大約13%左右,那麼,重倉的定義是什麼呢,我覺得至少是20%左右的市值佔比。

如果真的買入,資金從何而來?是減持雙匯還是減持茅台?

2013年總結 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101i00y.html讀萬洲國際(雙匯發展控股公司)初步招股書 法國梧桐樹

http://xueqiu.com/8422839861/28597076修改了部分內容。

1. 整體上市時都引起一些爭議的物流公司,在當時被剝離出上市的「雙匯發展」,在這次公佈的文件中,過去三年的純利是-28.5百萬美金,3.5百萬,14.9百萬,也就是講去年將近1億人民幣的純利,根據當時整體上市書,2010年雙匯物流的資產為47849.73萬,ROA接近20%,可以是一門非常賺錢的生意,當初的剝離非常可惜。

2. 上市後股息分派率為30%,和A股的雙匯發展一致。

3. 瑞銀報告指,萬洲估值介乎206億至254億美元,一四年預測市盈率21.3至26.2倍,一五年為16.9至20.5倍,料一三至一六年度盈利復合年增長為42%。摩根士丹利報告指,全球肉製品企業一四年平均預測市盈率17倍,萬洲對應的市盈率區間為20.3至24.3倍。--------------------正如之前預料的,原先的史密斯只有11倍左右市盈率,整大個餅,現在就20多倍市盈率賣出,這盤生意做得過。

4. 除了2010年整體上市時的股權激勵方案外,原來還有2013年末的股權激勵方案。2010年股權激勵方案中,根據萬洲國際資料集P576,公允價值128百萬美元,而2012、2013均列支42百萬美元,2012年雙匯發展年報在管理費用中列支2.41億,在2013年中列支2.37億,均大致相符,2014年再列支2.4億人民幣左右則2010年股權激勵方案全部完成;而2013年股權激勵計劃分為兩部分,一部分為未來的股權激勵,針對所有高管,由萬隆和焦樹閣共同決定授予對象和授予股份數,合計總股數為3.5億股,截至目前還未進行授予,因此在成本中無需列支(根據下文中對萬隆和楊摯君的股權激勵方案,應該總共涉及255百萬美元,大概15.73億人民幣);此外,2013年股權激勵方案中對萬隆和楊摯君進行了股權激勵,確認開支597百萬美元,大約30多億人民幣卻並無在雙匯發展列支,而是在萬洲國際的「其他開支」中列支,應該是在萬洲國際的層面對兩位元老進行褒獎。

5. 萬洲國際現金流情況:

查看原圖

查看原圖可見,在2011年形勢最險惡的情況下,現金流情況都非常安全;按初步招股書P320,過去三年購置廠房、物業、設備等分別為3.09億、1.51億、2.95億美金,相當於18.84億人民幣、9.21億、17.98億,和雙匯發展相差不大(19.29億、12億、13.36億),也就是從整個集團層面來觀察,資本性開支基本上集中在雙匯發展上了,而雙匯發展,正如之前分析,資本化開支高峰已經過了(過去三年,雙匯發展經營現金流分別為23.47億、45.57億、38.69億),因此管理層才在2013年上演了「蛇吞象」一幕。

6. 中國豬肉消費量從08年的46.7百萬公噸增長到2012年的53.85百萬公噸,復息增長3.63%,從中可見這是一個增長緩慢的行業,而雙匯發展過去5年營業額的復息增長達到20%,可見,公司主要是從地方小屠宰商手上搶佔市場份額來支撐成長。根據國家統計局資料,08年持牌屠宰場數量為28560個,2012年為9989個,預計2018年只有2275個。

7. 飼料佔總生豬養殖成本的一半以上

8. 銷售及分銷渠道包括農貿市場、現代零售商(超市及大賣場)、酒店及餐廳、零售店(雜貨店和品牌連鎖店),其中農貿市場目前舉足輕重,但是現代零售商增長非常迅速。--------------現代零售商份額增加,由於它談判力強,個人判斷毛利率因此會受限。

9. 屠宰及生鮮豬肉行業前三為萬洲國際、雨潤集團、大眾食品,市佔率分別為2.65、2.32、1.6;------雨潤為什麼會混得如此淒涼?是否因為太集中在生鮮豬肉方面,沒有豬肉製品來對沖?其實也不應該啊,屠宰及生鮮肉基本上是隨行就市,只能猜測雨潤是大量擴充屠宰產能,產能利用率不足,但同時大股東利用擴充產能和當地協商商業地產開發了。

10. 肉製品(包括火腿,罐頭等)從08年到12年復息增長6.87%,而預計2012年到2018年的復息增長率為7.58%,較過去幾年為高;而觀察雙匯發展,過去5年的高溫肉製品,毛利佔總毛利的48.83%,過去5年的營業收入復息增長12.23%,毛利復息增長30.4%,可見這個是一個金礦,大大跑贏同業。萬洲國際的市場份額是18.7%,超過後十位競爭對手的市場份額總和------這個就是雙匯和雨潤、大眾的區別和優勢所在

11. 2010年至2012年,美國的平均生豬價格比中國低約40%,2014年1月,美國生鮮豬肉通過雙匯發展開始營銷-----關聯交易。

12. 2013年5月,美國爆發「豬流行性腹瀉」,初步招股書列明,「而截至最後實際可行日期,這一般會對我們的業務和經營業績產生正面影響(備註:因為生豬價格上漲)」,令我想起前兩日看過的一篇文章,「美五百萬豬死亡 雙匯或損失7億元」,http://www.21food.cn/html/news/33/1414174.htm,實在是沒有調查就沒有發言權啊。

13.觀察雙匯的分銷商數量變化:

查看原圖可見,分銷商數量在生鮮肉產品類上增長較快,和公司大力促進生鮮產品的意圖相符;而肉製品分銷商增長不大,可見並非單純靠增加分銷商數目來實現增長,和體育產品商有所不同。

查看原圖可見,分銷商數量在生鮮肉產品類上增長較快,和公司大力促進生鮮產品的意圖相符;而肉製品分銷商增長不大,可見並非單純靠增加分銷商數目來實現增長,和體育產品商有所不同。14.生豬價格變化對利潤的影響

初步招股書也有生豬價格變化對純利的影響介紹:

查看原圖這個有些粗糙,正如文中提到,並無反映公允價值調整獲生豬養殖的營業額。但是可以從中看到幾個有趣的東西,比如,雖然一直以來,都是生豬價格越高,成本越高,從而利潤會減少,但是可以發現,過去幾年,雙匯的波動是越來越少,原因呢?由於主要分為三個分部,只有生鮮肉產品是隨行就市,毛利率和生豬價格相關性沒有那麼明顯,反而和產能利用率影響更加直接,因此我推測應該是因為生鮮肉產品銷售逐漸上升,導致對生豬價格沒有那麼敏感。

查看原圖這個有些粗糙,正如文中提到,並無反映公允價值調整獲生豬養殖的營業額。但是可以從中看到幾個有趣的東西,比如,雖然一直以來,都是生豬價格越高,成本越高,從而利潤會減少,但是可以發現,過去幾年,雙匯的波動是越來越少,原因呢?由於主要分為三個分部,只有生鮮肉產品是隨行就市,毛利率和生豬價格相關性沒有那麼明顯,反而和產能利用率影響更加直接,因此我推測應該是因為生鮮肉產品銷售逐漸上升,導致對生豬價格沒有那麼敏感。15.銷售開支及行政開支

查看原圖看來這個就是集團層面對公司運營方面的考核指標

查看原圖看來這個就是集團層面對公司運營方面的考核指標 2013年年報點評-中國人壽 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101jiv1.html上圖是國壽的利潤模式。參考MC的國壽十三篇就可以知道,退保、賠付、提取當年準備金、營業費用、薪水佣金支出,均和當年的保費收入有一定關係;而保戶紅利支出,資產減值,公允價值損失,均和投資相關。過去幾年,國壽一直在降槓桿,資產減值和降低權益類資產的比重,使得現有投資資產中股權類很低,因此我覺得,現在的國壽,保費或者增速較低,但是支出端成本已經幾乎固定,而收入端,雖然因為權益類資產比重較低,因此爆發力相對弱,但是可以講,最差也就目前這個樣子了。

從上表可見,手續費、運營費用均和保費收入有很大關係,可以觀察到,在過去這麼多年,國壽在收取保費後,提取近乎15%左右來做手續費及佣金,和運營費用等的現金支出,剩餘85%來做投資,而接下來的退保、賠付、提取準備金等等,就是正如MC所言,在這些資產中畫一個一個的圓。

2013年年報點評-燃氣股 法國梧桐樹NJ

http://blog.sina.com.cn/s/blog_544ef62e0101jiuy.html| 期末港元匯率 | 期內貶值 | |

| 2010 | 0.85093 | |

| 2011 | 0.81070 | 0.04023 |

| 2012 | 0.81085 | -0.00015 |

| 2013 | 0.78623 | 0.02462 |

| 2014 |

中國旺旺研究 法國梧桐樹

來源: http://xueqiu.com/8422839861/31770564$中國旺旺(00151)$

由於雙匯占比實在太高,因此一直在尋找另外的股票,也滿足“5股理論”以分散投資組合的風險。

初步篩選出四只股票以作未雨綢繆,加入股票自選池:

1.伊利 伊利是很適合的股票:

A.乳制品行業的龍頭,市值不是很大,未超過1000億這個我本來定下的目標

B.伊利的實力比蒙牛更強

2.蒙牛 選擇蒙牛,一方面是首域也大規模持有,然後蒙牛其實估值更加低於伊利。很多人認為伊利PE更低,其實伊利和蒙牛這幾年的純利非常不穩定,更加適合用PS來估值,而蒙牛的PS就更低。但是蒙牛的問題也很大,首先,雖然首域大規模持有,但是最近大半年頻頻減持,從占比10%以上的蒙牛,現在已經講到5%以下了,半年持股量下降了一半。另外,蒙牛頻頻收購,整合難度很大。中糧旗下品牌很多,但是可惜出息的沒有,蒙牛不知道會否是其中一個,概率太低。因此,雖然曾經心動過換馬到蒙牛上,但是最終還是否決了。

3.維他奶我喜歡維他奶這間公司,經營穩健,照顧小股東。但是維他奶存在幾個致命問題:A.最典型的,過去五六年,每股EPS複息增長5-6%,但是PE維持30倍以上。過去十幾二十年沒有抓住中國消費這個浪潮,怎麽相信高管以後會成功?而如果單純靠香港這個市場,根本不足以支持這個估值。我當初關註維他奶時,是20倍市盈率,現在是30多倍市盈率,股東凈利幾乎毫無增長,也就是講,過去三四年,小股東對於股價上漲可能比較滿意,但是,這個股價上漲純粹是估值的上調。另外,如果長期維持這種不溫不火的發展態勢,作為小股東,現在介入,可以得到什麽呢?股息率又相對低,純利增速也低。到最後只能期望股價升幅。B.維他奶的空間太小,實力太弱,對於現在已經進入寡頭的飲料市場,競爭力較弱。

因此,雖然也曾經心動過維他奶,但是也是否決了。

4.中國旺旺中國旺旺相對伊利、維他奶有幾個方面的優勢:A.相對維他奶,他有在中國大陸成功的經驗,因此管理層更加優良B.相對維他奶,財務實力更加雄厚。而且,股息率也幾乎在3厘,此外,大股東債務重,旺旺的派息率高,因此可以保持較高的股息率,作為小股東,在逆境時也可以增加一份購買力。

因此,最後其實就是伊利和旺旺的兩者選擇。伊利更加純粹,是一個乳制品股。但是個人感覺,最近一兩年由於伊利的高管行權,伊利的純利率有所失真,伊利的經營表現遠遠拋離同行,此其一;另外,伊利的高管對於小股東也不算體恤,派息率方面慳吝,最重要的一點,從過去這麽多年的表現來看,伊利是吞噬股東利潤的機器(詳見求索的博客),股東唯有指望股價上升;伊利的債務重,去年才融資60多億,但是幾乎每年都投資幾十億,債務還是很高。

因此,從未來純利表現、派息記錄方面,伊利都有瑕疵。而中國旺旺方面,A.財務實力佳,過去這麽多年經營現金流都足以覆蓋資本開支,由於只是進口奶粉,不用投資牧場,因此資本開支小,足以派高息。B.今年上半年奶粉價格急跌,但是由於存貨問題,只能使用較高的奶粉,拖累毛利率下跌,同時,競爭加劇,收入段也增長不大,在成本維持,收入平緩情形下,經營利潤也增幅不大。但是隨著新西蘭奶粉的跌定,明年應該毛利率大幅提升,同時,中國的乳制品應該還未飽和,擴建新廠房後收入端應該也有較明顯增長,因此,營業利潤應該有一個較大增長。

C.不太滿意的是,旺旺的市值已經1300億,ROE也已經很高,凈利率很高,市值超過了我原先定下的1000億限制。凈利率已經這麽高,我不知道可否維持,因此,ROE我也不知道能否維持。

因此,初步決定,這批股票換馬到中國旺旺上。

關於中國旺旺,有一些思路整理一下:

1.旺旺的經營現金流足以覆蓋資本開支,但是最近幾年還是不斷接入貸款,不知道何故?當然,現在負債比重還不算高,同時有息負債成本過去三年為1.02%、1.37%、1.35%,還不算高。可見,過去從2009年開始,分別接入1.89億美金、2.79億美金、3.79億美金、2.55億美金

根據湯財所言,“他們是做套息,利息借回來大約1.3%-1.7%的美元,然後3%以上存人人民幣,就這樣的生意”,其實從上面可以看到很明顯,借款絕大部分是美金,融資成本只有1.3%多,利息收入反而3倍於融資成本。

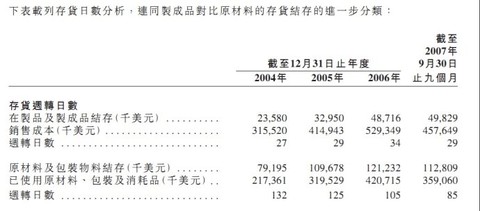

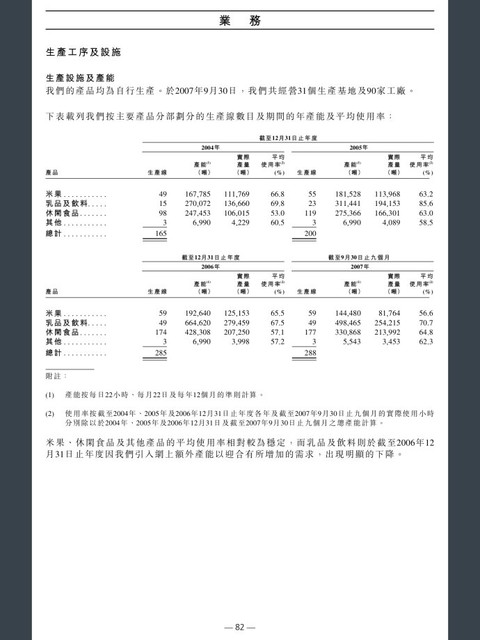

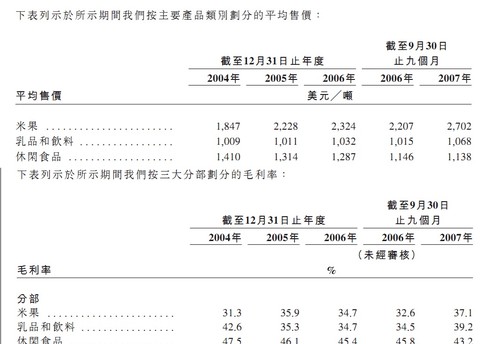

2.根據招股書,2004-2007年9月,原材料(含包裝物)占公司銷售成本68.9%、77%、79.5%及78.5%,占銷售額42.4%、47.5%、49.5%、及47.5%。本地采購則分別為73.9%、70.5%、71.6%及80.8%,其他為海外采購。由於海外采購只有新西蘭奶粉,從新西蘭進口奶粉占全部使用奶粉總量為100%、91.8%、88.7%、53.2%,可見,奶粉在全部銷售成本中占比超過3成(06年為(1-71.6%)/88.7%=32%,07年為36%)。根據下圖:

可見,2014年開始,進口奶粉價格開始跳水,創出近幾年的新低。雖然很多人以為奶粉價格下降,公司的成本就會下降,但是沒有考慮到一般公司的生產鏈長,肯定存在部分存貨,觀察中國旺旺的存貨周轉周期,大概是80天,也就是差不多3個月,也就是將,現在賣的產品,可能是3個月前的奶粉調制的,因此,假設現在的價格已經去到底谷,也是需要明年初才可以見到毛利率的顯著提升。ps:根據招股書,原材料周轉日數超過120日,也就是四個月

從上表可見,奶粉價格從08年下半年開始跳水,在08年底進入底谷,一直維持到09年中,和一般人想象的不同,旺旺的乳制品營業率在08年下半年並未跟隨奶粉價格急跌而上升,反而跟隨出現跳水,09年上半年也是維持一個小幅波動,反而09年下半年奶粉價格急升,毛利率同時跟隨上升。由於短短一年半載中管理費用率和營銷費用率不會出現太過明顯的波動,因此可以認定這個是由於原材料波動導致的毛利率波動,從而引起營業利潤率的波動。當然,經營方面的改善需要等到明年,但是,股價未必需要去到明年,觀察12年下半年,奶粉價格也是去到同樣位置後開始反彈,毛利率要到12年下半年才隨著奶粉價格攀升而改善,反而不是價格下跌毛利提升,但是股價早早發現,在2012年上半年上漲22.58%,下半年只是漲了12.42%而已。

3

可見,產能增加是很容易的,營業額的增長還是靠營銷策略。

4.蔡衍明2013年1700萬美金薪酬,其他高管最多也就40萬美金,相當於完全掌控在一人手上,另外,董事局、高管中非常多的蔡氏家族之人。

--------------2014-9-7林sir的《投資王道》中選擇公司的要訣第一條,就是對管理層的作風審慎考慮,將董事薪酬與公司溢利做比較,是了解管理層的好開始。蔡生對自己發放薪金近1億,而其他專業人士則雞碎甘多,管理層作風麻麻

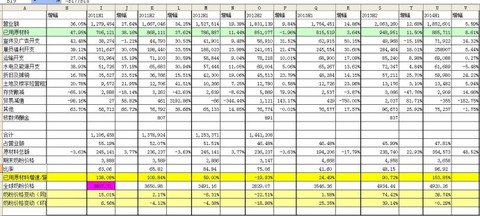

---------再仔細觀察,高管薪酬占股東利潤,維他奶的比率介乎6%-8%,而旺旺的比率為2.6%左右,可見,雖然蔡衍明的薪酬相當高,但是其他高管還是相當合理的。而如果剔除蔡衍明的薪資,則過去三年高管/股東純利的比率,分別為0.24%、0.23%、0.21%而同時,人工支出方面,旺旺的人工支出相對股東純利,穩定在80%一下,而維他奶,則在300%左右,最近幾年還一直走高,表示維他奶更加飽受人工成本上升的壓力。

何妨再將旺旺和差不多同一行業的康師傅、蒙牛來比較:蒙牛是國企,因此高管薪酬總體而言並不高,過去三年比率為0.53%、0.82%、1.28%,但是人工成本始終是大壓力,過去三年是109.81%、150.87%、167.12%。而康師傅,過去三年高管對股東純利的比率為1.14%、0.81%、1.16%,而人工成本的比率分別為152.86%、195.56%、262.38%,可見,也是面對巨大的人力成本上升壓力。-

-----------------------------

當然,也可以探討一下,旺旺的人工成本為什麽這麽低,也低於其他同業。比較一下康師傅和旺旺。旺旺過去兩年員工數為49900和53500,剔除蔡衍明的天價薪酬,則過去兩年的平均薪酬為5.14萬人民幣、5.92萬人民幣康師傅過去兩年員工數為79419、80541人,過去兩年的人均薪酬為6.97萬、8.21萬蒙牛2013年員工數為38000人,人均薪酬為7.17萬。可見,旺旺的薪酬不單低於同是臺灣企業的康師傅,甚至還低於國企的蒙牛,而這個和一般人想象中的臺灣企業薪資較高相反。而同是食品飲料行業的維他奶,2013-2014年財年顯示,現有員工4119人,員工薪酬支出近10億港元,也就是講,人均薪酬近24萬港元,而之前財季也相差無幾,這個又是反面典型,股東賺的,都被人力成本蠶食光了。當然,維他奶要考慮到近半業務在香港區,人力成本本身就較高。

可見,總體上,旺旺的總體薪資水平在幾間可比同行業公司(康師傅、蒙牛、維他奶)中最低,而衡量管理層作風的方面,蔡衍明的天價薪酬令人乍舌,但是如果剔除蔡衍明的薪資,則相對而言,旺旺的高管賺得最少。

5.實際營運利潤只有營運利潤的90%左右,其他包括政府補貼、匯兌收益等。如果剔除套息部分利息收入,應該更低。

-------------------剔除套息部分,實際稅前利潤只有名義上稅前利潤的8成。

6.觀察食品飲料行業內幾家公司的人力薪酬水平:

從上表可見,維他奶的過半業務在香港,澳門等,因此薪酬成本非常高,人均薪酬近乎20萬,也因此,我是不會買入維他奶的,香港業務完全就是一個拖累。而海天味業,我也是有些懷疑的,股東純利這麽高,而在職員工只有3000多人,和其他公司完全不在同一水平線上。考慮到海天剛剛上市,因此我會暫時擱置,上市滿5年再講吧。而從表中可以看見,旺旺和雙匯的人均成本是較低的,雙匯的員工每年薪酬平均來講最低,旺旺則僅高於洽洽。而人均盈利水平來講,兩者占據頭兩位。可以講,兩者的盈利能力均非常強勁。而岔開話題,可以觀察兩家乳企,2013年伊利的純利有較多一次性因素,用年報中的扣非後凈利,可見,蒙牛的年薪略高於伊利,人均凈利潤水平也是略高,而這個就和我一向來對國企和民企的思維非常吻合了。

7.產品售價及成本轉嫁能力分析

根據上表,雖然旺旺在幾個細分行業內都占據龍頭地位,在風味奶也基本拋離蒙牛、伊利等乳企,但是總體上來講,根據招股書,在04-07年物價上漲期間,只有米果部分能夠轉移成本壓力,順利加價,而乳品和飲料,也由於直面對手是純牛奶和飲料,不能隨便加價,因此分析乳制品分類方面,由於售價鎖死不能隨便提價,毛利率的變化更多體現成本的變化,也就是回到第二點,而並非很多人想像中的成本下降,毛利率提高,成本上升,毛利率下降。

8.毛利率變化和全球乳制品價格走勢(2014-9-20)根據之前探討,旺旺目前乳制品分類收入占比超過6成,過去幾年增速遠高於米果和休閑食品分類,因此,基本上可以當做乳制品行業內的公司來分析。另外,根據信報文章:http://www.hkej.com/template/dai ... 993&title_id=678710和各大行報告,旺旺的原奶7成來自新西蘭(紐西蘭),但是我翻遍招股書和年報都找不到出處,招股書中話,04年-07年9月,新西蘭進口的原奶占比分別是100%、91.8%、88.7%和53.2%,不知道7成這個數字從何而來呢。但無論如何,分析旺旺的乳制品,就必須考慮旺旺的乳制品原料收入。

根據旺旺的招股書,旺旺的乳制品原料是全脂奶粉,也因此,去年恒天然的乳清蛋白粉出現汙染,旺旺使用恒天然的大量原料而被質疑,實在有點無妄之災。

根據全球乳制品買賣記錄顯示,過去幾年全脂奶粉的成交價波動極大:

而根據旺旺的招股書(上面第二點探討過),旺旺的原材料周轉天數大約為100天左右,這個是全部原材料,包括米粉、白糖、奶粉等等,假設全脂奶粉的周轉天數也是如此,也就是講,3個月左右,則可以知道,旺旺的原材料中使用的奶粉,成本價滯後市場價3個月左右。觀察旺旺過去幾年的毛利情況:

從中可以看見,大體上可以觀察到,奶粉價格上漲(使用提前3個月的奶粉價格,比如2014年下半年,實際使用應該是2014年3月到9月的奶粉原料),則原料成本增速高於營業增速,反之依然。但是依然存在一些差別,這個就反映了企業的判斷能力,能夠在原料成本低迷時囤積低價奶粉,在原料高企時盡量清貨,降低庫存,比如2013年上半年,奶粉原料成本同比增長1.58%,環比增長25.35%,但是成本增速3.64%遠低於營業額增速14.86%,應該就是實際上2012年末的奶粉囤積了一些,實際的周轉天數不止90天了。而下半年和今年上半年,成本開始遠高於營業增速,應該就是開始使用高價的奶粉了。

那麽,如何觀察呢?年報中有期末的原材料總額,但是這個是包含所有原材料,如米粉、白糖、奶粉,包裝材料等,根據招股書,奶粉在原材料中占比在3成左右,假設這個比率比較穩定,則可以直接用原材料除以期末的奶粉價格,可以觀察到大概的奶粉囤積量(噸)。從上表可以看見,這個比率在2009年年中時是最大值114.36,2014年年中是第二大值96.92,2012年年中是第三大,84.94,而最小值方面,2013年年中是最小值41.60,然後是2013年末的48.5,也就是講,很明顯地,在2013年年中奶粉價格最高峰時,也是旺旺的奶粉原料庫存最低的時候,而今年上半年,隨著奶粉價格跳水,旺旺的奶粉庫存攀升了近倍。當然,2014年下半年,奶粉價格繼續跳水,從目前來看,旺旺的進場,早了一些。

2014年總結及2015年展望 法國梧桐樹NJ

來源: http://blog.sina.com.cn/s/blog_544ef62e0102vdp8.htmlNext Page