小小辛巴实战纪念2(小盘长庄型) 小小辛巴之家

http://blog.sina.com.cn/s/blog_60aca0160100pdtd.htm

“回顾历史时,我们是睿智而理性的;但我们走向未来时,却是迷茫而非理性的,因为组成未来的每一个今天我们都充满人性。”这句话是我对所有人包括自己的成败之路的总结。

很 多事情,回过头去看,一切都是那么简单,我们可以理智清楚地说出成败得失在哪里;可我们在面对未来时,却把历史错误一犯再犯,因为我们是人,我们是生活在 每一个今天中的人,在这短短的一个个瞬间中,我们已经不再理性而冷静,而是普普通通充满人性的人,贪婪、恐惧、怀疑、偏执、幻想、唯我独尊······时 时刻刻充满着我们的心胸,我们利用别人,或者被别人利用,我们帮助别人,或者被一些人帮助。

当我们成功地控制自己的人性弱点并利用别人的人性弱点时,就向成功的路上多走一步,反之亦然。当然,人性也时常让我们忘记这条准则,因为上帝不允许我们这样操纵自己和别人,这是上帝的特权。

每一个长线庄股从事后来看,都是那么简单,那么容易识别。可是当这些大鱼每天在我们身边游动时,我们却可以视而不见,这既不是我们基本分析不过关,也不是技术分析水平低,而是因为我们充满人性,人性蒙蔽了我们理性的眼睛,当我们眼睛瞎了的时候,你有再高的企业与市场分析能力又有何用?

如果说《小小辛巴实战纪念1(困境反转型)》是在讲企业基本面的问题,有点价值分析的味道,那么,本篇就是专讲投机专讲人性了,崇尚价值投资的人就没有必要看了。

虽然投机被一直骂得很贱,但贱有贱的玩法,也不是那么容易的,相对于价值投资而言,投机有时是更精深的人性对决,同样也有风险控制与机会衡量的问题,更有水平高低与长、短线的差别。

2、小盘庄股型企业的买入把握(2009年之上海莱士)

炒股多年的,大多都跟过些庄,打过几回大老虎,打虎经谁都有一点,可以互相交流。我以为,投机术里最难的就是打长线小盘庄这种大老虎了。人在江湖飘,拔过老虎毛。兄弟我大老虎没有打到几个,但也曾经拔过几根老虎毛。打虎英雄史中太久远的华兰生物、双鹭药业就不说了,就说说2009年的上海莱士吧。

上海莱士这支股票,并不是我挖掘的,那是在2008年 底与师友同福先生(同福曾用名:老欧。请大家记住这个伟大的名字,我将在文中揭秘这个名字的由来)及几个朋友在一起研究股票时,我们预感到一波大行情已经 酝酿,大家各自提出一些股票进行研究,我提出的是莱宝高科、生意宝、横店东磁、法拉电子、御银股份等,而同福先生的另一好友提出来的是上海莱士。

当 时,我手中已经持有生产同样产品的行业龙头华兰生物了,我认为华兰生物已经很好了,可那个朋友却坚持认为上海莱士更好,这也促使我看了这家公司的基本资 料。看完以后,觉得基本面还不错,它很幸运地处在了一个较好的行业,产品供不应求,且进入壁垒高,虽然未必比得上华兰生物,但前景也还不错。

上海莱士是在2008年6月上市的,当时上证指数已从历史高点跌去一半多,跌到了2900点上下,人气涣散,可炒新情结什么时候都很热,所以上海莱士上市当天就以72%的涨幅收盘,收盘于20.69元(发行价12元,25倍市盈率发行),之后更是炒到了30.57元,动态市盈率高达60多倍。

对于上市即遭暴炒的股票,我向来是不怎么感兴趣的,我一般都要等它冷却很长一段时间,可以确定一个安全区后才会予以考虑。不怕买得贵,就怕套得死,尤其是怕被小盘庄家给套死。近几年,我对付这些小盘新股,大多采取了等它彻底冷却后,才在历史低位卧底买入的方法,已经不太用跟庄这种粗浅手法了。

我即权柄,操之在我,何需受制于人。

当然啦,打虎多年,也不能轻易荒废了这门手艺,对于一些在中小盘的新股、次新股上刚刚进庄的长线庄家,偶尔打一下也还是饶有兴味的,要吸就要吸王族老虎的精血。

为 什么老股的庄家不要轻易去斗,而新股的庄家却可以呢?主要是风险控制问题,老股的庄家你搞不清他的成本在哪里,人家经过多年炒作有可能都是零成本了,你还 怎么跟他玩。而新股庄家的成本却是很清楚的,不管他是怎么收集的,大多有一定脉络可寻。知道了庄家的成本,你就初步掐住了庄家的脖子。

知 道了庄家的成本区,也不代表你就一定会赢的,有时候,你所跟的这个庄家本身水平不高,眼光短浅、准备不足、资金实力有限,当庄家看错股票和大势时,你也会 跟着一起死的。所以说,选新股庄家,也只是相对而言风险小一些而已,不过,这也只有等你习惯了不打包票的人生以后,才会明白“相对而言”这四个字的价值与 不足。

跟庄自然是要跟强庄,但新股庄家的水平与强弱往往参差不齐,需要仔细观察,一般来说,强庄通常也就是那些目标长远且准备充分的优质企业的长线庄家,打这种大老虎虽然辛苦一点,但成就感与得到的锻炼远胜于那些小鱼小虾式的短炒庄家。

话越扯越远了,在市场中混了十多年,越老就越容易满嘴跑火车,再回头说说上海莱士吧。

上 海莱士这种庄其实很不好做,因为企业基本面不错,中签的人舍不得抛,一上市就有人抢筹码,涨也不抛、跌也不抛,碰到这些死都不肯抛的人,收集起筹码来实在 是艰难。没有足够的筹码,没有足够低的筹码,炒作起来不仅耗资巨大,不好控制,还容易最终套牢自己。当然啦,庄家的成功控筹,也就意味着大部分曾经极度看 好这家企业的价值投资者的筹码丧失。也就是这些操纵手法的存在,才使得很多人很难赚到那些地球人都知道的好企业的钱。

我为什么独拿这一个庄家来说事呢?一方面是我自己做过,并在网上与部分博友探讨过,而且自己在买入后的第一时间,就在 2009年9月8日的《小小辛巴的空降尖兵(未雨绸缪)》中公布出来,有历史见证;另一方面,是因为这个庄家的建仓过程,堪称经典与标准,以后大家还会碰到不少新上市的优质小企业,你搞明白这个庄家后,就会一通百通,再碰到类似手法,就不会那么容易错过那些真正有价值的中小企业了。

优 质的小企业很少,中国则更少,所以,这种企业在还没上市前,就已经被各路机构盯上了,一旦上市更是哄抢,只到抬到人人都不敢抬的时候,才消停,但真正会翻 数倍的中小盘股票并不是一开始就一路向北、一路翻倍的,往往要等目光长远的实力机构做了充分收集后,才能走出大飚股形态。

让我们看看上海莱士是怎么表现的:2008年6月下旬上市后,因为大盘在2900点开始弱势反弹,上海莱士也顺势冲高,于2008年8月冲高至30元,上涨近50%,不少中签者与炒新族成功的获利卖出了。之后,上海莱士随同大盘一起向下滑跌,大盘跌至1800点时,受一些长线买盘的介入,上海莱士开始在18元附近强势企稳,拒绝跟随大盘再创新低,大盘之后又滑跌了到1664这个终极底点,而上海莱士却早忆开始了逆市缓慢上行的进程。你可以把这个过程理解为主力的再次逢低搜集行为,也可以看做各种力量的逢低买入,总之,这一波强劲的买入,使上海莱士于2009年3月又冲击到了前期高点附近,上市大半年,终于又回到了历史高点,然后再次崩跌。

当时,由于我更看好前面所提到的其他股票,所以主要买了莱宝高科、横店东磁等股票,虽然他们的涨幅超过上海莱士,但我在持股的时候,并不会放弃对其他有潜力的股票关注,谁知道现在的关注对象将来会不会成为买入的适合对象呢,诺亚不是等到下雨才建造方舟的。

2009年3月底,我仔细查看了上海莱士2008年的年报数据,2007年销售收入30997.69万元,而2008年销售收入30986.05万元,说明基本没有增长多少销量,但是销售毛利率却从2007年的54.83%提升到了62.42%,毛利率的提升主要来自于产品售价的提升,也正是因为毛利率的提升,导致了在销售收入没怎么增长的情况下,净利润从8176.92万元增长到10479.08万元,增长了28.2%。摊薄到每股收益为0.75元,以股价30元计算,静态市盈率为40倍。

虽然我们给小盘成长股的市盈率定位大致在30-40倍之间,但那是在小盘成长股能够以30-40%的速度增长的前提下,而上海莱士显然不属于这种情况。

上海莱士的产品虽然供不应求,但其产品原料来源却比较缺乏,血液制品行业因其自身特点一直受到了国家的严格监管,2006年 以来整个行业的投浆量出现大幅下降,导致血液产品供求形势严峻。尽管血液制品的价格一直保持在高位,公司的收入却难以有出色的表现;投浆量已经成为制约公 司快速增长的重要因素。投浆量的增加一方面来自于原有浆站的挖掘,新设浆站增加也是增加投浆量的一条捷径,但是,上海莱士新建的三个浆站预计要在2011年底可投入使用,所以业绩实现突然增长的可能性很小。这也就意味着上海莱士2009年、2010年很难实现收入快速增长。

有人说,2011年以后就会快速增长的,眼光要放长远一点啊,但是2009年 初的我会告诉你:你可以目光长远,但市场是现实而短视的,你没有拿出实实在在的增长,市场就不会认同,这个世界变化快,谁知道股市两个月以后会发生什么天 翻地覆的变化,几个月时间崩跌个百分之四、五十是太常见的事情,深套的你还会不会相信两年后的增长前景,所以千万别拿两年后的增长来忽悠现在的自己,尤其 是在股价明显高企的时候,一旦套牢,很多人是敖不到两年以后的。

虽说增长除销量增加的外延式增长以外,还可以通过内部挖潜,降低成本、提高售价实现增长,但这种内生性增长是有限度的。成本控制到一定程度后,就很难有效降低,血液制品的原材料并不是无偿的,也是要成本的,62%的毛利率已经相当高了,很难有提升空间,也有人说我们可以通过提高产品售价,再做点假帐,虚增点利润,但是,有华兰生物等相同企业做参照(华兰生物2007年毛利率53.78%,2008年也就是60,13%),也很难做得太假,总不至于人家卖300块一瓶,我吹说能卖800块一瓶吧,那简直就是“血液中的茅台,茅台一样的血液啊”,吹过头了,迟早会被一些好事的价值投资者发现猫腻的,所以,只能以诚信为本,做不出增长也就只好不做了。

没有增长,就很难享受过高的市盈率,这是市场定价的铁律。所以,像上海莱士这样只增长了28%的企业,当时40倍的静态市盈率明显偏高了,有庄也不灵啊。

基于以上分析,2009年2、3月我并没有买入上海莱士,尽管那种V形反转筑底很完美,量度空间起码涨到48-50元, 但你如果这么简单地看图表,那你就太嫩了。所有图形都是资金运动所画出来的,不管它多么完美、多么标准,筹码收集不够就会涨,而且越完美的图形越倾向于失 败;而当筹码收集足够时,哪怕图形很难看,也一样会涨得令你瞠目结舌。更有意思的是,有些操盘手根本就不懂图形,而有些机构还会定期更换操盘手,股价走起 来自然是风格多变,行为飘逸啊。

所谓看图能力,就是要能够透过现象看本质,老手知道规则,而大师知道规则后面的真义。

再回头谈上海莱士,虽然在2009年2、3月我并不看好上海莱士,也看到了它再次冲击30元的历史高位未果,但是,我并没有放弃对它的观察,放到自定义板块中,每天例行公事地看看,看了近半年,越看越有味,看着它天天死气沉沉,大盘持续上涨,它却在24-28元之间原地踏步踏,偶尔也会冲击一下历史高点,但哪怕冲过一点,结局也是无功而返,而同期大盘却从2300点涨到了3300多点,大盘都涨了百分之四十多了,多少股票翻倍啊,而上海莱士却一动也不动,比死咸鱼还要又臭又硬又死,我想,身处期间,打算长期持有的人,肯定鼻子都要气歪了。

但 这是没有办法的事,股价冷却阶段是所有大牛股产生的必经之路。很多价值投资者会在这个阶段选择逢低介入,可又在日复一日地消磨中,开始置疑起所选企业的价 值,他们天天调查企业的经营状况,时而看好,时而看坏,犹犹豫豫、疑神疑鬼。由于股价已在前期被战略建仓力量抬得过高,股价偏贵是很正常的,所以价值投资 者的怀疑也是很有理由的,这种对股价的怀疑能够赶走一大批功力不深的价值投资者、企业分析专家。

大 浪淘沙,能真正留下来坚持到底的人并不多,谁也不用叹惜,有能力做巴菲特的毕竟是少数。因为基本分析可以学习,但巴菲特确定接班人的四个条件:“独立思 考、情绪稳定、对人性和机构的行为特点有敏锐的洞察力”却不可学,只能自己悟,特别是需要通过实战反复摔打才能渐悟,最后才能形成坚韧的道心,不受一切迷 雾所左右。

已经唠叨了近五千字了,终于要说到本文最有价值的部分了,请记住这个标准动作:“在历史高位横盘半年以上,而且横得越久越值得关注”,这就是传说中大侠萧秋水的天下四大奇招之一“水天一线”,它的重要性,再怎么强调也不过分。

各位看官,也许觉得我这样强调很好笑,但是,很多貌似简单的东西,实则是相当多经验的凝练,请听我细细道来。

还记得我的师友同福先生原来的名字吗?没错,是老欧!但你知道老欧这个名字的由来吗?估计不搞有奖竞猜,就不会有人知道,还是我自问自答吧,老欧这个名字来自于威廉·欧内尔。你知道我们当时迷欧内尔到什么地步吗,书看了N遍就不说了,光欧内尔的《笑傲股市》就买了十几本,分别放在各个地方反复地看,对于欧内尔的CAN SLIM法能够背下来,烂熟于胸,并且反复实验,对于那里面的各种大飚股图,颠来倒去地看,只到牢牢记住了各种形态为止。

但是经过我们反复实验、总结,我们终于发现欧内尔的很多过细的总结,包括什么杯形、碟形的标准图形并不好用,你要是去机械地一、一套用,包死。把欧内尔方法中的一些合理性内化于胸后,我们基本就不再怎么套用欧内尔的方法了,从此,老欧不再是老欧,最终变成了同福。

欧 内尔的法则经得起中国实践考验的并不多,也就是在创新高附近的整理以及相对强度好用一点。股票之所以能够一涨再涨,不断向上创新高是肯定的。所以,欧内尔 对于创出历史高点的盘整非常注意。而创新高的内在动因就是,在历史高点附近的卖压是最强大的,能够在历史高点附近吃光所有的卖压,一定是有什么重大事情发 生,或者是有什么新业务进展,或者是企业经营大有起色。他的这个观察方法是牛市买股的不二法则,但却会在熊市中被套在顶峰,所以,他一定要用止损这种方法 来保护自己。欧内尔方法的得失也不是本文探讨的重点,我也就不再展开了。

我 要说的就是“在历史高位横盘半年以上,而且横得越久越值得关注”这条重要法则。你想想,谁的梦想不是卖在历史最高点,那些炒新被套的,中签没有及时卖的, 在之前股价上下折腾的时候,不知道有多少次后悔没有卖个高价,好不容易解套了,能赚钱了,而股票却又横在历史高位半天不涨,还经常要跌不跌的,谁知道什么 时候崩盘,还是卖了找别的机会去吧。可你们也不想想,为什么一个股票能够顶住所有卖压在历史最高位一呆半年,是谁在支撑这个高价区间,是庄家在拔高出货 吗,没有这样出货的,人气是无法在一个高位横向区间维持三周以上的。那么,是什么买进力量在维持这个盘局呢,如果不是一个目光长远的庄家的终级吸纳行为, 又有谁肯在历史高位干这种傻事呢,所以,对于那些有信心在历史高位横盘很久,且让短线客无利可图没有介入的兴趣,磨去长线持股者一切信心与耐心,静心等待 公司业绩好转,或者盈利加速,就是目标远大的超级长线庄家。

注意,此方法只适用于新股,老股的判断要复杂得多,因为老股庄家可能是零成本的,盘在高位能卖多少就是多少,卖一点就是赚一点,可千万别以为人家还在搞什么高位横盘吸货,即使有,也是那些股价长期低迷之后的二次进庄行为才有可能,但很难分辨,搞不好也是老庄。

抓住“在历史高位横盘半年以上”这个标准动作,至于什么形态、成交量、筹码分布、主力动向、户均持股统统不要去管他,都不足以判断,都可以做假。只有较长的交易区间是无法做假的,而在历史高位以足够长的时间横盘,形成的最后的漫长吸纳区间是永远无法做假的。

在历史高点附近的强势整理就是真正的相对强度。

强就是安全,平淡而静默的强横就是最坚实的安全。

貌似最危险的高位横盘,却是飚股拔地而起之前积蓄力量的最坚实平坦底基。

上海莱士就是一个最典型的例子,从2009年3月开始一横半年,一直横到2009年8月, 波动幅度很窄,什么人都没办法赚钱,没有短线投机客喜欢它,而原来持有它的长线投资者既害怕股价突然从历史高位暴跌,又对于只能眼巴巴地看着别人炒其他牛 股发大财的困境恨得牙咬咬的,请大家特别仔细看股价图与上证指数的叠加对比,你就可以直观地看到股价涨幅是如何地远远落后于大盘。而这期间,公司还时不时 地配合主力机构出点负面消息,2009年4月底公司一季报称“预计1-6月归属于母公司所有者的净利润同比下降0%-30%,业绩变动的原因说明:原料血浆检疫期制度的实施,导致可用于2009年上半年销售的产品减少,从而可能使2009年上半年销售收入相应下降,利润减少。”不涨也不算了,还要出坏消息来打击人的持股信心,但斌说得没错,长线持股的过程比守活寡还难受。终于,越来越多的人忍受不住这种看不到希望的长期折磨,终于卖了出来,被机构慢慢接走。

对于那些没被爆炒过的优质中小盘新股,不管它以前是走什么形态,只要它有能力在历史最高价 附近横向窄幅波动半年左右,通常就会引起我的特别关注,会加紧研究基本面,至于那些一冲而过的,则大多是心态急躁的家伙,成不了什么大事,我一般就不怎么 看了,因为我们研究的时间与精力有限,我们只能专注于那些成功率较高的模式。也只有那些能够在历史高位隐忍很长时间的厉害庄家,才是真正的所谋巨大,才有 关注的价值。

上海莱士是这样的典型,但并不是唯一的一个,这样的经典操纵行为,你可以在相当多的长线新股中,找到相似的启动前高位横盘半年以上的区间。我曾用类似的方法找到过2005年启动前夕的华兰生物、2007年启动前夕的双鹭药业等股票,后面的涨幅都相当惊人,这几个股票的股价图就附在文后,大家可以参照着看看。记住,历史不会有绝对的相似,只有内在规律的一致,大家要灵活理解,不可以机械套用。

这一回看到上海莱士走出这样的形态,我自然是不会放过,越来越认真关注基本面的进展,虽然投机者可以只看股价图,但如果对基本面一点也不看,早晚会死在图表里的。

2009年8月25日,上海莱士公布半年报,意外地改口称:“投浆量逐步恢复,产品平均价格略有增长,因此2009年1-9 月销售收入较去年同期略有增加,另外公司于第三季度收到一年期定期存款利息收入,但由于毛利率降低,利润将与去年同期基本持平。”喔,估计是筹码收集得差不多了,所以公司就改口出好消息了,为庄家配合与服务和意识真是一流啊。

当时我很纠结,看着上海莱士第五次缓缓向最高点30元处冲击,从整理时间来看,是够了,盘面筹码锁定也很清楚,而公司更是在大声公告:“此地有庄快来跟!”可当时大盘已爬到了3400点的位置,筑头的可能性很大,大盘指数都翻了一倍了,积累的获利盘很恐怖,系统性整体下跌风险随时会发生。而我也早进入了防御状态,手中都是防御功能较好的酒类股票和部分的现金。

可是,那些真正好的股票,往往就是在大盘做头的时候才往上涨的,这样子的上涨,让害怕风险 的人不敢跟;而那些喜欢投机的人则认为只是弱势股的补涨,看不上那点涨幅,也不会跟进。这也就是好股年年涨,但能从中赚到钱的人却很少的根本原因,因为最 好的股票总是选择人性最不敢买的时候来涨,上海莱士也有这个可能。

但是,理性与经验告诉我,不能跟。首先,半年报只是将业绩下降的坏消息化解,业绩还是不会增长,那么,30元相当于40倍的市盈率,低增长高市盈率的风险是很大的,理性告诉我,不能追高;其次,经验告诉我,在高位横盘半年后,启动之前通常是要往下挖坑的,虽然,挖坑并不是规范动作,也有不挖的,但是行有行规,庄有庄法,大部分是会完成这个规范动作的。

因为这是股价上行前的最合理规律,只有临行前的挖坑才会让技术派止损、才会让那些刚享受到 一点创新高甜头的长线投资者彻底灰心、才会让兄弟们搞点低位老鼠仓······总之,最完美的操作路线图就是这样,这是对人性弱点的最后考验,绝大多数人 都会倒在这最后一步上,因为我们都是些普普通通的人。

果然,在大盘从3400点 的顶部滑跌过程中,上海莱士也跟随大盘往下挖坑了,不过,这个挖坑是我们事后诸葛亮的说法,坑在没有做完之前,那走势是相当恶劣的,通常表现为下跌抵抗的 中继形态,谁也看不出那将是一个万人坑。而我结合前期的研究以及组类分析,不管上海莱士的下跌显得多么吓人,还是认为这不过是庄家的挖坑手法而已,巴菲特 说过,我们从来没有在跟无赖的交易中赚到什么便宜,我赞同,但我更赞同王阳明所提倡的以革命的无赖手法对付反人性的无赖。

你挖坑,我就掏底。在9月初的一天,我以25.5元买进了。同时买进的还是16元上下的航天信息与同仁堂,这两个是不同类型的买入,不在此分析。

当时我想,已经整理得差不多了,挖坑的概率居大,大不了就跟着一起敖,25.5元相当于35倍的市盈率,对于一个基本面不错,有强大护城河的小盘新上市优质企业来说,35倍的市盈率还是有一定安全边际的。哪怕增长还在一年半以后,我也愿意等。当你抱定了死也要买、越跌越买、哪怕错把下跌当挖坑了也要往死里买的时候,再凶狠的庄家也会吓得发抖的。

事后来看,买入是对的,上海莱士很快就飚涨了。可惜的是,我买的量既不够,卖得也太早,好像是37.5元卖的,与现在复权回去的最高价七十多块和最近的收盘价五十多块,有不少差距。

检讨其中的原因,主要是人老了,勇气退化,这种跟庄游戏是少年时的运动,已不

[转载]查克·罗伊斯 小盘股投资传奇

http://blog.sina.com.cn/s/blog_3dbfb5400100rhj4.html

【《证券市场周刊》记者 王存迎】罗伊斯主要投资于那些市值低于50亿美元的公司。在美国市值低于5亿美元的微型企业有超过3100家,市值介于5亿美元到25亿美元的小企业有 1100多家,市值介于25亿美元到150亿美元的中型企业有600多家。还有一些美国以外的小公司股票,据罗伊斯的统计,小盘股市场仅在发达国家就有超 过1.5万家公司。

罗伊斯的基金寻找价格低于企业价值的投资机会。最近,他认为小盘股仍具有吸引力。小盘股在过去十年的表现已将它们的同伴抛在后面。自从金融危机以来,被认 为美国小盘股指数的罗素2000已暴涨超过130%,并且其在过去三年,五年和十年期表现都优于标准普尔500指数。当然,不利的方面是小公司的股票相对 于大盘股具有更大的波动性。罗伊斯基金的35年回报率为年均收益近15%,并且是在净值比市场波动更小的情况下击败了市场。

罗伊斯创立了投资的传奇,他的名字基本是小公司股票的代名词。他最近接受了采访,谈及为什么小盘股依然具有吸引力。由于最近小盘股已经显示出一些弱势,导致许多投资者认为相对低估的大盘股最终将占据主导地位。罗伊斯对此阐述了他的观点。

问:您为什么喜欢投资于小盘股?

罗伊斯:因为这是一个有着持久吸引力的领域。事实证明,该领域总会有新成员的持续进入。每年都有新公司的IPO。在好的年景,有300或400家企业,在 糟糕的时候每年也会有100家左右。并且总有一些大公司经营不利变成小公司。该领域足够大,有着成千上万的公司,并且这里还四季常青。

问:市场投资者认为小盘股是相对高风险的类别。您认为它们风险有多高呢?

罗伊斯:是的,该类别股票本身比大盘股更具波动性,这毫无疑问。但是,对个股有正确的认识,精心去选股可以大幅减少波动,而这正是我们努力的目标。

问:您在过去35年里的收益击败了市场指数,但波动性反而更低,您是如何做到的?您如何构建您的投资组合从而实现了这个目标?

罗伊斯:我的回答还是老生常谈的价值投资方法。我更喜欢将自己看做是风险管理者,我们的思考和努力是为了减少单只股票投资上的风险,从而达到减少投资组合风险的目的。我相信我们能在数目众多的小盘股中选出好的投资组合,从而以更小的风险实现更好的收益。

我们总是想着风险回报率,但追求的是绝对收益,而不是相对收益。这意味着我们买股的目的是期望获得更多的以美元计量的收益,而不是相对指标的超额收益。因此,我投资的重点是寻求绝对回报。并且我们构建投资组合的最重要部分是选股,关注个股风险,而不是关注收益。这是我们在这个动荡的世界所遵循的基本逻辑。

问:请给我们详细解释一下?

罗伊斯:比如,在我拥有一个新的想法、新的投资选择时,我会仔细分析这是一笔怎样的交易,在什么情况下,我会赔钱。如果该公司有着太多的财务杠杆,债务过多,我可能赔钱;如果公司的业务策略愚蠢疯狂,我可能赔钱;如果公司管理层不符合我们的一贯要求,我也可能赔钱。我可能因为很多因素而带来投资损失,因此,我在关注收益之前先处理好风险因素。在选股过程中,我认为风险第一,回报第二,在消除了所考虑到的风险因素后,我再考虑收益。在构建投资组合时,我也尽力避免组合风险,我不会太过集中在某一行业。

问:小盘股表现优于大盘股已经持续了很长时间了,这也是过去10年里的一个显著现象。其在未来10年的回报会如何,大盘股和小盘股谁将表现更好?

罗伊斯:我觉得谁更好不是特别重要,但我认为未来收益有可能介于过去10年和上世纪90年代的收益水平之间。在上世纪90年代,大盘股表现的非常好,标准 普尔的收益在其中5年超过20%,过去的10年则完全相反。所以未来整体市场收益可能处于两者之间,大约6%至8%的回报率。大盘股一直在等待翻身的机 会,我想它肯定会出彩。

问:现在投资的一个核心是全球化投资。您现在会去哪里找最好的机会?是否有某些国家的小企业更优秀?

罗伊斯:我并不是以自上而下的方式来进行选股的。有些人认为投资者应该先根据货币政策和经济状况选择国家,再选择股票。而我是自下而上,从底部做起,先选择好股票。

问:当您观察一家公司时,您会注重哪些方面?

罗伊斯:在美国进行投资,我会关注企业的全球影响力。在国外,我对他们的经营策略很感兴趣,我们会审视企业策略是否有意义,它是如何运作的?它如何确保公司的市场份额?例 如,我一直偏好除了银行外的金融服务公司。我了解一个好的基金管理者应该具有的品质。我们最近在亚洲投资了一个叫价值投资伙伴的公司。他们总部设在香港, 但在中国内地非常活跃。我们也喜欢投资于证券交易所,例如加拿大的多伦多交易所。加拿大有着从石油到黄金,基本一切的自然资源,从某种意义上看,交易所是一个为天然资源筹集资金的场所,并且他们也是金融服务公司,如果运营得当,交易所将是一个非常有利可图的企业。

问:您持股的平均年限是多久?

罗伊斯:“永远”将是首选的答案。虽然现实并不是如此,但我们尽量长期持有。当我们寻找一家公司时,我们会首先判定这家公司是否值得我们永久持有。

问:所以您所投资的是公司的商业模式?

罗伊斯:在投资中,我认为我们是在收购公司的业务。在我们最根本的评估工具中,我们假设买下了整个公司,并以此对其进行评估。最终的平均持有期为4年或5年。

问:您在卖出公司股票时会考虑什么?

罗伊斯:首先,从估值的角度看,公司已经与我们的设想脱节。但更典型的原因可能是公司战略失衡,我们开始怀疑公司的运营状况。当参与投资一家公司时,我需要很长的时间来建立投资信心。我会采取渐进入资的方式,在退出过程中,我们也会非常的谨慎。在检查了更多的数据,访谈了更多的消费者,调查了更多的竞争者后,我可能会发现,以前许多的假设前提,许多的愿景都不再存在。然后,我改变自己的想法,选择退出。

问:过去几年里,高β值的股票种类,风险较高的股票表现得出乎意料的好。您认为我们现在需要关注股票质量了,是吗?

罗伊斯:是的,我的确这样认为,虽然这样的形势现在还没有发生。从2009年春天到现在的一年半以来,最危险的赌注获得了最高的回报。不过,我相信我们正 进入第二阶段,随着经济实体的加速,市场将慢慢减速。在这种减速环境中,我看到的高质量、高股息的股票将表现得更好,而高风险的股票将风光不再。

问:您的意思是说现在股息为王?

罗伊斯:股息将成为主导。我认为获得股息在未来10年的投资中将是非常重要的获取财富的途径。我认为股息实际上是公司治理的反应。如果我看到一家公司创造了现金流,但他们不支付股息,我想知道为什么?现金属于股东,我们希望在公司分配上得到公平待遇。如果公司一直持有现金,显然它有着某种目的,可能是面临着新的投资机会,但对于委托方的股东来讲可能是不公平的。

问:但您为什么现在对股息的要求如此严格?

罗伊斯:从某种意义上来说,这主要源于两个因素。一个是,我认为我们将来会处在一个较低回报的时期,未来10年大约有年均6%至8%左右的收益。另外,股息也是一个评价企业质量的指标。更高质量的公司总是会发放股息。

问:最后一个问题,如果您只能选择一个品种,在未来长期投资中您会选择什么?

罗伊斯:我认为一个人应该投资于支付股息的股票。这样在未来3到5年里,您会收获相对不错的收益。

查克·罗伊斯(Chuck Royce),杰出的小盘股投资家。自从35年前创立罗伊斯宾夕法尼亚基金以来就开始专业的投资于小公司股票。其旗下基金的回报率为年均收益近15%,在 净值比市场波动更小,而业绩轻易击败了市场。现在,罗伊斯公司旗下已有24只小型和中型价值型基金,其中13只是由罗伊斯管理。

高估值中小盤股真的不能投資嗎?

http://xueqiu.com/5492943479/23615506這幾年,市場上到處充斥著大盤(藍籌)股低估和中小盤(成長)股高估的言論,衍生出來的還有大盤股估值回歸值得買入和中小盤股估值崩潰應該迴避的論斷。事實果真如此嗎?

我們按本輪行情的漲幅計算,當前以大盤股為主的上證指數和深圳成指漲幅分別為15.1%和18.9%,而以中小盤股為主的中小板綜指和創業板綜指漲幅分別為31.0%和47.1%;再按本輪行情的調整幅度計算,當前上證指數和深圳成指的跌幅分別為-8.18%和-9.41%,而中小板指數和創業板指數的跌幅分別僅為-3.45%和-3.64%。很明顯,本輪行情無論是上漲幅度還是調整幅度,中小盤股的股價表現都遠高於大盤股。

考慮到本輪行情時間短,很多人會說沒有比較價值。我們將時間拉長一點,以2007年底各指數的高點計算,當前上證指數跌幅-63.4%,深圳成指跌幅-53.5%,而中小板綜指跌幅僅-16.7%;而以2010年底(2010年創業板開板)各指數的最高點計算,當前上證指數跌幅-29.6%,深圳成指跌幅-34.6%,而中小板綜指跌幅-34.4%,創業板綜指跌幅-30.6%。很明顯,中小盤股的估值從來都沒有崩潰,相反,大盤股的風險卻一直比中小盤股要高,有時甚至要高得多。2007年以來,估值崩潰的確確實實是大盤股而非中小盤股,大盤股中以銀行保險股為典型。

為什麼會出現這樣的情況?我認為主要原因是,大盤股成長停滯導致估值折價,而中小盤股高速成長帶來估值溢價。歷史上,美國納斯達克市場的估值水平就長期高於美國主板市場。股票的投資價值,不能簡單理解為估值水平的高低。估值包括市值都是次要因素,企業的成長能力和發展潛力才是決定投資回報的核心要素。絕大多數大盤(藍籌)股增長20%已經非常不易,還有很多淪為個位數增長甚至零增長的殭屍股。而很多中小盤(成長)股增長30%是下限,有些增速甚至達50%以上,這是本質區別,也是估值差異、回報迥異的根本原因。

股票的投資價值,不能理解為估值水平的高低,同樣更不能簡單理解為分紅率的高低。蘋果當年從十幾美元飆到七百美元,分紅率一直很低,現在從七百跌到四百,分紅率卻越來越高。這兩個階段哪個投資價值高呢?結論不言而喻。同樣的情況還有微軟、谷歌、高露潔、寶潔、強生等大多數歷史牛股。微軟從1986年到2004年從未派發過一分錢股利,股價年均上漲37.6%,而到2004年開始大規模派發紅利後,股價九年僅上漲30%。

當然,如果企業的成長能力和發展潛力有保證,那分紅率自然越高越好。巴菲特幾十年來,一直追求輕資產少投入和自由現金流充沛的企業,就是對這個理念最好的詮釋。這類企業通常很少融資,淨利潤足以支持企業的長期發展,有能力高分紅。西格爾在《投資者的未來》一書中同樣談到,長期增長率有保證且大幅超越市場的公司,才會有非凡的投資回報。而分紅率高意味著分紅再投資的比例高,投資者的長期回報率將更加出色。

巴菲特在1992年對股東的信中說:「成長本來就是價值的一部分」。所以,大盤股和中小盤股本質沒有區別,無論規模如何,不管市值幾十億還是幾千億,只要沒有成長,都會損失最有價值的投資部分。蘋果股價700美元的時候市盈率15倍,估值看起來很低,但現在股價400。2005年,蘋果股價50多美元,創2000年以來的歷史新高,市盈率超過30倍,估值看起來很高,但後面股價漲到700。蘋果現象背後最根本的原因,我想還是其成長能力使然。所以,列表算估值買股票不是本事,能夠看到「高估值」的公司實際低估,敢於買入大眾不敢買的「高估值」公司,這才見真水平!

那些年,我們錯過的小盤股成長行情 豔花高樹

http://xueqiu.com/7439145187/24489461從我2010年入職之後,發生的兩波轟轟烈烈的小盤股行情分別在2010年下半年和始於2012年12月到2013年截至目前。對於前一波的印象深刻在於:

(1)當時配置的幾個2010年業績高成長的個股,有段時間模擬組合裡怎麼配都能創新高,你覺得估值40-50倍了高了想調出了組合,還挨領導的罵。回頭想想,在趨勢沒有壞掉的時候,估值高似乎不是理由,市場也不會理會,在一定時間內他能自我強化和演繹。

(2)我們悲劇地實盤配置了一個當年有增發如擠奶般擠出高增長業績的公司,但是配在其股價飆升的最後10%的懸崖位置,自然當時公司給我們描繪了2011年業績翻倍增長之類的預期。對於入職不到一年的我,無論對公司業績成長的真實能力還是A股估值彈性之大都是缺乏深刻理解的,當時對這兩者的預期顯然都是高估了。

(3)眨眼工作三年多了,要說進步,其一就是2011-2012年重點跟蹤了一些公司,讓我明白了在目前中國的大環境下,別說N年持續高增長,要做到穩健增長三年都是很難的。尤其是部分有增發意圖的公司,基本都是通過做低第k-1年,透支第k+1年來達到做高第k年業績的,很多時候如果你是買在第k年年末尾巴或者k+1年還在賭其業績高增長,往往是要被拍死的,因為這個階段末期真實業績增長和當前所處估值體系往往是不匹配的階段。2010年下半年那會兒我是真的信了手裡拿的股票後面幾年還有高增長(那時入行時間太短,真的是too young too naive)。相比之下,2013年這會兒雖然小股票又一次雞飛狗跳,但從基本面的角度我清醒地認識到這中間大概只有5%左右的股票是在2014年還能持續看看的。這是基本面研究下來的血和淚的歷史經驗,這裡暫不作嚴謹論證,但我們可以拭目以待的。

(4)A股的估值彈性之大,需要你足夠足夠地重視它,小股票的行情賺錢至少一半靠的是估值體系抬升(這還算好了),我觀察有部分大概20%靠業績提升80%靠估值體系抬升,當然上去的時候很High,但是下來的時候也可以讓你褲衩都掉沒了。2010年下半年這波小盤股行情結束了,君不見多少股票在2011-2012年持續殺估值的,我自己以及所在單位也得到了血淋淋的教訓。拋開業績變臉的公司不說,放眼望去,部分業績還有低速穩健增長的公司,兩年下來業績增長的幅度還堵不上估值掉下來的窟窿,股價還沒達到2010年12月的高點。這個算數其實很簡單:如果2011-2012年業績複合增長是10-15%(其實這個業績不算爛的只是資本市場貪心),而如果2010年那會兒業績達到40-50%的增速估值體系從40-50倍掉到了20倍左右,顯然市值還是縮水的窟窿不夠堵啊。從這個角度講,我是非常建議一旦技術圖趨勢走破了壞掉了的小股票,95%以上是應該堅決剁掉的,因為它本身不值那個錢,如果在成熟市場給他腰斬再腰斬都是不為過的。

對於近半年的小股票行情,主要印象深的有幾點:(1)我有個朋友研習波浪分析多年,基本面研究水平頂多是入門級的,他在2012年12月底以及後續的每個時段都給提示了創業板行情,包括其配置的個股都傾囊相授,其中也包括了某個近半年幾乎翻三倍的光伏股,他是我周圍熟識的人中最早也最堅定地看多創業板的人,絕對不是後來的跟風者,我至今好奇波浪理論是否真有那麼大功力能這樣抓底部,是水平是湊巧運氣不得而知。(2)經歷了2011-2012年這種煎熬的、連水漂都蠻少見到的行情後,我對個股的基本面以及估值體系的安全邊際明顯要求高了,而對題材催化劑以及估值彈性明顯缺乏想像力和大膽樂觀的預期,忘記了風來了豬能飛起來的這種事情,好像它只存在記憶中很早的時候並且未來不可複製一般,但事實證明,人性不變,風也還是會來的,但風是一點點吹大發酵起來的,風剛剛起來的時候真的是挺難判斷這是大風起兮。(3)今年年初我在某幾個後來漲幅都不錯的個股上都高度糾結過,但最後基本錯過,自己也在反思。回頭想來無非是幾方面:a.這些基本面好的成長股即便是我高度糾結的價位可能說不上明顯低估,只能說下行空間較小,而自己總想拿到更低廉的價位,實際上那些價位應該算是進入合理建倉的;b.我當時對新股開閘的時點包括衝擊度過於悲觀預期,認為即便有業績向好但戴維斯雙擊的可能性較小,而現在放眼望過去,實際上都是按2013年的業績增速直接給PE的,尤其是行情發酵升級的階段是沒人care公司2014-2015年會如何,無非就是看產業夠新夠轉型+行業空間天花板夠遠+公司短期業績爆發性夠強,這些要素就夠了,後面怎樣不重要因為大部分持股人根本不會拿到一年以後。

拉回來說幾點感受吧:

(1)對於基本面分析苛刻以及安全邊際高的價值投資者來說,這種行情很難把握的,一方面買不下手並且即便持倉了也會因為估值考慮拿不住。本質上這也是兩類人,一類在有安全邊際的前提下安心賺EPS增長的錢,一類則是博弈人性擊鼓傳花賺估值提升賺泡沫的錢,沒必要相輕。極少數的人能力兼具這兩者,但這對能力的綜合性要求以及天賜良機都很重要。就我個人來說,我是很佩服這些早早進場並且拿得住並且又在最後裸泳退潮前離場的人的,這和死扣基本面和估值的人來比,他們的思維靈活性、耐力、嗅覺都是非常寶貴的能力。

(2)雖然我自己是正統的基本面價值研究出身,目前的水平顯然也沒修煉到能抓住這類行情,但我依然傾向於應該提升自己的綜合能力學會思考把握這類行情,原因在於我越發認為單純賺eps的錢的投資方式在未來的投資回報率會越來越低(大家可以隨便拉一下一些公認大白馬股在最近1-2-3年的業績增速和增長質量與過去10年中國高速發展階段的落差),尤其是對於起始資金規模很小的人來說這是一個幾乎令人絕望的事實。

(3)我目前對這類行情的接地氣理解方式是:要夠市儈,多與散戶平民聊;看些心理學方面的書典型的有《烏合之眾》等;技術趨勢投資的思考方式必須學如索羅斯、Livermore等人的著作;價值投資思路的人可能到了30倍就覺得危險要出貨,而技術分析的人是看趨勢有沒有壞掉,例如Darvas以其箱體抬升後有沒有跌到下限為準,這種思考角度的差異是值得體味的,我傾向於認為既然是抓這種行情就必須以後者的思維方式為妥(除非你是重倉的大機構得考慮終點站的前一站下車保證出貨成交的消納)。

(4)從產業的體量來說目前這些熱炒的板塊還遠遠夠不上未來的支柱性產業,這大概是誰都心知肚明的事情,但這些產業的特徵又是值得思考的,譬如有部分互聯網TMT行業它顯然不是那種傳統行業你放眼望過去就清楚其產能產量上游供應下游需求的數據的(這也是即便短期數據好也給不到高估值的原因,除行業傳統產能過剩飽和外,的確格局太過於白了),而這些高帥富行業有意思的地方在於:他們的下游需求部分可通過企業自身創新創造發揮得到,有些時候企業的能力能跨越或者顯著改變提升下游需求度,這點絕大部分傳統工業品和日常消費品目前顯然回天無術(尤其是工業設備製造類的公司);他們的財務數據有時候會呈現明顯的非線性關係,無論是投入產出還是費用率的情況,有些會因為偶然性的契合了一些終端需求,實際上投入很低費用也不是線性增長的關係,這時候就會明顯放大階段性的投資回報率和淨利潤率。你可以說也許不可持續,但這個特徵也是明顯區別於傳統行業那種相對穩定的研發和固定資產投入以及相對線性化的費用結構,這個特徵會階段性放大利潤增速和估值體系。

(5)行業噴發的時點研究是蠻有意思的,上一波(指2010年下半年)客觀上講,應該是小股票集中上市粉飾報表做高業績的基本面支撐;近半年這一波行情,夾雜著各種原始股解禁套現增發訴求,基本面的角度除了極少數良性健康的公司外,很大一部分是借助募集資金超募資金做到的,這個做到的過程基本上都伴隨著ROE的下降,但沒關係,在泡沫市場大家看的是EPS增速。這個做到的途徑無非是a.做產業併購整合;b.補充流動資金,犧牲經營性現金流的方式給墊資鋪貨要單;c.擴大產能重複建設降價上量做大營收。關於a做產業併購的以藍色光標為典範,暫不評價整合協同效應之類的,從財務的角度無非就是拿二級市場圈來的錢以一級市場的價格(例如8-10倍)收公司,收完了之後並表呈現成長股特徵市場也認賬了,相當於收購進來的部分納入並表後也給了至少30倍以上的市盈率,只要主體和被收購的業務不發生直接正面的競爭不和諧關係,實際上即便主體不具備輸出管理技術之類的能力這個遊戲也可以玩上好幾年的。關於b我最近加深了印象是因為跟一位高管吃飯聊,他說起某個地方政府做地鐵基建招標,首先問公司資金緊不緊要回款要得急不急,該公司因為是上市的顯然有募集資金有超募資金所以不急,然後說那可以把單子給你。我理解,中國目前地方政府的負債率結構來講,這個龐氏騙局還要滾動一陣子下。怎麼滾?自然是要從新的融資渠道去補前面一個投資回報率低的工程的付款窟窿,所以說對於前期還有大量欠款的招標主體,新招標的這些工業設備的回款自然是要等到招標主體下一輪的融資到了才給你付款。對於設備廠商自身來說,你的財務特徵就是你給發了貨給確認了收入做出了賬面利潤,但你的回款賬期和經營性現金流持續惡化,但沒關係,因為你上市了你有資本耗這個遊戲,而沒上市的公司眼巴巴地看你做這類訂單因為人家一做這種訂單資金鏈就崩,這是上市和沒上市的企業在當前宏觀環境下不同的市場決策機制。

生物科技公司領漲美國小盤股

來源: http://wallstreetcn.com/node/78314

去年美國標普500指數的大漲將諸多投資者的目光引向了藍籌股,然而就在聚光燈照不到的地方,美國的小盤股卻有著異常活躍的表現。Bespoke公司帶我們聚焦專門追蹤小盤股的羅素2000指數,看看今年以來那些瘋漲或大跌的小盤股都有那些?

下圖為羅素2000中表現最好的25支股票,可以發現在這25家公司中有14家來自生物科技版塊,前8名中更是佔到了7家。其中漲幅最大的為Intercept製藥公司(ICPT),該公司研發的新藥在一月初傳出利好的實驗結果,股價應聲暴漲。儘管市場對於生物科技版塊的質疑聲不斷,甚至一度傳出了泡沫論的說法,但從今年初的走勢看來,生物科技公司的潛力依舊巨大。

(從左到右依次為:代碼,名稱,版塊,股價,漲跌幅,較50日均線波幅,走勢圖,市值,成交量)

下圖則是羅素2000中表現最差的25支股票。在這張表裡,公司的分佈就要比上一張分散得多了。但相較其他版塊而言,零售業仍是最大的輸家,25家公司中有6家來自該版塊。而坐落於美國東北部的Fairway食品連鎖公司則是最具代表性的一家零售企業:從新年到現在不過兩個多月,它的股價已被腰斬。

又一記警鐘:美小盤股指數重回2000年互聯網泡沫之巔

來源: http://wallstreetcn.com/node/105609

美國Russell 1000小盤股指數攀至925.98,創歷史新高。或許我們已經習慣了標普500和道瓊斯指數今年連創新高,但這一次,我們或許應該警覺了,這不是一般的歷史新高,該指數已經超過了2000年互聯網泡沫時的水平。

Russell 1000小盤股指數上一次漲到這麽高,是在2000年互聯網泡沫的時候。如今,時隔十四年半,該指數又重回歷史高位。

Russell 1000指數中的許多股票也包含在納斯達克綜合指數中。昨天,納指報4527.51點,創十四年來新高,距2000年3月時的歷史最高5132.52只差13%。

那麽,泡沫真的存在嗎?在這個問題上,多空雙方都是各執一詞。

摩根大通旗下資產管理公司新近報告數據顯示,目前的標普500遠期市盈率為15.6倍,而2007年10月9日的遠期市盈率也不過15.2倍。如以下摩根大通圖表所示,自2009年跌入低谷以來,標普500漲了190%。

諾貝爾經濟學獎得住羅伯特希勒也表示,因為市盈率過高、全球經濟發展不穩定、美聯儲在收縮QE等原因,美股確實存在泡沫。

而舊金山聯儲主席Williams卻認為,至少科技行業沒有泡沫。他表示,當前高科技行業蓬勃發展,但與上世紀90年代互聯網泡沫時不同。Williams認為,互聯網泡沫時期,產品和服務的需求來自虛無縹緲的一些公司,然而這種現象在本輪科技潮中並不普遍。

不過,不管怎樣,小盤股指數重回泡沫之巔,又為美股多頭們敲響了警鐘。

做空美股小盤股 對沖基金這次押對了!

來源: http://wallstreetcn.com/node/208920

小而美,在美股市場上沒能奏效。

周二,代表小盤股的Russell 2000指數再次大跌,跌幅1.5%。盡管近來美股波動較大,三季度道指上漲了1.3%,標普500上漲了0.6%。

這一次,做空小盤股的對沖基金終於在證券市場做了正確的決定。

由商品期貨交易委員會追蹤的大型機構投機者已經將代表小盤股的羅素2000指數的做空交易量推至三年新高。該指數創下了自2011年以來最差的季度回報。做空該指數的交易量自今年三月開始增加,該指數成分公司的市值中位數僅占標普500指數的4%。

自2009年牛市以來,成功追蹤標普500指數收益的案例一直都很罕見。對沖基金正在押註小盤股的損失可能會進一步擴大。目前小盤股的估值水平高出市場60%,且由於較高的杠桿水平而對利率水平較為敏感。

德國商業銀行(Commerzbank AG)駐倫敦的全球權益經濟分析師Peter Dixon在一次電話訪談中評論道:“考慮到市場已經將所有利好消息反應到了價格上,因而如果市場估值是個問題的話,沒有人會願意在風險最大的時候進入市場。”他說:“實際上這種情況正趨於結束。 我們將會更多關註於股票的潛在基本面情況,而非僅僅由於沒有其他的替代投資品而購買。”

由於投資者預期美聯儲會因經濟數據改善而提早加息,羅素2000指數上周下滑2.4%至1119.33點,連續四周下跌,至今較三月高點已累計下跌7.4%。

20%的做空比例

由彭博社和研究公司Markit提供的數據顯示,位於馬薩諸塞州的槍械制造商Springfield在外流通的股票中約有20%的比例被借來做空,預期該股未來股價會下跌。而位於印第安納州的盈利性院校運營商ITF Educational Services Inc.流通股中做空比例更是高達38%。

由於標普500指數在五年內上漲了193%,做空股票一直是賠錢的交易,而對沖基金堅持不懈的充當空頭也損害了其收益。HFRX全球對沖基金指數顯示自牛市開始該指數累計的收益率僅有21%。

年內或進一步下跌

羅素2000指數在2014年一直落後於標普500指數11個百分點,基金經理們開始看到其做空美國小公司的效果。由彭博社提供的數據顯示,職業投資者們押註78億美元,認為年內羅素2000指數會進一步下跌。

在五年來累計實現252%的收益之後,由於投資者對於美聯儲逐漸退出刺激政策的擔憂,小盤股自三月的高點開始下跌。與此同時,小盤股的估值水平卻遠高於其他市場。

由彭博社提供的數據顯示,與標普500指數平均16.6倍的動態市盈率相比,羅素2000指數中的股票平均動態市盈率高達26.5倍。相對於歷史上具有較高盈利增長的小盤股,現在投資者更加喜歡估值便宜的股票。

倫敦巴克萊的首席權益策略師Scott評論道:“隨著利率開始回升,市場會更加傾向於以價值為導向的股票,目前來看即大盤股。上漲的利率會削減市值較小,高增長的股票的吸引力。”

空頭押註

與羅素2000指數成分公司的平均市值7.02億美元相比,標普500指數成分公司的平均市值為175億美元。

位於紐約的SkyBridge Capital的合夥人Troy Gayeski評論道:“投機者預期在美聯儲退出貨幣量化寬松政策後小盤股會持續表現低迷6到12個月,同時大盤股並不會過多受此影響。”他的公司將114億美元的客戶資金投資於外部基金。

在一次電話訪談中Gayeski表示,聰明的投資者應該看到在低增長高利率的環境下,大盤股會有更好的表現。小盤股通常較為昂貴,更具有投機性且易受經濟環境產生的細微改變的影響,同時杠桿水平更高。

利率上升

由彭博社提供的數據顯示,歷史上六次美聯儲開始加息提高融資成本的情況下,有四次羅素2000指數的表現不及標普500指數。在過去兩年央行加息提高融資成本後,小盤股表現平均落後於大盤股9.5個百分點。

Willianmson投資集團的Robert Royle of Smith在倫敦接受電話采訪時評論道:“悲觀情緒使股票價值被低估。小盤股被整體廉價出售能夠創造出很多投資機會。目前小盤股表現得低迷程度過大,其中多數企業是針對美國市場,較強勢的美元會令大型跨國企業處於弱勢。”他的公司管理著240億美元的資產。

來自彭博新聞社的一項調查顯示,世界最大的經濟體美國明年會有3%的經濟增長,自2005年以來增長最為快速的一年。

美元創2010年高點

追蹤匯率的彭博美元現匯指數自六月底以來已累計上漲6.4%,也是自2008年以來最大的季度性收益。上周以四年來的最高點收盤。

根據彭博社提供的數據,分析師預測,羅素2000指數成分公司今年利潤會增長70%,銷售收入會增長3.3%。而標普500指數成分公司則會有12%的利潤增長和5.9%的銷售收入增長。

盡管大盤股已經在過去五年中清理了資產負債表,小盤股的債務水平卻出現激增。羅素2000指數成分公司的債務利潤比已經從2009年的3倍上漲至現在的3.9倍,而同期標普500指數中的企業該指標卻從2009年的2.7倍下滑至現在的1.6倍。

投資者和交易員已經開始從投資小盤股的基金中撤資。根據EPFR Global和美國銀行提供的數據顯示,今年超過180億美元的資金被從小盤股共同基金中撤出,大約22億美元的資金撤離iShares Russel 2000 ETF, 是彭博社自2001年提供該數據以來最多的一次。

總部位於紐約的Voya Investment Management LLC的首席多重資產策略師Paul Zemsky評論道:“像對沖基金這樣的快錢正在做空小盤股並不奇怪。考慮到美國是世界經濟增長的引擎,你可能會認為小盤股表現會更好。但這只是考慮的一部分。和其它因素相比,估值水平更為重要,大盤股仍然較為便宜。”

(實習生 丁博 編譯)

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

美小盤股與2007年何其相似!

來源: http://wallstreetcn.com/node/209166

股市崩盤總能夠輕易地上頭條。然而,現實是崩盤更多地是一個過程而非單一的事件。扭轉一個強勁的升勢需要時間,因為稍微有回調便會有許多買盤湧入。這就是為什麽在市場開始暴跌之前,總是會出現高位的來回震蕩。

投顧公司Pension Partners的研究部主管Charlie Bilello指出,代表小盤股的Russell 2000 指數今年就呈現出了這種高位震蕩的趨勢。

是否覺得似曾相識?

2000...

2007...

2011年前7個月...

不過,這一次也有所不同。

說它不同是因為美聯儲連續6年實施接近於零的利率和三輪的量化寬松(QE),廢除了經濟周期的影響和避免了股市出現深幅調整。這一點可以從股價變化和有史以來最長的上升趨勢中得到證明。標普500指數連續471個交易日運行於200日移動均線上方,股市這樣一路上漲幾乎不回調的情況是前所未見的。

(標普500指數運行於200日均線上方的天數)

也許美聯儲的追隨者們是對的,上升趨勢會一直延續。然而,更可能的情況是,美股牛市將在某時某刻終結。小盤股、高收益率債券和周期性行業股的持續疲弱正讓大盤股變得難以獨善其身。

近期,中小盤股、新興市場股、歐股紛紛下試200日均線,唯獨美國大盤股尚未試探。不過,Bilello認為,這只是意味著大盤股是最後一個試探者而已。為了躲避10月美聯儲退出QE帶來的風險,投資者紛紛轉投大盤股以作防禦。

他表示,轉眼之間市場已迎來了10月,投資們很快將意識到美國大盤股並非無風險資產,盡管在過去六年中,美聯儲幾乎做到了。

如下圖所示,Bilello稱,Russell 2000 指數在未來數月可能會變得極為重要。因為它所展示出的來回震蕩不禁讓人想起2007年。

(如果跌破5月低點將形成雙重頂:自頂部起的下跌幅度將超20%)

很多多頭們將這樣的震蕩稱為再次拉升之前的一次“漂亮的整固”。也許他們是對的,但是Bilello表示,萬一他們錯了,後果將不堪設想。因為今年2月和5月構築的底部支撐已經跌破,如果繼續下行跌幅將會很深。

跌破還是撐住?他掘取了英國搖滾樂隊齊柏林飛船(Led Zeppelin)一句耐人尋味的歌詞作為答案:

如果雨一直下,決堤只在時日。

小盤股 莊天下 陳紹霞

來源: http://xueqiu.com/1876614331/32606758

本文發表於《摩爾金融 moerjinrong》

http://mp.weixin.qq.com/s?__biz=MzA4NzkwMTkxOA==&mid=271851749&idx=1&sn=70849d0a5d6ee9f24823c21674e99163#rd …

股不在好,有莊則靈!在2000年前後的相當長時期里,A股市場上莊股曾大行其道,中國股市一度出現了千股千莊、無股不莊的壯觀場景。如今,A股市場又重回莊股時代,眾多小市值股票已淪為莊家縱橫馳騁的天下。

近期筆者撰文《A股市場重回莊股時代》,對今年前9月A股市場股價與業績表現進行了統計分析,結果顯示,市值大小幾乎成為影響股價漲跌的決定性因素:市值越小,漲幅越大;市值越小,估值水平越高。與股價表現和估值水平形成強烈反差的是,小市值股票業績表現卻遠遜於大盤股:市值越小,盈利能力越低;市值越小,成長性越低;市值越小,股息率越低。(詳細分析見筆者《A股市場重回莊股時代》一文)

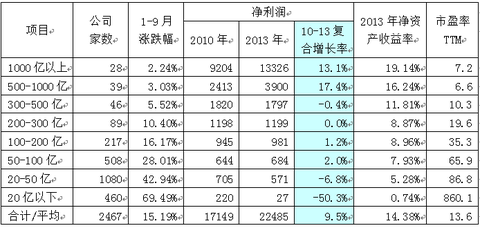

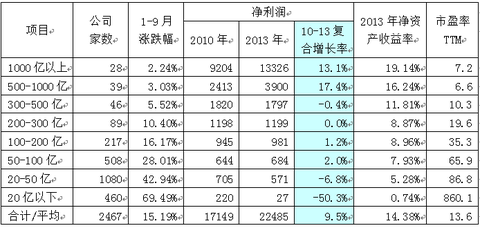

表一、市值規模與股價、業績表現和估值水平一覽表

單位:億元

數據來源:WIND資訊,下同

分析顯示,小市值股票的盈利能力、成長性遠遜於大盤股;小盤股的大幅上漲,並不是基於其盈利能力和成長性,也不是由於其代表新興產業,而是基於各種概念、題材的炒作。由於流通盤越小、市值越低的股票,莊家越容易控盤,當前小盤股的暴漲和高估值,很可能是機構坐莊、操縱股價的結果。所有的概念、題材都是浮雲,不過是莊家操縱、拉升股價、吸引散戶跟風的道具而已。

新興產業並不必然為投資者提供高回報

在小盤股反複拉升過程中,一個屢屢被提及的理由是,在經濟結構轉型的背景下,新興產業代表著未來,傳統產業將走向沒落,而小盤股以新興產業為主導,未來成長空間巨大,能為投資者提供更高的投資回報。

個人認為,任何僅僅基於未來想象空間的炒作,與當年網絡股泡沫時期的市夢率本質上沒什麽差別。一個新興產業的興起,在給投資者帶來投資機會的同時,也帶來投資風險,少數企業的成功會給其投資者提供巨額收益,但大批湧入新興產業的企業卻以破產告終;雖然新興產業成長空間大,但並不必然為投資者帶來超額收益。

20世紀40年代末和50年代初,航空運輸業作為一個新興行業,其股票也曾令投資者興奮不已,就像半個世紀後的互聯網股一樣。當時,美國最熱門的共同基金,當屬航空證券基金(Aeronautical Securities)與飛行器和自動化基金 (Missiles-Rockets-Jets & Automaition Fund)。與其擁有的股票一樣,這些基金最終演變為一種投資災難。

價值投資的奠基人本傑明·格雷厄姆在其1949年版的《聰明的投資者》一書中就曾對此發出警告:

“長期以來,有一種流傳甚廣的觀點認為:成功的投資技巧首先在於找出未來最有可能增長的行業,然後,再找出其中最有前途的公司。 這種投資者也許會買進——比如說——航空股,因為他認為,該行業的前景會比其當前的市場估值更為看好。對這種類型的投資者而言,本書的價值與其說在於向其介紹備受推崇的投資技術,毋寧說在於它對這種投資方法的潛在危險的警告。”

在1973年版的《聰明的投資者》一書中,格雷厄姆寫道:“我們很容易地算出,航空運輸量會在未來數年獲得長足的增長。正因為如此,航空股亦成為投資基金的最愛之一。但是,盡管該行業的業務收入不斷增長,但由於技術問題,再加上產能的過度擴張,該行業的利潤十分不穩定,有時候會非常糟糕。1970年,盡管該行業的運輸量創下了新高,但卻為其股東帶來了2億美元虧損。”

格雷厄姆在這里要說明的並不是不要購買航空股,而是說,千萬不要“肯定地”認為,某個行業的未來前景一定會好於其他行業。

美國沃頓商學院教授傑里米·J·西格爾統計了1957-2003年美國標準普爾500指數原始成份股及新增成份股的投資收益率情況,在過去近50年的時間里,不斷有新興產業的股票進入500指數、大量傳統產業的股票被調出500指數;但西格爾的研究卻發現,那些長期堅持傳統產業、持有標準普爾500指數原始成份股的投資者,其收益率卻高於跟隨標準普爾500指數、不斷買入新興產業股票的投資者,新興產業的投資並不能確保超額的收益或豐厚的利潤。

以互聯網革命為代表的新經濟引領了美國90年代的經濟繁榮,但為互聯網提供寬帶的美國電信行業的發展,對熱衷於這個行業的投資者而言卻是一場具有毀滅性的災難:

互聯網的飛速發展使人們看到了無限的市場空間,引發瘋狂的投資熱潮。不幸的是需求並沒有與供給同步增長。那些曾經狂熱的投資者因此蒙受了巨大的損失:從1999-2003年,美國360networks、環球電信、世界通信等100多家電信公司陸續破產。360networks花費8.5億美元建造的全球速度最快的光纖以微不足道的價格被出售。

近年來,我國光伏行業的發展正重蹈美國90年代電信業的覆轍。受產能大規模擴張以及需求萎縮影響,國內大多數光伏企業陷入停產困境, 無錫尚德、浙江協成矽業、江西新余賽維LDK等一大批龍頭企業相繼宣告破產。A股市場上*ST超日等上市公司也陷入困境。

可見,新興產業並不必然為投資者提供超額回報。經濟結構轉型只是為以創業板為代表的小盤股炒作提供了一個誘人的題材而已。

漲幅榜前10公司皆小盤股、今年上半年4家虧損

截止9月30日,A股市場漲幅前十的股票漲幅皆在200%以上。從板塊分布看,4家為創業板股票、1家為中小板、5家為主板股票。從行業分布來看,既有鋼鐵、港口、煤炭開采、汽車零部件等傳統行業股票,也有通信、計算機等新興行業股票。這些股票的共同特征是年初市值規模小:10家公司今年初總市值都在100億以下,其中,8家公司年初總市值小於50億。

表二、漲幅榜前10股票市值規模、行業分布

單位:億元

漲幅前10股票的基本面大多數乏善可陳,10家公司中有4家今年中報虧損,2家去年的年報虧損。以2013年凈利潤計,除營口港外,市盈率都在100倍以上。其中,位居漲幅榜首的*ST賢成是一家劣跡斑斑、因造假遭證監會查處的股票, 該公司去年底靠重組扭虧,今年中報繼續虧損。

表三、漲幅榜前10股票凈利潤和市盈率率一覽

單位:億元

這些股票大多有重組、並購或高送轉題材。如ST賢成並購藥業資產,鑫科材料收購西安夢舟、進軍影視行業,松遼汽車擬定增進軍影視遊戲。而影視、遊戲等正是近年來A股市場炒作的熱點題材。

縱觀中國股市二十多年的歷史,上市公司並購重組成功的案例並不多,大多淪為機構炒作的題材。以松遼汽車為例,作為一家老牌上市公司,此前曾先後進行了六次重組,但每一次重組似乎都是一場噩夢的結束和下一個夢魘的開始。歷經多輪重組遊戲,資產卻日趨縮水,股價則隨著重組消息的時隱時現而大起大落。如今該公司追逐市場熱點而進軍影視、遊戲行業,是否又是一場遊戲一場夢?

去年以來,因華誼兄弟上市以來業績和股價表現搶眼,影視行業成為市場炒作熱點,眾多上市公司紛紛宣布擬進軍影視行業。其實,稍微看一下華誼兄弟的報表,不難發現,其相當一部分利潤是通過減持其持有的手遊公司股票而獲得,且其盈利不穩定,呈現較大的季度性波動特征,今年中期的凈利潤同比已出現下滑。那些跟風擬進入影視行業、股價遭爆炒的小盤股其前景又將如何?

十幾年前,臭名昭著的銀廣夏因其超臨界二氧化碳萃取項目盈利驟增、股價暴漲;頗具諷刺意味的是,居然有多家上市公司跟風、將超臨界萃取項目納入擬募集資金項目;隨著銀廣夏造假醜聞曝光,超臨界萃取項目的盈利神話隨之破滅;原先曾將超臨界萃取項目納入募資項目的某些上市公司也在尷尬中取消了相應的圈錢方案。當年銀廣夏業績驟增、股價暴漲不過是上市公司操縱利潤、配合機構坐莊、操縱股價所致。

漲幅榜前10股票今年中期4家虧損,市值小是其共同特征,部分股票擬通過並購重組進軍影視、遊戲等市場熱門行業。這進一步表明,小盤股的大幅上漲,並不是基於其盈利能力和成長性,而是基於各種概念、題材的炒作。市值大小幾乎成為當前市場影響股價漲跌幅的唯一決定性因素,而概念、題材不過是機構操縱、拉升股價、吸引散戶跟風的道具而已。

華鼎系浮現莊股魅影

去年12月,私募基金華鼎興業重倉持有的百圓褲業、三江購物、泰亞股份等多只股票在基本面沒有突發性利空消息的背景下股票價格出現連續暴跌,引發媒體廣泛關註,一些媒體質疑華鼎興業有參與坐莊、操縱股價之嫌,百圓褲業、三江購物、泰亞股份等個股被稱為“華鼎系”。百圓褲業為此被迫停牌多日進行自查。

個人認為,百圓褲業等股票表現出明顯的莊股特征,一方面,股價走勢與業績嚴重背離:以百圓褲業為例,2013年前三季度凈利潤同比下滑了24.6%、每股收益僅為0.24元,股價走勢卻天馬行空、異常堅挺,由最低7.73元上漲至26.97元,最大漲幅高達248.9%;另一方面,除了華鼎系同時持有上述三只股票外,2013年前三季度新進的個人股東中,有多個個人股東在華鼎系三只股票的前十大流通股東名單中來回跳動,這也是機構坐莊的一個較為典型的特征,為了便於操縱股價,莊家通常會收集眾多個人股東賬戶通過對倒等操縱股價。華鼎基金則有可能是莊家通過私募籌措資金的融資平臺。

在股價大幅上漲之後,華鼎系三只股票於去年底同步出現持續暴跌的走勢,這與當年德隆系老三股因莊家資金鏈斷裂而上演高臺跳水的慘劇驚人相似,機構坐莊操縱股價的特征較為明顯。

百圓褲業去年凈利潤同比下滑39.9%、今年中期凈利潤同比又大幅下降44.8%。雖然業績大幅下滑,但該公司公告擬收購跨境電商環球易購100%股權,借助這一並購題材,該股今年4月份以來股價由13元一線上漲至52元多,在不到半年間股價翻了兩番。

華鼎系的另一只股票泰亞股份去年凈利潤同比下降93%、今年中期則陷入虧損困境。然而,該股今年初股價暴跌後停牌了近半年,7月份該公司公告擬通過資產置換、進入傳媒行業,股價在隨後不到一個月時間里實現翻番,由7元多漲至14元多。

借助重組題材吸引散戶跟風、在短期內推動股價暴漲,是莊股時代常見的操盤手法。億安科技、中科創業等當年聲名顯赫的強莊股都曾導演了一幕幕資產重組的大戲,借助資產重組、股價反複拉升。華鼎系所持多只股票最近一年多來走勢異常,有明顯的機構操縱特征。

雖然坐莊是違法的,但莊股魅影依然浮現,一家私募基金幕後隱現三只莊股,目前A股市場究竟有多少只莊股?

小盤股暴漲,莊股的集體狂歡?

今年以來,小盤股與大盤股呈現出兩極分化走勢,以創業板為代表的小盤股暴漲,與基本面明顯背離;個人認為,小盤股價格大幅上漲的內在原因很可能是莊股的集體狂歡。

在2000年前後的相當長時期里,A股市場上莊股曾大行其道,股不在好,有莊則靈,中國股市一度出現了千股千莊的壯觀場景。這其中最經典的當數億安科技。通過收購控股ST錦興,莊家羅成由幕後走向前臺,並將之更名為億安科技,為配合股價拉升,通過各種方式頻頻發布利好,當股價問鼎百元之後,其新聞發布會甚至開到了莊嚴的人民大會堂。盡管市場質疑之聲不絕於耳,莊家最終卻從容出貨。證監會為此開出了8.98億元的天價罰單,但莊家羅成早已攜巨款逃之夭夭,天價罰單成笑談。

在此後近五年的熊市中,各路莊家紛紛從股市撤離,未能全身而退的莊股則因資金鏈斷裂而上演高臺跳水的慘劇,2004年初德隆系的崩盤,宣告了莊股作為一個時代的謝幕。

然而,近年來,尤其是2013年以來以創業板為代表的小盤股的炒作之風漸濃,相當多個股走勢愈來愈顯現出當年莊股時代的炒作風格,曾經銷聲匿跡的莊股時代有卷土重來之勢。為了配合大小非高位減持,各種所謂的市值管理公司粉墨登場,不能排除其與上市公司大股東聯手坐莊、操縱股價之嫌。小盤股2013年以來的暴漲,多方面顯現出典型的莊股特征。

① 股價特立獨行,走勢與業績背離

與上述華鼎系三只股票相類似,很多小盤股業績下滑甚至虧損,股價卻出現暴漲,期間各種概念、題材滿天飛。如前文所分析,今年1-9月,股價漲幅榜前10公司中,年初總市值都是100億元以下的小盤股,其中,4家公司今年中期業績虧損。今年前9個月,市值20億元以下的460家上市公司平均漲幅高達69.5%,其凈利潤卻由2010年的220億元下降至2013年的27億元,年均複合增長率為-50.3%,今年上半年凈利潤由去年同期的25億元下降至14億元,同比下降45.8%。

② 高換手率,高交易成本

統計顯示,小盤股換手率驚人。以創業板為例,最近一年(2013年10月-2014年9月)創業板平均換手次數高達11.08次,355家創業板上市公司中,年換手率高於10次的有166家。

高換手率是機構坐莊的一個典型特征,莊家為了吸引散戶跟風,通過自買自賣對倒操作、制造價漲量升的走勢,成交量大幅放大。目前A股市場實行T+1交易制度,當天買入的股票當天不能賣出,日換手率40%甚至50%,意味著差不多有近一半的股票完成換手,沒有莊家的對倒操作,僅僅由散戶的參與,很難出現如此高的換手率。

高換手率的一個副效應是交易成本高昂:以年換手34.51次的三豐智能為例,今年1-9月股票交易總金額為252.41億元,證券交易印花稅率為1‰(只對賣方征收),假設券商交易傭金為萬分之五,則一次交易買賣雙方合計的券商傭金也為1‰,今年1-9月交易印花稅費用和券商傭金費用合計高達5048萬元;該公司自由流動股本為9210萬股,以此計算,今年前9月該股每股交易成本高達0.55元;而今年前三季度該股每股收益僅為0.08元,其每股交易成本是每股收益的6.85倍!每股年交易費用居然遠高於每股收益,如此瘋狂換手究竟是為什麽呢?雖然該股前三季度業績同比下滑2.48%,但今年前9月其股價卻大幅上漲了77.3%。業績大幅下滑、股價大幅上漲,換手率驚人之高,如果沒有機構坐莊操縱股價,很難解釋該股如此異常表現。

如此高的換手率註定是不可持續的,否則,上市公司為投資者創造的價值將持續低於投資者的交易費用,投資者最終將一無所獲、只是為稅務局和券商打工而已。

③ 大小非越減持,股價越漲

大小非減持,在A股市場曾長期被視為洪水猛獸。為了減少對市場的沖擊,2012年底在管理層的幹預下,首批上市的創業板公司曾集體發布公告,推遲大小非限售股上市流通。從正常的市場邏輯來看,大小非減持,會增加市場的供給,短時間內會對股價走勢產生負面效應。從香港一些H股機構減持工行、建行等的股票來看,往往采用折價向市場配售的方式,大小非減持顯然會對股價短期走勢構成壓力。

然而,2013年以來,眾多小盤股大小非減持,股價卻不跌反漲。以中超電纜為例,今年8月-9月間,其大股東先後8次減持,累計減持12000萬股,減持數量占其總股本的24.98%;如此大規模減持之下,其股價卻由7月末的8.75元上漲至9月末的11.59元、漲幅高達32.5%,遠高於同期中小板指數漲幅。

大小非越減持,股價漲得越高,這顯然有悖常理。不能排除一些上市公司大股東與市值管理公司聯手坐莊、操縱股價,以實現高位減持的可能性。

由於小盤股價格易於操縱,加之新股IPO一度暫停、管理層承諾今年內IPO在100只左右,為機構做莊小盤股提供了炒作機會。一些小盤股頻頻發布利好、制造種種炒作題材,配合股價拉升,與當年莊家對億安科技的炒作過程本質上並沒有什麽不同。一旦機構莊家出貨完畢,買單的註定是二級市場的投資者,那些為配合機構坐莊而精心編織的美麗故事都將化為泡影。

個人認為,2013年以來,以創業板為代表的小盤股暴漲,缺乏基本面支撐,股價的上漲很可能是一輪由機構幕後導演的莊股的集體狂歡。

Next Page