- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

港股醫藥股分類梳理上篇 Goron

http://xueqiu.com/4743264771/30422865by 格隆匯 Joey

港股醫藥製造股如下:

2196.2211.1099.2607.3933.1177.1093.460.8138.874.867.1011.570.503.512,1681.1345.8049.2348.940.963.2877.2005.0587

原料藥:

聯邦製藥( 3933.HK):青黴素原料藥和製劑龍頭

利君國際(2005.HK):大輸液區域龍頭

東瑞製藥(2348 HK)

羅欣藥業(08058 HK)

生物化學藥:

中國生物製藥( 1177.HK):肝病用藥和心血管用藥龍頭

營業額約 578,234 萬港元,較去年同期增長約 41.5%;盈利為 178,196 萬港元,增長 25.7%。本集團的藥品主要針對心腦血管及肝病治療領域,並正在致力發展治療腫瘤、疼痛、糖尿病、呼吸系統疾病以及其他疾病領域的藥物,以滿足市場和廣大的醫生及患者的需要。

主要產品:

肝病用藥:天晴甘美(異甘草酸鎂)注射液、潤眾(恩替卡韋)分散片、名正(阿德福韋酯)膠囊、天晴甘平(甘草酸二銨)腸溶膠囊、甘利欣(甘草酸二銨)注射液和膠囊心腦血管用藥: 依倫平(厄貝沙坦/氫氯噻嗪)片、天晴寧(羥乙基澱粉 130)注射液、托妥(瑞舒伐他汀鈣)片。

抗腫瘤用藥:天晴依泰(唑來膦酸)注射液

腸外營養用藥:新海能(混合糖電解質)注射液、豐海能果糖注射液

抗感染用藥:天冊(比阿培南)注射液肛腸科用藥: 葛泰(地奧司明)片

具發展潛力之主要產品:心腦血管用藥: 天晴甘安(甘油果糖)注射液 抗腫瘤用藥: 仁怡(帕米膦酸二鈉葡萄糖)注射液、止若(鹽酸帕洛諾司瓊)注射液、 賽維健(雷替曲塞)注射液、晴唯可(注射用地西他濱)

呼吸系統用藥:天晴速樂(噻托溴銨)粉霧吸入劑、正大素克(克洛己新)片糖尿病用藥: 泰白(鹽酸二甲雙胍)緩釋片。

查看原圖

查看原圖 查看原圖

查看原圖 查看原圖

查看原圖中國製藥(1093.HK)

本集團錄得的銷售收入約為99.49 億港元,而股東應佔溢利則約為9.73 億港元。

1) 成藥業務

創新藥產品:

「嗯必普」系列是國家一類新藥,擁有專利保護的獨家產品。其主要成份為丁苯酞,主要用於急性缺血性腦卒中。

「歐來寧」系列包括膠囊和凍乾粉針兩個劑型,其主要成份為奧拉西坦,主要用於輕中度血管性痴呆、老人痴呆及腦外傷等症引致的記憶與智慧障礙。

「玄寧」系列包括片劑和分散片,其主要成份為馬來酸左旋氨氯地平,主要用於治療高血壓症。

現有的抗腫瘤用藥包括「多美素」、「津優力」及「艾利能」。「多美素」(鹽酸多柔比星脂質體注射液)是新型的蒽環類藥物,為一線的化療用藥,主要用於治療淋巴瘤、多發性骨髓瘤、卵巢癌及乳腺癌。「津優力」(聚乙二醇化重組人粒細胞刺激因子注射液)是國內首個長效化生長因子類藥物,適用於預防化療後引起的白血球減少及感染。「艾利能」(欖香烯注射液)主要用於神經膠質瘤和腦轉移瘤的治療及癌性胸腹水的輔助治療。

普藥產品:

抗生素限用及基藥招標等政策的不利影響

2) 原料藥業務

抗生素業務經過前一階段的激烈競爭,市場趨於穩定並有所好轉。

維生素C產能過剩的情況持續,市場行業競爭依然激烈,本集團憑藉其在規模、質量和生產成本的優勢,在行業中繼續保持了絕對的競爭優勢地位。

咖啡因及其它。

3) 研發

目前在研的產品有170 余個,主要集中在抗感染、心腦血管、糖尿病、精神神經及抗腫瘤等領域,其中一類新藥12 個、三類新藥37 個。年內本集團取得3 個ANDA批准的藥品,並有7 個藥品或原料和2 個保健品取得國內的生產批准。

四環醫藥(0460.HK)心腦血管處方藥市場龍頭

本集團仍保持了在心腦血管處方藥市場的領導地位,以醫院採購額計市場份額增至9.3%,按醫院採購額計,本集團於年內成為中國醫院市場的第四大製藥公司。

(i) 心腦血管產品

銷售額增加60.7%至人民幣4,505.0百萬元,佔本集團總收益的95.2%。大幅增長乃主要由於其兩大主要產品克林澳及歐迪美的銷售顯著回升以及其潛力產品的迅速增長。

克林澳的銷售額增加71.7%至人民幣1,115.3百萬元。

歐迪美的銷售額於年度增加93.1%至人民幣1,343.9百萬元。

也多佳、丹參川芎嗪、谷紅、益脈寧及源之久的銷售額保持強勁增長,分別顯著增加225.7%、83.9%、59.8%、54.9%及19.7%至人民幣239.5百萬元、人民幣134.5百萬元、人民幣328.5百萬元、人民幣195.1百萬元及人民幣432.5百萬元。

曲奧、清通、川青及GM1的銷售額分別增加12.0%、13.1%、4.9%及1.3%至人民幣103.6百萬元、人民幣75.8百萬元、人民幣97.6百萬元及人民幣219.8百萬元。

(ii) 非心腦血管產品

仁澳(主要用於治療癲癇)、卓澳及必澳(均為呼吸系統藥物)的銷售額保持穩定增長。仁澳的銷售增加6.9%至人民幣14.6百萬元,卓澳及必澳的銷售額則分別增加22.4%及減少1.0%,收益合共為人民幣69.9百萬元。洛安命(新陳代謝藥物)因其獨家配方錄得銷售額增加25.3%至人民幣72.9百萬元。由於臨床使用抗感染藥物受到更嚴格的限制,頗佳的銷售額下跌12.6%至人民幣31.1百萬元。

本集團於二零一三年下半年推出獨家首仿新藥羅沙替丁。

華熙生物科技(0963.HK)

本集團目前以生產銷售各類透明質酸(「HA」)原料為主,並重點向下游HA終端產品拓展。本集團已成功開發出注射用修飾HA凝膠(商品名:潤·百顏,以下簡稱「潤·百顏」)、醫用HA凝膠(眼科用)(商品名:晶視,以下簡稱「晶視」)等終端產品,其中,潤·百顏已上市銷售。

二零一三年之營業額為人民幣375,180,000元,較二零一二年增加人民幣100,214,000元(或36.45%)。其中HA原料佔76.4%,HA終端產品佔23.1%。權益股東應佔溢利為人民幣94,398,000元,較二零一二年增加人民幣5,126,000元(或5.74%)。

康臣藥業(1681.HK)腎藥龍頭(缺少分部佔比)

本集團的銷售收入572MM 人民幣,增長24.9%

延續一貫強勁增長的趨勢,營業額同比增長達24.9%。其中主要產品,尿毒清顆粒仍然是本集團銷售增長的火車頭,增長達25.8%,維持在腎病口服現代中成藥的領先地位。

而在二零一零年推出的益腎化濕顆粒,於二零一三年增長為77.6%,是本集團腎病藥物的新力軍。至於造影劑方面,二零一三年的同比增長為30.4%,仍然穩佔國內磁共振成像對比劑市場的前列。

復旦張江(1349.HK)

二零一三年度,本集團的收入約達人民幣415,925,000元,而二零一二年同期則為人民幣232,527,000元,同比上升了79%。

本集團二零一三年度的收入來自於醫療產品銷售的收入、特許經銷權收益及技術轉讓收益。

1)銷售醫療產品的收入

二零一三年度,本集團銷售醫療產品的收入為人民幣410,847,000元(佔總收入的99%),比二零一二年同期增加了82%,二零一二年度為人民幣225,880,000元。本集團的主要產品艾拉®(鹽酸氨酮戊酸,ALA)和裡葆多®(鹽酸多柔比星脂質體,Doxorubicin liposome),分別為本集團貢獻了43%和52%的銷售收入。

2)特許經銷權收益

於二零一一年二月,本公司與泰凌醫藥(江蘇)有限公司簽署了獨家總代理協議(「獨家總代理協議」),授予其裡葆多®的獨家代理權以取代本公司先前與南京醫藥籤署的特許經銷協議。轉讓對價總額為人民幣20,000,000元。二零一三年度確認收入約為人民幣5,000,000 元(佔總收入的1.2%),二零一二年度約為人民幣5,000,000 元。

3)技術轉讓收益

二零一三年度確認的技術轉讓收入約人民幣78,000元。系來自於二零零二年轉讓給山東一家製藥公司的一項技術轉讓合同所約定的比例的銷售額提成。

查看原圖

查看原圖李氏大藥廠(00950.HK)(缺分部佔比)

期內實現收入 6.97 億港元,同比增長 30.4%;毛利為 5.03 億港元,同比增長 32.1%;毛利率為 72.2%,高於 2012 年 71.3%的毛利率 0.9 個百分點;純利率為 21.6%,高於 12 年的 21.3%的純利率 0.3 個百分點。

公司幾大主要產品均獲得較大增長:再寧平,增長124%;尤靖安,增長45%;可益能,增長38%;菲普利,增長34%;立邁清增長28%。銷售費用佔營業額的比例下降兩個百分點,至32%;中間體及原料藥的銷售數量較2012 年同期減少 0.14%基本持平。

查看原圖

查看原圖朗生醫藥(00503.HK)風濕藥龍頭

13 年專科藥銷售收入為57.6 百萬美元,同比減少6.2%,佔總收入比64.1%,該分部利潤率從12 年 的30%提高到13 年的33.4%;現代中藥銷售收入28.7百萬美元,同比增加23.4%,佔比24.8%,該分部利潤率從12 年的16.6%降低到13 年15.4%;普藥及其他銷售收入為8.8 百萬美元,同比減少 4.3%,佔比11.1%,其利潤率從12 年的9.9%略有降低到13 年9.7%;整體毛利率從12 年的58%下降到13 年的54.9%。

2013 年朗生佔中國風濕病慢作用藥銷售額的26.9%,市場佔有率排名第一,繼續保持風濕慢作用 市場的領導地位。其中帕夫林的市場佔有率排名第一,佔該領域市場份額的19.6%,妥抒市場佔有率排名第四,佔該領域的7.3%份額

吉林長龍藥業(8049 HK)

收入較去年增長約 30% ,至約人民幣 457,746,000 元(二零一二年: 人民幣353,247,000 元)。營業額大幅增加主要由於本集團核心收入來源的收入增加,即海昆腎喜膠囊(70%)。海昆腎喜膠囊已滲入市場,於二零一三年銷售額較二零一二年增加 33%。複方活腦舒膠囊(13%)於截至二零一三年十二月三十一日止年度的銷售額約為人民幣 59,582,000 元。

遠大醫藥(00512.HK)

營業額約為港幣2,658,000,000元,較去年同期增加了約29.1%。本集團之平均毛利率為約33.3%,較二零一二年增長了約2.0%。

1) 醫藥製劑

心腦血管藥,本集團之核心產品,營業額約為人民幣28,263萬元,較二零一二年同期增長約44.7%。當中用作抗血小板藥之「替羅非班」有約人民幣10,036萬元之營業額,增幅約達43.6%;而新產品「辛伐他汀膠囊」的營業額亦有約為人民幣2,801萬元。眼科藥及其他醫藥製劑,銷售收入約為人民幣17,753萬元,眼科非處方用藥「聚乙烯醇」滴眼液錄得約人民幣4,983萬元之營業額,較去年同期增加了約81.2%。而傳統抗菌藥「依諾沙星」錄得約人民幣5,092萬元之營業額,比去年同期增加了約73.3%。湖北舒邦之鎮痛解熱產品「尼美舒利分散片」錄得約人民幣2,449萬元之營業額。而遠大黃石飛云之「抗病毒口服液」亦錄得約人民幣1,132萬元之營業額。

2) 醫藥中間體

藥用原材料,營業額約為人民幣32,662萬元。其中「安乃近」之營業額增長約14.2%至約為人民幣17,408萬元,而抗生素原材料「氯黴素」之營業額即約為人民幣6,553萬元。氨基酸類產品,營業額約為人民幣25,424萬。亮點產品「N-乙酰-L-半胱氨酸」於本財政年度的營業額約為人民幣4,183萬元,增加了約46.0%。對另一產品「L-亮氨酸」的需要增加,本期錄得之營業額亦增加了約人民幣1,833萬元至約人民幣4,488萬元。

3) 甾體類醫藥中間體

糖皮質類激素及性激素類:糖皮質激素產品,包括倍他米松和地塞米松之營業額約為人民幣14,298萬元。性激素類之營業額約為人民幣7,345萬元,主要增長點為於二零一二年下半年新推出的產品「羥基黃體酮醋酸酯」。強的松系列, 該產品的營業額約為人民幣1,997萬元 4)健康產品及化工產品牛磺酸, 銷售收入約為人民幣18,842萬元

中國動物保健品(0940.HK)獸藥龍頭

主要從事獸藥製造、銷售及分銷業務。本集團是國內獸藥行業的翹楚,擁有粉劑、針劑和生物藥共 14 個品牌。

總銷售收入人民幣 914,600,000 元,較去年銷售收入人民幣 862,700,000 元增加人民幣 51,900,000 元或 6%。2013 財政年度生物藥銷售毛利率上升 2.1 個百分點至69.4%,粉劑(55.1%)及針劑(3、7%)之營業額分別為人民幣 504,000,000 元及人民幣 33,900,000 元。生物藥(41.2%)貢獻營業額人民幣 376,700,000 元。出售予省級獸醫站的強制疫苗的銷售額為 338,500,000 元,較去年銷售額人民幣 290,300,000 元上升 16.6%。

中成藥:

同仁堂國藥(8138 HK)

白雲山(0874 HK)

同仁堂科技(01666 HK)

中國中藥(0570 HK)

神威藥業(2877 .HK)

中國最大的現代中藥注射液及軟膠囊製造商神威藥業的產品主要分為中藥注射液、中藥軟膠囊及中藥顆粒三大類,提供針對中老年人、抗病毒及兒童用藥這三大潛力優厚之市場。

華瀚生物製藥(0587 HK)

總銷售收入約為1,916,200,000 港元(二零一二年同期:約1,724,500,000 港元),於總銷售收入中,約1,362,500,000 港元源自以婦科藥品為主的傳統中藥產品,並較去年同期增加約25.3%。於本年度內,生物藥品錄得約516,600,000 港元的銷售額, 並較去年同期增加約22.3%。本集團於本年度約37,100,000 港元之營業額乃源自貿易業務。

在處方藥方面,仍以「芪膠升白膠囊」、「止漱化痰丸」、「易孚」、「易貝」四個醫保目錄獨家品種為核心產品,「芪膠升白膠囊」及「止漱化痰丸」銷售收入分別為約431,000,000 港元及80,200,000 港元,比上年同期增長率分別為約77.1%及38.5%;「易孚」及「易貝」於本年度的總銷售收入約為438,600,000 港元,並較去年同期錄得增加約8.6%。在非處方藥方面,「婦科再造丸」(含膠囊)銷售收入約405,900,000 港元,比上年同期增長約25.4%,穩居國內婦科調理類產品銷量前三位。「金紫肽」產品本年度銷售收入約58,300,000 港元。「ACTL™抗腫瘤靶向性細胞免疫治療技術」已開始在醫院推廣。

醫療器械個股:

1066.0853.1302.8180.0325.0801.0233.8247

分銷商

全國性分銷商:

國藥控股(1099.HK):醫藥流通業龍頭

區域分銷龍頭:

上海醫藥(02607.HK) 白雲山(0874.HK)

營銷外包(CSO)

泰凌醫藥(1011.HK)

營業收入 754.12MM人民幣

1) 第三方藥物推廣及銷售(82.01%)覆蓋包括腫瘤、抗感染及中樞神經系統專業治療領域的產品,貢獻最大的是復旦張江的腫瘤藥裡葆多(18.8%)和葛蘭素製造的抗生素復達欣(57.4%)。

2) 自有產品(16.82%)包括非典型抗精神病藥物舒思等 3)疫苗推廣及銷售(1.17%)

康哲藥業(0867.HK)進口醫藥與醫療器械代理行業龍頭

營業收入 363.26MM 人民幣醫藥產品的營銷、推廣、銷售及製造(100%)

(ⅰ)直接網絡的產品

查看原圖

查看原圖黛力新(氟呱噻噸和美利曲辛),黛力新由丹麥 H.Lundbeck A/S 藥廠生產,用於治療輕度至中度抑鬱和焦慮。

優思弗(熊脫氧膽酸),由德國 Dr. Falk Pharma GmbH 生產,用於治療膽囊膽固醇結石、膽汁淤積性肝病、膽汁反流性胃炎。

新活素(奈西立肽、凍干重組人腦利鈉肽,「rhBNP」),由中國成都諾迪康生物製藥有限公司生產,是治療急性心力衰竭的國家一類生物製劑。

施圖倫滴眼液(七葉洋地黃雙苷滴眼液),由德國 Pharma Stulln GmbH 生產,用於治療眼底黃斑變性和所有類型的視疲勞。

莎爾福(美色拉秦),由德國 Dr. Falk Pharma GmbH 生產,主要用於治療潰瘍性結腸炎和克羅恩病,其擁有腸溶片、栓劑和灌腸液三種劑型。

億活(布拉氏酵母菌),由法國百科達製藥廠生產,是一種用於治療成人和兒童腹瀉,及腸道菌群失調所引起的腹瀉症狀的生物製劑。

(ii) 代理商網絡的產品 主要產佔本集團營業額的比例(%)

查看原圖

查看原圖沙多力卡由重慶藥友製藥有限公司研發生產,是一種廣泛適用於兒科、呼吸科和急診科室的抗感染類中藥注射液。擁有伊諾舒的產品控制權,委託康哲(湖南)製藥有限公司及天津藥物研究院藥業有限公司進行生產。伊諾舒是用於治療呼吸道疾病的祛痰類產品。喜達康是中國唯一批准的水解蛋白類腸內營養製劑,目前在售劑型有口服溶液和散劑。茵蓮清肝顆粒由北京亞東生物製藥有限公司生產,為獨家中藥品種,並擁有國家新藥證書,主要用於治療多種急慢性肝炎、酒精肝、脂肪肝及高血壓。

(iii) 其他產品

除上述產品,本集團銷售的其他品種,如西施泰、肝復樂、依克沙、坤寧口服液、香茯益血口服液等產品,營業額的6.0%。

(iv) 自研產品

酪絲亮肽(CMS024)是本集團自主研發並具有自主知識產權的國家一類新藥,用於治療原發性肝癌。

(v) 在註冊產品

本集團現有九個產品於報告期內正在辦理進口註冊申請工作,其將在正式獲得CFDA 頒發的進口藥品註冊證後對本集團的銷售產生貢獻。主要產品信息如下:

查看原圖

查看原圖先鋒醫藥(1345 HK)進口醫藥與醫療器械代理行業第二

1)為美國愛爾康的所有眼藥部分代理業務,愛爾康業務收入為7.86億元,佔先鋒宗收入的61.78%。

2)向愛爾康以外的其它海外(中小)藥廠全面代理業務,這其中包括美國輝利、意大利阿爾法韋斯曼、德國泰姆勒、日本武田等海外知名製藥企業形成了穩定的長期合作關係。由於全面代理模式覆蓋了藥品推銷的所有環節,因此毛利率較高,基本都在 50%以上。2013 年先鋒醫藥代理模式收入 4.86 億元,佔比只有總收入的 38%,但毛利為 2.75 億元,利潤貢獻佔比達到了 71%,綜合毛利率為 56%,綜合淨利率超過 20%。目前先鋒這種全面代理的主打藥品主要包括:(1)、戴芬。緩釋鎮痛藥,2013 年實現銷售收入 1.2 億,同比增長 27%。由於該藥療效較好,市場容量也較大(目前已經進入 1 萬多家醫院),同時因主要競爭對手 GSK 被限制,預計 2014 年能達到 35—40%的增速;

(2)希弗全:是用於預防及治療血栓栓塞性疾病的針劑,13 年收入 8500 萬,佔比 6.68%。希弗全當前只在中國部分省市的 802 家醫院銷售,而先鋒未來會在全國持續推廣,因此會有不錯的增長,預計 14 年增長 30% 以上。(3)普利莫:口服免疫增強劑。目前先鋒僅獲授權在南方 11 省市銷售,到明年有望獲取更多的獲授權省市。普利莫 2013 年收入 6 千萬,收入佔比為 4.7%,市場預期 2014 年增速為 30%。

零售藥店

金天醫藥集團(2211 HK)

醫療服務

0801.1515.8143.3886.0648 復星醫藥 (2196 HK) 鳳凰醫藥(1515 HK)。

PermaLink: https://articles.zkiz.com/?id=107314

港股醫藥股梳理之:醫藥商業 格隆匯 Joey

http://www.gelonghui.com/forum.php?mod=viewthread&tid=1553&extra=我們繼續分享來自格隆匯成員Joey分享的醫藥股梳理,本期梳理的是醫藥商業股,下期我們將分享最後一部分醫療服務股,敬請關注。另外,如果大家有什麼問題,可以在格隆匯官網中給他的註冊號:skyhorse發私信。

醫藥商業

1099、2607、0867、1345、1011、2211

全國性分銷商國藥控股( 1099.HK):醫藥流通業龍頭中國市場最大的藥品及醫療保健產品分銷商及領先的供應鏈服務商。擁有以下一體化運營的業務板塊:

• 醫藥分銷分部:醫藥分銷是本集團的主要業務。本集團為國內外藥品及保健品製造商、客戶及其他供貨商提供分銷、物流及其他增值服務。

• 醫藥零售分部:本集團在中國主要城市擁有直接經營及特許經營的零售藥店網絡。

• 其他業務分部:本集團亦從事藥品、化學試劑及實驗室用品的製造與銷售。

本集團實現營業收入人民幣166,866.15百萬元, 比上年同期增加人民幣30,364.49百萬元, 同比增加22.24%; 其中分銷業務收入人民幣158,972.52百萬元, 比上年同期增加人民幣29,997.17百萬元,同比增加23.26%。報告期間,本集團實現淨利潤人民幣3,579.71百萬元,比上年同期增加人民幣494.02百萬元,同比增加16.01%。本公司權益持有人應佔溢利人民幣

2,250.00百萬元,比上年同期增加人民幣270.62百萬元,同比增加13.67%。報告期間,本公司每股盈利人民幣0.89元,同比增加8.54%。

• 醫藥分銷分部:本集團擁有一體化的醫藥供應鏈,以及先進的供應鏈管理模式。集團從製造商、供貨商採購,然後向醫院、其他分銷商、零售藥房及其他客戶分銷國產及進口處方藥及非處方藥。為了拓展醫藥供應鏈網絡,截至2013年12月31日,本集團通過收購、新設等手段將下屬分銷網絡擴張至中國31個省、直轄市及自治區,形成總數達51個分銷中心的強大網絡,除繼續鞏固在一線城市的優勢地位外,進一步加大對二三線城市的覆蓋力度,實際覆蓋城市數量為197個。本集團的直接客戶包括11,552家醫院(僅指分級醫院,包括最大型最高級別的三級醫院1,614家),另有小規模終端客戶(含基層醫療機構等)87,634家,零售終端57,399家。另有7,790家其他客戶(醫藥分銷商)。醫藥分銷收入為人民幣158,972.52百萬元, 較截至2012年12月31日止十二個月的人民幣128,975.35百萬元增加23.26%,佔本集團總收入比例為94.46%。

• 醫藥零售分部:同時,作為對一體化供應鏈的配套支持,本集團於全國主要城市設立直營或

加盟經營的零售藥店網絡。截至2013年12月31日,本集團擁有1,917家零售藥店(僅指國

藥控股國大藥房有限公司所屬),其中直營店1,632家,加盟店285家。醫藥零售收入為人民幣4,833.15百萬元,較截至2012年12月31日止十二個月的人民幣4,113.60百萬元增加17.49%。

• 其他業務分部:作為全產業鏈的預備,本集團也在發展藥品、化學試劑及實驗室用品等製造

業務。其他業務收入為人民幣4,495.51百萬元,較截至2012年12月31日止十二個月的人民幣4,429.40百萬元增加1.49%。

本集團繼續強化一體化物流平台建設,已建成4個物流樞紐、40個省級物流中心、141個地市級物流網點,總網點數185個,物流全網配送能力進一步強化。

公司研發費用性支出合計45,471萬元,為研發購置資產等支出為2,359萬元,研發費用性支出佔公司工業銷售收入的4.25%。其中,26.30%投向創新藥研發,58.63%投向首仿、搶仿藥研發,15.07%投向現有產品的二次開發。公司近年研發上市的新產品銷售收入為10.19億元,約佔公司工業銷售收入的9.51%。公司新增2個品種的臨床批文4個、5個品種的生產批文7個。其中,化藥3.1類新藥米格列奈片生產批文為國內企業中第四家獲批,產業化上市7個品種。

醫藥工業銷售收入107.09億元,較上年同期增長8.04%;毛利率48.07%,較上年同期上升1.76個百分點;扣除兩項費用後的營業利潤率為11.68%,較上年同期上升0.41個百分點。公司生物醫藥板塊實現銷售收入3.68億元,同比增長22.26%;化學和生化製劑藥品板塊實現銷售收入46.91億元,同比增長14.79%;中藥板塊(中成藥、保健品、中藥飲片)實現銷售收入43.21億元,同比增長7.78%;其他工業產品(原料藥、醫療器械等)實現銷售收入13.29億元,同比下降10.75%。報告期內,銷售收入超過1億元產品達到21個,比2012年增加1個,佔工業銷售的比重達44.28%。

報告期內公司的64個重點產品實現銷售收入63.92億元,同比增長15.71%,佔工業銷售比重

59.69%,平均毛利率62.99%。重點產品中有26個品種高於或等於艾美仕公司(IMS)同類品

種的增長。全年銷售收入超過1億元的大品種均為重點產品,其中增速前五名的平均增速為

43.12%,增速後五名產品的平均增速為-11.40%;具體為:

公司醫藥分銷業務實現銷售收入680.10億元,同比增長15.42%,毛利率6.05%,較上年同期下降0.34個百分點;兩項費用率3.59%,較上年同期下降0.14個百分點;扣除兩項費用後的營業利潤率2.46%,比上年同期下降0.20個百分點。

新業務如高端藥品直送業務(DTP)、疫苗和高值耗材繼續快速拓展,實現銷售收入44億元,同比增長26.15%。其中:

• DTP:以上藥眾協為DTP業務的整合平台,實現銷售收入17.6億元,同比增長31.34%。截至報告期末,公司DTP業務覆蓋20個省市,共有18家DTP定點藥房。

• 疫苗:銷售收入17.9億元,同比增長11.94%,新增品種數6個。

• 高值耗材:銷售收入8.5億元,同比增長54.83%,報告期內,為拓展醫療器械分銷市場,上藥科園信海醫藥有限公司投資3,000萬人民幣全資新設一家醫療器械公司-上藥醫療器械(北京)有限公司(暫定名)。

藥品零售

報告期內,公司藥品零售業務實現銷售收入29.92億元,同比增長8.84%;毛利率19.86%,同

比下降0.55個百分點。扣除兩項費用後的營業利潤率1.35%,同比上升0.21個百分點。

截至報告期末,本公司下屬品牌連鎖零售藥房1,981家,其中直營店1,291家。

營銷外包(CSO)康哲藥業(0867.HK)進口醫藥與醫療器械代理行業龍頭營業收入363.26MM人民幣。

醫藥產品的營銷、推廣、銷售及製造 (100%)

(ⅰ)直接網絡的產品

主要產品 | 佔本集團營業額的比例(%) |

黛力新 ( 氟呱噻噸和美利曲辛) | 27.9 |

優思弗 ( 熊脫氧膽酸) | 20.1 |

新活素 ( 奈西立肽、凍干重組人腦利鈉肽,「rhBNP」) | 10.1 |

莎爾福 ( 美色拉秦) | 4.5 |

億活 ( 布拉氏酵母菌) | 4.1 |

施圖倫滴眼液 ( 七葉洋地黃雙苷滴眼液) | 3.6 |

黛力新(氟呱噻噸和美利曲辛),黛力新由丹麥H.Lundbeck A/S 藥廠生產,用於治療輕度至中度抑鬱和焦慮。

優思弗(熊脫氧膽酸),由德國Dr. Falk Pharma GmbH生產,用於治療膽囊膽固醇結石、膽汁淤積性肝病、膽汁反流性胃炎。

新活素(奈西立肽、凍干重組人腦利鈉肽,「rhBNP」),由中國成都諾迪康生物製藥有限公司生產,是治療急性心力衰竭的國家一類生物製劑。

施圖倫滴眼液(七葉洋地黃雙苷滴眼液),由德國Pharma Stulln GmbH生產,用於治療眼底黃斑變性和所有類型的視疲勞。

莎爾福(美色拉秦),由德國 Dr. Falk Pharma GmbH生產,主要用於治療潰瘍性結腸炎和克羅恩病,其擁有腸溶片、栓劑和灌腸液三種劑型。

億活(布拉氏酵母菌),由法國百科達製藥廠生產,是一種用於治療成人和兒童腹瀉,及腸道菌群失調所引起的腹瀉症狀的生物製劑。

(ii) 代理商網絡的產品

主要產品 | 佔本集團營業額的比例(%) |

沙多力卡 ( 注射用炎琥寧) | 14.4 |

伊諾舒 ( 鹽酸氨溴索注射液) | 8.1 |

喜達康 (水解蛋白口服溶液/ 口服水解蛋白) | 1.1 |

茵蓮清肝顆粒 | 0.1 |

沙多力卡由重慶藥友製藥有限公司研發生產,是一種廣泛適用於兒科、呼吸科和急診科室的抗感染類中藥注射液。

擁有伊諾舒的產品控制權,委託康哲(湖南)製藥有限公司及天津藥物研究院藥業有限公司進行生產。伊諾舒是用於治療呼吸道疾病的祛痰類產品。

喜達康是中國唯一批准的水解蛋白類腸內營養製劑,目前在售劑型有口服溶液和散劑。

茵蓮清肝顆粒由北京亞東生物製藥有限公司生產,為獨家中藥品種,並擁有國家新藥證書,主要用於治療多種急慢性肝炎、酒精肝、脂肪肝及高血壓。

(iii) 其他產品

除上述產品,本集團銷售的其他品種,如西施泰、肝復樂、依克沙、坤寧口服液、香茯益血口服液等產品,營業額的6.0%。

(iv) 自研產品

酪絲亮肽(CMS024)是本集團自主研發並具有自主知識產權的國家一類新藥,用於治療原發性肝癌。

(v) 在註冊產品

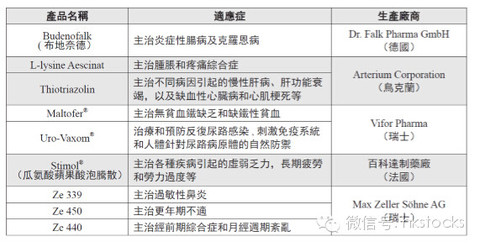

本集團現有九個產品於報告期內正在辦理進口註冊申請工作,其將在正式獲得CFDA 頒發的進口藥品註冊證後對本集團的銷售產生貢獻。主要產品信息如下:

1)為美國愛爾康的所有眼藥部分代理業務,愛爾康業務收入為7.86億元,佔先鋒宗收入的61.78%。

2)向愛爾康以外的其它海外(中小)藥廠全面代理業務,這其中包括美國輝利、意大利阿爾法韋斯曼、德國泰姆勒、日本武田等海外知名製藥企業形成了穩定的長期合作關係。由於全面代理模式覆蓋了藥品推銷的所有環節,因此毛利率較高,基本都在50%以上。2013年先鋒醫藥代理模式收入4.86億元,佔比只有總收入的38%,但毛利為2.75億元,利潤貢獻佔比達到了71%,綜合毛利率為56%,綜合淨利率超過20%。

目前先鋒這種全面代理的主打藥品主要包括:(1)、戴芬。緩釋鎮痛藥,2013年實現銷售收入1.2億,同比增長27%。由於該藥療效較好,市場容量也較大(目前已經進入1萬多家醫院),同時因主要競爭對手GSK被限制,預計2014年能達到35—40%的增速;(2)希弗全:是用於預防及治療血栓栓塞性疾病的針劑,13年收入8500萬,佔比6.68%。希弗全當前只在中國部分省市的802家醫院銷售,而先鋒未來會在全國持續推廣,因此會有不錯的增長,預計14年增長30%以上。(3)普利莫:口服免疫增強劑。目前先鋒僅獲授權在南方11省市銷售,到明年有望獲取更多的獲授權省市。普利莫2013年收入6千萬,收入佔比為4.7%,市場預期2014年增速為30%

營業收入754.12MM 人民幣

1) 第三方藥物推廣及銷售(82.01%)覆蓋包括腫瘤、抗感染及中樞神經系統專業治療領域的產品,貢獻最大的是復旦張江的腫瘤藥裡葆多(18.8%)和葛蘭素製造的抗生素復達欣(57.4%)。

2) 自有產品(16.82%)包括非典型抗精神病藥物舒思等。

3)疫苗推廣及銷售(1.17%)。疫苗部門已裁減。

中國東北地區領先的醫藥零售商及分銷商之一。零售、分銷與會員:本公司擁有中國東北地區最大的直營醫藥零售連鎖網絡(據國家食品藥品監督管理總局南方醫藥經濟研究所(「南方所」)二零一二年資料)。截至二零一三年十二月三十一日,本公司在中國東北地區擁有791家零售藥店,並在香港擁有3家零售藥店。作為中國東北地區最大的民營醫藥分銷商,本公司擁有約3,800名分銷客戶,並與分銷客戶建立了良好的買方賣方合作關係。本公司還擁有超過960,000名消費會員,為中國東北地區零售額民營企業第一(據南方所二零一二年資料)。

營業收入人民幣3,323.5百萬元,比上年增加人民幣997.2百萬元,增幅為42.9%。

報告期間, 公司實現淨利潤人民幣385.1百萬元, 比上年同期增加人民幣157.7百萬元, 增幅為69.4%。本公司權益擁有人應佔溢利人民幣355.1百萬元,比上年增加人民幣141.3百萬元,增幅為66.1%。報告期間,本公司每股盈利人民幣0.22元,比上年同期同比增加69.2%。

零售業務分部

報告期內,集團透過內生增長及收購擴張繼續拓展其零售網絡,成功收購192家零售藥店及開設

3家新零售藥店。截至二零一三年十二月三十一日,集團的零售藥店總數達794家,其中688家位於黑龍江,93家位於遼寧,10家位于吉林及3家自營零售藥店位於香港。香港自營藥店將在集團國內與國際市場的接軌過程中肩負重任,包括與國際知名的醫藥產品及保健品供應商接洽以及為中國市場引進合適的高端醫藥產品及保健品。除零售藥店外,集團於報告期內在瀋陽成立15家出售保健品及消費品的超市,命名為「金天愛心生活超市」,並以「金天愛心」品牌經營。

在零售產品組合方面,集團能以極具競爭力的價格,為客戶提供品種齊全的醫藥產品(包括處方

藥和非處方藥)、保健品、醫療器械及其他個人和家庭護理產品。

報告期內, 零售業務收益為人民幣1,549.8百萬元, 較二零一二年收益人民幣912.2百萬元增長69.9%,佔本集團收益的46.6%。集團通過增加會員人數、提高單個會員消費金額、以及推出更加個性化的服務、更加適應需求的產品組合加快了零售業務內生增長的強勁勢頭,例如報告期內於二零一一年內收購公司的收益較二零一二年收益增長62.8%。另一方面,報告期內二零一二年內收購的四家零售公司及40家簽約經過整合進入快速增長期也是導致零售收益大幅增長的因素之一。

分銷業務分部

集團以推廣高毛利率產品(授權品牌產品及獨家分銷權產品)為業務核心,建立了有效的直供經營模式並擁有眾多的以終端客戶(即第三方零售藥店及醫院、診所)為主的全國性分銷網絡。截至二零一三年十二月三十一日,集團的分銷產品組合已超過19,000種產品,其中包括集團擁有的御室、康醫生、社區醫生和淘氣貓四大產品線共計371種授權品牌產品及約950種已取得獨家分銷權的產品。高毛利率產品收益及毛利潤分別佔分銷總收益及毛利潤的32.7%及57.5%。集團全國性分銷網絡覆蓋約3,800名客戶,其中約2,600名為醫藥零售商、醫院和診所,約1,200名為分銷商。同時,集團亦於石家莊、哈爾濱、佳木斯及長春建立起四個物流中心。

報告期內,本集團分銷業務收益為人民幣1,773.7百萬元,較二零一二年的收益人民幣1,414.1百萬元增長25.4%。分銷業務收益的增長全部來自於內生增長,集團通過加強為重點客戶提供更有針對性的增值服務以及加大對優質新客戶的開發力度,同時增強高毛利率產品的培訓推廣等措施實現了分銷業務收益的快速增長。集團在提升收益規模的同時,也更加注重對高毛利率產品的推廣銷售。授權品牌產品及獨家分銷權產品收益從二零一二年人民幣650.6百萬元增長至二零一三年的人民幣966.1百萬元,收益增加人民幣315.5百萬元或48.5%,佔收益增長總額的31.6%。其中授權品牌產品收益從二零一二年的人民幣176.1百萬元增長至二零一三年的人民幣390.1百萬元,增加人民幣214.0百萬元或121.5%;獨家分銷權產品收益從二零一二年的人民幣474.5百萬元增長21.4%至二零一三年的人民幣576.0百萬元。

其他業務分部

本集團其他業務分部為管理類型業務。

• 直供模式

集團通過已建立的有效直供模式消除並縮短分銷中間環節,簡化供應鏈,提高了分銷效率及盈利能力,同時通過提供增值服務與供應商建立了更加緊密的合作關係,為集團持續取得高毛利率產品奠定了基礎。截至二零一三年十二月三十一日,集團通過直供模式獲取的收益和毛利潤分別佔集團總收益及毛利潤的26.8%及41.5%。集團特有的直供模式將繼續為集團提供高於行業平均水平的利潤率。

• 戰略業務收購

一直以來,戰略收購乃業務擴張最為有效的方式。憑藉集團管理團隊在物色具有高增長潛力的目標及整合被收購業務方面的豐富經驗,集團於報告期內共收購192家零售藥店。

PermaLink: https://articles.zkiz.com/?id=108145

港股醫藥股分類梳理之:醫療器械 格隆匯 Joey

http://www.gelonghui.com/forum.php?mod=viewthread&tid=1535&extra=page%3D1本期港股那點事今天繼續分享來自格隆匯會員Joey梳理的醫藥股名單。上期我們了分享醫藥製造股,本期分享相關的醫療器械板塊類股,下期我們將分享醫藥商業類個股梳理,敬請關注。

醫療器械

1066|0853|1302|0233|8247

威高股份(1066.HK)

主要從事研究及開發、生產及銷售一次性醫療器械。本集團提供不同種類產品,包括:

i)耗材( 輸液器、注射器、醫用針製品、血袋、預充式注射器、採血產品及其他使用耗材);

ii)骨科材料及iii)血液淨化耗材及設備。

本集團生產的多種產品,主要可分為以下系列,即:

I. 一次性使用醫療耗材及原料,其中包括輸液( 血)器、注射器、血袋與血液成份分離耗材、採血系列耗材、用於藥品包裝的預充式注射器及醫用針製品,主要包括靜脈針、注射針、留置針、採血針、異形針等系列製品等;

II. 骨科材料及工具,主要包括鋼板、螺釘等創傷治療耗材、脊柱系列耗材及人工關節系列耗材;及

III. 血液淨化系列耗材及設備,主要包括穿刺針、血液淨化裝置之體外循環管路、透析器等有關耗材。

營業額達至人民幣4,613,310,000元,較上一財政年度增長了25.1%。本公司擁有人應佔純利約人民幣387,984,000元( 二零一二年:本公司擁有人應佔純利約人民幣996,486,000元),較上一年度下降約61.1%。不計當中包括出售柏盛國際集團有限公司(「柏盛」)業務影響及匯兌差額等特殊項目的本公司擁有人應佔純利約人民幣936,941,000元,( 二零一二年:不計柏盛業務影響及匯兌差額的本公司擁有人應佔純利約人民幣852,172,000元),較上一年度上升約9.9%。

年內,本集團四個業務部類之表現:

(1) 本集團常規耗材醫療製品截至二零一三年十二月三十一日止年度營業額約人民幣3,546,077,000元,較去年增長15.7%;

(2) 骨科年度營業收入約人民幣505,947,000 元,較去年上升126.9%;較合資分銷公司2012年的威高品牌骨科產品銷售增長34%。

(3) 血液透析耗材與設備年度營業收入約人民幣561,286,000元,較去年增長39.5%,本集團持有51%股權的威高日機裝( 威海)透析機器有限公司(「威高日機裝」)的應佔盈利約為人民幣6,822,000元( 二零一二年:應佔虧損約為人民幣4,401,000元);及

(4) 本集團在二零一三年十一月二十一日以312,283,973美元出售了持有的新加坡柏盛的全部股權,錄得會計損失約為人民幣497,421,000元。該損失包括應佔柏盛2013年出售之前盈利約人民幣67,811,000元和出售柏盛權益虧損約人民幣565,232,000元合計之結果。此項股權投資來自於本集團於2011年將所持有山東吉威醫療製品有限公司50%權益出售給柏盛並換取柏盛股權之交易,當時錄得會計收益約為人民幣2,568,534,000元。

微創醫療(0853.HK)

涵蓋廣泛業務分部,包括心血管介入產品、骨科醫療器械、糖尿病及內分泌醫療器械、電生理醫療器械、大動脈及外周血管介入產品、神經介入產品、外科醫療器械及其他。於二零一三年六月,本公司向公眾宣佈從Wright Medical Group, Inc(納斯達克:WMGI)(「Wright Medical」)收購OrthoRecon骨科重建業務。於二零一四年一月,我們宣佈完成此非常重大收購事項,使微創骨科打造成為全球第六大髖關節及膝關節骨科重建業務,收購事項亦是國內醫療器械行業最大海外併購項目。本公司與Sorin Group(路透社代號:SORN.MI)(「Sorin」)訂立一項最終協議,成立營企業,於中國營銷及開發心律管理器械。

營業額約為人民幣938.7百萬元,較截至二零一二年十二月三十一日止年度營業額約人民幣931.0百萬元增加1%。該增加主要由於非心血管介入產品銷售額增加。收入中79.3%來自心血管介入產品,8.5%來自大動脈及外周血管介入產品,3.1%來自神經血管介入產品,1.9%來自電生理醫療器械,0.3%來自骨科醫療器械,1.2%來自糖尿病及內分泌醫療器械及5.7%來自外科醫療器械。

心血管介入產品業務

包括冠狀動脈支架及相關輸送系統,以及球囊導管及配件。以Firebird2™雷帕黴素洗脫鈷鉻冠脈支架(「Firebird2」)為主要產品,使我們在中國心血管介入器械市場立於領導地位。第三代藥物洗脫支架Firehawk是我們藥物洗脫支架系列的最新產品,已於二零一四年一月二十八日獲國家食品藥品監督管理總局上市批准。

大動脈及外周血管介入產品業務

包括治療腹部及胸廓大動脈瘤以及外周血管疾病的一系列產品及療法。包括AAA/TAA覆膜支架系統(Hercules™-T直管型覆膜支架及輸送系統,Hercules™-B分叉型覆膜支架及輸送系統和AegisTM分叉型大動脈覆膜支架及輸送系統)、Hercules球囊擴張導管(Hercules™球囊擴張導管)及CRONUS™術中支架系統及CROWNUS®外周血管支架系統。

神經介入產品業務

中樞神經系統疾病治療醫療器械。APOLLO顱內動脈支架系統(「APOLLO」最初於二零零四年獲國家食品藥品監督管理總局批准,為完全於中國開發及設計的首個治療腦中風的球囊擴張顱內支架,目前佔有60%國內市場份額。本集團的顱內覆膜支架系統WILLIS™為中國人首次設計並製造用以治療顱內動脈瘤的支架。WILLIS™於二零一三年二月五日獲國家食品藥品監督管理總局批准。

電生理醫療器械業務

與心臟電生理介入診療有關的各類醫療器械和設備。六個產品(FireMagic™心臟射頻消融導管(「FireMagic」)、EasyFinder™電生理醫療診斷導管(「EasyFinder」)、EasyLoop™環形標測導管(「EasyLoop」)及FireMagic™3D灌注消融導管(「FireMagic 3D」)及Columbus™三維電生理標測系統(「Columbus」)及Anchor™體表參考電極(「Anchor」))獲得CE證書。我們成為繼瓊森及St. Jude 之後世界上第三家可提供完整心臟射頻消融器械的公司,

骨科醫療器械業務

用於治療骨科疾病的器械及內植入產品。於完成收購WRIGHT MEDICAL的OrthoRecon業務後,微創骨科成為第六大國際髖關節及膝關節骨科重建業務。從WRIGHT MEDICAL收購的產品之一EVOLUTION™全膝關節系統(「EVOLUTION」)與其他關節移植入體相比在正常日常活動中更穩定及安靜,且被認為是世界上最好的產品。另一個從WRIGHT MEDICAL收購的產品SUPERPATH®髖關節置換體(「SUPERPATH」)乃對傳統全髖關節置換體改良而開發出來。微創骨科致力於提供人工關節、脊柱產品、創傷產品、運動醫學及其他產品的全方位專業骨科產品。此外,頸部脊柱前固定板系統、微創內固定器械包、LCP近端隴骨板瞄準儀器及LCP內側遠程脛骨板瞄準儀器已於二零一三年獲批。Reindeer™金屬鎖定接骨板系統於二零一四年三月一日獲國家食品藥品監督管理總局批准。

糖尿病及內分泌醫療器械業務

用於監測和治療糖尿病及內分泌有關的各類醫療器材。La Fenice®GnRH輸液泵(用於特發性低促性腺激素性性腺功能減退症(也稱為卡爾曼綜合徵)的治療)成功從上海食品藥品管理局重新註冊。於二零一三年二月獲得國家食品藥品監督管理總局頒發的La Fenice®GnRH輸液泵重新註冊證書。輸液器為一條連接容器的塑料管,胰島素從中流通。輸液器使用特別材料,包括高質量原材料及特殊套管。

外科醫療器械

專注於體外循環及心血管相關設備,產品包括膜式氧合器、Amendur™動脈導管未閉(PDA)封堵器及Amendur™房間隔缺損(ASD) 封堵器。本年度已是收購東莞科威醫療器械有限公司(「東莞科威」)後的第二個年度,亦是收購後東莞科威實現收支平衡的第一年。於二零一三年,國家食品藥品監督管理總局批准東莞科威兩個封堵器(包括導管封堵器及房間隔缺損)及一次性宮頸擴張器。

先健科技(1302.HK)

收益約為人民幣231.0 百萬元,較二零一二年約人民幣181.5 百萬元增長約27.3%。二零一三年的毛利約為人民幣188.6 百萬元,較二零一二年約人民幣145.3 百萬元增長約29.8%。二零一三年毛利率約為81.6%,而二零一二年約為80.1%。收益增加主要歸因於主要產品銷量隨銷售網絡擴大而快速增加。本公司的二零一三年經營溢利約為人民幣42.2 百萬元,較二零一二年減少約15.3%,主要因為已付及應付Medtronic, Inc (「美敦力」,本公司主要股東)的服務費約達人民幣20.5 百萬元。截止二零一三年十二月三十一日止年度本公司擁有人應佔虧損淨額約為人民幣65.7 百萬元,二零一二年是溢利約為人民幣32.4 百萬元。

本集團是心血管及周邊血管疾病及紊亂所用先進微創介入醫療器械的開發商、製造商及營銷商。我們有三條主要產品線,包括先天性心臟病及結構性心臟病業務(「先天性心臟病業務」)、外周血管病業務及外科血管修復業務,提供臨床療效好及在商業上具吸引力的產品選擇。

來自先天性心臟病業務的收益

截至二零一三年十二月三十一日止年度先天性心臟病業務貢獻的營業額約為人民幣120.6 百萬元(二零一二年:約人民幣103.8 百萬元),增長16.2%。我們的產品組合多元化, 覆蓋廣泛的先天性心臟缺損封堵器系列。這三個系列是HeartR、Cera 及CeraFlex。於截至二零一二年十二月三十一日止年度至截至二零一三年十二月三十一日止年度期間,銷售HeartR器械所產生的收益由約人民幣52.6 百萬元增加約24.5%至約人民幣65.5 百萬元。銷售Cera 器械所產生的收益由約人民幣29.0 百萬元減至約人民幣27.8 百萬元,主要原因是第三代CeraFlex 推出後取代了部分市場份額。於二零一三年,銷售CeraFlex 器械所產生的收益約為人民幣8.0 百萬元。與截至二零一二年十二月三十一日止年度的銷售收益相比,ASD封堵器、VSD封堵器及PDA封堵器分別增長約29.3%、26.5%及10.1%。我們相信,現有產品(即球囊導管、導管鞘、抓捕器、相關輸送及配套器械)以及推出CeraFlex 亦會在日後贏得具有競爭力的市場份額。

來自外周血管病業務的收益

截至二零一三年十二月三十一日止年度外周血管病業務貢獻的營業額約人民幣110.2 百萬元(二零一二年:約人民幣77.2 百萬元),增加約42.7%。我們的外周血管病業務所提供的產品包括腔靜脈瀘器、TAA及AAA覆膜支架、血管塞及可調彎鞘。與二零一二年相比,腔靜脈瀘器的銷售收益增長約34.2%。截至二零一三年十二月三十一日止年度,我們的覆膜支架的銷售收益增長約55.1%。

來自外科血管修復業務的收益

我們的外科血管修復業務所提供的產品包括心臟瓣膜。來自外科血管修復業務的銷售收益由截至二零一二年十二月三十一日止年度約人民幣0.5 百萬元減少約60.0%至截至二零一三年十二月三十一日止年度約人民幣0.2 百萬元。此項減少主要是由於美敦力於二零一三年一直在幫助我們在北京建立研究及技術體系以提高心臟瓣膜產品的質量,而該產品於該期間停止銷售。

中生北控生物科技(8247.HK)未來的醫用食品行業龍頭和毒品測試試劑行業龍頭

營業收入持續增加,在本年度達人民幣2.345億元,較去年上升11.6%。 年內來自持續經營業務之溢利約達人民幣1,470萬元,較去年下跌9.2%。 母公司擁有人應佔年內溢利為人民幣910萬元,較去年下降47.0%。 母公司擁有人應佔權益達人民幣2.92億元,較去年下降1.3%。

對本公司全資子公司-北京中生執信免疫診斷技術有限公司增資1000萬元人民幣並變更註冊為北京信誠醫院投資管理有限公司,計劃涉足醫院投資管理。本公司在加拿大本那比市設立全資子公司-加拿大中生體外診斷技術有限公司,經營範圍為醫用診斷試劑、醫療器械、儀器儀表、生物製品的技術開發、技術服務,以開拓發達國家市場。

中國科學院的國有資產控股的高新技術企業,以蛋白質產業為主業,包括體外診斷(IVD)產品和蛋白質藥物的研發、生產、銷售及其售後服務。公司成立20多年以來,首創中國"酶法診斷單、雙試劑"產品系列,成功開發了肝功類、血脂類、腎功類、心肌類、特種蛋白類、微量元素類、糖代謝類等系列試劑盒80多個品種、200多個規格單、雙生化試劑。中生北控公司已發展成為擁有若干個子公司的集團化公司,產品主要包括體外診斷產品和蛋白質藥物兩大系列,涵蓋了蛋白質多肽類藥物(蚓激酶等)、生化診斷試劑系列產品、免疫診斷試劑系列產品、分子診斷系列產品、生化分析儀、免疫檢測分析儀、婦幼保健快速診斷產品、金標快速診斷產品、參考品以及質控品等。

最新產品:

血清胱抑素C測定試劑盒,系統化產品,生化多項質控品,生化多項校準品,生化試劑

液體單試劑:

單試劑,乾粉雙試劑,液體雙試劑,定值血清,配套使用標準品系列,清洗劑,系統化產品

免疫試劑:

化學發光法,固相免疫層析類試劑,免疫比濁試劑

儀器:

ZS-200全自動生化分析儀,全自動樣品前處理系統,全自動96針洗板孵育一體機,化學發光免疫分析儀

銘源醫療(0233.HK)

主要在中國提供早期檢測及預防疾病的創新醫療保健解決方案。本集團在中國的危疾早期篩查及檢測領域是領先的生物醫藥公司。C-12蛋白芯片(本集團利潤最高的產品)、HPV DNA診斷試劑盒,以及用於白血病、淋巴瘤及個人化標靶治療的創新而專門的分子診斷產品。

總收入為港幣404,200,000元,較上年度增加25.2%。二零一三年度的虧損為港幣1,188,100,000元(二零一二年:年度虧損港幣127,700,000元)。每股虧損為港幣24.10仙(二零一二年:虧損港幣2.55仙)。二零一三年度的虧損,主要由於其他無形資產攤銷增加港幣37,200,000元、商譽減值虧損大幅增加港幣304,400,000元、其他無形資產減值虧損大幅增加港幣170,000,000元以及其他應收款項的撇銷大幅增加港幣507,200,000元所致。

本集團現時經營五個業務分部,分別為蛋白芯片業務(「PCD」)、醫療保健業務(「HCD」)、體檢中心管理業務(「MCM」)、個人化標靶治療業務(「ITTD」)及生物醫藥業務(「BDD」)。

蛋白芯片業務

本集團為中國的醫院、體檢中心及人壽保險公司生產及分銷C-12產品。C-12產品可同時檢測多達12種腫瘤標誌物,有助及早檢測10種常見癌症腫瘤。銷售C-12產品所得營業額為港幣304,300,000元(二零一二年: 港幣267,400,000元), 較上年度增加約13.8%。蛋白芯片業務錄得分部溢利港幣45,200,000元(二零一二年:港幣49,600,000元),較上年度減少約8.9%。本集團售出合共2,150,000片(二零一二年:1,880,000片)蛋白芯片,較上年度增加約14.4%。

醫療保健業務

本集團有組織地為HPV DNA診斷試劑盒推行遍及全國的銷售及營銷活動。使用HPV DNA診斷試劑盒進行早期子宮頸癌篩查的精確度(>95%)遠高於傳統巴式涂片法(50至60%)。該業務錄得總銷售額港幣20,900,000元(二零一二年:港幣16,400,000元),較上年度上升27.4%。此業務於年內錄得分部虧損港幣18,000,000元(二零一二年:分部虧損港幣17,800,000元)。分部虧損是由於收購港龍(BVI)而產生技術知識的攤銷港幣20,400,000元所致(二零一二年:港幣20,200,000元)。於二零一三年,本集團售出314,800盒試劑盒(二零一二年:250,000盒),較上年度增加25.9%。

體檢中心管理

該業務主要為需要體貼優質醫療保健服務之城市居民提供醫療保健服務該業務貢獻之營業額為港幣71,500,000元(二零一二年:港幣38,100,000元),增加約87.7%。此部門的分部虧損為港幣14,800,000元(二零一二年: 分部虧損港幣11,000,000元)。

個人化標靶治療業務

該項新業務乃於二零一一年八月收購上海源奇生物醫藥科技有限公司後設立。該業務目前已就白血病、淋巴瘤及個人化癌症標靶治療開發出特殊分子診斷試劑。貢獻銷售額港幣29,500,000元(二零一二年:港幣15,300,000元),較上年度的銷售額增加約92.8%。此部門於年內錄得分部虧損港幣47,400,000元(二零一二年:分部虧損港幣46,900,000元)。分部虧損是由於就收購上海源奇生物醫藥科技有限公司所產生的技術知識及客戶基礎,作出金額為港幣47,200,000元(二零一二年:港幣46,600,000元)的攤銷所致。

生物醫藥業務

主要從事開發、生產及商業應用採用納米技術製備的名為「無細胞短棒狀桿菌製劑」的新型非特異性免疫治療藥物。本集團於二零一一年十二月透過收購上海慧普生物醫藥科技有限公司進一步拓展該單位。該單位現時仍處於早期發展階段,預期於未來數年不會對本集團作出重大貢獻。

PermaLink: https://articles.zkiz.com/?id=108147

港股醫藥股分類梳理之:醫藥製造 格隆匯 Joey

http://www.guuzhang.com/forum.php?%20mod=viewthread&tid=1510&extra=page%3D1\本期港股那點事繼續分享來自格隆匯會員Joey梳理的醫藥股名單。由於定稿的時候Joey補充了上篇中沒有覆蓋的個股,同時也對部分公司的分類做了略微調整,所以我們也對分享做了相應的調整,雖然部分內容會和上篇有重合,但是邏輯結構更清晰也更完整了。本期我們先分享醫藥製造股,內容包括:原料藥、生物化學藥、中成藥三大板塊內容。下期我們將分享醫療器械板塊個股梳理,敬請關注。

醫藥醫療行業是剛性需求,可以穿越週期,細分領域多,投資機會多。很多醫藥受專利以及CFDA許可保護,議價能力強,投資收益高。但同時醫藥的投資風險多,某些新藥研發週期長,還有可能無法獲得CFDA的許可,也可能遇到專利訴訟或者醫療事故等黑天鵝事件。另外,在某些領域比如說高端醫療器械,專科藥等也面臨跨國大藥企的激烈競爭。當然醫藥股最大的投資難度來自於投資標的本身的產品,需要很強的專業背景知識和對行業及公司持續的關注。

梳理港股上市的主要醫藥醫療企業,目標是:1)整理各公司的主要產品;2)梳理各產品的分佈比例(營業額及其增長);3)各公司在市場的大致定位。本文的數據及圖表如果沒有特別標識均來自各上市公司的年報或者季報以及公司網站,主要以2013年年報為主,2014的季報內容等各公司中期報告出來之後再陸續更新。另外,由於各公司年報披露的尺度不一,有些公司的產品分佈比例無法獲得,均在公司標題上註明,如果讀者有相關信息,請與我分享,我將陸續更新,在此提前感謝!

醫藥製造

2005|8058|2348|3933|1177|1093|0460|0512|1681|1349|0950|0963|0503|1110|0940|0587|1061|8049|8180|8329|0874|1666|0570|2877|8138

原料藥:

利君國際(2005.HK):大輸液區域龍頭

13年主營業務收入2,745,316,000 港元,同比增長12.9%,其中石家莊四藥實現銷售收入1,723,257,000 港元,同比增長21.5%,西安利君實現銷售收入1,022,059,000 港元,同比增長0.9%。集團實現淨利潤411,814,000 港元,同比增長46.6%。

14年一季度,銷售收入是8.08億(都是按港幣來算),同比增長14.6%,去年的數字是7.05億,所以有一個增長。其中西安利君的銷售收入是3.35億,佔我們整個銷售裡面是41%,跟他自己同比增長了8.8%;石家莊四藥銷售收入是4.74億,佔整個銷售的58.6%,跟他自己的同比增長是19.1%。石家莊四藥的增長主要是來自於去年建的新的軟袋輸液生產線的投入使用,使軟袋的產量達到了8300萬袋,去年同期的銷售只有6000萬袋,軟袋輸液的銷售這一塊增加了40.2%;塑瓶也有一定的增長,是8.5%。西安利君這邊的增長主要是來自於抗生素的回升,抗生素這一塊整體銷售額增長了14.5%,尤其是利君沙的增長,利君沙去年一季度賣了9300萬,到今年賣了1億3700萬,增長47.3%。

西安利君主要生產片劑、膠囊劑、顆粒劑、水針、粉針、凍乾粉針、口服液、軟膠囊等八大類製劑和琥乙紅黴素、紅黴素、鹽酸四環素、磷紅黴素、羥苯磺酸鈣、烏拉地爾、異VC鈉、亮菌甲素八類原料。年產片劑70億片、膠囊劑5000萬粒、顆粒劑1億包、水針1億支、粉針3000萬支、凍乾粉針2000萬支。從美國、日本、德國、意大利引進的國際先進、國內一流現代化口服液和現代化軟膠囊生產線,年可產口服液2000—3000萬瓶、軟膠囊2億粒。原料藥鹽酸四環素、紅黴素、磷紅黴素通過美國FDA認證。其中鹽酸四環素連續22年出口美國,還通過歐洲COS認證。紅黴素全國第一家通過美國FDA認證;磷紅黴素全國首家開發生產。公司紅黴素、琥乙紅黴素製劑、原料,阿奇黴素凍乾粉針產銷量均居全國第一,是中國最大的大環內酯類抗生素生產基地。

在其他藥品這一塊除了大輸液和小輸液(注射類)產品以外,我們其他藥品主要推的是心腦血管藥品,一個是多貝斯,一個是利喜定,一個是依達拉奉,一個是降糖的二甲雙胍格列吡嗪片。

羅欣藥業(8058.HK)(產品很多,並且缺分部佔比)

營業額上升13.8%至人民幣2,535,797,000元;股東應佔溢利減少2.57%至人民幣428,585,000元。

羅欣原來是以生產抗生素為主,但是在「反抗」的大潮中,抗生素產能嚴重過剩,而羅欣及時進行了產品結構調整,加快了呼吸和消化藥品的推出。2012年,公司的「呼吸及消化系統專科藥」增長了63%以上,在公司總收入的佔比也從上一年的27%大幅提升至33%。2013年公司的「呼吸及消化系統專科藥」同比增長31%,佔公司總收入的比例進一步上升至38%。

公司經營範圍包括中西藥品、醫藥原料藥的研製、開發、生產、銷售。公司建有凍乾粉針劑、粉針劑、固體製劑、化學原料藥、頭孢菌素類原料藥、口服頭孢系列產品等二十多條生產線,已全部通過國家GMP認證,可年產粉針劑5億支,凍乾粉針劑6000萬支,片劑25億片,硬膠囊劑20億粒,軟膠囊劑10萬粒,顆粒劑3億袋,頭孢菌素類原料藥1000噸,其他化學原料藥200噸。羅欣藥業二期擴建工程現已經建成投產,形成多劑型生產能力,打造全國頭孢系列產品原料生產基地,可年產頭孢系列產品原料1500噸。

國家一類新藥有:羅欣嚴達、羅欣快宇、潤津、濟迪、捷力、捷清、佐坦、克捷、利銳敏、羅欣威、遼沙、寧沙、羅浩、羅逸、羅普、欣潤、羅瑞、恆坤、羅欣方捷、左沙、可倍、清坤、羅欣恩康、羅欣首抗、嚴達、羅抗、羅奇、福士克林、羅捷、羅嗪、羅乃韋、倍援等。

國家二類新藥有:那格列奈、鹽酸阿比朵爾等。

13年公司研發的新產品拉米夫定片(抗病毒用藥)、鹽酸氨溴索注射液(呼吸系統用藥)獲批生產,連同二零一二年第四季度獲准生產的新產品注射用奧沙利鉑及原料(抗腫瘤用藥)、注射用鹽酸吉西他濱及原料(抗腫瘤用藥)、鹽酸法舒地爾注射液及原料(心腦血管用藥)投放到市場,將進一步成為新的增長點。

東瑞製藥(2348.HK)(轉型專科藥)

營業額約人民幣914,973,000元( 二零一二年: 人民幣856,539,000元),較二零一二年增加6.8%。母公司擁有人應佔溢利約人民幣153,099,000元(二零一二年:人民幣114,506,000元),較二零一二年增加33.7%。

本集團集中資源發展心血管藥物為主導的系統專科藥產品群,不斷優化本集團營銷推廣網絡,鞏固心血管藥物、抗乙肝病毒等專科用藥的醫院和零售市場領先地位;在本集團多個頭孢菌素抗生素車間改造的情況下合理調整頭孢菌素抗生素產品的生產滿足銷售需求。中間體及原料藥的生產及銷售量較去年同期減少了12.96% 及0.14%;頭孢菌素粉針劑生產及銷售量較去年同期減少了11.9%及23.1%,固型劑的生產量及銷售量較去年同期增長了38.1%及25.5%。以「安內真」(苯磺酸氨氯地平片)為主導的「安」系列品種生產及銷售量較去年同期增加了43.6%及26.7%。「雷易得」(恩替卡韋分散片)生產及銷售量較去年同期增加了46.6%及49.9%。

其中系統專科藥的銷售額增加人民幣95,646,000元,較去年同期增長31%;頭孢菌素產品線銷售額減少人民幣36,340,000元,較去年同期減少6.8%。

成藥包括系統專科藥、頭孢菌素的粉針劑、片劑及其他口服抗生素固型劑,銷售金額約人民幣550,155,000元。成藥的銷售金額佔總體銷售金額的比重約60.1%,較去年同期的銷售比重提升了4.2百分點。其中治療高血壓的「安」系列的銷售金額佔成藥銷售的比重約45.5%;治療乙肝病毒的「雷易得」的銷售金額佔成藥銷售的比重約19.5%;治療過敏的「西可韋」和「西可新」的銷售金額佔成藥銷售的比重約6.4%。

頭孢菌素抗生素產品線,其中:中間體及原料藥的銷售金額較去年同期微降3.4%;成藥方面,頭孢菌素粉針劑的銷售金額較去年同期下降19.4%,口服頭孢菌素的銷售金額較去年同期增長40.1%。

聯邦製藥(3933.HK):青黴素原料藥和製劑龍頭

營業額約為7,648,400,000港元,較去年上升8.9%。股東應佔溢利約為48,000,000港元,較去年下跌70.3%。中間體、原料藥及製劑產品的分部營業額(包括分部間之銷售)分別較去年上升18.5%、7.4%及17.5%。原料藥(青黴素)的分部溢利較去年下跌17.3%。中間體(6-APA

) 及製劑產品(重組人胰島素注射液及阿莫西林)的分部溢利分別較去年上升109.7%及21.6%。

生物化學藥:

中國生物製藥(1177.HK):肝病用藥和心血管用藥龍頭

營業額約578,234 萬港元,較去年同期增長約41.5%;盈利為178,196萬港元,增長25.7%。

本集團的藥品主要針對心腦血管及肝病治療領域,並正在致力發展治療腫瘤、疼痛、糖尿病、呼吸系統疾病以及其他疾病領域的藥物,以滿足市場和廣大的醫生及患者的需要。

主要產品:

肝病用藥: 天晴甘美(異甘草酸鎂)注射液、潤眾(恩替卡韋)分散片、名正(阿德福韋酯)膠囊、天晴甘平(甘草酸二銨)腸溶膠囊、甘利欣(甘草酸二銨)注射液和膠囊

心腦血管用藥: 依倫平(厄貝沙坦╱氫氯噻嗪)片、天晴寧(羥乙基澱粉130)注射液、

托妥(瑞舒伐他汀鈣)片

抗腫瘤用藥: 天晴依泰(唑來膦酸)注射液

腸外營養用藥: 新海能(混合糖電解質)注射液、豐海能果糖注射液

抗感染用藥: 天冊(比阿培南)注射液

肛腸科用藥: 葛泰(地奧司明)片

具發展潛力之主要產品:

心腦血管用藥: 天晴甘安(甘油果糖)注射液

抗腫瘤用藥: 仁怡(帕米膦酸二鈉葡萄糖)注射液、止若(鹽酸帕洛諾司瓊)注射液、

賽維健(雷替曲塞)注射液、晴唯可(注射用地西他濱)

呼吸系統用藥: 天晴速樂(噻托溴銨)粉霧吸入劑、正大素克(克洛己新)片

糖尿病用藥: 泰白(鹽酸二甲雙胍)緩釋片

石藥集團(1093.HK)

本集團錄得的銷售收入約為99.49 億港元,而股東應佔溢利則約為9.73 億港元。

1)成藥業務

創新藥產品:

創新藥業務於年內的銷售收入達到19.21 億港元,較去年增長49%。

「嗯必普」系列是國家一類新藥,擁有專利保護的獨家產品。其主要成份為丁苯酞,主要用於急性缺血性腦卒中。

「歐來寧」系列包括膠囊和凍乾粉針兩個劑型,其主要成份為奧拉西坦,主要用於輕中度血管性痴呆、老人痴呆及腦外傷

等症引致的記憶與智能障礙。

「玄寧」系列包括片劑和分散片,其主要成份為馬來酸左旋氨氯地平,主要用於治療高血壓症。

現有的抗腫瘤用藥包括「多美素」、「津優力」及「艾利能」。「多美素」(鹽酸多柔比星脂質體注射液)是新型的蒽環類藥物,為一線的化療用藥,主要用於治療淋巴瘤、多發性骨髓瘤、卵巢癌及乳腺癌。「津優力」(聚乙二醇化重組人粒細胞刺激因子注射液)是國內首個長效化生長因子類藥物,適用於預防化療後引起的白血球減少及感染。「艾利能」(欖香烯注射液)主要用於神經膠質瘤和腦轉移瘤的治療及癌性胸腹水的輔助治療。

普藥產品:

抗生素限用及基藥招標等政策的不利影響

2) 原料藥業務

抗生素業務經過前一階段的激烈競爭,市場趨於穩定並有所好轉。

維生素C產能過剩的情況持續,市場行業競爭依然激烈,本集團憑藉其在規模、質量和生產成本的優勢,在行業中繼續保持了絕對的競爭優勢地位。

咖啡因及其它。

3) 研發

目前在研的產品有170 余個,主要集中在抗感染、心腦血管、糖尿病、精神神經及抗腫瘤等領域,其中一類新藥12 個、三類新藥37 個。年內本集團取得3 個ANDA批准的藥品,並有7 個藥品或原料和2 個保健品取得國內的生產批准。

四環醫藥(0460.HK)心腦血管處方藥市場龍頭

收益由人民幣3,042.5百萬元增加55.6%至人民幣4,732.7 百萬元。二零一三年本公司擁有人應佔溢利增加44.1%至人民幣1,303 百萬元。二零一三年每股基本盈利較二零一二年增加約44.1%至約人民幣25.18 分。

本集團仍保持了在心腦血管處方藥市場的領導地位,以醫院採購額計市場份額增至9.3%,按醫院採購額計,本集團於年內成為中國醫院市場的第四大製藥公司。

(i) 心腦血管產品

銷售額增加60.7%至人民幣4,505.0百萬元,佔本集團總收益的95.2%。大幅增長乃主要由於其兩大主要產品克林澳及歐迪美的銷售顯著回升以及其潛力產品的迅速增長。

克林澳的銷售額增加71.7%至人民幣1,115.3百萬元。

歐迪美的銷售額於年度增加93.1%至人民幣1,343.9百萬元。

也多佳、丹參川芎嗪、谷紅、益脈寧及源之久的銷售額保持強勁增長,分別顯著增加225.7%、83.9%、59.8%、54.9%及19.7%至人民幣239.5百萬元、人民幣134.5百萬元、人民幣328.5百萬元、人民幣195.1百萬元及人民幣432.5百萬元。

曲奧、清通、川青及GM1的銷售額分別增加12.0%、13.1%、4.9%及1.3%至人民幣103.6百萬元、人民幣75.8百萬元、人民幣97.6百萬元及人民幣219.8百萬元。

(ii) 非心腦血管產品

仁澳(主要用於治療癲癇)、卓澳及必澳(均為呼吸系統藥物)的銷售額保持穩定增長。仁澳的銷售增加6.9%至人民幣14.6百萬元,卓澳及必澳的銷售額則分別增加22.4%及減少1.0%,收益合共為人民幣69.9百萬元。洛安命(新陳代謝藥物)因其獨家配方錄得銷售額增加25.3%至人民幣72.9百萬元。由於臨床使用抗感染藥物受到更嚴格的限制,頗佳的銷售額下跌12.6%至人民幣31.1百萬元。

本集團於二零一三年下半年推出獨家首仿新藥羅沙替丁。

遠大醫藥(0512.HK)

營業額約為港幣2,658,000,000元,較去年同期增加了約29.1%。本集團之平均毛利率為約33.3%,較二零一二年增長了約2.0%。

1) 醫藥製劑

心腦血管藥,本集團之核心產品,營業額約為人民幣28,263萬元,較二零一二年同期增長約44.7%。當中用作抗血小板藥之「替羅非班」有約人民幣10,036萬元之營業額,增幅約達43.6%;而新產品「辛伐他汀膠囊」的營業額亦有約為人民幣2,801萬元。

眼科藥及其他醫藥製劑,銷售收入約為人民幣17,753萬元,眼科非處方用藥「聚乙烯醇」滴眼液錄得約人民幣4,983萬元之營業額,較去年同期增加了約81.2%。而傳統抗菌藥「依諾沙星」錄得約人民幣5,092萬元之營業額,比去年同期增加了約73.3%。湖北舒邦之鎮痛解熱產品「尼美舒利分散片」錄得約人民幣2,449萬元之營業額。而遠大黃石飛云之「抗病毒口服液」亦錄得約人民幣1,132萬元之營業額。

2) 醫藥中間體

藥用原材料,營業額約為人民幣32,662萬元。其中「安乃近」之營業額增長約14.2%至約為人民幣17,408萬元,而抗生素原材料「氯黴素」之營業額即約為人民幣6,553萬元。

氨基酸類產品,營業額約為人民幣25,424萬。亮點產品「N-乙酰-L-半胱氨酸」於本財政年度的營業額約為人民幣4,183萬元,增加了約46.0%。對另一產品「L-亮氨酸」的需要增加,本期錄得之營業額亦增加了約人民幣1,833萬元至約人民幣4,488萬元。

3) 甾體類醫藥中間體

糖皮質類激素及性激素類:糖皮質激素產品,包括倍他米松和地塞米松之營業額約為人民幣14,298萬元。性激素類之營業額約為人民幣7,345萬元,主要增長點為於二零一二年下半年新推出的產品「羥基黃體酮醋酸酯」。

強的松系列, 該產品的營業額約為人民幣1,997萬元。

4) 健康產品及化工產品

牛磺酸, 銷售收入約為人民幣18,842萬元。

康臣藥業(1681.HK)腎藥龍頭(缺少分部佔比)

本集團的銷售收入572MM 人民幣,增長24.9%。

延續一貫強勁增長的趨勢,營業額同比增長達24.9%。其中主要產品,尿毒清顆粒仍然是本集團銷售增長的火車頭,增長達25.8%,維持在腎病口服現代中成藥的領先地位。

而在二零一零年推出的益腎化濕顆粒,於二零一三年增長為77.6%,是本集團腎病藥物的新力軍。至於造影劑方面,二零一三年的同比增長為30.4%,仍然穩佔國內磁共振成像對比劑市場的前列。

復旦張江(1349.HK)

二零一三年度,本集團的收入約達人民幣415,925,000元,而二零一二年同期則為人民幣232,527,000元,同比上升了79%。

本集團二零一三年度的收入來自於醫療產品銷售的收入、特許經銷權收益及技術轉讓收益。

1)銷售醫療產品的收入

二零一三年度,本集團銷售醫療產品的收入為人民幣410,847,000元(佔總收入的99%),比二零一二年同期增加了82%,二零一二年度為人民幣225,880,000元。本集團的主要產品埃拉®(鹽酸氨酮戊酸,ALA)和裡葆多®(鹽酸多柔比星脂質體,Doxorubicinliposome),分別為本集團貢獻了43%和52%的銷售收入。

2)特許經銷權收益

於二零一一年二月,本公司與泰凌醫藥(江蘇)有限公司簽署了獨家總代理協議(「獨家總代理協議」),授予其裡葆多®的獨家代理權以取代本公司先前與南京醫藥籤署的特許經銷協議。轉讓對價總額為人民幣20,000,000元。二零一三年度確認收入約為人民幣5,000,000 元(佔總收入的1.2%),二零一二年度約為人民幣5,000,000 元。

3)技術轉讓收益

二零一三年度確認的技術轉讓收入約人民幣78,000元。系來自於二零零二年轉讓給山東一家製藥公司的一項技術轉讓合同所約定的比例的銷售額提成。

李氏大藥廠( 0950.HK)(缺分部佔比)

期內實現收入6.97 億港元,同比增長30.4%;毛利為5.03 億港元,同比增長32.1%;毛利率為72.2%,高於2012年71.3%的毛利率0.9 個百分點;純利率為21.6%,高於12 年的21.3%的純利率0.3 個百分點;

公司幾大主要產品均獲得較大增長:再寧平,增長124%;尤靖安,增長45%;可益能,增長38%;菲普利,增長34%;立邁清增長28%。銷售費用佔營業額的比例下降兩個百分點,至32%;中間體及原料藥的銷售數量較2012年同期減少0.14%基本持平。

華熙生物科技(0963.HK)

本集團目前以生產銷售各類透明質酸(「HA」)原料為主,並重點向下游HA終端產品拓展。本集團已成功開發出注射用修飾HA凝膠(商品名:潤·百顏,以下簡稱「潤·百顏」)、醫用HA凝膠(眼科用)(商品名:晶視,以下簡稱「晶視」)等終端產品,其中,潤·百顏已上市銷售。

二零一三年之營業額為人民幣375,180,000元,較二零一二年增加人民幣100,214,000元(或36.45%)。其中HA原料佔76.4%,HA終端產品佔23.1%。權益股東應佔溢利為人民幣94,398,000元,較二零一二年增加人民幣5,126,000元(或5.74%)。

朗生醫藥( 0503.HK)風濕藥龍頭

13 年專科藥銷售收入為57.6 百萬美元,同比減少6.2%,佔總收入比64.1%,該分部利潤率從12 年的30%提高到13 年的33.4%;現代中藥銷售收入28.7 百萬美元,同比增加23.4%,佔比24.8%,該分部利潤率從12 年的16.6%降低到13 年15.4%;普藥及其他銷售收入為8.8 百萬美元,同比減少4.3%,佔比11.1%,其利潤率從12 年的9.9%略有降低到13 年9.7%;整體毛利率從12 年的58%下降到13 年的54.9%。

2013 年朗生佔中國風濕病慢作用藥銷售額的26.9%,市場佔有率排名第一,繼續保持風濕慢作用市場的領導地位。其中帕夫林的市場佔有率排名第一,佔該領域市場份額的19.6%,妥抒市場佔有率排名第四,佔該領域的7.3%份額

金活醫藥集團(1110.HK)(缺分類佔比)

營業額減少11.5%至約人民幣554,763,000元(二零一二年:人民幣626,840,000元,經重列)。溢利微跌2.8%至約人民幣47,177,000元(二零一二年:人民幣48,535,000元)。毛利率達23.6%,微增0.1%(二零一二年:23.5%,經重列)。

形成了止咳用藥品類、腹瀉用藥品類、外用類藥品的品類管理。

二零一二年相比,京都念慈庵蜜煉川貝枇杷膏的銷售下降了9.8%,京都念慈庵川貝枇杷糖的銷售下降了47.5%。

喇叭牌正露丸是本集團主打產品之一,有50粒、100粒及200粒三個規格,形成了「便攜裝+常規裝+家庭裝」的多層次品類。銷售額為人民幣43,339,000元,較二零一二年同期下降23.4%。

第三大產品類為外用類藥品,包括金活依馬打正紅花油、飛鷹活絡油、曼秀雷敦薄荷膏。金活依馬打正紅花油錄得了人民幣23,410,000元的銷售,與二零一二年同期相比增長14.2%。飛鷹活絡油銷售額達到人民幣29,397,000元,較二零一二年同期增長71.8%。曼秀雷敦系列產品錄得了人民幣22,579,000元的銷售,與二零一二年同期相比減少13.6%。

中國動物保健品(0940.HK)獸藥龍頭

主要從事獸藥製造、銷售及分銷業務。本集團是國內獸藥行業的翹楚,擁有粉劑、針劑和生物藥共14個品牌。

總銷售收入人民幣914,600,000元,較去年銷售收入人民幣862,700,000元增加人民幣1,900,000元或6%。2013財政年度生物藥銷售毛利率上升2.1個百分點至69.4%,粉劑(55.1%)及針劑(3、7%)之營業額分別為人民幣504,000,000元及人民幣33,900,000元。生物藥(41.2%)貢獻營業額人民幣376,700,000元。出售予省級獸醫站的強制疫苗的銷售額為338,500,000元,較去年銷售額人民幣290,300,000元上升16.6%。

華瀚生物製藥(0587.HK)

總銷售收入約為1,916,200,000 港元(二零一二年同期:約1,724,500,000 港元),於總銷售收入中,約1,362,500,000 港元源自以婦科藥品為主的傳統中藥產品,並較去年同期增加約25.3%。於本年度內,生物藥品錄得約516,600,000 港元的銷售額,並較去年同期增加約22.3%。本集團於本年度約37,100,000 港元之營業額乃源自貿易業務。

在處方藥方面,仍以「芪膠升白膠囊」、「止漱化痰丸」、「易孚」、「易貝」四個醫保目錄獨家品種為核心產品,「芪膠升白膠囊」及「止漱化痰丸」銷售收入分別為約431,000,000 港元及80,200,000 港元,比上年同期增長率分別為約77.1%及38.5%;「易孚」及「易貝」於本年度的總銷售收入約為438,600,000 港元,並較去年同期錄得增加約8.6%。在非處方藥方面,「婦科再造丸」(含膠囊)銷售收入約405,900,000 港元,比上年同期增長約25.4%,穩居國內婦科調理類產品銷量前三位。「金紫肽」產品本年度銷售收入約58,300,000 港元。「ACTL™抗腫瘤靶向性細胞免疫治療技術」已開始在醫院推廣。

億勝生物科技(1061.HK)

本集團維持主要製造及銷售治療體表創傷及眼部損傷修復的旗艦生物藥品。

二零一四年二月十七日訂立進口及服務協議,本集團獲輝瑞委任及╱或授權為其適利達®滴眼液和適利加®滴眼液(統稱「輝瑞眼科產品」)在中國內地(不包括台灣、香港及澳門)(「中國」)的獨家進口分銷商和獨家市場開發商。輝瑞眼科產品均為降眼壓藥物。億勝醫藥與輝瑞建立業務合作關係,將增加本集團眼科產品類型,有利於本集團在中國眼科領域的可持續增長。於二零一三年,我們的研發部門交出斐然的成績,取得一項關於重組牛鹼性成纖維細胞生長因子產品的發明專利授權,截至本報告日期,本集團已榮獲九項專利,其中七項為應用bFGF的發明專利。該七項發明專利可保障本集團現有的貝復濟及貝復舒系列產品,直至二零三零年止。其餘兩項實用專利為產品包裝,其適用於本集團現有的貝復濟及貝復舒系列產品。

綜合營業額約達347,000,000港元,較去年增加29.9%。相應地,本集團之本公司擁有人應佔綜合溢利由去年的39,000,000港元增至截至二零一三年十二月三十一日止年度的約54,900,000港元,增幅達40.8%。本集團的收益主要來自眼科生物藥物貝復舒系列,佔總收益的逾65%,而治療體表創傷的生物藥物貝復濟系列貢獻餘下的收益。

億勝生物科技有限公司為創傷修復生物治療藥物的翹楚。本集團旗下一系列眼科生物藥品,即貝復舒系列,適用於各種眼表創傷修復疾病,包括乾眼症、角膜炎、角膜擦傷、角膜手術(如視力矯正及白內障手術等)。此外,本集團的另一系列外科生物藥品,即貝復濟系列,適用於各種體表創傷修復疾病,包括燒傷、潰瘍、傷口及整形美容手術等。

過去,超過65%的收入來自眼部生物藥物貝復舒系列。憑著本集團在業內的領導地位,加上近期與輝瑞達成協議後新增的輝瑞產品,本集團預期眼部藥物將可維持穩定的增長率。

吉林長龍藥業(8049.HK)

收入較去年增長約30% , 至約人民幣457,746,000 元( 二零一二年: 人民幣353,247,000元)。

營業額大幅增加主要由於本集團核心收入來源的收入增加,即海昆腎喜膠囊(70%)。海昆腎喜膠囊已滲入市場,於二零一三年銷售額較二零一二年增加33%。

複方活腦舒膠囊(13%)於截至二零一三年十二月三十一日止年度的銷售額約為人民幣59,582,000元。

新銳醫藥(8180.HK)

收益約192.9百萬港元(二零一二年:175.0百萬港元),較去年同期增長約10.2%。毛利率

為約26.3%(二零一二年:22.3%),較二零一二年同期增長約4個百分點。股東應佔純利為約17.4 百萬港元(二零一二年:15.3 百萬港元),較去年同期增長約13.7%。

本集團提供40種醫藥產品,其中34種醫藥產品已獲納入國家醫保藥品目錄。該等藥品可用於多種疾病,如治療心血管疾病、腦血管疾病、消化系統疾病、風濕症、泌尿系統疾病、抗病毒感染及保健。本集團的注射劑藥品已產生收益的主要部分;而本集團的其他產品包括片劑藥品及膠囊劑藥品。本集團現時的產品組合包括27 種注射劑藥品(主要為處方藥)。

(i)注射劑藥品

截至二零一三年十二月三十一日止年度,注射劑藥品分部產生收益約168.7百萬港元(二零一二年:151.2百萬元),較二零一二年增加約11.6%。收益增加乃由於本集團的主要產品注射用磺苄林鈉及左卡尼丁注射液的銷售額因本集團持續成功實施營銷活動而增加所致。於二零一三年,注射劑藥品分部的毛利率為約24.5%,較二零一二年同期約21.8% 增加約2.7 個百分點。

(ii)片劑藥品

截至二零一三年十二月三十一日止年度,片劑藥品分部產生收益約11.4百萬元(二零一二年:14.5 百萬元),較二零一二年減少約21.4%。收益減少乃由於本集團的主要產品頭孢克肟分散片的銷售額因該產品屬《浙江省抗菌藥物臨床應用分級管理目錄(2012 版)》下的限制使用類別而減少。於二零一三年,片劑藥品分部的毛利率為約19.8%,較二零一二年同期約23.2%減少約3.4個百分點。

(iii)膠囊劑藥品

截至二零一三年十二月三十一日止年度,膠囊劑藥品分部產生收益約11.1 百萬元(二零一二年:6.6百萬元),較二零一二年增加約68.2%。增加乃由於本集團於二零一二年九月新取得的產品酪酸梭菌活菌膠囊銷售增加所致。於二零一三年,膠囊劑藥品分部的毛利率約58.0%,較二零一二年同期約40.2% 增加約17.8 個百分點。

海王英特龍(8329.HK)

本集團於本年度主要從事中藥、普藥、輸液及抗腫瘤藥物等多類藥品業務、現代生物製藥的研究

與開發(「研發」)以及藥品、保健食品及食品的購銷業務(「藥品保健食品購銷業務」)。

本公司則致力從事生物製藥的研發,並擴展了在化學合成的抗腫瘤藥物領域的研發,以及生物技術在生物農業領域中的應用。同時,本集團在二零一四年初已通過合作的方式致力於體外診斷試劑產品的研發和產業化。

營業額約為人民幣611,666,000 元,較去年同期營業額約人民幣530,458,000 元上升約15.31%。本年度營業額的主要來源為海王福藥藥品的銷售收入及海王長健藥品及保健食品的銷售收入。

毛利及毛利率分別約為人民幣251,162,000 元及41%,毛利較去年同期上升約人民幣55,664,000 元,毛利率較去年同期上升約4%。

海王福藥業務

海王福藥及其附屬公司擁有17 種劑量形式藥物的40 多條生產線及超過450 項藥物生產批文。

在中國衛生部二零一三年三月發佈的《國家基本藥物目錄》(「目錄」)中,所列基本藥物品種從此前的307 種擴充為520 種,大幅度擴容了基本藥物品種;同時目錄要求二級以上醫院優先使用基本藥物。海王福藥目前在目錄中擁有210 個品種和劑型,目錄的發布對海王福藥本年度的經營有著正面影響。海王福藥及其附屬公司在本年度經營狀態正常,實現主營業務收入共計約人民幣504,612,000 元。同時海王福藥正在開展西藥片劑、膠囊劑、散劑、阿莫西林膠囊劑(專線)、原料藥生產線的GMP改造,將向相關管轄部門提交認證申請。海王福藥為了保證企業的可持續發展,亦重視新藥的研發,於本年度:(1) 完成莫西沙星注射液處方工藝核查;(2) 完成三個二類醫療器械品種許可證增項準備工作;(3) 通過了抗腫瘤新藥「替吉奧片」生產註冊現場檢查工作。於本年度結束後,二零一四年三月七日,海王褔藥獲得替吉奧片的生產批件,

重組蛋白質和多肽藥物業務

本公司全資附屬公司江蘇海王,當前重點工作為生產基地的建設、注射用重組人胸腺肽α1的臨

床試驗及注射用重組人白介素-2(125Ser) 的技術轉移工藝試驗。

藥品保健食品購銷業務

藥品保健食品購銷業務在二零一二年度及以前年度,在海王福藥及本公司有少量經營。為擴大本

集團該項業務的發展,本公司於二零一三年一月收購了海王長健,並將海王長健的業務發展方向

確定為藥品、保健食品及食品的購銷。

中成藥:

白雲山(0874.HK)

本集團主要從事:(1)中西成藥、化學原料藥、天然藥物、生物醫藥、化學原料藥中間體的研究開發、製造與銷售;(2)西藥、中藥和醫療器械的批發、零售和進出口業務;及(3)大健康產品的研究開發、生產與銷售。中成藥製造企業主要產品為消渴丸、夏桑菊、烏雞白鳳丸、華佗再造丸、蜜煉川貝枇杷膏、清開靈口服液、小柴胡沖劑等,西藥製造企業主要產品為頭孢硫脒、阿莫西林等化學製劑藥,頭孢曲松鈉等化學原料藥,預包裝食品製造企業主要產品為王老吉涼茶等。目前本集團的架構主要包括10家中成藥製造企業、2家西藥製造企業、1家化學原料藥生產企業、1家預包裝食品製造企業、3家醫藥研發企業和4家醫藥貿易企業。

2013年5月,本公司完成對白雲山股份的換股吸收合併工作,本公司換股吸收合併白雲山股份新增股份於2013年5月23日正式上市流通。2013年8月29日,本公司在香港和上海兩地的證券簡稱正式變更為「白雲山」。

製造業務

本報告期內,獨家中藥品種口炎清顆粒、消渴丸、障眼明片、華佗再造丸、王老吉保濟口服液等成功入選2012版國家基藥目錄。13年,王老吉大健康著實開展營銷渠道的深耕細作,加快銷售隊伍與客戶群的建設與管理,加大餐飲渠道開發力度,拉動餐飲消費,迅速提升紅罐王老吉及紅色瓶裝王老吉涼茶在全國範圍內的鋪貨率,使紅罐王老吉實現了快速增長。

2013年,銷售收入增長較大的產品有涼茶飲料、頭孢克肟、消渴丸、華佗再造丸系列、注射用頭孢硫脒等。其中銷售收入超人民幣億元品種13個,銷售收入人民幣5,000萬元至人民幣1億元的品種13個。白雲山製藥總廠併購一條注射用無菌粉針生產線及相關產品,其中包含頭孢唑肟鈉0.25g 規格,該規格是兒童用藥規格,同時也是全國獨家規格。本報告期內,製造業務的毛利率為39.36%,同比下降0.46 個百分點。

貿易業務

醫藥公司與廣東省第二人民醫院、梅州大埔人民醫院等多家醫院簽訂了現代醫藥物流服務延伸合作協議,采芝林藥業取得了廣州市荔灣區、海珠區、白雲區、黃埔區小區醫院及部分二甲醫院中藥房的全託管。以白雲山和黃公司、中一藥業與奇星藥業為核心的「中藥板塊營銷一體化」正順利推進;白雲山製藥總廠、光華藥業、敬修堂藥業三家企業通過共同召開工商信息交流會,加強了工商企業的溝通,促進了營銷整合。先後建立了中藥材採購、大宗原輔料採購、進口設備採購等多個採購平台,進一步加強本集團的「一體化運作」。采芝林藥業已建立了7個產地資源公司和34個中藥材GAP基地。繼續大力發展電子商務。醫藥公司的「廣藥健民網」電子商務業務年內再創新高,實現快速增長,全球最大的華人眼鏡連鎖公司—寶島眼鏡成為醫藥公司電子商務戰略合作夥伴;采芝林藥業開設的「廣藥采芝林養生堂」經過半年的運營,中藥飲片系列產品銷售達人民幣百萬元。本報告期,本集團貿易業務的毛利率為7.25%,同比下降0.57個百分點。截至2013年12月31日止,本集團的醫藥零售網點共有36家,其中,主營中藥的「采芝林」藥業連鎖店35家,盈邦大藥房1家。

同仁堂科技(1666.HK)

銷售收入為人民幣291,074.9萬元,較上年同期人民幣243,900.2萬元(經重列)增長19.34%;本集團淨利潤為人民幣50,316.3萬元,較上年同期人民幣39,954.8萬元(經重列)增長25.93%;本公司所有者應佔淨利潤為人民幣39,009.3萬元,較上年同期人民幣33,018.0萬元(經重列)增長18.15%。

年內公司共生產銷售百餘種產品,其中銷售額超過人民幣一千萬元的產品達到了三十二個;銷售額介於人民幣五百萬元至一千萬元之間的產品十八個,品種群規模進一步提高。主導產品中除牛黃解毒片系列銷售額較上年同期有所下降外,六味地黃丸系列銷售額較上年同期增長21.73%,感冒清熱顆粒系列銷售額較上年同期增長39.94%。其他增幅明顯的產品有阿膠系列、加味逍遙丸系列、杞菊地黃丸系列、板藍根顆粒系列等,均較上年同期增長20%以上。

專注研製四類主要類型之產品(分別為顆粒劑、水蜜丸劑、片劑及軟膠囊劑),

中國中藥(0570.HK)

營業額約為人民幣1,394,613,000 元, 較去年同期的約人民幣1,031,766,000 元增長35.2%;股權持有人應佔溢利約為人民幣198,463,000 元,較去年同期的約人民幣168,526,000 元增長17.8%;本年度每股基本盈利也由上年同期之人民幣9.45 分,略有提高至人民幣9.68 分,增幅為2.4%。

二零一三年二月,國藥集團通過其全資子公司-國藥集團香港有限公司完成收購本集團約56.97%股份,成為本集團之最終控股股東。並在同年十月完成對同濟堂藥業有限公司及其附屬公司(「同濟堂」))的收購,於二零一三年十一月正式更名為中國中藥有限公司。

擁有「德眾」、「馮了性」、「同濟堂」等多個歷史悠久的馳名品牌,擁有332個品種及526個品規,全國獨家產品68個。本集團有58個品種被列入新版國家基本藥物目錄,其中包括7個獨家產品(仙靈骨葆膠囊╱片劑、玉屏風顆粒、鼻炎康片、頸舒顆粒、潤燥止癢膠囊、風濕骨痛膠囊和棗仁安神膠囊)。收錄在國家基本醫療保險用藥目錄的產品超過150個,其中包括26個獨家品種。擁有一批傳統中藥古方製劑,例如保濟丸、大活絡丸、少林跌打止痛膏、源吉林甘和茶等國內知名產品。

擁有11個生產基地,共有50多條GMP認證的生產線,具備了年產顆粒劑8億包、片劑55億片、膠囊劑30億粒、藥酒1,400萬瓶、抗生素及腫瘤藥粉針1億支的生產規模、以及中藥前處理和提取產能22,000噸。於回顧年度,中成藥銷售額佔本集團營業額約83.2%,化學藥佔營業額約14.0%,生物製品佔營業額約2.8%。

十大產品銷售分析:

備註: 其中仙靈骨葆、頸舒顆粒、潤燥止癢膠囊屬同濟堂產品,為二零一三年十一月至十二月之營業額;人血白蛋白屬貴州中泰生物科技有限公司(「貴州中泰」)及其附屬公司之產品,為二零一三年全年之營業額。

神威藥業(2877 .HK)中國最大的現代中藥注射液及軟膠囊製造商

神威藥業的產品主要分為中藥注射液、中藥軟膠囊及中藥顆粒三大類,提供針對中老年人、抗病毒及兒童用藥這三大潛力優厚之市場。

同仁堂國藥(8138.HK)

業務收入由去年的333.0百萬港元增加281.0百萬港元至614.0百萬港元,增幅為84.4%,的毛利為420.0百萬港元(二零一二年:236.1百萬港元),增加183.9百萬港元,增幅為77.9%。毛利率由去年的70.9%減少2.5%至本年內的68.4%。

同仁堂國藥集團是在香港、澳門及海外市場(非中國市場)從事零售及批發中藥產品的分銷商, 並以「同仁堂」品牌經營。集團為於非中國市場推廣中醫藥文化及服務的渠道、海外分銷平台。

零售

集團於11個海外國家及地區開設零售店舖,提供中醫保健服務,例如中醫諮詢及診斷、調劑、針灸及推拿治療。集團零售店舖銷售約2,000種中藥產品,包括「同仁堂」品牌產品及非「同仁堂」品牌產品及中草藥。

批發

集團目前於香港、澳門、澳大利亞、新加坡、韓國及泰國經營批發業務。集團總共批發產品超過260種,其中絕大部分為「同仁堂」品牌中成藥。

生產

集團位於香港大埔工業邨的生產設施目前生產兩款產品——安宮牛黃丸及靈芝孢子粉膠囊。

PermaLink: https://articles.zkiz.com/?id=108148

國企改革試點——中國醫藥集團 作者:格隆匯 亞當

http://www.gelonghui.com/forum.php?mod=viewthread&tid=1849&page=1&extra=#pid4195改革方向

1.發展混合所有制經濟試點

2.董事會行使高級管理人員選聘,業績考核,薪酬管理職權試點

國企改革是下半年很多機構關心的一個選股方向,這裡就把中國醫藥集團在香港的兩家上市公司拿出來和大家探討一下。醫藥行業是在中國其實是個完全競爭的行業,外有資金實力強大的跨國企業,內有靈活的民營企業,所以相對於其他一些領域的國企,醫藥領域的國企是早早的就在市場中摸爬滾打,也理所當然的成為了央企改革重要的試點單位。

首先簡單談一下對醫療的需求,根據一些報告測算,2015年將是中國適齡勞動人口的頂峰,之後適齡勞動人口將慢慢減少,也就是說老齡人口慢慢增多。其次是隨著人均收入水平的提高,醫保與商業保險體系的完整,人們對藥品價格的承受能力逐步提高。這些都有助於推高對醫療服務的需求。這些相信大家也都知道。

在國藥集團的各家上市公司中,很早有民資進來的就是國藥控股,早在2003年,復星醫藥就出資5億佔49%與中國醫藥集團一起成立了國藥控股。並且經過多年的經營,淨利潤穩步上升,逐漸成為了醫藥分銷的行業老大。

國藥的優點是作為央企國藥集團的分銷平台,國藥控股在全國的分銷網絡很健全,基礎很好,通過引入民間資本和上市募集的資金在這幾年中經過併購迅速擴大規模,從而提升銷售。包括之前收購A股上市失敗的四川醫藥也是這個思路。

年度淨利潤

但對國藥控股來說,業務單一可能是一個潛在的問題。根據國藥控股2013年年報,其醫藥分銷業務較2012年增長23.26%,佔公司收入比例達94.46%。而公司則認為"主要是由於集團分銷業務發展態勢良好及分銷網絡進一步擴展所致"。分銷所分得的利潤其實在整個產業鏈中是佔比是相對比較少的,佔藥品終端零售價格大約10%左右,大頭都被銷售終端醫院給拿走了(大約50%)。再加上藥品分銷的毛利很低,國藥控股的毛利基本穩定在8%,這種利潤水平對企業的進一步發展會有一定障礙,所以依靠分銷不是長久之計。

| 報告期 | 2013 年報 | 2012 年報 | 2011 年報 | 2010 年報 | 2009 年報 | 2008 年報 | 2007 年報 |

醫藥分銷 | 15,786,430 | 12,755,920 | 9,548,913 | 6,480,081 | 4,390,858 | 3,574,508 | 2,899,732 |

增漲率 | 24% | 34% | 47% | 48% | 23% | 23% | |

| 醫藥零售業務 | 483,315 | 398,256 | 304,487 | 171,496 | 121,565 | 95,216 | 83,562 |

增漲率 | 21% | 31% | 78% | 41% | 28% | 14% | |

| 其他業務 | 416,870 | 424,508 | 369,081 | 271,790 | 192,162 | 149,019 | 127,727 |

總收入 | 16,686,615 | 13,578,684 | 10,222,481 | 6,923,367 | 4,704,585 | 3,818,743 | 3,111,021 |

總成本 | 15,348,763 | 12,484,424 | 9,387,011 | 6,339,780 | 4,326,129 | 3,515,248 | 2,855,999 |

毛利率(%) | 8.02 | 8.06 | 8.17 | 8.43 | 8.04 | 7.95 | 8.20 |

從上表可以看出,近年來醫藥分銷和零售的增長率以及毛利率都有所下降,

商務部日前剛剛發佈的《2013年藥品流通行業運行統計分析報告》印證了這一點:"全國藥品流通直報企業主營業務實現利潤總額202億元,同比增長16%,增幅回落0.5個百分點;平均毛利率6.7%,同比下降0.2個百分點。"

未來國藥控股的發展方向個人認為有兩點。一是向其他業務進行佈局,比方說進入醫療金融領域與交通銀行上海市分行、上海復高計算機科技有限公司達成戰略合作,發佈醫療移動支付產品「健康金」,患者在交通銀行手機端用戶可以完成掛號、交費、報銷以及查看報告,無需費時排隊。第二點則是通過試點改革挖掘企業的其他潛能。

國藥集團港股的另外一個標的,中國中藥(570),在集團的定位是中藥整合平台,而且從2013年2月收購盈天醫藥進入香港市場後又馬上收購從美國退市的同濟堂,節奏很快。並且國藥集團的規劃是到2017年通過內生性增長和外延式擴張使銷售額達到100億港幣,但前中國中藥13年的銷售額只有14億港幣,加上中藥的毛利大大超過藥品分銷的毛利,達到了60%,盈利應該是有保障的。另外就是由於購殼不到2年,集團很多資產還不能往裡裝,相信以後還會有其他大的動作。所以簡單的邏輯就是空間很大。

光從基本面上看,中國中藥也是一家業績穩定增長的企業。當然,2013並不是企業收購同濟堂後一個完整的會計年度,同濟堂2.55億的收入是只用2個月的時間錄得的,如果簡單乘以6,假設企業其他業務均保持不變都可以使公司的收入增長100%。

當然國藥集團旗下還有很多非上市公司,比方中國生物技術股份有限公司、中國醫藥工業研究總院、中國國際醫藥衛生公司、中國科學器材公司等。至於這些公司怎麼處置則要發揮各位的想像了。最後要提醒的是國藥控股和中國中藥將分別於8月22日與8月30日公佈中期報告,希望大家給予關注。

PermaLink: https://articles.zkiz.com/?id=109607

userfield談如何入門醫藥投資(1) userfield

來源: http://xueqiu.com/4777061674/31185962本人是非醫藥專業人士,但也花了一些時間和精力研究醫藥行業和股票,覺得一方面非專業人士也是可以投資醫藥股的,“醫藥投資”的壁壘比實際當個醫生要容易的多,當然如果是專業人員從事醫藥投資會有更好的自身優勢。另一方面,由於醫藥行業受宏觀經濟影響弱,優勢企業持續增長能力非常強,個人覺得是投資行業的大類中屬性比較不錯的子行業(也有王老漢賣瓜的意味吧)!

接下來說說投資醫藥行業需要的知識內容和理解深度吧!如果你要投阿膠或者片仔癀這類消費屬性更強的藥企,不需要很多醫藥方面的知識,換句話說你是在投資一個消費企業而不是醫藥企業。那麽醫藥的門外漢想投資醫藥企業需要了解哪些知識呢!

簡單的先說兩條需要了解的兩塊知識系統吧!

一個是對於疾病-治療-藥物這一條線的理解,我覺得相對來說會遇到比較多的陌生名詞,但是一般來說看過幾篇深度研報都會有所了解,當然涉及到具體標的的時候需要更深入的分析。最好能建立一個關於“疾病-治療-藥物”的知識網,對於各種藥物都能在這張網中找到定位,也就是所謂的對藥品屬性的理解!

1、疾病分類:我覺得既然要投醫藥,那麽就要了解醫藥如何治病,不需要把疾病的治療指南背下來,但是至少要知道疾病的大致分類和醫院的科室劃分,搞清楚什麽樣的病算是的大病種(醫療端和投資端對這個定義也許不一樣),醫院各個科室大約都治療什麽樣的疾病;

2、不同疾病的治療方式和藥物結構:譬如說心血管類,要知道可能涉及到什麽樣的疾病,大家可能立刻能想到的是高血壓、高血脂、心臟病等等,對應的藥物包括降壓、調脂、抗血栓等幾大類藥物,當然再往下深究會有很多更細分更細節的知識需要掌握,譬如高血壓就包括地平、普利、沙坦等級大類,調脂也包括阿托伐和瑞舒伐等各種他汀對異同;

另一個是對於藥品營銷方面的了解(其實我也不懂哈),賣藥來說相對於訂單式等其他行業的銷售模式不大一樣,一方面要在各種醫藥政策制約下進行,另一方面是涉及到廠家-藥代-醫生幾方面的互動;我覺得一個好的藥企一定要有理順的營銷體系,無論是代理制還是自營都可以,但是要在藥企和醫生之間的各個環節都有不錯的激勵機制。同時,現在國家的政策大方向對企業的營銷方式是有長期影響的,銷售模式要符合政策的隱含要求;銷售方面的幹貨少啊,有時間再慢慢展開說吧,算是個引子吧!

我不知道聊一聊這些方面的東西大家是否感興趣,之前很多球友都是想投醫藥股而不知道怎麽入門,想寫一些醫藥投資入門方面的文章!

PermaLink: https://articles.zkiz.com/?id=110213

【興業醫藥】同仁堂調研紀要:行業減速中保持平穩增長,後續有望提速 發發好運

來源: http://xueqiu.com/3283903232/31165302$同仁堂科技(01666)$ 【興業醫藥】同仁堂調研紀要:行業減速中保持平穩增長,後續有望提速

2014-08-29 徐佳熹 XYPHARMA

近日,我們調研了同仁堂,與公司高管就企業運行情況,OTC行業動態,國企改革政策等進行了交流,以下是交流紀要:

公司業務受到OTC行業減速和高端消費壓制雙重影響,逆境中獲得平穩增長:從2013年開始醫藥行業整體增長有所減速,今年對於公司而言考驗也較多。一是OTC行業受到基藥市場擴容的擠占,客源存在分流的情況,二是GSP認證對於零售批發企業影響較大,此次GSP對倉儲物流的要求很嚴,很多企業縮減了倉儲規模,造成渠道去庫存要貨量減少(部分經銷商要貨量減少了20-30%),三是高端消費受政策性影響使得同仁堂商業公司高檔滋補品面臨較大的壓力,此外2013年5月份同仁堂國藥在港上市後公司也面臨股權的攤薄和海外業務的收縮調整,因此2014年對於公司而言是壓力較大的一年。在商業方面,公司通過坐堂醫等方式拉動中藥飲片的銷售(中藥飲片的毛利潤率高於貴細藥材),還推出了一些適合家庭饋贈的親民產品;在工業方面,公司也采取了多種措施拉動一二線品種的放量,我們估計2014年H1公司安宮牛黃丸、國公酒等主力品種出現了20%以上的增長,二線品種中坤寶丸也獲得了快速發展,2014年有望成為新的過億元級別品種,同仁堂科技的阿膠也獲得了10-15%的增長。相對而言牛黃清心丸、大活絡丸等則發展比較平穩,市場競爭積累的低價品種(如烏雞白鳳丸)增出現了一定程度的下滑。展望2015年,預計在GSP改造完成渠道補庫存、高端市場基數降低恢複平穩發展等因素的影響下公司收入利潤增長有望重新溫和加速。

兩大上市子公司保持較好增速:主要工業子公司中同仁堂科技(含同仁堂國藥)實現營業收入19.26億元,同比增長14.28%,凈利潤3.79億元,同比增長22.01%;同仁堂國藥實現營業收入2.91億元,同比增長29.22%,凈利潤1.15億元,同比增長47.90%,雖然同仁堂國藥上市後股權攤薄對業績有一定負面影響,但兩大上市子公司的快速增長為公司當期實現利潤增長的加速提供了保障。從品種屬性上來看,同仁堂科技的品種梯隊較母公司更加分明(母公司在上億品種之外只有坤寶丸一個處在5000萬-1億元的級別,其他品種較小,同仁堂科技則有較好的梯隊),增速要好於母公司,而同仁堂國藥立足境外市場,商務環境相對寬松,無論在中醫診療還是開展電子商務,預計同仁堂國藥都有望成為集團內率先試水的企業。

國企改革有望逐步落實:《北京市深化市屬國資國企改革指導意見》已經發布,涉及27條框架性意見,在後續幾年中還將陸續推出50多項規範性配套文件,涉及諸多操作細節,未來對於市屬國有企業也將執行分類管理,分類考核(目前公司是屬於充分競爭行業的),從政策制定者的角度而言其方案做的很全面詳細,近期已經選擇3家企業進行董事會結構改革試點(同仁堂目前尚不在此列),也希望能夠在本屆政府任期結束之前完成,屆時希望國有企業資產證券化率能夠達到50%。我們認為雖然國企改革的政策細則落地尚需一定時間,但其大方向是明確的,未來在細則逐步明確的情況下公司也有望在股權激勵、引進戰略投資者等方面進行相關嘗試,以求進一步激發企業內生活力。

其他問題:

低價藥政策問題:公司此前已經對部分前期虧損的品種進行了提價,提價幅度均在30%以上,提價後渠道利潤也會更加豐厚,此次提價涉及品種總銷售金額在1億元左右,但目前提價並未涉及一線品種,在大品種中公司的烏雞白鳳丸、六味地黃丸等產品是具備提價可能的,但作為競爭性品種提價後渠道能否消化依然還需要銷售部門了解市場反饋情況後再做決定。

電商營銷問題:從屬性而言,公司作為具有品牌優勢,品種也很豐富的傳統中藥企業是具備將產品轉型到電商渠道銷售的可能性的,如同仁堂科技等子公司也已經有先期嘗試,但規模化進行電商營銷還需要人才的積累儲備,同時也需要各子公司間的重新定位(例如同仁堂商業公司目前有450家門店,還計劃再擴張門店,未來如果轉型電商,該公司是否需要轉型為線下體驗中心+配送中心的模式,都還有待觀察),需要一定的時間。

盈利預測:我們認為上半年公司在OTC行業增速減緩、高端消費政策壓力加大、2013年上半年高基數等不利因素下實現平穩增長符合預期,後續隨著基數效應的顯現和政策性影響的逐步減弱,我們預計公司利潤增長有望溫和加速,從中長期來看,公司品牌優勢明顯,產品儲備豐富,在國企改革的大背景下,其在營銷體系和企業管理方面也有望持續改善,作為國內不可多得品牌傳統中藥企業,在醫改深化的大背景下,公司未來也有望成為中長期的受益品種,我們預計公司2014-2016年EPS分別為0.59、0.71、0.85元,對應估值為32、27、22倍,維持對公司的增持評級。

風險提示:醫藥行業政策變化、大品種培育和營銷管理改善慢於預期。

舉報

微信掃一掃

獲得更多內容

PermaLink: https://articles.zkiz.com/?id=110239

中期Review: 四環醫藥、港通、上海復旦、中國安芯 投資之旅 TRENDALYSIS

http://trendalysis.blogspot.hk/2014/08/review_29.html近來有個『不尋常的喜好』-清早起床到披露易看上市公司公告,除了追看心水股的中期業績,也會八卦向來不關注的公司,覺得供股或重大交易披露的公告,蠻有趣的。這個另類新興趣,純粹好奇,不為分析。我估這是好現象吧!面對選股投資,不會『做嗰行厭嗰行』,而是越來越投入,並從中發掘有趣之處。

回歸正題。我曾分析的四環醫藥、港通控股、上海復旦和中國安芯,都在這星期公佈中期業績。我試著簡短撮要和分享睇法。

1. 四環醫藥(460.HK)

四環醫藥(460.HK) 的中期業績,VIS 只有4分(10分滿分),代表公司營運狀況平穩,但不是處於高增長狀態。截至2014年6月30日(以下為人民幣)

- 營運收入:~20億 (2013:23.24億,-14%)

- 經營利潤:9.47億(2013:6.45億,+48.5%)

- 淨利潤: 8.33億(2013:6.20億,+34.4%)

四環醫藥主要銷售心腦血管產品,佔總銷售額的94%。今年上半年的銷售收入下降了14%,因為調低了部分藥物的出廠價,而且某些藥物的銷售量下跌。公告詳細列出各種藥物的銷售情況,讀者可自行查閱。可是,經營利潤和淨利潤顯著上升,除了獲得的政府補助有所增加(從1.47億增加至2.26億),亦因為分銷成本大幅下降。公司持有的現金和可出售金融資產,合共約23億元,沒有銀行貸款。財務健康。不派中期息,資金會用於未來收購。

管理層指下半年會開拓新市場,兼且部分藥物的銷售應該更為出色,但我縱觀不同藥物的銷售情況,認為難以估算增長率,加上未披露未來的收購對象,我認為預期中的高增長步伐會稍為放緩。既然我的目標價$5.5 已到,會選擇先離場。未來有機會了解更多其藥物和內地銷售情況,再考慮投資。

2. 港通控股 (32.HK)

港通控股 (32.HK) 的中期業績亮麗,VIS 達8分,顯示營運增長迅速。截至2014年6月30日,(以下為港幣)

- 營運收入:1.67億(2013:1.21億,+38%)

- 經營利潤:3600萬(2013:-245萬,扭虧為盈)

- 隧道收入:2.23億(2013:2.03億,+10%)

- 淨利潤: 2.61億 (2013:2.05億,+27%)

先前看中港通控股,完全是看中西區海底隧道的收入。除了隧道的貸款已還清,車流量和隧道費都錄得穩健增長,而且現金流強勁。港通屬於傳統穩健的公用股。中期業績最驚喜的,不是西隧收入的增長,而是駕駛學院和電子隧道付費系統的38%營運收入增長,以及錄得經營利潤。公司財務穩健,持有現金15億,沒有銀行貸款。現價市值不足25億,市盈率僅5.6倍,值得投資。

3. 上海復旦(1385.HK)

上海復旦(1385.HK) 的中期業績普通,VIS 為5分,顯示營運狀況平均。截至2014年6月30日,(以下為人民幣)

- 營運收入:3.70億(2013:3.86億,-4%)

- 經營利潤:1.83億(2013:2.01億,-9%)

- 淨利潤: 6,649萬 (2013:8039萬,-17%)

營運收入和利潤令人失望,亦讓我跌眼鏡。本以為中央加快全中國專用金融IC卡,上海復旦會受惠,怎知道彼長此消,金融IC卡的芯片銷售,沒錯是錄得增長,但整體收入卻被舊有的安全和識別芯片拖累,亞太區這塊高銷量高毛利的市場放緩,導致整體業務錄得倒退。持有現金約3.2億,沒有負債,而上半年經營現金流入約3.7億,財務穩健。

由於金融IC卡的銷售增長,被其它業務抵銷,難以估算下半年的業績或增長潛力。現價只屬合理,不貴亦不便宜。

4. 中國安芯(1149.HK)

中國安芯(1149.HK) 的中期業績相比去年上半年大倒退,屬意料之內。這情況計算VIS 並不管用。2014年上半年公司似乎沒做過甚麼生意,營業收入倒退超過9成。很驚人的數字,較我預期稍差,但相比去年下半年,沒有嚴重惡化。公司『持盈保泰』,持有現金約21億,沒有不務正業拿錢去投資。早前簽署的顧問服務,由於顧問未能履行,公司不需要付費,減低了支出。若以持有的現金和零負債看,公司財務穩健。可是早前奪標的政府項目,未知是否能如期開展。既然做生意,當然要『貨如輪轉』才能創造價值。這大概需要時間顯現。另外,公告指年初洽談的收購有變數。若收購不成功,則我先前估算的全年盈利數字會有改動,這的確帶來不確定性。

業績公佈後,股價未有大幅下跌,估計半年業績和去年下半年相差不遠,市場早已消化了。技術角度看,先前是$0.88 應已經是低位。

PermaLink: https://articles.zkiz.com/?id=110591

【生物醫藥】最熱生物技術上市公司TOP5 賽默飛居首位 BlackPuma

來源: http://xueqiu.com/5232498753/31330397原文來源:儀器信息網

由於FDA對於特殊藥物的審批已加足了馬力,因此,資金大量湧入了生物技術領域。許多領先的生物技術公司坐擁大量現金,這使得他們在2014年的最後4個月可以投入大筆研發資金以進入2015年。這些公司可以向生物技術產業提供相關的產品和服務,並從中受益。

生物技術公司的資本募集已從2012年9億美元飄升到了2013年的60多億美元,預計到2014年底將會再增加50-60億美元。這些聽起來像是“舊新聞”,但事實上,這筆資金中的大部分還沒有花掉。

下面讓我們來點評一下被特別看好的5家生物技術上市公司:

NO.1 Thermo Fisher Scientific

$賽默飛世爾科技(TMO)$

作為一家質譜、液相色譜和氣相色譜、光譜儀器制造商,賽默飛世爾2013年銷售額達到了130億美元,凈收益12.7億美元。其每股收益(EPS)仍在繼續增長,上一季度每股盈利增長了30%。賽默飛世爾市值大約為490億美元。

不管是利潤、銷量,還是市值,賽默飛世爾都不算是最大的,但仍不妨礙其成為這一群體中的“大人物”,在幾乎所有其他的方面都領先於同行。目前,賽默飛世爾在850億美元目標市場中已占據了170億美元,使其成為了研究工具和消耗品的最大供應商。多年來,賽默飛世爾大規模地投入研發——不錯的是,賽默飛世爾已獲得了回報。

NO.2 PerkinElmer

$PerkinElmer(PKI)$

珀金埃爾默生產色譜、光譜、手術燈、光纖溫度傳感器和成像讀取器,2013年公司年銷售額為21.7億美元,凈收益為1.66億美元。相比而言,珀金埃爾默的利潤和銷售額比賽默飛世爾要小很多,所以珀金埃爾默的市值剛剛超過50億美元。

在股票交易中規模很重要,但並不是越大越好:珀金埃爾默的定位是從第三世界國家中獲益,通過努力改善他們水質問題,因為珀金埃爾默是一家環保測試儀器的領先供應商。

NO.3 Pall

$Pall Corp(PLL)$

頗爾公司致力於開發過濾、分離和凈化技術,這是生物技術研究中必不可少的手段。截至2013年7月31日,頗爾公司在該財年的銷售額為26.5億美元,從中獲利5.75億美元。頗爾公司市值已達到了94.3億美元。頗爾公司最近的增長數字很有前途。在過去的三個季度,其每股收益的年平均增速為14%,上個季度

頗爾公司最近的增長數字很有前途。在過去的三個季度,其每股收益的年平均增速為14%,上個季度加速增長了23%,銷售額則提升了12%,這比該公司三年2%的平均銷售增長率要好得多——頗爾公司逐漸感受到了生物技術的熱潮。頗爾公司擁有一個航天部門,但其精密過濾產品可以應用與生物技術產業,一定量的生物技術公司資金群或將以各種形式接近頗爾公司。

NO.4 Illumina

$Illumina(ILMN)$

Illumina主要制造大規模遺傳分析集成系統,是生命科學工具的主要市場參與者。2013年該公司銷售額為14億美元,大部分來自與芯片和基因測序設備,去年Illumina公布的利潤為1.25億美元。該公司市場剛剛超過了250億美元。

經濟的疲軟影響了Illumina昂貴的科學儀器的銷售,但是Illumina擅長的基因測序市場是一個具有強勁增長潛力的年輕市場,Illumina擁有最大的基因組測序設備基地,並且該基地一直在穩步增長,將會為帶來利潤率較高的消耗品的更大銷售業績。

NO.5 Danaher

$丹納赫(DHR)$

丹納赫制造生產水處理和油氣回收設備、燃油供應機、用於科學研究的數字成像系統。2013年該公司銷售額為191.2億美元,凈收益為27億美元,目前是這一群體中銷售額和凈收益迄最多的公司,同時535億美元的市值處於業界領先地位,但其預估2015年11.5%的增長率可能會將頭把交椅輸給賽默飛世爾

不過,就算你將這支最大的股票稱為“失敗者”,那丹納赫都將是一個堅實的“失敗者”精英。丹納赫旗下的福祿克是手持電子測試儀器市場的領導者,吉爾巴克維德路特是燃油供應機頂級零售商。丹納赫的業務已擴展到了生物技術,但隨著熱門能源服務市場的不斷曝光,不是“純玩”生物技術這一點對丹納赫來說可能並不是一件壞事。

===分享價值資訊===

【歡迎關註BP公眾微信賬號,微信號:black_puma】

PermaLink: https://articles.zkiz.com/?id=110891

金天醫藥(2211):能像廣場舞大媽一樣翩翩起舞嗎?

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=2338&extra=page%3D1|

本帖最後由 晗晨 於 2014-9-14 17:07 編輯 金天醫藥(2211):能像廣場舞大媽一樣翩翩起舞嗎? 作者:格隆 之所以把金天拎出來討論,是基於如下幾個原因: 1、格隆一直喜歡醫藥行業,無論牛熊市,這里幾乎都能給你帶來超額收益。而且,隨著生活水平的提高,醫藥健康將必定是未來大牛股的溫床; 2、在醫藥生產與醫藥流通這樣一個產業鏈上,過往一般都是有核心研發與核心藥品的生產企業居於要價能力更高的位置。但隨著藥品越來越商品化,以及藥品銷售零售占比不斷上升的趨勢,具備地理排他性、不可複制渠道布局的醫藥流通企業要價能力已越來越高; 3、估值太便宜。 下面我們分三個邏輯層次討論一下公司:有多便宜?市場因為什麽疑慮給予公司較大的估值折扣?這種估值折扣的理由充分與否? 一、有多便宜? 金天醫藥是中國東北地區領先的醫藥零售商及分銷商之一。金天醫藥主要在東北地區經營藥店連鎖,以及向其他區域性連鎖企業分銷產品。截至目前,公司在中國東北地區擁有838家零售藥店,其中在香港有4家零售藥店,全部為自營藥店。 我們先看看中期數據。從公司2014 1H中期業績來看,目前,零售連鎖業務占收入的47.1%,分銷業務占比52.9%,同時,兩者毛利率均不斷上升,2014 1H零售連鎖業務達到40%;分銷業務達到20.4%,集團綜合毛利率約為29.7%。從財務數據上看,公司處於高速擴張發展時期。

來源:公司資料、2013年度報告及2014年中期業績公告 在收入和毛利率增長的情況下,為擴展業務,加大宣傳,公司的費用小幅上升,2014 1H經營利潤同比增長51.9%;凈利潤同比增長48.4%,達到2.23億RMB。

估值方面,以現在的市值約61.8億港幣計算,假設下半年經營不出現重大問題,按照公司管理層給出的保守指引,全年凈利增長不低於30%,2014EPE僅11倍左右(實際上上半年的業績已經明顯好於管理層給出的指引),這在整個醫藥行業中,算非常低的估值(比如醫藥流通行業龍頭國藥控股(1099)估值在25倍左右但盈利能力與增速遠低於金天醫藥這種民營流通企業。國內A股上市的一心堂估值則超過50倍)。 二、市場的疑慮在哪里? 事實上,相信有不少人看到了金天醫藥的低估值。但市場一直存在質疑,導致很多投資者遲遲不敢確定是否這是一支低估的公司。總結一下,市場對金天的疑慮主要集中在兩個方面: 1、集團從上市以來毛利率一直高於行業平均水平,並且還在不斷提高,投資者懷疑其可能財務中有水分; 2、自上市以後,金天集團給投資者交出了一份比較滿意的答卷,一直維持著高增長的態勢,但是接下來的發展,老路是否行得通,高增長是否可以持續? 就上述兩個市場上普遍存在分歧的方面,格隆簡單談談自己的理解。 (一)、高毛利率,高凈利潤率的問題 集團管理層的解釋是,集團的高毛利率和高凈利潤率得益於高毛利率的產品組合、創新的直供模式、集中采購平臺和低運營成本。 (1)、品牌高毛利產品 管理層表示品牌高毛利產品是業務增長的核心。 公司目前有授權產品412個,四個主要的品牌:禦室(高端中藥及保健品);康醫生(高端西藥);社區醫生(低價普藥);淘氣貓(兒科用藥),這四個品牌類似於OEM,委托加工,模式類似於Nike,Addidas;甚至很多奢侈品都采取此類模式(LV; Prada; Armani)金天委托有生產批文的企業代工生產,用自己的品牌進行銷售,這樣的模式可以有效控制成本,比傳統方式低很多,同時也有利於擴大宣傳,形成品牌效應,所以在零售價略低的情況下,仍具有一定的高毛利空間。 另外,集團具有1015種獨家分銷品牌產品,集團不斷通過調整產品結構,加大品牌高毛利產品的份額,使得整體的毛利率提高,同時,高毛利產品自身的毛利率也處於連年上升的趨勢,截至2014 1H高毛利產品毛利率達50.4%,2013年為44.6%,高毛利產品占公司總收入比例從2013年同期的25%,升至20141H的27%,總毛利潤占比由37%升至46%。 公司披露未來的發展戰略還將繼續加大品牌高毛利產品的數量,進一步優化產品結構。公司在2014年6月榮獲美捷誠(McJayden)授權為大中華地區總經銷,主要包括大中華地區及新加坡的醫療,醫藥,保健渠道,以及東北三省所有可銷售乳制品的市場以及金天集團下屬的零售店,同時公司計劃引進香港及國際品牌,這些都是公司未來的看點。 可做對比的是同業A股上市公司一心堂的數據,其零售業務毛利率也在40%以上,且報表中披露上半年毛利率提升的主要原因中也有 1)良好的采購渠道降低采購成本 2)采購規模決定了公司對供應商的議價能力 3)與供應商的合作生產使生產廠家的部分費用轉化為公司毛利 這三條金天醫藥都在某些程度上實施或者正在加大實施力度。所以,公司零售連鎖業務毛利率達到40%,綜合毛利率29.7%並不算突兀。 (2)、創新的直供模式,集中采購平臺 分銷業務的高毛利還得益於公司創新的直供模式。該模式取消了中間的一級分銷商,二級分銷商等環節,直接由金天集團連接上遊制造商和下遊零售終端,這種模式省去了中間競爭和不必要的費用。對上遊制造商而言,金天集團為其提供集中采購原料,輔料,包材等,以降低其成本;給予品牌營銷的規劃;適度提供資金支持,如預付定金。對下遊零售終端而言,金天集團開展了通過商學院和藥店聯盟,培訓其營銷方法等增值活動。金天的分銷業務,還存在著推廣的元素,不僅僅是渠道,這一點,類似之前格隆分析過的先鋒醫藥(1345)的非愛爾康業務,之所以比愛爾康業務毛利率高,就是因為其業務中有推廣角色。整個分銷業務中,直供模式占收入比例2014 1H為39%,2013 1H為26%, 直供模式毛利率為 37.6%,所以金天分銷業務的毛利率高於同類企業。 (3)、低運營成本 在公司品牌宣傳方面,公司靠走群眾路線,組織特色活動,降低銷售費用,有時候活動還會受到廠商支持,活動費用大大低於廣告。零售業務方面,公司主要定位在二三四線城市,租金約為一線城市的1/3,工資水平約為1/2,公司也通過長期鎖定租約的形式,降低租金,大大節約了零售費用。分銷業務方面,通過聯盟推廣,費用率較低。 (二)、高增長的問題 零售業務方面,由於藥店藥品和保健品直接銷售給消費者,所以把握好客戶終端顯得尤為重要。公司采取走群眾路線,目前店面838家,會員突破102萬,且單個會員的人均消費呈上升態勢,2014 1H已經達到399元(半年數據),來自會員的消費占零售業務收入的40%以上。金天集團定期為會員組織各種大型活動,此類活動成本低,且影響力大,比如愛心操(形式類似廣場舞)就是其中的一種,通過類似的社區活動,豐富二三四線城市居民的業余生活,潛移默化的使得消費者對品牌產生認可和信任。金天的零售模式可以總結為產品多為小藥廠,低成本產品,采取讓利給消費者的手法,擴大盈利。這種有點類似於廉價航空,低成本,有固定的受眾群體,偏愛較低價格,並且較忠實。 在業績會上,管理層表示,集團2014年零售藥店收購目標是150家店,20141H已完成收購40多家,7,8月份又陸續收購了20多家,截至8月底,2014年收購計劃已經完成了70多家,下半年收購會進入高峰期,預計150家的收購目標問題不大。公司目前報表披露現金16億多,公司具有充足的資金下半年進行收購,擴張。 分銷業務方面,前面提到的,公司通過提供增值服務與上遊關系良好,通過組織醫藥聯盟穩定與下遊關系,通過金天商學院為員工和客戶提供培訓課程。金天向下遊的分銷商提供的不僅是產品,也有分銷經營理念。所以,在分銷業務的擴大上具有優勢。 此外,公司宣布進軍醫藥電商也是未來的增長點,同時,公司將繼續優化產品結構,之前提到的奶粉和其他高毛利產品都是未來的看點。 三、公司能夠看到的風險點 1. 宣傳過度事件 今年3月,內地新聞報道“禦室金丹氣血雙補丸”的藥品銷售,因刊播的廣告中含有任意擴大產品適應癥範圍,絕對化誇張藥品療效誤導消費者,被天津藥監部門叫停。對金天集團產生了不利影響。作為對自有品牌的推廣,宣傳是必要的,但是事件本身給投資者造成了很不好的影響,以至於市場質疑金天公司的質地,是不是很多產品存在類似情況?是否很多忠實客戶還被蒙在鼓里? 2. 是否真的抓住了客戶終端? 從金天的宣傳和相關報道中,可以看到金天集團零售業務的客戶具有一定的忠誠度,也是集團高速增長的動力之一。但是,這些不做草根調研很難真正確定真偽。我們無法真正了解東北當地零售的需求和需要,無法確定是否金天在當地消費者的口碑真的如同企業宣傳的一樣好。如果那些跳愛心操的大媽突然喜歡網上購物了怎麽辦,還會記得金天嗎?(還好,金天已經開始布局醫藥電商) 3. 分銷藥品缺乏披露 金天集團分銷業務的產品缺乏一定的披露,不能確定其市場空間,未來前景等。 4、相關盈利模式與財務數據的時間檢驗有效性 公司上市時間不長,其盈利模式與數據的時間檢驗有效性還欠缺。 總結下來是,金天集團盈利模式獨特,創新,如果被證明公司財務數據真實,未來增長穩定,必定不會是現在的估值水平。但另一方面,由於獨特和創新,短時間內也難以被市場充分理解和接受,所以金天還需要時間的驗證。一旦時間驗證其模式的可行性與真實性,市場是不憚於給予其高估值的,格隆前後重點分析過的康哲(867)、先鋒醫藥(1345)都是類似典型的案例:在高增長初期,市場給予較低估值,隨著時間推移的不斷證明,估值水平水漲船高,不斷擡升。 |

PermaLink: https://articles.zkiz.com/?id=111814

Next Page