|

崩盤之後,初步回穩,但是A股的危機解除了嗎?深入股災現場,「災民」們其實不如想像中悲觀,他們對於後市仍有期待。這種莫名的樂觀,就像1987年的台灣股民,而若回望歷史,這些股民堆砌出來的牛市,不能隨便宣判結束。 製作人•楊紹華 撰文•周岐原、林心怡、楊紹華、歐陽善玲七月十三日星期一上午九點三十分,中國上證、深圳指數雙雙開出平高盤;營業廳內,股民照例群聚交頭接耳,其中,絕大多數顯得氣定神閒,沒有太激烈的情緒波動。一切看來,似乎只是另一個平凡無奇的尋常交易日。

股民們彷彿忘了,不過就在五天前,他們身處的中國股市,才讓全球金融市場目光焦點從歐洲希臘瞬間東移。七月七日,滬深兩市二七七六檔個股中,有超過一千七

百檔跌停;七月八日,則出現了超過半數、一四二九檔股票停牌怪象。「全線崩盤」外加「交易假死」的驚世紀錄,連結到六月中旬以來急跌逾三成的上證指數走

勢,「中國金融危機」之說,儼然已經超過瀕臨破產的希臘,被視為全球金融眼前最凶惡的一隻黑天鵝。 但是,如果走進第一現場,你會意外發現一種「莫名的樂觀」,許多中國股民即使已經受傷慘重,他們不但沒把陸股看作黑天鵝,甚至,仍然堅信它是一隻會下金蛋的金雞母。

「七八股災」之後,當局以更大的力度祭出救市政策,包括大股東不得賣股、對證券公司提供人民幣二千六百億元(約新台幣一兆三千億元)信用額度等,股市隨後

終見回穩。然而這個已經證明會對台灣、亞洲、全球股市帶來劇烈波動的黑天鵝,真的已經遠離了嗎?對於陸股的後市又該如何定調? 股災後現場觀察 當局救市,股市止跌回穩「莫名樂觀」 黑天鵝彷彿不存在要回答這些問題,必須先從在地股民的情緒來看,畢竟陸股交易量九成來自散戶,去年第四季以來牛氣逼人,主因就是數千萬的新增股民轟然進場;六月以來的崩跌,主要也是來自散戶資金的瞬間逃殺。

「這一輪崩下來,我大概掉了人民幣三百萬元(約新台幣一千五百萬元)。」說話的是劉正泰,一九九二年出生的「九○後」股民,今年六月剛從復旦大學財務金融

系畢業。從任何人的標準來說,人民幣三百萬元都不是一個小數字,更何況對於這樣一個剛剛畢業的初生之犢。然而,談起股災,劉正泰的口吻卻是顯得雲淡風清。 「原本的股票部位有五百萬元,現在只剩兩百萬。但我把『場外配資』的部位都結清了,現在完全是現金操作。」所謂配資,就是八○年代台股投資者熟悉的「丙種」,屬於一種「地下金融」。

去年十一月以來中國力推股市,政府登高一呼,炒股成為炒房之後的新全民運動,地下金融也隨之快速膨脹,據統計,目前透過地下金融進行的融資金額已達人民幣

兩兆元,主要即是配資公司向銀行借錢之後,再以五到十倍不等的槓桿度,對股民放款買股。去年第四季以來的A股急漲,場外配資所提供的資金能量被認為是重要

動能,當然,股市在六月反轉之後,因為配資所引發的斷頭賣壓,也被認為是崩盤式下殺的主要原因。 九○後的劉正泰,即是透過配資公司提供的超高槓桿大幅提高股市部位。事實上,他雖然年紀輕輕,但對股市操作已小有心得。 大玩槓桿,年輕人還敢衝九○後股民:我是靠投機吃飯! 大二那年,他就參加了模擬投資競賽,得到上海區第六名,雖想在真實的股市裡大顯身手,但遠在雲南的家人根本不懂什麼叫股票,也不願意金援劉正泰。那是二○一三年,全中國的A股自然人帳戶約為一.七億戶。

直到去年下半年,劉正泰察覺,上證指數突破二千點後,又緩緩逼近三千點,「指數漲五成,這就是牛市來臨了!」劉正泰難忘當時的興奮,為了擴大本金,他在微

信上開立兩個社群,講解自己學習的投資知識,並且請人整理成筆記,每份售價人民幣八十元。仰賴這一招,劉正泰從數千位渴求股票知識的投資人社群裡,快速積

累人民幣數十萬元本金,加上同學們聞風而來加入的部位,總共湊到人民幣五十萬元。

據統計,至一五年六月底,中國的股票帳戶數已達二.二五億戶,與兩年多前劉正泰「借不到錢」相比,情況不可同日而語。並且根據統計,在今年第一季中國的七

五○萬新增開戶數當中,八○後的年輕族群即占六成以上。「我在大二的時候,本科(大學部)幾千個學生,不到一百人投資股票,現在起碼有二千人。」劉正泰

說。

這群年輕炒股新手,需要資金也很敢衝,就像劉正泰一樣。在湊得人民幣五十萬元後,達到開設融資券帳戶的門檻,透過一倍槓桿的融資,劉正泰開始了「百萬操

盤」的日子。這還沒完,今年初,他又找到一家配資公司,提供五倍槓桿融資,於是所有本金加上槓桿,讓劉正泰的操作部位達到人民幣五百萬元。 「我是靠投機吃飯!」手裡握著兩支iPhone 6 Plus、手腕戴著剛剛上市的Apple Watch,劉正泰以此形容自己的敢拚敢衝,他的眼裡沒有大型股,專心鎖定創業板、中小板的股票。

他的一切描述,完全符合著陸股這一輪暴起暴落的背景環境;有趣的是,在外界已把「超級泡沫」與陸股畫上等號的此際,剛剛失去人民幣三百萬元的劉正泰卻仍顯

得信心滿滿,「和房市比起來,股市還是更有前景的,因為現在政策支持嘛,我想,行情整理過後,還是會慢慢上去的!」他篤定地說。

抱股不放,等待翻身機會中國大媽:基本面好

只是得調整像他一樣堅信政府會力拱股市的中國股民,不在少數。六十一歲的退休族石大媽,也是這波股災的受害者之一。「虧得厲害嘍,虧一百多萬元(人民幣)

呢!」石大媽苦笑說,雖然股災沒讓家裡經濟受影響,但家人買進了二萬股藥業股──保齡寶,最高漲到十九元,正在猶豫是否該賣出,家人極力反對,「說這股一

定上二十二元。」但是股價隨即崩跌,保齡寶不僅沒見到二十二元,還狂跌至九元,「接著竟然停牌了!」石大媽難掩氣憤:「想賣都沒得賣。」那麼,接下來呢?

雖然嘴裡抱怨連連,但石大媽還是打算抱著股票繼續等,「保齡寶的基本面還是相當好,只是總得調整一下嘛!」獨資經營設計工作室的高婕,是在今年四月間才匆

匆進場,一共買進五檔股票,開始時當然賺了一波,但隨後出現下殺,忙於工作無法看盤的高婕,立即陷入套牢。她雖然察覺事態嚴重,並將其中四檔持股出清,但

唯一留下的順絡電子,也從最高的三十九元一路殺到停牌前的九元,高婕投入的二十萬元被套牢,目前剩下不到十萬元,已經虧損逾半。 「用上海話說,這就是『跌到你的肉』、會很痛苦的程度了。」高婕苦笑。但是一談到未來,她仍然十分看好,「因為政府方向依舊是朝牛市走的。」她又泛起微笑說。

在一個全世界都在為其擔心的市場裡,中國股民所展現的信心,的確像是一種莫名的樂觀。部分外資對此提出了科學解讀,瑞銀中國首席經濟學家汪濤就指出,即使

股市大漲、散戶激增,但目前股票資產占家庭金融財富的比率僅約兩成,若把不動產納入,占比更會降到一二%左右;相對的,存款仍是最主要的家庭財富持有方

式,約占五四%。換句話說,股災雖然發生了一些跳樓事件,但整體而言,對中國家庭的影響料應有限。 另一方面,熟悉股票市場歷史演進的資深投資者,則從歷史觀點分析中國股民的不可思議。

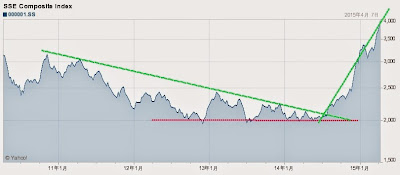

「陸股自去年下半年以來到目前的發展情況,的確與一九八七年至九○年間的台股走勢如出一轍,都是在相對封閉與不成熟的市場下,出現暴漲暴跌的走勢。」凱基

投顧董事長杜金龍說。他也根據台股當年的經驗,對現在的陸股後市提出判斷:「行情仍有機會回升,只是需要時間反覆打底之後再攻。」這個判斷怎麼來的?杜金

龍攤開台股月線圖說故事。 杜金龍家裡的保險箱,存放著好幾個硬碟,裡面只有EXCEL檔案,記載著一九六二年證交所開張以來的所有台股資訊。故事,從八七年七月十五日開始說起。這一天,台灣解嚴。 陸股複製台股歷史

封閉市場,容易暴漲暴跌一九八七年變「瘋牛」

兩月跌五成「解嚴之後,央行實施近四十年的外匯管制正式放寬,台幣持續升值,部分熱錢流入股票市場,加上外貿出超大幅成長,上市公司業績轉佳,同時國際股

市大漲,帶動台股在當年七月二十五日突破二千點……。」歷史充滿巧合,台股當年的瘋狂故事起點,和這一輪陸股「瘋牛」行情的起點幾乎相同,兩千點。「當年

台股漲跌幅僅有五%,但加權指數牛氣沖天,十月一日,指數達到四七九六點。」杜金龍悠悠地帶過這兩個多月,一段台股漲幅達到一.四倍的瘋狂期間。 牛市來得太急太快,就像中國當局在六月上旬開始嚴格控管場外配資一樣,一九八七年的台灣,政府也在十月間開始出手打泡沫,「十月二日,調查局開始約談丙種經紀人。」手段直接,但在一個不夠成熟的市場,卻會造成重大衝擊。

「接下來,大戶急著賣出手中持股,剛好在十月十九日又遇到華爾街的『黑色星期一』,整個十月,台股就像現在的陸股,閃電崩盤。」杜金龍指著當年十月的一根

兩千點長黑棒,「十月二十七日,政府還宣布每日漲跌幅限制從五%縮小為三%。」對比現在的陸股,雖未限縮漲跌幅,但半數停牌對於「消化賣壓」的牽制作用,

也與縮小跌幅相去不遠了。 「到了年底收盤時,指數回到二三○六點,幾乎就是七月開始飆漲時的價位。」但你以為「兩個月跌回原點」,或者「兩個月跌掉五成」的走勢,能夠據此宣判當年的台股牛市已死,那麼,你就大錯特錯。市場的牛氣並未消失,反而在進入一九八八年後,牛氣更盛。

觸底反彈,再漲二.八倍大跌三千點後

九個月後竟衝破萬點「市場銀根寬鬆,政府與民間積極投資,在這些經濟基本面之外,更重要的是台股開戶數大增。」杜金龍回憶,「台股開戶數在一九八五至八八

年間激增四倍,從不到一百萬的開戶數,至八八年達到五百萬戶。」這股瘋狂的炒股力量,也與現在的中國股市如出一轍。 台股自年初開始觸底反彈,股價持續大漲至九月二十四日的八八一三點高點,又是一波超過二.八倍的漲幅。接下來,大事發生了,就在指數創下八八一三高點的這一天,時任財政部長郭婉容宣布復徵證所稅,引發連續十九天無量暴跌,指數一路下殺三千點,直抵五千七百點價位。 連續兩年上演衝高後大逃殺,台股的牛市死了嗎?不,牛市仍然持續中。 一九八九年,台灣新證券商紛紛設立,地下投資公司與新興主力竄起,主力群炒作小型股與投機股,以籌碼戰主導行情,指數在六月間首度突破一萬點大關。

七月,行政院宣布嚴打違法吸金的地下投資公司,七月十三日,地下投資公司龍頭鴻源宣布暫停出金,那一天,台股重挫三二○點,但這仍然擋不住台股多頭氣勢,

指數持續上攻,九月攻抵一○八四三高點。至一九九○年,台股再度噴出,直抵當年二月十二日、至今無法再次企及的一二六八二點。 陸股後市怎麼看?

雖會修正,仍有機會再起不能因一次崩跌

急著宣判牛市已盡相對於台股當年的背景環境,與現在的陸股的確頗為神似,不同之處,在於目前陸股只是經過第一回合的暴漲暴跌。杜金龍分析,陸股本波從一千

八百點低點起漲到五千一百點後,回跌至三千三百點,未來還有再跌三成的空間,也就是下探至二三一○點;不過他也再次強調,行情總有再起的機會。

杜金龍所提出的修正滿足點,與中國玫瑰石管理首席經濟學家謝國忠相去不遠,謝國忠認為,陸股去年以來的牛市是,「從兩千點開始借錢炒起來的,現在開始去槓

桿,也該回到兩千點附近。」技術面分析名家蔡森所提出的修正滿足點相對樂觀一些,認為目前的主要支撐有二,首先是三月十四日帶量突破整理區的三三七七點至

三六二三點區間,「跌破的可能性不大,」但若跌破,「最壞情況就是跌至去年十二月九日『驚世換手巨量』的區間,二八三四點至三○九一點。」去年以來一路精

準預言A股走勢的投資名家劉俊杰,同樣認為中國股市正在上演台股一九八七至一九九○年間的大行情;他表示,上證指數三五三五點應可確定為這波中期整理的低

點。 如果依照上述的劇本,即使陸股仍有下修可能,但無論從指數修正空間、對實體經濟的影響等層面來看,應該都不至於釀成「風暴」等級的災難,對台股的影響也能在控制當中。不過,仍有業界人士提出警告,如果中國的掛牌企業不斷玩弄「停牌遊戲」,台股、港股仍將受到直接牽連。

理由是這樣的:多數基金公司都會規定,當基金所投資的股市中「有任一市場休市」,該檔基金就會「暫停贖回」,藉此避免「投資人大量贖回,經理人卻無法賣股

換現」的情況。但這一回,有投資於中、港、台股市的大中華基金面臨強大的贖回壓力,A股卻有半數停牌,「賣不掉、也不符合基金停止贖回條件」,結果,就是

經理人必須大量賣出港、台持股以應付贖回壓力。 歷史總是不斷重複,現在的中國股市,無論從股民心態與官方動作來說,像極了當年轟然噴出的台北股市,當然,不能就此斷定陸股也會像當年的台股一般,幾番波折後創下一個未來難以想像的頂天高點,但至少,不能因為一次崩跌,而急著宣判牛市已盡。 跌跌撞撞的「暴力救市」 ── 7/1~7/9中國振興股市措施與影響6月初,中國證監會為讓股市「去槓桿化」,要求券商查明場外配資狀況。此舉一出,引發陸股6月股災,於是當局為了救市卯足全力,然而一路走來,跌跌撞撞。 措施 效果 7月1日 證監會擴大券商融資渠道,券商可自主決定強制平倉線 無效,上證指數連續兩日下跌逾5% 中金所闢謠QFII、RQFII利用期指作空A股傳聞不實滬深交易所降低交易手續費30%,降低過戶費33% 7月3日 證監會相應減少IPO家數與金額 連續兩日大跌5%後,隔日上漲2%回應證金公司資本金從人民幣240億元增資到約1000億元,提高流動性 7月4日 21家券商承諾買進人民幣1200億元ETF,並且近期內不減持股 官方下令買股被稱為A股護盤「國家隊」,但次一交易日市場信心未見恢復25家公募基金宣布積極申購偏股型基金 7月5日 人民銀行將協助通過多種形式給予證金公司流動性支持 嚴查作空被認為破壞市場機制,7/7跌勢擴大證監會強調將大幅減少新股發審;嚴查惡意作空、利用股指期貨進行跨期現市場操縱等違法行為 7月8日

人民銀行積極協助證金公司獲得充足的流動性 「國家隊」力度加強,且限制大股東賣股,雖有過度干預市場之議,但隔日上證指數大漲近6%

證金公司向21家券商提供人民幣2600億元的信用額度,用於自營增持股票財政部承諾不減持所持有上市公司股票證監會要求大股東董監6個月內不得減持持股

保監會提高壽險資金投資藍籌股票監管比率至10% 國資委要求股市異動期間,央企不得減持控股公司股票 7月9日 證監會允許銀行對股票質押合理調整平倉線,鼓勵銀行為證金公司提供同業融資 上證指數隔日維持中長紅,股災暫告化解公安部會同證監會排查惡意賣空線索證金公司提供充裕資金用於申購公募基金,在銀行間市場發行規模為人民幣800億元的短期融資券 資料來源:財新網

暴起暴落!陸股正在走

台股28年前的老路1987~1990年台股指數與大事紀凱基投顧董事長杜金龍說,現在的陸股,正在重演1987至1990年的台股戲碼。那些年,台灣資

本管制剛剛開放,市場熱錢亂竄,股票成為全民運動,期間無論市場如何崩跌,也澆不熄股民信心。 1987

07月:15日解嚴,25日台股突破2000點,續漲至10月的4796點10月:調查局2日約談丙種經紀人,打壓地下融資之舉,如同中國今年6月嚴查場

外配資;19日美國華爾街崩盤;指數自高點瞬間急殺;27日政府宣布每日漲跌幅自5%縮小為3%

12月:股市大戶雷伯龍驚爆違約交割;台股收在2306點 1988 01月:國內景氣表現極佳,市場氣氛樂觀,散戶蜂擁進場,指數一路上攻09月:指數在24日攻抵8813波段高點,同日宣布復徵證所稅,引爆連續19天無量暴跌11月:每日漲跌幅恢復至5% 1989 6月:台股首破萬點大關 7月:地下投資公司龍頭鴻源在13日宣布停止出金,當日台股大跌320點10月:每日漲跌幅擴大至7% 1990 2月:指數衝上歷史高點12682點 各方專家看A股後市 經濟學家 陶冬:回歸基本面才是王道救市已取得初步成效,市場情緒獲得改善,但就長遠而論,中國股市必須回歸基本面。 中國玫瑰石管理首席經濟學家 謝國忠:2000點才是滿足點這一輪暴漲的起點約在上證指數2000點,原因是融資炒股,因此,去槓桿化的工程也該以2000點左右為滿足點。 凱基投顧董事長 杜金龍:恐再跌3成 下探2310點未來仍有再跌三成的空間,不排除下探2310點;但行情將有再起的機會。 技術面分析名家 蔡 森:跌破3377點機率不高3377點至3623點區間為第一個修正滿足點,跌破機率不高,最壞情況是跌至2834點至3091點區間。 |