- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

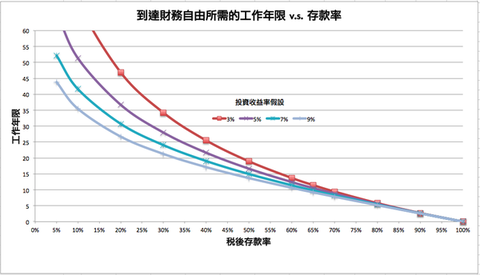

伯格头投资第一课:存钱比投资重要 伯格头

http://xueqiu.com/8754285358/42734036假期最后几个小时,终于有时间跟大家闲扯几句。

为什么说是闲扯呢?这明明是伯格头打算正经写一点投资常识课的第一篇文章啊!

呵呵,一方面是自黑嘛。另一方面就是,大多数读者会觉得这篇文章是在闲扯。虽然,我觉得这篇文章才是大多数年轻人需要牢记的事情。我接下来,会以龟速写很多篇别的投资常识,第二课第三课……,但是他们都没远远有这一篇重要。

我今天想说:对于大多数年轻白领(相信是雪球的主要用户群),赚工资、节约开销、多存钱,比什么投资技术投资方法都重要。

先说几句关于伯格头投资系列的话吧。我想要传达的,是一套每个人都可以用,可以用一辈子,可以用了就保证见效的投资体系。我们知道,所有打着梦想的旗号,不提成功率的,都是忽悠。传销就是典型的例子,他说你来做传销就可以年入百万。但是他不会告诉你,这样的成功案例只有万分之一。雪球很多超短股神大V告诉你,学他的方法,年化30%。呵呵。明确告诉你,这种大神比传销还不如,因为成功率是百分之0,(或者亿分之一)

伯格头想要推销的是成功率百分之百的方法,当然也不收费也不用加群。我写的很慢,着急的可以去看书: http://xueqiu.com/8754285358/42035784 http://xueqiu.com/8754285358/42035725 这两本书就是我想说的内容了。我认为普通人需要的不是家产上亿、良田万顷,而是“财务自由”。什么是财务自由?量化来说有4%法则,也就是除自住房产外,总金融资产是家庭年开支的25倍。(伯格头更推荐33倍的标准) 简单来说就是下半辈子不上班也不愁吃饭。这一系列的投资课就是一本关于财务自由的小册子。它不神奇不花哨不复杂不深奥,但是可以保证以最大的成功率、最高的安全系数把你送到财务自由的目的地!

财务自由只是一个中途目的地,而不是人生终点。实现财务自由之后每个人的心态都会发生很大变化,不再把精力聚焦在物质生活压力上,而是追求心灵自由,或者追求人生的价值。关于财务自由之后的人生路,伯格头也在探索中,所以肯定也给不出什么建议。

好了,我们正式开始第一课:

财务自由的第一步,一定、永远、毫无例外 是从存钱开始的。 (富二代除外)

怎么多存钱呢?就是多赚、少花,开源节流。旅游省一点啦,下班后摆个夜市摊啦,诸如此类。 如果说一个人关于投资需要记住100件事情,请把前90个内存留给开源节流这句话,后面10个留着记将来伯格头系列的内容。 是的,就是这么土,就是这么无聊,就是这么枯燥。各种投资技术可以帮你稍稍缩短需要存钱的时长,或者稍稍减轻省钱的痛苦。我们接下来会量化分析这个“稍稍”到底是多少。(是的,没有数据就是耍流氓。) 可以肯定的是,这个“稍稍”真的只是少许。如果有人告诉你有方法可以让你很轻松,不用怎么省钱就可以财务自由!那肯定是忽悠。

所有投资都是要本金的,在你有一定规模的本金之前,花再多精力去投资都是没有意义的。这轮牛市我知道有很多刚工作的人,拿两三万去开户。这种人炒股有什么意义呢?即使他一轮牛市翻5倍,对他的人生也只有非常轻微的影响。在伯格头看来,对于京沪的白领,可投资资产如果少于50万,是完全没有必要花时间研究投资的。连看我这套文章的必要都没有。你应该立即注销雪球,赚钱去!

存钱很重要的第二个原因,就是存钱是一个努力就能获得回报的领域,而投资不是。投资是一个努力了,就几乎不可能获得成功的领域!你去夜市摆摊,一定可以赚到外快。你努力加班工作,一定可以涨薪升职。你看到好吃的忍一忍,钱肯定存下来了。但是投资是一个非常奇特的行业,努力和回报是极其不对等的。绝大多数人,无论你花多少精力,看多少书,经过多少股市实践,都跑不赢大盘指数。这是无数历史经验证明了的。投资大师是一种先天禀赋和后天学习相结合的一种产物,而且不可能量产。我敢保证:你能叫出名字来的投资大师比你认识的明星少得多。投资成功比当歌手当明星还难,你凭什么就觉得你可以成功呢?一个更简单更明显的事实就是:创业成功的人很多很多,但是炒股发达的富翁是凤毛麟角。这再次证明了:别的领域努力会有回报,努力投资没有回报。

让这一事实变得更加残酷的一件事就是:即使不花任何精力,买入指数基金也能取得指数收益,而且确保胜过大多数投资者。这件事情是数学恒等式保证的:所有投资者的总收益永远等于指数涨幅,而且还有买入卖出成本;所以指数基金一定超过大多数投资者。

记住这一组数据:巴菲特长期收益率21%。沃尔特·施洛斯 16%。 约翰·斯坦顿 15%。 菲利普·卡特雷14.3%。 彼得·林奇当然很高,但是他时间太短不够有说服力。 现在最传奇最受追捧的投资大师:大卫·斯文森: 16%。而美股近100年年均:11.5%!

所以金融市场实际上是什么样的秩序?伯格头可以打一个比方:全班有100万学生,其中有10个是发大财的股神,他们考试分数是15分左右。其他人拼死拼活最多只能考到12分,当然很多很多努力学习的学生5分都考不到,甚至负分(这种人太多了,中国70%股民都是负分啊!)。现在你进入了这所可怕的死亡学校,当然你还没有考试也不知道自己有没有股神的天赋。但是我突然告诉你一个好消息,这个学校有一个作弊的小班,去小班里面就再也不用辛苦学习,而且免考。考试分数直接定为11.5分! 只要你是一个精神还正常的人,你一定会选择去小班作弊,连一秒钟的犹豫也没有!

投资就是一个完全不值得花精力的领域。你有多余的精力就想想怎么存钱把。虽然这件事情听上去无聊极了,但这就是残酷的现实。

好了,到了数据分析上干货的时间了。我们来算一下,假设一个人工资不变,他多久可以实现财务自由?如果他多存钱,实现财务自由可以快多少?如果他是投资高手,实现财务自由可以快多少?

这里的算法就是假设一个人工资是1000每年(都经过通胀调整),每年存下一定比例的钱,多少年可以达到25倍年开支的财务自由标准。比方说如果可以存下80%,五六年即可,因为他的财务自由门槛是200×25=5000。即使不投资,6年也财务自由了。(我身边有人就是这样的,毕业后不久年收入就300万,而且他一年只花50万)

如果一个人只存下100块,那基本上安全退休都很堪忧。即使他年收益10%(这是扣除通胀后的数据啊!10%基本上可以算股神了),也要33年才能退休。即使他的收益像巴菲特一样高,也需要26年才能财务自由。

对于一个比较正常的模型,存40%。一个比较拙劣的投资方案,如果有3%收益,需要13.7年。如果投资比较好,8%,只需要11年。

学好这一篇伯格头投资第一课,你可以不做三四十年才财务自由的那个苦逼,成为13.7年的理财达人。学好伯格头第2课第三课第四课……你又可以把时间缩短到11年。 再好再好的投资方法,对一个人的财务自由的时间差别,也只是两三年而已。所以说这第一课比后面所有课都重要百倍。这就是为什么说存钱比投资重要的最精确的量化答案。

没错骚年,你再怎么研究投资,你这辈子的投资收益也将比指数低。即使比指数高很多,也顶多让你早两三年财务自由。有这点上雪球的时间,还不如买个指数基金然后去多多搬砖!

(图片来自 http://winni328.pixnet.net/) @今日话题=

科網獨角獸:本輪科技泡沫重要特征及可能收場

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2405|

本帖最後由 jiaweny 於 2015-5-6 12:37 編輯 科網獨角獸:本輪科技泡沫重要特征及可能收場 作者:何玫 為什麽獨角獸不再稀奇? “獨角獸”愈來愈多是本輪科技泡沫的重要特征 獨家獸的增多不僅反映了宏觀流動性,更反映了技術、市場和監管的變化 在全球低利率和央行量化寬松的背景下,私募市場流動性充足,VC基金設立和籌資相對容易,有能力進行規模更大的私募投資項目。 ►2014年美國VC籌資額接近300億美元,年增長69%,達到2007年以來的高峰。有254家基金設立,新基金數目甚至超過2001年的324家。 ►今年1季度,美國VC籌資額70.34億美元,環比增長,有61家基金設立。 新技術的更叠使初創企業規模化更為容易。傳統企業一般需要花費數十年才能達到10億美元估值,當年谷歌也花了8年,Facebook花了5年,達到10億美元估值。而如今WhatsApp只用了2年,Snapchat花了1年半,企業級消息應用Slack就花了14個月,達到10億美元估值。當成立不到5年的WhatsApp以190億美元被Facebook收購時,員工數只有39人,用戶數4.5億,每日短信量190億條(目前8億用戶,每日300億條短信)。技術更叠是背後最重要的原因。 ►iPhone上晶體管的數量是95年奔騰電腦的625倍。iPhone的計算速度和數據存儲能力與80年代價值千萬美元的CrayXMP超級電腦相當。 ►PC時代,全球PC使用量也就15億臺,而目前手機的使用量接近50億,幾乎全球成年人人手一機。非洲等欠發達地區跳過了PC時代而直接進入移動互聯網時代。 ►雲計算的推廣,使目前的互聯網創業企業可以借助AWS的公共雲服務,以很低的前期投入和固定成本,開始運營。 私募市場參與者發生變化,大公司和許多傳統公開市場投資者也加入私募投資。戰略和財務收益的雙重考慮,使高通、默克、谷歌等大公司都成立了自己的VC投資部門進行早期項目投資。公司性VC的投資占所有VC投資的比例從2009年的7%,上升到目前的11%。而IPO前入股的高回報,也使共同基金、對沖基金、投資銀行、主權基金等傳統上只投資公開市場的投資者,也開始活躍於私募市場,特別是後期、IPO前的階段。 ►按照投資的獨角獸數量排名,美國著名對沖基金TigerGlobal緊隨紅杉和KPCB之後,投資了83只獨家獸中的12只,而大型共同基金T.Rowe.Price也投資了11只。Uber投資人中更不乏Fidelity、Wellington和高盛的身影 ►大公司和公開市場投資者區別於VC的視角和估值體系是助長獨角獸增多、估值提高的重要原因。但也埋下了泡沫破滅的隱患(下文將詳述)。 在私募融資方便的情況下,遲創業者更願意延遲IPO,以避免股票市場的嚴格監管和投資者對季度利潤的跟蹤。論述當前納斯達克科技股泡沫風險可控的一個重要數據基礎,就是目前科技股IPO的數量和質量都超過上一階段。1999年IPO的科技股,平均成立時間僅4年,平均收入僅1720萬美元。而2014年IPO科技股,成立時間達10年,平均收入近1億美元。因此,創業企業延遲了公開上市的時間點。從VC首輪投資到退出平均時間也從2009年的4.5年,到目前的5.1年;C輪和D輪投資的企業“年紀”也相對增大。其原因,一方面,私募市場大規模融資已更加便利,另一方面,公開股票市場的監管日趨嚴格。 ►安然事件後,上市公司的財務審計和信息披露更加嚴格。而未上市公司依舊不要求嚴格審計和公開財務。未上市公司不僅可以不計利潤率的擴大投資,連收入確認標準也不會像上市公司那樣謹慎。 ►科技泡沫破滅後,監管部門對投資銀行內部的利益沖突,規定了更加嚴格的防火墻。那個年代常見的明星分析師明目張膽為投行招攬業務,為投行客戶撰寫擡高股價的研究報告等行為,在經過1.4億美元GlobalSettlement和一系列規章重訂後(HenryBlodget、JackGrubman等分析師個人也受到了終身行業禁入、千萬美金罰款等懲罰),已經不可能。創業公司面臨的上市誘惑大大降低。 ►股票市場投資以企業利潤和現金回報為立足點。經歷上一輪泡沫後,股票投資者對巨額投入而缺少盈利的商業模式心存戒備,關註上市公司每一季度的利潤表現。每用戶市值、每頁面瀏覽市值等上一輪泡沫期的估值方法已不再流行,相對估值法參照收入、EBITDA等財務數據。

獨角獸的特征 創業成功的訣竅依舊是地利、人和、天時 地利:企業軟件、電商、消費互聯網和金融服務是“獨家獸”最多的領域 ►企業軟件中的數據存儲、數據分析、SaaS、信息安全等是近年來技術更叠迅速、吸引VC投資最多的板塊之一,因而也是獨角獸較多的領域。 ►消費互聯網中最具移動屬性、消費頻次高的社交媒體、打車、音樂等,消費單價高 的旅遊、家裝等。 ►發展中國家如印度、中國的平臺型或垂直領域電商。 ►金融服務,包括支付、P2P網貸等。 ►但是,中國印度的獨角獸都是消費市場的產品和服務,說明企業軟件市場還有待開發,未來或許大有作為。 人和:連環創業者成功機會更大 雖然不乏SnapchatEvanSpiegel這樣的少年天才,但9個估值超過100億美元的Decacorn中,有4個是由連環創業者創立的,Decacorn是他們第二甚至第三、四個創立的公司。包括小米的雷軍、Uber的TravisKalanick、Palantir的AlexKarp/PeterThiel、SpaceX的ElonMusk。歷史上最快成為“獨家獸”的公司Slack(目前20萬付費用戶,月費6.67美元),其創始人StewartButterfield在Slack之前也曾創立了照片分享網站Flickr(後出售給雅虎)。連環創業者更容易獲得VC投資人的信任,有更大的可能性具備必需的領導力。特別是在toB企業應用領域,連環創業者或有從業經驗的創始人才容易理解客戶企業的需要和應該采取的銷售模式。 人和:選對重視投後管理的投資人 紅杉、KPCB、AndreessenHorowitz是投資“獨角獸”最多的VC,他們的共同特點是重視投後管理。以AndreessenHorowitz為例,只有24位合夥人或員工負責投資,卻有62位各具專長的員工,為投資組合中的創業公司,提供從戰略規劃、人員招聘,到市場營銷、銷售渠道建設等企業運營管理所需要的各方面的詳細意見。AndreessenHorowitz同時還維護有外部專家數據庫,為投資組合中的創業公司提供足夠的關系資源。在當下錢追逐項目的“賣方市場”中,投後管理能力是VC的重要競爭力,是創業者選擇投資者的主要因素。 天時:技術、產品、市場的有效結合,並選對時點 最後成功的創業企業可能並不是擁有最超前技術、最先進產品的那一個,而是在合適的時點上,做了最匹配的技術、產品和目標市場的結合。 ►Uber等一系列“分享經濟”模式的成功,一方面建立在智能手機普及的技術基礎上,另一方面也有賴於自由職業者增加的社會經濟因素。 ►上一輪互聯網失敗泡沫中的典型WebVan(30分鐘內生鮮快遞)在缺乏相應的技術和社會條件下,需要巨額前期投資以完善基礎設施,而其定價策略又想以廉價覆蓋大眾市場。當其1999年11月IPO時,累計收入39.5萬美元,累計虧損高達5,000萬美元。而目前估值達20億美元的Instacart,雖然也是1小時內送達的生鮮快遞服務,但卻以100名員工管理了4,000多名合同快遞員,也沒有自有倉庫、卡車或庫存,而直接從WholeFoods、Costco等零售商的門店采購用戶訂單商品。公司還通過3.99美元的快遞費、10%-20%商品加價或采購折扣,覆蓋了絕大部分運營成本,同時也將其商業模式只瞄準了具備消費能力的中高端消費者。 ►另一家應需當日速遞企業Postmates也同樣利用合同工和算法優化的遞送路線,將用戶選購的線下餐飲門店的產品當日送達。公司有望明年實現盈虧平衡。

早期投資活動漸少,獨家獸IPO將是試金石 在估值泡沫主要在VC投資後期 今年1季度,全球VC投資的估值中位數達達2,800萬美元,高比去年同期提高84%。其中,D輪及以上的VC投資估值中位數高達2.9億美元,比去年同期翻倍有餘。C輪投資估值中位數8,530萬美元,同比提高57%;B輪估值3,860萬美元,同比提高10.9%;A輪估值1,630萬美元,同比提高接近50%;種子/天使輪估值中位數500萬美元,同比提高14%。 估值提升的另一動力來自型兼具戰略投資目的的公司型VC。雖然公司型VC投資估值逐年提高的幅度不及普通VC,但其估值絕對數一直較高。2014年,美國公司型VC早期階段投資的估值中位數為2,532萬美元,超過普通VC早期投資估值的1707萬美元。而在後期投資上,公司型VC估值中位數約1億美元,也超過了普通VC。 UpRound比例經過連續6個季度的上升,4季度開始下降。後一輪投資比前一輪投資時估值提高,被稱為UpRound。UpRound的比例從2013年2季度開始就逐季提高,到去年3季度已是連續6個季度環比提高,占比達到67%。但4季度開始出現下降,占比微降至66%。FlatRound的比例相應上升。

早期投資已開始減少,資源向優勢項目集中 估值高漲在一定程度壓抑了。投資熱情。年今年1季度,美國VC投資數量環比和同比下降,投資金額也環比下降。1季度美國VC投資1,262筆,是4年來投資數量最少的1季度,環比也下降了10%。投資總金額138億美元,環比下降了21%,同比上升了7%,但它也是2001年以來第4大的1季度投資額。 投資減少的主要是天使/種子輪和AB輪。到今年1季度,天使/種子輪的投資數量和金額,已連續2個季度下降,累計分別下降37%和58%。A/B輪的投資數量連續3個季度下降,累計下降27%。而後期投資熱情依然保持,1季度後期投資金額83億美元,是2001年以來第3大的1季度後期投資額。 大項目增加,資源趨於集中。按項目大小來分,後期投資和天使/種子輪都出現了大項目比例增加的現象,中小型項目相對減少。投資者追逐少數確定性高的好項目,一方面推高了好項目估值,另一方面也表明市場活力正在降低。

臨IPO前投資的超額收益開始下降後,大獨角獸的最後IPO將是試金石 2014年是VC通過IPO和收購退出的大年,今年1季度退出活動較為清淡。662億美元的收購退出(包括WhatsApp的190億美元收購)和106億美元的IPO,使2014年成為美國VC退出的大年。歷史上看,並購和IPO一直是VC退出的主要方式。但今年1季度,IPO退出僅不到10億美元,並購也才50億美元,退出活動開局清淡。 PrivateIPO了的“獨角獸”們行隨後依然要進行IPO。後期投資的持續活躍度和高估值,662億美元的收購退出(包括WhatsApp的190億美元收購)和106億美元的IPO,使使市場出現了PrivateIPO的說法。創業者盡管推遲了公開發行,但依然獲得了足夠高的估值和融資資金,甚至在投行的幫助下,老股也有一定的流動性(如早期員工可通過投行中介出售股票)。據統計,2014年,單筆估值超過4000萬美元的後期投資有211筆,共融資230億美元,但同年估值超過4000萬美元的VC支持的IPO僅15個,共融資20億美元。但這些後期投資遲早需要退出,特別高估值的“獨角獸”們最後都需要走向公開市場。 IPO估值低於私募估值的現象已開始出現,逐漸降低的超額回報,將最終使促使PrivateIPO熱度冷卻。2014年公開上市的Box(BOX)、NewRelic(NEWR)和HortonWorks(HDP)是IPO定價低於此前私募估值的典型案例。據統計,這種“IPODownRound”2014年共有44例,超過2013年的13例。私募後期投資的火熱,特別是傳統公開市場投資者湧入這一領域,正是出於超額回報率。但是隨著項目數量的增多,這種超額回報率正慢慢消耗。據統計,VC支持的IPO的回報率,按IPO後6個月(即通常鎖定期結束)估值對應最後一輪私募投資估值計算,已從2013年的216%下降到2014年的137%。其中TMT行業IPO回報率已從2013年的240%下降到2014年的190%。

基金回報的決定因素是成立/投資時間 VC基金的平均回報率,長期可跑贏公開市場,短期不突出。根據CambridgeAssociates編制的美國VC回報率指數,20年平均收益率為34.09%,遠超過年均收益率約10%的公開市場。其中,早期投資的平均20年回報率高達54%。但是在近幾年公開市場維持牛市的情況下,VC短期回報率相比公開市場,並不突出。5年年均回報15%,與標普500等相當。 單只基金的回報率,最重要的決定因素還是成立/投資時間。按VintageYear(基金成立時間)來看,成立於1999年互聯網泡沫高點的VC基金回報率最低,成立了至今的平均IRR是負的。而近年來表現最好的VC是成立於2010/2011年,正是這一輪科技周期啟動之時。 同年成立的基金,回報率差別也在拉大。在同一VintageYear上,不同基金回報率差異明顯,表現差的基金甚至是負回報。基金回報率的方差,近年來在加大。 分行業看,軟件、生物科技和金融服務,回報率最高。獨角獸相對集中的行業,VC投資金額占比高的行業,以及回報率高的行業,都是軟件、生物科技和金融服務。 VC估值方法的定量與定性 VC估值的定量:從退出估值和預期回報率,倒算當前估值 VC估值法其實也是定量的。只不過在量的匡算上,更著眼於對遠期而非當期財務模型的匡算。因此一般的VC估值方,是計算出未來退出時點上的企業價值,再根據預期回報率,倒算出當前估值。因此,主要變量是退出時間、退出估值和預期回報率。 退出估值更多著眼於遠期的市場空間。由於VC退出在5-10年以後,因此退出估值的計算考慮5-10年以後企業的商業價值和現金流。因此與持有期1-5年的股票市場投資者考慮現實的“很可能probable”和“比較可能plausible”的情形不同,VC投資者在更長的持有期下考慮確定性更低的“有可能possible”。以Uber為例,當前私募估值已達410億美元,而目前全球出租車和豪華專車市場規模也就1,000億美元,這是僅限於“很可能”和“比較可能”的情形假設。但以5-10年的視角,VC投資者是在假設Uber改變出行方式、降低私家車擁有率的可能性,在此情形下,目標市場空間就達3,000億美元。 預期回報率不僅慮考慮LP要求的基金回報率,還要考慮單個項目的失敗概率。一般而言,LP會要求VC基金的投資回報率是在標普500回報率之上加5個百分點,或者標普500回報率的1.5倍。但這是整個基金的回報率。考慮單個項目的收益時,50%的項目會顆粒無數,30%的項目會賺回本金或略有回報,只有20%的項目能有5年10倍以上回報的成功。這樣的組合才能達到年均15%以上的回報率。但是在投資單個項目時,投資者都希望這個項目就是那個5年10倍的項目,因而隱含的項目內在收益率就是58%。因而,VC投資該項目時的估值,就是按照58%的折現率,將5年後的退出估值,折現到當下。 VC估值的定性:使特殊保護條款使VC估值數字的絕對性降低 使投資協議上的特殊條款,使VC估值數字缺少股票市場市值數字。的絕對性。Seniorliquiditypreference和Downsideprotection是VC投資協議中常見的特殊條款。它們賦予該投資者更優先的清償權和在估值下行時以更低價格購買更多股票的權利。在這樣的條款之下,投資者可以更放心的給予公司更高的紙面估值數字。而只要前一輪融資時出現了這樣的條款,之後進入的投資者也會要求類似的保護條款(否則他們入股比例就會小於實際收益權比例)。 傳統公開市場投資者進入私募市場後,估值計算更激進,但條款保護更嚴格。T.RowePrice、Fidelity、Wellington等傳統公開市場投資者的估值體系中,投資失敗概率更低,預期回報率也相對更低,因而在定量的估值計算中,容易比傳統VC投資者得出更高的估值數字。但他們也經常使用特殊保護條款,或者用優先股進行投資,保護自己的投資本金

來源:中金公司 格隆匯聲明:本文為格隆匯轉載文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的16億中國人海外投資研究交流平臺,並未持有任何公司股票。 |

【信報文章】股場贏家 耐心最重要 名人堂

來源: http://investhof.blogspot.hk/2015/05/blog-post_6.html林毅夫:我國仍處於大有可為的重要戰略機遇期

來源: http://www.yicai.com/news/2015/05/4618438.html林毅夫:我國仍處於大有可為的重要戰略機遇期

一財網 薛皎 2015-05-15 13:16:00

林毅夫認為,在經濟新常態下,我國仍處於大有可為的重要戰略機遇期。根據各種產業的特性,發揮好有效的市場和有為的政府“兩只手”的作用,推動產業轉型升級,即使在相對不利的國際環境下,我國經濟也能保持7%左右的中高速增長,到2020年前後進入高收入國家行列。

“目前國內學界和業界對於我國經濟改革中面臨的問題存在三大誤區——有質量的增長意味著放慢經濟增速、把投資等同於產能過剩以及認為既然政府投資的經濟回報率低,政府就不應該做投資。”5月14日,林毅夫在參加由複旦大學經濟學院舉辦的“新常態下中國經濟的轉型和升級”論壇時說道。

林毅夫認為,在經濟新常態下,我國仍處於大有可為的重要戰略機遇期。根據各種產業的特性,發揮好有效的市場和有為的政府“兩只手”的作用,推動產業轉型升級,即使在相對不利的國際環境下,我國經濟也能保持7%左右的中高速增長,到2020年前後進入高收入國家行列。

誤區一:有質量的增長=放慢經濟增速

但不容忽視的是,伴隨著經濟的增長出現很多問題,例如環境壓力增大,霧霾問題突出。林毅夫指出,目前在社會上形成了一個認識,大家認為霧霾這麽嚴重,都是因為我國經濟增長太快,因為過去增長不講求質量,用高速度犧牲了增長的質量,所以現在要有質量的增長,把增長速度降下來。

對於這一說法,林毅夫認為,環境壓力的增加跟經濟的發展確實相關,但是跟增長速度本身可能並不直接相關。

舉例而言,一個最好的對比是中國與印度。1979年,中國人均GDP(國內生產總值)按當時計價為182美元,印度是227美元,比中國高出25%。而2014年時,根據IMF提供的數據,中國的人均GDP是7572美元,印度是1628美元,不足中國的四分之一。

“過去這36年,中國平均每年經濟增速為9.7%,印度每年的增長是5.7%,明顯比我們慢,但並沒有看到他們經濟發展的質量比我們好。從各種指標來看,印度的霧霾比中國還嚴重,所以說中國的霧霾與高經濟增速並無必然聯系。”林毅夫說道。

通常,一個國家發展要經歷三個階段,即低收入階段、中等收入階段以及高收入階段。林毅夫認為,正是由於我國目前處於第二階段,產業結構以制造業為主導致了環境壓力的增加。

當國家處於中等收入階段時,例如德國、英國、美國等都曾經面臨嚴重的環境問題,因為制造業階段生產特性是能源使用密度高,而且排放的密度高,只有盡快進入高收入階段,產業結構變成以服務業為主,才能更好的改善環境。

“不可能說我只要每天都有APEC藍,其他都不要。如果降低目前經濟增長速度,結果只會使我們在制造業階段停留的時間更長。我們應該在可以發展的前提之下,盡量快速的發展。”林毅夫說道。

誤區二:投資=產能過剩

“很多人把我國目前的產能過程歸結為發展模式錯誤,指出我們過去以投資拉動經濟增長,導致產能過剩,所以現在要轉變為消費拉動經濟增長。我認為這個轉變要適時而為。我並不反對消費的重要性,但是以消費拉動增長的前提是收入水平的不斷提高。”林毅夫說道:“如果收入水平沒有持續提高卻一味鼓勵消費,只會減少儲蓄增加借貸,發達國家之所以出現金融危機,就是因為消費過度造成的。“

因此,林毅夫認為,要消費增長的前提是收入水平增長,而只有通過投資推動技術創新、產業升級,才能使勞動生產力水平得到提高,進而增加收入、刺激消費。但他同時強調,只有有效的投資,才能提高勞動生產力水平,如果繼續投資於過剩產業,毫無疑問會導致產能過剩。“如果是投資於產業升級、完善基礎設施、環境治理等方面,這樣的投資怎麽會過剩呢?“

誤區三:政府不應該做投資因為投資回報率低

目前部分學者提出一個觀點,在經濟面臨下行壓力時,政府不應該用積極的財政對策,應該讓市場自己調節。並且指出,2008年以後政府投資基礎設施的回報率一般都比產業投資回報率低,所以得出一個結論,既然政府投資的經濟回報率低,政府就不應該做投資。

對於這一觀點,林毅夫認為存在明顯的問題。基礎設施投資與一般的產業投資在投資回報周期、折舊率方面都不同;此外,基礎設施的投資有很多是外部性、社會性的收益,這不是產業投資中可以直接得到的收益。“民營經濟可能因為基礎設施回報率低,不願投資,如果這時候政府也不投資,只會讓基礎設施建設出現瓶頸,影響經濟發展。”

當經濟面臨下行壓力時,其實是政府進行基礎設施投資的好時機,國際貨幣基金組織在2014年10月份發布的《世界經濟展望》中表示,經濟下行的時候,政府可以用財政來進行基礎設施投資,短期內可以啟動需求,創造穩定就業;長期來看,可以給經濟增長創造更好的環境,從而實現經濟的可持續發展。

“我發現國內學界還有不少人認為政府的投資回報低,所以不應該政府來做。我認為這是誤區。我們仍然有很好的經濟增長潛力和投資的機會。”林毅夫說道。

更多精彩內容

關註第一財經網微信號

林毅夫:我國仍處於大有可為的重要戰略機遇期

來源: http://www.yicai.com/news/2015/05/4618438.html林毅夫:我國仍處於大有可為的重要戰略機遇期

一財網 薛皎 2015-05-15 13:16:00

林毅夫認為,在經濟新常態下,我國仍處於大有可為的重要戰略機遇期。根據各種產業的特性,發揮好有效的市場和有為的政府“兩只手”的作用,推動產業轉型升級,即使在相對不利的國際環境下,我國經濟也能保持7%左右的中高速增長,到2020年前後進入高收入國家行列。

“目前國內學界和業界對於我國經濟改革中面臨的問題存在三大誤區——有質量的增長意味著放慢經濟增速、把投資等同於產能過剩以及認為既然政府投資的經濟回報率低,政府就不應該做投資。”5月14日,林毅夫在參加由複旦大學經濟學院舉辦的“新常態下中國經濟的轉型和升級”論壇時說道。

林毅夫認為,在經濟新常態下,我國仍處於大有可為的重要戰略機遇期。根據各種產業的特性,發揮好有效的市場和有為的政府“兩只手”的作用,推動產業轉型升級,即使在相對不利的國際環境下,我國經濟也能保持7%左右的中高速增長,到2020年前後進入高收入國家行列。

誤區一:有質量的增長=放慢經濟增速

但不容忽視的是,伴隨著經濟的增長出現很多問題,例如環境壓力增大,霧霾問題突出。林毅夫指出,目前在社會上形成了一個認識,大家認為霧霾這麽嚴重,都是因為我國經濟增長太快,因為過去增長不講求質量,用高速度犧牲了增長的質量,所以現在要有質量的增長,把增長速度降下來。

對於這一說法,林毅夫認為,環境壓力的增加跟經濟的發展確實相關,但是跟增長速度本身可能並不直接相關。

舉例而言,一個最好的對比是中國與印度。1979年,中國人均GDP(國內生產總值)按當時計價為182美元,印度是227美元,比中國高出25%。而2014年時,根據IMF提供的數據,中國的人均GDP是7572美元,印度是1628美元,不足中國的四分之一。

“過去這36年,中國平均每年經濟增速為9.7%,印度每年的增長是5.7%,明顯比我們慢,但並沒有看到他們經濟發展的質量比我們好。從各種指標來看,印度的霧霾比中國還嚴重,所以說中國的霧霾與高經濟增速並無必然聯系。”林毅夫說道。

通常,一個國家發展要經歷三個階段,即低收入階段、中等收入階段以及高收入階段。林毅夫認為,正是由於我國目前處於第二階段,產業結構以制造業為主導致了環境壓力的增加。

當國家處於中等收入階段時,例如德國、英國、美國等都曾經面臨嚴重的環境問題,因為制造業階段生產特性是能源使用密度高,而且排放的密度高,只有盡快進入高收入階段,產業結構變成以服務業為主,才能更好的改善環境。

“不可能說我只要每天都有APEC藍,其他都不要。如果降低目前經濟增長速度,結果只會使我們在制造業階段停留的時間更長。我們應該在可以發展的前提之下,盡量快速的發展。”林毅夫說道。

誤區二:投資=產能過剩

“很多人把我國目前的產能過程歸結為發展模式錯誤,指出我們過去以投資拉動經濟增長,導致產能過剩,所以現在要轉變為消費拉動經濟增長。我認為這個轉變要適時而為。我並不反對消費的重要性,但是以消費拉動增長的前提是收入水平的不斷提高。”林毅夫說道:“如果收入水平沒有持續提高卻一味鼓勵消費,只會減少儲蓄增加借貸,發達國家之所以出現金融危機,就是因為消費過度造成的。“

因此,林毅夫認為,要消費增長的前提是收入水平增長,而只有通過投資推動技術創新、產業升級,才能使勞動生產力水平得到提高,進而增加收入、刺激消費。但他同時強調,只有有效的投資,才能提高勞動生產力水平,如果繼續投資於過剩產業,毫無疑問會導致產能過剩。“如果是投資於產業升級、完善基礎設施、環境治理等方面,這樣的投資怎麽會過剩呢?“

誤區三:政府不應該做投資因為投資回報率低

目前部分學者提出一個觀點,在經濟面臨下行壓力時,政府不應該用積極的財政對策,應該讓市場自己調節。並且指出,2008年以後政府投資基礎設施的回報率一般都比產業投資回報率低,所以得出一個結論,既然政府投資的經濟回報率低,政府就不應該做投資。

對於這一觀點,林毅夫認為存在明顯的問題。基礎設施投資與一般的產業投資在投資回報周期、折舊率方面都不同;此外,基礎設施的投資有很多是外部性、社會性的收益,這不是產業投資中可以直接得到的收益。“民營經濟可能因為基礎設施回報率低,不願投資,如果這時候政府也不投資,只會讓基礎設施建設出現瓶頸,影響經濟發展。”

當經濟面臨下行壓力時,其實是政府進行基礎設施投資的好時機,國際貨幣基金組織在2014年10月份發布的《世界經濟展望》中表示,經濟下行的時候,政府可以用財政來進行基礎設施投資,短期內可以啟動需求,創造穩定就業;長期來看,可以給經濟增長創造更好的環境,從而實現經濟的可持續發展。

“我發現國內學界還有不少人認為政府的投資回報低,所以不應該政府來做。我認為這是誤區。我們仍然有很好的經濟增長潛力和投資的機會。”林毅夫說道。

更多精彩內容

關註第一財經網微信號

誠實可信最重要 xuyk的博客

來源: http://blog.sina.com.cn/s/blog_610b154e0102vftn.html

收購台積電重要客戶豪威 圍堵行動再下一城 中國步步追殺 台灣半導體如何接招

2015-05-18 TWM中國出手買下全球第三大影像感測器公司、台積電前十大客戶豪威,恐將截斷台灣影像感測器供應鏈,侵踏台灣半導體供應鏈門戶。被點名為中國首要獵殺目標的台積電、聯發科面對威脅加劇,該如何因應,成了業界最關注的大事。

撰文•周品均

中國獵殺台灣半導體的腳步越來越快。受到中國衝擊,龍頭公司台積電與聯發科前景不明,引發股價下跌,尤其聯發科今年以來股價已重挫二五%。陸資出手買下全球前三大影像感測器(CIS)公司豪威(OmniVision),此為台積電前十大客戶之一,再度引發台灣半導體產業大地震。

四月三十日,豪威董事會做出出售公司的決議。要收購這家在矽谷由華人創立、全球第三大影像感測器公司的買家,正是去年八月就提出收購計畫的中國清芯華創投資管理公司(以下簡稱華創投資)。經過雙方十個月的談判,豪威宣布將以十九億美元現金出售給華創投資。

華創投資是何許人也?它的來頭可不容小覷。

華創投資是由聯合清華控股和聚源資本共同組建,它的團隊成員不乏半導體業內人士,甚至囊括中國手機晶片大廠展訊的創辦人陳大同。

中國IC設計大躍進

台灣供應鏈大亂 丟掉訂單不僅如此,華創投資向來被視作中國國家級晶片產業扶植的代表基金,業界也傳出華創投資正是北京政府半導體投資基金中,IC設計與封測基金的管理人,華創投資有著濃厚的官方色彩。

這次,華創投資收購豪威,成了中國去年六月公布《國家積體電路產業發展推進綱要》發展政策、全力衝刺半導體產業以來,最躍進的一次收購。

「買下這家(豪威)很重要,中國IC設計過去在感測器的發展,沒辦法和索尼與三星比拚,吃下豪威之後,技術能力將能直接跨一級;加上過去台廠與豪威的關係緊密,長期來看,還是會影響台灣供應鏈。」一位台灣IC設計高階主管直言。

事實上,豪威被中國官方色彩濃烈的資金收購,引發台灣半導體界人士憂心衝擊供應鏈,並非空穴來風。「豪威是台積電的前十大客戶之一。」瑞銀證券亞太區半導體首席分析師陳慧明,一句話說明豪威對台灣半導體供應鏈的重要性。

豪威與台灣供應鏈關係有多緊密,除了從它是台積電前十大客戶可以看出以外,豪威過去還與台積電合資成立彩色濾光膜廠采鈺、入股晶圓級封裝廠精材;豪威同時也是IC檢測廠京元電、模組廠同欣電的大客戶,是台灣半導體在影像感測元件領域中,不可或缺的合作夥伴。

如今,豪威董事會決議將公司出售給華創投資,不僅將鬆動豪威原本在采鈺、精材、同欣電的投資,恐怕也會對原有供應鏈造成衝擊。「豪威目前也已在中國晶圓代工廠華力投片,同時在中國晶圓級封裝廠晶方下單,未來豪威若正式易主,供應鏈當然會受影響。」陳慧明分析。

但陳慧明認為,豪威被收購,對於台積電營運的實質影響很有限。作為豪威供應鏈一員,京元電企畫處處長張垂欽也表示,「豪威若成功出售,中國供應鏈確實會拿下一些訂單,但豪威仍須倚賴台灣半導體供應鏈的品質、速度與穩定交期。」然而,業內人士仍對於中國不斷加大半導體發展力度,挾著資金、市場優勢與縝密的計畫,一步步侵踏台灣半導體供應鏈門戶的態勢感到憂慮。

中國官方動作頻頻

五個月買下三家國際大公司「你知道嗎?這次豪威被中國資金買下具有指標意義,你要觀察的不只是半導體供應鏈的轉移,更是對於未來趨勢的掌握。」工研院IEK產業顧問楊瑞臨這麼說。

豪威是感測器IC設計龍頭,更重要的是它看得到終端的趨勢,並且它會與重要的供應商,例如台積電分享這些訊息,這有助於製造公司對於終端趨勢的掌握。這就是目前中國政府正在做的事,「靠著收購重要的半導體公司,大幅投資未來。」楊瑞臨長嘆一口氣。

回顧過去一年中國對半導體產業計畫性的投資、整併的動作之大、出手之快,在在震撼業界。

首先是由清華紫光集團整併中國兩大IC設計公司展訊與銳迪科,甚至讓英特爾掏錢入股,持有清華紫光兩成股權,為展訊發展3G、4G帶來技術與資金支援,進一步搶占聯發科的市場;今年以來,中國更是陸續在記憶體、封測、IC設計產業出手購併,補強戰力。

而中國吃下的公司,並不是無足輕重的半導體公司,而是在全球半導體產業中重要的公司。中國最大封測廠長電,今年一月一日正式吃下全球第四大的IC封測廠星科金朋,不僅補強高階封裝技術能力,還取得高通、博通等客戶基礎,並且一下子與日月光、矽品拉近了距離。

從業界給這項購併案「以小吃大」的評語,不難看出中國廠商藉著購併其他公司,茁壯實力的企圖心。

緊接著在今年三月,具有濃厚上海官方色彩的武岳峰資本,也宣布以六.四億美元,購併在美國上市的記憶體設計公司芯成半導體,為中國政府在記憶體產業的布局開了第一槍。

這次,中國再度捧著現金,讓全球重要的半導體公司豪威點頭答應出售,一舉提升中國在感測元件的技術實力。

發展IC設計有成

展訊來勢洶洶 重創聯發科想當然耳,中國政府此番積極地培育半導體公司,無疑將衝擊台灣半導體公司;而中國的目標當然很明確,頭號獵殺目標就是台積電與聯發科。

「台灣的半導體產業是一家公司對抗一個政府。」一位長時間奔走兩岸的半導體業內人士話說得很白。

事實上,中國政府出手整併半導體,全力發展半導體產業的效應也陸續產生,讓過去在中國市場稱霸的聯發科,今年面臨極大的價格壓力,聯發科今年以來,光是股價就跌掉了二五%。

去年剛獲得英特爾注資的展訊,在3G晶片產品的步步進逼,就成了聯發科今年的巨大壓力。

就有業內人士私下透露,展訊今年六月將量產新3G晶片,中國政府打算出手大力支持,像是中國移動的電信商就直接告訴手機廠,一定要有一款手機採用這顆展訊晶片,「要不然其他的機種也都不用送來了。」原本這些中國手機廠,在3G時代與聯發科的合作關係可說是極為緊密,不難看出政策風向的改變,讓聯發科面臨巨大挑戰。

「英特爾去年的出資,成為清華紫光下的展訊與銳迪科,研發成本背後的財務後盾。」巴克萊證券首席半導體分析師陸行之點出聯發科面臨中國廠商的競爭威脅,他甚至一舉調降了聯發科的評等與目標價。

台積電、聯發科對策

晶圓技術升級 布局物聯網面對中國政府傾國家之力發展半導體產業的衝擊,台積電與聯發科也不是沒有因應之道。台積電今年將量產十六奈米,這是中國最大晶圓代工廠中芯國際,短期內難以趕上的技術能力,因為中芯的技術與台積電相較,還相差兩個世代以上。

台積電當然也不是沒有看到中國政府的政策方向,去年董事長張忠謀鬆口考慮到中國設立十二吋廠,這個計畫目前仍是內部積極討論的方向。

至於承受更大壓力的聯發科,也沒停下布局腳步。聯發科不只加速在4G晶片產品的發展,也加緊在物聯網的布局,推出物聯網晶片平台、成立創意實驗室,在全世界找尋物聯網的應用創意。

聯發科近期還透過旗下子公司晨星,收購影像處理晶片設計廠商曜鵬,看上的也是物聯網的發展。另一方面,聯發科也在去年注資中國武岳峰集團,為的就是不在中國發展半導體藍圖中缺席。

中國再度以收購豪威的行動,凸顯全力發展半導體產業的決心;而這些都只是剛開始,半導體「紅色供應鏈」的崛起,成了台灣不能忽視的勢力,除了半導體公司各自布局努力之外,政府也不能再不正視這個問題。

中國動作頻頻 獵殺台灣半導體業──中國布局與對台灣衝擊目標1 台積電 目標2 聯發科 目標3 日月光獵殺動作中國華創投資收購全球第三大影像感測器廠商、台積電前十大客戶豪威 中國政府對高通進行反壟斷調查,裁罰9.75億美元清華紫光集團整併中國兩大IC設計廠展訊、銳迪科,引進全球最大半導體公司英特爾入資中國移動電信商告訴手機廠,一定要有一款手機使用展訊將量產的3G晶片 中國最大封裝廠長電,今年買下全球第四大封測廠星科金朋台廠衝擊台積電恐將面臨大客戶轉單豪威轉而扶植中國晶圓代工廠、封測與模組供應鏈 台積電大客戶高通,到中國最大晶圓代工廠中芯國際28奈米製程下單聯發科3G晶片受到中國廠商降價巨大壓力聯發科過去在3G時代穩固的客戶基礎遭侵蝕 聯發科3G客戶被挖走價格壓力大增中國封裝廠在高階封裝技術實力躍進,拉近與台灣兩大封測廠日月光、矽品技術距離

整理:周品均

徐小平:當創業處於十字路口,最重要的到底是什麽?

來源: http://newshtml.iheima.com/2015/0531/149922.html黑馬說:5月27日,真格基金創始人、黑馬學院名譽院長徐小平在黑馬成長營第十一期開營儀式上,以他特有的熱情和幽默,做了一次精彩的演講,他告訴黑馬創業者們:

做企業,你會面臨著各種各樣的壓力、各種各樣的挑戰、各種各樣的問題騷擾你,但最終會有一種東西讓我們從混沌中,從霧霾中走出來,讓我們看清楚並走向燦爛的未來——這就是信念。

整理|黑馬學院案例中心 楊嬌

今天看到在座每一個創業者的那種競爭狀態,那種散發、煥發的青春活力,我也覺得自己年輕了。以我個人的經歷來說,我認為沒有比今天更偉大的時代!

李克強總理前幾天在前海、在深圳,又講創業者要抱團取暖,要走到一起,要吸引人,要被人吸引。

總理這種對創業微觀的指導,讓我有一種激動感、幸福感。這個時代給了我們機會和期待,那麽我們每個人的責任是什麽,我們又能做點什麽?

人生一次偉大的機會,時代背景很重要,一定要去尋找、一定要去努力,把自己拋到漩渦當中去。我覺得黑馬學院就是這樣的漩渦,就有這樣的氣場。這種機會、這種碰撞,大家一定會滿載而歸。

我認為在這樣一個時代,大部分人的創業夢想能或多或少的實現。你做不到馬雲3千億美金,500億也不錯,500億美金不行,50億美金甚至5億人民幣、五百萬人民幣也可以。這里我最想分享的是,既然踏上了創業這條路,最重要的是什麽?我想講幾個真實的故事。

1.劉強東說,堅持就是勝利,這不是雞血,它是信念。

你想想劉強東當時重資產,做自己的物流、自己的倉庫,亞洲一號,他靠什麽?想起來很恐怖的,無數億,至今可能還沒有盈利,投資人靠什麽?劉強東有一個最了不 起的投資人,除了徐新以外,還有雄牛資本的李緒富。這個人是做投行的,他在做蘇寧電器財務分析的時候,了解家電行業里各種各樣的問題,然後他一看劉強東這 個模式,立刻覺得要比蘇寧、國美好無數倍,果敢地投了他,也一舉成功。

這個重大決策基於什麽呢?

信念。但這個信念,是李緒富對家電行業深入了解的理性。雞血和智慧的區別,雞血和熱血的區別:一種是稀里糊塗的狂熱、愚昧,另一種是智慧、了解,對行業精深的一種判斷。

2.2001年新東方因托福資料陷入盜版風波,面臨關閉的可能。在這個時候,我作為新東方公關負責人,一股革命豪情油然而生。對!在這個時候沒有恐懼,只有一種信念:新東方事業是不是正義的事業?是應該滅亡還是應該成長?

當時來了十幾輛警車,但是讓我欣慰的是同時有3000多學生,排著一兩公里長龍的隊伍來報名,想趕在新東方關閉之前拿到最後一張聽課證。我知道新東方的事業是正義的事業,有一些瑕疵,但我們改正就好了,還不至於關閉。

我們就憑這麽一個簡單的信念,發起了自衛反擊戰,贏得了全社會的支持,而且這里面沒有一點強詞奪理的或民族主義的東西,新東方就是一個國際主義,就是一個環 球化的企業,但偏偏ETS他民族主義了,他狹窄封閉了,它沒有想到出國夢想對中國家庭的重大意義,做出了傷害中國學生利益的判斷。這是我在新東方最引以為 豪的一件事。

當你遇到一個問題的時候,要決策是A還是B?是左還是右的時候,你想一想,

什麽是你企業的最高價值,什麽是你出來創業真正的初心,什麽是你的員工、你的客戶的最高利益?從你的原始出發點,到你的員工為什麽激動,到你的客戶為什麽付費?

這個東西,你把它詳細分析之後,這就是你的企業的核心價值,對企業核心價值的自信,就是你的信念,一個企業家有了信念,做出決策就不難。

3.2004年開始準備上市的時候,又出現一個災難:新東方一個項目在招生時對學生說來學習暑期班住三星賓館。學生來了一看根本不是那麽回事,非常惡劣的環境,結果幾千學生就鬧事。怎麽辦?

無條件退費,一卡車一卡車現金送到現場給學生,一天退掉一千萬人民幣。想繼續學習的,我們包了當地五星賓館、四星賓館、三星賓館,把能夠找到的高級賓館,全部給學生住。

結果新東方品牌不僅沒有遭到損壞,反而更加令人信賴。這相當於把一個巨大的滅頂之災,變成了一次全國人民稱頌的偉大行為藝術。當時我們虧了大概好幾千萬——估計04年一年也就是5千萬利潤。《中國合夥人》電影劇本里我曾經寫過這個場景,其實它真的發生過。

這種大是大非面前,我們的抉擇非常容易,根本不要討論。因為我們有信念——學生利益是新東方最高價值——價值觀支撐的信念。

4.易到的周航說,他經常夜里找他哥們兒聊天,覺得前無出路、後無退路,左右的門都關著,根本不知道路在何方。周航堅持了下來,即使現在他們依然面臨著壓力,但他高歌猛進地在堅持。

周航認為,易到是有價值的——用互聯網把車連起來,全世界無產者都連起來,就是周航的信念——周航憑著這個信念走到今天,估值20億美金。整個董事會、整個股東大會,對周航這個創業家,對於他的那種人格、性格的力量,充滿了信任、充滿了期待。毫無疑問,他是這個時代偉大的創業者。

每個CEO都應該是他自己企業的發言人,必須是自己企業的第一銷售員,必須將這種信念傳遞給市場。作為天使投資人,我們靠的就是基於我們對創業者整個人的判斷。我們投資投到最後還是投這個人。

5.2014年5月16號聚美優品上市,我跟陳歐吃上市的早餐。那是華爾街的傳統,巨大的圓桌四五十人。

紐交所的CEO說,陳歐會成為紐交所2000年來最年輕的CEO,他直接登上了人生的巔峰。但是8月1號大促,出現了假貨危機——第三方平臺賣假貨。

陳歐這時候做了個決定,砍掉第三方平臺。陳歐從那一刻起,壯士斷腕,從源頭上徹底杜絕假貨發生的可能。他面臨的恐怕是1/2、1/3或者1/4銷售額的下 降,這對一家年輕的上市公司是不可思議的,非常需要勇氣。但陳歐的信念很簡單也很強大:盡管假貨是電商的原罪,但聚美就是要做中國最幹凈的電商。

<<<<<

當你的人生走到十字路口,

當你面臨最重大的決策,

你信不信這個事業?

你認不認為這件事對社會有好處?

對用戶有好處?

或者你的公司,

你是不是覺得你的事業需要送到千家萬戶?

這個時候決定就很容易。賭博,我擺在這兒還是擺在那?那是靠命運,靠的是概率。但信念,卻能指引你永不迷航。

郭沫若在詩集《女神》中,引用了歌德的一句名言:永恒之女神,引導我們前行”。創業家的永恒女神是什麽呢?

企業承擔著社會責任,承擔著員工期待,以及股東要求的創業者。你的那個女神,就是你的責任感,你的理想,你的價值觀,你的信念。

有人問,“什麽樣的人才稱得上是創業者?”

首先,你連打工都可以全職,創業怎麽能兼職呢?創業者必然是全心全意投入的。其次,當一個創業者問我,我做的這個事情里面有沒有機會的時候,你不是創業者, 你是個投資人。創業者是什麽呢?看到這個東西,就發了瘋,就鐵了心,就一竿子到底,九頭老牛也拉不回,這就是真正的創業者。

最好的企業,一開始就要有個股份的安排——所謂兵馬未動糧草先行。企業的糧草是什麽?不是工資,是股份。當一個人不拿股份就加入你的話,證明他不優秀。

團隊一確立,你要馬上明確你的企業里,第一、第二、第三、第四最重要的人是誰?然後把股份分下去。同時,給他多大的權利就有多大的職責,有多少股份就要給公司多少成果。如果幹了一年覺得不行,對不起,收回來。

創業者怎麽持續的突破個人的天花板?

當你的產品得到市場驗證以後,要不遺余力地,要竭盡所能地,要瘋狂地往前沖,速度要超過質量。

為什麽不敢拼命做呢?在速度和質量之間,一定要速度在前,假如客人不滿意,你退款了,假如出了質量問題,你彌補啊,你克服啊。但是,偉大的企業,總是在各種爭議聲中,各種崩潰危機當中,暮然回首,那人已在納斯達克敲鐘處。

所以,所謂的突破,對你們來說,就是要高速成長。這樣,真的很快你就會發現,那些畏首畏尾、左顧右盼的人,意識到的時候黃花菜已經涼了。現在所謂的天花板遠遠沒到,你的問題就是高速成長。我們就是騎著黑馬,高速成長,那匹黑馬已經變成了獨角獸,變成了白馬。▲2015年5月27日,真格基金創始人、黑馬學院名譽院長徐小平與黑馬成長營第11期100余名創始人合影留念。

版權聲明:本文口述徐小平,整理楊嬌,文章僅代表述者獨立觀點,不代表i黑馬觀點與立場,i黑馬版權所有,如需轉載請聯系zzyyanan授權。未經授權,轉載必究。

走出土耳其經濟重鎮伊斯坦布爾市的阿塔圖克國際機場,首先映入眼簾的便是滿街飄揚的各色旗幟和標語。即便是跨越馬爾馬拉海的加拉塔大橋兩側,也是迎風飄揚的旗幟。

當地時間6月7日,土耳其將迎來第25屆議會選舉。因此不難理解,這些代表不同黨派的旗幟和標語正在為這場選舉造勢。

據伊斯坦布爾當地選民對《第一財經日報》記者介紹,本次土耳其全國將有超過5376萬選民投票選出第25屆大國民議會的550名議員。土選舉法規定,議會由選民直接票選產生,議員任期4年,得票率不足10%的政黨沒有議席,得票率超過33%的政黨才能單獨組閣執政。一旦沒有任何政黨得票率超過33%,那麽得票率最高的政黨將有與其他政黨聯合組閣的優先選擇權。

埃爾多安的“小算盤”

今年的議會選舉在不少土耳其選民看來“意義非凡”。供職於土耳其最大媒體的法提赫(Fatih)告訴本報記者,上周五(5日)工作一結束,他就趕回自己家鄉的選區,要在7日的大選中投票選出自己中意的議員人選。

像法提赫這樣結束一周工作、趕回自己所在選區的土耳其人並不少。這不僅因為這場選舉關乎未來4年誰將進一步挖掘土耳其的經濟潛力,帶領土耳其繼續前行,更為關鍵的是,現任總統、發家於執政黨正義與發展黨(AKP,下稱“正發黨”)的埃爾多安還打著自己的小算盤,希望穩固該黨在議會中超過2/3的議席優勢,從而達到修憲的目的,將土耳其從一個議會制國家轉變為總統制國家。

埃爾多安

截至5日的最新民調顯示,正發黨的支持率在41%左右,盡管與4年前近50%的支持率相比有所下降,但領先地位難以撼動。而唯一可能對正發黨形成挑戰的便是新崛起的親庫爾德人的人民民主黨。民調顯示,人民民主黨目前的支持率為12%。這意味著該黨很可能在最終的選舉中憑借超過10%的支持率進入議會,蠶食正發黨的主導優勢。

正發黨自2002年贏得議會選舉以來,已經連勝三屆,執政長達13年。昔日正發黨的主席埃爾多安更是搖身一變,在連任三屆總理後,又在去年推動總統選舉從議會選舉改為普選,不僅提升了總統一職的“含金量”,也為自己繼續主導土耳其政局找到了新的方式。甚至有媒體評論稱,追求“實權總統”的埃爾多安正在謀求開啟“普京模式”。

因此,土耳其選民是不是繼續給執政黨第四次機會,成為了此次選舉最關鍵的變量。

民意分歧明顯

對於埃爾多安的乾綱獨斷,土耳其民眾心知肚明。當被問到“是否會給現政府再度執政4年的機會”時,土耳其人易蔔拉欣(Ibrahim)告訴《第一財經日報》記者,他對於4年前自己的決定非常後悔,在他看來,正發黨執政4年來“謊話連篇,腐敗滋生,對於土耳其社會現狀並沒有明顯的改變”。

這一點也得到了法提赫的認同。作為媒體人,法提赫明顯感到近些年來,土耳其的媒體管制日趨嚴厲。埃爾多安幾度因為負面報道對法提赫所在的媒體進行嚴懲,甚至差點砸了後者的飯碗,這使得法提赫決心不會把票投給正發黨。

在銀行工作兩年的年輕人艾卡(Ekin)也決定不把選票投給正發黨。“這4年來,我們什麽都沒有改變,工作也越來越難找。即便找到了工作,也擔心明天是不是會被掃地出門。”艾卡說。

在土耳其生活了27年的華商陳偉告訴記者:“正發黨連續執政13年,肯定有很多引起民眾反感的地方。主要的反對黨共和人民黨和民族主義運動黨聯合執政的可能性正在加大。”

記者在街頭遇到的極少數能說英文的商販也表示了對現政府的不滿,認為他們“泛宗教化”、極權、腐敗,為普通百姓謀利不多,導致貧富差距嚴重、民眾日子過得很辛苦。

當然,並不是所有人都對現政府有強烈不滿。翻譯阿里(Ali)告訴本報記者,他還是會一如既往地支持正發黨,但他給出的理由也頗為無奈——“因為沒有其他更好的選擇”。阿里相信,即便其他黨派上臺或者出現聯合政府,也沒有人能比正發黨做得更好。他舉例說:“以前政府收10分稅,留給老百姓1分;如今政府同樣收10分稅,留給老百姓8分。所以與其經歷更糟糕的改變,還不如維持現狀。”

巨額經常賬戶赤字是“頑疾”

土耳其近幾年經濟低迷,失業率攀升至11%,創下5年新高,導致執政黨的支持率不斷下滑。

土耳其韜博經濟與技術大學教授穆斯塔夫·科特雷(MustafaKutlay)在接受本報記者采訪時表示,目前土耳其基礎設施建設落後,貧富差距懸殊,經濟結構需要調整。因此無論誰上臺,發展經濟的主旋律不會變。

“在這次大選中,我們可以看到的是反對黨已經明確提出了一些具體的經濟發展計劃。比如主要的反對黨(共和人民黨)就提議了一些經濟發展項目,並將這些項目細化,而執政黨也對這些項目有積極響應。”

據科特雷介紹,正發黨2002年贏得議會選舉之前一年,土耳其經濟曾陷入危機。但自2002年起,土耳其經濟進入了一個良性的發展周期。GDP從2500億美元增長到了2014年的8000億美元。貿易增長也極其迅速,從1400億美元上升到了4500億美元。經濟上的發展和轉變是驚人的。人均GDP從3000多美元突飛猛進到1萬美元以上。2008年之前的5年,GDP年均增速為7%,通脹率也一直保持在個位數。這是歷史上罕見的。因此可以說,那個階段土耳其經濟持續增長。

然而現在的情況是,土耳其經濟缺少長期持續發展的原動力。經濟依賴於中等或較低科技含量的產品,而不是高附加值的生產模式。土耳其需要加強在高附加值產品上的投資。目前這是一個很嚴重的問題。而且土耳其經濟進入了“中等收入陷阱”。“要改變這樣的局面,土耳其需要改變其經濟體制,這不僅僅是指經濟結構改革本身,還包括法律和教育領域的改革。因為中等收入陷阱的問題相當棘手。即將上臺的新政府必須面對這個經濟結構不完善的問題。”科特雷說。

土耳其經濟智庫TEPAV董事總經理顧文·薩克(GuvenSak)對本報記者表示,土耳其經濟一向開放性差,基本依賴國內市場,經濟最大的問題是巨額經常賬戶赤字高,“土耳其一直存在嚴重的經常賬戶赤字問題,這與人們的儲蓄有關。中國有很高的儲蓄率,大約50%。而土耳其則非常低,只有10%,從來沒有超過20%。”他認為,土耳其只有更多引進海外資金,鼓勵增加儲蓄、促進出口才有可能逐漸解決這一赤字問題。

科特雷也表示,土耳其經濟的增長依賴外國直接投資或其他形式的國外資金。去年,經常賬戶赤字額占到了GDP的7.5%,2010~2011年甚至達到過10%,這就意味著國內經濟很大程度上依賴海外投資,“土耳其的經常賬戶赤字很大一部分是屬於貿易赤字,從貿易結構看,出口額總是低於進口額,最新數據顯示,貿易赤字高達1000億美元。必須改變貿易結構,生產和出口更多高價值技術含量的產品。目前高技術含量產品在土耳其出口產品中的占比只有可憐的3%。”

另外,今年年初以來,由於經濟增速下滑以及政局不明朗,土耳其里拉大幅貶值,第一季度貶值幅度高達13.5%,對美元匯率創歷史新低,導致金融市場脆弱,經濟風險明顯加大。

或許每個土耳其人心中對此次選舉早已有了明確的答案,但各黨派依舊不放棄最後的造勢機會。在伊斯坦布爾的政治中心塔克西姆(Taksim)廣場,扛著標語、喊著整齊劃一口號的遊行隊伍在人來人往的獨立大街上格外顯眼。而在伊斯坦布爾的市內街道上,時不時有黨派成員駕駛著裝有擴音喇叭進行拉票的汽車駛過。

對於埃爾多安和執政黨而言,最強勁的對手並不是所謂的黨派紛爭,而是如何交出一張令各方滿意的經濟成績單。

土耳其主要政黨知多少

第25屆土耳其大國民議會選舉7日舉行,執政的正義與發展黨(正發黨)、主要反對黨共和人民黨、民族行動黨和親庫爾德的人民民主黨等20個政黨以及獨立競選人將角逐議會550個議席。以下是參加角逐的主要政黨的基本情況:

正發黨:執政黨,第一大政黨,成立於2001年,是保守、溫和的伊斯蘭右翼政黨。該黨主張建立法律至上、尊重人權與自由的現代共和政體,建立並完善市場經濟體系。現任主席為總理達武特奧盧。2002年11月,該黨在議會選舉中獲勝,實現一黨執政,結束了土耳其自1987年以來多黨聯合執政的局面。2007年7月,正發黨在議會選舉中贏得46.5%的選票,排名第一。2011年6月,正發黨在議會選舉中贏得49.83%的選票,再次獲得大勝。正發黨目前在議會中擁有311個席位。民意測驗表明,該黨極可能贏得本屆選舉,繼續成為第一大黨。

共和人民黨:第二大政黨,主要反對黨。該黨由共和國締造者凱末爾·阿塔圖爾克於1923年創建,推崇社會民主和民族主義,堅持世俗化。2010年,執掌共和人民黨近20年的德尼茲·巴伊卡爾因性醜聞辭職,克勒奇達若奧盧接任主席。2007年7月,該黨在議會選舉中贏得20.7%的選票。2011年6月,該黨在議會選舉中的得票率為25.98%,目前在議會中擁有125個席位。

民族行動黨:第三大政黨,成立於1969年,為極端右翼民族主義政黨。現任主席為德夫萊特·巴赫切利。在2002年的選舉中,民族行動黨由於得票率低而未能獲得議會的席位。但該黨在2007年7月和2011年6月議會選舉中贏得14.3%和13.01%的選票,進入議會。目前在議會中擁有52個席位。

人民民主黨:親庫爾德的政黨,成立於2012年,伊斯蘭左翼政黨。目前在議會中擁有29個席位。(新華社)

更多精彩內容

關註第一財經網微信號

于投资者,政改投票结果还有那么重要吗?

http://gelonghui.com/#/articleDetail/13373

先上一个港股投资圈的笑话:港股,志愿军已全部阵亡!志愿军已全部阵亡!解放军请速速过江!解放军请速速过江!这是留言,不用答复!这是留言,不用答复!

这个笑话生动描述了当前港股的悲惨现状:在6月17日香港政改投票越来越近的压力下,多数港股投资者已经意识到风险的逼近并开始踩踏出逃!

风险担忧演变成了溃逃行动,在A股不断创出新高的背景下,最近港股的背影显得格外落寞,甚至出现了一轮恐慌性的下跌,其中中资股尤其明显(见下图:港A股指数走势)

政改投票:砸坑进行时

香港的这次政改,简单来说就是通过一部如何产生特首的法律,它对香港的未来意义深远。但如同很多港股投资人形容的,政改就是一把悬在头顶的达摩克利斯之剑,一把用细线吊在我们头顶的剑,一有风吹草动,底下的人就噤若寒蝉。

对于这样一个不确定的系统性政策风险,格隆汇一直在持续跟踪和探讨,也连续推出会员文章,分析香港政经态势,博弈格局,以及对冲应对策略。我们深知:这种无法把握的政治风险,体现在证券市场上,砸坑几乎是必然的。因为在操作上,只要是个理性的投资者,正常的操作策略就是减仓观望,都希望等政改结果明朗之后再考虑下一步操作:所谓的君子不立危墙之下。当很多人都同时执行同一个应对操作策略,纷纷减仓,踩踏行情的出现就再自然不过了。

在港股有一定投资经历的人肯定对这种行情不会陌生。比如14年年底,A股突然开始火爆,大陆资金不断从香港撤退跑去炒A股,很多港股就这样被杀的不成人形,有些跌到了匪夷所思的低估程度。

但我们往往会忽略一个基本的经济学原理:单个个体的理性行为,并不保证群体行为的整体理性。这种原理在证券市场体现得最为明显的就是各种踩踏:个体因为理性而采取的一致性自我保护或者逐利行为,效果往往会适得其反,并给其他冷静旁观者提供了绝好机会。

如果我们从现在再回过头去看14年底被北上资金杀得一塌糊涂的那些股票,从那时拿到现在,收益率是何等惊人。

政改投票:结果还有那么重要吗?

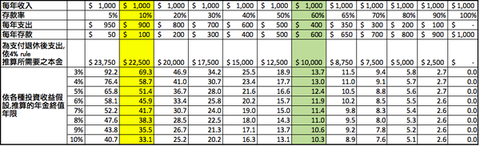

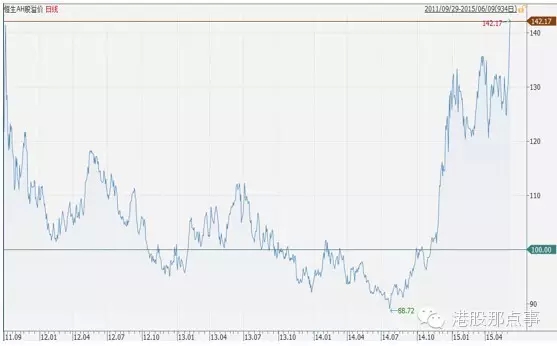

先看一张图:

上图是过去5年的AH股溢价指数图。一周前,这个溢价指数还只是在122左右徘徊(意味着同样一家公司,A股比H股溢价22%),在过去一周的政改投票压力下,这个数字直线拉升到了142.17,创出了5年新高!

不妨问自己几个问题:政改问题是永久性的吗?还是临时冲击因素?是不可能解决的世纪难题?还是一定会解决的当前问题?

回答了了以上问题,就可以轻松回答本文标题:政改投票:结果还有那么重要吗?

港

A股跌到这种程度,已经把6月17日政改不通过的风险绝大程度Price

in了,政改最后结果,反而已经变的不那么重要,重要的是出结果,让大家提着的心放下,让达摩克利斯之剑不要再悬在头顶。这就好比最近的高考,不管准备好

了还是没准备好,该来的总要来,区别只是最后的分数有高有低。

政改通过有通过的玩法,不通过有不通过的玩法。以执政党的政治智慧,还能让这个问题持续发酵,并成为影响香港整体发展的绊脚石?!

当前最重要的是:让靴子落地。

套用一句最俗的话:“利好出尽是利空,利空出尽是利好。”所以在接下去的日子到政改投票之前,港股继续维持现在羸弱的走势,那么不管政改投票结果如何,政改后的方向,大概率只有一个:涨。

区别只是能涨多快涨多高。

而你这个时候要做的,既不是追随集体的所谓理性去自残,更不是两眼一闭,双腿一蹬,死猪不怕开水烫式的不管不问,而是一定要竖起浑身每一根毛孔,睁大眼睛:这种泥沙俱下的恐慌时候,多少好公司杀出了诱人的价值,你不去果断寻觅和把握机会,更待何时?!

投资,战略永远比战术重要很多

1945年日本投降的时候,你可能需要考虑两个问题:

1、 是跟着共产党,还是国民党?

2、 战后,是脱下戎装,还是是去做科研,甚至弃甲归农,老婆孩子热炕头?

前者是战略大方向问题,你选择错了,可能满盘皆输。后者只是一个战术问题,就算错误,也无伤大雅。

投资是一个道理。纠结短期事件冲击,这是战术层面的细节。如果因为这种战术细节影响甚至改变整个战略大方向的布局,你可能会输掉很多。

现在港股的战略大方向是什么?需要关注哪几个问题?格隆汇分析过很多,这里再赘述一下:

1)国家资本输出大趋势不会因为政改而改变。国家资本输出是一个必然的过程,关系到整个国家的未来。一个香港地区政改投票,改变不了这个趋势。而我更相信大陆关于政改一定做了充分准备,过与不过,都有充分的备案。

2)香港扮演资本输出的先锋部队角色也不会变。香

港作为大陆的亲骨肉,虽然闹过一些误解和不愉快,但毕竟是一家人。有不少人认为如果政改不通过,中央肯定会敲打香港,甚至会截断北水,抛弃香港——这实在

是太低估中央的度量和眼光了:孩子不听话,晓之以情,动之以理,总能解决。你的孩子不听话,你会去掐死他?除非你自己疯了。

3)价值低估永远是王道。恒指12倍的PE放在全球主要市场几乎垫底,且港币汇率盯住美元,美元加息对港币影响有限。当前AH溢价指数已经创出5年新高。AH溢价几乎就是判断港股反弹的最有效指标,溢价越高,反弹概率越大。

4)有没有想过,政改万一获得通过了呢?以现在的下跌幅度,之后的报复性反弹将会是怎样恐怖?!

这次政改,我们没有能力,也没有必要去进行预测,我们不是土生土长的香港人,港人对这次政改的态度我们或许不能理解。但,无论怎样,按照港股目前这个跌法,政改投票结果如何,真的、真的已经不重要了。

但我们还是衷心的希望:让政改方案通过。

香港族群撕裂,社会原地踏步不前,经济停滞已经太久了,是时间改变了!

格隆汇声明:格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。转载本文,请务必注明来源“港股那点事”及作者。

Next Page