- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

一財研選|供求緊平衡或將加劇,水泥市場有望旺季更旺!

券商研報浩如煙海,投資線索眼花繚亂,第一財經推出《一財研選》產品,挖掘研報精華,每期梳理5條投資線索,便於您短時間內獲取有價值的信息。專業團隊每周日至每周四晚8點準時“上新”,助您投資順利!

2018年8月8日目錄

►供求緊平衡或將加劇,水泥市場有望旺季更旺!(國泰君安)

►天然氣定價市場化待推進,LNG供應商享套利空間(天風證券)

►技術封鎖無礙軍工產業發展,基本面拐點逐漸顯現(中信建投)

►PTA景氣周期持續,一體化民營龍頭望分享行業紅利(申萬宏源)

►二胎政策紅利不斷釋放,森馬服飾未來業績可期(方正證券)

1.供求緊平衡或將加劇,水泥市場有望旺季更旺!(國泰君安)

國泰君安認為,近期國常會基本定調寬松,未來一個階段政策可能向著穩增長方向不斷演化,修複市場對於需求端“斷崖”的預期。後續可能會有一攬子擴內需的政策,加快合格的PPP項目落地有望提振基建,而地產在低庫存高拿地的情況下,需求韌性仍在,整體需求端有望超過市場預期。

國泰君安認為,水泥行業區域邏輯好於全國,確定性最高的是華東華南。從華東、中南及西南今年1-6月份水泥產量增速看,需求增速領先全國,體現出民營主體經濟的韌性;從近日廣東省發改委補短板,涉及重點項目總投資額超過19000億,也顯示經濟發達地區華東、華南財政底氣較強,對政策補短板響應力度與確定性更強。

從財政政策發力角度看,國泰君安認為積壓項目最為集中的華北地區彈性顯著。4月17日降準之後,華北5~6月單月水泥產量一反近幾年來下滑趨勢恢複正增長,也從另一方面反應需求端的的敏感性;同時新一輪京津冀大氣治理,明確淘汰日產2000噸以下水泥熟料生產線,估算涉及出清產能約2.7%,區域供給格局進一步優化。

國泰君安認為,上半年水泥價格的不斷上升及淡季不淡印證了當前供需格局正處於邊際平衡狀態。7月底,占華東熟料產能4%的常州受環保影響突發大規模停產,可能將成為撬動水泥平衡的關鍵砝碼;同時考慮到四季度錯峰停產、環保限產(尤其在京津冀地區)及華東等地區的“電荒”魅影,判斷水泥供求緊平衡或將加劇,參考2010年華東拉閘限電情景,水泥市場有望旺季更旺,水泥股盈利穩中有升。

國泰君安繼續重點推薦需求確定性高的華東華南龍頭水泥股海螺水泥(600585.SH)、華新水泥(600801.SH)、萬年青(000789.SZ)、塔牌集團(002233.SZ)、上峰水泥(000672.SZ);從財政發力角度重,點推薦業績彈性顯著的華北龍頭冀東水泥(000401.SZ)、金隅集團(601992.SH);其他區域主題有望輪動,西北主題受益標的天山股份(000877.SZ)、青松建化(600425.SH)、祁連山(600720.SH)、寧夏建材(600449.SH)。

2.天然氣定價市場化待推進,LNG供應商享套利空間(天風證券)

2017年以來,受煤改氣政策驅動,天然氣消費迅猛增加。根據發改委數據,2017年我國天然氣消費量同比增長14.7%。2018年1-6月,天然氣表觀消費量同比增長17.5%,考慮可能有部分進口管道氣進儲氣庫,實際消費量增速估算在10%左右。

天風證券認為,環保推動天然氣需求增長的長期趨勢不可逆。具體而言,工業燃料和交通領域,天然氣相對油品比價優勢提升;發電領域,煤電和可再生發電的過渡階段,天然氣發電存一定發展空間。

2017年國產氣產量62%,進口氣占比38%,其中管道氣凈進口占比16%,LNG進口占比22%。天風證券預計2018年國產氣增速在4%左右,非常規氣尤其是頁巖氣是主要增長點。管道氣方面,2018~2019年無新增輸送能力。進口LNG方面,預計2018~2020年,LNG接收站的使用率將維持在80%左右,冬季使用率將超100%,反映出國內天然氣供需將保持緊張狀態。

天風證券指出,天然氣定價市場化待推進,LNG有套利空間。目前天然氣定價體系的缺陷仍然明顯:①LNG價格已經完全市場化,而管道氣價格仍受管制;②冬季管道氣價格缺乏充分的上浮空間,經濟性導致供氣企業管道氣供應動力不足。

天然氣消費冬夏峰谷差非常大。調峰手段包括:①管輸加壓;②冬動用儲氣庫;③價格調峰。管輸加壓空間有限,且中國儲氣庫容量仍十分有限。而價格調峰實際上就是,“氣荒”出現時,購買現貨增加下遊成本。二元定價結構下,LNG套利空間仍然明顯。

天風證券還指出,國際LNG定價存在長協模式和現貨模式。長協模式通常掛鉤國際油價,當國際油價上行的時候,國際LNG貿易價格通常上行。近年來新簽訂的LNG長協,常見天花板價對應油價大約70美金/桶。因此在油價在70美金/桶以上時,國際長協LNG價格繼續上行空間不大。

盡管2018~2020年仍然是國際上LNG進出口終端的投產高峰年,但考慮到美國頁巖氣產量快速釋放後,其國內輸送瓶頸明顯,頁巖氣對氣價的壓力並不容易向全球溢出。

投資標的方面,天風證券看好廣匯能源(600256.SH)、中國石油(601857.SH);建議關註新奧股份(600803.SH)、海油工程(600583.SH)。

3.技術封鎖無礙軍工產業發展,基本面拐點逐漸顯現(中信建投)

近期,美國頻繁打出“貿易牌”、“臺灣牌”,通過政治、經濟等多維度手段遏制中國崛起的用心昭然若揭。中信建投認為,本次技術封鎖看似勢頭強勁,但對軍工板塊僅有短期情緒影響。

從中信建投對美國軍工領域技術封鎖歷史的梳理情況和當前我國國防軍工行業發展現狀的分析情況來看,技術項目管制和企業實體清單是美國對中國實施技術禁運的常規手段,1989年至今一直處於較為嚴格的技術禁運時期,本次將44家中國企業加入實體清單,並無實質意義;我國國防軍工行業已經建立起較為完善的工業體系,並在關鍵領域已經基本擺脫對西方國家的技術依賴,技術封鎖也無實質影響。

進入2018年,中信建投認為軍工行業基本面拐點逐步顯現。從外部因素看,國防預算增速超預期,2018年中國國防預算11070億,同比增長8.1%,超出市場預期。從內部因素看,①軍工產業鏈業績迎來拐點,一方面,隨著軍改影響逐步消除,訂單補償效應明顯,另一方面,實戰化練兵加速新裝備列裝,有望大幅提升裝備維修保障和彈藥需求;②軍工體制改革迎來拐點,軍民融合由規劃進入實質落地階段;央企資本運作數量有望回暖;軍品采購與定價機制改革方案有望出臺;首批院所改制有望完成,與資本市場相關度提升。

在標的選擇上,中信建投認為應首選國家隊龍頭,同時關註民參軍國產替代。國家隊龍頭關註兩條投資主線,一是符合“市場化程度高、核心資產占比高、最受益產業鏈業績釋放”三大標準的龍頭公司;二是院所改制主線中註入彈性大、可操作性強的航天、電科、中航系上市公司。民參軍國產替代方面建議重點關註符合“行業空間大、國產化率低、國產化剛需強勁”三大標準的相關行業,主要是軍用半導體、軍用碳纖維、軍用ATE等相關細分領域的優質公司。

具體標的方面,中信建投建議關註:①整機:中航沈飛(600760.SH)、中直股份(600038.SH)、內蒙一機(600967.SH);②分系統/器部件:中航機電(002013.SZ)、中航光電(002179.SZ)、航天電子(600879.SH)、航天電器(002025.SZ);③院所改制:國睿科技(600562.SH)。民參軍國產替代:①軍用碳纖維:光威複材(300699.SZ);②軍用ATE:航新科技(300424.SZ)、天銀機電(300342.SZ);③軍用半導體:景嘉微(300474.SZ)。

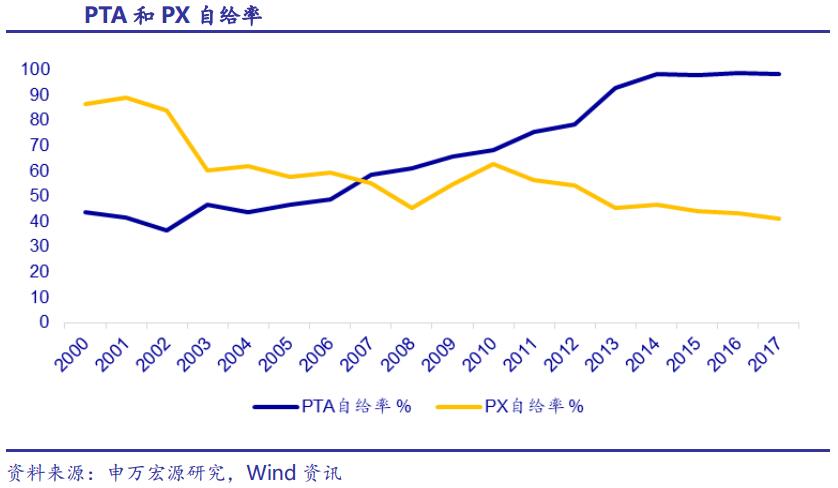

4.PTA景氣周期持續,一體化民營龍頭望分享行業紅利(申萬宏源)

近來PX-PTA-PET產業鏈價格大幅上漲,主要受到成本上漲和低庫存推動。受益於PX亞洲新增產能釋放緩慢,PX價格連續上漲,8月3日PX中國主港CFR為1119.67美元/噸,較7月1日大幅上漲12.8%。同期疊加人民幣貶值因素,折合國內PX人民幣價格上漲至9169元/噸,上漲16.8%。

受下遊需求拉動,PX、PTA和長絲近期庫存均呈現下降趨勢。截至8月3日當周,國內PTA流通環節庫存下降至75.5萬噸,比年初下降39.60%。申萬宏源預計,隨著9月旺季來臨、以及8月份PTA廠家檢修較多,庫存仍有進一步下降空間。當前PTA-PX價差回升至1000元/噸左右,距離年內高點1200元/噸尚有一定空間,PTA可能進一步沖高。

2017年起,紡織服裝業的需求複蘇帶動行業進入了新的補庫存周期,聚酯滌綸需求回升,預計2018-2020年聚酯滌綸需求增速維持在6%以上。2018年聚酯行業新增產能達500萬噸,與需求增長基本匹配。18年我國PTA名義總產能5140萬噸,對應國內聚酯產能5596萬噸的需求為(以開工率100%計算)4813萬噸,PTA產能過剩量僅327萬噸,考慮到長期停車產能,PTA實際供給已非常緊張。恒力石化PTA裝置可能於2019年年底前投產。到2020年以前,PTA新投產裝置較少,尤其在未來的一年時間里,PTA供需呈緊平衡狀態。

申萬宏源認為,從產業鏈總利潤水平來看,聚酯產業鏈的利潤高點出現在2011年前後,此後進入為期5年的下行通道,在2016年觸底後恢複上行趨勢。從產業鏈利潤分配結構來看,隨著行業供需格局的改變,產業鏈利潤格局正在發生改變。隨著民營大煉化的投產,PX的利潤將會回歸,一體化龍頭話語權增強。2018~2020年,我國新增PX產能達1620萬噸,且大都源自大規模的煉化一體化項目,擁有很高的準入壁壘和突出的成本優勢。長期看,PX-PTA-聚酯各環的利潤將會趨於平衡,一體化優勢明顯的企業會享受行業紅利,不論哪個環節上漲都會受益。

申萬宏源重點推薦民營煉化龍頭恒逸石化(000703.SZ)、桐昆股份(601233.SH)、恒力股份(600346.SH)和榮盛石化(002493.SZ)。恒力股份長興島項目、榮盛石化、桐昆股份浙石化舟山項目、恒逸石化文萊項目將於今年年底到明年年初先後落地,在產業鏈利潤再分配的過程中,一體化企業的盈利能力將大大強於產業鏈上某一環的競爭對手,長期發展空間巨大。

5.二胎政策紅利不斷釋放,森馬服飾未來業績可期(方正證券)

8月7日晚,森馬服飾(002563.SZ)發布2018半年度報告,2018上半年分別實現收入、歸母凈利潤55.32億元、6.67億元,同比增長24.80%、25.00%。同時,公司預計2018前三季度實現凈利潤10.12~13.16億元,同比增長0%~30%。

分品牌看,方正證券發現,2018年上半年公司休閑、童裝營收分別達26.25億元、28.69億元,同比增21.91%、27.70%,童裝營收占比提升1.18個百分點至51.86%。從2016年四季度開始的“期改現”政策對休閑服飾影響自2018年以來愈加明顯,疊加開店加速,休閑版塊成長超預期,童裝延續高成長。

方正證券指出,2015年“全面二孩”政策帶動大童裝行業從2017年起進入高速發展期,同時因2016年“全面二孩”影響家庭較多透支一定後年出生人群,致2017年出生率小幅回落,帶動小童裝在2017年出現增速回落。目前出生率受影響的2017年新生兒進入大童裝購買時期,預計將對低齡大童裝產生一定影響,但因大童裝市場更大,影響將遠小於對小童裝的影響。此外,因未來二孩占比高及父母獨生子女比例高,二孩成為父母前(預計2035年前)出生率大概率維持高位,同時因“二胎政策”所有年齡段大童裝未完成全部傳導疊加大齡童裝單價高市場更大,方正證券認為,“二胎政策”對大童裝完成傳導前,童裝行業尤其是大童裝板塊將維持較健康發展。

方正證券還發現,公司旗下“森馬”品牌位居服飾行業男、女裝市場市占率前10、“巴拉巴拉”品牌為國內童裝單一龍頭,主品牌行業優勢明顯。其他子品牌涵蓋休閑、童裝(Sarabanda、Minibanda、COCOTREE、夢多多、TCP)、男裝(GSON、U.T.B、MarcO’Polo)、女裝(MINETTE、itMICHAA、原點、Wconcept、LEWITT)、內衣(初紡),品牌矩陣在年齡、價位、渠道三方面均趨於完善。

方正證券預計2018/2019/2020年公司歸母凈利潤分別為15.84/19.30/23.48億元,同比增速在39.21%/21.84%/21.67%,對應EPS為0.59/0.72/0.87元/股,對應P/E為18.03/14.80/12.16,維持“強烈推薦”評級。

責編:周毅

Next Page