- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

世界上最大的P2P貸款公司Lending Club 就要上市了!! MCorleone

來源: http://xueqiu.com/7256490752/337920681、IPO 基本信息

世界上最大的P2P貸款公司Lending Club 將於美國時間12月11日本周四掛牌上市,發行價格由$10-$ 12提高2刀到$12-$ 14美元.跟我之前預期一樣,公司會上調發行價,所以一直沒著急寫這個帖子。公司將出售57.7mm 股數, 占公司總股數的16%左右,這一數字在今年所有新IPO當中偏低,今年上市所有IPO流通股數占總股數的30%左右。公司計劃融資6.9億到8.1億美元。如果按中間發行價計算,公司市值在47億美元,如果按發行價最高價計算,公司市值達到51億美元。

承銷商:MorganStanley, Goldman Sachs, Credit Suisse and Citigroup

投資人:Google,Kleiner Perkins Caufield & Byers, T. Rowe Price and BlackRock.

IPOSCOOP上給LC三顆星,三顆星是IPOSCCOP給出的最高星,之前$VirginAmerica(VA)$ 只給到2顆星,同時給到三顆星的還有本周五即將上市的$(MOMO)$$Hortonworks(HDP)$ 。MOMO估計夠讓國人炒一波的,幹爹$阿里巴巴(BABA)$坐鎮,小幹爹58同城(WUBA) 助陣。不過鑒於A股過於火熱,很多原來熱衷於中概股的資金都回撤中國,如果你要從陌陌和LC里面選其一的話,建議LC。這個在美國主流市場也非常火,不記得有個機構給出的分達到7.6.之前阿里巴巴才7.0幾,gopro才6.幾,足以可見大家對LC期望有多高;Seeking Alpha也有幾個作者給出了強烈購買的建議。

由於我本人是在商業銀行做貸款,對美國商業銀行的運營以及基本結構有一些了解,所以對這個公司也比較感興趣,下面就跟大家簡單介紹一下這個人氣極旺的公司。

2、公司簡介

Lending Club 是世界上最大的將借款人和投資者(也是貸款方)有機結合的投融資平臺。既然是平臺,顧名思義,公司就是提供這麽一個地方,為想借錢的個人提供中小型貸款。並不是所有人都可以通過這個平臺借款,只有滿足下列兩個條件,LC才會將錢借給你:1) 信用分數達到660分以上。2)貸款/收入比率低於40%,貸款是不含個人房屋抵押貸款。這些貸款一般是3年期或者6年期。公司將這些貸款會按照他們自己的標準分為A-G期個等級,每個等級下面又分1-5 個次級,也就是說總共就35個等級。A1是你的信用等級最高,也就是你的貸款利率會最低,三年期A1利率大概6.78%; G5信用等級最差,相應貸款利率會最高,三年期利率達到30%,如果你不幸被劃分到這個等級,我還是勸你別從他家貸款了,這就是搶錢的節奏!

由於公司是平臺,不自己提供貸款,那麽借給借款人的錢從哪而來呢?這些錢可以來自像你我一樣的普通個人投資者,也可以是一些機構投資者或者對沖基金。這個平臺同時也給我們這些普通人提供了除股票、債券意外的另外一種新穎的投資方式。這種在中國可以形象的稱我們自己叫放高利貸的,也讓我們體會了一把當銀行的感覺,把自己賺來的錢借給別人,自己收利息,借款人到期還本金。公司自2007年成立以來,公司總共發放貸款總額超過60億美元。僅2014年第三季度,發放貸款總額達到12億美元。

公司的主要收入來源是貸款費用(origination fees),是借款人在貸款的時候除了基本利息之外額外要交的費用,這部分大概在1%-5%之間,上文中提到的A1 6.878% G5 30% 已經包含了這部分,這部分費用也是公司收入的主要來源,占總收入的90%左右。除此之外還有1%服務費用,管理費用以及其他費用。

公司主要競爭對手: 傳統商業銀行,SBA, 以及平臺類競爭對手ProsperMarketplace and Funding Circle Limited。

與銀行之間的關系和區別

美國商業銀行都是受FDIC監管,但LC只是提供平臺,不吸收存款,所以LC不受FDIC監管。LC跟傳統銀行的主要區別在於,LC只是提供平臺,讓貸款人和借款人自由匹配,如果借款人無法償還貸款,LC不負任何責任,但是銀行要對貸款損失全權負責,會記入公司損益。這麽說來LC的將借款人無法還款的風險都轉移到了投資人或者出借人的身上。違約率過去幾年都保持在2%-4%之間,詳細信息請看美股新手的帖子。

但是LC同時也離不開銀行,由於他是平臺他自己沒有資歷發放貸款,所以他會通過一家銀行幫他發放貸款。目前他有家當地的銀行幫他發放這些貸款,具體關系如下。

具體操作流程:借款人先提交貸款申請,LC會根據銀行審核貸款的標準用他們自己的風險算法將申請人的風險分類;如果申請批準,LC將為他提供多種貸款選項,當借款人選擇自己想要的貸款之後,LC就把這個貸款放到他們網站上吸引投資者來篩選。當投資人選擇願意投資的貸款之後將錢交給LC,幫LC的發行銀行就會將貸款發給借款人(除去貸款費用)。當貸款發放完之後,LC會用投資者之前給他們的錢去購買他的銀行幫他發放的貸款。在這其中,webbank就充當了一個中間人的作用,對於這個銀行來說也不會有什麽風險,一手放貸款除去,另外一手馬上收到LC的錢;LC也不會有什麽風險,因為如果貸款償還不上都是投資者自己承擔損失。如果有人問,webbank不幹了怎麽辦,沒關系。這種美事有的是銀行願意給他幹,幫銀行帶來了貸款,增加了客戶,同時再將這些貸款賣出去,不會有任何風險。

3、財務數據

-貸款總額從12年全年7億美金增長到13年全年21億美金,增長率達到188%;13年前9個月貸款總額從14億美金增長到14年30億美金,增長率117%。

-凈收入從12年全年的3380萬美元增長到13年全年的9800萬美元,增長率190%;13年前9個月凈收入從6450萬美元增長到14年的1.43億美元,增長率122%。

-調整後EBITDA從12年全年負490萬美元增長到13年全年的1520萬美元; 13年前9個月調整後EBITDA從870萬美元增長到14年的1340萬美元。

-12年凈虧損686萬美元,13年扭虧為盈的主要原因是來自收入的高速增長,達到731萬美元;13年前九個月凈利潤445萬美元,14年前九個月凈虧損達到2386萬美元。主要原因是是14年大量股權激勵費用的開銷達到2589萬美元, 13年前九個月的股權激勵費用只有334萬美元;還有282萬美元的收購並購產生的非經常性開支,LC在今年四月份收購了一家專註於做教育和病人貸款的公司Springstone,這個公司13年凈收入在1732萬美元。

4、估值

一般上市公司無非就幾種,現金流折現(DCF),Multiple ( P/E,P/B,EV/S ,EV/EBITDA), comparable transaction, residual value . DCF模型較為複雜,模型中需要輸入數據和假設較多就不在這里討論了,comparable transaction 這里不適用,接下來主要探討Multiple 估值,歡迎大家討論交流。

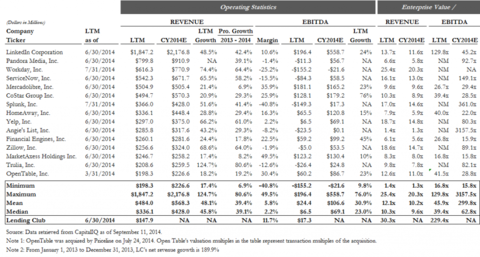

這里我們來反推公司EV/S和EV/EBITDA的估值。EV=EQUITY+DEBT-CASH,截止到9/30/2014,公司有1078萬現金和492萬銀行貸款,這部分可忽略不計。假設按照公司發行價對應估值51億美元計算,EV在50億美元左右。接下來我們看LC的EV/S和EV/EBITDA的估值和其他上市高科技公司進行的比對。

通過比對可以看出,LC的EV/S達到30x,遠遠高於linkedin的13.7x,zillow的18.6x以及上述列表公司中位數的12.1x。這個估值看起來高的有點離譜;再看EV/EBITDA,那就更沒法看了,LC的229.4x比最高的linkedin 的129.8x還要高出很多。

數據是截止到6/30/2014的,最新數據的估值差不多了太多。

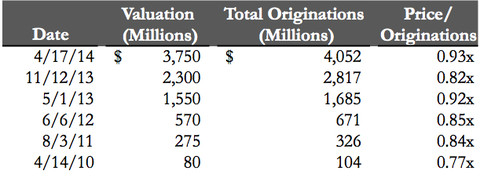

接下來我們引出另一種估值方式P/ TotalLoan Originations. 大家都知道他是平臺類公司,像電商企業一樣,GMV(Gross merchandisevolume)是一個比較重要的參考數據,而在這里loan originations對於LC就相當於GMV對阿里巴巴,亞馬遜一樣重要。這里引入P/Originations這個概念,首先來看一下過去幾年公司在過去幾年融資融資時候的估值情況。

我們可以清晰看出P/Originations 一般在0.8~0.9之間。這個Origination 不是某一年的貸款總額,是公司成立以來經過平臺所有貸款的總額,截止到9/30/2014,total origination 達到$6.2B,如果按0.85x,那麽相對應的估值將達到52.7億美元,這個比公司目前發行價上限51美元還要高出1.7億美元;如果給公司0.9x,公司市值將達到55.8億美元,對應股價$ 15.3;由於目前已經是12月份,相信公司的total loan originations 還在不斷增長,保守估計年底originations增長到72億美金(14年平均每個季度loan在10億美金左右),給公司0.9x,公司市值將達到64.8億美金,對應股價$17.8。

這種估值方式,我不是很同意,原因在於這個有點像評估銀行業的P/B,但是銀行業的Book value就是實實在在的Book value,對於償還不上的貸款是對公司會減計資產。 但是對於平臺來講這個就不是很合理了,對於償還不上的貸款,平臺無任何責任。再者,EV/origination 里的是公司成立到目前為止經過平臺的所有貸款。為了保持過去估值的一致性,這里暫用這種估值方式。等公司規模再大一些,會回歸用EV/S 和 EV/EBITDA估值。

如果按照EV/origination 估值,再加上最近的熱度,公司繼續上調發行價的可能性還是存在的。如果開盤價在$ 15-$18之間一點不會奇怪。我預估IPO當天沖到$ 20的可能性是有的,如果大家瘋狂的如饑似渴的話,開盤20也是非常有可能的。

很多人會問想買新股改如何掛單買入,掛低了買不到,掛高了怕被套。可以建議大家關註stocktwits,一般開盤競價會有人播報,大家可以按照最新競價掛單。

5、風險

招股書里列舉了幾十條風險,大多數是其他所有公司都會有的風險,我把我覺得必要重要的幾條列了出來。

The Company may be unable to maintain relationships with issuing banks.

跟發行憑證的銀行的關系。

The Company may be negatively affected by regulatory and compliance mandates.

監管風險。

Fluctuations in interest rates could negatively affect transaction volume.

利率風險。

6、結論

公司business model 新穎,收入增長迅猛,市場巨大,一家獨大,會對傳統商業銀行造成巨大沖擊,發展會受監管限制,生息會增大違約率,追款風險較大,投資者收益率很難保障.

目前過於火熱,肯定高開,如果想抄新股,建議DT,撈一把就走。兩個機會可以操作,第一個開盤搶進,第二個高點或者收盤之前出,如果盤尾有拉升可以過夜,不建議持有超過三天,不建議長線持有;第二個機會是第一次dip進,什麽時候出跟第一個機會一樣。

關於公司一些運營數據及估值預測請參考@美股新手 帖子;關於公司全面分析請參考@Jackietian-ISIG 的帖子。

參考資料:

http://www.lendacademy.com/analysis-lending-club-valuation/ …

http://www.sec.gov/Archives/edgar/data/1409970/000119312514428454/d766811ds1a.htm …

http://seekingalpha.com/article/2733305-lending-club-ipo-brings-a-revolutionary-business-to-the-market …

.@招財資本 @陳小邪要勝正 @E姐姐 @O_Livia @BT美股手紀 @富蘭克淩 @Hugh888短線 @TigerinMotion @艾瑞王亞謙 @implacebo @瘋投哥 @冰冰原原

$LendingClub(LC)$ $蘋果(AAPL)$ $阿里巴巴(BABA)$ $京東(JD)$ $VirginAmerica(VA)$ $HabitRestaurants(HABT)$ GoPro(GPRO) Twitter(TWTR) Cyber-Ark Software(CYBR)

PermaLink: https://articles.zkiz.com/?id=122769

Next Page