- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

立論:靈活變通一招了 林少陽

2009-05-11 AppleDaily

| ||||||

| 在 黑與白之間,是無垠的灰色地帶,我們只記住黑與白,只因兩者太搶眼。連續寫了一個星期「疑似大好友」的文章,是時候轉轉口味了。上星期五問:點解「利差模 型」有時準有時唔準?死穴在於派息及利率都不確定。熱錢來去如風,拆息話變就變;派息可加可減,大行財政充裕人才濟濟,仍然錯漏百出,何況是兼職投資者? 網上讀者還提醒我,還有一個叫做「風險溢價」的飄忽概念左右大局。因此,大家都咪以為小一算術題就可以掉以輕心。具體預測易出錯,大方向較易掌握。是故, 上周戲言「萬八」,只是由「如果A,就是B」推論的隨機數,請勿當秘笈。在那火紅的90年代,股息率長期低於借貸利率,盲目運用,只能做足十年的旁觀者。 往績股息率有變 同 樣地,2003年沙士後大升市,雖然利率維持偏低超過一年,價格升到某個位置,就拒絕再升,皆因盈利增長欠奉,更重要的是,市場情緒未逆轉。如果單憑計算 股息率與利率差距,就可以富貴萬千年,豈不是通街億萬富翁?只要識變通,這幅圖便永不過時。講座場場爆,是另有原因。經過上星期一輪升勢之後,是時候回歸 現實了。大家用上星期那幅圖時要小心,股息率從往績求出,單計滙控(005)今年派息已經要打七折,如果所有成份股一齊打七折,息差將由3.9%收窄至 2.7%,拆息升1厘,將是1.7%,餘此類推。做完算術題,要做其他功課了。接着一連幾日,會跟大家討論一下中美兩個超級大國,各自面對的機遇與隱憂。 林少陽以立投資管理投資總監 | ||||||

3季度貨幣政策報告解讀:偷偷放大水、央媽全招了!

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=3887&extra=|

3季度貨幣政策報告解讀:偷偷放大水、央媽全招了! 作者:海通宏觀姜超、顧瀟嘯、王丹

看完3季度貨幣政策報告,再次被震驚了,居然所有的市場傳言都是真的,為什麽靈通人士總是能先知道消息呢,連細節都一點不差?9月份就赤裸裸的投放了5000億啊,直接相當於一次降準了!完全不差錢的情況下10月份又扔出來2695億,而且都用的是MLF新式武器,意思就是慢慢用不著急還,難怪債券利率降得連他媽都不認識了! 那麽問題來了?為啥米央媽那麽著急,三番五次偷偷放大水呢? 答案非常簡單:因為貸款利率還在上升,降低融資成本的任務要打板子了。 有人會說,貨幣政策報告不是說降了嗎,你仔細讀讀:“在相關部門、金融機構的協調配合和共同努力下,企業融資成本高問題得到一定程度緩解。9月末,銀行間市場3年期、7年期AA 級企業債的到期收益率分別為5.78%和6.62%,較上年末下降1.57個和0.84個百分點。9月份,非金融企業及其他部門貸款加權平均利率為6.97%,比上月下降0.12個百分點,比上年12月份下降0.23個百分點。其中,一般貸款加權平均利率為7.33%,比上月下降0.11個百分點;票據融資加權平均利率為5.22%,與上月基本持平。個人住房貸款加權平均利率為6.96%,比上月下降0.05個百分點。” 大家讀報告一定要仔細,不要被字面上的東西給忽悠了。這次貨幣政策報告對利率的描述極其詭異。首先寫的是債券利率大幅下降,這雖然也算是融資成本的一部分,但和貸款比份額實在太小了,以前從來不提,這次居然被放在了首位,原因是後面的東西根本不好意思寫。 大家註意所有描述貸款利率的部分都是和上月相比,問題是貨幣政策報告是每季度出一次,所以理所應當應該和上個季度末相比。所以我們仔細對比了歷史數據以後,發現貸款利率的真實情況如下:3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%。房貸利率6.96%比2季末上升3bp。此外,3季度貸款利率上浮比例從69.11%上升至71.26%,反映企業融資條件非但沒有改善,反而還在惡化。 貸款利率上升有啥影響呢?只能說從歷史經驗看,對經濟存在極大的負面影響。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落。地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著未來半年內經濟難以見底。 由此也不難理解為啥從9月份起央媽開始偷偷放大水,原因就在於貸款利率不降反升。怎麽辦呢?我們發現除了傳統的降息降準之外,央媽絞盡腦汁,幾乎把能想到的招都用上了。 從數量政策看,9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性。得益於巨量MLF投放貨幣,9月超儲率已經升至2.3%的8個月高點,考慮到11、12月超萬億財政放款在即,預計12月超儲率或升至2.7%,年底前流動性寬松無虞。 此外由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起已適度下調PSL資金利率。 降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,下調回購招標利率大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下。 我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。 我們預測15年GDP增速降至7%,CPI降至1.5%,泰勒規則下對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,恰好對應兩次以上降息。判斷未來正回購利率仍將繼續下調。預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。 總而言之,感覺只要貸款利率不降,央媽放水就是根本停不下來的節奏啊! 具體分析如下: 第一,貸款利率仍高,上浮比例增加。3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%,企業融資成本高的問題仍未緩解。票據利率下降29bp至5.22%有所回落。而房貸利率6.96%比2季末上升3bp。從貸款利率浮動情況看,3季度利率下浮貸款比例從9.32%降至8.31%,基準利率比例從21.57%降至20.43%,而利率上浮比例從69.11%上升至71.26%,反映企業融資條件仍在惡化。 第二,融資增速下行,經濟下行風險未消。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落,進而影響了貨幣創造能力,M2增速也明顯回落。從歷史經驗看,地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著短期內經濟下行風險未消,在未來半年內經濟難以見底。 第三,央行承認偷偷大幅放水,以引導商業銀行降低社融成本。在3季度貨幣政策報告中,央行正式承認9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性,印證了此前市場關於央行在9、10兩月大幅提供流動性的傳言。中期借貸便利期限3個月,利率為3.5%。 央行強調這兩次使用的是新創設的MLF而非SLF,前者比後者期限更長,例如這次9月施行的MLF期限為三個月,利率是央行規定的利率3.5%。而且MLF需要商業銀行提供國債、央票、政策性金融債或高等級信用債等優質債券作抵押。其目的是在外匯占款趨勢性放緩的背景下,為金融機構提供補充中期適度流動性,以引導商業銀行降低社會融資成本。 第四,9月末超儲率大幅上升至2.3%,流動性顯著改善,年底前寬松無虞。此前央行公布9月其他存款性銀行新增儲備資產約6700億,由此我們曾大膽推算9月金融機構超儲率上升0.4%至2.3%,創下今年2月以來新高,而央行3季度貨幣政策報告印證了我們的判斷。 9月央行公開市場凈回籠500億,外匯占款減少133億,財政放款2300億,準備金繳款2200億,以上操作凈回籠約500億,意味著9月5000億MLF的投放應為超儲率上升主因。而10月雖有5、6000億財政繳款,但2695億MLF的投放意味著10月超儲率僅小幅下降。而11、12月財政放款總額超萬億,我們預測年底超儲率有望升至2.7%,年底前流動性寬松無虞。 第五,利率下調動作不斷。由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起適度下調PSL資金利率。 第六,降低融資成本仍是央行未來首要任務,降息概率顯著上升。14年央行降息以下調正回購招標利率為主,大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下,經濟下行風險未消。 我們預測15年GDP增速降至7%,CPI降至1.5%,而根據泰勒規則,與之對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,因而我們預測未來正回購利率仍將繼續下調。而且預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。 降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。 從二季度和三季度貨幣政策執行報告的對比來看,三季度報告更強調經濟對債務和投資的依賴過高等矛盾突出,同時將經濟“轉型升級”納入未來總體方針。而在貨幣政策工具的組合使用上,突出方法上要更加靈活,刪去了過去的“預見性”,此外還將未來的貨幣金融環境描述為“中性適度”,而非之前的“穩定”,這樣的表述也為後期政策執行留下更多空間。 |

偷偷放大水、央媽全招了!——3季度貨幣政策報告解讀 億利達

來源: http://xueqiu.com/2164183023/32809476海通宏觀姜超、顧瀟嘯、王丹

偷偷放大水、央媽全招了!——3季度貨幣政策報告解讀

看完3季度貨幣政策報告,再次被震驚了,居然所有的市場傳言都是真的,為什麽靈通人士總是能先知道消息呢,連細節都一點不差?9月份就赤裸裸的投放了5000億啊,直接相當於一次降準了!完全不差錢的情況下10月份又扔出來2695億,而且都用的是MLF新式武器,意思就是慢慢用不著急還,難怪債券利率降得連他媽都不認識了!

那麽問題來了?為啥米央媽那麽著急,三番五次偷偷放大水呢?

答案非常簡單:因為貸款利率還在上升,降低融資成本的任務要打板子了。

有人會說,貨幣政策報告不是說降了嗎,你仔細讀讀:“在相關部門、金融機構的協調配合和共同努力下,企業融資成本高問題得到一定程度緩解。9月末,銀行間市場3年期、7年期AA 級企業債的到期收益率分別為5.78%和6.62%,較上年末下降1.57個和0.84個百分點。9月份,非金融企業及其他部門貸款加權平均利率為6.97%,比上月下降0.12個百分點,比上年12月份下降0.23個百分點。其中,一般貸款加權平均利率為7.33%,比上月下降0.11個百分點;票據融資加權平均利率為5.22%,與上月基本持平。個人住房貸款加權平均利率為6.96%,比上月下降0.05個百分點。”

大家讀報告一定要仔細,不要被字面上的東西給忽悠了。這次貨幣政策報告對利率的描述極其詭異。首先寫的是債券利率大幅下降,這雖然也算是融資成本的一部分,但和貸款比份額實在太小了,以前從來不提,這次居然被放在了首位,原因是後面的東西根本不好意思寫。

大家註意所有描述貸款利率的部分都是和上月相比,問題是貨幣政策報告是每季度出一次,所以理所應當應該和上個季度末相比。所以我們仔細對比了歷史數據以後,發現貸款利率的真實情況如下:3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%。房貸利率6.96%比2季末上升3bp。此外,3季度貸款利率上浮比例從69.11%上升至71.26%,反映企業融資條件非但沒有改善,反而還在惡化。

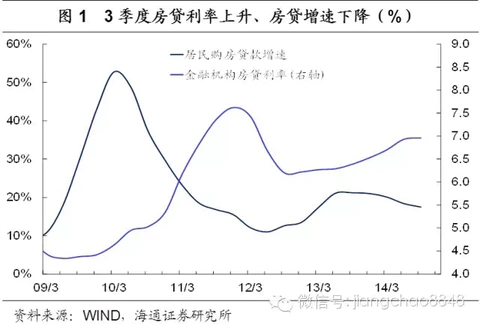

貸款利率上升有啥影響呢?只能說從歷史經驗看,對經濟存在極大的負面影響。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落。地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著未來半年內經濟難以見底。

由此也不難理解為啥從9月份起央媽開始偷偷放大水,原因就在於貸款利率不降反升。怎麽辦呢?我們發現除了傳統的降息降準之外,央媽絞盡腦汁,幾乎把能想到的招都用上了。

從數量政策看,9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性。得益於巨量MLF投放貨幣,9月超儲率已經升至2.3%的8個月高點,考慮到11、12月超萬億財政放款在即,預計12月超儲率或升至2.7%,年底前流動性寬松無虞。

此外由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起已適度下調PSL資金利率。

降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,下調回購招標利率大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下。

我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。

我們預測15年GDP增速降至7%,CPI降至1.5%,泰勒規則下對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,恰好對應兩次以上降息。判斷未來正回購利率仍將繼續下調。預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。

總而言之,感覺只要貸款利率不降,央媽放水就是根本停不下來的節奏啊!

具體分析如下:

第一,貸款利率仍高,上浮比例增加。3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%,企業融資成本高的問題仍未緩解。票據利率下降29bp至5.22%有所回落。而房貸利率6.96%比2季末上升3bp。從貸款利率浮動情況看,3季度利率下浮貸款比例從9.32%降至8.31%,基準利率比例從21.57%降至20.43%,而利率上浮比例從69.11%上升至71.26%,反映企業融資條件仍在惡化。

第二,融資增速下行,經濟下行風險未消。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落,進而影響了貨幣創造能力,M2增速也明顯回落。從歷史經驗看,地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著短期內經濟下行風險未消,在未來半年內經濟難以見底。

第三,央行承認偷偷大幅放水,以引導商業銀行降低社融成本。在3季度貨幣政策報告中,央行正式承認9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性,印證了此前市場關於央行在9、10兩月大幅提供流動性的傳言。中期借貸便利期限3個月,利率為3.5%。

央行強調這兩次使用的是新創設的MLF而非SLF,前者比後者期限更長,例如這次9月施行的MLF期限為三個月,利率是央行規定的利率3.5%。而且MLF需要商業銀行提供國債、央票、政策性金融債或高等級信用債等優質債券作抵押。其目的是在外匯占款趨勢性放緩的背景下,為金融機構提供補充中期適度流動性,以引導商業銀行降低社會融資成本。

第四,9月末超儲率大幅上升至2.3%,流動性顯著改善,年底前寬松無虞。此前央行公布9月其他存款性銀行新增儲備資產約6700億,由此我們曾大膽推算9月金融機構超儲率上升0.4%至2.3%,創下今年2月以來新高,而央行3季度貨幣政策報告印證了我們的判斷。

9月央行公開市場凈回籠500億,外匯占款減少133億,財政放款2300億,準備金繳款2200億,以上操作凈回籠約500億,意味著9月5000億MLF的投放應為超儲率上升主因。而10月雖有5、6000億財政繳款,但2695億MLF的投放意味著10月超儲率僅小幅下降。而11、12月財政放款總額超萬億,我們預測年底超儲率有望升至2.7%,年底前流動性寬松無虞。

第五,利率下調動作不斷。由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起適度下調PSL資金利率。

第六,降低融資成本仍是央行未來首要任務,降息概率顯著上升。14年央行降息以下調正回購招標利率為主,大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下,經濟下行風險未消。

我們預測15年GDP增速降至7%,CPI降至1.5%,而根據泰勒規則,與之對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,因而我們預測未來正回購利率仍將繼續下調。而且預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。

降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。

從二季度和三季度貨幣政策執行報告的對比來看,三季度報告更強調經濟對債務和投資的依賴過高等矛盾突出,同時將經濟“轉型升級”納入未來總體方針。而在貨幣政策工具的組合使用上,突出方法上要更加靈活,刪去了過去的“預見性”,此外還將未來的貨幣金融環境描述為“中性適度”,而非之前的“穩定”,這樣的表述也為後期政策執行留下更多空間。

偷偷大放水 央媽全招了!

來源: http://wallstreetcn.com/node/210378本文作者為海通證券宏觀分析師姜超、顧瀟嘯、王丹。授權華爾街見聞發表。

看完3季度貨幣政策報告,再次被震驚了,居然所有的市場傳言都是真的,為什麽靈通人士總是能先知道消息呢,連細節都一點不差?9月份就赤裸裸的投放了5000億啊,直接相當於一次降準了!完全不差錢的情況下10月份又扔出來2695億,而且都用的是MLF新式武器,意思就是慢慢用不著急還,難怪債券利率降得連他媽都不認識了!

那麽問題來了?為啥米央媽那麽著急,三番五次偷偷放大水呢?

答案非常簡單:因為貸款利率還在上升,降低融資成本的任務要打板子了。

有人會說,貨幣政策報告不是說降了嗎,你仔細讀讀:“在相關部門、金融機構的協調配合和共同努力下,企業融資成本高問題得到一定程度緩解。9月末,銀行間市場3年期、7年期AA 級企業債的到期收益率分別為5.78%和6.62%,較上年末下降1.57個和0.84個百分點。9月份,非金融企業及其他部門貸款加權平均利率為6.97%,比上月下降0.12個百分點,比上年12月份下降0.23個百分點。其中,一般貸款加權平均利率為7.33%,比上月下降0.11個百分點;票據融資加權平均利率為5.22%,與上月基本持平。個人住房貸款加權平均利率為6.96%,比上月下降0.05個百分點。”

大家讀報告一定要仔細,不要被字面上的東西給忽悠了。這次貨幣政策報告對利率的描述極其詭異。首先寫的是債券利率大幅下降,這雖然也算是融資成本的一部分,但和貸款比份額實在太小了,以前從來不提,這次居然被放在了首位,原因是後面的東西根本不好意思寫。

大家註意所有描述貸款利率的部分都是和上月相比,問題是貨幣政策報告是每季度出一次,所以理所應當應該和上個季度末相比。所以我們仔細對比了歷史數據以後,發現貸款利率的真實情況如下:3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%。房貸利率6.96%比2季末上升3bp。此外,3季度貸款利率上浮比例從69.11%上升至71.26%,反映企業融資條件非但沒有改善,反而還在惡化。

貸款利率上升有啥影響呢?只能說從歷史經驗看,對經濟存在極大的負面影響。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落。地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著未來半年內經濟難以見底。

貸款利率上升有啥影響呢?只能說從歷史經驗看,對經濟存在極大的負面影響。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落。地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著未來半年內經濟難以見底。

由此也不難理解為啥從9月份起央媽開始偷偷放大水,原因就在於貸款利率不降反升。怎麽辦呢?我們發現除了傳統的降息降準之外,央媽絞盡腦汁,幾乎把能想到的招都用上了。

從數量政策看,9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性。得益於巨量MLF投放貨幣,9月超儲率已經升至2.3%的8個月高點,考慮到11、12月超萬億財政放款在即,預計12月超儲率或升至2.7%,年底前流動性寬松無虞。

此外由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起已適度下調PSL資金利率。

降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,下調回購招標利率大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下。

我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。

我們預測15年GDP增速降至7%,CPI降至1.5%,泰勒規則下對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,恰好對應兩次以上降息。判斷未來正回購利率仍將繼續下調。預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。

總而言之,感覺只要貸款利率不降,央媽放水就是根本停不下來的節奏啊!

具體分析如下:

第一,貸款利率仍高,上浮比例增加。3季度金融機構貸款利率為6.97%,比2季度的6.96%略有上升。其中一般貸款利率上升7bp至7.33%,企業融資成本高的問題仍未緩解。票據利率下降29bp至5.22%有所回落。而房貸利率6.96%比2季末上升3bp。從貸款利率浮動情況看,3季度利率下浮貸款比例從9.32%降至8.31%,基準利率比例從21.57%降至20.43%,而利率上浮比例從69.11%上升至71.26%,反映企業融資條件仍在惡化。

第二,融資增速下行,經濟下行風險未消。由於3季度房貸利率不降反升,導致居民房貸增速從18.4%降至17.5%。而由於金融機構貸款利率的上升,也使得融資總量增速持續回落,進而影響了貨幣創造能力,M2增速也明顯回落。從歷史經驗看,地產銷量增速以及融資總量增速是決定經濟走勢的兩個最重要的領先指標,因而其下行意味著短期內經濟下行風險未消,在未來半年內經濟難以見底。

第三,央行承認偷偷大幅放水,以引導商業銀行降低社融成本。在3季度貨幣政策報告中,央行正式承認9月創設MLF(中期借貸便利)向銀行提供5000億元流動性,10月通過MLF向銀行提供2695億元流動性,印證了此前市場關於央行在9、10兩月大幅提供流動性的傳言。中期借貸便利期限3個月,利率為3.5%。

央行強調這兩次使用的是新創設的MLF而非SLF,前者比後者期限更長,例如這次9月施行的MLF期限為三個月,利率是央行規定的利率3.5%。而且MLF需要商業銀行提供國債、央票、政策性金融債或高等級信用債等優質債券作抵押。其目的是在外匯占款趨勢性放緩的背景下,為金融機構提供補充中期適度流動性,以引導商業銀行降低社會融資成本。

第四,9月末超儲率大幅上升至2.3%,流動性顯著改善,年底前寬松無虞。此前央行公布9月其他存款性銀行新增儲備資產約6700億,由此我們曾大膽推算9月金融機構超儲率上升0.4%至2.3%,創下今年2月以來新高,而央行3季度貨幣政策報告印證了我們的判斷。

9月央行公開市場凈回籠500億,外匯占款減少133億,財政放款2300億,準備金繳款2200億,以上操作凈回籠約500億,意味著9月5000億MLF的投放應為超儲率上升主因。而10月雖有5、6000億財政繳款,但2695億MLF的投放意味著10月超儲率僅小幅下降。而11、12月財政放款總額超萬億,我們預測年底超儲率有望升至2.7%,年底前流動性寬松無虞。

第五,利率下調動作不斷。由於數量寬松政策對降低利率效果不明顯,央行分別於7月、9月和10月三次下調14天正回購操作利率,並且首次承認9月份起適度下調PSL資金利率。

第六,降低融資成本仍是央行未來首要任務,降息概率顯著上升。14年央行降息以下調正回購招標利率為主,大幅降低了貨幣市場以及債券市場利率,但對信貸市場貸款利率下降的引導相對緩慢,企業融資成本依然居高不下,經濟下行風險未消。

我們預測15年GDP增速降至7%,CPI降至1.5%,而根據泰勒規則,與之對應的R007均衡值應在2.5%以下,這意味著目前3%左右的R007仍有50bp以上的下降空間,因而我們預測未來正回購利率仍將繼續下調。而且預計央行未來仍會繼續創新工具,比如更長期限的LLF(長期借貸便利)等。

降低融資成本是央行的首要任務,但目前央行各類創新工具對降低貸款利率收效甚微,我們判斷15年央行或正式下調存款利率,次數或在兩次以上,以引導商業銀行降低貸款利率。

從二季度和三季度貨幣政策執行報告的對比來看,三季度報告更強調經濟對債務和投資的依賴過高等矛盾突出,同時將經濟“轉型升級”納入未來總體方針。而在貨幣政策工具的組合使用上,突出方法上要更加靈活,刪去了過去的“預見性”,此外還將未來的貨幣金融環境描述為“中性適度”,而非之前的“穩定”,這樣的表述也為後期政策執行留下更多空間。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

為了吸引更多的中國遊客 韓國政府要放大招了!

來源: http://www.yicai.com/news/2015/08/4674658.html為了吸引更多的中國遊客 韓國政府要放大招了!

一財網 TJ 2015-08-20 15:44:00

受MERS影響,赴韓遊人數暴跌,韓國股市也因此下跌,為幫助旅遊業盡快複蘇,韓國官方使出渾身解數,以簽證利好、整容退稅等多種方式刺激旅遊。

受中東呼吸綜合癥(MERS)病毒爆發的影響,今年韓國旅遊業日見蕭條,6月赴韓外國遊客銳減40%。為了重振旅遊業,韓國將該國內的購物免稅要求降低了一個新的標準。外國遊客在韓國做整容手術將可以退稅,雙眼皮切割、隆鼻、豐(縮)胸抽脂、除皺、面部拉皮等等治療項目均在退稅範圍內。

李敏鎬拍攝的形象宣傳片

多了重振旅遊業 韓國政府也是拼了

為幫助旅遊業盡快複蘇,韓國官方使出渾身解數。

此前,韓國表示對來自中國和部分東南亞國家的團體遊客免簽證費,韓亞航空也組織了中國旅行社負責人赴韓考察活動,首爾市長樸元淳親自擔任導遊。

與此同時,韓國政府將聯合韓國流通行業與旅遊行業,共同推出“星星Korea”計劃(SingSingKorea),以提振中國在內的海外消費者對韓國產品的信心。該計劃由總統樸槿惠牽頭,主要內容是通過擴大網購以及旅遊購物商店的折扣力度,刺激韓國的內需。本次推出的“星星Korea”計劃主要針對網購折扣。另外,為了能夠讓在韓國以外的海外消費者也享受到優惠,韓國郵政配合本次活動:將往來於中韓兩國間的國際特快專遞(EMS)的資費平均降低36%。

據悉,韓國還將冬季打折季提前到8月舉行,並計劃啟用李敏鎬等大批韓流明星拍攝形象宣傳片,相繼以簽證利好、引入考察團、商業促銷、舉行旅遊推介會等多種方式刺激旅遊。

另值得註意的是,就在本月5日,首爾市長樸元淳一身運動便裝,與陳學冬 、安七炫等明星一同出現在北京王府井大街上快閃熱舞,為韓國旅遊業充當宣傳大使。

此外,韓國也積極聯合中國企業推進赴韓旅遊的恢複,中國康輝上月即宣布攜手大韓航空,啟動韓國旅遊複興計劃;中國魯商集團旗下的山東旅遊公司和天津海泰控股集團旗下的海泰旅遊公司也與韓國Galleria簽署業務協議,進一步吸引遊客訪韓;此外,攜程旅行網也於近日表示將聯合首爾、濟州推出赴韓旅遊利好優惠活動,組織20萬中國遊客赴韓。

旅遊業蕭條還影響了資本市場

事實上,旅遊業的蕭條,其負面作用已經滲透到各個領域,韓國股市就是代表之一。

近年來,中國遊客的在韓消費額也在逐年攀高,對韓國內需市場的影響力也在逐漸增加。韓國相關企業的股價似乎也和中國遊客有了若有似無的聯系。

據2014年的數據顯示,31家與中國遊客相關企業的股票指數與之前半年相比(2013年12月30日至2014年9月11日),其股價平均增長率為51.0%。在這些“遊客股”中,增長最快的為化妝品企業和酒店業。 依賴中國市場的化妝品公司愛茉莉太平洋集團的股價在過去的12個月里翻了一倍多。愛茉莉太平洋更是一躍成為業界銷售量排名第二的企業。而一直因大陸遊客湧入而受益的新羅酒店股價上漲了20%。

不過,受MERS的影響,赴韓旅遊人數暴跌,化妝品、旅遊和酒店受到的非常大的打。

據悉,與中國遊客相關的化妝品、流通等股價出現大幅度下跌,而MSCI韓國指數同期下跌1.6%。其中,化妝品股價共“蒸發”3.4萬億韓元(約合人民幣188.8億元)。韓國知名化妝品企業愛茉莉太平洋、韓國化妝品、韓國化妝品制造、麗得姿、Kolmar等化妝品企業的股價都出現不同程度下跌。

除了化妝品股價下跌,韓國流通業股價也受疫情影響受到重創。其中,樂天購物、現代百貨、新世界等均呈下降趨勢。

三星集團旗下的豪華酒店及免稅店運營商新羅酒店上周下跌了7.7%,而韓國最大的化妝品公司愛茉莉太平洋跌7.2%,按市值計韓國最大旅遊運營商Hana Tour Service Inc.跌7.8%。

由此可見,中國遊客在刺激韓國經濟發展方面起到很大作用,尤其是在免稅商品、化妝品等行業的影響力可謂舉足輕重。

(綜合新浪、人民網、北京商報、中國新聞網等)

更多精彩內容

關註第一財經網微信號

主打科技創新 嘉興為引進人才出大招了

“對新引育的頂尖人才采取’一事一議’的方式,每人給予不低於200萬元的工作經費和800萬元的獎勵補助。”

“對經評審認定的嘉興市領軍型創新創業團隊,給予不低於2000萬元的資助。”

“實施’雙休人才’計劃,對北上廣深省級以上高端人才,在雙休日到嘉興工作生活的,用人單位支付交通、食宿費用及提供相應工作條件,財政按其實際支出的30%給予用人單位補助,每人每年不超過3萬元。”

“對引進國外智力項目獲得國家或省級資助的,財政給予引智單位1:1的配套資金支持。”

日前,嘉興市委、市政府發布了《中共嘉興市委 嘉興市人民政府關於印發<嘉興市全面創新改革試驗實施方案>的通知》、《中共嘉興市委 嘉興市人民政府關於打造最優人才生態、促進人才優先發展的若幹意見》、《嘉興市人民政府辦公室關於印發嘉興市科技創新“十三五”規劃的通知》、《嘉興市人民政府關於進一步推動科技創新的若幹政策意見》(下稱《若幹政策意見》)、《嘉興市人民政府關於印發建設具有長三角影響力的“科技企業孵化之城”三年行動方案(2016~2018年)的通知》等一攬子新政。

這一攬子新政旨在全力助推嘉興科技創新,因為剛剛在年前,嘉興市與杭州市、湖州長興縣、紹興新昌縣獲批浙江省首批全面創新改革試驗區。

全面創新改革試驗區,就是要打造科技創新示範區、產業技術創新引領區以及制度創新先行區,具體表現在成果轉化與產業化、企業創新能力提升、科技金融創新、人才激勵等方面取得一批重大改革突破。

《嘉興市全面創新改革試驗方案》的總體目標提出,通過三年努力,推動嘉興“政、產、學、研、金、介、用”有機結合的創新發展“嘉興模式”進一步完善,具有長三角影響力的“科技企業孵化之城”初步形成,“大眾創業、萬眾創新”的發展格局基本構建,率先進入國家創新型城市行列。

在1月13日舉行的嘉興市科技創新暨推進全面創新改革試驗區建設動員大會上,嘉興市委副書記、市長胡海峰表示,嘉興市要把創新驅動戰略真正地擺在首要的位置,走出一條有嘉興特色的,能夠真正實現從人才強,進一步到科技強,乃至進而實現產業強和經濟強這樣一條發展的新路來。

胡海峰著重提出,嘉興要盡早納入國家自主創新示範區的範圍,要抓緊能夠實質性地啟動滬嘉杭G60科技創新走廊的建設,讓嘉興成為一個不可小視的而且至關重要的科創節點。

此次,之所以能入圍浙江省首批全面創新改革試驗區,嘉興“十二五”期間在科技創新方面所做的努力打下了一定的基礎。

2015年浙江省創新型試點城市(縣、區)測評嘉興列第三位,全社會研發經費支出達到96.02億元、五年增長1倍多,研發經費支出相當於生產總值比重從2010年的1.21%提高到2015年的2.73%、居全省第二位。

2015年,戰略性新興產業增加值、高新技術產業增加值占工業增加值比重分別提高到37.2%和42.3%,均居全省第2位。

嘉興市秀洲高新區也已升格為國家高新技術產業開發區。

巨石集團副總裁曹國榮對第一財經記者表示,這次嘉興市委市政府出臺的一系列政策對企業是極大的鼓勵和支持。企業,特別是中國的企業離不開政府的支持,只有政府從上到下都重視科技創新的重要性,企業創新才有更好的積極性。

曹國榮告訴記者,這次出臺的政策對他們企業而言受益頗多。“這次的政策強調了央企的總部研發基地落戶嘉興,補助資金不少於3000萬,我們企業在這方面也夠得上條件,這對企業的整個研發來說將是一個很大的提升。”

“我們搞玻璃纖維制造,我們不僅要靠自身的努力把整個技術不斷地提升,同時我們也希望引進國外特別是美國的專家和技術,因為玻璃纖維的發源地在美國,那里集聚了一大批專家和先進技術。這方面的國外高端技術人才如果能夠落戶嘉興,對巨石的技術提升也是非常大的,而此次的政策在引進人才方面就有很好的資金補助政策。”曹國榮補充道。

正如曹國榮所說的,此次的政策不僅在人才引進上,在創新載體和成果轉化項目等方面都給予了很大的支持力度。

比如,《若幹政策意見》規定對引進的重大創新載體給予不低於1億元的支持,對於引進的重點研發機構和開發總部給予不超過3000萬元的支持;對重大科技成果轉化項目最高給予3000萬元的支持,對特別重大項目采取“一企一策”的方式給予綜合支持;對通過技術市場交易並成功產業化的企業,按實際發生的技術交易額給予20%的補助,最高不超過500萬元;對市級以上科技企業孵化器利用自有資金設立種子資金,按其實際資助額給予20%的補助,最高不超過100萬元。

美債6月遭中國減持、土耳其不再是主要債主,空頭要放大招了?

今年4月以來,美債的主要持有國就開始大幅堅減持美債,引發市場關註。最新數據顯示,6月,中國(境內)持有美國國債環比減少44億美元,但仍為美債最大海外持有國;日本保持第二,但總持有量降至六年新低;土耳其更是繼俄羅斯之後,不再是美債主要持有國家。

近期美國財政部8月15日公布的國際資本流動報告(TIC)顯示,6月中國(境內)所持美國國債規模降至1.18萬億美元,而其他新興市場的變化引人關註——俄羅斯5和6月都不再是美債主要持有國,但巴西超越愛爾蘭成為第三大美債持有國,總額為創紀錄新高的3000億美元。TIC定義的“美債主要持有者”最低門檻為300億美元。5月時,土耳其持有美債排名第31位,總額為326億美元,這代表土耳其6月減持了至少26億美元或8%。

更值得關註的是,近期5年期和10年期美債期貨的空頭頭寸否分別創下了新高,這似乎也在體現市場對美國經濟形勢尤為樂觀。“不排除俄羅斯和土耳其減持美債是處於政治因素,但也可能是通過拋售美債換取美元,進行外匯幹預。”某國有中資大行美債交易員對第一財經記者表示。

交易人士普遍對於TIC報告尤為關註,上述交易員也表示:“主要是看大的變化趨勢,比如今年5月時,10年期美債收益率觸及3.12%,就是以幾個國家聯合減持作為主要驅動因素。”不過,國際資金仍然凈流入美國,買方市場下,龐大的配置需求仍對於美債形成支撐。

新興市場減持美債

整體來看,6月海外投資者凈買入美國國債93億美元,持有總額6.21萬億美元。從收益率變動看,6月的美國10年期國債收益率基本持平,月初為2.857%,6月14日觸及2.94%,月末回落至2.862%。而5月時,10年期美債收益率曾創近七年新高。國際資本凈流入的情況,也代表海外投資者對美國資產需求保持強勁。

盡管幾大新興市場國家開始大量減持美債,但中國對美債的持有量始終處於上下波動的狀態。3月時,中國(內地)的美債持倉曾創五個月新高,4月有所回落,5月重新增持美債12億美元,持倉規模曾創今年僅次於3月的年內第二高;到了6月,盡管中國環比減少44億美元,降至1.18萬億美元,仍穩坐美債最大海外持有地區席位。

排名第二位的仍是日本,其但6月環比減持184億美元,降至1.03萬億美元,為六年新低。今年3、4和6月日本均減持美債超過100億美元。

繼俄羅斯之後,土耳其不再是美債的主要持有國的原因,各界就其背後原因也眾說紛紜,首先就是兩國在外交方面與美國交惡,因而拋售美國資產。

8月10日,美國總統特朗普揚言將對土耳其進行大規模制裁,原因在於土耳其將美籍牧師布倫森從2016年10月拘押至今,美國多次要求釋放無果。這也導致土耳其里拉當日暴跌近20%;美國政府於8月8日宣布對俄羅斯施加新制裁,稱俄方對俄前情報人員謝爾蓋·斯克里帕爾及其女兒“使用化學武器”。

“政治因素也可能存在,但始終無法被證實。也有部分國家是出於美元需求來拋出美債。”上述交易員對記者表示。

今年年初,也有媒體傳出“中國考慮減緩或暫停增持美債”。不過,此後外管局予以否認,並表示,“與其它投資一樣,外匯儲備對美國國債的投資是市場行為,根據市場狀況和投資需要進行專業化管理。無論是對外匯儲備自身還是對所參與的市場而言,中國外匯儲備經營管理部門都是負責任的投資者。”

此外,上述交易員也對記者提及,減持美債也可能與調整資產配置有關,“俄羅斯從4月開始一直在拋美債,這和匯率關系不大,感覺就是轉移資產配置方向了。” 俄羅斯今年1月時持有美債1267億美元,到5月不再是主要持有者時,根據推測,今年前五個月的減持比例至少為967億美元或76.3%。此前俄羅斯曾位列美債前十大持有國名單。

此次,巴西超越愛爾蘭成為第三大美債持有國,總額為創紀錄新高的3000億美元。在前十大美債海外持有者之中,6月愛爾蘭和瑞士持倉也環比減少了13億和69億美元,其他國家或地區持倉均增加。此前被海外視為中國持美債離岸中介的比利時,在6月持倉依舊排在第12位,與5月排名持平,當月持倉增加了42億美元,少於上月增持129億美元。

美債空頭頭寸創新高

轉視美債交易市場,近期另一大變化備受交易人士關註——美債期貨空頭頭寸創新高,尤其是5年期和10年期美債。

這一情況似乎在反應市場對於美國經濟前景十分樂觀。美國二季度經濟增速(4.1%)為2014年三季度以來最佳,也是2008年金融危機以來第三高增速。不過,當日收盤,美國十年期國債收益率報2.958%,較前跌0.14%,該收益率在今年2月一舉突破3%後就失去了動能,持續盤踞在2.9%附近。

“2年期美債收益率總計在2018年上行了70bp,市場價格也反映了年底前美聯儲將再加息40個基點,此外,黃金期貨的空頭頭寸也創下了新高。”渣打全球宏觀策略總監羅伯遜(Eric Robertsen)對記者表示。但在他看來,盡管預計短端利率會持續上行(主要反映美聯儲持續加息),但仍然認為如10年期國債的長端利率很難持續攀升,今年年底收益率曲線會持續平坦到0的程度。

“對於美債也不必要過於悲觀。盡管空頭頭寸創新高,但情緒到達極端時也可能反轉,從近期國債發行的積極認購情況來看,市場對於美債的需求仍然十分巨大。“澳洲安保資本(AMP Capital)基金經理納埃米(Nader Naeimi)對記者表示。

納埃米也提及,“這仍是一個‘買方市場’,全球養老基金、資管巨頭有巨大的配置需求,而其不論何時都對美債有天然的巨大需求,因此也可以看到,過去二十年,美債收益率整體呈現普遍下行的態勢。”

2016年7月6日以來,美國10年期國債收益率從1.32%%的歷史低點持續攀升180個基點,眼下美國10年期國債收益率似乎在面臨一個重要的技術頂部。“如果從當前約2.86%的水平持續跌破2.82%,那麽可能會出現進一步的下挫,這可能會為嚇壞此前的美債空頭。”羅伯遜對第一財經稱。

矛盾在於,一方面市場似乎對美國極度經濟樂觀,另一方面長期美債收益率又在不斷下行,也有基金經理開始擔憂,新興市場的溢出效應以及關稅可能造成的滯漲會否導致美聯儲考慮放緩加息。自3月末以來,新興機場股指跑輸標普500指數近20%,這是2015年中期以來的最差對比。當時,新興市場在4個月內大跌32%。

此內容為第一財經原創。未經第一財經授權,不得以任何方式加以使用,包括轉載、摘編、複制或建立鏡像。第一財經將追究侵權者的法律責任。 如需獲得授權請聯系第一財經版權部:021-22002972或021-22002335;[email protected]

責編:林潔琛

Next Page