- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

藍籌股是甚麼? What are blue chips? Daily Speculation

http://dailyspeculation.blogspot.com/2012/03/what-are-blue-chips.html藍籌股是甚麼? What are blue chips?

藍籌股票這個說法源於賭場,在賭場當中往往以藍色籌碼為最高的面額籌碼,因此在股票市場上面,就是指市值(MARKET CAPITALIZATION)最高的股票。市值就是股價乘以所有已發行的股票,在世界的股票市場上,最大市值的股票就是蘋果公司,市值 為$599.34*9.32億股,大概5400億美金,因此現時,蘋果就是藍籌中的藍籌。 The saying of blue chip originated from the casinos. In the casinos, the highest denomination chip is usually the chip in blue, therefore, blue chip stocks are stocks with the highest market capitalization. Market Capitalization is calculated by Share Price multiplied by all issued shares. As of now, the highest market capitalized stock is Apple, with an overall market cap of 540 billion. Therefore, Apple is the blue chip of blue chip.

一般來說藍籌股是一些擁有良好聲譽,運作比較透明,相對一般公司較高的信用度和可靠性,企業比較穩定和歷史比較悠久的公司組成。 這是一個約定俗成的規則。道瓊斯工業平均指數就包含這些公司。包括大家熟悉的可口可樂,卡夫食品,波音,微軟等等。 Broadly speaking, blue chips stocks are companies that have a good reputation, a relatively transparent operation, higher level of reliability, stronger excitability and more solid company fundamentals. The definition of blue chip is very vague, yet these are the main criteria when people consider whether a stock is a blue chip or not. The very famous Dow Jones Industrial Average contains 30 of these companies, Coca Cola, Kraft, Microsoft etc...

藍籌股還有一個比較少人提及的特性,就是藍籌股普遍流通性比較大,所謂流通性就是能夠買賣的容易度。流通性高的股票主要由於有大量的買家或賣家,所以相對 的擁有權比較分散,持有的人沒有那麼集中,所以買賣的價格也比較分散,每一個價格都有人想賣一部分的股票。因此假如有資金想購入這一些沒有那麼集中的股份 也比較容易,以致每一次價格變動也比較少,因為每一個不同的價格都有一定程度的人放售,價格的波動也較少。如果擁有權相對集中的話,股票持有人的個人買賣 意願就會有更大的影響,因此股票也就波動比較大。 One of the less noted and yet significant criteria of blue chip stock is higher liquidity. Liquidity is the ease of share buying and selling. A higher liquidity signifies a large amount of buyers and sellers, as the ownership is not very concentrated and the stock ownership is more diverse, the ability and willingness of selling will be spread-ed across different prices.Therefore, it will be easier for capital to acquire such shares from the market without making a huge impact on the price, because there are sellers of the shares at different price level, therefore price fluctuation is more stable. Vice Versa, if the stocks ownership is highly consolidated, the sellers personal preference will have a higher impact on the individual stock. Therefore the stock will have higher volatility as the selling action is not as spread-ed.

一個流通性很好的例子就是夏天買聖誕燈與聖誕節買聖誕燈。在夏天買聖誕燈,由於一般地方很少有賣,由於沒有其他參考價格,也不知道有多少消費者購買聖誕 燈,也不知道他們願意付出多少錢來購買,因此不同的店鋪的標價會相差很遠,因此價格波動比較大。在這個情況下,如果我要大量購入聖誕燈,我買入的價錢也會 有大差別有些$150, 有些$300 有些$700 諸如此類。但是如果冬天買聖誕燈,店鋪的供應相對比較多,因此價格波動比較少,由於有其他店鋪的售價作為參考,因此不同店鋪的差價會比較少,在這個情況 下,如果我要大量購入聖誕燈,我買的價錢差距也會比較少,大概$250 到 $400 左右,比起在夏天買聖誕燈就更有機會以接近市價的方式購入,更少機會撿到便宜貨或被詐取金錢。

A good example of liquidity will be buying Christmas lights in winter and buying Christmas lights in summer. When you are buying Christmas light in the summer, there are not a lot of places offering it, the price thus is relatively unstable. As there are no reference to the price provided by other competitors and the sellers are finding a hard time assessing the demand for Christmas lights at different prices therefore, Different shops will likely offer the Christmas lights at vastly different prices, therefore if I am going to buy a lot of Christmas lights, my entry price will be vastly different, from as low as $150 to as high as $700. This exhibits an example of low liquidity. Whereas in winter, the liquidity of Christmas light is higher, there will be more supply from sellers, different shops will have supply at different prices, therefore price is more stable. As there are reference from other shops, price differentiation between shops will be lower, from around $250 to $400. In this case, if I am going to purchase a lot of Christmas lights, my entry price will be very close. Compared with buying Christmas lights in the winter, I am more likely to buy Christmas light at the average price rather than the being ripped off and getting a bargain.

1957年巴菲特致股東的信:投資者對藍籌股過於樂觀 投資博客精選:

http://xueqiu.com/3191943504/21679024《巴菲特致股東的信》歷來是眾多巴菲特追隨者的經典學習範本,其中體現的大師投資理念值得投資者反覆研讀。本博客將從今日(4月11日)起連載《巴菲特致股東的信》,每日兩篇,期待能對投資者有所幫助。

第二封給有限合夥人的信 1957

1957 年證券市場的綜合分析

在 去年的信中,我寫到「我認為目前市場的價格水平超越了其固有的價值,這種情況主要反映在藍籌股上。如果這種觀點正確,則意味著市場將來會有所下跌——價格 水平屆時將被低估。雖然如此,我亦同時認為目前市場的價格水平仍然會低於從現在算起五年之後的水平。即便一個完整的熊市也不見得會對市場價值的固有水平造 成傷害。」

「如果市場的價格水平被低估,我們的投資頭寸將會增加,甚至不排除使用財務槓桿。反之我們的頭寸將會減少,因為價格的上漲將實現利潤,同時增加我們投資組合的絕對。」

「所有上述的言論並不意味著對於市場的分析是我的首要工作,我的主要動機是為了讓自己能夠隨時發現那些可能存在的,被低估的股票。」

去 年,股票的價格水平稍有下降。我之所以強調「稍有下降」,是因為那些在近期才對股票有感覺的人會認為股票的價格下降的很厲害。事實上我認為,相對股票價格 的下降,上市公司的盈利水平下降的程度更快一些。換句話說,目前投資者仍然對於大盤藍籌股過於樂觀。我並沒有想要預測未來市場走勢或者是上市公司的盈利水 平的意思,只是想要在此說明市場並未出現所謂的大幅下降,同時投資價值也仍然未被低估。我仍然堅持認為,從長期的投資眼光來看,目前的市場仍顯昂貴。

我們在 1957 的主要活動

市 場的下跌帶來了更大的投資機會,因此我們的頭寸(包括 WORK-OUT 的部分)也相應有所增加。所謂 WORK-OUT 的部分,是指我們對於公司出 售、合併、清算等活動所進行的投資。這種投資的風險在於預期的上述活動可能最終沒有完成。在 1956 年年末,我們的一半投資和 WORK-OUT 的 比例約為 70/30,目前則為 85/15。

去年我們面臨投資量達到可能會需要在一定程度上參與公司決策的情況,其中之一我們達到了 10-20%的水平,另外一個我們則擁有 5%的股份(註:估計上述提到的公司是非上市公司)。

因此這一部分投資將不太會受到市場下跌的影響,相信經過三到五年的努力,這一部分投資將會在風險很小的情況下獲得良好的回報。當然,如果市場快速上漲,我們也無法從中獲益。

1957 年的結果

在 1957 年, 於 1956 年成立的三個合夥企業的表現超越了市場。年初道瓊斯指數為 499 點,年底則為 435 點,下跌 65 點。考慮股利分紅的因素,實際 市場下跌了約 42 點或 8.4%。大部分投資基金的表現並不比市場要好,實際上據我所知,今年沒有任何投資基金獲得正收益。

而 我們三個合夥企業在今年分別獲得了 6.2%、7.8%和 25%的淨資產增長。當然這樣的數字顯然會引起一起疑問,尤其對於前兩個合夥企業的投資人而言 更是如此。這種情況的出現純粹是運氣使然。獲得最高收益的企業成立的時間最晚,正好趕上市場下跌,同時部分股票出現了較為吸引人的價格。而前兩個公司的投 資頭寸已經較高,因而無法獲得這樣的好處。

基本上,三個企業的投資標的和投資比例都是大致相同的。長期而言我將會滿 意於獲得高於市場水平 10%左右的回報率。對於 1956 年而言,這三個企業都已經超出了這個標準。對於在 1957 年成立的另外兩個合夥企業 在 57 年的表現基本跟市場的平均水平差不多。相信隨著時間的推移,這兩個企業的投資績效也會類似於之前的三個企業。

對於結果的解釋

在某種程度上我們之所以可以取得超越市場的表現恰恰是因為今年市場上大部分股票的表現不好。我預計我們將來在熊市的表現會比在牛市的表現要好。如果在牛市的情況下,我將會滿足於取得一個相當於市場平均水平的回報率。

(文章資料來自網絡)

誰說藍籌股沒行情?那是過去 紅一方面軍

http://blog.sina.com.cn/s/blog_675565470102e1ws.html

藍籌股「偏見」導致的群體性癲狂 枯榮

http://blog.sina.com.cn/s/blog_54e40a1e0101621h.html本來不想寫什麼,因為其實「藍籌股」過去一年多的投資價值已經很明顯,反覆提及,也沒有太大意義。郭主席上任以來力推「藍籌股」的本意是好的,但是兩頭不討好。一方面政府要為失血的中小企業輸血,因此創業板、中小板的IPO不可能停滯。而要保障IPO順利進行,維持股民對該板塊熱度又不可或缺。另一方面,中國股民向來是有「逆反」心理的,20歲左右的中國股市如同一個進入青春叛逆期的少年。2005年推行股改時,股民也是一片罵聲,即便是大股東掏出真金白銀免費派發。

目前兩市市盈率TTM低於10倍的股票已經超過100只,絕大多數集中在上海市場。上海市場的估值水平已經顯著低於其歷史上任何一個熊市底部,包括1995年、2005年、2008年。按照分佈來看,主要就是上證50為代表的大型藍籌股估值水平創下歷史最低水平,已經持續低於10倍市盈率。按照市淨率水平來看,上證已經接近2005年最低谷的1.6倍PB水平。但是必須要明白,2005年上海市場上市公司的平均ROE,顯著低於目前水平。10倍市盈率是什麼概念呢?這意味著低於美國過去100多年市場的市盈率波動區間下沿。根據西格爾教授統計,戰後美國股市的市盈率波動區間中樞在15倍市盈率左右,低於10倍市盈率的時期只出現在70年代末和80年代初期,另一次就是2009年初。2007年交易所做的中國歷史市盈率研究表明,過去20年的市盈率波動中樞在30倍市盈率左右!而2007年後這個波動中樞大幅下移,反應市場對中國未來經濟的極度悲觀情緒。

和低估值的「藍籌股」股價不斷創下歷史新低不同,以中小板、創業板為代表的深圳市場估值水平卻仍然停留在市盈率歷史波動區間中樞,儘管2011年已經大幅下降。2009年11月,深證100指數的市盈率竟然達到62倍的駭人聽聞水平,竟然超過了2007年10月泡沫巔峰,現在只有18倍左右,已經回到波動的中樞下方。目前中小板、創業板的估值為29倍、33倍PE,中小板距離歷史最低水平—2008年底部的15-17倍PE還有相當大距離。

為什麼市場相信上證那些具有龐大資源、經濟實力的「大爛臭」未來前景一定非常暗淡,而龐大的小型企業卻能整體脫穎而出?這似乎一點也不合符常識,稍微有點理性的人也不會認為中國石油的未來會比海普瑞更糟糕。但海普瑞上市後飆升時,市值一度超過700億。這讓我想起了中國石油,上市時瞬間市值達到7.8萬億人民幣,超過當年GDP的20%!又是什麼讓當時的股民相信中石油未來如此之光明呢?數次參加創業板的IPO,區區數千萬,或是一兩個億的收入,淨利潤竟然可以達到數千萬!稍微有點常識的人都不會相信這種賣白粉式的暴利,會大量出現在小型企業中。如果不是財務修飾,又是什麼呢?但現在的市場又何曾去質疑過呢?

目前的不少藍籌股的下跌,和某些板塊個股不斷創下新高,只能說明很多機構在看不清未來宏觀前景時,抱團取暖,拋棄藍籌股倉位去追捧某些板塊。中國的機構投資者不理性背後,是其小投資者們的不理性預期。

最近諸如大秦鐵路、中國中冶、中國聯通、中國石油、招商銀行等股票紛紛破位下跌,創下近幾年新低。比如大秦鐵路,競爭壁壘不必多言,只要中國能源結構不會發生重大變化(未來N年,我們依然會依賴煤炭),只要是山西等省的煤炭需要運輸,就必然會走大秦的幾條主幹線,這是稍微有點常識的人應該都會贊同的。而這種定價權極強,但受制於政府管制,否則大秦可能是中國最能盈利的鐵路公司。過去7年間,大秦的年均自由現金流量達到30億人民幣,過去7年平均資本開支為72億人民幣,保守計算,2011年經營性現金流量扣除平均資本開支後高達78億人民幣,目前970億人民幣的總市值高嗎?這類公司其實最佳的選擇就是被完全私有化,類似巴菲特私有化北柏林頓鐵路公司一樣。如果不算上2009年收購資產產生的171億資本開支,大秦簡直就是個超級現金牛。

不是說沒有風險,例如新修建的山西輸煤主幹線可能影響大秦的壟斷地位,成本不斷上升和價格的管制導致毛利率的下降風險,煤電聯動問題和經濟風險也可能導致煤炭的運輸情況受到輕微的影響,大股東注資方式可能導致收購成本過高,內生性成長可能較為緩慢等等。

又如招商銀行,估值水平跌至前所未有的地步,又是什麼讓市場認為招商銀行未來一定會極為悲慘呢?僅僅用利潤增速的下滑來解釋,是難以解釋通的。只能說這些年的媒體每天用負面消息狂轟亂炸,讓投資者預期出現群體性「偏見」。招商銀行的客戶有大量流失嗎?招商銀行的資產質量出現崩潰式下降嗎?沒有,相信每一個在招商銀行門前排隊的市民,如果不清楚股票市場的,應該不清楚股民的「預期」發生了什麼。他們依然在招商銀行存款、貸款、交清信用卡付賬、ATM存取款、進出金葵花室、購買理財產品。這類黏性極強、擁有很強競爭壁壘的企業,竟然會被市場輕易的踐踏,真的令人感到驚訝。以前感嘆巴菲特投資富國銀行的估值之低,現在竟然成為現實。任何一家中國銀行都可以實現:撥備後淨利潤計5倍左右PE,市值佔10%的總資產比率,1倍左右市淨率。未來會證明,目前在這個價位賣出招商銀行的投資者,是多麼的不理性!目前招商銀行的估值水平,是我在2007年高達40倍PE出售它時,所絕對沒有想到的!「股價很低」並不意味著「快要上漲」。甚至在兩個極端情況下,還會維持相當長時間。但不論如何,在招商銀行持續低迷購入的投資者,未來確定性很高。

我已經經歷過三次較大規模的熊市,見過熊市低潮時期哀嚎遍地,人們將優質企業像糞土一樣隨意拋棄,僅僅是因為股價在下跌,虛擬的浮虧在增加。而在牛市時期癲狂痴迷,將垃圾企業也當做珠寶一樣珍視,僅僅是因為股價不斷創新高,虛擬的數字在刺激腎上腺素。

在熊市中質疑的悲觀者,看法似乎是很有說服力,但未來仍然屬於少數樂觀的長期投資者。市場總是在低潮時期厭惡「價值投資者」,但事實一再證明,恰恰是那些優秀的「價值投資者」,總是在市場蕭條時勇敢入場,在市場瘋狂時悄然退去。多說無益,一起來見證未來吧!

有感於績優藍籌股為何打死都不漲

來源: http://xueqiu.com/4828750854/26798430今天@東邪 轉載了一篇關於大爛臭為何不漲的文章,文章的核心邏輯——大爛臭不漲,一方面源於市場博弈,藍籌股大多為公募基金等機構共同持有。A股的公募基金主流是趨勢操作模型投資,而非真正價值投資,這從公開數據上高位倉重、低位倉輕就可以判斷出;另一方面,藍籌股不漲是因為估值中樞隨著業績增速的放緩而降低。這兩點本人都十分認同,但我覺得本文原作者並未從本質上把真正的原因講清楚。從市場博弈的角度看,藍籌股的重要持有者——公募基金多數的確存在藍籌上漲時追漲、下跌時輕倉的現象,本質上看這與眾多投資創業板的人一個邏輯:價格上漲時怕錯過機會,價格下跌時擔心會跌的沒完沒了。本質上也是賭徒心態。現在越來越多的基金已經重度參與創業板,今年創業板的漲勢也是亮瞎了主板和中小板投資者。今年很多基金經理可以交一份好差!連我一向敬佩的基金經理、基金安順的管理者尚誌明也從年前大把的大藍籌轉移到了創業板的大浪潮中,著實讓我吃驚和感嘆!相信今年投資創業板的人可以看大藍籌投資者的笑話了,價值投資在他們眼中成了諷刺之言。但我相信價值回歸永遠不會缺席,它已經向我們姍姍走來,江鈴a、格力就是很好的例子。當然或許在創業板投資者看來,這是偶然事件,不具備代表性。是的,我也承認相對於今年創業板牛股一把一把的抓,主板很多股票跌的一塌糊塗來說,或許並沒有太大說服力。從投資的基石——公司質量看,創業板今年整體的業績增長估計不到10%,而估值目前pe已達50;但以上證50和中證100成分股為代表的大藍籌,今年的業績整體增長估計在10——15%,而估值目前pe僅10不到。這就是當前的市場,這就是今年大眾的投票!記得1999-2000年美股科技股投資浪潮時,巴菲特也成為笑柄。今天中國的價值投資學習者面臨的情況和何其相似!我佩服的投資大牛@小兵oo9 今天雪球上發文說今年投資業績坐了一次過山車,可能面臨虧損。這一結果讓我再次體會到今年冬天的寒冷度!不過就像一句老話說的好,冬天來了,春天還會遠嗎?今年這種寒冬估計讓很多投資者、特別是主板的投資者涼透了心,可能有的人在心里說了千遍再也不投A股的主板了,要做就做美股和創業板。相信隨著註冊上市制度的放開,他們又會一把鼻子一把淚的說再也不做創業板了的話。關於美股,橡樹資本公司的霍華德馬克斯已經開始擔憂了,對於目前的美股投資持謹慎樂觀態度,特別是中概故和網絡股,馬克斯在備忘錄中表達了深度擔憂。相信美股日後的日子也不會太好過。而文中所舉的例子,並未考慮到買入價格,這在價值投資中也是重要的方面。作為普通的價值投資者,對於好的公司,並不是任何價格都可以買入。對於2000年網絡股泡沫買入思科的投資者,10年後股價持平也是幸事。當初買入時的高估值由於業績成長,目前已逐漸向合理轉變,實屬正常!至於亞馬遜,這個網絡科技公司與購物平臺,買入的方法與邏輯我目前尚不清楚,投資者的行為出發點可能是因為亞馬遜將通過其強大的購物平臺,產生巨大的銷售收入,未來支出成本有限而收入、利潤值得期待吧。從市場估值看,目前A股整體估值10倍左右,原文作者表達的對於未來A股估值中樞下滑的擔憂不無道理,但說到A股的估值中樞下滑到個位數也未免太過悲觀。說到整體市場估值,美國長期市場估值在8-20倍,目前處於16倍的相對合理位置,而美國的整體經濟增長僅不到3%。中國未來的發展我不敢太樂觀的估計,不過整體經濟增速在7%左右應該是大概率事件,隨著人們富裕程度的增加,未來中國的投資機會本人覺得並不一定比美國少,中國股市的整體估值回歸值得期待。只是和霍華德對中國的憂慮類似: 1.中國能從以放松銀根、過量的固定投資和過於活躍的非銀行金融系統(等活動)的高度經濟刺激中成功轉型而不發生硬著陸、達到其經濟增長的目標嗎?2.如果來至中國和發達國家的需求與過去相比擴展速度變慢,新興市場經濟體能保持繁榮嗎?關於第一個憂慮,目前的整體市場估值已經提供了足夠的風險溢價,加上本屆政府對經濟管理的強硬作風和對政府貪汙腐敗、效率低下的嚴格整治,相信隨著時間的推移,未來中國經濟發展的繁榮可期。隨著本屆政府對待市場的態度逐漸市場化,憑借著中國人的勤勞和聰明,未來中國中國的經濟發展將上升到另一個臺階,從世界工廠、廉價勞動力市場向微創新市場、技術型市場轉變。當然,完整的轉變可能需要較長時間,但效果會逐步顯現。關於第二個憂慮,由於發達國家需求放緩,中國出口貿易大幅衰退,這一點的確值得憂慮。不過,本屆政府已經意識到這個問題,從出口看,低附加值的原材料出口逐漸向高附加值的技術出口轉型,高鐵外交在亞洲地區逐漸興起;從內需看,政府盤活存量,推進農村土地流轉和多項改革,後期廣大農村需求將逐漸旺盛。當然,目前中國世界工廠的地位雖然受到印度、泰國、越南等廉價勞動力國家的沖擊,但由於中國勞動力質量優勢和相對的政治局面穩定優勢,這一地位短時間內其他國家無法撼動,這也給經濟轉型提供了緩沖期。除了上述兩個憂慮,在我看來,目前困擾投資者的重要因素是資本市場制度因素。由於目前優質的上市公司絕大多數為國有企業或央企,盤量大,且國家控制嚴格。當他們的股價低於內在價值時,由於公眾無法收集股票份額,無法將公司資產變現,實現價值回歸,這樣造成藍籌長期僵死化的局面。價值投資者為此付出了巨大的時間成本,這是值得價值投資者反思的地方。以目前的五糧液為例,資產優質,行業具有天然優勢,加上賬面上躺著大量現金,如果能將其控股,然後進行資產分拆,相信五糧液的價值立馬顯現。可這在中國絕對不可能。這樣造成多數大藍籌估值一直昏昏欲睡,吸引不了太多的投資者關註。加上影子銀行盛行,低風險理財收益和信托收益高企,造成目前股市流入資金過少、藍籌僵死的局面。如果資本市場真正市場化,相信上市企業的效率將進一步提高,業績也會隨之進一步好轉。但這條路目前尚看不到任何希望。那麽,價值投資者應該如何面對當前的市場環境?作為價值投資者,在中國由於價值回歸之路過於依賴市場氣氛,很多時候都很無奈,面對大塊大塊的肥肉,只能看在眼里,吃不到嘴里。因此,在中國作為價值投資者,應該更加謹慎。這種謹慎應該表現在一下幾個方面:1. 對於標的的選擇,從上面的憂慮可以看出,由於目前的制度和政治因素,價值投資的標的選擇必須考慮到企業性質和上市企業的流通市值。在我看來,價值投資者也是市場博弈的參與者,只是參與博弈的方式不同。投機者以技術指標、量能等方面作為參考依據,參與市場博弈;價值投資者則從基本面、估值的角度,參與市場博弈。雖然價值投資在在買入時利潤已基本定型,但由於時間上的不確定性和政治制度的不確定性,可能存在時間成本過高的問題,如果自身資金的現金流控制不好,很容易在黎明前的黑暗倒下。因此,選擇管理良好、基本面優秀、流通市值相對較小的低估標的,並采取適當的分散措施,就可以避免上述問題,減少回歸時間不確定的成本。這是我應該好好反省的。雖然一直以來都將市盈率作為估值的重要手段,但由於沒有考慮價值回歸的時間成本和自身的現金流匹配,今年業績十分慘淡。目前我已在逐漸調整中。2. 關於潛在標的的買入價格,由於價值投資的最大風險就在於買入價格,買好的不如買的好,因此,控制買入時機和買入方式尤為重要。根據馬克斯的信條:我們不知道未來會怎樣(給定的宏觀預測不可靠),但我們知道現在處於什麽位置。“我們在哪里”是指當前的市場溫度是多少:投資者是規避風險還是耐受風險呢? 他們是謹小慎微還是積極冒進呢?也就是,市場是安全呢,還是有風險呢?從這一信條中看,我們在買入時應該多考慮當前參與者的態度,在有利於自己的時機參與博弈。這再次讓我想起@小小辛巴 兄的五步買入策略。由於市場無法準確預測,市場報價可能超出我們想象。采用這一策略,我們很好的規避了買入價格過高、情緒冒進的風險,將買入的價格控制在極低水平,超額利潤就產生了。3. 關於如何降低買入成本,這個問題我一直沒想明白。由於市場情緒不可預測,當我們在估值回歸前賣出部分利潤時,會面臨賣出過早、賣出利潤過少的問題。但由於市場的劇烈波動,很多時候估值慢慢回歸,突然一下來一個過山車式的的下跌,利潤里面減少,有時甚至陷入浮虧的局面。如何平衡?有無策略解決這一問題呢?可能需要向@釋老毛 、@白雲之鄉 等高人請教。最後,以此句結尾:當你聽到知更鳥叫的時候,早已是暮春了...@釋老毛 @白雲之鄉 @每天發現一個更好 @小小辛巴 @巴菲林奇小厄姆 @東博老股民 @山野農夫 @追尋高ROE林地 @forcode @那一水的魚 @處鏡如初 @管我財

藍籌股,互聯網,估值,價值投資,安全邊際,以及盈利 機器喵之鍵盤猴

http://xueqiu.com/1340904670/28495881信達證券 陳嘉禾 谷永濤

怎樣解釋藍籌股的低估

目前,A股的藍籌股已經處在相對自身歷史最低的估值水平上,上證綜指的市盈率估值為9.3倍,市淨率為1.3倍,上證50指數則分別為7.2倍和1.2倍,滬深300指數為8.3倍和1.3倍。

如何解釋藍籌股的低估?不管怎樣,市場流行的邏輯永遠對任何一種現象都能找到合理的解釋。現在就讓我們先來一一分析這些流行的解釋,看看它們都有什麼問題。

高實際利率造成藍籌股低估:這種理論在香港機構投資者中比較有市場,很大程度上因為他們剛剛經歷了量化寬鬆帶來的歐美成熟市場估值上揚。而從理論來說,這種推測也是有根據的。當無風險利率上揚的時候,投資者自然對有風險的資產要求更高的回報,因此在內地無風險利率被理財產品和信託產品的剛性兌付所托高的時候,股市的估值自然容易便宜。

但是,這種理論並不能解釋與藍籌股低估同時伴生的兩個現象:小公司和房地產的高估。

如果說藍籌股不到10倍市盈率的估值正好對應了信託產品10%的回報率的倒數,那麼我們怎麼解釋中小板綜指36.7倍、創業板指數62.7倍的市盈率估值?難道它們對應的無風險利率分別是2.7%和1.6%?同時,內地城市房價和年房租的比值一般在50到60倍左右,算上裝修折舊、空置期、管理費用、潛在稅費等等所對應的市盈率估值在70到80倍附近,難道房地產投資者面對的無風險利率只有1.3%?難道這些資產的投資者在本質上不是一群人嗎?

藍籌股中銀行太多,它們的資產質量隱患重重:這種理論看似有道理,但仔細分析,也有很大的瑕疵。

首先,藍籌股低估並不只發生在銀行板塊,很多與重資產、傳統製造業無關的公司,分佈在如保險、水電、交通運輸、能源等行業中,它們的基本面仍然健康,RoE多保持在10%以上、乃至15%到20%,但是它們的估值也處在自身歷史的最低點。

其次,在許多行業裡,如零售、百貨、煤炭、房地產、證券公司等等,我們可以看到同處一個行業的公司中,大公司的盈利能力更好、槓桿率更低,但小公司的估值反而更高。此外,在同時上市於A股和港股的公司裡,市值越小的公司,其A股股價相對港股的比值就越高:難道A股和H股本質上不是一樣的股票嗎?

最後,銀行的基本面也許會隨著經濟週期的下滑而衰退,但問題是,首先,在經濟週期下滑的時候,其它行業的公司就一定能好過銀行嗎?畢竟銀行的壞賬都來自於其它公司的貸款違約,舉例來說,希臘在2012年銀行壞賬達到25%的時候,社會的失業率奇高,一般行業也損失慘重。其次,中國銀行業嚴酷的逆週期監管舉世罕見,不光不准銀行自有資金隨意投資,對貸存比也有嚴格的限制,同時中國的存款準備金率為全球最高水平之一。

事實上,歷史上的銀行業崩潰,主要來自無限制的自有資金投資,典型的例子就是美國2008年次貸危機中的投資銀行,日本的銀行在1989年房地產泡沫中也因為投資房地產損失慘重。來自於貸款損失的情況則需要嚴重的經濟或行業危機,以及完全無序的放貸行為共同作用,如80年代末的美國互助儲蓄銀行危機和90年代後期的中國銀行業。

嚴苛的監管加上龐大的影子銀行從銀行中剝離了很大一部分次級貸款的風險,導致當前的中國銀行業危機遠並有歷史上的那些危機嚴重:如果能從銀行以6%到7%的利率貸款,誰又願意去借成本在12%左右的信託類資產呢?

小市值資產容易炒作,藍籌股太大流動性不夠:這種看似簡單的理論主要被A股散戶投機者追捧。但是如果說市值大就不會有高估值,那麼2007年A股的泡沫是怎麼來的?當前的房地產市場泡沫又是怎麼來的?難道全國房地產市場流通盤的大小,不是遠遠高於藍籌股在限售股和國資持股以外的流通盤嗎?

新經濟盈利能力更強,傳統產業沒有未來:這種理論主要被A股的機構投資者所接受,他們參加了太多的新經濟宣傳活動,或多或少被產業投資者的熱情所感染。但是,這種理論卻無法被現在的財務數據所證實。目前,創業板指數的RoE為9.7%,成分股更為平均的創業板綜指則只有7.1%,中證500指數為7.5%。相比之下上證能源指數的RoE為11.5%,上證消費指數為15.7%,上證金融指數的RoE更高達18.2%。

如果說新經濟從2009年至今都沒能給我們帶來更高的RoE,我們又怎麼能相信它們未來一定能帶來更高的RoE?當然我們也許已經忘記300多年前英國南海公司開發美洲的美好願景了。「促進大不列顛商人在南海及美洲其他地區漁業發展管理公司」,聽起來是一個多麼有前景的名字!

事實上,即使在1989年泡沫經濟破裂以後的日本,銀行板塊的估值也在之後的十年裡持續高於主板指數,而主板指數的估值則持續高於小公司指數:這與當前的A股市場恰恰相反。

總結來說,藍籌股確實有自身的問題,鋼鐵、水泥、建築等行業隨著房地產大泡沫積攢的過剩產能必然壓制它們在未來的盈利能力和估值。但是小公司的問題也並不少,應收賬款、存貨和自由現金流是不少公司的硬傷。而我們如果不能相信市場對創業板資產的高定價是正確的,我們又怎麼應該全部接受它對藍籌股的定價呢?

互聯網、企業價值和小企業的高估值

近期小公司的估值從很大程度上來自於和互聯網的接軌。那麼,我們應該怎樣看待科技對估值的改變?

首先,必須指出的是,無論一種科技能夠怎樣改變人類的生活和命運,但是正如麥肯錫公司在《價值:企業金融的四個基石》一書中指出的,如果它不能改變企業的自由現金流,那麼它就無法創造更多的企業價值。事實上,在談到科技的時候,沃倫·巴菲特曾經說道,科技並不是越新越好,許多行業更是因為有了新科技反而變得利潤微薄。

航空公司是一個典型的裝備了先進技術、改變了人們的生活,卻利潤微薄、風險巨大的行業,這個行業的複雜程度導致它成本巨大,產品的天然同質化導致利潤空間不高,而高風險的行業性質又使得它隨時可能因為空難遭受致命打擊:80年代末的洛克比空難摧毀了泛美航空公司,伊春空難摧毀了河南航空公司,而這次的失聯事件又給馬來西亞航空公司以重創。讓人類飛行的科技並不能拯救航空公司:因為它們沒有充分的現金流。

反觀機場類公司,儘管不需要先進的科技,但是借助天然壟斷的優勢和簡單的管理模式,一直保持著不錯的盈利能力。

那麼,為什麼說自由現金流才能真實提升企業的價值呢?如果一家公司無法提升自由現金流,那麼就算它的投資者們願意為它付出越來越多的投資,但是這種熱情究竟能維持多久?五年、十年不斷的投資,卻沒有現金產出,有多少人產業資本能夠忍受?

不可否認的是,互聯網必然能夠為我們的生活帶來改變,而抓住其中機遇的企業也會迅速成長為巨大的公司。但是,並不是沾上互聯網的業務都是好業務。在衡量一家公司是否能夠因為「觸網」真正改變自身發展軌跡的時候,我們必須考量無數的因素:互聯網到底對傳統的業務有多大提升?競爭對手如何?公司的護城河夠寬嗎?客戶的轉移成本高嗎?盈利能力到底有多大?

舉例來說,2013年的熱門行業之一、手機遊戲就是一個典型的護城河窄、同時客戶轉移成本幾乎為零的行業。手機遊戲的編寫相比傳統大型單機遊戲來說極為簡單,這一方面給予新進入者更多的機會,另一方面也使行業內原有的公司面臨更大的競爭。畢竟,規模經濟本身就是非常有效的護城河。其次,不同於網絡遊戲的社區效應帶來的「一個遊戲玩的人越多社區就越大、社區越大玩的人就越多」的良性循環效應,手機遊戲中玩家的互動很弱,這也就導致玩家的轉移成本很低。

反之,Creative Assembly、暴雪、盛大等遊戲公司,或是依靠龐大的規模經濟、或是依靠良好的社區網絡效應,才取得了各自的成功。但是,A股卻給和手游沾邊的公司以極高的估值,甚至遠高於這些老牌遊戲公司。

這種高估不僅反映在手遊行業,事實上,整個軟件、乃至信息技術行業都顯示出了這種高估。以彭博終端提供的、GICS分類下的上市公司加總平均估值來看,A股軟件與服務分類下6個子行業的行業平均市盈率為84倍,市淨率為7.3倍,而行業平均RoE為10%。同時,美股前3,000大公司中此類公司的行業平均市盈率僅為28倍,市淨率為4.6倍,RoE卻高達19%,軟件外包大國印度市場的此三項指標則分別為31.5倍、3.8倍、12.5%。A股的高估值到底憑藉什麼呢?

在資本市場對互聯網概念追捧、並持續給出高估值的時候,上市公司的一些併購應為也理所當然的受到了這種熱情的影響。貫穿整個2013年至今的一個上市公司併購方向,就是對於涉及互聯網業務的公司進行併購。但是,這種熱情主導下的併購,天生具備一些缺陷。

首先,由於資本市場對互聯網企業的追捧,這些併購幾乎不可能拿到合理、更遑論低廉的價格。其次,當併購交易是為了迎合資本市場的口味而匆忙提出時,它們的長遠規劃必然被疏忽:一個新的遊戲平台能否挑戰現有的行業領袖?網上電商所必須的配送體系能夠滿足所有產品嗎?網絡金融的利潤點到底在哪裡?如果這些問題不被解決而匆忙以高價併購互聯網資產,那麼對企業的內在價值必然起到傷害。

儘管互聯網技術並不一定能改變企業的內在價值,也因此不一定會企業的長期估值中樞,但是我們必須看到,自上世紀末的美國科技股泡沫開始,互聯網就改變了企業的估值波動區間。這是由於互聯網技術帶來的未知因素更多,資本市場自然更容易給它們畫出一個更大的藍圖。但是,企業的長期估值卻是靠藍圖的實現與否。

不過,必須承認的是,這種更大的波動性給了互聯網公司的持有者更多以超高價格賣出的機會。只是他們必須確定兩件事:他們必須確定自己有在高估值時逆市賣出的勇氣,也必須確定賣出的不是歷史上的騰訊控股那類股票。

為什麼投資者必須確定自己賣出的不是騰訊控股?因為這個股價幾乎自上市以來就沒有像樣回調過的公司提醒我們,互聯網行業仍然是這個星球上最有朝氣的行業之一,而它們中間也往往產生基本面、而不是股價能夠增長十倍、乃至百倍的企業。

挑選優秀互聯網企業有很多路徑,但是其中的一條,則來自於傳統的經濟規律:天然壟斷。

如果我們觀察淘寶和騰訊控股這兩家成功的互聯網企業,我們能從其中找到什麼共同點?這就是天然壟斷,即客戶越多意味著公司對於客戶越重要,公司對於客戶越重要客戶就越多。淘寶上的賣家越多,買家就越願意用,而更多的買家意味著賣家就越多;QQ和微信使用的人越多,就會有越多的人使用:你會因為QQ佔用內存過高就用其它聊天產品嗎?你的朋友給你的可都是他們的QQ號碼。

真正偉大的互聯網企業確實值得高估,但是前提是,投資者必須鑑定自己買到的是真正偉大的互聯網企業。而即使是那些擁有了天然壟斷優勢的互聯網企業,它們的發展也並非一帆風順,就像淘寶的背後是EBay,QQ的背後是MSN一樣。因此,付出過高的價格仍然是一種極具風險的行為,而更何況我們幾乎可以肯定,當前A股的互聯網概念股不會都成長為下一個騰訊。

人棄我取:怎樣利用估值做投資

儘管最近幾年,談論估值似乎已經成了A股失敗投資者的象徵,但是歷史數據一再證明,估值仍然是決定資產、尤其是大類資產回報的重要因素。

我們曾經研究了十一個市場在過去數十年中主要股票指數的估值歷史,這中間包括了發達市場如美國、英國、日本,也包括了新興市場如泰國、馬來西亞、印度尼西亞等。所有數據都顯示,在市場低估時買入,獲得正回報的概率遠大於在高估時買入,而且持有期越長,回報率一般越高。

舉例來說,在從70年代末開始的牛市中,標普500指數在隨後的20年裡包含股息分紅最多上漲了大約17倍。雖然很多研究顯示這和美國利率下降週期關聯緊密,但是必須看到的是,這場牛市開始時標普500指數的市盈率只有約7倍,而在結尾的時候則達到了約31倍。沒有估值的改變,美股大牛市的漲幅會縮減到只有4倍,而不是17倍。

但是,投資者對資產進行估值時,需要警惕兩類疏漏,它們主要分別針對傳統產業和新興產業。

對於傳統產業,投資者需要警惕估值陷阱。所謂估值陷阱,即指當前一個產業雖然估值很低,但是由於其產能嚴重過剩、或者產品銷售市場可能出現改變,未來其盈利能力下降的空間仍然可能很大。這時,當前的低估值並不一定代表著投資機會。

舉例來說,在房地產熱潮下,中國的水泥人均消費量穩居世界前列。而一旦房地產建設有所停滯,水泥企業的利潤必然受到損傷。同樣由於新購房屋數量高企,中國的家電消費增加很快,而這部分由於新購房而產生的家電消費也會隨著房地產市場的冷卻而受到削弱。

對於新興產業來說,投資者更需要警惕的問題來自於新型估值手段的運用。儘管傳統的市盈率、市淨率和自由現金流估值方法被證明穩妥而安全,但是他們明顯很難被應用在許多新興產業公司身上,原因是這些公司的利潤和自由現金流都有待發掘。在這種情況下,華爾街開發了許多新的估值手段,如預測市盈率、市銷率、PEG(市盈率和盈利增速比)、息稅折舊前利潤率等等。但是,這些估值手段卻常常被證明比傳統估值手段的可操作空間更大,穩定性也更差。

預測市盈率總是比傳統市盈率更低,否則大家為什麼不用傳統市盈率?但是我們真的能信任對未來的盈利預測嗎?畢竟投資者付出的是今天的價格。市銷率怎麼解釋銷售利潤率低的問題?而如果銷售利潤率夠高,我們本來就可以直接用市盈率。但是如果企業未來抬高銷售利潤率,它還能保持那麼高的市場份額嗎?PEG的問題和預測市盈率類似,我們怎麼確定增速的多少?息稅折舊前利潤率則在很大程度上忽視了折舊和利息對企業盈利的不可或缺性:舊的機器折舊完成以後難道不是必須花錢購置新的嗎?使用更高的槓桿率帶來的高RoE(淨資產回報率)難道是不付利息就可以支撐的嗎?

在利用合理的估值手段、並規避了明顯的陷阱以後,投資者需要做的只剩下三件事:買入低估值的資產、賣出高估值的資產,以及保持足夠的安全邊際。

前兩件事容易理解,但是為什麼我們需要保持足夠的安全邊際?事實上,安全邊際在價值投資者的心目中如此重要,以至於賽思·卡拉曼把自己的投資著作就命名為《安全邊際》。而與流行的理解不同,安全邊際並不只是一個價值投資者保護自己的手段,它同時也是獲取高額收益的捷徑。

由於市場的癲狂往往超出投資者最豐富的想像,安全邊際不光能保護投資者不被極端環境所重創,它也能使投資者在市場情緒宣洩到極致時,在整個市場充斥著跳樓價大甩賣和破產清算時,以無法想像的價格買入資產。

「現在的航運市場充滿了機會,而且是非常便宜的機會,而我們準備好了」,希臘戴安娜船運的董事長在波羅的海航運指數跌破1,000點以後曾對我們這樣說。而霍華德·馬克思也在《投資最重要的事》中不止一次提到:市場最好的機會,恰恰是其它投資者在甩賣、甚至是被迫清算頭寸時呈現出來的機會。因為這時候你能買到的價格,簡直匪夷所思。

那麼面對當前的A股市場中低估的板塊,投資者到底應該留出多少安全邊際?這個問題很難回答,因為到底應該留下多少安全邊際非常難以定量。這不僅由於留的太多可能錯失良機、留的太少又可能對極端狀況準備不足,安全邊際的多少也因投資者的資金狀況而異。一般來說,由於必須對投資者負責,機構投資者在熊市中的融資能力要差於個人投資者,持有人對短期回報要求更高的機構投資者又會差於持有人更認同價值投資理念的同行,而更差的融資能力一般也就意味著需要更高的安全邊際。

買入優質的便宜資產,這永遠是投資者盈利的最佳選擇。但是,優質的資產往往不便宜,便宜的資產往往有瑕疵。鑑別市場的估值相對資產質量來說是否太低,也就成為了現實中的最佳選擇。現在,當藍籌股的估值位於歷史最低、小公司的估值數倍於之、房地產的估值甚至可以與日本1989年大泡沫破裂前夕相當時,我們又需要在大類資產中作出怎樣的選擇呢?

查看原圖附註:本文中數據來自於Wind、Bloomberg,並經作者整理。數據提取日期均為本文發表日前一週內。

查看原圖附註:本文中數據來自於Wind、Bloomberg,並經作者整理。數據提取日期均為本文發表日前一週內。股票入門(30):藍籌股與紅籌股 梁隼

http://notcomment.com/wp/?p=20034藍籌股是財經新聞報導中常見的用詞,通常用於描述整體大市走勢,例如升市會說藍籌股普遍上升,跌市會說藍籌股普遍下跌,牛皮市會說藍籌股個別發展。

藍籌股一詞來自美國,是對市場上市值最大的一組股票的統稱,因為在賭場上最大面額的籌碼通常是藍色的,所以就對號入座地以「藍籌」來形容市值大的股票。

在香港的股票市場,具代表性的股市指數-恆生指數由恆指服務有限公司選取最多50隻成份股作為代表,按已選取的成份股市值的變化來厘定恆生指數的升跌。要成為恆指成份股的一份子,要符合多項條件,其中一項是市值要達到某水平,也就是說,恆指成份股已涵蓋大部份市場上市值最大的股公司,因此市場人士也會形容恆指成份股為藍籌股。

至於紅籌股一詞並非來自美國,也與公司市值無關係,紅籌股指的是個別公司於中國境內成立,主要業務也在中國境內,但註冊地點為香港或其他中國大陸以外的地方,因為中國的官方顏色是紅色,而此類公司部份有官方背景,市值也很龐大,對股票市場有一定影響力,因此以「紅籌股」來形容也相當貼切。

恆指服務有限公司也製定了紅籌股指數去反映紅籌股的整體表現,紅籌股指數由200隻紅籌股組成,要成為紅籌股也要符合多個准則,其中公司要有至少30%股權由中國內地機構單位持有,也要至少50%營業收入來自中國內地。

中國海洋石油(883) 及中國移動(941)等公司為較普及的紅籌股例子,這兩間公司同時成為恆指成份股之一,市場上也會用「紫籌股」來形容這些由紅籌股變成藍籌股的公司。

紅籌股的來源主要有兩種:一種是地方政府機關的關係企業,如粵海(廣東省)、北控(北京市)、上實(上海市),又名窗口公司。另外一種,是中央企業的關係企業,如華潤、中信泰富、招商局等。背境原因是多年前,並沒有H股上市,國企只能透過在香港註冊的控股公司持有業務,母公司是絕少上市的。

分享整理的歷史資料,感知藍籌股投資未來(之一) 寧遠之尚

http://xueqiu.com/7747231609/30604419近年來我們的A股市場的優質藍籌股受到了前所未有的冷遇。再好的業績也有可能回應以更低的價格,做價值投資,特別堅持持有銀行股,常成為被譏諷的對象。對於上市公司的過去業績,我不認同有些人說的那樣,它只是說明過去,不能證明它未來也會有這樣的業績,從而忽略它。就像對人一樣,你與他共事十幾年,一直表現極為優秀,那麼未來幾年會有同樣優秀的可能性就很高,而對一個剛來的人,就憑一個履歷表,或介紹人的幾句話,你怎麼就能知道這個人的未來表現會出色呢?起碼是先給個低一些的待遇,等過幾年真的表現好了才提高待遇吧。

這個世界,物極必反,A股市場有許多業績優秀的上市公司,這些優秀上市公司的市盈率低到這個程度,分紅率高到這個程度,我們完全應該有信心做價值投資,價值投資的時代必將到來。

一個多月前,我寫的《投資,守住這片豐饒的沃土》得到不少雪球朋友的支持和肯定,在此謝謝大家。那篇文章文字多一些,我想這次與大家分享一些經整理的資料表,並做一些輔助的假設,可能有助於投資優質藍籌股朋友們進一步看清其投資價值。

第一部分:銀行股

一、$浦發銀行(SH600000)$

二、$招商銀行(SH600036)$

三、$民生銀行(SH600016)$

四、$工商銀行(SH601398)$

五、$中國銀行(SH601988)$

第二部分:其他優質藍籌股

六、$格力電器(SZ000651)$

七、$海螺水泥(SH600585)$

八、$萬科A(SZ000002)$

九、$中國平安(SH601318)$

第一部分:銀行股

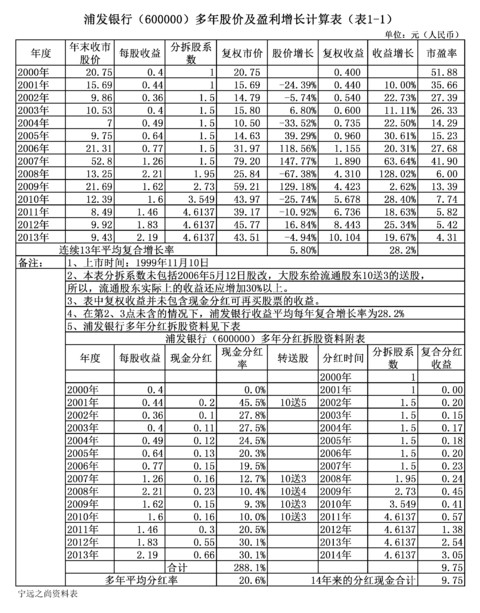

一、浦發銀行(600000)

1、歷史資料表的解釋說明:

浦發銀行1999年11月10日上市,表(1-1)中有14年的年末收市價及當年收益數據,可以看出,由2000年到2007年,市場給予浦發銀行相對高的定價,特別是2000年只不過是上市初期,卻給予近52倍的高市盈率定價,2007年復權市價最高,為79.2元,市盈率近42倍。而浦發銀行,作為一個上市公司,對投資者的回報是豐厚的,其業績一直優異,保持每年盈利均有增長,13年來盈利平均複合增長率為28.2%,總盈利增長超過24倍,平均盈利分紅率為20.8%,但投資市場近年來卻給予越來越低的定價,2013年末對應的定價為4.31倍的市盈率(2014年6月30日分紅後,動態市盈率只有3.6倍),表現出市場定價極為不成熟,前一個時期過熱,後一個時期過冷,市場眼中只有趨勢和短期內是否有大資金加入,而無視公司業績實質增長。

最近終於看到市場有強烈向上的跡象,人們會都在問,這到底是一時的衝動還是我們A股的大牛市在啟動?

查看原图2、展示浦發銀行未來的投資價值

查看原图2、展示浦發銀行未來的投資價值很多人會擔心,像過去幾年一樣,銀行股的盈利不錯又怎麼樣,要是它的股價就是不漲怎麼辦呢?投資要賺錢,到底是需要股價上漲才行啊。

為了對未來股價變化有個較清晰的認識,需要根據相應的資料做一些假設,對應這些假設,看股價會是怎樣變化。

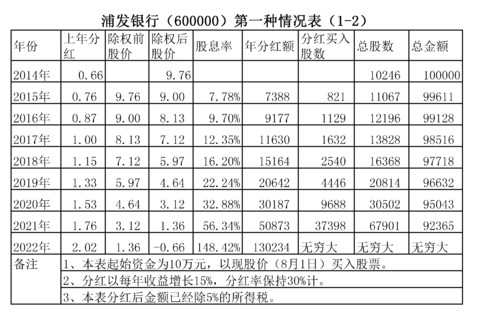

假設條件一:浦發銀行在2013年收益的基礎上,每年能盈利增長15%,並保持有30%的分紅率,投資者均將分紅所得在除權後全部再買入浦發銀行的股票。

假設條件二:假設條件一能連續維持8年的時間。

在這兩個假設條件成立的情況下,

第三個假設條件的三種不同的情況:

第一種情況(是人們非常擔心的),股價不漲不跌,股價除權後不填權:

查看原图我們可以得出一個結論:只要第一、第二兩個假設條件成立,對於第三個假設的第一種情況,到第八年,任何一個人都可以買下整個浦發銀行(因為股價已經0元以下),所以這種情況是不能成立的。也就是說,只要浦發銀行收益在以15%的速度在增長,股價無法長期維持不上漲。

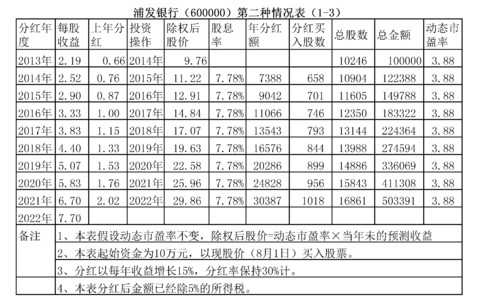

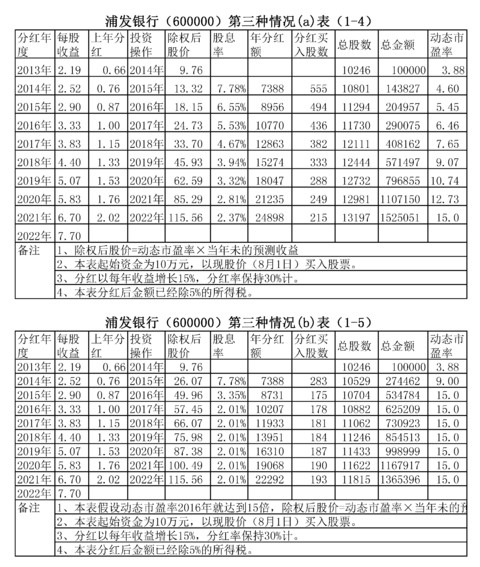

查看原图我們可以得出一個結論:只要第一、第二兩個假設條件成立,對於第三個假設的第一種情況,到第八年,任何一個人都可以買下整個浦發銀行(因為股價已經0元以下),所以這種情況是不能成立的。也就是說,只要浦發銀行收益在以15%的速度在增長,股價無法長期維持不上漲。第二種情況,熊市持續,市場維持浦發銀行的低市盈率不變。

查看原图

查看原图第二種情況說明,即使股市行情低迷,維持著低市盈率,只要假設條件一和假設條件二成立,這八年裡面,你投資的市值也會以平均22.4%年增長速度上升,最後你也會有400%的股價增長,而且原10萬元的投資,八年後有每年超過3萬元的分紅。投資者無法長期無視如此好的長期收益,所以這種長期的低迷市況也是不可持續的。

第三種情況,市場轉好,進入牛市或正常的定價,市盈率恢服到15倍。

查看原图第三種情況(a)說明,如果股票市場逐步進入牛市,在假設條件一和假設條件二成立的情況下,最後恢服到15倍市盈率的正常定價,投資浦發銀行(分紅要再投入)會有約每年40%的股價增長,八年後股價會增長超過14倍。

查看原图第三種情況(a)說明,如果股票市場逐步進入牛市,在假設條件一和假設條件二成立的情況下,最後恢服到15倍市盈率的正常定價,投資浦發銀行(分紅要再投入)會有約每年40%的股價增長,八年後股價會增長超過14倍。第三種情況(b)說明,如果股票市場快速進入牛市,在假設條件一和假設條件二成立的情況下,市場兩年內就給予15倍市盈率的正常定價,以後維持市盈率不變,同樣投資浦發銀行(分紅要再投入),八年後的市值並沒有比第三種情況(a)有所增加,而是減少了,主要是因為股價快速提高後,用利息買入的股票少了,所以總收益不如情況(a)。

請注意,本文對浦發銀行未來的展示是以兩個基本的假設條件為基礎的:

(1) 第一個假設條件,因為有過去的業績表現及收集很多行業分析師對浦發銀行的三年業績預測而做出,是有一定根據的,不是一個隨便的假設;

(2) 一般行業分析師對一個上市公司的業績預測,第一年的可靠性比較高,第二、第三年預測的可靠性就大為減弱了,而三年以後的預測,極少有人做,即使有人做,意義也不大了,第二個假設至所以設定可持續8年,是為了使投資價值展示得充分一些而做出的,從浦發銀行的歷史業績看,達到這個假設條件的可能性還是比較高的(它以前13年的連續複合增長率是28.2%);

(3) 假設就是假設,只有在假設條件成立的情況下,展示表的內容才有參考意義。所以投資者應密切留意上市公司的業務發展動向,只有上市公司最後取得的業績達到或者超過假設的條件,表中展示的投資增值才相應成為現實。

(4) 對於牛市到來,為什麼給15倍的市盈率,這個只是個人的認識,15%的可靠年收益增長率可以接受15倍的市盈率,投資者各人可以根據自己的經驗和當時的市場環境,以及所掌握資料的情況,給投資標的做新的定價。

看了浦發銀行的歷史業績表,又看了幾個未來股價變化的展示表,市場對浦發銀行的估值是低估還是不低估呢?投資者心中可以有自己的判斷了。

做股票投資的人會聽到這樣一句話,價格總是隨價值波動,但我們的A股波動的範圍也太大了,大到幾乎與上市公司的業績無關,但是,畢竟,決定一個上市公司投資價值的是其盈利能力,尤其是盈利增長的能力。我相信,被低估的優質藍籌股具有比小盤股更好和更持久的升值潛力。

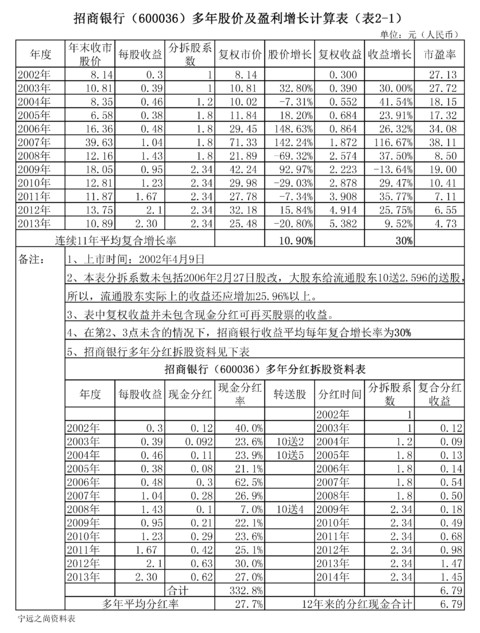

二、招商銀行(600036)

1、歷史資料表的解釋說明:

招商銀行2002年4月9日上市,表(2-1)中有12年的年末收市價及當年收益數據,可以看出,市場在2007年給予招商銀行超過38倍的高市盈率定價,作為一個上市公司,對投資者的回報豐厚,其業績一直優異,11年來盈利平均複合增長率為30%,總盈利增長接近18倍,平均盈利分紅率為27.7%,但投資市場近年來卻給予越來越低的定價,2013年末對應的定價為4.73倍的市盈率(2014年7月11日分紅後,動態市盈率約4倍),反映出市場定價極為不成熟,時熱時冷。

與浦發銀行相比,2002-2013年的業績增長基本一致,但招商銀行的歷史平均分紅率高於浦發銀行7個百分點。

查看原图2、招商銀行未來的投資價值

查看原图2、招商銀行未來的投資價值(1)由於招商銀行2013年9月和10日進行了配股,總股數由2012年末的215.776億股變成2013年末的252.2億股,使招商銀行未來每股收益增長及分紅的預估變得複雜,所以這裡不作詳細的圖表展示。在我看來,招商銀行與浦發銀行的投資價值非常接近。

(2)就目前所查到的預測資料看,浦發銀行未來三年每股收益會略高於招商銀行,但到2014年8月1日止,浦發銀行股價為9.76元,而招商銀行的股價為11.02元,所以我認為浦發銀行的低估程度比招商銀行嚴重一些。

寧遠之尚原創,雪球首發。

(文章未完,待續)

本文部分內容受云蒙《投資招行的財務自由夢》的啟發,特此致謝!

2014/8/4

本文與前段時間寫的《投資,守住這片豐饒的沃土》互為補充,找到上篇文章可在寧遠之尚的首頁,點擊「討論」,再從中找出。

美國藍籌股陰影籠罩:船大難調頭

來源: http://wallstreetcn.com/node/209779

目前,美國藍籌股上空陰影籠罩,可口可樂、IBM等大藍籌發現,在背負財務報表壓力的同時,他們陷入了因船太大而難以立即轉向的困境。

《華爾街日報》文章稱,以往,有一種投資方法是非常可靠的,也是經過時間驗證的:把錢拿來投資藍籌股。可如今,這個方法可能有些過時了。

那些曾經穩步發展的公司開始停滯不前,一度被認為市場上最可靠的公司業績增長乏力,季度財報越來越難看。

這樣的明星公司業績不佳在市場上非常顯眼:老牌企業可口可樂銷售增長平平;IBM三季度盈利不及預期;沃爾瑪的門店銷量幹脆從2012年起就沒有增長;通用電氣(GE)的股價從金融危機以來就沒超過30美元。

標普Capital IQ數據顯示,道瓊斯工業平均指數的30家成份股當中,有1/3的公司公告稱,過去12個月營收下滑或幾無增長。近半數上市公司營收增速未超過1.7%。

當然,各家公司都有自己不同的問題。比如說,可口可樂正面臨消費者口味的轉變,而IBM則陷入技術產業的變革當中。

而這一切的基礎都建立在企業的不安之上。投資者高度關註公司業績,這對企業施加了沈重的壓力:他們的體量過於龐大,很難在市場情況發生變化時迅速調整自己以適應新環境。

在馬里蘭大學策略和企業關系學教授Anil Gupta看來,這些公司並非是自身內部出了問題。相反,他們采取了被Anil Gupta稱為“粘性”資源,這不僅體現在技術系統方面,而且還表現在雇員和業務流程當中。這都是為了在一個特定範圍內獲得成功。

Anil Gupta認為,

那是令其取得成功的原因,同時也會從根本上將你鎖定在當前的模式中。你會變得強大,但你也會深陷其中。

今年以來,道指累計下挫0.7%,同期標普500指數卻上漲了4.3%。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

巴菲特投資中石油案例對於當下投資中國藍籌股的啟示

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=3700&extra=page%3D1|

巴菲特投資中石油案例對於當下投資中國藍籌股的啟示 作者:徐誌

一、巴菲特買入中石油的核心邏輯

(1)國際間相似公司估值間的差異是巴菲特買入中石油的邏輯之一

巴菲特於2002-2003年分批完成對於中石油H股的建倉,平均成本價格大約在1.62港元/股,而2003年的中石油的EPS是0.40元,2002年的EPS是0.27元,估算下來2002年的PE是6.36倍,對應2003年的PE是4.3倍。而同期查了美國幾家石油公司例如康菲、美孚、雪佛龍等的PE在8~10倍,據統計世界平均水平大概在17倍PE左右。同時2003年的每股凈資產為2.06元,2002年的每股凈資產為1.83元,對應2002年的PB為0.94倍,對應2003年的PB為0.83倍,而同期幾家美國的石油公司大概在2-4倍的水平。

通過國際間的比較,我們發現了當時的估值差所在,而巴菲特買入中石油的邏輯之一便是如此,也就是足夠的便宜以及豐厚的股息率。我們通過當時以及後期的采訪可窺探一二:2003年10月10日巴菲特曾經在沃頓商學院上課時說過:"要在中國獲利,你在任何一方面都不能出現閃失。我們之所以購買中石油,只是因為它便宜而已。";2009年9月29日央視對話,巴菲特在節目上說:"在我閱讀中石油年報的時候,我認為這家公司當時價值1000億美元,我再看看市值,它當時的核心業務的股票市值只是350億美元,所以我覺得很值,我就買入了。";2005年4月30日的伯克希爾年度股東大會上,巴菲特說:"幾年前,我讀了這家公司的年報之後就買進了,這是我們持有的第一只中國股票。這家公司的石油產量占全球的3%,這是很大的數量。中石油的市值相當於艾克森美孚的80%。去年中石油的盈利為120億美元。2003年在財富500強公司的排行榜上只有5個公司獲得了這麽多利潤。當我們買這個公司時候,它的市值為350億美元,所以我們是以相當於2003年盈利(每股收益0.59港元)的3倍的價錢買入的。中石油沒有使用那些財務桿桿。它派發盈利的45%作為股息。所以基於我們的購買成本,我們獲得了15%的現金股息收益率。"

所以,以上的啟示很有意義,那麽對於現時,是否有操作意義呢?齊魯證券最近統計了國際間的估值差的比較,對於我們尋找類似的機會很有參照意義。

(2)對於未來油價的看漲,也就是當時貢獻中石油內在價值最重要的自變量,是巴菲特買入的邏輯之二

中石油屬於國有企業,2002年時管理、體制等都算不得優秀公司行列。究其經營而言,2002年之前,中石油的原油儲量基本維持原狀,天然氣是在國家2002年正式開工西氣東輸之後才出現較快增長的。2002年之前,中石油在處理98年石化行業大重組的事的時候幹得最有意義的就兩件事情:一個是處置一些小的非盈利資產,但是像化工和煉油這種長期虧損的資產是根本沒辦法處理的。另一個便是裁員,從上市的48萬人裁減到2002年的42萬,整整6萬人被裁掉,每年節省的人員開支有20個億。從上市到2002年,制定的節約成本的目標是90億元,截止2002年基本實現了。最後一點,開采成本從上市時的4.76美元/桶下降到2002年的4.34美元/桶,幅度挺大的。從以上三點可以看出來,上市後管理得到了一些改善,但是節約的成本的那點錢微乎其微,管理相比於一般的國企也只是好一點,但是離優秀有很大的距離。所以,核心的投資邏輯並不是投資中石油的管理上的。

很多片面理解巴菲特投資體系的"偽價值"投資人會對這樣的投資嗤之以鼻,以簡單的自以為是的"定性"分析來將其排出在外,其實是忽略了買入持有一個投資標的前搞清楚其核心變量的錯誤。我們依然可以通過當時巴菲特的只言片語來窺探一二:2007年10月,巴菲特接受央視經濟半小時采訪時說:"石油公司利潤主要是依賴於油價,如果原油在30美元一桶的時候,我們對未來盈利前景很樂觀。……中石油的收入在很大程度上依賴於未來十年原油的價格,不過30美元一桶的時候我非常肯定。"巴菲特的另一個投資行為也證實了這一點:巴菲特曾經在1994-1995年期間建立過4570萬桶的原油期貨合約。2003年的原油銷售價格為27.2美元/桶,比2002年大漲21%,而2002年較2001年是下跌5%的。

而如果拆分中石油的損益表,會發現整個公司的利潤貢獻由90%以上都是勘探和生產貢獻的,主要就是賣原油,有的年份甚至能達到100%的比例。所以,一個關鍵的企業模型的關鍵自變量便找到了。

隨著關鍵自變量原油的價格一路走高,中石油的盈利能力也一路走高:

所以,除了第一條中石油的估值便宜以及分紅率極高之外,便是中石油當時的利潤主要貢獻是原油價格波動,巴菲特看好原油的未來價格即中石油當時貢獻內在價值的最重要的變量。

二、巴菲特賣出的邏輯

巴菲特於2007年7-10月分批賣出中石油,中石油2006年和2007年的每股收益為0.79和0.81元/股,市盈率分別為15.82和15.43倍,而同期美國的幾家石油公司的平均PE為8~12倍,2006年和2007年的每股凈資產為4.87和5.79元/股,市凈率分別為2.57和2.16倍,而美國同行在1~4倍。這里我們就可以看到買入時估值低於國際間同行的水平,而賣出則高於國際同行。之後,我們看內在價值的走勢,ROE也是隨著原油價格波動,在2007年達到歷史新高,隨後回落,而巴菲特正是在80-100美元/桶的時候進行清倉操作,顯然巴菲特覺得原油價格過熱了。

綜上,比亞迪一定程度上是巴菲特投資夥伴芒格的"產物",也就是說中石油基本是巴菲特唯一在中國市場的傑作,其操作手法並非簡單地長期持有,但是年化收益率卻達到了驚人的50%,就連主張忽略估值波動選擇成長股的芒格也感慨:"要是一直有這樣的機會該多美妙!"所以,我們可以從巴菲特對於中石油的買賣中得到很多啟示:

(1)很多時候,我們可以通過國際間的估值比較來發現市場錯誤定價;

(2)關於估算內在價值時,最關鍵的便是找到一家企業在這段時間內最為關鍵的自變量;(3)對待估值波動要遵行"低買高賣"原則;

(4)按照年化收益率來看,中石油的一買一賣達到了50%左右的水平,是巴菲特投資案例中最高的幾筆之一,所以"價值投資"不適合A股的言論基本被證偽;

(5)投資並不需要過於複雜化的數學模型:據報道:巴菲特當時用極短的時間(傳說:幾分鐘-幾小時) 閱讀了中石油的近幾年的財務報表,就估算出中石油當時的大概估值在1000億美元左右,而依據有可能便是中石油的市場PE與國際石油公司整體平均PE間的差距。由此可以看出,巴菲特對能源行業業務板塊深刻細致的了解,也同樣可以推測出,估值完全用不到複雜的數學模型。

(6)對於當下尋找和投資類似的低估值、高股息率以及可持續的高ROE的A股股票具備參考價值。

(7)A股的估值波動率相比於成熟市場更大,更利於我們"低買高賣"。

筆者借鑒巴菲特的投資思路對目前的A股進行檢視,發現以下標的具備符合此類特征,可以作為候選標的物:

以上的標的物的估值都低於國際間其他市場相似標的的水平,同時內在價值走勢保持向上的趨勢且股息率豐厚。(來自摩爾金融) |

Next Page