中粮地产项目怪圈:总是遥遥无期,资金管理5项违规遭查

http://www.21cbh.com/HTML/2010-3-15/168609.html

一个项目拖延达7年之久;而一个园林收尾工作就耗时2年4个月,耗资2.5亿;募 集资金管理5项违规;管理漏洞频出等等。 继上周理 财周报推出《中粮地产被指造 假:3年沦落末流 回报率低如债券》,中粮地产的问题一一浮出水 面。 奇怪的成都项目 2010 年3月10日,中粮地产发布了《前次募集资金使用情况鉴证报告》。 该鉴证报告细数了2007年配股募集资金投向的6大项目的最新进展。值 得注意的是,承诺投资额最大的成都天泉·聚龙国际生态园项目,离回本似乎仍遥遥无期,目前开发进度为32%。2007年8月中粮地产《配股 说明书》披露,该项目为中粮地产与鹏利国际(四川)置业合作开发,总投资10.8亿,中粮地产后续投资额为3.63亿,该项目分四期建设。 其 时,一期工程已全部完成并基本销售完毕。二期工程又分为A、B、C、D、E区,其中:B区已竣工;C区已完工,仅剩园林景观工程的收尾工作。 巧 合的是,一期、二期B区、C区工程面积合计恰占总项目约32%,与2009末开发进度基本一样。而在这期间,据其鉴证报告,截至2009年12月31日, 已投入2.5亿募集资金,即承诺投资总额的69.37%。这意味着,这2年4个月来,耗资2.5个亿却只做了一个原二期C区外围景观改造、房屋整改工作。 按规划,该项目静态投资回收期为2.64年,按10%基 准收益率计算动态投资回收期为2.91年。不论如何计算,2010年,该项目理论 上即可回收成本。但截至目前仅贡献利润5788万。 而照 此投资效率,余下的1.1个亿能补上剩下的工程窟窿吗? 遥 遥无期的“生死”一盘 可以称作“生死局”的资本 运作“26亿重金轰下的沙峪项目”更加难堪。 2010 年1月22日,北京市国土局公布了19个2008年12月31日之前购买但至今仍未开工的项目。中粮地产在顺义后沙峪吉祥庄的C06和C03两幅地块榜上 有名。 北京市国土局公布的信息还显示,中粮地产的C- 03和C-06两幅地块于2008年6月24日签订了土地出让合同。合同约定的开工 时间是2008年12月31日,约定竣工时间是2011年6月30日。但截至发布通知之日,两幅地块的工程进展,仍处于“办理规划审批”状态。 而 据其年报披露,该项目一期预计竣工时间是2012年4月。但从中粮地产2009年10月16日提交给北京市住房和城乡建设委员会的《顺义区后沙峪镇吉祥庄 村项目建设方案》[顺义(2009)14号]公告看,称该由中粮地产投资(北京)有限公司开发的项目共分三期开发建设,分别在2013年10月、2014 年6月及2015年6月前完工,其最迟竣工时间比其年报披露的时间晚三年两个月,比合同约定竣工时间晚了长达四年之久。 顺义项目究 竟要拖到何时? 这背后隐藏的,仍是一个巨大的资 金问题。据公开信息,该项目总投资将达到73亿之巨。为运作该项 目,中粮地产母公司中粮集团虽多次伸手援助,给予高达约42亿的贷款,但这仍旧杯水车薪。随后中粮地产股东大会通过35亿的配股方案,用以收购及后续开 发,其中9.1亿输血后沙峪项目。 为了募集资金,中粮地 产甚至以后沙峪项目在建开发产品用于抵押,获得20亿元贷款合同。截至年报,该项 目除去项目收购资金外,仅投入1.6亿左右。 而在 2012年4月之前,数十亿的投资没有任何现金可供回收。这对没有商业地产操盘经验的中 粮地产来说,这盘“生死”棋破解之日遥遥无期。公司 治理重大漏洞 项目运作效率的低能,对中粮 地产来说已经不是什么新鲜事。 中粮地产2002年在深圳 拍得的澜山项目,因color社区在施工时擅自更改规划,导致延迟交房。一直到 2009年,该项目才最终完成交售,整整耽误了7年之久。一 位业内分析人士向理财周报指出,中粮地产的资金运用似乎成恶性循环:“项目运作效率低——资金周转慢——项目资金间拆东墙补西墙——需要更大量资 金补漏洞”,上述北京项目即为一个鲜明案例。而中粮地产的现金流实际上一直处于捉襟见肘的境地。 为此,中粮地产动用了各种融资方法:配 股、反复的资产注入、债券、向母公司借债及上述抵押贷款等。几乎中粮地产开工的每一个重要项目,都伴随着一次融资,而来自于经营活动现金流的支持一直非常 无力。 募集资金的管理之混乱更让人难以置信。 2009年3月5日,中粮地产发布的《关于深 圳证监局巡检发现问题的整改报告》称,深圳证监局在2008年10月中旬的巡回检查中发现中粮地产存在五大问题。 值得注意的是,《整改通 知》指出的第一点是:“你公司董事会授权董事长竞拍土地的权限过大,使董事会在重大投资的决策中无法发挥作用,也不利于你公司控制购买土地的风险。” 令 人吃惊的是,据该公告,此前中粮地产董事长孙忠人竟然可以不受金额限制的决定通过市场公开招标、拍卖、挂牌等方式获取土地并开发房地产项目。而震惊业界的 上述北京项目的获取,正是在该整改通知发出之前。 而在募 集资金使用与披露中,中粮地产存在更严重问题。深圳证监局指出五大方面:中粮地产 募集资金的存储不符合规定,募集资金专用账户的设立未经批准;募集资金的使用未进行专户管理;未对募集资金使用情况进行报告;未明确募集资金使用的分级审 批权限;募集资金实际投入金额计算错误、披露数与实际发生数不符。 其中多处违规均可影响财务报表的真实性。而在此之前,中粮地产独立董 事、监事会及审计机构开元信德会计师事务所均认为中粮地产内部控制比较完备。

为什么我总是偏于悲观,关于谭木匠的看法 value91

http://blog.sina.com.cn/s/blog_504dc8080100q8hw.html

我发现,对同一信息,我似乎总是看法偏向悲观,得出完全不同的结论。

就拿谭木匠来看,有几个投资博客(大海的唇、启明星价值投资等)得出了较乐观的看法,我却恰恰相反。

启明星价值投资 提到研究结论

“谭木匠,次新股,管理层可以信赖,企 业成长稳健,有一定的护城河,未来的发展规划相对比较清晰,尚受一定制约因素影响,能否真正腾飞需要持续关注,目前股价不高,可以买入或增持。但基于其盘子过小,大资金 的投资者宜谨慎操作”

我的看法是根据现有信息难以支持其中某些论点

1 企业成长稳健吗? 09年才上市,观察期如此之短,难下结论。

2 管理层可以信赖吗?从管理层对该文作者提出单店销售增长、产能扩张、广告问题的回答看,其回答是相互矛盾的,似乎在掩饰某种不妙的信息。另外,以前看过一 篇文献,谭木匠曾向银行贷款,结果将很大一部分挪给了哥哥用,难言诚信。汤才兄对谭木匠的兄弟在某些交易中的行为也有负面评价。

3 产品销售并不乐观。在该文作者问为何不广告,回答是“担心广告后产量跟不上订单”,似乎现 在谭木匠产能紧张,但是,提问“三,谭木匠现有产能能支撑多少加盟店” 时,却回答“现有产能单班生产量能满足现有专卖店需求”,我不明白为什么问加盟店却回答专卖店。但从 回答的语气看似乎想表达的是“单班生产足够满足现有市场需求”,这说明不打广告绝不是怕产能跟不上,而是销售现实使他们对销售缺乏信心。当然,这一点还需 求证他到底如何回答的。(如果真的产能紧张,他的回答应该是:哎呀,现在三班倒都忙不过来。)

另一个矛盾处是公司声称发展策略是“谭木匠的主要经营策略是主要通过增加加盟店,铺开设点,并少许提高一点单店收入来维持长期的收入增速。”, 这说明,单店收入难以扩张,这是产品销售不畅的一个直接证据。由于市场规模还小,他还可以依赖加盟店来扩张,但即使加盟店,扩张速度也不乐观,因为该文后 面又提到“谭木匠一直严格限制加盟店的拓展数量”,理由是怕产能不够,我不认为该理由成立,若市场需 求旺盛,他这种产品产能扩张应该是很容易的,又不是茅台。只能理解为加盟店扩张不乐观。(另一方面,谭并未大力强调产品供不应求,产能紧张,说明产能不是 问题)

以上是个人看法,很可能有错,不构成任何投资建议。

真的戰士總是有無盡的戰場

http://www.yicai.com/news/2011/09/1109128.html]

人 要走過多少的路,才能找到一個最平靜的歸宿,然後在這個宿命裡好好活著?

沒有誰不希望早點找到歸宿感。無論它是遙遠西天的經書,還是快樂老家的枕頭,抑或只是一枚隨風滑翔的紙飛機。只要是確定的,心就安下了。

和李東生相識近二十年,曾經以為,以他作為廣東商人的聰明和商業敏感,以他的判斷力和資源整合能力,他應該可以早點把企業放下,把工業放下,把實體經濟放下,活的更簡單更瀟灑。

想想吧,1990年代中期「彩電大戰」的四個主角,長虹倪潤峰、康佳陳偉榮、TCL李東生、創維黃宏生,相比起來,李東生的風格是從容放權、氣定神 閒的,他沒有倪潤峰那麼「霸」,陳偉榮那麼「執」,黃宏生那麼「苦」。他應該最有條件,能夠早一點跳出「中國製造」這個充分競爭、永不止息的紅海。跳出 去,或者升上去。

他敏感,看到了大屏幕彩電進入中國普通家庭的巨大商機;他借力,沒有生產線,沒有生產許可證,他去租;他主動,靠著「有計劃的市場推廣」,迅速形成了渠道優勢;他仁厚,不拘一格用人才,旗下一時戰將如雲。

彈指一揮間。如今呢,倪潤峰早已退休,陳偉榮早已辭別,黃宏生早已幕後,連比李東生小一輩的段永平們也早已轉換了人生角色,只有李東生還在戰場上,還是主帥。

他似乎成了希臘神話中被眾神所罰要把巨石推上山頂,而那巨石又因太重、未上山頂就又滾下山去的西西弗斯,永不解脫。

李東生和西西弗斯不同,因為沒有誰要罰他推石上山;而他們的相同之處,正如法國文學家加繆所描寫的,「西西弗斯無聲的全部快樂就在於:他的命運是屬 於他的。他的岩石是他的事情。……他是自己生活的主人。最高的虔誠是否認諸神並且搬掉石頭。他也認為自己是幸福的。……這塊巨石上的每一顆粒,這黑黝黝的 高山上的每一礦砂唯有對西西弗斯才形成一個世界。他爬上山頂所要進行的鬥爭本身就足以使一個人心裡感到充實。」

在TCL的舞台上,也許是責任使然,也許是天命使然,也許是性格使然,李東生自己給自己設定了山的高度。那高度不斷上升。他要爬,他要推,任勞,任怨,任命,不避,不懼,不退,不悔。

他要TCL改制,他要TCL國際化,他要TCL做液晶面板,他要TCL重塑產業鏈、價值鏈,他要TCL再造文化、隊伍與管理——而他選擇的主戰場,則是全球競爭最慘烈、競爭壁壘奇高、洗牌速度超快、而中國企業的傳統優勢卻很容易被蠶食的消費類電子。

中國企業能否創造出全球品牌?中國企業能否擺脫缺芯少屏的命運?國外的眾神說No,李東生說,不去試,哪裡有機會?哪裡知道行不行?「否認諸神並且搬掉石頭」,這成了李東生內心「最高的虔誠」。

人生憂患識字始。對一個企業家來說,真正的憂患,可能始於一個真實的理想。如果做企業只是等於賺錢,則機會主義常常是不錯的選擇,但企業家一旦有了理想,他就再也回不去、放不下、丟不掉了。

他注定要走向一個更加博大、也注定更加艱苦的世界。而結果,往往充滿了不確定。挑戰無邊,風險隨時,注定了努力無極限,創新無極限,超越無極限。

一切都是命運,而命運的跌宕起伏、艱難險阻、無休無止,恐怕李東生在選擇之初,不會像今天這樣感同身受吧。

今天看起來依然從容大氣的李東生,這七八年來的心路歷程,誰又能真的知曉?

和李東生相識之初,我曾寫過一篇文章,題目叫《誠商李東生》,蓋因在廣東商界,李東生向以信達坦誠著稱。因為守信,所以即使沒有資源、資本,總有人 願意借給他,李東生當年的很多部下都說他是「福將」。今天,如果還有機會再寫的話,或許會把題目定為《韌商李東生》,或者借用《挺經》的說法,寫《挺商李 東生》,「躬自入局,挺膺負責,乃有成事之可冀」。

我祝願TCL終有一日能成為世界級的、源自中國的品牌,這是一條艱難的路,彷彿一場「無盡的下半場」。

在改革開放後中國市場經濟的大潮中,TCL是「不是先烈的先驅」,「不被後浪淹沒的前浪」,其生命力異常旺盛,但坦率地說,誰也無法保證,在競爭的下半場,TCL能成為和三星相比肩的企業。

但是中國,中國需要,也一定能產生屬於她、同時也屬於世界的品牌。一個國家的企業能夠走多遠,一個國家的經濟才能走多遠。

我們需要這樣大寫的企業,大寫的品牌,大寫的企業人,大寫的企業家。

我們為所有這些不退場、不言敗,而且不斷創新與超越的奮鬥者、勞動者、創造者加油。

「舊雨三年精化碧,孤燈五夜眼常青。」當你有了無盡的理想,你就擁抱了無盡的戰場和無盡的辛勞。而我們,將永遠給你支持的期待,關注的目光。

(作者為本報總編輯)

光明到來前總是最黑暗的-夏爾西里88 紅一方面軍

http://blog.sina.com.cn/s/blog_675565470102dz72.html

前幾天,在QQ上聊,想加入紅一方面軍總參(股市博客群),那裡人氣旺點,現在我們當地的群裡已經很少有人聊股票的事情了。紅一方面軍管事的要我寫一篇文章發給他,審批通過後才能加入。以前胡亂寫點東西還可以湊乎一下,真要寫一篇類似於他們網站那樣的文章,我是打死也寫不出來的,沒辦法,「狗肉包子上不了檯面」。

炒股到現在也有近6年了,我是比較幸運的,有兩個人對我的幫 助很大,一位是我表哥,他的炒股時間有10幾年了,經驗非常豐富,他是研究技術分析的;一位是我的同事,他的性格沉穩,很少受到外界環境的影響,可以說是 天生做這一行的材料。他的操作風格屬於價值分析那一類的。可以說,我是在兩大流派的熏陶下,逐漸成長。我表哥對我最大的影響是,他告訴我:要選擇適合自己性格的投資模式,並且嚴格執行。我的同事做事情有耐心,擅長使用低價購買策略。

要說寫投資心得,我只能隨便聊聊我的看法,凡是都不能死板硬 套,以前看美國人、歐洲人寫的投資書籍,講長期持有非週期性股票,都是10年以上,有的20年以上,但你看看中國的市場2006-2008年玩了一個過山 車,食品飲料、醫藥等非週期股票照樣跌的很慘,再仔細研究一下就明白了,歐美股市要收益所得稅的,25%的稅率,這可不是個小數字,所以他們的市場好股票 很穩定,波動小。再有歐美很多股市單日不設漲跌幅度,很多有負面新聞的公司一天就跌的很慘,中國限定了10%,這麼一限定保護了很多投資者,也害了很多人,那就是慢跌,熬死人,比如說創業板就是例子,如果不設漲跌幅度,對很多散戶應該說是一種保護,價值回歸的速度會很快,也不會讓那麼多高 管從容出逃。還有歐美國家的公司上市實行註冊制度,沒有中國那麼高的門檻,發行定價明顯比中國低得多,這樣對二級市場的衝擊要小的多,照現在新股的發行體 制,二級市場裡的股民連湯都喝不上。再有中國實行資本管制,我們的市場是相對封閉的,這種機製造成股票價格普遍定價高,股市波動大,這種管制早晚要取消, 但肯定不容易,比如像早年的日本和韓國也是實行資本管制,最後在經濟危機的打擊下不得以向IMF(國際貨幣基金組織)借錢,IMF提出的一個重要條件就是 放開股市。

再聊聊目前的情況吧,A股跌成這樣,大家都覺的很慘,仔細分 析一下,其實價格低的股票並不多,看看港股、B股,就有所體會。目前就是一些大盤股,金融、保險相對價格較低,值得買入,其它非週期的股票價格偏高,不值 得投入資金,創業板和中小板跌成這樣任然價格高,沒有辦法上市發行價高,又被大家炒作了一翻,一時半會降不到位。搞不好矯枉過正,過個一年半載,大家都不 玩創業板和中小板了,到時候就可以從容買入合適的公司了。

雖然我是一個小散戶,在這個市場裡我很渺小,但是我對自己的 要求從來沒有低過,從某種意義上來說,我們和機構投資者是平等的,雖然他們資金雄厚,研究團隊強大,但是他們官僚主義橫行,追求短期利益,表面抱團,本質 利益衝突。「不識廬山真面目,只因身在此山中。」希望自己看問題能再空中府視地面,而不是盲人摸象,只看表面。

現在確實人氣有點慘淡,都說:黎明前的黑夜是最黑的,也是最迷人的,這艘船在大風浪中航行,你需要認真規劃好航線,把好舵,用勇氣和耐性衝出去,就是勝利。

市場總是錯的 laoba1梁軍儒

http://blog.sina.com.cn/s/blog_4c5a73c90102duba.html

投資大師他有他自己的投資哲學,這種哲學是他的個性、能力、知識、品位和目標的表達。因此,任何兩個極為成功的投資者都不可能有一樣的投資哲學。失敗的投資者 沒有投資哲學,或相信別人的投資哲學。

財富是一個人的思考能力的產物。

——安·蘭德(Ayn Rand)

「大多數人寧肯去死也不願思考。許多人確實是這樣死的。」

——羅素

不管是買還是賣,持有還是按兵不動,一個投資者所做的每一項決策都來源於他對市場運行機制的看法,也就是說,來源於他的投資哲學。

我們的世界是如何運轉的,我們用什麼方式理解它,這就是哲學要解釋的問題。對世界的理解會告訴我們什麼是對的,什麼是錯的,什麼是有效的,什麼是無效的。它會指引我們做出選擇,完成決策並採取行動。

每個人都有一套生活哲學。只要你是人,你就不可能沒有生活哲學。大多數人都會不知不覺地接受另外某個人的哲學。有些人會有意識地選擇接受或修正另外某個人 的哲學,極少數的人會發展他們自己的哲學。在投資世界中也是同樣。投資哲學是一整套有關下列問題的理念:投資的本質,包括市場如何運轉,價格為什麼變動; 價值理論,包括如何評估價值以及盈利和虧損的原因;好投資的本質。

每個投資者都有這樣一套哲學。就像傑出的投資哲學家范·撒普(Van Tharp)所說,你交易的不是市場,而是有關市場的理念。如果你不知道你的理念是什麼,你怎麼會知道你在做什麼呢?

大多數投資者都持有一大堆從他們的環境中吸收來的雜七雜八且常常相互矛盾的理念。由於他們的觀念並非來自於他們自己的思考,他們很容易根據市場的流行看法改變自己的投資理念。

例如,在20世紀90年代,人們普遍相信股市從長期來看總是上揚的,要想致富,你要做的只是在短暫微跌的時候買入。在網絡繁榮中,大多數投資者、分析家、顧問和基金經理都相信經濟重力法則(「上升的東西必會下降」)已經被否定,市值甚或利潤都不是問題。

沃倫·巴菲特和喬治·索羅斯不是這麼看的。他們都用長時間的思考發展起了他們自己明確且具有內在連續性的投資哲學,這樣的哲學是不會跟風而變的。投資大師的哲學是他們的思想盾牌,能使他們免受無休止的市場情緒躁動的影響。

成功的關鍵

有一套核心哲學是長期交易成功的根本要素。沒有核心哲學,你就無法在真正的困難時期堅守你的立場或堅持你的交易計劃。你必須徹底理解、堅決信奉並完全忠實 於你的交易哲學。為了達到這樣的精神狀態,你必須要做大量的獨立研究。一種交易哲學不可能從一個人的身上傳遞到另一個人的身上,你只能用自己的時間和心血 去得到它。

—理查德·德里豪斯(Richard Driehaus)

不管投資大師是有意識地採納了其他人的投資哲學(像巴菲特最初學格雷厄姆一樣),還是獨立發展了他自己的哲學(巴菲特和索羅斯皆是如此),他都有意識地思考了他的每一條投資理念,他完全清楚他每一次投資行動的原因。

對投資決策的清醒認識是他的成功要素之一。就像巴菲特和索羅斯在能力、興趣、技巧、知識和經驗上大不相同一樣,他們的投資哲學同樣大相逕庭。例如,巴菲特 在年輕的時候就迷上了金錢、商業和數字。所以,他的投資哲學以他用來評判企業質量的價值理論為核心並不令人奇怪。當巴菲特對投資的本質做出評論時,他的著 眼點是企業價值,以及管理者和投資者們以錯誤的價值觀念為行動基礎的常見現象。

索羅斯一生中的主要興趣過去是哲學,現在仍然是哲學。他是在倫敦開始他的投資生涯的,當時,他在不同的國際市場間做黃金股套利交易,並且在紐約獲得了「歐洲股專家」的美譽—他將歐洲股票形容為「盲眼王國中的獨眼龍」。他那極其與眾不同的投資哲學是這些早期經歷的反映。

「市場總是錯的」

巴菲特和索羅斯看到的是同樣的投資現實,但對於如何應對現實,他們卻得出了完全不同(儘管談不上截然相反)的結論。

兩人行為法則的不同來源於他們在心理、性格、經歷、興趣、動機、目標、才能和技巧上的不同。

然而,他們對投資現實的認識卻幾乎是完全相同的。

巴菲特認為「市場先生」是躁狂抑鬱症患者,今天可能欣喜若狂,明天就可能消沉沮喪。

索羅斯對投資現實的前提假設是:「市場總是錯的。」

巴菲特沒有去深究市場為什麼是錯的,他只是觀察到並利用了這一點。但索羅斯卻有一套有關市場出錯原因的詳細理論,而這種理論對他從市場的錯誤中獲利至關重要。

正因如此,兩人都對有效市場假說(「市場總是正確的」)以及聲稱超常利潤要麼不可能要麼是統計誤差的隨機遊走理論不屑一顧。對這些理論,巴菲特回應說:「如果市場總是有效的,我會變成一個拿著錫罐子的街頭流浪漢。」

如果你把巴菲特和索羅斯的投資哲學結合在一起,你會得到一種對市場運轉規律的近乎完美的解釋。當然,這並不是唯一的解釋—但忽視全世界最偉大的兩位投資者的思想碰撞豈不是太愚蠢了?

命中注定

是本傑明·格雷厄姆的著作《聰明的投資者》(The Intelligent Investor)讓巴菲特融會貫通了所有事情,並得到了他一直在尋找的投資哲學。

對巴菲特來說,讀這本書相當於耶穌顯靈。

我感覺我就像正在走向大馬士革的保羅一樣①。我是在1950年初讀到這本書的第一版的,那時候我19歲。當時我覺得它絕對是歷史上最棒的投資著作。現在我仍然這麼想。

本傑明·格雷厄姆1934年的著作《證券分析》(Security Analysis)使投資發生了革命性的變化。書中被現代人譽為「價值投資之父」的格雷厄姆提出了一種以數學為基礎的尋找確定性的方法。當時,這個領域被 動量投資、圖表分析、江恩三角和艾略特波浪理論等方法統治著,投資者們的行為大多像是旅鼠,而不是正常的理性人應該干的事。

格雷厄姆的方法恰好迎合了巴菲特的數學傾向,永遠改變了他的投資行為。

認識「市場先生」

本傑明·格雷厄姆和沃倫·巴菲特的投資哲學均以對市場本質的看法為基礎。格雷厄姆還給投資市場起了「市場先生」這麼一個人格化的名字。

在寫給伯克希爾·哈撒韋公司持股者的一封信中,沃倫·巴菲特是這樣描寫「市場先生」的:

本傑明·格雷厄姆,我的朋友和老師,很久以前就提出了對待市場波動的正確態度,我相信這種態度是最容易帶來投資成功的。他說,你應該把市場價格想像成一個 名叫「市場先生」的非常隨和的傢伙報出來的價格,他與你是一傢俬人企業的合夥人。「市場先生」每天都會出現,提出一個價格,在這個價格上,他要麼會把你的 股份買去,要麼會把他的股份賣給你。

儘管你們倆所擁有的那家企業可能會有一些穩定的經濟特徵,但「市場先生」的報價卻絕不穩定。很遺憾,這是因為這個傢伙有一些無藥可救的精神問題。有時候, 他欣快症發作,只看到影響企業的積極因素。在這種情緒下,他會報出很高的買價,因為他擔心你會把他的股份買走,奪取他的巨大收益。而在他沮喪的時候,他眼 中除了企業和整個世界所碰到的麻煩以外什麼也沒有。在這種情況下,他提出來的價格非常低,因為他很害怕你把你的股份甩給他。

「市場先生」還有另外一個可愛的特徵:他不在乎遭人白眼。如果他今天的報價沒有引起你的興趣,他明天還會帶著一個新價格回來。交易與否全在你的選擇。所以說,他的情緒越低落,對你就越有利。

但是,就像是舞會中的灰姑娘一樣,你必須留心仙女的警告或任何將會變成南瓜和老鼠的東西:「市場先生」是來侍候你的,不是來指導你的。對你有用的是他的錢 包而不是他的智慧。如果他某一天帶著特別愚蠢的情緒出現,你可以自由選擇是給他白眼還是利用他,但如果你被他的情緒影響了,那將是災難性的。事實上,如果 你不敢確定你理解和評價企業的能力比「市場先生」強得多,你就不配玩這個遊戲。就像玩牌的人所說:「如果你玩了30分鐘還不知道誰是傻瓜,那你就是傻 瓜。」

這種「格雷厄姆–巴菲特」市場觀,以幾條有關投資市場本質和對待市場的態度的理念為基礎。如果投資者想獲得成功,他們必須接受這些理念。

第一條理念就是市場總是(或經常是)錯的。

第二條,這種市場觀中蘊含著格雷厄姆和巴菲特的投資利潤策略。如果「市場先生」是個喜怒無常的精神病患者,他總會時不時地報出低得離譜的股價,或願意在價格高得荒謬的時候購買同樣一隻股票。

但你不可能預見到「市場先生」的精神病什麼時候發作,也不可能提前知道他會沮喪或高興到什麼程度。

換句話說,你不可能預見到股市價格的未來變化趨勢。因此預測不是「格雷厄姆–巴菲特式」投資策略的一部分。

第三條,就像巴菲特所說,「『市場先生』是來侍候你的,不是來指導你的……如果你被他的情緒影響了,那將是災難性的。」

如果說從「市場先生」或已被他影響的其他任何人那裡尋求建議是一種錯誤,如果說避免被「市場先生」的情緒波動左右是必須的,那麼你做出投資決策的依據是什麼呢?

格雷厄姆和巴菲特的答案是,使用他們自己獨立得出的價值標準去評價一隻股票到底是便宜了還是貴了。

在根據自己的判斷評估股票價值的情況下,他們對「市場先生」的躁狂抑鬱症基本上無動於衷。他們給了他白眼。他們只注意「市場先生」的報價:如果價格與他們自己的獨立價值判斷相符,他們就會行動;如果不相符,他們會安心等待「市場先生」改變想法,因為他們確信這是早晚的事。

巴菲特和格雷厄姆都把市場波動視為前提條件。他們沒有有關市場為什麼波動的詳細理論—他們的投資方法也不需要這樣的理論。他們的投資哲學以價值判斷和理想投資的特徵為核心。

巴菲特改變了方針

1956年,巴菲特開始管理其他人的錢。他與投資者建立的一系列合夥關係最終聚合成了一家企業:巴菲特合夥公司。

他繼續遵循純粹的本傑明·格雷厄姆法—1950年以來他一直如此。但巴菲特終究不是格雷厄姆。

儘管格雷厄姆也是個成功的投資者,但他主要是一個學者和理論家。儘管巴菲特在奧馬哈大學講過課,而且至今還很愛傳道授業,但他主要是一個商人。

格雷厄姆曾在1934年的《證券分析》中寫道:

華爾街從來不問「企業賣多少錢」,幾乎讓人難以置信,這應該是考慮購買股票時要問的第一個問題。

但實際上,他並沒有把一家公司看成一個企業,他對一家公司的管理狀況或產品也不是特別感興趣。他關心的僅僅是數字。

但格雷厄姆在1934年提出的問題「企業賣多少錢」,卻成了巴菲特個人投資方式的基礎。

巴菲特可能與格雷厄姆法分道揚鑣的第一個信號,是他用合夥公司1/5的資產買下了登普斯特·米爾製造公司70%的股份。這是一家生產風車和農用器具的公司,但它的業績一直停滯不前,而扭轉它的狀況並不是巴菲特的「特長」。沒過多久,巴菲特就把它賣掉了:

但他並沒有質疑指引他購買這家企業的格雷厄姆式假設。事實上,格雷厄姆的影響滲透在他的合夥企業中。除了登普斯特,他還把資金分散到了40只股票上—煙蒂企業①、套利交易和待整頓企業(如停業清理企業),這些全都是格雷厄姆–紐曼式投資組合的一部分。

1963年,巴菲特購買了第一隻格雷厄姆絕對不會買的股票:美國運通。照例,他重拳出擊,將合夥公司25%的資產投入了這家企業。

那時候,巴菲特像現在一樣篤信格雷厄姆的基本原則:當市價能給你非常大的安全餘地的時候,你會看到一種價值,你只能在這種時候買入。在美國運通身上,巴菲特既看到了價值也看到了安全餘地。但他的關注對象和價值計算方法正在改變。

美國運通公司的某個分支經營著一個儲存蔬菜油的倉庫。菜油入庫後,它要給它的客戶開立收據。不幸的是,它的客戶之一聯合菜油加工公司的老闆是個騙子。這家企業的信用評級是0,但它發現自己可以把菜油轉化成可以找銀行貼現的美國運通收據。

在聯合菜油加工公司破產後,它的債主們開始敲美國運通的大門,不是要他們的菜油就是要他們的錢。直到此時,大騙局才被揭開:聯合菜油公司放在倉庫中的那些罐子裡裝的主要是海水,只是摻了一點菜油。美國運通面臨著6 000萬美元的損失,用首席執行官霍華德·克拉克(Howard Clark)的話說,「我們已經資不抵債」。

在1963年11月,也就是「菜油醜聞」爆發之前,美國運通的股價是60美元,但到1964年年初就跌到了35美元。

美國運通能生存下去嗎?華爾街的建議是「賣」,也就是說,它的回答是「不能」。

巴菲特卻認為這個醜聞只是一次性事件,不會影響美國運通的主要生意:運通卡和旅行支票。

如何評估這家公司的價值呢?

對格雷厄姆來說,即使在每股價格僅為35美元的情況下,這家公司也是絕對不可考慮的。他的市值仍然遠高於它的有形資產—也就是賬面價值。

美國運通的優勢在於無形資產:客戶基礎,世界上最好的信用卡(這是在VISA卡和萬事達卡稱雄世界之前),以及它自己發行但尚未付現的旅行支票的數億美元「融資」。

巴菲特看到了一家正在成長的企業,它所擁有的價值連城、不可取代的行業地位能創造穩定的收益—而以低廉的價格就可以將這些收益據為己有。

於是,巴菲特的問題變成了:「美國運通的行業地位有沒有受到影響?」你在公司的年報中找不到這個問題的答案。

他變成了一個偵探。他在他最喜歡的一家奧馬哈牛排餐廳的收銀機後面站了整整一個晚上,發現人們仍在使用美國運通卡—這部分業務一如往昔。在銀行、旅行社、 超市和雜貨店,他發現美國運通的旅行支票和匯票的銷量並沒有下降的跡象。在調查了美國運通的競爭者們之後,他發現運通卡的優勢仍然像過去一樣大。

他的結論是美國運通能夠生存下去。在得出這個結論後,他立刻就購入了大量美國運通的股票。

「四維」投資者

當本傑明·格雷厄姆在紐約開創了人們所說的價值投資理論時,另一位在今天聞名四海的投資者菲利普·費希爾,也就是《普通股和不普通的利潤》(Common Stocks and Uncommon Profits)一書的作者,則在舊金山提出了後來被稱做「成長投資」的理論。

是費希爾的影響促使巴菲特購買了美國運通的股票。事實上,巴菲特現在的投資方法與費希爾的共同之處似乎超過與格雷厄姆的共同之處。

格雷厄姆的估值方法是定量的,而費希爾的是定性的。格雷厄姆依靠的僅僅是來自公司財務報表的數字。相比之下,在費希爾來看來,「只是讀一讀有關某家公司的那些印刷出來的財務紀錄,永遠不足以評價一項投資是否合理」。他說:

要判斷一隻股票是便宜還是標價過高,真正重要的參考依據不是它今年的市盈率,而是它幾年以後的市盈率……這是避免損失並獲取豐厚利潤的關鍵之所在。

像格雷厄姆一樣,費希爾也在尋找廉價股。而且,他也「極度痛恨賠錢」。

但預測一家企業「幾年以後」的收益與從年報中看出它的賬面或清算價值明顯不是一回事。就像你可能會猜到的那樣,費希爾的投資標準與格雷厄姆大不相同。

他僅憑瞭解一家企業的生意來判斷它的未來收益,而且對判斷結果充滿自信。因此,他的第一條法則就是永遠留在自己的「能力範圍」之內。就像今天的巴菲特一樣,費希爾只投資於他瞭解的行業。

在「能力範圍」內,他尋找著符合他的全部「四維標準」的企業。這四維是:

1. 它們必須有明顯的競爭優勢:是行業內成本最低的生產商,並(或)有出眾的生產、財務、研發和營銷技巧。

2. 它們必須有超凡的管理,在他看來,這是超凡成果的根本原因。

3. 它們的業務特色必須能夠確保它們目前超出行業平均水平的利潤、資產收益率、利潤率和銷量增速將會保持一段時間。

4. 它們的價格必須有吸引力。

費希爾如何尋找這樣的企業?

他的辦法是與人交談。

當然,從年報和其他可獲得的企業信息裡能發現許多東西。它們大多能告訴你應該避開哪一家企業。例如,只要看一看一家企業過去幾年的年報,你通常就能判斷出它的管理層是否誠實。

但對費希爾來說,第一手信息是不可替代的。

費希爾最喜歡的信息源之一就是「閒話」:也就是人們對企業及其產品的評論。他會與那些和企業有接觸的人(客戶、消費者和供應商)交談,與企業過去的僱員交 談,但最重要的是與企業的競爭者交談。一名執行官可能不願意向你透露有關本公司的太多信息,但他會高高興興地把他所知道的有關競爭者的情況統統告訴你。

1928年,在舊金山某銀行的投資部門工作的費希爾首次嘗試了這種分析,與舊金山幾家百貨商場無線電部門的採購人員進行了交談:

我問他們對這一行業的三個競爭對手是怎麼看的。他們的觀點驚人的相似……飛歌公司(依我看,人們沒法通過股市投資於這傢俬人擁有的企業是件令人遺憾的事) 已經開發出了市場吸引力特別大的新型產品。他們正在贏得市場份額,獲取巨大利潤,因為他們是高效率的生產商。美國無線電公司差不多能保住它的市場份額,而 當時是股市寵兒的另一家公司正在急劇衰退,露出了陷入麻煩的跡象……但在那些正在大談這些「熱門」無線電問題的華爾街公司的資料中,沒有一個詞與這個最受 歡迎的投機對象的這些顯而易見的麻煩沾邊兒。

費希爾親眼目睹這只股票在股市攀到新高的同時一瀉千里。

我得到的這第一個啟示後來成為我的基本投資哲學的一部分:只是讀一讀有關某家公司的那些印刷出來的財務記錄,永遠不足以評價一項投資是否合理。謹慎投資的主要步驟之一就是從那些與企業有某種直接關係的人那裡瞭解企業的情況。

一旦發現了一個符合自己全部標準的好企業,費希爾會將其資產的相當大一部分投入這家企業。

費希爾更喜歡擁有少數幾家傑出的企業而不是一大批平庸的企業。他所持有的股票很少超過10只,他的股票餘額中通常有3/4集中於寥寥的三四家公司。

一旦他購買了一家公司,他就會長期擁有它—有時候會長達數十年。他說他的平均持股週期是20年,而且他曾經把一隻股票保留了53年。

那麼在費希爾看來,什麼時候才是最佳賣出時機呢?

如果你購買一支普通股的決策是正確的,那麼賣掉它的時機是—幾乎永遠不賣。

他說只有在三種情況下才需要拋售股票。第一,你發現你犯了一個錯誤,那家公司根本就不符合你的標準;第二,那家公司不再符合你的標準,比如一個能力較差的 管理班子接管了公司,或者公司已經成長得太過龐大,以至於發展速度已經不像以前那樣快於整個行業;第三,你發現了一個絕好的投資機會,而你抓住這個機會的 唯一辦法就是首先賣掉其他一些股票。

費希爾也有一套與格雷厄姆的「市場先生」理論大同小異的有關市場本質的哲學。就像「市場先生」一樣,這種哲學能告訴他最佳賣出時機。

與喬治·索羅斯極像,費希爾也認為市場價格更主要是由認識(包括錯誤認識)而不是事實決定的。簡言之,他相信華爾街重視短期,忽視長期。而這會帶來絕妙的投資機會。

例如,當一家企業犯了一個錯誤,華爾街會嚴厲地懲罰它。

當企業犯了錯誤,而當年的收益隨著失誤成本的上升而下降到遠低於先前估計的水平時,投資界總是立刻做出降低企業管理質量評級的一致反應。結果,該年度的低 收益反而會創下歷史最低的市盈率,放大收益下降的影響。股價往往會下降到非常便宜的程度。而企業管理隊伍如果就是曾在其他年份大獲成功的那支隊伍,它在未 來的成敗幾率仍將保持不變,這就是機會之所在。由表現不穩定的人領導的企業的股價,可能會在某個特殊的重大錯誤公之於眾時跌到非常低的程度。

在巴菲特投資於美國運通時,這家公司或許正處於費希爾所說的這種情況。

投資札記【377】大機會總是那麼顯而易見 佐羅股飛揚

http://blog.sina.com.cn/s/blog_404cdd300102e21c.html昨天晚上、今天上午我在整理自己的一年來的操作記錄,主要是現金管理部分的。

企業部分大概有現金20%多,佈局十個半月,統計一下,大概有8.6%的收益,給總市值貢獻達到1.6個百分點。

個人投資這塊能達到百分之十幾的現金管理收益,給整體市值貢獻約2個多百分點。

一些毛病:我發現有些操作是畫蛇添足,如果更乾淨利索只等待一些很好的套利大機會的話,現金投資固定收益可以達到20%以上的收益,當然我只是指過去一年來,未來情況尚不可知。

如果是這樣,如果半倉股票的話,另一半現金就可以給一半股票投資提供一個近20%的安全墊,給整體收益提供一個10%的安全墊,股票投資再苛刻一些,去年一年來虧損的概率就很小了。

因為債基和股票分級的類也都屬於投資新品種,這一年就當學習了。回顧一下,個人投資中,去年利用債券大幅下跌之機會,佈局了一系列債基金,大約八到十個。主要問題:

1、過於強調均衡,而種類太多不清晰,沒有重點。

例如強烈看好分級債券B類的價值機會,但並沒有大量突出重點佈局如之前提到的匯利B(150021),去年九月份以來的漲幅有40%多,添利B(150027)漲幅55%多,天盈B(150041)漲幅30%多。

2、對於股票分級金A類研究不充分,幾次很清晰的套利點或是波段點沒有果斷加大佈局。

對A類的下跌可參考其重倉持股的價值含量,可果斷買進大幅下跌之機會。例如申萬收益因為不保值,在進取下跌到0.1以後,申萬收益也會像普通基金一樣淨值

下跌,但由於其回升中享受先補償的優勢,回升速度也快,綜合母基金持股的價值分析,還是可以在跌到一定幅度不斷加倉的,收益顯著,比分開買深成分股要穩

妥,而且這種機會是一次很大的價值機會。當然期間小的諸如10%以內的套利機會一年內也會有那麼三兩次以上。

3、本週的分級債券B類的大漲,之前有很明顯的幾大徵兆,我們也在上幾週加大了投資力度,但總歸是處在學習實踐摸索階段,投入兵力還顯得很小。一週之內取得了小範圍的4-6%的穩定收益。

巴菲特有對企業兼併重組的套利分析深有研究,這一點我們還沒有開始,正在慢慢學習,比如廣汽集團、廣藥、等等,但估計兩年內不大會進行此類投資。但我們市場也有自己獨特的機會,完全可以將穩定收益類的機會進行有效把握。

經過昨晚和今天上午的整理,更加清晰了現金管理的幾個原則:

1、和股票的價值機會一樣,大機會一定是顯而易見的,關鍵是考驗我們的耐心。(這也是我對過去的重點檢討反思內容)

2、不要試圖過分均衡你所遇見的機會,看準最好的就要有適當加大加狠投資。

3、不要過分纏綿於小波動小機會,把握好現金的流動性,要有信心一擊即中。

4、風險是跟價格匹配的,往往你看不清楚時候,只要遭遇了一定幅度暴跌,巨大價值體現時候其實風險也變得很小了,仔細分析往往短期看似乎有風險,拉到長期看看其實有巨大收益等著你!

虧損百億燒到本業 面板夢一場空 八十四歲不拚了 許文龍放手奇美電 僵持兩年多的奇美電兩大股東爭執大戲,終於在許文龍家族全面退出奇美電董事會後,畫下句點。宣布退出後的第三天,許文龍在自家宅邸拉琴、宴客,透露出他的好心情。他很清楚,無法再為奇美電打拚,只能選擇放手。 撰文‧賴筱凡 五月十八日,就在奇美集團創辦人許文龍捐贈博物館的那個下午,一場小型演奏會緊接著在許文龍家上演。琴聲如訴,緩緩自小提琴弦上滑出,就好像許文龍這天的好心情一般,在他心裡,企業是一時的,唯有博物館與醫院之於社會的貢獻,才能長存。 這是奇美實業宣布全面退出奇美電董事會後的第三天,許文龍表現平靜,「最困難的時候,已經過了。」貼近許文龍身邊的人士透露,奇美電與群創合併走一遭,經歷整合問題、美國反壟斷訴訟案,乃至於龐大的債務問題,五月十五日奇美實業全面退出奇美電董事會後,許文龍心中的大石終於放下。 據了解,許家不得不壯士斷腕,從去年奇美實業年報可窺一二。過去石化業有「北台塑、南奇美」兩強,奇美實業更是公認的幸福企業,但去年在龐大轉投資的業外損失拖累下,竟繳出五十年來最大虧損成績單,在本業獲利僅七十一.九七億元,不若前三年的逾百億元水準,認列投資損失達一一九億元,最後每股稅後虧損達二.二一元,原來奇美電大虧六四七億元的那把火,已經燒到奇美實業。 幸福企業五十年首見虧損 二○一一年,面板業的景氣蕭條,等不到面板報價回穩,奇美電大虧六四七億元,時任奇美電董事長的廖錦祥,為了奇美電銀行聯貸,擔心到耳中風,「他們都很清楚,聯貸案這關不過,奇美實業也會被拖下水,光看他們手上奇美電股票幾乎都質押,就曉得壓力有多大。」知情人士透露,即使奇美電與群創合併,但給許文龍家族的壓力未減。 眼看奇美電虧損累累,奇美實業只好進行內部大瘦身,「只要資源重疊的部分就整合,cost down再cost down。」奇美實業的員工私下抱怨,「虧錢的明明是(奇美)電子,卻連(奇美)實業也要一起苦。」對於奇美實業五十餘年的幸福企業員工來說,「打從○八年金融海嘯,奇美電大虧開始,奇美實業就不再幸福。」確實,過去一年來,奇美實業的營運費用大幅削減,以前一年營業費用得支出一四八億元,去年縮減到八十六億元。「(奇美實業總經理)趙令瑜上台後,整頓得很厲害,但一切還在常軌。」貼近許家身邊的人士不諱言,趙令瑜節省支出不遺餘力。 一頭灰白頭髮,面對記者追問,趙令瑜總是秉持著低調原則,一貫的笑容、快步離開,但奇美實業上下都知道,這位從基層做起的總經理,採購人員在他眼皮底下,很難搞鬼。 如果年輕三十歲 就跟它拚不過,奇美電的虧損壓力越來越大,即使奇美實業的塑化本業撐住,卻挺不住轉投資的虧損一再擴大。 甚至,奇美電兩大股東之間的矛盾,還倒打奇美實業一巴掌。 奇美電內部人士透露,在群創班底進入奇美電之後,奇美電董事長段行建把採購、財務等大權一手攬,過去奇美實業提供奇美電需要的塑化原料,可是,去年奇美實業送去的報價,居然被打回票。 這看在老奇美人眼裡,幾乎是大忌,「或許兩家公司的關係不若以往,但面對奇美電這種態度,奇美實業能忍嗎?」對此,奇美電發言人陳彥松回應,任何採購案都有其程序,奇美電不會因供應商不同而有差異,實在無需擴大解釋。 隨著外界不斷用放大鏡檢視奇美電兩大股東的關係,許文龍家族與鴻海之間的裂痕更大。就在奇美電董事會召開前兩周,許文龍家族的代表直接向段行建開口,決定全面退出奇美電董事會。段行建馬上表達挽留之意,卻已留不住許家要退出奇美電的決心。 「我很清楚,如果今天年輕個三十歲,還可能跟它(面板)拚,但我已經八十四歲,能做的有限。」許文龍曾私下和身邊的人如此透露。 最終,奇美實業不得不放手,「或許(許文龍家族)退出,對奇美電好、對奇美實業也好,許董、廖董都比以往寬心得多,所以還能釣魚、拉琴,心情也不像去年跟著銀行聯貸起伏。」知情人士說。 面對外界猜測是否要將股權轉手中資,或讓奇美電引入其他策略聯盟對象,許家人揮了揮手,「許董的立場很清楚,他是重然諾的人,答應銀行團的(對奇美電)增資都會繼續做,其他的就留給段總安排。」許文龍八十四歲的人生,從石化業起家,拓展到電子產業,要投入面板業時,他曾問當時奇美實業總經理何昭陽一句:「賠了,會不會影響到奇美實業?」何昭陽很明確地回答,「不會。」然而,時光移轉,面板景氣不再如他們當年所想,奇美電的百億虧損終究還是燒到奇美實業門口,為奇美電、也為了奇美實業好,許文龍的面板大業最終還是一場夢。

|

|

僵持兩年多的奇美電兩大股東爭執大戲,終於在許文龍家族全面退出奇美電董事會後,畫下句點。宣布退出後的第三天,許文龍在自家宅邸拉琴、宴客,透露出他的好心情。他很清楚,無法再為奇美電打拚,只能選擇放手。 撰文‧賴筱凡 五月十八日,就在奇美集團創辦人許文龍捐贈博物館的那個下午,一場小型演奏會緊接著在許文龍家上演。琴聲如訴,緩緩自小提琴弦上滑出,就好像許文龍這天的好心情一般,在他心裡,企業是一時的,唯有博物館與醫院之於社會的貢獻,才能長存。

這是奇美實業宣布全面退出奇美電董事會後的第三天,許文龍表現平靜,「最困難的時候,已經過了。」貼近許文龍身邊的人士透露,奇美電與群創合併走一遭,經

歷整合問題、美國反壟斷訴訟案,乃至於龐大的債務問題,五月十五日奇美實業全面退出奇美電董事會後,許文龍心中的大石終於放下。

據了解,許家不得不壯士斷腕,從去年奇美實業年報可窺一二。過去石化業有「北台塑、南奇美」兩強,奇美實業更是公認的幸福企業,但去年在龐大轉投資的業外

損失拖累下,竟繳出五十年來最大虧損成績單,在本業獲利僅七十一.九七億元,不若前三年的逾百億元水準,認列投資損失達一一九億元,最後每股稅後虧損達

二.二一元,原來奇美電大虧六四七億元的那把火,已經燒到奇美實業。 幸福企業五十年首見虧損

二○一一年,面板業的景氣蕭條,等不到面板報價回穩,奇美電大虧六四七億元,時任奇美電董事長的廖錦祥,為了奇美電銀行聯貸,擔心到耳中風,「他們都很清

楚,聯貸案這關不過,奇美實業也會被拖下水,光看他們手上奇美電股票幾乎都質押,就曉得壓力有多大。」知情人士透露,即使奇美電與群創合併,但給許文龍家

族的壓力未減。 眼看奇美電虧損累累,奇美實業只好進行內部大瘦身,「只要資源重疊的部分就整合,cost down再cost

down。」奇美實業的員工私下抱怨,「虧錢的明明是(奇美)電子,卻連(奇美)實業也要一起苦。」對於奇美實業五十餘年的幸福企業員工來說,「打從○八

年金融海嘯,奇美電大虧開始,奇美實業就不再幸福。」確實,過去一年來,奇美實業的營運費用大幅削減,以前一年營業費用得支出一四八億元,去年縮減到八十

六億元。「(奇美實業總經理)趙令瑜上台後,整頓得很厲害,但一切還在常軌。」貼近許家身邊的人士不諱言,趙令瑜節省支出不遺餘力。 一頭灰白頭髮,面對記者追問,趙令瑜總是秉持著低調原則,一貫的笑容、快步離開,但奇美實業上下都知道,這位從基層做起的總經理,採購人員在他眼皮底下,很難搞鬼。 如果年輕三十歲 就跟它拚不過,奇美電的虧損壓力越來越大,即使奇美實業的塑化本業撐住,卻挺不住轉投資的虧損一再擴大。 甚至,奇美電兩大股東之間的矛盾,還倒打奇美實業一巴掌。 奇美電內部人士透露,在群創班底進入奇美電之後,奇美電董事長段行建把採購、財務等大權一手攬,過去奇美實業提供奇美電需要的塑化原料,可是,去年奇美實業送去的報價,居然被打回票。 這看在老奇美人眼裡,幾乎是大忌,「或許兩家公司的關係不若以往,但面對奇美電這種態度,奇美實業能忍嗎?」對此,奇美電發言人陳彥松回應,任何採購案都有其程序,奇美電不會因供應商不同而有差異,實在無需擴大解釋。 隨著外界不斷用放大鏡檢視奇美電兩大股東的關係,許文龍家族與鴻海之間的裂痕更大。就在奇美電董事會召開前兩周,許文龍家族的代表直接向段行建開口,決定全面退出奇美電董事會。段行建馬上表達挽留之意,卻已留不住許家要退出奇美電的決心。 「我很清楚,如果今天年輕個三十歲,還可能跟它(面板)拚,但我已經八十四歲,能做的有限。」許文龍曾私下和身邊的人如此透露。 最終,奇美實業不得不放手,「或許(許文龍家族)退出,對奇美電好、對奇美實業也好,許董、廖董都比以往寬心得多,所以還能釣魚、拉琴,心情也不像去年跟著銀行聯貸起伏。」知情人士說。

面對外界猜測是否要將股權轉手中資,或讓奇美電引入其他策略聯盟對象,許家人揮了揮手,「許董的立場很清楚,他是重然諾的人,答應銀行團的(對奇美電)增

資都會繼續做,其他的就留給段總安排。」許文龍八十四歲的人生,從石化業起家,拓展到電子產業,要投入面板業時,他曾問當時奇美實業總經理何昭陽一句:

「賠了,會不會影響到奇美實業?」何昭陽很明確地回答,「不會。」然而,時光移轉,面板景氣不再如他們當年所想,奇美電的百億虧損終究還是燒到奇美實業門

口,為奇美電、也為了奇美實業好,許文龍的面板大業最終還是一場夢。 |

| |

sosme總是怎麼走上價值投資之路的?

http://jtf0000.blog.163.com/blog/static/2695671201261485556315/ 第一層次的風險----對股市的一無所知

第二層次的風險----對股市的一知半解

第三層次的風險----對股市本來只有一知半解卻「自以為」已經全知全解

第四層次的風險----身處風險的包圍之中卻對風險本身缺乏「自覺」

第一層次的風險----對股市的一無所知:表面上這種風險是巨大的,這完全是一種賭徒的心態,把股市視為純粹的賭場就好像押大小(賭漲跌),但成敗的概率幾乎是對待的(當然如果考慮交易成本長期來說這是一場必輸無疑的遊戲),但在我看來這是股市中最小的一種風險。

第二層次的風險----對股市的一知半解:我始終認為對股市的一知半解比對股市的一無所知具有更大的風險,他們是股市中因各種騙局、陷阱而受害的主體。

股市行為必然是一個讓人困惑的行為,否則稍懂一點知識的人就能獲利。市場中只要有人思考就會有人提供思考的素材(包裝或造假的動機因此而生)和門類齊全的

各類理念或技術(所謂不同時段的贏利模式),並以此來影響大眾的意識與行為(騙局、陷阱就在這一過程中醞釀)。股市中人都是利益至上的主誰都想戰勝別人、

戰勝市場,股市中人的學習動機與學習自覺性是最強烈的,但他們學到的東西大多數反而是對自己有害的,動機與結果的背離在股市中是非常普遍的現象,在我們面

對「七虧二平一贏」的命運時為什麼還有那麼多人義無反顧的進入呢?----因為誰都認為自己是聰明人或懂得(獨門)知識與技術、誰都認為自己能成為那

10%之中的一員,10%的誘惑卻對市場參與者產生100%的效應,這都是「一知半解」惹的禍。德高望重的經濟學家吳敬璉教授說中國目前的股市「比賭場還

黑」,其實吳老只說對了一半,在世界範圍內的大多數股市在大多數時間裡都比賭場還黑,這不是中國特色也許是股市的本質特徵之一吧。

第三層次的風險----對股市本來只有一知半解卻「自以為」已經全知全解了:我將其視為風險中的較高層次,這種風險的殺傷力是毀滅性的,有人說「股市是

消滅狂人的地方」就是對這種風險的最好詮釋,我就把股市中的狂人理解為那些只有一知半解卻「自以為」已經全知全解了的人。回顧歷史我們會發現有人在相當長

的時間週期中連續的、堅定的犯錯誤,其實市場中沒人會去主動的犯錯誤,他們在「狂」的心態下當時肯定是在「自以為」的信心倍增的做著正確的決策(事後看只

不過是在信心倍增的犯錯誤)。這類風險的主體是那些擁有一定特權、擁有強大資金或背景、以及過去在相當長的時間裡的屢獲成功的機構或個人,在中國的「中經

開」就是一個典型(「自以為」對中國特色已經全知全解了)。

第四層次的風險----身處風險的包圍之中卻對風險本身缺乏「自

覺」:其實市場中人沒誰把股市視為「純粹」的賭場(如果真那麼做我們面對的風險反而會更小些),我們沒有發現有誰憑感覺或靠飛膘來選股的,我們選股的動力

主要來源於五花八門的消息或各類分析(基本面分析或技術面分析),我們每時每刻都處於第二層次與第三層次的風險之中,但最極端的風險(我將其視為風險中的

最高境界)是身處風險的包圍之中卻對風險本身缺乏「自覺」。

看完上面的分析我自己都目瞪口呆:這股市簡直就是一個大墳場。其實我

並沒有如此悲觀,做為股市之人畢竟還能通過「有所作為」來改變自己的處境,首先要明確自己對市場的認識永遠處於「一知半解」的程度,把對「全知全解」的渴

望視為一個遠期的目標,並在對這一目標的追求過程中反思自我、把握機會。

【麻煩大了】「太陽王」為何總是上不了市

http://www.infzm.com/content/78425

就像路易十四總是很樂意被臣下稱頌為「太陽王」,54歲的皇明太陽能股份有限公司董事長黃鳴對外界的這一評價也一貫笑納。

但這位「太陽王」卻流年不利,2012年6月27日,皇明公司五年來第三次IPO折戟。

自2012年6月29日從巴西里約熱內盧聯合國環境與發展大會歸來,黃鳴就迫不及待地向媒體披露了其規模宏大的新戰略:在未來5年,建設5萬家全球

連鎖的氣候改善商城,推廣太陽能集熱器面積1億平方米,太陽能光伏2000兆瓦,節能門窗1000萬平方米,云云。總之,一年能減排2億噸二氧化碳,節省

燃煤0.5億噸。

至於這5萬家店究竟設於何處、具體經營何種產品、總投資多少、啟動資金由幾方提供、皇明公司在其中扮演什麼角色、盈利空間多大——對不住,一切無可奉告。

皇明自然希望能通過此舉擺脫長期以來「熱水器製造商」而非「新能源方案供應商」的低端角色。而公司方面,也不會因主動申請終止上市資格審核而放棄追求。然而,這家公司仍有很多疑問待解:

其一,根據中國太陽能熱利用產業聯盟理事長羅振濤向媒體公佈的數據,太陽能熱水器已佔到中國熱水器市場整體份額57.2%,如此,皇明長期主打的這

款產品還有多大的成長空間?在國家此前三年將太陽能熱水器納入家電下鄉目錄並給予優惠補貼,包括山東、云南等部分省份甚至強行規定新開樓盤必須匹配安裝太

陽能設計和節能審核之後,為什麼皇明的淨利潤率反從12.47%直降為4.01%,年淨利潤從1.97億萎縮至0.75億,市場份額也從原先的10%滑落

至6.7%左右,失去了業內老大的席位?

有一種說法是,太陽能熱水器技術門檻其實不高,利用集熱管進行光熱轉換,再通過保溫層保溫,幾萬元的設備幾個人就能土法上馬。而與此相對應的,是浙江嘉興地區2009年一個季度就新添了300家光熱企業,全國同類企業迄今已有六千餘家。

其二,既然太陽能熱水器暴利時代一去不返,新的產品又前途未明,那麼黃鳴將以什麼資本繼續博取他的太陽能版圖,僅僅是在第三次上市沖關中被高度質疑的過大的非經營性資產——房地產嗎?

在皇明公司總部所在的德州,坊間傳聞黃鳴與日前因貪腐案落馬的山東省前副省長黃勝關係密切,以發展「太陽谷」名義低於市價三分之一圈得大幅土地,並

在此基礎上興建包括蔚來城、綠色酒店、會展中心、培訓學校等大批不動產。目前,皇明公司對外否認了兩人之間的親家關係,但對於土地實際取得價格等敏感問題

卻保持迴避。

中國政經界素來有換屆換思路、變人變條件一說,遑論如果涉及落馬官員,企業前期取得的某些優惠很可能面臨「作廢」。而即便撇清關係,以當下房地產市場的相對低迷和蔚來城每平米1.2萬元的高售價,此塊資產的後續套現能力也值得存疑。

其三,作為皇明公司2010年和2012年兩次啟動IPO時的保薦人,中信證券實力不容小覷,可兩次失手顯示企業已存在明顯瑕疵,強勢如中信者都已

不能保其上壘。根據公開資料,首次A股上市失敗緣於皇明經銷商有關偷稅漏稅的實名舉報,且在一定程度上被證實。而這一次由於公司方面主動撤回申請,所以未

能進一步顯示問題所在。

值得玩味的是,在2008年以近億美元入股皇明太陽能的兩家著名風投——鼎暉和高盛近期也處於失語狀態。

「微排地球」、「G(綠色能源)替代」,精於理念營造的黃鳴長期以來保持著中國太陽能開發領域思想者和發言人的角色,儘管他擅長的只是太陽能技術中

的亞分支,較光伏光熱發電等無論在技術高地還是可拓展商業空間上均不佔優勢;然而,從不斷跟隨領導人出現在世界級論壇,到推動相關立法,黃鳴和他的公司至

少比同行擁有更高關注度和政府抬愛。但是,當這一切不能轉換成切實的商業利潤,加分的意義就會大幅縮水。畢竟,對一個商人和對一個科普工作者,人們會提出

不同的要求。

「瘋人瘋事惹風波,瘋言瘋語笑風浪」,通過自己擁有121萬粉絲的微博,黃鳴以此表明心境。但風浪未平,風波未止。

惠普的收購為何總是失敗 惠特曼還有幾張底牌?

http://news.cyzone.cn/news/2012/08/14/231096.html尚文|攝

但在殘酷的現實競爭中,73歲的惠普正面臨極大的挑戰。5月底,惠普宣佈一項涉及2.7萬人的裁員計劃,約佔其員工總量的8%。此次裁員是惠普重組計劃的一部分,也就此拉開新任CEO梅格·惠特曼拯救惠普的大幕。

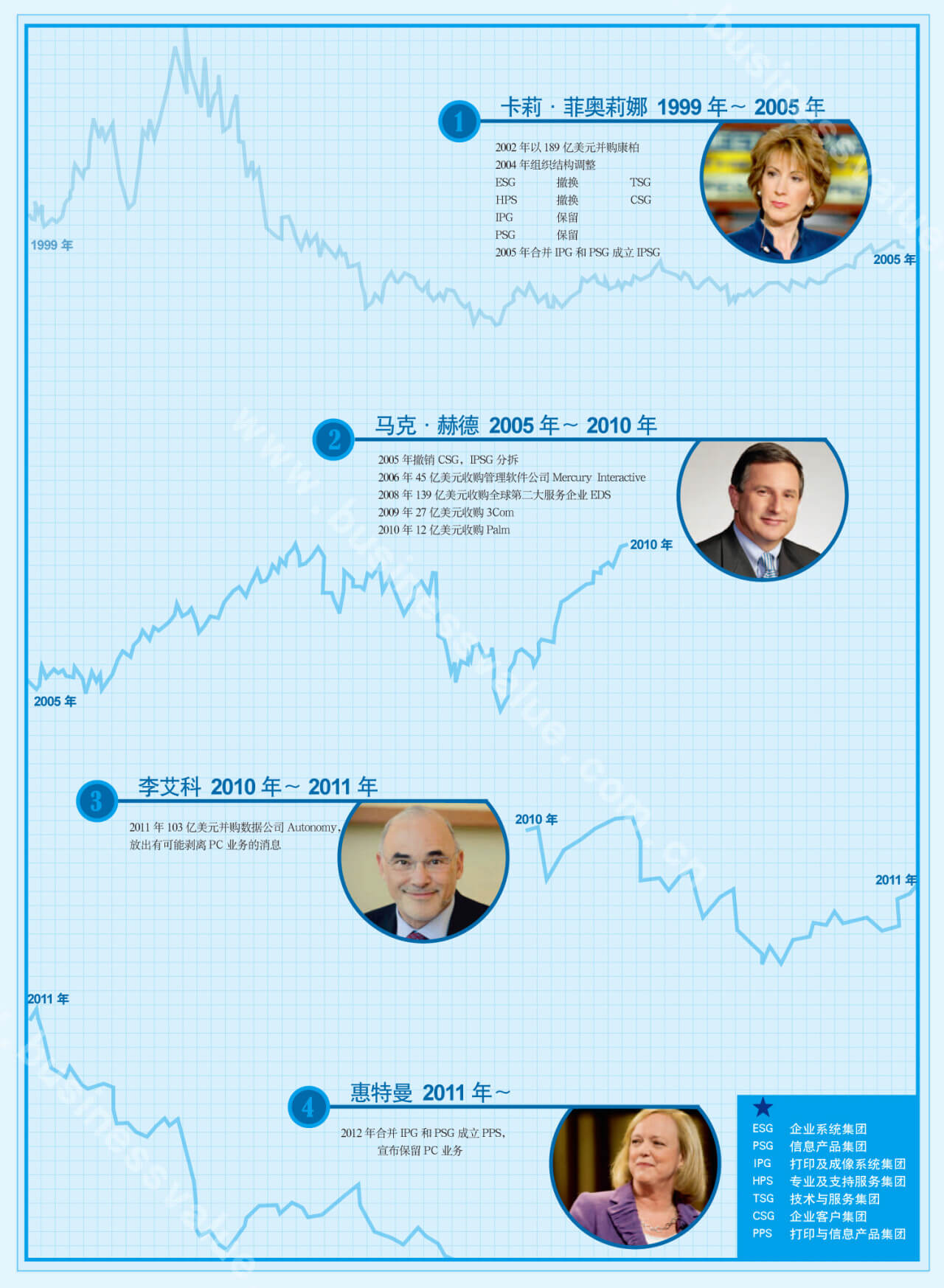

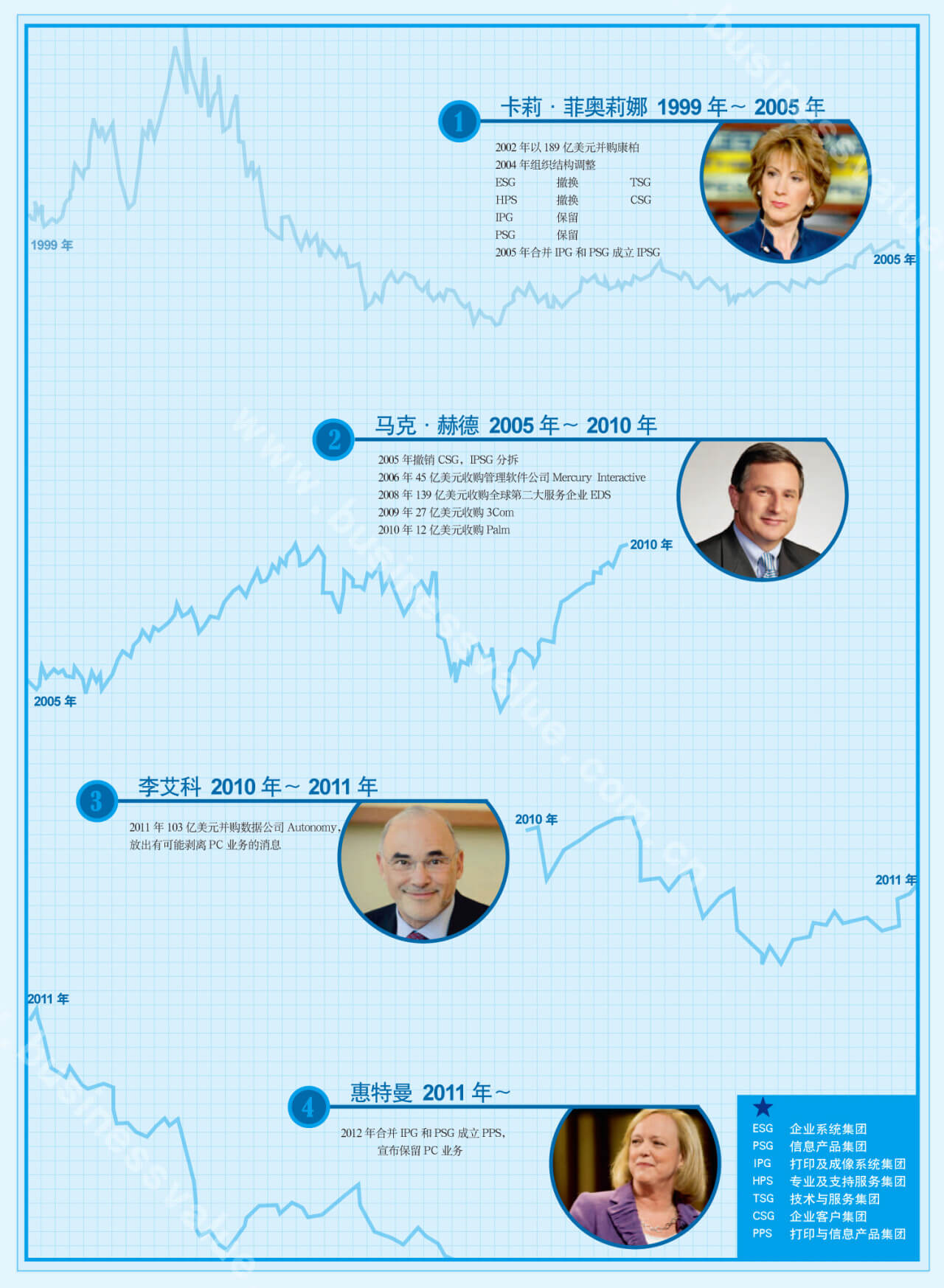

應該說,從1999年明星級女CEO卡莉·菲奧莉娜入主就為惠普今天的困局埋下了伏筆,在接下來的10年間,惠普擁有了3位風格迥異的CEO,同時也走上了一條「之」字形路線,戰略反覆、方向搖擺的惠普在本就快速迭代的IT產業中錯失了很多發展的良機,曾經硅谷的象徵越來越顯得暮氣沉沉、舉步維艱。

新任CEO梅格·惠特曼又是一位明星級的女CEO,與1999年卡莉上台頗為相似,同樣面臨危機:當年是互聯網泡沫破滅的泥潭,而今是移動互聯網的衝擊。曾經卡莉在2005年做出了合併IPG(打印與成像系統集團)與PSG(個人信息系統集團)之舉,隨後兩個部門在馬克·赫德時代拆分,而惠特曼上台的第一大舉措與卡莉如出一轍:再次合併兩個系統集團。

如果說12年為一輪迴的話,從卡莉到惠特曼上台剛好相隔12年,惠普正走在新輪迴的起始點。惠普走向何方?新任CEO惠特曼將成為關鍵。

12年的「之」字形路線

惠普究竟是一家什麼公司?今天已經很難去描述了,即使是新任CEO惠特曼也無法給出一個明確的答覆。

惠普是從什麼時候開始變得面目全非?這或許要歸功於1999年上任的卡莉·菲奧莉娜以及隨後的幾任CEO。他們都在按照自己的設想改造著惠普,為惠普注入著不同的真氣。

20世紀末那場衝擊美國IT業的互聯網泡沫其實到現在還餘波未盡,至少惠普的轉折點就始自那時。當時,董事會選擇了來自朗訊的卡莉·菲奧莉娜出任CEO,董事會期待這位惠普60年歷史裡首位毫無技術背景的空降CEO能帶來改變,幫助惠普打破僵局。

卡莉的確大刀闊斧地對惠普進行了改革,其中最為驚天動地的就是2002年斥資189億美元併購康柏。在2000年歐美PC市場上佔據著前3位的是康

柏、戴爾和惠普,外界所能看到的此次併購最有可能產生的結果就是新惠普成為全球最大的PC公司,鞏固惠普在消費級PC領域的地位。如果今天比對蘋果的案

例,更貼近消費者才能獲得更高的品牌溢價,卡莉選擇消費級產品似乎並非大錯特錯,然而問題的關鍵在於卡莉不斷在PC、噴墨打印機、消費電子產品方面投入的同時,也並沒有放棄企業級業務,沒有重心的惠普從此走上了自我迷失的道路。除此之外,卡莉還忽視了一個產業大背景:來自亞洲的PC與消費電子廠商正在成為美國廠商的勁敵。

卡莉極為看好的PC豪門聯姻沒能令惠普走上復興之路,最為明顯的表現就是:在吞併康柏的第二年,2003年在PC全球出貨量上惠普竟然破天荒地輸給

了戴爾,更為糟糕的是進入2004年之後,不少IT公司已經漸漸恢復到互聯網泡沫之前的水平,惠普的股價卻毫無起色,在卡莉任期內惠普市值蒸發掉了一半。

這位曾經為朗訊全球開疆拓土的女干將不僅沒有帶領惠普重返榮耀,甚至在至關重要的5年裡做著各種與惠普DNA極不相符的改革。卡莉希望打造一個面向

客戶、快速高效的惠普,因此除了收購康柏之外,卡莉還對惠普進行了組織結構調整。上任之初的2002年,卡莉將惠普眾多的業務精簡劃分為4個集團——企業系統集團ESG、信息產品集團PSG、打印及成像系統集團IPG、專業及支持服務集團HPS,這次結構調整也奠定了隨後這10多年來惠普組織結構的雛形。在完成了對康柏的併購之後,擅長於業務拓展的卡莉又一次進行結構調整,讓惠普能夠更加快速響應市場需求,此次調整保留了IPG與PSG,將HPS升級為技術與服務集團TSG,增設了企業客戶集團CSG。

CSG是一個在其他業務集團之上的銷售集團,負責除了消費級電子產品以及PC外所有產品的銷售工作。卡莉希望通過CSG作為銷售的窗口,來整合惠普

龐雜繁多的產品和業務。這一做法很像今天的戴爾,近年來轉型IT服務的戴爾在進行結構調整後形成了以客戶為導向的組織結構,擁有一個統一的客戶銷售接口,

將所有軟件、硬件以及解決方案推送給客戶。但是惠普的員工數常年維持在戴爾的4倍以上,在業務方面也比戴爾要複雜的多。

事實證明,CSG不僅無法成為與客戶溝通的有效窗口,反而成了橫亙在其他業務集團與總部之間的阻隔。卡莉的繼任者赫德上台之後就無情地將其裁撤。卡

莉離開之前的最後一個舉措就是提出將IPG和PSG合併,因為當時的PSG已經增速減緩營收狀況不佳,而IPG卻是能夠為惠普貢獻現金流的一塊優質業務,

並且在卡莉看來賣出打印機後還可以依靠出售耗材獲得較高的利潤。這一局面似乎與今天沒什麼不同,卡莉此言一出立刻遭到董事會的堅決反對,理由是不能斷送了

IPG這個金牛業務。在赫德上台之後這一合併舉措就被立刻叫停。

卡莉的一系列新政不僅令自己在惠普的職業生涯黯淡收場,更為可怕的是她為惠普日後的困局埋下了諸多伏筆——收購康柏令惠普在整個IT業的快速迭代面

前顯得反應遲緩,不少人戲稱卡莉將惠普從一家IT公司變為了一家家電公司,同時這也為惠普後面的CEO樹立了每當想要轉型就實施大額併購的先例。

如果說卡莉硬把惠普拽上了家電巨頭的路並且一走就是5年,那麼她的繼任者馬克·赫德則希望把惠普再重新拉回IT巨頭這條路上。與卡莉不同,赫德的風格要更為平實和穩健。

事實證明,赫德在任的5年間,至少從業績方面惠普實現了「中興」,非常擅長成本控制的赫德入主惠普後的第一個動作就是:裁員、精簡機構。這些做法似

乎與當年郭士納進入IBM後的做法相似,赫德裁掉了佔員工總數約10%的員工,並且毅然決然地將卡莉一手打造的CSG撤掉,將部分銷售人員併入IPG、

PSG以及TSG中,極大節省了行政開支,也將公司層級變得更為扁平。

另一方面,在研發上赫德關掉了大部分研究室,把所有的研發資源投入到企業級市場、打印及成像以及移動這3個前景看好的領域。針對PC業務,赫德並沒

有完全改變卡莉的思路,雖然在赫德上任之初外界就紛紛傳言惠普將出售PC部門,但是對於彼時的惠普而言,在企業級業務以及IT服務領域羽翼未豐,斬斷PC

業務很可能會帶來動盪,因此赫德也在上任後的第一時間公開宣佈不會出售PC業務(赫德的繼任者李艾科草率宣佈有可能剝離PC業務引發的震盪,也印證了當年

赫德這一做法的明智),在市場層面赫德採取了商用與消費並舉的策略,而隨著IBM將PC業務出售給中國的聯想,大部分美國政府採購訂單落入了惠普手中。

經過一系列的成本控制動作,與PSG消費、商用雙管齊下的策略下,惠普在2006年登上了PC全球出貨量第一的寶座,而這正是卡莉最初併購康柏時的夢想。

但是,對於惠普來說成為全球PC出貨量第一的廠商雖然是個好消息,卻並不算是一個令人興奮的消息。這一點恐怕赫德也很清楚,因此赫德選擇了他的前任

曾經採用過的辦法:收購。但是,擺在惠普面前的問題是:與當年IBM收購蓮花軟件以及普華永道不同的是,企業級軟件與IT服務公司的身價已經水漲船高,面

對這一局面赫德毅然決然地出手:2006年45億美元收購管理軟件公司Mercury Interactive,2008年139億美元收購全球第二大IT服務企業EDS。

不過令惠普和赫德始料不及的是:思科掀起的IT融合大戰, 2009年思科推出統一計算系統集網絡、存儲、計算設備於一身,揭開了IT融合趨勢的大幕,而惠普也在第一時間給出了回應:以27億美元收購網絡設備公司3Com。

在赫德或者很多人看來,他所做的一切收購都是合情合理的,如果說惠普還缺點兒什麼,或許就是移動終端了,於是有了2010年12億美元收購智能手機廠商Palm之舉。赫德終於完成了他的宏偉拼圖,但是惠普究竟是家什麼公司卻更難描述了:如果說卡莉時代惠普變成了家電公司,那麼赫德時代的惠普就是一家PC出貨量第一的IT服務供應商。

如果赫德繼續留任,今天的惠普是否會是另外一番模樣我們不得而知。畢竟赫德在任期間惠普的營收曾經超越IBM成為最大的IT廠商,股價也在慢慢回升,並且在收購Palm之後,赫德曾經希望借助Palm的操作系統Web OS大展拳腳,或許Palm還有大放異彩的可能。

但是有一點不容忽視:身軀龐大的惠普雖然有著足夠大的體量,但是它既無法成為消費領域的蘋果,也無法成為IT服務領域裡的IBM。巨大的成就成為了

巨大的包袱,卡莉甩不掉,赫德很可能依然甩不掉。戲劇的是赫德還來不及調試他剛剛拼裝好的這部巨大機器,就由於一宗莫名其妙的性騷擾以及偽造開支報告指控

被迫離職。

隨著赫德的離開,惠普的命運再次出現轉折,他的繼任者是來自軟件公司SAP的德國人李艾科,他決意將惠普打造為一家軟件公司,儘管硬件收入仍然佔到惠普總收入的70%。

上台之後,李艾科終結了赫德的減薪政策,對於赫德那最後一塊令惠普完美的拼圖——Palm,李艾科也興味索然,他並沒有傾注過多的資源給Palm團

隊,首款平板產品touchpad自然是缺乏競爭力的,在智能終端的秀場上匆匆上場討了一頓罵之後就銷聲匿跡,結果這筆12億美元的收購在李艾科一句「退

出平板市場」聲中打了水漂,全球最大的PC廠商在最為熱門的智能終端領域幾乎完全失聲。

李艾科一門心思希望惠普能夠在軟件方面有所建樹,因此收購又被提上了日程,這一次李艾科看中的是英國數據軟件公司Autonomy,儘管在IT業界大數據日益被重視的今天,收購Autonomy不能算是完全的昏招,但是價格卻多少令人有些難以接受:收購價為117億美元,是該公司營業收入的11倍。令人不禁要問:李艾科將惠普快速變為一家軟件公司的心情究竟有多迫切才會接受這樣的收購價?

2011年8月22日或許會被不少惠普人銘記,在宣佈收購Autonomy的同時李艾科更是氣吞山河地宣佈:考慮剝離或出售全球排名第一的PC業務,希望帶領公司轉向利潤率更高的軟件和服務業務。惠普股價當天跌去了20%,市值一日之間蒸發160億美元。

雖然就任不到短短的一年,李艾科就給了惠普致命的一擊,在他的任期裡惠普的市值下跌44%,令赫德5年的努力瞬間化為烏有。在巨大的市場壓力之下,董事會不得不倉促宣佈李艾科離職,由惠特曼接任,李艾科在職僅11個月。

惠特曼的底牌

擺在惠特曼眼前的情況,似乎比她所有的前任都更糟:根據財報顯示,惠普的各個業務都有所萎縮,市場佔有率以及營收狀況都堪憂,截止到記者發稿日,惠

普的市值已經滑坡到400億美元,這個數字僅為蘋果的1/10,IBM的1/5,而李艾科走之前斥資100多億美元對Autonomy的收購也耗掉了惠普

的大部分家底(截止到2012財年第二季度末惠普持有現金為87億美元,已經難以支持新的巨額收購)。更嚴峻的挑戰是:無論是在消費領域風生水起的蘋果,

還是在企業級領域的IBM早都已經完成了自我定位,並且擁有了較為完善的體系。

接手惠普後,惠特曼首先明確了:我們不會出售和剝離PC業務。對於這個決定,在接受本刊專訪時,惠特曼給出了自

己的詳細理由:「我上任後專門組建了一個團隊進行了為期30天的調研分析,決定保留PC業務,原因在於我們能夠保持PC業務的利潤率水平(目前這個數字在

5%~6%),雖然PC業務不是利潤率最高的產品線之一,但是也有5%-10%的銷售回報率,並且保留PC業務能夠將投資回報保持在一個較高的水平。另

外,保留PC業務能夠為我們整個產品線的供應鏈帶來很大的幫助和推動作用,有助於服務器、存儲設備這些產品的供應鏈發展。還有一點就是保留PC業務有利於

惠普的品牌形象。」

在面臨一系列動盪之後,保留PC業務是惠特曼「維穩」政策的重要內容之一。相對於李艾科的草率,顯然惠特曼選擇了與赫德相似的戰略:在沒有其他能夠替代PC貢獻大筆銷售收入的前提下,斷然剝離不僅僅是草率的,也是危險的。

除了保留PC業務以外,惠特曼做出了將IPG與PSG合併的決策,成立新的PPS(打印與信息產品集團)。當年卡莉希望用IPG這頭金牛拉動PSG

這條瘦狗,遭到董事會反對,認為這會斷送了IPG的大好前程,赫德上任後也立刻終止了這項合併。而惠特曼做此決策的原因何在呢?她的解釋是:「通

過兩個產品線、兩個業務部門的合併,能夠更加強有力的與客戶打交道,比如面對我們的合作夥伴像蘇寧、國美這樣的零售企業,合併之後與他們打交道就更加容

易。對於我們自己而言也創造了很多打包的新可能,以前PC與打印機只是放在一起卻不是最佳搭配。還有一點,就是對於企業級和政府客戶來說,採購PC和打印

機的往往是同一個部門甚至同一個人,我們合併後他們不用在面對兩批來自惠普的人,能夠更好的為這批客戶服務。」

究竟IPG和PSG能否碰撞出火花?先來分別看目前這兩塊業務的狀況。

雖然惠普整個大體系在過去這些年中在3個CEO的帶領下之字路線迂迴,但是IPG的策略和發展方向一直都是明確的:看準數字印刷技術將逐步擠佔傳統印刷份額的市場趨勢,不斷在該領域發力。

2002年被很多人記憶的是卡莉大筆收購康柏,事實上,在同年還有一筆收購值得記憶:惠普決定收購數字印刷廠商Indigo,儘管金額僅為8.82

億,但是卻為惠普IPG日後的發展奠定了良好的基礎,或許卡莉並沒有預見到在未來惠普原本專注的桌面型打印機將遭到來自愛普生、佳能等日本廠商的圍剿,但

是收購Indigo卻讓惠普在工業級、高速數字打印機方面有所布局,保障了整個IPG的營收,而與PSG相比IPG的利潤率一直較高,基本維持在PSG利

潤率的一倍以上。

在移動互聯網到來之際徹底沒有踩在點子上的惠普卻在數字印刷方面始終站在行業前沿,惠普IPG無論在產品線方面還是在成像質量方面都處在行業領先地

位,每4年一屆的德魯巴展是印刷界的CES,在今年的德魯巴展會上惠普的風頭已經蓋過了傳統印刷廠商:通過可以比擬傳統印刷的效果,在特殊介質打印、高速

輪轉打印機、大幅面打印方面的不斷研發升級吸引了大量客戶,在2012年德魯巴展會簽單量創下了歷史新高。隨著傳統印刷巨頭柯達的倒下,惠普所引領的數字

印刷必然會在未來一段時間內有著廣闊的市場前景。

再來看PSG,對於大多數消費者而言,他們所認識的惠普就是PC,特別是收購康柏之後,稱PC是一直以來惠普的安身立命之本並不為過。但事實上,這

塊業務本身所面臨的就是日薄西山的命運,自2010年第四季度以來PC的出貨量就一直輸給智能手機,已經不再是最佳移動終端之選。因此,對於整個PC行業

而言遭遇冬天在所難免,惠普作為行業老大自然不能倖免:進入2012年根據財報顯示,整個PSG收入同比下降15%,毛利率為5.2%,商用PC收入下降

7%、消費PC下降25%、工作站收入持平。銷量下降18%,其中台式機下降19%,筆記本下降18%。更令惠普頭疼的是:儘管PC已經不再是消費者所熱

衷的產品,但是競爭卻絲毫沒有放鬆,惠普仍然遭遇了中國廠商聯想的圍追堵截,這個並不算舒服的老大之位仍然有人覬覦。

就是這樣兩個業務單元的合併,究竟能帶來多大的改變?事實上,惠普之前的幾任CEO從未思考過的一個問題是:究竟該如何令龐大的業務線形成1+1大

於2的合力?今年3月惠普在以色列舉行的德魯巴預展上,記者與IPG高級副總裁Christopher

Morgan探討IPG如何借助惠普在IT方面的優勢時,當時的Morgan除了承認對於IPG而言惠普在IT方面的背景的確是個優勢外,至於如何去具體

實施這個問題顯然在惠普內部還從未認真仔細地考慮過。

儘管惠特曼談到了要將PC與打印機更好地結合進行創新,但是今年5月在上海舉辦的惠普全球科技影響力峰會上卻沒有令人驚豔的產品。這次的峰會是以合併之後的新業務集團PPS為主體,展示了惠普眾多PC與打印機產品,其中超極本已經被英特爾和亞洲的各路廠商拿出來演繹多次,而另一款差強人意的產品則是體現惠普云打印的一體式打印機。

在維穩的基調下,惠特曼所能做與能說的只有這麼多,她把自己這一輪對於惠普的調整稱之為戰略1.0版本。在這個版本中惠特曼首先肯定了惠普是一家以

硬件為主的公司,並且「惠普對於有這樣的傳統而自豪」,面對外界對於硬件製造同質化高、利潤低的質疑,惠特曼依然堅定地回答:我們將繼續專注於我們的硬件

業務,在硬件業務當中持續地進行投資、持續地開展研發工作,不斷地更新和創新我們的硬件產品。

惠特曼將這次改革稱為1.0版本的言下之意顯然是:改革才剛剛走了一步而已。不過這一步中卻並不包含大家最為關心的「惠普在移動智能終端方面的戰

略」,惠特曼只是言簡意賅地回覆:我們會持續關注,就將問題拋給了PPS的新掌門人托德·布拉德利,而布拉德利的回答是:我們會與微軟密切合作,推出基於

Win8的產品。

3個必答題

或許惠特曼是對的,移動智能終端雖然重要,但是對於惠普如此體量和地位的公司,的確還有更重要的問題需要回答:

1.如何打造一個良好運轉的董事會?

2.惠普給自己的定位是什麼?

3.如何對待惠普之道?

董事會

李艾科的倉促上任和離職,把惠普的董事會推到了極其尷尬的地位。媒體甚至把惠普和雅虎混亂的董事會放在一起相提並論。惠普前任董事以及硅谷資深業界人士湯姆·珀金斯(Tom Perkins)甚至這樣評論說,「惠普董事會是美國公司有史以來最糟糕的董事會。」

在李艾科上任之初,業界就一片嘩然。他在SAP公司CEO的位置上也只幹了7個月,甲骨文公司的CEO拉里·埃裡森在給《華爾街日報》的郵件中說:

「我很無語,惠普內部有幾個很好的候選人,但他們卻選擇了一個最近因管理不善被SAP炒掉的CEO。」而在李艾科下課後,《紐約時報》又爆料說,當年惠普

招募李艾科時,由於每個董事都懶的去親自面試,結果招來一個全體董事會都沒見過面的CEO。

自從2002年惠普公司創始人家族因為併購康柏的分歧與卡莉決裂,隨後被拒絕提名董事之後,惠普公司董事會就開始逐漸失去了在公司治理結構中應有的作用。如何讓董事會重新煥發出活力,承擔起責任,將是比找到英雄CEO更重要的任務。

定位

惠普已經很難成為另一個IBM或蘋果了——現在惠普的龐大體量和豐富產品線都已經決定了這一點。

消費市場還是企業市場?硬件還是軟件?惠普一直在卡莉、赫德甚至李艾科給惠普制定的方向中不停搖擺,同時伴之以巨額的併購。這些搖擺的戰略就如同桃谷六仙注入令狐沖身體裡的六道真氣,在不停衝突碰撞。

最近的一次搖擺帶來的傷害就是智能終端戰略——在買回Palm

4個月後赫德下台,Palm這個還需要關愛與投入的嬰兒一下子失去了靠山。一款用蘋果不用的零配件拼起來的touchPad給出了與iPad2同一級別的

定價,這種做法顯然是自殺。不過李艾科順理成章地因為產品市場表現慘淡在2012年8月18日宣佈終止webOS設備研發。發展至此,Palm在進入惠普

時所籠絡來的一批業界大腕已經走光了,這些人包括:Peter Skillman(諾基亞N9和Meego設計主管)、Matias

Duarte(安卓4.0設計者)、Mike Bell(目前負責intel手機業務)、Michael

Abbott(目前任twitter副總裁)、設計開發平板系統webOS

3.0的整個Enyo團隊跳槽谷歌。Palm徹底成為了空殼,隨著惠特曼的到來,webOS也只能聆聽對自己的第三次審判:被開源為open

webOS,這基本上宣告了不可能再有基於webOS的硬件設備問世。

如何給惠普以後的發展一個清晰的定位並且一以貫之的執行下去?在穩定了局面之後,這將是擺在惠特曼面前的首要難題。或許惠特曼的下一個大動作,將不是一次巨額併購,而是一次業務的拆分。

惠普之道

IBM前CEO郭士納回憶他之所以決定加入當時風雨飄搖的IBM,是因為他被告知:「為了美國,你應該承擔這份責任。IBM就是美國的財富。」勸說他的人,甚至準備請當時的總統克林頓給郭士納打電話。

如果說IBM是美國的財富,那麼,惠普就是硅谷的財富。更準確地說,惠普之道就是硅谷的財富,它影響了整整一代創業者和創業文化。

但是過去的10多年,卻也是惠普之道飽受質疑的10多年。卡莉和赫德對於惠普之道的態度,其實都是曖昧的,雖然他們都在口頭上給予惠普之道極高的評價,但是在很多人看來,卡莉的雷厲風行和赫德的績效至上,其實都是對惠普之道的背叛,惠普已經失去了太多的傳統。

有相當一部分人認為惠普之道的衰微是合理的,斯坦福大學教授查爾斯·奧萊利在幾年前說:「惠普文化是在產品生命週期較長的時候發展起來的,近10年

來,產品生命週期越來越短,邊際利潤越來越低……基礎市場發生了變化。產品都以市場為導向——所以需要以不同的策略進行開發。」

但是,從另一個角度來看,在現在這個越來越多元和開放的商業環境裡,那些最有實力的公司,卻也都是那些有著鮮明公司文化的公司。

惠普之道的真正核心,不是對人的尊重,而是如何發掘、釋放每個員工的最大價值。過於短期、過於追求績效的文化,實際上動搖的是惠普的人力資源儲備。這樣一家偉大的公司,竟然連續4個CEO都是從外界空降,這本身就是難以想像的事情。

惠特曼在eBay擔任CEO時,就以堅持自己的價值觀而著稱。她的內心將如何對待惠普之道,也是決定惠普未來的關鍵因素。在這一輪裁員中,不同於赫

德時期的一刀切策略,惠特曼要求各個部門把不得不列入裁員計劃的精英員工名單上報,以求能在更高層面調配資源最大限度保留公司的精銳。在很多老惠普員工看

來,至少在這一點上,惠特曼走在了正確的方向上。

惠普現在能做的只有期待風暴中央的惠特曼趕快拿出她的戰略2.0、3.0版本。這是看似極具挑戰的任務,卻也可能是一場自我救贖奇蹟的開始。就如郭

士納在他的《誰說大象不能跳舞》一書中談到,在他決定加入IBM之前,根據他掌握的信息資料,IBM獲救的可能性不超過20%。

Next Page