- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

黃國英投資講座輯錄:CANSLIM的港股應用(一) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=12904

(本文為2009年11月16日為William J. O’Neil的How to Make Money in Stocks中譯版新書發佈會講談的輯錄)

原載於華富財經英明智富10年1月22日

奧尼爾勝過巴菲特的地方

未開始之前,其實我想香港人很喜歡巴菲特。基本上不只是香港人,在全中國大家對於美國投資界出名的人來說,巴菲特可算是最出名的。

首先第一件事,是如果你看有關巴菲特的著作等,出現一個 很顯著的問題:欠缺一個很大的、明顯的架構,變成大部份人看有關他的書之後,得出的想法是「半桶水」的,很多人是以買很便宜的股票當是價值投資。然後便發 生了「劣股驅逐良股」的問題,手上永遠持有一堆不升的便宜股票;會升的那些由便宜變貴,統統賣掉。

撇開股票不談,就算是作一次演講也好,作一個溝通也好,有一個架構是必需的,人們會較容易明白。老實說,我很明白巴菲特的問題何在:因為他根本上不是在教你甚麼,奧尼爾(William J. O’Neil,CANSLIM法則始創人)則不同,可算是傳媒人,靠撰寫評論為生,要和公眾溝通。巴菲特賺錢至上,不會關注溝通上的問題,沒甚麼所謂。奧尼爾則不同,他要有一個好的架構才行。這就是為甚麼我當時(教授投資課程)會拿CAN SLIM來用。

初哥學投資 宜從CANSLIM入手

大部份人看股市,是無從入手的,就像我帶你進馬場,「不 要緊的,大家賭馬吧!」你望著那十四匹馬的表,也是無從入手的。你不知道如何去買…現在就等於我們有了七個步驟去選馬,那你就會輕鬆一點。你會問:「如果 這個世界有七個步驟選馬就可以發達,一定是騙人的!」那當然,否則我早就發達了,又怎會告訴你呢。

七個步驟是分析投資的七個角度,好像練功、打功夫那樣, 開始時一定是跟著拳譜來打,有套基本拳法。打著打著,就會明白了。如像我自己練氣功一樣,導引辭中最後一句是:「功到意自明」,你練到感應到氣功的存在, 就會明白導引辭的意思了。大家也是拿著一套拳法去打,打了一輪之後,就會明白甚麼是CAN SLIM了。

CAN SLIM給你一個方向,像剛才所說的「I」,可以舉個例子,不是有機構研究(institutional coverage)就是好事,負面的例子有領匯(823):持續跑輸大市,因TCI(The Children’s Investment)一直在沽。知道逢高便有沽壓,人人都不會買,市場上有眾多炒賣機會。反過來看,是看你自己的耐性,有很多錢又很有耐性,不高追九龍站的樓,可以趁TCI減持買些領匯,等三年,搏它三年後沽清,然後便會大升。這是一個從「I」去看的角度,分析股市的其中一個方法,不是奧尼爾玄門正宗的方法。七個角度怎樣去看,是自己練一輪試出來的。跟CAN SLIM買領匯,是否有如逆練神功?不是的,只是角度不同而已。

究竟從七個角度去看投資,不必拘泥於招式。學投資初期, 要像學拳一樣有些招式,到後來就可以拋棄所有招式。好像我最初第一本書的序:張三豐教張無忌打太極,到張無忌忘記了所有招式,就合格了,真正厲害了。還在 記招式的話,也沒所謂,是在學習階段,有些東西要記。但是像巴菲特那樣,給你一套博大精深的太極心法,你根本不知道說的是甚麼。所以CAN SLIM是一套最有效地與散戶,甚至是專業技資者溝通的方法,比較有系統些去看股票投資與投機。

(未完待續)

黃國英投資講座輯錄:CANSLIM的港股應用(二) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=12909

CANSLIM - 「技術分析+基本分析」的一套系統 解構這套技巧,其實有何特別?可以分為兩部份,以兩個字概括是「動力」(momentum)。巴菲特的時機分析(market timing)其實掌握得很好,但他不會告訴你他怎麼做,也很難解釋。如果你問我怎捕捉時機,雖然我天天在做,但是教你你也不會懂。CAN SLIM會教你何謂動力,有兩個角度,一個是盈利動力,一個是股價動力。其實也可以說是「技術分析+基本分析」的一套系統。 有數個英文字母是為了保證股票不會太差,或是一只好股票;有數個則是代表該股票應該會有動力。在導讀中告訴大家的,是這套拳法裡的心法是怎樣 的:整套心法就是「動力」二字,然後根據七招分析動力從何而來。這套功夫可以說是給資本不多的人使用,如果大家當自己是巴菲特,衝進去買些好股票持有便 可,很簡單,好像我今天覺得中糧包裝(906)很好,開市$6.9買,跌到$6.1,然後便是「擘大口得個窿」,「現在點算」。我們會跟你 說:「不用怕,先坐着。」你會說:「嘩!你當然可以坐着,佔你的組合不外6-8%,就算佔一成,股價跌一成不就是輸組合1%;我們不同,咱可是把命拼上 的!」散戶的持股沒有了動力是比較嚴重的問題。大家要緊記,下次千萬別一開市便衝進去買。見了高位,跌了下來,再爆升時才買;又或是高位跌了下來,開始有 研究報告跟進,有人建議買入,才衝進去買,就可以解決動力不足的問題。不要像我這樣$6.9買完,$6.3、$6.4又買,$6.1又買,買 到$6.07。你會說:「你『無限能源』分段買當然可以這樣,我們又怎能呢?」 用CAN SLIM的方法,可以等有新事物出現時才行動。新事物不一定要是新產品,可以是新的生產線、新的廠房;新的高位(股價)亦可;新的研究報告也可以。到時才 衝進去,買入時就不用捱價;第一天甚麼也未有便衝進去,就是耐性換取回報。大家最缺乏的是甚麼呢?很明顯就是耐性吧!所以CAN SLIM模式比較適合大家。 CAN SLIM所講的是「買入對象+買入時機」,不要只顧時機。另一個要素是大家公認的「好股票」,過了增長期之後,不要仍舊當它是好股票。最明顯的例子是中移 動(941),現在可算是「衰到無人有」的股票。慢得很,只會鎖死大家的錢,不會增長,乾坐在那兒,很難有升幅。CAN SLIM可以幫大家剔除一些過氣的股票,在當季增長,或年度增長,會見到慢慢下降。 (待續)

黃國英投資講座輯錄:CANSLIM的港股應用(三) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=12910

生意分四類專注增長股 如果大家明白生意,其實可以分為四類:(1)高速增長的生意(star enterprises);(2)明日之星(question marks),不知道升不升,但有機會;(3)瀕死邊緣的(dogs);(4)現金牛(cash cows)。四類生意裏有三種我們會搏:高速增長的生意;現金牛可能會買;有些疑問的公司,大家都不知道行不行,都是在「賭賭吓」,就像大家炒中策 (235)一樣。當「明日之星」是投機的話,投資就是投在現金牛或「星級企業」(star enterprises)上。CAN SLIM則幫大家連現金牛都剔除,只買高速增長的公司,要考慮的就是這幾個因素。 可以見到有幾個字母是可以插進去的,例如「C」與「A」是盈利增長動力;「N」是催化劑,是大家沒怎麼留意的東西;「S」、「L」、「I」是確 保公司的基本因素不俗;「M」是告訴大家股價動力。剛才已跟大家講過,「S」、「L」、「I」是正路的解讀,可以用逆向思考也可以。好像說領匯現時受壓, 因「I」是不利因素,炒就不應該買,但耐性換回報的話則應該買,視乎你的投資年期。也可以是TCI沽完後便衝進去買。大家要記着,這是一套拳法,沒有一定 的打法。只是有一套拳法、一幅地圖比沒有要好。沒有天下第一的拳法,但是有有效的拳法。我覺得CAN SLIM是一套有效的拳法。 為甚麼要用CAN SLIM呢?有很多人只想學做巴菲特,又要上班;投機又是很大罪的,等於賭博,是極負面的,所以是一件壞事。故此玄門正宗要學巴菲特,可巴菲特並沒有跟你 講七個步驟,架構是很弱的。現在我們明白了,就算是我們自己去演講,想通了溝通是雙向的,不是單向的,不想給大家講了一大遍,大家卻甚麼也沒帶走,只是記 得「黃國英是很高的」。自己作為聽眾,去過無數的投資講座,有留下深刻印象的,只有一兩個而已。大家去聽投資講座,水過鴨背,三刻鐘之後,「原來某某是矮 的」,that’s it;「李頌慈真人靚過上鏡喎」「係喎」,大家想到的就是這些。現在我覺得一定要有個架構,讓人容易明白,然後可以順着架構去思考,這才是最重要的。撇開 股票以外,這對大家以後作演說可能也有點幫助。 巴菲特式傳統Buy & Hold的死穴何在?你會經常覺得有些「股皇」。大部份人對「股皇」的定義像感冒一樣,有些遲鈍。到你染上流行性感冒的時候,它已經不再流行。03年的時 候,大家都覺得匯豐(5)很好,人人都說要買,結果是由03至07年見頂,匯豐是跑輸長江基建(1038)的。以為買了「股皇」,怎料跑輸「股屎」。大家 對「股皇」的定義是頗差的。「宏利(945)是『股皇』啊!」可回望五年之內,其實是沒有回報的。在內地一個講座中,有位聽眾問:「中國的股票很貴,是不 是應該買老外的股票?」我告訴他,五年前買中國人壽(2628),七塊多買,現在是三十多塊;五年前買宏利是一百五十多,現在還是一百五十多,自己想想買 中國股票還是外國股票吧。 要明白價值投資不是講P/E、P/B,而是講盈利動力。可以見到恒指在近年的增長高於匯豐,按年計高出10%,這是大家對「股皇」的定義不清 晰。宏利比匯豐好一點,也跑輸了7%。滿倉金融股來buy & hold是一個問題,而大家亦沒有一個系統化的方法去解決。 (待續)

淺談關鍵點(二) - 整固形態分析,與週線圖的應用 goldone

http://hk.myblog.yahoo.com/goldone04/article?mid=483

上文扼要地分析過關鍵點的買入時機後,接著我們會討論強勢股在突破前,整固形態對突破點的影響,以及整固形態所需要的時間長度,跟股價能否成 功突破阻力位的關係。當中許多分析的要點,大都是來自<How to Make Money in Stocks > 一書,有興趣者可以自行參閱,一定會得益不少。

在開始觀察關鍵點的整固形態之前,有兩項重要的事必須重申:

1. 關鍵點買入法,必須應用在基本因素良好、增長強勁的強勢股 / 颷升股身上,才有機會食到中長線大浪

2. 買入的時候,大市不能夠處於熊走勢,在下跌市裏勉強運用關鍵點買入,根據個人經驗,九成九是失敗收場

3. 關鍵點買入法只能夠提高勝率,而不是必勝的買入方法

----

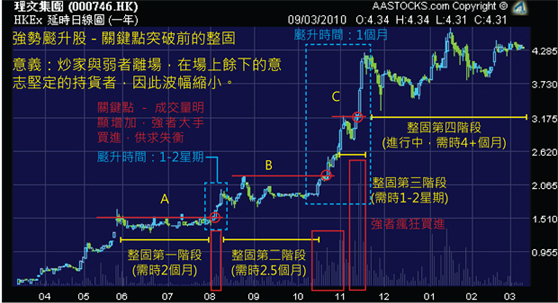

以下用理文集團 (746) 討論在股票突破前,研究整固形態時,所需要注意的事項:

1. 整固時的波幅:有些技術型的投機者只著重整固的時間,而忽略了整固時價格的波幅程度。理論上,股票在整固的時候,波幅越少越好,而時間又越長越好 (最少達三個星期或以上),理由是炒家及弱者已經離場,因供求下降,而強者又在低 調收貨,以至出現「升不上,又跌不下」的情況。

從圖中可見,整固途中波幅越少,形態越「堅實」,所需要的時間就越短 --- 形態A波幅最少,需時 2 個月;形態B波動較大,需時 2.5 個月;形態C波幅超大,之後的整固更需時 4 個多月 (仍在進行中)!

知道了整固時的波幅、時間對突破點的影響後,以後我們買入時,便可以先行判斷 --- 之前整固時的波幅是否很大?如果是,這個整固已經進行了一定的時間嗎?假使大波動後(形態C),三星期未到,我們便立即買入,又多會是失敗收場,因這時的 股票只會「有波幅而無升幅」。

另一方面,經過基本分析後,如果「咁正」給我們找到正處於形態A及形態B的好股票,加上價值低廉的話,那麼利用「關鍵點買入法」,值搏率便很高了。

2. 股票正處於「第幾個的整固階段」?:運用關鍵點買入法的最佳時機,就是股票正處於「頭三個」的整固階段 (形態A及形態B),即多是大市「熊轉牛」(經過大調整)的時間,令更多弱者炒家離場。而頭三個的整固形態,多是強勁的單邊走勢,爆升時間短而急,沒有思 考的餘地。

細心地研究形態A 、B、C的樣子,你便會明白,越後的整固形態,波幅就越大,投機者就難掌握。了解到不同時期的整固特徵後,我們經過看圖,便能夠判斷要大概離場等待多久, 買入才較安全。

3. 發現關鍵點的時候,買入不能夠遲疑:颷升股的特徵是突破上衝的時間短且急,所以押中「疑似」強勢股的話,忘記甚麼10%止賺的廢話吧。出出入入十幾次的不 斷嘗試,就是為了押中「一兩次」的強勢颷升股,一年食中一兩次,每次升幅20%,複式已經是 + 44%了。

----

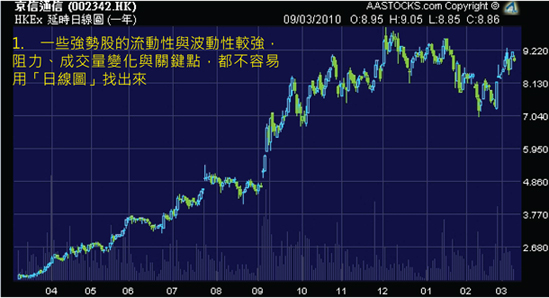

利用週線圖清除圖表雜訊

黃國英投資講座輯錄:CANSLIM的港股應用(四) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=12976

黃國英投資講座輯錄:CANSLIM的港股應用(四)

股皇的迷思

匯豐不是「股皇」,宏利不是「股皇」,建行(939)、工行(1398)就順理成章成了下兩隻「股皇」?迷惘之間,其實可以用上面的方法去思考下 一隻「股皇」。看看宏利的十年圖,現在$150,正正就是04 年時的位置。一度勁過,現在又打回原形。其實沒甚麼股皇不股皇,好公司壞公司,最近看了一本好書,書中講到有個學生問 愛因斯坦,為甚麼考試題目和往年一模一樣?愛因斯坦答:「是的,可答案已完全不同了。」

下面會用玖龍紙業(2689)為例。一年前講玖紙,我會叫你快點沽、跳車逃生;現在講玖紙,會叫你快點擁抱它,「勁嘢!」等等。這個世界是多變的, 而不是大家心中的十年如一日buy & hold。運氣好,選到增長股仍可;就算選增長型股票也可能碰上宏利這種例子。不 精於選股者,不如買指數基金。1990至2009年,恒生指數約升了十多倍,當時入股場的人,到現在身家有沒有升了十多 倍?我想是絕無僅有。這也是一個嚴重的問題,想向難度挑戰,應該有一個系統化的方法、起手式去學習。巴菲特那些是很高深的心法,他捕捉時機的技巧你是不會 懂的,他告訴你不要捕捉時機是騙人的。他說衍生工具是萬惡之源,可他也買賣啊!其實是很難學的,所以要用些簡單易明的方法。這與奧尼爾的背景有點關係,他 也是個傳媒人,像我也一樣,我也涉足傳媒,如果我只是基金經理的話,當然是「啋你都儍」,沒有辦法啦!

可以見到中移動過了高增長期之後,其實也是個嚴重的問 題。回想一下,CAN SLIM不只告訴你買甚麼,告訴你拋掉甚麼也很重要。加入逆向思考,其實是一樣的。 過了高增長期就得扔掉。中移動現在只是隻收息股,沒啥用。現在仍有很多人還在痴纏中移動,在這數年間還是有很多人痴纏匯豐、宏利,就是因為沒有一個系統化 的角度去看,究竟甚麼應該買,甚麼不應該。CAN SLIM是可以逆向地思考,「功到意自明」,明白它不只告訴你買甚麼,還告訴你甚 麼不應該。如果你蠢的話,順向思考已救你一命;聰明一點的話更是變化多端的。看當期的增長動力,以不是看以前有多好。以前多好都沒用,要看現在有多好才 行。

Buy & hold的另一個問題,是選中了對的股票,但市場不好,也會倒地不起。我們見過這種 例子,buy & hold的天堂是持續向上升的時候,現在我們也是buy & hold,約有九成錢於股票淨長倉(net long),今天對沖了一點,也 許現在是八成多吧,八成多淨長倉,坐着升上去當然高興,又不用出出入入;順帶一提,現在的市況不用太緊張,波動很少,不要動輒就說是「暴跌五百點」,請問 五百點算得上甚麼呢?Buy & hold的地獄大家去年都經歷過了,如果大家讀我的<<贏盡牛熊>>,我們是在反彈上20,000點那時全面出清持貨,因為當時公佈了刺激方案(stimulus package),「雞咁腳」 有得沽就沽,19,800左右全賣了。

為甚麼世界上那麼多人販賣交易系統、技術分析系統?道理 很簡單,就像一匹馬,連續跑了五次都贏,成了馬王,能賣到兩千萬美元。可原來這五次都是跑爛地,作為「爛地馬」有形勢相助才贏。最近見了些中大的學生才好 笑,他們就在研究上模型,我問他們技術分析首重甚麼?他們不明白。我解釋甚麼模型也好,竅門是先要考慮的是現時是升市?跌市?橫行市?有趨勢還是無趨勢? 只顧做模型,不斷發出買賣訊號,在橫行市會輸到嘔。

(待續)

黃國英投資講座輯錄:CANSLIM的港股應用(五) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=13016

Buy & hold的死穴 Buy & hold的死穴,就是只在升市時可行,而非橫行市。要想通這點:所有系統其本上都有一大問題,就是不能兼顧趨勢市和無趨勢市。這就是為甚麼「M」也很重 要。CAN SLIM提醒大家要思考市場的方向。可以延伸思考,而不是死背硬記。當然其中有個過程,先閱讀,再思考,作戰,失敗後就會明白有甚麼不對。想三百多塊就買 到絕世秘笈,當然是痴人說夢。但CAN SLIM可以給大家一個思考的角度。 十年以來恒指可能沒甚麼特別,但此段期間其實孕育了無數的高增長企業,升幅甚大,只不過它們多數不是恒指成份股。你想想,十年前的阿里巴巴 (1688)是啥?可能資本只有數萬,還問你科款做原始股東,但是你情願把錢拋進大海也不會給他;十年前如果騰訊(700)的主席邀你一起搞QQ,大部份 人的回答會是:「你是傻的嗎?」股票是很有趣的,價值可以很驚人,但你要明白如何去找一些增長股,而不是只買一些自己覺得穩陣的。首先要解決「怕輸」的問 題,另一個問題是「嫌貴」,永遠是「好嘢無平,平嘢無好」。買鱷魚恤(122)好像很有「價值」… CANSLIM的重點:N(新元素) + M(市 場方向) 「N」包括破新高追入,能夠克服畏高症,在這一輪升市中已相當不錯。有些朋友近來是不作他想,閉上 眼破新高便買,追不及便一拉回就買,例如江西 銅(358),破了$20.5追不及,如拉回$19.5便再買過,放下止蝕位便跟它拼命。這明顯是一個「爛地系統」,到變回快地時會輸到嘔。大家不要覺得 這樣會必勝,只不過是「花開堪折直需折」,市旺的時候不搏,難道等市淡的時候嗎?但創新高時買仍是比較安全,視乎大家能否克服自己的死穴。大家不是「怕 貴」便是「貪平」,但實際上要明白市場是價值判斷的機制,貴是代表人們欣賞它,便宜代表大家鄙視它。專門買些大家鄙視的,沽大家欣賞的,很容易死。當然也 不要蠢到買中策。一定得想通,撇除這個心魔。 CAN SLIM也講大勢,例如工行,一直以來表現都不錯,但股價並非同樣穩步上升,是先大跌,再慢慢回升。可見每次破阻力位之後才買,動力比較強,會有較佳的回 報,又減少擔心。 熟識我的朋友知道我的重倉股,一是盈德氣體(2168),一是中糧包裝,基本上都是坐着。對大家而 言絕對是兒童不宜,大家根本沒有與趣坐。要學 一套拳法,得先有自知之明。自知之明者,是明白成為成功投資者的要素。第一是要有眼光;第二要有耐性;第三要有膽色(guts);第四要有紀律。自己先研 究有否上面四項條件,才決定用哪套拳。大部份人的死穴是有膽,卻沒有其餘三項。自己先想想怎去改善不足的數項,再決定用哪種拳法。 以一隻我們喜歡的股票作實例:玖龍紙業。很可惜,早就叫大家去聽<<贏盡牛熊>>的發佈會,書展的時候只是六塊 多,當 時已叫大家買。我沒有很多隻股票貼士,原因是如果十隻中有一隻跌了,我就完蛋了。很多「苦主」會跟我說:「Alex,你講過那隻XXX,而定點算先?你咩 態度先?」為避免中伏,只是一個簡單的數學問題,十隻貼士有十個機會中伏,五隻則有五個機會,當然是五隻比十隻好;由此觀之,兩隻又比五隻好。我現在覺得 不寫蘋果也是好事,不用每天勉強貼些東西,把自己都逼瘋。另一種方法,是為避免問題,給足三百個貼士,看你怎跟?我自己買很少隻股票,貼得更少。 (待續)

黃國英投資講座輯錄:CANSLIM的港股應用(完) 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=13018

說回玖龍紙業。撇除最差的一年,其它時間它的表現都不錯。書中我們也是以此為例。「N」:有何新東西?玖紙以往是出口型導向的企業,但現在已變 成內需主導,有九成的客戶是內需的客戶;最佳入市時機則是在創新高時。如果大家問:「黃國英,你在甚麼位買入?」我們第一次是在7月時以6元多買入,就是 打破頂位的時候。接下來最重注是在9元多、升破10元時再來一遍。有些朋友不明白,說:「6元多的時候(要知道玖紙最低時只有八毛左右)己升了七倍多,你 還買?」並常常夢想會跌回八毛...跌回八毛時你也不會買吧!如再見八毛,必有問題,明不明白?市場當時是欣賞公司正在有一個新的轉變,加上新高價,動力 很強。結果由7月書展至今,玖龍約升了一倍左右,不算很偉大。升幅及不上很多股票,但偉大在於我夠膽買。有很多股票可以升很多倍,問題是你能否想到。包裝 大師$1660 Win很偉大,你能買到嗎?就是買到與買不到的分別;買得大與買不得大的分別。我今天讀某專欄的文章更好笑:他說內房股動輒可升一兩成,問題是新股你能抽 到多少?如果中糧包裝我獲得全數分配,我也會很高興。只給我兩萬股,有啥用?請問能贏多少? 思考投資對象的重點不在升幅,升幅可以不很偉大,但是要可以夠膽買得大。當然,未必有很多人有我這樣的想法:要發達,剛才講過了要有膽色;膽色 是四大元素中最後才培養的。我認識一個朋友,有膽色;無眼光、無紀律、無耐性,如無意外應已破了產。所以最後才培養膽色。而要夠膽買得大,其實是靠對投資 對象的信心。以「S」「L」去看,「L」是指行業領導者,「S」方面發行量還可以,算比較多,很多人喜歡買。 我個人也是喜歡買玖龍多於理文(2314),除因玖龍的市值大過理文外,另一原因是玖龍較易買入;理文則較難,很容易未買夠已上升。 從表中可見,玖龍有很多機構投資者持有。其實此類股票多數都有(機構投資者),不用緊張,沒有才怪。市場走勢方面,當時股市仍在上升之中。當時 我們的判斷,是市場上有「正常化」(normalization)的概念,即整個世界的生意人開始傾向要去搏,好像我們一樣。很多人仍然對實體經濟很悲 觀,又認為股票很虛幻,不過是被流通性推動而已。但問題是很多生意人已在進行擴充,我最近所探訪的公司,新增設的產能、生產線等規模都很大,投放的資金亦 很多。一來是流通性過剩;二來他們很搏。搏甚麼呢?他們怕錯失了這次,以後都沒有這樣的機會。大家都趁這段時間衝進去,擴張也好,買資產也好,能取就取。 然後做大它,再消滅對手,稱霸天下。 整體而言,股市並非如大家想像般虛幻,我們覺得有優勢的公司可以看高一線。在正常化、大家去擴張的環境下,無論生意額、邊際利潤等都會有所改 善。 CANSLIM以外:入行門檻(barrier) CAN SLIM之外,我們會加上入行門檻(barrier),可以說是一種改良。入行門檻有很多種,可以是資本、營運資金(working capital);可以是生財工具的投入、固定資產;可以是行業上顧客的認知,也可以是其它。自己可以再畫蛇添足,加上「E」,代表Easy to understand,大家選些容易明白的就好。基本上加着加着,就會變了十多個字母,到時就不用買股票了。 這是一套系統,在這套系統之下,其實是一套拳法,打着打着,就會領悟到心法。可以用這種角度去看這套方法,或是讀這本書。想一大遍之後,你就會 知道怎樣應戰。各家各樣都是這種情況。但部份人只著重招式,而不重心法。要領悟心法,必先從招式學起。大部份寫投資書的人,像我們般,有時間也和市場溝 通,怎會有時間與大眾溝通?所以我們不是好的溝通者(communicator)。傳媒人的角色反而更有效地傳遞訊息。 結語:有招總比「耍盲雞」好 總括而言,大家不要用很死板的角度去看這本書,而是從上述的角度去探討如何看待炒股票或是投資這門學問。應該會好些,比「耍盲雞」好。我開始時 也是「耍盲雞」,結果是一夜之間輸了三、四百萬自己私人的錢。三、四百萬之後頓悟。買一本書三、四百元,節省了一萬倍。看你怎麼想吧!我當時看了書可能也 要輸三、四百萬,不知道,因為歷史是不可以回頭的。無論如何,開卷有益,大家有空多看書吧! 多謝大家!

文字整理:黎安達(Andy Lai )

買礦產業鏈及財技應用

(1)

今日只是把以往的資料集中弄一個完整版,現在搞這種財技麻煩了一點,但是搞好所有必要程序,仍可以轉個把戲和買的標的再搞,請大家留意。

http://realforum.zkiz.com/thread.php?tid=5495

(2)

嚴格上只是重覆了glassfund在很多個月前的東西,但是今次增加了實務成分。

流程:

1. 隨便找些不太值錢的東西買, 內容通常係天馬行空, 博你唔識。

2. 找間專業公司估估值先,用一些所謂未來現金流,估一個超高價,大約十億八億,才可以賣。

3. 十億八億? 錢從何來? 少許現金(甚至沒有)+大量新股和可換股債卷吧,如加上盈利保証做糖衣包裝, 這真是錦上添花了.

4. 如炒作成功,認埋可換股債賺錢,大股東就發了, 小股民如識逃生都可享漁人之利的

5. 無論炒作是否成功, 長掙股票小股民一定輸. 點解? 不說新業務是否虧錢, 小股民的股權就肯定大幅灘薄了

其實, 之前科網年代買網站, 資源年代買礦...都大緻是這些橋段了, 細節及炒法可能多多少少不同, 但原理差不多。

(3)

在這個監管當局、散戶及股價的角度去看:

http://realblog.zkiz.com/greatsoup/13568

這令我想起股票上的概念。

假 如有一樣東西,原本其實有一些用處,可以賺些小錢,或是現在不值錢,但未來有很大價值,不過是要投入大量金錢,但有些想在股票圖利或是協助別人集資的人, 爲了於利用別人不懂這些東西的原理,就把一些根本只有少量價值的東西,以金珂拉的方法,即誇張及密集地的宣傳,包裝成一些很有價值的東西,並以高價注入上 市公司,從而達成個人的目的。

表面上,大股東 高興,因爲能以引小股民買入,在股價高漲時,出售上市公司股權,東西的擁有者也獲利,因爲以一些不太值錢東西也可賣得高價,況且高投資額也有股民賣單,做 財技策劃的人,也因大股東及東西的擁有者賺到大錢,也賺到小錢,至於宣傳機器也分到一毛半分。

但 實際上呢,因這樣東西已經透支了多年現金折現值,或是根本不具很大的盈利能力,故當時買入這股票的小股民根本不可能獲到大利,但事實上是這個市場上總以這 些人居多,如果沒有這些人,根本沒可能成就股市,如果把它們殺盡了,那又如何?這就令到更多人不信股市,這不利股票市場的發展。

我始終希望市場上能繼續以披露爲本,讓投資人能夠正確地做出決定。但是這些股票因爲真的愈來愈多, 甚至連一些較爲正經的股票,也開始有這個變壞的傾向,真正值得投資的股票好像更少了,監管當局用不用做些甚麽特別的行爲來使得這些公司不要購入一些估值亂來的東西?

实力投资:巴菲特投资思想的个性化应用--陈理

http://blog.sina.com.cn/s/blog_624077750100jwye.html

实力投资:巴菲特投资思想的个性化应用

——陈理在中道巴菲特俱乐部2009年年会上的演讲

2010年7月18日

各位同仁:

刻板学习就是要聪明人下笨功夫。

立刻被实力理论富含的深刻内涵和极端重要性所折服,从此开始试图将巴菲特思想、实力理论、中国传统哲学、中国资本 市场的具体特点结合起来,构建自己的“实力投资理论”。但我一直没有对外公布,因为我深知继承和创新的关系,投资不仅是一门理论,更是一种实践活动,我希 望用十年的时间来完善和检验。现在十年过去了,实力投资理论已基本成型。今天借俱乐部年会的机会,向大家简单介绍,求教于大家,请大家批评指正。

(一)实力的定义和实力论的极端重要性。

实力投资的核心,就是用低估的价格选择最具实力的企业,长期持有,中庸投资。低价保证安全,实力创造价值,复利造就奇迹,中庸达于至境。

实力投资的全称:实力中庸投资理论。因为偏重选股和实力论,所以简称“实力投资”

实力发展和实力保全不能绝对分开,实力发展是保全中的发展,实力保全是发展中的保全。

联想布局移动互联应用开发市场1亿“乐基金”支持开发者

http://epaper.nbd.com.cn/shtml/mrjjxw/20101118/2061397.shtml

11月12日,联想举办了主题为“应用智慧,乐自由我”的2010年移动互联开发者大会。会上公布了联想应用商店“乐园”的发展策略,即将其打造为最适 合中国用户和开发者的移动应用软件商店,联想“乐园”的十大首发应用也随之亮相。联想集团CEO杨元庆、联想集团高级副总裁兼CTO贺志强与会,并向来自 全国各地的近千位开发者详解了联想的移动互联战略及应用商店“乐园”的发展策略。此外,联想还推出了1亿元人民币规模的“乐基金”支持中国本土应用开发企 业快速、健康成长。

在联想集团CEO杨元庆的谋划里,中国正在大力建设的3G网络是可以连接每一个城镇乡村的“高速公路”,乐Phone是跑 在这些高速公路上的“车”,而“货”则是真正能满足中国用户需要的海量应用。因此,对于联想“乐园”来说,它就像一座“精品店”,不仅是乐Phone的应 用商店,更是联想与中国广大开发者合作,进而赢得移动互联应用开发市场的一招妙棋。

作为中国本土“最具竞争实力”的移动互联应用商店,联想 “乐园”自今年5月推出至今的半年时间里,已经累计收到开发者提交的2000多个应用,并最终成功上架了1000多个精品应用。这些应用包含游戏、娱乐、 生活、通讯、阅读、商务、财经和工具等门类。除了应用以外,联想“乐园”中还设有内容专区,提供期刊、视频和壁纸的下载。10月以来,联想“乐园”的日均 下载数量超过20000次,总下载量超过200万。

为促进“乐园”的健康发展,联想推出的四大策略分别为:通过“聚焦精品”,联想将甄选出最 受中国用户喜爱的精品应用,并与开发者共同对应用进行端到端优化,从而让用户便捷地体验移动互联网的精彩。为了提供最完善的“安全保障”,联想“乐园”中 制定了完善的防盗版、内容审核和后台安全检测等技术机制,能够全方位保障开发者和用户的利益。在“提高收益”方面,联想拓宽支付渠道、提供便捷的支付方式 和建设广告平台以提高开发者收益,并利用强大的渠道优势帮助开发者推广和宣传。此外,联想还将依托整体资源,通过培养初学者、建立联合实验室和开办技术沙 龙等形式,为开发者提供技术、人才、交流等全方位的支持,与开发者“合作共赢”。

随着联想“乐园”的不断壮大,“乐园”中已经诞生了很多得到 消费者喜爱的明星应用。例如这次在大会上公布的十大首发应用,就能让乐Phone用户最早体验到Android平台上新鲜的乐趣。其中包括了:光明云媒、 大牌私房歌、金沙探秘、猴子捞月、他社区宠物、区区小事、部落拯救者、笔多漫画、App虎熊猫滚滚、HamiNotes十项应用。此外,用户还可以在联想 “乐园”下载到种类齐全的“热门应用”和“推荐应用”。

强大的功能配合丰富应用,赋予了乐Phone诸多特点。乐Phone支持功能强大的手 写功能,无需切换输入法便可以输入英文、中文或标点符号。内置的“无线AP”可以让乐Phone变成一台无线路由器,走到哪里,就能把网络搭建在哪里。联 想的推送平台可以实现PushMail和股票、音乐、新闻等多种资讯的主动推送。你甚至可以通过专门的扩展坞让乐Phone拥有全键盘、独立双扬声器和外 接电池。

目前,乐Phone已经推出联通版和与中国电信合作的天翼版。而随着中国3G网络规模化部署的不断完善,联想移动互联战略的布局中已经实现了“造好车”、“修好路”,因此当务之急就是 “备好货”,为中国网民开发更丰富的、契合其需求的移动互联应用。

对于这次的移动互联开发者大会,联想明确提出了致力于构建一个健康、可持续的应用开发、服务和推广平台的目标。一方面是联想针对其“乐园”推出的“聚焦 精品、安全保障、提高收益及合作共赢”四大策略;另一方面,联想还推出了规模高达1亿元人民币的 “乐基金”,支持中国本土应用开发企业快速、健康成长。

“乐基金”首期投入1亿元人民币,由联想控股公司旗下专业投资团队运营管理。“乐基金”作为天使投资,将专注于支持在移动互联网应用和服务领域进行开发 的初创期和早期企业。“乐基金”将与联想集团移动互联战略互为依托,充分利用联想相关业务优势,为被投企业带来增值价值。被投企业不仅能获得资金支持,更 重要是获得“宣传推广、深度开发、上下游合作以及预装机会”等多方面增值服务。凭借在数字阅读平台领域的出色创新,广州华阅数码科技有限公司成为首家获得 “乐基金”投资的企业。

这些举措都标志着联想正在加速对移动应用开发领域的布局,与开发者一同建立能力和收益的正循环,努力实现开发者、用户和应用程序商店的多赢。 文/寿鹏宇

Next Page

ZKIZ Archives @ 2019