- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

重磅:核電的投資機會到底在哪裡 2014-12-12 俞興 倍霖山觀察 杉再起-倍霖山

來源: http://xueqiu.com/6525233368/33960387電力行業概況

一次能源消費占比中,我國煤炭消費占比高達67%,遠高於全球的30%,石油天然氣消費占比遠低於世界均值,這是由於我國富煤、貧油、少氣的資源條件所致,此外我國水電、其他可再生能源消費占比與全球相當,而由於我國核電發展較晚,核能消費占比僅為0.88%,遠低於世界均值的4.42%,未來我國核能占比提升空間很大。

電力作為迄今為止運用最廣泛的二次能源,在國民經濟和居民生活中扮演了極其重要的角色,電力消費與GDP有顯著的正相關性,過去十年我國經濟特別是第二產業的快速發展帶動了耗電量的高速增長。伴隨著經濟結構轉型升級,耗電量占比超過70%的第二產業增速下降將使電力彈性系數小於1,耗電量增長將低於GDP增速,但我國經濟仍在快速增長,電力在電動車等新領域的應用將使其在更大範圍內替代一次能源。而從橫向比較來看,我國人均年耗電量僅約3500度,相比美日韓等發達國家仍有一倍以上的提升空間。因此預計我國電力消費仍將保持5%以上的增速。

電力來源方面,我國2013年全國發電量約為5.35萬億千瓦時,其中水電及可再生能源發電量占比約19.5%,與世界均值相當,核電占比僅為2.1%,遠低於全球的10.43%,更低於發達國家普遍超過15%的占比,因此我國核電占比仍有很大提升空間,核電發電量將長期保持快速增長。

全球主要國家核電發電量占比

全球主要國家核電站在建及擬建情況

綜上所述,伴隨著經濟結構轉型升級,耗電量占比超過70%的第二產業增速下降,將帶動電力彈性系數小於1,但我國經濟仍處於快速增長階段,人均耗電量遠低於發達國家,預計電力消費增速仍在5%以上。

與此同時,我國核電起步較晚,2013年發電量占比僅為2.1%,遠低於世界均值的10.43%,更低於發達國家普遍超過的15%,因此未來我國核電占比提升空間很大,結合電力消費量的穩定增長,核電發電量將長期保持快速增長。

核電行業概況

1、發電原理

核電站利用鈾核裂變所釋放出的熱能進行發電。在核島一回路反應堆壓力容器中,慢化劑使中子慢化成熱中子,熱中子轟擊濃縮鈾中的U-235原子核,發生受控的鏈式反應,產生熱能,冷卻劑將熱能帶至蒸汽發生器在二回路中產生高溫高壓的蒸汽,進而在常規島中推動汽輪機運轉,利用電磁感應原理帶動發電機發電。

核電站常規島發電原理及設備與火電站相同,而核島是核電站的關鍵部分,在核島反應堆中將核能轉化為熱能,而火電站將化學能轉化為熱能,之後則是相同的熱能轉為機械能,機械能轉為電能的過程。

壓水堆核電站原理圖

2、反應堆技術路線

反應堆可以根據冷卻劑和慢化劑進行分類,由於原料經濟性和路徑依賴等原因,目前全球大多數在運及在建核反應堆采用的是壓水堆技術,壓水堆使用濃縮鈾(U-235)作燃料,冷卻劑和慢化劑用加壓輕水(普通水),水在反應堆內不沸騰。而無慢化劑,可使用天然鈾(U-238)作燃料的快中子增殖堆仍處於試驗階段。

反應堆類型

全球在運堆型

3、核電發展路徑

1954年,全球第一個核電站奧布寧斯克在前蘇聯投入運營,裝機容量為0.5萬千瓦,核電站並網發電正式開始,美英法加等國紛紛大力發展核電,這一時期的機組主要為初創的一代機組,雖然在設計上存在缺陷,但卻證明了核能發電的現實可行性;

核電站在60年代中期至整個70年代取得了迅速發展,當時的背景是二代機組取得突破,相比一代機組在安全性和經濟性上都更勝一籌,此外1973年的石油危機使得法國、日本等依賴石油發電的國家受到重創,轉而大力發展經濟性占優同時能規模化運用的核電,目前世界上絕大多數在運電站均為二代機組。

由於1979年美國三里島核反應堆堆芯熔化及1986年切爾諾貝利事件導致民眾恐核,歐美提升了相應的安全標準,滿足這一標準的三代機組建造成本大幅上升,疊加80年代原油價格和電力需求下滑等因素共同導致了核電建設在80,90年代陷入停滯。

進入21世紀,發展中國家的能源需求迅速增長,日益嚴峻的環境問題也凸顯了核電作為清潔能源的優勢,核電建設逐步迎來了複蘇。2011年發生的日本福島核泄漏事故是其中的一個插曲,該事件引發了全球性的反核浪潮,部分國家承諾棄核,另外一些國家例如中國要求新建核電站按照全球最高安全標準進行建設,這將使三代機組成為主力新增機組,核電站建設成本將大幅增加。即便如此,核電由於其環保,穩定高效,成本低等優勢仍然成為大多數國家解決能源問題的必要選擇,預計全球核電建設在短暫停滯後將再次步入發展軌道。

核電歷史

在技術路線方面,一代機組證明了核能發電的技術可行性,二代機組在安全性和經濟性方面都優於一代機組,三代機組在安全性方面取得了進一步的突破,但在經濟性上不如二代機組,因此核電技術仍將在平衡安全性和經濟性的基礎上向前發展。

展望未來,熱中子堆使用的U-235僅占天然鈾的0.7%,其余99.3%均為U-238,目前燃料成本約占發電成本的26%,同時鈾礦價格處於低位,隨著需求穩步上升,預計鈾礦價格將走高,這在降低現有核電站經濟性的同時也將刺激以U-238為燃料的快堆技術的發展。往更遠處看,聚變堆具有能量巨大,原料無限,環保不產生放射性廢料等優勢,可控核聚變或許將是人類能源問題的終極解決方案,但受制於反應所需的可控性和超高溫度,這項技術離我們還非常遙遠。

因此U-235燃料的有限並不會成為核電發展的瓶頸,相反以其為燃料的慢堆經濟性降低將推動核電技術向前發展,雖然路途艱辛,時間漫長,但慢堆到快堆再到聚變堆的核電發展路徑仍然十分清晰。

4、核電優劣

與其他能源相比,核電具有環保高效、穩定可靠、成本低容量大、技術含量高拉動高端制造業等顯著優勢。

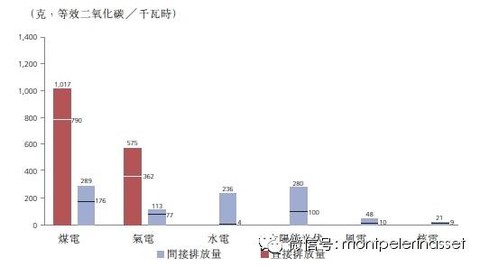

相比火電,核電是優質的低碳清潔能源。全球經濟增長帶動電力需求不斷增加,但也帶來了二氧化硫、氮氧化物及溫室氣體的排放、化石燃料缺乏、原料供應和價格波動大等問題,而中國作出的碳排放承諾很大程度上要由控制煤炭燃燒量來實現,這使得核電作為清潔能源的替代優勢非常明顯。此外核電還具有高效的特點,1000g標準煤,礦物油及鈾可分別產生8千瓦時、12千瓦時、24兆瓦時的電力,增加核電占比將大幅節省化石燃料和運輸費用。

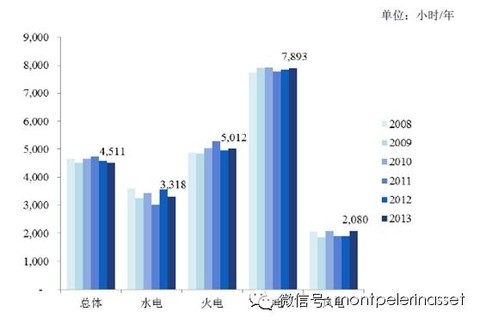

相比水電、風電、光電及其他可再生能源,核電幾乎不受水風光等自然資源限制,穩定可靠的特性使其能夠成為基荷電站。同時核電單機容量大,發電成本低(僅高於大型水電),能夠滿足大負荷用電需求,配合抽水蓄能電站,核電也將具有調峰能力。因此在環境問題日益嚴重的今天,核電替代部分火電擔任基荷電站成為必然選擇。

最後,相比其他能源,核電固定資產投資規模大,對技術及設備的要求高,核電建設將帶來大量技術研發和高端裝備制造的需求,進而提升研發制造能力,推動經濟結構轉型升級。

溫室氣體排放量比較

機組利用小時數比較

不過,核電也有建造周期長,輿論壓力大等劣勢。

核電從前期規劃到投入運營普遍需要7-10年的時間,這對項目規劃能力要求很高,由於核電投資規模巨大,絕大部分資本開支來自銀行貸款,若發生項目投產延期,將產生高額的利息費用,推遲當期的現金流入,反應在現金流折現模型中則是分子減小,分母增加,顯著降低項目的內部收益率,這就是核電站對建設周期非常敏感的原因。

另外福島核泄漏事件發生後,民眾反核情緒蔓延,這一方面促進了技術進步,使核電站安全性得到提高,另一方面也增加了建設成本,降低了核電的經濟性。因此未來核電的發展仍將是安全性與經濟性的平衡,下面我們將分別探討這兩個方面。

三、核電的安全性與經濟性

1、核電的安全性

一代機組安全性較差,二代機組在安全性和經濟性方面都有了很大的提升,目前全球大多數在運機組屬於二代機組,由於三里島、切爾諾貝利、福島事故的發生,核電站安全性受到空前關註,由此產生的三代機組在安全性方面得到了進一步的提升。

核電站正常運行期間,電站周圍輻射量與本底環境無異,危險主要來自裂變後的高放射性乏燃料,如果不慎泄露出去,將會對外部環境造成永久性的損害,因此核電站的安全性可用堆芯損害及放射性物質釋放到環境中的概率進行衡量。在這一指標上,以AP1000,EPR為代表的三代機組相比我國目前主流的CPR1000二代改進型機組有了大幅提升。

核電站安全隱患主要來自自然環境、設備故障、人為操作失誤等因素。對於地震等自然環境因素,三代機組普遍采取提高設備強度,采用雙層安全殼等方式;而對於設備故障、人為操作失誤等因素的處理,AP1000和EPR技術分別代表了兩種不同的理念。EPR采用加法,通過增加新的安全系統來提高安全性,與此不同的是AP1000創造性地采用了非能動技術,用減法來提高安全性。其核心思想是在事故發生時采用重力、自然循環等自然力來驅動安全系統運行,減少泵閥、風機、柴油機等能動設備總量,降低因設備故障引發的安全隱患。非能動安全系統在事故發生時自動觸發,大幅增加了應急響應時間,降低事故情況下對操作人員的要求,因而也降低了因人為操作失誤引發的安全隱患。此外引入非能動安全系統派生出了設計簡化、系統簡化、工藝簡化、施工量和周期縮短等一系列因素,使得AP1000技術在提高安全性的同時也部分兼顧了經濟性。

2、核電的經濟性

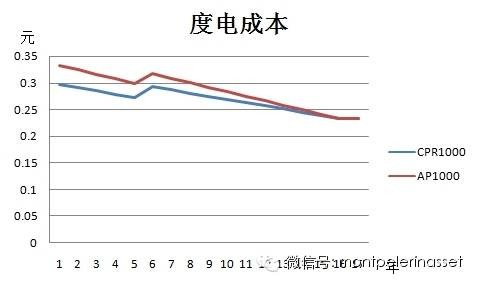

三代機組在增加安全性的同時也降低了經濟性,而較高的經濟性是大規模商業化應用的必要條件,下面我們就以我國目前主流的CPR1000二代改進機組和未來發展方向之一的AP1000三代機組為代表進行探討。

在核電經濟性測算時需要註意以下四個影響較大的因素:

1) 投運後前三個五年的增值稅返還比例分別為75%,70%,55%;

2) 投運後所得稅實行三免三減半政策;

3) 從第六年開始征收乏燃料處置基金,征收標準為0.026元/千瓦時;

4) 假設電站建設資金中,債務資本占比80%,年利率6.5%,15年還本付息,故電站投運後產生的自由現金流能用來歸還銀行貸款,降低財務費用。

另外不考慮通脹、電價和燃料成本變化等因素。

目前主流的CPR1000機組由於前期投資金額低,財務費用少,投運後第一年的度電成本約為0.297元,略低於大型火電,遠低於風光等新能源,高於大水電,競爭優勢明顯,同時度電利潤高達0.12元,ROE超過30%,經濟效益顯著。

相比之下三代AP1000技術前期投資成本高,雖然使用壽命也相應延長,但財務費用增加的幅度更大,因此度電成本約為0.33元,高於CPR1000機組,ROE收窄至20%以內,但與其他能源相比仍具備較好的競爭力。不過由於AP1000技術采用了非能動安全系統和模塊化的建造方式,理想狀況下能將建造周期從五年縮短至四年,降低現金流折現模型的分母,一定程度上彌補因投資增加導致的經濟性下滑。

核電站持續運行期間

由上圖可知,在不考慮通脹,電價,燃料成本變化等不可預知因素,僅考慮增值稅、所得稅、乏燃料處置基金、財務費用這四個影響較大因素的情況下,可以得出如下結論:

1)度電成本隨著財務費用減少而下降,第六年因為乏燃料處置基金開始征收而短暫升高,之後再次下降;

2)度電利潤起初由於稅收優惠到期、征收乏燃料處置基金而有所下降,隨後由於財務費用降低而升高;單臺機組凈利潤變化趨勢與度電利潤一致;

3)項目初期ROE維持高位,隨後由於貸款逐漸償還,財務杠桿降低而下降,這是公用事業業務的特征,若想保持較高的ROE,需要大比例分紅或開發新項目以維持較高的財務杠桿。

綜上所述,三代機組在安全性方面大大優於二代機組,但在經濟性方面有所削弱,目前主流的CPR1000機組有很高的經濟效益,三代AP1000機組經濟效益有所降低,但相對其他能源仍然具有較好的競爭優勢,從安全性和經濟性兩方面考慮,三代核電仍具備良好的發展前景。

四、我國核電發展概況

自1994年第一臺核電機組投入商業運營至今的20年里,我國核電取得了快速發展,目前核電投運機組約20臺,總裝機容量約18GW,在建機組約28臺,總裝機容量約30GW。13年核能發電量為1120億千瓦時,占總發電量的比重為2.1%。

由於我國富煤、貧油、少氣的資源條件限制,目前火電以煤電為主,然而煤電有燃燒熱值低,產生大量二氧化碳、二氧化硫、氮氧化物等問題,綜合考慮國家的能源安全、環境的可承載性、碳排放承諾等因素,發展清潔能源替代煤電成為當務之急,然而現實情況卻是風光等新能源受資源受限、同時電源質量差、規模小,成本高,在相當長的時間內都只能充當補充角色。

水電由於其成本低,可大規模開發,大型調節性水電電源質量好等特點一度成為大規模替代火電的首選,然而根據十二五規劃,2015年全國常規水電裝機容量預計達到2.84億千瓦,水電開發程度達到71%左右,其中東部和中部水電基本開發完畢,西部水電開發程度達54%左右。也就是說大型水電雖然各方面條件都很好,但資源有限,開發程度已經較高,隨著13-15年以西南地區金沙江、雅礱江、大渡河流域為代表的大型梯級水電站投產結束,我國水電占比也將達到峰值,下一個水電投產高峰將在2020年左右,未來水電占比將逐步下降。

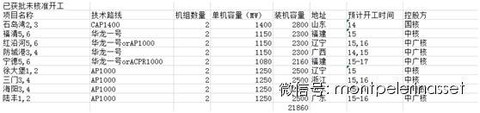

考慮到核電所擁有的容量大,不受資源條件限制,電源質量高,成本低,清潔環保等特性,大規模發展核電替代火電成為了必然選擇。從近期國家政策來看,今年中發布的《關於進一步加強大氣汙染防治的決定》計劃在15年建成40GW,在建18GW,17年建成50GW,30GW在建,而11月剛發布的《能源發展戰略行動計劃(2014-2020 年)》再次明確了2020年建成58GW,在建30GW以上的中期目標。考慮到核電5年左右的建設期,充足的廠址儲備,預計年底將有沿海核電項目獲準開工。根據行動計劃,未來五年需要開工40GW以上,而國內設備廠商年產能約為10臺,因此預計未來五年年均開工量為8臺左右,且分布較為均勻。

五、核電產業鏈及投資機會

核電從產業鏈角度可分為核燃料循環,電站施工及設備制造,電站運營三個環節。

1、 核燃料循環

核燃料循環可分為前端循環和後端循環兩個部分。

前端循環包括鈾礦開采、轉化濃縮和燃料元件制造。鈾礦開采出來的天然鈾約占燃料成本的50%。由於核燃料濃縮難度很高且產業具有國防方面的特殊安全要求,我國僅有中核集團擁有完整的核燃料循環產業牌照,其他如中廣核在海外獲得鈾礦資源後需委托中核旗下原子能及中核建中公司進行鈾轉化濃縮、燃料組件加工等相關服務。燃料組件加工還需要使用其他一些原材料,例如氧化鋯由於抗腐蝕性能好,熔點、硬度和強度高等特性,在核反應堆中被廣泛用做塗層材料。

後端循環指對從反應堆中取出的乏燃料進行處理,包括乏燃料的中間儲存、後處理、及最終處置等。中低放射性的核廢料如廢水廢氣等在經過處理後可以排放,但鈾燃料在經過充分裂變後會形成有上百種核素的乏燃料,放射性極強,衰變周期非常長,另外出於國防安全方面的考慮,也要對乏燃料進行保護和永久性處置。乏燃料從反應堆中取出後仍在進行衰變,會產生大量熱量,需要先儲存在核電站乏燃料池中,經過數年冷卻後運出進行後處理回收鈾資源,最終永久性處置。後端處理投資規模需達千億級別,工程量巨大,目前各國仍在探索,計劃建立永久性的大型核廢料處置庫。乏燃料處置基金由核電站投運後的第六年開始以每千瓦時0.026元的標準征收。

我國核燃料循環體系集中於中核集團內部,缺乏投資機會,下面主要對鈾礦進行分析。

天然鈾需求主要來自於核電機組,因此天然鈾的需求具有可預測性,一臺百萬千瓦核電機組每年燃燒25噸核燃料,需要185噸天然鈾,目前世界各地在運反應堆每年需要約6.6萬噸天然鈾。

從供給角度看,目前已知的鈾礦可開采資源分布極度不均,澳大利亞占31%,哈薩克斯坦占12%,世界上發展核電的國家中除加拿大、南非等少數國家可以自給自足外其余均需要從國際貿易市場中采購。

我國從20世紀90年代初開始發展核能,當時鈾的需求並不迫切,90年代中後期沿海核電開始大發展,鈾的需求量也穩步增加,截止2013年初,我國已知可開采資源共計26.55萬噸,國內13年鈾生產量約1500噸,需求量接近5000噸,因此我國是鈾礦的進口大國。

對此我國通過國內勘探開發,國外資源控制及國際貿易三條路徑保證鈾礦資源供給。

同其他礦產資源一樣,鈾礦資源總量也是不確定的,隨著價格上漲,勘探活動將增加,新的礦產資源將被開發,雖然我國已知可開采資源量很少,但根據預測,我國擁有大量的鈾資源儲備,內蒙古自治區二連盆地及其他地區具有預測潛在鈾資源兩百萬噸;此外中廣核及中核通過在哈薩克斯坦、納米比亞等地投資鈾礦來控制資源供給;最後不足的鈾礦將通過國際貿易補足,未來我國三條鈾資源獲取途徑可能各占三分之一。

從歷史價格來看,國際天然鈾現貨價格曾大幅波動,03年以後由於核電發展迅速,鈾礦需求上升,現貨價格大幅上漲,08年金融危機之後,鈾價開始下跌,10年有所複蘇,但11年的福島事故致使鈾價再度下跌。

展望未來,發展中國家特別是中國核電的快速增長將帶動鈾礦需求上升,加之過去鈾價長期低迷,鈾的勘探和開采放緩,預計未來鈾價將穩步回升。由於有轉化、濃縮、加工的時間限制,核電運營商一般在使用前三至五年采購鈾,現貨價格的波動短期對核電成本影響不大。

總體來說,核電快速發展將增加鈾礦需求,長期低迷的價格使鈾礦勘探活動受限,預計鈾礦價格將穩步上升,中廣核及中核旗下香港鈾礦上市平臺具備一定的跟蹤價值。然而從更長期來看,同其他礦產一樣,鈾礦價格的上漲將使勘探支出增加,鈾礦供給增長,同時也會刺激快堆甚至是聚變堆技術的發展,因此鈾礦長期將處於供需均衡狀態,鈾資源並不構成核電發展的瓶頸。

2、電站施工及設備制造

核電站建設具有技術含量高、資本投入大、政策牌照壁壘限制等特征,核電比其他行業施工利潤率高,但總體仍處於較低水平,我國核電站核島建設安裝工作絕大部分由中核建完成,中核建13年核電工程占營業收入的33%,利潤占比更高一些。

電站投資規模大,設備投資占比約50%,未來五年開工在40GW以上,考慮到設備國產化率提高後投資總額有所降低,未來五年設備總投資額有望達到3500億,此外近期國家主推的核電出口是一個不確定因素,不過由於中國在建核電占世界的40%,這部分出口增量並不大。

核電站設備大致可分為核島、常規島及輔助設備。常規島設備與火電相似,生產廠家基本一致,核電大發展將對火電設備構成替代,形成此消彼長的關系,因此常規島設備企業受益不大。

核島是核電站所特有的結構,根據建造周期可分為長周期和短周期設備。長周期產品以主設備為主,這類設備建造周期在24個月以上,主要包括壓力容器,蒸汽發生器,主泵等,三代技術的運用增加了安全性,也相應增加了主設備的市場容量。不過主設備建造周期長,一般在項目前期批準但未開工前便已招標,由於2011年停止審批前已有超過10個擬建項目完成招標,這部分訂單已進入主設備廠商的未結訂單中;同時未來五年年均8臺左右的開工數量距離09年15臺意向招標的歷史峰值仍有差距;最後以東方電氣,上海電氣等為代表的主設備廠商中核電業務占比均低於10%。因此主設備廠商受益於核電重啟的程度不大。

短周期設備情況與長周期不同,主要包括泵閥、電纜、鋼管等輔助設備及耗材,短周期設備由於建造周期短,一般在土建開始後招標,於兩年土建完成後交付,新核電項目從11年停止審批,短周期設備企業近兩年都沒有新增訂單,因此核電審批重啟後短周期設備廠商將率先受益,同時隨著在運機組的增加,耗材類產品需求也將穩步上升。然而我們需要註意的是,在未來五年的主力機型選擇中,由國核引進AP1000技術,進而消化吸收形成的CAP1400和中廣核與中核聯合研發的華龍一號示範機組還未開工建設,就算一切順利的話也要五年後才能建成,由於難以預料這一過程中的諸多問題,目前並不適合大規模建設。與此不同的是位於三門的首臺AP1000機組將於15年上半年投產,若各方面運行良好,設計固化及設備國產化率提高,未來五年新開工機組中AP1000預計將占一半以上。

華龍一號采用能動與非能動結合的安全系統,仍使用了大量短周期設備,但AP1000采用了非能動安全系統,由此派生出設計、安全系統、工藝、工期及施工量的一系列簡化,其最終結果是泵、閥、管道、電纜等輔助設備分別減少約35%、50%、60%,50%,如果僅考慮安全級水泵和閥門的話,減少量將在80%以上,因此AP1000機組的廣泛應用將使短周期設備使用量大幅減少。

綜上所述,核電站核島施工主要由中核建完成,施工業務利潤率較低,常規島設備與火電基本相同,此消彼長情況下並沒有顯著的投資機會。

核島設備對於設備制造廠商來說是一個增量,三代機組主設備價值量較二代機組大幅增長,然而長周期設備由於招標提前於開工,新開工機組訂單部分已反映在設備企業的未結訂單中,未來年均招標機組數量將低於歷史峰值,此外更為重要的是核島主設備由於其技術含量很高,制造企業一般為東方電氣、上海電氣等龍頭廠商,這些企業的核電業務占比不足10%,核電設備的複蘇對其拉動不明顯。

短周期輔助類設備在核電站開工後招標,設備企業新增訂單將逐漸恢複,耗材需求也穩步增長,然而需要註意的是,雖然我國核電技術路線仍有爭議,但從時間上考慮,華龍一號示範項目仍未開工,並不具備大規模建造的可行性。而首臺AP1000機組將於15年上半年投運,預計未來五年新增機組中AP1000占比將高於50%,由於AP1000采用了非能動安全系統,大幅減少了泵閥、管道電纜等輔助設備,使核電短周期設備企業業績有低於預期的風險。

自上而下分析來看,核電建造,常規島設備,核島長周期設備、短周期設備企業的整體板塊性投資機會均不明顯,但不排除在進口替代過程中,部分核電業務占比較高的企業通過更有競爭力的價格及多產品線擴張獲得快速發展的機會,而這需要進一步通過自下而上的分析仔細辨別。

3、 電站運營

核電站運營商處於核電產業鏈的核心位置,目前我國核電在運裝機容量約18GW,根據測算,09年附近開工的大量在建機組即將進入投產高峰,未來三年裝機複合增長率將高達35%,隨後在經歷兩年投產低谷後於2020年再度迎來投產高峰,同時由於稅收優惠及暫時不用繳納乏燃料基金,核電機組在投運初期盈利能力很強,核電運營商未來幾年將迎來快速發展。但需要註意的是首批引進機組如三門AP1000,臺山EPR受到技術服務費用高、設備國產化率低、首次建造工期長導致投資超預期等因素影響,核電成本相對於火電的競爭優勢有所減弱,而政策上允許采用技術改進或升級、創新或國產關鍵設備的首批核電機組上網電價可高於核電標桿電價每千瓦時0.43元,但不得高於當地燃煤機組標桿上網電價,因此需要密切關註運營商爭取到的最終上網電價。

從競爭狀況來看,核電站對安全運行具有特殊要求,設計建造具有技術難度高,資金成本大、人才稀缺且流動受限等特點,市場進入壁壘很高,目前國內僅有中廣核、中核及中電投獲得授權擁有商業核電站控股權,國核未來可能與中電投進行整合,此外引入民間資本預計將以參股的方式進行,因此目前中廣核與中核控股裝機占比超過90%的雙寡頭競爭格局將長期保持。

因此在核電審批重啟,在建項目逐步投產的大背景下,核電運營商將是受益最為確定的板塊,同時核電站盈利能力強,行業競爭格局穩定的特性將使核電運營商可能具備良好的投資價值,為此我將單獨撰文分析。

----------------------------------------

以上內容倍霖山投資管理有限公司版權所有,未經許可,不得拷貝。

截至2014年12月11日,已有6522名用戶訂閱倍霖山觀察。歡迎關註並推薦倍霖山觀察公共微信

方法1:點擊右上角的按鈕,選擇“查看公眾賬號”,點擊關註

方法2:在添加朋友中搜索montpelerinasset

PermaLink: https://articles.zkiz.com/?id=123418

重磅:中廣核電力——快速成長中的大象 2014-12-24 俞興 杉再起-倍霖山

來源: http://xueqiu.com/6525233368/34436660公司概況中廣核電力起源於1979年開始的大亞灣核電站籌建工作,大亞灣於1987年開工建設,1994年投入商業運營,使用從法國引進的M310技術,成為我國首臺投入商業運營的百萬千瓦核電機組,為公司積累了核電項目的技術、工程、運營管理經驗,之後嶺澳核電站於1995年開工建設,2002年投入運營,至此公司度過了早期創建階段。

進入21世紀,我國經濟快速發展,公司依托廣東省地區巨大的用電需求,於2004年開工建設嶺東核電站,2010年投入商業運營,這是我國第一座自主設計、制造、建設及運營的百萬千瓦核電站,形成了我國運用最廣泛、具有自主知識產權的二代加CPR1000技術,同時單位千瓦造價大幅降低,經濟效應顯著,開啟了批量化建設的快速發展階段,隨後紅沿河、寧德、陽江、臺山核電相繼開工建設,並將在未來三年迎來密集投產期。公司13年收入約173億,歸屬母公司股東利潤約42億。

為籌備本次IPO,中廣核電力於14年3月重組成立,中廣核集團向公司註入大部分核電資產以獲得發行前85.1%的股份,此外廣東國資背景的恒健投資和中核集團分別以現金出資獲得公司10%和4.9%的股份,本次發行後,假如超額配股權未獲行使,中廣核集團將持有公司66.38%的股權。

發行前公司構架圖

行業概況上一篇行業報告從行業整體層面探討了核電發展的必要性和經濟性,在這一部分我們主要探討全國不同地區的核電發展前景。

我們同樣從量價兩個方面來分析,首先考察的是不同地區核電發展容量的問題。

由上表可知,2012年全國各省電力需求排名前五的省份依次是廣東、江蘇、山東、浙江、河北。這些省份均位於在人口稠密,經濟發達的珠三角、長三角和環渤海地區,核電大容量穩定輸出的發電特性需要有較大的電力需求,因此這些地區擁有較好的核電發展基礎,此外由於環境壓力較大,火電新建機組基本停止審批,電力供需缺口主要從資源豐富,電力有富余的其他地區跨省輸入,因此在本地新建核電也是一個滿足多方利益訴求的可行選擇。

較大的電力需求反映了當地核電發展的基礎,而較大的供需缺口則反映了核電發展的緊迫性,從上表可知,供需差額排名前五的省區依次是廣東、河北、江蘇、山東、北京,可以看到,這些經濟較發達的地區由於電力需求大,資源少,本地電力供不應求,需要從外部輸入,因此我國東部沿海省份核電發展基礎較好,緊迫性較高,部分中西部資源富裕,電力外送的省份並沒有發展核電的緊迫性。

考察完量再來看價,一個地區有發展核電的基礎並不代表在這個地區核電就能有好的發展,另一個必要條件是在市場競爭的環境下,核電企業必須擁有較好的競爭優勢和盈利能力。

一直以來核電上網電價定價機制為個別定價,采用成本加成原則,電站的發電成本越高,上網電價也就越高,這樣做的弊端在於為了獲得更高的電價和利潤,電站以增加投資,延長工期等方式使得電站成本擡高,最終成本由社會共同承擔。

為此國家決定引入市場競爭機制,改變核電上網電價定價機制。13年6月,國家發改委發布了《關於完善核電上網電價機制有關問題的通知》,通知要點如下:

1、新建核電全國標桿上網電價為每千瓦時0.43元。

2、當地燃煤機組標桿上網電價(含脫硫、脫硝加價)低於每千瓦時0.43元,新建核電機組執行當地燃煤機組標桿上網電價。

3、核電機組所在地燃煤機組標桿上網電價高於每千瓦時0.43元的地區,承擔核電技術引進、自主創新、重大專項設備國產化任務的首臺或首批核電機組或示範工程,其上網電價可在全國核電標桿電價基礎上適當提高,具體由省級價格主管部門提出方案報我委核批。

4、核電全國標桿上網電價適時調整。

5、上述政策適用於2013年1月1日後投產的核電機組。之前投產機組上網電價仍按原規定執行。

《通知》規定了全國核電標桿上網電價,實際上網電價取核電標桿電價和當地火電上網電價的較低值,通過市場化手段來引導核電企業理性投資,合理布局,降低成本。

此外新老劃斷的方式使13年後新投產機組0.43元每千瓦時的標桿上網電價高於原有機組電價,這一標準考慮了三代機組投資規模增加,通脹等因素導致的成本增加,在不提高原有機組上網電價的基礎上使新投產核電機組也有合理的投資收益率。

最後由於首批三代機組安全性提高、施工周期長、設備國產化率低,發電成本大幅上升,通知規定這些機組上網電價可高於0.43元但低於當地燃煤機組,這也給予了三代機組一定的緩沖地帶。

《通知》對核電發展的影響是巨大的,它理順了核電定價機制,通過引入市場化手段來降低核電成本,促進行業長期健康發展。不過由於核電的特殊性,在市場化的競爭機制外,國家層面的統籌布局和各方力量博弈也是各地區發展核電的重要影響因素。

下面結合公司核電項目所在地以廣東和遼寧兩個省份為例從量價兩方面來分析我國不同地區的核電發展前景。

14年9月降價後各省區燃煤機組脫硫脫硝除塵標桿電價

廣東作為全國排名第一的人口和經濟大省,GDP和用電需求總量略低於全國的10%,12年電力供需缺口超過1000億度,核電發展具備很好的基礎。截止14年底,廣東省核電在運裝機規模達720萬千瓦,占全國裝機總量的40%,核電發電量為540億千瓦時,約占廣東用電需求的10%,未來幾年陽江和臺山核電將陸續投產,廣東核電裝機總量將繼續提高,根據測算,到2020年左右,廣東核電發電量將增加至1200億千瓦時,占用電總需求的比例將提升至18%,然而核電大發展仍難以滿足廣東省的用電增長,供需缺口繼續擴大,需要增加其他電力來源和外部電力輸入,因此廣東核電發展處於合理區間。

更為重要的是,廣東電力需求大,同時遠離煤炭產地,煤電成本高,當地燃煤機組標桿上網電價高達0.502元/千瓦時,位於全國最高,而從外購電成本來看,雲南、貴州向廣東送電價格為每千瓦時0.386元,至廣東的落地電價為每千瓦時0.502元。而《通知》規定新建核電上網電價為0.43元,顯著低於本地煤電和外購電的0.502元,具備很強的競爭優勢,此外0.43元的核電上網標桿電價距離0.502元的當地煤電上網電價有很大距離,這為臺山EPR首批三代機組爭取更高上網電價帶來了有利條件,因此廣東也成為最適合發展三代核電的地區。

廣東作為國內經濟總量、用電總量、電力缺口最大的省份,具備大力發展核電的基礎,同時核電相對煤電和外購電具備顯著的低成本競爭優勢,較大的價差也為首批三代機組爭取更高上網電價預留了空間。因此從量價兩方面考量,廣東是全國發展核電最為有利的地區,在這一大背景下,中廣核依托區位優勢,通過更高效的項目建設和更專業化的運營管理,成長為國內最大,盈利能力最強的核電運營商也就不足為奇了。

遼寧作為傳統工業強省,第二產業發達,用電總量處於全國較高水平,同時電力供需缺口較大,14年紅沿河1,2號機組投產後,核電發電量占遼寧發電量的比例約為8%,15年紅沿河3,4號機組投產後,核電占比將達15%,由於新建項目延遲開工,後續核電占比將逐步下降,電力供需缺口繼續擴大,因此遼寧也具備較好的核電發展基礎。

然而從上網電價的角度來看,內蒙古地區資源豐富,發電總量位居全國第四,但電力需求不能與之匹配,成為我國電力輸出量最大的省份。遼寧距離內蒙古較近,外購電成本低,呼遼直流工程呼倫貝爾、伊敏三期、鄂溫克電廠的上網電價僅為0.300元,至遼寧的落地電價僅為0.3781元,同時遼寧本地煤電上網電價為0.4044元,而紅沿河1,2號機組截止14年6月底的上網電價為0.4142元,故從成本角度來看,遼寧省最具競爭優勢的是來自內蒙古地區的外購電,其次是本地燃煤機組,最後才是核電,因此雖然核電在遼寧省具備較好的發展基礎,但其競爭優勢和盈利能力並不強。

綜上所述,我國核電從總體上看具備很好的發展前景,細分到具體省份,東部沿海地區人口密集,經濟發達,用電需求大,同時遠離資源產地,環保壓力大,煤電發展受限,電力供需缺口較大,東部沿海省份具備較好的核電發展基礎。同時南部沿海地區距離北部資源產地遠,本地煤電成本高,遠程外購電成本也較高,核電因此具有了良好的成本競爭優勢,也具有了更好的盈利能力和發展前景。

裝機情況公司目前運營管理11臺核電機組,總裝機容量達11624兆瓦,占全國總裝機容量的64.1%,權益裝機容量達7888兆瓦,占全國總裝機容量的43.5%,與中核形成核電項目運營雙寡頭產業格局,不考慮集團旗下的臺山與防城港項目,公司還管理了九臺核電在建機組,裝機容量達9846兆瓦,並將於未來三年進入投產高峰,推動在運裝機總量快速增長。

由上表可知,紅沿河、寧德、陽江、臺山核電於09-11年進入開工高峰,根據五年左右的建設周期,公司將於14-17年迎來投產高峰,不考慮可能收購的防城港項目,公司17年均權益裝機將達到13140MW,以14年均權益裝機7480MW為基數,未來三年裝機複合增長率約為20%,而包含防城港核電的裝機複合增長率將高達24.5%。

受2011年福島事故影響,12-14年開工機組數量大幅減少,據此推算公司18,19年僅有陽江基地5,6號機組投產,裝機增速降至約5%,隨著核電審批重啟,預計全國未來五年年均開工量在8臺左右,同時行業雙寡頭競爭格局穩定,公司2020年後裝機增速將回升至15%左右,因此權益裝機的快速上升將成為公司收入增長的主要推動力。

盈利分析核電具有初期投資規模大,財務杠桿高,利用小時數穩定,固定成本高,燃料等變動成本低等特點,度電成本對核電站單位造價十分敏感,度電利潤由成本和上網電價決定,因此下面在分析不同機組盈利狀況時重點考察單位造價和上網電價兩個影響因素。

大亞灣基地

目前在運的大亞灣、嶺澳、嶺東六臺百萬千瓦機組均位於廣東大亞灣核電基地,大亞灣與嶺澳四臺機組均采用法國M310技術,大亞灣於1994年開始商業運行,嶺澳於2002年開始商業運行,由於運行時間較長,項目貸款多已償還,財務費用較低,不過稅費等優惠政策也已基本到期,估算度電利潤約在0.1元左右。

2010年投運的嶺東核電采用中廣核經過消化、引進、吸收、改進等多項措施所形成具有自主知識產權的二代加CPR1000技術,單位千瓦造價大幅降至1.3萬元以下,結合上一篇行業報告中的盈利測算,機組度電利潤超過0.1元。

陽江基地

陽江核電站是中廣核在廣東地區的第二核電基地,規劃建設六臺百萬千瓦壓水堆機組,1-4號采用CPR1000技術,5-6號采用經過31項技術改進,在CPR1000技術基礎上形成的滿足三代機組要求的ACPR1000技術,1號機組已於今年3月投入運營,2-6號機組將於15-19年陸續投運。

CPR1000技術成熟,設備國產化率高,項目施工經驗豐富,陽江基地單位千瓦造價僅約1.2萬元,上網電價為0.43元,度電成本約0.29元,度電利潤超過0.12元。因此陽江基地具有裝機容量大,造價成本低,上網電價高等特點,建成後將成為我國相對當地火電競爭優勢最顯著,盈利能力最強的核電站。

臺山核電

臺山核電站位於廣東境內,在建2臺175萬千瓦的EPR三代機組。EPR技術采用加法,通過增加安全系統來提高核電站的安全性,這也導致更多的安全系統支出,因此需要建設更大的單機容量來發揮機組的規模效應。

法國、芬蘭的首批EPR核電機組建造周期和投資規模大超預期,臺山核電站也因為設計施工難度大,設備國產化率低,建造周期長等因素使得單位千瓦造價超過2萬元,預計臺山兩臺在建機組將於16年投產,根據測算度電成本將超過0.34元,度電利潤若想維持0.1元,則最終核定的上網電價需要達到0.47元,廣東燃煤機組上網電價高達0.502元,上網電價有爭取的條件,不過由於投資成本大幅提高,該項目ROE相比二代機組顯著降低,由於該機組盈利能力對上網電價十分敏感,後續需要密切關註這一不確定性因素。

截止14年6月底,臺山核電總資產約620億,所有者權益約210億,考慮到下半年可能仍有進一步的股權資本開支,公司運用IPO獲得的97億元收購臺山核電41%的股權定價基本合理。

寧德核電

寧德核電位於福建境內,基金寧核持有其46%的股權,公司所占權益股權比例為32.29%,是公司的合營企業,目前已投產2臺百萬千瓦機組,另有2臺在建機組於15,16年投產,采用CPR1000技術。福建省內煤電上網電價為0.4379元,寧德核電上網電價為0.43元,根據估算該電站度電成本在0.3元以下,度電利潤在0.1元以上,因此該電站盈利能力較強,不過該機組在福建的上網電價與煤電接近,成本優勢不明顯。

紅沿河核電

紅沿河核電位於遼寧境內,中廣核核投持有其45%的股權,公司所占權益股權比例為38.14%,是公司的聯營企業,目前已投產2臺百萬千瓦機組,另有2臺在建機組於15年投產,采用CPR1000技術。遼寧省內煤電上網電價為0.4044元,截止今年6月紅沿河核電上網電價為0.4142元,根據估算該電站度電成本在0.3元以下,度電利潤在0.1元左右,因此該電站盈利能力不錯,不過該機組在遼寧相比外購電和本地煤電並不具備成本優勢。

防城港核電

防城港核電位於廣西境內,中廣核集團持有其61%的股權,目前在建2臺CPR1000百萬千瓦機組,將於15,16年建成投產,廣西煤電上網電價高達0.4574元,防城港核電投產後上網電價將定在0.43元,因此防城港核電具有造價成本低,上網電價高,盈利能力強,競爭優勢顯著的特點。根據中廣核電力與集團簽訂的不競爭協議,在該等機組接近建成或準備投入商業運營後,中廣核電力享有優先受讓權。

前期核電項目

與中核集團前期項目均在中核電力內部不同,中廣核集團旗下如陸豐、鹹寧、蕪湖等眾多前期核電項目均不在上市公司內,2020年後的裝機增長需要通過不斷收購集團旗下的核電資產,而這些收購需要建立在時機得當,價格適中,上市公司具有相應現金收購能力的基礎上,因此這也在一定程度上增加了公司長期業績增長的不確定性。

現金流 核電投資規模巨大,在建機組需要在運機組提供現金流支持,新項目收購也需要較強的財務狀況,若上市公司現金流不佳,則可能需要增發股份,這會攤薄每股收益,因此需要分析公司後續的現金流情況。

由上表可知,公司2014年6月底約有78億元現金,在建機組數量高達9臺,收購臺山核電股權也將花費大筆現金,這也成為公司資本開支最大的一年,同時在運機組僅為11臺,經營活動產生的自由現金流難以支撐較大規模的資本開支,此時順利進行IPO募得大量資金保證了公司後續發展,在維持目前70%資產負債率的前提假設下,考慮各項現金收支後預計年底約有現金135億元。

隨後公司在建裝機進入投產高峰,自由現金流繼續增長,在建項目資本開支減少,現金逐漸有盈余,若15年能順利收購防城港項目,年底現金將有所減少,但仍在100億元以上。16年後公司的自由現金流將超過100億,在建項目繼續減少,權益資本開支不足30億,年底現金將超過150億,此時將產生大量現金盈余,如果未能收購集團旗下前期在建項目,將會降低財務杠桿和資金使用效率。

今年是公司現金狀況最為緊張的一年,此時順利推進IPO使公司獲得了發展急需資金,2015年現金收支基本平衡,2016年開始將產生大量的現金盈余,因此若在建項目順利推進,公司後續基本沒有再融資需求。

關註要點公司重組後眾多核電前期項目均保留在集團旗下,擴大核電裝機規模需要不斷收購集團旗下資產,收購的時間、價格需要關註;

核電站盈利能力對建造周期十分敏感,需要關註各個在建機組,特別是臺山EPR機組建設情況;

臺山核電項目屬於首批引進升級的三代機組,建造成本高,需要關註臺山核電爭取到的上網電價。

總體評價從行業層面來看,核電在我國具有良好的發展前景,從具體地區來看,東部沿海省份經濟發達,用電量高,電力供需缺口大,具備較好的核電發展基礎,同時南部沿海地區距離北部資源產地遠,本地煤電成本高,遠程外購電成本也較高,核電因此具有了良好的成本競爭優勢,也具有了更好的盈利能力和發展前景。

中廣核起源於大亞灣核電站,充分發揮了廣東省的區位優勢,由於沒有核燃料循環牌照,公司向專業的核電項目設計、建造、運營方向發展,也因此形成了更高效的項目建設和運營管理能力,逐步成長為國內規模最大,盈利能力最強的核電運營商。

裝機容量方面,公司未來三年將進入投產高峰,年均權益裝機增速達到20%,若將防城港項目考慮在內,複合增速將高達24.5%,成為推動收入增長的主要動力。盈利能力方面,大亞灣基地六臺百萬千瓦機組盈利能力較強,13年起新投產的核電機組將執行0.43元的標桿電價,這將使陽江基地成為我國競爭優勢最顯著,盈利能力最強的核電站,此外寧德與紅沿河核電盈利能力也不錯,臺山核電屬於首批EPR機組,廣東的區位優勢使其具備爭取高電價的有利條件。現金流方面,2014年是公司現金最為緊張的一年,順利推進IPO使公司獲得了發展急需資金,2015年現金收支基本平衡,2016年開始將產生大量現金盈余,後續基本沒有再融資需求。

總體來看,核電行業發展空間廣闊,競爭格局穩定,公司管理效率高,權益裝機持續增長,新投產機組盈利能力強,自由現金流能支撐業務發展,未來三年量增價穩推動業績快速增長,隨後增速下臺階,進入穩定增長階段。

(由於商業保密和合規原因,盈利預測等不予發布)

------------------------------------------

以上內容倍霖山投資管理有限公司版權所有,未經許可,不得拷貝。

截至2014年12月23日,已有6860名用戶訂閱倍霖山觀察。歡迎關註並推薦倍霖山觀察公共微信

方法1:點擊右上角的按鈕,選擇“查看公眾賬號”,點擊關註

方法2:在添加朋友中搜索montpelerinasset

PermaLink: https://articles.zkiz.com/?id=125043

铀矿研究之Paladin 2015-02-16Roger 杉再起-倍霖山

http://xueqiu.com/6525233368/36714825公司简介

Paladin能源的前身是德企铀矿山开采公司Uranerbergbau在澳大利亚的分公司Uranerz,成立于1970年。在1994年Uranerz决定关闭在澳洲的业务,于是Paladin的现任董事John Borshoff(在1976年-1991年间工作于Uranerz,1986-1991年为Uranerz的CEO)收购了Uranerz Australia的业务并成立Paladin能源。

Paladin主营业务为铀矿开采和全球铀矿数据库整合。2014财政年(ended 2014-6-30)公司收入3.3亿美元,毛利-6500万美元,净利润-3.89亿美元,总体财政状况糟糕,不过较2013年财政年净利润-4.7亿有所缓解。

·公司结构

铀矿开采部门

Paladin在全球拥有8座矿床,最大的为纳米比亚的Langer Heinrich,为世界第八大铀矿床,不过2014年迫于财政压力,以1.9亿美元的低价出售25%的股权给中核集团(若按Langer Heinrich探明和推测的资源量158.8Mlb U3O8,$35/lb计算,25%铀矿价值13.9亿美元,刨去开采勘测费用,价值也至少在4亿美元上下)。

标准

Langer Heinrich*

Kayelekera*

Manyingee

Project**

Oobagooma

Project

Valhalla&Skai Deposit*

Bigrlyi

Deposit*

Angela

Deposit

Aurora Project

权益比

75%

100%

100%

100%

91%

41.71%

100%

100%

位置

纳米比亚

马拉维

西澳

西澳

澳洲 昆士兰

澳洲 北领地

澳洲 北领地

加拿大

矿床类型

钙质结砾岩型

砂岩型

砂岩型

砂岩型

交代型

砂岩型

砂岩型

交代型

探明和控制资源量U3O8

136.2Mlb

23.9Mlb

15.7Mlb

预计15Mlb

93.7Mlb

14.1Mlb

100.8Mlb

推测资源量

22.6Mlb

7.4Mlb

10.2Mlb

22Mlb

7.1Mlb

30.8Mlb

39.8Mlb

采矿方法

常规露天开采

常规露天开采

原地浸取

原地浸取

露天/地下

露天/地下

露天/地下

露天/地下

项目进度

三期规划,项目寿命超过20年,随铀矿价格而扩张

因价格因素,目前关闭整修

运行3年,重新开始可行性研究

封存3年,需确定资源量,重新评估

随市场而决定是否开启

随市场而决定是否开启

随市场而决定是否开启

开展可行性研究

Paladin的Kayelekera铀矿由于财政压力,在2014年停止运营,公司预计在铀矿价格涨到$ 75/lb时才会重新运行。其他6个小铀矿,也因为Paladin常年亏损,现金流不足,暂时无力进行下一步动作。

2014年财政年,Paladin铀矿产量近800万磅,销量866万磅,销售均价在$37.9/lb,较去年下跌23%。可以说以Paladin为首的澳洲公司在近几年的销售策略上明显不如Cameco等巨头(2014年Cameco销售均价为$ 50/lb左右,这得益于Cameco准确把握市场走势,调整长期合同-短期合同仓位来应对不稳定的铀矿价格,而Paladin注重于短期合同,在铀矿价格下跌的大趋势下,收入的降低也在所难免。

铀矿数据库

在Paladin成立之初,就从Uranerz购入了铀矿的数据库,并自我完善。目前,数据库整合了业界30年的研究和开采数据(地球化学勘察、土壤评价、钻孔数据、测井数据,机载勘察数据等),在非洲和澳洲地区有非常详细的数据,为公司宝贵的无形资产。现阶段Paladin并未出售或出租数据库资料,仅供已公司使用。

Summit Resources Limited

Paladin于2007年投资了铀矿勘探公司Summit Resources Limited,收购总值是10.7亿元,股东以1.67 Summit股换取1股Paladin股,价值相当于每股6.22元。不过由于近年来铀矿行业整体不景气,Summit (SMM.AX)股价已跌至0.22AUD,市值4800万澳元,Paladin所占股份价值3940万澳元。

Deep Yellow Limited

Paladin于2012年投资了Deep Yellow Limited(DYL.AX)19.3%的股份,当时DYL股价0.12AUD,市值约1.34亿澳元,Paladin占股市值2594万澳元。目前DYL股价跌至0.014AUD,市值2660万澳元,Paladin部分(18.67%)占股市值497万澳元

2014年Paladin的重大事项

1. Paladin出售旗下资产Langer Heinrich25%股份给中核集团,收入1.9亿美金,折约2.09亿澳元

2. Paladin计划募资2.05亿澳元来解决面临的债务问题。其中高盛集团中国合伙人方风雷创立的厚朴投资,以每股0.42AUD的价格(目前股价0.37AUD),总值6100万澳元持有Paladin至少15%的股份,在监管部门批准的情况下,厚朴投资可增持至19.9%,厚朴投资张文东入驻Paladin董事会(厚朴投资曾投资过蒙古铁矿,永辉煤炭,美国页岩油等,之前最显赫的交易是抄底蒙牛3年后卖给爱式晨曦赚取3.7亿港元的价差,年化6%)。此外Paladin还会向现有股东提供按比例授权新股发行,从而以每股26分的价格募资1.44亿澳元,贴现幅度23%。

3. 15年11月4日,Paladin将有3亿美元可转债到期(票面利率3.625%,潜在有效利率7.47%)(转换$5.47/股)

4. 17年4月30日,Paladin将有2.74亿美元可转债到期(票面利率6%,潜在有效利率10.68%)(转换$ 2.109/股)

5. 公司称2015年将采取更多措施为营运资本提供现金缓冲(裁员,削减开采、研究、维护费用),使其在2016年6月之前都有充足的资金

6. Malawi矿山Kayelekera关闭,约占Paladin 30%,世界2%的产能

·未来盈利分析

公司预计2015年产铀矿540-580万磅,按公司的产销比,预计销售量在590-640万磅之间,同比下滑26%-32%,主要因为矿山Kayelekera的关闭。若按$40/lb的价格计算,Paladin的收入为2.36亿-2.56亿美元,同比下降22%-28%;毛利方面,按Paladin削减销售成本到占总营收80%计算,在3500万美元3800万美元之间;净利在-4800万至-5300万美元之间(乐观分析)。

若铀矿价格价格持续走低,Paladin将很难盈利,持续亏损导致经营性现金流不足从而导致没有足够的自由现金流。暂时关闭的Kayelekera矿床公司预计铀矿价格涨幅到$ 75/lb左右才会盈利,而短期来看,3年内铀矿价格很难到达这个区间,而除了Kayelekera外的几个矿床都需要大量投入来勘测(可行性研究+钻孔探矿),也就是说近年来Paladin只能通过Langer Heinrich单矿床来产出铀矿,产量销量较2015年前都不会提高,收入相当有限。

公司在2013年后开始大量裁员,削减勘探成本、三费等来削减开支,这也在一定程度上延缓了项目进行,在未来铀矿需求提高的情况下,供给无法及时跟上,而可行性研究需要3年,钻孔探矿需要2年,因此Paladin很可能错过未来可能出现的需求增长黄金期。

·Paladin估值

市净率估值

市值

估值

PB来看,Paladin近年来由于经验策略失误,公司营收受铀矿价格波动较大,每股净资产持续下跌,2015年,2016年分别给予20%,30%下跌预期,PB给到1和1.2,那么未来2年Paladin的股价将会在0.3-0.32之间,市值在3.9亿-4.1亿澳元之间。

厚朴投资估值

厚朴投资6100万澳元持有Paladin15%的股份,如此计算,厚朴给予Paladin的估值在4.07亿左右,若加之10%-20%的溢价,Paladin市值在4.48亿澳元-4.88亿澳元之间,价格在0.37澳元左右(溢价0.41澳元-0.44澳元)

Paladin的几大资产估值

Paladin出售旗下资产Langer Heinrich25%股份给中核集团,折约2.09亿澳元,若按此计算,Langer Heinrich剩余价值在6.27亿澳元左右;Kayelekera在1.23亿澳元左右;Manyingee在1.02亿澳元左右;Oobagooma在0.59亿澳元左右;Valhalla &Skai在4.57亿澳元左右;Bigrlyi在0.84亿澳元左右;Angela在1.21亿澳元左右;Aurora在5.55亿澳元左右。7大矿床合计价值在20.05亿澳元左右(乐观估计)

铀矿数据库估价在2000万澳元上下;Summit Resources Limited按市值计算在4000万澳元左右;Deep Yellow Limited按市值计算在500万澳元左右。

Paladin的几大重要资产合计总值在20.7亿澳元左右,Paladin负债在11亿美元,合13.2亿澳元;那么Paladin的公允价值在7.5亿澳元左右

·总体评价

Paladin占据市场5%左右的产能,贵为世界第八大铀矿供应商,不过因为市场策略失误,过高地预估了未来铀矿价格的走势,风险管控不足,导致因铀矿价格从2011年峰值下跌而产生的连带效应,即毛利不断下降,加之公司过高的营业成本和各种费用也使其净利润雪上加霜,常年处于亏损状况。近年来公司不断融资试图补足缺口,然而铀矿价格持续低迷,公司大量开展项目并未产生盈利,却背负了巨额的债务及利息压力,对公司的业绩产生了滚雪球的效应,每况愈下。2014年公司迫于财政压力廉价出售资产、股份进行融资,无疑使公司未来的预期更加暗淡。

之前铀矿供需分析的文章中提到,2019年前铀矿价格很难有飞跃性的上涨,也就是说Paladin未来几年很难翻身,反而可能承担更大的债务压力,股价将继续保持在0.5澳元之下。

2014年Paladin吸收了包括厚朴投资在内的不少中国投资、投机者,笔者认为这也许是Paladin被收购、转让的前幕,包括力拓、必和必拓、Cameco在内的大型铀矿公司也曾对Paladin产生兴趣,所以我们认为被收购很可能是Paladin最好的出路,收购事件也会是其股价提升最好催化剂。

PermaLink: https://articles.zkiz.com/?id=132627

中廣核礦業(1164.HK) 2015-02-25Roger 杉再起-倍霖山

http://xueqiu.com/6525233368/36934377·公司簡介

中廣核礦業(01164.HK)是中廣核集團核燃料部門中廣核鈾業發展有限公司旗下的子公司,主要從事天然鈾貿易、藥品食品銷售和物業投資。公司於2011年8月18日與維奧集團在香港正式進行了項目交割儀式,借殼維奧集團在香港完成上市,2012年1月3日正式完成更名,公司以新英文股份簡稱「CGN MINING」及新中文股份簡稱「中廣核礦業」進行買賣。

2012年公司收入12.32億港元,其中天然鈾貿易部門收入11.67億港元,佔比94.72%;2013年公司收入7.97億港元,同比下降35.31%,其中天然鈾貿易部門收入7.43億港元,同比下降36.33%,佔比達93.22%。業績的下降主要因為鈾礦價格的下跌。

公司上游為Cameco、Paladin、BHP等天然鈾供應商,下游為中廣核電力,目前主要供應集團內部的鈾礦需求,未來致力成為世界一流的天然鈾貿易商。

·公司結構

·公司重大事項

1. 約10.31億港元從主要股東中廣核鈾業發展有限公司手中收購北京中哈鈾資源投資有限公司100%股權從而間接持有哈薩克斯坦Semizbay-U Limited Liability partnership49%的股權(49%的總產量為600噸/年)

2. 未來將收縮或出售原維奧集團的藥品、食品業務(2012年藥品、食品收入5800萬港元,利潤-8200萬港元。物業出租收入700萬港元,利潤900萬港元;2013年藥品、食品收入4600萬港元,利潤-5800萬港元。物業出租收入760萬港元,利潤-1000萬港元),重心放在發展天然鈾貿易業務。

3. 於2013年10月15日,中廣核礦業(作為貸款方)與中國鈾業發展(作為借款方)訂立循環額度貸款合同(「新循環額度貸款合同」),據此,本公司將向中國鈾業發展提供金額不超過1.5億美元(約11.7億港元)的循環額度貸款(「新循環貸款」),期限由新循環額度貸款合同生效日期,即2013年12月9日起開始,至2014年11月15日結束。

·未來盈利分析

未來盈利分析的銷售量取自中廣核電力在2014年招股書中提及的預計未來年度需求測算。由於數據有限,不計入海外天然鈾貿易業務,及原維奧集團業務

經計算,因中廣核在2015年後有多座核電站建立,需求會大量增加,所以中廣核礦業的銷售量隨著中廣核電力的增加而增加,而隨著未來鈾礦價格的回升,中廣核礦業的收入也將隨之提高。淨利潤率方面,由於是集團內部交易,在不涉及海外業務的前提下,淨利潤率在1.5%-2%之間,平均1.77%。

·中廣核礦業估值

P/E

中廣核礦業在併入天然鈾業務後,PE在2012和2013年分別為153.8,126.6,平均PE 140.2。筆者認為天然鈾貿易業務不足以達到100倍以上的PE,預計未來每年PE遞減10%,逐漸進入合理範圍。

股價方面,由於2015年收入的大幅提升,從而促進每股收益的提升,股價也會隨之收益。

鈾礦資產公允價值

公司以10.31億港元購得Semizbay-U 49%的股份。

Semizbay-為哈薩克斯坦優質礦床,采儲量約為24,211噸鈾,資源量39,794噸鈾。以中核集團1.9億美元購入采儲量300,321噸鈾,資源量350154噸鈾的Langer Heinrich 25%股份為標底計算,Semizbay-U資產價值在16億港元上下,考慮到中廣核購買Langer Heinrich時為折價購入,則Semizbay-U的正常價值應在20億港元上下

·總體評價

中廣核礦業為中廣核集團旗下優質資產,目前市值僅為22億港元。考慮到在Semizbay-U之後,未來母公司中廣核鈾業發展可能注入更多礦床資源,包括目前持有的澳大利亞、納米比亞、烏茲別克斯坦的價值百億港元的多座礦床,這些優質資產的注入,再加上公司未來將會轉讓虧損的原維奧集團資產,這些都會使中廣核礦業的價值得到大幅度的提升。公司目前無負債,經營良好,可塑性極高。

未來10年中國核電站增速迅猛,天然鈾需求量也會大幅提高,這會直接帶給中廣核礦業收入的提升。並且資產雄厚的母公司中廣核集團趁著目前鈾價低迷,多家鈾生產商陷入財務危機,多處收購礦床資源,給中廣核礦業提供充分的供給,並削減得到鈾礦資源成本,從而促使毛利的上升。在坐擁充分供給的前提下,中廣核礦業未來也可發展海外鈾礦貿易業務,來提升收入及利潤。

總體來看,中廣核礦業未來的業績和增長是可以預期的,在沒有相應題材的情況下,股價預計會平穩上漲,但不會有太大的波動。國際貿易業務的發展和母公司注入的資產會成為中廣核礦業股價上升的催化劑,而核安全問題和供給過度會成為影響公司股價的主要因素。

PermaLink: https://articles.zkiz.com/?id=133137

中国粮油控股(00606HK):期待涅槃 2015-04-23 朱昉晨 杉再起-倍霖山

http://xueqiu.com/6525233368/42350014公司简介

中国粮油控股有限公司是中粮集团成员企业,致力于成为农产品加工行业、生物质能源和生物化工产业的领导者,成为中国快速增长的食品行业的一站式原料提供商。公司从事油籽、生化及生物燃料、大米、小麦及啤酒原料的加工及销售业务,主要产品为植物油、燃料乙醇、淀粉、甜味剂、大米、面粉、面条和面包、啤酒麦芽及动物饲料等。

业务分析

油籽加工业务

中粮是国内最大的植物油和油籽粕生产商,主要品牌为福掌柜、四海、喜盈盈、谷花。2013年中粮销售植物油358.8万吨(+23.9%),油籽粕540万吨(-14.2%),实现收入575亿港元。

随着城镇化的推进,将继续支撑居民对蛋白的终端需求,在禽类规模化繁殖的前提下,油籽粕有望迎来较大需求增长。而随着国家食品安全监管日益成熟,中粮的高品质产品有望引来溢价,故此公司看好未来油籽加工业务的发展。

上游来看,大豆进口数量近年来呈现高速增长态势,对应着中粮下游产品植物油销售数量的增长;而对比大豆原材料价格和豆油、花生油价格发现,花生油价格相对比较平稳,而豆油却持续走低,然而大豆价格在2013-2014年间并无出现线性下跌的走势,作为中下游的中粮势必在油籽加工业务方面毛利率下降明显,2010年中粮公布年报显示油籽加工业务毛利率为1.7%,此后并未披露该业务毛利率,我们估计该业务目前毛利率会在0.8%-1%左右。2014年公司错误预判大豆走势,在年初高价进口了大量大豆,然而下游豆油价格持续走低,且期货套保系统并没有对冲风险,所以引起了净利润7.75亿港元的亏损。

生化及生物燃料业务

2013年中粮生化业务收入89.65亿港元,同比增长2.7%。玉米淀粉销量145.5万吨(-9.3%),甜味剂销量57.8万吨(+64.9%),不过玉米淀粉需求没有明显增长,故此价格依旧低迷。甜味剂受蔗糖价格下跌影响,价格一路走弱。

生物燃料业务收入65.491亿港元,其实燃料乙醇销量41.7万吨(+13.3%),无水乙醇和食用酒精销量18.3万吨。

随着汽车保有量迅速增长(截至2014年底,我国机动车保有量达2.64亿辆,其中汽车1.54亿辆;机动车驾驶人突破3亿人,其中汽车驾驶人超过2.46亿人),特别是新能源汽车的爆发性增长,燃料乙醇将迎来需求加速,公司看好未来燃料乙醇业务的盈利能力。

玉米淀粉方面,上游的玉米产量增速明显,超过消费量,将压制上游玉米价格;而从卓创农产品价格指数方面可以看出玉米淀粉自2015年起上升明显,使得玉米加工的中粮能两头收益,提升毛利水平。甜味剂方面,上游的白砂糖和下游的甜味剂价格都有所回升,涨幅类似,能保持原毛利水平。燃料乙醇方面,虽然公司看好新能源车爆发增长带动燃料乙醇需求,不过目前以燃料乙醇作为汽车燃料并不是我国市场主流,故此燃料乙醇的未来需求增长存在不确定性。该业务总毛利水平预计维持在10%以上。

大米加工及贸易业务

中粮是中国最大的大米供应商,出口商及进口商,旗下有福临门、五湖、金盈等品牌。2013年中粮大米业务收入77.449亿港元(-12.7%),内销108.1万吨(-29.3%),外销28.9万吨。值得一提的是,受惠于产品结构优化及工厂运营成熟,毛利率从6.2%上升至8.3%。

中粮大米占据市场份额5%左右,虽处于行业领先地位,但远未形成控制力。公司计划丰富销售渠道,进一步加大市场份额。同时公司希望通过高端品牌“福临门”来提升业务业绩

大米方面,早籼稻价格上升明显,而小包装大米和粳米价格却没有相对程度的上升,所以预计中粮2015年在大米毛利率方面会有所下降,预计在8%左右。销量方面在2013年后国内大米消费量出现明显上升,故此2015年中粮在大米方面收入有望迎来一定程度的提升。

小麦加工业务

中粮是中国最大的小麦加工商,销售面粉、干面、面包等产品,旗下品牌为香雪和福临门。2013年得益于小麦价格上涨和需求增速,公司收入85.602亿港元(+45.7%),面粉销量177.1万吨(+36.7%),干面销售上升30.3%,面包销量上升16.9%。

小麦业务方面扩充产能,新建工厂是公司的工作重点。未来成本消耗与产品结构优化将得到改善,同时公司将发挥面粉与下游业务的资源共享优势,来巩固行业的领先地位。

小麦加工业务方面,小麦价格持续走低,而小包装面粉以及标准面粉价格创出历史新高,预计2015年中粮小麦加工业务方面毛利可达到12%-15%左右,销量方面近年来中粮销售渠道拓宽,2015年销量有望达到180-200万吨的水平。

啤酒原料业务

中粮是中国领先的啤酒原料供应商,主要从事麦芽生产与销售,内销与销往东南亚地区。2013年公司收入21.701亿港元,麦芽销量49.5万吨。公司通过发挥供应链优势,提升运营效率,有效降低生产成本,保持行业较高毛利率。

公司认为未来啤酒消费将向中、高端升级,对高品质麦芽的需求将使公司的业务如鱼得水。

啤酒原料方面下游的啤酒产量方面保持平稳,且公司预期的中、高端啤酒市场还未成熟,故此上游麦芽价格可能波动较小,该业务保持原毛利水平15%。

公司大事

2014-10

中粮集团联手厚朴基金、国际金融公司、淡马锡、渣打私募股权投资等财务投资人进行联合投资,收国际粮商荷兰尼德拉、来宝农业51%股权,中粮集团与跨国投资财团的投资比例为60%:40%,由中粮集团控股。两次并购完成后,中粮集团资产超过570亿美元,营收合计633亿美元,仓储能力1500万吨,年加工能力8400万吨,年港口中转能力4400万吨,年粮食经营量1.5亿吨。

荷兰尼德拉收购价格:约14亿美元

尼德拉1920年成立于荷兰鹿特丹,是全球知名的农产品及大宗商品贸易集团,年销售额超过170亿美元。目前尼德拉在18个主要进出口国家从事当地分销和国际贸易业务,产品销往全球60余个国家。其优势在于在南美粮源的掌控能力,和种子业务的核心技术

来宝农业收购价格:16.4亿美元

来宝农业是过去15年全球成长最快的粮食企业,从通过收购全球谷物贸易公司Andre&Co亚洲业务起家,已经逐步建立起具有纵向一体化、完整产业链的商业模式和覆盖阿根廷、巴西、乌拉圭、巴拉圭、中国、印尼、南非、乌克兰等40多个国家和地区的全球资产网络。过去几年,来宝农业通过集中新建和收购,在以南美、黑海为代表的粮源产地和以亚洲为代表的终端市场均布有油脂压榨厂和精炼厂,全球粮油加工能力有较强基础。来宝农业的大豆、糖、咖啡等产品在南美和全球市场有一定份额。2013年度,来宝农业经营量达到4500万吨,销售额超过150亿美元

2014-1

旗下蒙牛收购雅士利51%的股权,联合推动奶粉业务。31.75 亿港元增持现代牧业,扩大奶源储备。

2014-3

为配合国家“一路一带”经济战略的落实,2014年中粮在与柬埔寨(签订10万吨进口大米贸易备忘录)、泰国等周边国家政府合作项目中,发挥国家粮食进出口贸易主渠道作用,涉及大米贸易量100万吨,。两项贸易总金额超过六亿美金。

2013-12

中粮增资附属公司佳悦国际3.84亿港元(码头项目、仓储项目及蛋白饲料加工项目),增资中粮黄海4755万港元(大豆加工以及油脂深加工项目),增资中粮钦州6800万港元(主要生产“福临门”、“福掌柜”、“福之泉”、“香谷坊”等品牌食用油,“四海”牌豆粕、菜粕等粮油产品)

2013-3

华粮集团整体并入中粮集团。华粮集团的粮食收储、物流设施体系纳入中粮集团的整体战略布局中,与中粮集团的“全产业链”协同互补,从而不断地提升中粮集团的行业地位。

厚朴基金

2008年厚朴联合淡马锡出资3亿美金(厚朴1.5-2亿)通过买入香港龙铭投资控股公司的三年期可转债,成为一家蒙古铁矿石企业的实际控制人。

2009年携手中粮以每股17.6港元,总价61亿港元入股蒙牛(中粮70%,厚朴30%=18.3亿港元)20%的股权,2012年以22亿港元退出,3年赚的3.7亿港元

2009年以1.69港元/股,55.4亿港元接班苏格兰皇家银行手中中国银行32.4亿H股

2009年联合多家投资集团,以4.2港元/股拿下美国银行手中135.09亿股中国建设银行H股股份,总价高达73亿美元

2010年厚朴联合2家中资企业1.1亿美元购永晖焦煤20%的股权,2011年厚朴美元基金所持1.63亿股半年禁售期届满,按每股3.92元出售。套现6.38亿元,完成后,厚朴持股由9.277%降至4.977%,即约1.89亿股。

2010年投资美国德克萨斯州某页岩油企业,具体金额不详

2010年11亿美元投资美国天然气生产商、独立能源企业切萨皮克能源

2010年撮合中石油32亿美元收购阿根廷最大私人石油公司50%股权

2010年与淡马锡以2.47亿美元投资雨润食品(厚朴1.65亿美元)4.3%的股份

2011年参与小米第一轮融资

2014年以每股0.42AUD的价格总值6100万澳元持有Paladin至少15%的股份

2014年与挚信资本共同领投蘑菇街超过2亿美元

竞争对手

ABCD4大粮商,掌握全球80%农产品贸易

公司

2014年收入(亿美元)

2014年净利润(亿美元)

2014净利润率

Cargill 嘉吉

1349

18.7

1.39%

Archer Daniels Midland

812

22.48

2.77%

Bunge 邦吉

572

5.15

0.9%

Louis Dreyfus 路易达芙

647

6.5

1.0%

Archer Daniels Midland

ADM于1905年成立于美国,总部位于伊利诺伊州狄克多市,原生是Archer Daniels,通过不断地资本积累于1923年收购美国亚麻籽产物公司后更名为Archer Daniels Midland。此后一直在美国本地发展,至80年代已成为美国本地粮食巨头之一,1983年进军香港,1986年欧洲扩张,2000年正式进入中国,通过不断地收购,ADM现已成为美国最大的大豆压榨商(商场份额30%-35%);美国最大的湿玉米加工商(市场份额约50%);全球最大的谷物和油籽联合加工商;全球最大的乙醇生产商;美国最大的玉米原料添加剂生产商(市场份额60%);美国第二大面粉生产商(市场份额23%);美国第二大谷物储运商;美国第三大干玉米加工商(其子公司Krause Milling占市场份额10%);全球第五或第六大谷物出口商(市场份额9%)。ADM每年生产的面粉足够烹制160亿块面包,每年生产的豆粕足够喂养130亿只小鸡,是整个美国每年吃掉的烧鸡数量的两倍。

值得一提的是ADM对控制市场价格、商品套利和投机有着丰富的经验,早在1974年就通过控制大豆价格让美国政府损失1900万美元,1995年ADM操纵玉米糖精和赖氨酸市场,赚得数亿美元。ADM董事会副主席曾是巴菲特的儿子,因反垄断调查,引咎辞职。

ADM至今在超过140个国家拥有470多个粮食采购地点,280多个加工厂,40多所创新研发中心,2500艘驳船,27400节铁路车皮,600辆卡车,1300辆拖车和52艘远洋船舶。

总结ADM的发展战略,关键在于其“以农产品加工为核心的,兼具收储、物流、贸易的全产业链闭环”模式。ADM将自己定位于产业链的采购、存储、加工和销售环节,是农户和全球消费者之间的链接者。公司首先在加工环节建立核心能力,以收储、物流和贸易作支撑,最终建立起竞争优势和协同效应,达到对整条产业链的整体控制。

ADM在中国的布局主要集中在益海集团,该集团在国内直接控股的工厂和贸易公司已超过40家,另外还参股鲁花等多家国内著名粮油加工企业,该集团油籽年压榨量达1000万吨,油脂年精炼能力300万吨,分提能力达100万吨,出口豆粕占全国年出口总量的70%以上,是国内最大的油脂、油料加工企业集团之一(金龙鱼、鲤鱼、胡姬花)。 Bunge

邦吉集团是 1818 年成立于荷兰阿姆斯特丹的农业和食品企业,公司业务涵盖化肥、农业、食品业、糖业和生物能源 4 个方面。目前公司是巴西最大的谷物出口商,美国第二大大豆产品出口商、第三大粮食出口商、第三大大豆加工商、最大油料作物加工商。除了粮食加工与出口,邦吉还将营业范围扩展到了纺织、化肥、油漆以及银行等行业,工厂和业务遍及巴西、美国。

邦吉起家于20世纪70年代,首先公司将总部从荷兰迁至更接近欧洲中心的比利时,逐渐掌握欧洲市场的话语权;接着随着荷兰的殖民地越发扩大,公司将总部迁移至世界大豆主产地巴西,完成对巴西市场农业的垄断。1918年之后公司进入美国市场,逐渐掌握市场份额,并于1999年再次迁移总部至美国约怀特普莱恩市,2001年在美国完成上市。2000年和ADM一起进入中国市场。

值得一提的是,邦吉在南美的话语权非常强大,1946年阿根廷总统胡安·裴隆试图去压制邦吉及其它一些国内粮油的垄断,并成立了贸易促进会,然而1955年以邦吉为首的巨头控制选举权,将胡安·裴隆赶下台,解散了贸易促进会。1973年,裴隆重返治政舞台,为达到目的,他又着手成立了国家谷物委员会,委员会还没正式成立,又被邦吉赶下台。裴隆的妻子艾薇塔在裴隆去世后,不故多方反对,成立了国家谷物委员会,1年后被推翻,自此,阿根廷谷物及肉类出口被邦吉为首的名营企业完全垄断。并且邦吉的执行官在离开邦吉后多成为阿根廷的经济部长。

邦吉的发展策略为建立起“种子-化肥-耕种-护养-收割-储存-运输-加工-销售”的全产业链,也就是“农资+农场+终端”产业闭环模式,通过与农民合作,为农民提供高效化肥,提高农民的生产水平;利用自己的贸易网络,引导农产品进入市场,再通过自身的运输、销售(在主要城市兴建港口)优势,逐渐掌握世界粮食的话语权。

邦吉在中国的行动比较隐秘,较为熟知的就是邦吉在中国建有四座油籽压榨厂,年大豆加工能力在1000万吨左右。

Cargill

嘉吉集团与1865年在美国Iowa成立,公司从储运业务起家,随后进军农业,并涉足工业、金融业,逐渐成为全球第一大私人控股公司,全球最大的谷物贸易/出口商(市场份额25%,相当于嘉吉每年出口5290万吨谷物,合21.1亿蒲式耳);美国最大的谷物仓储商(拥有340个仓库);全球最大的棉花贸易商;美国最大的玉米生产及高蛋白饲料生产商(主要集中在子公司Nutrena Mills);美国第二大湿玉米加工商;美国第二大大豆压榨商;阿根廷第二大谷物出口商(市场份额10%);美国第三大面粉生产商(市场份额18%);美国第三大肉类包装商(市场份额18%);美国第三大猪肉包装/屠宰商;美国第三大商业家畜养殖商;法国第三大谷物出口商(市场份额15-18%);美国第六大火鸡生产商。嘉吉饲养着35万头猪,1200万只火鸡以及3.12亿只烤鸡。在美国,嘉吉拥有420条驳船,11艘拖轮,有两艘巨型内河运输船舶航行于五大湖区,12艘远洋运输轮船,2000个铁路罐车及2000个公路油罐车。嘉吉及其子公司管理着800个加工厂。在美国拥有500个营业部,海外有300个办事处。业务范围涉足世界60多个国家和地区。

1865-1899年间,嘉吉随着美国西进运动,美国铁路网的延伸,不断寻找谷物产地,并于1925年扩张到加拿大、荷兰、南美等国家,业务拓展到食品业、大豆加工、种子、植物油等,并于同时期进入芝加哥金融商品交易所核心地带,嘉吉在1930年就引入无线电沟通网络,使其在效率上大幅度领先于同行。1950年后嘉吉扩张至欧洲,进入食盐领域。1975年后进入肉食业、钢铁、石油贸易、机械业、五金业等领域,与各种政府、农场以及ADM有着密切的合作。2000年后公司进入中国市场,快速占据农业产业链最高层,并进入玉米、塑料等领域。

嘉吉的策略是以供应链管理为主(Nistevo的物流网络,利用Ntstevo的基于互联网运输执行力,提升物流效率,精细库存管理),风险控制为辅(期货套保,嘉吉公司在世界60个场所布有全球联线(GPS)的通讯卫星,具有瞬时可知各国的谷物情报和天气信息的情报收集能力,其能力堪比美国中央情报局)打造的农业贸易帝国。

值得一提的是嘉吉对价格的敏感,风险的控制远超其他3大巨头,曾经一度因为掌控美国玉米价格被逐出期货市场。嘉吉拥有一个强大的私人股权投资部门——嘉吉价值投资(CarVal Investors),在全球范围内对不良贷款、破产证券和房地产进行收购和重组。此外,它还拥有自己的对冲基金,该基金的总资产超过100亿美元,名列世界最大对冲基金之列。许多华尔街知名交易员、银行家和基金经理都曾在嘉吉的投资部门工作过。嘉吉还经营着一家美国排名前20的商品经纪公司,这家经纪公司在芝加哥及世界其他市场都有经营,比华尔街上的大多数经纪公司大得多。

此外嘉吉在1970年间就进入中国市场,为四大粮食中最早进入中国市场的巨头,其对中国农产品供需的把控也非常强大。如今,嘉吉在中国已经有了超过50家独资合资企业,上百家合作企业,拥有4家榨油厂,日压榨量1.35万吨(2010),另外在中国,嘉吉的动物营养业务拥有17家饲料厂,提供普瑞纳、嘉吉、安亿科、乐恩贝等饲料品牌。此外嘉吉和中国农民接触密切,培训农民掌握现代化的耕作以及农作物营养技术知识,拥有农民培训中心50个,培训农民近300万人,培训农民生活水平得到了很大提升,平均每公顷的回报额提高了1000元到3000元。

Louis Dreyfus

路易达孚集团成立于1851年,总部位于法国巴黎,是一家集农业 贸易

、金融为一体的大型集团,被称为粮商中的”拿破仑“,目前为世界第三及法国第一粮食出口商。

、金融为一体的大型集团,被称为粮商中的”拿破仑“,目前为世界第三及法国第一粮食出口商。在欧洲发展百余年后,根深蒂固的路易达孚于1942年进军巴西市场,先后启动大豆压榨、加工、精炼业务。1988年开展当地水果加工业务,如今已成为世界第三大的橙汁加工商。1989年扩展到咖啡业务,已成为世界前4的咖啡贸易商。随后开展白糖和乙醇业务,并积极发展物流运输能力,在桑托斯建立了自己的交运港口及仓库,年仓储能力达到38000立方米。路易达孚于1970年间开始逐渐布局亚洲市场,在东南亚,特别是糖商品的产销上有着极强的控制力

路易达孚的策略是以农业、食品为中心,逐渐扩展至大宗商品贸易与金融业,通过贸易和金融,进一步巩固自己在粮食市场中的地位。路易达孚也许是四大粮商中最重视通过金融市场来平衡风险的,从1994年起就是大商所和郑商所的自营会员,由于这两大市场尚未成熟,路易达孚便在其中如鱼得水,以棉花为例,由于中国的棉花行业相对封闭,因此其早期的市场行情也不易把握,路易达孚自身完善的期货交易机制和雄厚的资金实力通过纽约和郑州两个棉花期货市场进行跨市操作,一定程度上影响国内期货市场价格;同时又利用现货市场进行配合,即用进口棉和国内收购加工的仓单棉,影响国内现货市场价格,最终实现在期货和现货两个市场上的双重收益,此外路易达孚并导演了中国2004年大豆危机等一系列事件。国际市场上,路易达孚还在金融市场交易着电力、天然气、石油及石油产品。

路易达孚在中国已遍布在从上海到新疆24个省,占据了所有重要据点,经营范围几乎涉及整个农产品产业链,是中国最大的私人棉花和谷物贸易公司,占中国棉花进口份额的10%;中国最大橙汁供应商之一;中国油籽压榨市场2-3%的份额。

中粮的布局与反击

2006年收购中谷粮油集团公司,2013年收购华粮集团,从而完成了中粮贸易公司的组建,控制了港口就等于卡死了出口的开关、控制了仓储等物流环节就掌握了粮食流向的命脉,中粮自此完成了国内粮食话语权的垄断地位。一位中粮高管指出:“目前的全球格局是美洲向亚洲流,大洋洲也是出口地区,黑海地区也逐渐成为粮食流出地区。非洲资源丰富,但短期内还是粮食流进地区,未来这一格局会逐渐改变。”言下之意,中粮选定的主战场显然应该是南美特别是巴西、阿根廷两个主要农产地国家。2014年,中粮收购尼德拉、来宝农业,尼德拉在阿根廷等地区的粮油食品贸易已进行多年,来宝农业在南美市场也有采购能力,其在阿根廷Timbues有港口和压榨厂。这两笔收购使得中粮在南美占据了一定市场份额,从四大粮商历史发展来看,其主要根据地都集中在巴西、阿根廷,一旦中粮能在南美占据一定话语权,就能和四大粮商达到旗鼓相当的水平。

中粮的不足

农产品期货套保

从竞争对手四大粮商的策略来看,路易达孚对期货市场最为重视,其次为嘉吉、邦吉、ADM,从披露的财报看出,四大粮商每年从金融市场获利颇丰。而这恰恰是中粮的不足之处,中粮财报可以看出,中粮对于期货套保对冲并不重视,策略是走单边来对赌市场。

2010上半年,中粮通过大豆等期货业务使毛利率高出同业约10个百分点,而下半年却因为大豆等农产品套期保值产生期货亏损,而现货市场上的大豆必须压榨成大豆油并经过包装后成为小包装食用油在市场上销售给消费者,利润才能变现,故此现货市场上的利润能否实现还有不少未知数,若食用油现货市场不紧张,中粮将遭遇戴维斯双杀。

2014年业绩预告显示中粮亏损7.75亿港元,主要因为误判国际市场大豆走势,高价买入了大量大豆,我们预计公司出现了和2010年同样的状况,故此加强期货业务方面的风控对公司是非常重要的。

港口控制权

四大粮商在欧美,特别是南美拥有多处自己投资建设的港口。中粮方面通过收购华粮重组,出巨资在天津等地建设自己的港口物流公司后已基本掌握国内港口的掌控权,一路一带政策也能帮助中粮扩军到东南亚。南美作为大豆、玉米、可可、咖啡、小麦等主要出口地,战略意义尤为重要,中粮通过收购尼德拉能掌握部分小港口(Timbus),但和四大粮商比,依然有很大的不足。

上游原材料与下游产品的定价权

四大粮商过去通过给土地所有者发放生产贷款的方式,控制了大豆的供给;通过港口、仓储、运输等交通设施控制了中间的费用价格;再通过金融市场和供需关系控制下游产品价格。而许多中国企业,包括中粮的业务在中游-加工业务上,中游对上下游的价格敏感性较高,风险把控不足的情况下很容易倍国外粮商完成双杀,如2003年的大豆价格暴涨暴跌(中国企业买入前暴涨,买入后暴跌)。

收购来宝农业和尼德拉很可能是中粮收购海外资产的序幕,未来中粮可能进行更多的资产收购,来完成对上下游更多的控制权,从而掌握部分粮食供给,达到在国际市场定价权方面的话语权。

总结

基辛格说过,谁控制了粮食,谁就控制了全人类!中国粮油控股通过近年来的多次并购重组,已成为亚洲最大的农产品贸易商,收购尼德拉和来宝农业,不仅从公司角度还是政治层面上都反映出中粮走出中国、进军国际市场,并逐步掌握农产品定价权的雄心。

与四大粮商相比,中粮的不足之处主要体现在港口物流、期货套保和上下游定价权方面。港口物流,通过一路一带政策中粮能逐渐扩张到东南亚,南美方面中粮也通过尼德拉这个口子积极扩张,未来的增速是可以预期的。期货套保方面中粮可能与远大集团合作,通过掌握的农产品供需信息,做出套保方案,从而保持净利率水平在1.5%左右。定价权方面中粮会积极收购优质资产,逐渐控制上下游资产,来完成对粮商供给的控制。

尼德拉与来宝农业预期3-5年内会和中粮完成整合重组,届时中粮很可能在收入上超越邦吉和路易达孚,成为仅次于嘉吉和ADM的世界第三大农产品贸易集团,所以我们对中粮未来的发展保持乐观态度。

PermaLink: https://articles.zkiz.com/?id=142719

Next Page