數年前,因為朋友的關係有幸和一位經營生意的老闆有過一面之緣。由於機器老舊,加上廠房租約將到期,那位老闆正在籌備和銀行借貸以增添/更換現有的設備及廠房,應付未來的要求。

友人一向口多,向老闆打趣道,何不效法那些上市公司,引入股東集資,配新股,不就免卻了借貸的煩惱嗎,又不用給利息? 老闆聽後反應很大,斬釘截鐵道 : "不可能,肥水不流別人田。"

那時侯我似懂非懂點了點頭,表面似略有得著,卻是"只知其言,而不知其所言。" 心裡浮現了一個問題,"那甚麼時候應該借貸,甚麼時候應該用股本融資呢?" 只是當時見老闆認真起來,而且話題已轉到九霄雲外,不好意思再多加追問。(那位老闆後來的故事是怎樣就不多說了,因為不是本文的中心。)

後來接觸了股票市場,卻有了另一番見解。那麼應該用股本融資還是借貸來籌集資金呢? 就拿下面的例子做個解釋吧~

小明有天發現了一個可以把砂粒變成金砂的獨門秘方,只要把砂粒加水,加肥料及豬肉,放進一個大鍋爐加熱七七四十九個小時,所有的金砂就會變成金粒。由於自家工場後來應付不了需求,小明開了家"精工金砂科技有限公司",經營了兩年後,現在的山寨工廠及鍋爐已經不敷應用,唯有再另覓地方開新山寨工廠。經他計算後,新工廠需要五千萬資金,擴建工程需要一年時間就可能投入生產,而新工廠產能與目前產能一致。

然而,車痴小明已經把公司賺回來的都用來買林寶堅尼及法拉利,公司現金只剩下三千萬,那麼他應該向銀行舉債還是引入股東配售新股來融資呢? 先說說精金科技的現況吧~

資產 (千元) Y1

固定資產 50,000

現金 30,000

存貨 20,000

負債 0

股東權益 100,000*

收益表(千元) Y1

銷貨 60,000

毛利 30,000

行政開支 10,000

稅收 (25%) 5,000

純利 15,000

*公司股票共有一千萬股,Y0年結後股東權益為85,000,000。

Y1

毛利率 50%**

純利率 25%

ROE 15%

EPS 0.15

**哎呀,現在可是砂粒變金砂,50%毛利也不過份吧!!

融資方案一

假設小明向XYZ銀行借了那五千萬,一年利息4%(2百萬)。 不計市場而需求因素,假設所以產出金砂都能就原價買出。於Y1年結後開始工程,在Y2年結時完成工程並在Y3年開始投產。那麼未來5年財政狀況則如下:

資產 (千元) Y1 Y2 Y3 Y4 Y5

固定資產 50,000 100,000 100,000 150,000* 150,000

現金 30,000 33,500 62,000 25,500 69,000

存貨 20,000 30,000** 30,000 45,000 45,000

負債 0 50,000 50,000 50,000 50,000

股東權益 100,000 113,500 142,000 170,500 214,000

*Y04年初再擴產,與上次一樣,一年後投產。

*增加存貨應付擴充了的產能

收益表(千元) Y1 Y2 Y3 Y4 Y5

銷貨 60,000 60,000 120,000 120,000 180,000

毛利 30,000 30,000 60,000 60,000 90,000

行政開支 10,000 10,000 20,000 20,000 30,000

利息 0 2,000 2,000 2,000 2,000

稅收 (25%) 5,000 4,500 9,500 9,500 14,500

純利 15,000 13,500 28,500 28,500 43,500

Y1 Y2 Y3 Y4 Y5

毛利率 50% 50% 50% 50% 50%

純利率 25% 22.5% 23.8% 23.8% 25%

ROE 15% 11.9% 20.1% 16.7% 20.3%

EPS 1.5 1.35 2.85 2.85 4.35

每股BOOK VALUE 10 11.35 14.2 17.05 21.40

累積股東權益增長* 15,000 28,500 57,000 85,500 129,000

股東權益增長率** 17.6% 13.5% 25.1% 20.1% 25.5%

* Yn股東權益–Y0股東權益

**Yn股東權益增長 / Y (n-1) 股東權益

五年間股東權益增長=2.518

以複行方式計算,Y0-Y平均每年股東權益增長率為 [(214/85)^(1/5)]–1= 20.28%

融資方案二

同樣的經營模式,假設小明今次於Y1年向金太郎將配售五百萬新股,每股成本為10.2 (由於金太郎先生看好小明的生意,於是每股多給0.2溢價。) 小明共得到資金為51,000,000。則精工金砂科技有限公司發行總股數為 15,000,000。小明及金太郎先生各佔公司的控制權現為66.7%及33.3%。那麼未來5年財政狀況則如下:

資產 (千元) Y1 Y2 Y3 Y4 Y5

固定資產 50,000 100,000 100,000 150,000 150,000

現金 30,000 36,000 66,000 31,000 76,000

存貨 20,000 30,000 30,000 45,000 45,000

負債 0 0 0 0 0

股東權益 100,000 166,000 196,000 226,000 271,000

小明股東權益 100,000 110,667 130,667 150,667 180,667

*注資後股東權益為151,000 (BOOK VALUE=10.1)。另外加上Y2純利15,000,最後股東權益為166,000。

收益表(千元) Y1 Y2 Y3 Y4 Y5

銷貨 60,000 60,000 120,000 120,000 180,000

毛利 30,000 30,000 60,000 60,000 90,000

行政開支 10,000 10,000 20,000 20,000 30,000

稅收 (25%) 5,000 5,000 10,000 10,000 15,000

純利 15,000 15,000 30,000 30,000 45,000

Y1 Y2 Y3 Y4 Y5

毛利率 50% 50% 50% 50% 50%

純利率 25% 25% 25% 25% 25%

ROE 15% 9.0% 15.3% 13.3% 16.6%

EPS 1.5 1.0 2.0 2.0 3.0

每股BOOK VALUE 10.0 11.07 13.07 15.07 18.07

累積股東權益增長* 15,000 81,000 111,000 141,000 186,000

累積小明股東權益增長^ 15,000 25,667 45,667 65,667 95,667

股東權益增長率** 17.6% 66.0% 18.1% 15.3% 19.9%

小明股東權益增長率^^ 17.6% 10.7% 18.1% 15.3% 19.9%

* Yn股東權益–Y0股東權益

^Yn小明股東權益增長 / Y (n-1) 小明股東權益

* Yn股東權益–Y0股東權益

^^Yn小明股東權益增長 / Y (n-1) 小明股東權益

五年間股東權益增長=3.188

五年間小明的股東權益增長=2.125

Y0-Y5平均每年股東權益增長率為 [(271/85)^(1/5)]–1= 26.10%

Y0-Y5平均每年小明股東權益增長率為 [(180/85)^(1/5)]–1= 16.28%

由於注資以後,純利會由小明及金太郎先生所佔股份來對分,加上融資引致股本增加的因素,所以實際上小明所佔的權益分得的增長需要另外計算。而與在實際股東權益增長上亦應以方案一”股東權益增長”來比較方案二的”小明股東權益增長”。

用下表來比較以上兩個方案的一些主要數據:

純利率

方案一 25% 22.5% 23.8% 23.8% 25%

方案二 25% 25% 25% 25% 25%

ROE

方案一 15% 11.9% 20.1% 16.7% 20.3%

方案二 15% 9.0% 15.3% 13.3% 16.6%

EPS

方案一 1.5 1.35 2.85 2.85 4.35

方案二 1.5 1.0 2.0 2.0 3.0

每股BOOK VALUE

方案一 10 11.35 14.2 17.05 21.40

方案二 10.0 11.07 13.07 15.07 18.07

累積股東權益增長

方案一 15,000 28,500 57,000 85,500 129,000

方案二 15,000 25,000 45,000 65,000 95,000

股東權益增長率

方案一 17.6% 13.5% 25.1% 20.1% 25.5%

方案二 17.6% 10.7% 18.1% 15.3% 19.9%

平均股東權益增長

方案一 2.518

方案二 2.125

平均每年股東權益增長率

方案一 20.28%

方案二 16.28%

從以上數據可以見到由於要支付利息,公司的整體利潤受到捐害。可是,由於使用槓桿卻免卻了 “多隻香爐多隻鬼”的爭食情況,使股東權益得到更大的增長。這個也就是那位老闆就肥水不流別人田的真正意思,也就是我時常說配新股後股份被分薄了的意思了。

配股股越多的話,那麼分薄效應將會更大,而且有關的影響是永久性的!!!! (即使在配股那刻有溢價)

五年後,兩個方案的股東權益相差了39.3%。如果按現在的模式運行十年不作擴充,還債及配新股。那麼十年後,兩者的股東權益分別會是原來的5.076及 3.89倍。相差了1.186倍。

所以如果在低息環境下,如果債務負擔不大,利用槓桿舉債不失為一個理想的融資方案。

然而,如果本身債務負擔已經對利潤或現金流帶來很大的壓力,而公司又必須擴充,那麼就唯有使用股本融資了。同樣,如果公司不獲銀行融資、所需的融資資金金額太大,那麼亦只可使用股本融資。

而實際上,槓桿舉債亦不是永遠比股本融資理想,公司產品的毛利及純利率越高,稅率及借貸利率越低,所能負荷的債務亦越大。

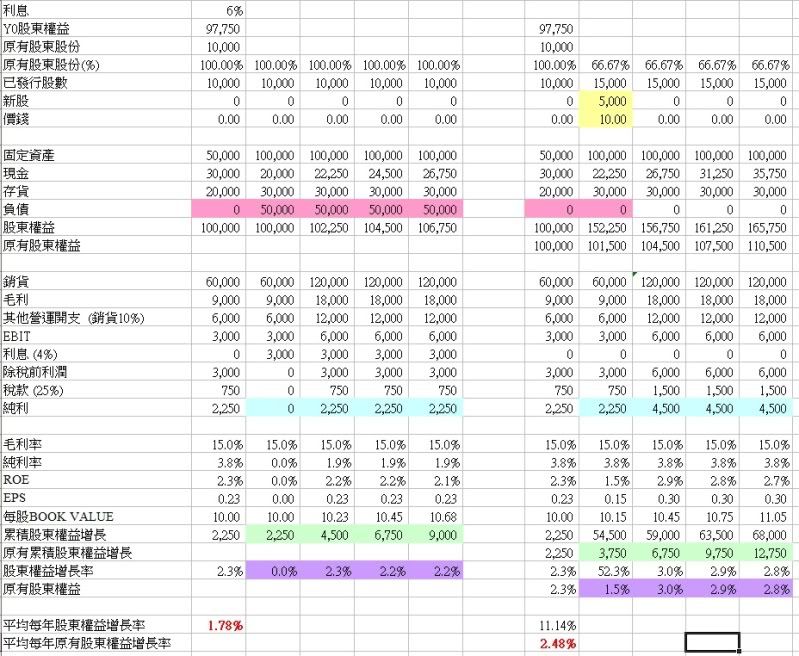

做個實驗,我把以上的例子修改了一下,把毛利率下調到15%,借貸利率上升到6%。

結果如下:

請注意最後的平均每年股東權益增長率及累積股東權益增長。

說到這裡,哪個融資方比較好,應該不言而喻吧。而一家公司的責任就是利用對股東 (其實亦即是老闆自己) 較有利的方案進行融資。則大家的利益就可以得到最大化了。

而這個就是我覺得那家X大融資方法抱有很大疑問的地方。它的借貸一向都少之又少,除了CB就是配新股,但都是/有機會損害股本的方法。難道是不獲銀行借貸?

而那位主席配股減持的那段故事,故然沒有影響以上股本結構。但回想起來,作為一間公司的持有人,亦即是最清楚公司運作及前景的那位,手執高毛利及收益的武器,卻只用平均價不到5元售出,如此不惜貨也真的有點奇怪吧。