山東墨龍的中期業績錯了。

中期報告才是對的。

http://hk.myblog.yahoo.com/tin-knows/article?mid=1720

http://www.21cbh.com/HTML/2011-9-10/zNMDcyXzM2NDEzNg.html

Michael Descheneaus(戴司南),這位硅谷銀行的CFO,毫不隱藏自己對中外合資Joint-Venture合資銀行的等待焦慮。

與浦發銀行合作的這家JV銀行,其風格沿襲硅谷銀行一貫的「科技銀行」定位:只投資早期的科技型企業。

從定位上來說,硅谷銀行所服務的市場——早期的創業融資領域,正是當下中國銀行市場上,大銀行們忽視的「死角」;從投資角度來講,也是中國VC、PE市場忽視的領域,在當下偏後期投資的PE投資潮中,早期投資、天使投資和種子投資,依然稀缺。

在 戴司南的講述中,硅谷銀行的一些做法,早已不是一家「銀行」了。傳統的銀行概念,銀行只是一個貸款機構,關注的關鍵詞是:風險控制、抵押、現金流。但戴司 南認為,在這些關鍵詞之外,在日後成立的 JV合資銀行中,硅谷銀行是一家可以提供增值服務的銀行。比如,硅谷銀行在硅谷投資的相關企業的經驗、技術、人才和視野上的跨國資源支持;而在對早期階段 投資的技術判斷上,硅谷銀行的經驗本身,對創業者就是一個支持。

戴司南介紹,硅谷銀行有自己專門的創業服務平台,對想來融資或者獲得硅谷銀行投資的創業者進行培訓。

這 聽上去更像是一個早期的天使投資機構所為,只是,沒有哪一個早期的天使投資基金,有硅谷銀行這樣的種子期投資經驗:與天使投資基金或VC基金相比,硅谷銀 行類似的中小創業公司客戶有一萬多家,服務網點和被投企業遍及世界各地;與銀行相比,從1993年以來,硅谷銀行的平均資產回報率是17.5%,遠高於同 期的美國銀行平均回報率。而且,其壞賬率非常低。

是的,這的確看起來挺美,但卻不是人人可以玩得起,對於大銀行來說,要徹底在觀念上轉型,還要具備早期VC投資人的眼力和經驗;對於VC來說,行業的擴張和網點的擴張都是不現實的。

即便是硅谷銀行本身,從1983年成立至今,也是幾經沉浮,看遍了科技領域的PC、軟件、互聯網、移動互聯等一波又一波的大潮。潮起潮落之中,有收益,投中了最早的思科,最早的Facebook,最早的Twitter,但也在.com的泡沫中沉溺過,亦有不少失敗案例。

http://news.imeigu.com/a/1315905187477.html

2011年中國概念股成為了美股市場的焦點,瘋狂舞動之後,問題開始逐漸暴露。在動盪中我們應當看到中國概念股的真實現狀:參差不齊難掩其價值光芒。 鐘日昕丨文 2010年中國公司掀起一波赴美上市的浪潮,截至2011年7月,已經有50家中國概念股赴美IPO,融資額達到56.7億美元,特別是以2010年入秋後搜房網的上市為起點,中國公司赴美IPO進入一個密集期,在華爾街刮起了一陣“中國風”; 在中國概念股新貴們狂歡的同時,在美國上市的“老中概”特別是互聯網相關概念股,或受益於中國互聯網商業環境的改善,或受益於新的業務形態,也得到了華爾街資本的價值重估,百度、新浪、搜狐等紛紛創出歷史新高。 新股受追捧,老股價值重估,中國概念股享受了一場資本盛宴,反映中國概念股整體價格走勢的i美股中概30指數從2010年6月29日收盤的765.58點攀升至2011年4月29日收盤的1266.02點,累計漲幅高達65.37%;就在中國概念股節節攀升,很多投資者為之瘋狂的時候,中國概念股在美遭遇信任危機,由於財務等公司治理問題頻遭美國投資者質疑, 2011年5月起中概集體暴跌,不到50天,i美股中概30指數從4月底最高的1289.78點跌至900.72點,累計跌幅30%。 6月下旬,信任危機逐漸過去,中國概念股走出一波強勁的反彈,但步入8月,美國債務危機影響下美股劇烈波動,中國概念股也隨之劇烈震盪,8月8日當週, i美股中概30指數有數日出現7%、8%的漲跌幅。 赴美IPO熱潮、信任危機、美國國債上限問題的劇烈震盪,使得中國概念股受到不少人的關注,而對於那些真正打算投資這些中概股票的投資者來說,在美上市交易的中國概念股到底是一個怎樣的世界?在美上市的中國公司主要來自哪些行業?哪些中國公司享受了美國資本市場的高估值?在美股動盪下如何在中概中淘金呢? 在美上市中國概念股概況:兩極分化嚴重 截至2011年8月12日,在美國紐交所(包括Amex)和納斯達克交易所主板上市的中國概念股共242只(本文中概僅指主要交易地在美國的中國概念股,中石油、中國人壽等多地上市但主要交易場所不在美國的不在討論範圍內),這些公司中,既有業務模式新、增長預期高、行業影響力大、有完善管理制度的公司,也有服務和產品落後、業績低迷、增長乏力、財務透明度差、主營業務不清晰或難以理解的公司,242家中國公司的兩極分化是非常嚴重的,可以說中國最優秀的上市公司和最垃圾的上市公司都在美股市場。這種冰火兩重天的現像在以下3個方面體現的非常明顯:市值、估值、流動性。 市值的兩極分化:大的大小的小。截至2011年8月12日收盤,在美上市的242只中國概念股市值1524億美元,市值大於10億美元的20只,5-10億美元的26只,2-5億美元的43只,1-2億美元的42只,小於1億美元的111只。其中,百度市值最大,高達523億美元;而能發偉業市值最小,僅600百萬美元。 從這個市值分佈中我們也可以看出,在美上市的中概以小公司為主,市值大的公司並不多,10億美元以上的僅20只,而且這20家“大市值”公司又主要集中在TMT行業(只有新東方、深圳邁瑞、如家、尚德電力、天合光能為非TMT) 估值的兩極分化:貴的貴、賤的賤。美股市場上估值的兩極分化表現在:既有市盈率“高位運行”、質地優良、長期受市場關注和追捧的股票,也有“萎靡不振”、競爭力低下、備受市場冷落的股票;既有股價已經100多美元但還在創新高的股票,如百度、新東方,也有股價已經跌破一美元“警戒線”卻還在持續下滑的股票,如聯遊網絡、中視控股。 同樣,流動性方面也是如此:好的好、 差的差。既有日均成交金額數億美元的大公司,如百度、新浪、尚德電力,也有日均成交金額僅幾千美元的小公司,如萬橋興業、漢廣廈地產、聖火藥業。例如漢廣廈地產(HGSH)近期的成交情況:股票在當天的交易量為1568股,最近30個交易日的日均成交量是2636股;一個市值1億美元的公司,日均成交金額卻僅有區區幾千美元。 中國概念股的主流板塊:新興服務業 在美上市的200多只中國概念股中有四大板塊:TMT、教育、醫療和光伏,除光伏屬於製造行業以外,TMT、教育、醫療三大板塊均屬於立足於“中國消費”的新興服務業,此外,三大經濟型酒店如家、7天、漢庭,房地產中介易居、思源、21世紀不動產,保險中介泛華、第三方理財機構諾亞財富等均屬於中國新興服務業,雖然也有些如玉柴國際、泰富電氣等傳統製造業以及原材料行業的公司,但是數量不多,市值佔比也很低,在美上市中國概念股的主流板塊為新興服務業(尤其是信息服務業)。以下是對中國概念股主要板塊的梳理: TMT板塊:國內最優秀的TMT類公司幾乎都聚集在美股市場上,由於TMT行業是新興產業,很多公司都是依靠國際風投哺育出來的,在早期沒有非常清晰的盈利模式,即使在發展多年後也很難滿足國內的上市條件,加之美國市場倡導的創業氛圍和國際風投的引導,美股成了中國TMT公司上市的首選。這些公司在各自行業內有較高的知名度和影響力,比如新浪、搜狐、網易均是“最具影響力的中文門戶網站”,而中概市值最大的百度是全球最大的中文搜索平台,還有網游行業的盛大、完美時空,將線上、線下無縫結合的攜程,開創新媒體模式的分眾傳媒,做軟件外包的文思信息、海輝軟件,通信行業中的展訊通信,電子商務的噹噹網,運營垂直門戶網站的前程無憂、搜房,網絡視頻行業中的優酷等都是各細分領域中的代表。截至8月19日收盤,i美股中概TMT指數20只成分股總市值862.3億美元,佔240多只美股中概1524億美元總市值的56%。 教育板塊:自2006年新東方作為第一家赴美IPO的中國教育培訓公司開啟了該行業上市的浪潮,特別是2010年4家中國教育培訓企業接連赴美上市,掀起一個中國教育公司上市高潮,截至2011年8月19日,已經有11家業務分佈在外語培訓、中小學課後輔導、遠程教育、職業教育等各個細分領域的中國教育公司,11家公司總市值約70億美元,2010年總營收13.6億美元,總淨利潤1.68億美元。其中,新東方無疑是這個行業的巨無霸,而且該公司的業務已經從最初的外語培訓逐漸發展為覆蓋幼兒教育、中小學課業輔導、留學培訓等,業務更加多元化;在教育行業的各自細分領域中也不乏優秀的公司:學而思和學大在中小學課業輔導上體現出很強的競爭力,環球天下一直深耕雅思業務,安博的職業培訓也有其特點,正保遠程教育業務一直專注於提供遠程教學服務。中國教育行業發展空間巨大,但是市場很分散,各個公司在各自領域均有一定的機會,相對而言,近年來中小學課外輔導市場以及幼兒教育比較火熱,新東方的優能中學和泡泡少兒教育成為其轉型過程中的重要業務,學而思和學大也增長迅速,安博也通過收購在整合中小學基礎教育。 醫療板塊:醫療行業也是中國概念股中比較重要的一支力量,目前在美國上市的中國醫藥行業相關公司已經將近30家,有醫療診斷設備的知名供應商深圳邁瑞,骨科醫療器械的代表公司康輝醫療,醫療投資和醫療中心運營商泰和誠,醫藥研發外包企業藥明康德和尚華醫藥,因研發H1N1流感疫苗而一舉成名的疫苗研發企業科興生物,運營和睦家醫院並致力於引進西方醫療技術的美中互利等。中概醫療板塊的個股之間差異比較大,關聯度不是太高,而且只有以上幾家公司市值和關注度較高,入選i美股中概醫療指數的10只成分股總市值約54億美元,其中最大的深圳邁瑞市值25.7億美元。 光伏板塊:中國在全球光伏產業鏈中扮演著重要的角色,中國光伏行業也湧現出了一批優秀的公司,目前美股市場上已經有11家中國光伏公司,總市值約64億美元,包括全球最大的光伏組件供應商尚德電力,全球最大的光伏電池供應商晶澳太陽能、全球最大的矽片供應商之一賽維LDK、光伏垂直整合一體化很好的英利綠色能源等。光伏行業屬於新能源產業,一直以來,很多人將光伏產品製造視作中國為數不多的能與世界同步的高科技產業。2009年全世界有超過55%的光伏產品由中國企業製造。然而,光鮮亮麗的外表下亦存在著隱憂。長期以來我國光伏行業形成了“兩頭在外”的發展模式,即晶矽原材料的供應主要由海外控制,光伏產品的終端市場也主要由海外提供。甚至可以說是“三頭在外”,中國光伏企業的主要融資渠道也在海外。由此可見,我國光伏行業的對外依存度還相當高。 進入2011年以來,由於產能過剩、歐洲市場補貼減少、光伏組件價格持續下滑等利空因素的作用,光伏企業的出貨量、營收、利潤率都存在不同程度的環比下降,甚至有公司的毛利率出現負數,加之有些光伏公司此前融資多但投資回報率過低,資本市場對光伏股票的熱情更是降到2010年以來的冰點,靜態平均市盈率僅為3倍,很多公司的靜態市盈率在1-2倍。 中概TMT板塊:實至名歸的高估值 在美上市的中國概念股中,TMT板塊尤其是互聯網公司受到了美國資本的熱捧,百度、新浪、搜狐、網易等股價屢創新高,去年以來赴美上市的“中國+互聯網”概念股IPO表現也異常搶眼,在2010年全美IPO表現最好的5只個股中,中國公司佔據4席,分別是優酷(漲161.25%,第一,同時為2005年以來最佳表現),藍汛(漲95.32%,第二),噹噹(漲86.94%,第四),搜房(漲72.94%,第五)。2011年3月底上市的奇虎360,上市當日漲幅134.48%,為截至目前2011年全美IPO漲幅最大的股票,奇虎360市值也達到27億美元,市銷率40多倍,市盈率超400倍。 而資本市場之所以對中國互聯網公司如此樂觀,主要是看好中國互聯網的發展空間和高速成長性,中國互聯網生態系統正在發生改變,應用前景也被看好。 中國擁有互聯網產業發展的廣闊空間是中國TMT受熱捧的大背景。來自國際電信聯盟(ITU)的數據顯示,截至2009年底全球有18億互聯網用戶,雖然中國以3.84億的用戶量位列全球第一,但互聯網普及率僅有29%,還有很大的發展空間。中國互聯網用戶量的年增長率為29%,既遠高於美國的4%,也大幅領先於全球平均水平13%。 截至2010年第三季度,美國的3G通信普及率已經高達47%,而中國僅有2%。不過中國的3G通信用戶數量在以年均增幅458%的速度爆發式增長。 中國互聯網新業務形態的興起是最大誘因。隨著移動互聯網社交網絡服務、新媒體(網絡視頻為主)、電子商務等互聯網新興業務形態的產生與興起,中國互聯網行業出現了一批以噹噹網、優酷、人人、斯凱為代表新上市公司;而以新浪、百度為代表的老牌互聯網公司也正在推出新業務,如新浪微博、奇藝等。這些新公司和新業務都將明顯受益於中國互聯網行業的轉型與發展。 移動互聯網是一場來自終端的革命。據DCCI預測,2010年中國手機銷量預計2.5億部,智能手機佔比為16.6%,智能手機銷量2010年超越電視,2011年銷量超越PC。而這意味著互聯網的主要接入口已轉移到移動終端上來。 此外移動互聯網用戶增長也非常強勁,根據易觀智庫最新數據,2010年第四季度中國國內移動互聯網用戶規模達2.88億人,環比增長18.52%,相比上年呈現41.48%的增長速度。 在這場終端革命中,將有三類公司受益移動互聯網興起。第一類為基礎設施公司,包括運營商,通訊設備、手機提供商,半導體公司和數據分包商類公司,如展訊;第二類為平台公司,國內傳統互聯網巨頭目前也在構建自己的開放平台;第三類為應用軟件公司,如斯凱。 社交網絡:爭奪互聯網主要入口。由於社交網絡極大降低人們社交時間、物質成本,有效拓展社交範圍與區域,同時將網絡信息以人為核心進行重構,因此在全球互聯網快速興起。中國的社交網絡發展迅速,據易觀國際發布數據顯示,2010年中國SNS用戶規模將達2.16億,環比增長22.7%。中國SNS市場規模將達13.28億,環比增長71%。到2013年,中國SNS用戶規模將達4.25億,較2012年增長25.8%;市場規模將達52.98億,較2012年增長61%。 社交網絡目前覆蓋互聯網主力人群,成為互聯網主要入口,其作為網絡平台的商業價值也日漸顯現。目前來看,社交網絡的商業價值主要體現在三大方面:社交廣告、社交遊戲、社交電子商務。 電子商務的爆發式增長。從中國整體經濟狀況來看,網絡經濟的增長速度遠高於實體經濟,網絡經濟中的電子商務增速遠高於品牌廣告等行業增速。特別是近年來中國網購用戶數量的持續增長,便捷支付通道的打通,物流倉儲快遞發展,客觀環境的改善使得中國電子商務迎來一個爆發性增長。 中國概念股TMT板塊中受益電商發展的公司包括兩類:第一類是電商類公司,主要是噹噹網與麥考林兩隻個股;第二類是擁有巨大流量的互聯網公司,主要是百度、新浪、奇虎360等,這些公司往往並不直接經營電子商務,但他們擁有電子商務所需的巨大流量和用戶,那麼很容易從電子商務的廣告熱潮中有所獲益。 視頻行業也具有很大的想像空間。隨著中國帶寬環境的改善,在線視頻觀看人群和瀏覽時長飛速增長,視頻網站在帶寬上的投入不斷加大,加上CDN、P2P等網絡加速技術的應用革新,用戶在線觀看視頻的流暢度不斷提高,網絡視頻對於用戶吸引力越來越大,網絡視頻市場價值迅速提高。據易觀國際預測,到2013年中國網絡視頻市場規模將達到69.9億。 目前中國已經有三家視頻網站在美上市,分別是優酷、土豆、酷6。從優酷土豆的財務報表我們可以看到,雖然目前兩家均處於虧損狀態,但是營收增速均很快,最近幾個季度都保持著100%左右的同比增長。優酷2011年Q2營收增速178%至3060萬美元;同期土豆營收同比增94.5%至1782萬美元。 互聯網行業正處在一個重要的轉型期,這種結構性變局將帶來新的投資機會。投資者需要考察的是哪些公司將會受益於移動互聯網、社交媒體及電子商務未來的蓬勃發展。 同时,要清楚地认识到互联网2.0时代将是“赢家通吃”的局面。一家互联网公司的竞争力将体现在创新的业务模式上,单凭模仿已经无法在市场上混下去,这是互联网2.0与以门户网站为代表的1.0时代最大的区别。“大而全”已不重要,能用新产品、新业务模式在细分市场上抓住用户需求就可以构筑起自己的“护城河”,来一个“赢家通吃”。 美股动荡下的中概淘金 经过2010年以来华尔街对中国概念股的打假风波,市场已经清理掉一批有问题的中概,经过诚信危机洗礼后,相信中概在信息披露、公司治理水平上将会得到比较好的改善,虽然在短期内一度重创中国概念股,但是对于中概在美国资本市场上的长期发展也有很好的促进作用。 在诚信危机过后,相信华尔街会再一次拥抱中国概念股,毕竟在中国经济增长的大背景下,中国概念股是境外投资人分享中国式增长的最佳途径之一,中国正处于中国制造向中国消费的转型过程,中国有着十几亿人口的旺盛消费需求,尤其是在信息技术带动下的相关新兴服务业也正在高速发展,中国互联网也正在呈现爆炸式的发展,电商、移动互联、社交网络、新媒体等相关领域正涌现出大量变革和创新应用,中国对教育的投资和消费也随着对教育的重视正在进一步加大。在美上市的相关行业的公司也分享着行业发展和产业格局变革下的蛋糕,目前处于快速增长期。 当下,欧洲债务危机、美国国债上限问题、华尔街投行再度集体裁员、美国就业和房地产数据不佳、欧美经济复苏前景不明朗等多种因素交错在一起使得美股市场异常动荡,中国概念股也随着美股大盘股价剧烈波动,我们无法准确把握每次低买高卖的短期机会,但是基于对行业增长、公司业务、产品形态理解下的投资指引,或许能在美股动荡下的中国概念股中寻找到好的投资机会。 (作者为i美股分析师)

http://blog.sina.com.cn/s/blog_504dc8080100x6gx.html

由於本人持有較大倉位,可能分析有偏向,敬請注意。

中國民航信息是一家非常獨特的公司,目前,世界上最大的4家GDS公司分別是歐洲的Amadeus、美國的Sabre、Travelport和中國的中航信(Travelsky)(http://caac.people.com.cn/GB/114173/10564589.html)。

其中,僅歐洲的Amadeus是上市公司,其他目前都是非上市的(Sabre好像以前上市過,是不是後來私有化了?)。

Amadeus財務見http://investing.businessweek.com/research/stocks/snapshot/snapshot.asp?ticker=AMS:SM,過去幾年的利潤為

| 07年202.2, | 08年183.5, | 09年272.5, | 10年59.2,單位百萬歐元。 |

10年可能發生了點意外,就以09年最高盈利算,用今日市值5.8b(58億歐元)除,其pe為21。

相比之下,中國航信在業務穩固增長的情況下,靜態pe才10倍,大家不覺得太便宜了嗎?

(注意該公司是母公司,因此是粗略比較。「西班牙馬德里 2011年8月3日-- Amadeus IT Holding(以下簡稱Amadeus)宣佈了其截至6月30日的上半年財務業績。Amadeus IT Holding是Amadeus Group的母公司,後者是全球旅遊行業領先的交易處理商和技術解決方案提供商。」http://www.traveldaily.cn/article/53038.html)

其他幾個不上市是否說明是塊寶捨不得上市?

有個風險喊了很久了,就是世貿後開放航空分銷領域可能引來國際競爭(http://news.carnoc.com/list/43/43099.html),但這麼多年下來似乎並未產生影響,看樣子中國政府還不願意把這一塊讓出去。

下文是最新的發展,可以看出中航信還有很大的發展空間(也就是現在還有很多沒做好的事)

http://www.traveldaily.cn/article/52927_1.html

另外一篇背景介紹,印度的教訓要吸取。

http://blog.sina.com.cn/s/blog_621691930100oyo6.html

http://www.chuangyejia.com/norm.php?id=2911&PHPSESSID=23bbd3f7357e61952549058d8dcc7ac3

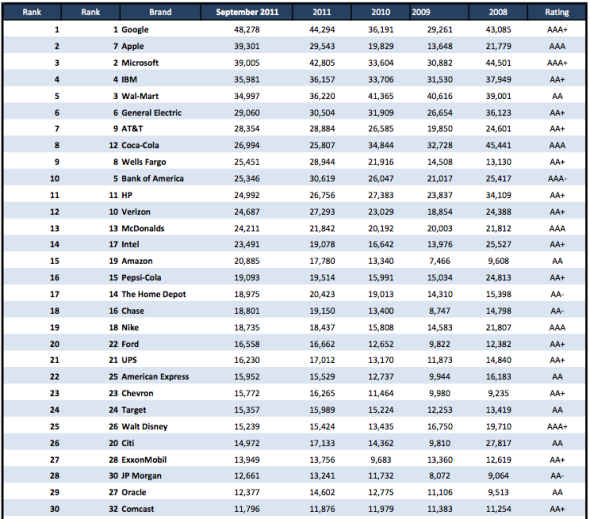

2011年全球最具價值品牌排行榜

新浪科技訊 北京時間9月15日晚間消息,英國品牌價值諮詢公司Brand Finance週三公佈了2011年全球最具價值品牌排行榜,排名前三位的企業分別是谷歌、蘋果和微軟。

Brand Finance數據顯示,谷歌的品牌價值為482.78億美元,同比增加9%,排名首位。蘋果的品牌價值為393.01億美元,同比增加33%,位居第二。微軟的品牌價值為390.05億美元,同比下滑9%,排名第三。

以下為Brand Finance評出的2011年全球最具價值品牌排名:

1.谷歌

2. 蘋果

3. 微軟

4. IBM

5. 沃爾瑪

6. 通用電氣

7. AT&T

8. 可口可樂

9. 富國銀行

10. 美國銀行

11. 惠普

12. Verizon

13. 麥當勞

14. 英特爾

15. 亞馬遜

16. 百事可樂

17. 家得寶(the home depot)

18. Chase

19. 耐克

20. 福特

21. UPS

22. 美國運通

23. 雪佛龍(Chevron)

24. Target

25. 迪斯尼

26. 花旗銀行

27. 美孚石油

28. JP摩根

29. 甲骨文

30. Comcast

(來源:新浪科技 作者:李明)

http://hk.myblog.yahoo.com/tin-knows/article?mid=1729

瑞信今日有份報告說被中央關注信託機構對綠城(3900.HK)的借貸,引起新一輪內房風波,其報告摘錄如下:

l CS thinks this is another sign the gov’t is cutting the funding sources for developers.

l Trust companies started to have difficulties in getting the regulator’s approval to issue real estate trust products.

l Many listed Chinese developers, such as Agile雅居樂 (3383), Evergrande恒大 (3333), Guangzhou R&F富力 (2777), KWG合景泰富 (1813), and Shimao世茂 (813), have used trust financing.

l CS believes some of the trust loans have default risks.

l New bank lending to property developers in 2Q11 plunged to RMB42 bn from RMB169 bn in 1Q11. Trust companies, on the other hand, made up for much of the shortfall – nearly doubling their new financing to property sector in 2Q to RMB137 bn from RMB71 bn.

l Financing cost for developer via trust funds has recently surged to >20%.

l Most developers treat trust financing the same as normal bank loans, and therefore do not report the amount of trust loans separately, making it difficult to measure the level of exposure for each developer.

由此可見,內房公司“撲水”已越來越辛苦。

(待續)

http://blog.sina.com.cn/s/blog_504dc8080100xbc9.html

你能看出來嗎?

===============

http://blog.sina.com.cn/s/blog_4088e6020100vcam.html

附:臨時股東會交流紀要

Q1、中期利潤增速大幅低於營業收入的原因?是階段性還是長期的問題?

A:由於公司採取的是市場份額優先的策略,做了比較大的市場投入,加上成本的上漲,導致了盈利增長速度低於收入增長速度。利潤增長速度低於收入的這個問題應該是階段性的。

Q2、公司空調產能現狀及未來的產能擴張目標?行業會否出現產能過剩?

A:公司目前的產能在3000多萬台,目前的產能利用率是滿負荷狀態。產能擴張將根據市場需求確定。

Q3、行業的市場需求是否可以保持目前的增長速度?會否在某個階段出現下降?

A:鑑於房地產調控、經濟減速的影響、海外需求波動等因素的影響,空調市場需求的增速會降下來,可能是平穩增長,也不排除某個階段會出現下降的可能性。

Q4、公司發展面臨的可能風險及應對策略?

Q5、出口與內銷毛利率差異比較大的原因?

Q6、耐用品行業的估值比較低,價格、銷量、費用下降等驅動因素變化的可能性?

Q8、 公司成長的空間及階段性目標?成長空間的極限?

http://smallpignotes.blogspot.com/2011/10/14-oct-2011.html

今天沒有操作。

我想不是很多人由頭到尾一直追看本Blog的,昨天亦看回應發現有人對價值投資有誤解,所以我把一些舊文copy & paste再貼一次。還有如果大家真的有心去學習,請不要偷懶,把我的所有舊文由頭看一次吧,我不會經常重複過去已經提過的理論。

-----------------------------------------------------------------------

真正的價值投資簡單就是在價格遠低於價值時買入,而在價格遠高於價值時賣出。為何那麼多人在海嘯時損失慘重而到今天3年多時間還跟海嘯前水平出現那麼大的 差距呢?主因就是他們跟本不清楚股票應有的價值,在07年高位時還不認為價格已經遠超價值。還記得巴菲特在07年沽清中石油嗎?真正的價值投資者是知道什 麼時候應該賣出和什麼時候應該買入的,而不是永遠把個人期望值凌駕於真正價值之上的。記得我提過大部份人輸錢都是心理問題嗎?這個心理問題就是期望值的問 題。當對一隻股票加入大量的個人期望而無視實際的環境變化和公司質素,個人期望便有很大機會遠超實際價值。

原文:http://blog.yahoo.com/smallpignotes/articles/49781

-----------------------------------------------------------------------

我發覺近幾年價值投資四字被濫用得十分嚴重,真係阿貓阿狗都可以說自己是價值投資者。那些買創業板股,細價股,莊家股,大股東向下炒股或在高位買入股票的 人竟然可以厚顏地說自己是價值投資,好像只要自稱是價值投資者,所有買入的股票都必定是正確的,頭上的光環會特別明亮的。連買入5%股權都不能的人,有信 心公司必定會依自已方向來反映價值嗎?那些阿貓阿狗價值投資者最常用的技倆就是賺時話﹕「睇下我用價值投資法賺左幾多」,蝕時就會話﹕「過幾年你就知」。當然幾年之後還蝕錢亦會繼續話「過幾年你就知」。大家是否覺得很無敵?

無錯,因為價 值投資有此無敵技倆可用,很多阿貓阿狗都喜歡 自稱價值投資者來滿足自己不會犯錯的心理。相反純投機者就表現得十分赤裸裸,對就是對,錯就是錯,根本沒有借口為自己錯的東西說成是對的。那些阿貓阿狗價 值投資者令我想起《笑傲江湖》中的岳不群。岳不群是一個澈頭澈尾的偽君子,沒有看過《笑傲江湖》的人,可以去查查岳不群的人格特徵。

某位專家 又話價值投資和止蝕是矛盾的,但他不知道巴菲特在前幾年買入的美國石油公司最後就是止蝕離場。難道巴菲特在買入前不是用價值投資法嗎?非也,原因是人必定 會犯錯,價值投資者都會有計錯數看錯人的時候,當發現自己買入時已經計錯數,止蝕是十分合情合理。那些阿貓阿狗價值投資者好像自己比巴菲特更強,可以 100%認為自己必定正確。

我想指出 的最大重點是投資者必須要有兩個概念﹕1. 人沒有預知能力,2. 人必定會犯錯。認錯很難嗎?

原文:http://blog.yahoo.com/smallpignotes/articles/49795

-----------------------------------------------------------------------

昨天提到 價值投資的問題,但我發覺不少人有一個錯誤概念,認為價值投資必定等同長期持有。巴菲特當年買入中石油時並不知道要多少年才可以反映出該股真正的價值,但 不到3年已經超出價值,結果當然沽清獲利。買入後3年沽清,大家認為是長期持有嗎?現實是很多股票都不可能在短時間內充分反映價值,只有在足夠長的時間裡 才有機會被市場慢慢發掘出真正的價值,但時間的長短沒有人會知道,結果就給人一個錯覺以為價值投資等同長期持有。如果有人買入股票後,不用一年就出現市場 極度瘋癲,把買入的股票炒得比真正價值高出很多(overvalued),而這時候沽清股票,因為持有不到一年時間,大家認為這是投機還是價值投資呢?如 果同一隻股票,有人在十年前以相同價格買入(假設股息等因素已經除權等值),那持有一年和持有十年來達到相同利潤,那一種是價值投資呢?相信聰明的人已經 明白價值投資並不等同長期持有,長期持有只是一項手段來等待股票價值的充分反映,而時間的長短有可能是一年,五年,十年,甚至二十年。當股票價值得到充分 反映後,價值投資人會做的就是沽出獲取現金再等待買入其他更具投資價值的項目。

很多長期 投資者因為有此錯覺而誤會自己是價值投資人。我想大家不會反對東尼是一個價值投資人,他都會為自己組合進行增減股票的操作。而我看到一些長期投資者很抗拒 減股票的操作,難道減股票後得到的現金再增其他更具投資價值的股票是錯嗎?我跟很多長期投資者一樣都贊同長期持有盈富基金的好處,但盈富基金實質上是每年 都會做出減癈股增好股的操作,為何同意長期持有盈富基金,而不同意減癈股增好股的操作呢?的確很矛盾,但只要用最客觀的邏輯思維,不要以對抗的感性態度去 思考這個問題,相信大家會想到問題的核心所在。一切在乎人心是否開放。

原文:http://blog.yahoo.com/smallpignotes/articles/49796

現金3.2%

倉位本年股本回報-13.4%。跑嬴恆指6.2%。跑嬴國指11.1%。

http://blog.sina.com.cn/s/blog_6bdb8fda0100lqsk.html

巴菲特是很成功的,但我們不是巴菲特,不像巴郡那樣持有多餘現金,也沒用巴郡船大難調頭的問題。事實上巴郡的增長高峰期肯定已經過去了,除了因為資本增長 後無法找到合適的投資項目外,更重要的是互聯網的普及令訊息成本低了很多。聽老股民說,在沒有互聯網前,如果他們沒有買某隻股票,想知道那隻股票的市盈率 都不容易,更別說資產負債表和現金流了。那年代,年報是可以賣錢的。因此那年代市場上經常會有嚴重低估的股票,股評人不評點,估值再低短期也難以大漲。

我說我是偽價值投資者,並不代表我不長線投資了。我們有幸生長於在資訊發達的年代,我們不是巴菲特,沒有他們巨額資金難找出路的苦惱。相反,我們沒有多餘的現金,在尋找到新的價值窪地,就必須賣出現有組合中估值偏高的股票,以追求更高的投資回報。以下我做一個數字化例子說明,並假設所有假設成立(現實中很難有這好事)。

假設ABC公司是一個高成長性的公司,每年每股盈利增長20%,並預計未來三年也可以保持20%每股增長。三年前(2007年)你有幸以10倍PE買入,當時價錢10元,現在(2010年)市場開始熱炒這只股票(高估),PE升至25倍。現在股價是10/10X1.2X1.2X1.2X25=43.2元。

又假計XYZ公司是一家你新發現的價值窪地,市場並未開始關注它(低估)。預計未來三年每股增長也是20%,現在PE為10倍,價格為10元。

三年後(2013年):ABC公司開始減少關注,估值回平常水平的15倍PE。XYZ公司市場也開始關注了,估值也回到正常水平的15倍PE。

三年後兩家公司的股價和累積回報應該分別如下:

ABC公司:43.2X1.2X1.2X1.2/25X15=股價應該是44.79元三年漲3.68%!

XYZ公司:10X1.2X1.2X1.2/10X15=股價應該是25.92元三年漲159.2%

作為一個理性的選擇,你是否應該現在(2010年)把ABC公司賣出,然後買入XYZ公司呢?如果你還是看好ABC公司的成長,那你三年後(2013年)再以合理的估值買入吧。你ABC公司損失的回報,XYZ公司已經幫你賺了回來。而且一但市場逆轉,XYZ公司的下跌空間一定要比ABC公司要好,不是嗎?

價值投資的真諦是長期持有具增長前景的好股!ABC公司是好股,難道XYZ公司就不是好股了嗎?難道換馬至XYZ公司就不算是長期投資於具增長前景的股票了嗎?

大部分投資者無法在股市賺錢是因為他們想估計市場的走向,他們大部分是想以43.2元賣出ABC公司然後以更低的價格買入。如果我說的是以43.2元賣出ABC公司然後持有現金期待以更低價買入,這是投機!

但我組合中從來不持有多餘現金,也不建議持有現金,以國內的叫法,我是長期滿倉操作的。就算股市明顯泡沫我也只會把股票換馬至相對安全的增長股。現實中我這種投資方法並不被大眾認為是價值投資法,因此我稱自己做偽價值投資者。完

http://blog.yahoo.com/_72WIFHLVKF2G7BULLLTKWEWV6Y/articles/137711/index

根據上圖(摘自摩根大通一份報告),你會如何去選擇呢?

正如Graham先生所講,投資不是挑選最好的,而是將不好的剔走。

我首先會將深圳高速(548) 剔走,因它Interest coverage ratio太低,只有2-3倍。

接著我會將越秀交通(1052) 剔走,因它ROE(~7%)不高,如果長此而往地作再投資會比較吃虧。

接著我會將合和公路也(737) 剔走,因它P/B(~1.6)比其他的高,另外Net gearing(~60%)也比較高,而且廣州-深圳高速公路已是一條成熟公路。

接著我會將浙江滬杭甬也(576) 剔走,雖然它處於淨現金狀態,但我不太喜歡它證劵業務版塊。

最後留下來3家公司 - 安徽皖通(995)﹑江蘇寧滬(177)和四川成渝(107),看下去好像安徽皖通最好,因它NAV折讓(-64%)大﹑市值(US$1b)偏小﹑ROE(~15%)合理﹑股息率(~7%)也不錯。至於江蘇寧滬(177)和四川成渝(107),我就無法判斷誰比較好,唯一指出前者市值是7家公司最大的,可能將來增長會比較慢。

另外﹑摩根大通亦指出安徽皖通的公路商用車比較多,承受經濟下滑的風險比較大。

以上只是非常初步的研究,並不足以作投資決定。