- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

08 Apr 16 - 北控水務(0371) 全年業績

國務院於去年4月正式發布《水污染防治行動計劃》(「水十條」)。「水十條」的出台是落實依法治國、依法治水的體現;同時也表明了政府鐵腕治污的態度。預計「水十條」可拉動GDP增長約5.7 萬億,累計增加非農就業約390 萬人,實現環境、經濟、社會效益的共贏。從去年下半年開始,財政部、發改委、國務院先後發文,對推行PPP 模式(Public, Private, Partnership,公共私營合作制)進行系統性闡釋;並從適用領域、操作流程、操作規範等方面,對開展PPP項目建設提出了規範性要求;體現了政府力推PPP 模式的决心。PPP 模式的推廣,將解决「水十條」帶來的萬億新增投資的來源,有效引入社會資本,促項目落地加速,且行業市場集中度將提高。有技術、資本實力强的民營企業最受益,參與PPP 模式的環保企業將進入騰飛期。

去年12月公佈母公司將注入金州水務,北控水務(00371)將以每股6.08元,發行3億股新股支付,現時在等待批准。

■ 04 Sep 15 - 北控水務(0371) 中期業績

■ 21 Apr 15 - 北控水務(0371) 全年業績

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

北控水務(0371)

北控水務(0371)主要業務經營水務管理,包括興建污水及自來水處理廠、污水處理、自來水處理及供水、提供技術服務及授權使用有關污水處理之技術知識。 北控水務(0371)的大股東為北京控股(0392)。

2013年10月公司以3.21港元配售3.5億股,集資11.1億元,用作集團一般營運資金。

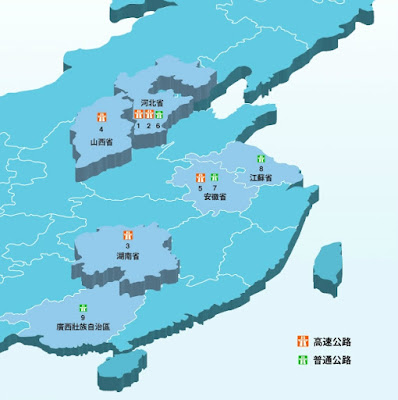

截至2015年底,北控水務於中國擁有運營中之193座污水處理廠及5座再生水處理廠,業務已擴展至全國19個省、2個自治區及4個直轄市,每日運作總設計能力分別為2462萬噸。

| 公司簡介 | 北控水務(0371)主要從事興建污水及自來水處理廠、污水處理、自來水處理及供水、提供技術服務及授權使用有關污水處理之技術知識。 |

| 目前市值(港元) | 433.44億元 |

| 現時股價(港元) | 4.98元 (2016-04-08 收市價) |

| 市盈率 | 17.68倍 |

| 每股盈利(港元) | 0.2817港元 |

| 市帳率 | 2.68倍 |

| 每股帳面淨值(港元) | 1.855港元 |

北控水務(0371)全年業績

北控水務(0371)3月公布截至2015年12月底止全年業績,純利24.55億元,按年升36.83%;每股盈利28.17仙;派末期息5.1仙,全年派發為9.5仙,而2014年全年共派7.8仙。

期內,營業額135.03億元,按年升51.28%。

年度新項目之每日總設計能力為473.44萬噸。集團於年內出售或完成之委託營運項目包括4個污水處理項目及1個供水項目,每日總設計能力為26.12萬噸。因此,年度之每日總設計能力淨增加447.32萬噸。

於2015年12月底之資產負債比率為1.22(2014年12月底:0.91),淨負債比率上升主要由於銀行及其他借貸增加所致。相關所得款項已主要用於收購及建造中國多個水務項目。

| 分類 | 收入 (港元) | 收入增加(%) | 溢利 (港元) |

|---|---|---|---|

| 污水及再生水處理服務及建造服務 | 118.46億元 | 51% | 39.11億元 |

| 供水服務 | 8.81億元 | 8% | 4.75億元 |

| 技術及諮詢服務 | 7.76億元 | 176% | 3.49億元 |

| 公允值收益 | -- | -- | 2.54億元 |

| 其他 | -- | -- | (14.43)億元 |

| 總計 | 135.03億元 | 51% | 24.55億元 |

發展 及 2016年目標

北控水務(0371)執行董事兼執行總裁周敏稱,2015年新中標項目共計水處理能力約每日550萬噸(部分尚待簽約),現時旗下每日總處理能力已增至約2500萬噸,屬內地體量最大的水務公司;計劃未來3年平均每年增量約500萬噸,至2018年總水處理能力達每日4000萬噸,希望屆時躋身全球前十名的水務公司、股市基本正常的前提下總市值突破1000億元。

水務行業政策面持續向好,但市場競爭日趨激烈亦拖低項目回報,北控水務(0371)去年新獲項目內部收益率平均約9%,較2014年逾10%略為微跌。周敏指出,今年希望新增水務項目整體收益率水平保持9%以上,其中部分低風險的大型項目低至7%亦能接受,會通過收益率逾10%的小型項目或PPP(政府與社會資本合作)項目來實現平衡。

北控水務(0371)目前仍處於發展期,預計今年的資本開支大約150至160億元人民幣,其中水廠和PPP環境治理項目分別約佔80億元,資金將集中透過低成本的內地公司債及建立環境產業基金獲得。

他表示,北控水務(0371)與銀行和保險公司合作,搭建有限合夥制的環境產業基金平台,屬於一種輕資產類型的表外融資方式,不影響負債,並有助每股盈利快速提升;計劃今年成立數隻基金總規模達200億元,例如一隻規模100億元的基金或由公司出資15億至20億元。

PPP項目(公私合營項目 Public—Private—Partnership)

北控水務(0371)今年將加大對公營私營合夥((PPP)項目投入,並開始推進輕資產模式,擬攜手國內銀行、保險公司建組總規模200億元人民幣的產業基金。

執行董事周敏補充稱,集團擬與國內銀行、保險商組建總規模200億元人民幣的產業基金,可能由北控水務佔15至20%股份,以提供表外融資,支持公司業務發展的同時不會加重債務負擔,實現盈利較快增長。

水處理能力

北控水務(0371)現時以每日處理量2,500萬噸成為中國最大水務企業。 集團預計今年新增每日處理量不少於300萬噸,爭取達到400萬噸以上,以實現2018年4,000萬噸這一目標。

集團計劃未來3年每年平均增加500萬噸產能,適當時機增量可能更大,但若某年市場項目風險收益難達內部標準。

| 年度 | 每日總設計能力 |

|---|---|

| 2013年 | 1671萬噸/日 |

| 2014年 | 2015萬噸/日 |

| 2015年 | 2462萬噸/日 |

| 2016年 | 新增300萬至400噸/日 (目標) |

| 2018年 | 4000 萬噸/日 (目標) |

收購金州水務

北控水務(0371)於2015年12月宣布,以代價15.08億元人民幣(約18.24億港元)向北京控股收購金州水務全部股權。 北控水務(0371)表示,將以每股6.08元,發行3億股新股支付,代價股份佔擴大已發行股本約3.32%。 北控持股量由43.84%升至45.71%。

金州水務於中國江蘇、河南、上海及北京直接或間接持有10個水務項目的多數股東或少數股東權益。 2014年除稅後綜合純利為450萬人民幣。 該等水務項目擁有設計總處理能力為每日171.1萬噸,包括已建成運營的項目處理能力每日115.4萬噸,以及在建項目處理能力每日50萬噸,而項目的餘下處理能力仍處於準備階段。

股權

大股東北京控股持有43.84%股權。 榮譽主席和行政總裁在今年1月分別以4.40元和4.41元增持。 另外,北控水務(0371)今年1月以3.77元至4.56元回購了1930萬股。

▪ 北京控股 持有43.84%股權。

▪ 榮譽主席 胡曉勇 持有4.38%股權。

▪ 行政總裁 周敏 持有4.20%股權。

■ 06 Apr 16 - 北京控股(0392) 全年業績

短評

在「水十條」政策法規的支持下,行業的監管和懲罰更趨嚴格,市場需求也得到加速釋放,行業整合空間更大,但同時也吸引更多的資本加入競爭。 北控水務(0371)作為行業龍頭,在資源、技術、資金實力以及管理經驗等方面都有較強的競爭力。 公司具國企背景優勢,較容易做大做強。 經濟形勢的好與壞,對「水十條」的實行沒有大影響,反而非從事環保業務的企業進入市場競爭會否影響毛利等更值得關注。

北控水務(0371)2015年收入按年增長51.3%至135.03億港元,毛利率由2014年的39.4%下降至期内的36.8%,主要是因爲利潤率較低之BOT水務項目貢獻增加。 純利按年增長36.8%至24.55億港元,業績優於預期。 北控水務(0371)公布業績後,多間證券商提升了目標價和評級。 管理層在業績發布會中,對集團發展前景相當樂觀,並在中央政策持續支持下,預期2016年營業額增長50%,純利增長30%。

北控水務(0371)是行業龍頭,在融資能力方面和獲取PPP項目上有一定優勢。 PPP 項目的建造毛利率大概在16%至18%的水平,低於BOT (建造-經營-移交)項建造項目,可以預期未來業績的毛利率將逐步下降。 「水十條」提出治污目標: 到2020年,7大重點流域水質優良比例要超過70%;地下水質極差比例低於15%;當局預計為此投資4-5萬億元人民幣。 計劃指出,到2030年要實現全國水環境質量總體改善,水生態系統功能初步恢復。 「水十條」帶給北控水務(0371)業務繼續高速發展的機遇,但是集團資金有限,每個項目都需要投入資金,集團無意在市場密密抽水。 PPP項目可以解決部份資金的問題,但是毛利率下跌則是無可避免的結果。

集團淨負債比率處於120%之高水平,公司表明能夠容忍的淨負債率上限是150%,重申在短期內(不包括收購金州水務事件)不會發行新股。 公司現在的債務大多是政府欠款,理論上風險較低。 北控水務(0371)未來有望受惠於「水十條」及PPP模式帶來的新機會,管理層預期在政策支持下,今年純利將有三成增長,股價正在修復估值。

北控水務(00371)將以每股6.08元發行3億股新股支付(佔擴大已發行股本約3.32%)收購母公司的金州水務,由於集團負債高,筆者估計集團有機會在6.08元或者甚至6.5元以上配股集資,日期可能是下年。 純粹猜想。

預期盈利,市盈率

北控水務(0371)2015年純利按年增長36.8%,至24.55億港元; 每股盈利上升36%至0.2817元。 現價4.98元,市盈率為17.7倍,息率為2.1厘。

管理層在業績發布會中,對集團發展前景相當樂觀,預期2016年營業額增長50%,純利將進一步錄得30%之增長。

簡單估計,北控水務(0371)2016年盈利上升30%,每股盈利上升28%至0.36元。 現價4.98元,預期市盈率為13.8倍,預期息率為2.3厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時, 筆者持有北控水務(0371)。

近年業績摘要

| 營業額 (港元) | 上半年 | 全年 |

|---|---|---|

| 2011年 營業額 | -- | 26.54億元 |

| 2012年 營業額 | -- | 37.27億元 |

| 2013年 營業額 | 11.45億元 | 64.07億元 |

| 2014年 營業額 | 38.16億元 | 89.26億元 |

| 2015年 營業額 | 57.64億元 | 135.03億元 |

| 盈利 (港元) | 上半年 | 全年 |

|---|---|---|

| 2011年 盈利 | -- | 6.01億元 |

| 2012年 盈利 | -- | 7.50億元 |

| 2013年 盈利 | 5.14億元 | 10.84億元 |

| 2014年 盈利 | 7.14億元 | 17.94億元 |

| 2015年 盈利 | 11.60億元 | 24.55億元 |

| 每股盈利(港元) | 上半年 | 全年 |

|---|---|---|

| 2011年 | -- | $0.0894 |

| 2012年 | -- | $0.1086 |

| 2013年 | $0.0689 | $0.1398 |

| 2014年 | $0.0831 | $0.2076 |

| 2015年 | $0.1332 | $0.2817 |

參考:

1. 北控水務 371 業績

http://www.bewg.com.hk/big5/news/press/p160330.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0330/LTN20160330414_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0827/LTN20150827228_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0420/LTN20150420340_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0330/LTN20150330426_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0918/LTN20140918304_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0828/LTN20140828319_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0417/LTN20140417359_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0327/LTN20140327393_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0923/LTN20130923251_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0829/LTN20130829221_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0327/LTN20130327853_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0927/LTN20120927195_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0830/LTN20120830222_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0427/LTN20120427551_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0329/LTN201203291600_C.pdf

2. 北控水務 371

http://www.bewg.com.hk/big5/global/home.htm

3. 昕賞魚缸:北控水務做大有優勢

http://orientaldaily.on.cc/cnt/finance/20160401/00210_010.html

4. 北控水務誓打入全球十強

http://sina.com.hk/news/article/20160203/0/2/44/%E5%8C%97%E6%8E%A7%E6%B0%B4%E5%8B%99%E8%AA%93%E6%89%93%E5%85%A5%E5%85%A8%E7%90%83%E5%8D%81%E5%BC%B7-5376072.html

5. 北控水務 建設收入大幅增長,財務風險成功化解

http://www.aastocks.com/marketcomment/pdf/136500.pdf

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

15 Apr 16 - 越秀房產信託(0405) 全年業績

現時香港共有多隻REITS上市,分別是越秀房產信託基金(0405)、陽光房產(0435)、置富產業信託(0778)、泓富產業信託(0808)、開元產業信託(1275)、春泉產業信託(1426)、富豪產業信託(1881)、冠君產業(2778)、匯賢產業信託(87001)及領匯(0823)。在上述REITS中,不少都是由上市公司背景,或就是由上市公司分拆出來。例如由長實(0001)旗下的置富產業信託、泓富產業信託及匯賢產業信託;越秀(0123)旗下越秀房產信託基金;恆基(0012)旗下陽光房產;富豪國際(0078)旗下富豪產業信託;鷹君(0041)旗下冠君產業。

越秀房產信託(0405)於擁有7項多元化之物業,包括甲級商廈、零售商場、酒店、服務式公寓及批發商場。 越秀房產信託(0405)2015年8月收購上海浦東宏嘉大廈,此乃越秀房產基金(0405)首次嘗試對外收購,是基金擴展廣州以外地區業務的第一步。

■ 21 Mar 16 - 泓富產業信託(0808) 全年業績

■ 05 Mar 16 - 置富產業信託(0778) 全年業績

■ 18 Feb 16 - 陽光房產信託(0435) 中期業績

| # | 企業 | 營運業務 | 特點,資料 |

|---|---|---|---|

| 1 | 越秀房產信託(0405) | 寫字樓 + 商場 + 酒店 | 廣州、上海7項物業,寫字樓佔收入4成,批發及購物中心佔3成,酒店及服務式公寓佔3成 可出租面積524萬平方呎 酒店收入低於預期,收入補貼限期2016年底 |

| 2 | 陽光房產信託(0435) | 寫字樓 + 購物商場 | 非核心區物業,寫字樓及商場各佔收入一半 可出租面積124萬平方呎 車位844個 |

| 3 | 置富產業信託(0778) | 購物商場 | 17間購物商場 可出租面積318萬平方呎 車位2,713個 |

| 4 | 泓富產業信託(0808) | 寫字樓 + 工商 | 寫字樓佔收入6成,工商綜合物業佔收入4成 可出租面積135萬平方呎 車位498個 |

| 5 | 領匯(0823) | 150間購物商場 | 藍籌股,150間購物商場 可出租面積1,100萬平方呎 車位78,000個 |

| 6 | 富豪產業信託(1881) | 酒店 | 8間酒店 |

| 7 | 冠君產業信託(2778) | 甲級商用物業 | 花旗銀行廣場,朗豪坊,收入集中 可出租面積230萬平方呎 |

越秀房產(405)2012年收購越秀地產(123)購入旗下廣州國際金融中心(IFC),收入補貼限期為2016年底,往後分派利息比較不明朗。

越秀房產基金(405)於今年3月獲納入為恒生綜合大中型股指數成份股。 同時, 越秀房產基金(405)亦獲納入為恒生低波幅指數成份股。

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

| 公司簡介 | 越秀房產信託(0405) 為房地產投資信託基金,主要投資於中國廣東省物業。主要作辦公樓、零售及其他商業用途物業。 |

| 目前市值(港元) | 117.76億元 |

| 現時股價(港元) | 4.14元 (2016-04-15收市價) |

| 市盈率 | 13.53倍 |

| 每股盈利(港元) | 0.306港元 |

| 市帳率 | 0.73倍 |

| 每股帳面淨值(港元) | 5.66港元 |

越秀房產信託(0405) 全年業績

越秀房產信託(0405)2月公布2015年底止全年業績,可分派總額(包括額外項目)為7.04億元人民幣,按年增長6.3%。 末期分派每個基金單位約0.1282元人民幣,約等於0.1531港元,連同中期分派,全年每基金單位分派總額為0.3061港元,按年上升2.8%。按去年12月底收市價4.16港元計,收益率為7.4%,較上年的7.7%減少0.3個百分點。

期內,收入總額17.10億元人民幣,增長8.8%,物業收入淨額上升10.2%至10.88億元人民幣。

截至去年底,物業組合共有7項,物業產權面積共約743,106.2平方米,可供出租總面積為487,324.3平方米。物業整體出租率為97.3%。

越秀房產信託(0405)

越秀房產基金(0405)於2005年12月上市,現時之物業組合包括位於廣州天河區的商業綜合體「廣州國際金融中心」、甲級寫字樓「財富廣場」和「城建大廈」,零售商場「維多利廣場」、位於越秀區的「越秀新都會」和「白馬大廈」,與及位於上海浦東竹園CBD核心地段的「宏嘉大厦」(2015年9月1日完成交易),共七項優質商用物業。

▪ 白馬大廈 批發商場

▪ 財富廣場 甲級寫字樓

▪ 城建大廈 甲級寫字樓

▪ 維多利廣場 零售商場

▪ 新都會大廈 綜合商務樓

▪ 廣州國金中心 商業綜合體 (甲級寫字樓、零售商場、酒店、服務式公寓)

▪ 宏嘉大廈 綜合商務樓 (辦公室、零售)

發展 及 2016年目標

2015年度,越秀房產基金(0405)繼續投入多項資本性改造提升工程,包括國金中心寫字樓單元間隔完善工程、白馬大廈空調主機及冷卻塔更換工程、城建大廈生活給水管道更換工程、維多利廣場裙樓外立面部分標識等,確保了各個項目營運的安全性。 管理人2016年度仍將計劃投入多項關於國金中心、越秀新都會、城建大廈、維多利廣場等的資本性改造工程項目,持續提升各項目的營運效率和營商環境。

越秀產業信託(0405)去年第3季度以26.27億元人民幣收購上海浦東宏嘉大廈,較評估值(27.7億元)折讓5.2%。

收購物業

越秀房產信託(0405)2015年8月,以26.27億元人民幣收購上海浦東宏嘉大廈,此乃越秀房產基金首次嘗試對外收購,為實現基金戰略佈局邁出了的一步。 是次收購由基金持有的現金及債務融資支付。其中境外債務融資額合計3.94億美元(折合約24億元人幣),首年利率介於倫敦銀行同業拆息LIBOR+1.7至1.88%之間。而境內將銀行融資3億元,以償還項目現有銀行貸款。

該物業為上海市浦東區竹園中心商業區的甲級寫字樓,位於小陸家嘴金融貿易區以東2公里,可直接通往多個地鐵站。 租戶主要是金融業、商業服務業和製造業等優質客戶,經營成熟穩定。

該物業於2010年9月落成,為一棟樓高25層的甲級寫字樓,連同零售部分及停車位,總建築面積約6.2萬平方米。

越秀房產基金(0405)主席劉永傑表示,這次是基金擴展廣州以外地區業務的第一步。 是次收購將會擴大基金的投資組合約11.5%,令基金的收入來源及物業組合更加多元化。

財務管理

越秀房產信託(0405)負債比率由2014年底的32.0%上升至37.4%,低於房託基金守則規定的最高借貸限額45%。

房產基金於2015年歸還境內銀行貸款6.15億元,並獲得4億港元銀團貸款,優化債務結構,降低總體融資成本。 房產基金借款平均利率從年初的4.46%下降至3.42%,借款成本進一步降低。

補貼款項資產

越秀房產信託(0405)於2012年向越秀地產(0123)收購廣州國金中心。 根據收購,越秀地產同意於2012年7月1日起至2016年12月31日止期間就酒店及服務式公寓提供收入支援。 補貼款項為酒店及服務式公寓的實際經營毛利(「經營毛利」)與保證經營毛利之間的差額。 酒店及服務式公寓每年的經營毛利為人民幣2.684億元,所有補貼款項總額不得超過人民幣6.10億元。

■ 23 Jun 12 - 越秀地產(0123) 全年業績

▪ 2012年度 : 補貼款項 1.297億元人民幣

▪ 2013年度 : 補貼款項 1.658億元人民幣

▪ 2014年度 : 補貼款項 1.044億元人民幣

▪ 2015年度 : 補貼款項 0.668億元人民幣

短評

越秀產業信託(0405)2015年的收入總額同比上升8.1%至人民幣17.1億元,受益於資產提升工程,白馬大廈經營收入上升11.1% 和維多利廣場收入上升19.4%,亦因為新收購的宏嘉大廈貢獻了4個月收入。 集團可分派總額(包括額外項目)按年增長6.3%至人民幣7.04億元。 由於人民幣的貶值影響,以港元計算,全年每基金單位分派0.3061港元,按年上升2.8%。

維多利廣場順利完成資本性改造工程後,成功引入Uniqlo、Adidas、Swatch等知名品牌進駐,改善商場人流,利好長遠租金收入。 受惠中國過去的幾輪降息,越秀房產(0405)的借款成本進一步降低。

| # | 物業名稱 | 收入 (人民幣 百萬) | 收入比例 |

|---|---|---|---|

| 1 | 白馬大廈 | 406.9 | 23.8% |

| 2 | 財富廣場 | 71.5 | 4.2% |

| 3 | 維多利廣場 | 60.2 | 3.5% |

| 4 | 越秀新都會 | 63.9 | 3.7% |

| 5 | 新都會大廈 | 64.5 | 3.8% |

| 6 | 國金中心 | 999.6 | 58.5% |

| 7 | 宏嘉大廈 | 43.0 | 2.5% |

廣州寫字樓競爭激烈,但需求同樣緊張,廣州國金中心(亦稱廣州西塔,IFC)寫字樓2015年底錄得97.3%的出租率(2014年底90.8%),租約單價235.3元人民幣╱平方米╱月(2014年底226.8元人民幣),表現合格。 周大福集團的廣州周大福金融中心(亦稱廣州東塔,CTF Finance Centre )預計將於2016年完建,可能對 IFC 的租金造成壓力。 總裁林德良表示不擔心競爭,指2014年周大福已開始預租,但未影響IFC 租金,但是市場難免擔心新廣東第一高樓的廣州東塔(CFC)與廣州西塔(IFC)搶生意。

酒店及服務式公寓的經營毛利仍未「達標」 (低於每年2.684億元),但是2015年的補貼款項為0.668億元,低於2014年的1.044億人民幣。 這項補貼將於2016年底結束,四季酒店入住率保持7成,服務式公寓入住率由8成多上升9至成多,估計補貼完結對集團可分派總額的影響會是5%以下,對於2017年後的影響不會大。 初步估計,越秀地產(0405)的補貼款項將於2016年底到期後,2017年度每單位可分派收入可能輕微下跌(或與2016年度大致持平),2018年度將會由每年的增長所補回而回升。

以下包括了未來2年的可分派金額簡單初步估計,希望與實際數字有不多於5%的差異 :

▪ 2014年度 : 5.59億元 + 補貼款項 1.04億元 = 6.63億元

▪ 2015年度 : 6.37億元 + 補貼款項 0.67億元 = 7.04億元

▪ 2016年度 : 7.00億元 + 補貼款項 0.40億元 (初步估計) = 7.4億元 (初步估計)

▪ 2017年度 : 7.25億元 +

越秀房產(0405)的投資者除了需要留意美國加息步伐,人民幣的長線走勢,亦需要注意旗下資產的租金和出租率狀況。 房地產投資信託基金(REITs)的估值與美國國債息率的預期成反比。 美國十年期國債收益率現時為1.8厘左右。 如果假設6.0厘作為估值,越秀房產(0405)估值為5.2元。 如果用7.0厘作為估值,估值為4.46元。 如果用8.0厘作為估值,估值為3.91元。

越秀房產信託基金(0405)的租金收入和派息以往一直維持穩定增長,派息前後股價大致在15%內上落,可以了解為何可獲納入為恒生低波幅指數成份股。 越秀房產(405)2012年蛇吞象,收購越秀地產(123)購入旗下廣州國際金融中心,令往後分派利息產生不明朗因素,是估值較同業需較低的原因之一。

▪ 領展房產(0823)現價47.30元,(2015-16年度預期)息率4.2厘。

▪ 冠君產業(2778)現價4.01元, 息率4.9厘。

▪ 置富產業(0778)現價8.37元, 息率5.6厘。

▪ 泓富產業(0808)現價2.96元, 息率6.0厘。

▪ 陽光房地產(0435)現價4.10元,(2015-16年度預期)息率6.1厘。

▪ 越秀房產(0405)現價4.14元, 息率7.4厘。

預期息率

越秀房產(0405)去年分派0.3061港元,按年上升2.8%。 越秀房產(0405)現價4.14港元計算,息率7.4厘。

簡單估計,假設今年人民幣貶值2%,越秀房產(0405)今年每個基金單位的分派金額上升3%至0.315港元,當中包括補貼款項0.017港元。 現價4.14港元計算,預期息率7.6厘。

至於到達2017年,由於沒有補貼款項,估計每個基金單位的分派金額下跌至0.308港元,2017年預期息率7.4厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時,筆者持有 房地產信託基金(REITs)。

參考:

1. 越秀房產信託 405 業績

http://www.irasia.com/listco/hk/yuexiureit/announcement/a155316-cyuexiureit.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0408/LTN20160408198_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0223/LTN20160223110_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0828/LTN20150828516_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0330/LTN20150330568_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0213/LTN20150213158_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0417/LTN20140417389_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0313/LTN20140313254_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0313/LTN20130313290_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0629/LTN20120629956_C.pdf

2. 越秀房產信託 405

http://www.yuexiureit.com/big5/index.html

http://www.yuexiureit.com/big5/right3-3.html

3. 越秀產業信託 (405.HK) - 租金收入增長穩健

http://research.cyberquote.com.hk/page/htm/kc/researchnews/img/150917c.pdf

4. 越秀房託去年多賺77% 派息增

http://www.mpfinance.com/htm/finance/20150214/news/eb_ebc1.htm

5. 越秀房產(405)前無去路,後有追兵,點算!?

https://stockbisque.wordpress.com/2012/07/22/%E8%B6%8A%E7%A7%80%E6%88%BF%E7%94%A2%E5%89%8D%E7%84%A1%E5%8E%BB%E8%B7%AF%E5%BE%8C%E6%9C%89%E8%BF%BD%E5%85%B5/

6. Yuexiu REIT (405 HK) Making more from its property assets, Daiwa Capital

7. 越秀房產信託基金 收益率仍具吸引力, BOC International

http://www.niuniuwang.cn/wp-content/uploads/2016/02/H3_AP201602250013597682_01.pdf

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

17 Apr 16 - 華潤燃氣(1193) 全年業績

2015年,中國天然氣消費量1932億立方米,同比增長5.7%。 其中,前三季度天然氣消費同比增速一度降至2.5%。 市場分析指,由於國際油價大跌,傳導至國內油品價格大幅下滑,液化石油氣等與石油相關的品種對天然氣市場形成了「逆替代」的衝擊;經濟增速放緩也拖累了天然氣消費增長。去年整體天然氣行業市場銷氣增長放緩,主要因經濟增長放緩減低工業用氣的意慾,以及油價下跌,令油價與天然氣價差距拉闊。 發改委由2015年11月20日起,降低非居民用天然氣門站價格,每立方米下調0.7元。降價後,全國平均天然氣門站價由2.51元降至1.81元,平均降幅為28%。

受惠於去年11月降氣價,天然氣消費量明顯轉快,加上氣價續有下調空間,相信燃氣股盈利自上季起轉佳。 發改委2月26日公布,1月份天然氣消費量223億立方米,增長17.6%。 發改委近日公布,2月份天然氣消費量182億立方米,增長18.5%。 近月消費量顯示中國天然氣市場已經告別寒冬,正在穩步回暖,2016年全中國售氣量有望增長8%至10%。

| 年度 | 天然氣消費量 | 備註 |

|---|---|---|

| 2015年 首11個月 | 1650億立方米 | 按年增長3.7% |

| 2015年 全年 | 1932億立方米 | 按年增長5.7% |

| 2015年 11月 | 181億立方米 | 按年增長9.7% (非居民用天然氣門站價格下調) |

| 2015年 12月 | -- | 按年增長19.1% |

| 2016年 1月 | 223億立方米 | 按年增長17.6% |

| 2016年 2月 | 182億立方米 | 按年增長18.5% |

燃氣股相繼公布業績,並公布了今年天然氣銷售量指引,普遍增長目標都有雙位數,華潤燃氣(01193)、新奧能源(02688)的增長目標皆為15%,今年燃氣股增長前景樂觀。

■ 29 Mar 16 - 港華燃氣(1083) 全年業績

■ 07 Jul 15 - 中國燃氣(0384) 全年業績

■ 27 Aug 15 - 新奧能源(2688) 中期業績

| 企業 | 今年首兩個月燃氣銷量同比增長 | 2016年燃氣銷量增長目標 |

|---|---|---|

| 中國燃氣(00384) | 13% | 18% |

| 港華燃氣(01083) | 12% | 10% |

| 華潤燃氣(01193) | 11% | 15% |

| 新奧能源(02688) | 15% | 15% |

| 香港中華煤氣(00003) | 12% | 10% |

一眾燃氣股當中,華潤燃氣(01193)在併購方面相當進取,去年致力擴展業務版圖,已覆蓋220個城市燃氣項目,網點遍及內地22個省份。

■ 31 Dec 15 - 華潤燃氣(1193) 中期業績

■ 25 Sep 14 - 華潤燃氣(1193) 中期業績

■ 13 Mar 14 - 華潤燃氣(1193) 全年業績

■ 26 Aug 13 - 華潤燃氣(1193) 中期業績

■ 04 May 13 - 華潤燃氣(1193) 全年業績

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

華潤燃氣(1193)

華潤燃氣(1193)是華潤集團全資附屬企業,主要經營城市燃氣下游分銷業務,包括管道天然氣分銷及經營壓縮天然氣加氣站,其業務設於中國境內天然氣儲量豐富的策略性地區及經濟較發達和人口密集的地區。 集團現時於20個省份,包括11個省會、3個直轄市、及57個地級市經營151個城市燃氣項目,燃氣總年銷量達93億立方米及擁有1,403萬住宅戶。

華潤燃氣(1193)2012年02月私有化並撤銷鄭州華潤燃氣(3928)在香港聯交所的上市地位。 華潤燃氣(1193)近年多次配股及發債集資,目的均為收購下游業務。 2010年分別7.5元及10.715元配股;2011年每股10.6096元配股。 公司2012年11月以每股16.95元,配售1.6億股,集資淨額27億元,用作收購內地下游城市燃氣分銷業務。 華潤燃氣(1193)於2013年1月支付款額人民幣24.5億元,作為向津燃華潤燃氣有限公司49%的股權的出資,該公司為一家合資公司,在中國天津市從事城市天然氣管道業務。

| 公司簡介 | 華潤燃氣(1193) 主要在中國從事銷售及分銷氣體燃料及相關產品以及燃氣接駁業務。 |

| 市值(港元) | 531.54億元 |

| 現時股價 | 23.90元 (2016-04-15 收市價) |

| 市盈率 (倍) | 18.39倍 |

| 每股盈利(港元) | 1.300港元 |

| 市帳率 | 3.13倍 |

| 每股帳面淨值(港元) | 7.648港元 |

華潤燃氣(1193)全年業績

華潤燃氣(1193)3月公佈截至2015年12月底止全年業績顯示,錄得純利28.38億元,按年升14.44%;每股基本盈利1.3元;派末期息23仙,連同中期息全年共派33仙。

期內,營業額310.96億元,按年升8.28%;毛利97.89億元,按年升12.34%。

燃氣總銷量增9%至149.13億立方米,已接駁住宅客戶總數增14%至2,361萬戶。

截至2015年12月,集團的城市燃氣項目總共達220個,分佈於中國22個省份,客戶數達2,361萬戶。

發展 及 2016年目標

華潤燃氣(1193)去年純利按年增長14%至逾28.4億元,期內燃氣總銷量達149.1億立方米,同比增長9%,而已接駁住宅客戶總數則上升14%至2,361萬戶。 集團表示,雖然去年內地私人住宅物業市場疲軟,但受惠社會保障性房屋開工套數大幅增長,以及舊房改造項目接駁數量上升,抵銷上述市場疲軟的影響,住宅客戶因而錄得明顯增長。

華潤燃氣(1193)主席王傳棟於記者會上表示,公司在兩次調整後,相信受惠更多接地氣的措施出台,居民用戶的氣價有上升空間。 他又預期,今年整體燃氣需求量會在國家政策支持下,可有望增長10%,而公司售氣量有望增加15%,其中5%會藉由收購達到;而增氣量今年有望超去年水平。

他指,今年資本開支為64.87億元 (2015年為59.18億元) ,當中有約20億元為併購之用。公司亦會於未來將40億及45億元的港元貸款置換成人民幣債款。

城市燃氣項目

截至2015年底,華潤燃氣(1193)的業務覆蓋220個城市燃氣項目及業務網點遍及22個中國省份,包括3個直轄市。 去年公司取得青島、秦皇島2個大型項目。 公司已宣佈或董事會已批准另外25個建議投資的城市燃氣分銷及相關項目,其建議投資額為14.77億港元。

燃氣銷量

華潤燃氣(1193)2015年銷氣量增長9%,今年首兩個月增長加速至11%。 展望2016年全年,管理層提供銷氣量增長指引為15%,其中5%由收購達到。

| 年度 | 銷氣量 | 城市燃氣項目 |

|---|---|---|

| 2011年 | 72.2億立方米 | 新增 25個城市燃氣項目至 73個 |

| 2012年 | 92.7億立方米 | 新增 78個城市燃氣項目至 151個 |

| 2013年 | 120.9億立方米 | 新增 25個城市燃氣項目至 176個 |

| 2014年 | 133.2億立方米 | 新增 29個城市燃氣項目至 205個 |

| 2015年 | 149.1億立方米 | 新增 15個城市燃氣項目至 220個 |

| 2016年 | 目標 15%增長 | -- |

財務管理

截至2015年12月31日止,華潤燃氣(1193)持有現金及現金等價物107.5億港元(2014年底:97.1億港元)。 淨資本負債比率為25.5%(2014年底:32.5%)。

短評

去年內地天然氣需求增長放慢,華潤燃氣(1193)去年燃氣銷量未能達標至目標160億立方米, 但是華潤燃氣(1193)去年盈利表現是同業中較好的一員,主要原因足接駁住宅客戶總數增加14%,帶動股東應佔溢利淨額增加14%。 剔除非經營性項目,核心業務溢利按年增長23.3%,全年派息增加32%至0.33元。

中國制訂了天然氣在一次性能源消費總量所佔比重的目標,由2014年約6%提高至2020年10%,未來5年的天然氣消費年複合增長率將達到9%。 華潤燃氣(1193)去年銷氣量增長9%。 展望2016年,管理層提供銷氣量增長指引為15%,其中5%會藉由收購達到。 近期公司收購的部分項目已轉錄得利潤,市場預期青島項目可於2016年轉盈。

中國是全球第一大的煤炭生產國,故中國能源結構長久以來以煤炭為主,天然氣的使用比例,遠低於世界平均水平。 根據「十三五規劃」,城市燃氣是中國清潔能源發展政策重心,在政府應對氣候變化的過程中擔當重要角色。 目前,中國天然氣消費佔一次能源消費比重的5.6%,遠低於世界平均水平和發達國家水平。 在中國國策支持下,積極引進推進天然氣的使用,計劃到了2020年,天然氣比重達到10%以上,產業前景備受看好。 自去年11月減氣價後,天然氣競爭力已提高。 去年12月天然氣消費量增長19.1%,今年1月增長17.6%,今年2月增長18.5%。 展望未來,在燃氣需求帶動下,華潤燃氣(1193)盈利將會維持平穩增長。

公司的國家背景,令華燃在取得城市燃氣供應項目上有優勢,目前已覆蓋220個城市燃氣項目,去年取得青島、秦皇島2個大型項目,未來可望取得多個大城市的項目。 現時,大連正經歷由煤氣改天然氣的轉型階段,氣體銷量雖然較少。 大連的生產總值為重慶逾半,但天然氣銷量不及重慶的十分之一,可見大連完成天然氣改造後,銷量將有大幅提升空間。

背景雄厚的華潤燃氣(01193)在併購方面相當進取,自然增長和收購活動帶動長線增長的同時,盈利亦較穩定。 龍頭的華潤燃氣(1193)穩穩陣陣,估計未來數年盈利穩定增長按年1成半或以上,估值亦理應是同業中較高的一員。

▪ 港華燃氣(1083)現價4.45元, 市盈率(經常性)10.0倍。

▪ 中國燃氣(0384)現價12.52元, (2015-16年度預期,經常性)市盈率15.1倍。

▪ 華潤燃氣(1193)現價23.90元, 市盈率18.4倍。

▪ 新奧能源(2688)現價46.80元, 市盈率(經常性)15.5倍。

市盈率,股息

華潤燃氣(1193)2015年股東應佔溢利為28.4億港元,按年升14%,全年派息增加32%。 剔除非經營性項目,核心業務溢利按年增長23.3%。 現價23.90港元,往績市盈率18.4倍,息率1.4厘。

簡單估計,華潤燃氣(1193)今年溢利按年上升1成半或以上,現價預期市盈率15至16倍左右,預期息率1.5厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時, 筆者持有燃氣股。

近年業績摘要

| 營業額 (港元) | 上半年 | 全年 |

|---|---|---|

| 2009年 營業額 | -- | 81.66億元 |

| 2010年 營業額 | -- | 110.70億元 |

| 2011年 營業額 | 142.08億元 | |

| 2012年 營業額 | 55.72億元 | 136.22億元 |

| 2013年 營業額 | 97.86億元 | 222.88億元 |

| 2014年 營業額 | 128.46億元 | 287.17億元 |

| 2015年 營業額 | 150.91億元 | 310.96億元 |

| 盈利 (港元) | 上半年 | 全年 |

|---|---|---|

| 2009年 盈利 | -- | 4.60億元 |

| 2010年 盈利 | -- | 7.87億元 |

| 2011年 盈利 | 5.89億元 | 11.76億元 |

| 2012年 盈利 | 7.62億元 | 16.51億元 |

| 2013年 盈利 | 10.72億元 | 21.61億元 |

| 2014年 盈利 | 12.51億元 | 24.81億元 |

| 2015年 盈利 | 15.64億元 | 28.38億元 |

| 每股盈利(港元) | 上半年 | 全年 |

|---|---|---|

| 2009年 | -- | $0.340 |

| 2010年 | -- | $0.540 |

| 2011年 | $0.310 | $0.610 |

| 2012年 | $0.380 | $0.820 |

| 2013年 | $0.490 | $1.000 |

| 2014年 | $0.580 | $1.140 |

| 2015年 | $0.720 | $1.300 |

參考:

1. 華潤燃氣 1193 業績

http://www.crgas.com.hk/scripts/CRGas_news/trad/tzzgx0/yscl0/2016/201603/P020160401621225058873.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0330/LTN20160330406_C.pdf

http://www.crgas.com.hk/scripts/CRGas_news/trad/tzzgx0/yscl0/2015/201508/P020150825740244145146.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0918/LTN20150918076_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0825/LTN20150825404_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0326/LTN20150326336_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0912/LTN20140912420_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/2014/0822/LTN20140822153_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0313/LTN20140313262_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0823/LTN20130823193_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0425/LTN20130425402_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0313/LTN20130313270_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0905/LTN20120905453_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0823/LTN20120823175_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0313/LTN20120313211_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2011/0823/LTN20110823107_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2011/0317/LTN20110317177_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2010/0823/LTN20100823101_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2010/0316/LTN20100316085_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2009/0908/LTN20090908138_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2009/0316/LTN20090316175_C.pdf

2. 華潤燃氣現買入機會

http://invest.hket.com/article/1402293/%E8%8F%AF%E6%BD%A4%E7%87%83%E6%B0%A3%E7%8F%BE%E8%B2%B7%E5%85%A5%E6%A9%9F%E6%9C%83?

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

24 Apr 16 - 春泉產業信託(1426) 全年業績

負利率: 歐洲央行、丹麥、瑞士、瑞典、日本歐洲、丹麥、瑞士、瑞典和日本央行分別於2014年6月、2014年9月、2014年12月、2015年2月及2016年1月開始把其貨幣政策利率降至負利率水平。

歐洲央行今年3月中會議議息,推出力度大於市場預期的刺激措施,宣布將存款利率由負0.3厘降至負0.4厘,並同時將基準利率從0.05厘降至至0厘。 歐央行又擴大量化寬鬆計劃,將每月購買資產規模從600億歐元,增至800億歐元,並把以歐元計價的企業債納入購買範圍。 歐洲央行推行負利率和量化寬鬆的目標是希望透過壓低歐元匯率,引入輸入型通脹,來達成通脹目標。

日本銀行是第二家實行負利率的主要央行,日本央行今年1月底正式宣布負利率。民間銀行存入日本央行的部分存款,將從2月開始適用-0.1%的利率。如果需要的話,未來甚至有可能更低。 近日,消息人士更指出日本央行或考慮向金融機構貸款時實施負利率,即央行向銀行放貸時,反而會提供利率,以提升銀行的放貸能力,支持經濟活動。

在長期低息的大環境下,投資者可考慮投資房地產信託基金(REITs)或收租股,這類股份股息回報穩定,股息率較銀行存款吸引,投資者有機會賺取股息的同時,兼得股價上升帶來升值回報。

房地產信託基金(REITs)

現時香港共有多隻REITS上市,分別是越秀房產信託基金(0405)、陽光房產(0435)、置富產業信託(0778)、泓富產業信託(0808)、開元產業信託(1275)、春泉產業信託(1426)、富豪產業信託(1881)、冠君產業(2778)、匯賢產業信託(87001)及領匯(0823)。

在上述REITS中,不少都是由上市公司背景,或就是由上市公司分拆出來。例如由長實(0001)旗下的置富產業信託、泓富產業信託及匯賢產業信託;越秀(0123)旗下越秀房產信託基金;恆基(0012)旗下陽光房產;富豪國際(0078)旗下富豪產業信託;鷹君(0041)旗下冠君產業。

春泉產業信託(1426)資產是位於北京商業區的華貿中心第1座及第2座寫字樓部分,以及相關的約600個停車位。

■ 15 Apr 16 - 越秀房產信託(0405) 全年業績

■ 21 Mar 16 - 泓富產業信託(0808) 全年業績

■ 05 Mar 16 - 置富產業信託(0778) 全年業績

■ 18 Feb 16 - 陽光房產信託(0435) 中期業績

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

春泉產業信託(1426)

春泉產業信託(01426)於2013年底上市,主要資產是位於北京商業區的華貿中心第1座及第2座寫字樓部分,以及相關的合共約600個停車位。 2幢位於北京核心商業區(CBD)的超甲級寫字樓(北京只有13幢超甲級寫字樓),租戶幾乎全部都是世界知名企業,如德意志銀行、環球律師事務所、NBA、貝恩等。

「春泉」二字就透露出集團的日資背景,春泉由著名的日本私募股權投資公司AD Capital全資擁有,而AD Capital的大股東則是日本政策投資銀行(Development Bank of Japan),因而春泉的股東具日本政府色彩。

AD Capital及Huamao HD將分別持有管理人已發行股本總額的90.2%及9.8%。

春泉產業信託的原持有者、日本基金公司RCA Fund 則在於2006年購入第1座及第2座寫字樓及停車場部分,並在2007年正式投入經營。 RCA Fund 現時持有春泉已發行基金單位的31%。

| # | 企業 | 營運業務 | 特點,資料 |

|---|---|---|---|

| 1 | 越秀房產信託(0405) | 寫字樓 + 商場 + 酒店 | 廣州、上海7項物業,寫字樓佔收入4成,批發及購物中心佔3成,酒店及服務式公寓佔3成 可出租面積524萬平方呎 酒店收入低於預期,收入補貼限期2016年底 |

| 2 | 陽光房產信託(0435) | 寫字樓 + 購物商場 | 非核心區物業,寫字樓及商場各佔收入一半 可出租面積124萬平方呎 車位844個 |

| 3 | 置富產業信託(0778) | 購物商場 | 17間購物商場 可出租面積318萬平方呎 車位2,713個 |

| 4 | 泓富產業信託(0808) | 寫字樓 + 工商 | 寫字樓佔收入6成,工商綜合物業佔收入4成 可出租面積135萬平方呎 車位498個 |

| 5 | 領匯(0823) | 150間購物商場 | 藍籌股,150間購物商場 可出租面積1,100萬平方呎 車位78,000個 |

| 6 | 春泉產業信託(1426) | 寫字樓 | 2幢北京甲級寫字樓 建築樓面面積12萬平方米 車位600個 |

| 7 | 富豪產業信託(1881) | 酒店 | 8間酒店 |

| 8 | 冠君產業信託(2778) | 甲級商用物業 | 花旗銀行廣場,朗豪坊,收入集中 可出租面積230萬平方呎 |

選擇 REITs 時,除考慮派息外,還要注意其資產的租金、出租率狀況及負債等。 春泉產業信託(1426)收入集中,較高的收益率正在反映人民幣貶值的不確定性和收入集中的缺點。

| 公司簡介 | 春泉產業信託(01426) 為房地產投資信託基金,主要於中國持有及投資物業,以及從事物業發展與相關業務。 |

| 目前市值(港元) | 36.83億元 |

| 現時股價(港元) | 3.28元 (2016-03-22收市價) |

| 市盈率 | 11.67倍 |

| 每股盈利(港元) | 0.282港元 |

| 市帳率 | 0.55倍 |

| 每股帳面淨值(港元) | 5.98港元 |

春泉產業信託(1426) 全年業績

春泉產業信託(1426)公布截至2015年12月底止之全年業績,總收益較去年同期下降1.2%至 8,052 萬美元,而物業收入淨額較去年同期下降 1.4%至 6,128 萬美元。

由於集團的財務報表以美元呈列,而租金收入則以人民幣收取,故收益及物業收入淨額微降主要是由於2015五年人民幣兌美元貶值4.4%所致。 不計此匯率影響,按人民幣計算的營運業績錄得輕微增長。

春泉產業信託(1426)於報告年度的可供分派收入總額約為 4,123 萬美元,相對2014年的 3,770 萬美元上升9.4%,主要因為與再融資相關的一次性貸款安排費用致使2014年的基數較低。

資產負債比率34.7%,對比2014年12月底止為33.1%。

春泉產業信託(1426)

春泉產業信託(1426)主要資產是位於北京商業區的華貿中心第1座及第2座寫字樓部分,以及相關的合共約600個停車位。 華貿中心在2007年完全竣工、2008年開始投資經營,投資額約80億人民幣。其包括3座寫字樓、2座酒店,包括麗思卡爾頓酒店及JW萬豪酒店,另外包括1及2座的購物中心及新光天地。

春泉產業信託(1426)的原持有者、日本背景RCA Fund 則在於2006年購入第1座及第2座寫字樓及停車場部分,並在2007年正式投入經營。 該部分面積145,373平方米,包括寫字樓120,245平方米,停車場25,127平方米,租客主要為國際投資銀行及專業機構。

月租,租約

於報告年度,春泉產業信託旗下物業錄得 95%的高水平租用率。 已簽署並生效的新訂及續訂租約佔於2015年12月底已出租建築樓面面積的 25.2%。 由於續租租金微升,平均舊貨月租由2014年的每平方米人民幣 352 元,上升 0.9%至2015年的每平方米人民幣 355 元。

截至2015年上半年,平均現貨月租為每平方米人民幣345元,下降是由於報告期間訂立的若干租約。 該等租約涵蓋較次選的單位,因而租金較低。除去該等租約,平均現貨月租為每平方米人民幣398元。

2015年北京CBD淨吸納量約為27,280平方米,並無新增供應,其平均空置率由2014年年底的5.1%進一步降至2015年年底的3.6%。

於2016年,46.4%的租約將會到期。 由於北京寫字樓市場供求狀況一直緊張,加之第四季度達致實際現貨租金為每平方米人民幣375元以上,春泉有信心保持相對穩定的舊貨租金及租用率。

| 年度 | 舊貨月租(人民幣元) | 現貨月租(人民幣元) | 平均租用率(%) |

|---|---|---|---|

| 2013年 | 288元 | 375元 | 96% |

| 2014年 | 352元 | 378元 | 96% |

| 2015年上半年 | 356元 | 345元 | 94% |

| 2015年09月止三個月 | 352元 | -- | 96% |

| 2015年12月止三個月 | 353元 | 375元以上 | 95% |

| 2016年03月止三個月 | 355元 | -- | 97% |

財務管理

資金方面,春泉產業(1426)2015年年底負債比率由2014年年底的33.1%上升至34.7%。

於報告年度,管理人全面提取本金總額 4.8 億美元的新五年期定期貸款,用於提早償還之前的三年期定期貸款。 新定期貸款的息率為 2.75%加倫敦銀行同業拆息(LIBOR),而上一筆定期貸款的息率則為 3.5%加倫敦銀行同業拆息(LIBOR),即現金利息支出減少 75 個基點,相當於每年帶來約 308 萬美元的實際財務效益。

短評

按人民幣計算,春泉產業信託(1426)2015年的營運業績錄得輕微增長,可供分派收入上升9.4%,每個基金單位分派上升0.8%至0.266港元。 春泉收入集中,需要較高的收益率來反映集中度風險。 北京華貿中心的定位是「超」甲級寫字樓(北京只有13幢超甲級寫字樓),月租為每平方米人民幣350元左右,高於匯賢產業信託(87001)月租每平方米270元的東方經貿城。 隨著經濟增長放緩,如果北京甲級寫字樓市場空置率上升,有可能會影響寫字樓租金的收入。 2015年年底的北京中心商業區(CBD)平均空置率由上一年的5.1%下降至3.6%,反映北京甲級寫字樓的供求情況維持緊張。

春泉產業信託(1426)的投資者除了需要留意美國加息步伐,人民幣的長線走勢,亦需要注意旗下資產的租金和出租率狀況。 從租金水平看,北京甲級寫字樓的租金經過多年的上升後,令市場人仕擔憂2015年租金有見頂,是春泉產業信託(1426)股價在去年中期業績後下跌的原因之一。 舊貨月租 Vs 現貨月租可以直接反映租金是否見頂。 2015年第四季度實際現貨租金為每平方米人民幣375元以上,春泉(1426)有信心保持相對穩定的舊貨租金及租用率。

如果春泉(1426)公佈的資料可以在2016年保持,由於46.4%的租約將會到期,租金的上升可以帶動2016年業績向好。

| 年度 | 舊貨月租(人民幣元) | 現貨月租(人民幣元) | 平均租用率(%) |

|---|---|---|---|

| 2015年平均 | 355元 | -- | -- |

| 2015年第四季度 | 353元 | 375元以上 | 95% |

| 2016年第一季度 | 355元 | -- | 97% |

房地產投資信託基金(REITs)的估值與美國國債息率的預期成反比。 美國十年期國債收益率現時為1.8厘左右。 如果假設6.0厘作為估值,春泉產業(1426)估值為4.43元。 如果用7.0厘作為估值,估值為3.80元。 如果用8.0厘作為估值,估值為3.33元。 如果用9.0厘作為估值,估值為2.96元。

春泉的收入集中(兩幢華貿中心寫字樓),持有北京華貿中心之權益期限和人民幣兌美元貶值的風險,是估值較同業需較低的原因。

▪ 領展房產(0823)現價47.30元,(2015-16年度預期)息率4.1厘。

▪ 冠君產業(2778)現價4.18元, 息率4.7厘。

▪ 置富產業(0778)現價8.57元, 息率5.5厘。

▪ 泓富產業(0808)現價2.99元, 息率5.9厘。

▪ 陽光房地產(0435)現價4.16元,(2015-16年度預期)息率6.0厘。

▪ 越秀房產(0405)現價4.25元, 息率7.2厘。

▪ 春泉產業(1426)現價3.28元, 息率8.1厘。

息率

春泉產業信託(1426)現價3.28元計算,2015年股息0.266元,息率8.1厘。

簡單估計,新定期貸款的利息支出減少,租金仍有上升的空間,(人民幣計算)今年每個基金單位的分派金額上升4%。 假設今年人民幣貶值2%,春泉產業信託(1426)2016年股息輕微上升2%至0.271元。 現價3.28港元計算,預期息率8.3厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時,筆者持有 房地產信託基金(REITs)。

參考:

1. 春泉產業信託 1426 業績

http://www.springreit.com/files/Press_Release_-_Spring_REIT_Announces_2015_Annual_Results_-_CHI_20160316_0.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0420/LTN20160420296_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0418/LTN20160418671_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0316/LTN20160316861_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0115/LTN20160115134_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/1019/LTN20151019233_C.pdf

http://www.springreit.com/files/Spring_REIT_-_2015_Interim_Results_Presentation_-_web.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0828/LTN20150828657_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0819/LTN201508191093_C.pdf

2. 春泉產業信託 1426

http://www.springreit.com/zh-HK

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/1125/LTN20131125020_C.HTM

http://www.huamao.cc/img/fj/20141226181930.pdf

3. 北京寫字樓市場 Q4 2015

http://www.colliers.com/-/media/files/marketresearch/apac/china/northchina-research/bj-office-q4-2015.pdf?la=en-GB

4. The Impact of RMB Depreciation on the China Real Estate Market

http://www.colliers.com/-/media/files/marketresearch/apac/china/newsflash/2015-08-17-newsflash-the-impact-of-rmb-depreciation-on-the-china-real-estate-market-eng.pdf

5. 北京甲級寫字樓租金創全國最高

http://www.ce.cn/cysc/fdc/fc/201601/15/t20160115_8291478.shtml

6. 陷入漩渦(三): 歐洲經驗 負利率政策難奏效

http://www.etnet.com.hk/www/tc/news/topic_news_detail.php?category=special&newsid=5174

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

01 May 16 - 匯賢產業信託(87001) 全年業績

現時香港共有多隻REITS上市,分別是越秀房產信託基金(0405)、陽光房產(0435)、置富產業信託(0778)、泓富產業信託(0808)、開元產業信託(1275)、春泉產業信託(1426)、富豪產業信託(1881)、冠君產業(2778)、匯賢產業信託(87001)及領展(0823)。 除匯賢產業信託(87001)為人民幣計價外,其餘REITS都是港元計價。在上述REITS中,不少都是由上市公司背景,或就是由上市公司分拆出來。例如由長實(0001)旗下的置富產業信託、泓富產業信託及匯賢產業信託;越秀(0123)旗下越秀房產信託基金;恆基(0012)旗下陽光房產;富豪國際(0078)旗下富豪產業信託;鷹君(0041)旗下冠君產業。

匯賢產業信託(87001)在北京、重慶及瀋陽擁有三項物業,地域性較廣。 北京東方廣場包括商場、寫字樓、酒店和服務式公寓,為公司的核心資產,佔收入8成多; 在重慶和瀋陽的業務,對公司貢獻1成多的收入。

匯賢產業信託(87001)的物業組合於2015年3月增添了一項位於重慶的綜合發展項目大都會廣場,收購價為39.1億元。 於收購完成後,該物業已重新命名為「大都會東方廣場」。該發展項目項目包括一個商場及一幢字樓,匯賢旗下的物業面積由 86.6萬平方米增加19%至超過 103萬平方米。

■ 24 Apr 16 - 春泉產業信託(1426) 全年業績

■ 15 Apr 16 - 越秀房產信託(0405) 全年業績

■ 21 Mar 16 - 泓富產業信託(0808) 全年業績

■ 05 Mar 16 - 置富產業信託(0778) 全年業績

■ 18 Feb 16 - 陽光房產信託(0435) 中期業績

| # | 企業 | 營運業務 | 特點,資料 |

|---|---|---|---|

| 1 | 越秀房產信託(0405) | 寫字樓 + 商場 + 酒店 | 廣州、上海7項物業,寫字樓佔收入4成,批發及購物中心佔3成,酒店及服務式公寓佔3成 可出租面積524萬平方呎 酒店收入低於預期,收入補貼限期2016年底 |

| 2 | 陽光房產信託(0435) | 寫字樓 + 購物商場 | 非核心區物業,寫字樓及商場各佔收入一半 可出租面積124萬平方呎 車位844個 |

| 3 | 置富產業信託(0778) | 購物商場 | 17間購物商場 可出租面積318萬平方呎 車位2,713個 |

| 4 | 泓富產業信託(0808) | 寫字樓 + 工商 | 寫字樓佔收入6成,工商綜合物業佔收入4成 可出租面積135萬平方呎 車位498個 |

| 5 | 領展房產基金(0823) | 177項購物商場 | 藍籌股,香港175項物業,內地2項物業 可出租面積1,280萬平方呎 車位76,000個 |

| 6 | 春泉產業信託(1426) | 寫字樓 | 2幢北京甲級寫字樓,收入集中 建築樓面面積12萬平方米 車位600個 |

| 7 | 富豪產業信託(1881) | 酒店 | 8間酒店 |

| 8 | 冠君產業信託(2778) | 甲級商用物業 | 花旗銀行廣場,朗豪坊,收入集中 可出租面積230萬平方呎 |

| 9 | 匯賢產業信託(87001) | 寫字樓 + 商場 + 酒店 | 北京、重慶、瀋陽3項物業, 可出租面積103萬平方米 |

選擇 REITs 時,除考慮派息外,還要注意其資產的租金、出租率狀況及負債等。 匯賢(87001)的北京華貿中心土地使用權於2049年屆滿,亦在人民幣貶值而影響以港元計價的匯率風險。

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

| 公司簡介 | 匯賢產業信託(87001) 為人民幣計價之房地產投資信託基金,主要投資於商用物業組合北京東方廣場,以及從事物業發展與相關活動。 |

| 目前市值(人民幣) | 167.37億元 |

| 現時股價(人民幣) | 3.10元 (2016-04-29 收市價) |

| 市盈率 | 96.88倍 |

| 每股盈利(人民幣) | 0.032元 |

| 市帳率 | 0.61倍 |

| 每股帳面淨值(人民幣) | 5.123元 |

匯賢產業信託 (87001) 全年業績

匯賢產業信託(87001)3月公布截至2015年底止全年業績,物業收入淨額按年升9.9%至20.36億元人民幣(下同),可供分派金額按年升8.4%至14.79億元。下半年之每基金單位分派為0.1337元,連中期分派全年分派按年升5.2%至0.27元。

年內,其零售物業組合收入淨額按年增長2.5%至9.33億元,平均出租率為94.9%,續租租金升幅為8.4%;寫字樓物業組合收入淨額為8.21億元,按年增長6.7%,平均出租率為96%,續租租金升幅為15.8%。

資產負債比率20.2%,對比2014年12月底止為9.2%。

匯賢產業信託 (87001)

匯賢產業信託(87001)是長江實業分拆的房地產信託基金,亦是香港首隻以人民幣計價房地產投資信託基金。 管理人的三個間接股東分別為中信証券集團、長江實業地產有限公司和ARA集團。 匯賢房託2011年每個單位5.24元人民幣定價,集資104.8億元人民幣。

匯賢產業信託(87001)的在北京、重慶及沉陽擁有三項物業,資產組合涵蓋零售、寫字樓、服務式公寓及酒店業務:

▪ 北京東方廣場 (東方經貿城 - 8座甲級寫字樓; 東方新天地 - 商場; 北京東方君悅大酒店; 東方豪庭公寓 - 服務式公寓大樓)

▪ 重慶大都會東方廣場 (甲級寫字樓、零售商場)

▪ 瀋陽麗都索菲特酒店

發展 及 2016年目標

匯賢產業信託(87001)於2015年3月完成收購重慶大都會東方廣場,市場關注會否再有新收購,公司行政總裁蔣領峰指,對收購持開放態度。 蔣領峰雖未透露下一步收購計劃,但他指現時「可能是好好時機去收購酒店」,因為按旗下酒店表現市場,因收入跌勢已轉溫和,入住率已見持平,「看來最壞時間已過去」。

他指,2015年3月收購的重慶商場主要以自身資源及銀行貸款支付,於3月2日至6月底新收購帶來3800萬元人民幣的額外收入,提升分派,希望未來收購項目在財務及策略上均有助公司增長。

重慶大都會東方廣場

匯賢產業信託(87001)於2015年3月在完成以人民幣39.1億元收購重慶大都會東方廣場。 在收購重慶大都會東方廣場時,以20%現金加80%港元貸款支付收購代價,無需集資應付。

匯賢正制定資產增值計劃,投資額尚待落實,但已成功從北京東方廣場的租客中,安排6個租客包括Fila及慕詩等進駐該商場。 有重慶項目的租戶有意在北京發展,已見協同作用。

北京東方廣場

北京東方廣場中包括了8幢寫字樓(東方經貿城)、2座豪華公寓(東方豪廷)、1座大型開放式商場(東方新天地)、以及1間豪華五星級酒店(東方君悅大酒店 Grand Hyatt)。

寫字樓物業方面,東方經貿城2015年收入淨額為人民幣8.21億元,按年上升 6.7%。 平均現收月租按年上升 5.6%至每平方米人民幣270元。 平均成交月租按年增加4.1%至每平方米人民幣297元。 租金調升率為15.8%,而平均出租率為96.0%。

零售物業方面,為了進一步提升商場整體質素,於2015年下半年,東方新天地於兩個區域(約6000平方米)展開大規模資產提升計劃。 於裝修期間,商場的實際可出租面積減少,而部分營運亦受到短暫影響。 去年平均現收月租按年上升9.0%至每平方米人民幣1193元。 物業收入淨額為人民幣9.33億元,按年上升2.5%。

匯賢(87001)於2015年上半年已完成北京東方君悅大酒店客房翻新工程,公司指翻新主要為增強自身吸引力,未有預計可大幅改善入住率或房價。 雖然北京東方君悅大酒店的平均入住率由2014年的55.9%上升至58.8%,惟平均每晚房價按年下跌7.9%至人民幣1461元。因此,平均可出租客房收入按年減少3.2%至人民幣859元。

財務管理

資金方面,收購的重慶大都會東方廣場的商場及寫字樓項目後,匯賢(87001)的負債對資產總值比率由2014年底的9.2%提升至2015年底的20.2%。

行政總裁蔣領峰指,由於市場上的房託相關比率介乎20%至30%,而且借貸息率處低水平,相信仍具藉舉債應付收購的空間,加上派息比率由100%略降至98%,以保留更多現金應付日後收購等。

短評

匯賢產業信託(87001)的業務包括寫字樓、商場、酒店及服務式住宅,物業位於北京、重慶和瀋陽。 粗糙計算,寫字樓佔收入4成半,商場佔4成半,酒店及服務式公寓佔1成。 面對經濟放緩,網購影響商場消費,匯賢產業信託(87001)於2015年仍保持增長,可供分派金額增加8.4%,每基金單位分派總額增加5.2%。

匯賢產業信託(87001)於2015年3月在完成以人民幣39.1億元收購重慶大都會東方廣場。 在收購重慶大都會東方廣場時,以20%現金加80%港元貸款支付收購代價。 收購重慶大都會東方廣場,以港元利率才2厘多水平去舉債收購,可增加收益貢獻。 資產負債比率上升至20.2%,與REIT上限45%仍有距離。

| # | 物業名稱 | 收入 (人民幣 百萬) | 收入比例 |

|---|---|---|---|

| 1 | 東方新天地 | 1,148百萬,按年上升2.8% | 37.6% |

| 2 | 東方經貿城 | 1,076百萬,按年上升4.9% | 35.3% |

| 3 | 東方豪庭公寓 | 136百萬,按年上升3.2% | 4.5% |

| 4 | 酒店 | 501百萬 | 16.4% |

| 5 | 重慶大都會 | 189百萬 | 6.2% |

東方新天地的物業收入淨額為人民幣9.33億元,按年上升2.5%。 北京東方廣場東方新天地於兩個區域(約六千平方米)在2015年下半年展開大規模資產提升計劃,於裝修期間,商場的實際可出租面積減少(由98.2%下跌至94.9%)。 該資產提升計劃預計將於2016年上半年完成,承諾出租率已逾99%,有望帶動收入的增長。

人民幣兌港元的匯率2015年下跌5.8%,香港的人民幣存款金額下跌15%,與市場對人民幣匯率的預期,以及個別銀行調低人民幣客戶存款利率等因素有關。 事實上,近月銀行人民幣定存年息大部分跌穿3厘,部分低見2厘左右。 匯賢產業信託(87001)以人民幣買賣,是令匯賢產業(87001)股價不振的其中一個主要原因,同時亦為長線投資者帶來機會。

匯賢產業(87001)現時息率高達8.7厘,預期息率有9.2厘,派息以往一直維持穩定增長,筆者認為市場放大了人民幣的匯率風險和物業土地使用權的影響,漠視了收購資產而帶來收益增加的行動,匯賢現價對長線收租者來說很超值。

| # | 物業名稱 | 平均出租率 | 平均現收月租 (人民幣) |

|---|---|---|---|

| 1 | 東方新天地 | 98.2%下跌至94.9% | 每平方米1,193元,按年上升9.0% |

| 2 | 東方經貿城 | 96.2%下跌至96.0% | 每平方米270元,按年上升5.6% |

| 3 | 東方豪庭公寓 | 87.8%上升至92.3% | -- |

| 4 | 酒店 | -- | -- |

| 5a | 重慶大都會 (商場) | 83.7% | 254元 |

| 5b | 重慶大都會 (寫字樓) | 95.5% | 125元 |

筆者傾向於認為匯賢產業(87001)的估值應該與規模和業務相似的越秀房產(0405)接近,甚至高一些,落後的原因可能是市場現在對交易貨幣是人民幣的資產有抗拒。

匯賢產業(87001)的投資者除了需要留意美國加息步伐,人民幣的長線走勢,亦需要注意旗下資產的租金和出租率狀況。 房地產投資信託基金(REITs)的估值與美國國債息率的預期成反比。 美國十年期國債收益率現時為1.8厘左右。 如果假設7.0厘作為估值,匯賢產業(87001)估值為3.86元人民幣(下同)。 如果用8.0厘作為估值,估值為3.38元。 如果用9.0厘作為估值,估值為3.0元。

▪ 領展房產(0823)現價47.15元,(2015-16年度預期)息率4.2厘。

▪ 冠君產業(2778)現價4.16元, 息率4.8厘。

▪ 置富產業(0778)現價8.59元, 息率5.5厘。

▪ 泓富產業(0808)現價3.02元, 息率5.9厘。

▪ 陽光房地產(0435)現價4.09元,(2015-16年度預期)息率6.1厘。

▪ 越秀房產(0405)現價4.30元, 息率7.1厘。

▪ 春泉產業(1426)現價3.38元, 息率7.9厘。

▪ 匯賢產業(87001)現價3.10元人民幣, 息率8.7厘。

預期息率

匯賢產業信託(87001)現價3.10元人民幣(下同)計算,去年股息按年升5.2%至0.27元,息率8.7厘。

簡單估計,匯賢產業信託(87001)今年每個基金單位的分派金額上升5%至0.284元。 現價3.10元計算,預期息率9.2厘。

假設今年人民幣貶值2%,以港元計算,分派金額上升2.9%,預期息率8.9厘左右。

股價走勢

1年圖:

3年圖:

近年可供分派金額,每基金單位分派金額摘要

權益披露: 於本文章發佈之時,筆者持有 房地產信託基金(REITs)。

參考:

1. 匯賢產業信託 87001 業績

file:///C:/Users/Ricky%20Tse/Downloads/325_HXR%202015%20Annual%20Results.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0315/LTN20160315533_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0820/LTN20150820369_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0720/LTN20150720596_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0421/LTN20150421817_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0227/LTN20150227633_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0822/LTN20140822195_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0723/LTN20140723394_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0417/LTN20140417959_C.pdf

2. 匯賢產業信託 87001

http://www.huixianreit.com/cht/

http://www.orientalplaza.com/#

http://www.themalls-bop.com/

3. 四支REITs合長買收息嗎?

http://www2.hkej.com/instantnews/market/article/1212701

4. 年均研究30個項目 匯賢謀收購壯大組合

http://www.am730.com.hk/article-274633

5. 證券分析:匯賢產業高息估值吸引

http://paper.wenweipo.com/2016/01/15/TZ1601150005.htm

6. 匯賢購重慶廣場 4個月5100萬收入

http://www.mpfinance.com/htm/finance/20150727/news/eb_ebe1.htm

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

07 May 16 - 新奧能源(2688) 全年業績

2015年,中國天然氣消費量1932億立方米,同比增長5.7%。 其中,前三季度天然氣消費同比增速一度降至2.5%。 市場分析指,由於國際油價大跌,傳導至國內油品價格大幅下滑,液化石油氣等與石油相關的品種對天然氣市場形成了「逆替代」的衝擊;經濟增速放緩也拖累了天然氣消費增長。去年整體天然氣行業市場銷氣增長放緩,主要因經濟增長放緩減低工業用氣的意慾,以及油價下跌,令油價與天然氣價差距拉闊。 發改委由2015年11月20日起,降低非居民用天然氣門站價格,每立方米下調0.7元。降價後,全國平均天然氣門站價由2.51元降至1.81元,平均降幅為28%。

受惠於去年11月降氣價,天然氣消費量明顯轉快,加上氣價續有下調空間,相信燃氣股盈利自上季起轉佳。 發改委2月26日公布,1月份天然氣消費量223億立方米,增長17.6%。 發改委4月29日公布,第一季度天然氣消費量580億立方米,增長15.4%。 近月消費量顯示中國天然氣市場已經告別寒冬,正在穩步回暖,2016年全中國消費量有望增長8%至10%。

| 年度 | 天然氣消費量 | 備註 |

|---|---|---|

| 2015年 首11個月 | 1650億立方米 | 按年增長3.7% |

| 2015年 全年 | 1932億立方米 | 按年增長5.7% |

| 2015年 11月 | 181億立方米 | 按年增長9.7% (非居民用天然氣門站價格下調) |

| 2015年 12月 | -- | 按年增長19.1% |

| 2016年 首3個月 | 580億立方米 | 按年增長15.4% |

燃氣股相繼公布業績,並公布了今年天然氣銷售量指引,普遍增長目標都有雙位數,華潤燃氣(01193)、新奧能源(02688)的增長目標皆為15%,今年燃氣股增長前景樂觀。

| 企業 | 今年首兩個月燃氣銷量同比增長 | 2016年燃氣銷量增長目標 |

|---|---|---|

| 中國燃氣(00384) | 13% | 18% |

| 港華燃氣(01083) | 12% | 10% |

| 華潤燃氣(01193) | 11% | 15% |

| 新奧能源(02688) | 15% | 15% |

| 香港中華煤氣(00003) | 12% | 10% |

■ 29 Apr 16 - 中國燃氣(0384) 中期業績

■ 17 Apr 16 - 華潤燃氣(1193) 全年業績

■ 29 Mar 16 - 港華燃氣(1083) 全年業績

新奧能源(2688)去年共銷售天然氣112.86億立方米,按年上升11.5%。 今年首季銷氣量持續改善,集團估計今年售氣量增長目標不低於15%。

■ 27 Aug 15 - 新奧能源(2688) 中期業績

■ 14 Apr 15 - 新奧能源(2688) 全年業績

■ 06 Mar 15 - 新奧能源(2688) 中期業績

■ 01 May 14 - 新奧能源(2688) 全年業績

■ 24 Jan 14 - 新奧能源(2688) 中期業績

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

新奧能源(2688)

新奧能源(2688)前身為新奧燃氣,主要從事城市管道天然氣、LPG(液化石油氣)、車用燃氣(CNG 和 LNG)、二甲醚等清潔能源的分銷和非管輸能源的配送業務,以及基於能源分銷的其他增值業務。 公司於1992年開始從事城市管道燃氣業務,是國內規模最大的清潔能源分銷商之一。 公司於2010年9月22日更為現名。

公司2011年與中石化企圖收購中國燃氣(0384)已發行所有股份,這計劃已於2012年10月取消。 2015年2月新奧以40億元入股中石化下游汽車站業務1.13%權益。

截至2015年底,集團在中國擁有 152 個城市燃氣及工業園區項目,包括在安徽、北京、福建、廣東、廣西、海南、河北、河南、湖南、內蒙古、江蘇、遼寧、四川、山東、雲南及浙江合共 17 個省市及自治區,覆蓋可接駁人口超過 7,154 萬人。

新奧能源(2688)用戶以工商業用氣爲主,佔氣量66%,批發氣和汽車加氣站佔22%,住宅用戶佔12%。

| 公司簡介 | 新奧能源(2688) 主要分為燃氣接駁,管道燃氣銷售,汽車燃氣加氣站建設與運營,瓶裝液化石油氣分銷以及燃氣器具銷售。 |

| 市值(港元) | 415.16億元 |

| 現時股價 | 38.35元 (2016-05-06 收市價) |

| 市盈率 | 17.35倍 |

| 每股盈利(港元) | 2.22港元 |

| 市帳率 | 2.75倍 |

| 每股帳面淨值(港元) | 13.94港元 |

新奧能源(2688)全年業績

新奧能源(2688)3月公布2015年止年度業績,營業額320.63億人民幣(下同),按年增加10.2%;毛利68.66億元,上升13.1%。受匯兌及可換股債券公平值變動虧損共約7.26億元影響,錄得純利倒退31.4%至20.36億元,每股盈利1.88元。 末期息76港仙,上年同期派83港仙。

集團共銷售天然氣112.86億立方米,按年上升11.5%。

截至2015年12月底,集團的手頭現金相等於人民幣73.6億元,而借貸總額為人民幣156.8億元,淨負債比率為51.7% 2014年:27.5%)。 淨負債比率較去年年底高主要由於集團在支付了約人民幣40億元收購中石化銷售1.13%股權所致。

發展 及 2016年目標

新奧能源(02688)副主席張業生預期,天然氣銷售及價格最嚴峻情況已過去,工商用戶由煤改用天然氣,以及國家的能源補貼政策,對天然氣行業而言,都是利好消息。 他期望,今年公司的售氣量較去年有不低於15%增長,而現時壓縮天然氣(CNG)和氣油的差價有逾30%,而液化天然氣(LNG)與柴油的差價亦約有30%,因此,公司的天然氣業務已經基本進入盈利的狀態。

但他又指,油價下跌及推動電子車依然為液化天然氣的加氣業務帶來挑戰,公司在去年亦放慢了發展加氣站步伐,但由於天然氣業務已開始改善,因此,今年亦繼續發展加氣站,例如與中石化(00386)合作,將對方燃油的加油站改建成加氣站。 對於去年接駁利潤升幅較接駁數量為多,公司首席財務官王冬至解釋,由於有15個客戶的費用為按年分攤,因此,毛利率每年上升,而因為新奧採取安裝費分期入賬方式,現時有約20.3億元的接駁費用尚未分攤。

面對人民幣匯率波動風險,新奧已提前贖回部分美元債,並研究購買較低風險的對沖工具。 新奧能源(2688)2015年2月以40億元入股中石化下游汽車站業務1.13%權益,去年為新奧分紅派息約1.14億元。

其他業務方面,公司指,在廣東地區已獲批售電牌照,現已接獲約1.5億度電的訂單,但由於現時國家售電改革仍屬推動初期,因此,公司的售電業務仍屬發展初期,不過,他相信售電業務未來與燃氣業務可作出互補。

2016年新奧目標天然氣住宅用戶新增量140至160萬戶,工商戶新增日設計供氣量800萬方米。新增6至8個城市項目(去年10個),而今年資本開支為30至35億元,去年為28.5億元。

首席財務官王冬至稱,加氣站的利潤貢獻減低,主要被美國的加氣站收入及毛利率低所累,加上油價下跌,為吸引客戶使用該服務,故公司有進行折扣優惠。

新項目拓展

新奧能源(02688)成功於2015年內獲取 10 個新項目遍佈廣東、廣西、福建、河南、河北、江西及安徽七個省份,其中,位於福建的寧德市可接駁人口達 106 萬,初步形成了電機電器、食品、生物醫藥等 12 個重點產業為主要支撐的工業產業體系,民用戶和工商業用戶市場發展潛力巨大。 另外,集團亦獲取了 19 個位於現有項目週邊的新經營區域。該等項目的工商業用戶非常集中,有利於集團擴大氣量的銷售規模,也可發揮集團的規模優勢,提升運營效率。

截至 2015年年底,集團在中國內地獲取的項目達到 152 個,覆蓋可接駁人口達 7,154 萬,整體氣化率為 51.7%。

新業務發展

2015年內,LNG 價格大幅下滑令其經濟性提升,終端需求亦相應增加,加上國內更多 LNG 工廠和碼頭相繼投產令 LNG 供應量充裕,令到集團成功開拓更多批發氣客戶,天然氣批發銷售量達到 12.3 億立方米,同比增長 53.1%。

伺機國際 LNG 價格下跌至歷年低位,新奧能源(2688)已與三家海外供應商簽署了 10 年期的 LNG 供應合約,預期於 2018 年或 19 年開始向集團每年進口 150 萬噸LNG。集團將繼續利用先進調度系統、物流車隊和上游資源獲取能力發展天然氣分銷業務,挖掘更多潛在商機,拓寬利潤來源。

城市燃氣業務

上半年,管道燃氣銷售收入達到人民幣96.25億元,較去年同期上升6.1%,佔整體收入的比例為60.6%,集團收入結構維持穩固。 新增接駁天然氣工商業用戶為了4,621戶,累積天然氣用戶達52,310個戶; 新增接駁天然氣住宅用戶共有79萬戶,累積天然氣用戶達11,132萬戶,帶動接駁費收入較去年上升20.5%至人民幣25.57億元。

| 年份 | 銷氣量 |

|---|---|

| 2012年 | 上升24.2%至62.25億立方米 |

| 2013年 | 上升25.8%至81.25億立方米 |

| 2014年 | 上升24.9%至101.48億立方米 |

| 2015年 | 上升11.5%至112.86億立方米 |

| 2016年 | 估計售氣量增長不低於15% |

資本開支

集團今年資本開支料為30-35億元人民幣,預計由於公司進入常態化,未來資本開支會平穩發展,原因是管網設施已經大致成熟,符合國家的供氣要求,另一方面未來新增的項目主要是城市周邊的工業園區,可利用城市本身的管網。

| 年份 | 資本開支 (人民幣) |

|---|---|

| 2011年 | 26.5億元 |

| 2012年 | 31.5億元 |

| 2013年 | 35.7億元 |

| 2014年 | 42.3億元 |

| 2015年 | 28.5億元 |

| 2016年 | 估計: 30-35億元 |

股權

主席王玉鎖自從2014年以45.60元至49.99元增持。 公司今年以33元至34元回購,去年以38元至40元回購。

▪ 主席王玉鎖 持有30.45%股權。

▪ The Capital Group Companies 持有12.06%股權。

▪ Commonwealth Bank of Australia 持有9.28%股權。

短評

儘管受油價下跌和宏觀經濟疲弱影響,天然氣市場面臨巨大挑戰,但中國政府不斷推進能源結構調整、綠色低碳城鎮化、工業低能耗發展以及環境保護,為行業發展帶來了契機。 中國亦加快天然氣價格市場改革步伐,根據替代能源價格走勢,分別於2015年4月和11月兩次下調非居民用氣門站價格,並由現行最高門站價格管理改為基準門站價格管理,供需雙方可在上浮 20%、下浮不限的範圍內協商確定具體門站價格。 相信此次價格改革將重新加強天然氣跟替代能源比較的價格優勢,促進集團開發更多下游用戶,對集團的售氣量增長有正面影響。

中央大力鼓勵清潔能源應用,管道燃氣需求持續上升,現時內地天然氣在能源使用上,滲透率偏低,相對其他能源的自然增長亦都較快。 去年11月降氣價,天然氣消費量明顯轉快,新奧能源(2688)冀今年銷氣量增長逾15%,展望新奧核心盈利將維持平穩增長。

浙江省日前發布《關於進一步降低企業成本優化發展環境的若干意見》,投資者憂慮將削弱上市公司盈利能力,令新奧能源(02688)的股價下跌了接近2成。 大多分析認為該意見只存在於浙江省,氣價減幅不會擴至全國。 浙江的燃氣銷量佔新奧總銷量的比重不到5%,對新奧每股盈利影響為0.3%至0.7%,市場反應過敏。

新奧能源(02688)2015年天然氣銷售量達112.86億立方米,上升11.5%。 受累於人民幣去年貶值(以美元計值的優先票據及無抵押債券之非現金虧損約人民幣4.65億元),可換股公允值變動(為5億美元以美元計值之零息可換股債券之公平值下跌人民幣2億元),回購票據債券等影響,2015年度盈利跌31.4%至20.36億元人民幣,核心業務盈利則錄得增長16.9%至27.4億元。

公司已提前贖回部分美元債,現在美元債佔公司債務60%比例,公司現有2筆美元債券,分別於2018及2021年到期,預期人民幣升跌的非現金盈利/虧損未來仍會繼續出現在年報內。

內地積極推動環保,煤轉氣項目對紓緩工業用氣的增長放緩有幫助,新奧能源(02688)現價預期市盈率(經常性)11.0倍,估值遠低於多年以來的歷史水平,筆者認為現價未有反映下調天然氣價以保持天然氣對比石油燃料的競爭力,今年首季天然氣消費量增長15.4%,與及居民用氣階梯價格制度建立的種種亮點。

市盈率,股息

新奧能源(2688)現價38.35港元,市盈率17.3倍,息率2.0厘。

去年核心盈利按年增長16.9%到人民幣27.4億元,每股核心盈利2.52元人民幣或3.01港元,現價2015年市盈率(經常性)12.7倍。

公司今年售氣量增長目標不低於15%,筆者估計,現價預期市盈率(經常性)11.0倍,預期息率2.1厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時, 筆者持有燃氣股。

近年業績摘要

| 營業額 (人民幣) | 上半年 | 全年 |

|---|---|---|

| 2009年 營業額 | -- | 84.13億元 |

| 2010年 營業額 | 50.44億元 | 112.15億元 |

| 2011年 營業額 | 72.02億元 | 150.68億元 |

| 2012年 營業額 | 87.74億元 | 180.27億元 |

| 2013年 營業額 | 103.86億元 | 229.66億元 |

| 2014年 營業額 | 143.51億元 | 290.87億元 |

| 2015年 營業額 | 158.87億元 | 320.63億元 |

| 盈利 (人民幣) | 上半年 | 全年 |

|---|---|---|

| 2009年 盈利 | -- | 8.03億元 |

| 2010年 盈利 | 5.34億元 | 10.13億元 |

| 2011年 盈利 | 6.29億元 | 12.53億元 |

| 2012年 盈利 | 7.30億元 | 14.82億元 |

| 2013年 盈利 | 7.37億元 | 12.52億元 |

| 2014年 盈利 | 12.14億元 | 29.68億元 |

| 2015年 盈利 | 12.27億元 | 20.36億元 |

| 每股盈利 (人民幣) | 上半年 | 全年 |

|---|---|---|

| 2009年 | -- | $0.777 |

| 2010年 | $0.5083 | $0.965 |

| 2011年 | $0.5988 | $1.19 |

| 2012年 | $0.6878 | $1.39 |

| 2013年 | $0.6802 | $1.16 |

| 2014年 | $1.12 | $2.74 |

| 2015年 | $1.13 | $1.88 |

參考:

1. 新奧能源 2688 業績

http://file.irasia.com/listco/hk/ennenergy/cpresent/pre160323.pdf

http://file.irasia.com/listco/hk/ennenergy/annual/2015/crespress.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/2016/0407/LTN20160407602_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0322/LTN20160322766_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0826/LTN20150826246_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0819/LTN20150819517_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0819/LTN20150819517_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/2015/0410/LTN201504101104_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0327/LTN20150327706_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0829/LTN20140829400_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0822/LTN20140822824_C.pdf

http://www.hkexnews.hk/listedco/listconews/sehk/2014/0402/LTN201404021099_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0324/LTN201403241133_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0830/LTN20130830777_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0826/LTN20130826437_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0326/LTN20130326957_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0903/LTN201209031009_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0827/LTN20120827549_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2012/0327/LTN201203271376_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2011/0826/LTN20110826689_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2011/0325/LTN20110325780_C.pdf

2. 新奧入股中石化下游業務 獲分紅1.14億元

http://iview.sina.com.tw/post/8129473

3. 價改正制定 追燃氣股

http://invest.hket.com/article/1403737/%E6%8A%95%E8%B3%87%E7%90%86%E8%B2%A1%E5%91%A8%E5%88%8A%20%E8%82%A1%E7%A5%A8%E7%A0%94%E7%A9%B6%E7%B5%84%20-%20%E5%83%B9%E6%94%B9%E6%AD%A3%E5%88%B6%E5%AE%9A%20%E8%BF%BD%E7%87%83%E6%B0%A3%E8%82%A1?

4. 新奧能源 強勢燃氣股

http://invest.hket.com/article/1403910/MT%E8%82%A1%E7%A5%A8%E7%A0%94%E7%A9%B6%E7%B5%84%20-%20%E6%96%B0%E5%A5%A7%E8%83%BD%E6%BA%90%20%E5%BC%B7%E5%8B%A2%E7%87%83%E6%B0%A3%E8%82%A1?

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

10 May 16 - 路勁基建(1098) 全年業績

路勁基建(01098)4月底公布截至今年3月底止之三個月營運數據。收入46.56億元(人民幣.下同),按年上升57.2%。其中物業銷售41.31億元;路費收入5.25億元。 此外,收費公路項目日均混合車流量為20.4萬架次。| # | 分部 | 2015年 Q1 | 2016年 Q1 |

|---|---|---|---|

| 1 | 房地產發展及投資 | 物業銷售24.84億元 | 物業銷售41.31億元 |

| 2 | 收費公路 | 19.5萬架次 路費收入4.78億元 | 20.4萬架次 路費收入5.25億元 |

| 3 | 合計 | 29.62億元 | 46.56億元 |

路勁基建(1098)股價較資產淨值大幅的折讓,估值便宜,股息率7厘以上,防守性強。 路勁基建的收費公路表現比較穩定,房地產業務則發展迅速,可視之為來自香港的內房股。

■ 12 Mar 16 - 路勁基建(1098) 中期業績

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

路勁基建(1098)

路勁基建(1098)是一家在中國經營的優秀房地產發展商,致力於發展優質經濟型的住宅項目。 路勁現時持有房地產組合投資約港幣350億元,包括土地儲備逾580萬平方米,主要位於長三角及渤海灣地區。 路勁亦是一家於中國從事投資及營運收費公路的領導者,目前的收費公路項目包括位於中國的五條高速公路,總里程340公里。

路勁基建(1098)主席單偉豹從事土木工程業超過40年,其父一手創辦惠記集團,並由此衍生出利基控股(0240)、路勁基建(1098)、路勁地產等公司。 路勁基建(1098)於1996年在香港交易所主板上市。 集團於2004年涉足房地產,經過十多年的磨練和挑戰,在品牌和經營策略上已取得一定成績。

惠記集團有限公司持有集團40.95%股權。 第二大股東為深業集團,深圳市政府的窗口公司,持有集團27.3%股權。

| 公司簡介 | 路勁基建(1098) 主要於中國長江三角洲和渤海灣地區從事開發房地產項目,另從事投資及營運收費公路。 |

| 目前市值(港元) | 47.95億元 |

| 現時股價(港元) | 6.48元 (2016-05-10 收市價) |

| 市盈率 | 5.84倍 |

| 每股盈利(港元) | 1.110港元 |

| 市帳率 | 0.36倍 |

| 每股帳面淨值(港元) | 17.78港元 |

路勁基建(1098)全年業績

路勁基建(1098)2016年3月公布2015年止年度業績,物業銷售額增加12%至人民幣116.49億元,路費收入上升14%至人民幣21.87億元。

稅後經營溢利(未計入匯兌及相關差額)為11.58億港元,去年同期為11.74億港元。 但由於受人民幣貶值影響,導致產生港幣3.30億元的匯兌損失,2015年年度溢利為港幣8.28億元,每股盈利港幣1.11元。

房地產業務的稅後經營溢利為港幣9.90億元,扣除因人民幣貶值導致的匯兌損失港幣1.67億元後,年度溢利為港幣8.23億元。

2015年,2016年Q1 營運數據

路勁基建(1098)2015年年度營運數據錄得138.36億元(人民幣.下同),按年升12.1%。其中,物業銷售錄116.49億元(較2014年上升12%),以及路費收入21.87億元(較2014年上升14%)。

集團2015年收到收費公路合作企業的現金分成(包括償還股東貸款)為港幣5.30億元。 集團分佔收費公路合作企業之經營溢利由2014年的港幣1.57億元上升至2015年的港幣2.50億元,車流的上升為路費收入帶來顯著的升幅。

2016年第一季度,物業銷售41.31億元,較2015年同期上升66%;路費收入為人民幣5.25億元,較2015年同期上升10%。

| # | 分部 | 2015年營運數據 (人民幣) | 備註 |

|---|---|---|---|

| 1 | 房地產發展及投資 | 116.49億元 | 全年上升12% |

| 2 | 收費公路 | 21.87億元 | 全年上升13% |

| 3 | 合計 | 138.36億元 | 全年上升12% |

| # | 分部 | 2016年Q1 營運數據 (人民幣) | 備註 |

| 1 | 房地產發展及投資 | 41.31億元 | 上升66% |

| 2 | 收費公路 | 5.25億元 | 上升13% |

| 3 | 合計 | 46.56億元 | 上升57% |

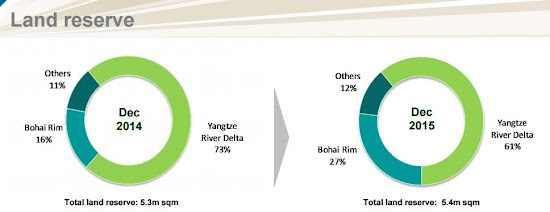

土地儲備

為補充土地儲備,2015年集團分別透過土地摘牌形式及認購信託單位基金,在洛陽市、廊坊市及廣州市吸納了三幅新地塊,合共約1,002,000平方米樓面面積。其中兩個較大面積的新項目均為合資項目,與國內有實力企業共同開發。

集團土地儲備包括規劃及在建中物業、持作銷售用途之物業及持作投資用途之物業。截至2015年12月31日,集團土地儲備約540萬平方米。

財務管理

於2015年12月底,集團的總權益負債比率及淨權益負債比率分別為96%及73%。 期內之利息償付比率(interest coverage ratio)為10.93倍(2014年:14.04倍)。

集團持有現金(包括已抵押銀行存款)30.72億港元(2014年:37.24億港元),其中96%為人民幣,餘下的4%主要為美元或港元。

路勁基建(1098)借貸主要以人民幣及美元為主,惟現金流主要源自以人民幣為主的項目收入。故此,集團需面對人民幣及美元波動的匯兌風險。

股權

路勁基建(1098)主要股東惠記集團去年至今不斷增持,股權由前年的39%上升至去年的40%,今年1月更增持至40.6%。 路勁基建(1098)在5月4日以6.3元增持了200萬股,股權增持至40.95%。

第二大股東為深業集團,持有集團27.3%股權。

短評

路勁基建(1098)2015年年度溢利為港幣8.28億元,每股盈利1.11港元。 盈利低於筆者早前預期,原因是由於受到人民幣貶值影響,導致產生一次性3.30億港元的匯兌損失,2015年度派息0.48元,派息比率保持4成2左右。 如果扣除一次性人民幣貶值影響,每股盈利上升14%至1.56港元。

■ 12 Mar 16 - 路勁基建(1098) 中期業績

路勁基建(1098)的收費公路業務平穩,而房地產業務發展迅速,後者已經成為集團的主要盈利來源。 路勁(1098)2015年物業銷售按年升12%至104.08億元,2016年首季物業銷售上升121%至36.30億元,表現良好。 隨著集團早前收購的山西省龍城高速公路及安徽省馬巢高速公路日趨成熟,收費公路業務或會有更好表現。 由於物業銷售數字理想,筆者初步估計2016年基本盈利由2015年度的1.56元輕微上升至1.61元。

▪ 如果假設今年人民幣不貶值,盈利保持穩定增長,沒有匯兌損失的情況下,預期盈利11.9億元,每股預期盈利會是1.61元。 派息比率42%計算,預期每股派息0.67元。

▪ 如果假設今年人民幣貶值2%,產生幣1.3港億元的匯兌損失,預期盈利10.6億元,每股預期盈利是1.43元左右。 派息比率42%計算,預期每股派息0.60元。

但是,房地產業務在每個年度有多少入帳,毛利的升跌筆者完全沒有數字,筆者不排除高估了(或低估了)2016年的交付金額和入帳數字。

▪ 保守一點,如果房地產業務在2016年的落成物業減少而延遲至2017年,引致2016年入帳數字減少,地產業務盈利貢獻下跌2至3成(say),收費公路業務平穩,盈利與2015年持平,每股預期盈利1.11元,預期每股派息則會保持在0.48元,預期息率7.4厘。 如果再保守一些,可以再預低一些,但可能只是推遲入帳至下年,不是重點; 重點是集團能否貨如輪轉,保持高息。

| 年度 | 每股盈利 | 中期股息 | 末期股息 | 全年股息 | 派息比率 |

|---|---|---|---|---|---|

| 2010年度 | 0.84元 | 0.20元 | 0.23元 | 0.43元 | 51% |

| 2011年度 | 0.99元 | 0.22元 | 0.24元 | 0.46元 | 46% |

| 2012年度 | 1.10元 | 0.16元 | 0.30元 | 0.46元 | 42% |

| 2013年度 | 1.36元 | 0.18元 | 0.40元 | 0.58元 | 42% |

| 2014年度 | 1.37元 | 0.13元 | 0.45元 | 0.58元 | 42% |

| 2015年度 | 0.13元 | 0.35元 | 0.48元 | 43% | |

| 2016年度 | 1.61元 (E) | 0.13元 (E) | 0.54元 (E) | 0.67元 (E) | 42% (E) |

| 1.43元 (E) | 0.13元 (E) | 0.47元 (E) | 0.60元 (E) | 42% (E) | |

| 1.11元 (E) | 0.13元 (E) | 0.35元 (E) | 0.48元 (E) | 43% (E) |

路勁(1098)土地儲備不少位於一線城市,派息穩定,可視為一隻高息的內房股遺珠。 母公司持有集團40.95%股權,每股淨值17.78元,息率7.4厘。 由於一直被市場所忽略,此股有可能繼續被市場低估,可能較適合有耐性,並喜歡中長期收取7厘至9厘息的投資者。

母公司去年至今6.5元至7.5元不斷增持,今年1月以平均6.58元增持147萬股,近日再以6.3元增持了200萬股,有參考價值。 公司現價市帳率只有0.36倍,股價較資產淨值大幅折讓,息率7.4厘,預期息率7.4厘至10.3厘,防守性高。

市帳率,息率

路勁基建(1098)現價6.48元計算,股息0.48元,息率7.4厘,市帳率0.36倍。 末期股息0.35元將會5月24日除淨。

筆者估計,2016年預期派息0.48元至0.67元,現價預期息率7.4厘至10.3厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時,筆者持有 路勁基建(1098)。

參考:

1. 路勁基建 1098 業績

http://www.roadking.com.hk/zh_TW/pdf/AR2015.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0428/LTN20160428684_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0329/LTN20160329698_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0318/LTN20160318526_C.pdf

http://www.quamir.com/quamir/openfiledetail.action?request_locale=ZH_TW&articleId=4628225

http://www.roadking.com.hk/zh_TW/Interim_Presentation_2015.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0203/LTN20160203679_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0901/LTN201509011103_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0820/LTN20150820866_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0330/LTN20150330594_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0312/LTN20150312707_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0402/LTN20140402894_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0319/LTN20130319489_C.pdf

2. 路勁基建

http://www.roadking.com.hk/zh_TW/home.html

http://www.rkph.com/

3. 惠記集團有限公司

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0320/LTN20160320050_C.pdf

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

流感疫情恐「全年無休」 氣候異常 傳染高峰期將越來越不明顯

2016-05-16 TWM今年二月引發流感重症潮,沒想到高溫已經飆破36度的五月天,還是有流感重症患者, 專家解讀,今年流感疫情時間拉長,初步研判與氣候異常有關,未來流感高峰期可能改變。 最近很多人已經穿起短袖短褲,但醫院卻還有流感重症患者,這是怎麼一回事? 今年特別「長命」 炎熱五月天還沒絕跡 一名六十歲的男性,近日忽然肌肉痠痛,連自行就醫都有困難,得叫救護車協助,就醫發現,居然是B型流感惹的禍;患者沒有發燒、喉嚨痛、咳嗽等典型症狀,快篩也是陰性,最後居然在醫院治療一周才出院。另有一名年輕患者,因流感而住院,期間竟然一度要洗腎。 家屬一度不知道怎麼跟親朋好友解釋,天氣已經熱到不行,但卻感染流感重症,令人匪夷所思。確實,流感總被認為是具有季節性的流行疾病,疫情發生有週期性,以秋冬兩季為主,十月開始疫情升溫,高峰期通常在十二月到隔年一、二月,三月後疫情便趨緩。 感染症權威、台大醫院小兒部主任黃立民說,現在流感疫情雖較過年期間減緩很多,但今年的流感似乎特別「長命」,截至目前,台大兒醫仍有幾名重症患者,正持續搶救中。 雖然還沒有完整統計研究,但黃立民初步研判,台灣四季氣候越來越熱,未來流感高峰期會越來越不明顯,趨近於東南亞國家,也就是全年都會有流感發生。 疾病管制署發言人楊玉玫說,從統計資料來看,流感的門診、住院人數都在下降,流感本來一年十二個月除高峰外都有零星通報,今年通報病例較去年同期減少,個案並未增加。 疾管署統計,從去年七月到今年四月底,重症病患統計有一九八九例,而中壯年族群發生率提高,重症個案主要感染病例以H1N1為主,但近期以B型較多。 流感病毒分為A、B、C三種型別,其中只有A型和B型可能引發季節性傳染,三月下旬以後以B型為主,至於A型和B型病徵差在哪裡?黃立民說,B型較大特徵是小腿痠痛,其他跟A型差不多。 定期接種疫苗 保護續航力可達半年 嘉義長庚醫院胸腔內科系主任謝孟哲指出,流感大多都是頭痛、肌肉酸痛和疲倦,但今年鼻咽症狀如流鼻涕等比往年多,部分病人會腹瀉、嘔吐,但症狀仍因人而異。 謝孟哲說,若演變成重症以肺炎居多,少數患者會變成腦膜炎、心包膜炎、肌炎等,上述個案是病毒破壞肌肉細胞,導致肌蛋白上升侵害腎臟,嚴重可能必須洗腎。 不過,謝孟哲說,由於快篩只有五、六成準確度,醫師一旦診斷出疑似病例,就會先投藥,及早治療。 未來如果流行期拉長,該怎麼辦?黃立民提出警告,定期接種疫苗,是預防流感併發症最有效的方式,從疾管署統計來看,確實也是如此,但接種兩周後到未來三個月,才是保護力最強的時候,三個月後,保護力下降非常快,頂多撐到第六個月。 所以若流感疫情未來真的「全年無休」,是否變成春、夏也要打疫苗,或是換成長效型的疫苗(但價錢多一倍,台灣尚未進口),都得視疫情演變再討論因應。 撰文 / 林思宇 | ||

20 May 16 - 朗廷酒店投資(1270) 全年業績

朗廷(1270)是由鷹君集團分拆的投資信託,朗廷—SS是合訂証券,與REITs相近每年將90%或以上的除稅後淨收入,以紅利的方式派發給單位的持有人。 REITs受證監會的房地產信託基金守則監管,而朗廷酒店投資根據信託契約,不得從事授權業務以外的任何其他業務活動。 合訂証券所受的限制較少,借貸比率不像REITs限制最多45%。| 合訂証券 Stapled Securities SS 是合訂証券,即Stapled Securities 的簡稱,指一間公司發行的證劵實際上是透過法律效力將不同類型的證劵捆綁在一起。 目前在港上市的商業信託總共有4只,一隻是由電訊盈科(0008)分拆出來的香港電訊(6823);一隻是電能實業(0006)分拆出來的港燈(2638);一隻是由鷹君集團(0041)分拆出來的朗廷酒店(1270);另一隻是由方興地產(0817)分拆出來的金茂投資(6139)。 除此四間公司外,長實及新世界都曾計劃透過股份合訂證劵形式分拆酒店業務上市,不過計劃最後擱置。 |

於2015年,訪港旅客按年減少2.5% 。 這是自2004年以來香港之訪港旅客總數首次出現負增長。 根據香港旅遊發展局之酒店調查,於2015年之平均酒店入住率為86.0%,較2014年下跌4個百分點,而所錄得之行業平均房租則下調9.2%,導致平均可出租客房收入(平均可出租客房收入)按年下跌13.3%。

| 2015 年 | 比 對 2014 年 | |

| 訪 港 旅 客 總 數 | 59,307,596 | -2.5% |

| - 過 夜 旅 客 | 26,686,026 | -3.9% |

| - 不 過 夜 旅 客 | 32,621,570 | -1.4% |

| 酒 店 平 均 入 住 率 | 86% | -4 百 分 點 |

| 酒 店 平 均 房 租 | 1,337 港 元 | -9.2% |

| 過 夜 旅 客 平 均 留 港 時 間 | 3.3 晚 | 不 變 |

| 過 夜 旅 客 人 均 消 費 額 | 7,234 港 元 | -9.1% |

| 與 入 境 旅 遊 相 關 的 總 消 費 | 3,323 億 港 元 | -7.5% |

旅遊業是香港經濟重要一環,面對環球經濟尚未完全復蘇、內地經濟持續放緩、貿易相關的活動表現疲弱、訪港旅遊業大不如前,旅遊業無可避免需進入調整期。 業內人士擔心,香港旅遊業吸引力不足,加上強港元,料今年酒店業經營狀況仍會表現遜色。 在內地旅客人數減少的同時,來自歐美、東南亞各國的旅客人數卻有不同程度的上升。 政府推出的一系列措施,包括推廣香港天然景色和獨特歷史文化,能否提高香港對旅客的吸引力,尤其是能否吸引更多過夜旅客來港,將對酒店業有直接的影響。

| # | 企業 | 營運業務 | 特點,資料 |

|---|---|---|---|

| 1 | 越秀房產信託(0405) | 寫字樓 + 商場 + 酒店 | 廣州、上海7項物業,寫字樓佔收入4成,批發及購物中心佔3成,酒店及服務式公寓佔3成 可出租面積524萬平方呎 酒店收入低於預期,收入補貼限期2016年底 |

| 2 | 陽光房產信託(0435) | 寫字樓 + 購物商場 | 非核心區物業,寫字樓及商場各佔收入一半 可出租面積124萬平方呎 車位844個 |

| 3 | 置富產業信託(0778) | 購物商場 | 17間購物商場 可出租面積318萬平方呎 車位2,713個 |

| 4 | 泓富產業信託(0808) | 寫字樓 + 工商 | 寫字樓佔收入6成,工商綜合物業佔收入4成 可出租面積135萬平方呎 車位498個 |

| 5 | 領展房產基金(0823) | 177項購物商場 | 藍籌股,香港175項物業,內地2項物業 可出租面積1,280萬平方呎 車位76,000個 |

| 6 | 朗廷—SS(1270) | 酒店 | 3間酒店 |

| 7 | 春泉產業信託(1426) | 寫字樓 | 2幢北京甲級寫字樓,收入集中 建築樓面面積12萬平方米 車位600個 |

| 8 | 富豪產業信託(1881) | 酒店 | 8間酒店 |

| 9 | 冠君產業信託(2778) | 寫字樓 + 購物商場 | 花旗銀行廣場,朗豪坊 可出租面積230萬平方呎 |

| 10 | 匯賢產業信託(87001) | 寫字樓 + 商場 + 酒店 | 北京、重慶、瀋陽3項物業, 可出租面積103萬平方米 |

■ 13 May 16 - 領展房產基金(0823) 中期業績

■ 01 May 16 - 匯賢產業信託(87001) 全年業績

■ 24 Apr 16 - 春泉產業信託(1426) 全年業績

■ 15 Apr 16 - 越秀房產信託(0405) 全年業績

■ 21 Mar 16 - 泓富產業信託(0808) 全年業績

■ 05 Mar 16 - 置富產業信託(0778) 全年業績

■ 18 Feb 16 - 陽光房產信託(0435) 中期業績

選擇出租股時,除考慮派息外,還要注意其資產的租金、出租率狀況及負債等。 訪港旅客去年開始下跌、區內經濟放緩、強港元(兌日圓、歐元和澳元)令香港旅遊業吸引力不足,香港酒店業於整體入住率與平均房租均有所下降。 酒店業放緩到影響令到息率下跌,朗廷(1270)去年可供分派收入減14.5%。 投資者應該要留意以上因素的改變與及入住率等的數字何時出現見底跡象。

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

| 公司簡介 | 朗廷—SS(1270)以發行股份合訂單位方式上市,於香港擁有及經營三家酒店(香港逸東酒店、香港朗廷酒店及香港朗豪酒店)。 |

| 目前市值 (港元) | 53.28億元 |

| 現時股價 (港元) | 2.59元 (2016-05-20 收市價) |

| 市盈率 | 3.66倍 |

| 每股盈利 (港元) | 0.708元 |

| 市帳率 | 0.49倍 |

| 每股帳面淨值 (港元) | 5.282元 |

朗廷酒店投資(1270)全年業績

朗廷酒店投資(1270)2016年2月公布,去年股份合訂單位持有人應佔溢利14.42億元,增長1.58倍,若撇除投資物業公平值變動,應佔溢利減少14.5%,有3.43億元。

集團去年可供分派收入4.78億元,減少14.5%,總租金收入6.82億元,減少9.2%,淨物業收入5.63億元,減少9.7%。

未計及放棄分派,末期每股合訂單位分派12.2港仙,全年計共分派23.3港仙,若計及放棄分派後的影響,末期每股合訂單位分派12.9港仙,全年計共分派24.6港仙。

於2015年,酒店組合的可出租客房平均收入按年下跌10.6%至1,472 港元,原因為平均房租下跌6.7%及入住率下跌3.9個百分點。此外,2015年的可出租客房數目下跌,導致年內客房收入較2014年下跌12.7%。於2015年,客房收入佔酒店組合總收入的54.1%。

於2015年12月31日,資產負債比率為 36.2%(2014年: 38.4%)。

朗廷酒店投資(1270)

朗廷酒店投資(1270)是由鷹君集團分拆的商業信託,是於2013年上市,招股價5元。 朗廷的收入來自香港3間酒店,包括旺角康得思酒店(前名為香港朗豪酒店)、尖沙嘴朗廷酒店的及逸東酒店。

▪ 香港朗廷酒店(The Langham Hong Kong) 共有498間客房,酒店坐擁於尖沙咀繁華購物區。

▪ 香港康得思酒店(Cordis Hong Kong at Langham Place) 擁有664間客房的處於旺角購物旺區亦連接「朗豪坊」辦公大樓及商場物業。

▪ 香港逸東酒店(Eaton Hong Kong) 擁有465間客房,位於繁華幹道彌敦道上。

酒店表現

於2015年,香港朗廷酒店(The Langham Hong Kong) 及香港康得思酒店(Cordis Hong Kong at Langham Place) 的客房數目減少乃由於客房分階段持續進行翻新工程所致。兩者的平均收入跌幅均較低於其所屬的甲級高價酒店市場(被視為五星級酒店)的 10.8%。 香港朗廷酒店最後128間客房的翻新工程亦已於2015年9月完成;而香港康得思酒店全部逾600間客房的翻新工程已分階段進行並於2015年11月順利完成。

▪ 香港朗廷酒店按平均可出租客房457間(2014年:465間)計算,可出租客房平均收入於2015 年按年下跌8.7%。

▪ 香港康得思酒店(於2015年8月由朗豪酒店重塑的品牌)按平均可出租客房620間(2014年:650間)計算,於2015年的可出租客房平均收入則下跌8.9%。

香港逸東酒店(Eaton Hong Kong) 跌幅高於其所屬的乙級高價酒店市場(被視為四星級酒店)的14.4%。

▪ 香港逸東酒店面對低價酒店的激烈競爭,房租下跌導致該酒店於 2015 年可出租客房平均收入下跌16.1%。

財務管理

朗廷酒店投資(1270)擁有現金結餘3.04億元,借貸總額為68億元;資產負債比率(計算公式為未償還借貸總額佔總資產的百分比)為 36.2%(2014 年:38.4%)。

朗廷(1270)5月與17間銀行簽訂一項總金額為72億港元銀團貸款協議。 該筆貸款佔68億港元為定期貸款,另4億港元為循環貸款,年期為四年。 銀團貸款利率是按香港銀行同業拆息(HIBOR)加98點子的年利率計息。所得資金主要為償還於2016年5月到期的三年期港元貸款,而該貸款的年利率為按香港銀行同業拆息加120點子的年利率計息。

發展 及 2016年目標

農曆新年「旺角衝突」後,朗廷(1270)旗下酒店生意受到影響,主席羅嘉瑞昨日出席股東會後稱,雖然只是持續數小時事件,但「掟磚」、衝突等畫面不斷在電視重播,有旅客取消訂房,影響2、3月份酒店生意,「唔只係旺角嗰邊,香港島嘅生意都受影響」。

朗廷—SS(01270)主席羅嘉瑞指當發生類似事件後,一般需要一年時間,才令旅客恢復信心,除政治事件外,港元滙率強勢,亦降低旅客訪港意欲。不過,他相信下半年會開始穩定,因香港是重要商業中心。

朗廷(1270)旗下三間香港酒店於2016年1月至3月累計入住率按年下跌2個百分點至86%,平均房租跌9.1%,導致可出租客房平均收入跌11%。 不過,羅嘉瑞指出,旗下三間酒店之中,有兩間的表現較市場平均優勝,4月入住率亦有回升的趨勢,預期今年下半年將回復穩定。

行政總裁葉毓強稱,4月開始至今已見有所改善,集團亦推出不同優惠吸客,當中唐閣及明閣兩間中菜餐廳表現理想,暫時未有需要大規模裁員,但可能在補充人手上「未必補足」。

短評

對於內地的旅客,現在辦理國外旅遊簽證不難,而日本及東南亞地方貨幣貶值,令香港購物、酒店和飲食不便宜,競爭力下降。 今年3月份訪港旅客421.38萬人次,按年下跌4.3%,是訪港旅客連續10個月下跌,表現強差人意。 今年首季入境過夜旅客有5.8%跌幅,酒店房間平均入住率亦由去年同期86%下跌至今年首季83%,情況令人憂慮。 但近月旅客人次跌幅已開始收窄,五月初勞動節假期訪港旅客更有所回升,如果勢頭持續,有助穩定零售及旅遊業表現。

朗廷—SS(1270)旗下三間香港酒店於今年首季入住率按年下跌2個百分點至86%,平均房租跌9.1%,導致可出租客房平均收入跌11%。 不過,主席羅嘉瑞指出,4月入住率亦有回升的趨勢,預期今年下半年將回復穩定。

訪港旅客於2015年首次出現負增長,調整期應該不會1、2年調整完成; 酒店業則某程度與過夜旅客數字和消費額成正比,有興趣的投資者不妨定期追蹤旅發局公佈的相關數字。

簡單計算

於2015年,酒店組合的可出租客房平均收入按年下跌10.6%,原因為平均房租下跌6.7%及入住率下跌3.9個百分點。 可出租客房數目下跌,導致2015年的年內客房收入較2014年下跌12.7%。

朗廷—SS(1270)2015年的收入包括固定基本租金(每年2.25億元)及4.52億元(2014年5.22億元)的可更改租金,緦收入為6.82億元。 扣除物業相關開支和服務費,物業收益淨額為5.64億元。 再扣除融資成本、所得稅、酒店管理費及許可費、裝置及設備儲備等的開支,2015年的可分派收入總額為4.77億元。

| 2015年業績數字 ▪ 基本租金 2.25億元 (2014年2.25億元) ▪ 可更改租金 4.52億元 (2014年5.22億元) ▪ 緦收入 6.82億元 (2014年7.52億元) ▪ 物業收益淨額 5.64億元 (2014年6.24億元) ▪ 可分派收入總額 4.78億元(2014年5.22億元) ▪ 每股份合訂單位分派(放棄分派前)23.3港仙 ▪ 每股份合訂單位分派 24.6港仙 |

鷹君集團於2015年放棄收取應得的2015年財政年度應付分派的權利(1億單位,約股權4.94%),每股單位分派24.6港仙。

假設2016年的客房收入下跌11%,由於基本租金保持在2.25億元,筆者估計2016年緦收入為6.22億元,融資成本輕微下跌,可分派收入為4.1億元左右。 鷹君集團將於2016年保持放棄1億單位的分派權利,估計2016年每股份合訂單位分派21港仙左右。

筆者完全沒有營運數字作支持來計算成本,以上計算和假設是有斷估無痛苦的原則而得出,筆者不排除與實際數字有一定的出入。

首5年放棄派息百分比

朗廷—SS(1270)2013年上市時,鷹君承諾由2013年至2017年放棄部分派息,分別為1.5億單位、1.5億單位、1.0億單位、1.0億單位和0.5億單位。 這意味著如果分派收入不變,每股分派金額將於2017年和2018年輕微下跌。

基本租金,可更改租金

朗廷—SS(1270)與鷹君訂立租賃協議,包括基本租金及可更改租金,基本租金為每年2.25億元,另外可更改租金按酒店物業收入多少而定。 直至2019年12月31日止,可更改租金由酒店合計經營毛利(扣除全球市場推廣費用)的70%計算,2020年後則每4年按獨立物業估值師所釐定之基準計算。

記得,富豪產業信託(1881)是在2007年由富豪酒店(0078)分拆上市,富豪酒店(0078)再以承租方式經營有關酒店,租金包括基本租金及浮動租金。 富豪酒店(0078)與富豪信託(1881)首4年定下基本租金由6.3億元遞增至7.8億元。 不過,上述租金保證自2010年屆滿後,富豪信託於2011年收取的基本租金即由2010年的7.92億元降至5.61億元,令到2011年可供分派收入下跌4成以上。

根據資料,總租賃協議期限內(2027年到期),朗廷—SS(1270)的基本租金每年都是固定,這部份沒有富豪產業信託(1881)那麼驚嚇。

朗廷—SS(1270)現價2.59元,息率9.5厘,預期息率8.1厘左右,現價或許已經反映了年初至今的入住率和房租下跌的事實。 但 .... 如果更多旅客不租住酒店,改變住宿習慣,則是別話! (一笑)

| 上水一間銀行分行內席地而睡 5月中,有人在社交網站Facebook上載相片,顯示有兩名女子在一間提供24小時櫃員機服務的銀行理財中心內鋪報紙「打地鋪」睡覺,旁邊則放有她們的鞋子、手提袋及行李篋。該帖迅即瘋傳,吸引不少網民留言,當中有人戲言稱「難怪酒店步寒冬」,亦有人笑指她們真識歎,因為該處既有冷氣、更有閉路電視監控防盜,可謂是「五星級酒店」。 亦有網民諷刺指「終於解開(剛完結五一黃金周, 內地訪港旅客人次)入境人數多咗,不過酒店入住率下跌之謎」,亦有人揶揄「酒店業寒冬,其實真正禍首係銀行櫃員機囉」。 |

朗廷—SS(1270)、富豪產業信託(1881)與金茂投資—SS(6139)同是酒店業,息率介乎8厘至10厘。 富豪產業信託(1881)於香港擁有8間酒店,是 REITs,不是SS;金茂投資(6139)在中國擁有8間酒店。

▪ 富豪產業信託(1881)現價1.88元,息率8.2厘。

▪ 朗廷—SS(1270)現價2.59元, 息率9.5厘。

▪ 金茂投資—SS(6139)現價4.31元, 息率10.0厘。

預期息率

朗廷—SS(1270)現價2.59元,去年度股息下跌17.4%至0.246元,息率9.5厘。

簡單估計,每個基金單位的分派金額下跌15%至0.21元。 現價2.59元計算,預期息率8.1厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時,筆者並沒持有 合訂証券(SS)。

參考:

1. 朗廷酒店投資 1270 業績

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0317/LTN20160317338_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0218/LTN20160218248_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0806/LTN20150806668_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/LTN20130516034_C.HTM

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/01270_1624381/C105.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/01270_1624381/C114.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/01270_1624381/C119.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/01270_1624381/C123.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2013/0516/01270_1624381/C135.pdf

2. 朗廷酒店投資與朗廷酒店投資有限公司

http://www.langhamhospitality.com/html/tch/main/index.jsp

3. 酒店

http://www.cordishotels.com/

http://www.langhamhotels.com/en/the-langham/hong-kong/

http://www.eatonhongkong.com/en

4. 好客之都 重塑旅遊吸引力

http://stedu.stheadline.com/sec/sec_news.php?aid=15572

5. 旅遊業統計資料

http://www.tourism.gov.hk/tc_chi/statistics/statistics_perform.html

http://partnernet.hktb.com/tc/research_statistics/latest_statistics/index.html

6. 選定行業的發展

http://www.hkeconomy.gov.hk/tc/reports/index.htm

7. 股票入門:股份合訂單位

http://notcomment.com/wp/?p=20553

8. 朗廷酒店(1270)分派如何計算?

http://realblog.zkiz.com/greatsoup/65525

9. 酒店爆滿 富豪信託仍劈派息 當年上市高息財技期滿

http://www.mpfinance.com/htm/finance/20120322/news/eb_eba1.htm

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

27 May 16 - 冠君產業信託(2778) 全年業績

現時香港共有多隻REITs上市,當中包括越秀房產信託基金(0405)、陽光房產(0435)、置富產業信託(0778)、泓富產業信託(0808)、開元產業信託(1275)、春泉產業信託(1426)、富豪產業信託(1881)、冠君產業(2778)、匯賢產業信託(87001)及領展(0823)。在上述REITs中,不少都是由上市公司背景,或就是由上市公司分拆出來。例如由長實(0001)旗下的置富產業信託、泓富產業信託及匯賢產業信託;越秀(0123)旗下越秀房產信託基金;恆基(0012)旗下陽光房產;富豪國際(0078)旗下富豪產業信託;鷹君(0041)旗下冠君產業。

仲量聯行早前報告指,本港甲級商廈空置率僅1.2%,屬全球最低。另一方面,雖然2017年甲級商廈供應料創2008年金融海嘯後新高,但中資機構對本港寫字樓需求殷切,新供應能否應付需求亦成疑問。 市場消息指,民生銀行旗下投資機構於2015年12月承租中環長江中心57樓逾半層樓面,面積約1.4萬平方呎,呎租約170元,為近年新高。

部分REITs的寫字樓收入佔比較多,泓富產業信託(0808)的寫字樓收入佔比近6成,冠君產業信託(2778)的寫字樓收入佔62%,受消費市道轉弱的影響相對較少,且本港寫字樓供應緊張,租金收入有更佳保證。

冠君產業信託(2778)的息率較其他REITs為低,但市帳率只有0.48倍,折讓比率較高,資產地理位置優越,對比之下亦吸引。 花旗銀行廣場於出租率、租金水平都正在大幅改進,出租率由2015年初的75.4%急升至近期的94%,將會為冠君帶來增長動力。

■ 20 May 16 - 朗廷酒店投資(1270) 全年業績

■ 13 May 16 - 領展房產基金(0823) 中期業績

■ 01 May 16 - 匯賢產業信託(87001) 全年業績

■ 24 Apr 16 - 春泉產業信託(1426) 全年業績

■ 15 Apr 16 - 越秀房產信託(0405) 全年業績

■ 21 Mar 16 - 泓富產業信託(0808) 全年業績

■ 05 Mar 16 - 置富產業信託(0778) 全年業績

■ 18 Feb 16 - 陽光房產信託(0435) 中期業績

| # | 企業 | 營運業務 | 特點,資料 |

|---|---|---|---|

| 1 | 越秀房產信託(0405) | 寫字樓 + 商場 + 酒店 | 廣州、上海7項物業,寫字樓佔收入4成,批發及購物中心佔3成,酒店及服務式公寓佔3成 可出租面積524萬平方呎 酒店收入低於預期,收入補貼限期2016年底 |

| 2 | 陽光房產信託(0435) | 寫字樓 + 購物商場 | 非核心區物業,寫字樓及商場各佔收入一半 可出租面積124萬平方呎 車位844個 |

| 3 | 置富產業信託(0778) | 購物商場 | 17間購物商場 可出租面積318萬平方呎 車位2,713個 |

| 4 | 泓富產業信託(0808) | 寫字樓 + 工商 | 寫字樓佔收入6成,工商綜合物業佔收入4成 可出租面積135萬平方呎 車位498個 |

| 5 | 領展房產基金(0823) | 177項購物商場 | 藍籌股,香港175項物業,內地2項物業 可出租面積1,280萬平方呎 車位76,000個 |

| 6 | 朗廷SS(1270) | 酒店 | 3間酒店 |

| 7 | 春泉產業信託(1426) | 寫字樓 | 2幢北京甲級寫字樓,收入集中 建築樓面面積12萬平方米 車位600個 |

| 8 | 富豪產業信託(1881) | 酒店 | 8間酒店 |

| 9 | 冠君產業信託(2778) | 寫字樓 + 購物商場 | 花旗銀行廣場,朗豪坊 可出租面積230萬平方呎 |

| 10 | 匯賢產業信託(87001) | 寫字樓 + 商場 + 酒店 | 北京、重慶、瀋陽3項物業, 可出租面積103萬平方米 |

(註: 朗廷不是REITs)

於本港上市的REITs,一律受到《房地產投資信託基金守則》所監管。據守則規定,REITs不得從事房地產以外的業務,而且每年亦必須將90%的除稅後淨收入,以紅利的方式,派發給基金單位的持有人。因此,REITs的股價一般較具抗跌力,派息亦有保證,是喜愛高息投資者的上佳選擇。

選擇 REITs 時,除考慮派息外,還要注意其資產的租金、出租率狀況及負債等。 冠君產業信託(2778)主要物業「花旗銀行廣場」會繼續受惠於中環甲級寫字樓空置率低企,並預期該廣場的出租率及租金將持續上升,帶動2016年每單位分派增長。

| 本網誌內容版權為「藍冰」所有,未經授權不得轉載。 |

| 公司簡介 | 冠君產業信託(2778)為房地產投資信託基金,主要投資於香港寫字樓及零售物業。 |

| 目前市值 (港元) | 232.01億元 |

| 現時股價 (港元) | 4.01元 (2016-05-27 收市價) |

| 市盈率 | 7.04倍 |

| 每股盈利 (港元) | 0.570元 |

| 市帳率 | 0.48倍 |

| 每股帳面淨值 (港元) | 8.398元 |

冠君產業信託(2778) 全年業績

冠君產業信託(2778)2016年2月公布2015年可分派收入12.121億元,按年下跌1.8%,主要由於物業收益淨額減少及融資成本增加。下半年每基金單位分派 0.1031元。

冠君全年租金收益總額20.627億元,按年減少0.84%,朗豪坊的收入增長抵銷花旗銀行廣場收入減少。隨著花旗銀行廣場出租率由2014年底的75.4%,顯著上升至去年底的91.2%,有關物業租金收益去年下半年已經見底,下半年冠君租金收益總額較上半年回升6.1%。

於2015年12月31日,集團持有現金結餘為6.93億元,總借貸145﹒.91億元,資產負債比率(總借貸對總資產)為22.1%(2014年12月31日:23.1%)。

| # | 2014 財政年度 | 2015 財政年度 | 變動 | |

|---|---|---|---|---|

| 1 | 租金收益總額 (百萬港元) | 2,080 | 2,063 | -0.8% |

| 2 | 物業收益淨額 (百萬港元) | 1,800 | 1,784 | -0.9% |

| 3 | 可分派收入 (百萬港元) | 1,234 | 1,212 | -1.8% |

| 4 | 每基金單位分派 (港元) | 0.2035 | 0.1985 | -2.5% |

冠君產業信託(2778)

冠君產業信託(2778)擁有及投資於提供租金收入的寫字樓及零售物業。 以市值計算為亞洲區內除日本外十大房地產投資信託基金之一,信託主要投資位於優越地點的甲級商用物業。 現時擁有的花旗銀行廣場及朗豪坊兩幢地標級物業,總樓面面積達 293 萬平方呎。 冠君於2006年5月在香港上市。

於2013年,冠君以21.55億元代價,收購花旗銀行廣場餘下四層,涉及樓面面積約7萬8千平方呎,並統一了整個綜合大廈的業權。

花園道三號(花旗銀行廣場)

花旗銀行廣場在出租率、租金水平和形象幾方面都正在大幅改進。 出租率於2015年顯著上升,已簽約出租率由2015年初75.4%急升至現時的95%。 因此 2015 年下半年的租金收入已見底回升,較上半年增加8.3%至5.02 億港元(2015上半年:4.64 億港元)。 只因大部份新租約要到2015年後期方生效,2015全年的租金收入仍較2014年為低(2015年:9.66億港元,對比2014年:10.64億港元)。

出租率改善後,租價亦因而相應提高,年初的租金水平已突破每平方呎100港元,現時租金為每平方呎110至120元。

今年6月,花旗銀行廣場將會在完成重大優化工程後,易名為「花園道三號」,其中一座大樓「花旗銀行大廈」亦將改名為「冠君大廈」;另一座大樓「工商銀行大廈」名稱則維持不變。

花旗銀行在物業改名之後仍然是「花園道三號」的單一最大租戶,租用樓面逾22萬平方呎,租約為六年至2022年。 物業從去年起進行了一系列的優化工程,包括重新裝修寫字樓大堂、翻新停車場,及增加露天休憩及綠化空間,總投資額逾1億元。

朗豪坊商場

朗豪坊商場2015全年租金收入保持上升趨勢,按年增加7.6%至7.90 億港元。 商戶的銷售額按年錄得1.8%增長,相對2015年香港整體零售銷售3.7%跌幅,朗豪坊跑贏大市5.5個百分點。 受惠於本地消費者的支持,化妝品及餐飲行業有較佳增長。 物業現收呎租為174.54元(2014年底:165.44元)。

今年首季朗豪坊商場銷售額有所下跌,但飲食租戶銷售額較好。 冠君將會微調朗豪坊租戶組合,之前「自由行」旅客喜歡購買手袋及鞋類,惟近年其消費意欲減慢。 於是朗豪坊換走相關鞋舖,轉而引入馬莎食品專門店,吸引更多本地客源。 王家琦稱,朗豪坊租金收入平穩,商戶如要繼續租用朗豪坊,大部分情況須接受加租,個別租戶的租金更可有雙位數升幅。

於2015年底朗豪坊基本租金佔總租金收入88%,餘下12%為分成租金。

朗豪坊辦公樓

朗豪坊辦公樓續租租金繼續上調令2015 全年租金收入上升8.8%至3.06億港元。 該物業於2015年12月31日的出租率維持100%,現收呎租為37.5元。 朗豪坊辦公樓去年經營淨開支下降20%,令物業收益淨額上升12%。

王家琦5月表示,朗豪坊辦公大樓維持滿租狀態,續租租金穩步上揚。

財務管理

冠君(2778)資產負債比率為22.1% (2014年: 23.1%)。

冠君(2778)今年5月與11家銀行訂立兩筆合共113億元的貸款融資,是次融資包括55億港元的3年期貸款及58億港元的5年期貸款,年利率分別為香港銀行同業拆息加83點子及95點子。

實際年利率將由2.0%下降至1.7%,預計每年可節省4,600萬元利息支出。

短評

聯儲局去年12月作出十年來首度加息的決定後,今年可能繼續加息,但利率只是聊勝於無。 在低息環境下,派息能力穩定的 REITs 獲得一定支持。 冠君產業(2778)的物業組合由三部份組成,分別是花園道三號(花旗銀行廣場)、朗豪坊辦公大樓及朗豪坊商場,若以總資產比較,僅次於領展。

冠君(2778)2015年度每基金單位分派0.1985元,下跌2.5%,表面看來業績麻麻,然而花旗銀行廣場租金收入見底回升剛開始,前景穩固,將會帶動信託收入的增長動力,2016年分派收入開始轉勢。

| # | 租戶 | 寫字樓呎租 |

|---|---|---|

| 1 | 2015年業績 | 75.39元 (2015年12月31日) |

| 2 | 3層 (貝萊德) | 呎租約75元 (2015年5月) |

| 3 | 2層 (彭博) | 呎租約80元 (2015年5月) |

| 4 | 1層 (興業銀行) | 呎租約110元 (2016年3月) |

冠君(2778)在2006年掛牌以來曾進行三次收購,包括2006年收購花旗銀行廣場額外樓層、2008年收購朗豪坊商場及辦公大樓,及2013年收購花旗銀行廣場四層樓層。 冠君在2013年購入餘下四層,雖統一大廈業權,但令整幢物業的出租率急降,加上2014年下半年有美銀美林遷出,令冠君於2014年度要盡快推升大廈的出租率,所以當時曾以較市價具競爭力的價錢去出租一批單位,成為其後業績分派減少的主因。 然而,隨著中資金融機構擴張規模及開業,該廣場的出租率已由2014年底的75.4%,急升至2015年末的91.2%。 連同近期新簽租約,立約出租率現約94%。

租金水平亦因應出租率上升而提高,新出租及續約的租金報價亦相應提高,去年底每可出租平方呎為75.4港元,目前則已突破每可出租平方呎100港元。

| # | 物業 | 2015 財政年度收益 (百萬港元) | 收入比例 |

|---|---|---|---|

| 1 | 花旗銀行廣場 | 966 | 46.8% |

| 2 | 朗豪坊辦公樓 | 306 | 14.9% |

| 3 | 朗豪坊商場 | 790 | 38.3% |

| 租金收益總額 | 2,063 | 100% |

朗豪坊的位於旺角的交通樞紐,,商戶銷售額於2015年錄得1.8%增長,相對去年本港整體零售銷售3.7%的跌幅,朗豪坊跑贏大市5.5個百分點,朗豪坊未來的表現或許仍然能夠穩中向上。 朗豪坊商場以中價檔次,及本地消費者為主要客戶對象,受中國旅客減少訪港的影響相對較少。 零售數據仍然下滑未止跌,筆者相信旗下朗豪坊商場受到一定影響,未來在加租方面將會克制。 在整體零售市道放緩的大環境下,筆者估計基本租金能夠輕微調升,但將被分成租金下跌所抵消,去年二者比例為 88%:12%。

房地產投資信託基金(REITs)的估值與美國國債息率的預期成反比。 美國十年期國債收益率現時為1.9厘左右。 冠君(2778)股息率5厘,相比同業看似未算吸引,但考慮到其零售物業和甲級商用物業比其他競爭對手優勝,物業都是位於核心地帶,未來數年派息有增長空間,值得調整時收集作為收息之用。

▪ 領展房產(0823)現價46.85元,(2015-16年度預期)息率4.3厘。

▪ 冠君產業(2778)現價4.01元, 息率5.0厘。

▪ 置富產業(0778)現價8.57元, 息率5.5厘。

▪ 泓富產業(0808)現價2.99元, 息率5.9厘。

▪ 陽光房地產(0435)現價4.11元,(2015-16年度預期)息率6.0厘。

▪ 越秀房產(0405)現價4.26元, 息率7.2厘。

▪ 春泉產業(1426)現價3.29元, 息率8.1厘。

▪ 匯賢產業(87001)現價3.10元人民幣, 息率8.7厘。

冠君:2015年見底 2016年業務反彈

(來源: Fintv http://www.fintv.hk/Zhtw/126/3639/326326 )

預期息率

冠君產業信託(2778) 現價4.01元,去年度股息0.1985元,息率5.0厘。

花園道三號(花旗銀行廣場)出租率和平均租金上升,將會逐步帶動未來數年業績。 朗豪坊辦公樓續租租金穩步上揚、朗豪坊租金收入平穩、融資成本輕微下跌,今年度業績有機會上升1成以上。

簡單估計,每個基金單位的分派金額上升10%至2.18元。 現價4.01元計算,預期息率5.5厘。

股價走勢

1年圖:

3年圖:

權益披露: 於本文章發佈之時,筆者持有 房地產信託基金(REITs)。

參考:

1. 冠君產業信託 2778 業績

http://www.championreit.com/tch/investor-relations/financial-reports/images/Champion%20REIT%20FY15%20presentation.pdf

http://www.championreit.com/tch/news/press-release-media/images/C_Press_2015_Final_Results.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0330/LTN20160330544_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2016/0225/LTN20160225186_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0827/LTN20150827657_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0810/LTN20150810317_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0320/LTN20150320513_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2015/0227/LTN20150227315_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0812/LTN20140812203_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0321/LTN20140321668_C.pdf

http://www.hkexnews.hk/listedco/listconews/SEHK/2014/0224/LTN20140224530_C.pdf

2. 冠君產業信託 2778

http://www.championreit.com/

http://www.citibankplaza.com/

3. 淺談冠君產業 2014年05月02日

http://www.am730.com.hk/column-205258

4. 《財華專訪》冠君候任行政總裁 有意衝出香港

http://www2.finet.hk/Newscenter/news_detail/56e21fffe4b05c29d068db8b

5. 《財華專訪》冠君:揭逆市商鋪加租之謎

http://www2.finet.hk/Newscenter/news_detail/56e221cde4b05c29d068db9f

6. 王家琦料花旗銀行廣場新呎租加至逾百元

http://sina.com.hk/news/article/20160225/0/2/44/%E7%8E%8B%E5%AE%B6%E7%90%A6%E6%96%99%E8%8A%B1%E6%97%97%E9%8A%80%E8%A1%8C%E5%BB%A3%E5%A0%B4%E6%96%B0%E5%91%8E%E7%A7%9F%E5%8A%A0%E8%87%B3%E9%80%BE%E7%99%BE%E5%85%83-5458574.html

7. 核心物業租金有起色 冠君派息見底回升

https://hk.mobi.yahoo.com/finance/%E6%A0%B8%E5%BF%83%E7%89%A9%E6%A5%AD%E7%A7%9F%E9%87%91%E6%9C%89%E8%B5%B7%E8%89%B2-%E5%86%A0%E5%90%9B%E6%B4%BE%E6%81%AF%E8%A6%8B%E5%BA%95%E5%9B%9E%E5%8D%87-220000396.html

8. 長江中心呎租170元 近年高 內企擴充業務 民生銀行子公司租

http://ps.hket.com/content/1070510/%E9%95%B7%E6%B1%9F%E4%B8%AD%E5%BF%83%E5%91%8E%E7%A7%9F170%E5%85%83%20%E8%BF%91%E5%B9%B4%E9%AB%98

9. 冠君:2015年見底 2016年商廈業務反彈

http://www2.finet.hk/Newscenter/news_detail/56e62a10e4b0ff3e56a87734

10. Siegel: We're in 'first inning' of a big shift that's great for stocks

http://www.cnbc.com/2016/05/25/siegel-were-in-first-inning-of-a-big-shift-thats-great-for-stocks.html

| 本網誌內容版權為本人「藍冰」所有,未經本人授權不得轉載。 筆者相信「從錯誤中學習、從歷史中汲取教訓」這個道理,藉此為自己的投資決定留個記錄。另外,一切言論並不構成要約、招攬或邀請、誘使、任何不論種類或形式之申述或訂立任何建議及推薦!筆者亦不能保證資料是否準確、完整及充分。 敬請留意! |

Next Page