- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

股票也有發水股? 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/08/blog-post.html

量度股票的平貴方法有許多,例如市盈率(PE)、股息率(Dividend

Yield)、市帳率(PB)、甚至在個別例子應用到PEG或EBITDA之類的方法去解釋一些超買股股價。所謂市帳率(Price-book

Ratio)是計算公司資產淨值(Net Asset

Value)相對股價的關係,而資產淨值則等於公司總資產減除總負債後的淨值。以2012年8月6日九倉(00004:HK)收市價45.85港元為例,

總資產扣除總負債後每股值67.104港元,故當天市帳率便等於45.85港元除以67.104港元得68.33%。市帳率高代表股價偏高,同樣地市帳率

低則代表股價偏低或有值博空間。由於九倉(00004:HK)基本上是收租股,其資產淨值大致反應每股擁有收租物業現值多少。收租物業現值則依賴測量師的

估價,倘若測量師違背自己的專業操守過份高估收租物業現值,則有關股票的每股資產淨值甚至市帳率皆存在「發水」的成份。收租物業或「磚頭」已經算是比較容

易檢驗其合理值,但對於其他類型的資產其合理值一般小投資者其實難以估算其合理值,因此其以資產值「發水」空間較大,以市帳率作入市指標亦相當危險。

在筆者上一篇拙文《大公子Victor有話說…》

中提及「…李超人暢談和黃前景亮麗,集團負債比率低故仍有能力進行收購…」。不過較早前的2012年5月2日和30日,「…Moody’s先後給予和黃

(00013:HK)所擔保的旗下子公司美元和毆羅票據分別是Baa2和A3的評級。雖然這些評級並非特別低,但Moody’s卻一再對和黃

(00013:HK)的信用前景表現負面(Negative)。…」究竟和黃(00013:HK)現在的負債比率能否支持其進行收購?今天且讓筆者由和黃

(00013:HK)資產質素去作分析。

作為長和系的Astute Asset Trader

SPV,和黃(00013:HK)之於長實(00001:HK)猶如九倉(00004:HK)之於會德豐(00020:HK),是長和系以高槓桿

(Gearing)操作的收購合併平台。根據和黃(00013:HK)2002年至2011年年報披露,其總負債對資本比率由2002年97.16%因

3G開支和虧損上升至2006年134.97%後因集團整體業務(包括3G)改善和變賣若干資產才減至2011年的80.69%。同期總負債則由港幣

2,456.32億元上升至3,217.61港幣億元,其中2007年曾高見港幣4,364.26億元!

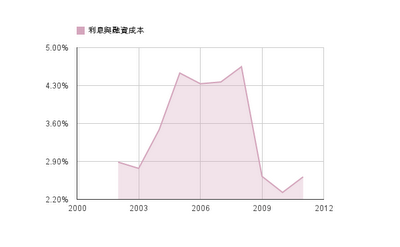

由利息與融資成本相比總負債計,有關成本由2002年289點子上升至2008年的465點子後才因槓桿比率下跌才降至2010年的233點子,再

上升至2011年的262點子。近年借貸成本下跌原因原了槓桿比率下跌和整體業務(包括3G)改善外,尚因環球經濟不景氣令借貸成本下跌。以2012年8

月2日BofA Merrill Lynch US Corporate Effective

Yield計,AAA和BBB分別是161和368點子,故和黃(00013:HK)借貸成本尚可。但由於和黃(00013:HK)擁有不少大形零售公司

(如百佳和屈臣氏),透過應付賬項(Account

Payable)數期變相由貨品供應商融資其借款而減低其整體借貸成本。根據2011年年報,流動負債(Current

Liabilities)佔總負債33.99%,而其中主要項目應付賬項(Account

Payable)則佔總負債24.27%,故其2011年長期公司債借貸成本應該遠高於262點子!

以2011年總負債對資本比率80.69%計其實不是太高,但如果再驗證其資產質素,則各博友可能有新的想法。由2011年的總資產分佈可見,和黃

(00013:HK)主要資產分別有固定資產(21.58%)、流動資產(佔20.16)、以長建(01038:HK)為主的一眾附屬公司

(19.11%)和其擁有的3G牌(佔10.48%)。另外尚有分別佔5.28%和2.53%的商譽和品牌。

關於商譽和品牌的入帳、估值、攤銷和減值一般由專業人仕評估,不過在審核公司資產質素上亦有很多爭議。所謂商譽是和黃(00013:HK)收購公司

時較其資產產淨值所付出的溢價,故未來有攤銷和減值風險。至於品牌若未能為公司產品帶來溢價,亦同樣有攤銷和減值風險。另外根據和黃(00013:HK)

年報披露,其3G牌則按其公司政策作估值、攤銷和減值。雖然其帳目由會計師審計,理應是「真實而公平地反映公司價值」。不過作為投資者,和黃

(00013:HK)的3G業務長期虧損,到了現在仍是在虧損邊緣掙扎。其對3G牌估值和在現實中是否有人願意如此出價亦是另一回事。猶如商譽和品牌,倘

若未來3G仍未能帶來穩定和與估值相稱的營運淨現金流(簡單來說是EBITDA減CAPEX),則3G牌大有進一步攤銷和減值風險。以最壞的打算計(雖然

筆者認為機會極微),3G牌、商譽和品牌全面減值後,其2011年公司資產淨值會減至港幣1,533.58億元,而總負債對資本比率則上升至

160.17%的高水平!

可能有很多人羡慕大公子Victor承受了李超人以千億港元計的資產,但Victor可能實際繼承的是長和系以千億元計的債務!

PermaLink: https://articles.zkiz.com/?id=35869

Next Page