攜程團購事業部CEO:發力團購市場,與美團是競合關係

http://www.iheima.com/forum.php?mod=viewthread&tid=4725

OTA巨頭攜程旅行網今年以來在酒店團購業務上動作頻頻,先是在2月將團購頻道升級到APP與官網的一級頻道,隨後又在4月份將團購業務上升到事業部級別,並賦予更多的授權與資源,團購業務正成為攜程下一個發力點。就攜程團購業務的現狀與未來發展規劃,攜程網團購事業部CEO宮向農表示攜程將發力奪取團購市場份額。

團購以酒店為主 強化入口功能就攜程團購業務的整體情況,宮向農表示,攜程的酒店團購業務是剛剛開始發力的,之前只是作為一個業務模塊,真正發力是在2013年下半年。目前攜程的酒店團購業務還在大住宿體系中,所佔比例不是太高,但是增長很快,並透露2014年攜程團購的訂單量是去年同期的三倍。團購頻道的流量、轉換率都在大幅提升。

「目前攜程團購產品從總量和覆蓋量來看還是酒店客房為主,其它非酒店產品佔比應該是在10%左右,」宮向農介紹說,「相信未來會有更多,除了這一點,我們各個垂直業務線會有更多產品過來,我們也會有開放,類似於平台的形式,用更加開放的角度進行運營,我們不僅會把產品輸出出去,我們也會輸入一些進來。」除了旅遊產品,攜程未來還將進入本地生活,目前就是由酒店切入到餐飲娛樂,一步步延伸。

攜程已經意識到了團購市場對於消費者的影響力,以及非同小可的入口作用。而這個入口如果做得好,對攜程的其他業務線來說也能夠提供流量支持,同時團購還可以有助於攜程擴大產品的覆蓋面。

攜程旅行網住宿預訂業務營收與藝龍旅行網酒店業務對比

結合攜程自身服務優勢 贏得團購市場份額與專業團購網站相比,攜程在團購領域擁有自己的優勢,宮向農表示,攜程本身是旅遊綜合平台,偏向於目的地,而團購則更注重本地化,但二者之間沒有明確的分界線,而是存在很大的交集,這正是攜程希望進入的領域。宮向農介紹說,團購本地化、區域化、年輕化的用戶特徵以及「輕購買、重運營」的商業特徵與攜程比較契合。就酒店團購業務來講,以擁有著極強的運營體系、服務體系的攜程酒店業務為基礎,並將酒店業務方面優勢與團購業務打通,把服務延伸到購買以後的確認環節,結合購買加服務能力,從而形成攜程在團購業務上的優勢。

4月份主要網站在線酒店團購產品豐富度監測

根據勁旅網發佈的《4月份主要網站在線酒店團購產品豐富度監測》報告,4月份攜程酒店團購產品已經超越藝龍,成為OTA網站的第一,但與美團這類團購網站和去哪兒這類平台型網站相比,仍有較大差距,關於這一點,宮向農表示:「我們不是要跟美團進行一個數量上的競爭,我們不是用競爭的角度去看待問題,更多還是一種競合關係。」他講到,團購市場足夠大,2013年團購市場交易額在300億左右,未來還會有10倍甚至於15倍的增長,攜程只做自己最有優勢的部分。

團購行業野蠻增長 提升團購服務水平團購市場經過幾年「野蠻」的增長,用戶對團購的印象還停留在方便、簡單、便宜的認識上,但產品與服務質量不能得到很好的保障也是團購領域不容忽視的問題。宮向農認為,就產品服務方面,攜程有優勢去做,依託攜程已有的服務保障可以給用戶帶來更好的用戶體驗。目前攜程酒店團購產品已經按照酒店體系再走,比如到店無房,如果用戶有損失,攜程都將給予彌補,而現在團購的客訴率是很低很低的。與此同時,攜程還會接入其他一些商戶和團購產品時,會在服務上面做一個更高的提升,來保證用戶得到更好的體驗。

追求服務是攜程競爭的策略,攜程的進入會使得團購市場競爭加劇,團購本就是低利潤的市場,追求無利潤產品的競爭方式對於這個行業是不利的,攜程是一定要獲取自己的市場份額。

攜程團購發展將向移動端傾斜攜程團購未來會向移動端傾斜,據瞭解,攜程近期將推出新版本APP來完善移動端的位置服務功能,增強本地化服務。儘管目前團購業務部分移動端的流量已經超過PC端,但從訂單量來看,移動端目前只是PC端的三分之一,未來攜程在整個技術的投入上還會偏向移動端,因為移動端「碎片、移動和即時性需求」這三個特點,與團購本地化的結合更為密切。

自去年底以來,在線酒店團購業務因美團的異軍突起,而被各在線旅遊網站重新重視起來,酒店團購正在成為在線酒店產品市場重要的營銷渠道,對於未來想要繼續保持在線酒店預訂市場優勢的攜程旅行網而言,這是不能忽視的重要業務單元。而攜程在酒店團購市場上的發力必將給這一市場帶來不小的競爭壓力,未來的格局如何演變值得關注。

來源:勁旅網

【黃金晨報】美元與美股齊飛 黃金黯然失色

來源: http://wallstreetcn.com/node/214755

本文由“黃金頭條”網站供稿。黃金頭條是專業貴金屬網站,為廣大黃金、白銀投資者提供最優秀的市場資訊。

黃金周一下挫,結束三連漲,因美國消費支出向好促美元指數強勢上漲,金價承壓,美指盤中刷新11年新高,最高至95.51。

現貨黃金周一下跌6.70美元,跌幅0.55%,報1206.20美元/盎司,最高觸及1223.20美元/盎司,最低下探1204.50美元/盎司。

美國1月個人消費支出環比下降0.2%,不及預期的降0.1%,12月為降0.3%。但剔除能源價格下滑影響後,實際支出仍增加了0.3%,這意味著美國人的消費能力仍然強勁。

此外,美股表現強勁吸引大量資金進場,黃金對投資者的吸引力下降。周一,道指創新高,納指15年來首次突破5000點。

截至2月24日當周,COMEX黃金投機凈多頭頭寸減少6637手,至103528手,顯示投資者看多情緒有所減弱。

截至3月2日,全球最大的黃金上市交易基金SPDR Gold Trust的黃金持倉量較前一個交易日減少7.76噸,為763.49噸。

Kitco首席技術分析師周一稱,空頭近期在技術面上仍具有穩固優勢,日線圖上黃金處於長達六周的下行趨勢中。黃金多頭近期上行關鍵技術阻力位於1236.70,空頭近期下行關鍵技術目標位於本周低點1190.00美元/盎司。

利好因素:

1.中國人民銀行周六將一年期存款利率下調至2.5%、一年期貸款利率下調至5.35%。 與此同時將金融機構存款利率浮動區間的上限由存款基準利率的1.2倍調整為1.3倍。

2.美國商務部(DOC)周一(3月2日)公布的數據顯示,美國1月消費支出月率下跌0.2%,預期下跌0.1%,前值下跌0.3%,已經連續兩個月下滑,表明盡管汽油價格下跌,同時就業市場穩健,但是美國家庭依然保持謹慎。

3.美國1月營建支出下降1.1%,預期增長0.3%,前值自0.4%修正為增長0.8%。

4.美國2月ISM制造業PMI 52.9,不及預期的53,為連續第四個月下跌,創13個月新低,1月為53.5,表明美國2月制造業擴張速度較1月再度放緩。

5.美國1月個人消費支出環比下降0.2%,不及預期的降0.1%,12月為降0.3%。

利空因素:

1.歐盟統計局(Eurostat)周一(3月2日)公布的數據顯示,歐元區2月消費者物價指數年率下跌0.3%,預期下跌0.5%,前值下跌0.6%,跌勢有所趨緩,優於市場預期。

2.數據編撰機構Markit周一(3月2日)公布的一份調查報告顯示,歐元區2月制造業活動持穩,持平於1月的 峰值水準,受助於歐元貶值帶動出口訂單增加、以及聘雇速度升溫。數據顯示,歐元區2月制造業PMI終值持穩於51.0,略低於早前的初值51.1,並略高 於50的榮枯分水嶺。

3.上周六(2月28日)印度政府維持黃金進口稅在10%不變。

後市展望:

◆美銀美林稱,美聯儲升息的可能或在接下去幾周中,將金價拉低至1150美元/盎司的水平。該行認為,盡管近期金價將走弱,但該行表示,長期而言,全球寬松的環境對金價將是有利的。

◆巴克萊(Barclays)分析師周一(3月2日)表示,全球黃金ETF今年2月流入17噸,為2012年11 月以來最強勁的一個月。SPDR基金(世界上最大的黃金ETF)持有量2月增加4.5噸,較1月非農的49.35噸明顯回落。巴克萊分析師表示,盡管黃金 ETF正在吸引長期投資者,但這個趨勢或難以延續。

◆道明證券(TD Securities)的全球市場銷售主管Steve Scacalossi認為,有跡象顯示,金價會繼續走低。Scacalossi表示,可能會測試1200美元/盎司的水平,而1193則將是關鍵支撐。

◆Incrementum AG的基金經理Ronald-Peter Stoeferle認為,短期很難對黃金看多,因目前期金市場頭寸是看空的。Stoeferle認為,目前更傾向於投資正在上漲的股市,而非黃金。短期而言,他認為金價會再度回到1200下方。

◆三菱集團(Mitsubishi)貴金屬策略師Jonathan Butler表示,黃金因中國人民銀行上周六意外加息而受到支撐。Jonathan Butler指出,“我們認為降息從兩個方面利多黃金。其一,這增加了黃金對沖風險需求。其二,有助於在市場季節性清淡期增強國內消費者支出能力。”

◆瑞士MIG在日內報告中表示,黃金正在挑戰小時圖形1223阻力(2015年2月19日高點)。小時圖形支撐位於1201和1191,同時區間支撐位於1168(2015年1月2日低點)。其他阻力位於1246(2015年2月10日高點)。

◆福四通(INTL FCStone)商品顧問Edward Meir稱,3月中由於歐洲的地緣政治問題有所緩解,希臘債務得以延長,黃金會面臨很多困難。Meir指出,美元仍然表現強勁,全球股市也同樣表現良好,這帶走了黃金的一些動能。

◆Kitco首席技術分析師Jim Wyckoff周一稱,“4月期金空頭近期在技術面上仍具有穩固優勢,日線圖上黃金處於長達六周的下行趨勢中。黃金多頭近期上行關鍵技術阻力位於1236.70,空頭近期下行關鍵技術目標位於本周低點1190.00美元/盎司。”

Wyckoff指出,“黃金上行初步阻力位於1223.00,進一步阻力位於1230.00;黃金下行的初步支撐關註1212.30,進一步支撐位於1204.10。”

周二關註重點:

11:30 澳大利亞 澳洲聯儲現金利率

14:45 瑞士 第四季度GDP

15:00 德國1月實際零售銷售

15:00 全國政協十二屆三次會議將在北京召開,會期持續至3月15日

18:00 歐元區 1月生產者物價指數

21:30 加拿大 第四季度GDP年化季率

歡迎點擊收聽【早盤聽金】

您可以關註黃金頭條新浪微博,或者下載黃金頭條APP在手機上收聽我們節目哦。最最重要的是直接掃描以下二維碼,可以第一時間收聽哈。

【黃金頭條個人微信號】 【黃金頭條APP下載】

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一文彻底搞懂美元与美债的相关性

http://gelonghui.com/#/articleDetail/13658

文|董德志、陶川,来自公众号国信固收研究

作

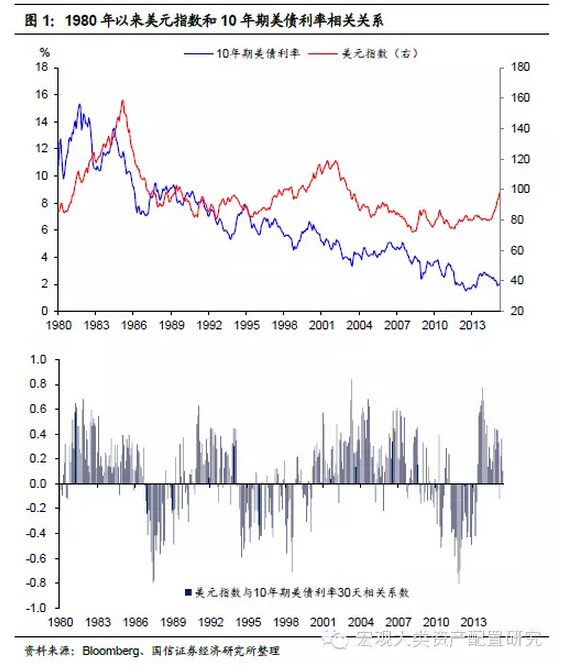

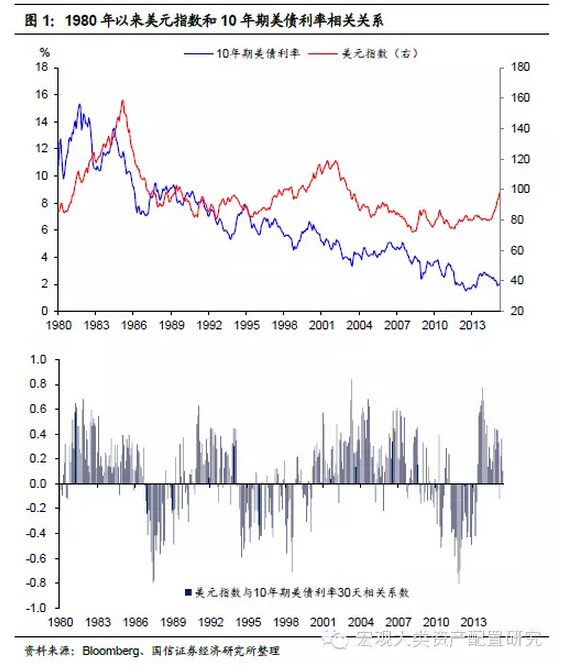

为海外大类资产相关性研究的系列报告之一,本篇报告将从宏观驱动的视角下来考察美元和美债利率的相关性。关于美元和美债利率的相关性,通常观点认为美债利

率的上升(下降)将通过资金套利带动美元升值(贬值),即所谓的利率平价;因此根据利率平价,美元和美债利率将时刻保持正相关关系。而通过考察1980年

以来美元指数和10年期美债利率的走势,我们发现两者虽然总体上呈现正相关关系,但也有很多时期出现了明显的背离;进一步地,通过计算两者的相关系数,我

们发现其负相关的时期占到了整个样本期的37%(图1)。由此可见,利率平价对于美元和美债利率相关性的解释并不完善,并且其也不能回答是何种原因引起了

美债利率的上升(下降)。

承接我们对大类资产配置研究的一贯逻辑,我们认为宏观情景的转变是驱动大类资产轮动的主要因素。而大类资产之间的相关性只是其在各自宏观因子驱动下的表现在数据上的反映。换句话说,大类资产间的相关性只是结果,而其宏观因子的不同驱动才是原因。基于这一逻辑,以下我们将在上一篇报告的基础上重新审视决定美元和美债利率的宏观因子,并以此考察两者之间的相关关系。

一、美元的双因子宏观驱动:美国相对全球的经济增长和通胀

汇

率价格的决定一直以来是各大类资产定价中的一道难题,而作为多数大类资产定价的基准资产,美元的自身价格(美元指数)的决定更是如此。在本专题系列的上一

篇报告中,我们以美国相对全球的经济增长强弱作为驱动美元指数的宏观因子,这一尝试确实从经济增长的角度来解释了历史上的一些美元周期;然而从统计上来

看,两者的相关系数依然并不稳定。比如以美国实际GDP与OECD国家实际GDP(占全球GDP比重在75%左右)的增速差作为衡量美国经济相对全球经济

强弱的指标,我们发现自1980年以来,其与美元指数变化的相关系数为0.15,即两者呈现出弱的正相关。这也表明在宏观驱动的框架下,仅从经济增长的角

度来诠释美元的变动仍显不足。

产生上述问题的原因一个重要原因在于美元指数的名义汇率属性。在这里,我们先回到有关一国货币名义汇率的定义,考虑A国对B国货币名义汇率为EAB (直接标价法下),则有:

EAB=eAB×(PA/PB)

其中eAB为A国对B国的实际汇率(直接标价法下),PA和PB分别为 A国和B国的物价水平。据此,一国货币名义汇率可以拆分为两块,即该国货币的实际汇率和该国相对的物价水平。就美元指数而言,由于其为美元对其他国家货币的加权名义汇率,因此对照上述公式也分为如下两部分:

(1)美元的实际汇率(美元对其他国家货币实际汇率的加权);

(2)美国相对于其他国家的物价水平。根据经典的汇率决定理论(如巴拉萨-萨缪尔森效应),在经济增长率越高的国家,实际汇率的上升也越快。因此eAB的

变化取决于A国相对B国的经济增速。由此可见,我们在本专题上一篇报告中所谈及的美国相对于全球经济增速对美元的宏观驱动,实际上影响的是美国的实际汇率

的变动;但就美元指数的宏观驱动而言,还多出了一个因子,即美国相对于其他国家的物价水平,而这正是我们目前的研究所需要补充的。

因此,我们可以得到如下两点结论:

一是美国相对于全球经济增速通过美元的实际汇率影响美元指数的变动,与美元指数变动呈正相关;

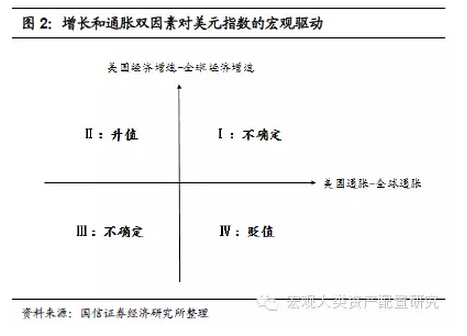

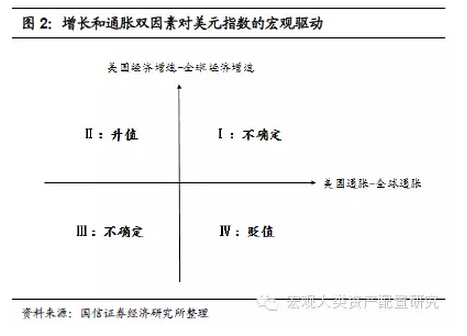

二是美国相对其他国家的通胀水平直接影响美元指数的变动,与其呈负相关。在上述增长和通胀双因素的宏观驱动下,美元指数的变动有四种情形:

情形一:美国经济增速>全球经济增速;美国通胀>全球通胀;美元指数的变化不确定。

情形二:美国经济增速>全球经济增速;美国通胀<全球通胀;美元指数上升,即美元升值。

情形三:美国经济增速<全球经济增速;美国通胀<全球通胀;美元指数的变化不确定。

情形四:美国经济增速<全球经济增速;美国通胀>全球通胀;美元指数下降,即美元贬值。

图2综合反映了这四种情形,分别对应着Ⅰ、Ⅱ、Ⅲ、Ⅳ四个象限。

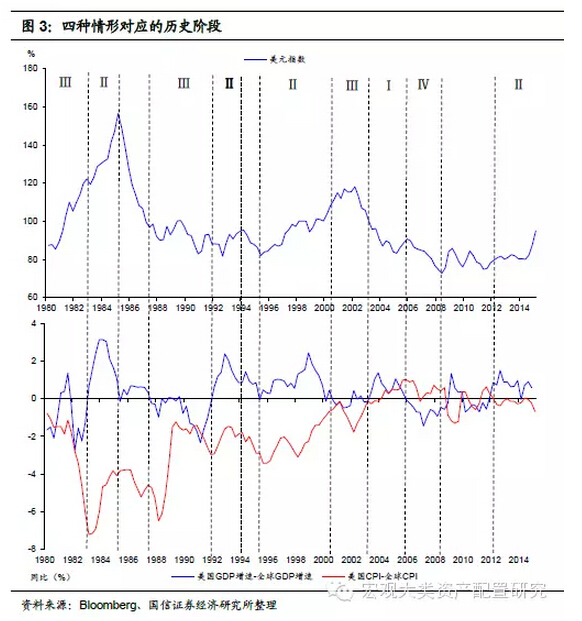

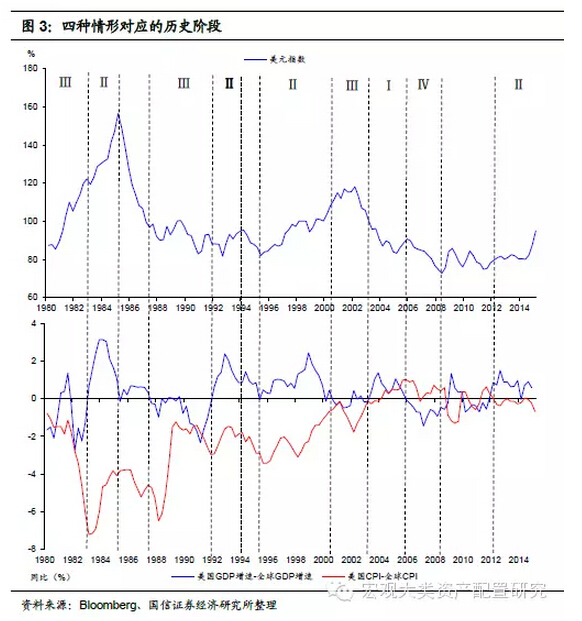

针对这四种情形,图3用1980年以来的历史数据进行了检验,可以看出在大多数时期内,上述增长和通胀双因素对于美元的宏观驱动确实存在:

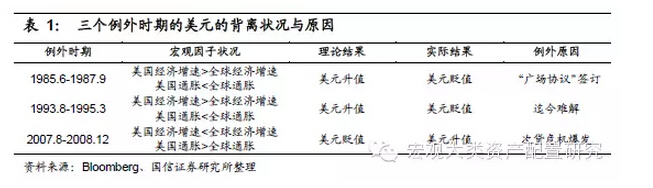

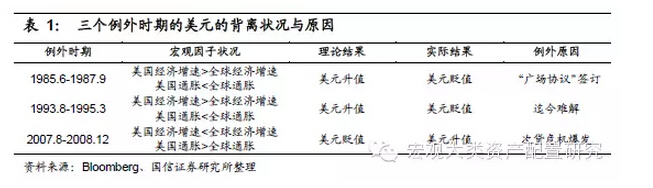

1、当美国经济强于全球经济、通胀低于全球通胀时,美元在大多数情况下表现为升值。如 1983年3月-1985年2月、1992年3月-1993年7月、1995年6月-2000年3月、以及2011年12月至今。只有1985年6月-1987年9月、以及1993年8月-1995年3月这两个时期例外,前者恰逢广场协议签订,西方五国联合干预汇市导致美元指数持续大幅贬值;后者所出现的美元贬值迄今仍是谜题,一个牵强的解释是当时欧洲经济的强劲复苏引起了汇率的反应。

2、

当美国经济弱于全球经济、通胀高于全球通胀时,由于只有2005年12月-2008年12月出现过这种情况,并且期间次贷危机席卷全球;因此应以次贷危机

的爆发(2007年8月)分为两个阶段。在前一阶段,美元的确经历了一轮贬值;而在后一阶段,危机的发酵使得避险资金涌入美国,美元出现一小波升值。

3、当美国经济强于全球经济、通胀高于全球经济时,这种情况只在2003年12月-2005年9月出现过。期间美元先是延续前期的贬值,而后走出一小波升值。

4、当美国经济弱于全球经济、通胀低于全球经济时,共有三段时期出现过这种情况,其中1980年1月-1982年12月美元升值、1987年9月-1991年12月美元指数处于波动状态、 2000年3月-2001年12月美元先升后贬。

另外还有一个特殊时期,即2011年-2011年欧债危机期间。此时美国经济虽弱于全球经济,但通胀相对于全球通胀持续波动,美元指数也处于波动之中。综上,可以看出在1980年以来大多数的历史时期内,美元指数的走势与上述增长和通胀双因素宏观驱动下的四种情形相对应。而就仅有的三个例外时期来看,除了1993年8月-1995年3月所出现的美元贬值迄今难解,其余均与重大历史事件有关(表1)。

就整个样本期而言,上述四种情形所对应的历史时期所占比达到了85%;而其中Ⅱ和Ⅳ两种情形(即从宏观因子上可以明确美元方向的情形)的占比为37%。

二、美债利率的单因子宏观驱动:发达国家名义GDP增速

首

先要强调的是,本报告中的美债利率特指美国长期国债的利率(以10年期美国国债利率为代表)。由于一国长期国债的利率反映了一国政府筹资的长期成本,而名

义GDP增长则代表了该国经济的整体回报;因此从政府债务的可持续性来看,一国名义GDP增长对长期国债的利率应具有牵引作用,使得两者在趋势上保持一

致,从而具有明显的正相关性。

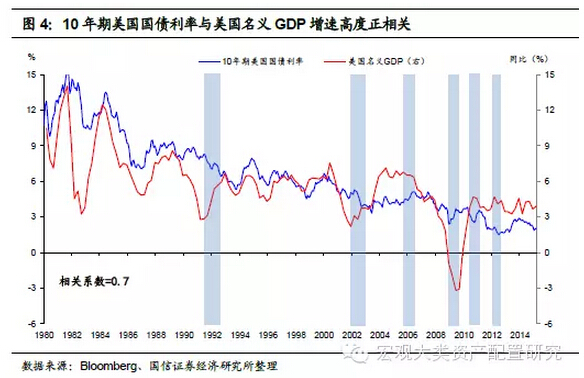

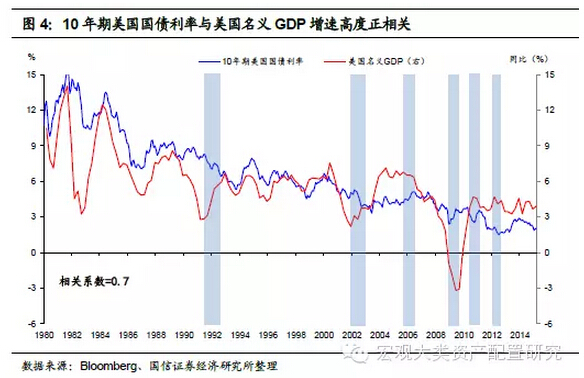

基于此,我们首先以美国名义GDP增长作为10年期美债利率的宏观驱动因子,由图4可以看出,两者自1980年以来的确呈现出明显的正相关性(相关系数约为0.7),但期间有6次在走势上出现背离,对此我们列示如下:

(1)1991

年3月-1992年6月:美国名义GDP增速上行,10年期美债利率下行。这段时间两者的背离可能和两个事件有关,一是日本房地产泡沫在20世纪90点代

初的破灭;二是苏联解体。此时恰逢美国经济步入二战后最长的复苏周期。两个事件的叠加不仅巩固了美国在发达国家内部的经济霸主地位,也推升了市场的避险情

绪。就其影响而言,很可能是避险资金涌向美国压低了其国债的收益率。

(2)2001年9月-2002年12月:美国名义GDP增速上行,10年期美债利率下行。这段时间两者背离的主要原因是911事件,美联储降息力度的加大和避险资金的涌入带动10年期美债利率快速下行,而美国名义GDP增速则在筑底后缓慢回升。

(3)2005

年6月-2006年3月:美国名义GDP增速下行,10年期美债利率上行。这段时间美国经济进入2003-2007年扩张的中后期,名义GDP增速见顶回

落;但由于经济的持续复苏推升了市场的风险偏好,加之美联储的加息周期,10年期国债利率延续了此前的涨势。

(4)2008年12月-2009年6月:美国名义GDP增速下行,10年期美债利率上行。随着经济在次贷危机后陷入衰退和通缩,美国名义GDP增速出现负增长;但由于美国政府通过QE1等多种措施恢复了金融体系的流动性,市场避险情绪消退,10年期美债利率随之回升。

(5)2010

年6月-2011年3月:美国名义GDP增速先上后下,10年期美债利率先下后上。依靠危机后大规模货币和财政刺激政策的实施,美国经济自2009年下半

年开始了一波短暂的复苏。然而,随着QE1的结束,美国经济的复苏明显放缓,名义GDP增速在2010年下半年出现回落。与之同时,10年期美债利率的走

势则被欧债危机演变下的市场避险情绪所左右。

(6)2011年9月-2012年6月:美国名义

GDP增速上行,10年期美债利率下行。这段时期美国GDP名义增速的回升主要是由于QE2下通胀的回升。而随着欧债危机的加剧,欧洲经济二次探底使得避

险资金涌入美债,加之美联储同时期的扭曲操作,10年期美债利率显著下行。

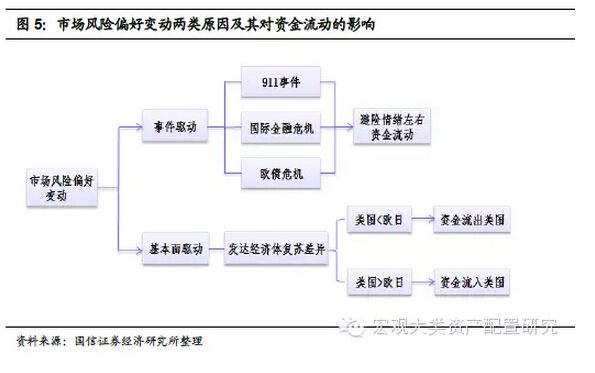

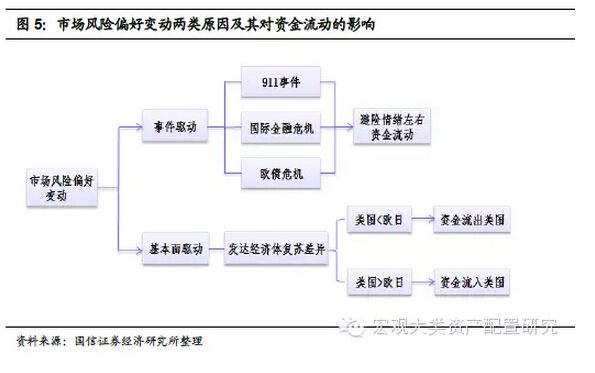

综上,我们发现这6次美国名义GDP增速与10年期美债利率走势上的背离基本都可以由一个因素来解释,即市场风险偏好变动导致的资金流动,这主要是由于美国国债在全球大类资产中的避险属性。而就市场风险偏好的变化而言,我们认为其产生的原因主要有如下两个方面(图5):

一是重大危机事件的爆发,避险情绪(如911事件、次贷危机和欧债危机)左右海外资金流动。因此这种风险偏好的变化受事件驱动。

二是美国与其他经济体(主要是欧洲和日本)增长的不平衡。具体而言,在复苏后期,当美国经济增长先于欧日见顶回落时,市场的风险偏好继续上升,资金流出美国(如2005年6月-2006年3月);在复苏早期,当美国经济增长与欧日扩大时,资金开始青睐美元资产(如2011年9月-2012年6月)。因此这种风险偏好的变化受基本面驱动。在此,我们发现一个有趣的现象,

即由于历史上美国在经济周期上往往领先于欧洲和日本,因此在美国经济增长先于欧日见顶回落时,发达经济体的整体复苏尚未见顶,此时由市场风险偏好上升导致

的美债利率上涨,在走势上正好与发达经济名义GDP增速的上升相一致;而当美国经济早于欧日开始复苏时,发达经济体的整体名义GDP尚未回升,在走势上也

正好与资金回流时美债收益率的下降相一致。

由此可见,当市场的风险偏好受到基本面驱动,并由此导致美国名义GDP增速与10年期美债利率在走势上背离时,其在基本面上反映的是美国名义GDP增速与发达经济体整体名义GDP增速在走势上的背离。

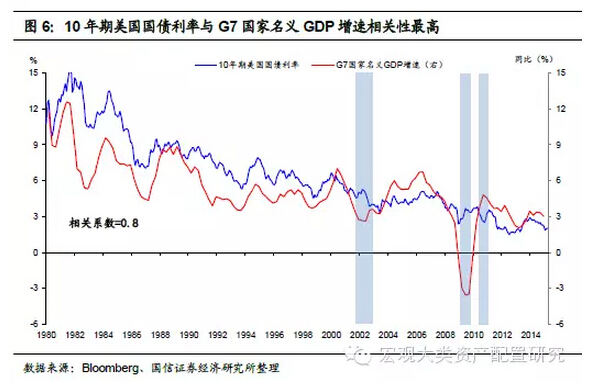

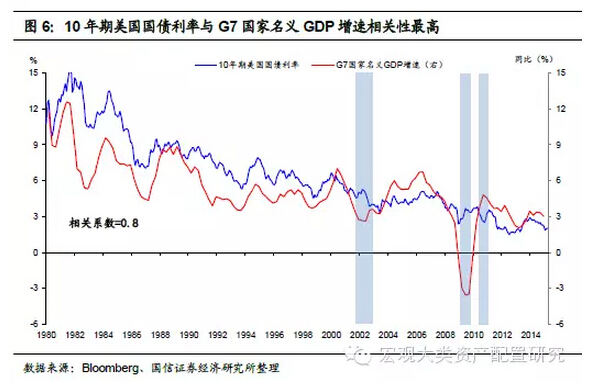

有鉴于此,我们认为相对于美国名义GDP增速,发达经济体的名义GDP增速(本报告中用G7国家的增速代替)可能是10年期美债利率更好的宏观驱动因子。原因有二:

一是从历史上的走势来看,美国名义GDP增速和整个发达经济体增速在多数时期保持趋势一致性;

二是即便在市场风险偏好变动的影响下美国名义GDP增速与10年期美债利率出现趋势上的背离,除非这种风险偏好的变动是事件驱动,否则发达经济体整体名义GDP增速依然与10年期美债利率在趋势上一致。

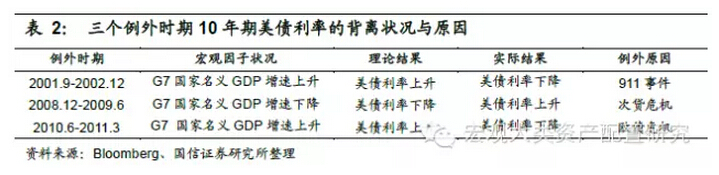

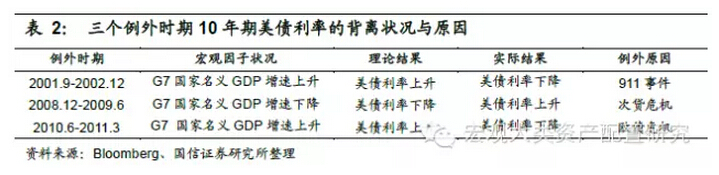

我们的这一想法在图6中得到印证,对比图5,可以看出在G7国家名义GDP增速替代美国名义GDP增速时,其与10年期美债利率自1980年以来的相关系数提升到了0.8,不仅如此,两者的背离也仅限于上述(2)、(4)、(5)三个时期,分别为911、国际金融危机和欧债危机爆发以后,即受到事件驱动下市场风险偏好变化的影响(表2)。由此可见,在一般情况下,10年期美债利率不仅反映出美国经济的名义增长状况,更是整个发达经济体名义增长的晴雨表。就整个样本期而言,10年期美债利率与G7国家名义GDP增速在走势上相一致时期的占比达到了92%。

三、宏观驱动视角下美元与美债利率的相关性审视

首先总结一下由以上两部分的分析结论:

(1)美元的走势存在双重宏观因子的驱动,分别是美国经济相对全球经济的强弱和美国通胀相对全球通胀的高低。

(2)美债利率存在单一宏观因子驱动,即发达国家的名义GDP增长。

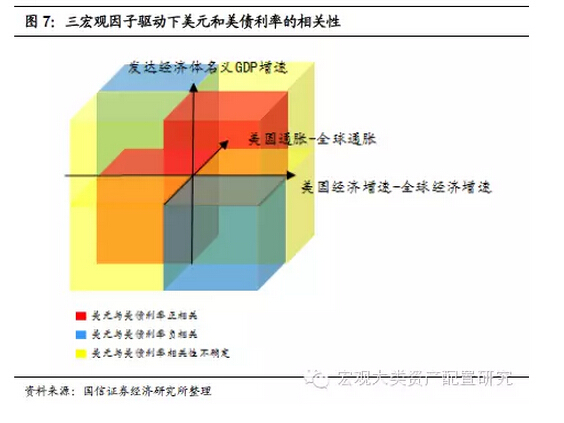

有鉴于此,美元和美债利率的相关性,其实质上是上述三个宏观因子在各自的驱动下的综合结果,因此,对于美元和美债利率相关性的判断,有赖于这三个宏观因子在方向上不同的组合,这其中有四类组合可以直接确认美元与美债利率的相关性:

1、 当美国经济强于全球经济、美国通胀低于全球通胀、发达经济体名义GDP回升时,美元升值、美债利率上行,美元与美债利率正相关。

2、 当美国经济弱于全球经济、美国通胀高于全球通胀、并且发达经济体名义GDP回落时,美元贬值、美债利率下行,美元与美债利率正相关。

3、 当美国经济强于全球经济、美国通胀低于全球通胀、发达经济体名义GDP回落时,美元升值、美债利率下行,美元与美债利率负相关。

4、 当美国经济弱于全球经济、美国通胀高于全球通胀、发达经济体名义GDP回升时,美元贬值、美债利率上涨,美元与美债利率负相关。

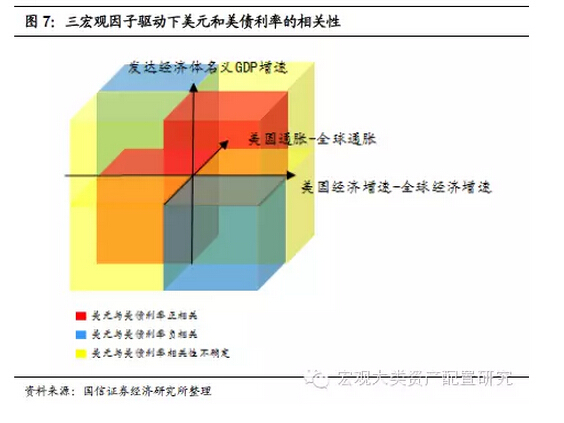

另外还有四类组合,由于这些组合中美元的走势具有不确定性,因此对于美元与美债利率的相关性具有不确性。综合来看,这八类组合所反映的美元和美债利率的相关性情况可以由图7来勾勒。

从

1980年以来的历史来看,前4类组合(即可以确定美元与美债利率的相关性)可以解释的时期占比达到了37%。而后四类组合(即不可以确定美元与美债利率

的相关性)可以解释的时期占比为40%;在剩余23%的时期里,由于与一些危机事件相关,美元与美债利率的相关性因此很难由宏观因子驱动来解释。

从

1980年以来的历史来看,前4类组合(即可以确定美元与美债利率的相关性)可以解释的时期占比达到了37%。而后四类组合(即不可以确定美元与美债利率

的相关性)可以解释的时期占比为40%;在剩余23%的时期里,由于与一些危机事件相关,美元与美债利率的相关性因此很难由宏观因子驱动来解释。

由此可见,就宏观驱动下美元和美债的相关性而言,远比数据上显现的繁杂。然而,由于三个宏观因子的相互作用实质上反映的是美国经济周期、全球经济周期以及发达经济体经济周期的非同步性,因此在实际判断美元和美债利率的相关性时,可以通过具体分析这种非同步性来化繁为简。

就

当前而言,由于美国在经济周期上已率先引领发达经济体的复苏,并且美国经济仍处于复苏早期,因此美国经济要强于全球经济,通胀低于全球通胀,并且发达经济

体的名义GDP增速也将逐步回升,因此在短期内,美元将和美债利率一同回升,即呈现出明显的正相关性;至于中长期,由于全球经济的复苏的前景尚不明朗,因

此美元的走势将具有不确定性,其与美债利率的正相关性也将变得不再稳定。

从

1980年以来的历史来看,前4类组合(即可以确定美元与美债利率的相关性)可以解释的时期占比达到了37%。而后四类组合(即不可以确定美元与美债利率

的相关性)可以解释的时期占比为40%;在剩余23%的时期里,由于与一些危机事件相关,美元与美债利率的相关性因此很难由宏观因子驱动来解释。

从

1980年以来的历史来看,前4类组合(即可以确定美元与美债利率的相关性)可以解释的时期占比达到了37%。而后四类组合(即不可以确定美元与美债利率

的相关性)可以解释的时期占比为40%;在剩余23%的时期里,由于与一些危机事件相关,美元与美债利率的相关性因此很难由宏观因子驱动来解释。