君不見香江之水往上流? 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/09/blog-post_20.html也許近日梁師奶想勵精圖治以振聲威,竟然由全宇宙最打得的林鄭率領跨部門特遣隊嚴打由花甲公公婆婆組成的水貨兵團,據報亦取得驕人成績。觀乎宇宙最強的林鄭之領導和執行力,不如由她率領解放軍舢舨船隊保釣定可大敗倭寇於東海!話說回頭,若果根據學究經濟學祖師爺阿當史密斯在《原富論》的看法,走私其實是向政府違反市場政策作出的公民抗命。因此花甲公公婆婆組成水貨兵團實際上是捍衛香江奉近自由市場核心價值的忠誠守護者。

日前筆者曾在拙文《表叔你好嘢!》指出「⋯雖曰近年全球經濟受美國次按和歐羅風暴夾擊而令中港貿易表現呆滯,但香港銀行體系進出口貿易融資額竟然逆市以拋物線速在近兩年內急升!⋯而香港境外貿易融資比重亦遠遠比以往的大!⋯」

不過除了貿易融資外,其實近年香港貸款及墊款總額在歐美金融風暴後亦持續急升。香港貸款及墊款總額上一個高峰期「又」在1997年9月許,當時香港

貸款及墊款總額為港幣42,778.68億元,其中在香港使用的貸款港幣20,201.70億元(佔整體47.72%),其他在香港境外使用的貸款港幣

20,024.19億元(佔整體46.67%),貿易及其他貸款港幣2,470.90億元(佔整體5.78%)。

之後隨著亞洲金融風暴爆發,香港貸款及墊款總額亦急跌至2003年9月之港幣20,179.26億元,跌幅竟有52.83%!其中在香港使用的貸款

下跌至港幣16,951.82億元(佔整體84.01%),其他在香港境外使用的貸款更急速萎縮至港幣2,077.64億元(佔整體10.30%),貿易

及其他貸款亦急跌至港幣1,149.81億元(佔整體5.70%)。

隨著中國入世貿,香港貸款及墊款重拾升軌。雖然2008年許美國次按風暴爆發令整體貸款有所倒退,惟不久貸款需求竟在全球經濟低迷下作拋物線上升!

以香港金融管理局數據2012年6月所示,香港貸款及墊款總額再急升至港幣53,174.13億元,較1997年9月曆史高位和2003年9月曆史低位分

別高24.30%和163.51%!其中在香港使用的貸款升至港幣34,312.77億元(佔整體升64.53%),其他在香港境外使用的貸款再次急速增

長至港幣14,473.28億元(佔整體27.22%),貿易及其他貸款亦急至港幣4,388.08億元(佔整體8.25%)。

按道理隨著經濟不段發展,金融業貸款上升本是正常現象。的確自2003年開始,香港貸款亦隨中港兩地以及環球經濟拾級而上。不過自2008年開始全球經濟陷入衰退,香港整體貸款竟逆市急升,其中海外貸款增長更是驚人。如此耐人尋味的現象,當中可有甚麼玄機呢?

迷宗 提到...

有人叫人貸款轉出口,真實數字實更大也!

2012年9月20日 上午3:47

朱泙漫 提到...

迷宗大師您巧!財到光棍手,矛辦法鳥!

2012年9月20日 上午6:29

多拉A夢大戰強國人 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/09/a.html作為港島大鄉里,筆者甚少陪家人過海。近日九倉(00004:HK)旗下海港城擧辦了

「多啦A夢誕生前100年祭」,筆者陪同家人先往海港城,再到沙田新城市廣場Snoopy's

World拍照,才驚訝兩地人流竟比銅鑼灣還要旺。在海港城擺放了一大隊多拉A夢,歡迎由深圳河以北抵港的強國人,可謂多拉A夢大戰強國人矣!

根據差餉物業估價署的資料顯示,1999年1月香港島、九龍和新界舖位(私人零售樓宇)每月每平方米租金由分別港幣776元、799元和551元,

上升至2012年7月每月每平方米租金分別港幣2,046元、1,426元和1,413元,升幅分別是163.66%、78.47%和156.44%,可

見以租金升幅計新界絕對不遜於香港島。同一個時期內每平方米售價,香港島、九龍和新界舖位由分別港幣145,982元、136,973元和140,446

元,上升至2012年7月每平方米分別港幣444,456元、438,149元和272,221元,升幅分別是204.46%、219.88%和

93.83%,以售價升幅計竟然九龍跑嬴大市而新界則大落後,可見租金這項基礎因素可能並非決定舖位售價的關鍵。

回顧2003年的全港舖位低潮,2003年4月香港島、九龍和新界舖位(私人零售樓宇)每月每平方米租金由分別港幣680元、739元和584元,比1999年1月分別下跌12.37%、下跌7.51%和上升5.99%!香港島和九龍這些藍籌舖位地段竟然不敵新界區!

2012年9月28日學院派兼中學經濟科天書達人林本利博士在AM730《經濟人看世界》的鴻文《日常生活的對沖》中指出「⋯市民可以按照自己的住屋情況,購買地產股作對沖。當日後租金上升,手持的地產股收益也會上升,可以抵銷加租的額外負擔。若打算日後置業,透過一早購入地產股,亦可以對沖樓價上升的壓力。但要留意地產股的股價不一定與樓價同步上升,股價一般領先於樓價。⋯」

觀乎九倉(00004:HK)和希慎(00014:HK)自1999年許以來分別大約上升200%和250%,似乎持有收租股回報更為可觀矣!

中海油正步入長期江南Style格局 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/style.html

《江南Style》是南韓歌手PSY的一首單曲,據說自2012年7月15日發佈後在YouTube的已有破3億次的點擊率。所謂「江南風格」是指首都首爾一個富裕和時尚的江南區豪華生活方式。其中PSY在音樂影片中跳著模仿騎馬動作的滑稽舞步可謂其經典的場面。

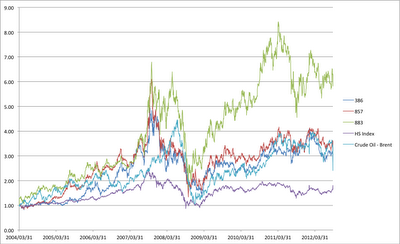

自2007年次按風暴爆發以來,布蘭特原油油價雖然受環球不境氣影響曾於2008年12月26日低見每桶33.73美元。其後受環球寛鬆的貨幣政策和以中國為首的新興市場石油需求影響而於2011年2月1日突破每桶100美元大關,每桶收報100.40美元。

之後更曾於2011年5月2日高見每桶126.64美元,雖然在2012年第二季受新一輪歐債危機影響而於2012年6月25日低見每桶88.69美元,但長期在每桶100美元至120美元區隔橫行的情況未改。

由於兼營上、中、下游業務而未有重大油源發現,中石化(00386:HK)和中石油(00857:HK)長期橫行情況未改,短線走勢受油價影響惟長期上升軌欠奉。

由於專註上游業務兼新油源發現持續大於開採量,中海油(00883:HK)近年表現優於國際油價、中石化(00386:HK)和中石油(00857:HK)。惟以近一年內中海油(00883:HK)亦呈現油源枯竭問題,其走勢亦逐漸步入長期橫行江南Style格局。

財到光棍手 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post.html

近日一名任職教師的舊同學向筆者大吐苦水,謂她近日安排北大清華在學校作升學講座,竟

然被學生批評為「洗腦」!無獨有偶,在一位任職金融界友人的Facebook留言中,看到他帶同自己的幼女參加反「刮民教慾」示威。在他幼女滿面倦容的面

上和她背後正在飄揚的港英龍象獅子區旗,友人豪情地高呼:「我兒!這一刻我們參予了歷史的一刻,希望你長大後明白父親今天為你做的事!」

由於港幣與美元掛勾,故在美鈔經年狂印下不斷流入香港銀行體系。隨著亞太區近數十年經濟高速增長,香港作為中國以及亞太區的金融中心一直以來都是區

內港幣和美元貸款的吸水平台。由於近年強國崛起,世界各地頂尖金融人材亦雲集香江替中國解決融資問題以應付「大國崛起」的資金缺口,其「愛國愛黨」之心可

昭日月。一直以來,香港本地尖子亦以加入外資金融機構為榮,當然他們的「大客」中基本上是來自中國的「紅色官商」。這些人當中雖然擁有「支那蠻」的

DNA,但每多一貫認為自己不是中國人以跟在中共統治下的強國人劃清界線!

以1981年1月所有貨幣存款共港幣1,335.56億元,一直膨脹至2012年1月港幣76,736.63億元,年複合增長13.50%;其中港

幣存款由港幣1,155.58億元上漲至2012年1月港幣37,900.63億元,年複合增長11.53%。同期貸款亦隨貨幣和存款基礎上升。貸款及墊

款總額由1981年1月共港幣1,931.54億元上升至2012年1月港幣51,165.29億元,年複合增長10.78%;其中港幣貸款及墊款由港幣

1,104.57億元上漲至2012年1月港幣31,598.72億元,年複合增長11.05%。

雖然存款和貸款歷年增長驚人,由於存款增幅長期大於貸款,故貸存比率有逐年下降之勢。1981年1月整體貸存比率為144.62%,一直上升至

1995年6月的182.24%後才逐步回落。其後貸款增長呆滯甚至倒退而存款持續增加,貸存比率下降至2004年1月的57.49%才見底回升至

2012年6月的69.00%。筆者印象中上世紀1990年代按揭甚至一般商業貸款均是Prime加三至四釐(折合往往超過年息十釐)而近年則以

Hibor加若干點子或Prime減兩至三釐(折合不超過年息三釐)。其實除了因聯匯輸入美國寬鬆貨幣政策外,由貸存比率所反映的本地貸款供求關係亦不容

忽視。

筆者上一篇拙文《君不見香江之水往上流?》

曾反思「⋯按道理隨著經濟不段發展,金融業貸款上升本是正常現象。的確自2003年開始,香港貸款亦隨中港兩地以及環球經濟拾級而上。不過自2008年開

始全球經濟陷入衰退,香港整體貸款竟逆市急升,其中海外貸款增長更是驚人。如此耐人尋味的現象,當中可有甚麼玄機呢⋯?」

由香港金融管理局數據可見,歷年本地貸款、M3和名義GDP增幅大致同歩。惟自2009年許,本地貸款持續數年增長大幅高於M3和名義GDP,故令

近年貸存比率重拾升軌。心水清的博友不難想像,以香港一彈丸之地而貸款竟有如此數字,當中其實有相當比例或明或暗用於香港以外,特別是中國內地的地方。作

為中國以及亞太區的金融中心,香港貸款用於內地本來是正常不過的現象。加上近年中國內地貸款艱難而利息成本高,故各路人馬利用不同途徑在香港「度水」然後

走私上中國內地的誘因非常大。因此當中其實存在道德風險,本地銀行業因為內地貸款強大需求而承受美國寬鬆貨幣政策而不斷放水,但若內地不景氣情況持續甚至

惡化,到時不但內地國企銀行,甚至本地銀行亦勢必被波及。基於「一國兩制」,中國政府到時本身沒有責任(可能亦沒有能力)拯救本地銀行業,到時還不是要香

港銀行業甚至政府以香港納稅人的錢埋單了。

若因此而斷言當下香港銀行業已出現了嚴重的系統性危機似乎危言聳聽。不過財到光棍手,當今若干早年靠海外貸款撈過盤滿缽滿的歐洲小國在歐債危機後不

也一次過嘔突麼?此際香港樓市和貸款總額屢創新高,倘若外圍(特別是中國)因素持續惡化,未來兩年內香港也許會再遇上一場可比1997年的金融危機。

據說「酒、色、財、氣」乃是金融尖子在國內向「紅色官商」做「刁」的必殺技。這些大「刁」背後的故事和潛在的道德風險天曉得,但他們的花紅已袋袋平安。若干年後當女兒長大後問父親當年在國內做錢莊行街時做過甚麼,筆者又應該如何答呢?

人活著還是要吃麵包的⋯ 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post_7.html在新任特首「師奶梁」低民望當選和「刮民教慾」風潮下,2012年9月香港立法會選舉

雖創投票率新高,但「販民」得票率和議席均告下跌,其實變相是一場慘敗的選舉工程。坊間不少人認為如此結果源於「建廢派」配票和「蛇齋餅粽」策略成功,但

事後可見其實「建廢派」亦不如想像中團結而令「劉華」落選,加上選舉站保密措施嚴格,公公婆婆受「禮義廉」「蛇齋餅粽」後大可以票投「淫民力量」。近年中

港融合在有意無意也好,願意或不願意也好,只有愈來愈深化。在投票站內神聖的一刻,公公婆婆或其他「愛國愛黨」之徒可能認為「蛇齋餅粽」或其他阿爺的恩惠

可能比8964、鐵漢李旺陽甚至「刮民教慾」來得重要。筆者相信近年愈來愈多出來投票給「建廢派」的選民,其實代表不少香港人的根本利益已經與「建廢派」

甚至「中共」這個被老美稱為邪惡的政權掛上關係。

要掌握經濟現況,其中一個是閱讀宏觀統計數據。但這些數據往往在資料掌握後數日甚至數月後才出街,當得知有關消息時市場早已消化並充分反映。因此資

本市場(Capital Market)和信貸市場(Credit

Market)這些市場的即時市況往往可能是了解經濟現況的其中一個可能途徑。一直以來,筆者相信資本市場和信貸市場應同歩反應經濟現況。經濟有多好,股

市使有多高,而信貸息差(Credit

Spread)便有多低。因此資本市場是展示經濟現況有多好而信貸市場則顯示市況有多差。但由於資本市場遠較信貸市場波動,故在大熊市中每每有可觀反彈,

而大牛市中亦可以有十分駭人的調整。因此要知道個別經濟體甚至環球經濟現況是牛是熊,必須在資本市場和信貸市場訊息同步確認後來方為可信。

2012年10月5日,DJIA受惠QE

3效應已突破2012年5月1日13,279.32點的五年來阻力位收13,610.50點,大有向2007年10月12日次按海嘯前高位

14,093.08點挺進。不過2012年9月公佈的美國失業率仍高企7.80%,似乎與興旺的美股互不咬絃!根據2012年10月4日信貸市場的

AAA、BBB和CCC或以下美國公司債息差所示分別是0.57%、2.20%和10.23%可見,美國經濟底子現況尚未完全康復。信貸評級低的CCC或

以下公司債息差其實對美國經濟現況反應最敏感,在2000年許的科網泡沫爆破、2008年次按風暴和2010年許歐債風暴時均升穿10%的危險線。近大半

年來,CCC或以下公司債息差雖然呈一浪低於一浪的下調,惟由於尚未跌穿10%的危險線下,故美國經濟現況仍然充滿隱憂。

環球新興市場(包括亞洲)的公司債息差基本上與美國公司債息差(特別是BBB級)大致同步。以亞洲公司債息差為例,1998年後因亞洲金融風暴曾比

美國BBB公司債息差高很多。但自2002年中國入世後不久,亞洲公司債息差便基本上與美國BBB公司債息差,直至2008年美國次按風暴後兩者才再次背

馳而亞債息差再轉高水。由近三年和十年期DJIA和S&P/ASX

200走勢可見,亞洲股市在2002年至2008年的確跑嬴美股,2008年後亞洲股市卻跑輸一條街。因此筆者對資本市場和信貸市場應同歩反應經濟現況的

看法,同樣可應用在不同市場的現況中。

一個似乎是非常合理的預期是未來亞洲股市應該可以跑嬴美國股市,筆者對此略有保留。畢竟新興市場仍以出口歐美作為増長火車頭,配合原材料出口、工業

生產及隨之衍生的內需作主打。近月美國失業率高企兼銷售呆滯而庫存上升,其實新興市場未必可以看得太樂觀。近月亞洲公司債息差比美國BBB公司債息差高便

說明一切了。

近日疑似港獨現象抬頭和謝長廷訪問中共可說雙映成趣,民進黨元老面對兩岸差異時說「面對差異、尊重差異、處理差異⋯但只要有誠意、善意就能解決。」

也許香港人要經歷中華民國當年的民進黨「台獨式」政治洗禮,才更學會理解和處理近年出現的中港矛盾。即使在美國經濟表現仍是決定總統勝負的因素而非其日日

侃侃而談的民主、自由、人權等普世價值,香港可會是一個例外?

To Serve, To Strive and not To Yield! 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/to-serve-to-strive-and-not-to-yield.html「To Serve, To Strive and not To

Yield!」是以前筆者參加外展訓練(Outward

Bound)時學會的口號。其中高台跳水和游繩攀石(Abseiling)的項目是其中兩項令人印象深刻的活動。由於有些人畏高,因此往往不能完成這些項

目。在懸崖游繩下坡之際,人必須往後仰才可以重心配合腳踏在懸崖邊而利用安全繩滑下。這些經歷令筆者明白安全繩固然非常重要,但人必須明感覺上的風險和實

際的風險可能是兩回事。

期權(Option)的可愛在於令投資策略在單邊的升跌(Bullish or

Bearish)外,尚有無方向性的策略(Directionless)。在不同的資產中進行分散投資(Diversification)固然是人盡皆知

的投資智慧,其實投資策略亦可以應用不同的策略優化本身的投資組合回報。在2002年至2007年單邊中港牛市看升固然是必勝之道,但2008年至

2010年的熊市和隨後的大反單,以及近月的牛皮市,皆證明要每月維持有穩定回報除靠單邊賭牛市外的內含期權的混合策略是非常值得考慮的做法!

拙文《期權長倉利疊利》

曾以2007年的港股自由行一役的大單邊牛市來說明期權長倉(Long

Option)的威力,不過現實中如此大單邊的機會十年不逢一潤。要選擇合適的期權或投資策略,必須先對投資對象有一個看法:即是其走勢是牛

(Bullish)、熊(Bearish)、還是無方向性(Directionless)呢?

今天且讓筆者以近十年的中移動(00941:HK)走勢嘗試分析如何建立合適的期權策略。簡單來說,中移動(00941:HK)自2000年許基本上呈現以下數個大走勢:

- 自科網狂潮爆破後,中移動(00941:HK)一直跌至2003年4月28日的收市價港幣12.80元才見底。其後緩緩而有力地穩步上升,

直至2007年8月上旬受美國次按風暴陰影下開始郤步並調整至2007年8月17日的低位港幣75.60元。豈料當天溫爺爺宣佈港股直通車,在這大奇蹟日

中移動(00941:HK)在下午急彈並以港幣80.95元收市。在2003年4月28日至2007年8月17日這漫長的期間,中移動

(00941:HK)升勢穩定而緩慢。

- 自中國宣佈擬開通港股直通車後,中移動(00941:HK)由2007年8月17日收市價港幣80.95元一直夾上至2007年10月30日收市價港幣158.20元,這段正是十年不逢一潤單邊大升市。

- 其後因港股直通車政策神秘地消失回次按風暴不段擴大,中移動(00941:HK)由2007年10月30日收市價港幣158.20元一直插水至2008年10月17日收市價港幣66.10元才見底回升。同樣地,這段亦是十年不逢一潤單邊大跌市。

- 由2008年10月17日起,中移動(00941:HK)在大約港幣70.00元至港幣85.00元區域上下浮動,這是典型的無方向性(Directionless)走勢。

在2003年4月28日至2007年8月17日這漫長的牛市期間,單邊認購期權(Call Options)是不俗的操作(但筆者認為以股票或股票期貨可能效果更佳),但其波幅不利應用如拙文所述《期權長倉利疊利》

的爆炸性推進。在2007年8月17日至2007年10月30日單邊大升市和2007年10月30日至2008年10月17日單邊大跌市,正是分別利用認

購期權(Call Option)和認沽期權(Put Option)長倉大展身手的好時機。但由於市況波動而引伸波幅(Implied

Volatility)偏高,令長倉策略的效用打上摺扣。

在2008年10月17日開始,中移動(00941:HK)進入長期在大約港幣70.00元至港幣85.00元區域上下浮動的無方向性

(Directionless)走勢。因此無方向性的期權策略(Directionless)應該是上上之選,其中主要策略包括鐵兀鷹(Iron

Condor)、馬鞍式短倉(Short Straddle)或純粹在高低位分別沽認購期權和認沽期權。

建立無方向性的期權策略必須留意資產格的上阻力位、下阻力位和中線位。正如上述所述,自2009年12月31日中移動(00941:HK)升穿港幣

70.00元阻力位後,曾於2012年8月14日高見港幣92.55元,因此可以視港幣70.00元和90.00元為中移動(00941:HK)上、下阻

力位,而中線位則大約在港幣80.00元。不過由近年中移動(00941:HK)上、下阻力位分別有一浪高於一浪的走勢,因此筆者若果擬建立中移動

(00941:HK)無方向性的期權策略,則中線或區域則會定在港幣80.00元和85.00元之間。

確立上阻力位、下阻力位和中線位(或區域)後,每逢中移動(00941:HK)逼近上、下阻力位分別便應該分別沽空認購期權和認沽期權,這種方法操

作簡單、靈活、成本低而勝算較高。倘若每逢中移動(00941:HK)進入中線區域後便建立馬鞍式短倉。至於鐵兀鷹近年亦非筆者特別喜好的策略,皆因其額

外兩隻價外認購期權和認沽期權的腳令組合成本增加。在實際使用時,筆者可能只用一隻腳,或把上下兩隻價外認購期權和認沽期權的腳放在中移動

(00941:HK)上、下阻力位處。

期權長倉嬴無限輸有限,短倉輸無限嬴有限,按道理長倉比短倉有絕對性優勢。但現實中兩種盤路皆有人賺錢,而一般認股證(Warrants)莊家更基

本上以類似期權短倉盤路長期在眾股蟻身上賺得令人咋舌的暴利。對於一般人來說,股市長遠來說長升長有和一旦「黑天鵝」出現時其跌幅的駭人的觀念其實已在不

少人心中打下烙印,誰還會醒悟到不少股票基本上只是長時間上上落落呢?

大鄉里出城 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post_16.html關於中國國家統計數據有多可靠,人言而殊。每年中國公佈《全國年度統計公告》序言例必

有一段黨八股,每以「⋯全國各族人民在黨中央、國務院的正確領導下⋯」作序言,加上當時政治經濟環境作進一步論述。如1978年便有「⋯認真貫徹執行新時

期的總任務,揭批林彪、『四人幫』的鬥爭取得了偉大勝利⋯」;1987年至1989年則主要論調為「⋯開展『增產節約、增收節支』運動⋯社會需求過旺,供

求總量矛盾和結構性矛盾加劇,物價上漲過猛,出現了明顯的通貨膨脹⋯經濟結構不合理、經濟效益差等深層次問題依然比較突出,宏觀經濟緊縮中又出現了流通不

暢、企業開工不足、就業壓力增大等難以避免的新問題。⋯」;1992年則有「⋯認真貫徹鄧小平同志視察南方的重要談話和黨的十四大精神⋯」;2002年起

之後基本上例必「⋯高舉鄧小平理論偉大旗幟,全面貫徹『三個代表』重要思想⋯」。

近年歐美經濟陰晴不定,而中國在出口競爭力似逐漸有下降之勢,兼且A股尋底多年仍未有轉機,那麼未來大中華的投資方向何去何從呢?今天且讓筆者以由

1985開始的一些「信不信由你」的國家統計數據,包括GDP、全社會固定資產投資、社會消費品零售總額和房地產開發投資等宏觀數據走勢去揣摩中國領導人

國策的思維。

自1985年至2011年,中國GDP由人民幣8,701億元上升至人民幣471,564億元,複合増長16.60%。至於全社會固定資產投資,大

抵是指工、農、商以及國家在基建上的投資,當中包括房地產開發投資。期內全社會固定資產投資由人民幣2,542億元上升至人民幣311,022億元,複合

増長20.31%。同期社會消費品零售總額由人民幣4,304億元上升至人民幣183,919億元,複合増長15.54%。至於自1989年至2011年

房地產開發投資,則由人民幣251億元上升至人民幣61,740億元,複合増長28.43%。

若果把上述數據與GDP和全社會固定資產投資作比率一併計算出來的走勢,大家不難看到近年中國國策上的傾向。自1985年至2002年許,全社會固

定資產投資/GDP比率一直維持在30%至40%水平,但自2002年開始比率則逐年急升至2011年的65.96%。至於社會消費品零售總額/GDP比

率,自1985年的49.47%開始一直下跌至1993年的31.23%才見底,之後長期在約40%以下水平浮動而沒有突破。

至於房地產開發佔全社會固定資產投資比重,則由1989年1.51%急升至2011年的13.09%。其實期內中國人口由11.12億上升至

13.47億,複合増長0.88%;其中自1989年至2011年間,城市人口占全國人口比率由30.40%上升至51.27%,可見房地產開發受惠於中

國城市化的影響。

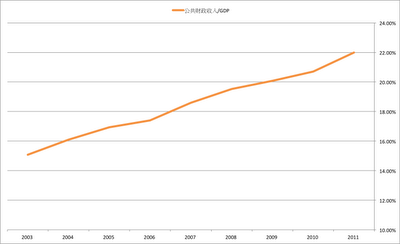

值得留意的是,中國政府公共財政收入由2003年的人民幣20,466億元上升至人民幣103,740億元,複合増長22.45%;同期公共財政收

入佔GDP比率由15.07%上升至22.00%!內此可見,近年中國全社會固定資產投資雖已近天文數字,但基建投資推動GDP再推動公共財政收入這條

「獨歩單方」的確在近年行之有效。筆者相信中國政府在常常強調「⋯面對複雜嚴峻的國內外環境⋯」,以大笨象繼續作中國經濟火車頭的國策仍然不會改變。另

外,觀乎歐美已發展國家城市化比率一般高逾80%,以2011年中國城市化比率僅51.27%,城市化應該會是未來數年中國增長的亮點。

這期《經濟學人》主題乃「True Progressivism:The New Politics of Capitalism and

Inequality」指出環球發展有兩個似乎互動矛盾的現象:一方面貧者愈貧富者愈富而社會流動性減弱;而另一方面已發展和發展中國家差距自1980年

許開始收窄,其中《經人》更把功勞歸於鄧伯伯。難怪近年黨八股只「高舉鄧小平理論偉大旗幟」,而把毛公潤之的思想巳奉上神枱之上了。

三行佬整門 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post_17.html「三行佬整門,過得人過得自己。」所謂「三行佬」,即「泥水、木工、油漆」是也!

2012年10月16日拙文《大鄉里出城》

指出雖然中國尚有進一步城市化空間而政府亦有相當強烈的動機維持「⋯以大笨象繼續作中國經濟火車頭的國策。⋯」,但「⋯自1985年至2002年許,全社

會固定資產投資/GDP比率一直維持在30%至40%水平,但自2002年開始比率則逐年急升至2011年的65.96%。⋯」不論以絕對值或相對比例計

算,天文數字的全社會固定資產投資能可再谷大多少呢?這點筆者沒有答案。

水泥俗稱紅毛泥,是建材中重要用料之一。其製造先使用石灰石和黏土等原料經高溫燒煉而製成稱為「熟料」的半製成品,然後在再用家鄰近廠房加工成為水

泥以減少運輸成本。然而水泥作為建材,全社會固定資產投資的前景會對水泥業有關鍵性影響。中國水泥業近十年和其他強國行業一樣,均經歷了市場高和產能超高

增長時期,而投資高峰期亦集中在2007年許的旺市。直至2008年產能相繼落成而巧遇歐美金融風暴,引發行業價格戰而各行各業皆陷入空前絕境。

近十年中國水泥業有兩大趨勢,其一是根據國家政策以新型幹法逐漸取代舊式立窰生產線,其二是整合和淘汰小而技術老舊的地區水泥生產商。結果前十大水

泥企業集團的生產集中度由1995年13.30%上升至2011年的26.50%。同期新型幹法佔總產能亦由45.00%上升至86.30%。由於國家政

策令只有大水泥廠才可以增建新型幹法產能,加上近兩年新產能項目甚難取得國家批準,故小型水泥廠即使在以往十年水泥黃金期亦擠壓得死去活來。以毛利率計,

中國水泥業近年整體只有15%左右,至於純利亦只有在近年上升至5%矣。

雖然近年不斷有新產能投入,但由於亦同時淘汰了不少舊產能和缺乏效率的水泥廠,令產能過剩和供求失衡情況未算嚴重。根據「數字水泥」的評論員孔祥東

在《關於水泥產能過剩與行業協會功能發揮的思考》指出歐美發達國家人均水泥消耗量500公斤,而中國單以產能計2011年已可提供人均約2,000公斤的

水泥。一旦未來中國水泥需求增長放緩,價格戰勢必令水泥業陷入絕境。

香港西環青蓮臺15號有魯班先師廟,乃1884年由當時香港三行的同業人士集資興建以供奉魯班。欲知水泥業前景如何,博友大可到魯班先師廟求籤以祈啟示呢?

中國人壽可有隱疾? 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post_22.html

最近有調查認為iPhone這一種用電不過半天而三年內要換機兼Bugs多多的Gadgets乃近百年最偉大的發明,令筆者哭笑不得。其實在四十年

前,1977年8月20日和9月5日分別發射到外太空的航海家2號和航海家1號至今仍然運作肯定比iPhone更值得人類紀念。前者曾近距離拜訪木星、土

星、天王星及海王星;後者除了經過木星和土星外,更藉它們的引力飛出太陽系。現時航海家2號和航海家1號仍然運作兼向地球發出信號,而估計航海家1號現在

正處進入了日鞘,即介乎太陽系與星際物質之間的終端震波區域。當年筆者的小學老師到訪美國後送給筆者的航海家2號木星照片副本,其大紅點清晰可見,筆者仍

保留至今。航海家太空船上有旅行者金唱片,便是美國希望外星人取得此飛行器後可知道在太空的深處有一夥小小的行星叫地球。

2012年6月11日筆者拙文《沽中壽,揸財險?》指出「⋯中國人壽(02628:HK)和人身險市場情況並無改善。⋯」由近三個多月中國財險(02328:HK)和中國人壽(02628:HK)股價表現,亦逐步反映兩隻股票的基本因素。

根據中國保險監督管理委員會2012年1月至8月保險業經營情況表,原保險保費收入人民幣10,727.24億元,同比增加6.52%;財產險人民幣3,082.01億元,同比增加14.72%;人身險人民幣7,191.64億元,同比增加2.91%。

財產保險公司原保險保費收入方面,人保股份人民幣1,300.67億元,同比增加10.51%。人身保險公司原保險保費收入方面,國壽股份人民幣

2,293.36億元,同比減少3.23%;太保壽人民幣668.90億元,同比減少0.06%;平安壽人民幣918.97億元,同比增加6.64%。

2012年10月17日中國人壽(02628:HK)公佈《關於2012年前三季度業績的提示性公告》預計截至2012年9月30日止9個月期間股東的淨利潤較2011年同期下降55%左右。由於2011年同期業績每股收益人民幣0.59元,估計截至2012年9月30日止9個月期每股收益人民幣0.2655元。

2011年9月30日滬深300指數收2,581.35點,2012年9月27日收2,293.11點,同比下跌僅11.16%。由於股權投資、定

息投資和保費收入乃中國人壽(02628:HK)三大收入來源,其業績急跌與A股跌幅、內地人民幣存款拆息市場持續高企和保費收入跌幅皆不合比例。

猶如航海家2號和航海家1號向地球發出的微弱信號,筆者保守估計中國人壽(02628:HK)近年的種種數據顯示其尚有一些涉及經營上的不善而進一步進行資產減值,這些才是值得投資者認真留意的地方。

安徽海螺水泥已渡過最壞時期 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/10/blog-post_20.html近日除了美國大選和中國十八大外,似乎也沒有什麼觸目的新聞了。

根據中國國家統計局2012年上半年數據,上半年GDP同比增長7.80%,同比減少1.80%;全社會固定資產投資同比增長20.4%,增速同比

減少5.20%;房地產投資同比增長16.60%,同比回落16.30%。根據同期《數字水泥》數據,全國水泥產量為9.94億噸,同比增長5.48%,

增速則同比下降14.12%。

雖然2012年上半年全社會固定資產和房地產投資增長尚算可觀,但由於早年水泥業的過度投資令行業依賴中國非常高、持續而脫離現實的基建需求才能維

持盈利增長,故安徽海螺水泥(00914:HK)2012年上半年反映水泥市場需求疲弱,由過剩產能觸發價格戰令水泥價格大幅回落,故行業盈利水平亦大幅

下降。安徽海螺水泥(00914:HK)2012年上半年業務收入為人民幣203.00億元,同比下降

8.22%;股東的淨利潤為人民幣29.17億元而每股盈利人民幣0.55 元,同比下降51.33%。

回顧安徽海螺水泥(00914:HK)2006年至2011年業績,可見受國家政策配合的企業如何跑嬴同業。期內熟料生產由0

.60萬噸上升至1.39萬噸,複合增長15.03%;水泥生產由0

.57萬噸上升至1.30萬噸,複合增長14.73%;每股基本盈利由人民幣1.21元上升至人民幣2.19元,複合增長10.39%。

同期毛利率由29.53%上升至40.11%,遠優於同業平均15%水平(見拙文《三行佬整門》)。業務主要集中在中國東部和中部,以2011年計分別佔39.29%和31.50%。

同期水泥總銷售由0.76億噸上升至1.58億噸,複合增長12.97%;市場佔有率由6.12%上升至7.52%,反映大型水泥商淘汰小而舊生產商現況。

受惠歷年強大現金回籠,同期總負債/總權益應由307.72%下降至80.85%,但仍屬偏高水平。不過收帳款周轉天數則由21.31天上升至82.06天,反映水泥業競爭激烈。

平心而論,中國全社會固定資產投資基數和佔GDP比例已經十分大,因此基建概念難以純靠中國全社會固定資產高增長期神話難以持續。不過安徽海螺水泥

(00914:HK)作為水泥業龍頭股,將會持續受中國淘汰舊水泥產能政策。加上水泥業新產能投資高峰期已過,未來水泥業資本性開支會減少而令現金流有實

際改善。加上房地產投資會持續受惠中國城市化而仍處投資高峰期,筆者認為安徽海螺水泥(00914:HK)前景審慎樂觀。

Next Page