- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

A股創業板與漢能(0566):該來的總會來,該走的總會走

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2635|

A股創業板與漢能(0566):該來的總會來,該走的總會走 作者:格隆匯 Redevil 在520這個特別的日子里,看到我和前首富李河君的財富差距瞬間縮小1400億,我又相信愛情了……

今天上午漢能薄膜發電(0566.HK)的管理層走進股東大會會場的時候,想的大概只是說說薄膜發電好、業務前景光明,然後讓媒體發幾條通稿,就一切OK了。萬萬沒想到,這邊開著會,那邊股價二十分鐘近乎腰斬。而臺下有重倉漢能權證的人上前去問個問題,回來就發現自己從零開始了…… 這下炸鍋了,都在猜測到底發生了什麽。年度股東大會,董事會主席李河君為什麽不出席?總裁代明芳中途接電話直到大會結束才回來,電話說了什麽?漢能說晚間會有公告,公告會有啥內容?還有人說漢能被舉報操縱股價,或者對沖基金大舉做空…… 我也不知道是有實質性利空還是有人故意做空,我只想問一句:對於漢能這家公司,這麽高的估值(90倍PE),到底為什麽今天跌,真的很重要嗎?常識都知道知道它會下跌,而且是狠狠地跌、一擼到底地跌,這還不夠嗎? 為什麽會跌?市場討論已很多,無需展開,簡單說說: 1 市場主流的光伏技術是晶矽技術,薄膜技術基本只有漢能在用; 2漢能幾乎全部營業收入都來源於與其母公司的關聯交易,具有高度可操縱性,且一大半收入均為應收賬款,現金流很差。其現在的盈利數據好看,不能代表真實的盈利能力; 3漢能80%的股權都由李河君控制,其他股東的利益很容易被大股東侵占,而且這連是否符合港交所的規則(公眾持股25%以上)都有很大的疑問; 4 英國《金融時報》統計過漢能股票每日的交易規律,發現尾盤經常有大幅拉升,具有明顯的被操縱嫌疑:

就是這樣的公司,股價卻如同坐火箭,幾個月內連翻數倍。盡管其產品技術路線已經被證明是被市場淘汰的,其產品在現實生活中基本找不到用戶、未來也很可能不會有任何用戶,市值卻已超過中國光伏行業其它所有公司的總和,甚至一度超過港交所這種躺著數錢的大藍籌,直逼長和,PE達90倍。 其實無需糾結漢能到底價值幾何,李河君靠一個產品沒人用的公司成為了中國首富,這里的黑色幽默還不夠明顯麽?不需要多麽高超的行業知識或估值能力,只憑常識就能看出,漢能就是個笑話,其估值已經進入了極度非理性的區間。在這個估值水平交易,需要完全忘掉理性,去參與純粹“博傻”的遊戲。所以我說不論今天566的下跌原因是什麽,都只是導火索,是壓倒駱駝的最後一根稻草,其下跌的命運早已註定。 漢能就像一面鏡子,照出了我們人性中的貪婪。我相信多數人是有這個常識的,都知道漢能遠不值3000億,但總忍不住去賺那一點投機利潤,每個人都以為自己比別人聰明,都以為自己不會是接最後那一棒的傻瓜。人性往往就是這樣,不顧風險從100層高樓跳下去,前99層都以為自己是在飛翔,而且越飛越快越飛越爽,等落到地面血肉模糊的時候,一切都來不及了。 等這一陣風平息了回頭再看, A股創業板的很多股票有無可能就是下一個漢能?它們實在太相似了:都是由激動人心的美夢和高高在上的估值構成的矛盾綜合體,壓抑著巨大的內在緊張感。夢過於美而無法成真,那只有估值向下修複來結束這種矛盾。也許是明年,也許就是明天,無論如何總會發生。如果你覺得自己肯定能在下跌前逃出,那我建議你看著漢能的K線,再考慮一下:

魯迅先生寫過一種捕鳥的方法:“掃開一塊雪,露出地面,用一支短棒支起一面大的竹篩來,下面撒些秕谷,棒上系一條長繩,人遠遠地牽著,看鳥雀下來啄食,走到竹篩底下的時候,將繩子一拉,便罩住了”。 高位買入的人就像這鳥,捕食的人會先讓鳥吃點秕谷(浮盈)安定下來,當你覺得一切正常、眼前還有食物的時候,繩子就要隨時拉緊,竹篩就會罩下來“套”住你。怎麽辦?食物到處都有,看到有陷阱不要去吃就是。不要以為你動作足夠快還能鉆出來。只要失足一次就是滅頂之災。正如巴菲特所說:“投資的原則是:第一,不要虧損;第二:不要虧損;第三:記住前兩條。” 說了這麽多,大概也並不會有什麽用處,因為人性如此:人的經驗教訓都是在自己鼻青臉腫的時候才真正學會的。該來的下跌總會來,該走的浮盈總會走。“The only lesson we ever learn from history is that we never learn from history.(人們從歷史學到的唯一教訓,就是人們從來不吸取任何教訓)”。 最後再溫習一下兩千年前聖經里說過的話吧: Whatever has happened before will happen again. Whatever has been done before will be done again. There is nothing new under the sun. 已有之事將來必有 易行之事將來必行 太陽底下無新事 後記:暴跌前這段時間,漢能這個皇帝的新衣越打扮越漂亮,甚至以前多有質疑的各大媒體,看到漢能的強勢上漲也漸漸開始發正面的報道了,實在是掉節操。還好有格隆匯的各位大俠數次發文,提醒大家“你看你看,那人好像沒穿衣服呀”。1月份旻超的《漢能的疑點與新首富的算盤:李河君想要什麽?》,以及3月份Michael的《奔向外太空,還是墮入地獄——漢能疑惑》,對漢能的風險做了詳細的分析,我也有參考,在此誠摯謝過。 格隆匯聲明: 本文為格隆匯轉載文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的16億中國人海外投資研究交流平臺,並未持有任何公司股票。 |

周末閑讀:創業板與官渡之戰

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2668|

周末閑讀:創業板與官渡之戰 作者:陳嘉禾 現在,幾乎所有流行的邏輯,都對創業板股票推崇備至。乍一看起來,這些邏輯引經據典、旁征博引,似乎都很有道理。 但是,我們必須審視的一個事實是,從2012年底開始上漲以來,創業板指數目前已經上漲了大約6倍。 在此期間,絕大多數當前振振有詞看好創業板的邏輯持有者,其在此期間的投資業績都沒有達到6倍回報。 如果這些流行的邏輯,真的解釋了世界的真相,那麽,我們必須要問的一個問題就是,為什麽秉承這些理念的投資者,大多沒有能夠賺取哪怕和指數一樣的回報呢? 難道他們使用了如此精致的邏輯,不應該取得比指數更好的回報嗎? 很遺憾,在投資的世界里,看似詳實、完美的邏輯,有時卻不是自發產生的,而是由於某種行情的產生而造成的。 也就是說,不是由於投資者發現某種邏輯、進而邏輯應驗導致股價上漲,而是因為股價上漲,導致投資者傾向於相信某種邏輯。 這種邏輯和事實之間的因果倒置,並不僅發生在投資的世界中。在歷史學的解釋中,我們早就發現了大量的此類誤差。 公元200年,曹操在官渡之戰中,擊敗了兵力數倍於己、“四世三公門多故吏”的袁紹,掃平了統一北方的最大障礙。 在之後近兩千年的歷史長河中,人們普遍認為曹操是一位偉大、堅定、沈著、機智的軍事家,從而擊敗了昏庸懦弱的袁紹。但是,事實卻並不是這樣。 在《中國歷代戰爭史》中,學者們指出,官渡之戰曹操的勝利,帶有極大的偶然性,而袁紹的軍事指揮也算的上可圈可點,以至於曹操本人都幾度打起了退堂鼓。 事實上,如果不是江東的孫策在幾個月之前偶然遇刺身亡,曹操很有可能面臨前後夾擊的窘境,整個官渡之戰的歷史,也就會隨之改寫。 但是,在各種巧合因素的作用下,曹操畢竟贏得了戰爭、打敗了袁紹,因此,在之後的歷史中,官渡之戰就被描述成了偉大軍事家和平庸軍事家能力差距下導致的必然結果。但是,歷史的事實卻並不是這樣。 也就是說,結果導致了分析的原因,而不是原因推導出了結果。 回到資本市場,不僅是創業板,在很多其它場合,我們都可以看到,市場的波動導致了流行的解釋,而不是流行的邏輯詮釋了市場的發展。 投資者在2011年即開始認為,中國的銀行業會產生巨大的壞賬,以至於資不抵債、股價崩潰。 但是,4年過去以後,我們仍然沒有看到中國的銀行業崩潰,而上市的銀行大多仍然能夠賺取15%以上的RoE(凈資產回報率)。 認為中國銀行業會像美國銀行業在2008年那樣崩潰的投資者,明顯忽視了兩個市場中銀行極大的不同。 美國銀行業在2008年以前累積了巨大的杠桿,但是,由於中國極其嚴格的銀行業管制,當前中國銀行業的杠桿比例並不算太高。 另一方面,一直以來,房地產市場的投資者都認為城市化進程是導致房價上漲的原因,全然不顧房地產價格和租金之間越來越背離的差距。 事實上,城市化本身首先應該導致的是租金、而不是住房價格的上漲,因為新城市居民在開始的時候,斷然沒有購買房屋的能力。 結果,從2014年以來,我們發現城市化的進程仍然在繼續,但是房價的漲幅卻停滯了。 反之,在城市化進程最快的上世紀90年代,我們卻沒有觀察到當時已有的一些商品房的價格出現怎樣的大幅上漲。 由此可見,如果投資者試圖依靠學習最流行的邏輯進行投資,那麽他們往往不能看到事物的本質,即流行的邏輯並不一定能解釋市場的變動,而它們恰恰只是市場變動的產物。 要找到市場變動的真正原因,我們必須找到那些不一樣的、真正的解釋。 (來自信達宏觀策略研究) 格隆匯聲明: 本文為格隆匯轉載文章,不代表格隆匯觀點。格隆匯作為免費、開放、共享的16億中國人海外投資研究交流平臺,並未持有任何公司股票。 |

当年美国“创业板”泡沫如何绑架了各色人等 金石杨天南先生

http://xueqiu.com/1175857472/45078615当年美国“创业板”泡沫如何绑架了各色人等(转)

2015-05-22

来源 | 金牛操盘手

作者 | 张晓洁

今天我写这篇小文章,主要想说说上个世纪之交时,美国的科技股泡沫如何绑架了当时的各色人等。

上世纪末的时候,美国的科技股比现在我们的创业板还要热。给个概念,一点就着。当时很多被称为“new gun”的新生代基金经理迅速上位,爆红。而一些把风险放在首位,稳健一点的“old gun”则被市场无情抛弃。巴菲特当时就是这样一个“old gun”。当时的报纸头版在报道市场的火热行情时,总是忘不了奚落巴菲特一番。每写到巴菲特时他们总是用“used to be master”(曾经的大师)来讽刺他。

巴菲特当时很痛苦,因为巴菲特和查理芒格不一样。查理芒格的处世态度是“I don’t give a shit what other people think”。可是巴菲特非常在意别人对他的看法,巴菲特希望每个人都喜欢他。所以那段时间巴菲特度日如年,经常痛苦得不敢出门。

格林斯潘是当时的美联储主席,他看到已经涨了好几年的市场,还这样波涛汹涌的上涨,心里很忧虑。像他这样级别的人,不会天真地认为股市的繁荣是真正的繁荣。和我们现在的情况类似,当时美国的情况也是股市暴涨,而经济基本面很差。另外一点相同的是,当时股市上融资融券很普遍,杠杆都很高。

格林斯潘经常私下和几个核心人物讨论他的这种忧虑。有一次他私下对朋友说:“我只要把融资杠杆比例往上一提,这个市场前进的步伐就会应声而止。”可是考虑各方因素,他始终没有这样做,周围的人也都劝他不要这样做,劝他要考虑自己的职业生涯。格林斯潘清楚地知道这个泡沫迟早会破,越晚破越危险。他知道泡沫破时将有人倾家荡产,将有人跳楼。但他也要考虑他自己的职业生涯。

这个老头初期心里还是有点责任感的,同时他也很精。他选择在一个非正式的晚宴上,他在做一个和股市完全无关的演讲时,突然加了一句,他说他认为这个市场目前存在“irrational exuberance”(非理性亢奋)。这个老头讲完这个话回到自己的座位上,漫不经心地问他的女朋友:你认为我今天这个讲话哪一点讲得最重要。格林斯潘女朋友不是圈子里人,对他的这个问题一脸茫然。

市场当然知道他这个讲话哪一点最重要,第二天开盘即暴跌500多点。格林斯潘是想试探一下市场及周边对他态度的反映。他迅速得到了反映,准确地说是各种压力。在各种压力下,格林斯潘也迅速看清了形势。

他态度马上掉头了,这就是政治家。格林斯潘重新出来对他那晚的那两个用词进行了澄清和解释,大概表达的意思就是他认为市场总体还是健康的,不需要过分担忧。从这个转折点开始,格林斯潘走上了为这个大牛市煽风点火的道路,包括在一个关键时间节点上降息。这就是政治家。

当时的市场疯狂到全民参与的程度。报纸贴切地称这个market为“people’s market”,称全民准备在这个市场上发财的梦为真正的“American Dream”。这个市场的疯狂程度还反映在任何的风吹草动,都会给市场带来一阵抽风一样的惊悸。一旦市场出现这样的惊悸,全民都会问同一个问题:Cohen怎么说?

谁是Cohen?

Cohen是当时高盛的Chief Market Strategist(首席策略分析师),一个衣着朴素,坚持每天挤公交车上班的女同志。疯狂的市场就像一个混沌系统,这个系统自发地选择了Cohen作为这个系统的一个关键支撑点。Cohen以一个女同志少有的刚毅当仁不让地承担起了这个角色。每次市场惊悸时,发问时,Cohen总是沉着地说:牛市远未结束,同志们冲!

这个市场立马就粉碎了惊悸,以更豪迈的热情轰隆隆往前冲。

当时美国正值大选临近,总统候选人更是滑稽。不管这个候选人是哪一方的,他们的施政纲领是什么,他们都迫不及待地向选民保证,他们如果当选的话,一定会让格林斯潘继续当美联储主席。其中一个候选人想讨好选民的态度几乎无以复加,他是这么说的:当然,我肯定会让格林斯潘继续当美联储主席,即使格林斯潘已经死了,我扶着他也要让他当。

说白了,任何一个总统候选人都不想成为那个戳破民众American Dream的人。他们都知道这个Dream某一天会破,but they both wanted to have nothing to do with it.?

格林斯潘投桃报李,在滚滚牛市的一个关键节点,他出奇不意地降了一次息。市场又一次应声裸奔。美国民众当时爱死格林斯潘了,谁敢动我的格林斯潘,我们就敢把谁撕碎。当时就是这样的情绪。

曲终时,人总会散。

最后的结果大家都知道,很多人倾家荡产,输得连条裤衩都不剩。财富在民众之间完成了一个大洗牌。

美国这个国家很怪,你说股市暴跌就暴跌呗,要在咱们这儿,跌完就完了,但美国政府要调查。他们专门成立了一个调查委员会,调查有没有人在这次股市的暴涨暴跌中煽风点火,或失职渎职。

首先倒霉的是美林的分析师Blodget。检察官起诉他误导投资者,最后判他终身市场禁入,并罚四百万美金。他接受了处罚,但没有承认任何wrongdoing。

说起这个Blodget也是挺让人同情的,其实他是一个很老实的人,连写这本书的人都觉得他就是检察官找的一个替罪羊,我也有这种感觉。

Blodget早年很不容易,在进入证券行业以前从事过很多工作,一年才能挣一万美金左右,连自己都养活不了。有一段时间他对生活很绝望。可是一个很偶然的机会他自修了一些证券课程,然后误打误撞进入了证券行业。然后赶上了这波大牛市,成了年薪1200万美金的明星分析师。

你可能会很吃惊,美国一个卖方分析师年薪能达到1200万美金?是的,而且是一个本质上很老实的卖方分析师。当然他吃亏后来也吃在他这个老实上,人生随处有乘除啊。

卖方分析师1200万美金的年薪可是要比国内水平高多了,要理解这一点,我们需要了解一点美国的证券市场和国内有什么不同。

美国在1975年放开了证券交易佣金管制,这个变化对行业生态形成了很大的冲击。券商佣金战打得头破血流,纷纷转型。当时正值上世纪美国八九十年代技术快速发展,大量科技型、创新型公司IPO上市,所以各大券商纷纷把投行业务作为支柱业务发展。IPO的承销费让各大券商赚得盆满钵满,特别是摩根斯坦利。

到这里就出现一个很重要的点了,这一点也牵扯到为什么美国明星分析师会拿1200万美金的薪水,而国内拿不到。这一点就是美国的IPO完全是市场化的,没有任何行政审批和干预,发行价格更没有窗口指导。这样一来IPO承销成了券商支柱业务后,有市场影响力的分析师的价值几乎是上不封顶的。有明星分析师振臂一呼,投资者就纷纷认购,上市公司从超募的钱里分一点给分析师就是很正常的事了。

美国证券行业八十年代以前分析师地位是很低的,收入也低。那时候女同志不论如何不允许做trader,但可以做研究员。八十年代以后随着行业生态的变迁,分析师的地位发生了翻天覆地的变化,有人戏称这个变化为“分析师的复仇”。

我国正在进行发行注册制改革,上面这段历史对我们的含义不言而喻。Blodget的1200万美金年薪让很多人眼红,也引起了某检察官J的注意。他想这个Blodget到底做的是什么研究能值1200万美金。所以他开始着手调查Blodget研究什么,翻箱倒柜地调查。最后检察官的调查结论是:Nothing!

这样检察官就很生气了。用他的思路看,你研究了nothing,而你每年拿1200万美金,而买了你推荐的股票的股民亏得连裤衩都没有了。J一生气,他就抓了Blodget一个致命弱点。

我刚才说了,Blodget是个很老实的人,这个就是他的致命弱点。他是误打误撞推亚马逊成名的。但当市场疯狂的时候,亚马逊股价已经破400了,已经翻了N倍了,据我所知什么业绩也没有,可这不就是互联网公司吗?就更别说咱们的互联网+了。所以Blodget很痛苦,一方面他不得不继续强推,他也被滚滚牛市绑架了。一方面他又很痛苦,所以在内部邮件里他抱怨,大意是:都他妈疯了,亚马逊到这个价格还让人怎么推?怎么推?

检察官就是抓住了他的这封内部邮件,说他自己都知道不能推荐了,还大力给客户推荐,误导投资者。

这一圈绕得够远的,回来说格林斯潘吧。

格林斯潘也没跑掉。调查委员会质问他,作为美联储主席,为什么没能提示风险。这个老头在听证会上的回答堪称经典,大家看好了,他是这么回答的:“我当时认为市场的价格是由千千万万人买卖决定的,所以我以为市场是有效的。”老头功力深厚啊,把现代组合投资理论搬出来了。大家好像还质问他为什么那样的情况还降息,老头怎么回答的我忘了,反正是滴水不漏。到这里我想起了一句话:They never cheat, they deceive.

格林斯潘怎么被牛市绑架的?这一点不用我再明说了吧。老头是个官迷,他还想继续当美联储主席。他知道如果他出面戳破这个牛市的大泡沫,所有人都会把美国人民American Dream破灭的屎盆子扣在他头上,这样两个总统候选人都会对他敬而远之,他的主席梦也就不存在了。

Cohen后来怎么样了?市场一跌,大家就都把她给忘了,好像没谁找她算账。其实she just did what she got to do,和Blodget一样,她也被 绑架了,那是她的工作,她就是因此牛市而出名的。这里我想多说一句高盛。这个公司还是厉害。Cohen当时声望随牛市如日中天时,高盛迟迟没有提拔Cohen当partner。当时市场上很多人替Cohen打抱不平,认为这件事是个sore matter。看来高盛还是有它自己看问题的独到之处。

一般的股民还是可怜,自己的贪婪把自己没任何保护地交到这个市场手中。有能力的人想保护他们都不行,因为Crowd的合力,会绑架其中的任何人。

Robert Rubin最有意思,其实他不是很懂股票,虽然他曾当过高盛的Co-CEO。当时他是克林顿的财长,他虽然没能力保护民众,但他有能力保护总统。他是这样告诫克林顿的。

Rubin:“总统先生,股市涨成这样,你千万别出去邀功说是自己的功劳。”

Clinton:“为什么呢?”

Rubin:“因为股市涨上去,它还会再跌下来。”

正在發生的變化:港A股竟然跑贏了A股創業板

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2746|

正在發生的變化:港A股竟然跑贏了A股創業板 作者:Redevil 這兩天A股打了個噴嚏,害得港股也開始感冒了。有些人的心里開始打鼓,不知道是該走還是留。每當這種時候,小區門口的便利店總能給我莫大的幫助。在我買完包子豆漿付費後,收銀小姑娘都會用鼓勵的語氣對我說:小票拿好! 香港市場歷來是大盤股受追捧,小盤股估值低。但最近一段時間,香港的小盤股開始變得活躍起來,近期恒生小型股指數已經明顯跑贏恒指了,如果看格隆匯的港A100指數,大概因為集合會員之力排除了老千股,對基本面也篩得比較細,甚至跑贏了A股創業板:

港股的小票估值長期偏低,是受到複雜的經濟、政治和歷史因素影響。半個世紀以來,香港一直是一個中轉站,充當國際貿易和資本交換的場所。這固然給香港創造了難得的發展機遇,但也造成香港市場長期被外資把持,由外資掌握資金話語權和研究話語權。然而香港市場只是外資全球資產配置的很小一部分,外資並不重視香港,所以對上市公司的研究很不深入,更傾向於追蹤市場指數,因而基本只關註一些大盤股,大量的香港小盤股無研究員覆蓋。而且外資的配置選擇很多,香港也不是他們的必選項,他們想來就來,說走就走,是非常不穩定的資金來源。香港股市雖然體量不小,但缺少主權國家資本市場的資金向心力和凝聚力。這種市場里的投資者自然更傾向於選擇相對穩定的大盤股,而對小盤股不聞不問。 傳統港股投資者的這種偏好使得小票的交易很不活躍,流動性相當差,很多普通的個人投資者都無法以穩定的成本建倉。流動性差到什麽程度?29日當天,A股除停牌和漲跌停的個股以外,成交額最低的是600984的5997萬人民幣,而港股成交額最低的是0294的3020元港幣——我沒有少打“萬”字,該股1手是1000股,今天只成交了1手,成交價3.02元。事實上,還有很多股票在沒有停牌的情況下,今天成交額為0,完全沒有成交!這放在A股簡直聞所未聞,但在港股每天都在上演。這種情況下,機構只能選擇大盤股建倉,小盤股再好,沒有足夠的流動性都是白搭。 經濟學上有個概念叫“流動性溢價”,就是說對於流動性好的資產,市場在定價時會給予一定的溢價。反之,對於港股來說,很多小盤股都在遭受“流動性折價”,由於流動性差而以大大低於內在價值的水平交易。這是小盤股的缺點,但也是機會:一旦流動性改善,估值水平必將大幅提升。 香港的小盤股還有一個本土特色的頑疾:老千股。大股東可以明目張膽地、光天化日之下搶劫小股東的財富。大盤股的經營風險不大,往往又有實力雄厚的大股東坐鎮,不會搞這種齷齪的手段,小盤股可就不一定了。而這些小盤股缺乏研究員覆蓋,一般的股民沒有研究能力去分辨,只好選擇一概敬而遠之。 往深了講,其實老千股現象和香港本地的產業空心化有很大關系。近些年來,香港的地產業一枝獨秀,樓價節節攀升,推高了實體行業最重要的生產要素——地價的成本,吞噬了利潤空間,導致其它很多產業每況愈下,無法維持合理的盈利水平,整個商業環境和生態十分惡劣,不得不出千玩弄財技才有收益。出千固然惡劣,但其產生有其特殊的歷史和社會原因。 “事情正在起變化” 種種原因疊加之下,香港小盤股的估值長期被按在地板上——不,是被埋在地底下才對。但任何經濟體的規律都是小公司的增速快過大公司。估值低,增速快,如果負面因素能夠改善,小票的機會必然多於大票。 而這樣的故事,其實已經在悄悄上演了。其核心的驅動力和催化劑,是中國大陸的經濟轉型和改革,尤其是金融改革。 受益於人民幣國際化的戰略,內地封閉的金融體系正在加速開放,政府不斷放開對資本流動的限制,內地資金南下的渠道越來越多,越來越寬。內地的資金一旦出籠,最主要的方向毫無疑問是香港。A股總成交額現在有2萬億左右,港股只有2千億不到,內地動一動手指頭就能接管港股定價權。內資與外資不同,說到底,內資是“自己人”,大方向上一旦到了香港就不會大規模撤離,而是長期精耕細作,研究覆蓋這些肯定會逐步跟上。而以內地資金的偏好,小盤股被遺忘的問題將不複存在。體量小、估值合理、有想象空間,簡直是天賜良機。 然後小票流動性的問題也就一並解決了。而流動性增加之後,大戶和機構也可以參與,然後流動性又會進一步增加,形成自我強化。這樣一來,小票從流動性折價到溢價享受的估值水平提升必然很顯著。 此外,隨著內資的進入,現在已經很明顯看到,老千股的一大出路是被內資買殼收編,阿里雙雄就是典型例子——香港本地無力支撐其他行業的健康發展,但內地的空間足夠大,可容納的業態足夠多,有發展潛力的公司數不勝數,缺乏的是上市公司的平臺。通過內資的收編,我相信老千股終將逐漸退出歷史舞臺,留待後人追憶而已。 解放軍南下、流動性改善、老千股減少,再加上即將到來的深港通、可以預期的QDII2等一系列催化劑,香港小票的盛世必將到來,那些估值合理、業績良好、有發展前景、市值100億以下的股票前途將不可限量。看看A股創業板,一旦市場情緒被調動起來,其上漲空間是超乎想象的,小票的春天已經來了,這很可能是“once in a lifetime”(一生一次)的機會。 利益聲明:本文內容和意見僅代表作者個人觀點,作者的信息來源於公開渠道,並經過合理推斷。作者持有該公司股票。作者提供的信息和分析僅供投資者參考,據此入市,風險自擔! 格隆匯聲明:格隆匯作為免費、開放、共享的海外投資研究交流平臺,並未持有任何關聯公司股票。轉載本文,請務必註明來源“港股那點事”。 |

从美国互联网泡沫看创业板的未来 价值守望者600036

http://xueqiu.com/1596564712/46203413

最近市场最大的看点当属创业板了。创业板指从2012年底的585点启动,到最近3600点的位置,2年半时间涨幅超过6倍,并且还没有停下来的迹象。具

体到个股,更是精彩纷呈。乐视网从底部涨了接近30倍,最高市值1700多亿;刷新最高股价的全通教育尽管业务开始萎缩,利润不到5000万,市值最高却

接近了400亿。其他的公司,有的收购个互联网公司直接股价翻三倍,有的重组一下连着七八个涨停板。主板受到感染,“匹凸匹”,”中科云网“”二三四五

“这样的故事层出不穷。

唐太宗说过,“以铜为镜,可以正衣冠;以史为镜,可以知兴替;以人为镜,可以明得失”。资本市场的历史上,随着人们贪婪恐

惧的人性充分暴露出来,这样的泡沫是一直伴随着人类的。从大英帝国南海泡沫,到荷兰郁金香泡沫,到美国互联网泡沫,最后是A股互联网泡沫,这样的事情从来

都是换汤不换药。

现在的科技股网络股,在A股和美国上市的,待遇很不一样。比如刚上市的暴风科技市值最高超过350亿人民币,而营业收入是暴风两

倍的迅雷市值只有6.5亿美元(40亿人民币)。同样朗玛信息动态市盈率600倍,而主业相同且更有知名度的YY在股价大涨了5倍之后现在的市盈率只有

23倍。

为什么美国的投资者这么理性?为什么我们管美国叫“成熟的资本市场”?因为很简单,当年他们也玩脱过。被骗过被坑过之后,面对同样的东西

人们会淡定很多,这就是所谓的“成熟”。国内人们经常提起那场15年前大洋彼岸惊心动魄的资本市场泡沫,很多人却对这个知之甚少。我因为人在美国,经常能

接触到类似的东西,所以给大家还原一些当年的故事来供大家参考。

当年纳斯达克总体情况

纳斯达

克就是美国的创业板。里面大量的都是新兴技术型的公司。在1994年,Mosaic浏览器和万维网(也就是我们每次输网址前面的www)的出现,让互联网

进入公众视野。1996年的时候,大部分上市公司已经将网站视作公司的必需品。互联网的开放性,及时性和免费性,让好多技术出身的年轻人看到了机会。于

是,大量围绕互联网的新技术公司开始雨后春笋般地出现。与此同时,市场上的投资者和投机者们也看到了商机,纷纷大批量涌入这个行业,形成了一个正反馈。股

价涨,更多的投资者进来,推动股价继续涨,继续吸引投资者们。

就

如上图纳斯达克综指走势一样,纳斯达克综指于1994年的500点左右起步,到1999-2000年之间泡沫达到癫狂状态,纳指于2000年3月10日创

下最高点5048之后,一路下跌到最低1114点,跌幅近80%。这个最高点直到15年后的今天才突破。在泡沫的癫狂阶段,资本市场上的各种难以想象的事

情层出不穷。下面我来挑选一些当年的例子,读者们可以看看有没有今天市场的影子在里面。

龙头的代价——cisco

Cisco

中文名叫思科。也许有一些朋友听说过这个公司。简单地说,华为就是中国版的思科。这是一个工程师云集的公司。专门设计各种各样的软硬件系统。比方说好多美

国大学的网上选课系统都是思科的。比方说好多公司的服务器和网络搭建都是思科搞的。小到家用路由器,大到企业级别的通讯网络搭建都有着思科的身影。这样的

技术公司,自然逃不掉那场泡沫。

1990年,思科上市,之后经历过多次分红扩股,算下来当时的发行价只有5美分左右。而2000年,思科的股价最

高达到了近80美元。特别是从1997年5美元左右启动,用3年不到的时间涨了15倍。市值顶峰的时候达到了5554亿美元,一举超过微软成为当时全球最

值钱的公司。要知道现在的苹果牛了半天也刚到7500亿美元的市值,而15年前的5000亿换到今天估计有1万亿了吧。与此同时,思科的利润也在飞速增长

着。到2000年利润达到27亿美元,最高点市盈率接近200倍。

接下来,就是网络泡沫的破裂了。2001年思科录得首个亏损年份,净亏10亿美元。股价也从最高点的80大幅下跌至13美元附近,跌幅超过80%。

作

为科技公司的龙头老大之一,思科想要恢复元气还是比较容易的。在接下来的15年里,思科确实恢复了元气。2014财年,思科净利润是78亿美元,是

2000年的4倍,然而直到今天的这15年里,思科的股价始终在15-30美元的区间里徘徊。最近的市盈率是17倍。早已不复当年的风采。

杰出创业青年的代表——theglobe.com

这个网站人们没有听说过,那是因为它已经倒闭了。当年,这个公司一度是那些青年创业成功人士的代表。

1994

年,在康奈尔大学就读的学生Paternot和Krizelman在学校创立了一个在线聊天室。两人从这里面嗅到了商机,并且迅速创办了一个面向全球的聊

天网站

theglobe.com。当时第一个月就吸引了44000访问量。后面就是融资扩张的路线,用户越来越多,融资越来越大。直到1998年的IPO。

1998

年,这个网站IPO的价格定在了9美元,但是在第一天交易的时候就涨了606%到63美元,盘中最高冲到了97美元一股。要知道在美国一直是发行价市场化

的节奏。开盘能涨30%就已经算很厉害了。而这个公司606%的涨幅直接创下了历史记录。按照当时收盘价算,公司市值8.4亿美元,两位创始人都身家过

亿。但是那时候他们才25岁。1999年,CNN电视台录制了一个Paternot的纪录片,当时作为青年才俊的他在夜店里说了一句话,翻译过来就是“现

在我有了女人,有了钱,接下来就要度过一个恶心又无意义的人生了。”

这样的行为,在当时很常见。新兴公司创始人大多数都是年轻人。在一夜暴富之

后,剩下的除了嘚瑟就没别的了。有的买游艇,有的买豪宅,有的买飞机,有的开几千人的淫乱party。Theglobe.com这个公司虽然看起来很牛,

但是它从来就没有盈利过。后来Paternot尝试过收购电脑杂志,游戏网站等等,可惜都没有盈利。这个事情在网络泡沫时期投资者还是可以接受,一单泡沫

破裂就原形毕露了。

2001年,theglobe.com从最高价90多美元直接跌到每股10美分。后来这个公司还卷入了一场官司,维持了几年之

后宣布破产。有意思的是,当初夸下海口的创始人Paternot最终只把自己上亿美元的股票变现了150万。其他的部分,就都变成了泡泡化作一场空。这种

感受,可能也只有经历过的人才能体会吧。

砸钱营销的破产——pets.com

“消费者导

向”,“砸钱营销”这样的模式在现在互联网公司中并不少见。然而,这样的概念早在15年前的pets.com上面就已经体现得淋漓尽致了。这个公司顾名思

义,是做网上宠物用品销售的。1998年成立,2000年IPO,上市之后的仅仅268天后就解散了。股价从IPO的11美元跌到最后0.19美元,然后

退市。3亿美元的财富随之蒸发。

Pets.com就是典型的消费者导向的公司。成立之初,公司就没有做过市场调查。只是拍脑袋认为这个是个好点

子,然后掐指一算未来美国的网民有多少亿,然后只要百分之几的来我们网站上购物就能盈利。于是乎,公司拿到了投资以后就开始大笔烧钱。先是各大城市雇佣营

销团队去满街做广告,然后又到当年的super

bowl(超级杯,美国最大的活动,堪比春晚)上花了120万美元买了30秒的广告。它的广告词”Because pets can`t

drive”成为了当年热门广告排行榜上的第一名。聘请硅谷知名设计团队设计的吉祥物也成为了当年美国家喻户晓的形象。第一年公司的营业收入只有62万美

元,但是广告费就砸下去1200万美元。同时,这公司还在美国各地大肆投资建设自己的仓储配售中心。

这

样铺天盖地的营销当然有效果。第二年公司的营业收入就大幅增加。但是人们发现这是一个赔本赚吆喝的买卖。平均每卖出10块钱的货物,公司要承担12.7美

元的成本,净亏损2.7美元。公司预计需要5年时间,销售额达到3亿美元时才能盈利。然而,投资者等不了那么久了。在后来,网络泡沫破裂了,公司融不到资

了,这样赔本赚吆喝的买卖也就走到了尽头。一开始Pets.com转向它的竞争对手寻求收购,竞争对手给出的价格是公司当时账面上净现金的一半。当时的

CEO不接受这个价格,公司只好自行解散。

别以为大了就不倒——AOL, Geocities

AOL

全名america

online。这个是当年美国最大的门户网站,一如当年中国的新浪网。注册用户曾经一度达到了2600万人。这个数字估计占了美国当时网民总数的一半以

上。在2000年1月,AOL和美国第二大的网络服务商time

warner合并,催生出了史上最大的并购案。就好像现在联通宣布和腾讯合并一样梦幻,二级市场十几个涨停是必须的。

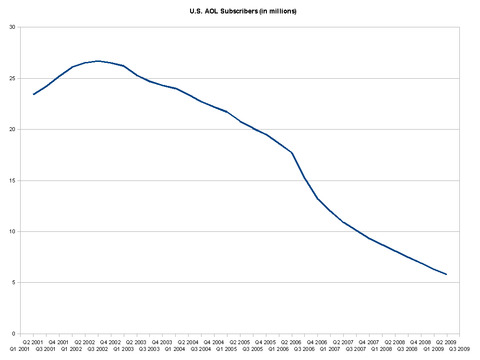

然而,泡沫破裂AOL也陷入

了困境。在互联网日新月异的时代里,当年的老大显然已经跟不上时代的潮流。公司注册用户从2000年的2600万,下降到2009年的600万。公司曾经

几度变换主营方向,却都不理想。股票也是经历了退市又上市的风波。到现在,AOL变成了一个在线购物的网站,靠着每年1亿美元的利润勉强经营着。

Geocities

是2000年美国访问量第三的网站,仅次于AOL和Yahoo。这个据说是一个个人主页那种模式的网站,跟今天的facebook和人人网比较像。在

1999年,公司被雅虎以36亿美元的高价收购。但是这么多年来从来没有盈利过。在2009年,雅虎宣布关闭GeoCities美国网站,只保留日本分

部。不过跟前面几个不一样的是,GeoCities的创始人Bohnett在高点能够全身而退。后来靠着当时拿到的大笔钱成立了一个风投,据说效益还不

错。

失败的成功——亚马逊

亚马逊,这个美国的淘宝京东组合体,最大的购物网站,是人们津津乐

道的成功案例之一。当年的亚马逊也是赔本赚吆喝的典型。销售额飞速增长,净亏损年年增加。在网络泡沫最高点,股价达到了100美元。但是它活下来了,并且

一直发展壮大到今天。销售额从2000年的27亿美元,增加到2014年的近9000亿美元。14年时间增长300多倍。股价也自然是创了历史新高,达到

了400美元一股。

看起来似乎当年泡沫期的投资者没有亏损,实际上它是一个看似成功的失败。因为如果你如果在泡沫顶峰的100美元买入亚马逊,到

2015年也只是有300%的收益而已。公司300多倍的增长跟你没有太大的关系。而在泡沫破裂后的2001年,亚马逊股价最低跌到8美元附近。如果你在

泡沫破裂后决定买入,拿到今天是50倍的收益。这也是将来创业板要走的路。垃圾公司直接破产,龙头公司实现了N倍的增长,但是股价已经回不去了。

后记

泡

沫是怎么破裂的?具体的解释有很多。在2000年3月10日纳斯达克综指创下了最高点5048.62之后,第二个交易日刚开盘,科技股领头羊如思科,微

软,戴尔等股票就涌现出了巨大的卖盘。使得纳指在接下来的几个交易日里持续走低。但是当时冲昏头脑的分析师们都认为,这个只是短期的调整,接下来还会再创

新高。

后来公认的刺破泡沫的针,是2000年4月3日联邦政府宣布确认微软为垄断公司并且要处罚的决定。接下来就是瀑布般地狂泻。这让我想起了国内控诉四大行两桶油垄断,同时追捧新经济的人们了。淘宝,QQ,微信,微博,哪个不垄断?

Companies

underwent a similar phenomenon to the one that gripped Seventeenth

century England and America in the early eighties: investors wanted big

ideas more than a solid business plan. Buzzwords like networking, new paradigm, information

technologies, internet, consumer-driven navigation, tailored web

experience, and many more examples of empty double-speak filled the

media and investors with a rabid hunger for more

plan. Buzzwords like networking, new paradigm, information

technologies, internet, consumer-driven navigation, tailored web

experience, and many more examples of empty double-speak filled the

media and investors with a rabid hunger for more

上面这段话是我在找资料时找到的。翻译一下:

各

公司在网络泡沫中表现出来的现象跟17世纪英国南海泡沫头很类似:投资者只是想要一个大的愿景而忽视了脚踏实地的商业计划。爆炸性的词汇层出不穷。像人际

网,新思维,信息技术,互联网,消费者导向,定制互联网体验等等。这些空洞的词汇充斥着媒体,也充斥在疯狂的投资者中间。

亲爱的A股投资者们,看

到了吧。你们玩的新概念,是别人十几年前就玩剩下的渣滓。你们炒的新公司,也是别人不要的尾货。中国的科技巨头从腾讯阿里百度,到京东微博网易迅雷,没有

一个是在A股上市的。有人说,创业板指数必将超越上证指数,成为一个新的里程碑。我信,而且我还相信如果这个事情真的发生了的话,那一定会是像当年纳指

5048点的里程碑一样,值得人们铭记十多年。纳斯达克指数,囊括了美国最赚钱的科技公司苹果,最牛逼的科技公司google,最新的社交媒体

facebook和twitter,以及从中国到全世界的科技巨头们,用了15年的时间,才超越了2000年的最高点。那么中国的创业板,未来打算用多少

年还债呢?

神創板風險陡增 多家券商擬收緊創業板兩融

來源: http://www.yicai.com/news/2015/06/4627611.html神創板風險陡增 多家券商擬收緊創業板兩融

一財網 張婧熠 2015-06-04 22:47:00

有關國盛證券將創業板股票全部調出兩融標的券的消息,迅速引發關註,當天收盤,創業板指領跌,加重市場擔憂。 多位市場人士對此表示,該行為應視為券商加大兩融業務風控力度的正常舉措,不宜解讀為對創業板後市的看空;但當日內波動加劇、短期漲幅過高的當下,收緊杠桿也成當務之急

抱定對新高的期待,又難掩對當前高位的擔憂和忐忑,這種矛盾的市場情緒正悄然彌漫。

本周四,有關國盛證券將創業板股票全部調出兩融標的券的消息,迅速引發關註,當天收盤,創業板指領跌,加重市場擔憂。

多位市場人士對此表示,該行為應視為券商加大兩融業務風控力度的正常舉措,不宜解讀為對創業板後市的看空;但當日內波動加劇、短期漲幅過高的當下,收緊杠桿也成當務之急。

在杠桿的放大效應下,市場情緒在兩融業務上表現的極為敏感。繼有關券商提高保證金比例、調整和限制買入部分兩融標的的消息後,又一則券商兩融業務調整的消息,觸動市場緊張情緒。國盛證券本周四發布兩融業務公告,在最新的融資標的券名單中已將創業板股票全部調出。在同期發布的可充抵保證金公告中,創業板股的折算率全面下調至0.1~0.15區間,整體大幅低於主板及中小板股的折算率。

“創業板超過2000點的時候大家已經感覺漲幅太高,現在到了4000點,風險把控的意識會更強。” 一位券商兩融業務負責人透露,做好兩融風控是近期不斷強化的監管重點,上周監管層還與各家券商召開相關會議,通報近期兩融風控情況,“考慮到當前市場尤其是創業板的風險,各家券商都會有一定調整,相比較國盛這次將整個創業板股票的調出,更多券商是針對某一類型、題材等做調整”。

盡管近期兩融業務成為市場風控重點領域,但融資客的熱情仍極為高漲。Wind統計,截至6月3日A股兩融余額達2.16萬億元,較前一交易日新增197.46億元。當天,滬深兩市融資買入額有2023億元,融資償還額為1824億元,融券賣出量為198498萬股。目前,制造業、金融業、信息軟件和信息技術服務業是融資余額行業排行前三位。

“如果此時不縮杠桿,指數上漲中客戶還會不斷開倉,一旦出現波動和下跌,平倉等受損的可能性很大。”該負責人透露,在市場近期的短期波動中,其所在券商已有兩融用戶達到平倉線,但尚未出現強制平倉的情況,近期的調整仍處短期波動,尚未出現連續下跌的情況,目前還不會導致大面積的爆倉。

雖有業內觀點定心,但市場擔憂仍在不斷醞釀升溫中。一位券商策略分析師表示,將創業板股調出兩融標的之舉很正常,與每家券商近期兩融業務調整的初衷是一致的。其表示,對牛市行情和指數新高仍有信心,但短期內創業板的日內波動和風險很大,“做不好就要將前段時間的獲利回吐”。

“我個人對創業板不太看好,一兩個月前就看空過創業板。但市場太瘋狂,我被泡沫打敗了,但現在創業板仍很難把握。”上述策略分析師指出,從近幾日的交易數據來看,多只前期漲勢迅猛的創業板牛股單筆交易量在減小,流動性明顯減弱;同時個股估值太高,且“能講的故事都講完了”。

銀河證券策略分析師孫建波則表示,從風控角度來看,將創業板股調出兩融標的的簡單做法,可避免估值虛高標的公司的下跌風險;但對於創業板股,則需要更全面和冷靜,“這是一個大浪淘沙的過程。創業板存在泡沫,但未來優秀的好公司也一定出自這里。如果能利用市場泡沫做好自身發展,這些新藍籌的未來發展也值得期待。”

更多精彩內容

關註第一財經網微信號

從“∨”到“∧” 創業板緣何上竄下跳?

來源: http://www.yicai.com/news/2015/07/4639511.html從“∨”到“∧” 創業板緣何上竄下跳?

一財網 李雋 2015-07-01 19:28:00

分析人士認為,部分公募基金陷入“贖回——減倉——下跌——贖回……”的惡性循環,後續跟進資金不足,配資盤被繼續強制平倉,期指貼水拖累,都是造成創業板大跌的原因;至於未來,更多業內人士都表達了悲觀。

6月30日的一個“V型”反彈,7月1日的一個“∧型”下探,創業板的走勢傷透投資者的心;分析人士認為,部分公募基金陷入“贖回——減倉——下跌——贖回……”的惡性循環,後續跟進資金不足,配資盤被繼續強制平倉,期指貼水拖累,都是造成創業板大跌的原因;至於未來,更多業內人士都表達了悲觀。

1日上午,10點半之後成交量就開始變得不理想,創業板沖高回落;到了下午,隨著龍頭股樂視網和萬達信息等漲停板的打開,創業板在掙紮後終於也開始跟隨主板大幅跳水,1日創業板指數最終大跌3.47%,報收2759.41點,不少早上大幅加倉的投資者見到形勢不對,下午根本也無法減倉,只好眼睜睜看著賬戶資金總額下滑。

“創業板在這個位置崩盤了,面臨的就是惡性循環了:贖回,基金經理下指令減倉,股價下跌,再贖回,再減倉,再下跌。”深圳一位私募人士向《第一財經日報》記者如是說。

一度下跌近40%的創業板指數,盡管昨日有所反彈,但依然逃脫不了繼續下滑的命運,這一切都讓人想起2000年3月之後,納斯達克泡沫破滅時候的景象,當時納斯達克1年內就暴跌超過60%。

“誘多之後,主力再砸盤殺跌,很多散戶被殺的人仰馬翻,真的很慘,有些配資的盤上午就加滿倉,結果下午就被強制平倉了。”一位信托業人士如是說。

深圳一位投行人士則認為,創業板和中小板這麽跌下去,估計未來IPO的節奏,還有註冊制的推出,都是真得放緩了,這麽搞法管理層壓力也不小。“不過就算放緩,估計也沒有什麽辦法提振市場,趨勢是這樣,正如當年的納斯達克,很難改變了。”

從股指期貨的表現來看,周三其跌幅全部超過了現貨的跌幅,甚至IC各個合約的大幅貼水也沒能阻止其4個合約全線跌停的走勢,空頭勢力之強可見一斑。

上海一位公募人士則稱,中證500期指波動非常大,升貼水也不斷反複,對於做期指的投資者來說也實在無法把握,代表中小盤股的這個期指,就算是用來作為投資創業板股票的套期保值工具,如果貼水太大的話,效果也未必好。

中國金融期貨交易所7月1日稱,中金所對參與股指期貨市場的所有38家QFII,25家RQFII的期、現貨交易情況進行了核查。經排查,南方基金系RQFII沒有在中金所開戶交易。包括高盛在內的QFII、RQFII在股指期貨中只能做套保交易,這些機構近期在股指期貨市場的套保交易符合規則,沒有所謂的大幅做空行為。

更多精彩內容

關註第一財經網微信號

龍頭股紛紛大跌 創業板或迎大幅調整

來源: http://www.yicai.com/news/2015/07/4645201.html龍頭股紛紛大跌 創業板或迎大幅調整

第一財經日報 李雋 2015-07-14 19:39:00

不過大量公司的停複牌讓指數“失真”,指數難以成為市場風向的判斷依據,讓人擔憂的是在經過籌碼的高換手後,創業板龍頭股紛紛大跌。

盡管創業板指數依然上漲,並且大量複牌個股漲停,不過龍頭股的萎靡開始令投資者疑慮:創業板指數到底會不會隨著龍頭股而大幅調整?

在大量複牌公司漲停的帶動下,7月14日創業板指數報收2726.05點,上漲42.98點,漲幅1.60%,成交1215億元。不過大量公司的停複牌讓指數“失真”,指數難以成為市場風向的判斷依據,讓人擔憂的是在經過籌碼的高換手後,創業板龍頭股紛紛大跌。

周二,樂視網(300104.SZ)大跌9.33%,以近乎全天最低的57.7元收盤,換手率11.78%,成為創業板成分股跌幅第一名。這兩天換手率超高的易華錄(300212.SZ)、東方財富(300059.SZ)、長盈精密(300115.SZ)、同花順(300033.SZ)、機器人(300024.SZ)等跌幅都超過5%。

7月13日,東方財富的換手率甚至達到18.58%的高位,換手率第二名的樂視網也有13.15%。此次率先反彈的低估值品種代表上海凱寶(300039.SZ),在連續幾天無量漲停後,14日收盤雖依然能夠漲停,但中間數次打開漲停板,換手率也接近14%,網宿科技(300017.SZ)、振芯科技(300101.SZ)、華平股份(300074.SZ)、湯臣倍健(300146.SZ)等多家公司都有類似情況。

在6月初開始的創業板指數大調整之前,當時的創業板龍頭股全通教育(300359.SZ)和安碩信息(300380.SZ)就率先在5月中旬進入下跌通道。這次東方財富和樂視網為代表的反彈先鋒出現大幅調整,也讓重倉創業板的投資者捏一把汗。

上海一位公募人士對《第一財經日報》記者表示,這兩天不少創業板和中小板股票,在漲停板附近都有大量的賣單,這表明市場分歧開始增大,一旦多空勢力失衡,就引發一些個股較大幅度的調整,這次東方財富和樂視網就是典型的代表,未來可能整個創業板都會跟隨龍頭股步伐陷入調整,就算是估值不高、有業績支撐的股票,投資者也需要忍受一下可能的震蕩。

深圳一位私募人士則稱,救市之後的暴漲也不是一個正常狀態,管理層公布繼續嚴查場外配資,從管理層來看也不希望“暴跌”馬上變成“暴漲”,所以也有不少資金趁著市場上漲獲利了結,考慮到部分個股漲幅甚至超過50%,在籌碼充分交換後,很可能會引發幅度不低的調整,創業板龍頭的大幅調整就是一個先兆。

招商證券認為,從短期來看,產業資本的增持和融資需求的推後呵護了市場流動性,但複牌個股數量增加、場外配資的清查、獲利盤的兌現對流動性有不利影響。市場博弈愈加複雜,4000點過後壓力變大。從中期來看,宏觀經濟基本面的進一步確認、去杠桿對市場的後續影響等因素需要密切關註。申萬宏源研究報告稱,在經歷過大幅調整後,相信這輪暴跌將促使投資者更多地將目光聚焦於公司的基本面,立足於尋找業績成長確定性較高、估值具備安全邊際的標的。

更多精彩內容

關註第一財經網微信號

證金公司四成持股被套 創業板最坑國家隊

來源: http://www.yicai.com/news/2015/08/4677608.html證金公司四成持股被套 創業板最坑國家隊

一財網 陶南 2015-08-26 20:16:00

《第一財經日報》記者梳理發現,截至8月26日,證金公司的持股中,167只個股已跌破股災以來最低價,占證金公司持股總數的比例達42%,由於證金公司並非在最低點買入,實際上套牢證金公司的股票數量更多

雖然周二晚上央行放了“雙降”的大招,但A股似乎只是盤中興奮了一小會兒,收盤再次下跌1.27%,振幅高達8%,創下了少見的五連陰,兩市50余只股票漲停,600余只股票跌停,很多上市公司股價創下了股災以來的新低。

顯然,央行和中金所的大招並未有效挽回A股頹勢,國家隊周三盤中也並未出現明顯護盤動作,在多數股票創下新低之際,證金公司股票池同樣受傷很深,其所持有四成個股股價已跌破股災以來的最低價,這說明證金公司為護盤持有四成個股已被套牢。

《第一財經日報》記者梳理上市公司公布的證金公司持股情況,以及證金公司通過中信證券北京總部營業部、中信證券北京望京營業部、中信證券北京金融大街營業部、中信證券呼家樓營業部買入的個股情況發現,證金公司“救市”以來共買入395只股票,由於近來市場持續暴跌,截至8月26日,167只個股已跌破股災以來最低價,占證金公司持股總數的比例達42%,由於證金公司並非在最低點買入,實際上套牢證金公司的股票數量更多。

在套牢證金公司的167只個股中,中小創股票數量最多,共計101只,占套牢證金公司股票數量的60%。

此前,證金公司概念股曾在市場上一枝獨秀,梅雁吉祥、浙富控股等“王的女人”股價如同坐火箭,但是A股近期的暴跌使得“王的女人”也開始失色,不再是二級市場上的寵兒,證金概念股的冷卻也一度使市場失去熱點。暴跌之下,A股全面淪陷,證金公司為護盤買入額股票也一步一步陷入泥潭,證金公司同樣出現浮虧。

|

自從8月14日證金公司祭出“救市退出計劃”以來,上證綜指跌幅達26.18%,創業板跌幅達29.32%,由於創業板是新一輪去泡沫的集中地,創業板成了近期套牢證金公司的主力。周三創業板大跌5%,進一步加深了證金公司的套牢程度。

“今天創業板的大跌與多只分級基金的下折密切相關,尤其富國創業板分級,是分級市場里的旗艦產品,規模很大,下折對市場的影響非常大,這導致了今日下午兩點以後創業板急跌。”上海一名基金經理告訴《第一財經日報》記者,由於分級基金下折為創業板帶來的巨大拋壓,導致大盤也受到一定連累。

事實上,影響創業板走勢的不僅僅是分級基金下折,場內兩融去杠桿和上市公司股權質押融資都是創業板頭上的大山。

雖然創業板大跌連累證金公司的持股,但由於證金公司持股並不為獲利,而是了保持股市流動性,因此大跌或並不影響證金公司的持股。

“證金公司或許短期內不減持為護盤買入的股票,但證金公司部分持股劃轉給匯金公司之後,匯金公司則可以減持,目前市場走勢仍不穩定,證金公司和匯金公司減持的可能性很小。”上述基金經理稱。

更多精彩內容

關註第一財經網微信號

中秋佳節 人月兩團圓 創業板股價飈更高 Raging Bull

來源: http://hkcitizensmedia.com/2015/09/28/%E4%B8%AD%E7%A7%8B%E4%BD%B3%E7%AF%80-%E4%BA%BA%E6%9C%88%E5%85%A9%E5%9C%98%E5%9C%93-%E5%89%B5%E6%A5%AD%E6%9D%BF%E8%82%A1%E5%83%B9%E9%A3%88%E6%9B%B4%E9%AB%98/中秋佳節前夕,美國聯儲局主席耶倫宣佈,今年加息機會很大。今年加息幾成定局,環球股市偏軟。福士汽車柴油汽車排汙做假醜聞,令到全球汽車股大跌,拖累到歐美股市,直接拖累到中港股市。美國西維珍尼亞大學的獨立研究隊,發現福士的柴油汽車在正常行車時的廢氣排放,比宣佈的數據多出十倍至四十倍。福士汽車沒法向美國環保局解釋,差別的原因,最後承認造假。

在每部柴油車安裝軟件,在環保局測試時,會達到環保局要求,但正常行車時,就排汙大增。福士由2007年到2015年生產的柴油車都裝有違規軟件,在美國涉及的車輛有五十萬輛,全球可能有500萬輛。福士面對龐大罰款,及訴訟索償,金額可能達到130億美元,令到公司破產。福士在排汙造假絕對不是汽車業第一次,20年前,美國通用汽車在一氧化碳排放造假,被美國環保局罰4500萬美元。

1995年多間重型柴油貨車生產商包括Caterpillar在內,在排放造假,合共被美國環保局罰10億美元。消息指連德國政府,直達到總理墨克爾都知道福士在排汙上造假。但是汽車業對德國經濟舉足輕重,德國每七個工人就有一個在汽車業工作,三間車廠福士,賓士,及寶馬佔德國股市市值17%。因此德國政府用盡所有方法保障汽車業,三年前總理墨克爾就否決了歐盟通過加強控制汽車排汙的立法。這次爆出醜聞,對德國經濟是一項重大打擊。

上週習近平主席訪美,達成多項協議,其中最重要是互聯網停戰協議,同議互相不攻擊對方的重要安全設施,包括電力,國防等。商業方面,中國在高鐵出口取得突破性成就,中美協議成立合資公司,合作興建洛杉磯至拉斯維加斯的高鐵。這是第一次中國成功在發達國家取得興建高鐵合約,中方也回禮,訂購300架波音飛機。

在媒體上,習近平主席和教宗方濟同時訪美,電子及報紙或網上傳媒,大幅報導教宗方濟消息。美國有線新聞網絡幾乎是24小時,全方位報導教宗的每一節目,每一步都是電視直播。教宗方濟被稱為有流行歌星的魅力,群眾需要精神領袖,遠多於麵包。

受到歐美股市急挫拖累,港股上週急跌,恆生指數跌734點,國企指數跌516點,更一度跌破21000點,最低見20958點。但在市況低迷之下,有三間主板公司招股,在9月25日有兩間創業板公司上市。三間招股主板公司分別為,生產靜電過濾器的天潔環境(1527),生產女人內衣的維珍妮(2199),及3D電影製作的加拿大公司IMAX(1970)。9月25日上市的兩間創業板公司分別為做工程的立基工程(8369),及從事財經印刷的REF集團(8177)。

立基工程第一天的交易令人大開眼界,令人嘆為觀止。立基是全配售,街貨極少,貨緣歸邊,股價極容易操控。招股價是$0.25,第一口價是$1.89,升6.56倍,以創業板來說,屬於正常。在上午10:34:44秒一度升上$6.00的上午高位。在下午成交價都在$3.00至$5.00之間,但到了收市前一分鐘,股價忽然異動。

15:59:34秒,一萬股以$5.00成交;在同一時間15:59:34有一萬股以$9.00成交;在收市前13秒,15:59:34秒有一萬股以$14.88成交,升了59.52倍,造市的手法令人嘩然。在市場的大眾記億內,從來沒有一隻創業板股票,在收市前兩個交易,在22秒內,把股價從$5.00炒到$14.88。監管當局一定要正視這些不正當操控股價的手段,把幕後黑手揪出來。

Raging Bull

Next Page