- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

7 Jun 2017 - [業績公布] 領展房產基金(823)近三年業績 + 財務分析數據

領展房產基金(823)於今天中午公布至今年3月全年業績,現在為大家分享其最近三年財務分析數據。大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」(按此)網購。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=251525

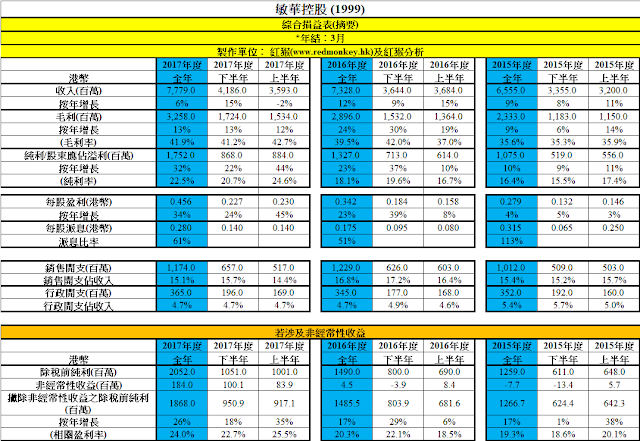

8 Jun 2017 - 敏華控股(1999)財務數據是否如Muddy Waters說「too good to be true」?

敏華控股(1999)昨天被沽空機構渾水(Muddy Waters)狙擊,跟據香港經濟日報報導,「創辦人Carson Block在一論壇上向與會者宣布,認為敏華除了隱瞞借貸來擴大利潤及自由現金流外,其稅務帳目亦出現前後矛盾。渾水估計敏華將集團一半以上的純利搬到位於澳門的實體,最理想的情況是逃稅,但渾水更相信是為了方便作財務欺詐,利用了澳門低稅率及欠缺公眾可接觸的財務數據」。跟據香港經濟日報報導,「Carson Block亦提到, 敏華的財務數據好得令人難以置信(too good to be true),其經營利潤率、毛利率及純利率比蘋果公司更高,是我們決定深入調查的第一個迹象」。

究竟是否too good to be true,現在分享其最近三年財務業績分析摘要,讓大家自行判斷。

大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」(按此)網購。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=251708

10 Jun 2017 - 沽空機構命中率未來會否如以往般高?

我一直認同,被沽空機構盯上的上市公司,好極為限,事出並非無因。不過,我認為這些統計已是過去式,因為當沽空機構出擊頻率加密,一來平均質素會隨之下降;二來市場部份資金會忍無作出全方位反擊(可能包括找表面客觀打手、找水喉等),進行大挾倉,令沽空機構輸錢逃走,因為他們已動搖了既得利益者的核心,可謂同仇敵愾。雖然這些上市公司的股價最後安然,但不代表沽空機構的指控完全不成立。市場大多意見認為沽空機構有其存在價值,但副作用是資金越加傾向買入相對安全的大型公司,股價強者越強、弱者越弱下,對藉投資中小型公司賺錢比以往困難,亦令經營正正常常的中小型公司較難藉股市集資以加快發展其業務。

PermaLink: https://articles.zkiz.com/?id=251739

10 Jun 2017 - DOW升89破頂,NASDAQ反跌114

美股Dow Jones Industrial Average Index週五升89(+0.4%)至21272,破歷史新高,NASDAQ卻反而大跌114(-1.8%),跌市主力為強勢的科網股,原因好像是Goldman Sachs出報告提醒低波動性的Tech Stocks其實風險非表面般低,資金亦太過集中FAMMG等股票。市場焦點今年已由FANG,稍稍調整至FAMMG,什麼是FAMMG?看看這些股票過去一週及昨天的股價表現!(圖片來源:CNN Money)

PermaLink: https://articles.zkiz.com/?id=251740

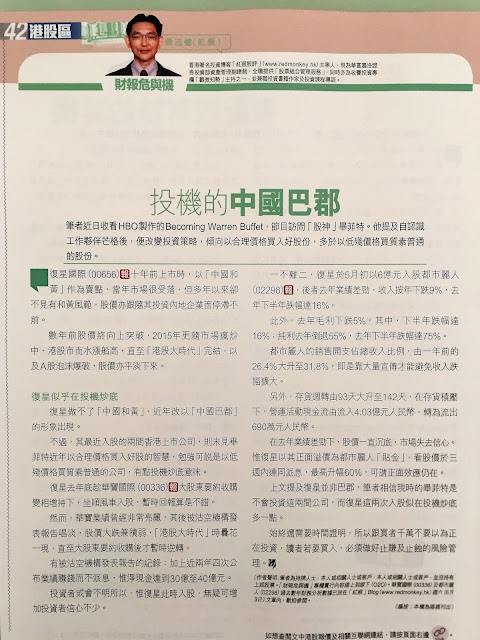

10 Jun 2017 - [經濟一週「財報危與機」] 投機的「中國巴郡」

最近看了HBO製作的Becoming Warren Buffet,直接訪問巴菲特,當中提到自他認識工作夥伴芒格後,便改變了投資策略,傾向以合理價錢買入好股票,多於以低殘價錢買入質素普通的公司。記得復星國際(656)於十年前上市時以中國和黃作為賣點,市場當年很受落,但多年下來卻見不到和黃風範,股價亦跟隨其投資的中國企業而停滯不前。數年前股價終向上有所突破,到了2015年更隨市場瘋炒中港股市而水漲船高,直至「港股大時代」完結及A股泡沬爆破而結束,股價期後卻較平淡。集團做不了中國和黃,近年改以中國巴郡形象出現,不過最近入股的兩間香港上市公司,則未見巴菲特近年以合理價錢買入好股票的智慧,勉強可說是以低殘價錢買入質素普通的公司,有點投機炒底意味。

復星國際於去年尾趁華寶國際(336)大股東要約收購變相增持下,坐其順風車入股,暫時回報算是不錯。可是,華寶國際業績曾經非常亮麗,後來被沽空機構出報告唱淡,期後股價大跌兼積弱,「港股大時代」時蕓花一現,直至大股東要約收購後才暫時逆轉。有被沽空機構出報告往績,加上近兩年四次公布業績賺錢下不派息,可是淨現金於財務報表上有三四十億港元,投資者或會有所不明所以然來,復星國際此時入股,無疑可增加投資者信心不少。

一不離二,復星國際於5月初以6億港元入股都市麗人(2298),都市麗人去年業績差勁,收入全年按年跌9%,下半年按年跌幅更達16%;毛利全年按年跌5%,下半年按年跌幅則達16%;純利全年按年跌55%,下半年按年跌幅則達75%。銷售開支佔收入由一年前的26.4%大升至31.8%,即是靠大量宣傳才能避免收入跌幅更大。另外,存貨週轉由93天大升至142天,存貨積壓下,營運活動現金流由一年前的流入4.03億元人民幣,變成流出690萬元人民幣。業績差勁下,股價一直沉底,市場已失信心,復星國際又用自己的正面溢價為其貼金,看股價於三週內連期間派息,最高升幅達60%,可謂正面效應仍在。

都說復星國際並非巴郡,我相信現在的巴菲特是不會投資這兩間公司的,而復星國際這兩次入股似在投機炒底多一點,始終還需時間證明,所以跟買者千萬不要以為自己正在「投資」,若買入需做好止賺止蝕的風險管理。

「財報危與機」專欄實行內容O2O,華寶國際(336)及都市麗人(2298)的過去數年財務分析數據已放在「紅猴」Blog(www.redmonkey.hk) 的6月3日文章內,歡迎參閱。

(利益申報:筆者為持牌人士,於執筆時,筆者或相關人士或客戶,並沒持有上述股票)

大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」( 按此)網購。

(按一下下圖可放大)

PermaLink: https://articles.zkiz.com/?id=251741

10 Jun 2017 - [意見分享] 沽空機構命中率未來會否如以往般高?

我一直認同,被沽空機構盯上的上市公司,好極為限,始終事出並非無因。不過,我認為這些如下表「沽空機構命中率非常高」的統計已是過去式,因為當沽空機構出擊頻率加密,平均質素會隨之下降,有些指控會傾向堆砌;另一方面,市場部份資金會忍無可忍作出全方位反擊(可能包括找表面看似客觀的打手、找資金水喉等),進行大挾倉,令沽空機構輸錢逃走,最好以後冇能力再攪事,因為他們已動搖了市場上大部份既得利益者的核心,可謂同仇敵愾。(圖片來源:香港蘋果日報) * 按下圖可放大

縱使這些上市公司的股價最後安然,但不代表沽空機構的指控完全不成立,只是他們的資本及實力遠不如市場上大部份既得利益者的集體行動。

市場大多意見認為沽空機構有其存在價值,因為可幫助找出令小股東受傷的壞分子,但副作用是資金越加傾向買入相對安全的大型公司,股價強者越強、弱者越弱下,對藉投資中小型公司賺錢比以往困難,亦令經營正正常常的中小型公司較難藉股市集資以加快發展其業務,間接造成更大的貧富懸殊。

PermaLink: https://articles.zkiz.com/?id=251755

12 Jun 2017 - [業績公布] L'Occitane(973)近三年業績 + 財務分析數據

L'Occitane(973)於今天收市後公布至今年3月全年業績,現在為大家分享其最近三年財務分析數據。大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」(按此)網購。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=251919

13 Jun 2017 - [投資筆記] 騰訊(700)現價究竟貴不貴?

已在不同場合講過騰訊(700)的估值,不記得在收費專欄、課程、講座還是傳媒訪問。今天就在Social Media和大家分享,要計出騰訊控股(700)的「客觀」估值,其實不難,人人也可計到。首先,什麼是「客觀」?簡單說就是市場資金供求所造成的,下列為騰訊於過往六年,每年最高價時代表的當年市盈率:

2016 - 45.1倍

2015 - 42.8倍 *

2014 - 41.8倍

2013 - 46.3倍

2012 - 32.4倍

2011 - 33.3倍

* 2015年原本應是46.2倍,但我傾向將「港股大時代」期間非理性的股價抹去

而過往六年,每股盈利增長雖有高有低,但大約可算是以30%作中心上上落落,即是持續高增長,現時的勢頭未有改變,何況騰訊於國內不同範疇的滲透率越來越高,賺錢能力也越來越大。

根據以上數據,2013年前,騰訊每年最高市盈率為30多倍,自2013年起,市場已將其提升至40多倍,並非因為今年的港股慢牛,並非因為北水襲港,也並非因為去年開始Nasdaq的強勢,其實過往數年一直如是。

即管「保守」以42倍市盈率作估值,今年初當騰訊股價在$190時,市場平均預期騰訊的2017年每股盈利為6.09元人民幣,以當時兌港元匯價計,可計出今年預期最高價是$286,暫時今年最高價是$283.4,可算已達目標,若今年初買入回報近50%。

不過,隨著騰訊首季業績比預期理想,市場平均預期騰訊的2017年每股盈利已提升至6.19元人民幣,以最新兌港元匯價計,可計出今年預期最高價亦提升至$300。

不過,需留意,這個今年估值預測方法,是沒法估計到期間波幅,即是不知道今個月便見$300,還是股價先回調,然後年尾再上試$300。 另外,估值亦會隨市場平均預期每股盈利及貨幣匯價而有所變動。

若嫌$300離現價不算吸引,不要忘記42倍市盈率其實是「保守」估值,過往四年有兩年曾見45至46倍市盈率。若不介意持有騰訊多點時間,市場平均預期騰訊的2018年每股盈利按年升28%至7.93元人民幣,以最新兌港元匯價計,可計出明年預期最高價為$382,當然持有期間需承受更多如市場變化、盈利不達標、人民幣兌港元下跌等不明朗風險。

留意此估值方法是基於理性市況,若遇非理性的大牛市股價或可更高,若遇大熊市便難於達到。

PermaLink: https://articles.zkiz.com/?id=252032

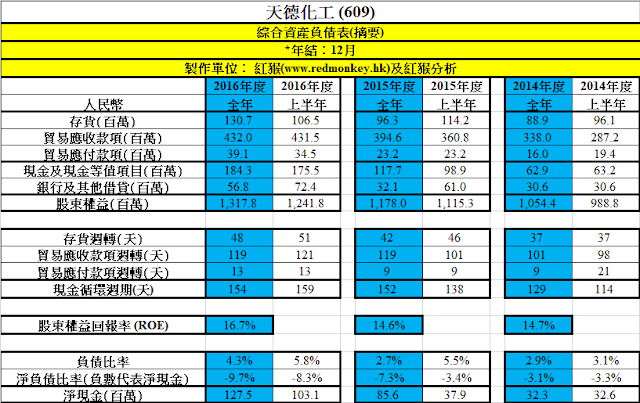

15 Jun 2017 - [熱門股票] 天德化工(609)近三年業績 + 財務分析數據

近日北水在港股「逼空」,和儲了某些股票沽空盤的外資大戰,加上有港資及外資藉勢推波助瀾,暫時北水算是先勝一仗。北水在港股日益活踴,投資者也要參考一下他們的思路,若遇到他們關注的股票,自己又同時喜歡的話,也至少算是短期催化劑。而可以了解國內投資者的關注點,「格隆匯」可算其一途徑,不過先旨聲明,若認為自己風險承受能力有限的話,便少看為妙!

這兩天於「格隆匯」先後出現了兩篇看好天德化工(609)的文章(按以下標題連結)。

天德化工(0609.HK):化工細分領域細耕深作的小龍頭

打破週期股魔咒| 天德化工(609.HK)打造“氰基航母”

天德化工的公司質素基本不錯,惟化工產品價格變動較難理解是風險所在,現在為大家分享其最近三年財務分析數據。

大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」(按此)網購。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252098

16 Jun 2017 - 栢能集團(1263):到公司拜訪後的分析摘要

2017年6月9日,我和同事及拍擋Larry Hung到栢能集團(1263)的火炭辦公室拜訪,與CFO劉先生會面,希望加深對公司及其近況的了解,會後的分析摘要如下。 |

| 於會後被邀請親身感受公司VRGo背包 |

[公司背景]

自Vtech電腦部分拆,由四位主要股東以Management Buyout形式於1997年成立,並於2012年於香港主板上市。生產基地在東莞,廠房為租用,現時員工人數近3,000,正透過自動化精簡人手。

[股權結構 (2017年6月)]

- 何黃美德 (非執行董事) 31.10%

- 王錫豪 (行政總裁兼執行董事) 12.35%

- 王芳柏 (執行副總裁兼執行董事) 6.45%

- 梁華根 (執行董事) 5.09%

- 何乃立 (執行董事) 4.79%

[業務]

圖像顯示卡:2016年收入佔比77.1%

從事設計、開發及製造供桌面電腦、電子製造服務使用之圖像顯示卡,全球市佔率約20%。以自家品牌ZOTAC銷售Nvidia圖像顯示卡,毛利率為10-15%,新型號推出初時較高,後期清貨時較低;全球Nvidia圖像顯示卡銷售中佔約15%,與三大台灣對手ASUS、MSI、Gigabyte差不多,管理層認為ZOTAC競爭優勢在速度較高,而散熱及噪音控制方面同時取得平衡。另外,集團亦是AMD及SAPPHIRE(用AMD技術)圖像顯示卡最大OEM生產商,市佔率約30%,毛利率為7-10%。同時,亦有為其他電腦品牌如Lenovo、Acer、Fujitsu、Samsung等OEM式生產;整體生產設施使用率約80%

其他個人電腦相關產品及零件:2016年收入佔比11.2%

製造及銷售包括Mini-PC、VRGo背包等產品,毛利率為25-30%

電子生產服務(EMS):2016年收入佔比11.7%

製造其他電腦相關產品如智能手帶、ATM及POS等,客戶包括智能手帶領先品牌、主要連鎖餐飲集團等,毛利率大於10%;整體生產設施使用率約60%

[行業景況]

- 圖像顯示卡主要技術由Nvidia及AMD開發及擁有,生產商需與此兩公司維繫良好關係,而產品推出週期亦處被動

- 圖像顯示卡正受惠電競行業的發展

- 根據科技網站新聞,圖像顯示卡一直為Bitcoin挖礦的主要工具,最近因Bitcoin價格破歷史高位,造成全球圖像顯示卡(尤其是AMD)缺貨,但此不可視為持續需求

[投資價值]

- 圖像顯示卡持續受惠於電競行業增長

- 預期AMD於今年第三季推出新型號圖像顯示卡,不排除或令Nvidia加速推出新產品,從而帶動第四季銷售

- 公司今年資本開支約5,000萬港元,以完成圖像顯示卡擴產能20%,並持續進行自動化精簡人手

- 自有品牌業務的收入佔比由2015年的57.3%,增加至2016年的58.7%,有助提升毛利率

- 圖像顯示卡行業2017年第一季銷售比預期差,惟根據科技網站新聞,近日Bitcoin價格破歷史高位,因挖礦需求而造成全球圖像顯示卡(尤其是AMD)缺貨,銷售於淡季比預期理想,不過管理層表示出貨速度未必追得上市場需求,而此現象未必可持續

[投資風險]

- 圖像顯示卡主要技術由Nvidia及AMD開發及擁有,產品推出週期亦處被動,造成收入被動及不穩定,2015年錄得虧損,便源於Nvidia及AMD延遲推出新產品

- 因收入源於全球不同地方,中國佔比低於30%,加上生產在中國,原材料以美元報價,所以需承受幣值變動風險

- 毛利率及純利率偏低,管理層表示正擴展包括電競Notebook及Mouse等毛利率較高的產品線,以看齊其三個台灣競爭對手,但相信未能於短期見效,反而或因投入更多宣傳開支,如今年中成為台灣知名電腦展Computex的首個電競贊助商,而令相關支出上升

- 2016年的營運現金流入下跌至1,950萬港元,遠低於純利水平,源於全年收入按年升23%下,年尾的存貨卻比一年前上升60%,原因在於去年第四季圖像顯示卡銷售火熱,所以造多了貨預備作今年初銷售;不過,今年第一季銷售卻忽然冷卻下來

- 時捷集團(1184)為上市時䇿略股東,持股4至5%,今年於未有事先通知下開始減持股權,現仍持股2至3%,或帶來持續沽壓

[注意事項]

- 公司會維持約40%的派息比率,2016年的特別息主要為慶祝公司成立二十週年

[財務分析]

綜合損益表

收入分類

綜合資產負債表

綜合現金流

- 預期AMD於今年第三季推出新型號圖像顯示卡,不排除或令Nvidia加速推出新產品,從而帶動第四季銷售

- 公司今年資本開支約5,000萬港元,以完成圖像顯示卡擴產能20%,並持續進行自動化精簡人手

- 自有品牌業務的收入佔比由2015年的57.3%,增加至2016年的58.7%,有助提升毛利率

- 圖像顯示卡行業2017年第一季銷售比預期差,惟根據科技網站新聞,近日Bitcoin價格破歷史高位,因挖礦需求而造成全球圖像顯示卡(尤其是AMD)缺貨,銷售於淡季比預期理想,不過管理層表示出貨速度未必追得上市場需求,而此現象未必可持續

[投資風險]

- 圖像顯示卡主要技術由Nvidia及AMD開發及擁有,產品推出週期亦處被動,造成收入被動及不穩定,2015年錄得虧損,便源於Nvidia及AMD延遲推出新產品

- 因收入源於全球不同地方,中國佔比低於30%,加上生產在中國,原材料以美元報價,所以需承受幣值變動風險

- 毛利率及純利率偏低,管理層表示正擴展包括電競Notebook及Mouse等毛利率較高的產品線,以看齊其三個台灣競爭對手,但相信未能於短期見效,反而或因投入更多宣傳開支,如今年中成為台灣知名電腦展Computex的首個電競贊助商,而令相關支出上升

- 2016年的營運現金流入下跌至1,950萬港元,遠低於純利水平,源於全年收入按年升23%下,年尾的存貨卻比一年前上升60%,原因在於去年第四季圖像顯示卡銷售火熱,所以造多了貨預備作今年初銷售;不過,今年第一季銷售卻忽然冷卻下來

- 時捷集團(1184)為上市時䇿略股東,持股4至5%,今年於未有事先通知下開始減持股權,現仍持股2至3%,或帶來持續沽壓

[注意事項]

- 公司會維持約40%的派息比率,2016年的特別息主要為慶祝公司成立二十週年

- 公司近日重點宣傳VR Go背包,目標客戶為電競遊戲場的經營者,但留意VR發展暫比預期慢,而長期競爭對手Gigabyte亦有提供同類產品

[估值及小結]

集團過往數年盈利狀況不穩定,加上毛利率及純利率較低,市場競爭仍劇烈,所以估值不會太高,正常情況下,最高為8至10倍市盈率較適合。不過,亦因盈利狀況不穩定,不易為每股盈利作預測,因此估值欠奉。集團並非持續增長企業,縱擴充產品線仍需面對主要對手劇烈競爭,我們認為暫非長線投資選擇,「投機」者則需嘗試把握其產品中短線需求上升

集團過往數年盈利狀況不穩定,加上毛利率及純利率較低,市場競爭仍劇烈,所以估值不會太高,正常情況下,最高為8至10倍市盈率較適合。不過,亦因盈利狀況不穩定,不易為每股盈利作預測,因此估值欠奉。集團並非持續增長企業,縱擴充產品線仍需面對主要對手劇烈競爭,我們認為暫非長線投資選擇,「投機」者則需嘗試把握其產品中短線需求上升

[財務分析]

綜合損益表

收入分類

綜合資產負債表

綜合現金流

PermaLink: https://articles.zkiz.com/?id=252325

Next Page