- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

17 Jun 2017 - [業績分析] 轉虧為盈的東方表行(398)

東方表行(398)於上週三收市後公布至今年3月全年業績,收入按年升4%,下半年按年升9%。毛利按年升5%,下半年按年升11%; 毛利率由16.0%增至16.2%,下半年更有17.0%。純利1,640萬港元,轉虧為盈,上半年已有盈利,下半年表現更佳,不過全年純利率只有0.5%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

香港業務全年收入按年升2%,佔整體73%,溢利5,050萬港元,按年升78%,溢利率由1.3%增至2.2%。同店銷售增長由-17%變成+1%。台灣、澳門及中國業務全年收入按年升9%,佔整體73%,仍有490萬港元虧損。中國收入佔絕大部份,其同店銷售增長更由-8%變成+29%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

存貨週轉由240天減至197天,年度尾存貨按年減19%,為亮點,營運活動現金流雖暫未公布,但應理想,年度尾淨現金由1.87億港元升至5.34億港元,即每股$0.937,現股價則為$1.82。每股資產淨值$3.76,資產包括現金、物業及12.76億港元名錶存貨,每股存貨高達$2.24。現價市賬率0.48,吸引否,端視公司會否變賣。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

以盈利估值,去年度(至2017年3月)每股盈利$0.029,現價市盈率高達63.4倍。每股派息$0.036,已包括$0.03特別股息,但現股價計息率只有2%。

業績公布後股價未有大變動,不過今年股價已升21%,現價得以維持,除非市場認為是年度盈利會大升數倍,不然是否代表市場著重的其實是資產折讓?

業績公布後股價未有大變動,不過今年股價已升21%,現價得以維持,除非市場認為是年度盈利會大升數倍,不然是否代表市場著重的其實是資產折讓?

PermaLink: https://articles.zkiz.com/?id=252359

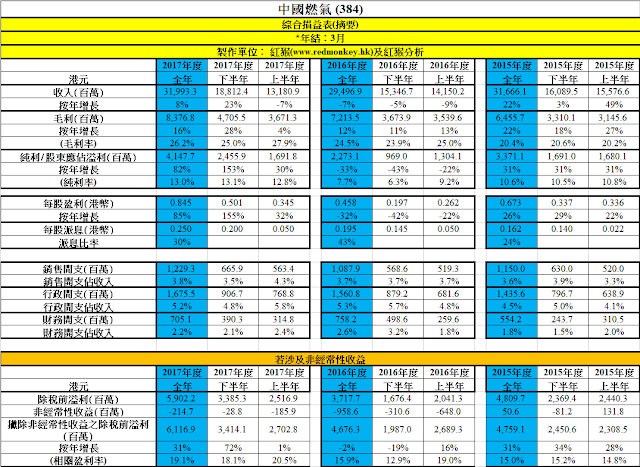

21 Jun 2017 - 中國燃氣(384)業績初步分析

中國燃氣(384)於今天收市後公布至今年3月全年業績,收入按年升8%,下半年按年升23%; 毛利按年升16%,,下半年按年升28%,毛利率由24.5%增至26.2%。純利按年升82%。不過,若撇除非經常性收益,除稅前溢利按年升31%,下半年按年升72%,相關盈利率由15.9%增至19.1%。每股派息按年升30%至$0.25,以今天收報$13計,息率約1.9%。(資料來源:紅猴研究、公司年報) * 按下圖可放大

現金變動不大,負債卻持續增加,淨負債由166億港元增至184億港元,但因資產也上升,淨負債比率由92.8%減至89.4%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看業務分類,主業管道天然氣銷售收入按年升6%,下半年按年升18%,佔整體43.1%; 溢利按年升2%,下半年卻按年跌7%,佔整體32.5%; 溢利率由15.0%減至14.4%。

燃氣接駁仍是盈利貢獻主力,收入按年升20%,下半年按年升35%,佔整體18.0%; 溢利按年升27%,下半年按年升68%,佔整體52.3%; 溢利率由52.7%升至55.8%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252691

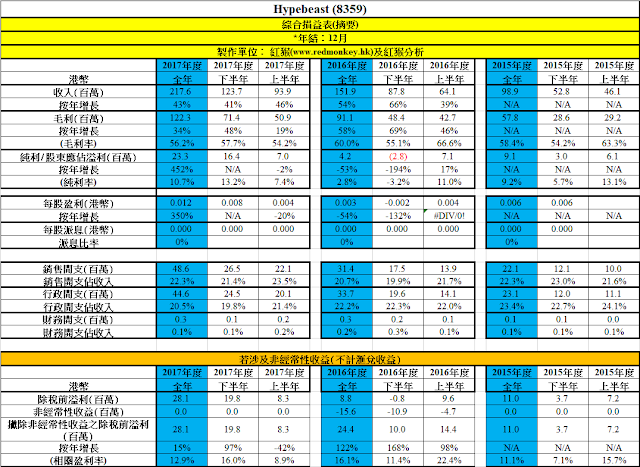

21 Jun 2017 - 被忽視的新媒體Hypebeast(8359)

不知大家有否留意去年上市的Hypebeast(8359),或瀏覽過其網站及App,不過若非追潮流服飾的,未必會聽過,但若是的話,應不少也有用過,而我也會間中看看,內容也真的很豐富吸引,亦會見到不少廣告,包括和潮流品牌合作的軟性廣告方案。事實上,公司過往數年也是賺錢,而剛公布業績的那年度,收入及純利是明顯的紀錄新高。我稱Hypebeast為新媒體股,因事實上這是一本網上雜誌,亦不想如坊間胡亂稱某些公司是科網股,而我一直也是這樣說,於香港上市公司中,只有騰訊(700)是這隻真正值得投資的科網股。

集團於本週一收市後公布至今年3月全年業績,現在作財務分析。收入按年升43%,毛利按年升34%,毛利率由60.0%減至56.2%,下半年已告回升至57.7%; 純利按年升452%,純利率10.7%,不過若撇除包括上一年度的上市費用等非經常性收益,除稅前溢利按年升15%,相關盈利率由16.1%減至12.9%。是次依舊不派息。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

(資料來源:紅猴研究、公司年報) * 按下圖可放大

銷售開支佔收入由20.7%增至22.3%,行政開支佔收入由22.5%減至20.5%。存貨週轉由70天減至47天,有改善;貿易應收款項週轉由55天增至74天,差了但可按受,不過要留意未來走向。上市集資還債後,負債比率由43.8%減至5.3%,淨現金大幅增至$6,790萬港元。全年營運活動現金流未公布,上半年則是理想的,現金循環週期天數未有大變化。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看業務分類,數碼媒體收入按年升58%,佔整體69.1%,溢利收入按年升36%,佔整體94.1%,溢利率由30.2%減至26.0%; 電子商務收入雖有上升,但溢利下跌,發展仍未成氣候。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

地區分佈方面,不明為何未再公布,按上一年度,美國收入佔比超過50%,香港收入佔比只有15%,可見此新媒體的國際化。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

大家若有興趣對上市公司作業績財務分析DIY,並取得Microsoft Excel Templete,請參閱我的最新著作「港股A餐」,各大書局有售,或可到「超閱網」(按此)網購。

PermaLink: https://articles.zkiz.com/?id=252692

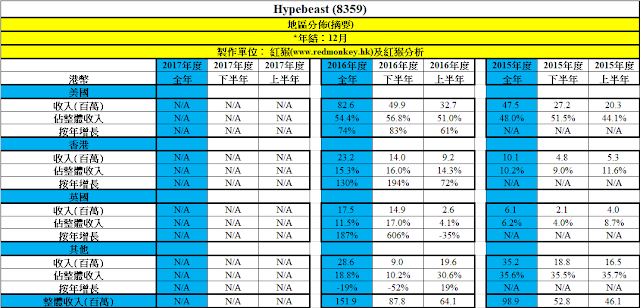

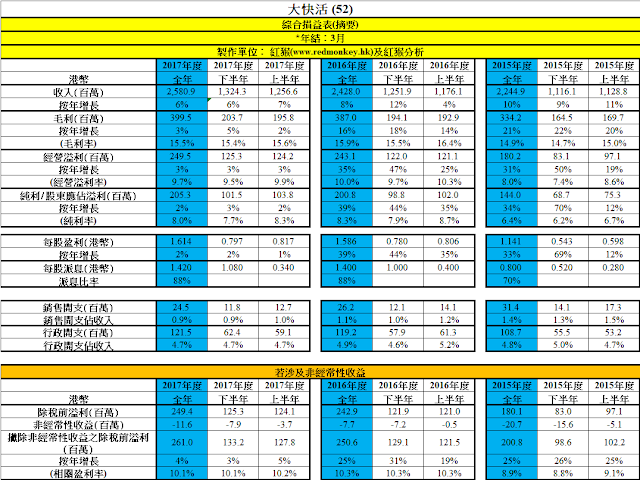

22 Jun 2017 - [業績分析] 大快活(52)下半年業績未見驚喜

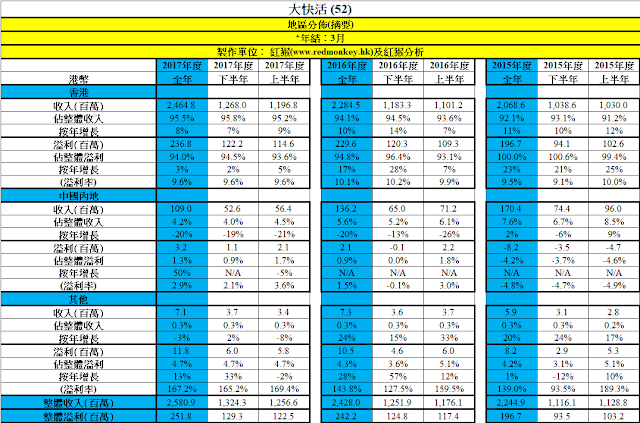

大快活(52)於今天中午公布至今年3月全年業績,未見驚喜。 收入按年升6%,下半年按年升6%; 毛利按年升3%,下半年按年升5%,毛利率由15.9%減至15.5%,下半年毛利率比上半年低是慣例,而下半年毛利率15.4%,只比一年前的15.5%略低,按年跌幅比上半年明顯改善; 純利按年升2%,下半年按年升3%,純利率由8.3%減至8.0%。銷售開支佔收入由1.1%減至0.9%,行政開支佔收入由4.9%減至4.7%,皆有改善。每股派息按年升1.4%至$1.42,派息比率保持於88%。以今天中午收報$34.4,息率4.1%。(資料來源:紅猴研究、公司年報) * 按下圖可放大

從事快餐連鎖經營,自多年前業務重整後,營運活動現金流及負債比率等皆保持健康水平,股東權益回報率則由29.7%跌至28.7%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看地區分佈,香港業務收入及溢利皆佔整體約95%水平,收入按年升8%,下半年按年升7%; 溢利按年升3%,下半年按年升2%,溢利率由10.1%減至9.6%。國內業務收入按年跌20%,雖溢利有所改善,但對整體影響微不足道。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252791

22 Jun 2017 - [業績分析] 英皇娛樂酒店(296)下半年業績明顯改善

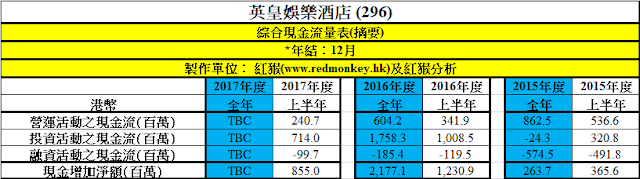

英皇娛樂酒店(296)於昨天收市後公布至今年3月全年業績,收入按年跌6%,下半年按年跌2%;毛利按年跌6%,下半年按年升1%,毛利率由65.5%減至65.3%,但留意下半年回升至66.9%;純利按年升35%,不過若撇除非經常性收益,除稅前溢利按年跌620%,下半年按年升4%,相關盈利率由32.9%減至28.2%,但留意下半年回升至31.7%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

銷售開支佔收入由21.8%增至23.4%,行政開支佔收入由14.5%增至15.1%,成本控制未算理想,惟下半年已作改善。總括而言,全年業績雖倒退,但下半年已明顯好轉。 每股派息按年微增2.5%至$0.082,以昨天收報$1.95計,息率4.2%。

集團現金仍非常豐足,淨現金由30.4億港元增減至34.9億港元,每股淨現金$2.68,比昨天收市價還高。

集團現金仍非常豐足,淨現金由30.4億港元增減至34.9億港元,每股淨現金$2.68,比昨天收市價還高。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看業務分類,佔比較重的博彩業務於下半年業績改善,自然有助整體業績好轉。博彩業務分類中,中場博彩業務收入佔比於過去兩年度由58.7%跌至48.2%,而貴賓廳博彩業務則由24.8%升至33.9%,可見澳門的貴賓廳博彩業務亦持續谷底反彈。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252792

23 Jun 2017 - [業績分析] I.T.(999)應向包浩斯(483)學習!?

I.T.(999)於上月公布至今年2月全年業績,整體表現理想,但香港業務收入倒退,虧損擴大,未見改善。 同是經營潮服但整體檔次較低的包浩斯(483),業務大部份在香港,上半年虧損擴大至1.85億港元,市場不存希望下,於昨天收市後公布至今年3月全年業績,卻取得和上一年度差不多的純利,若只計下半年,純利更回到前一年度大賺時期的水平,那麼I.T.是否應向包浩斯學習學習,令香港業務至少轉虧為盈!?

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看包浩斯業績,收入按年跌14%,下半年按年跌13%; 毛利按年跌8%,下半年按年跌1%,毛利率由59.0%增至62.6%,下半年更高達66.5%,前一年度大賺時亦未見如此高水平。純利按年跌2%,下半年按年升42%,純利率由3.3%增至3.7%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

銷售開支佔收入由47.2%增至49.4%,行政開支佔收入由7.3%增至8.1%,下半年按年比較也是增加,成本控制未見改善。加上,同店銷售倒退,及關店持續,下半年盈利能突飛猛進,就是靠忽然超高的毛利率。

根據業績內解釋,毛利率改善因為「過去數年的大型減價活動,已成功減少滯銷產品存貨及改善現金狀況,故此本集團能夠於回顧年度大幅減少減價活動規模。此外,本集團亦憑藉積極微調採購策略及控制措施,以及優化存貨補給,成功降低銷售成本。另外,英鎊兌港元大幅貶值亦有助於降低本集團貨品之採購成本」。似乎,代理英國進口的Superdry(千萬不要以為衫上印上日文的便是日本品牌!)幫了包浩斯不少。

至於存貨,金額上其實過去數年度尾也差不多,見不到有什麼改善,尤其是收入下跌下,存貨週轉更由153天升至200天,不過,營運活動現金流仍非常健康,淨現金由2.06億港元增至2.85億港元。 每股派息亦增加25%至$0.075,以今天上午股價升31%至$1.76計,息率4.3%,派息比率則維持於42%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252863

23 Jun 2017 - 互太紡織(1382)成也越南!敗也越南?

互太紡織(1382)於昨天收市後公布至今年3月全年業績,收入按年跌13%,下半年按年跌6%; 毛利按年跌14%,下半年按年跌2%,毛利率由18.8%減至18.6%,但下半年回升至19.4%的集團近年高水平。純利按年跌13%,下半年按年升4%,純利率持平在16.3%,下半年的17.6%亦是集團近年高水平。以盈利角度看,下半年業績明顯得到改善,盈利重返高位。銷售開支佔收入由1.4%減至0.9%,行政開支佔收入由1.8%增至2.1%,整體仍有改善,尤以下半年為甚。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

每股派息由$0.8跌至$0.6,上半年少派已有跡可尋,過往較年派息比率皆高於100%,惟年度尾淨現金已由三年前超過10億港元下跌至4.65億港元,所以派息也不可太進取。 不過,整體營運現金流仍健康。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看地區分佈,中國收入按年跌46%,佔整體由28.6%跌至18.0%, 東南亞(主要為越南)收入按年升26%,佔整體由33.3%升至48.3%,源於將生產線由中國移至越南,本是利好成本控制及毛利率,但自今年4月中,越南廠房入口的大道被村民堵住至今,令廠房營運受影響,更值得關注。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=252864

24 Jun 2017 - [經濟一週「財報危與機」] 怎應對沽空機構的作為

沽空機構越來越多,出招的頻率亦越來越高,究竟是好事還是壞事?根據近日業界不同人士的言論,市場大多意見認為沽空機構有其存在價值,因為可幫助找出容易令小股東受傷的壞分子,上市公司近年越加低落的平均質素有望逐步反彈。可是,副作用現在已出現,就是市場資金越加傾向買入相對安全,較小機會被沽空機構狙擊的傳統大型公司,令股價強者越強、弱者越弱,這不排除是近兩三個月恒指接連破頂後,恒生中型股指數及恒生小型股指數卻逆市下跌的原因。此情況下,藉投資中小型公司賺錢比以往困難,亦令經營正正常常的中小型公司較難藉股市集資以加快發展其業務,更令富者越富、窮者越窮。怎樣可避免買到有機會被沽空機構狙擊的公司,先看看公司業績,很多投資者只管看損益表,證券行、傳媒及財演亦沒兩樣,這往往卻是風險所在,本專欄已經常作溫馨提示,不可忽視資產負債表及營運現金流的啟示。當然,於此一層面,可以找到部份有問題公司,但不會是全部,只是我不明白還會有些專業的基金經理或分析員犯上這些低級錯誤。至於基本業績分析找不到的,便要靠多聽多看,憑經驗累積以批判公司及其管理層的可信性,再加上遇正自己不大相信的公司,業績卻非常理想的話,反而需提高警覺,提防「Too good to be true」。因此,市場資金近年越加聚焦那些管理高質,業務透明透高,及受過多年歷史洗禮仍健在的公司上。

需明白上市公司財務造假,對造假者來說也是一盤生意,即是一切還需講求成本效益,所以千萬不好見到派高息、公司回購或大股東增持便以為必然是利好訊息,只要局內人計過數,預期利益更大(如令投資者更容易相信以方便股權融資)的話,也會願意付出這些成本,何況派高息及公司回購都是用公司錢,兩種方法大股東也有得著,前者更是收到真金白銀,若大股東用部份收到的現金股息增持股票,不知袖裡的投資者或許會變得更有信心。假若公司在高負債下,還增加債務以助派高息或公司回購,情況更需小心。所以,買入股票前,最重要是清楚自己在「投資」還是「投機」,以做出不同程度的風險管理,若對某股票滿有懷疑,其實可以選擇一刻也不要持有,不要忘記停牌後復牌股價大跌,甚至停牌全輸的風險,更何況縱使股票不停牌,股價一天跌七八九成,已非個別例子。

嚴格來說,任何上市公司都可以不信,因為大家也不是局內人。可是,若仍想買股票的話,便要選擇相對可信的公司,當然每人底線及風險承受能力也有不同。另外,為避免做足自己認為足夠的防避措施卻仍中招,便需靠分散投資及調控注碼以分散風險。

(按一下下圖可放大)

PermaLink: https://articles.zkiz.com/?id=252945

26 Jun 2017 - [業績分析] 大家樂(341)下半年業績不理想

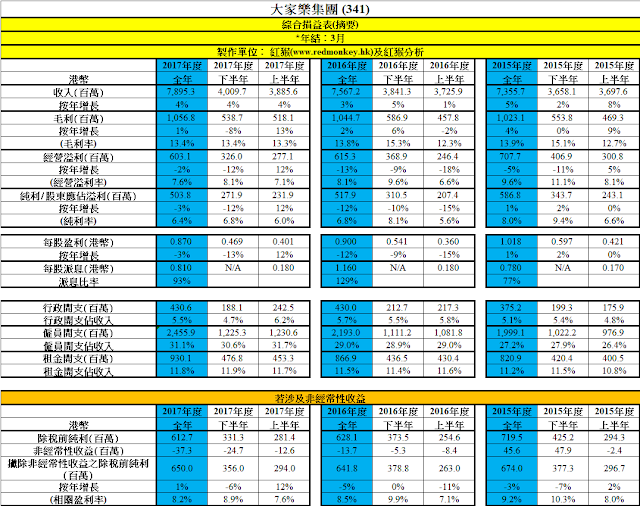

大家樂(341)於今天中午公布至今年3月全年業績,下半年業績,尤其是香港業務倒退下,應是差於市場預期,亮點似乎只有表現理想的中國業務。大家樂收入按年升跌4%,下半年按年升4%; 毛利按年升1%,下半年按年跌8%,毛利率由13.8%減至13.4%,下半年更由先一年度的15.3%跌至13.4%; 純利按年跌3%,若撇除非經常性收益之除稅前溢利按年升1%,下半年按年跌6%,相關盈利率由8.5%減至8.2%,下半年更由先一年度的9.9%跌至8.9%。業績亦提到「股東應佔溢利(純利)較上一個財政年度減少2.7%,若撇除若干非經營及非經常性項目,則改善 1.9%」。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

行政開支佔收入由5.7%減至5.5%,不過僱員開支佔收入由29.0%增至31.1%,租金開支佔收入由11.5%增至11.8%,營運開支仍有壓力。未有派特別息下,每股派息回落至$0.81,以中午收市價計,息率只有3.1%,派息比率則為93%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看地區分佈,中國業務內地因營改增,收入按年升13%,溢利按年則升147%,溢利率由4.7%增至13.4%,為是份業績較理想部份,不過收入及溢利分別佔整體12.4%及14.0%,影響始終不及佔比分別為87.6%及86.0%的香港業務般大。香港業務收入按年升7%,下半年按年升6%; 溢利按年跌6%,下半年按年跌15%,溢利率由13.4%減至11.7%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=253092

29 Jun 2017 - [業績分析] 嘉利國際(1050)下半年業績理想

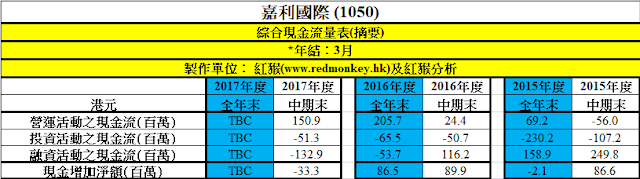

嘉利國際(1050)於今天中午後公布至今年3月全年業績,先作初步分析。收入按年跌6%,下半年按年升1%; 毛利按年升1%,下半年按年升10%,毛利率由12.1%增至13.1%,下半年為近三年新高的13.4%; 純利按年升44%,下半年按年升60%,純利率由4.0%增至6.2%;若撇除非經常性收益,除稅前溢利按年升23%,下半年按年升25%,相關盈利率由5.2%增至6.8%。銷售開支佔收入由1.5%減至0.9%,行政開支佔收入由4.9%增至5.0%。 每股派息連特別息為$0.065,以中午收市價$1.3計,息率5.0%;派息比率77%。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

看業務分類, 主業五金塑膠業務收入按年跌4%,下半年按年跌4%; 溢利按年升12%,下半年按年升10%,溢利率由10.0%增至11.8%。電子專業代工業務收入按年跌8%,下半年按年升7%; 溢利按年跌17%,下半年按年跌14%,溢利率由4.4%降至4.0%。非主業消費者及服務業務收入下降,虧損亦下跌,反而對集團有正面影響。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

(資料來源:紅猴研究、公司年報) * 按下圖可放大

股東權益回報率(ROE)升至15.6%,現金循環週期由58天微增至63天,負債比率由39.2%增至50.1%,淨負債由1.22億港元增至3.25億港元,相信和房地產業務投入相關,可按受。

(資料來源:紅猴研究、公司年報) * 按下圖可放大

PermaLink: https://articles.zkiz.com/?id=253358

Next Page