- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

為什麼人們情願拿血汗錢去跟風,也不買ETF? LeoLau

http://xueqiu.com/7343990785/43655362一年前,別人問我,如果甚麼都不太懂,買港股買甚麼比較好?

我說$盈富基金(02800)$ 其實已經不錯,起碼不會落後大市,然後那人笑一笑就不理我了。

其實$盈富基金(02800)$ 作為恆生指數跟得最貼的ETF,真的那麼差嗎?

12/5/2014 $盈富基金(02800)$ 作價$22.55

12/5/2015 現價$27.65

升幅23.95%,中間派息0.87, 即總收益達26.47%

ETF是多個公司組合而成的,基本全倉買也能做到風險分散,

一個甚麼都不懂的人,在股市中,除了ETF還有別的更好選擇嗎?

每次叫人買ETF,都被當作傻仔似的,

但是在你努力跟蹤高手們買甚麼,然後拿少少資金跟入,

每天在提心吊膽甚麼時候賣貨的時候,

總有一群"傻仔"甚麼都不用做,只是定期拿一筆錢買進ETF,

然後每天把時間做自己想做的,有娛樂,睡得好,吃得好。

對了$盈富基金(02800)$ 過去六年, 不計算股息, 單是升幅也年化17.82%啊

創業板ETF臨停:並非遭遇巨額贖回

來源: http://www.yicai.com/news/2015/05/4617629.html創業板ETF臨停:並非遭遇巨額贖回

一財網 謝丹敏 2015-05-13 22:58:00

僅是為了防範個股被贖回風險才臨時停牌

易方達基金最新公告稱,為防範基金持有股被贖空的風險,易方達創業板交易型開放式指數證券投資基金(159915,簡稱“創業板ETF”)於2015年5月13日11:00至收市實施臨時停牌。

通常而言,當基金遭遇巨額贖回風險時,基金公司有權采取停牌。但這一次事情並非如此。

有業內人士對《第一財經日報》稱,ETF交易機制與開放式基金有所不同。如果是因為創業板指數或者個股暴跌,為防止巨額贖回的出現,臨時停牌的可能性幾乎為零。

5月13日,創業板指數遭遇罕見調整,下跌1.79%報收於3192.15點。伴隨著指數回調,一些前期天天暴漲的創業板股票也遭遇了調整。其中,安碩信息下跌3.76%,以433元收盤,把第一高價股的頭銜讓位於全通教育。

在創業板高位回調的帶動下,創業板ETF遭遇大額贖回?上述業內人士指出,可能性不大。也有可能是某個股票停牌、重組等利好原因,大家去贖回創業板ETF,然後把其他股票賣掉,只剩下這個股票。而這樣做的結果是,創業板ETF股票池中這個成份股的持倉極為有限。

《第一財經日報》向易方達基金求證此事。對方回應稱,僅是為了防範個股被贖回風險才臨時停牌的,這樣的情況之前也曾多次出現。

上海一家指數基金經理對本報稱,ETF交易因為存在現金替代等問題,存在一定的套利空間。如果說是因為指數出現調整,遭遇巨額贖回,那它的ETF聯接基金肯定也會遭遇同樣的情況,但事實並非如此。

更多精彩內容

關註第一財經網微信號

本周全市场PE数据解读+成功投资必备的四个素质 ETF拯救世界

http://xueqiu.com/4776750571/49398967

不好意思,今天部门招人,上下午都在面试,晚了,大家海涵。

先说两句前几天买的A类。如事先预想,高铁A和TMT中证A即将下

折。但我想道路依然曲折,也许还有下跌,但不到目标价位绝不放手。好在大家账面都有了十几个点的盈利,波动一下也无妨。虽然收益率不多,但在股市崩盘的时

候有这样的成绩,足以欣慰。还是那句话,A类赚不到25%以上,不会回来买股票。好在现在A类多,吃了一个可以去买下一个。来来回回的吃。

写在前面的几句废话,朋友们不想看,可以直接拉到下面看干货:

我不知道在雪球的几千位关注我的朋友们,有几个人在我像祥林嫂一样每周絮叨两次估值的帖子中有哪怕一点点触动。

进雪球的时候,起了现在这个ID,是因为中国股市从出生那天起,就是大多数人的绞肉机。70%的人必然会在这个地方赔钱。每个人都不相信自己在那70%里面,可惜,很可能,你就在里面。

“拯救世界”,这雄心太大,并不能实现。并且,别人赔不赔于我又何干?

原因是,我相信因果与轮回。这是很玄的事情,但我信。我相信也许你帮一个人,对你这辈子不会有任何影响。但你帮了10个人,100个人,你的人生会更好。这不是玄学,我相信这是科学。

中

国股市,总体来说,没有价值。没有价值的原因,是估值恒时高估。就是说,大多数时间它总是很贵。很贵的东西,你买了再想赚钱,就变得不容易。在2000多

家公司中,我相信,多说了,有200家很有价值。其它的终将灰飞烟灭。即使你没打算拥有它十年,但你只要买了,你就应该知道,它随时会价值回归,也就是,

跌回它应有的,很低的价格。

我希望你手里没有这样的股票。

问题是,在这样的市场上,为什么还有人赚钱?

相信我,在投资这项长跑运动中,真正能顺利通过终点的,一定有这样的特点:思想独立、坚韧、好学、有慧根。

他们占据了赚钱的人里面大多数。另外一小部分,是通过各种机缘,赚一票就走,再也不回来的人。

说了那么多,意思其实是:

如果你没有独立思维,就会跟着别人买卖,对一件事没有自己的看法,全都是听别人的意见;

如果你性格冲动,涨的时候生怕少赚钱,在一年涨了200%的时候义无反顾往里冲。跌的时候痛不欲生在跌了70%以后割肉;

基本不看投资书籍,看的话,也从没看过金融史,概率论或者国外金融研究家、投资家自己写的书;

面对嘈杂的噪音,不能判断哪些声音才真的对自己有用,看到真正有用的东西完全意识不到。

那么,请赚了钱就走。不要在赌场长期呆着,否则,买单的一定是你。

废话说完,干货上场:

-----------------------------------------------

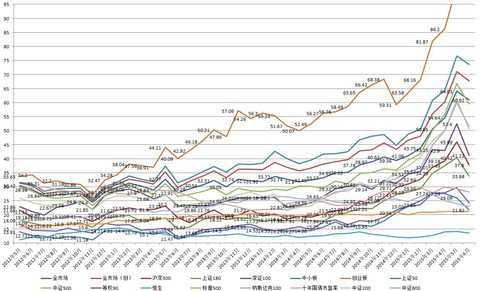

首先,全市场pe。依然高企,只比上个月低。中小股票依然下跌空间巨大:

各

指数近三年pe走势。与上图结论一样,中小股票只比上个月低,继续无视。非常有意思的是上证50和180。虽然价格比当时高,但估值已经跌到了去年12月

的水平。距离三年平均也只有30%多的溢价。考虑到近三年50低估,是不是可以说,50可以开始建仓了呢?呵呵,下个月ETF计划会有分晓。

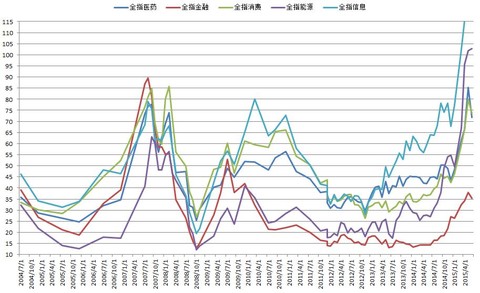

分行业看:

最

爱的医疗和消费行业终于从90倍以上的pe低下了高昂的头。但可惜,离历史平均还是有60%的溢价,坚决不出手。金融指数包括金融和地产,也比历史平均高

30%。重点来了:信息指数依然是135倍pe,比55的历史平均还是高147%!!大家知道这意味着这么吗?意味着我们手里重仓的TMT行业A、互联网

A、传媒业A的下折几乎是板上钉钉。准备好开启盛宴吧。

总结:

没什么特别要说的。大股票渐渐进入可以开*的区域,中小股票依然遥遥无期。

请把自己想象成一个拿着**的猎人,不要随便开*,只要你开*,必须一击必中。否则,别说打不到最最肥美的猎物,还有可能成为野兽的晚餐。

耐心是一种美德。

祝周末愉快。

國內首只ETF退市“塵埃落定”公募清盤趨於常態化

來源: http://www.yicai.com/news/2015/10/4697166.html國內首只ETF退市“塵埃落定”公募清盤趨於常態化

一財網 謝丹敏 2015-10-14 20:06:00

在接受《第一財經日報》記者采訪的多位基金業人士看來,基金清盤正變得日益正常,未來一段時間倘若市場環境不發生變化,清盤案例還會增多

國內首只交易型開放式指數證券投資基金(ETF)清盤事件塵埃落定。

長盛基金10月13日公告稱,長盛上證市值百強ETF(510700,下稱“上證市值百強ETF”)份額持有人大會已於2015年10月12日審議通過了《關於上證市值百強交易型開放式指數證券投資基金終止上市並終止基金合同有關事項的議案》。由此,國內第一例ETF退市落定,自2015年10月14日起,上證市值百強ETF進入基金財產清算期,不再接受投資者提出的申購、贖回申請。

這並非今年第一起公募基金清盤事件。據《第一財經日報》不完全統計,自8月份以來,這只國內第五只清盤的公募基金。在接受《第一財經日報》記者采訪的多位基金業人士看來,基金清盤正變得日益正常,未來一段時間倘若市場環境不發生變化,清盤案例還會增多。

為何要清盤?

上證市值百強ETF半年報顯示,截至6月30日,基金資產共計2041萬元,基金份額621.3677萬份,其中,第一大持倉機構中信證券持有299.4萬份,占比48.19%。

根據2004年頒布的《證券投資基金運作管理辦法》,當連續20個工作日,基金份額持有人數量不滿200人或者基金資產凈值低於5000萬元的,基金公司可申請召開持有人大會審議是否清盤。

“從行業巨頭匯添富主動申請迷你清盤後,業內對公募基金清盤的看法偏向正面。在市場化運作的前提下,剝離壞資產、無需顧及產品線豐富的虛名,這本身並不是壞事。”一家公募基金華東區渠道銷售經理對《第一財經日報》稱,對基金而言,這類迷你基金就是壞資產,繼續存續只會讓基金公司倒貼更多的錢進去,所以它們根本上不願意讓這塊業務持續虧損下去。

基金中報顯示,整個上半年,上證市值百強ETF帶給長盛基金的直接收入——管理費用僅為5.3552萬元,較去年同期的20萬元下降明顯。半年5萬多的收入,與基金經理動輒百萬年薪相差甚遠,也遠遠低於支付給研究員以及相關員工的薪酬部分,甚至連指定媒體上的信息披露費用都不夠。

另一方面,業績考核也是ETF清盤的一大重要考量因素。眾多周知,ETF這類指數基金的考核並非是絕對凈值增長率,而更看重與業績比較基準的跟蹤度。

上證市值百強ETF中報顯示,以追求日均跟蹤偏離度的絕對值超過0.2%,年跟蹤誤差不超過2%風險目標。而中報顯示,該基金上半年日均跟蹤偏離度絕對均值0.17%,符合目標要求,但年化跟蹤誤差達到2.3%明顯超標。對此,長盛基金稱,產生偏離的主要原因為成分股分紅,日常運作費用以及替代性策略產生的差異。

然而,對投資者而言迷你ETF因流動性限制,一定程度喪失了跟蹤指數的功能。10月14日,民營ETF在市場下跌中仍取得了2.3%的漲幅,遠遠超過深證民營ETF基準0.53%的波動;同日,金地ETF大跌2.9%,而它跟蹤的國投瑞銀滬深300金融地產ETF基準僅跌0.61%。

“對散戶而言,ETF是投資指數的最好工具,投資者看好指數買進ETF,希望分享指數上漲的收益。但迷你ETF因為交投清談,經常在二級市場與指數走勢發生較大偏離。”華南一家大型基金指數基金經理對《第一財經日報》稱。

該基金經理續稱,對專業投資者也一樣,它們中的很大一部分是套利交易投資者,沒有成交量就是最大的風險,即便折溢價率再高,但沒有成交,也沒辦法獲得套利收益。

公募基金清盤趨於常態

自公募基金行業推行註冊制之後,發行產品進程大幅加快,這也讓迷你基金的殼資源變得廉價。

雖然是國內首只清盤的ETF,但上證市值百強ETF已經是今年8月以來第5只清盤的公募基金。此前,國投瑞銀瑞易貨幣市場基金、泰達宏利全球新格局(QDII)、華寶興業成熟市場動量優選(QDII)、中原英石貨幣市場基金等4只基金等陸續發布了擬終止合同議案,先後進入清算進程。

同樣作為股票型基金,上證市值百強ETF的退市與市場行情戚戚相關。在6月15日市場大調整以來,股票型基金跌幅居前,一批市場投資者離場,使得成交量銳減,這也造成了持有人的不斷流失。這也堅定了基金公司“斷臂”的決定。

股票型基金如此,貨幣基金業亦如此。同樣,伴隨著貨幣收益率的不斷降低,今年以來多只貨幣基金在走清盤流程中,也提到了市場環境的考量因素。

今年9月,中原英石基金管理有限公司(下稱“中原英石”)擬對中原英石貨幣基金清盤,理由是根據市場環境變化,為更好地滿足投資者需求,保護基金份額持有人的利益,依據有關規定,提議終止《基金合同》。

中原英石貨幣中報中也提到了這一變化:“2015年下半年很大可能是經濟向下、通脹無憂,財政政策可能依然為穩增長托底,貨幣政策或將繼續降準降息。寬貨幣、寬信貸。利率債向下,信用債黑天鵝事件需要關註,回購利率也可能維持在相對低位。

華南一家大型貨幣基金的基金經理對《第一財經日報》稱,如果從收益率角度來看的話,貨幣基金的牛市確實已經過去。而此前,摩根士丹利華鑫貨幣、國投瑞銀貨幣基金在擬清盤理由中均提到了市場環境的變化。

上海一家本土券商金融工程研究稱,基金清盤在市場情況和基金產品自身經營雙重不利的情況,正變得日益常態化。

更多精彩內容

關註第一財經網微信號

便宜免扣稅 美日ETF比台股更夯 證所稅喊卡,大戶、散戶早變心

2015-11-30 TCW

吸金!占大盤成交值比重一年內增近八個百分點,震撼!陸股ETF大熱門,成交量大過鴻海、台積電、富邦金。

證所稅鬧劇落幕,台股市場因證所稅而來的質變,卻正在上演中,最關鍵的就是指數型基金(ETF)熱度升溫。

到底有多熱?據證交所統計,去年底集中市場掛牌的ETF只有二十五檔,當時在大盤成交值平均占比不到二%,但到了今年十一月二十日為止,掛牌檔數增加為三十四檔,在大盤成交值平均占比大增為九?六%,逼近一成。

新台幣交割,免操煩匯率

更震撼的數據是,最近台股每天交易最熱門不是龍頭股,也不是中小型飆股,而是陸股ETF、滬深2X與上証2X,最近一個月每日平均成交量約十萬張,比起鴻海、台積電、富邦金等三大台灣指標公司平均單日成交量加總的七萬七千張還多。

別以為這只是法人在玩,據元大投信統計,截至今年七月底,E T F自然人過去四年增加五成,同期E T F法人投資者則增加三三%;再以人氣指標融資餘額來看,最近半年每日融資張數變化前兩名,幾乎也是這兩檔陸股E T F包辦,表示大戶、中實戶、小戶通通都在玩。

這熱絡現象還在快速擴張中,因為除中國股市外,投資人現在就可以冒一到美國標普五百指數、日本東證指數、石油、黃金等相關E T F,歐股Stoxx50。指數預計年底上路。

投資E T F不須要開國外交易帳戶,不需透過昂貴的複委託,可以使用現有下單平台投資全球,且全用新台幣交割,不須擔心匯率、課稅等問題,還不用擔心海外公司是否會 有倒閉或停止交易,因為公司可能會下市,但E T F追蹤的指數不會下市。換言之,可用比共同基金、複委託更便宜的費用,更簡單的流程,就能投資全球主要市場。

為何E T F會在台灣股市快速竄起?

每個趨勢的發生都有其結構性因素,E T F熱潮肇始於台灣過去幾年資金外逃。據央行最新公布國際收支帳數據,今年第三季證券投資淨流出創新高,高達二百二十六億六千萬美元,而這些錢的流向,部分就是透過複委託方式去買美股,其中三、四成是流向E T F。

二0一二年因為證所稅導致台股量委靡不振、投資大戶出走,為了避免被邊緣化,台灣各家投信業者積極引水自救,而台灣證監機關和財稅單位,看到因台股成交量 下滑而使得證交稅短徵,也開始積極鼓勵引進海外E T F掛牌,使得類似槓桿型E T F、做空型E TF等產品,如雨後春筍般出現在台股市場上。

而且在證所稅最近還沒宣布廢除前,包括台股基金與ETF相關商品,都是財政部宣布免課徵證所稅的投資商品,更增添資金轉入的魅力。

台股E T F熱度拉高,特別以海外股市為追蹤標的的產品越熱絡,對台股體質將衍生出許多長期資金冰河移動現象,進而對台股投資人、上市櫃公司經營者及基金經理人都產生蝴蝶效應。小股本公司,更難籌資了首先是資金排擠效應。

一檔E T F市值規模可能只有幾百億,但每天成交金額比台積電還多,等於吸走其他非權值個股成交量,對於小股本公司的本益比、交易量都將檻成嚴重排擠。

法人為了績效不輸給ETF,也會把資金投入在E TF指數成分股中,使得新創公司或老牌公司,除非經營成績單極為亮麗,否則很難得到資金青睞,股價住進冷宮的日子可能會比冬天還長,後續要發股籌資或者跟銀行團質押融資,可能發生無人聞問的窘境。

再者,基金經理人的專業性也將受衝擊。由於E T F指數是用電腦計算去模擬指數,可能每三個月才做一次成分股調整,但股票型基金持股調整全看操盤經理人判斷,但如果買E T F績效好過股票型基金,經理人重要性也會受到質疑。

舉例來說,以台股E T F和台股一般股票型基金來比較,據FundDJ排名,截至十一月二十日的近三個月績效,E TF績效最好的是元大富櫃50ET F,如果放到一般股票型基金排名中,名次是第二,勝過其餘八十一檔由經理人操盤的基金,加上股票型基金收取的相關費用,通常比買E T F多出一倍以上,那麼投信業者要如何說服投資人,花比較多錢去買績效卻較差的產品呢?至於對投資人的最大風險,是E T F容易過熱,與投資個股大不同,須特別留意。

E T F是投資組合,雖然包含很多個股,讓投資人免除個別企業的風險,但當大盤面對不理性重跌時,E T F也會跟著下跌,不會存在庫藏股或公司大股東護盤等現象,更無法單純用財務數據評估價值。

此時,投資人唯一的因應之道,是變成定期定額或是拉長本身的投咨一期限,但這一門課對於向來講求短進短出的台灣投資人,恐怕是最難的一道考驗。

1分鐘搞懂台股E T F

費用比基金更低:含交易稅、管理費、手續費,平均0.6%左

右,一般股票基金(國內與國外)約1.5%

至2%寶賣方式同台股:與台股正常交易相同,不須另外開戶,同

樣T+2結算,每天盤中都可以查詢最新報價陸股ETF最夯:市值前五大分別為台灣50、上証2X(槓桿2

倍)、T50反1(反向1倍)、寶滬深、FB上証三大問題一把抓:1.如何查費率?到投信公會網站查詢(http://goo.g1/xcZhhv)2.如何查基本資料?到證交所網站選擇標的即可

(http://goo.gl/eMxlwD)3.有無配息?有,視個別ETF公開說明書介紹 整理:蕭勝鴻

撰文者蕭勝鴻

分級基金現80%贖回率 巨資悄然抄底藍籌ETF

來源: http://www.yicai.com/news/2016/01/4740497.html分級基金現80%贖回率 巨資悄然抄底藍籌ETF

一財網 謝丹敏 2016-01-18 18:28:00

截至目前,公募基金行業整體未現巨額贖回,就連分級基金整體也並現巨額贖回,場內交易部分也僅出現了約2.89%比例的凈贖回

2016開年以來,伴隨著A股市場新一輪斷崖式下跌,具有杠桿屬性的分級B基金已成為殺跌集中營,其中的部分領跌品種甚至觸發下折閾值,給投資者巨大虧損的同時也遭到巨額贖回。

不過,截至目前,公募基金行業整體未現巨額贖回,就連分級基金整體也並現巨額贖回,場內交易部分也僅出現了約2.89%比例的凈贖回。好消息是,公開數據顯示,抄底資金正悄然進場大幅買入ETF,使得近日上證50ETF、滬深300ETF、H股ETF等份額出現大幅擴張。

華南一名大型公募基金人士對《第一財經日報》稱,經過三輪斷崖式下跌,深套的投資者贖回力度不大,個別品種出現了凈申購。“一些專業投資者正通過場內基金在快速介入,市場離見底應該不遠了。”

下折分級遭巨額贖回

每一輪斷崖式下跌,均會引起分級基金下折進而擴大虧損,這次也不例外。

東方財富Choice統計顯示,今年以來,已有華安創業板分級(160420)、鵬華證券分級(160633)、申萬菱信電子分級(163116)、東吳可轉債分級(165809)、鵬華創業板分級(160167)五只分級基金的B份額凈值先後跌破下折閾值,進行了向下折算。

弱市遇下折,分級B持有人將額外承受幾十個點的虧損。眼瞅著這樣的慘劇即將發生,絕大多數人選擇撤離,這也造成了下折分級基金的規模劇降。Wind資訊統計顯示,華安創業板分級、鵬華證券分級、申萬菱信電子分級、東吳可轉債分級、鵬華創業板分級場內份額自2016年來,贖回比例份額達到73.85%、79%、66.3%、65.6%、64%。

上海一家大型公募基金指數部負責人對《第一財經日報》稱,市場暴跌時B基金輕易奔跌停,投資者要在臨近和觸發下折關頭在二級市場割肉出逃並不現實,他們更多通過在二級市場買入同等份額分級A,進行合並後贖回母基金轉而退出,這造成了分級基金場內規模的大幅萎縮。

除了上述5只下折分級基金外,另有12只分級基金今年以來場內份額的贖回占比也達到了10%。

不過,分級基金整體贖回規模有限。據Wind資訊統計,截至1月15日,314只分級(A、B、上市母基金分開統計)場內份額為1199.7973億份,較2015年末的1235.4823億份的規模,凈贖回比例為2.89%。若剔除已經和瀕臨下折閾值的基金部分,分級基金整體上贖回和申購規模極為接近。

上述上海大型公募基金指數部負責人稱,分級基金的贖回情況尚處於可控階段,但不可忽視的風險是,弱市行情延續,分級基金下折事件大面積發生,投資者仍會大幅贖回。

“相比上述幾只基金中,另一只分級基金——富國軍工分級一旦下折,殺傷力將是驚人的。1月15日軍工B凈值報0.3740元,離0.25元的下折閾值也並非有多遙遠。”上述大型公募基金指數部負責人進一步稱。

據基金三季報,富國軍工分級是當前規模最大的一只分級基金,母基金、軍工A、軍工B份額分別為202.91億份、75.13億份、75.13億份;截至去年9月末該基金總資產達到了265.14億元。

一旦軍工B(150182)凈值即將或者觸發下折閾值時,軍工B大規模的贖回現象就將發生。由於A、B是等比例配對的且軍工A當前凈值遠大於軍工B,軍工A持有人在下折後除了得到少量分級A外,還會得到大量的母基金份額。而他們對母基金份額贖回將對板塊造成的巨大沖擊。

基金整體未現贖回潮

與分級基金出現一定贖回情況相比,一般意義上的開放式基金也零星出現了一些大額贖回的癥狀,但整體並有明顯變化。

1月8日,A股市場大幅反彈,上證綜指當日漲幅達到1.97%,收報3186.41點,與之形成鮮明對比的是一些基金的凈值不漲反跌,甚至跌幅超過10%。

Wind資訊統計顯示,1月8日銀華互聯網主題、銀華回報、華商樂享互聯網、鵬華逆向投資基金凈值跌幅分別達到14.37%、13.35%、12.7%、11.39%。另有廣發安富回報A/C、華商智能生活、中歐精選A/E、東方紅睿元三年定期、新華基金價值、東海藍海財富等多只基金凈值跌幅超過7%。

上海一家大型公募基金內部人士對《第一財經日報》記者稱,按常理來說,這些基金多為偏股型基金,大盤大幅反彈、凈值反而出現暴跌,極有可能是前一交易日出現了巨額贖回,部分贖回資產在8日集中出賬所致。

盡管如此,公募基金整體上並未出現的大幅贖回。上述華南大型公募基金人士認為,市場已經到了第三輪斷崖式下跌,很大一部分投資者都套牢了,甚至是深套,從歷史經驗來看,越是深套基民越不會贖回,反而是凈值回升到成本線以上時他們才會做出贖回。

“我們公司1月以來基金資產是下降的,但份額應該是小幅上升。”上海一家外資背景的公募TA業務的負責人對本報稱,大跌之後,理性的投資者選擇的申購而不是贖回,為的是攤薄成本。

公開數據亦可看出,公募基金出現了一定的凈申購現象。以分級基金為例,今年以來有136只分級基金場內份額出現了凈申購,表現最為突出的鵬華新絲路A、B份額均從47.45萬份上升至158.58萬份,漲幅達到234%,巨無霸富國軍工A、B份額均由82.2億增長到了89.8億份。

從ETF市場的情況來看,它們更是在整體上實現了凈申購。據東方財富Choice資訊統計,截至1月18日收盤,有統計的111只股票型ETF場內流通份額為682.145億份較去年年末644.38億份的份額擴張了5.86%。

最具代表性的易方達H股ETF、華泰柏瑞滬深300ETF、華夏上證50ETF三只巨無霸基金,它們的份額均出現了大幅增長,易方達H股ETF份額由51.47億迅速增長至63.29億份、華泰柏瑞滬深300ETF份額由57.75億份增長到了68.09億份、華夏上證50ETF份額由124.65億份快速增長到了131.88億份。

“今天大盤最低跌到了2844.70,這應該是或者接近底部了。”北京一家中型基金投資總監對《第一財經日報》稱,現在基金發行跌到了谷底,大基金公司發的偏股型基金在全國範圍內一天的自然銷售量僅有幾十萬份,很多基金發行出現了延期情況,這應該是一個反向指標。而ETF份額出現明顯擴張,則說明抄底資金在進場,這同樣也是市場見底的一個信號。

更多精彩內容

請關註第一財經網、第一財經日報微信號

央行或增黃金儲備 黃金ETF價格波動幾時休?

來源: http://www.yicai.com/news/2016/04/4769542.html央行或增黃金儲備 黃金ETF價格波動幾時休?

一財網 李德尚玉 實習生祝輝煌 2016-04-01 10:54:00

中國央行重新公布黃金儲備以來,兩市劇烈動蕩及避險情緒的增加使得黃金投資再度引人註目。

數據顯示截止2015年6月,中國持有的黃金儲備由此前的3389萬盎司(1054.1噸)升至5331萬盎司(1658.1噸),增加了604噸。這是中國央行自2009年4月以來首次公布黃金儲備。

為什麽黃金儲備依然如此重要? 時隔6年,央行為什麽要在近期公布黃金儲備?有媒體報道稱,我國黃金儲備不足,成為人民幣國際化的重要短板。事實果真如此嗎?

“黃金儲備也是國家支付能力的體現。”近日,針對我國黃金儲備情況、黃金價格影響因素及黃金ETF投資的相關內容,世界黃金協會中國區董事總經理王立新接受了《第一財經日報》的專訪。他表示,“隨著中國逐步進入IMF的體系,國際上對於數據透明化程度的要求是越來越高的。我們相信央行是按照這種要求,配合人民幣國際化的步伐,逐步增加相應數據的透明度。”

央行未來或將增加黃金儲備

第一財經日報:時隔6年,中國央行公布了我國黃金儲備,自2009年4月以來首次公布黃金儲備。您認為這出於什麽考慮?

王立新:隨著中國逐步進入IMF的體系,國際上對於數據透明化程度的要求是越來越高的。我們相信央行是按照這種要求,配合人民幣國際化的步伐,逐步增加相應數據的透明度。所以我國從去年7月開始公布黃金儲備的數據,同時說明之前幾年總體上有個大的增長,主要增長了600噸。隨後每個月都公布一次,黃金儲備從趨勢上看都有增加。

日報:貨幣當局持有的作為金融資產的貨幣性黃金。在國際金本位制和布雷頓森林體系時期,黃金一直是重要的國際儲備資產。數據顯示,黃金儲備僅占央行整體儲備的1.9%,請問這個比例是否偏低?中國理想的黃金儲備是應該在什麽水平,占央行整體儲備比重應該達到多少?

王立新:各個國家的儲備政策不完全一樣,儲備的用途也不盡相同。從全球範圍來看,並沒有統一標準認為央行的黃金儲備需要達到的比例。

從側面參考,傳統國家比如美國、德國,可能高達50%以上,甚至到80%,當然他們這麽高是有他們的歷史原因。如果拿新的歐洲央行來看,他是2000年成立的。歐洲央行設定了一個黃金占到歐洲央行儲備的比例是15%。

並不是教條的要達到某種比例,對於中國的比例是不是偏低這個問題,我們認為也是要看需求大小。我們預計人民銀行未來還是有增加黃金儲備的。但是具體是不是增持,要看央行的政策。

我認為央行增加黃金儲備主要有兩方面原因。第一個原因是經過金融危機,中央銀行家外匯儲備的管理思路從增值轉變為了保值。因為他們發現在全球出現整體動蕩的時候,黃金的作用是非常獨特的。而在這之前很多央行在管理外匯儲備的時候,讓外匯儲備增值的想法更大,所以他們當時更多的會投資美元國債等其他產品。

第二個原因是一些新興經濟體隨著經濟的發展,外匯儲備逐步增加。這個時候他需要增加儲備的種類,分散風險。都壓在美元上,那很危險。而要分散投資種類,國際上能供央行選擇的不多,除了五大貨幣,這個時候就會選擇黃金。

為什麽黃金儲備依然重要

日報:從國際上看,其他國家比如美國德國歐洲央行都會設定一個比例。那麽在金本位已經過去的時代背景下,為什麽黃金儲備依然如此重要?

王立新:首先要明確的是,官方儲備除了外貿支付這個最大的功能之外,另外一個關鍵因素是安全性。即除了支付手段之外,央行需要尋找一個資產是比較獨立的,安全的,而且國際上認可度較高的資產來持有。

這種資產從全球範圍來看可能就只有五大貨幣。那麽除了五大貨幣之外,央行仍然要尋找一個相對不受一般經濟波動,甚至是和各個國家政權更替沒有什麽關系的,相對獨立的安全資產。這就是黃金。

要強調的一點是,雖然黃金是以美元標價的,但是黃金的相對變化並不是和某一個貨幣的變化相掛鉤。黃金是一個獨立的概念,他的價值是獨立計算出來的。所以用黃金作為儲備就意味著央行擁有了一個獨立的資產來做為風險的對沖。當然了,黃金儲備也是國家支付能力的體現。

日報:1月份,從市場表現來看,美聯儲的貨幣政策對於黃金走勢影響較大,這里有什麽內在的邏輯?

王立新:首先,我們認為不是美聯儲加息的因素直接導致了黃金價格的變動,但加息政策的預期肯定是對金價有一定影響的。這里的邏輯是因為美國加息不加息反應的是美聯儲對美國經濟走勢和美元政策的看法,因為加息意味著美國經濟可能走強,相應的有一部分通脹的壓力,所以他需要控制資本的成本。而如果美國經濟走的好,那麽投資到美國市場掙錢的機會就大,相對來看黃金市場吸引力就下降了,所以金價就相對來說會走軟。所以如果沒有其他因素的制約,我們一般來認為黃金的價格和美元的強弱是呈現一個弱的負相關性。當然在一些特殊的情況下,也會出現同時漲、同時跌的情況,這個不能一概而論。

黃金供應量萎縮背後的原因

日報:我們了解到黃金供應方面近兩年有下降的趨勢,這背後的原因是什麽?它是否會對金價產生影響呢?

王立新:黃金供應量萎縮背後的原因主要是由於之前金價的低迷,使得很多高成本的礦已經停止開采。因為前兩年金價下跌之後,黃金公司會縮小勘探的投入。這種情況的直接影響就是未來能夠產金的資源會減少。

一般投入一個金礦,從勘探出來到挖需要五到八年時間,所以這種影響是持久的。而且黃金礦的出產量也是逐步上升的,這個和我們理解的生產線還是有區別的,所以金礦減產的影響會在時間上表現出滯後性。當然如果今年或者明年又上升了那可能勘探費用也會上升,這也是有可能的。

日報:目前很多投資者都在關註黃金價格的變動,您能否從供需層面和全球經濟環境來談一下黃金價格的影響因素?

王立新:從供給角度,就是由於前期金價的低迷使得未來,至少是近幾年,黃金出產量會減少。從需求角度看,全球經濟形勢、經濟的不確定性以及中東、南海、半島局勢等等地緣政治因素都會影響黃金短期的價格。

日報:第四季度國內零售業還是相對健康,面對不斷下滑的經濟態勢,金飾需求仍舊有所回彈,那麽對於今年,您怎麽看待今年的黃金市場? 銷售量是否會有進一步增長?

王立新:經過十幾年的發展,我國現在的首飾銷售量是全球第一。中國本國產量只有400噸,但是我們消費1000噸,所以很大一部分是從國外進口的黃金產品。但是即使是這樣,中國也是全世界產量最大的產金國。全球一年的產金量3500多噸,中國占到全球產量的10%,而且中國已經持續7年產金量全球第一了。從整體、宏觀的角度看,近期以來,由於我國經濟形勢增長幅度的下滑,金飾銷售受到一定壓力。主要是消費者未來收入預期下降的話,他消費的能力會下降。

黃金ETF高峰漲幅為何

日報:我們註意到一月份由於金融市場動蕩,黃金交易所交易基金(Exchange Traded Funds,簡稱“ETF”)發展出現了一個高峰,能不能介紹一下目前國內ETF的發展情況以及發展前景?

王立新:一月份各個機構的數據都出現了大幅度的上升。國內的黃金ETF漲了大概10噸左右,全球世界黃金協會的SPDR漲了68.7噸,漲幅非常巨大。中國ETF漲這麽大,我們都感到很吃驚。這也說明國內投資者也看到了機會。

這其中的原因主要有兩個,一是去年價格有點低,二是國際上的動蕩情況使得他們把資金轉移到ETF這里來了。對於發展前景,我們認為影響ETF的主要有兩方面原因:一個是金價表現,一個是當地的經濟形勢。如果未來中國股市一片飄紅,那對於ETF就是負面的影響,大家資金就不會流向ETF。那要是資本市場波動很大,金融市場不太好,那麽ETF就會發展的比較好。不能說完全替代,但是一個競爭關系。

更多精彩內容

請關註第一財經網、第一財經日報微信號

港交所:明起引入收市競價交易 AH股及ETF股將適用

港交所自2016年7月25日起引入收市競價交易時段。

什麽是收市競價交易時段?

收市競價交易時段是國際證券市場上通用的一種容許交易以收市價執行的交易機制。在收市競價交易時段內,市場參與者可輸入買賣盤,配對到最多成交量的價格將會成為收市價,買賣盤亦將按此收市價執行。

交易時間有何變動?

證券市場的正常交易日的收市時間,將由下午4時正改為下午4時8分至4時10分之間隨時隨機收市,半日市的收市時間則由中午12時正改為中午12時8分至12時10分之間隨時隨機收市。

衍生產品市場的正常交易日(最後交易日除外),股票指數期貨及期權、貨幣期貨和商品期貨的正常交易時段,收市時間將由下午4時15分改為下午4時30 分,半日市的收市時間則由中午12時正改為中午12時30分。收市後期貨交易時段的開市時間將由下午5時正改為下午5時15分。

此外,最後交易日的交易時間、最後結算價的計算方法以及臺風安排也相應調整。

收市競價交易機制將分階段推進

收市競價交易時段將分兩個階段推出,第二階段所涵蓋的證券範圍將進一步擴大。在第一階段,收市競價將涵蓋所有恒生綜合大型股及中型股指數的成份股、 有相應 A股在中國內地交易所上市的H股及所有交易所買賣基金。第一階段推出後將作檢討,視乎結果再推出第二階段,暫定將涵蓋所有股本證券及基金。

美股瘋漲後的焦慮:資金湧入“低波動性股票ETF”

近兩周來,美股連續創下歷史新高,英國脫歐的沖擊以及年初“恐慌性拋售”的陰霾似乎煙消雲散。然而,當前市場出現了一個奇怪的現象——風險情緒回升的同時,避險情緒也在回升,風險資產和避險資產呈現出“各占半邊天”的格局。

最能反映這一情緒的無疑就是美國的“低波動性股票型ETF”(Low-minimum-volatility ETF,下文簡稱“低波動ETF”)。近期,天量資金湧入了低波動ETF,該類指數基金能夠減小市場波動的影響,其獲得追捧的背後也顯示了一種市場的焦慮情緒,畢竟美股已經連續漲了7年,且近期波動性持續放大。

“股市總會被高估,估值方法是長期買賣股票用的方法;短期來看,是投資者的風險偏好,具有流動性可交易的低波動性ETF可以彌補市場上的‘噪聲損失’。”今年正值赴美上市一周年的鉅派投資集團研究員畢良寰對第一財經記者表示,與其在慌亂中賣掉金融資產,不如將其波動性減小,這可以保持投資者的信心。

(圖說:標普500指數今年以來的走勢圖)

低波動性ETF受追捧

相比於市場整體的波動性,這類“低波動性ETF”在市場劇烈震蕩時波幅更小,即市場強勢上行時,該EFT漲勢較小,但恐慌性拋售時,亦不會出現暴跌。

根據晨星公司研究顯示,截至6月30日,投資者總計已經從整體股市撤出了520億美元資金,但前五大低波動ETF卻獲得125億美元資金凈流入。

“這類ETF能夠讓我晚上睡個安穩覺了,”埃森哲首席分析官Narendra Mulani表示。他今年增持了低波動ETF。

“現在市場對有效率管理波幅的需求在增加。MSCI已經發行多只低波動ETF,包括多個地區,如美國、歐洲、全球等。” 全球最大資管公司之一的美盛集團業務拓展董事曾邵科對第一財經記者指出。他表示,美盛在去年12月也已推出了“LEGG MASON LOW VOLATILITY HIGH DIVIDEND ETF”(美盛低波動性高分紅ETF指數基金)。

(圖說:2008年之後,ETF發行量暴增,今年以來資本市場上出現越來越多的ETF基金和共同基金)

近受最受追捧的兩只基金也是今年來的大贏家。投資者在2016年上半年總計對iShares 低波動ETF投入了62億美元。其中包括了一系列較為穩健的股票,例如通用磨坊公司(生產Cheerios麥片、哈根達斯等主要品牌的食品),強生,美國電話電報公司(AT&T)等;同時,PowerShares 標普500高分紅低波動組合ETF獲得了14億美元的資金凈流入,旗下基金專註挑選一些高分紅股票,例如鐵山公司(Iron Mountain )等金融服務業企業,以及公用事業公司,如光譜能源(Spectra Energy)。

FactSet數據顯示,今年以來,iShares ETF累計上漲13%,但PowerShares的上述低波動ETF漲幅已達19%。有分析指數,基金的喜人表現主要歸功於今年1月和2月的穩健走勢。當時標普500指數暴跌10%,該基金跌幅僅5%。英國脫歐後,該基金甚至錄得2.2%的漲幅。

“在ETF基金中,低波動ETF基金能夠將波動性降低的幅度,取決於替代品戰略和現有的投資組合之間的相關性,相關性越小,則波動性降低程度越多。與同樣的投資組合,盡管這會讓預期收益降低。”畢良寰稱。

美股或呈慢牛格局

其實,今年以來市場的劇烈波動令投資者感到不安,盡管當前市場暫時平靜。

四周前,由於英國脫歐的沖擊,全球市場的波動性之大堪比2008年金融危機。當天,全球25個最大的標準指數都同步下挫,美國出現了“黑色星期五”,次周周一的情況仍舊差強人意。眼下,美股卻創下了歷史新高,在短短10個交易日內,標普500指數從對50日平均線3.2個標準差的偏離變成了2.5個,有“恐慌性指數”之稱的VIX指數從6月24日的25降至12。

截至上周五美股收盤,道瓊工業指數收漲0.29%,至18,570.85點;標準普爾500指數收漲0.46%,至2,175.03點;納斯達克指數收漲0.52%,至5,100.16點。標普500指數今年迄今累積上漲逾6%,不過近期低波動ETF的表現仍好於標普500指數。

近期,美國企業財報超出預期,這也直接激發了美股漲勢。本周開始進入季報高峰期,投資者也在關註北京時間本周四淩晨兩點的美聯儲利率決議,尋找其何時可能進行下次加息的線索。

展望未來,“美國股市長期來看,可謂是一個慢牛,”畢良寰告訴記,“短期來說,美國的金融市場可以獲利,但這個甜頭並沒有讓投資者為了穩定的長期收益,而放棄因波動性減少的風險性補償。保持流動性是下一步投資的首要考量。”

不論未來美股走勢如何,眼下這類低波動ETF的成功也說明了一個簡單道理——投資人有時會為股票支付過高的溢價,反而忽略了一些穩健但漲幅稍小的股票,但這些股票往往在長期會有更好的表現,因為其可以將損失降到最低,尤其是當市場大幅下挫之時。同時,這也揭示了一個不變的投資邏輯——犧牲一些短期漲幅,就能追求長遠的安定。

“最強國家隊”日銀加倉ETF:日股卻跳水了

去年中國股市巨震之際,各界都對證金概念股、匯金概念股深表詫異。然而,就全球來看,日本央行才是“最強國家隊”。

7月29日,日本央行按兵不動——宣布維持利率、QQE(量化和質化寬松)規模不變,這令市場大失所望。不過,日本央行宣布將擴大ETF購買規模至6萬億日元。這是一個看似令人振奮,但卻又危險的信號。

消息公布後,日股跌幅再次擴大,日元再次上漲,這一市場走勢顯然與央行的初衷相悖,日本央行的窘境再度凸顯。截至北京時間12:40記者發稿前,日經225指數跌幅約1.3%,報16262點。

招商證券(香港)宏觀經濟研究部副總裁宋林對第一財經記者表示,在“安倍經濟學”框架的主導下,日本經濟和金融體系的扭曲程度繼續加劇。“龐大的量化寬松規模已經使得日本央行目前持有約1/3的日本國債,在ETF市場上占據半壁江山,並已經成為日經225指數中的200多家公司的前10大股東。資產價格也由於央行的購買行為被顯著拉升。”

在此前的寬松計劃下,日本央行每年將購買3萬億日元的ETF(可見如今已經翻倍)。據悉,雖然日本央行並沒有揭露其換算之後等同於多少的單一企業持股,但透過央行過去的購買紀錄以及企業和ETF 的報表推算,估計日本央行至少在超過200家日經225企業是前10大股東,其中,料持有迅銷9%的股權、龜甲萬5%的股權,在樂器制造商山葉及建築公司大和建設都是第3大股東。現在日本央行對日本藍籌股的持股,已經超越2大基金貝萊德及先鋒集團。

其實,日本央行對股市的強力支持也無可厚非。貝塔基金創始人、原某海外宏觀對沖基金投研總監郭濤此前對第一財經記者表示,日本政府的政策目標在海外投資圈有一個稱號,叫做“頂住股市”。日本央行希望將QQE的財富效應發揮到極致,這也將對刺激消費、提振通脹有一定作用。

QQE的具體政策主要分為四大點:第一,擴大基礎貨幣規模。通過調節無抵押隔夜拆借利率來影響基礎貨幣;第二,擴大國債購買規模、擴展國債剩余期限,鼓勵收益率曲線中利率的進一步下降;第三,擴大ETF和J-REIT的購買規模,以降低資產價格的風險溢價;第四,持續推行QQE,以實現2%的物價穩定目標。最為主要的是,央行希望通過改變實質性預期,從而實現物價上漲2%的目標。

盡管如此,日本經濟至今毫無起色,通脹更是在早前一度滑入零區間。日本央行在債市的過度幹預已為人詬病,負利率政策甚至導致日元不貶反升、銀行利潤承壓,如今再通過加碼ETF來托舉股市,這可能進一步扭曲上市企業的合理估值。

NLI Research Institute 首席股票分析師 Shingo Ide 表示,“希望股價上升的人自然對日本央行持續買進的行為拍手叫好,但這很明顯地將會扭曲股票市場。”更有投資人士表示,日本央行的持股量驚人,儼然成為一只對沖基金。

此外,KVB昆侖國際外匯分析師陳家俊對第一財經記者表示,日本首相安倍晉三曾披露了一個規模28萬億日元(2650美元)的財政刺激方案,該計劃將於下周由內閣批複。此舉給日本央行施加了要求其幫助重振經濟和通脹的壓力。

此次,日本央行也並沒有提及任何關於“直升機撒錢”的事宜。“直升機撒錢”與普通意義上的QE不同,簡言之,即財政部新發行的國債,由央行直接買走。其實,日本央行行長黑田東彥近期也表示這一做法不合法。

盡管由於年初的全球市場動蕩,日元的避險地位凸顯,但是當前眾多經濟學家對於日本的前景表示悲觀。“雖然最近一段時期,日本一直是國際資金的避風港,但是在我們看來,日本並不安全。安倍經濟學的政策加劇了日本主要金融市場的扭曲程度,政府債務堆積如山並仍在持續增長,人口因素繼續惡化,並且沒有可以預見的政策方案來解決這些問題。因此,日本可能早已不再是躲避金融風暴的安全港。”宋林對記者表示。

除了加碼ETF,日本央行此次也並未采取其他市場期待的舉措。無獨有偶,在英國脫歐後,在其長期影響還未明了之前,各大央行紛紛選擇觀望——英國央行、歐洲央行、美聯儲在7月均未調整基準利率,維持原有貨幣政策不變。

面對全球的“流動性陷阱”和長期增速低迷,G20成員國也已經達成共識——貨幣政策已經過度承壓(over-burdened),要要用盡一切工具,結合貨幣、財政和結構性改革政策,以實現強勁、可持續、平衡和包容性增長的目標。

Next Page