- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

碳交易關你事 (25 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自信報)

本報「經濟觀點」欄主唐方方連續兩個星期一就溫室氣體排放權(碳交易)市場作了深入淺出的介紹和分析。看樣子,作者意猶未盡,下周仍會就相關議題加以發揮。

唐先生文章給老畢最大的啟發,在於他指出中國有別於另一發展中大國巴西,人家懂得充分利用《京都議定書》衍生出來的「潔淨發展機制」(Clean Development Mechanism,CDM),開拓諸如甘蔗渣發電、燃料轉換等有助能源結構多元化、保障國家能源安全的項目,而中國則百餘個CDM項目中無一引入先進技術,僅以低廉價格把「核證減排量」(CERs)賣給外國。這會否令你想起中國以廉價消費品換取外滙、產業檔次停滯不前?要化被動為主動,中國看來要像巴西一樣,深謀遠慮。

全球碳交易市場潛在規模有多大?根據顧問公司 Point Carbon的估算,以倫敦為中心的碳排放權交易額,今年上半年約380億歐羅,較去年全年高出差不多一倍。Point Carbon估計,到2020年,這個市場的規模將增至3萬億歐羅,而倫敦所有大投資銀行屆時都會設有專門負責碳交易的部門。

為了鼓勵先進國家降低二氧化碳排放量,聯合國透過CDM建立核證減排(CERs),通過批出CDM項目,鼓勵發達國資助發展中國家推動潔淨能源計劃。

不過,審批過程不乏爭議,因為一些損害環境的工程也向聯合國尋求CDM地位,例如印度財團Tata的燃煤發電廠項目。儘管這個發電廠排放的二氧化碳每年多達二千六百七十萬噸,但Tata聲稱,新廠的排放量比使用舊技術的發電廠低二百八十萬噸;換言之,Tata每年可以向發達國出售二百八十萬個CER(一個CER相當於一噸二氧化碳排放量)。以每噸23歐羅的價格計算,Tata每年從售賣CERs可獲6440萬歐羅。這豈非等同於聯合國變相資助排放二氧化碳項目嗎?

聯合國已經注意到這個問題,並考慮減少CDM批核數目,意味市場上的CERs將減少。在供不應求下,排放權價格易升難跌。

Point Carbon預期,隨着油價高企和CERs供應減少,排放權平均價格將在2012年前升至32歐羅水平。

風險當然有。例如全球經濟衰退導致工業活動大減,CERs需求相應下跌,價格便會下滑。不過,參考2001至05年全球二氧化碳排放量每年上升3.2%,遠高於1990至99年的0.8%,發生上述情況的可能性顯然不大。

減排是各國政府共同關注的大事,但作為小投資者,又有沒有渠道參與碳交易市場?答案是肯定的。最簡單直接的途徑,是透過交易所買賣投資工具進入這個市場。上月,英國投資銀行巴克萊新推出了一種交易所買賣票據(ETN),以iPath Global Carbon ETN(代號GRN)之名,在紐約證交所掛牌。

GRN追蹤巴克萊環球碳指數(BCGCI),後者則跟隨與CDM和「歐盟排放交易計劃」相關的碳排放權價格上落。

BCGCI表現如何?截至今年4月底,該指數錄得28.93%升幅,輕易跑贏環球股市。不過,要注意的是,與交易所買賣基金(ETF)不同,ETN有年期限制,愈接近到期日,價格下跌風險便愈高。然而,GRN要到2038年才到期,距今整整三十年。屈指一算,老畢屆時已七十有三了,你呢?

PermaLink: https://articles.zkiz.com/?id=176467

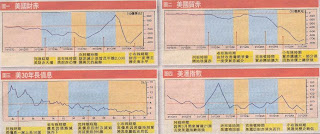

股市快 還是領先指標快? (25 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報)

領先指標一般會統計那些最快、最新,甚至能預告未來情況的經濟數據,能走在經濟之先,曾幾次預示經濟衰退。

由於股市一般走先於經濟,故領先指標的「領先」情況比較不顯著,但當領先指標見頂回落時,股市通常也會同步跟隨。

「能知三日事,富貴千萬年」,股市水晶球,相信任何投資者都想擁有,領先指標走在經濟之先,對股市有相當重要的啓示性,可讓投資者早一步洞察先機。

領先指標為經濟水晶球

投資者的投資策略很大程度上取決於整體的經濟情況,而衡量經濟情況的指標很多種,例如GDP、CPI等。但當中不少數據都相當滯後,投資者若然在分析數據後才訂出投資策略,恐怕會慢人一步。因此,領先指標對於投資者來說非常重要。

領先指標的計算方法其實並不神奇,指標會篩選出那些最快、最新、甚至能啓示未來情況的經濟數據,然後按不同比重計算一整體數據,作為領先指標,例如美國的領先指標便包括了十項重要數據之多。參考歷史,美國領先指標能走在經濟之先,可反映未來3到6個月的經濟情況,在以往幾次發生經濟衰退之前,領先指標已能早一步發出警告。

和另一項重要數據-GDP比較,美國經濟在去年開始已出現問題,但GDP顯示的情況只是美國經濟增長出現緩和,但從領先指標數字可見,其指標早在06初見頂回落,雖則後來有回升,卻未能升破上次高位,並在07年6月再次見頂回落,可預示到美國的經濟的確出現問題。

不過,領先指標也曾出現誤鳴,在1959至2001年期間,領先指標曾7次預告了衰退來臨,但也曾有5次預警後,卻沒有出現衰退。

領先指標對股市啟示性大

有了領先指標這一水晶球,是否代表在投資股票市場就可無往而不利?答案當然不是。最主要原因是股市對經濟數據的反應極快,一般來說也是走在經濟之先,因此,領先指標的「領先」情況未及和其他經濟數據比較時顯著。不過其參考性仍相當大,以近年兩次美國股災作為例子,00年初領先指標開始見底回落,美股也同時差不多時期見頂,雖然後來美股有所反彈,但領先指標連續下降,最後美股也出現大幅下跌,到02年中期才見底,相反,美國領先指標卻在02年頭已率先見底回升。

另外,以最近一次美國經濟危機作例子(見下圖),美國領先指標06年中初見頂後,升勢未能持續,即使在07年6月有所反彈,卻是另一次見頂回落,同時間,美股在07年6月左右同時見頂,股市輾轉下跌至今。

中國領先指標:先行指數

要預期中國中期內的經濟變化,可參考先行指數。先行指數能預示平均6.5個月後內地的經濟狀況。該指數乃參考8項因素擬定,包括固定資產投資新開工項目、貨幣供應M2、房地產開發領先指數、國債利率差、工業產品產銷率、消費者預期指數、物流指數以及恒生中國內地流通指數。這8項因素反映了內地的貨幣流通、工業生產、消費投資市場等方面的狀況,至於季節性影響則已在指數上反映。

1996年為先行指數的基數年,該年的先行指數是100。最新公布的2008年5月份先行指數是102.35,數字預計在2008年11月左右,內地的經濟走勢將略勝1996年的經濟狀況。近年先行指數一直在 100點至105點間徘徊,並出現緩慢上升的趨勢。與內地其他指數相比,先行指數可提早6至7個月顯示經濟高峰期的來臨。除先行指數外,內地亦有另一個預測未來經濟走勢的指數,名為預警指數,但先行指數比預警指數更早反映未來的經濟動向。

美國領先指標內容

1. 每周平均工時:每周平均工時較就業率更快反映經濟情況。

2. 每周平均首次申請失業救濟金人數:數字增加反映就業情況惡化。

3. 製造業消費品及原材料新定單

4. 製造業非國防資本財新定單

5. 建築許可:反映建造業景氣情況,房屋市場影響力大,其景氣情況一般會領先其他經濟生產活動。

6. 500大普通股股價:反映投資者的心態及利率走勢,亦被視作未來經濟狀況的指標。

7. 消費者預期:數據反映消費者對未來經濟狀況的態度。

8. M2貨幣供應:貨幣供應的增長速度若未能配合通脹速度,可造成銀行實質借款能力下降。

9. 息差:當短期利率(聯邦基金利率)低於長期利率(十年國債利率),反映經濟不濟。

10. 賣家表現:此數據調查工廠從原材料供應商收取原料供應的速度,速度愈慢通常顯示原材料供應短缺,能領先經濟情況。

PermaLink: https://articles.zkiz.com/?id=176468

香港銀行持有次按資產及其撥備 (19 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報)

PermaLink: https://articles.zkiz.com/?id=176469

華爾街復甦恐需數年 市場低估信貸危機破壞力 (19 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報)

每次有金融機構出事,總有人說見到隧道盡頭的光,但熟悉金融業內部運作的知名作家兼專家帕特奈(Frank Partnoy)一語道破,指市場低估上年次按風暴及信貸緊縮危機破壞力,華爾街要從當中復甦過來,恐怕要好幾年時間。

銀行業績期 料難有大驚喜

美國金融業投資按揭相關資產損失已屆4,000億美元(約3.12萬億港元),而且繼續上升。帕特奈指金融機構的帳面值基本上是沒有意義的,一切都要「靠估」。

美國《商業周刊》分析指出,普遍相信最壞情況會在7月見底的銀行家、交易員及投資者,直至最近才猛然醒覺,上年次按風暴引發信貸緊縮危機的後遺症影響廣泛,拖累金融業復甦,連銀行、其他企業及普羅大眾都跟着受罪。

即使16日美股道指受油價回落及富國銀行(Wells Fargo)業績優於預期兼增派股息刺激,重上11000點水平,但CNNMoney.com引述分析師指出,富國可能是少見例外情況,不能將之視為金融股見底指標。

續有銀行及金融機構於未來數日公布季度業績,但市場預期它們都不會帶來甚麼重大驚喜。樓市及按揭市場持續不景,拖欠信用卡及汽車借貸還款繼續惡化,金融機構不論大小,只要有沾手相關產品都不能倖免。

經濟學教授 銀行倒閉續有

《商業周刊》引述康奈爾大學(Cornell College)經濟學教授Todd A. Knoop等名師預言,金融界復甦前,必先經過痛苦而漫長的療傷期,可能續有銀行倒閉。最後仍然「生還」的銀行會愈來愈少,規模愈見「縮水」。曾經吒咤風雲的對冲基金及私募基金公司能夠取得借貸減少,華爾街的權力平衡將被改寫。

為何業界遲遲未見復甦迹象?歸根究柢還是槓桿及借貸過度的問題。銀行業在「好景」時,借出再多錢後發債都會賺錢,但當愈多業主無力償還按揭貸款,銀行便減少放貸,逐漸形成惡性循環。

不少金融機構當下的要務,就是保持充足現金流支持營運。納斯達克(Nasdaq)行政總裁Robert Greifeld相信,今後「我們會活在降低槓桿比重(deleverage)時期,直至下一批對今日發生事情一無所知的管理層上場為止。」

PermaLink: https://articles.zkiz.com/?id=176470

老散Blog真材實料 (17 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自東方日報)

三 位 不 同 的 本 地 Blog 主 , 分 別 在 自 己 的 博 客 上 分 享 個 人 炒 股 經 歷 、 投 資 心 得 及 看 法 , 因 而 引 來 一 批 慕 名 而 來 的 長 期 擁 躉 。 在 投 資 路 上 , 他 們 有 各 自 的 投 資 策 略 , 他 們 的 博 客 分 別 錄 得 逾 70 萬 的 瀏 覽 人 次 , 絕 不 比 時 下 財 經 名 人 的 博 客 遜 色 。 今 次 《 誌 在 四 方 》 就 訪 問 這 三 位 散 戶 Blog 主 , 並 介 紹 他 們 的 人 氣 博 客 。

從 散 戶 角 度 出 發

紅 猴 , 一 位 擁 有 逾 10 年 投 資 經 驗 的 投 資 者 。 他 一 直 堅 持 任 何 股 票 都 要 止 賺 止 蝕 , 並 以 此 為 座 右 銘 。 過 去 他 便 成 功 於 10 年 內 逃 過 3 次 股 市 泡 沫 爆 破 , 其 投 資 組 合 由 05 年 12 月 14 日 起 , 至 今 回 報 更 達 148% 。

紅 猴 所 寫 的 文 章 和 意 見 均 從 散 戶 角 度 出 發 , 因 此 內 容 不 論 是 應 市 策 略 以 至 思 考 方 法 , 也 較 容 易 惹 起 一 眾 股 友 的 共 鳴 , 其 博 客 自 06 年 開 創 至 今 , 已 錄 得 約 70 萬 瀏 覽 人 次 。

。 博 客 精 華 。

3/7/08 消 磨 信 心 時 段 的 開 始

「 那 『 傳 說 的 指 22,000 點 』 輕 易 被 攻 破 後 , 大 市 續 跌 , 中 資 股 更 慘 不 認 睹 … … 這 不 知 是 否 大 市 將 短 期 見 底 反 彈 的 訊 號 呢 ? 又 若 現 在 真 的 是 熊 市 , 那 現 時 就 只 是 消 磨 投 資 者 信 心 時 段 的 開 始 ! 」

23/6/08 長 期 賺 錢 要 訣

「 能 夠 長 期 短 炒 賺 錢 的 投 資 者 只 佔 少 數 ! 筆 者 只 知 做 一 個 擁 有 中 庸 之 道 的 「 散 戶 」 , 才 能 於 股 票 市 場 長 期 賺 錢 ! 」

網 民 Anonymous : 「 就 是 喜 歡 看 你 的 實 際 ! 」

50 萬 起 家 賺 千 萬

火 燎 森 在 年 僅 22 歲 時 , 就 大 膽 借 貸 50 萬 元 , 跟 隨 「 股 神 」 巴 菲 特 重 注 買 入 中 石 油 (00857) , 並 在 高 位 分 段 沽 出 , 因 而 大 賺 800 萬 元 。 去 年 十 月 當 港 股 處 於 頂 峰 時 , 他 亦 及 時 沽 掉 手 頭 上 的 所 有 港 股 , 把 整 體 利 潤 推 高 至 過 千 萬 元 。 一 如 其 名 , 火 燎 森 會 在 博 客 中 寫 下 他 的 投 資 過 程 、 心 得 以 至 失 敗 經 歷 , 從 而 提 醒 別 人 不 要 走 歪 路 。 其 博 客 開 創 至 今 , 已 錄 得 約 70 萬 的 瀏 覽 人 次 。

。 博 客 精 華 。

13/7/08 市 場 出 現 恐 慌

「 筆 者 一 直 有 留 意 散 戶 心 態 , 近 日 發 現 投 資 者 普 遍 開 始 出 現 有 點 『 唔 耐 煩 』 , 更 帶 一 點 恐 慌 , 相 信 這 與 龍 頭 股 都 『 企 唔 穩 』 有 關 。 市 況 亦 似 乎 正 醞 釀 一 輪 較 深 的 下 跌 … … 」

網 民 麒 麟 王 : 「 我 都 已 經 紮 好 馬 , 等 一 個 令 人 興 奮 的 價 。 」

30/6/08 利 息 對 樓 市 影 響

「 有 人 將 近 日 樓 市 轉 淡 歸 咎 於 加 息 … … 現 在 港 人 存 款 6 萬 億 港 幣 , 再 加 上 中 國 人 意 識 上 『 有 樓 萬 事 足 』 的 心 態 , 將 來 這 購 買 力 釋 放 之 時 , 威 力 是 意 想 不 到 的 。 」

網 民 Jam Jam : 「 英 雄 所 見 略 同 , 現 在 正 趁 市 淡 執 平 貨 之 際 。 」

只 持 股 不 持 現 金

市 場 先 生 , 一 個 90 年 代 已 踏 入 股 場 , 平 時 只 持 股 票 不 持 現 金 的 投 資 者 。 於 97 年 股 災 時 , 他 曾 輸 掉 三 分 之 二 的 資 金 , 但 憑 從 失 敗 中 吸 取 到 的 訓 , 以 及 對 投 資 股 票 的 執 , 現 時 他 的 永 久 投 資 組 合 市 值 已 升 至 約 407 萬 元 。 市 場 先 生 在 博 客 中 , 除 與 一 眾 網 友 分 享 對 大 市 看 法 , 亦 會 公 開 過 往 的 失 敗 經 歷 和 永 久 投 資 組 合 。 他 由 網 上 討 論 區 開 始 活 躍 至 個 人 博 客 , 博 客 至 今 吸 引 逾 70 萬 瀏 覽 人 次 , 他 過 去 的 博 客 瀏 覽 人 次 亦 達 120 萬 人 次 。

。 博 客 精 華 。

9/7/08 收 股 息 勝 買 樓 收 租

「 大 市 今 日 回 升 , 永 久 組 合 一 日 市 值 增 加 15 萬 , 明 天 又 唔 知 會 點 … … 相 比 起 買 樓 收 租 , 筆 者 仍 較 傾 向 買 優 質 股 收 息 , 需 知 道 買 樓 收 租 要 承 受 唔 少 風 險 … … 」

8/7/08 「 市 淡 、 心 淡 」

「 個 標 題 並 非 指 筆 者 的 心 態 , 而 係 指 筆 者 所 見 所 聞 , 事 實 上 , 筆 者 現 時 仍 然 100% 持 股 , 無 意 沽 出 任 何 一 股 , 熟 悉 筆 者 的 朋 友 會 知 道 , 只 有 股 價 升 得 好 離 譜 的 貴 , 筆 者 才 會 恐 懼 , 或 者 心 淡 , 相 反 , 股 價 愈 大 跌 我 就 只 會 愈 精 神 , 愈 興 奮 地 買 。 」

。 Blog 主 訪 談 。

1. 你 們 的 綽 號 有 何 含 意 ?

紅 猴 : 「 紅 色 有 利 股 市 , 加 上 我 認 為 要 在 股 市 中 生 存 , 就 必 須 像 猴 子 般 靈 活 才 可 , 故 稱 自 己 為 紅 猴 。 」

火 燎 森 : 「 我 個 名 其 實 係 一 個 寄 望 , 希 望 我 的 看 法 和 經 歷 , 能 以 星 星 之 『 火 』 , 『 燎 』 亮 整 片 『 森 』 林 。 」

市 場 先 生 : 「 我 個 名 其 實 係 Benjamin Graham 本 書 入 面 的 其 中 一 個 角 色 , 這 個 角 色 負 責 就 市 場 消 息 作 反 應 , 好 讓 投 資 者 作 參 考 , 我 亦 以 此 為 名 。 」

2. 為 何 開 始 寫 這 個 博 客 ?

市 場 先 生 : 「 其 實 我 以 前 已 活 躍 於 網 上 討 論 區 發 表 股 市 看 法 , 直 至 博 客 開 始 流 行 , 發 現 自 己 的 意 見 和 文 章 不 會 再 隨 時 間 流 逝 而 被 網 主 刪 除 , 故 開 始 轉 戰 博 客 。 」

火 燎 森 : 「 我 希 望 公 開 自 己 的 輸 錢 經 過 , 分 享 個 人 看 法 及 心 態 , 作 為 網 友 們 的 借 鏡 。 」

紅 猴 : 「 最 初 寫 博 客 是 為 了 應 付 朋 友 需 要 , 好 讓 他 們 知 道 我 買 賣 股 票 的 最 新 進 度 。 」

3. 寫 博 客 過 程 中 , 有 否 與 網 民 或 其 他 網 主 聯 絡 ?

紅 猴 : 「 我 們 好 幾 位 惺 惺 相 惜 的 Blog 主 如 『 市 場 先 生 』 、 『 會 計 仔 』 等 , 都 曾 相 約 出 來 吃 飯 以 及 一 起 研 究 股 票 。 」

市 場 先 生 : 「 係 呀 。 至 於 以 前 在 討 論 區 發 言 時 , 自 己 都 有 搞 『 版 聚 』 ( 即 網 上 討 論 區 的 聚 會 ) 。 」

火 燎 森 : 「 曾 試 過 與 幾 位 網 民 相 約 出 來 吃 飯 , 並 研 究 股 票 。 」

4. 你 們 過 往 有 甚 麼 失 敗 經 歷 ?

市 場 先 生 : 「 90 年 代 初 開 始 投 資 時 , 只 會 跟 人 跟 貼 士 買 , 所 以 97 年 股 災 亦 輸 紅 籌 股 輸 得 好 慘 , 足 足 輸 了 40 幾 萬 。 」

火 燎 森 : 「 大 學 年 代 時 搵 到 個 錢 , 就 成 日 諗 點 先 可 以 滾 大 筆 錢 , 但 最 後 跟 人 亂 炒 股 票 , 就 輸 掉 20 萬 元 。 」

紅 猴 : 「 由 於 我 一 直 懂 止 賺 止 蝕 , 慶 幸 自 己 成 功 逃 過 三 個 股 市 泡 沫 爆 破 ( 包 括 97 、 00 及 07 年 底 ) 。 」

5. 你 們 炒 股 有 何 獨 門 策 略 ?

市 場 先 生 : 「 我 有 個 永 久 組 合 , 核 心 投 資 都 是 優 質 股 , 加 上 我 從 不 喜 歡 跟 大 隊 , 因 根 據 以 往 數 據 , 在 股 市 中 跟 大 隊 是 會 輸 的 。 」

火 燎 森 : 「 我 認 為 每 人 只 需 掌 握 幾 隻 股 票 就 已 足 夠 , 以 我 自 己 為 例 , 我 只 會 重 點 研 究 中 石 油 (00857) 、 嘉 華 國 際 (00173) 以 及 美 股 巴 郡 等 。 」

紅 猴 : 「 因 我 任 何 時 候 都 會 止 賺 止 蝕 , 牛 市 可 能 會 賺 得 比 別 人 少 , 但 跌 市 時 , 我 就 可 鎖 住 利 潤 , 不 致 全 軍 盡 墨 。 」

6. 你 們 對 後 市 有 何 看 法 ?

市 場 先 生 : 「 其 實 去 年 第 四 季 時 , 我 已 沽 了 約 30% 股 票 套 現 。 總 之 股 價 愈 大 跌 我 就 只 會 愈 精 神 。 」

火 燎 森 : 「 當 人 人 死 心 時 , 我 便 會 買 貨 。 」

紅 猴 : 「 現 時 很 多 優 質 股 的 估 值 都 好 吸 引 , 但 我 認 為 仍 有 繼 續 下 跌 的 機 會 , 所 以 不 會 建 議 別 人 買 股 。 」

PermaLink: https://articles.zkiz.com/?id=176471

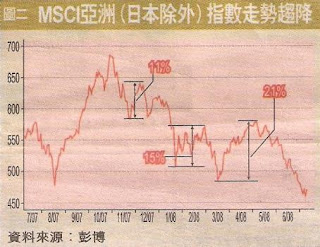

亞洲股市腹背受敵 通脹升溫 增長轉涼 (15 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報-投資理財周刊)

亞洲股市由見頂至今平均已回落逾3成。不少擁戴「亞洲增長故事」的論者均開腔表示,目前是「入貨」作長綫持有的良機。然而,英美經濟衰退的迹象初現,但通脹問題早已把多個亞洲國家「迫埋牆角」。到底亞洲經濟將何去何從呢?今期筆者重點為大家分析亞洲(日本除外)的投資前景。

有云「美國打噴嚏,全球也感冒」,雖然近年新興市場與美國經濟「脫鈎」(decouple)的理論甚囂塵上,但觀乎今年新興市場股票的表現,「脫鈎」的情況似乎仍只是書本上的理論。由去年10月底見頂至今,MSCI新興市場指數已回落24%;亞洲股市的走勢更「難睇」,MSCI亞洲(日本除外)同時跌穿了今年3月17日及去年8月17日的低點,高位回落幅度達33%,今年首半年的表現是自2003年以來最差。

投資信心劇減 沽盤湧現

亞洲股市之所以如此不滯,是因為今次她不僅「感染」了傳自美國的「感冒」,同時間更「發高燒」(通脹升溫)。筆者認為,照目前情況看,亞洲股市短期內仍難有起息。以史為鑑,這場「大病」最快也要到2009年才有望「初癒」。

受到美國經濟滑落、消費市道疲弱影響,部分依賴出口貨品至美國的亞洲國家(例如南韓、新加坡及台灣等)頓時失去了經濟增長的其中一條重要支拄;同時間,由次級按揭問題引發的信貸緊縮潮,亦令環球投資者對相對高風險的股票市場信心大減,紛紛將資金撤離,當中以過去數年累積了可觀升幅的亞洲股市情況尤其嚴重。

滙豐的數據顯示,海外投資者於過去10個月淨拋售近630億美元的亞洲股票;如參考EPFR(Emerging markets Portfolio Research)的數字,本年至今環球新興市場股票基金共錄得123億美元的資金流出,當中有31億美元來自大中華基金。

企業盈利預測將被調低

亞洲股市失去「人氣」,本已元氣大傷。更甚的是,環球熱錢「轉戰」商品市場,炒高能源和食品價格,帶動全球通脹升溫。亞洲的新興市場如中國和印度,一直是原材料的需求大國,加上能源和食品在亞洲國家的消費物價指數比重一向偏高,結果當商品價格大漲的時候,亞洲所面對的通脹壓力亦特別嚴重。環亞經濟數據(CEIC)的資料顯示,目前亞洲(日本除外)的平均通脹率高達8.5%,當中包括最令人「側目」的越南(26%),以及緊隨其後的印度(11.6%)和菲律賓等(11.4%)。

除南韓和澳洲外,其他亞洲國家均已陷入負利率的環境,當中以新加坡和菲律賓的情況最為嚴重。目前只有越南、印度及印尼等小數經已感受到「切膚之痛」的國家,開始採取貨幣緊縮政策。筆者認為,通脹的壓力持續,亞洲國家未來極有可能大幅加息。

說到這裏,讀者應該聯想到亞洲股市的前景是如何「烏雲密布」︰原材料價格上漲、息口趨升,兩者均會加大企業的開支,降低邊際利潤。目前,分析員已將今年亞洲(日本除外)股市的每股盈利增長預測,從年初的10.5%,下調至6.4%。但有關調整仍未在2009年的盈利預測中反映,分析員估計明年區內的企業盈利增長高達15.4%。在目前如此動盪的局勢下,有關預測明顯過分樂觀。在今年下半年,分析員很大機會會調低有關預測,屆時亞洲股市亦會繼續走下坡。

誠然,以MSCI亞洲(日本除外)指數為例,由去年11月1日高見689點回落至今,已經出現過3次的反彈浪,而且反彈的幅度更一浪比一浪高,最近1次的反彈幅度達到21%。不少論者認為以估值計,亞洲股市的市盈率已跌至11.6倍,較過去10年歷史平均市盈率13.7倍還要低15%,調整「恐怕」已近尾聲。

熊市反彈切忌樂觀

若以史為鑑,觀乎亞洲股市於1994年、1997年及2000年的熊市調整,平均歷時384個至588個交易日。而今次的調整周期由出現至今才不過約200個交易日,最「樂觀」估計熊市也只是過了一半;配合上文提到的負面因素,筆者真的恐怕「尾聲之說」只屬市場憧憬,亞洲股市下半年縱有反彈,亦只會是狂牛「斷氣前的悲鳴」,股市最快也要到2009才有望喘定。

筆者將亞洲股市的前景說得如此黯淡,是想讓大家作好心理準備,未來的下跌風險仍非常大,其中尤以依賴出口的亞洲科技股需要戒之慎之。然而,平心而論,今次環球股市暴跌的「震央」並非在亞洲,而且如過去相比,亞洲各國的「體質」更有明顯改善︰經濟增長仍然保持強勁、外滙儲備充裕、對出口美國的依賴性大減等。這些因素均有助支持亞洲股市在滾滾「熊」流過後,為投資者繼續帶來優厚的回報。

PermaLink: https://articles.zkiz.com/?id=176472

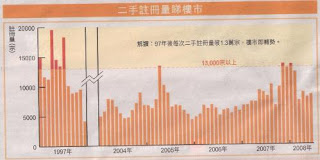

預測後市 避接火棒 (13 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報-置業家居)

樓市今年彷彿經歷「三溫暖」,1月份仍然持續去年第四季的旺市氣氛,但2月起樓市氣氛卻漸漸轉淡,近日市場氣氛更急轉直下。用家最怕接火棒,其實有沒有方法預見樓市回落,避免接火棒呢?

觀察樓市,可以留意很多不同的數據,如租金回報率、利率走勢、供款佔入息比率、一二手樓差價等,都是其中一些有參考作用的數據。

以租金回報率而言,可大致反映樓價是否有偏離租金水平。以香港而言,一般住宅租金回報率有4至5厘,豪宅有2、3厘是正常水平。理論上,如一般住宅租金 水平低於3厘,樓價應該偏高。相反,如果租金回報率高於6厘,樓價便屬偏低。但以近半年樓價與租金齊升,回報率未見明顯下調,似乎在轉角市也起不到警示作 用。

另一個多人用的指標是利率走勢,一般人印象是利率升、樓價跌,利率跌、樓價升,但計往績,利率升跌與樓價則無一定關係,03年前利 率與樓價齊跌,03年後利率與樓價同步回升,05年後利率上升、樓價橫行,07年9月後是利率下跌、樓價上升,踏入08年2月,利率再下跌,但樓價只維持 平穩。簡單而言,我們幾乎不可能由利率走勢估計樓價走勢。

供款佔入息比理論上是另一個衡量樓價是否過高的指標,不同的機構有不同的計算 方式,按美聯統計,97年中等收入家庭購入一個500呎單位,承造七成按揭,供20年,供款佔家庭入息93.2%。03年的數字是15.8%。事後孔明而 言,以供款佔入息比率而言,97、03年都有明顯偏高、偏低的情況。但過去半年,樓價上升、按息下跌,令供款比率大致維持於30%的水平。換言之,供款佔 入息比在極端市況可能可以作為趨吉避凶的指標,但在市況不算太極端的情況(例如去年第四季),此一指標亦沒有多少警示作用。例如2月起樓市成交量回落,但 供款佔入息比率其實沒有太大變化。

那麼,究竟有沒有簡單的指標去預測短期樓市見頂?答案是有的。

成交達臨界點 樓市即轉向

其中一個較有效反映樓市出現過熱的指標是成交量,背後的原理很簡單,偏淡的樓市,市場預期樓價短期平穩,買方賣方均為用家,而且用家沒有多少追價的壓力,每一宗買賣的決定時間較長,成交量自然偏低。

相反,在旺市時,短綫投資者活躍、用家亦怕日後追價而加快入市步伐,令成交量走高。結果是,我們可以透過成交量觀察樓市有沒有過熱,近10年的歷史中,每次二手樓成交量升至一個臨界點,都會轉向。此一個臨界點大致是每月1.3萬宗水平。

97年樓市瘋狂,是年二手樓有145,859宗註冊,單月最低紀錄為12月的4,198宗(反映10月金融風暴波及香港的影響);最高為7月的 18,729宗。平均下來,每月有1.2萬宗。當年香港有不足104萬個私人單位(詳見備註),流通率14%,即每7個私人單位,便有1個在年內轉手。

雖然10年內私人住宅供應增加,2007年有136.4萬個私人單位,但近年兩次出現按月註冊量1.3萬宗,樓市便出現承接力轉弱的局面。

1998至2005年,二手註冊量從未超過1.4萬宗,2005年4月及2007年11月的二手註冊量突破1.3萬宗後2個月左右,成交氣氛均急轉直下(詳見圖)。另一次便是07年底及08年初,註冊量連續3個月維持約1.3萬宗水平後,市況急轉彎。

此個1.3萬宗的成交量「上限現象」,解釋可以很簡單。97年樓市處於瘋狂階段,人人相信買樓可發達,平均下來,每月才有1.2萬宗成交。而在經歷過負 資產浪潮後,市場對樓市已沒有以往的無限信心。在此情況下,過分活躍的成交量自然難以維持高企。結果是每一次成交量上破1.3萬宗,旺市便無以為繼。

當然,二手註冊量此指標有其局限,其一是註冊量為滯後數字,大約反映前一個月的二手成交。其二是此一指標似乎可以反映樓市是否太旺,但在樓市牛皮之時(如05至06年),似乎亦沒有多少預告轉勢的作用。

備註

不同部門對私人住宅總存量有不同統計,此處數字引用房委會數據,與差餉物業估價署的統計差異,主要是前者包括村屋、公營機構的宿舍及完成補價手續,可以自由買賣的資助房屋。值得留意的是,近10年的私人住宅增加,主要是可自由轉讓的資助房屋增加。

啟示:二手成交單月破1.3萬宗 切忌追入市

97年之後,香港樓市只有3個月出現二手註冊量升穿1.3萬宗的例子。3次註冊量升穿1.3萬宗之後3個月內,樓市旺季便告結束。

未來數年,估計私樓供應不會大量增加,1.3萬宗註冊量此一指標估計夠用幾年。如果買家發現二手成交超級暢旺、單月註冊量破1.3萬宗,意味樓市可能於短期內調整。

對用家而言,如果面對類似的超級暢旺日子,大可提醒自己不必急於追價。樓市成交量見頂回落後,意味樓價可能橫行甚至向下,至少沒有投資者齊齊搶貨,有自住需要,大可等氣氛回順再入市。

PermaLink: https://articles.zkiz.com/?id=176473

聯繫匯率之父祈連活: 美復甦需時三年 (10 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自iMoney)

市場上的人由不相信衰退,到認為經濟最壞的時刻已過,轉眼間衰退一事已紛擾了十個多月,究竟美國經濟會否出現「V」形反彈?本刊再次追訪問「聯繫滙率之父」祈連活(John Greenwood),他斬釘截鐵表示,「美國經濟下滑是不爭的事實,要待銀行完全復元,大家可能仍要等兩至三年。至於美國是否陷入衰退,僅在乎技術性衡量的角度。」

面對全球通脹升溫、商品價格攀升,連金融大鱷索羅斯(George Soros)也直斥熱衷炒作的商品指數是始作俑者,而美國商品期貨交易委員會(CFTC)亦認為原油價格上升有七成原因是市場炒作。

可是,作為景順首席經濟師的祈連活卻淡然表示,樓市泡沫、商品價格攀升,甚至是通脹升溫,看似偶然,其實早已互相牽連。

高通脹乃金融政策遺禍

「現時油價高企只是通脹的一部分,整個經濟周期的起點,在於金融政策的放寬、信貸放寬,致市場流動資金過多,引起了04至05年信貸泡沫,事件持續至 06至07年。當時過多資金流入金融市場,造成債券、股票、地產及商品市場的泡沫,觸發了07年的次按風暴及樓市泡沫爆破。這周期一直持續,並影響各種經濟活動,如實質GDP、工業生產及國民消費均出現了衰退;在最後階段,則是大家正在經歷的通脹急劇升溫。」

說畢,祈連活囑記者想像一下蛇吞老鼠的情景,由市場流動資金過剩、股市、樓市泡沫全都是同一源頭引發的事件,有如蛇吞了一隻老鼠,老鼠於蛇的體內,由口腔沿消化道蠕動前進。現時社會經歷的,其實是同一件事的不同階段而已,猶如老鼠移到蛇體內的不同部分一樣。

既然周期無可避免,恨錯難返,投資者當然最想知道如何「拆局」,祈連活搖頭輕歎,指現時市場較常見的三大解決方法皆有局限:「現時的經濟衰退源於過去金融及家庭單位都過度借貸,引致通脹升溫,現時金融市場實行反槓桿(De- leverage),引致全球的資金收縮,樓股市缺乏上升動力。要解決問題,則要待銀行的資產負債表改善及『修理』完畢。」

祈連活指出,「要改善資產負債表有三大方法:首先是增加資本,可惜只有銀行、企業才能集資,個人實難以增加資本,而且只有當投資者認為股價將會向上,集資才有望成功;其次,銀行及公司可考慮出售資產,以及發行股票予國外及一些主權基金,再用出售得來的資金還債,只是這過程十分痛苦,因很多人都不願意在股價及資產下跌時,把資產賤賣;第三,則是最理想卻需時甚長的解決方法,就是增加收入,再用收入還債。」說畢,記者心下一沉,當前三大方法都務必找到財力豐厚的機構或國家支持,否則單靠美國國內乾涸的財務,根本無力解決問題。

祈連活聽罷即點頭稱是,表示這是最難纏的問題,他更悲觀地預測,美國的樓市與股市會持續下跌,最終銀行沒有足夠的金錢用以借貸,通脹情況因而改善,只是過程中需時兩至三年。

中印正尋頂終步美後塵

美國經濟無疑已陷入困境,祈連活根據美國國家經濟研究局(NBER)對衰退的四大指標,包括工業生產、零售銷售、國民收入以及GDP,直指美國除了未出現連續兩季GDP負增長外,其他數據都呈弱勢,而且這些數據已下滑了好幾個月,並非一、兩個月的短期波動,大家是時候要面對衰退這個現實了。

防通脹崩圍中國應加息

當投資者準備由美國逃至中國、印度及新興市場避險時,祈連活叮囑投資者,「中國、印度及新興市場最終都會緊隨美國步伐,幸而這些國家經濟活動仍在尋頂的階段,不致於像美國般由高位回落;只是投資者都要有心理準備,終有一天新興市場的經濟會步美國後塵,隨時回落,面臨已發展國家現時的問題。」

令祈連活感到可惜的是,中國及印度早前經濟部署欠完善,「中國一直強調維持低息率,壓抑人民幣升值,以致內地資金供應過快,重複了經濟循環周期中四大階段的第一步,接下來就會如美國般,經歷樓股債及商品的泡沫,經濟活動受影響,通脹肆虐。」

談得興起時,祈連活突然反問記者,印度現時的通脹有多少?幸好不致被殺個措手不及,即時答道:「11.64%」。祈連活點點頭,再用循環理論給記者解釋印度失控的通脹,由於過去印度加息不足,市場資金氾濫,雖然印度政府急急在3、4月內加息,但問題已一發不可收拾,以致通脹上升幅度如脫韁野馬,中國如果要避免面對同類問題,現時必須要大幅加息,控制市場資金過多的情況。

各國現正面對不同經濟難題,祈連活表示,市場已沒有任何新興市場在經濟起步的初段,並適合投資者把資金遷移,他認為現階段的任務反倒是為資產保值。

不單單是股市,祈連活甚至對油、金、農產品「輪住上」的瘋狂走勢不以為然,亦對超級牛市這個樂觀看法有所保留。「商品價格高漲只是商業周期的一部分,當過度借貸、信貸擴張的情況過去後,商品泡沫就不再存在了,這也許是兩、三年內發生的事。」

油價不合理短期勢回落

商品投資者聽了這句話,心裏或會泛起一陣寒意。祈連活表示,原油、農產品等商品供不應求是事實,但這並不足以將價格推至現時的高水平。

「早年油價一直徘徊於20至30美元一桶,近年需求上升才令油價逐步上揚。如供求關係處於正常狀態,可令油價站穩於100美元一桶的合理水平,惟現時由於市場熱炒,形成了周期性泡沫效應(Cyclical Bubble Effect),令原油價格攀升至超過140美元,明顯高於合理水位了。」他指原油的合理價位於未來兩年會繼續走高,然而由於現時油價遠高於合理水平,貼近見頂,短期有回落風險。

部分人認為高油價或會帶動其他商品價格向上,如可用作核能的鈾就有望成為商品新貴。祈連活對此說法不予認同,「建造一座核能發電廠的成本很高,用這種方法減輕高油價的衝擊是否值得,實成疑問。」他認為各國傾向靜觀其變,絕不會貿然投資於新能源,以免得不償失。

美元08年底有望反彈

另邊廂食品價格高企,很多人從股票市場轉戰農產品市場,祈連活卻認為價格高企只是幻象,高盛農產品指數就可反映一切。「該指數已從高位回落接近一成,個人而言,我較為看好玉米的價格,白米方面我相信米價已於早前見頂了。近期廣東出現水災,或對米價有少許刺激,但相信米價要突破先前高位,確實有點難度。」

祈連活預期農產品短期走勢很視乎天氣因素,翻查近年全球天氣反常,厄爾尼諾及拉尼娜兩兄妹「玩轉」世界天氣,例如緬甸風災、澳洲旱災等,再加上四川地震更令糧食供應雪上加霜,雖然各地政府已出盡法寶壓低食品價格,但自然現象並不在人類控制範圍之內,如果反常天氣持續,農產品價格難免進一步上升。

一向是「優質對冲通脹的投資」黃金又如何?與農產品相同,祈連活同樣不表看好。「金價與美元一向成反比,當美國公司營運狀況好轉,出口增加,聯儲局又很可能於本年內開始加息,於歐、美息差收窄之下,美元有望於2008年見底反彈。只是我不敢說金價會否尋底,但若說金價可於09年上升一倍的話,我認為可能性很低。」

祈連活補充,即使美國經濟表現強勁,也不代表美元一定會強勁,兩者之間的關係,絕不是一比一那麼簡單的正比例。

加息遏通脹非全球合用

「加息以遏抑通脹」是近期市場人士的熱門說法,歐洲央行於本周四(3日)一如預期加息0.25厘,祈連活卻指通脹並不是各國央行加息的好理由。對他來說,加息的原因只有一個:信貸急劇擴張。

他舉出七十年代石油危機時代的日本經濟作為例子,以證明商品價格走高、CPI上升與加息並沒有直接關係。79年原油價格短期內急升近兩倍,日本的入口價亦上升逾70%,但從75年至85年的10年間,日本的CPI卻沒有上升,甚至可說維持不變,當中主要原因是七十年代的日本採取強貨幣政策,避免信貸過度擴張,市場也沒有充斥過多的流動資金,所以沒有出現循環四部曲的最終一步──通貨膨脹。

祈連活續指,現時中國情況與日本迴異,主要是因當年的貨幣政策過分放寬,「中國現時受食品價格上升困擾,令CPI高企,與日本當年的情況有很大分別。原因在於兩國不同的貨幣政策,中國是過去借貸標準及貨幣政策寬鬆,市場熱錢太多,令信貸過熱。還看日本,就知推高中國CPI的元兇是貨幣政策,商品泡沫只是代罪羔羊。」

日本若加息是可怕錯誤

現時各國央行加息是否恰當?祈連活認為歐洲及英國息口水平合理,現時實在沒有加息的必要。美國的情況亦有點相似,信貸增長由10%跌至2%,是聯儲局減息因由。現時未見信貸市場好轉,為何有加息必要?當記者提及日本,祈連活即指若日本加息,實在是「可怕的錯誤」,他說低利率不會對經濟有太大影響,只要有效控制信貸擴張,經濟就沒有大問題。

祈連活直言,現時需要加息的地區只有中國、印度等新興市場。當眾人都憂慮中國會於下半年加息時,祈連活指中國現時利率仍低,似乎大家應該要有心理準備了。

PermaLink: https://articles.zkiz.com/?id=176474

替代能源優點缺點大檢閱 (7 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報)

風力發電

風力發電屬目前較成熟的替代能源技術,優點是成本較太陽能便宜,但缺點是儲電能力較低,而且發電過程需要大量自然風,停風的日子會降低其發電的穩定性;另外,風力發電亦帶來環保問題,例如有團體指風力發電會對候鳥構成威脅。

太陽能發電

太陽能的優點是取之不盡、潔淨,但缺點是目前成本較高。太陽能發電成本仍然高居不下的原因之一,是太陽能的關鍵原材料多晶硅的價格升幅驚人。數據顯示, 2006年第四季多晶硅價格每公斤為300美元,但到了去年年底已升價至400美元。由於成本昂貴,太陽能發電未能普及使用,現時其發電量佔全球發電量只有0.2%,有報道甚至指出,若要讓太陽能發電與目前的石化燃料匹敵,以目前的研發速度,至少5至10年才能趕上。

水力發電

中國的水力發電力度及速度名列世界前茅,水力發電有不少好處,例如建水庫可以把水控制在水源較為乾旱的地帶,甚至有機會把荒灘、荒地變為良田。但水力發電很多時候被評為弊多於利,由水力發電所引起的環境及社會問題,相當嚴重,例如水電工程攔河建壩,必須截斷河流,會淹沒土地及在土地上的生物,因此衍生出居民移居的問題;另外,水力發電亦引發地質改變的問題。

核能發電

核能是利用鈾燃料進行核分裂時所產生巨大的能量,製造高溫高壓的蒸氣或氣體,驅動發電機組發電。核能發電的其中一個好處,是它在發電過程中的廢氣排放量低,根據國際能源組織,由核能產生的每兆瓦時電力,會排放15公斤的二氧化碳,遠較石油的800公斤為低。不過,如核電廠的幅射問題處理不當,對人類的影響深遠。

生物燃料

代替石油作燃料的其中一種產品是生物汽油,當中最廣為人討論的是燃料乙醇,燃料乙醇主要由農作物,如玉米、甘蔗等提煉出來。乙醇近年廣受歐美政府大力鼓吹開發,投資者趨之若鶩,但亦引起了廣泛的爭議。隨着乙醇佔用大量農地、對環境造成破壞(生產過程產生大量廢氣)及促使全球糧價升的種種弊端陸續被發現,乙醇的使用亦開始受到責難。此外,乙醇的成本效益受到質疑,根據世界銀行的報告,注滿一部七座位的汽車油缸所需要的乙醇,其生產成本足以供應一人一年的糧食。

垃圾發電

經過焚燒,垃圾中的細菌、病毒徹底消滅,焚燒垃圾所產生的熱力,又可用來發電。有報道指出,一噸「新鮮」垃圾可以發電580千瓦,相當於一個普通家庭兩個月的用電量,不過,垃圾處置費等成本持續上升,也成為垃圾發電的隱憂。

PermaLink: https://articles.zkiz.com/?id=176475

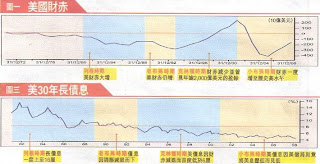

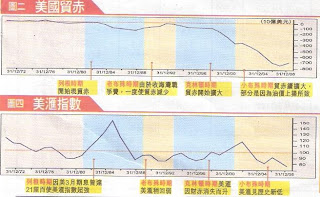

美國經濟歷史數據 (5 July 2008)

(News / Report consolidated by www.redmonkey.hk)(節錄自香港經濟日報)

PermaLink: https://articles.zkiz.com/?id=176476

Next Page