- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

上市公司無錢賠-金界控股(3918)

| 今日生果又有好新聞:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 【本 報訊】上巿公司金界控股(3918)在柬埔寨首都金邊經營的唯一合法賭場Nagaworld,發生「叠碼仔」代賭客向賭場追討籌碼數事件。一名叠馬仔聲稱 陪賭客往Nagaworld賭錢,贏得163萬美元(折約1,268萬港元),惟賭場稱沒有足夠現金,令賭客未能即時把籌碼兌現,只好把籌碼寄存賭場,至 今仍未清付。該叠碼仔聯同另一人昨入稟高等法院,追討該筆款項及利息。 曾經多次追討不果 原告何建聲及張斌(譯音)沒有律師代 表,親撰入稟狀,控告被告Nagaworld Limited。居住鴨脷洲公屋的叠碼仔何建聲(40歲),昨拒絕向記者披露另一原告張先生的身份。何對本報表示,去年10月他陪同包括一名中國籍人士等 共10多名賭客,往金邊被告賭場賭錢。行程三日三夜,專攻百家樂。該中國籍賭客贏得最多,達100萬美元。何續指,他在臨離開前欲將眾人所贏籌碼兌現,惟 賭場以沒有足夠現金為理由,僅兌現了約10萬美元,聲稱餘額163萬美元,要一星期後才能領取。賭場亦發出一張「存碼紙」,證明他寄存了籌碼。 金邊唯一合法賭場 然而,他回港後屢次追討不果,去年12月他親往金邊查問。惟對方聲稱賭場韓國籍負責人不知所終,要先聯絡上以了解清楚,故拒絕作出任何安排。何表示,他只為賭客追討所贏賭款,存碼紙現正由律師行保管。 資料顯示,Nagaworld是一幢綜合式酒店,有8層高娛樂城及14層高酒店大樓,合共設有508間酒店房、逾170張賭枱及200多部博彩機,是現時柬埔寨首都金邊唯一合法賭場。 金界控股的賭場經營牌照有效期為70年,由1995年至2065年,當中首40年可在金邊巿方圓200公里範圍內,擁有獨家賭場經營權。現時,賭場主要客源來自馬來西亞、新加坡及越南,亦正積極拓展中國巿場。 上半年業績: http://www.hkexnews.hk/listedco/listconews/sehk/20080825/LTN20080825436_C.pdf 流動資金、財務資源及資產負債水平 於二零零八年六月三十日,本集團有現金及銀行結餘總額約46,700,000美元(二零零七年十二月三十一日:約56,200,000美元)。 ..... 於二零零八年六月三十日,本集團並無任何未償還借貸(二零零七年十二月三十一日:零美元)。

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

PermaLink: https://articles.zkiz.com/?id=5923

替上市公司介紹客戶購股滙豐金融前副總裁涉收賄

| ||||||

【本 報訊】滙豐銀行轄下的滙豐金融服務(亞洲)前高級副總裁文銳輝,涉嫌收受上市公司三丸東傑財務顧問吳景浩合共110萬元賄款,作為介紹滙豐金融一名客戶購 買合共1,000萬股三丸東傑股份,以及協助吳景浩在滙豐金融開立賬戶的報酬,被廉政公署落案起訴。據了解,廉署去年初接獲證監會轉介案件,至昨日公佈分 兩案起訴53歲的文銳輝及47歲的吳景浩。在首宗案件,案發時為滙豐金融服務(亞洲)有限公司高級副總裁的文銳輝,涉嫌違反《防止賄賂條例》及《證券及期 貨條例》,被控兩項代理人接受利益罪名,以及一項作出虛假或誤導性陳述罪,今早在東區裁判法院提堂,以待轉介區域法院。 疑作虛假及誤導陳述 文 銳輝涉嫌於2005年1月7日及1月12日,先後從吳景浩方面收受兩筆各55萬元的款項,以介紹滙豐金融一名客戶,購買共1,000萬股三丸東傑(控股) 有限公司的股份(相當於公眾持股量的1成),以及協助吳景浩在一般散戶不易開戶的滙豐金融,申請開立賬戶。文銳輝又涉嫌於2005年12月8日,在回答證 監會一名調查員提出書面問題時,就這兩筆款項作出虛假或具誤導性的陳述。吳景浩則被控一項串謀作出虛假或具誤導性陳述罪,明早在東區裁判法院答辯。控罪指 被告涉嫌於2006年4月3日與另一人串謀,在回答證監會一名調查員的書面問題時,就上述兩筆款項作出虛假或具誤導性的陳述。經營彩電機芯設計及組裝等業 務的三丸東傑2004年7月上市,至05年4月公佈截至04年底全年度業績,純利只有855萬元,大幅低於03年度的6,400萬元。翻查資料,文銳輝涉 嫌收賄的2005年1月上旬,三丸東傑的股價徘徊在1.21元至1.27元左右,其後股價反覆下跌。去年2月14日三丸東傑宣佈停牌,至今未復牌。 | ||||||

PermaLink: https://articles.zkiz.com/?id=5931

中環在線:王英偉做星公司盲公竹 李華華

| ||||||

| 王 英偉喺商界辣着唔少火頭!千祈咪誤會,唔係話佢得罪人,而係指佢銜頭多多,既係新昌營造(404)副主席,又係港區全國人大代表、浸大校董會主席,新近仲 兼埋電影發展局成員,一身十數職,噚日再添一個,就係太平星大中華區執行主席。新加坡地產投資公司太平星集團噚日出通告,宣佈搵咗王英偉負責制訂同監督集 團喺中、港、澳嘅業務策略。呢方面可以話係王英偉嘅專長,佢喺中國房地產發展有十幾年經驗,先後喺嘉華國際(173)、恒基中國同瑞安房地產(272)做 過,都係同內地樓市有關。 開拓內地房產業務 太平星集團首席行政官林猷福就係睇中王英偉呢方面嘅優點,希望佢提升集團相關業務,仲話佢哋好熟,早喺王英偉仲喺瑞安打工時,大家已經密切合作過。據知,太平星好早已透過投資上市房地產企業打入中國市場,旗下基金曾經入股瑞安房地產,可能係咁,所以同王英偉結緣啩。 | ||||||

PermaLink: https://articles.zkiz.com/?id=6042

吉利集团将引进美国三大汽车公司人才

From

http://www.caijing.com.cn/2009-03-08/110115055.html

吉利副总裁王自亮称,目前已与部分人士达成意向,并将以多种方式继续引进人才

【《财经网》专稿/记者 梁冬梅】金融危机之下,美国三大汽车公司面临困境。中国民营汽车厂商吉利集团打算引进一批来自美国三大汽车公司的人才,并已与部分人士达成意向。

吉利集团副总裁王自亮是在3月6日下午接受《财经》记者采访时作上述表示的,他没有透露具体的人数。

王自亮称,金融危机之后,全球汽车产业人才流动更加频繁,这对吉利集团引进海外人才提供了好的机会。他同时表示,吉利集团的人才引进“不是盲目的”,将重点引进技术、质量和研发人才。

他表示,吉利集团引进海外人才的途径和方法“多种多样”。有海外人才主动上门的,也有通过其他方式引进的。最近,国家有关部门和浙江省政府也组织了代表团,去美国考察以寻求人才,吉利集团已经委托他们为自己提供合适的信息。

王自亮称,吉利集团一直对海外人才“敞开大门”,并在几年前开始尝试引进,有成功经验,也有失败案例。

他认为,失败的主要原因,是引进的人才在适应环境的同时,还要经历可能长达两三年的思维磨合期。但是,吉利集团在引进海外人才方面,总体来说是好的。

“民营企业决策过程非常快,有自己的独特优势。”王自亮表示,2006年11月,在克莱斯勒汽车公司工作多年的赵福全,加盟吉利集团,担任负责研发的副 总裁。此后,吉利集团实行通过技术改进提升服务和品牌的全面战略转型。“赵福全就是(引进海外人才)一个成功的案例。”王自亮说。■

PermaLink: https://articles.zkiz.com/?id=6360

資產負債表分析之壞公司判明 味皇

From

http://hk.myblog.yahoo.com/lgaim-foolman/article?mid=1503

只分析資產負債表一個已經足以說明公司是好是壞,這証明了資產負債表的重要性,用醫學用語講,身體檢查報告是也

典型的資產負債表如下:

資產負債表的數據最好數個數據聯合分析,例如流動資產/流動負債,負債/現金,存貨/營業額,固定資產/營業額,固定資產/存貨等,比較高深少少, 但分析資產負債表其實原則並不復雜,簡單講就是找碴,找到有一個明顯缺點就可以out,10秒都唔駛,無明顯缺點先值得深入研究

首先解釋一下項目:

固定資產說明公司規模及擴張速度

投資同公司的擴張速度或者有關

流動資產同收入有關

總資產同公司規模有關,但分析時可以忽略

股本字面解釋是"創立公司所用的本金"

儲備代表歷來賺左幾多錢留係公司度,只是說明歷史,分析時幾乎可以完全忽略

股東權益代表股東有幾多錢投資左係公司度,分析時可以忽略

長期債項即係債券,雖然現家流行借錢唔還

其他長期負債....唔知,應該同認股權有關,總之債主不是常人

流動負債同支出有關

現金同存貨如同字面解釋

短期債項一般係銀行貸款

總債項代表公司欠人幾多錢

好難就咁單項解釋,那我由實戰出發,一路舉例一路說明

上面係一個著名老千股的資產負債表,可以一眼看出明顯缺點的地方有幾個:

1.股本大幅

2.資產系列異常

3.固定資產異常

4.股東權益異常

5.儲備異常

6.債項急升

以上只要是但睇到一個就得了,督一眼就可以避開狗屎

詳細的講,公司削減股本,即n合1之類;股東權益大增係發新股抽水;固定資產異常應該係炒樓;資產異變數量同股東權益增量相近,但現金冇點多,即係 將錢運走去其他地方變成帳款(客戶帳款?朋友帳款?自己帳款?);負儲備即係公司蝕錢或有人挖走;長期債項上升係又發行債券,一般是換股債,可以唔還,但 會攤薄股東權益,所以還唔還股東都要付出相應的代價;現金來自發新股抽水;短期債項上升代表借大錢

上面的都是廢話,睇到一個明顯缺點就唔駛再白死腦細胞,這是"壞公司"

上面係一個新鮮出爐的爆煲股,可以一眼看出明顯缺點的地方有:

1.長期債項急升

2.有現金仲借大錢

3.流動資產/流動負債 或 流動資產-/流動負債 都同行業印象嚴重不乎,比上年差太遠

這是"壞公司"

上面係一個資源慨念股,可以一眼看出明顯缺點的地方有:

1.其他資產異常

2.極之冇現金,衍生出黎的問題有發新股(股本&股東權益),多債項(長短債)

這是"壞公司"

上面係一個所謂行業龍頭,可以一眼看出明顯缺點的地方有:

1.債務太多

2.債務太多

3.債務太多

這是"壞公司"

上面係一個長期加票價同長期唔加薪,惡名遠播,位於香港九龍的運輸公司,可以一眼看出明顯缺點的地方有:

1.其他長期負債多--內有惡犬

2.固定資產減少代表公司規模冇擴張,但儲備唔知點解多左一節

3.同上,股本冇上升,但股東權益多左一節,九成九來自特殊收益

4.存貨異常

這是"壞公司"

上面係一個昔日股王,或者說是一個水深火熱就快破產或就快集資的公司,可以一眼看出明顯缺點的地方有:

1.債務太多

2.流動資產/流動負債 或 流動資產-流動負債 都太少

3.流動資產沒有上升,而存貨大增--滯銷

4.長期債項減少而短期債項上升--借貴利

這是"壞公司"

上面係一隻紅籌股,可以一眼看出明顯缺點的地方有:

1.投資佔的比例太多

2.又發債

3.股東權益增加沒有增加現金,全來自投資的升值

這不是"好公司",那當它是"壞公司"了

上面係一隻具環保慨念的公司,可以一眼看出明顯缺點的地方有:

1.流動資產不變,存貨急升

這公司未到投資級,那當它是"壞公司"了

上面係一隻想上市的公司,可以一眼看出明顯缺點的地方有:

1.新上市

2.流動資產/流動負債 或 流動資產-流動負債 都太少

2.有債務

這公司此時目的是集資,絕不會是好康,一於當它是"壞公司"

想上市的公司如具有流動比率低(特別是少於1)及有債務(特別是短債),那上市後不久起碼要盈利大倒退一次

上面係一隻基金愛股,可以三眼看出明顯缺點的地方有:

1.股本年年增加

2.有現金時又發債

這是我最近學的東西,有這兩點時,無論如何都要屈佢係"壞公司",唔理佢點解釋都好

功課--大家來找碴 請大家試下找這公司的bug,但答案不要post出黎

這是一間賣共產雙喜毒品,賣黑暗乳業乳汁,收買路錢,炒賣地皮,製造生化藥劑的大型企業

PermaLink: https://articles.zkiz.com/?id=6518

神秘公司在联华超市股改前夜成立 6年分红5千万

From

http://finance.sina.com.cn/g/20090318/00595989015.shtml

一桩不起眼的商业纠纷,让一个遁形已久的神秘公司浮出水面——这就是上海立鼎投资有限公司(下称上海立鼎)。

2001年底,联华超市服务有限公司(HK0980,联华超市)改制为股份公司的前夜,上海立鼎神秘诞生。记者查阅工商资料发现,2001年7 月24日,上海工商局青浦分局核准成立上海立鼎。如今,上海立鼎已经坐拥亿元股权,并实现分红5000多万。此间的利益不可谓不丰厚。

而相关资料显示,上海立鼎与联华超市之间关系非同寻常。在上海立鼎的股东构成中,是三个自然人,分别是黄国钧、毛建康、许少卿,各出资1000万元。

上海立鼎成立仅三个月后,2003年10月22日,其就进行了一轮增资扩股,注册资本由3000万增加至6000万,上述三名自然人股东分别增资1000万,股权比例保持不变。

记者调查发现,上海立鼎的三名自然人股东均系联华中层管理人员。2001年,黄国钧任职联华超市审计督察部;毛建康曾任世纪联华华南区总经理, 后调回上海总部;许少卿任职联华超市关联公司上海标超。公司成立至今,上述三人均在职。但根据上海立鼎提交的工商审核资料显示,自然人股东情况并没有勾选 “在职”,而是选择“其他”一项。

另外,上海立鼎成立时注册地为上海青浦镇青平公路5758号1—107室。该处房屋位于上海西郊,房屋面积也仅有100平方米。根据工商资料显 示,上海立鼎实际的办公地址为:上海市四川北路1666号14楼,而该地址正是联华超市的注册与办公所在地(目前已迁址)。当时上海立鼎注册时留下的联系 电话也是联华超市的总机。

但问题是,上海立鼎究竟因何而成立,上述三名自然人股东又是否是公司的实际控制人?更大的问题还在于,上海立鼎6000万的注册资本因何而来?

“按照一般的理解,即便是企业高层,在2001年的时候一下子拿出来2000万都是很困难的事情,几乎没有可能。每年的收入才多少,怎么可能有那么多钱。”一位知情人士提醒记者说。

“据说上海立鼎是联华超市的MBO产物,但谁也没有更深一层的了解。”上海一位资深证券人士告诉记者。

小公司大收益

令人惊奇的是,在上海立鼎成立后的1年内,其便闪电般完成了对以下公司的投资部署。

联华超市投资额1222万元、入股价为1元,初始投资时占股2.94%,现经过股本扩张稀释占股1.94%;截至2009年3月12日,联华超市收盘报7.8元,尽管经历金融危机联华超市股价已经距高峰时缩水一半,上海立鼎所持股权市值仍然高达9500万港元。

上海世纪联华超市发展有限公司(以下简称为世纪联华)投资额1206万元,占股22.09%。2005年10月,联华超市通过杭州联华以2584万元的代价收购了该笔股权,据联华超市披露,该定价以2005年7月31日世纪联华未经审核资产净值厘定。

联华快客便利有限公司(以下简称为联华快客)投资额600万元。

上海联华超市配销有限公司(以下简称为联华配销)投资额20万元。

浙江联华万家福超市公司(以下简称为联华万家福)投资额100万元。

实际上,早在2003年联华超市香港上市之初,就有人对第五大发起股东的上海立鼎存有疑问。

2003年6月27日,联华超市在香港成功上市,招股说明书中透露,联华超市的发起人为友谊股份(11.79,0.03,0.26%)(51.00%)、上实商务(31.73%)、三菱商事(10.10%)、香港王新兴投资(4.23%)及上海立鼎(2.94%)。

在这5家发起人中,上实商务是上海窗口公司上实控股的子公司,三菱商事及香港王新兴投资也都师出有名,早在1998年便已参股联华。但上海立鼎来历不明。

上海立鼎既非凭空出世,其背后的利益诱惑又有多少呢?

据记者掌握的其2001年-2007年财务报表显示,上海立鼎年均净利润接近1000万元。截至2007年12月31日,6年时间共分红5300余万元。

2007年年末,上海立鼎净资产为6800多万元。也就是说,在保留上述投资大多数股权的情况下(仅出售了世纪联华的股权),上海立鼎在短短6年内,共实现收益近6000万。

其中,仅上海立鼎持有的联华超市等股权市值已经高达将近1亿港元。

在上海立鼎历年的财务报表中,记者发现,上海立鼎的主营业务占净利润的比重微乎其微,最高不过几十万元。其净利润主要来源于投资收益,即本文开头所述股权投资的分红。

另外,上海立鼎的一些会计科目也表现得极为不正常,成立至今“长期借款”“短期借款”两项科目均无事项。但“其他应付款”一项均有异常。如 2004年12月31日,上海立鼎“其他应付款”为1.4亿。上海立鼎本身主营业务很小,并没有大额交易发生,其他应付款显然不是来自于正常的商业往来。

转战房地产

除了坐收分红,享受股权溢价之外,上海立鼎并没有停止淘金的步伐。

2003年5月,上海联华兴宇置业发展有限公司(下称上海联兴)成立。该公司的两个股东是:上海立鼎20%、上海兴宇投资有限公司80%(以下简称为上海兴宇)。

上海联兴在最初成立时,注册资本为1500万元,主营业务为:房地产开发与经营,物业管理,五金交电等。注册地址:崇明工业园区秀山路68号315室。

上海兴宇是一家民营企业,其董事长为虞素慷,江苏省通州市人,早年通过建筑施工起家,现已是上海知名的建筑工程承包商。

表面看来,上海联兴与联华并没有关系,但公司名号上“联华”二字分外耀眼,更令人意外的是,2003年5月6日,上海立鼎委派王宗南出任该公司董事,并被推举为董事长,法定代表人。

王宗南从2006年8月起,由上海百联集团总裁调任新光明食品集团董事长兼党委书记。

从上海立鼎的产权角度上说,上海立鼎与王宗南并不存在直接的关系,由王宗南出任上海联兴董事长,与资本属性不合,与上海联兴的两方面股权比例也不合。

其后,联华多名高管陆续出现在其董事会中。

最初成立时,上海联兴的董事构成为,王宗南、虞素慷、虞素辉、李文康。

2004年4月,上海联兴股东大会作出决议,选举良威、虞素慷、张增勇、张晓东、叶正欣为董事。

良威,时任联华超市(8,0.25,3.23%)总经理。张增勇,时任联华超市党委书记。是次调整,良威代替王宗南出任上海联兴董事长、法定代表人。此时,上海立鼎方面的股权仍占20%,为小股东。

2005年7月18日,上海联兴增资扩股,增加一名自然人股东虞素慷,即上海兴宇的董事长以个人名义对上海联兴增资2800万元,上海联兴增资 至1000万,上海兴宇增资至1200万元。增资后上海立鼎仍然持有上海联兴20%股份,实际控制人虞素慷以个人和上海兴宇的名义合计持股80%,实际股 权比例与原先保持不变。

实际投资方面,上海联兴又与上海兴宇联合成立的洛阳联华兴宇置业有限公司(以下简称为洛阳联兴),其中上海联兴持有80%股份,而上海兴宇持股20%。

洛阳窘境

始料未及的是,此间公司的成立,后来发展成为联华超市与洛阳房地产开发商曹建洛之间合同纠纷的导火索。

2005年1月,上海联兴与洛阳当地开发商曹建洛达成了一份合作合同,由曹建洛通过挂牌转让的方式,将自己手中26亩土地转至上海联兴。上海联兴拟用该地块兴建超市购物中心。洛阳联华兴宇置业有限公司(洛阳联兴)正是依此而成立的。

至此,上海联兴以“联华”的名义正式进军洛阳商业房地产。

曹建洛告诉记者,“双方合作之初,愉快顺利。但后来,上海联兴在取得土地之后,并没有按照双方约定进行开发。”

双方之间的纠纷记者无从细查,但记者发现,上海联兴在发现洛阳项目搁浅后,放弃了开发计划,而是将上述土地转手出让。

2006年8月2日,洛阳工商局资料显示,洛阳联兴已经成为世纪联华(联华超市的子公司)的独资子公司。上海联兴、上海兴宇悉数退出。联华超市高管房金萍出任法定代表人。

在联华超市2006年中报中,记者未能够找到该笔收购记录。联华超市有一条收购事项与此项收购相似,但并不全部吻合。

根据联华超市2006年中报显示:“2006年6月30日,本集团以现金670万元从第三方收购了洛阳兴宇置业有限公司100%的权益。”

相似之处在于,中报的披露并无其他洛阳收购事项,公司名称也同样带有“洛阳兴宇”字样。

不能吻合的地方在于,第一,公司名称不符。联华超市收购的公司名称为“洛阳兴宇置业有限公司”。而洛阳工商资料则显示,的确是世纪联华收购了洛阳联兴。

根据联华超市半年报的披露,投资者并不能知晓联华超市收购了一个关联公司(商标关联)。

第二点,收购金额也不相符。根据联华超市半年报披露,洛阳兴宇资产情况为:“预付土地使用权出让金为2112.2万元。”

但曹建洛告诉记者,当时,土地出让金已经基本缴纳完毕,肯定不是670万元。对于曹建洛所言,记者无法在洛阳方面证实。

“现在那里(项目所在地)长满了荒草,位置是在洛阳市中心,并不是不好,就是想不明白他们为什么不开发。”曹建洛向记者抱怨。“我从来没想到,和联华这么大的企业合作会出问题。”

令曹建洛认为上海联兴即是联华的理由是,记者获得的一份由联华超市出具给上海工商局的承诺书显示,上海联兴被允许使用“联华兴宇”作为字号。该承诺书同时有联华超市党委书记张增勇的书面同意批复,并加盖联华超市公章。时间为2003年1月18日。

对此,上海一位律师告诉记者,上述行为属于商标使用授权。作为上市公司来说,属于重大事项,最起码应该通过董事会,上市公司也应该及时予以披露。

但经记者查阅联华超市相关公开信息,未能发现董事会决议与信息披露。

而种种疑问在于,如果上海立鼎是私人控制的公司,何以取得联华超市如此丰厚的利益;如果上海立鼎是联华超市高管在改制时,为实现MBO而采取的 方法,那么公众投资者不能知情的是,高管们如何实现了MBO,上海立鼎究竟由谁来出资,是否真实出资到位。三个自然人股东后面,真正的持有者又是谁。

“上海立鼎如果是MBO公司的话,那要看有无相关主管部门的批文。”上述上海律师提醒记者说。

“MBO是一件好事,可以激励企业高管创造更多的商业利润,但MBO并不是一定要偷偷摸摸的,也需要社会监督,鉴于高管持股的同时,又在上市公 司中具有决策权,为了防止上市公司利益受到损害,高管MBO还应该受到有效的监管。”上海一位证券界法律研究人士谈及自己对MBO的看法。

记者就上海立鼎的问题曾数次致电其登记的电话,但均无法取得联系。记者致电联华超市总部,也未能找到负责人。

PermaLink: https://articles.zkiz.com/?id=6722

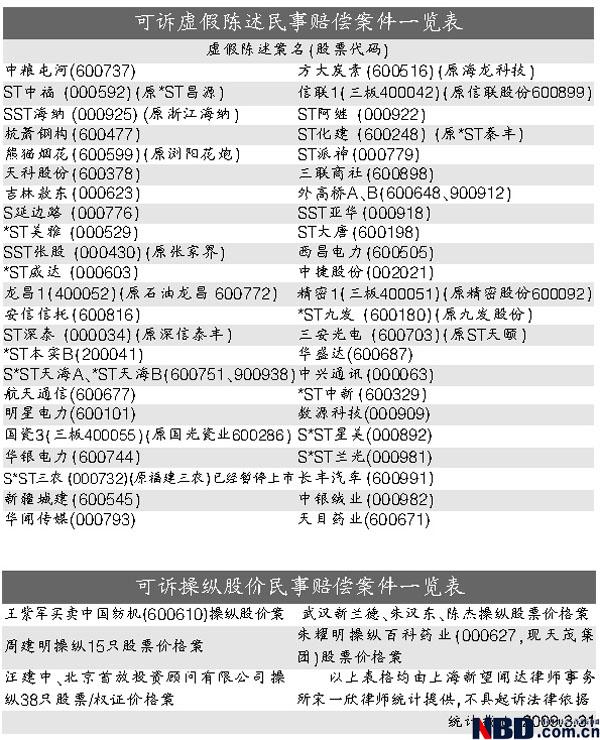

42家上市公司因虚假陈述或成被告

From

http://finance.sina.com.cn/stock/s/20090401/06456050419.shtml

每经记者 张安基 发自北京

42家上市公司可能会因为虚假陈述成为被告,只要股民向法院提起诉讼。这是日前知名证券维权律师宋一欣通过对相关数据整理后得出的结论。

宋一欣日前接受《每日经济新闻》专访时称,在诉讼时效内,目前可诉的虚假陈述民事赔偿案件有46家 (其中有4家公司为三板公司),其中杭萧钢构(8.95,0.18,2.05%)(600477)、吉林敖东(34.45,0.55,1.62%)(000623)、S延边路(10.55,0.00,0.00%)(000776)、三联商社(7.28,0.05,0.69%) (600898)、ST大唐(9.15,0.01,0.11%)(600198)和中兴通讯(35.79,0.45,1.27%)(000063)等皆榜上有名。

另据《每日经济新闻》记者了解,《证券法》司法解释建议稿《关于审理证券侵权纠纷案件的若干规定(试拟稿)》已经报送最高人民法院,或建议取消证券诉讼前置程序,并将内幕交易、操纵市场和其他证券侵权行为纳入可以提起诉讼的范围。

“问题明星股”榜上有名

根据宋一欣的统计结论,在46家可诉的虚假陈述民事赔偿案件中,龙昌1(原石油龙昌)、国瓷3(原国光瓷业)、信联1(原信联股份)、精密 1(原精密股份)4家公司已经退市,目前在三板市场上进行交易。剩下的42家上市公司中,杭萧钢构、吉林敖东、S延边路、三联商社、ST大唐、中兴通讯等 牛市“问题明星股”皆榜上有名。

从诉讼时效来看,中粮屯河(13.10,0.39,3.07%)(600737)案清明节过后就会因过了诉讼时效而丧失诉讼权,诉讼时效最长的当属3月初刚刚公告被财政部海南办行政处罚的华闻传媒(000793)案。

可诉的8家内幕交易民事赔偿案件亦是“大腕”云集:董正青、董德伟、赵书亚买卖S延边路(原延边公路)内幕交易案;唐建买卖新疆众和(11.20,0.16,1.45%)(600888)内幕交易案;罗高峰、陈玉兴、王向东买卖杭萧钢构内幕交易案;王黎敏买卖太钢不锈(5.90,0.03,0.51%)(000825)、柳钢股份(4.96,0.06,1.22%)(601003)内幕交易案,均被宋一欣搜罗其中。

5家可诉的操纵股价案方面,汪建中、北京首放操纵38只股票、权证价格案;武汉新兰德、朱汉东、陈杰操纵股票价格案;“朱大户”朱耀明操纵百科药业(000627,现天茂集团(5.41,0.10,1.88%))股票价格案;“涨停板敢死队”周建明操纵15只股票价格案;王紫军买卖SST中纺 (600610)操纵股价案,每个案件案发时均占据大量财经媒体版面。

依据证券民事诉讼前置程序

依据现行法律,有关证券民事赔偿的诉讼主要分为3类,即:虚假陈述、内幕交易和操纵股价。投资者提起有关证券民事赔偿诉讼时,必须依据证监会、 财政部或其他行政部门作出的行政处罚决定,或者根据法院判决生效并认定有罪的刑事判决书,法院才能受理诉讼。上述规定被法律界称为“证券民事诉讼前置程序 ”。

据宋一欣律师介绍,其得出前述统计结论,其主要方法就是依据证券民事诉讼前置程序,即将尚在诉讼时效内的、所有上市公司受到的所有处罚决定的相 关数据先提出来,然后用“排除法”逐个筛选和对比,最终确定在诉讼时效内、可诉的虚假陈述民事赔偿案件有46家,可诉的内幕交易民事赔偿案件有8家,可诉 的操纵股价民事赔偿案件有5家。

90%虚假陈述案获得赔偿

另据宋一欣律师统计,目前正在诉讼过程中的虚假陈述民事赔偿案件有12家,其中包括生态农业(原蓝田股份)案、ST科龙(000921,原科龙电器)案、杭萧钢构案和ST大唐案;内幕交易民事赔偿案件和操纵股价民事赔偿案件目前尚无一例正在进行诉讼。

从实际诉讼效果来看,截至2008年底,大约有10000名投资者做了虚假陈述民事赔偿案件的原告,涉及的起诉标的约在8亿元~9亿元,大约90%的原告通过和解或判决获得了赔偿,其中和解的比例最大,约占8成。

《每日经济新闻》记者联系了目前正在被诉的几家上市公司,但各公司均未透露目前诉讼案件的最新进展。

PermaLink: https://articles.zkiz.com/?id=7020

中新地产能避免成为第一家破产的内地大型地产上市公司吗?

http://magazine.caijing.com.cn/2009-04-12/110140773.html

《财经》记者 张映光 程华

一笔即将到期的可换股债券,很可能令中新地产集团(4.95,0.00,0.00%)(控股)有限公司(香港交易所(83.2,1.30,1.59%)代码:00563,下称中新地产)成为此轮房地产调整中,第一家面临被债权人“清算”的大型开发商。

4月16日,中新地产孤注一掷的结局将在香港揭晓。3月25日,中新地产发布公告,建议于2009年6月12日提前赎回可转债券,由每1万港元本金支付1.201万港元,调降至每1万港元本金支付4000港元。

如果按最初约定的赎回价格计算,中新地产需要为这笔6月到期债款支付总计超过11亿港元。但根据中新地产提出的新建议,则为支付约3.66亿港元。

除低价赎回选择外,中新地产提出的另一个方案,是将提前赎回的日期推迟一年至2010年6月12日,赎回价格则升至每1万港元本金支付1.2766万港元。

对于这家在两年间迅速壮大并跻身土地储备前列的地产公司,生机仅存一线。决定权在债权人一边。

四折还债

中新地产公告称:“目前而言,为未来业务发展保留资金而非使用资金偿还债券是最符合本公司的最佳利益之举”,并坚称,公司“有充足的财务资源应付全部债券赎回”。

不过,标准普尔等评级机构,已将其企业信用评级一再降低。在中新地产发布上述公告次日,标准普尔即将中新地产企业信用评级由“CC”下调至“SD”,这相当于认定企业基本无力偿还债务本息。

标准普尔分析师符蓓指出,“如果修改建议获批,等同于立即违约。”因为新提出的提前赎回价格,大大低于这批未到期债券的最初提前赎回价格。

另一方面,市场中关于中新地产资金链将断裂、准备打包抛售物业的传闻甚嚣尘上。中新地产近期公开否认了这一传言。

但据接近中新地产的人士透露,中新地产确实已委托中介机构对旗下商业地产项目进行评估,打算将其打包整体转让。待转让项目包括其在重庆、西安、沈阳、天津等地正在开发的多个写字楼、酒店及商场项目,规划总建设面积超过115万平方米,总估值约达173.5亿元。

一位接近评估机构的人士向《财经》记者表示,目前还没有买家有接盘意向。在他看来,在目前的市场状况下,这些主要位于二三线城市的商业地产项目,即使以评估价值一半的价格出售,也未必能找到买家。

同样没有买家的,还有如今令中新地产陷入危机的可换股债券。一位负责证券及票据交易的投行人士向《财经》记者透露,自2008年9月国际金融危机爆发以 来,市场上各类可换股债券的交易价格均大幅下跌。“面值1元的债券,0.50元就可以买到。这相当于说,市场已经认定大部分发债的公司都有破产风险。”上 述投行人士表示。

不过,也正是这样的市况,使得中新地产认为以四折价格回购不无可能。一位曾参与中新地产发债的投行人士向《财经》记者表示,债权人如今亦面临两难抉择,如此低价卖掉无疑很难接受。但如果拒绝赎回,一旦公司破产,债权人可能承受更大损失。

在前述投行人士看来,尽管如此,可转债持有人可能仍会选择投反对票。并要求中新地产按原定协议履约。“以四折的价格重组债务,很难被债券持有人认可,因 为中新地产仍持有大量可销售物业。即使最坏的情况出现,清算后,债权人仍有望得到比四折价格更高的回报。中新地产最希望看到的结果,也许是债券持有人同意 其延迟一年赎回债券。”

高昂融资成本

中新地产的票据危机,早在今年春节即已显露。如今压迫中新地产资金链的,不仅是上述即将到期的可转债,还有一笔年息逾3亿多元的高息票据及认股权证。

2009年1月23日,中新地产没能按期为一笔4亿美元的债券支付高达1.5亿元人民币的票息。评级机构穆迪,随后将中新地产的公司评级和高级无抵押债务评级由Caa1下调至Ca。这一评级,相当于认定该公司已接近破产边缘。

穆迪分析师曾启贤称,中新地产是其遇到的首家因无法按期支付海外票据利息,而面临违约的内地民营地产上市公司。

他认为,即便此次票息事件如期解决,中新地产今年6月还将赎回约11亿港元的可转换债券,资金链断裂的风险一触即发。

2月9日,中新地产行政总裁刘义公开回应票息危机,表示该票息支付仍有30天宽限期,未及时偿还票息是因为其到期时正值春节长假。随后,中新地产对外称已如约支付欠息。按照票据发行协议,2009年7月,中新地产还将再度为此支付高额利息。

中新地产这两笔票据,是在2006年至2007年房地产泡沫迅速膨胀之时发行的,融资目的在于迅速扩大土地储备。

2006年6月12日,中新地产与摩根大通、中银国际亚洲有限公司订立了认购协议,发行本金总额达13.40亿港元的可换股债券。这笔债券主要用于一般营运资金及潜在收购、融资等需求,包括收购天津南开区旧城区的若干土地。

该协议规定,若不执行换股,债券将于2011年5月到期。届时中新地产需赎回债券,赎回价为本金的135.7%。不过,2009年6月12日后,可换股债券持有人即有权要求中新地产赎回债券,赎回价为本金的120.1%。

中新地产现在建议的债券赎回计划,等于承认公司已很难按协议赎回该笔可转债。

2007年7月23日,中新地产再次发行4亿美元的高级票据。这笔票据至2014年7月23日到期,但利息自2008年1月23日起计,须每半年于1月23日、7月23日支付。

每年3亿多元的票据利息,在市场好的时候不难周转。但自2008年来,房地产市场骤然转冷,中新地产销售陷入困境,财务状况捉襟见肘。

2009年1月21日,中新地产发布中期业绩报告显示,截至2008年10月31日的六个月,中新地产营业额仅为5780万港元,较2007年同期的 10.25亿港元大幅减少94.4%。而负债合计203.25亿港元,其中银行贷款共计31.77亿港元,资产负债率为70.61%。

对于房地产公司,70%左右的资产负债率相当于行业平均水平。但若对其财务报表进行深入分析,便可发现,中新地产的主要负债是融资性债务,高达约79亿港元。其中一年内到期的部分约占一半,达39亿港元之多(包含约11亿港元可换股债券)。

据其2008年半年报显示,中新地产为其票据支付利息约2.1亿港元。此外,中新地产还为两笔20多亿港元的股东贷款支付本息达2.8亿港元。在中新地产当时的28亿港元短期贷款中,有约20亿港元借款的利息高达20%。

高昂的融资成本,令中新地产举步维艰,而如果债权人拒绝中新地产的打折赎回和延期建议,这很可能成为压断其资金链的“最后一根稻草”。

土地豪赌代价

2003年,中新地产借壳原科建集团在香港主板上市时,还是一家不起眼的地产公司。其董事长郦松校持有公司约54%的股份,是最大股东。郦松校行事低调,甚少公开露面。

中新地产的主要项目集中在北京朝阳区,开发有后现代城、青年汇等多个住宅项目。至2006年4月,其公告显示,土地储备仅有300万平方米。

但此后,中新地产通过发行两笔票据融资数十亿元,在地产泡沫迅速膨胀的两年间,大肆扩张土地储备。2007年,中新地产的项目从6个增加至11 个,土地规模增至1000万平方米,增幅207%。至2008年,中新地产土地储备达到1482万平方米,项目遍布于北京、天津、上海、沈阳、重庆、成 都、哈尔滨、深圳、西安、珠海、长沙等11个城市,多达16个。中新地产一举跻身全国知名大型地产公司行列。

至2008年4月30日,中新地产营业额为50.29亿港元,较2007年的27.80亿港元增长80.9%。不过,好日子到此为止了。

与大多数急于扩张的大型地产公司一样,中新地产对市场的判断出现了严重失误。但与一些在“招拍挂”中拿下天价地的公司不同,中新地产更青睐以股权收购的方式低价收购土地。

一位了解其运作的业内人士向《财经》记者表示:“这种方式看似可以较好地控制土地成本,并借此降低市场风险,但往往很难规范透明。这种拿地方式存在较高风险。”

2008年1月22日,中新地产宣布停牌,其股份、可换股债券暂停买卖。2008年2月1日,陈艳琴辞任中新地产秘书、法定代表,陈俊霖辞任公司副总裁及法定代表。2008年6月10日,德勤-关黄陈方会计师行辞任中新地产核数师,董事会改聘陈叶冯会计师事务所。

熟悉资本市场的人士都知道,股票停牌、重要人士变动及更换审计机构均是一家上市公司可能出现重大危机的信号。但直至票据危机爆发,中新地产仍未就停牌向外界给出明确答复。

据《财经》记者了解,中新地产停牌的主要原因,是内地一家房地产公司举报中新地产违规拿地。此后,香港联交所要求中新地产作出解释。但中新地产一直没能 给出满意答复,因此无法复牌。此外,联交所还调查公司可能存在的潜在财务审计问题。这是其公司秘书及法定代表辞职的主要原因。

另据 《财经》记者了解,现在,中新地产除准备转让多宗住宅项目的商业配套之外。还准备退出其与东环置业共同开发的“自由小镇”项目。该项目位于北京市通州区, 总规划建筑面积达82.6万平方米,中新地产先后分三次共获得其项目公司56%股权,耗资7.998亿元。按照权益计算,中新地产获取该项目的成本仅为 1700多元/平方米。

但是,该项目的历史极为复杂。其最初的开发商为君合百年公司。其合作股东为泰跃地产,实为“泰跃系”刘军下属公司。2006年,刘军因涉贿赂案件被检方调查。

2007年,中新地产接盘。但此后,该项目一直进展缓慢。据《财经》记者了解,中新地产曾计划以8亿元将其所持股权抵押与东环置业公司,但后者只同意出资4亿元。

4月7日,《财经》记者在项目现场看到,整个“自由小镇”项目用地,已被简易围墙隔成两片,其中一片近三分之二的区域内荆棘丛生,尚有约30户居民没有搬走。

在外界对其还款能力一片质疑声中,中新地产总裁刘义公开表示,其目前四证齐全的可售房源已经超过1万套,年内还将推出可售房屋6000余套,总销售资产 将超过100亿元。从中新地产的财报看,截至2008年10月底,其存货确实达到199.5亿元。不过,这些存货大部分均是如“自由小镇”一样的在建项 目,其中,发展中物业为195.39亿元。

中国地产市场在今年一季度出现“小阳春”,中新地产能否借势摆脱迫在眉睫的债务危机,仍未可知。■

PermaLink: https://articles.zkiz.com/?id=7256

美的集团成立财务公司 有望迈出产融结合第一步

From

http://www.21cbh.com/HTML/2009-4-27/HTML_UFLYRGE42TTA.html

作为一家年销售收入接近900亿元,拥有四大产业集团、几十家子公司的家电企业集团,美的集团长期以来没有自己的集团财务公司,而海尔集团、格力集团、TCL集团等则早已有了自己的财务公司,最终,美的集团决定改变这一情况。

4月23日,美的电器(000527.SZ)发布公告称,美的电器拟与美的集团、广东威灵电机三家公司共同设立美的集团财务有限公司(暂定名),注册资本为人民币5亿元。

具体来说,在即将成立的美的集团财务公司的股权结构中,美的集团出资人民币2.75亿元,占注册资本的55%;威灵电机出资人民币0.25亿元,占注册资本的5%;美的电器出资人民币2亿元,占注册资本的40%。

据悉,美的集团财务公司与海尔、TCL集团的财务公司的职能并没有太大区别:主要是协助成员单位办理财务和融资顾问、信用鉴证及相关的咨询、代理业务;协助成员单位实现交易款项的收付;吸收成员单位的存款;对成员单位办理贷款及融资租赁等业务。

记者了解到,之前国内有75家企业集团成立了自己的财务公司,其中来自家电行业的海尔集团的财务公司早在2002年6月就成立了,随后格力集团、TCL集团等家电集团都先后成立了财务公司,其中TCL集团还引进了东亚银行作为自己财务公司的外资股东。

此前,美的集团在财务公司的成立问题上却始终没有突破。对此,美的集团内部人士告诉本报记者,“前几年美的集团的主要扩张还在白电领域,在金融领域少有涉及,而且很多企业成立的财务公司更多是个内部银行的功能,并没有起到最初设立的作用。”

美的电器的公告也指出,参股设立财务公司,有利于发挥资金的集中管理优势,提高资金使用效率,降低资金使用与交易成本,有利于拓展公司的融资渠道,推动产业资本与金融资本的有效结合。

成立财务公司之后,美的集团在金融领域的扩张将更加引人注目。之前,海尔集团参股长江证券、青岛银行、海尔纽约人寿都获得了不错的收益,美的集团是否会在产融结合领域跟随海尔的步伐,还是另辟蹊径?

PermaLink: https://articles.zkiz.com/?id=7478

中油勘探与哈油气联合收购曼格什套油气公司

From

http://www.caijing.com.cn/2009-04-27/110154552.html

4月24日,中石油集团在其官网上称,中油勘探开发有限公司(下称中油勘探)4月16日已与哈萨克斯坦国家油气公司签订了上述协议,而收购的具体金额待交割前调整。花旗银行在本次收购中,担任中石油集团的独家财务顾问。

根据协议,中油勘探将与哈萨克斯坦国家油气公司在荷兰按50:50持股比例,组建合资公司Mangistau Investments B.V.用于此次收购。收购对象为包括Kalamkas、Zhetybai等油气田在内的曼格什套油气公司的全部上游和勘探资产。《财经》记者上周从中石油集团相关负责人处得知,曼格什套油气公司在巴甫洛达尔炼厂的58%的股权不包括在上述收购中。

中油勘探是中国石油天然气股份有限公司(上海交易所代码:601857,香港交易所代码:00857)与中国石油天然气勘探开发公司,按50:50持股比例组建的合资公司。中国石油天然气勘探开发公司则是中石油集团全资持有的国际投资公司。

据中石油集团官网介绍,曼格什套油气公司是哈萨克斯坦共和国最大的民营油气勘探开发公司之一,是中亚石油有限公司的全资子公司。该公司在哈萨克 斯坦拥有对15个石油和天然气田的勘探和开发特许权,并通过其子公司,拥有位于里海海域的海上油田和哈萨克斯坦西部天然气田的一系列勘探许可证。

截至2008年12月31日,曼格什套油气公司剩余原油可采储量约为3.7亿桶,2008年原油年产量约为4000万桶(日均产量11万桶),另拥有天然气地质储量约418亿立方米。

此外,中石油集团向哈萨克斯坦国家油气公司提供的50亿美元贷款,将实行专款专用,除了帮助资金窘迫的哈萨克斯坦国家油气公司实现联合收购,还 有一部分将用于建设一条由里海沿岸气源地贝内乌,通向南部城市奇姆肯特的天然气管道。在奇姆肯特,该管道将与由土库曼斯坦通向中国新疆的中亚天然气管道交 接,其中部分天然气将输送至中国。■

PermaLink: https://articles.zkiz.com/?id=7511

Next Page