MI能源(1555)關聯公司參與2個區塊的第二輪頁岩氣招標 stockbisque

http://stockbisque.wordpress.com/2012/11/29/mi_energy_and_shale_gas/國土資源部11月27日新聞發布會透露將於下周發布第二輪頁岩氣招標中標結果,頁岩氣股又炒上:安東油田(3337)和華油能源(1251)分別漲8.5%及3.4%。其實內地傳媒一早預測中標結果在本周或11月底公布,中標結果 “遲了一星期才公布” 反而有得升,真有點無厘頭。而且假設安東油田2012年每股盈利為0.13元人民幣(HK$0.1625)計算,HK$3.19的收市價是2012年的盈利的19.6倍,股價一點也步不便宜。又假如2013年盈利有四成的增長,HK$3.19是2013年盈利的14倍,也不算便宜。

民企外資 摩拳擦掌

面對頁岩氣逾百億投資盛宴,國內外企業都紛紛有意進軍頁岩氣,其中MI能源(1555)也作了不少準備。

今年五月MI能源全資附屬公司通過收購美國White Hawk Petroleum的50%資本權益以獲取水平鑽探及完井的操作技術,和購入Pacific Energy Development Corporation (PEDCO) 100萬股認股權證。其後,在六月收購Sino Gas and Energy有限公司51%的多數股權,進入中國天然氣市場和獲得天然氣開發技術 (註: 頁岩氣屬非常規天然氣)。

PEDCO參與國內第二輪頁岩氣招標

根據PEDCO的資料,PEDCO 與 Guofa Zhonghai Energy Investment Co., Ltd (國發中海能源投資有限公司) 於9月簽訂具有約束力的戰略合作協議 參與國內第二輪頁岩氣招標。而根據PEDCO的第三季業績報告 “If we are successful in obtaining a shale gas award, we believe our relationship with MIE Holdings will prove to be extremely beneficial to us as a local operator in gaining access to the necessary equipment , services and labor at appropriate pricing levels.” 大意就是說如中標的話,MI能源會作為夥伴參與頁岩氣的開發。

而綜合上海證券報和證券日報的報告,國發中海能源參與了湖北鶴峰區塊和河南溫縣區塊的投標。

國發中海能源是什麼公司? 筆者沒有資料,不過可以參加投標,注冊資本金肯定在人民幣3億元以上;而據說國發中海能源以16.61億元入標湖北鶴峰區塊,是該區塊報價最高的一方。看來MI能源很大機會分享頁岩氣的大蛋糕呢。

展望

MI能源中期每股盈利為0.13元人民幣,現價(HK$2.2)市盈率為2012年盈利的6.8倍,較安東油田的19.6倍低很多,不過MI能源受惠頁岩氣的程度暫時仍然很難說。話雖如此,股價好像沒有反映頁岩氣的潛在利好因素。

PEDCO的背景 stockbisque

http://stockbisque.wordpress.com/2012/11/29/pedco_background/一家從事收購及開發頁岩氣和天然氣的美國能源公司。公司由一斑來自德士古公司(Texaco)和CAMAC 能源公司的前行政人員於2011年成立,公司總部在加州,在北京設有辦事處。公司創辦人,現公司總裁兼首席執行官,Frank C. Ingriselli 跟中國很有淵源。他在1979年已踏足中國,並經過多年的努力完成簽訂中國與外資的首份產品分成合同(PSC)。

根據中國日報,Ingriselli 期望能參與國內第二輪頁岩氣的開發,之前他在中國逗留了2個月與合作夥伴研究投標的事宜。(有興趣的讀者可以參考:http://usa.chinadaily.com.cn/weekly/2012-09/21/content_15772201.htm)

PEDCO的合作夥伴,Guofa Zhonghai Energy Investment Co., Ltd (國發中海能源),出價很積極(以16.61億元入標湖北鶴峰區塊) ,相信國發中海能源中標的機會很大。

根據MI能源(1555)中期報告,公司在今年5月購入100萬股PEDCO認股權證。另根據PEDCO的第三季業績報告,MI能源持有400萬股PEDCO A系列優先股。

陽光紙業(2002)今昔 stockbisque

http://stockbisque.wordpress.com/2012/11/30/sunshine_paper_map/最近google map更生了山東濰坊的地圖並提高了地圖解像度。Google map舊地圖相信是在陽光紙業上市前拍的,而新的估計是介乎2010~2011年中之間。雖然更新了,但其實還是1、2年前的地圖,所以地圖上仍然找不到在建設中的

概念包裝產業園。

以下是陽光紙業地圖今昔比較。

筆者順道把理文造紙(2314)東莞洪梅廠房地圖作比較。圖中所見,(a)陽光紙業各地的造紙廠房和熱電造紙加起來面積相當於東莞洪梅廠房的七、八成面積; (b)理文造紙紙廠規模明顯較陽光紙業的大。據理文造紙2011/12年報,洪梅廠房計劃年產量為295萬噸(約佔理文造紙總產能的49%),而陽光紙業2011年年產量為110萬噸。不過由於陽光紙業和理文造紙的產品不同,廠房規模和年產量比較只提供參考作用。

策略

理文造紙的主要策略是加大牛皮箱板紙及瓦楞芯紙產能以增強經濟規模的效益,近年也開始生產高檔塗布白板紙以增加產品多樣性。而陽光紙業的一向策略是產品差異化,重點放在白面牛卡紙、輕塗白面牛卡紙及紙管原紙,不過隨著其它競爭對手加入,陽光紙業近年策略是一方面擴展產業鏈下游以提升產品的毛利和開拓終端用戶市場(如發展預印業務、包裝解決方案等),另一方面有走向毛利較高而進入門檻更高的特種紙業務(如裝飾用紙、醫療包裝紙及支票用紙)。

風險

陽光紙業的新業務需要大量資金投入,這解釋了陽光紙業的較高負債水平和財務支出。新業務還在建設中,實際盈利貢獻暫時不能確定,這是主要風險所在。

總結

對比陽光紙業兩張新舊google地圖可以發覺陽光紙業的規模增大了不少,不過現在股價比上市時還要低,真是有點諷刺。

陽光紙業每股帳面淨值為RMB1.8,現價$0.84只等於帳面淨值的38% (即0.38倍市帳率)。

與同業比較 思嘉集團(1863) 淨邊際利潤率好得驚人 stockbisque

http://stockbisque.wordpress.com/2012/12/19/%E8%88%87%E5%90%8C%E6%A5%AD%E6%AF%94%E8%BC%83%E6%80%9D%E5%98%89%E9%9B%86%E5%9C%98%E6%B7%A8%E9%82%8A%E9%9A%9B%E5%88%A9%E6%BD%A4%E7%8E%87%E5%A5%BD%E5%BE%97%E9%A9%9A%E4%BA%BA/12月17日尾市時看到 (a) 思嘉集團(01863) 宣布上海及福州基地新項目已經投產的報道和 (b) 思嘉股價創上市新低。以2012年上半年每股盈利人民幣$0.1513及當時股價HK$1.30計,思嘉PE大概是3.43倍。 這個PE很吸引,筆者差點以HK$1.30買入其股票,但想到過往對該公司的結論 (詳見之前的分析) 和股價不斷下跌的趨勢,心情沈下來,覺得還是分析後再算吧 — 寧願買貴也不想買錯(註:筆者上一次買賣思嘉的時間是2011年4月)。

以前曾經多次根據思嘉的招股書或公司財務報告資料評論思嘉的營運情況,今次搜集一些網上資料作同業比較(peer analysis)。

思嘉的招股書輕輕提過競爭者包括北京五洲佳泰、上海申達科寶及浙江海寧錦達。筆者不是複合材料專家,但在alibaba.com輸入膜結構材料、塗層複合材料等關鍵字可以找到不少思嘉的競爭者。筆者覺得2家公司有相當的參考價值,一是上海申達的子公司上海申達科寶新材料有限公司,另一家是廣東億龍新材科技有限公司。前者是上市國企的子公司,後者是 “准上市公司”(根據資料,億龍新材2008年1月啟動上市股份改造工作)。

公司介紹(以下是網上資料)

■上海申達科寶新材料有限公司

上海申達科寶新材料有限公司成立於2002年6月,是由申達股份有限公司(證券代碼:600626)、上海新紡織產業用品有限公司等共同投資組建,公司位於浦東唐鎮工業園區,佔地面積40餘畝(即26,600多平方米),總投資超過1.5億元,是一家專業生產和銷售蓬膜塗層織物的企業。

申達科寶公司成立伊始,即投巨資引進了德國先進的熱熔壓延塗層流水線,並配套表面處理生產線。可生產幅寬達3.6米的各種以PVC、TPO、TPU等為原料的塗覆產品;如燈箱布、篷布、土工布、防水材料、充氣材料等,可廣泛的應用於水利、國防、建築、交通、家庭等衆多領域。生產線的最大特點是不僅能對產品的基材進行處理,還能對產品表面進行處理,進一步優化產品的性能,市場前景十分看好,年生產量可達1,500萬平方米。

■廣東億龍新材科技有限公司

[1]廣東億龍新材科技有限公司創辦於1999年,是國家高新技術企業,準上市公司,國內該行業的龍頭企業之一。公司專業生產PVC織物塗層布、數位噴繪布、有機片等環保材料。公司實行產供銷一體化,年生產能力達8,000萬平方米,產品暢銷全國,並大量出口歐美、亞洲、非洲等一百多個國家和地區,年銷售額數億元人民幣。

公司廠區佔地70,000平方米,廠房建築面積95,000平方米,主要生產設備均斥鉅資由歐洲引進。目前,公司擁有多套生產線,生產“億龍牌”PVC織物塗層布、數位噴繪燈箱布、透光彩、彩條布和“威豪牌”PS板、PMMA 板、PP中空板等,廣泛應用在建築、物流、農業、軍事、休閒領域,如建築藝術天幕、軟體車箱篷布、卡車篷布、人造水池、帳篷篷房、充氣產品、沼氣池等方面。

公司堅持研發與技術創新戰略,建有2萬平方米的研發中心,並與多所高校聯合攻關,現已擁有3項國家專利,成為國家行業標準的起草單位之一。公司註冊的“億龍”、“威豪”兩個品牌已榮獲“廣東省著名商標”稱號,並多次獲得“廣東省誠信示範企業”、“重合同重信用企業”、“中國塑膠加工工業協會副會長單位”等資質榮譽。

[2] 2004年公司引進了具有國際最先進意大利PVC高分子組織物塗層生產線,生產的億龍牌寬幅達380CM的PVC高分子織物塗層天幕布材料。

廣東億龍新材科技有限公司 — 部分產品類型

規模和產品比較

以上的介紹大致可以知道兩家競爭公司的規模和產品類型。上海申達科寶的規模較廣東億龍較少;而按思嘉產品分類(即強化材料、常規材料、終端產品),上海申達科寶業務集中於強化材料和常規材料,而廣東億龍業務覆蓋強化材料和常規材料及涉足部分終端產品 — 在2009年已生產8,000套軟體沼氣池(biogas tank)。

按思嘉2010年招股書資料,思嘉有兩個生產基地:福州基地地盤面積約65,107平方米及建築面積約11,586平方米的廠房,廈門基地地盤面積約5,232平方米及建築面積約8,736平方米的廠房。因此,不計上海及福州新產房,思嘉產房面積遠較廣東億龍的95,000平方米的少。

設備/技術比較

上海申達科寶在成立時已引進了德國先進的熱熔壓延塗層流水線,而廣東億龍在2004年引進了意大利PVC高分子組織物塗層生產線。而根據招股書資料,思嘉的八條自動化塗層、貼合及壓延工序生產線是以美國、歐洲及日本的零部件,自行組裝及進行特別調較的。2012年11月上海思嘉工業園及福州擴建項目引進意大利高精度自動化塗層生產線,以此推測“整套”意大利生產線較以往思嘉自行組裝的“山寨版”生產線為佳。

思嘉管理層強調他們的優勢是生產工藝/技術和研發能力,但筆者相信這優勢不是絕對的。筆者留意到廣東億龍2010年的一側新聞:廣東億龍牽頭制定《聚氯乙烯塗層膜材》、《軟體沼氣池用聚氯乙烯織物塗層膜材》、《自潔型聚氯乙烯織物塗層建築結構膜材》和《軟體沼氣池》國家行業標准,而在制定《軟體沼氣池》標准中,思嘉主席林生雄也“共同探討行業標准的制定工作”。國內普遍選技術水平較高的企業牽頭制定國家行業標准,所以筆者推測廣東億龍應該有相當水平。

關於沼氣池,根據思嘉招股書,Frost & Sullivan指出截至二零零九年九月三十日思嘉是中國唯一同時生產沼氣及汙水工程項目的沼氣池強化材料及終端產品的供應商。但以廣東億龍的資料,廣東億龍利用意大利進口設備制造PVC織物塗層布(即強化材料)及在2009年已生產8,000套軟體沼氣池,所以不是只有思嘉生產該類產品。

講起研發不得不提思嘉的驚人研發費用,財務報告顯示2010年至2012年首六個月研發費用共人民幣1.60512億元。試想想上海工業園新投產的意大利生產線才不過是人民幣1億元多。究竟,那1.60512億元巨額研發費用花了去那些實質項目,得到什麼實質研發成果呢?

盈利比較

一家公司的競爭能力和行業位置多多少少可以在盈利能力上反映,反之亦言。根據思嘉2011年財務報告,全年收入為$1,197,085,000(人民幣•下同),年度溢利為$327,790,000,淨邊際利潤率為27.4%,相當之高。根據上海申達股份有限公司(600626)2011年年度報告,上海申達主營業務收入2.3億元,利潤總額 2218萬元,淨邊際利潤率為9.6%。

廣東億龍不是上市公司沒有財務報告可以查閱,不過根據佛山市高明區經濟促進局編印的2012年前三季戰略性新興產業展情況報告,“1-10 月億龍新材料實現利潤總額320萬元,超過去年全年300萬元的水平”(原文)。前文提過廣東億龍網頁顯示年銷售額為數億元人民幣,筆者就假設2011年銷售額為3億元計,得出廣東億龍的淨邊際利潤率僅為1%(當然如果銷售額大於3億元,淨邊際利潤率會更低)。

2011年盈利摘要

思嘉 — 淨邊際利潤率為27.4%(思嘉的淨邊際利潤率是上海申達的2倍,是廣東億龍的26倍)

上海申達 — 淨邊際利潤率為9.6%

廣東億龍 — 淨邊際利潤率估計為1%

從以上三個數字看,思嘉的盈利好得驚人。一個解釋是三家公司產品檔次不同所以盈利也不同,但根據上文的推測,廣東億龍的規模、產品和技術跟思嘉很類似,所以淨邊際利潤率不應有如此天淵之別。由於沒有廣東億龍的財務報表可以參考,筆者不能作出有效的比較。

至於上海申達,其產品包括強化材料及常規材料,所以淨邊際利潤率較思嘉低屬正常,惟幅度較預期的高。

以下是思嘉2011年及2010年按產品劃分的毛利率:-

| | 2011年 | 2010年 |

| 強化材料 | 41.9% | 42.5% |

| 常規材料 | 15.4% | 16.1% |

| 終端產品 | 52.3% | 61.4% |

總結

今次筆者嘗試以同業比較分析思嘉的經營狀況。筆者選了上海申達的子公司上海申達科寶新材料有限公司和 “准上市公司” 廣東億龍新材科技有限公司。初步的看,上海申達和廣東億龍在規模、產品類型、設備/技術可與未擴產前的思嘉(即不包括上海和福州的新產能)作出比較。但論到淨邊際利潤率,思嘉明顯遠較上海申達和廣東億龍的好,而且好得超乎合理預期,特別是中國強化材料市場是相當分散的(rather fragmented)。由於缺乏廣東億龍的財務報表,筆者暫時不能作出確實的結論。但無論如何,讀者應獨立思考和慎重投資。

參考資料來源

http://jmj.gaoming.gov.cn, http://www.gdyilong.com.cn, http://www.alibaba.com, http://www.jobcn.com, http://www.gdyilong.com.cn, http://www.ylzhaoqi.com, http://www.kobond.net, http://www.cnshenda.com.cn, http://www.hkexnews.hk, http://www.etnet.com.hk

思嘉集團(1863)—中央結算系統持股紀錄的啟示 stockbisque

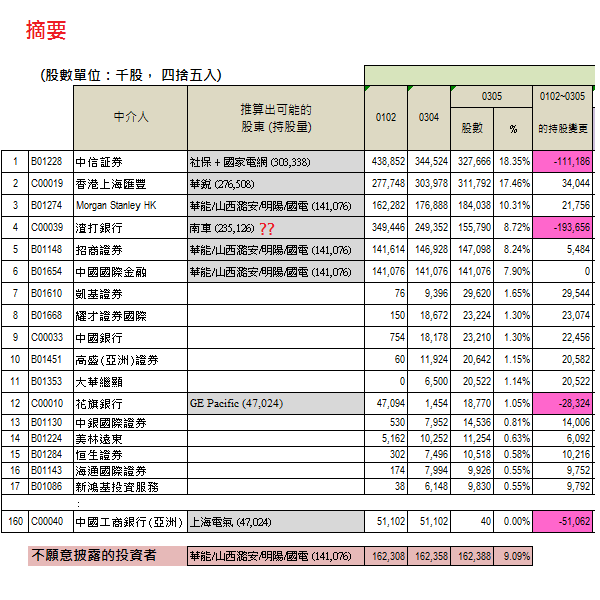

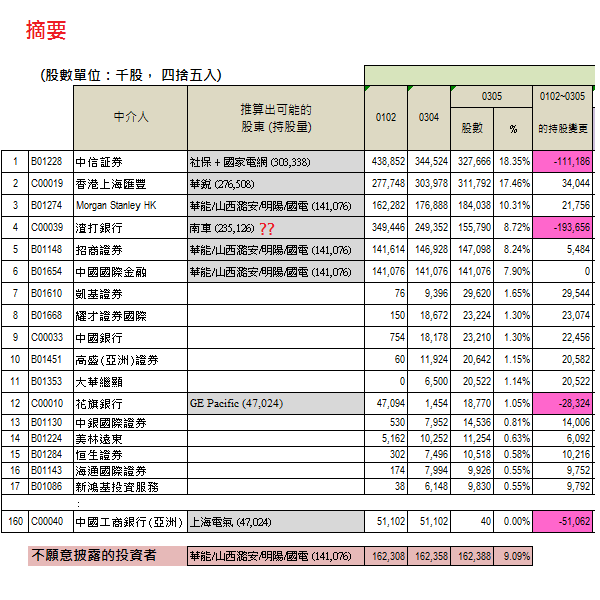

stockbisque.wordpress.com/2012/12/20/思嘉集團-中央結算系統持股紀錄的啟示/前文談及思嘉集團(01863)偏高的淨邊際利潤率值得關注,但其實中央結算系統中介人持股紀錄(CCASS)也值得留意。一般來說大股東會把持股集中存放於一或兩個中介人以方面管理。但近月中央結算系統持股紀錄可能顯示思嘉集團的兩名大股東把持股分散到三、四甚或五、六個中介人。

上市以來,思嘉兩名大股東林生雄和林萬鵬持股分別多於57%及7%。由於沒有其它單一股東持股多於5%,CCASS 較方面分析。按推測林生雄在2011年1月7日,全部持股存放於匯豐私人銀行(瑞士)有限公司,其後存放數量改變數次,而最近持股可能分散存放於匯豐私人銀行(瑞士)、中信証券經紀、招商證券、Morgan Stanley、星展唯高達,而且有多次變更存放數量(詳見下圖橙色部分)。

變更原因

究竟為何無啦啦在2012年10月24日~2012年11月9日每隔幾天要把存放數量掉來掉去呢?

筆者沒有答案。

如果要猜的話,有可能是正常的資產分配,亦有可能股東有財務需要(如把股票抵押以換取貸款等)。由於股東不需要披露更改中介人存放情況,外界人士很難知道實際原因。

近日股價

近幾天思嘉股價及成交量出現不尋常波動(見下圖)。

在2012年12月17日,思嘉發佈利好新聞(上海思嘉工業園及福州生產基地投產),但反被拋售,真有點不尋常。

有趣的是CCASS顯示,當日三大沽貨者是海通國際證券、招商證券和香港上海匯豐,其中一個沽貨者可能是思嘉大股東同时使用的中介人。

另一邊廂,主要股東林生雄以均價HK$1.346在場內象徵式增持50,000股。

總結

近日思嘉除了股價及成交量異常波動外,其實中央結算系統中介人存放情況也有異常。

新天綠色:2012年上半年業績不錯,但下半年或有隱憂 stockbisque

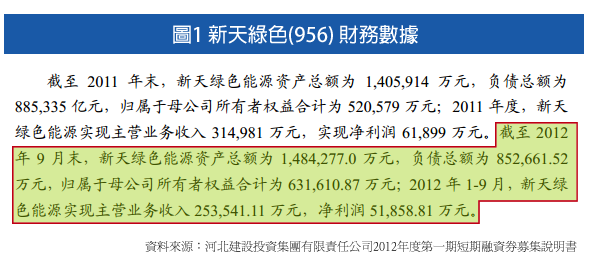

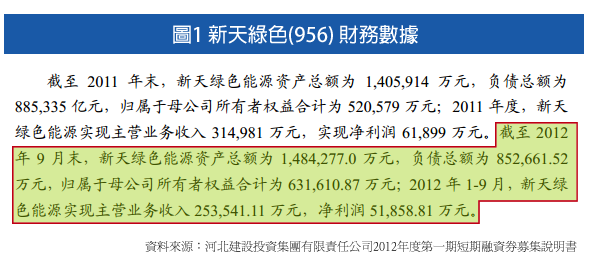

http://stockbisque.wordpress.com/2013/01/16/%E6%96%B0%E5%A4%A9%E7%B6%A0%E8%89%B22012%E5%B9%B4%E4%B8%8A%E5%8D%8A%E5%B9%B4%E6%A5%AD%E7%B8%BE%E4%B8%8D%E9%8C%AF%EF%BC%8C%E4%BD%86%E4%B8%8B%E5%8D%8A%E5%B9%B4%E6%88%96%E6%9C%89%E9%9A%B1/最近在網上獲得新天綠色(00956)母公司河北建設投資集團有限責任公司(下稱“河北建投”)融資券募集說明書及一些關於新天綠色的新聞。以下是消息的主要內容和分析:

第三季

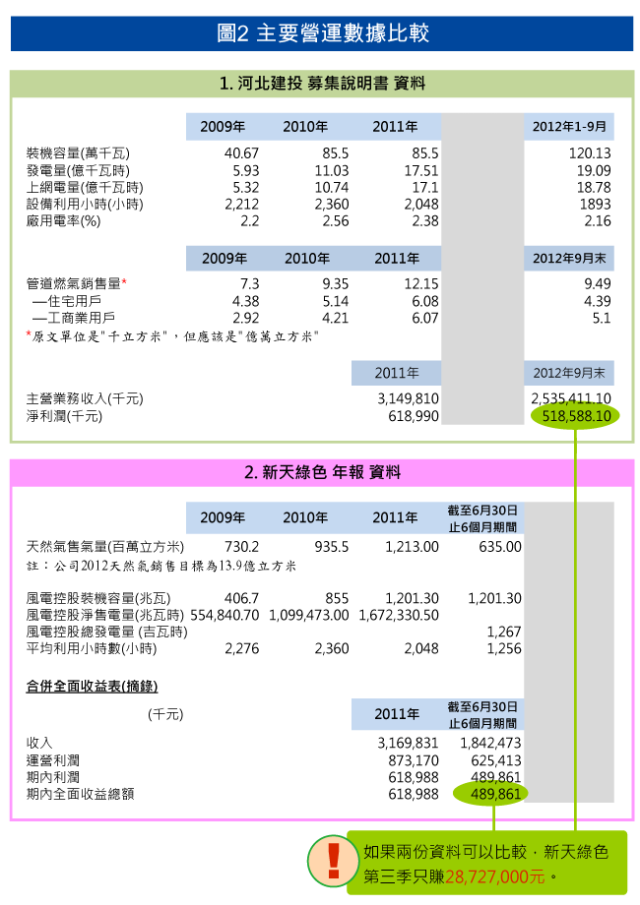

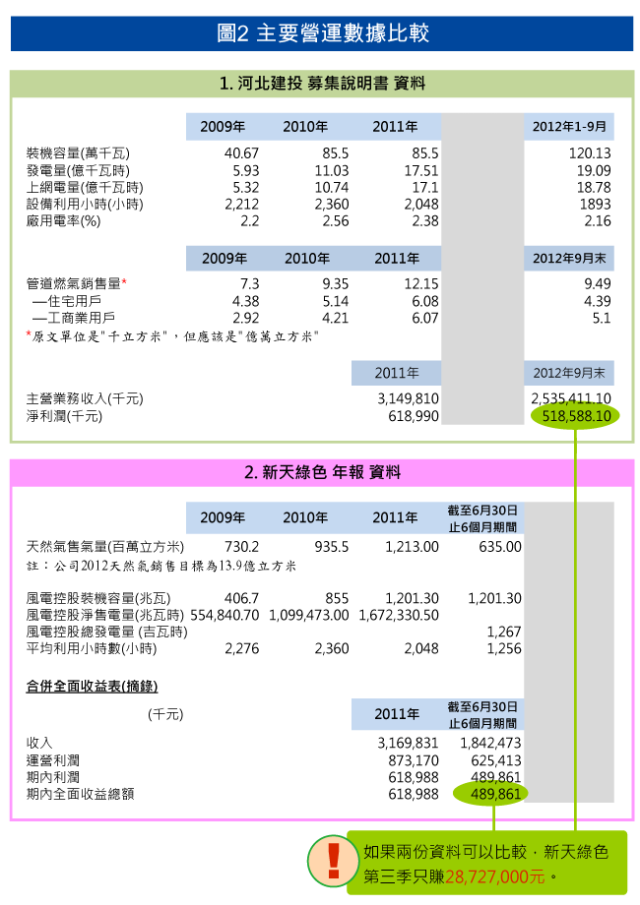

河北建投 募集說明書 資料是根據內地會計標准編制,新天綠色 年報是根據香港標准編制,兩者未必可以比較。但以2011年全面收益總額/淨利潤看又好像相若,所以假設它們可以比較(見圖2)(註:筆者會計知識有限)。

比較結果顯示新天綠色第三季其實頗差:第三季只賺28,727,000元 (人民幣•下同) ,比上半年的489,861,000元少了很多。盈利下降原因有點耐人尋味,不過上網電量、風電設備利用小時、燃氣銷售量沒有特別異常。而裝機容量就差點,首九個月也沒有增加,不知道公司能否完成全年250MW新增裝機容量的目標。

圖2 中港會計標准下主要營運數據比較

第四季

筆者沒有得悉新天綠色第四季風電情況,不過11、12月河北的風速好像不錯。

關於天燃氣業務就找到以下消息:

1.新天綠色子公司河北省天然氣有限責任公司2012年10月29日第三季度經營分析會指出“今年二、三季度受嚴峻的外部競爭形勢和國內經濟環境影響,公司整體銷售形勢不容樂觀。”不知這句話是一般向員工的訓話或是實質情況。

2.河北日報:“記者從省天然氣公司了解到,由於天然氣資源不足,上遊供氣企業中石油整體缺口達到每天1,000萬立方米,華北地區缺口達到每天440萬立方米,預計供應緊張形勢將持續到12月底。”

3.保定晚報新聞:“自11月初河北省天然氣有限責任公司對我市(保定)實行天然氣日指定供應量以來,隨著氣溫逐漸降低,我市天然氣供應情況日趨緊張。供需缺口由最初的6萬立方米左右,增至14萬立方米左右。目前,每日給我市的供氣指標約62.5萬立方米,缺口近14.5萬立方米。”

4.長城網報道河北省燃氣供應持續緊原因是:“2012年11月3日起,北京市開始提前供暖,造成用氣量激增,中石油為保障北京供氣,開始壓減包括我(河北)省在內的各地用氣計劃,並提前啟用儲氣庫,造成了華北地區氣源緊張。”

5.長城網報道:到一月初 “河北省供氣緊張情況已有所緩解”

新天綠色2012天然氣銷售目標為13.9億立方米,首九個月完成9.49億立方米,佔68.27%,餘下的31.73%要在第四季完成。按以上持續燃氣供應緊張消息,恐怕完成目標的難度很大。

總結

新天綠色2012年上半年業績不錯,利潤達489,861,000元,但母公司最新資料顯示第三季盈利倒退、首三季新增裝風機容量為零。而到第四季,上遊天然氣供應緊張,全年天然氣銷售目標也怕不能到達。

以上一系列因素或會影響新天綠色的2012年下半年的盈利,讀者或需關注。

華電福新(816):繼續執位,化整為零 stockbisque

http://stockbisque.wordpress.com/2013/03/06/%E8%8F%AF%E9%9B%BB%E7%A6%8F%E6%96%B0%EF%BC%9A%E7%B9%BC%E7%BA%8C%E5%9F%B7%E4%BD%8D%EF%BC%8C%E5%8C%96%E6%95%B4%E7%82%BA%E9%9B%B6/

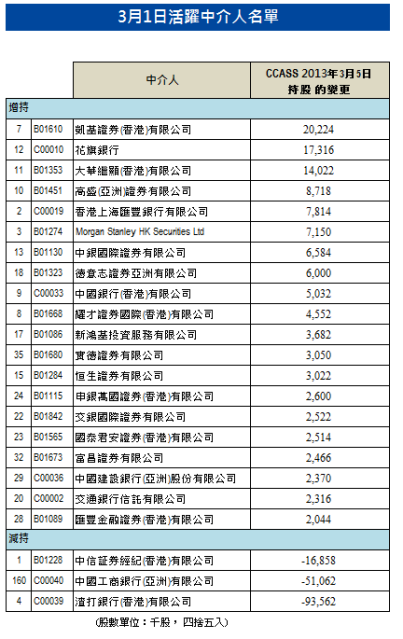

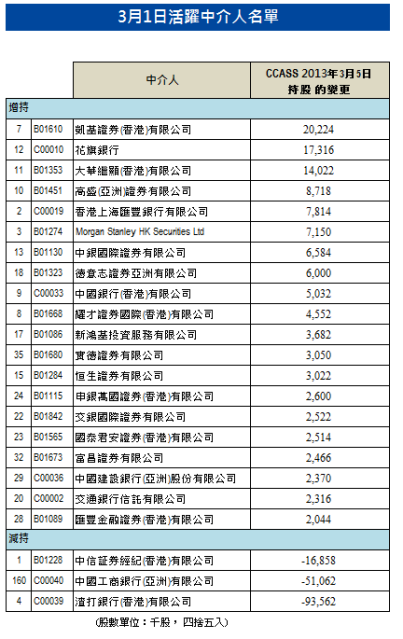

3月1日華電福新(816)大成交後,有網友提議更新中央結算持股量的情況。現更新如下(圖太大,按此下載pdf)。

觀察:

觀察:

1. 在3月1日主要減持的中介人有三個,即中信証券經紀、中國工商銀行和渣打銀行,減持共161,482,000,佔當天成交量的61.8%。

2. 其中渣打銀行當天減持最多,達93,562,000股。不過,最特別的還是中國工商銀行從51,102,000股減到40,000股。假如以前的推算成立的話,基礎投資者上海電氣已經全數減持。

3. 先前估計南車的 235,126,000 (13.17%)股放在渣打銀行,現在資料顯示可能估錯了。難度…

4. citibank n.a. 在2月14日~2月20日總共減持46,246,000股後反手在3月1日增持17,316,000股,是當天第二大增持者。

5. 凱基證券是3月1日最大增持者,增持20,224,000股後持股量達29,620,000股,約佔H股的1.65%。

6. 雖然3月1日有大成交,但股數散落到不同的投資者手上,暫時沒有投資者增持超過5%需要披露。

個人睇法:

1. 從中央結算持股量變更來看,筆者有一種感覺,就是持重貨者見股價好就沽貨套現,而沒貨者樂於追貨。

2. 3月5日及3月6日兩天的成交也不少,股價在波幅中慢慢向上,今天(6日)破$2心理關口回落收$1.94。而這兩天華電福新相對其它新能源公司股價也較為有承接力。此外,由於預期業績不錯有機會發盈喜,股價應還有潛力,不過不知道近來新能源股炒風在兩會過後會點樣。… 後市要審慎,不過筆者打算長期持有。

中央結算持股量數據有T+2的延遲,相對「大利市機」的即時數據明顯失先機。貼市的讀者可以留意大利市機的盤路捕足更多機會。筆者沒有大利市機,所以只能用CCASS。另外,David Webb網站也提供CCASS數據(http://webb-site.com/ccass/ipstakes.asp)。

Next Page