- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

小注傾家蕩產,大注創業興家! 朱泙漫屠龍記

http://johnchrysostom.blogspot.hk/2012/07/blog-post_06.html上一篇拙文《投資公司債券穩賺不賠?》 初論債息的基本原理,學院派理論與實際操作上的真實環境又有沒有分別呢?一些平日僅炒賣股票的博友亦難免奇怪,公司債和股票在公司出現問題時可以化為污 有,但公司債只能賺有限債息而股票理論上可有無限的正回報,按道理投資公司債不如股票。那麼為什麼債券市場遠比資本市場龐大呢?

貸款作為銀行的基本業務本質與投資公司債大同小異,銀行在社會吸納游資作存款然後貸出去實際上是利用槓桿(Gearing)加大貸款組合(和風

險)。由此可見,投資公司債若操作得宜本質上是一盤生意而不是投資。根據無套利(No Arbitrage)原則,風險溢價(Risk

Premium)應該等同壞帳率(Charge-off Rate):

信貸息差(Credit Spread) = 風險溢價(Risk Premium) = 壞帳(Charge-off)

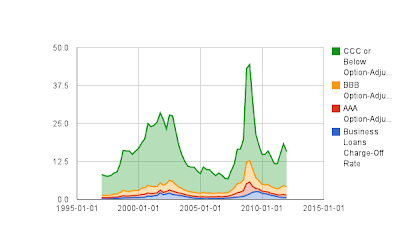

不同信貸級別(Credit

Rating)的公司債風險溢價和壞帳均有所不同。由於信貸質素較差的公司債違約和壞帳風險較高,故風險溢價亦較高。且讓筆者以歷年BofA

Merrill Lynch AAA US Corporate Option-Adjusted Spread和Effective

Yield與美國公司貸款的壞帳(Charge-Off Rate On Business

Loans)作一比較。由於美國公司貸款的壞帳是相當於不同信貸級別的公司債平均值。故AAA公司債壞帳率應該更低。但以1997Q1至2012Q1數據

可見,AAA信貸息差竟然大部時間大於壞帳率。若把AAA公司債息率計算在內,其息率在所有時間均遠高於壞帳率!期內AAA公司債息率、信貸息差和壞帳率

平均分別是5.00%、0.87%和0.91%。因此:

信貸息差(Credit Spread) = 風險溢價(Risk Premium) > 壞帳(Charge-off)

雖說投資優質公司債應該穩賺不賠,但公司債入場銀碼一般不輕,兼且公司債真的有化為烏有的風險,故正如筆者之前曾提及定息市場只適合擁有超過100萬美元流動資產的人仕。對於擁有超過100萬美元流動資產的有銀仕,買賣公司債的策略應該是怎樣呢?

PermaLink: https://articles.zkiz.com/?id=35877

Next Page