- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【並購重組】收購谷歌和亞馬遜技術背書的光模塊龍頭,中際裝備在下一盤什麽棋?

來源: http://www.ikuyu.cn/indexinfo?type=1&id=11675&summary=

2017年3月8日,中際裝備(300308.SZ)收購蘇州旭創一案獲得證監會有條件通過,距離2016年3月11日停牌正好一年,距離2016年9月10日董事會重組預案半年(表1)。收購案獲批後,截至3月10日周五收盤,中際裝備連拉兩個漲停。

從停牌到重組預案發布再到審核通過,中際裝備拿下有谷歌和亞馬遜背書的光模塊龍頭蘇州旭創,經歷了怎樣的過程?又遇到什麽樣的難點?

巧用停牌,鎖定較低增發價

根據原有的非公開發行定價規則,增發價格參考定價基準日前20個交易日的90%。2016年9月10日,中際裝備董事會發布重大資產重組預案,這一天為非公開發行的定價基準日。但自2016年3月11日起,中際裝備就一直停牌到2016年9月29日。因此,其實質上的定價基準日是停牌前最後一個交易日,即上市公司股價處於低位的2016年3月10日。

中際裝備定價基準日前20個交易日均價的90%為13.10元,最終調整為13.55元/股。2016年9月30日複牌後,9個一字漲停,最高觸及31.36元/股的高位,相較增發價格溢價131.44%。2017年3月9日複牌後收獲兩個漲停板到34.29元/股,溢價153.06%(圖1)。這是一筆多少劃算的交易!

不過,隨著2017年2月17日再融資新規的出臺,雖然重大資產重組的非公開發行不受新規約束,但是配套融資的投資者以後可能拿不到這麽優惠的價格了。發行定價基準日修訂為發行期首日,取消董事會決議公告日和股東大會決議公告日兩個定價基準日,屆時增發價格與市場價格的價差將必定會收窄。

上市公司實際控制人參與認購配套融資,穩固控制權

先來看一下中際裝備收購蘇州旭創的交易方案。第一,中際裝備向蘇州旭創股東,主要是管理層、員工和財務投資者,發行2.0664億股,將標的公司收進來;第二,配套再融資不超過5億元,向中際裝備實際控制人等發行0.369億股。

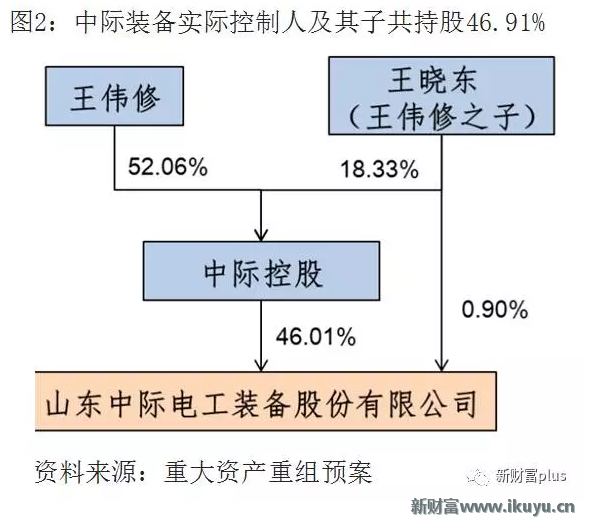

這兩部分新發行的股份總計2.4354億股,已經超過中際裝備的原有股本2.16億股。相對應的,蘇州旭創28億元的估價也大於實質上的定價基準日(2016年3月10日)的上市公司市值26.68億元。雖然中際裝備的實際控制人王偉修及其子持有上市公司的股份較高,有46.91%(圖2),但隨著超過自身市值的大體量資產的註入,其控制權勢必會被極大地稀釋。

所以,這一案例的關鍵要點在於:首先確保重組完成後實際控制人不變更;其次在確保實際控制人不發生變更的前提下控制權穩固。證監會反饋意見第一個問題便是圍繞著控制權問題展開。

假設不實施配套融資,中際裝備的實際控制人王偉修及一致行動人持股23.98%,持股比例低於蘇州旭創的管理層和財務投資人的25.28%。如果蘇州旭創的管理層與財務投資人形成一致行動關系的話,實際控制人就將易主。

所幸的是,蘇州旭創是一家由管理層和財務投資者共同持股的公司。其最大單一股東益興福,持有15.7522%的股權,而益興福也主要由蘇州旭創的管理層持股。總體上蘇州旭創的股權較為分散,且財務投資人並不謀求控制權。不過王偉修及一致行動人的持股比例高出管理層並不多,僅6.68%,也不能完全排除未來管理層與財務投資人結盟。

為了避免出現控制權易主的情況,本次交易方案設計了配套融資,從而確保王偉修及一致行動人對上市公司的控制權暫時無憂。

實施配套融資後,中際裝備實際控制人王偉修及一致行動人持股27.83%,超過蘇州旭創的管理層和財務投資人的25.26%,這是第一層保險(表2)。

不過,如果把凱風系之外的其他財務投資人的持股算進來,蘇州旭創管理層和財務投資人的持股比例仍然超過王偉修及一致行動人。所以,加上了第二層保險,蘇州旭創管理層與財務投資人簽署《關於不謀求上市公司控制權的承諾函》:本次交易完成後60個月內,本人/企業/公司作為中際裝備股東期間,除已披露的一致行動關系外,不單獨或與上市公司其他主要股東及其關聯方、一致行動人之間簽署一致行動協議或達成類似協議、安排,以謀求或協助他人通過任何方式謀求中際裝備第一大股東或控股股東地位。

在2016年3月11日停牌之前,還有一個小插曲。2016年3月7日,中際裝備的第二大股東澤輝實業將其持有上市公司15.01%的股權轉讓給辛紅。辛紅2008年通過股權受讓方式取得澤輝實業股權及控制權,一直通過澤輝實業持有上市公司股權至今。值得註意的是,澤輝實業是港資公司,本次股權變動後,中際裝備變身內資公司。

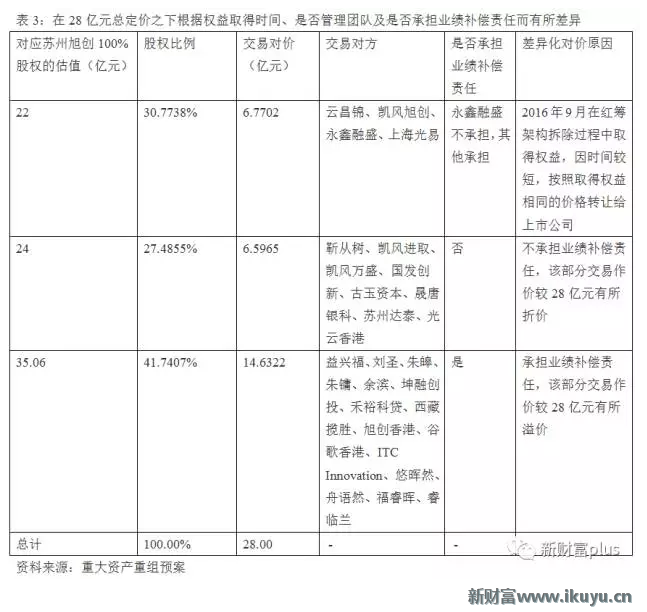

交易標的蘇州旭創估價28億元,對不同的股東采取差異化的定價和業績補償責任。總體上說來,取得權益的時間短、非管理團隊、不承擔業績補償責任的,對價相對較低;反之,相較28億元的總對價有所溢價(表3)。

拆除紅籌架構,轉道A股資本市場

蘇州旭創自公司設立之初就確立了境外上市的目標,2008年1月旭創開曼和旭創香港設立,同年4月由旭創香港設立蘇州旭創。2008年4月至2014年8月經歷A輪、B輪融資及回購股份。

為了進一步完善境外上市紅籌架構,進行了“股權平移”的操作,即蘇州旭創的股東將其在境內直接持有的股權平移至境外擬上市主體旭創開曼。

具體操作為:2014年7月和10月,蘇州旭創除旭創香港外的其他股東,將其持有的89.0080%股權轉讓至旭創香港,轉讓完成後,旭創開曼通過旭創香港持有蘇州旭創100%股權。在此背景下,旭創開曼進行了C輪重組,目的是:蘇州旭創除旭創香港外的其他股東,通過認購旭創開曼新股的方式(增資),成為旭創開曼的股東。

在進行C輪重組的同時,也即2014年9月30日,旭創開曼完成了C輪融資,引入新股東GCI(GoogleCapital)、LightspeedI及LightspeedI-A(光速安振中國創業投資),分別發行907.094萬股、414.9447萬股和56.7442萬股C輪優先股。截至2014年底,擬上市主體旭創開曼總股份數為4480萬股。隨後2014年ESOP計劃和2015年ESOP計劃部分行權後,旭創開曼總股份數4916萬股。谷歌當年1.54億元的投資,已經變成了4.91億元。

2015年6月,旭創開曼向美國證監會提交納斯達克IPO上市申請並通過審核。2016年4月旭創開曼通過股東會決議,決定拆除境外上市紅籌架構。為什麽連上市代碼都定了還要放棄境外上市計劃?

據分析,可能的原因是趕上2015年開始興起的中概股回歸潮。然而,2016年5月6日證監會新聞發言人張曉軍在證監會例行發布會上,表示正在對紅籌企業通過IPO、並購重組登錄A股資本市場進行深入分析研究。可見當時官方已經開始收緊紅籌企業回歸了。

此次證監會審核通過中際裝備收購蘇州旭創是在2017年3月8日,而查閱審批前的證監會反饋意見,證監會並沒有禁止其拆除紅籌架構後回歸,重點核查確認拆除紅籌架構過程中的股權轉讓和款項支付是否完成。因此理解可以為,在政策導向上,並未禁止紅籌企業回歸。

蘇州旭創拆除紅籌架構主要分三步走。首先,修改ESOP計劃,未行權股東通過增資蘇州旭創實現行權。

其次,股權平移。通過旭創開曼及其子公司旭創香港間接持有蘇州旭創57.7742%股權的股東(劉聖等管理層),承接蘇州旭創的相應部分股權。2016年5月蘇州旭創董事會同意股權平移中的股權轉讓,9月旭創開曼回購此部分股權。這部分轉讓價格以2015年底蘇州旭創5.77億元凈資產為基礎。

股權平移時涉及到股權轉讓和資金安排,根據公告,其中的20.6436%股權轉讓,使用了一筆過橋貸款。第一步,旭創香港向劉聖等股東以凈資產為定價參考轉讓了蘇州旭創20.6436%股權;第二步,劉聖等股東用金融機構貸款向旭創香港支付1.3625億元;第三步,旭創香港扣稅及換匯後,將這部分資金以分紅方式轉入旭創開曼;第四步,旭創開曼向劉聖等股東支付1.3108億元的等值美元,用於回購20.6436%的旭創開曼股權;第五步,劉聖等股東取得回購款後換匯歸還金融機構借款。

再次,現金退出。通過旭創開曼及其子公司旭創香港間接持有蘇州旭創30.7738%股權的股東,以現金方式退出,這部分股權轉讓給境內新股東。2016年9月蘇州旭創董事會同意將現金退出部分的股權轉讓給雲昌錦、凱風旭創、永鑫融盛、上海光易。現金退出完成後,旭創開曼變更為單一股東HuaYuan100%持股,並通過旭創香港持有蘇州旭創3.87%股權。這部分以蘇州旭創22億元的估值確定轉讓價格。

轉型光模塊行業

在重組前,中際裝備的主營是電機繞組制造設備行業,電機繞組屬於電機的重要零部件,其下遊家電行業增速放緩,收入和利潤不太如人意,尋求轉型。收購標的蘇州旭創這家公司到底怎麽樣?

光模塊行業居於光通信產業鏈偏上遊

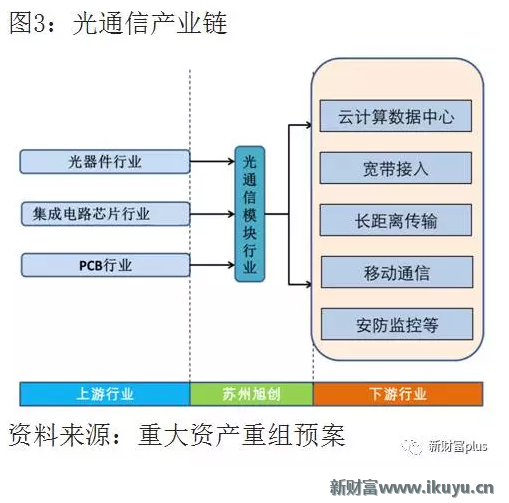

蘇州旭創的主營業務為光模塊。通俗來說,光模塊的作用就是實現光電轉換,發送端把電信號換成光信號,通過光纖傳送後,接收端再把光信號轉換成電信號。

光模塊行業處於光纖通信產業鏈的偏上遊,其下遊主要是雲計算數據中心、長途傳輸、寬帶接入等領域,上遊是光器件、集成電路芯片等行業(圖3)。

近幾年,蘇州旭創原材料占營業成本的比例比較穩定,光芯片及組件、集成電路芯片、結構件以及電力,占成本的比例基本在77%左右。由此可以判斷,上遊原材料的產業成熟,供應較穩定,這也在很大程度上為公司所處光模塊行業快速確定的增長奠定基礎。

其中,光芯片是光模塊的核心,近幾年均占營業成本的50%左右(表4)。據國泰君安通信行業分析師宋嘉吉分析,雖然芯片的供應很難有較高的規模效應,高端光芯片價格也一直居高不下,但這個行業單純靠賣芯片很難實現盈利模式,光模塊龍頭企業,包括Finisar、Oclaro、Lumentum等,一般都是采用IDM(垂直一體化模式)。

技術背書:引入谷歌作為C輪融資投資者+亞馬遜和谷歌為其前兩大客戶

2014年9月GoogleCapital對旭創的投資是其在亞洲的第二次投資,也是在中國的首次投資。谷歌資本和光速安振何以看上旭創?

據當時的報道,GoogleCapital合夥人GeneFrantz指出,旭創是其一直在努力尋找的投資對象,旭創的技術能夠很好地契合下一代數據中心的應用環境,其管理團隊擁有卓越的視野與執行力。

光速安振中國創業投資LightspeedChinaPartners董事總經理宓群也對旭創評價頗高:在雲計算產業快速發展的大趨勢下,旭創科技擁有新一代數據中心應用的世界領先的技術和產品,全球市場里的頂尖客戶。這些言論均十分明確地表明了旭創符合高成長科技公司的定位。

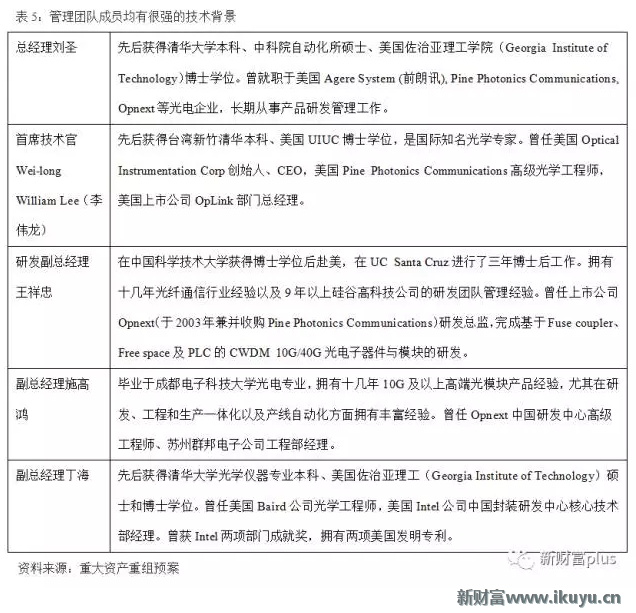

從旭創的管理團隊來看,創始人、總經理/首席技術官、副總經理以及研發部副總經理,均是清一色的技術專家。總經理劉聖,先後獲得清華大學本科、中科院自動化所碩士、美國佐治亞理工學院(GeorgiaInstituteofTechnology)博士學位。曾就職於美國AgereSystem(前朗訊),PinePhotonicsCommunications,Opnext等光電企業,長期從事產品研發管理工作,首席技術官李偉龍也是國際知名光學專家(表5)。

得益於重視技術的管理團隊,且光通信模塊行業屬於技術密集型行業,技術更新和產品升級速度快,蘇州旭創的研發費用占比較高,近3年出現逐年上升的趨勢,2016年一季度研發費用占營業收入的比例接近10%(表6)。

據業內人士表示,光模塊主要應用場所是數據中心的通信模塊,與雲存儲、雲計算領域的發展息息相關。這從其主要客戶中便可見一斑。

2015年亞馬遜躋身為旭創的前五大客戶,當年貢獻2.24億元收入,約占營業收入的19.14%,為公司第二大收入來源,2016年一季度貢獻比例提升至33.96%,成為第一大金主(表7)。

這與亞馬遜雲計算的發展脈絡密不可分。2015年一季報,亞馬遜首次在財報中單獨披露雲計算業務的業績。2015年二季報,亞馬遜凈利潤9200萬美元,雲計算業務對亞馬遜當季度的扭虧為盈功不可沒。2015年雲計算收入貢獻了亞馬遜總收入的7%。2016年雲計算業務全年營收達到122億美元,運營利潤達31億美元。

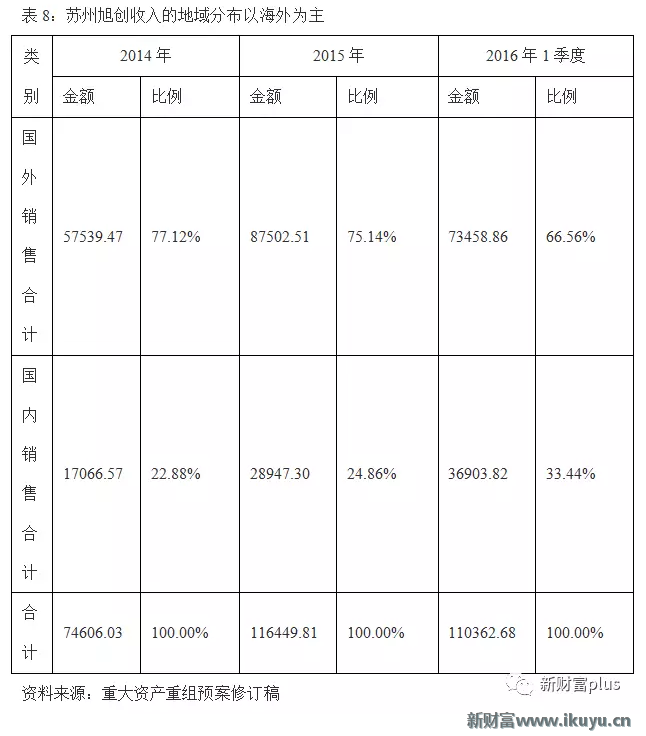

以海外巨頭為主的客戶結構,導致2015年蘇州旭創營業收入的75%來自海外(表8)。不過,隨著近幾年華為這一客戶的加入,蘇州旭創已經打開了國內電信網絡光模塊市場,制定了50G/100G/200G電信網絡光模塊產品和技術路線圖,並與電信設備商合作。2014年華為尚未進入蘇州旭創的前五大客戶之列,到了2015年和2016年一季度,其收入貢獻已分別達到了5.79%和12.97%(表8)。而從整體來看,蘇州旭創的海外市場收入貢獻在2016年一季度降到了66.56%。

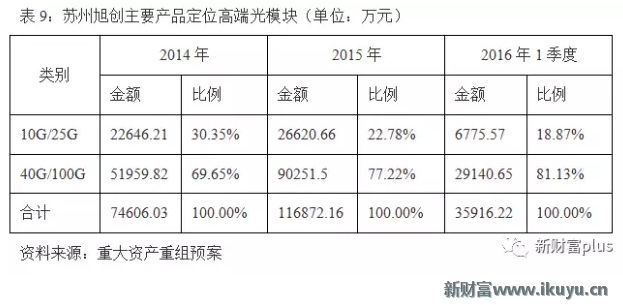

不僅如此,蘇州旭創在技術門檻更高的(40G/100G)光通訊收發模塊領域,在國內同行中居於領先,其盈利來源也主要是來自於高端光模塊。016年一季度,40G和100G的光模塊產品貢獻了81.13%的收入(表9)。

(完)

掃描下載新財富APP,深度投研,大咖講座,盡在新財富:

Next Page