- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

牛市就一个拐点,不要轻易猜测

http://gelonghui.com/#/articleDetail/13700

核心结论:

①过去风格阶段性切换多在3季末或之后,源于政策催化、资金博弈,目前火候不够。

②居民财富配置迁徙是大势,资金入市凶猛,牛市顺应趋势胜于猜测拐点,阶段性风险跟踪股市政策动态,前期已点刹车,当下不过虑。

③“牛”住梦想,上帝、恺撒各取所需,转型方向的成长是主战场,如互联网+、中国智造、医疗健康,主板机会体现为政策主题,是辅战场,如国企改革、大上海。

上帝的归上帝,凯撒的归凯撒

6

月3日市场宽幅震荡后,投资者最关注的问题是市场风格切换和回调风险。6月7日我们发布中期策略报告《“牛”住梦想》,指出本轮牛市是转型的“中国梦”,

这次泡泡将创纪录。牛市就是水涨船高的过程,成长、价值都有机会,只是角色和战法不同,所谓上帝的归上帝,凯撒的归凯撒。

1、上帝、凯撒,各取所需

牛市就是水涨船高,机会各不相同。

6

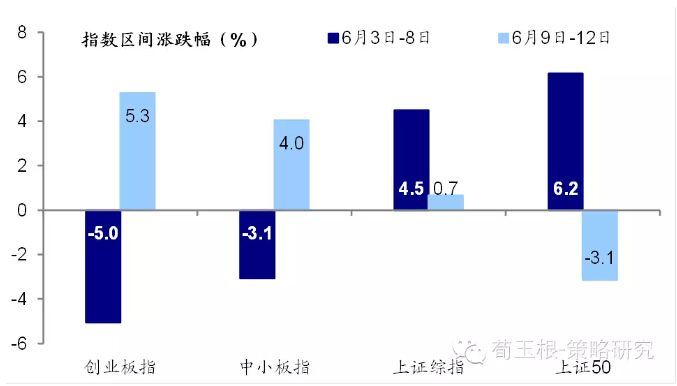

月3日市场宽幅震荡,关于风格切换的声音渐起;6月3日-8日,创业板指下跌5%,上证50上涨6%,投资者对于风格切换的担忧加深。但是6月9日-12

日,创业板指张5.3%,上证50下跌-3.1%,市场风格并未切换,不过国企改革、大上海等主题仍然活跃。我们反复强调,牛市就是水涨船高的过程,成

长、价值都有机会,只是角色、战法不同,正所谓上帝的归上帝,凯撒的归凯撒。本轮牛市本质上是反应转型的“中国梦”,代表转型方向的新兴成长是长牛主角,

类似05-07年牛市的地产链,是本轮牛市的主战场,是贝塔;主板更多以主题形式表现,是辅战场,是阿尔法。过去3年市场风格在Q3末Q4初出现阶段性转

变,均源于政策催化的主题爆发:如12年12月十八大之后银行股,13年8月底自贸区和10月的国企改革主题,14年11月一带一路和降息利好的板块。

风格阶段性切换的时机尚不成熟。

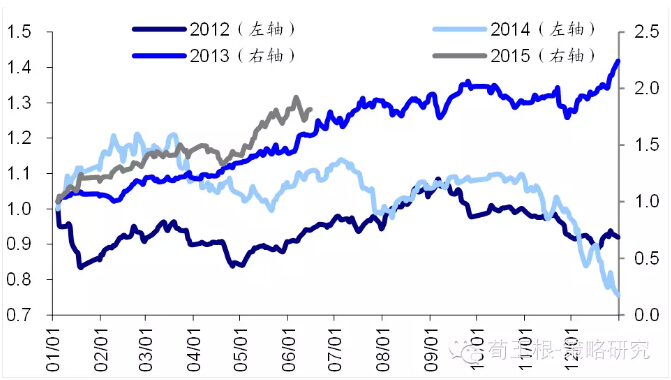

相

比2012-14年,阶段性的风格转变缺乏政策事件的驱动,持仓和收益率偏差的博弈动力也不足。首先,从持仓结构来看。普通股票型基金前十大重仓股的行业

占比中,12Q3银行占比低至6%,创当时历史新低;14Q3非银占比低至3%。15Q1机构虽仍重仓成长,但是大金融整体占比18.7%,远高于前期低

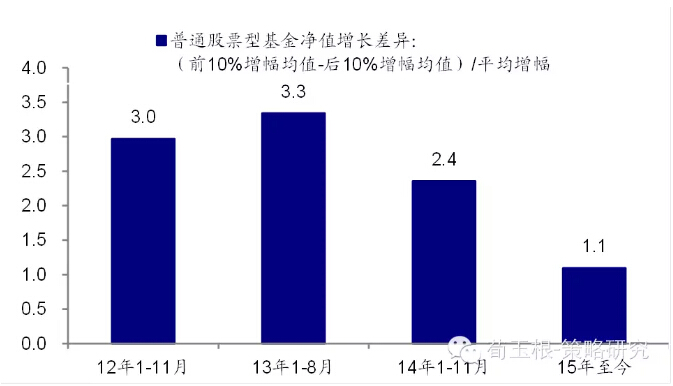

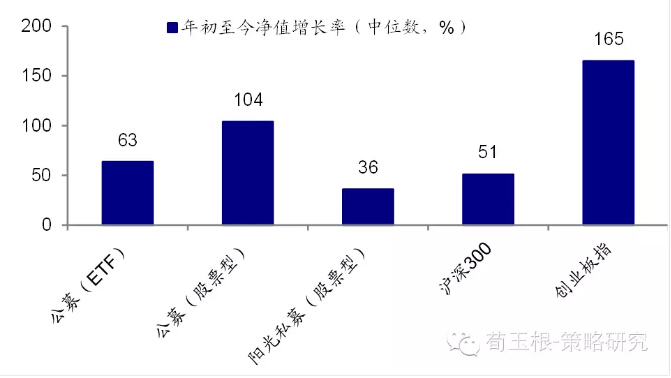

点8.4%。其次,从基金收益的差异程度来看,12-14年风格调整前基金净值累计涨幅前10%均值与后10%均值的差比平均涨幅分别为3、3.3、

2.4,目前为1.1,基金净值增幅的中位数为104%,目前才6月中旬排名靠后的基金博弈风格切换的动力不强。

2、牛市顺应趋势胜于猜测拐点

牛市就一个拐点,不要轻易猜测。

一

轮牛市最终结束于产业发展动力耗竭,如96-01年的家电饱和、05-07年的地产销售疯狂、2000年科网泡沫化等,中国转型才开始,牛途还很长。从

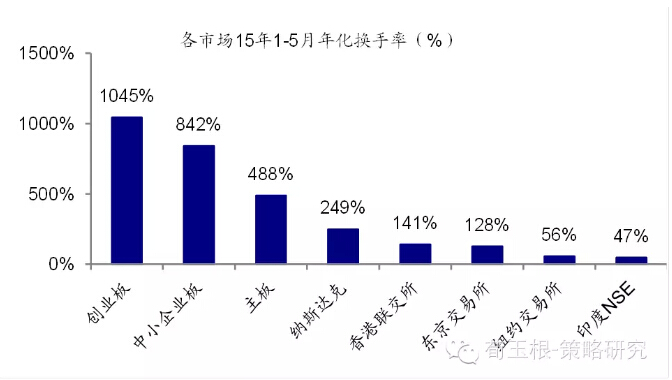

14年7月增量资金开始入场算起,上证综指10个月涨150%,速度超过以往所有牛市,创业板指涨200%;2015年1-5月换手率(年化)来看,A股

远高于其他市场,创业板达到10倍,纳斯达克市场也不过2.5倍。市场快速大幅度上涨引发投资者担忧也属正常。但居民财富的重新配置动能巨大,资金入市难

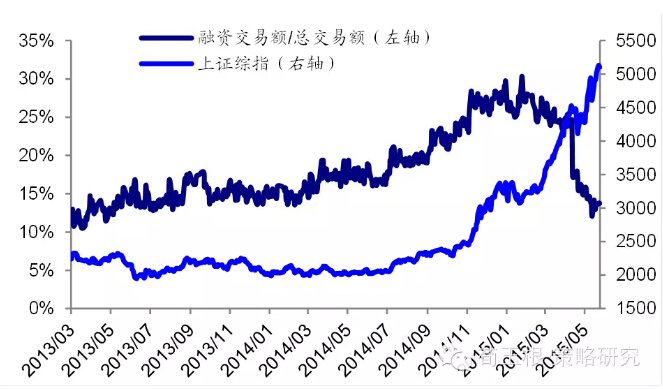

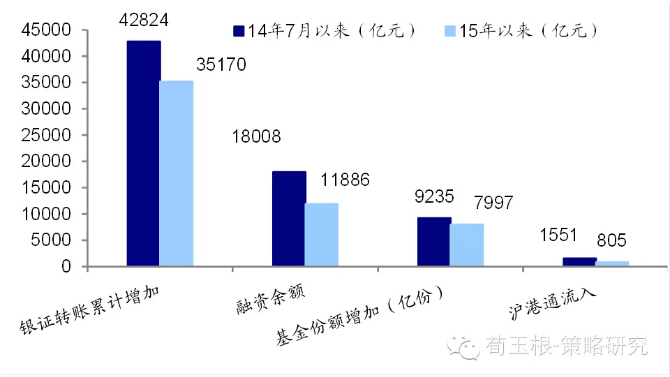

以阻挡,市场趋势不会轻易改变。今年以来,分别代表散户、机构、杠杆资金、外资的银证转账、偏股型基金份额、融资余额、沪股通净流入增长35170、

7997、11886、805亿,合计5.6万亿。3月市场第二次加速上涨以来,融资交易占比从25.4%降至13.8%,说明1月中的降杠杆措施已经奏

效。市场上涨的核心原因是钱太多,当前中国大陆类似1980-90年代日本、台湾,产业结构变化导致资金“过剩”严重。市场的中期调整,除非“急刹车”的

强手段改变投资者预期。

中期调整也无需太担忧,继续观察。

任何一轮牛市,途中都会遇到波折,回顾A股牛市及震荡市,中期调整通常由三大因素导致:

①管理层调控股市,如07年530上调印花税率为股市降温;

②宏观政策调整,如06年5月加息导致股市调整;

③海外金融危机,如97年5月亚洲金融危机导致股市调整。

从

目前来看,后两种风险暂无忧,但市场上涨过快,资金入市仍在持续,管理层调控股市引发中期调整可能性最大。从调控手段来看,可能会有两种方式:一是大力收

紧场外杠杆资金,本轮牛市通过伞形信托、银行理财配资等提升交易杠杆的方式发展迅猛,场外杠杆资金万亿以上,一旦监管政策收紧将对市场阶段性影响;二是提

高印花税等直接给股市降温的措施。6月12日新闻发布会融资融券修订明确允许融资融券合理展期,目前出台政策仍以点刹式为主。当下政策仍偏温和,无须过虑

市场趋势性变化。

3、策略:“牛”住梦想

“牛”住梦想,不同战场不同战法。

《“牛”

住梦想——2015年中期A股投资策略-20150607》指出,本轮牛市就是转型“中国梦”,这次泡泡将创记录。荷兰郁金香泡沫、法国密西西比泡沫、英

国南海泡沫及海内外历次牛市,都是短期形成巨大涨幅,牛市就是水涨船高,顺应趋势胜于猜测短期拐点。投资者短期的纠结,无外乎市场会否出现波折,最好能高

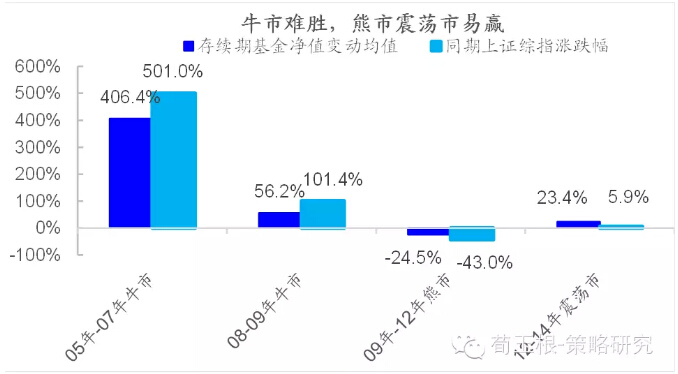

抛低吸,实际上择时非常难,尤其是小波动。历史数据显示,牛市中基金收益率低于上证综指,而熊市、震荡市中基金收益率战胜指数,这从侧面反应,牛市中择时

是很难的。今年来股票型公募、阳光私募收益率(中位数)分别为104%、36%,这其中的差异也是源于此。牛市都有机会,分清主战场、辅战场,转型方向的

成长是主战场,宜用阵地战,主板的机会体现为政策主题,是辅战场,宜用游击战。

成长是主战场,守住阵脚。

本

轮牛市本质上就是实现转型的“中国梦”,12年12月以技术进步为新动力的全球增长重构背景下,创业板代表的新兴产业先启动,14年7月国家治理完善、改

革加速,增量资金入场。参考历史,牛市终结源于主导产业发展动力耗竭,中国转型才开始,资产配置搬家才开始,牛途还很长。当前的转型牛中,成长是主战场,

是贝塔,操作上以阵地战为主。关注成长三大主导产业:

①技术演变对应互联网+。互联网+ 与生产制造结合还需时间,已经创新型改造服务业,如金融、医疗、教育、电子商务、旅游,正在向公共服务领域渗透,如能源、机场等;

②政策扶持对应先进制造。中国欲弯道超车,需制造升级、互联网发展两条腿走路,工业4.0关注设备互联+智能工厂+信息处理,强国梦关注高端制造(军工);

③人口结构+收入水平,决定服务消费崛起,如医疗健康。

主板主题也精彩,国企改革+大上海。

牛

市就是水涨船高,主板一样有机会,体现为政策催化的主题,继续看好国企改革、大上海。央企第二批试点有望近期公布,重点关注以国有资本投资公司试点;地方

国企聚焦改革进度领先的上海、广东、安徽。详见《国企改革专题系列1-5》。6月12日浦东国资委公布国企改革“

18条”,内容包括优化国资布局、强化分类监管、实施大集团战略、进一步优化国企领导人员的管理和激励机制等。“大上海”具备国企改革、科创中心、迪士尼

三大催化剂。国企改革加速、为科创中心提供资金支持,形成正向循环;上海规划2020年前形成科技创新中心基本体系,2030年跻身全球重要创新中心,未

来实施细则逐步推出,将极大推动产业转型升级;迪士尼有望于15年年底测试运营,16年春开业,参考香港迪士尼主题表现,正式开园前1年左右相关指数上涨

明显加速。公司如张江高科、陆家嘴、浦东建设、强生控股、上海机电、自仪股份、华东电脑、爱建股份、美盛文化、春秋航空等。

(海通策略)

Next Page