- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

滬港通投資邏輯的再思考: 此輪行情能走多遠(格隆匯—港股那點事)

來源: http://xueqiu.com/1333325987/30847595

開放+共享+共識,追尋有趨勢的價值——格隆

港股那點事微信公眾號:HKstocks

格隆個人微信號:ihkstocks

港股那點事官網:http://www.gelonghui.com

讓最普通的個人都能享受到最專業的研究服務,讓每個個體的投資之路不再那麽孤單和艱難!

股金多少事 都付笑談中

7月經濟數據一出,尤其是信貸數據出爐後,市場分歧加大,後續怎麽走,很多投資者也很迷茫,之前堅決唱多的人,心里還有多少底氣?本期港股那點事特別邀請了港股策略專家、格隆匯會員趙文利博士、陳治中和許子辰分享他們的觀點。 文中觀點僅代表個人看法。

滬港通投資邏輯的再思考: 此輪行情能走多遠?

作者:格隆匯 趙文利博士 陳治中 許子辰

1.本輪“滬港通”行情的本質:7月以來的“滬港通”行情本質上是港股市場的基本面、政策面和內外資金面高度配合的結果,與國際投資者對中國經濟和資市場悲觀看法扭轉以及全球資金炒落後密切相關。“滬港通”因素只是催化劑,起到了加速資金回流大盤股、促進價值股和周期股的風格轉換的作用。簡單的滬港通邏輯既不能解釋市場走勢,也無法確保獲利。

2.此輪行情能走多遠:此輪行情行至目前,主要得益於基本面、政策面和資金 面(內外)的完美結合。但這種結合是一個看似完美、實而脆弱的不穩定均衡,如果基本面複蘇被證偽,政策低於預期或資金面出現逆轉,以及“滬港 通”實施進程遭遇變數等,都會隨時導致行情的結束。

3.“滬港通”行情的演進邏輯:在行情演進的先決條件(資金流入和政策預期支持下的估值修複)齊備的條件下,“滬港通”概念行情將保持持續的賺錢效應,並沿著概念可見度由高到低,受益概念的時間由短到長,程度由淺到深的順序持續挖掘相關標的,基本可以概括為:1)A/H折價、2)相似板塊/公司的估值落差、3)近似板塊/公司的深層次挖掘三個步驟。

4. 投資建議:在A/H差價收窄層面,我們註意到多數折價股的折價率已經縮小 50%以上,且折價率最高的個股或多或少在基本面存在缺憾,我們暫不推薦在 當前位置追高此類概念股;而在估值差異及本市場特有板塊層面,港股市場的 機會不及A股市場,但仍可自金融、地產、能源、電信、基建、交運等行業中 精選中期業績(預期)較好,且具有更突出的獨特優勢的港股藍籌和指數權 重股;在近似板塊/公司的深化挖掘層面,建議自TMT、博彩、醫藥、環保、 新能源、油服、食品飲料、零售、香港本地等板塊內,精選目前覆蓋度低、 外資持股少的同時,基本面具有競爭優勢,以及所屬行業或相關概念在A股市 場上受到歡迎,但在港股市場關註度較低的中小市值企業。

一、本輪“滬港通”行情的本質

7月以來的“滬港通”行情本質上是港股市場的基本面、政策面和內外資金面高度配 合的結果,與國際投資者對中國經濟和資本市場悲觀看法扭轉以及全球資金炒落 後密切相關。實質上,“滬港通”因素只是催化劑,起到了加速資金回流大盤股、 促進價值股和周期股的風格轉換的作用。簡單的滬港通邏輯既不能解釋市場走勢, 也無法確保獲利。

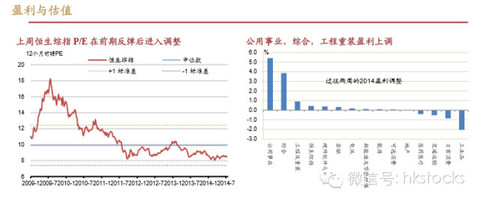

7月以來,港股市場的估值修複行情仍然延續。不過,雖然兩地金融和本港地產板 塊在持續反彈1個季度以後,仍然繼續推動指數上升,但已有後繼乏力的跡象。相 比之下,前期持續落後的內地地產以及工業板塊從3季度起開始加速反彈。

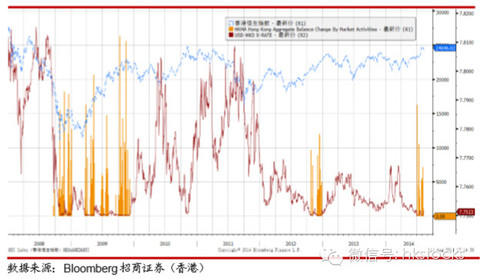

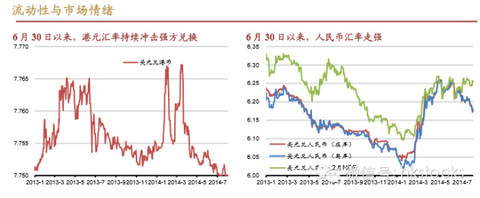

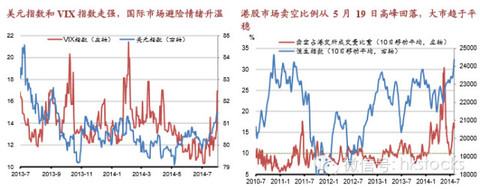

資金入港趨勢在 8 月延續也是支持行情延續的重要基礎。2012 年四季度,香港金 管局(HKMA)共累計向市場註入 1020.53 億港元,而今年 3 季度至今(最後一 次註資發生在 8 月 7 日)HKMA 已經累計向市場註入 753.26 億港元,已經超過 2012 年那一波的 2/3 強。觀察港元匯率也可以發現,港元匯率在 7 月底一度走軟, 偏離強方兌換保證水平,但在 8 月後很快再度回升並保持在這一水平,表明資金 入港趨勢再度明顯。

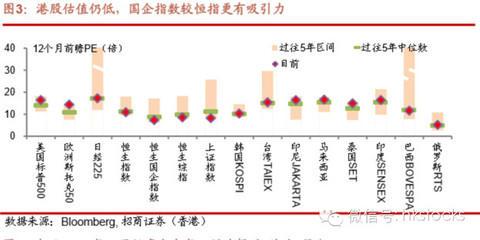

我們在近期的策略報告中已經多次提及,香港股市(以及背後的 A 股市場)已經 連續兩年在全球市場中走勢落後。兩地市場的估值水平(如圖 3)和相對表現 (如圖 4)都已經在全球市場中接近墊底。因此,雖然恒指和國企指數在 3 季度 至今的連續上漲中以及逼近前期壓力位置,但在全球範圍內橫向比較來看仍然是 相對的窪地。其中,港股市場的中資股(以國企指數為代表)以及 A 股市場(上 證綜指)的窪地效應更為顯著。

圖2:HKMA的累計註資規模仍在不斷增長

相比上一波資本流入, 雖然全球範圍資本充盈程度 有所下降,但港股市場“結 構性見底”的估值吸引力和 橫向對比中顯著的“窪地效 應”都可以解釋為何當前港 股市場對國際資本構成吸 引。

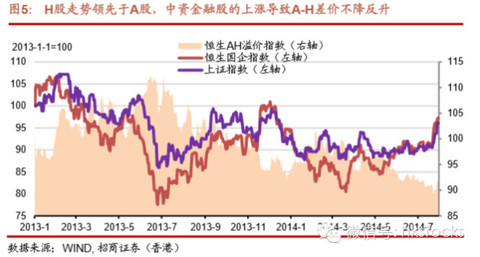

回顧“滬港通”政策行情的歷程,2季度政策明確後,估值更低且相對表現更落後的A股上證綜指並未第一時間做出反應,但恒生指數和國企指數在5月中旬開始見 底回升,並持續領先A股。在滬港通4月10日宣布至6月9日期間,多數A-H股的溢 價沒有縮小,反而擴大。港股市場中資金融股的領先走勢導致A-H溢價指數不升反 降(代表A股對H股的折價進一步擴大)。在6月9日至8月8日期間,A-H溢價才出現 大規模的縮小。

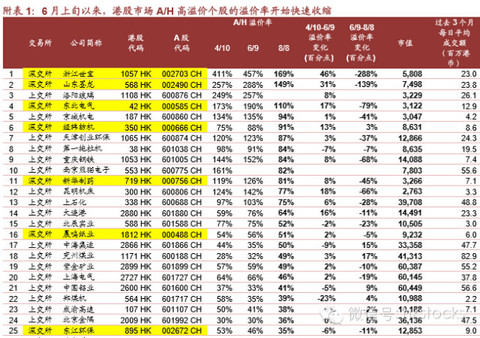

另一方面,6月10日以來, A-H高溢價股被熱炒,但一些在深交所掛牌,並不在滬 港通受益範圍的個股(如浙江世寶、山東墨龍、東北電氣)漲幅卻絲毫不遜色 (詳見附表一),以上這些現象都無法用簡單的“滬港通”概念邏輯(即彌合兩地 市場差價)來解釋。

由此可見,“滬港通”概念的最大價值(或者說本質)是吸引資金流入的催化劑。 其中,相比於“滬港通”自身的利好(進一步擡升港股藍籌估值水平)預期而言, 對低估值資產(如A股ETF和中資公司)的偏好能更好地解釋了“滬港通”概念對 國際資本的吸引力。7月以來,A50ETF持續上漲且成交大幅回升(如圖7)比較 清楚地揭示了這一點。

同樣的,以“滬港通”利好本港藍籌的邏輯也無法解釋為何4-6月港股未啟動,而 直到2季度末,中資股盈利預測、人民幣匯率與港元匯率卻幾乎同時發生變化的時 候,A-H差價才開始顯著收窄(因中資金融股權重,A/H溢價率指數反映失真,個 股折價率變化請詳見附表1)。

註:綠色虛線-國企指數成分股盈利預期:在6月初見底回升;

紅色實線-人民幣升值預期:同樣在6月初迅速反彈;

藍色實線-人民幣兌美元即期匯率:6月起快速升值;

橙色柱圖-香港金管局註資規模:7月起開始註資。

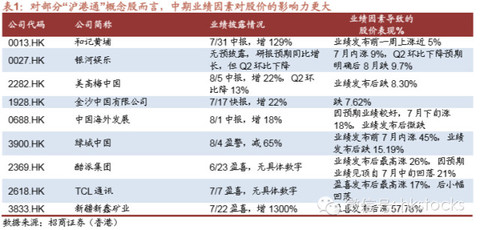

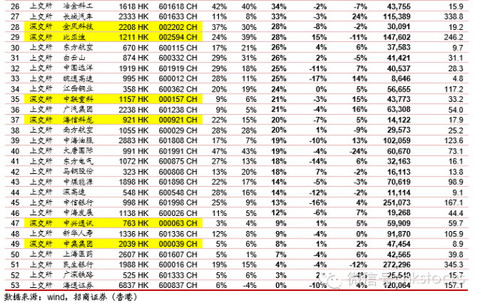

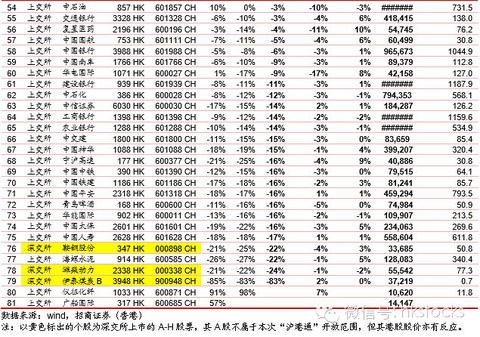

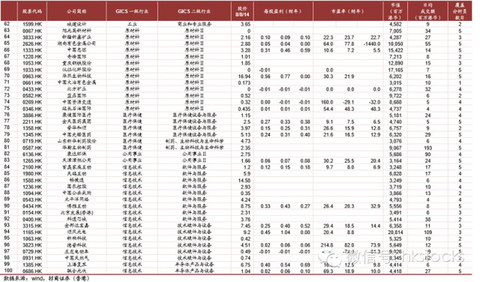

最後,沿利好本港股邏輯挑選的“滬港通”概念股在近期中期業績發布前後的股 價走勢(如表1)也表明,“滬港通”概念因素對股價的影響力明顯不及業績因素。

註1:業績披露包含公司業績預告、快報及其他由上市公司公開發布的業績數字。

註2:如無特別說明,股價表現為截至8月8日

二、此輪行情能走多遠?

此輪行情行至目前,主要得益於基本面、政策面和資金面(內外)的完美結合。 但這種結合是一個看似完美、實而脆弱的不穩定均衡,如果基本面複蘇被證偽, 政策低於預期或資金面出現逆轉,以及“滬港通”實施進程遭遇變數等,都會隨 時導致行情的結束。

1) 2007年港股直通車的“前車之鑒”

港股直通車是指中國國家外匯管理局的《開展境內個人直接投資境外證券市場試 點方案》,允許中國內地投資者資金自由投資香港股票市場。2007年8月,中國國 家外匯管理局頒布港股直通車計劃,消息公布後令市場充滿無限憧憬,兩個月內 流入香港股票市場的內地資金高達五千多億人民幣,同時推使恒指沖上三萬點, 可惜隨著總理溫家寶宣布港股直通車計劃無限期推遲,好夢成空令恒指創下罕見 的單日跌幅: 表2:2007年港股直通車從消息發布到市場見頂相隔2個月

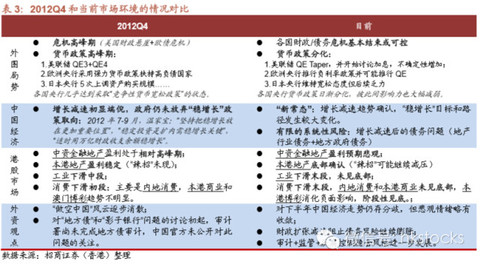

2)2012年資金流入與本輪資金流入的對比

回顧2012年下半年,港股市場的藍籌(中資金融+地產,本港金融+地產,以及部 分強周期工業)的低估值在國際範圍內構成吸引力。在全球央行競爭性地推行寬 松貨幣政策和內地政府繼續采用財政刺激“穩增長”政策的共同作用下,恒指由 18,000點升至23,000點。 相比之下,目前恒生指數已經處於24,000點以上的高位(接近30個月波動區間上 緣),且多數行業的盈利預期增速遜於2012年,這意味著港股市場的整體狀況不及 2012年年中。不過,企業盈利的持續正增長使得當前港股市場的整體估值水平仍 然處於底部位置。結合近期中報業績因素,部分行業板塊或個股在業績見底回升 的預期下展開估值修複行情。

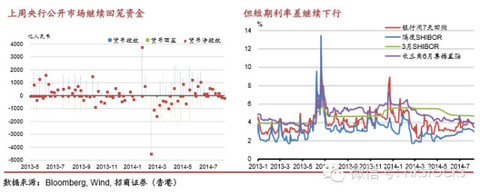

3)經濟複蘇預期仍然脆弱,證偽風險不斷上升,進一步限制資金流入的持續性

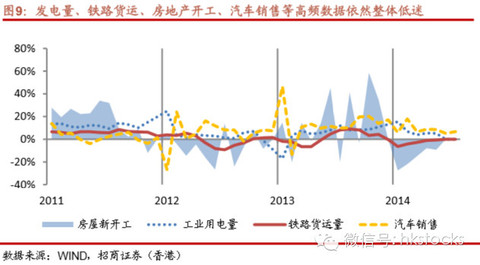

目前為止,此輪經濟複蘇並未按照典型的由終端到下遊的傳導順序次第展開,集 中表現為流動性、GDP和PMI數據改善,但發電量、鐵路貨運、房地產開工、汽 車家電銷售等高頻數據依然低迷,周期敏感的螺紋鋼、水泥、玻璃價格依然疲軟。 從行業股價表現看,表現為處於產業鏈兩端的金融地產和工業原材料板塊反彈, 但汽車家電制造業等中遊行業持續低迷。因此,這種非典型複蘇,很有可能在三 季度末或四季度初隨著更多宏觀數據公布和微刺激政策邊際效應遞減而被證偽。

我們在前文已經指出,本輪資金流入香港和A股市場/中資企業的低估值現狀及複 蘇預期(經濟複蘇預期和盈利複蘇預期)密切相關。但是,當前的經濟現狀和外 圍流動性環境不及2012年4季度,資金流入的總規模超出前次的概率不大。更重要 的是,支持中資企業(尤其是周期型行業)估值複蘇的重要前提——經濟複蘇預 期自身也十分脆弱,在未來被證偽的風險不斷上升,也進一步地限制了資金流入 的可持續性。

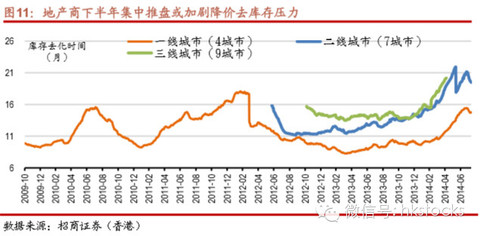

房地產銷售反彈是支撐經濟複蘇預期的重要支點。從3季度開始,內地對房地產銷 售的限制政策逐步放開,並逐步由二、三線城市向一線城市擴散,加上3季度是傳 統的房屋銷售旺季(“金九銀十”),市場目前對於3季度的房屋銷售數據反彈寄予 很高的預期。但是,一方面未來2-3個月的房屋銷售增長情況仍然存在較大的不確 定性;另一方面此前市場最為擔心的房屋庫存問題依然存在,即使銷售量在3季度 反彈,整體來看去化率仍不能達到2013年以前的水平,去化過程很可能伴隨顯著的競相降價壓力,由此導致地產企業的中期業績壓力仍然存在;最後,主要服務 於地產融資的影子銀行理財產品的到期再融資高峰依然不可避免地在3-4季度到來, 地產企業的現金流壓力仍然存在。

圖9:發電量、鐵路貨運、房地產開工、汽車銷售等高頻數據依然整體低迷

同時,4季度港股面臨的可能是“美聯儲收水+中國經濟再尋底”的組合。自2005 年以來港股市場從未面臨內地經濟表現不佳與美國貨幣政策收縮的雙重不利組合, 加上目前港股縱向來看處於金融危機後的歷史高位水平,市場的回落風險較大。

三、滬港通的價值和長期機會在哪里?

滬港通行情演進:能見度由高到低,市場關註重點從短期收益逐漸轉向長期潛力

1)同一公司,A-H價格差異(已大部分反映): 近年來A/H價差離散程度不斷加大,雙向均存在投資機會。但雙向價差最大的公司 都普遍存在基本面較差且成交量和市值不夠理想的問題。而且,經過6月10日以來 的第二輪套利炒作,高折價A-H股的差價已經收窄了2/3左右。推薦關註基本面相 對較好或有其他政策受益預期的價差股,如洛陽玻璃(1108 HK)、東北電氣 (0042 HK)、一拖股份(0038 HK)、金隅股份(2009 HK)。

2)行業基本面相似度高,但估值有差異(正在反映,不過仍然服從基本面): 港股藍籌整體估值高於A股藍籌,估值差異主要利好A股。港股市場的“獨門股”主要包括本港及國際金融、本港地產、澳門博彩以及部分僅在港股上市的中資藍籌, 基本均為藍籌股。外資的優勢地位影響中資操作空間,並帶來額外風險。相比之 下,A股的“獨門股”主要由產業政策導致(如白酒、中藥、傳媒、軍工),A股藍籌 股的透明度較高,且研究覆蓋充分,更容易從“滬港通”中受益。 港股方面,建議自金融、地產、能源、電信、基建、交運等行業中精選中期業績 (預期)較好,且具有更突出的獨特優勢的港股藍籌和指數權重股,如和記黃埔 (0013 HK)、友邦保險(1299 HK)、匯豐控股(0005 HK)、騰訊控股(0700 HK)、聯 想集團(0992 HK)、中國海外(0688 HK)、金沙中國(1928 HK)、銀河娛樂(0027 HK)等。

3)行業基本面有較大差異、互補性或港股覆蓋度低的,需要進一步研究的上市公 司(大部分尚未反映,需要挖掘):

港股市場市值集中度較高,截至2013年底,市值最大的前50家上市公司市值占比 合計達到61.92%,市值最大的前10家上市公司市值占比合計達到33.69%。而從 成交額來看,海外投資者的規模也要遠遠大於國內投資者,港股大盤藍籌成交仍 由外資機構主導。內地投資不具備定價權和資金優勢,同時潛在收益空間相對有 限,難以滿足A股投資者的風險胃納。

港股市場的中小市值股票往往存在研究覆蓋和資金參與都較少,從而導致估值存 在較大折讓的情形。因此,部分與A股存在相似基本面或在產業鏈中緊密連接的企 業有望在你A股資金的參與後因交易盤活而逐步自此前的估值折讓中修複。

建議自TMT、博彩、醫藥、環保、新能源、油服、食品飲料、零售、香港本地等 板塊內,精選目前覆蓋度低、外資持股少的同時,基本面具有競爭優勢,以及所 屬行業或相關概念在A股市場上受到歡迎,但在港股市場關註度較低的中小市值企 業。

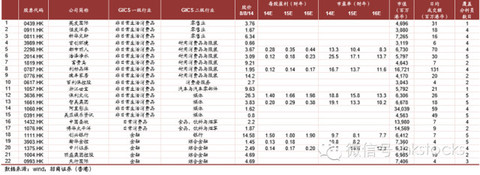

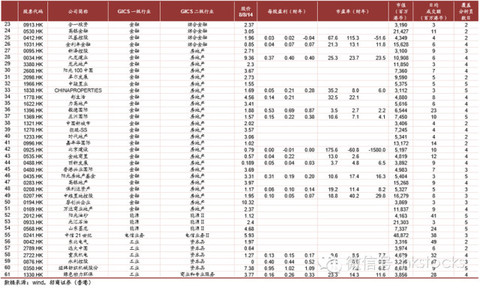

為此,我們把香港上市的股票按市值在30億港幣以上,每日成交額在3百萬港幣以 上以及覆蓋分析員在5人或以下的公司進行篩選,選出109只股票。它們的關註度 不高,但是其中可能有優質股票待發掘,是長期內滬港通的潛在受益標的(詳見 附表2)。

附表 2:港股市場成交清淡且研究覆蓋較低的中小市值個股列表

我們初步列出了 108只具備此類特征的港股中小市值股票。需要註意的是,這些個股中有多數還不在目前的“滬港通”開放名單當中,且其估值折讓的修複也 需要更長時間來體現。但是其中亦不乏基本面出色但未被市場充分認識的黑馬股。本列表並不代表我們對所有個股的推薦意見,我們將會在後續的報告中進 一步詳細地討論此類股票的投資機會。

港股市場的中小市值股票往往存在研究覆蓋和資金參與都較少,從而導致估值存在較大折讓的情形。因此,部分與 A 股存在相似基本面或在產業鏈中緊 密連接的企業有望在你 A 股資金的參與後因交易盤活而逐步自此前的估值折讓中修複。

為此,我們把香港上市的股票按市值在 30億港幣以上,每日成交額在 3百萬港幣以上以及覆蓋分析員在 5人或以下的公司進行篩選,選出 109只股票。 它們的關註度不高,但是其中可能有優質股票待發掘,是長期內滬港通的潛在受益標的。

表中盈利及市盈率欄目留空的個股沒有研究機構在近年更新企業盈利數據。

(以上文章發布在格隆匯官網首頁:http://www.gelonghui.com)

兩個要求

A、請有空的時候,尤其是有投資線索的時候與格隆做個互動。獨木不成林!

B、請有空的時候,挑選任何一期“港股那點事”轉發在你的朋友圈里,算是對格隆辛勤筆耕的一點鼓勵!如果摘抄轉發,請註明來自“港股那點事”。

_____________________________________________

掃一掃,關註格隆匯港股那點事微信公眾號:

Ø 投稿、信息交流、合作,郵箱:[email protected] 熱線:(86)0755—25314213

Ø 本公眾號不推薦任何股票,亦不保證內容的準確與完整。任何人據此做出投資決策,風險自擔;

Ø 本期封面照片為夜幕下的布拉達,圖片來自拉薩旅遊。

PermaLink: https://articles.zkiz.com/?id=108805

Next Page