- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

中港銀行股抵買 東尼

| ||||||

隨着假期完結,又是時候重返工作。撇除部分地產股和工業股的年結設在六月及三月,今個月起,很多銀行及大型上市公司陸續公布業績。如果想買股票,尤其是一些包含在恒生指數內的龍頭股,它們很可能隨着經濟復甦而向好。 刻下我對地產股抱持觀望態度,它們的估值雖然已經很平,惟樓市未見生機,習慣高槓桿的地產商此時又難以向銀行借貸,令我不太放心。儘管這問題在中港兩地不算很嚴重,但在不少發達國家,銀行的借貸能力於金融海嘯後嚴重受挫,亦會間接影響亞洲市場。 對於工業股,我也有同樣看法,尤其工業股的貨物集中出口到歐美,這些國家經濟正處於水深火熱,何況不少工業家也是倚靠銀行的資金,作為企業的日常水源。中資銀行業績佳 我還是對亞洲的銀行情有獨鍾,尤以內地的大型銀行為甚,這包括建行(939)、交行、工行及中行皆估值吸引,根據它們○八年首九個月的表現,去年盈利必定相當豐厚。 但股市有很多先知,他們認為內銀股的估值過高,理由是未來兩年的盈利會大幅縮減,又或因為客戶還款能力減低而作出大額撥備。他們可能是對,但這只不過是根據個人意見的猜測,因此也有一半機會是錯。如果你認為中國政府的救市計劃有效,復甦的時間勢必加快。 建 行現價跌至三元九角,市值八千八百億元;截至去年九個月,首三季盈利達八百四十億元人民幣,全年料賺一千一百億元人民幣,市盈率只得七倍半,平得匪夷所 思,何況未來還有很大的增長空間。我一如以往,認為中資銀行未來能按年約有一成半增長。而那些先知,則認為中資銀行未來兩年盈利大幅下降,但之前卻預測它 們每年能有逾兩成的增幅。 就算未來五年,中資銀行的盈利只能持平,股東仍有一成三回報;這包括百分之五點五的股息,另外百分之七點五則是保留溢利,藉以作為擴大未來盈利的本錢。 交行借貸質素較優 交行現價五元二角,市值二千五百億元,○八年首九個月盈利達二百二十億元,全年純利應該有二百七十億元人民幣,回報達一成二,實在不容忽視。交行的借貸政策可能較建行嚴謹,但我可沒有什麼實質證據支持這論調。其實看看名字便知,建行有頗多的借款是提供給地產發展的。 中資銀行在上一季有可能作出撥備,因為董事們都傾向保守,亦有可能為了放大來年的盈利,令公司的增長看似較為平穩。即使計及這些因素,這幾間銀行也相當抵買。 滙 豐現價六十一元,市值僅七千五百億元,低於建行及工行。根據中期業績,截至去年六月盈利為六百億元,但當出現了一百七十億元的減值撥備,我實在不知應如何 有效預測其全年業績,尤其是大行紛紛唱淡,成為近日新聞頭條。儘管現時無人能確實知道滙豐○八年下半年的盈利會否遜於上半年,但假設下半年賺五百億元,即 全年每股盈利約為九元。在這情況下,我實在不明白,滙豐為何要如大多數人所想般削減派息。而在這樣的盈利水平,滙豐市盈率僅七倍。 滙豐現時的值博率非常高,就算未必有即時回報,但當短期危機過去後,長遠前景肯定明朗。 東尼Tony Measor 在證券界有三十五年經驗,八七年股災及八八年股市冒升時,他所管理的香港基金表現都是香港最出眾的。 他之前是財經網站Quamnet的總編。在此之前,他在嘉洛證券工作,管理客戶二億五千萬元資金。 | ||||||

中資銀行抵買 東尼

| ||||||

| 上週,多間大型中資銀行公布今年 首季業績,表現比去年出色。工行今年首季賺四百一十五億元人民幣,即四百七十億港元;其去年賺一千二百八十億元人民幣,即一千四百五十億港元。若把工行今 年首季盈利乘四,今年應該可賺約一千七百億元人民幣,即一千九百億港元。在過去六年,其盈利由二百二十億港元增至一千四百五十億港元,總增幅達五倍六,每 年增幅依次為三成七、兩成二、三成一、六成半、三成六,去年較低,只有一成六。 工行今年未必仍能有如斯增長,故估計應該保守一點,我認為約 有一成半,今年盈利應為一千五百億元人民幣,即一千七百五十億港元,這數字應相當貼近現實。工行最少有十年繁華 工行盈利增加,可能是因為中 央政府打擊樓市及股市的投機炒賣,銀行只能借錢予質素較佳的首次置業人士,兼被允許收取較高利息,儘管如此,排隊借錢的人仍然絡繹不絕。在工行業績中,可 見其息差擴闊。 不過,有人批評工行借太多錢予政府或半官方機構,這點無可置疑。以電力公司華能為例,其借貸比率一直高企。去年底,這間公司 市值約一百二十億港元,總資產雖然有二千億元人民幣,但資產淨值只得約五百億元人民幣,債務則達一千五百億元人民幣,是公司本身資產的三倍。而這間公司的 股權有五成由政府控制,兩成由政府掌控的機構控制,大家普遍認為政府不會讓華能出事,故我不認為它會變成壞賬。我希望我不是唯一一個認為中央政府不會賴賬 的人。 以上週收市價五元七角五仙計算,工行的市值約一萬九千二百億港元,若其盈利一千七百五十億港元,市盈率僅十一倍,估值便宜。這間銀行 將隨着中國經濟擴展,未來十年,每年應有一成至一成半的增長,就算間中因為經濟倒退而未能達標,在昌盛的年份,也能好好擴展。 中行估值最低 不 止工行,建行(939)、中行及交行(3328)亦然。建行今年首季賺三百五十億元人民幣,即約四百億港元,全年應可賺一千四百億元人民幣,即一千六百億 港元。不過,其去年賺一千零七十億元人民幣,即一千二百二十一億港元,故我預期它今年賺一千二百億元人民幣,或一千三百五十億港元。以每股六元四角計算, 建行市值約一萬五千億港元,市盈率亦是十一倍,估值算平,但我會選擇規模較大的工行。 中行首季賺二百六十二億元人民幣,或三百億港元,計落 全年可賺一千零五十億元人民幣或一千二百億港元。其去年賺八百億元人民幣,或九百一十億港元,故我認為今年應賺一千億港元,稍遜於競爭對手。不過,以每股 四元一角計算,其市值逾一萬億港元,市盈率僅得十倍,三者中最低。 交行的首季盈利則是一百零五億元人民幣,或一百二十億港元,其去年賺三百 億元人民幣或三百四十億港元,故我認為今年應賺約四百億港元,以每股九元計算,交行市值四千四百億港元,市盈率同樣是十一倍。 這幾間中資大 銀行的市盈率極低,和恒生及東亞相比,這兩者的市盈率分別是十五和二十倍,儘管今年盈利上升會令市盈率降低,但也不會低到去中資銀行的水平。 東 尼 在證券界有五十年經驗,八七年股災及八八年股市冒升時,他所管理的香港基金表現都是香港最出眾的。 他之前是財經網站 Quamnet的總編。在此之前,他在嘉洛證券工作,管理客戶二億五千萬元資金。 | ||||||

盧志威: 二十年來最抵買? 盧志威: 二十年來最抵買? 黃國英 (Alex Wong)

http://hk.myblog.yahoo.com/alexwongkwokying/article?mid=13435

這個星期,看到一份大行報告,指匯豐(0005)現價是近二十年來最抵買之時。從估值的角度看,無可否認是低,但匯豐的問題不在估值,而是找不到增長點:三頭馬車,歐美百病纏身,只要不再出事,已經是上帝保佑;新興市場遲遲未能開展業務,渣打(2888)已經在印度上市,匯豐仍像在聽校長演唱會:「如果痴痴的等,某日終於可等到一生中最愛」,等待上A股國際板,就算國際版來年真的開放,到時同業一樣可在A股上市,無助營造自身優勢。

在香港,中銀香港(2388)背 靠中國的優勢越來越明顯,國內似乎有意將香港及上海劃分成兩個金融中心,上海為在岸人民幣中心,香港由於實行一國兩制,既在境內,又在境外,故可作為離岸 人民幣中心。中銀香港是正宗國企,無論是人脈關係,及銀行網絡,都是本地銀行股之首,在人民幣國際化的大趨勢當中,應最能受惠。

估值方面,中銀香港即使已上升不少,股息率仍有4.4厘,匯豐只有3.4厘,本地銀行股中,自己寧取中銀香港。

其實要計值搏率,應留意大家樂(0341)。最低工資水平,下月會有定奪,公司早前發言,指有機會發盈警,不過自己認為影響短暫。首先,最低工資水平訂立後,有數個月緩衝期才會正式執行,公司有時間調整策略。假設價格上調5%,以轉介成本,即三十多元的焗飯,加價不多於2元,在自己角度,仍屬可以接受。

反觀小型食肆,衝擊更大。部份徘徊在虧損邊緣的,或會選擇結業,大公司如大家樂,反過來可趁機增加市佔率。所以最低工資,對大公司其實是好壞參半,最不利是中小企。如果政策出台後,相關股票急跌,應是買入良機,雖然未必急速反彈,不過有心持有一兩年,會是不俗的投資。

(豐盛融資客戶持有中銀香港(2388)、大家樂(0341))

投資就是找抵買的 止凡

http://cpleung826.blogspot.hk/2012/12/blog-post_2.html投資秘訣「低買高賣」, 人人都識, 不過操作起來就是不多人能做得到, 因而發展出很多「趨勢投資」、「技術分析」之類的東西, 止凡認為都是把事情簡單複雜化而已。

為何1997年及今年處於樓市高位時就個個喊著要買樓呢? 股市破頂再破頂的2007年就人人要買股票呢? 很明顯大部份參與人仕都忘記了「低買高賣」的簡單理論, 而是看趨勢, 預期未來價格會比今天更高。相反, 到樓市股市低迷之極的時期就無人會買, 因為預期未來不會有好轉, 但事實是誰能走出這個迷思, 誰就會悶聲發大財。

其實在市況低迷時, 投資產品的所有數據都是非常好的, 樓市低迷時買樓的話, 樓價會很低, 進場資金不會高, 租金回報又會有支持 (租金回報的分母也是樓價), 政府又會推出政策鼓勵買樓, 發展商亦盡能力推出優惠鼓勵買樓, 而樓市低迷的時候, 再下跌風險反而少了很多, 日後樓市上升的空間會更大, 即樓價未來升幅亦會比較大, 對投資者來說是所有都是好處。

到樓市高位時 (當然要事後才知道是否見頂), 樓價高, 租金回報低, 政府推出各類政策加大供應及增大買樓及借貸難度, 發展商的樓亦不愁沒有人買, 相對會減少優惠, 下跌風險又會大增, 上升空間又不多, 樓仍是這間, 但各種因素都對投資者不利。

股市亦非常相似, 同一家公司, 比較過往市盈率, 股息率, 市帳率等, 大概會知道股價的位置, 而最抵買的時候, 正正是這支股票能派高股息率的時候, 而其股價就樓對低, 未來升幅可能亦最大的時候。

投資就是這樣, 沒有需要犠牲的東西, 不是要這個就沒有那個, 而是同一時間, 找一個東西, 什麼好處都集於一身。一個投資品, 抵買的時候, 持有時回報率又會高, 潛在升幅又會大, 當時買入的環境又會好 (多數人人想你買東西, 而人人都想賣東西的時候), 沒有需要作出任何取捨的決定。

可是, 偏偏大部份人都不是找這類投資機會, 而是市好預期好, 市壞預期壞, 這跟「低買高賣」只會越走越遠。

投資可以很簡單, 不是要做絕世高人, 不需要去發掘人人都不沾的東西, 不需要研究人人都不瞭解的事情, 亦不需要老是跟大眾唱反調, 只需要找出值得投資的東西, 在它最抵買的時候, 所有因素都歡迎你買入, 人人都希望你買入時, 把它買下及持有, 這就夠了。

置安心抵買乎? Home Blogger

http://www.homebloggerhk.com/?p=5128'

置安心計劃主要幫助夾心階層,即係窮唔到住公屋又買唔起私樓既群眾,政府免收地價做補貼。落手買樓之前,你先問自己買間樓想淨係用黎住,定係諗住見高就賣呢?

相信大部份人都答只係想自住。只不過樓市如再升多兩三成、諗樣鐵定佢地想法一定有變,見到一百幾十萬係面前已唔記得之前講過咩。冇錯,香港人就係咁,好聽d叫靈活變通。講左咁耐,只係想一提再提樓房不只是消費品,亦都係投資品。你買間樓前定要用哂兩個層面去比較欲購樓房既消費品質同投資品質如何。

置安心買入至少四年都唔賣得,賣又要補地價,投資價值不大。另一個壞處係唔可以加按套現,諗樣成日係blog提既套現方法不適用,用呢個價錢買呢間樓,ok咩??

係消費層面,請問自己住一間全新建成既新樓,同番新左既舊樓究竟對你爭幾遠。最大鑊莫過於地點,我唔知幾時先可以完善交通。請比較同區既藍澄灣,人地都係九年樓,兩房三百幾萬有交易,實用計只不過細些少。但私人屋苑可套現可放賣(當然仲有ssd),就當你置安心有兩年保證回購都冇佢咁flexible。另外唔係睇少管理費,藍澄灣平置安心既$2.3/呎差唔多一蚊呎,即兩房每月比少成五百蚊。唔好睇少呢五百蚊,做按揭供多五百已經可以借多廿萬,樓都可以買大些少。至於藍澄灣係長實樓,well我相信佢唔會真係豆腐到會散,諗得資助房就唔可以樣樣有要求。

先講明諗樣只係比較,不是推介藍澄灣,

另一個唔go原因係置安心要你用2012年價買2015年completion既樓。呢兩年真係太漫長,揸間私樓都已小心,市跌起上黎置安心好難叫人承接。始終有錢既買家對居屋有偏見! 係青衣見唔到置安心有特別賣點,位置用料實用投資性均冇範突出。

置安心現時未補地價平均要六千幾蚊,補埋地價要成九千蚊。試問九千蚊青衣居屋,能否在香港長存呢?? 仲貴過同區盈翠。比諗樣選,寧願要間舊樓,方便些少既,比得六千幾蚊全港大把選擇。新聞今日講可能會超額十倍認購,且看到比錢一刻有幾人用幾錢買入。買家是不理性的,幾年後回頭一看,先知當天決定是錯對。

什麼才叫抵買? 止凡

http://www.findcpa.com.tw/1/post/2013/08/46.html止凡跟朋友討論股票,提出價值投資的理論,大家都得到共識,認為價值投資這個理論是合理的。買股票跟買東西一樣,當然要買一些有價值的東西,更要物有所值,甚至超值,這樣的投資才叫「抵買」*。市場怎麼會出現這種超值的價格呢?一定是有問題出現了,問題可能是市場錯誤評估令錯價出現,也可能是自己評估錯誤,討論問題到了評估價值的能力了,到底一支股票或一間公司,怎樣才叫「抵買」呢?

這個問題很難有一個標準答案,好像凱恩斯的投資哲學認為選股如選美,選美有否準則呢?正所為「情人眼裡出西施」,但算得上是美人也應該有一點基本條件吧。另外,巴菲特的師傅 Benjamin Graham 說過,高矮肥瘦不用一個太客觀的計算,在街上看到一個肥仔,你需要知道他的實際體重才可判斷他是肥仔嗎?有否一個客觀標準去評估到了什麼高度才算是高個子呢?(營養學的身高除以體重平方只作健康標準,不能作高個子或肥仔的標準吧!)

選股的道理也差不多,總要加入一些主觀的因素,但要成為主觀前,一定要有基本認知,英文稱之為 common sense。要有財務知識的基本認知,才能夠看一下年報及公司的前景或新聞之後,心中就能浮現出一個大約合理的股價,這個股價只是大約,不可能亦不需要是一個極其準確的數字。

巴菲特就是能在一個電話內大約五分鐘時間就能達成數十億成交,原因是他已經把財務知識化成了 common sense。但技術分析派不同,他們往往可以計算出一支股票的準確買入價、止賺位及止蝕位,感覺好像給高個子立下定義,高於 177.34cm 為之高個子,矮於 156.92cm 為之矮個子,有意思嗎?相反,價值投資的高手重來不會計算出一支股票的準確數字,好像巴菲特、東尼(香港股神)等大師,他們都只需分析局勢,公司表現,評論股價是高還是低,但不會一口說定那支股值多少錢,多一毛錢都不值。

估值的方法包羅萬有,要明白後,將其融會貫通便能有給股票估值的基本認知。

在股票市場中,每一位參與者都在做估值這個動作,一買一賣時,買賣雙方都會認為價錢合理而逹成交易。大升浪,買多賣少,市場普遍認為「抵買」。相反,大跌浪時,市場普遍認為股票價格太高,大家都在估值,到底誰對誰錯呢?

實在很難評估誰對誰錯,在這些大時代中,只能做好自己,巴菲特說過「你付出的是股票的價錢,而你得到的是股票的價值」,只要你得到價值大於你付出的價錢,我相信這個投資的風險會大大減低,可是太多人連自己手上的股票價值是多少也沒有這個基本概念。

在這裡深入討論估值分析實在是不夠資格,在此記錄一些我看書時得到的基本知識,加上一點點自己的見解,分享一下吧:

1. PB

Price-to-Book Value 是每股股價除以每股淨資產值。這個比例越高代表用越貴的價錢去買資產,這個對地產股及銀行股特別有意義,尤其是地產股,因為其他分析不一定可以有效地反映地產行業的價值,地產行業是有效利用土地儲備量作建築再賣出才有盈利,所以不一定有持續的盈利可供分析。

2. PE

Price-to-Earning Value 是每股股價除以每股盈利。看 PE可以知道多少年可以回本,如果盈利是每年增長的,回本期會比 PE數字還要短。

看完 PB 及 PE,有一點要留意,通常股東權益很少的公司能做到很好(低)的 PE,她的股東回報率(ROE)都會很高,在這種情況下,她的 PB 會有一個頗高的數字(數倍),可以運用槓桿很出色所致。所以又要訓練出一個 common sense,PB 低不一定賺錢能力高,PE低又不一定有低 PB。

當年巴菲特買可口可樂時,按 PB計算是以 1蚊買 2-3蚊資產,這是他師傅 Graham永不會做的事,但巴菲特受他拍當 Charlie 的影響後,不再死守師傅的投資要點,最後買入可口可樂賺取驚人利潤。

PB 低可能在公司清盤時還有點剩,但到真正清盤時,公司的賺錢機動停止了,某些股東權益又會減少,以前的 PB 又有所改變了。在我看來,PE 比較動態,計算著公司活生生時的賺錢能力,PB 就比較靜態,好像給核數師計算的東西而已,是否很抽象呢?就是要歸納成一個抽象 sense,比精確地計算出沒有意義的東西重要。

3. PEG

PE-to-Growth 是每股 PE 除以盈利增長。因為高增長股票可能有一個很高的 PE,但因為其增長率高,高 PE 也可以是值得投資的,這算是基金經理想出來的投資指標,事實又不無道理。

4. 盈利估值

這個是我最喜歡用的估值法,是用公司過往數年的盈利增長步伐去預測未來的股票價值,用這個估值法最重要是盈利增長的穩定性,以及將來公司保持盈利增長的能力。

5. 現金流

盈利不等於現金,有盈利的公司都可以破產,現金流對公司甚至個人財務就好像血液一樣,很多公司破產或被人以極低價成功惡意收購都是因為現金流出現問題,每年能產生可觀現金流的公司在估值上一定較高。如果注意現金流,小小一家公司都可以很強,相反,如果現金流出問題,很大的公司都可以被小公司收購,李嘉誠當年收購和黃的故事(正是收購一家比自己的公司還大很多的公司),大家有時間可以研究一下吧。

6. 股息估值

很多人認為,能派股息的公司證明現金流問題不大,因為股息都是公司真金白銀拿出來派給股東的,但我對這個概念有些保留的,因為公司是可以用「老本」(公司內所保存的現金)作為派息的。不過無論如何,如果一家公司的盈利增長能力及派息政策每年大致相同,用股息估值跟用盈利估值是十分相似及有效的。

以上舉了一些估值的方法並每一種簡單介紹了,是否覺得很難絕對客觀地給一支股票估價呢?還有很多的方法。

﹣﹣﹣

*註: 「抵買」是一個等價等值的觀念,是形容貨品的價格和其價值到達了一個等同的關係。簡單來說,「抵買」就是「合理價」。

中信泰富大變身,抵不抵買? 上哲

http://shangzhe2.blogspot.hk/2014/04/blog-post_16.html盈富抵買嗎?

巴黎:筆者的第五班同學Tim君做了一些盈富基金練習, 希望我評價一下,

恆生指數的選股, 是希望可以做到代表整個香港的賺錢的縮影,

它盡量減低了個別行業的周期起伏變化, 相對來説, 筆者較易地運用一些數學理論公式,

計數盈富基金(2800)的合理價值, 而結果波動性會較其它個股低, 準確性也較大.

Tim君非常認真地把盈富基金的損益表每個項目列出來, 筆者發現, 盈富十多年來,每收組合内公司100元股息,平勻派了96.5元基金持有人, 餘下了1.1元放在銀行.

盈富的資產淨值是以組合的股價而不是組合公司的資產淨值, 所以難以計算精確費用的小數位, 但是十年的平均數字看, 可以簡單大概得出, 基金每年費用應該差不多是2.4%.

所以如果要買大市ETF, Blog友不妨也像Tim君般的實事求事列出數字, 清楚那基金每一分錢的去向.

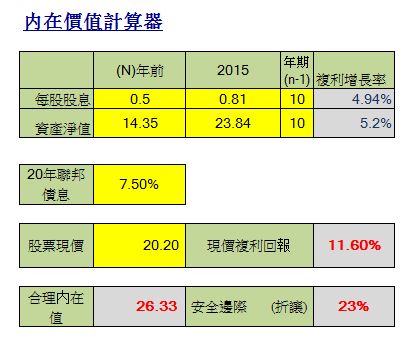

Tim君運用了筆者的内在價值計算機, 計算了盈富10年的股息和淨資產增長, 筆者也以AAstock報的十年股息變化, 2005年收0.5, 而2015年收0.81, 得出股息增長率是4.94%, 如果從2004年開始計算就要小心一點, 因爲當中實為11年, 一個不留神, 用十年計算增長率便會計大了.(筆者是以投資者袋錢日計算而不是以年報日計算)

另外Tim君的計算的淨資產10年間增長率是5.2%, 股息和資產淨值兩者增長率也差不多.

因爲盈富基金的平均化特性, 我們可以用Constant Growth Stock股價計算法, 很多智能手機也有此功能的App , 筆者用的是Eazy Calculator, 在Iphone 或Android也可以下載.

來到這步其實就是最容易了, 先把2015年的盈富股息輸入, 然後再輸入永續增長率, 筆者用了較保守的4.94%, 然後把自己要求的囘報率(Required Rate of Return)輸入.

用那個RRR看每個人而定, 筆者選7.5%,一來7%回報, 10年就代表賺一倍容易記住, 二來Ben Graham有一篇關於增長股的文章是以7.5%做標準, 所以我也不作太大改變.

最後的結果是:

這條方程式的結果說假如你以31.64買進盈富基金, 長期持有, 而他的股息以每年4.94%增長, 大概是直到永遠阿門後, 你的實質每年的囘報率會是7.5%.

但如果持有時間低一點, 例如只持有十年又怎樣算呢?

以下是筆者的内在價值計算機計算出來的未來十年投資人現金流, 其中的股息部分, 我們可以看到, 以7.5%的折現率計,十年來加起來就是等同今天的7.11值, 然後筆者按 過去十年盈富的資產淨值增長率5.2%得出第十年的賣出價39.61的現在值只有19.22, 縂現在值於是等同26.3(下圖).

26.3是說, 今天閣下以26.3買進, 每年會獲基金分派股息不斷增加, 到第十年以它的資產淨值賣出, 所獲得的現金, 折現為現在值, 實質年複式囘報是7.5%, 比較上面如打算持有至死, 31.6元高位買入也有7.5%囘報, 而持有短些十年, 就要低很多的26.3元才有相同囘報結果, 由此觀之, 天長地久式持有增長股股票的囘報一定只有多沒有小.

不過今天的盈富基金是20.2元,明顯有23%的折讓, 這折讓就是安全邊際, 若你以20.2元買進, 現金流又果然像上面的股息和期末的資產淨值一樣,筆者的内在價值計算器計算到的復合囘報是11.6%如下圖.

有一點要注意的是, 運用這些公式時, 我們一定要先有内在價值, 與外在價格的概念, 並要有長期兩者囘歸的信念, 雖然現實它兩常常是此起彼落.

胡孟青:內銀抵唔抵買?

1 : GS(14)@2012-06-04 22:25:42http://www.sharpdaily.hk/article/fin/20120604/97248

某大券商選出一批破底股,指以股價對賬面值計算的估值,已較08、09年金融海嘯期間更低。這批破底股,頭四位中,內銀股佔三,工行(1398)、建行(939)、中行(3988)榜上有名。內銀股估值已較高峯期吸引並非今天才出現,由平均2倍賬面值跌至僅1倍,要投資不用大行提點。撇除估值因素,內銀股平均7成盈利依靠貸款為主的利息收入業務,內地刺激經濟,發改委項目加快上馬,大家自然聯想內地銀行業新增貸款將增,一、兩個月新增貸款如過萬億,第三季內銀股按年盈利表現自然好,但情況是這樣簡單嗎?

瑞銀最近發表有關內銀股潛在或剩餘貸款能力的報告,內裏分析頗獨特,值得一看。量度銀行貸款能力,常用指標之一是貸存比率。貸存比率越低,代表銀行有更多空間提供貸款。目前內銀平均貸存比率僅67%,較銀監會上限75%尚有距離,單以工行及農行(1288)數字,更分別為64%及58%。惟瑞銀指,基於內銀股獨特性,市場不應僅靠存款水平判斷貸款能力,反而留意銀行整體資產負債表內所包含的資產性質。據該報告,決定銀行貸款能力,更重要的是其本身的流動性。流動性多少,是反映於銀行資產部份,但該行分析員指內銀股資產,絕大部份是持有到期的投資類別以及應收賬。

胡孟青

獨立股評人

不信「抵買」錯覺 發掘「真平」股票 黃國英

1 : GS(14)@2012-06-05 22:27:01http://eastweek.my-magazine.me/index.php?aid=20154

Next Page