- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【IPO簡報】窩窩團赴美上市,轉型生活服務商場靠譜嗎? 財說

來源: http://xueqiu.com/9041141730/35120974繼2011年IPO失敗後的窩窩團,三年後再一次啟動了赴美上市計劃。這周五,$窩窩團(WOWO)$ 向美國證券交易委員會提交了IPO申請,擬通過公開招股募集4000萬美元資金,計劃在納斯達克掛牌上市。

簡評:營收規模小並呈下滑趨勢,凈虧損和凈營收相當,這樣的財務狀況下,窩窩團執意要赴美IPO,前景令人堪憂,加之融資4000萬美元量級甚至小於此前VC輪融到的金額,難免不讓人懷疑窩窩團此次匆匆上市的目的,或只為上市而上市。

今年前9個月營收2060萬美元,虧損高達3240萬美元

作為一家2010年成立的公司,窩窩在團購時代,市場競爭激烈,其產品及業績不敵美團、拉手等幾大巨頭;當窩窩團推出本地化生活服務平臺概念後,依然表現平平也沒有過多靚麗的數據拿得出手。

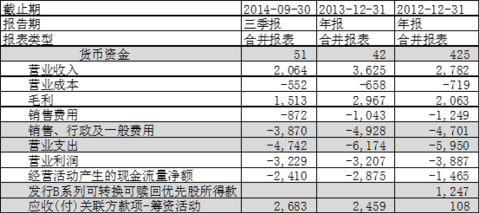

窩窩團2014年前9個月凈營收和凈虧損分別為2060萬美元和3240萬美元,而2013年同期這一數據為2760萬美元和2110萬美元。營收規模小且呈下滑趨勢,虧損規模雖然有所下降,但和凈營收規模相當。

此外,2014年前9個月中,窩窩團的總運營支出4740萬美元,而2013年同期的數據位4390萬美元;前9個月運營虧損為3230萬美元,2013年同期為2100萬美元。運營支出有增無減少,運營虧損大幅增加。

BAT進軍團購領域後,窩窩團市場占有率僅為7.2%

經過群雄混戰之後,團購行業已進入三家壟斷的階段。團購網站數量已由2011年8月高峰時的5058家縮減至個位數,存活率僅為3.5%,而其中美團、大眾點評、百度糯米占據了80%以上的市場份額。

根據最新團800報告顯示,截止2014年9月全國團購市場累計實現成交額510.6億元,比2013年同期增長111%。其中美團網以成交額268.6億元遙遙領先,大眾點評團為121.3億元緊隨其後並與之同列團購行業第一梯隊,窩窩團2014年同期成交額僅36.9億元,僅占據整個市場成交額的7.2%。因而即便整個市場規模不斷攀升,窩窩團也難與市場同步。

從前9個月的複合增長率上,美團網憑借8%的複合增長率坐上頭把交椅,緊隨美團網之後的是大眾點評團和百度糯米,分別為7.11%和5.9%,而窩窩團僅以1.4%排在拉手之前,位於全部6家倒數第二的位置。

轉型生活服務商場靠譜嗎?

2011年5月高調宣布“即將赴美上市”之後,將IPO作為營銷手段的窩窩團在2011年8月以1.71億元的銷售額超過拉手網的1.61億元和美團網的1.33億元,排名第一。然而很快,隨著其一系列急速擴張,團隊內部凝聚力不足,權利體系分散、規範化運營難度大、缺乏平臺化基因以及外部BAT等巨頭介入團購行業,一時間窩窩團問題接踵而來,從而導致其排名迅速下滑,團購業務發展陷僵局。

面對洶湧而來的負面信息,2012年窩窩團即刻宣布,放棄團購廝殺,轉做“生活服務平臺”,並一度宣稱裁員撤站是為了“優化業務結構”,至此窩窩團由團購模式轉型為商城模式,直至現在以“本地生活服務電子商務平臺”的概念示人,目前窩窩的三個核心產品為:窩窩商城、移動客戶端、窩窩電子商務操作系統。

截至2014年9月30日,窩窩商城平臺上的商家入駐數為10萬家。窩窩的註冊用戶數量達到3410萬,手機客戶端成為窩窩增長亮點,窩窩手機客戶端的累計下載量已經達到1,730萬。而據了解,2014年11月份,其手機端已占比72%。這些消費者將成為本地生活服務類商家帶來新消費者以及重複消費的重要來源。

(來源:網絡)

分享財說好文,成為朋友圈里的巴菲特。

PermaLink: https://articles.zkiz.com/?id=126823

【簡評】窩窩團赴美IPO:融資六千五百萬美金,為了再燒兩年? 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/36120377關註”首募錢厚”雪球賬號,大陸優質公司IPO投研全覆蓋。

T姐曰:窩窩團在1月10日向美國證券交易委員會提交了首版招股書,1月31日更新了首版招股書。融資額從第一版4000萬美元提升至6500萬美元。

1. 赴美IPO最原始動機:融資!融資燒錢?!

2014年三季度末,窩窩團賬上貨幣資金僅51萬美元,近三年來,營業利潤虧損均在3000萬至4000萬美元之間,其核心發生在“銷售、行政及一般費用”項下,O2O生活服務電商平臺搭建、推廣與運營以每年約4000萬美金的速度“燒錢”。

IPO之前,除2012年發行過B系列優先股籌資外,其余均來自大股東的“慷慨”融資,其發生在“應付關聯方款項-籌資活動”項下。

我們發現,2011年5月,窩窩團宣布獲得鼎暉、天佑、清科等多家投資機構的戰略投資,除此之外,窩窩團近期籌資活動未獲得互聯網巨頭或重量級PE/VC的投資,IPO之前一直走一條“獨特的”籌資道路。

接下來的問題是,慷慨的大股東在為公司燒掉1億美金以上的資本之後,是否還具備持續投入的能力和意願?這或許是窩窩團在商業模式尚未清晰之前,決定IPO的關鍵原因:窩窩團亟需外部融資!!

圖示:窩窩團三大會計報表關鍵數據摘要(萬美元)

數據來源:WIND資訊

值得關註的是,本次IPO融資額預計為6500萬美金,其大致相當於2013年全年虧損額的2倍,2014年預計虧損額的1.3倍,如果2015-2016年模式不發生明顯變化,則兩年時間將“燒掉”本次融資,屆時,需要額外新增資本補充。

2015年,公司的業務模式能發生重大變化麽?

2. 窩窩團的IPO故事:本地生活服務電商是藍海還是紅海?

在招股說明書和多家券商發布的IPO推薦報告中,窩窩團在刻意回避“團購”的角色,強調其發展O2O本地生活服務電商平臺的獨特價值,這是講個美國資本市場的核心故事。然而,我們在登陸美團、大眾點評、百度糯米APP首頁發現,窩窩團做的事情和前三大競爭對手並無明顯的差別,四張首頁截圖放在一起,甚至很難區分出哪個是窩窩團。

圖示:窩窩團/美團/大眾點評/百度糯米APP首頁,能看出哪個是窩窩團麽?

既然曾經的四大團購公司都在做O2O本地生活服務電商平臺,其市場競爭能力如何呢?APP下載量可作為市場能力的表征指標,我們對多個應用分發平臺的統計顯示,窩窩團只有美團下載量的十分之一,是百度糯米下載量的一半。

圖示:關鍵競爭對手在手機應用分發平臺下載量對比(萬次)

數據來源:各平臺1月29日12:00公開數據

美團、大眾點評、糯米分別獲得阿里巴巴、騰訊和百度的投資,自2014年開始,爭奪市場份額成為O2O電商平臺資本競爭的最重要事情,以互聯網常規玩法,對商戶資源和用戶流量的競爭將持續消耗大量資本,三大巨頭有流量和資本優勢,不會給後來者留下任何盈利的空間,凈利潤率大幅度為負的格局仍將持續兩年。以此來看,“燒錢”幾乎不可避免。

本地生活服務電商平臺,未來兩年不是藍海,已是紅海。

6500萬美金IPO融資燒完之後,怎麽辦?這不得不成為窩窩團IPO之後要思考的頭等大事。

6500萬美金融資額燒完之後,窩窩團還有估值麽?這不得不成為IPO投資者必須思考的頭等大事。

3.窩窩團的價值:可能僅從被收購角度體現

以現有業務模式觀察,我們看不到窩窩團未來兩年實現盈利的任何可能性。窩窩團的價值可能僅從被收購的角度體現。新的問題是:BAT已經有O2O電商平臺業務,有誰會進入這一紅海市場和BAT爭奪?如果收購或戰略投資是一種選項,窩窩團又為何急著IPO?

窩窩團的大股東們將一個盈利模式尚未成熟、隱含著重大投資風險的項目強行帶到公眾投資者面前,留給IPO市場投資人重重疑慮。

特別聲明:本簡評依據公開信息,不構成任何投資建議與決策。

$窩窩團(WOWO)$

@美股新手 @lomycat @天天靜心課 @方舟88 @放眼觀美股

@BT美股手紀 @富蘭克淩 @不明真相的群眾 @王學恒 @MCorleone

PermaLink: https://articles.zkiz.com/?id=130238

Next Page