“华电系”股权密集出售 引战略投资者保电煤供应

http://www.21cbh.com/HTML/2010-12-1/5MMDAwMDIwODQ5MQ.html

11月29日,华电集团旗下华电国际(600027.SH)、华电能源(600726.SH)在上海联合产权交易所挂牌转让华电煤业集 团(以下称“华电煤业”)、华电福新能源(以下称“华电福新”)、华电集团发电运营(以下称“华电运营”)的股权,总计挂牌金额约为11.4亿。

“希望能通过出售股份引进战略合作者。”华电国际董秘张连青向本报记者表示,母公司华电集团希望通过出让旗下子公司的部分股权来引进战略合作者,进而为华电国际及相关公司发展提供煤炭供应和其它保障。

“这是一次吸引外部投资者的尝试。”据知情人士透露,华电国际可能会进一步出售华电煤业的股权,“由于煤炭成本上升,华电国际和华电能源经营压力较大,通过出售股权可以收缩战线,把资金集中于更核心的业务”。

张连青称,暂时不会考虑继续出让华电煤业股权,并称此次对华电集团资产的股权出让,并不会影响华电集团相关资产的注入。

股权转让

从上海联合产权交易所的公告来看,华电国际和华电能源对华电煤业、华电福新、华电运营部分股权进行挂牌的起始时间为11月29日,转让股权合计为3.65%、6.05%和14%,总金额分别为5.11亿、6.26亿和0.07亿。

据 其官网介绍,华电煤业是在原华电燃料有限公司和华电开发投资有限公司的基础上,合并组建的电煤供应和煤炭开发专业公司。而华电福新前身为华电福建发电有限 公司,华电新能源公司将成为福新能源的全资附属公司。华电运营目前管理、运营20多个电站项目,分布于中国本土及海外10多个国家(地区),机组容量超过 2000万千瓦。

根据上海联合产权交易所的公告,截至2009年年底,华电煤业总资产为48.1亿,营业收入为22.1亿,营业利润为 2.48亿。而华电福新没有提供2009年财务数据,仅提供了截至2010年10月31日的报告,其资产为87.67亿,营业收入为4.92亿,利润为 1.98亿。截至2009年12月31日,华电运营总资产为0.71亿,营业收入为0.44亿,利润为0.02亿。

其中,华电煤业整体评估价值为138.755亿,约是账面净资产30.94亿的4.5倍;华电福新没有提供账面净资产值,仅提供了89.1亿的评估价值;华电运营评估价值为0.53亿,较账面净资产0.54亿有约1%的折让。

华 电煤业、华电福新、华电运营均为华电集团下属企业,后者通过集团本身及相关子公司拥有全部股权。在此次股权出让中,华电国际拟出让华电煤业3.3%、华电 福新2.46%股权及华电运营10%股权。而华电能源拟出让华电煤业0.35%股权、华电福新3.59%股权及华电运营4%股权。

值得注意的是,在此次挂牌转让中,华电国际对华电煤业的股权分两次分别是1.5%和1.8%进行出让,张连青称这是基于证监会、上海联合产权交易所规则下的一个安排,而据前述知情人士透露,分为两笔主要是为了避免股东大会决议,“走股东大会的程序太复杂”。

华电国际及华电能源要求受让方为国有企业,并以电力为主营业务,而原有股东均放弃了优先购买权。前述知情人士称,此次资产华电集团并没有内定外部购买者,“这是华电集团资产转让的一次尝试”。

目的不同

据华电能源于11月13日和30日发布的公告,其称华电煤业和华电福新的股权转让,“可改善公司财务状况,进一步提高现金流。公司出售该部分股权获得现金后,将降低公司经营风险,回收资金可用于挖掘新的较高利润的投资方向。”

不过张连青称,华电国际出售华电煤业、华电福新和华电运营的股权并不是为了改善现金流情况。

国元证券分析师程建国向本报记者表示,由于华电国际和华电能源规模及业绩相差太大,因此目的可能会不同。

华电能源半年报显示,2010年上半年公司实现营业收入33.05亿元,比去年同期增长17.96%;亏损约1.8亿元。

程建国称,由于华电能源业绩很差,现金流压力较大,但反观华电国际,2010上半年,实现营业收入218.69亿元,同比增长26.49%,净利润为4912万元,“虽利润不高,但现金流很强”。

张连青称,虽然华电煤业利润前景看好,但对华电国际来说,如何保障煤炭的稳定是主要诉求。

长城证券分析师张霖在华电国际中报点评中称,由于煤炭价格上升,导致华电国际业绩萎靡,特别是上半年全国煤价区域涨幅前6名中的山东,河南,安徽三省合计占有华电国际75%的装机容量,导致华电国际燃料成本同比增长高于其它电力企业,上半年同比上升18.99%。

事实上,华电国际正在加速并购煤炭资源,仅8-9月,就接连收购沙章图煤矿、黑梁煤矿、芒哈图煤矿部分股权,但张连青表示,近几年,华电国际希望能达煤炭30%的自给目标,但即使达到这一目标仍需70%的外部供应。

“希望华电煤业股权的受让方是煤炭资源拥有者。”张连青称,出售华电煤业这一优秀企业的股权就是为了能吸引外部煤炭资源拥有者,从而扩大华电国际的煤炭获取能力。

对于华电福新和华电运营,张连青称也是华电集团出于吸引战略投资者考虑,“通过部分股权的出让,来吸纳战略合作者,推动企业的快速发展”。

前述知情人士透露,华电福新现已是华电集团的新能源发展平台,而且新能源已是与煤炭并重的一个业务板块,华电集团对它寄于厚望,华电国际没有必要在集团下另一平行业务板块中参股。

而华电运营整体还处在建设中,而且业务与华电国际非常类似,拥有少量股权对华电国际帮助不大,因此给予出售,“无论是华电福新还是华电国际,都是非常少量的股权和较低的交易金额,是搭着华电煤业一块卖的,也是企业内部整合的一小点前进吧”。

“煤电顶牛”难消 华电国际急收朔州煤矿

http://www.21cbh.com/HTML/2010-12-10/xMMDAwMDIxMDMxMw.html

12月9日华电国际(600027.sh)发布公告:公司斥资15.89亿元收购位于山西朔州的三座煤矿,从而使其在朔州的煤矿总煤炭资源量达8.6亿吨、核准年总产能提升到420万吨。

该项收购已获得山西省煤炭工业厅的批复,这也是朔州地区自山西煤炭整合以来首个取得合法改造建设批复的矿井。华电国际计划成立山西朔州茂华白芦煤业公司作为整合三家煤矿的运营平台,最终这三家煤矿将形成一座资源储量约4亿吨、年产能120万吨的煤矿。

“这将大大提升公司发电厂的煤炭自给率、平抑煤炭价格,给公司带来稳定经济效益,且对延伸公司上游产业链,培育煤炭产业新的利润增长点具有积极意义。”华电国际在公告中称。

据了解,此次的收购主体是华电国际旗下茂华能源公司,被收购的是山西朔州白芦煤矿、西家寨煤矿及一半岭煤矿。其中西家寨煤矿作为本次收购标的中建设进度最快的煤矿,也是整合后的保留煤矿,其工作面已形成,具备试生产能力,已处于试开采阶段,全面投产运转在即。

西家寨煤矿井田面积约为2.0923平方公里,位于白芦煤矿和一半岭煤矿之间。该煤矿保有煤炭资源储量约为8,122万吨;

白芦煤矿收购价格为5.5亿元,是本次收购保有资源储量最大的煤矿,其位于山西省朔州市平鲁区东部,矿井田面积为6.35平方公里,保有资源储量约为26,400万吨;

一半岭煤矿的收购价格为2.39亿元,该煤矿井田面积约为1.3平方公里,保有煤炭资源储量约为5,000万吨。

“今年受国家发改委煤电限价令的影响,国内主要燃煤电厂都十分担忧明年电煤的供应质量和电煤的市场价格,华电国际的并购不过是对电煤价格未来预期的一种应对手段而已”,有中国电力企业联合会专家指出。

事实上,此前华电国际即收购了山西朔州万通源二铺煤矿、晋能二铺煤矿、安太堡煤矿,以及东易忠厚煤矿,并分别整合为茂华万通源煤矿和茂华东易煤矿,核准年产能分别为210万吨和90万吨;随着此次三座煤矿的购入,华电国际在山西的煤炭总产能将达420万吨。

“(我们将)坚持电为主体、煤为基础、产业协同,到2013年实现‘1118’战略目标,即发电装机超过1亿千瓦,控参股煤矿产能超过1亿吨/年,实现利润超过100亿元,”华电国际母公司中国华电在其网站上说。

華電福新能源(00816)或會發盈喜 stockbisque

http://stockbisque.wordpress.com/2012/08/03/%E8%8F%AF%E9%9B%BB%E7%A6%8F%E6%96%B0%E8%83%BD%E6%BA%90%E6%88%96%E6%9C%83%E7%99%BC%E7%9B%88%E5%96%9C/由於跟蹤新天綠色能源(00956),所以最近留意到華電福新能源(00816)。

上市價為HK$1.65的福新能源,根據其招股書記載,公司業務包括開發、管理及經營福建省的水電項目及煤電廠,以及全國的風電及其他清潔能源項目。按2011年底裝機容量計算福新能源是福建省最大的水電公司及國內第五大風電公司(註:公司大部份的風電項目不在福建省內)。

公司2011年總收入為7,147.5 百萬元(人民幣‧下同),純利潤為638.5百萬元,折合純利潤率約為8.9%。由於高負責導致高融資開支,公司的利潤率遠低於同期其他新能源公司(如龍源電力(00916))。上市以來福新能源成交量很低,以此推測公司業務或前景不太受投資者追捧。不過,如果公司盈利有顯著改善,情況會不會改變呢!

筆者估計,基於以下消息/因素,公司或會為2012年中期業績發盈喜:

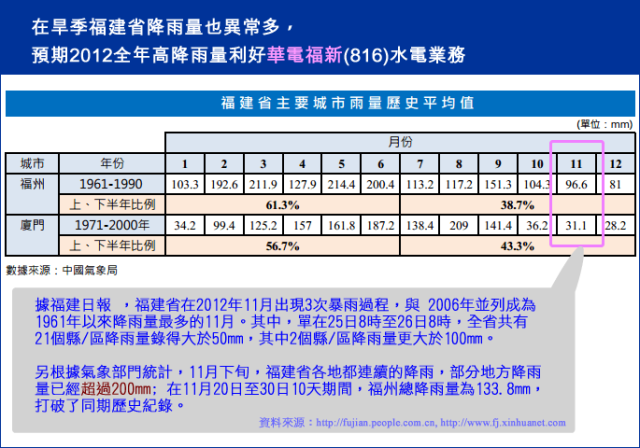

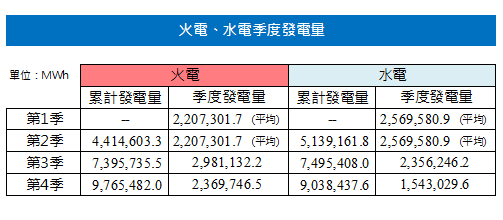

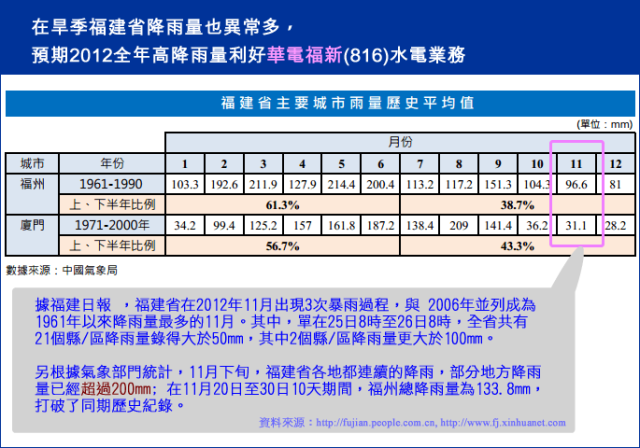

1. 在2012年3月,福建物價局上調水電上網電價0.021元/千瓦時,較2011上網電價上調約6.8%;福新能源36個水電項目中有24個受惠此上調。另外,由於近來利率下調,福新能源的融資開支理應輕微下降。

2. 國內媒體報道由於福建省持續降雨,今年1-5月份福建水電機組發電217.41億千瓦時(比去年同期增長90.7%)而火電機組發電388.95億千瓦時(比去年同期減少20.2%)。由於水電毛利是火電毛利的一倍,因此假如福新能源能以這幅度減少火電而增加水電,福新能源盈利將會大為提高。(註:於2011年,福新能源水電毛利率為30.6%而火電毛利率僅為15.4%)

3. 根據福建閩東電力股份有限公司(深:000993) 7月11日的盈喜公告,由於降雨量較上年同期大幅上升及水電上網電價調整,導致水電主業淨利潤較上年同期大幅上升,淨利潤上升幅度介乎50%~100%。(註:根據福新能源招股書記載按2011年底裝機容量計算,福建閩東電力乃福建省第四大水電營運商。)

其實,福新能源已在招股書預測2012年中期利潤不少於776百萬元,高於2011年的全年638.5百萬元利潤,因此招股書已間接發盈喜了,不過這純屬管理層的預測。可是,現在基於以上三點消息,筆者認為管理層的預測可信程度很高,所以公司大有機會發盈喜。

而且,可能是近期唯一一家發盈喜的新能源公司。

華電福新(816):繼續執位,化整為零 stockbisque

http://stockbisque.wordpress.com/2013/03/06/%E8%8F%AF%E9%9B%BB%E7%A6%8F%E6%96%B0%EF%BC%9A%E7%B9%BC%E7%BA%8C%E5%9F%B7%E4%BD%8D%EF%BC%8C%E5%8C%96%E6%95%B4%E7%82%BA%E9%9B%B6/

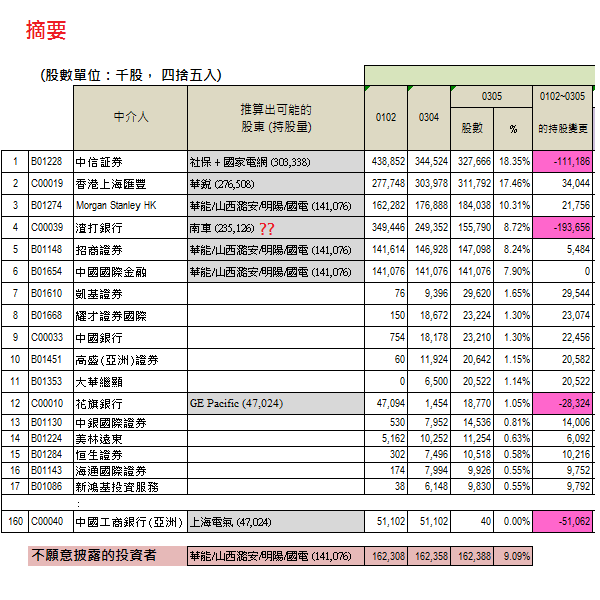

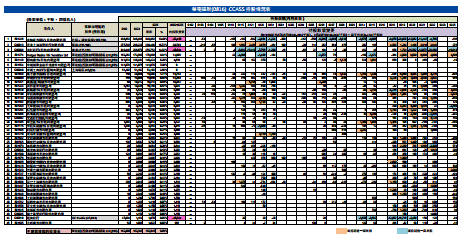

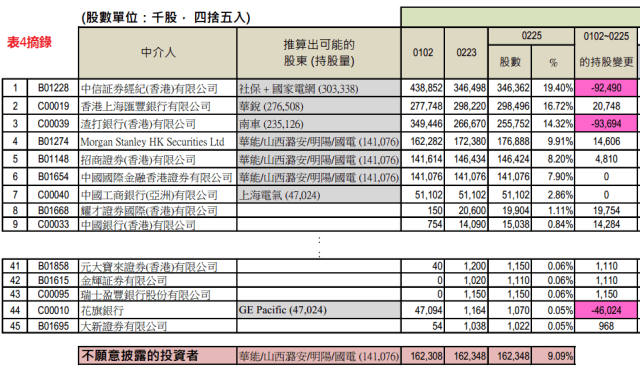

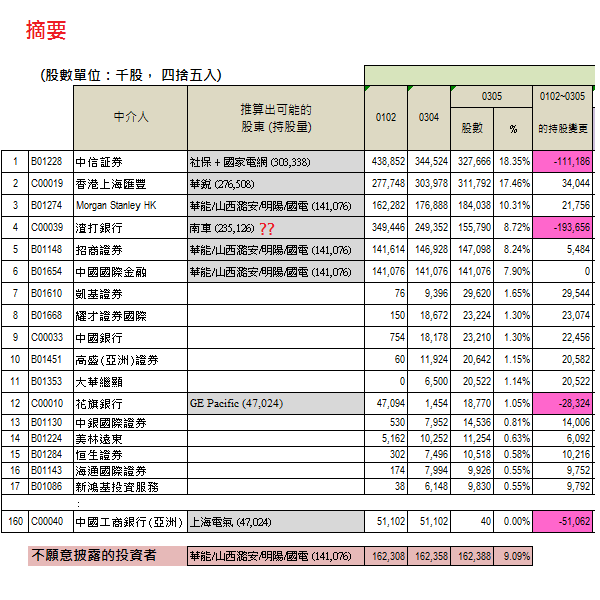

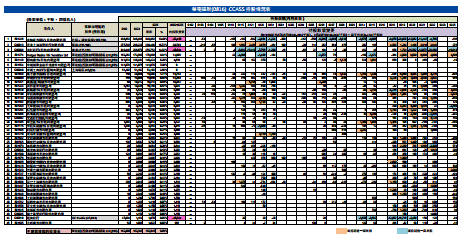

3月1日華電福新(816)大成交後,有網友提議更新中央結算持股量的情況。現更新如下(圖太大,按此下載pdf)。

觀察:

觀察:

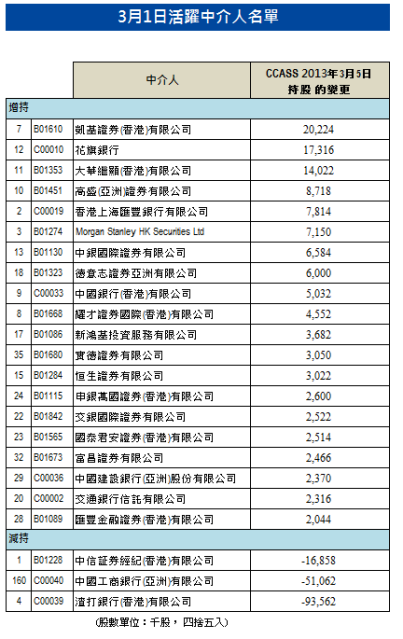

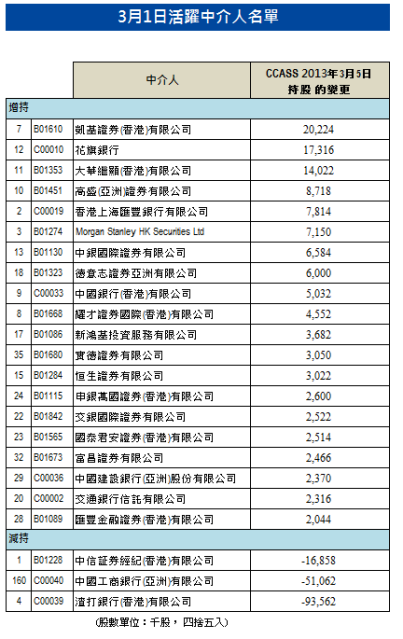

1. 在3月1日主要減持的中介人有三個,即中信証券經紀、中國工商銀行和渣打銀行,減持共161,482,000,佔當天成交量的61.8%。

2. 其中渣打銀行當天減持最多,達93,562,000股。不過,最特別的還是中國工商銀行從51,102,000股減到40,000股。假如以前的推算成立的話,基礎投資者上海電氣已經全數減持。

3. 先前估計南車的 235,126,000 (13.17%)股放在渣打銀行,現在資料顯示可能估錯了。難度…

4. citibank n.a. 在2月14日~2月20日總共減持46,246,000股後反手在3月1日增持17,316,000股,是當天第二大增持者。

5. 凱基證券是3月1日最大增持者,增持20,224,000股後持股量達29,620,000股,約佔H股的1.65%。

6. 雖然3月1日有大成交,但股數散落到不同的投資者手上,暫時沒有投資者增持超過5%需要披露。

個人睇法:

1. 從中央結算持股量變更來看,筆者有一種感覺,就是持重貨者見股價好就沽貨套現,而沒貨者樂於追貨。

2. 3月5日及3月6日兩天的成交也不少,股價在波幅中慢慢向上,今天(6日)破$2心理關口回落收$1.94。而這兩天華電福新相對其它新能源公司股價也較為有承接力。此外,由於預期業績不錯有機會發盈喜,股價應還有潛力,不過不知道近來新能源股炒風在兩會過後會點樣。… 後市要審慎,不過筆者打算長期持有。

中央結算持股量數據有T+2的延遲,相對「大利市機」的即時數據明顯失先機。貼市的讀者可以留意大利市機的盤路捕足更多機會。筆者沒有大利市機,所以只能用CCASS。另外,David Webb網站也提供CCASS數據(http://webb-site.com/ccass/ipstakes.asp)。

華電福新(816):有人辭官歸故里,有人漏夜趕科場 stockbisque

http://stockbisque.wordpress.com/2013/02/26/%E8%8F%AF%E9%9B%BB%E7%A6%8F%E6%96%B0%E6%9C%89%E4%BA%BA%E8%BE%AD%E5%AE%98%E6%AD%B8%E6%95%85%E8%A3%8F%EF%BC%8C%E6%9C%89%E4%BA%BA%E6%BC%8F%E5%A4%9C%E8%B6%95%E7%A7%91%E5%A0%B4/本文是2012年10月14日“華電福新能源(0816)股權高度集中在機構投資者、大戶的手上”(簡稱“股權集中報告”)一文的更新版。

首先,先看三份簡單的資料

1. 華電福新上市大額申請(IPO分配結果摘要,p10)

如表1所示,只有2單IPO大額認購(60,000,000及70,000,000股,共130,000,000股)。

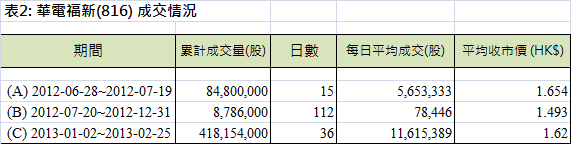

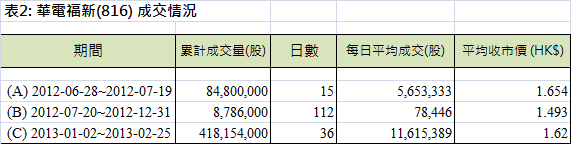

2. 華電福新成交情況

上表所見,上市後的15天成交稍大,但之後成交非常低,期間112天平均成交量少過8萬股。不過,踏入2013年成交激增147陪到平均每天接近成交一千二百萬股。

上表所見,上市後的15天成交稍大,但之後成交非常低,期間112天平均成交量少過8萬股。不過,踏入2013年成交激增147陪到平均每天接近成交一千二百萬股。

筆者猜測兩個IPO大額認購者好可能在2012年期間沒有大幅減持股份,但到2013年開始動手。。

3. 第三份是港交所的股權披露

如表,過去半年沒有主要股東增/減持。

如表,過去半年沒有主要股東增/減持。

第四份資料是 “表4:CCASS 持股情況表”(點擊下圖下載pdf檔案),是整合港交所 “中央結算系統持股紀錄”而成的。

(a)先從整體看,表4 顯示踏入2013年1月中旬,主要有3個中介人大幅減持,而多個中介人增持,意思就是從以前股權較集中的情況變得分散,這可以理解為股東基礎加大了。

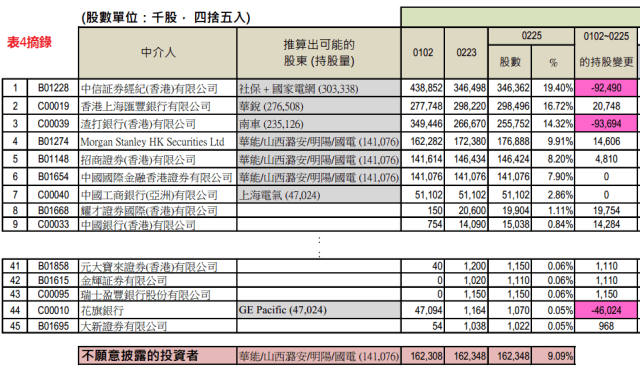

(b)現在再看誰在增持,誰在減持。表4中可以看到大幅減持的3家中介人是中信証券、渣打銀行及花旗銀行。2013年以來中信証券及渣打銀行共減持186,184,000股。股數接近上市2份IPO大額認購的130,000,000股,因此,筆者懷疑2名IPO大額認購者在接近招股價的價格($1.65)沽貨離場,而且可能接近全部沽出。

IPO大額認購者為何減持?原因大概有2個,(1)一是雖然踏入2013年華電福新股價有上升趨勢,但投資者嫌升得慢,(2)二是基礎投資者六個月禁售期屆滿,搶先沽貨。以筆者猜測基礎投資者,GE Pacific,隨2名IPO大額認購者在2月中沽貨離場,用了5~6天把47,024,000股全部沽出。由於GE Pacific持股只有H股的2.63%,賣出也不用披露。

參考去年10月14日 “股權集中報告”及以上表4,筆者推斷出主要股東大約用哪一個中介人(見表4摘錄,灰色部份)。

唔知其它基礎投資者回否減持(除了上海電氣外,其它基礎投資者如有減持需要在披露易披露),不過有人買、有人賣是正常情況[註1]。筆者關注的反而是股權集中嫉礙其它投資者入市的意欲,現在股權集中降低反而活化了成交。例如,筆者就留意到Morgan Stanley減持幾天後又增持,而且增持數量比減持大。另一方面,IPO大額認購者及GE Pacific急於大幅減持造就其它投資者拾平貨,日後股價或會更穩定。

總結

有IPO大額認購者及基礎投資者在一月中旬起減持,股價(相對其它新能源公司)難免有壓力/升幅少。不過,筆者反而覺得長線可以擴大股東基礎。一個例子就是2013年1月2日有51個中介人,而到2月25日就有190個中介人。更多人參與,股價將更放映它的合理價值。

註1:

國電科環(1296)在2011年12月30日以招股價 HK$2.16上市時,華能新能源(958)(「華能香港」)以基礎投資者身份持有108,050,000股,佔9.89%H股,而在2013年2月21日以平均$2.55全數沽出,獲利約三千三百萬元。根據華電福新2012年6月7日「配發結果」,華能新能源持有華電福新141,076,000股H股。

華電福新(816):從太陽能(solar)到生物質能(biomass) stockbisque

http://stockbisque.wordpress.com/2013/02/21/%E8%8F%AF%E9%9B%BB%E7%A6%8F%E6%96%B0%EF%BC%9A%E5%BE%9E%E5%A4%AA%E9%99%BD%E8%83%BDsolar%E5%88%B0%E7%94%9F%E7%89%A9%E8%B3%AA%E8%83%BDbiomass/

網友好像對華電福新(816)太陽能業務有興趣,今天再補充一下。

太陽能業務

其實太陽能業務只佔華電福新整體業務頗少的部分。華電福新上市前太陽能業務有79.4MW,加上前兩天提及的50MW,共129.4MW。以筆者所知華電福新在2012獲甘肅省發改委批出2個9MW項目,估計明年(2014)才投產,加起來都不過150MW (註:根據2012年中期報告,太陽能資源儲備有550.0MW)。

另一家新能源公司大唐新能源(1798)的裝機容量也不多,依2011年年報數字大唐新能源裝機容量有82MW,在建有50MW,不過儲備項目非常大,有8,793MW。至於,華能新能源(958),年報沒有披露太陽能業務的數字;不過,根據2012年12月28日公司網頁,公司累計核準光伏發電項目4個,總容量為100MW(這裏“核準”大概意思是批準了興建,但未開始興建/投產)。而新天綠色(956)只有1MW在營運,10MW在籌備中,前期儲備有11MW(2011年年報數字)。

擴容的捷徑

如果想快些增大太陽能業務,華電福新其實可以如招股書所述向母公司華電收購「華電內蒙古風電項目」(即華電二連浩特風光互補城市供電示範項目)。根據網上資料,該項目風力發電有49MW,太陽能發電有22MW,在建的太陽能好像再有48MW。不過,該項目屬實驗性質,且利用小時及上網率只是一般般,所以未必買回來。

另外,華電系公司中國華電工程(集團)有限公司的甘肅省金塔縣瓦槽式(parabolic-trough)太陽能熱發電示範項目一期50MW(項目一、二期總裝機容量合共200MW)將於2013年建成投產,日後唔知會否注入華電福新?

生物質能項目

除了太陽能業務外,華電福新也有生物質能項目發電業務,分別為湖北省龍感湖農場項目(1,338KW,以年出欄20萬頭生豬農場的糞便、尿液和沖洗水為原料)及 黑龍江樺川協聯生物質能項目(24MW,以秸稈、稻殼為燃料),2個項目在2012年下半年已經並網投產。普遍來說,風電建設成本為每千瓦(KW)8,000元(人民幣•下同),而龍感湖農場項目總投資約5,400萬元,折合每千瓦投資成本要為40,359元,十分貴。不過每年可向電網輸送約8,000MWh,換化成年度利用少時為5,979小時,比風電的2,200小時高好多。項目上網電價為0.616元(含稅),由於找不到更多資料,筆者沒有計算項目的回報率有多少。不過,項目CDM及有機肥副產品也會帶來小小收入。

黑龍江樺川項目總投資2.58億元,以24MW計算,每千瓦投資成本為10,750元,比湖北龍感湖農場項目低很多,項目年發電量可達1.44億度,年供電量1.224億度,利用少時相當於6,000小時。項目上網電價為0.75元(含稅)。比較兩個項目,可以看到規模效應及不同生物質能原料對成本/收入架構的影響。無論投資成本或售電收入,以秸稈、稻殼為燃料的黑龍江項目比以動物排泄物為燃料的湖北項目好一截。

雙螺杆膨脹動力發電機

湖北農場項目規模規模很小(裝機規模為2台635KW沼氣發電內燃機組+1台68KW雙螺杆膨脹動力發電機),連一台1.5MW(1,500KW)風機也不及,不過反而引起筆者的興趣。因為該項目利用雙螺杆膨脹動力技術發電。

雙螺杆膨脹動力發電機(helical screw expanding power generator)的強項是把中低品位熱能高效率的轉為電能。雖然雙螺杆膨脹動力發電機的功率很低(通常在200KW以下,達到1MW已經是高科技了),但它是地熱(geothermal)或餘熱(waste heat) 發電的重要技術。日後有機會再談雙螺杆膨脹動力發電機。

對股價的感想

昨天生果日報推介華電福新,說中長線見HK$3.30。Oh,$3.30令人很振奮,而且華電福新的確較其他新能源公司落後,但我寧願慢慢升,好過被人炒完就散band。哈哈,由於平時升得少,今天才跌得少呢!

816華電福新年報疑點重重 歲寒知松柏

http://blog.sina.com.cn/s/blog_627a300f0102e5gd.htmlHK0816華電福新能源發佈公告,擬4.3億元買回2011年初以2.07億轉讓給大股東華電集團的可門二期1200MW火電,可門二期今年1月單月利潤超過0.5億,即收購PE不足1倍!

當初816為什麼在上市前要將可門二期賣給大股東,而2年後卻又買回來?如果單從金額看,這2年一出一進816虧了2億多元,但若從盈利能力的角度看,兩年前由於可門二期仍在虧損,而今年1月利潤已達0.5億元以上,即年利潤可能達到6億,那麼大股東為何又甘願將到嘴的熟鴨子送給816呢?

=========================以下為轉貼=============================

華電福新火電業務逆行業負增長

每日經濟新聞實習記者 王一鳴 王平祿

近日華電福新(00816,HK)擬以翻倍的價格向華電集團購回福州可門二期電廠。

對於本次溢價回購,《每日經濟新聞》記者以投資者的身份致電華電福新,證券部李先生表示,主要因華電集團曾對可門二期進行過增資。另外,在去年發電量上網電價上升、煤價下跌背景下,有專業人士質疑公司2012年火電業務經營利潤與火電行業企業去年的盈利顯著好轉情況相悖,李先生回應稱,火電利用小時數下降,擠佔了一部分火電利潤空間。

集團曾增資可門二期

資料顯示,華電福新2012年6月赴港上市,大股東為華電集團。招股說明書顯示,可門二期在上市之前原屬華電福新資產,後因欠缺火電開發、發電的國家發改委批文被剝離上市資產。同時,根據避免同業競爭協議,華電集團承諾,華電福新享有收購可門二期的收購選擇權和優先購買權。

3月26日晚間,華電福新宣佈正就收購位於福建福州可門二期100%股權與華電集團進行洽談,預計收購價不超過人民幣4.3億元。

招股書顯示,可門二期2009年,2010年及2011年收入分別約為人民幣16億元,14億元和27億元,相當於華電福新總收入的21.8%,16.7%及28.1%。

華電集團網站顯示,截至2012年底,可門發電公司實現盈利2.73億元,今年1月份實現利潤超億元,創單月盈利新高。看來,華電福新本次回購該資產時機頗佳。

不過,《每日經濟新聞》記者注意到,華電福新於2011年1月按現金約2.07億元將可門二期的100%股權轉讓給華電集團,在賣出之後的2011年1月29日,可門二期與華電福新全資子公司可門發電訂立委託經營協議,年管理費為200萬人民幣。換句話說,可門二期賣出後仍是華電福新在經營,時隔兩年卻需向華電集團翻倍購回資產。

對此,證券部工作人員李先生解釋道,價格是根據評估標準來定,華電集團曾對可門二期進行增資,具體的增資情況,在股東大會之前,會有更詳細的內容公告進行披露,此項收購需要等待股東大會批准。委託經營原因在於可門發電熟悉可門二期資產及業務,這樣更具成本效益。

火電利用小時數下降

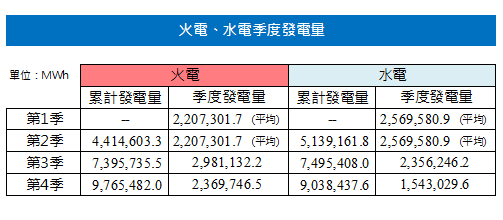

華電福新3月26日晚還公佈了2012年年報,記者注意到,雖然公司2012年火電業務控股裝機容量、發電量及平均上網電價同比分別增長29.3%、21.4%及4.5%,並且上、下半年火電業務收入均為22億元人民幣,也就是全年達44億元,同比增7.2%,但火電業務經營利潤同比下滑4.2%,為6.28億元。

知名財務專家歲寒知松柏(網名,以下簡稱歲寒)向記者表示,上半年火電發電44億度,下半年54億度,全年發電量增長超20%,且去年下半年的煤價(特別是第四季度)較上半年下跌不少,歲寒進一步推算出公司四季度火電業務未實現盈利,這與火電板塊盈利顯著好轉情況相悖。上海某事務所註冊會計師阮先生對於上述換算邏輯也表示認同。

《每日經濟新聞》記者注意到,由於華電福新並未公佈三季報,難以精確比較三四季度火電業務利潤。但在今年3月21日發佈的公司債券公告中,披露了去年1~9月份分項業務毛利情況,數據顯示,公司前三季度火電業務毛利已達6.64億元。

對此,華電福新證券部李先生表示,一方面公司火電利用小時數下降,另一方面水電發電量增長擠佔了一部分火電利潤空間。上述發債前9月數據未經審計,且該時點有些成本費用還未結算,相關數據以業績公告為準。

事實上,受益於動力煤價格下降,電價上調,火電行業盈利回升態勢十分明顯,同花順iFinD數據顯示,內地A股火電行業2012年淨利潤同比增長率為128.54%,1~4季度單季淨利潤環比增長率分別為-26.39%、72.54%、59.56%、27.82%。

===========================以上為轉貼===========================

兩地會計準則差異調整

816的中報披露火電經營溢利2.6億元,債券公告中披露的第3季度毛利約4億元,而年報中火電全年溢利比3季度的毛利還要少0.36億元,華電集團網站上的公告顯示,今年1月份可門電站利潤已經創出紀錄新高,單月利潤即已經超過2011年全年。難道,去年4季度煤炭價格暴漲接著今年1季又暴跌?還是說這其中存在利益交換的關聯?

類別 | 中報

經營溢利 | 3季報

毛利 | 年報

經營溢利 | 4季度

不同口徑 | 4季度

同口徑 |

水電 | 8.74 | 13.64 | 12.59 | -1.05 | 0 |

風電 | 6.72 | 6.96 | 11.82 | 4.86 | 4.3 |

火電 | 2.6 | 6.64 | 6.28 | -0.36 | -1.3 |

其它 | 0.41 | 0.56 | 1.39 | 0.83 | 0.8 |

合計 | 18.46 | 27.8 | 32.08 | 4.28 | 3.8 |

備註:由於債券公告中的3季報與中報年報改採用的會計準則不同,故4季報為估計數。

對比3月份債券公告裡的3季報,由於816發的是人民幣債券,其公告中所附3季度的財務數據是按國內會計準則核算的,而中報和年報則按香港會計準則核算,故兩者口徑有差異,不能簡單的直接對比。

香港的經營溢利包括了投資收益、營業外收入,也扣除了管理費用,接近於大陸的息稅前利潤總額;而大陸的毛利不包括投資收益和營業外收入,但不需要扣管理費用。

巧合的是,816的管理費用總金額與投資收益、營業外收入總金額,無論債券公告中的3季報還是年報,兩邊正好都差不多,一正一負抵銷。所以,總的毛利和溢利基本可以直接對比,但分類對比不太合適,不過我們可以將報表上披露的管理費用、投資收益和營業外收支,按適當的方法進行同口徑歸類後再對比。

816的營業外收入主要是風電的CDM收益1.34億元,還有政府的補貼1.39億元,這個補貼年報沒有詳細說明,大意是落後產能淘汰之類,所以應該與火電有關。

816的投資收益1.32億元是出售可門港物流公司股權的一次性收益,由於可門港物流公司與可門火電廠靠近,控股投資方是福建能源集團,主要運輸物資是煤炭,因此這部分股權出售收益應當歸類為火電業務的溢利。

4季度火電虧損不合邏輯

然後,我們把管理費用按水電、風電和火電的收入比例進行分攤:

這樣,4季度的水電基本是盈虧平衡無利潤,基本可以接受,因為4季度水電確實是淡季。風電的毛利有4億左右,不算CDM的話可能也有3億多的毛利,而3季度無利潤,這也說得過去,因為風電三季度是全年最淡的季節,一般是沒有利潤的。

而4季度的火電,毛利潤是負1.3億,這就說不過去了,就算1.32億元的可門港物流股權出售和1.39億的政府財政補貼只算一半在火電的頭上,4季度火電也是盈虧持平而已。

816上半年火力發電44億度,3季度30億度(旺季),4季度24億度比3季少,但比一、二季度多。而下半年的煤炭價格特別是第四季度,對比上半年跌了不少,所以按理4季度毛利潤不應該為0或負數。

據統計,內地A股火電行業上市公司2012年1至4季度單季淨利潤環比增長率分別為-26.39%、72.54%、59.56%、27.82%,一至四季火電利潤上升趨勢明顯,下半年的利潤是上半年的2.3倍。816上半年毛利2.6億,下半年才3.7億,增長僅4成,而全年同比更是減少4.2%。

816上半年收入同比增長26%,三季度同比增長134%,4季度同比只增長11%,環比下降42%。而2011年4季度環比是增長12%的。2012年末還新增了600MW的機組,裝機量增長30%。

816上半年燃料成本11.5億,下半年14.9億。上半年火電44億度,下半年54億度;上半年火電收入22億元,下半年也是22億元。即發電量增長了20%,發電收入沒增長,煤炭成本卻增長了30%,這合邏輯嗎?

虛減利潤的有何意圖?

所以,816有意虛減火電的利潤是非常明顯的。那麼,虛減的原因是什麼,是永久性的虛減了,還是時間性的短期調整或平滑呢?

也許,是816的管理層和流通股裡接盤的基金合計,要把原本屬於上市公司的可門二期按淨資產價格買回來,但大股東可能不願放棄到嘴的熟鴨子,所以把上市公司4季度的火電利潤虛減,做為交易代價補給大股東?

又或者,816是想把今年的利潤做漂亮一點,看到可門二期開始大幅盈利,就把它從大股東手裡再買回來,然後拉高816的股價,來個高位增發再融資。反正大股東佔了近7成股權,輸送給上市公司的利潤會以10倍的PE放大市值,而且出售可門二期本身也有盈利差價,大股東怎麼算都不虧。

似乎,不管是什麼原因,大股東都是有利無弊的。但是,做為一個大型國有企業,做為一個主要業務在福建並剛上市的新港股,我想,至少從事實上看,做短期業績調整這種事,都是很傷市場感情的。

解開華電福新(816)火電業務的疑惑(上) stockbisque

http://stockbisque.wordpress.com/2013/04/15/fuxin_doubt_on_fire_power1/火是赤色的,所以見到標題令筆者想起梅豔芳的老歌「赤的疑惑」。

華電福新(816)「赤的疑惑」主要源自每日經濟新聞的一篇報導[去閱讀]及報導中所提及博客歲寒知松柏的見解 [去閱讀]。筆者無意挑剔每日經濟新聞或歲寒知松柏,筆者原意是鼓勵多方面分析,從以提高小投資者的研究興趣/水準。我們小投資無財無脈(人脈的脈),唯有在分析上面下多點功夫。利益申報:如前幾個星期所述,筆者持有一萬股華電福新。

【疑惑1】 煤價下跌、上網電價微升的背景下,行業的盈利普遍顯著好轉,但華電福新火電業務盈利背道而行:火電業務全年收入達44億元,同比增7.2%,但經營利潤同比下滑4.2%,為6.28億元。

要解開疑惑1,首先要分析:

(a) 煤價下降與華電福新煤成本的關聯

(b) 華電福新火電業務為何沒有跟同業上升

(a)煤價下降與華電福新煤成本的關聯

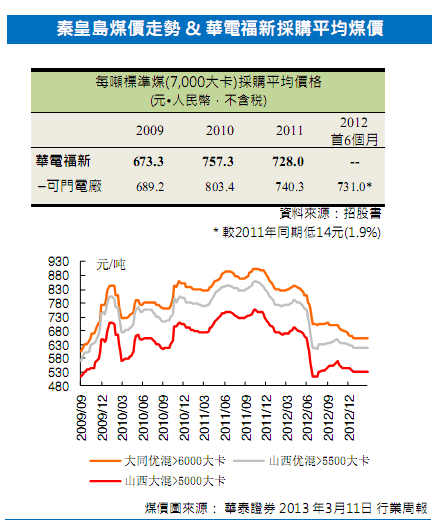

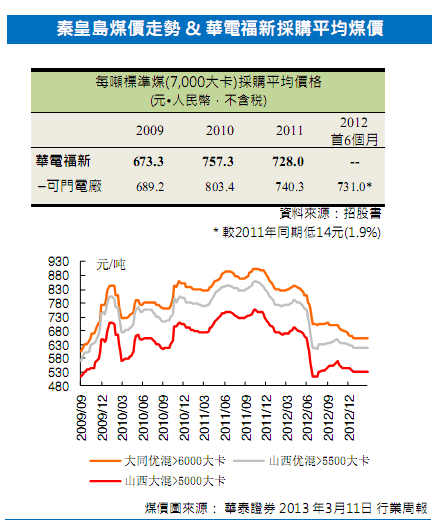

[1]煤價走勢

近年煤價的波幅頗大。2009年下半年以來,受市場需求、天氣、運輸等因素影響,部分地區出現供應緊張情況,煤價出現較大的漲幅。隨著中國及全球經濟開始復甦,煤炭價格於2010及2011年持續上漲。而在,2011年10月上旬5,500大卡市場動力煤最高價格高達865元/噸。

以免電煤價格過快上漲,電企難以承受,發改委在2011年12月規定自2012年電煤重點合同價上漲幅度不得超過5%及發熱量5,500大卡的電煤港口平倉價最高不得超過每噸800元(連稅)。進入2012年,受國家宏觀經濟和行業調整影響,社會用電需求增速放緩,電煤供過於求的局面,煤炭價格最低價接近630元/噸。

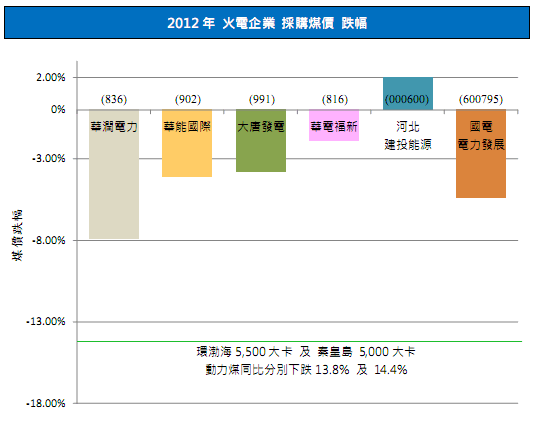

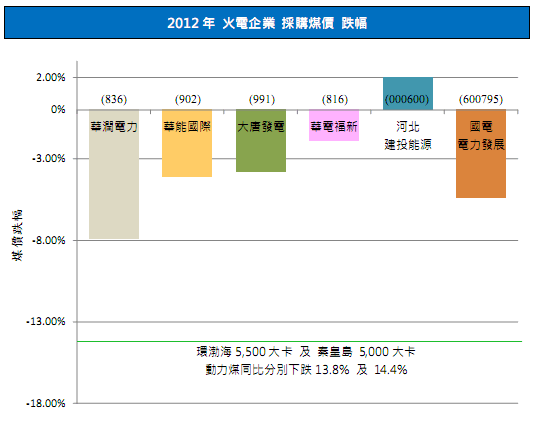

根據交銀國際資料,環渤海5,500大卡動力煤及秦皇島 5,000 大卡動力煤2012年每噸平均價分別為:$704.2及$701.3,與2011年比較跌幅分別為13.8%及14.4%。

[2]華電福新的採購煤價

華電福新2012業績公佈中沒有披露採購煤價是多少,但2012年中報顯示可門電廠入廠標準煤(即熱量為7,000大卡)價為731.0元/噸,較去年同期下降14.0元/噸,同比下降了1.9%。如果論跌幅,確實是比13.8%/14.4%低很多,但有兩點要注意。

1. 華電福新入廠煤價遠低於市場報價:華電福新每噸$731.0入廠標準煤如以熱量值化為5,500 大卡,每噸價格為$522.1,遠低於秦皇島全年平均約七百多元的報價。(為何會有這個情況?筆者不太熟悉煤炭行業,唔知是否跟市場煤和合同煤有關。)

2. 除了在2012年採購煤價遠低於市場報價,其實在2011年採購煤價也與市場背道而行。2011年國內煤價是處於頗高及處於升勢,但有趣的是華電福新標準煤採購平均價格不升反跌,從2010年的每噸$757.3降到$728.0,降幅為3.9%。由於華電福新的煤價已經在2011年降了,這多少解釋為何2012年降幅只得1.9%(以2012年上半年計)。

華電福新2011年煤價不升反跌是個有趣的現象,不知是否因上市前要做靚火電份業績有關,所以就以優惠價格賣煤給華電福新?另一個解釋:可能,華電福新可門電廠在2011通過大量摻燒印尼低價褐煤拉低整體煤炭成本(以筆者所知漳平電廠2012年才開始摻燒印尼褐煤)。

[3]同業也不完全受惠煤炭市場價下跌

翻查香港和國內上市公司的2012年業績,筆者發現火電企業沒有完全受惠煤炭市場價下跌。

1. 華潤電力(836)指出秦皇島 5,500 大卡山西優煤從2011年底的805元/噸下降到2012年底的620元/噸,降幅達23.0%,但發電單位燃料成本只下跌了7.9%。(註:發電單位燃料成本下跌主要有兩個因素:1. 單位煤耗減少 或/及 2.入爐煤價下降。)

2. 華能國際(902)指出在2012年公司發電所用的天然煤價減少4.09%,(從2011年的每噸548.62元下跌到2012年的526.25元)

3. 大唐發電(991)指出在2012年公司發電所用的標準煤平均價格較2011年每噸下跌28.22元。假設2011年標準煤(7,000大卡)價為750元,2012年跌幅只有3.8%。

4. 河北建投能源投資股份(000600,新天綠色(956)的姐妹公司):2012 年公司平均綜合標煤單價762 元/噸,同比增長 2.01%。

5. 國電電力發展(600795) 2012年公司標煤(29,271.2 千焦/每千克)單價為 634.09 元/噸,同比降低 36.17 元/噸,下降5.4%。

另外, 華電國際(1071) 及中國電力國際(2380) 的2012年業績沒有提供平均煤價資料。

綜合以上五家公司資料可以發現(1)在2012年電企的煤炭採購價格跌幅少於秦皇島的市場煤價跌幅;(2) 華潤電力自己有煤炭業務,所以發電煤價跌幅較其它公司的大。至於採購價格跌幅較市場煤價少的原因是否跟合同煤有關需要另行研究。

此外,若把以上公司的採購煤價轉為標準煤(7,000大卡)以作比較,可以發現華電福新可門電廠每噸731.0元的標準煤價格在同業當中算是屬於低水平的。

小總結:華電福新2012年採購煤價降幅較同業少,但論每噸價格其實是屬於行業較低的水平。由於華電福新2011年的採購煤價屬於已經偏低,所以2012年降幅才較少。

(b) 華電福新火電業務為何沒有跟同業上升

華電福新煤炭每噸成本處於行業較低水平,所以大概可以排除了煤價影響華電福新的火電盈利。

有博客懷疑華電福新虛減第四季度火電利潤(該博客推算出第四季度火電虧損1.3億元!)以補償大股東轉讓可門二期,他的推算是基於一些假設的,而筆者覺得那些假設有點問題。

1. 售出福建可門港物流而獲得的$131,800,000利潤是一次性特別收入,所以如比較上、下半年或第四季度盈利時應該扣除。

2. 政府補助 $139,190,000不該計入火電收入,一來在2010年政府已經作出$135,000,000一次性(one-off)落後產能淘汰補貼給永安電廠及漳平電廠,而2009年後華電福新再沒有電廠被淘汰;二來隨著風電發電量增長/風機裝機容量擴大,增值稅退稅會有增加,那$139,190,000政府補助有相當部分應該歸風電業務。

3. 一般來說第四季雨水偏少,但以福建2012年第四季來說雨水特別多(這點筆者在幾個月前也談過,見下圖),由於福建用電需求沒有什麼升幅和替代效應(substitution effect),第四季火電發電量自然減少(其實第四季火電發電量沒有顯著減少,見下文)、盈利減少。

3. 一般來說第四季雨水偏少,但以福建2012年第四季來說雨水特別多(這點筆者在幾個月前也談過,見下圖),由於福建用電需求沒有什麼升幅和替代效應(substitution effect),第四季火電發電量自然減少(其實第四季火電發電量沒有顯著減少,見下文)、盈利減少。

此外,非經常性維修及維護費用也會降低火電盈利。根據招股書,按照機組每五年大修一次的計劃,可門電廠兩台機組應在2012年進行大修;當中,2號機組已在2012年4月進行了400多人、20多天日以繼夜的大修。此外,綜合長城網及華電集團資料,可門電廠及可門二期從2012年9月尾至10月中一次過進行“秋檢”及“500KV線路改造”,動員300多人,24小時輪班。從動員的規模來看,這次的維修及維護費用應該不菲!華電福新2012年中期及全年維修和維護開支分別為$66,590,000及$283,071,000,下半年的開支確實不少(大修費用可能在下半年才入數)。而且,大修及改造檢修期間不能發電,是一個雙重損失。

** 如有讀者知道一個600MW電廠做五年一次大修所需的費用,請留言。**

從下表季度發電量來看,第四季火電的發電量也不錯,而且高過首兩季的平均數。

2012年下半年火電經營利潤($368,855,000),盡管有額外的維修及維護支出,其實也跑贏上半年($127,734,000)。

比較2011年火電業務數據(下表),可以發現2012業績倒退4.2%主要是間接成本(indirect cost)增長高於新增盈利。這大概解釋了為何火電業務較同業差的原因。

待續 …

解開華電福新(816)火電業務的疑惑(下) stockbisque

http://stockbisque.wordpress.com/2013/04/15/fuxin_doubt_on_fire_power2/…續前文

【疑惑2】 可門二期2013年利潤特好,有博客指出2013年1月單月利潤超過0.5億元 (人民幣•下同)[,4.3億元的收購價折合PE不足1倍。為報答母公司,華電福新有意虛減火電的利潤。

華電集團網頁有以下資訊:“根據福建華電可門發電有限公司1月份快報測算,該公司2013年1月份實現利潤超億元,單月盈利超過2011年利潤總額。這是該公司有史以來單月盈利最高紀錄,不但實現了開門紅,也預示著2013年將是可電公司最紅火的一年。…1月,可電公司完成發電量12.7億千瓦時。”

根據這個信息,12.7億千瓦時獲利潤超過1億元,折算每千瓦時(即每度)電利潤為$0.0787。華電福新平均上網電價(不含稅)為0.3803元/千瓦時。筆者估計(假設每噸入廠標煤價為$720)華電福新每度電上網成本(包括:燃料成本、折舊及攤銷、員工成本、維修和維護、行政開支)最低、最低也要$0.29~0.30,所以前文的“實現利潤超億元”應是經營利潤,不包括財務費用、特殊項目和所得稅。筆者猜測(是guess,不是estimate,所以不要信足),在理想的情況下,2013年可門全年可賺5億元,而可門二期佔一半可賺2.5億。

有一個2012年數據供讀者參考:“截至2012年12月31日,福建可門發電公司(即一期加二期)累計完成年度發電量124.58億千瓦時,實現盈利2.73億元”。

小總結:4.3億收購價折合PE(2013年)約1.7倍,但收購價不僅單看PE值。

* * *

華電福新4月11日最新的公報[去閱讀]是:

1. 轉讓可門二期100%股權的代價為$413,101,200。

2. 2012年,可門二期除稅及非經常性項目後利潤為$52,626,764; 2011年為$110,406,544。

3. 於2012年底,可門二期資產淨額有$261,966,952,較2011年底增加$202,626,764

4. 在交易完成日止期間前,可門2期收益歸華電集團所有。

綜合以上,今次轉讓可門二期100%股權的代價算合理吧。2011年1月轉讓給母公司時代價是$206,500,000,現在可門二期資產增$202,626,764, 兩者合共$409,126,764,與$413,101,200轉讓代價相若。而在交易完成日止期間前,可門2期收益歸華電集團也算合理。

總結

2012年煤價跌幅顯著,以秦皇島 5,500 大卡動力煤為例,平均下跌約14%。但發電企業採購煤價跌幅只有1.9%~7.9%,個別公司採購價更微升。華電福新入廠標準煤價跌幅只有1.9%(2012年中數字),跌幅算少,但以每噸價格計算屬於行業較好的水平。

撇除福建可門港物流一次性性收入,華電福新火電2012年下半年盈利遠較上半年好,而不是如某些媒體所說的倒退。與2011年比較,華電福新2012年火電業務盈利確是有所下跌,跌幅為4.2%,但下跌主因為五年一次的大修費用和新增兩台燃煤機組(合共600MW)。

與同業比較,華電福新的燃煤機組相對 “年青”(除了邵武燃煤機組外)、單位耗煤量和廠用電量較低,長遠來說華電福新火電業務的效能應該不錯。可門電廠設有煤炭碼頭,而近年海運費用處於較低水平及印尼煤價較國內的廉易,該電廠的煤炭成本應該有相當競爭力。

初步來看,$413,101,200轉讓可門二期的代價也算合理(細側要看日後的財務顧問)。作為重點煤電港綜合項目,完成收購後,可門電廠或會有新一輪的發展。

Next Page