海南土地出让重新开闸 大开发商冷眼旁观

http://www.yicai.com/news/2010/04/334792.html

4月1日,海南中部地区琼中县的两宗土地出让公告,揭开了海南重启商业用地出让的序幕。多个地市也相继推出土地出让计划。出人意料的是,此前市场预期 的开发商抢地热潮并未出现,部分地块甚至遭受冷遇。 海南省国土环境资源厅有关官员在接受《第一财经日报》采访时表示,这表明海南房地产市场虚热已经过去,开发商正趋于理性。而为了确保土地供应和出让 价格合理平稳过渡,此前该厅一度派出2个工作组深入市县逐一指导,一方面是为了防止出现“地王”,另一方面更要防止出现土地流拍。多市县挂牌出让土地琼中县国土环境资源局公告称,出让该县两块分别为12385.55平方米的旅游用地和10100平方米的商业用地,面积分别折合为18.58亩和 15.15亩,出让参考价格分别为每亩9万元和21.7万元。海口也挂出了东营灵山2宗国有建设用地出让公告。一块位于琼山东营粮所,面积为250平方米,土地使用性质为城镇住宅用地,使用年限70年,起始价 为468.39元/平方米。 另一块位于灵山镇新市墟,面积为242.99平方米,不过该宗地土地使用性质为教育用地,起始价为257元/平方米。相比之下,三亚亚龙湾推出的1宗旅游综合用地相对抢眼。这幅位于亚龙湾国家旅游度假区的7.2125公顷国有建设用地,公开拍卖起始价为93万元/ 亩,使用年限40年,竞买保证金人民币10061万元。本报记者从海南省国土环境资源厅获悉,目前多个市县都在上交4月份商业用地出让计划和土地拍卖方案,包括海口、三亚、昌江、琼海、琼中、澄迈、乐东 7市县共有13宗地开始挂牌公开出让。这并非是海南4月份商业用地出让的全部数量,海南省国土环境资源厅有关官员透露:“接下来海南还会有一些公开出让的土地将陆续推出,但也不会太多, 我们是根据需要进行适量供地,而不是为了供地而供地。”值得关注的是,上述公告的土地出让参考价都是按照各市新的基准地价,相比之下地价有所抬升。此前2008年,海南对基准地价进行了调整,去年以来各 市县在出让土地时既执行新的基准地价标准,又参考市场行情综合定价,土地出让溢价情况明显。以海口市为例,去年9月1日施行的住宅用地新基准地价较旧基准 地价上调了111.78%。意外的是,此前市场预期的开发商抢地热潮并未出现,部分地块甚至遇冷。本报记者从三亚市国土环境资源局获悉,三亚亚龙湾土地出让竞买报名截止时间到4月23日,“目前有一些人前来咨询,但报名的开发商暂时不多,更没有 大的开发商出现,最终的竞买情况还需要进一步等待”。而海口市国土资源局则向本报表示:“海口这次推出的2宗地块面积较小,问的人非常少,暂时更没有大的开发商前来报名。”琼海市土地储备整理交易中心 也表示,目前咨询和报名的情况也不太理想。大开发商反应冷淡从目前来看,面对海南商业性开发土地出让和新房地产开发项目审批的重新开闸,开发商更多的是在选择持币观望。一方面海南目前推出的土地相对零散,且 位置多以二、三线城市为主。另一方面海南楼市回调让开发商普遍趋于理性。海南旅控会展公司策划经理李东绪向本报表示,由于此前土地出让暂停两个多月,总体上目前海南推出的土地数量并不算多,除了部分小开发商对这些地块有 些兴趣外,大开发商反应并不积极,与此前开发商到处找地买地的疯狂势头相差甚远。多位受访的开发商表现出冷静的态度。海南置地实业有限公司总经理姚惠芬说:“合适的地块肯定有人要,但现在大家都理性了很多,不会像以前那样盲 动。”海南雅居乐房地产开发有限公司有关负责人认为,海南房地产市场很难再度疯狂。对于已进驻海南并完成战略布局的开发商来说,他们并不缺乏土地以供开发,这也是大开发商反应平静的一个深层次原因。根据海南省国土环境资源厅的统 计,目前海南企业手中掌握的存量建设用地大约多达13万亩,理论上最少可建设8666万平方米的商品房,而目前海南每年销售的商品住宅是300万~600 万平方米。也就是说,仅仅这些企业手中的存量建设用地就足以开发15年左右。在这种情况下,一些大的外来开发商更多是倾向于通过与海南土地储备多但开发经验不足的央企或土地一级开发商合作,以此实现曲线拿地。有媒体报道称, 万科、华侨城等开发商已经私下与海南的“地主”进行接触,以了解海南土地情况及探讨联合开发的可能性。此前3月份,佳兆业已经携手海南最大的“地主”海航置业,共同开拓海南房地产市场。佳兆业集团主席郭英成在公司业绩发布会上公开表示,之所以通过与 海航置业合作进入海南,除了对海南国际旅游岛概念的未来发展持正面看好的预期外,以这种方式获得土地开发的成本也会比通过招拍挂的成本更低。海南省国土环境资源厅上述接受采访的官员说:“经过两个月的暂停,开发商趋于理性,我们判断不会出现土地过热局面和新地王。”而在未来,海南将严控 低端地产开发用地供应。海南楼市在热潮退却之后进入持续成交低迷,这迫使开发商变得更加理性。根据中 国指数研究院的数据,3 月份全国绝大部分城市成交面积环比上涨,总涨幅约90.04%,但三亚楼市成交面积却逆势环比下跌3.88%,且成交均价居跌幅榜榜首,环比下跌 26.34%。海口的楼市成交均价也环比下跌了4.93%。海南楼市高位回调态势已经毫无悬念。

[轉載]冷眼分享錦集:你是哪類股票投資者? 管我財

http://blog.sina.com.cn/s/blog_6bdb8fda0102dz2u.htmlJacky評論:

冷眼把股票投資者歸為三類,第一類:游擊型;第二類:尷尬型;第三類:嚴肅型,只有第三類投資者最終賺錢,分析的很有道理,只不過大部分投資者根本就沒有

想過自己是什麼類型的投資者?投資重要的是要知道:自己是什麼?自己在做什麼?以及自己想要什麼?好大的哲學命題,其實生活又何嘗不是如此,呵

呵。。。。。。

來源:冷眼分享錦集

大馬股票交易所負責為股票投資者保管股票的機構,叫中央存票處(CDS),從中央存票處的戶頭數目,就可以窺見大馬股票投資者的人數。

根據馬來西亞股票交易所有限公司2011年年報,在2011年杪時,中央存票處共有420萬個戶頭。

但是,其中可能有重複(一個人擁有超過一個戶頭),所以,真正在股市中直接買賣股票者(不包括通過購買單位信託間接參與股票投資的人),相信少過420萬人。

我們不知道重複戶頭的數目,假設有四分之三的投資者只擁有一個戶頭,那麼,直接參與股市的人就有300萬人。

假如你將這300萬股市中人加以分類的話,你會發現大概可以分為三類。

第一類:游擊型 打了就走不理盈虧

「游擊型」投資者一聽到消息就衝進去購買,賺了一點或是虧了一點,都馬上脫售,絕不戀棧。

通常我們稱這類「打了就走」的人為投機者,英文叫Day

Traders的,就是指此類當天搞定的股票投資者。

此類投資者的特徵是:

⑴視股票為貨物,通過不斷買進賣出賺錢。

⑵既然是貨物,則「貨如輪轉利路通」,改採取的是薄利多銷的策略,每次所賺不多,但勝在交易頻仍,累積起來,利潤亦極可觀。

⑶既然是貨物,則重要的是有利可圖,貨物的素質反而不那麼重要了。所以,這類型投資者對股票的基本面,是否有價值,也不屑一顧。

也不想知道所持的是好股還是壞股,對他們來說,會起的就是好股;不會起的就是壞股。好壞並不重要,重要的是會不會起。

沒有人知道在300萬股市大軍中,「游擊隊員」佔多少,但可以肯定的是佔絕大多數,也許高達八、九十巴仙!

第二類:尷尬型 隨波逐流不虧不盈

他們不是投機者,因為他們也重視基本面,但自己不做功課,只靠從「耳語」中所得到的資料作出投資決定。也沒有主見,只以別人的意見為依歸,他們是典型的「追隨者」(followers),隨波逐流,跟在群眾後面走。

莊子中有一個這樣的故事,東海有一種鳥,叫「意怠」,在飛行時,總是跟在別的鳥的後面,

休息時總是挨著別的鳥,不敢獨處。吃東西時,總是吃別的鳥留下的殘食,不敢跟別的鳥搶食。靠著「進不敢為前,退不敢為後,食不敢先嘗,必取其緒」(「緒」

就是剩餘的東西),所以才能做到「是故其行列不斥,而外人卒不得害,是以免於患」(莊子「山木篇」)。

這類投資者在別人買了以後才敢買,別人賣了以後才甘願賣。在時間上,他們往往是中、長期

投資者,他們有一種錯誤的想法,以為只要有錢,長期收藏,買股票一定能賺錢,他們忘記了,如果所收藏的是垃圾股的話,收得越久,虧得反而越多,如果公司破

產,他們的股票可能一文不值。這類投資者的投資成績也很尷尬。

在股市中投資十年、八年,結算一下,可能只得個不盈不虧。

但跟十賭九輸的第一類投資者相比,「尷尬型」投資者已屬贏家。

第三類:嚴肅型 做足功課長線投資

嚴肅的價值投資者,是基本面的忠實信徒。他們的特徵是:

⑴做很多功課,深入研究企業的基本面,定力非凡,絕不買沒有基本面支撐的爛股,他們的哲學是不打沒有把握的仗,投機者賺到錢,他為他們高興,絕不妒嫉,因為他知道這種錢不是他賺的;他知道自己沒有賺這種錢的本領,所以,當別人投機「仙股」賺個盤滿缽滿時,他完全不動心。

買股票如合股做生意

⑵他們唸唸不忘他買的是公司的股份,買股份就是跟別人合股做生意,他的投資成敗,決定於

公司的成敗,不是決定於股價。如果他所投資的公司,盈利年年增加,他的股份價值會與日俱增,他最終一定賺錢;如果他所投資的公司,年年虧蝕的話,他的股份

價值必然每下愈況,最後可能化為烏有。所以,他很關心公司的業績,不大理會股價的起落。

⑶這類投資者多數是反向思維者,在熊市中買進;在牛市中脫售。別人極端恐懼時,就好像2009年初次貸金融海嘯時那樣,他大量買進。他敢於買進,是因為他是以「價值」為準繩,不是以股價為準繩。

勇敢趁低買進回酬豐

他瞭解股票的價值,他知道要創辦一家成功的企業,並非易事。

假如要創辦一家這麼成功的公司需要投資30億令吉,還要花上20年的時間才能做到,現在

由於金融海嘯引發的恐懼,人們不計成本,胡亂拋售其股票,使整家公司的市值(股價×股數=市值),跌到10億令吉以下,他在股市買進有關公司的股票,等於

以三分之一的價格買進有關公司的股份,同時可以節省20年的時間,為什麼他不要買?為什麼不敢買?他於是獨排眾議,在股市中購買有關公司的股票,長期持

有,取得豐厚的回酬。

不要忘記,他的豐厚回酬是在什麼也沒有做的情況下取得的。

⑷這類投資者多數是長期投資者,他知道做生意賺錢,需要時間,沒有捷徑可抄,也不可能一

蹴即成。生意是要腳踏實地,按部就班,循序漸進地經營,才有可能賺到錢。一項建屋計劃,由買地到新屋保證期結束,需要5年;種油棕要3年才開始結果,即使

開一間藥劑店,也要守上三、兩年,顧客群建立起來了,才有錢賺。今天投資,明天就賺錢,不是沒有,只是少之又少。即使有,也不長久。他選擇長期投資,其實

就是給時間,讓企業按部就班的經營,為他賺取利潤。

須貼身跟蹤企業進展

⑸他貼身跟蹤企業進展,他知道,商場如戰場,商戰激烈,經營過程中面對許多的挑戰,如果掌舵人無法應對環境的考驗,企業也可能失敗。

作為股東,他必須關注企業的一舉一動,一旦發現企業走向失敗,即使虧蝕,他也退股(把股

票賣掉),絕不戀棧。如果他繼續投資下去,他會虧得更多。但是,如果企業盈利年年上升,又派發可觀的股息(高過定期存款利息),他也可能永遠不賣,除非是

股價被高估的離譜,不值得投資下去。

只有第三類型投資賺錢

至於以上三類投資者,那一類投資方式較好,是爭論性的課題。我們與其去作無謂的爭論,倒不如多花點時間去思考,那一種方式較有把握賺錢,更加實際。

並沒有確實的統計數字,證明那一種方式有更高的把握賺錢,但我向股票經紀所作的抽樣調查,以及現實的例子,顯示第一類投資者的方式,長期操作,能賺錢的少之又少,也許不到三分之一。

第二類「尷尬型」投資者的投資成績,參差不一。但很少有超越大勢表現。

把握「做生意」機會

真正在股市賺錢,而且可以賺到很多錢的,絕對是第三類投資者。

其實這一類投資者,與其說他們是「投資者」,倒不如說他們是生意人,他們其實是在做生意,只是把生意交給專業人士去經營,他們並不參與管理而已。

他們的投資,成功或失敗,決定於他擁有股份的公司的成敗,並不是決定於股市或股價的起落。

許多打工仔投訴沒有做生意的機會,這是很大的錯誤。在大馬股票交易所上市的公司多達940家,所經營的生意,行行都有,你每天都有機會買進他們的股份,參股做生意的機會每天都存在,怎能說「沒有機會」?

股市沒免費午餐

儘管940家公司良莠不齊,但不可能篩選不出十家八家值得你投資,而股價又合理的公司,讓你參股。

如果你找不到,是因為你根本不肯花時間去做功課而已。

股市沒有免費的午餐,機會只會找上肯用功研究的人。

如果你進入股市,胸無大志,只想賺一點快錢的話,用那一種方式都無所謂。

如果你想通過股票投資,累積財富,使你有能力送兒女進最好的大學,是退休後財務自主,度有尊嚴的晚年,那麼,除了第三種方式之外,別無他途。

我在股市投資40年,以上是我的經驗談,也是肺腑之言。

冷眼分享集:如何發掘第二線優質股 潘潘_堅持價值投資

http://blog.sina.com.cn/s/blog_6651bc6c0102dyka.html 我在《格林尼和金鋒大股東廉價私有化上市公司》(1月30日)一文中,最後一句為「機會是在第二線優質股」。

這句話,引起了不少讀者的興趣,不斷的有人問:

⑴為什麼我認為今年的賺錢機會是在第二線優質股?

⑵「第二線優質股」是指那些股票?(要符合什麼條件才有資格稱為「第二線優質股」?)

⑶怎樣找出有潛能的第二線優質股?

⑷散戶應採取怎樣的

投資策略?

現在讓我逐項回答上述問題:

答案一:為什麼我認為今年的賺錢機會是在第二線優質股?

金融海嘯重傷 散戶卻步股市

次貸風暴所觸發的金融海嘯重傷散戶,使散戶卻步股市。在過去三年中,在股市積極投資的都是投資機構,他們所買的都是活躍的藍籌股,導致藍籌股持續上升,至今高企不下。

對於第二、三線股票,一來是由於交投不活躍,票量不多,而素質又良莠不齊,投資機構不感興趣,導致股價長期不振,形成了藍籌股與第二三線股股價各走極端的怪現象。

在長期被投資大眾冷落的情況下,導致許多第二線優質股

價值嚴重被低估。

大家只要仔細閱讀報章的股市行情表,就不難發現,藍籌股的本益比,許多已在15倍以上,而許多優質第二線股票,本益比在5倍以下的,比比皆是。兩者形成了強烈的對照。第二線優質股何以無人問津?我想原因有二:

⑴是不瞭解。大馬投資者認真研究上市公司的人數,出奇的少, 大部分人都沒興趣做功課,導致大部分人不瞭解上市公司的價值。

⑵大多數人只感興趣投機,以賺取快錢,對於長期投資,興趣索然。

許多第二線優質股都不是熱門股,股價波動不大,難以引起投機者的興趣。

股票投資,假如你是一名「跟隨者」,跟在別人後面,大家買什麼你也跟著買什麼,那麼,你只能賺到大家所能賺到的錢,你的投資成績,不可能比別人更特出。

如果你想你的投資成績超越一般人的話,那麼,你就一定要跟別人有不同的想法,必須做別人不想做,不要做的事,這樣,你才有可能賺到一般人所無法賺到的錢。

這就是「反向」的真義。

就以目前股市的情況來說,我認為,大部分藍籌股價值已反映在股價上,上升的幅度以回酬巴仙率計算,肯定不如價值被嚴重低估的第二線優質股。

答案二:第二線優質股是指那些股票?

「優質股」須具備條件

第二線股亦良莠不齊。我認為惟有具備以下條件的股票,才配稱為「優質股」。

⒈要有合理的盈利表現,而且在可以預見的將來,其盈利趨勢可以持續。

⒉派發合理的股息。

⒊現金流量平穩,不會出現貨物滯銷,導致周轉不靈。

⒋預期本益比在8倍以下,越低越好。(以本財務年,不是以過去財務年的每股淨利計算出來的本益比)。

⒌盈利有成長潛能。

要具備以上五個條件中的最少三個,才有資格稱為優質股,成為我們考慮投資的對象。

答案三:走樣發掘第二線優質股?從何下手呢?

研究報章找「靈感」

最方便的方法,是找一份《南洋商報》的「股匯」版,從「本益比」欄中找「靈感」。

你可以將本益比8倍以下的股只寫在一張紙上,作為研究的對象。

但要特別注意,報章用以計算本益比的,是上一個財務年的每股淨利,而且是全年的數目。

現在的商業社會,競爭白熱化,上市公司的盈利在一年中可以有很大的變化,所以,不要完全以一年前的資料作為選股標準,而是要跟進每季的業績,以確保你是根據最新的資料,而不是根據一年前的資料作出投資決定。

有一些公司,曾有一個時期陷入困境,但經過重組及瘦身後,會像火中鳳凰般,成為優質股。馬建屋就是一個典型的例子。

讀完公司文告

該公司在九十年代曾是藍籌股,金融風暴之後,曾有一段很長的時間陷困,直到兩年前,大力擴展借錢給公務員的業務,才脫胎換骨,以黑馬的姿態出現,成為表現極為特出的優質股。

那些只記得該公司困境的投資者,忽略了該公司翻身的最新進展,都錯過了低價買進該公司股票的良機。

有意「尋寶」的投資者,最好養成每天讀完公司文告的習慣,這樣,才有可能跟上上市公司的最新進展,抓住新的投資機會,取得卓越的回酬。

隨手舉一個例子,太平洋與東方保險公司(P&O),是2001至2008年的8年中,有7年蒙受虧蝕,這個印象深植投資者腦中,所以,一提到

太平洋與東方保險,投資者的第一個反應就是該股不是好股,實際上該公司由2009年起就恢復盈利,而且逐年上升,去年已每股淨賺20.18仙。

仔細看季報

再仔細看該公司的季報,該公司去年第三季每股淨賺6.58仙;第四季賺5.95仙,比第一及第二季的3.96仙和3.68仙有顯著的增長。

如果本財務年能夠重複第三及第四季的業績的話,到2012年9月財務年,就有可能每股淨賺25仙,以目前1令吉的股價,預期本益比不過4倍,跟其他金融股相比,此預期本益比顯然偏低。

太平洋與東方保險之所以能改善業績,相信跟國家銀行實施的風險管理新架構有關(RBCCapilalFramework,有興趣的可以進入Google找到此份超過100頁的文件,瞭解詳情)。

在這新架構下,保險(尤其是雜險)的經營環境改善了,今後保險公司的盈利可望更平穩。

將在2月底出爐的該公司本財務年首季的業績,將是該公司能否持續去年最後兩季業績的重要資訊,有意購買該公司的投資者應注意跟進。

另一個典型的例子是供應汽車配給國產車的EP製造(EPMB)。

這家歷史頗悠久的公司,給大家的印象是業績平平,卻很少人注意到在過去三年中,該公司的業績有顯著的改善,每股淨利由2009年的4.51仙,到2010年的15.90仙,到2011年9月的三季已賺了18.58仙。

如果該公司到去年12月的第四季能保持第三季6.20仙的盈利的話,即將在本月底公佈的去年全年每股淨利可能達到25仙,以目前1令吉的股價,預期本益比也是4倍。

該公司五年來的股價除了去年5月一度突破1令吉的票面價值之外,從未超過1令吉,實在令人費解。

注意低調公司

由於大部分股友只熱衷於熱門股,對於低調公司視若無睹。一些低調公司,實際上是很結實的,例如建築股中有一家叫高勝(KEN)的,以9586萬的資本,手頭擁有7108萬的現金,每股現金74仙,完全沒有負債。

去年每股淨賺20仙,今年首三季已賺了17.79仙,全年業績將在本月底出爐,預料每股淨利將超過20仙,難怪該公司持續不斷的回購該公司的股票,到1月17日時已買進了6,046,700股。(資料均取自公司文告)。

只要養成天天讀公司文告的習慣,要發現有潛能的股票,並非難事。

假如你想在股市長期生存,就非勤做功課不可。勤於閱讀年報、季報及公司文告,是挖掘有潛能股票最佳途徑。

答案四:散戶應採取怎樣的投資策略?

賺錢要靠自己做功課

①買進時就準備進行長期投資。

生意是要時間去經營,才有可能把錢賺到手的。你必須給時間讓公司的管理層替你賺錢。

生意是要按部就班去進行才能創富。

創富不可能一蹴而就,細水長流勝過一次過的暴利。

②買進股票後要貼身跟進公司的業績進展,如果公司無法達到你預期的盈利,而又沒有充足及合理的理由,就應立刻退股——把股票賣掉。

③所有的投資決定,都要根據基本面作出。

基本面必須有事實與數字支撐,不可存有幻想,更不可有偏見。

臨淵羨魚,不如退而結網。

記住,賺錢是非常個人的事,別人很難替你作主。

一般聲明

舉例只是方便說明,並非推薦購買,本人可能擁有或未擁有有關股票。

英國不混歐盟了,公募冷眼以對,私募火速抄底

來源: http://www.nbd.com.cn/articles/2016-06-24/1016120.html

對英國脫歐事件,專業機構具體是怎麽看,如何應對的呢?火山財富(微信公眾號:huoshan5188)記者就此迅速連線采訪了多位公私募人士,以供各位參考。

每經記者 劉海軍

今日,下午一開盤在英國脫歐消息刺激下,市場急劇下挫,後又“V型”反轉,跌幅減小。收盤時,上證指數跌1.30%,創業板指數跌0.47% 。

“下午這種急跌下,是賺股票的好機會,我投了2000萬抄底。”一位牛散在微信群說道。

對英國脫歐事件,專業機構具體是怎麽看,如何應對的呢?火山財富(微信公眾號:huoshan5188)記者就此迅速連線采訪了多位公私募人士,以供各位參考。

星石投資總裁楊玲:

英國脫歐的結果落定,國內投資者最關心的莫過於對A股的影響。我們認為英國脫歐對於A股走勢影響甚微,不宜誇張。

英國退歐事件主要是從匯率和情緒面兩個方面來影響A股。從人民幣匯率來看:英國脫歐使得英鎊和歐元的匯率貶值,那麽美元將被動升值,進而人民幣兌美元出現貶值壓力,這是市場上普遍的擔憂,我們認為不排除人民幣幣值短期出現波動,但是再發生如1月份大幅波動的概率不大,隨著央行匯率制度改革的推進,央行完全有能力維持人民幣匯率的穩定;但從另外一個角度來看,英國脫歐對於美聯儲來說是外圍風險事件,為美聯儲再次加息帶來更多不確定性,從這個意義上講,人民幣貶值的短期壓力會有所緩解。所以英國脫歐對人民幣幣值走勢的影響未必是件壞事。

從情緒面來看:英國脫歐短期使得避險情緒升溫,但是這種影響基本上被市場充分反映和預期。從今天的盤面來看,雖然盤中A股市場受到了一定的擾動,但總體走勢較為穩定符合市場規律。A股並沒有完全向海外市場開放,相較於其他國家與外圍市場相關性較弱,受外圍事件影響有限。

前海旗隆基金董事長代雪峰:

英國脫歐對中國股市雖然也會有一定影響,但是不會太嚴重,畢竟A股現在也已經處在相對低點了,往下的空間很小。在公投之前,我們公司主要是以風控為先,半倉操作,等待石頭落地。而在正式確定脫歐之後,我們也還不忙加倉,先觀察國家的應對舉措,如果應對得當,我們再加倉。

英國脫歐後續可能存在一系列連鎖反應,我們還是堅守策略,深挖醫藥股,尋找有確定性增長的企業長期持有。英國脫歐意味著全球秩序的一次重整,而且余震未了,此後歐洲國家還會競相發行貨幣搞貶值,未來全球經濟的不穩定性將大大增強。在這種情況下,能實現確定性增長的行業不多,而醫藥是其中最可靠的選擇之一。此外,細分行業中的細分龍頭的投資機會,以及全球再次寬松貨幣下的流動性泛濫所帶來的資產重新定價的機會,也值得投資者關註。

資瑞興投資總經理汪忠遠:

下午我在外面,沒有抄底。我有很多做投資的朋友都在微信群中說去抄底, 抄那些新能源、半導體行業股票。

英國脫歐影響是很深遠的,以後法國、荷蘭等可能都有類似情況, 對全球影響非常大。 我覺得脫歐對A股的影響還是負面的,但之所以在指數上沒有特別明顯,可能是因為有國家隊的存在,熨平了指數的波動。現在的行情還是延續我之前的判斷,即大盤震蕩幅度小,但一些個股和板塊活躍非常高。因為有局部泡沫存在,我對市場整體的吃飯行情並不看好,但有些板塊的吃飯行情還是可期的。

玄武資本董事長韓超:

今天上午高開時我們就賣了,然後下午抄的底。有些股票下午跌了三四個點,已經很值得抄進去了。對於這種歷史性事件,一定是有恐慌盤要拋的,他們沒有自己的固定策略。

今年不要想著大漲,不確定的事件有很多,後市可能會震蕩。我覺得道理很簡單,只要是政治事件,首先要看的是黃金,市場上比較好的國企改革股也是可以關註的,還有投資者可以嘗試去英國買房等,做一些資產配置。

新富資本投資總監廖雲龍:

英國脫歐對A股影響不是特別明顯,A股還是延續自己的風格,小票自己玩自己的,大票沒有機會。

下午大跌,我沒有去抄底,因為恐慌性拋盤不知道什麽時候結束,創業板也可能打到跌停板上去呢,日經指數今天就跌的很恐怖。主要是覺得沒必要去冒那個險吧,大不了少賺點。

前海開源基金執行投資總監謝屹:

從資產配置的角度,避險繼續成為主題。脫歐從事件驅動的角度會短期放大避險的邏輯,但更重要的是他長期也將加劇經濟失速的風險,這會反過來繼續增加基本面的避險需求和其持續時間,因此短期和長期的邏輯完全一致。在各大類資產中,我們繼續看好日元,美債,以及最重要的黃金。

黃金的邏輯除了經濟本身的滯漲風險之外,現在很可能又多了一項,即來自信用貨幣體系風險加劇的支撐。因為各國央行應對脫歐的手段幾乎都是繼續加大已經超級寬松的貨幣政策,美聯儲今年加息我們預計至少推遲到12月,歐央行可能會加大負利率,日本央行可能被迫再次加大資產購買力度。我們通常認為貨幣政策只是中短期因素,但是若全球各國央行聯合起來,則貨幣效應將加劇,時間也會延長,信用貨幣的風險會上一個臺階,黃金價格也會上一個臺階。

類似的情景我們在2008年金融危機以後看到過,黃金由於連續的貨幣超寬松,從900美元/盎司上升到了1800美元/盎司,背後的邏輯就是各國央行在擴張資產負債表的同時,整個信用體系的貨幣含金量急劇下降。以美國為例,美聯儲資產負債表擴張了4倍,而黃金儲備基本不變,每一個美元含有的黃金下降了75%。面對這種情況,能夠使得貨幣保值的最佳方式就是持有黃金掛鉤的資產。

從具體的標的看,實物黃金,黃金ETF,黃金采掘類的股票以及金銀珠寶基金都將是不錯的選擇。雖然股市整體作為風險資產會隨著脫歐導致的避險情緒而下跌(比如脫歐當天恒指最高下挫-5%以上),但是由於黃金的上漲,黃金采掘類股票和基金可以很好的抵抗股市的下跌並提供絕對收益。

博時基金宏觀策略部余軍:

對A股而言,英國脫歐的影響主要體現在經濟、匯率與情緒方面。英國退歐將損害英國與歐盟的經濟增長,在全球經濟增長前景本已暗淡的條件下,將通過貿易驅動損害中國外需。貨幣方面,英國龐大的經常賬戶赤字使得它高度依賴資本流入,退歐意味著資本流入減少,英鎊將面臨貶值壓力,由此引發全球貨幣匯率體系的重估,人民幣也將受到貶值壓力。受海外市場情緒傳染,短期A股將跟隨境外市場下行。總結而言,英國脫歐對A股的短期影響有限,更多是情緒方面的傳染,如果政府做好幹預預案,那麽A股的跌幅將相對有限。對於投資者來說,A股短期調整將是調倉與進入良機,部分超跌的行業與個股將有表現機會。

南方基金基金經理盧玉珊:

對中國市場來說,英國退歐對中國經濟的直接影響相對較小,更多的是全球風險偏好和預期博弈的影響。從貿易的角度來看,雖然英國也是中國的重要貿易夥伴,但向英國的出口也僅占中國出口的不到3%,拖累相對有限;從投資的角度來看,中國與英國FDI的聯系相對較少,並不構成直接沖擊。這個事件對A股市場的博弈意義在於,情緒風險釋放後在未來一段時間會迎來相對溫和的宏觀環境,助推A股風險偏好回升。

招商基金投資部:

英國脫歐對A股基本面影響有限。英國脫歐公投塵埃落定,最終決定脫離歐盟,或將啟動歐盟脫離程序。由於市場前期留歐預期被顛覆,全球市場出現劇烈波動:英鎊一度暴跌11%,人民幣貶值,全球股票市場紛紛跳水,資金蜂擁湧入美國國債、黃金等避險資產。

此次脫歐結果利空各類風險資產,後續將大概率改變歐央行、美聯儲等全球貨幣政策的節奏。對於我國市場的影響主要來自全球風險偏好惡化,人民幣匯率承壓;另一方面,由於英國在我國貿易結構中比重相對較低,本次事件對基本面實質影響有限,如若後續全球貨幣政策友好度增強,則不完全構成利空。

火山財富紮根於全國最大原創投資理財資訊發源地——《每日經濟新聞》,由多位征戰股市一線的資深財經記者全心全力打造。

用手機微信掃描下方二維碼,即可快速關註“火山財富”。

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

版權合作及網站合作電話:021-60900099轉688

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

每經網首頁

業內冷眼看債轉股:無法從根本上消除風險 大範圍推廣難

隨著渤鋼集團近2000億元債轉股方案的流出,有關債轉股推行的多元市場聲音充斥耳邊。

8月22日,國務院發布的《關於降低實體經濟企業成本工作方案的通知》中提出“支持有發展潛力的實體經濟企業之間債權轉股權”,再次敲動了本輪市場化債轉股的敏感神經。

對此,業內觀點認為,本輪市場化債轉股並不能有效消除風險,政府推行債轉股的真實目的可能僅在於降低銀行系統內累計的金融風險,而不是降低全社會總體風險。通過債轉股延緩企業的債務償還周期,在時間軸上能夠把資產泡沫化後,以此降低還貸成本。

當前,產能過剩和杠桿率高企是經濟運行中較為突出的矛盾,因此實體企業具有將債權轉為股權的必要性。但預計債轉股不可能大範圍推廣,一方面本輪債轉股屬於純市場化行為,各方利益訴求不同;另一方面,大範圍開展債轉股可能滋生一些企業以逃債、廢債為目的的道德風險。

延緩還款風險 貨幣泡沫化沖銷債務實質價值

“撥改貸、貸轉債、債轉股、股票上市,這是原來拯救國有企業的一個老套路,80年代就玩過的東西。債轉股無非是為了延長還款風險,以時間換空間。”知名財經作家吳曉波在接受《第一財經日報》采訪時,對於本輪債轉股表達了如是態度。

“通過債轉股延緩企業的債務償還周期,在時間軸上能夠把資產泡沫化以後,把還貸成本下降。”吳曉波指出。

不過,眼下中國經濟走到了實體信用風險上升、銀行不良率飆升、亟需債轉股延緩債務危機的節點。銀監會數據顯示,截止到二季度末,銀行業不良貸款余額14373億元,較上季末增加452億元,商業銀行不良貸款率1.75%。

國信證券認為,債轉股並不能有效消除風險,因此政府推行債轉股的真實目的可能僅在於降低銀行系統內累計的金融風險,而不是降低全社會的總體風險。在全社會總體風險不變的情況下,要降低銀行體系累積的金融風險,唯一的辦法是在恰當的時間點把銀行體系累積的金融風險通過資本市場發散給社會,而債轉股無疑給銀行提供了很長一段時間來尋找這一時間點。

“在體制不轉型、產業結構未完善情況下,只有用貨幣泡沫化沖銷債的實質價值,就是不斷的貨幣泡沫問題,這肯定不是一個良性改革的方式,其實是一個救命的方式。”吳曉波說。

對於本輪債轉股的迫切性,中國信貸資產管理有限公司博士後薩日娜對《第一財經日報》表示,當前我國經濟處於重化工業向高加工度業過度階段,因此產能過剩和杠桿率高企是當前經濟運行中的較為突出的矛盾,這也是導致實體經濟發展乏力、金融風險不斷攀升的主要因素。因此,實體企業具有將債權轉為股權的必要性。

盡管存在債轉股的現實迫切性,但是預計債轉股不可能大範圍推廣。華夏銀行發展研究部戰略研究室負責人楊馳對《第一財經日報》表示,上輪國家債轉股屬於政策性行為,按照國家統一部署將經營困難的企業債務轉給四大資產管理公司。而這輪債轉股屬於純市場化行為,債務人、債權人、其他股東采取平等協商的方式,由於各方利益訴求不同,不可能大範圍推開。少數企業暫時有經營性困難,通過債轉股的方式降低資產負債率,降低利息支出,改善財務結構,為企業恢複正常生產創造條件,因此統一的債轉股方案很難成型。

大範圍開展債轉股不僅無法消除全社會體系內的風險,而且可能滋生助長道德風險。薩日娜強調,大範圍的債轉股中勢必會出現一些企業以逃債、廢債為目的。

企業債轉股並不普遍

從《通知》來看,這類“債權轉股權”是按照《公司債權轉股權登記管理辦法》執行的。

對於企業之間的債轉股的可行性,楊馳表示,相較於銀行債轉股資本消耗嚴重,企業受到的資本約束小,且與現有的政策法律沖突小,企業之間可采取平等協商的方式。

在薩日娜看來,實體債權企業可以通過“企業間債轉股”調整產業結構、補充產業鏈上下遊、參股控股債務企業,實現核心主業的重組整合、行業並購重組,提升市場競爭力。債務企業可以減輕企業負擔,將原來還本付息的壓力轉化成企業生產的動力。

但是,目前尚未出現普遍範圍的企業間債轉股。《通知》中鼓勵的債轉股是“有發展潛力”的實體企業,這就意味著首先在篩選債轉股標的時就要關註該企業所處的行業是否為產能過剩行業,所處的產業鏈位置是否有不可替代性,以及企業自身的經營狀況是否為暫時性困難。

楊馳也表示,企業債務主體主要是對金融機構的貸款,企業資金鏈多存在於上下遊之間的關系,表現為對上遊供應商的欠款和下遊經銷商的欠款,上下遊產業鏈之間的資金流轉緊張,需要盤活資金量,一般企業沒有多余資金將債權資金轉為股權投資。企業需要保持充裕的資金面,希望盡快回籠資金,因此,企業之間的債轉股不是本輪債轉股的關註焦點。

薩日娜表示,債轉股會稀釋債務企業的股權,真正有“有發展潛力”的實體企業會非常慎重地選擇債轉股,即使陷入流動性危機的企業,也會將未來經營、回購股權等細則考慮到債轉股合同中。

對於無法償還債務的企業而言,即使企業有意向介入股權投資,債務企業本身的估值和定價也是一個現實難題。薩日娜表示,非上市企業的公允價值很難界定,需通過對接資本市場來定價。企業債轉股後,隨著盈利能力的提升,應積極創造條件公開發行上市,實現債轉股與資本市場的成功對接。但是,在債轉股實施過程中,若債轉股標準未能嚴格執行,盈利能力未能真正體現,導致整體估值下降,無法整體上市。

接盤者何在:銀行囿於政策瓶頸 AMC具備專業優勢

由於當前銀行不良資產急劇膨脹,表現在負債端主要是企業償債“壓力山大”;而在當前融資結構中,主要是以銀行為主的間接融資貸款。既然本輪債轉股旨在轉移銀行體系內的風險,那麽債轉股的接盤方應該由誰來充當呢?

國信證券認為,由於債轉股的目的是轉移銀行體系內的金融風險,因此債轉股的主體應該是銀行。但是,由於《商業銀行法》規定的銀行經營範圍沒有股權投資,明確銀行不得向非銀行金融機構和企業投資,而且債轉股對資本的影響較為複雜。根據《商業銀行資本管理辦法》,轉股後的股權資產在法定處置期內(兩年以內)風險權重為400%,超過法定處置期風險權重為1250%,而一般貸款的風險權重僅100%。

因此,對於商業銀行而言,如果是正常類債轉股,資本占用將明顯增加。但如果是不良債權轉股,由於轉股後不良貸款減少,撥備回調能增加未分配利潤,進而補充合格資本。由此觀之,商業銀行由於政策瓶頸和資本金消耗本身對於參與債轉股的積極性有限。

“商業銀行不能直接債轉股,根據上一輪的處置經驗,應以金融資產管理公司作為債轉股主體,從事專業化債轉股。”薩日娜表示,與銀行相比,資產公司實施債轉股具有一定的制度和專業優勢。

具體而言,《金融資產管理公司條例》明確資產公司開展債轉股業務的法律地位,而且金融資產管理公司也是上一輪政策性債轉股的主要實施主體。在多年的轉股企業股權經營管理過程中,形成了一套成熟、規範、高效的債轉股操作流程,培養了一批具有豐富的債轉股實施經驗和轉股後企業經營管理的高素質人才隊伍,可以在新一輪的債轉股中發揮這些專業優勢。

而且,資產管理公司實施不良債權轉股具有一定的資本優勢。新修訂的《金融資產管理公司非現場監管報表指標體系》規定,資產公司對工商企業股權投資的風險權重為200%,其中,因實質性重組而形成的表內資產風險權重為50%,這意味著因不良資產處置形成的股權資產,可以節約一半的資本。

冷眼三十年投資經驗

信報曹Sir仙遊之後,華文世界寫投資寫得最好,而且孜孜不倦的寫了數十年,且幾乎完全依靠個人力量在投資上獲得了財務自由的作者,全球不超過五人。

有一兩個在台灣,另一人是南洋的「冷眼」馮時能,馮先生是馬拉南洋商報總編,和曹Sir相似,都有差不多30多年的投資經驗,在大馬投資界享有很高的名望和威望,也是很多馬拉投資者的榜樣。

冷眼,是怎麼樣的人物呢?

冷眼初進馬拉股市基本是1970年,那時的散戶很少,也不太成型,基本是weak-form market的階段,冷眼在那個階段就開始學習,有了很好的開始,那時大部分股票都undervalue,冷眼收了一些藍籌股,到了今天獲利不少,成為了他的本錢。冷眼的投資股票的原則很簡單,不看圖表,不做大分析,依靠一些基本的工具,以及一套很好的思維模式,把買股票當成入股一門生意的角度去分析,經過常年累計的經驗,打出了一條馬拉大道。

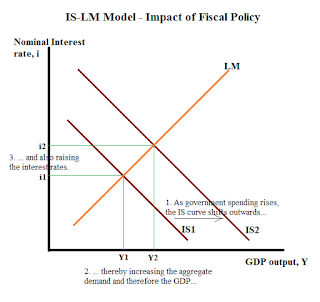

在分析員眼中,Model is King,Formula is Queen。他們眼裡的公司就是股票,市場就是Model,就是圖表,如果投資世界當如此,我地仲有訂企?

如果你一直都有觀看Bloomberg,你會發現每一個分析員、財演一上來就只講兩樣東西:1. 從宏觀經濟學的分析中,預測大市場走向。他們愛用IS-LM model對聯儲局進行分析,從中分析失業率、預測市場利率和真實利率、從中給債券進行discounting,算出債券合理價格。2.從年報來給公司進行分析,預測公司未來股價。用CAMP去推算得知Beta,risk free rate以及market portfolio return,算出expected return,以今天的股息為標準,預測未來股息增長空間,Discounting出今天的合理股價。

華爾街資金雄厚,玩法當然不同;如果你只是得一球的老散,你會如何選擇?現在的老散賺不了錢,因為心術不正;知識半桶水,就把自己當股神;知識沒建立起來,心態沒建立,就把自己當價值投資大師。

下麵是冷眼三十多年的心得,堪稱投資真諦:

「快、狠、準」破產有你份

兵貴神速,「快、狠、準」是武林高手追求的最高境界。出手快如閃電,是為「快」,一招奪命,是為「狠」,一擊中的,是為「準」。把這三招應用到股票投資上,勝算有多高? 「快」者,買和賣都比別人快一步。別人未買你先買,買價比別人低,是為「低買」。別人未賣你先賣,賣價比別人高,是為「高賣」。要低買高賣,必須養成逆向思維的習慣,

股市中人,99%是跟在群眾後面的順民,順民多數是別人買了以後才敢買,別人賣了以後才甘願賣,不是「低買高賣」,而是「高買低賣」,如何能賺錢?參與股市者,少說也有百萬人,個個都想比別人快一步,你有勝過別人的條件嗎?故要靠「快」賺錢,知易行難。「狠」者,是機會一出現,就全力以赴,一擲百萬,絕不手軟,不成功,便成仁,是「狠」得夠Cool。然而股市是不按牌理出牌的地方,你認為股市會起,它偏偏大跌,你認為一家公司前途亮麗,偏偏冒出一盤假賬。如果你信心爆棚,孤注一擲的話,破產在等著你。「準」者,臆測屢中也。問題是地球上任何一個角落所發生的事,都可能影響股市,你永遠不知道在地球的另一邊什麼時候會發生什麼事,預測怎能「準」?上市公司內幕重重,身為局外人的散戶,都是後知後覺者,如何能準確預測公司的業績?

既然對股市和對公司的預測變數多如牛毛,如何能「準」?在看不准的情況下,行動快如閃電,買賣膽大包天,等於自殺。

旁門左道和人間正道

冷眼認為,財富的創造,必須建立在價值的創造上,作為經濟的一環,商業的一環,股票價值不可能無中生有,無中生有如果存在,也只能是曇花一現。正道,就是從商業的角度,依據基本面進行投資。股票投資者如果一開始就對股市存在錯誤的觀念,以為可以在股市上快捷致富,那麼他的下場幾乎肯定是悲慘的。

鎖定五星級股票

冷眼有一位朋友,將一筆不小的資金,投入股市,最近計算手頭股票的價值,竟然只得個冇賺冇蝕。他不但浪費了寶貴的資源,而且浪費了20多年寶貴的歲月。原來他最愛聽小道消息,喜歡跟風,高價搶進,而所購之股票,十之八、九是垃圾股。高價買進劣股,是他的致命傷。幸虧在他的組合中,尚有10-20%是優質股,在二十年中,這些優質股增值一、二十倍,所得盈利,剛好抵消了劣股的虧損,使他仍能冇賺冇蝕。

朋友最近向冷眼檢討20年戰績時,喟然歎曰:假如我當初摒絕投機,腳踏實地投資,只買五星級股票,收藏至今,身家何止增加十倍,言下懊悔不已。更重要的是,他說:20年來精神受盡股市風波的折磨,常常提心吊膽,真是一場噩夢。”

股市搶殺收穫往往越少,在別的行業,你越勤勞,收穫就越多。股票投資則剛好相反,你越勤勞,做得越多,不斷在股市中出出入入,收穫往往越少。收穫最多的,反而是在買進好股後,就不動如山的長期投資者。這就是郭鶴年、鄭鴻標擠身大馬富豪榜的秘訣。

股票投資,只要不犯上嚴重的錯誤,長期投資基本上都可以取得超越定期存款的回。要減少錯誤,最好的辦法,是為自己設定一個投資準則:只買五星級股票。所謂「五星級股票」就是:第一,有卓越的管理,切忌買入管理有瑕疵的公司;第二,有成長的業務;第三,有穩定的盈利歷史;第四,財務穩健;第五,生產永遠有需求的產品,並以世界為市場的企業。五星級股票如同根深巨樹,即便乾旱,亦不會枯死,春天來時,就似繁花似錦,果實累累。

不瞭解,就不買

冷眼認為,導致散戶飲恨沙場的原因很多,其中之一,就是「無知」。「無知」就是不瞭解,就是誤解。大部份股票投資者只是股市的過客。對他們來說,股市是旅店,住上幾天就離開。因為他們缺乏了正確的投資理念,自然難以在股市找到立足之地,因為他們站不穩腳跟,就好像無根之樹經不起暴風雨的吹襲一樣。股票投資須做功課,對股票有了正確的認識,只是一個開始,接下來,你必須做很多很多功課,去瞭解投資環境及投資對象。瞭解越深,賺得越多。為什麼會這樣呢?因為股票投資的成敗,跟你對所買股票的信心有關。有信心,你才有膽識大量買進一間公司的股票。放長線釣大魚,有信心,你才會放長線,釣大魚,進行長期投資。長期投資才有可能賺大錢。

要長期持有一檔股票,就必須對有關公司,有絕對的信心。信心必須建立在瞭解上。瞭解越深,信心越強。信心越強,越不會輕易出售所持之好股。長期持有,才能享受到複息增長所帶來之龐大利潤。巴菲特說「認識越深,賺得越多」,就是這個道理。如果知道一點皮毛,就買進作長期投資,如果所買非好股,則長期投資,是白費心機,徒勞無功。長期投資,必須先瞭解。不瞭解,就不買!

為什麼不能等三年?

如果你在馬拉買荒地開闢種植油棕園,從伐木、燒芭、開路挖溝,育苗,種植,除草,施肥,整整忙了三年,才看到棕果出現,收成仍不足以維持開支,再等兩年,棕果漸豐,油棕園的收支才達到平衡,仍沒錢賺。這已是第五個年頭了。忙了五年,只有付出,沒有收入,你不以為苦,因為你知道那是賺錢無可避免的途徑。

如果你是一名中小型企業家,你有製造某種產品的經驗,過去你是為別人管理公司的,現在決定自己創業,你決定建一間工廠,你從調查市場,向銀行接洽借款,尋找廠地,設計廠房,招聘員工,裝置機器,試驗生產,到產品推入市場,從策劃到產品出現在百貨公司的貨架上,前後三年,再苦撐兩年,才開始有盈利,那已是第五個年頭了。

這是創業的正常過程,你心甘情願與你的事業同行五年,毫無怨言。以上的例子:開闢棕棕榈園,從事工業,開零售店,從籌備到賺錢,快則一年半,慢則三五年,業者從無怨言,因為他們瞭解,做任何事業,都需要時間,絕對沒有一蹴即成這回事。以上例子有一個共同點,那就是投入資金,希望賺取合理的利潤,這叫投資,業者除了知道投資需要時間外,他們也接受一個事實,即凡是投資,都有風險,沒有任何投資是沒有風險的,風險是他們賺取比銀行定存更高的利潤所面付出的代價。

投資者接受兩項事實:1. 投資需要時間才能賺到利潤,沒有捷徑可操。2. 凡投資都有風險,風險的高低常與利潤成正比。股票投資,是許許多多投資管道之一,為什麼投資者不能接受以上的兩項事實。做事業,你可以等三、五年,股票投資為什麼不能等三、五年?

在做任何事情失敗後,多數人只怨別人,把責任推在別人或環境身上,能自我反省的人少之又少。股票投資也一樣,虧了本不是怨股市,就是怨別人使奸用詐,從來不檢討自己失敗的原因。再問一次:買屋子可以等三年,為什麼買股票不能等三年?(未完)

冷眼三十年投資經驗(二)

冷眼馮時能,他分析股票的工具比較簡單,但為何冷眼還是成功在本地股市佔有一席之地?個人認為這很大原因歸咎為冷眼的個性和心態方面的優勢。

那麽,冷眼、曹Sir和華爾街的分析員本質區別在哪裡?

華爾街,聚集的基本都是著名商學院的優秀畢業生,他們不只在經濟學理論上的優勢非凡,更多的是對自己的自信和不可一世,以及可擊敗股市的態度,是Billions入面Axe Capital每一個角色。冷眼、曹Sir代表了大部分的老散投資者,巴菲特,Benjamin Graham代表著高知識、高EQ的理性投資者,華爾街分析員代表著真正的「股市」,真正的「市場」。知識沒建立起來,心態沒建立起來,就把自己當冷眼來交易。

你想當哪一個?冷眼?巴菲特?曹Sir?還是華爾街分析員?還是天下第一莊肖建華?自己的能力到哪裡,就做什麼事。知彼知己,百戰百勝。

瞭解自己的長處和短處,選擇合適的自己的投資法,成功的幾率將大大增加,冷眼就是這麼

買股票就是買股份

冷眼認為,買股票就是買公司的股份,股票代表公司的資產和業務,就像地契代表土地一樣。這個觀點的建立是非常重要的,每次在買進之前,都必須提醒自己:我是在買進這家公司的股份,不是買進賭桌上的籌碼。在認識清楚買股票就是買股份之後,整個投資景觀就都完全改變了。所以,在參股之前,和合夥做生意一樣,必須對公司有深入瞭解,並且和你有信心的朋友合夥一樣,謹慎對待投資公司的管理層。

股票風險有多高?

很多人都認為股票風險很高,但冷眼認為,股票風險不會超過直接做生意的風險。只要你不是跟隨市場情緒,高價買入公司股票,那麼你的股份代表公司的業務,公司經營成功,你的股份價值也會隨之上升,如果經營失敗,甚至破產,你的虧損極限是0,但如果是做生意,有Personal Guarantee的話,可能還會累及個人。

所以,投資者應該避免高價買股,因為高價買好股,尚且難賺錢,何況可能買到劣股。所以,治本之道,就是反向+成長+時間=價值。這是冷眼三十年所堅持的方程式。只要長期循正道而行,投資者就能取得合理的回報。

長期投資不應刻舟求劍

冷眼曾推薦,如果投資者20多歲就持有Maybank馬來西亞銀行、大眾銀行、豐隆貸款、OYL和東方實業五檔股票,30年後1萬令吉(馬拉纸)就會變成1百萬。但投資者總是會產生一個錯覺:就是買入一些股票後,鎖在保險箱不理不睬,30年後打開就發現自己成為百萬富翁。

30年的漫長歲月中,馬拉股市900多家公司中,只有極少數能成為這樣的極品,更多的公司是不斷沉淪,甚至消失。因此,買入股票後,投資者必須緊密跟蹤公司動態和變化,切記置之不理。一旦發現公司環境變化而業務萎縮,走下坡路,就不能再堅守下去,甚至蝕本也要斬倉出來。

怎樣減少虧損?

冷眼曾問學醫的大兒子:「學醫最重要的是學什麼?」他說:「學習怎樣不把人醫死。」這個回答很奇特。所以,做股票的人首先不是學怎麼賺錢,而是學會不要虧掉大錢。

作為老散,總會有睇漏眼和買錯股蒙受虧損的時候,但只要賺多虧少,長期就可以賺錢。如何減少虧損呢?經驗就是採取反向策略,儘量買低,一個簡單看法就是一年中的股價最低和最高價之間的平均價,位於最低點和平均價之間就屬於低買入區間。而要想在低買入區間購入股票,就要養成反向的習慣,在股市低潮時進場。大多數貨物,都是價格越便宜越多人買,唯獨股票是越低越沒有人買。

價格越高,買的人反而越多。這就是大多數人最終賠錢的原因。買入如果股價升夠50%,則基本已經脫離危險區,可以放任股價奔跑。如果公司業績繼續改善,就不應該急於脫手,而是繼續追隨公司成長。但如果公司經營有惡化趨勢,則無論賺或蝕,都應果斷賣掉。

散戶三部曲

冷眼認為,美國次級房屋貸款,Donald Trump登基,在全球股市掀起滔天巨浪。在過山車般的股市中,散戶驚惶失措,都成了驚弓之鳥。在驚濤駭浪中,散戶們的情緒商數(EQ)壓倒了智慧商數(IQ)。當情緒控制理智時,他們所作的決定,是情緒的決定,不是理智的決定。情緒的決定,不講理由。因為情緒與理智,水火不相容。當情緒主宰一切時,理智只好退避三舍。

在此次的股災中,許多散戶,被突如其來的巨浪,沖到暈頭轉向,情緒失控,驚慌拋售,犯下大錯,在股市最糟的時刻,賤價把股票賣掉。賤價拋售犯下大錯還不到一個月,他們就後悔了,因為他們幾乎是以最低的價格賣出。為什麼會犯這個錯誤?因為他們的眼睛只看到股價,沒有看到股票背後的資產。

如果他們瞭解股票所代表的資產,瞭解這些資產的價值,他們就不會那麼心慌,就不會不計成本地拋售,而造成無謂的損失。根據情緒進行投資的散戶,他們的行動可分為三個階段,叫「散戶三部曲」。

買股三部曲:

第一部:熊市——股價低沉,市場淡靜,散戶絕跡股市,死氣沉沉。其實,這個時候,大部分股票的價值都被低估,但散戶不感興趣,他們感興趣的是股價,不是股票的價值。所以他們不買。

第二部:牛皮靠穩——股市上升了一截,散戶還是不要買。因為他們在低價時沒有買進,現在股價已上升了兩三戎,他們心有不甘,買不下手。

第三部:牛市形成——指數破五關斬六將,散戶們見獵心喜,見親朋戚友撈得風生水起,信心大增,乃大肆進場。

就在興高采烈時,引出了賣出的三部曲:

賣出三部曲:

第一部:利潤不多,而牛氣逼人,當然不會賣。

第二部:綜合指數跌至若干點,他認為這是暫時性的,不久就會回升,所以決定不賣。況且高價時有得賺,現在反而虧本,他們不甘願賣。

第三部:綜合指數直線下跌,跌破若干點,大禍臨頭,信心崩潰,不計成本拋出。

果發現他是以最低價賣出。買進三部曲的特點是:高買。賣出三部曲的特點是:低賣。高買低賣,剛好跟股市金言——低買高賣適得其反。你想在股市賺錢嗎?如果想的話,很簡單,只要將買的和賣的三部曲,顛倒來做就行了。這叫倒行逆施。這就是反向。

此之謂投資正道。

好股何以沒人炒?

冷眼認為,一般散戶最常犯的毛病,是草率從事。一聽到“消息”,就不暇思索,馬上出擊。由於擔心錯過千載難逢的賺錢機會,他迫不及待地,把資本一股腦兒傾注在一檔股票上,希望一擊中的,賺個滿堂紅。散戶從來沒有去想過,被炒家相中的,都是劣股。炒家對藍籌股沒興趣,對藍籌股,炒家是沒有興趣的。炒家在炒作之前,多數會得到大股東的合作。藍籌股的大股東通常不願意跟他們合作。藍籌股的大股東,也從來不去炒作自己的股票。因為藍籌股的大股東,都是正派商人,不會去炒高他們的股票。無論股價漲得多高,他們都不會脫售他們的股票,以免失去控制權。這是他們的事業,怎會輕易脫售呢?既然不會脫售,何必去炒高股價?況且只要業績繼續上升,股價必然隨之,何必去炒?

每一個人做一件事,都有一個動機,既然炒高股價,也不會脫售股權,對他沒有什麼好處,他為什麼要這樣做?又為什麼要跟炒家合作?

所以,好股沒人炒,因為沒有這個必要。

被炒起的多數是劣股。劣股的大股東,沒有把握靠改善業績來使他們的股份(票)增值,只好靠“炒”來謀利。被炒高的股票,在回跌至原來的低水準後,往往從此一蹶不振,再也無法回升至其巔峰價。炒家不會去炒第二輪。如果重施故技,再炒一輪的話,所有在第一輪中被套牢的散戶,都會乘機脫身,屆時被套牢的可能是炒家。炒家不會為散戶製造脫身的機會。沒有價值的股票被炒高,好比是用肥皂水吹出來的泡泡兒。泡泡兒在陽光中,色彩鮮豔,但是,正如“心經”中所說的“色即是空,空即是色”,彩色的後面,空無一物。

大家一起富起來 ---- 大眾銀行

大眾銀行Public Bank的成功,是通過企業,使大家一起富起來的典型例子;大眾銀行所創造的,不只是雙贏,而是所有的人都是贏家的Win Win。Teh Hong Piow鄭鴻標以40年的心血,打造大馬最優秀的銀行。

他為股東,包括他本人,創造驚人的財富。根據該銀行年報,一名股東,假如在1967年該銀行上市時,以1千令吉買進該銀行1千股的股票,無論股價起得多高,他都不受引誘出售,在領取了一次又一次的紅股,認購了一次又一次的附加股,40年後的今天,他一共擁有12萬9千730股。在40年中,他一共收到48萬7千902令吉的股息。股票增值加股息,回酬高達200萬令吉。

40年前投資1令吉,現在變2千令吉。一名為股東帶來如此驚人財富的企業家,受股東愛戴,不是挺自然的嗎?另一方面,大眾銀行自2002年以來,繳交了33億5千萬令吉的稅款,大马政府用這些稅收,建設基本設施,受惠的人就難以計算了。惟有創造Win Win的企業家,才會受到股東與社會的尊敬。借上市地位以自肥的企業蛀蟲,一定會被股東與社會唾棄。

股票投資非常個人化的,適合於甲的理論,未必適用於乙。如果有一種理論,可以應用於所有人的話,那麼,大家只要照搬巴菲特的投資理念去做,人人都可以成為巴菲特第二了。

事實是:研究巴菲特的書,少說也有一百幾十種,然而世界上並沒有出現第二個巴菲特。如果你研究西方最成功投資家的歷史的話,你會發現每一個人的作風都不同,投資手法各異,然而他們殊途同歸,都有卓越的成就。故成功投資人,可以借鏡,但要投資成功,還是要發展自己的一套策略。由精到通,非長期浸淫,無以為功。博、精、通,需循序漸進,不能速成。融匯貫通,必須經過博和精的融會階段,才會貫通,就是這個道理。

到了2017年的今天,馬拉散戶極多,基本已經發展到了semi-strong form market,隨著市場流動性增加,市場工具的增加,arbitrage的機會毫秒可失;冷眼當年累計下來的經驗很好的避開了這些誤區,發展出了自己的獨到投資法,雖然獲利比較慢(我相信只會越來越慢),但不失為一個良策。如果你沒有很好的經濟學優勢,那麼你就得在個性和心態方面上有優勢,如果你兩方面的優勢都建立不起來,就很難取得成功。我幫你買好過。

Next Page