- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

香港仙股公司诡异并购 中广传播遭遇“李鬼”

http://www.21cbh.com/HTML/2010-9-27/xNMDAwMDE5OTAxNw.html

广电系手机电视CMMB(中国移动多媒体广播),遭遇意外“青睐”。

一家名为“中播控股”(0471.HK)的香港上市公司近日宣布完成两笔并购,其收购的一家名为“富学”的公司,号称是中国唯一的CMMB频道增值服务整体运营商。

9月16日,国家广电总局旗下负责CMMB业务运营的中广传播对外发布郑重声明,称其未授权富学进行任何CMMB频道增值服务整体运营,声称富学为中国唯一的CMMB频道增值服务整体运营商无任何事实和法律依据。

该声明还强调,对于任何违规操作、利用“CMMB”运营名义进行不实宣传的单位和个人,中广传播将积极协助相关主管部门对此进行监管,并在必要时追究其法律责任。

“这是一家常年亏损的香港‘仙股’为了融资进行的虚假宣传,CMMB唯一的运营商是中广传播,我们也不会让有外资背景的公司进入CMMB的地方运营中。”9月17日,中广传播有关人士表示。

CMMB遭遇“李鬼”

H股上市公司中播控股于9月6日发布了一则公告,称以8161万元收购富学30%股权及德神30%股权,其中1535万元将以现金支付,剩余6626万元通过公司按每股0.125元的发行5.3亿股份支付。

按 照这家公司的公告,德神为国内顶尖的电影、电视、3D动画和媒体广告制作公司,曾制作多项国内获奖视频商业性节目,并担任2008年北京奥运会开幕礼及闭 幕礼的导演和主要监制工作。而富学为中国国家广电总局发展与改革研究中心及中国传媒大学传媒经济研究所共同创办,现今是中国唯一的CMMB频道增值服务整 体运营商,拥有辽宁省及云南省CMMB频道合作的运营权。

此外,中播控股还表示将成立全资附属的外商独资企业中播华夏,负责公司在国内CMMB移动电视多媒体的业务和发展。

对于中播控股的这则公告,中广传播方面表示了强烈的反对,中广传播有关人士表示,“这家香港上市公司原名叫佳邦环球,今年4月才将名称改为中播控股,这与我们公司的名称很接近,其原来的主业是印刷电路板并且在苏州有一家工厂,但今年以来宣布将向移动电视媒体业务转型。”

本 报记者从中播控股的历史公告中发现,今年4月16日在改名为中播控股后,其曾公告称已经与数个海外市场正式接触,积极商讨开发如蒙古、印尼、非洲等发展中 国家的CMMB业务,预计将很快有成果;以及预计年底前将会完成洽谈中的收购和发展项目,并准备以股票和现金作为投资,尽量减低资金成本。

这 里提到的并购就是其此次对富学和德神的并购。对于富学,中国数字电视杂志主编包冉表示,“中播控股提到的广电总局发展与改革研究中心,以及中国传媒大学经 济研究所都是存在的,但都是级别很低的事业机构,其不可能成立这样的公司,而且中广传播居然都不知道这家公司的存在。”

广电总局科技司无线局有关人士也表示,“从来没有听说富学和德神这两家公司。”

中播控股方面还表示,将以迅速发展成为CMMB移动多媒体运营商和提供商为目标,现正与国内机构计划合作建造和营运辽宁、云南及其他省级CMMB互动多媒体频道,将拥有4万小时以上内容作为节目支持;同时,集团已积极开拓海外市场。

对此,中广传播在声明中指出,按照国家广电总局“统一标准、统一规划,统一建设、统一运营”的要求,其所属各省地方公司分别承担各省CMMB项目运营。除集团所属的地方公司之外,中广传播未授权任何其它公司从事CMMB项目的地方运营。

CMMB盈利难题

虽然中广传播此次公开与中播控股划清界限,但作为CMMB运营方,中广传播身上的运营压力没有丝毫减少。

消息人士告诉记者,“虽然与中国移动的TD进行了捆绑,中广传播也在各省成立了分公司和子公司的三级架构,但是到8月底中国市场CMMB的用户数量只有300多万户,离年内1000万户的目标依然相去甚远,更为重要的是其真正的收费用户只有3万多户。”

记 者了解到,中广传播到目前已经在国内建立了30多个分公司,而且通过向终端厂商提供补贴的方式来发展用户。按照中广传播总经理孙朝晖的说法,截至1月28 日,CMMB已在282个城市实现了网络覆盖,并将在3月31日之前覆盖全国所有地市。与此同时,CMMB计划2010年发展1000万用户,而未来5年 的目标是超过1亿用户。

而中广传播制定的推广计划是,给重点终端企业3年162元的资费补贴。此前公布的CMMB资费标准是12元/月,或者3年打包300元。而通过该补贴,用户收看CMMB手持电视的3年打包资费大幅降低。

而中国移动推广的CMMB手机电视业务在推广期也大多采取免费赠送或捆绑其他套餐的方式。

包冉表示,“CMMB现在已经成为广电的一个边缘化三网融合业务,其吸引力远不如宽带和IP电话等,而且其短期内无法盈利,而这次中播控股所谓的收购显然只是一个概念,因为海外投资者对于中国三网融合有着浓厚的兴趣。”

不过,根据中播控股之前的公告,其预计这次收购后,将逐渐由印刷线路板厂房的盈利模式,转向由移动电视多媒体与互联网服务结合盈利模式;新业务营运资金需求将小于制造业,初步预计第一年约3000万人民币,有助于整体公司毛利改善。

CMMB究竟能否盈利,从目前来看依然是个未知数,但是这却被一家香港仙股公司利用成为其融资的一大概念,这不能不说是一个悖论。

中广核“扩疆”冲刺IPO 风电装机容量已达2000兆瓦

http://www.21cbh.com/HTML/2010-11-23/zNMDAwMDIwNzIzNg.html

自去年控股建设了中国首个光伏发电特许权项目——甘肃敦煌10兆瓦光伏项目之后,中国广东核电集团有限公司(下称“中广核”)已不满足于国内扩张,将目光瞄准了亚太地区的清洁能源市场。

11 月16日,中广核全资子公司——中广核太阳能公司与新加坡生物质能工业公司签署协议,中广核太阳能公司将投资6500万新加坡元(约3.3亿元人民币), 与后者共同开发新加坡光电生物质能一体化项目。其中,中广核太阳能公司负责投资及项目的开发、设计、建设和运营。新加坡生物质能工业公司负责转让发电许可 并向项目提供燃料。

中投顾问发布的《2010-2015年中国核电行业投资分析及前景预测报告》显示,目前中广核的清洁能源版图已经渐次明朗,在风电、光伏发电、生物质能发电等方面都有涉及。

中广核的“扩疆”并不是个例。中投顾问研究总监张砚霖指出,不仅仅是中广核集团,包括中石油、中石化、中海油、国家电网等在内的诸多央属大型能源企业都已涉足可再生能源领域,凭借其拥有的资金实力和政策优势,加快清洁能源的发展布局。

抢滩可再生能源

作为我国唯一以核电为主业、由国务院国有资产监督管理委员会监管的清洁能源企业,中广核正多元布局版图。

11月10日,由中广核太阳能公司全资建设的青海省锡铁山10兆瓦光伏电站正式并网发电。

中广核有关人士介绍,该项目不仅是中广核太阳能公司首个、青海省第一个正式并网光伏发电项目,更是全国第一个海拔3000米以上地区的兆瓦级正式并网的大型光伏发电项目。

在可再生能源方面,中广核脚步在提速。据中广核有关人士介绍,6月5日开工建设的中广核在新疆的首个风能项目——中广核新疆吉木乃49.5兆瓦风能项目的33台1500千瓦风电机组目前已经安装完毕,计划在年底投产发电。

事实上,中广核的“风电”版图已颇具规模。据上述中广核人士对记者表示,截止到2010年10月20日,风电公司吊装风机1629台,装机容量达到2000兆瓦,已经顺利突破200万千瓦大关。

而达到这一规模,中广核仅用了三年。据中广核提供给本报的数据显示,2007年其风机装机容量67.5兆瓦,2008年为469.55兆瓦,到了2009年底达到1346.65兆瓦。

算上风电,中广核清洁能源疆域已清晰。据公开资料显示,中广核的现拥有500多万千瓦的在运行核电机组,另有19台核电机组获得国家核准,其中14台已经开工建设。掌控太阳能发电资源超过800万千瓦,拥有水电装机容量近60万千瓦,在建规模超过60万千瓦。

上市胎动

在抢滩可再生能源的同时,中广核亦在大踏步进行“走出去”战略。

在今年5月份与中非发展基金签署合作框架协议共同在非洲发展太阳能发电项目之后,中广核在“走出去”战略上再跨一步,进军新加坡。

对此,中国可再生能源协会副理事长孟宪淦判断,“中广核的尝试可能会吸引更多央企效仿。”因为,在欧洲等传统市场受到金融危机冲击而疲软的今天,中国光伏企业都在寻找新出路。

在积极发展核电主业的同时,中广核多元布局清洁能源版图,实施“走出去”战略的背后,则掩映着中广核筹备上市的冲动。

相比于上周资本市场传出中广核要借壳韶能股份上市的传闻,中广核11月15日发布的一则新闻稿则更让资本市场产生臆想。

中广核消息称,11月5日完成对香港美亚电力的并购,后者正式成为集团全资子公司。

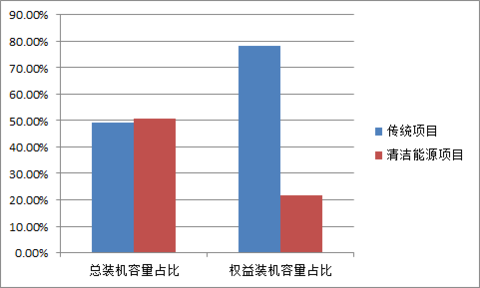

据中广核介绍,美亚电力于1995年成立,是一家以清洁能源为发展方向的电力公司;目前在中国大陆和韩国拥有22个在运电力项目、3个新建/新购电力项目,权益装机容量近600万千瓦,控股装机容量约250万千瓦。

“通过整合美亚电力,中广核将建立起与国际接轨的资本运营平台,进一步优化电力资产结构,提高参与国际和区域电力市场竞争的能力。”中广核内部人士介绍,凭借美亚电力多个境外在运项目及其开发计划和投资机会,中广核将加快开拓国际市场步伐。

虽然中广核未透露这一收购的出资额及更多细节,但是资本市场认为,这是中广核筹备上市而走出去的关键一步。

据 了解,截至目前,国务院已核准34台核电机组,装机容量3692万千瓦,其中已开工在建机组达25台、2773万千瓦,是全球核电在建规模最大的国家。但 是目前,国内核电上市企业几乎为零,具有核电业主资质的中核集团、中广核集团、中电投集团三家企业,都未实现整体上市。

“巨大的发展空间造 成的投资空间给了中核、中广核以及中电投集团筹备上市的冲动。也正是基于此,中广核也将自身的发展目标定位于一流的清洁能源集团,而不是核电企业。”深圳 一位私募人士向记者表示,在我国大力发展非化石能源的大背景下,中广核等三大核电集团都希望通过资本市场融资来解决发展中面临的资金短缺等难题。

10億港元收購維奧集團中廣核子公司入駐港股

http://epaper.nbd.com.cn/shtml/mrjjxw/20110325/2245674.shtml

每經記者 胡廷鴻 發自深圳

中國鈾業發展近日以借殼維奧集團(01164,HK)的方式正式入駐港股,此項收購涉及金額約10億港元。中國鈾 業發展系中廣核鈾業下屬全資公司,而中廣核鈾業的母公司正是被上市「緋聞」纏身的中廣核集團。於是坊間有猜測稱,這意味著中廣核「借殼上市」終於有了大動 作。

對此,中廣核集團向《每日經濟新聞》記者回應稱:「擬收購維奧集團的主體只是集團的子公司中廣核鈾業發展有限公司,與中廣核集團上市無關。」

中國鈾業發展3月18日以每股0.23港元的價格認購維奧集團42.787億股,佔整個維奧集團已擴大後股本的約73.39%,涉及約9.84億港元。此次收購股價較維奧停牌前折讓了36%,停牌前維奧集團報收0.36港元。

3月4日,維奧集團突然宣佈停盤,引發外界對維奧集團重組的猜測,只不過令人意外的是中國鈾業發展的出手。實際上,真正的買家是中國鈾業發展上級公司中 廣核鈾業。據悉,中廣核鈾業總資產值約33億元人民幣,主要業務包括鈾資源開發、天然鈾貿易以及核燃料供應總承包,為中廣核集團核電機組燃料供應總承包 商,向大亞灣等核電廠供應核燃料。

此前,中廣核上市的問題一直被關注和渲染。鑑於中國鈾業發展出自中廣核一系,外界難免將此與中廣核上市聯繫一起。

在中國鈾業發展成功借殼上市之後,中廣核集團將逐步注入何種資產,中廣核集團人士並未透露。對此,中投顧問新能源行業分析師周修傑曾分析,中廣核旗下核電資產優先上市可能性極大。

中廣核借殼維奧香港上市 涉資10億元

http://www.21cbh.com/HTML/2011-3-24/5OMDAwMDIyODY5OA.html

3月24日消息,據港媒報導,中國國廣東核電集團(下稱中廣核)上週透過全資擁有的子公司中國鈾業發展,以借殼方式入主月初開始停牌的維奧集團(1164),涉及金額近10億元。

根據聯交所數據顯示,中廣核鈾業以每股0.23元、約9.84億元的現金作價,認購原本從事醫藥業務的維奧的42.787億股股份,將佔維奧擴大後的股本約73.4%,成為控股股東。中廣核鈾業的入股價,較維奧3月4日停牌前折讓36%,維奧停牌前報0.36元。

中 廣核是僅次於中國核工業集團的全國第二大核電集團,是我國唯一以核電為主業、由國務院國有資產監督管理委員會監管的清潔能源企業。截至2011年1月底 止,中廣核總資產以及淨資產分別為2025億以及627億元人民幣。除大亞灣核電站以外,中廣核集團同時有近十個新項目獲批在建,主要集中在廣東,包括台 山、嶺澳、陽江和陸豐的核電廠,其餘項目分佈在廣西、福建、湖北、江蘇、安徽和遼寧。

在此之前,3月7日中廣核鈾業宣佈,計劃以每股290 便士,總代價7.56億英鎊(約81億元),收購在倫敦上市的鈾礦公司Kalahari Minerals,據稱目前Kalahari董事會已建議股東接受中廣核的收購。不過,本月11日日本爆發9級地震,引發福島核災,Kalahari股價 大跌至240便士,令中廣核賬目損失慘重。昨天有消息傳出,中廣核已與Kalahari接洽,希望重新評估收購作價。

Kalahari的主要資產是位於納米比亞的鈾礦項目,屬於全球最大鈾礦之一,中廣核收購Kalahari,是為了配合大批在建的電廠項目。

中廣核國際鈾礦收購受阻 不排除擇機再戰

http://www.21cbh.com/HTML/2011-5-13/2OMDAwMDIzODA2OA.html

隨著中廣核鈾業公告稱撤銷對英國Kalahari公司的收購要約,這宗中國最大鈾業收購計劃已然告一段落。

「這個事情很敏感,你們也別提這個事了。」5月12日,中廣核鈾業發展有限公司(下稱「中廣核鈾業」)相關人士5月12日對本報記者說。

雖然看起來中廣核鈾業在這次收購上鎩羽而歸,但觀察人士稱,從中廣核鈾業發佈的公告來看,其仍然非常希望收購Kalahari公司,只是在等待更加合適的時機以再次發出要約。而從另一個角度來看,這反映出中廣核鈾業並不看好近期的國際鈾礦價格。

可見,即便是對於渴望盡快恢復項目審批的核電企業來說,日本福島核電事故的影響也還遠沒有退去。

根據中廣核鈾業和kalahari的協議,中廣核鈾業撤銷要約則要犧牲一定的保證金,即便只是1%比例,也要在750萬英鎊左右。這一點未得到中廣核鈾業的證實。

降價方案被否

福島核事故使Kalahari董事會同意降價,但遭到英併購委員會否決

中廣核鈾業——中廣核集團全資子公司——是中國兩家具有核燃料進出口專營資質的企業之一,國際鈾礦資源開發則是其目前最重要的業務。

雖 然其在國內也從事鈾資源開發的業務,但由於中核集團在國內先行一步,中廣核鈾業空間並不大。而在核燃料製造領域,中廣核鈾業更是因為政策上的限制始終處於 「只可遠觀」的狀態。因此,國際市場成為中廣核鈾業最重要的舞台,自2006年成立以來,其在哈薩克斯坦、烏茲別克斯坦、澳大利亞等地皆有所斬獲,並謀求 壯大自己的海外鈾資源規模,收購Kalahari公司亦是如此。

Kalahari是倫交所上市公司,持有澳大利亞Extract Resources約40%股份,以及North River Resources Plc約45%股票。而Extract Resources在納米比亞擁有儲量可觀鈾礦資源,包括全球第五大鈾礦Husab項目100%的權益。

中廣核鈾業曾在3月7日發佈公告對Kalahari提出了總值7.56億英鎊的收購要約,相當於Kalahari完全稀釋後的股本,每股價格約290便士,較此前6個月內Kalahari平均股價溢價34%。Kalahari方面認可這一報價,並認為對其股東是有利的。

但突如其來的日本福島核電事故沉重地打擊了蒸蒸日上的全球核電事業,更打亂了中廣核鈾業的收購計劃。

3 月下旬,中廣核集團方面就曾表示正在與Kalahari進行新的談判,要對交易價值進行重估。5月3日,中廣核鈾業發佈聲明,重新評價這次現金收購,表示 通過與Kalahari討論之後,雙方同意把每股價格下調到270便士,總值約7億英鎊。雖然收購雙方達成共識,但這一調價遭到英國併購委員會執行小組的 否定,認為這種做法不符合「重組併購城市法案」的要求。根據這一法案,提出邀約一方如沒有在條款中提出保留下調收購價格的權利,那麼在提出要約之後不得下 調收購價格。

Kalahari為此向英國併購委員會對執行小組的裁定提出申訴,但5月10日,英國併購委員會駁回了Kalahari的上訴,並表示會以合適的方式公佈如此處理的理由。

在新的市場條件下,中廣核鈾業顯然已經不願接受每股290便士的價格,只能盡快撤回收購Kalahari的要約,為日後再次出手做準備。

兩手準備伺機而動

「中廣核鈾業是暫時不收購,但保留繼續提出要約的權利。」

從中廣核鈾業5月11日所登出公告的措辭來看,中廣核並沒有完全放棄收購Kalahari。

「中廣核鈾業是暫時不收購,但保留繼續提出要約的權利。」上述觀察人士對本報記者說,「中廣核鈾業還是非常想收購這家企業的,但英國方面不可能允許價格下調,那麼中廣核鈾業肯定要想別的辦法。」

事實上,中廣核鈾業幾乎是在英國併購委員會發出公告的同時宣佈撤銷收購要約。「這是在搶時間。」上述觀察人士稱,「既然下調價格行不通,按規定只有在撤銷現有要約三個月後才能提出新的要約,早一天撤銷就意味著可以早一天提出新的要約。」

這就意味著中廣核鈾業對Kalahari的收購將停滯三個月,而沒人能保證這三個月將會平靜地度過,世界礦業巨頭存在插足這次收購的可能性。為了防止這三個月內收購生變,中廣核鈾業在公告中做了兩手準備。

中 廣核鈾業公司列出了7種情況,如果在未來6個月內有任何一種情況發生,中廣核集團都將再次提出要約。這7種情況就包括:當環境發生實質性變化,有第三方向 Kalahari或Extract Resources提出收購要約,Kalahari或Extract Resources計劃中交易將導致Kalahari對Extract Resources的股權降低、Husab項目利益減少等。

「我認為,中廣核鈾業還是會繼續收購,它在公告中列出了幾乎所有可能對其不利的情況。」上述人士稱,「中廣核鈾業的預期就是,Kalahari的市值會在近期下降,否則不會輕易撤回要約。」

在福島核電事故之後,全球核電事業迅速降溫。受核電大國核電政策調整的影響,國際鈾礦價格持續上漲的支撐力不足。

國際現貨鈾礦價格從3月7日的66.50美元/磅U308暴跌至4月18日的57美元/磅U308。國際市場鈾礦交易冷淡,鈾礦企業的估值普遍下降。

趕超中核中廣核 中電投核電資產率先上市

http://www.21cbh.com/HTML/2011-7-28/yNMDcyXzM1MzcyNA.html

作為世界上在建核電規模最大的國家,中國終於有核電運營資產即將登陸股市了。雖然市場時而傳出有關中核集團、中廣核集團兩大核電巨頭核電資產上市的消息,但最先吹響上市號角的卻是中國電力投資集團(下簡稱「中電投」)。

中電投旗下上市公司上海電力(600021.SH)7月28日發佈公告稱,該公司擬定向增發量合計不超過18.3億股,募集資金擬用於收購中電投持有的上海禾曦能源投資有限公司(下稱「禾曦能投」)的全部股權。

剛 剛成立20餘天的禾曦能投是由中電投與上海電力共同出資成立,前者持股99.97%、後者持股0.03%。中電投核電有限公司持有的江蘇核電30%的股 權、秦山三期20%的股權和秦山二期6%的股權已被無償劃轉至禾曦能投公司,這些資產也是中電投迄今所擁有的全部已投產的核電資產。

如若定向增發成功,中電投的優質核電資產將通過上海電力實現上市,這將是中國核電核心資產首次登陸股市。

核電資產首上市

如定向增發成功,中電投將是國內第一家將核電資產注入上市公司的集團

公開資料顯示,中電投持股上海電力42.84%的股份,而中電投旗下中電國際(02380.HK)則持股18.86%。

上海電力公告稱,其擬向特定對象非公開發行A 股股票,發行對象包括中電投以及其他合法投資者在內的不超過十名特定投資者,募集資金總額不超過95億元。其中,中電投擬以不少於25 億元的現金認購本次發行的股票。

上海電力本次發行募集資金擬首先用於收購中電投持有的禾曦能投的全部股權,其次用於補充公司流動資金5 億元。

中電投是我國僅有的三家具有核電站控股資質的公司,另外兩家分別為中核集團和中廣核集團。中電投與其它兩大集團相比,無論是現有的核電裝機容量還是手中掌握的在建項目都處於弱勢。

目前,中電投持股的已投產核電項目僅有江蘇田灣核電站、浙江秦山二期核電站和秦山三期核電站。中電投在三座核電站上的持股比例分別為30%、6%和20%。

中電投今年將這部分資產無償劃轉給禾曦能投,上海電力則通過收購禾曦能投全部股權得以獲得中電投具有盈利能力的核電資產。

本 報記者從中電投瞭解到,目前中電投控股建設的核電項目只有山東海陽核電項目,中電投在該項目上持股65%。此外,在遼寧紅沿河核電項目上,中電投與中廣核 集團等比例持股,同佔45%的股份;在浙江三門核電項目上,中電投持股14%。這三個核電項目正處於建設之中,首台機組分別計劃在2014年、2012年 和2013年投產,但中電投未對這部分在建資產何時會注入上市公司表態。

據中電投山東核電公司人士對本報記者表示,目前尚未有將山東核電公司資產注入其它公司的計劃,要等到2014年投產之後方再作決定。

上海電力方面亦在接受本報記者採訪時稱,近期中電投其它核電資產不會被注入到上海電力,中電投亦沒有明確表示要將上海電力打造成其核電資產的上市平台。

中核中廣核仍在推進中

受福島核電事故影響,兩大核電集團上市進展有所放緩

與中電投上市工作突然提速相比,中核集團與中廣核集團上市工作近期仍在悄然推進。

中 核集團去年成立中核核電有限公司,將旗下六家核電企業全部股份整合重組,計劃將其打造成上市公司。然而,這一工作進度受日本福島核電事故影響,進度有所放 緩。中核核電有限公司人士對本報記者稱,目前中核核電有限公司仍在為上市做準備,按照程序對企業進行規範,等到所有程序都走完,則要看市場形勢尋找合適的 上市窗口。

對國際市場窺測已久的中廣核集團在去年通過旗下中廣核華美投資有限公司(下稱「中廣核華美」)全資收購了美亞電力有限公司,聲 稱將建立起與國際接軌的資本運營平台,加快開拓國際市場步伐。資料顯示,中廣核華美原為中廣核國際有限公司(下稱「中廣核國際」)的全資附屬公司,主要從 事投資控股,而中廣核國際則是中廣核集團的全資附屬公司,兩家公司都在香港註冊成立。

除全資控股中廣核華美之外,中廣核國際還握有香港上市公司銀建國際(00171.HK)15.8%的股權。今年5月12日,銀建國際發佈公告稱將斥資超過7.76億港元收購中廣核華美29.41%的股份,並推動中廣核華美首次公開發售上市。

7月20日,銀建國際董事會總經理高建民表示,中廣核華美最快於今年11月分拆其子公司美亞電力上市。由於美亞電力本身並無核電資產,因此高建民稱將與中廣核集團研究核電方面的合作。

而中廣核集團有關人士則對本報記者表示,當前形勢不適合將核電資產上市,不會像中電投這麼快的推進速度。

中廣核深度研究:低成本高效率高壁壘成就稀缺性

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=3881&extra=page%3D1|

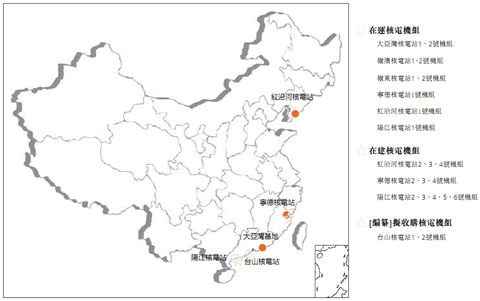

本帖最後由 股語者 於 2014-11-6 16:25 編輯 中廣核深度研究:低成本高效率高壁壘成就稀缺性 作者:首募錢厚 香港市場即將迎來今年最重磅IPO,最大核電生產商中廣核即將上市,有望成為全球第五大首次公開招股。投資者認購意向非常強烈,中廣核的募集資金由開始的10億美元上漲至20億美元,近日又調整為30億美元,並引入10名基礎投資者認購40%的募集金額Tcoin即刻為大家帶來一份中廣核的深度研報。 目錄 1.核心關註 2.公司簡介 3.股東及股權架構 4.主營業務及盈利結構分析 5.行業分析 6.公司業務分析 7.可比公司分析 8.競爭優勢與劣勢分析 9.成長及重大不確定分析 10.基礎估值 1.核心關註 1.1 公司競爭力、盈利能力與成長來源 (1)競爭力定位:國內目前份額最高的核電運營商 按核能發電總裝機容量或權益裝機容量計算,公司是中國最大的核能發電公司,而且是中廣核集團核能發電的唯一平臺。 截至2014年3月31日,公司運營管理9臺在運核電機組,總裝機容量為9416兆瓦,其中7臺控股核電機組。根據CNEA報告,上述9臺在運核電機組占中國在運核電機組總數的50.0%,其總裝機容量占中國核能發電總裝機容量的59.3%,國內份額最高。同時公司權益裝機容量達7110兆瓦,占中國核能發電總裝機容量的44.8%,國內份額最高。 (2)盈利:營收主要來自於核能發電收入,凈利率在25%左右 中廣核電力主營收入以核能發電銷售收入為主,占比接近95%,下遊為電網公司。公司核燃料、折舊成本占比在55%左右,近年凈利潤率保持在25%左右。2013年,中廣核稅後凈利潤為50.71億元人民幣。 (3)成長:規劃裝機容量將在四年內在現有基礎上翻倍 中廣核電力未來的成長來自於新建核電機組。 截至2014年3月31日,公司管理共11臺核電機組(3臺位於紅沿河核電站,3臺位於寧德核電站,5臺位於陽江核電站)的工程建設,總裝機容量達12054兆瓦。待該等核電機組完工後,公司運營管理的在運總裝機容量預計將會增加至約21470兆瓦(在運加在建)。 公司除通過附屬公司繼續建設所擁有的核電機組及核電站的同時,還計劃向關聯企業收購其在國內在建或計劃建設的核電機組。從目前披露的信息來看,公司計劃通過募集資金收購中廣核集團持有的臺山核電12.5%股權以及臺山投60%股權,即相當於共計41%臺山核電的股權。收購完成後,加上公司目前持有的10%的股權,公司將持有臺山核電51%的股權。臺山核電總裝機容量為3500兆瓦。 1.2 所在行業未來態勢 (1)核電項目審批預期將在14年四季度重啟 今年以來,國內重啟核電建設項目審批的預期不斷升溫。從近期的國家核電政策規劃來看,2014年3月24日,國家發改委、國家能源局及環保部發布《能源行業加強大氣汙染防治工作方案》。根據該工作方案,至2015年,在運核電裝機容量須達40吉瓦,在建容量須達18吉瓦,且年發電量須超過200太瓦時;至2017年年底,努力實現50吉瓦的在運核電裝機容量、30吉瓦的在建容量及280太瓦時以上的年發電量。 截止至2013年12月31日,國內投入商業運行的核電機組數量17臺,核電總裝機容量14.83吉瓦,在建容量為31.60吉瓦。假設在建項目均在2015年投產,則在建項目缺口為11.57吉瓦,要達到2015年的規劃在建容量指標必然需要進一步審批新項目建設,預期核電建設近期將會在14年四季度重啟。 (2)中國現有核能發電比例為2.1%,未來有較大提升空間 從中國的發電結構來看,核電占比逐年上升。根據中國電力企業聯合會數據顯示,2013年,中國核電發電量1121億千瓦時,占總發電量比例從2001年的1.18%上升至2.10%。目前火電仍是國內主要發電方式,占比超過80%。 根據IAEA數據顯示,全球核電占總發電比重為16%,有13個國家和地區的核能發電量占總發電量的比重超過20%,其中法國的核能發電量比重達73.3%。相比而言,中國核能發電量僅占總發電量的2.1%,未來具備較大提升空間。 1.3 重大不確定性 中廣核存在如下重大不確定性: (1)國內整體電力需求的不確定性 若中國整體經濟或若幹行業增長放緩,可能使電力需求整體下降,將會對公司經營業績造成負面影響。 (2)核電運營安全性風險 核電站核反應堆內包含大量的放射性物質,有可能在一定的情況下對人員、環境及社會造成放射性危害。另外,公司在運營過程中需要處理、儲存、運輸及處置放射性材料(例如中低放射性廢物及乏燃料)及其他危險物質(包括發電業務中使用的少量爆炸性或可燃性材料)。期間若產生安全性問題則會對公司運營造成發電業務產生嚴重不利影響或造成重大額外成本或費用。此外,任何國家或地區的核設施發生事故,無論這些事故的原因如何,均可能導致主管當局實施極度嚴格的核電站運行規定,或拒絕批準新核電站建設或投入運行或延長在運核電站運行壽命的建議。 1.4 基礎估值 假設未來三年僅靠債務融資的情況下,我們預計公司2014年-2016年實現歸屬於母公司凈利潤分別為48.94億元,57.43億元,71.96億元,按現有總股本197.68億股攤薄計算,對應的公司2014-2016年EPS分別為0.25元、0.29元、0.36元。 公司是國內領先的核能發電企業,我們綜合參考港股類似上市公司的估值水平,結合公司目前的基本面以及未來的發展前景,我們認為其合理的估值區間應為15-25倍,按照2014年預測歸屬於母公司凈利潤48.94億元計算,對應的市值區間為:734億元-1224億元,對應港幣市值931億港元-1552億港元。 2.公司簡介 中國廣核電力股份有限公司成立於2014年3月,由中國廣核集團對核電業務進行重組改制,並聯合廣東恒建投資及中國核工業集團共同成立,三者持股比例分別為85.1%、10.0%和4.9%。 公司目前是中廣核集團的一家附屬公司,而且是中廣核集團核能發電的唯一平臺。按核能發電總裝機容量或權益裝機容量計算,公司是中國最大的核能發電公司,經營歷史超過30年。 公司收入主要來源於控股核電站的電力銷售。目前公司全部裝機容量均來自布局於中國境內的核電站,以服務廣東省、福建省、遼寧省及香港等經濟發達但一次能源相對匱乏的市場。截至2014年3月31日,公司運營管理九臺在運核電機組,總裝機容量為9,416兆瓦,占中國核能發電總裝機容量的59.3%,居中國核電公司之首。同時,公司權益裝機容量達7,110兆瓦,占中國核能發電總裝機容量的44.8%,同樣高於中國其他核電公司。 圖示:公司核電站分布示意圖

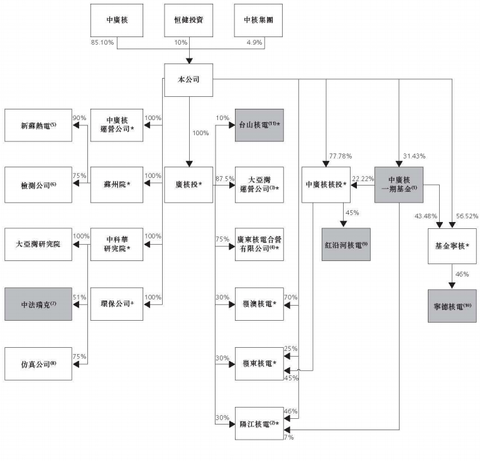

3.股東及股權結構 本次發行前,公司擁有合共353億股每股面值為人民幣1.00元的已發行內資股。中廣核持有300.403億股內資股,占已發行股份總數的85.10%,恒健投資持有35.300億股內資股,占已發行股份總數的10.0%,中核集團持有17.297億股內資股,占已發行股份總數的4.9%。 公司下屬子公司基本為核電運營、研發、維護等與核能發電產業相關企業。 圖示:中廣核電力股權控制結構圖

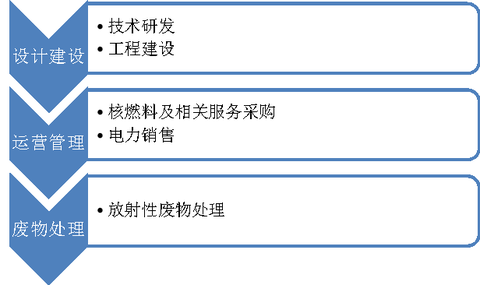

4.主營業務及盈利結構分析 4.1 業務系統 中廣核電力主營業務核心圍繞銷售核能發電展開,以設計建設、運營管理、廢物處理三個步驟展開。 圖示:中廣核電力核心業務流程圖

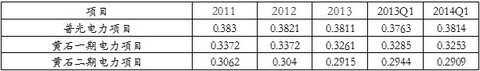

(1)核電技術研發 公司運營管理的所有在運核電機組均源自成熟的M310反應堆技術,即法國的百萬千瓦級壓水堆(「PWR」)技術。公司主要通過先期技術引進,後期自主創新發展核電技術,公司與中廣核集團在大亞灣核電站采用的M310反應堆技術基礎上進行了100余項技術改進,形成二代改進型CPR1000核電技術和具備三代核電主要安全技術特征的ACPR1000技術,並積極參與中廣核集團與中核集團聯合研發並具有自主知識產權的三代核電技術華龍I號。 (2)工程建設 公司核電項目的開發及建設主要委托中廣核工程公司承擔。中廣核工程公司建設或參與建設了公司全部的核電機組,在采用CPR1000和EPR等技術路線的核電站工程方面積累了大量豐富的經驗。 (3)核燃料及相關服務采購 公司的核電站均使用由填裝濃縮鈾的燃料棒所組成的燃料組件作為燃料。公司主要委托關連人士中廣核鈾業發展有限公司負責核燃料采購和相關服務。透過鈾業公司,公司的核電站從海外及國內市場采購天然鈾,也向鈾業公司擁有股權的鈾礦采購天然鈾。公司也通過鈾業公司向中核集團的聯屬人士購買天然鈾。 (4)電力銷售 公司向中國電網公司及香港電力公司銷售公司運營管理的核電站所發的電力。公司的電力銷售根據與電網公司簽署的購售電合同及相關的並網協議和╱或並網調度協議進行。 (5)放射性廢物處理 核電站產生的某些廢物帶有放射性,因此必須采取特殊程序確保對這些放射性廢物進行妥善管理、安全處置。公司發電過程中產生的放射性廢物主要包括乏燃料和中低放射性廢物。公司根據相關法規儲存及處置放射性廢物,以及就該等成本及處置基金計提會計撥備。 4.2 收入結構 中廣核電力主營收入以銷售核發電廠所發電力為主,公司近期各年核電銷售收入占比均超過90%。 圖示:2011年-2014年Q1主營收入結構

4.3 成本結構 從公司的成本結構來看,13年核材料成本占營收比為15.30%,折舊成本占營收比為12.90%,乏燃料處置基金占營收比為4.24%。(具體盈利分析參看公司分析部分) 圖示:2011年-2014年Q1成本結構

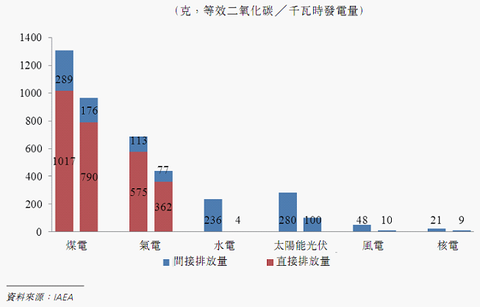

5.行業分析 5.1 核電是全球重要的可再生能源發電方式 核電是低碳清潔能源,可減少溫室氣體排放,全球不斷提升的環保意識驅動核電發電量增長。與其他能源相比,核電具有可靠性、經濟性和環保性的特點。核電是一種穩定的能源。核電站不受天氣和季節的影響,並能以其設計容量運行相當長的時間。與水電、風電、太陽能等可再生能源相比,核電更為穩定,受自然環境影響較小、供電穩定可靠、單機組發電量大。與火電等常規能源相比,核電站不會汙染空氣或排放二氧化碳,並且不易受能源價格波動影響。 圖示:主要發電方式的溫室氣體排放量比較

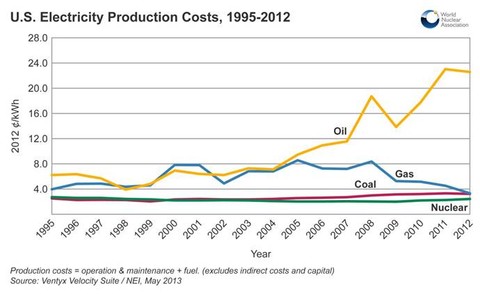

圖示:美國不同發電方式成本對比

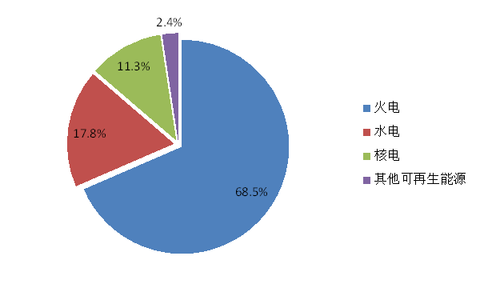

根據IAEA數據顯示,2013年,核能發電量占全球總發電量的11.3%,僅次於火電及水電。 圖示:2013年全球電力來源比例

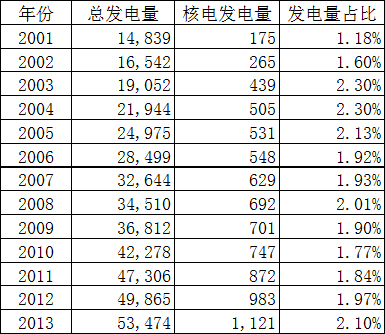

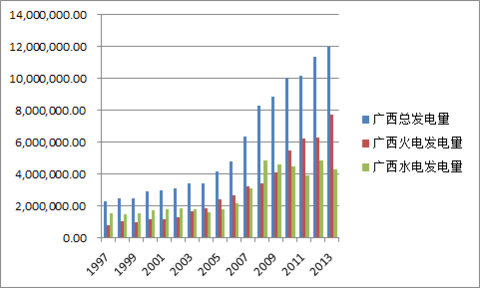

5.2 中國核能發電現有比例為2.1%,未來具備較大提升空間 從中國的發電結構來看,核電占比逐年上升。根據中國電力企業聯合會數據顯示,中國核電發電量1121億千瓦時,占總發電量比例從2001年的1.18%上升至2013年的2.10%。目前火電仍是國內主要發電方式,占比超過80%。 圖示:我國歷年來核電發電量情況(單位:億千瓦時)

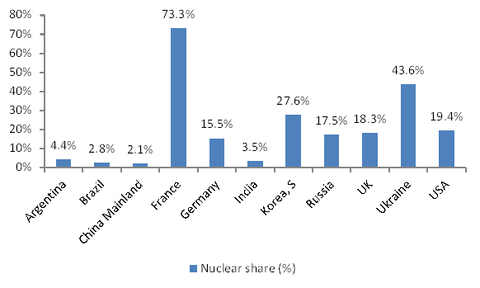

根據IAEA數據顯示,全球核電占總發電比重為16%,有13個國家和地區的核能發電量占總發電量的比重超過20%,其中法國的核能發電量比重達73.3%。相比而言,中國核能發電量僅占總發電量的2.1%,未來具備較大提升空間。 圖示:全球主要國家核電發電量占比

5.3 國內目前形成三個核電基地 截至2013年12月31日,國內共有在役核電機組共17臺,總裝機容量14.83吉瓦,均分布在沿海地區,形成了浙江秦山、廣東大亞灣和江蘇田灣三個核電基地。同時福建、遼寧、山東、海南、廣西等地的核電項目正加緊建設。至14年上半年末,國內在役核電機組數量達到20臺,裝機容量達18.13吉瓦。 圖示:13年末我國核電站分布情況

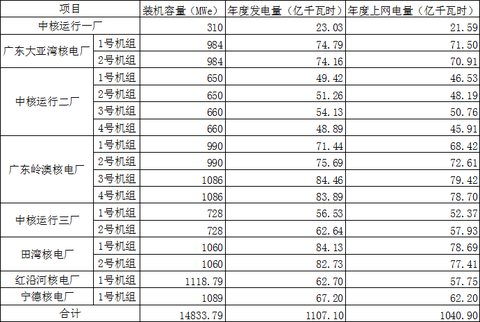

5.4 現有在建核電項目陸續投產支撐發電量保持增長趨勢 2013年國內核電累計發電量為1107.10億千瓦時,相比2012年上升12.62%,累計上網電量為1040.90億千瓦時,相比2012年上升12.38%。2013年,我國核電發電量和上網電量繼續呈良好上升趨勢。 2014年上半年國內核電累計發電量為560.76億千瓦時,同比增長16.36%。累計上網電量為527.27億千瓦時,同比增長16.09%。 圖示:2013年度17臺運行核電機組電力生產情況統計表

圖示:第二季度20臺運行核電機組電力生產情況統計表

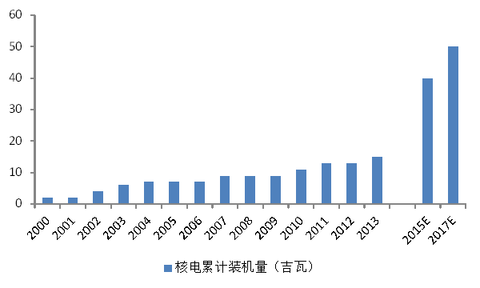

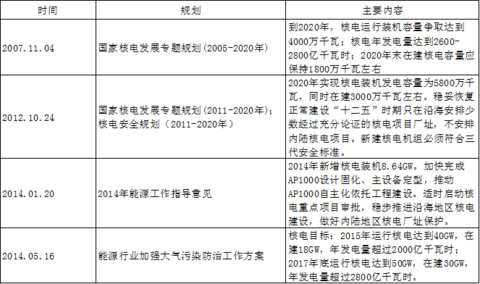

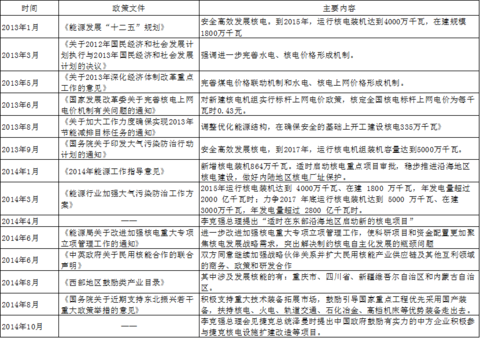

5.5 核電項目審批預期在14年四季度重啟 發展核電是中國進行能源結構優化並且從根本改善國內生態環境的重要手段之一,未來中國發展核電的戰略意義較為明確。雖然受到日本福島核電站事故影響,國內核電站建設放緩,但從長遠來看,核電仍然是國內主要的可再生能源。 今年以來,國內重啟核電建設項目審批的預期不斷升溫。從近期的國家核電政策規劃來看,2014年3月24日,國家發改委、國家能源局及環保部發布《能源行業加強大氣汙染防治工作方案》。根據該工作方案,至2015年,在運核電裝機容量須達40吉瓦,在建容量須達18吉瓦,且年發電量須超過200太瓦時;至2017年年底,努力實現50吉瓦的在運核電裝機容量、30吉瓦的在建容量及280太瓦時以上的年發電量。 對比之下,2007年末發布的《國家核電發展專題規劃(2005-2020年)中提出到2020年核電運行裝機容量爭取達到40吉瓦,14年新的規劃進度顯著快於原有規劃,表明從中期來看,國內核電建設的需求有所提速。 截止至2013年12月31日,國內投入商業運行的核電機組數量17臺,核電總裝機容量14.83吉瓦;數量為30臺在建機組,裝機容量合計為31.60吉瓦。假設在建項目均在2015年投產,則在建項目缺口為11.57吉瓦,要達到2015年的規劃在建容量指標必然需要進一步審批新項目建設,預期核電建設將會在14年四季度重啟。 圖示:國內核電裝機容量預期至2015年上升至40吉瓦

圖示:近年國內核電主要規劃

圖示:2013年以來國內核電政策動向情況

5.7 內陸核電建設預期在“十三五”開始 目前國內在運及在建核電機組尚未設在內陸。隨著沿海地區的電力需求逐漸趨於飽和以後,內地省份經濟的不斷增長以及沿海廠址的稀缺,核電廠址選址開始偏向內陸,尤其是中部地區自然資源匱乏的省份,未來內陸核電站建設預期將會逐步展開。 相關數據統計顯示,世界在運行的核電機組中,沿海與內陸機組布局各占一半,內陸裝機容量約占 2/3,其中美國、法國內陸占比均超過 60%。各國核電選址多基於自身資源稟賦條件,如地理位置、水資源、地質條件、電力需求等,在技術實現方面不存在障礙。 由於受福島核電站事故的影響,內陸電站建設延後,《核電中長期發展規劃 (2011-2020年) 》中明確,十二五期間,國內不安排內陸核電項目。但從目前的情況來看,部分內陸地區能源對外依存度較高,存在對核電建設的需求。現在湖南、湖北、江西都已經預備了很好的廠址,湖北鹹寧、湖南桃花江、江西彭澤核電站已完成基礎建設等待批複。預期內陸核電站建設將在“十三五”期間開始。 5.8 其他可再生能源發電方式目前較難替代核電 (1)核電具備成本優勢 根據日本地球環境產業技術研究機構的數據顯示,核能發電每千瓦時約為 8日元,另外,核能發電即便加入核電站事故等賠償費用,每千瓦時的發電成本也僅為 8.4日元;天燃氣發電每千瓦時為 12.5日元;風力發電成本為每千瓦時 21.2日元;太陽能發電的成本達到每千瓦時 30.6日元。對比可見,核電目前具備較為明顯的成本優勢。 從國內的情況來看,從目前廣東、浙江、江蘇三省的核電價格與當地煤電標桿上網電價的比較來看,核電同樣具備成本優勢。從長期來看,太陽能作為可再生能源具備較多優勢,但當前發電成本仍較高,根據規劃, 國內光伏發電到 2015年發電成本下降到 0.8元 / 千瓦時,到 2020年下降到 0.6元 /千瓦時,尚高於核電現有發電成本。 (2)核電具備較高發電效率 風電和太陽能發電大規模發展必須解決儲能和調峰問題,目前還會產生不容忽視的電能損失。從能源貢獻效率來看,相關數據顯示,目前核電 1千瓦電能效率,高於2.5千瓦的風電和 2.5千瓦的太陽能的合計值,核電發電利用效率具備較大優勢。 5.9 中國核電運營具備較高的準入壁壘 由於核電對於安全性有著較高的要求,因此核電運營需要具備專業技術及經驗積累,整體來看,中國的核電行業具備較高的準入壁壘。 (1)行政準入壁壘 中國政府對核電項目及業主采取核準、發放許可證、執照等方式,對投資主體進入市場進行管理。我國對核電廠的監管實施許可證制度。國家核安全局對核電廠選址、建造、首次裝料、運行以及退役等各階段的安全工作進行審評和監督,頒發相應的許可證件或批準文件,並實施駐廠監督;環境保護部對環境影響報告書等進行審查。此外,環境保護部還對運行核電廠的輻射環境實施監督性監測。根據2004年發布的《國務院關於投資體制改革的決定》(國發﹝2004﹞20號)的有關規定,對於核電項目由原來的政府審批制改為現在的核準制,由國家發展和改革委員會負責審查其項目申請報告,並報國務院核準。同時國家對核電的原料、電能上網進行調配。原國防科工委、國家發改委等單位是該行業的行政主管部門,代表國家制定核電產業政策,控制著核電業的價格和進入機制,並制定相應標準。 (2)技術壁壘 核電行業是技術密集型的行業,涉及核物理、化學、材料、運行、維修、性能監督、環境汙染監測、輻射防護等多個領域,有著較高的技術壁壘。 同時核電行業需要高素質的專業人員。其中反應堆的操縱員必須按照核安全法規的要求,通過國家能源局組織的考試,才可獲得國家核安全局頒發的執照,之後才能進行反應堆的操縱。核電行業核心骨幹人員培訓的時間較長,需求量較大。 (3)資金壁壘 核電行業是資金密集型的行業,對選址、設計、建安、設備采購和制造調試等要求較高,建設周期長,項目資金投入較大。此外,在福島核事故後,國家對環保、核安全提出更高的要求,核電企業在安全、環保等相關輔助設施的投資可能進一步加大,提高了投資核電行業的資金壁壘。 5.10 中國目前核電運營呈現寡頭格局 目前經國務院正式核準的核電項目(除示範工程、研究堆外)由中核集團、中廣核集團和中電投集團負責控股開發、建設、運營,行業準入門檻較高。國內現有的所有在役核電項目,由中廣核集團和中核集團分別負責運營。 從未來可能的核電運營新進入者來看,代表國家受讓進口受讓引進第三代核電技術AP1000的國核技目前正在尋求與其他發電企業合作的方式進入核電運營領域。國核技引進技術與中廣核、中核現有技術形成競爭,未來行業競爭預期會有所上升。從目前獲批的項目來看,短期內國內核電運營主要仍由中廣核及中核主導,兩家企業目前在國內處於寡頭競爭的市場格局。 圖示:國內在役核電站情況表(截至2013年12月31日)

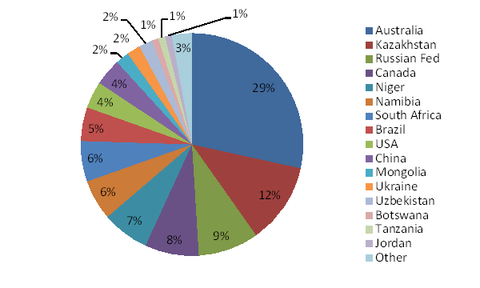

5.11 國內鈾自給率未來預期為1/3 鈾是主要核燃料,WNA數據顯示,為滿足裝機容量超過370GW的435個反應堆,每年需開采約6.6萬噸鈾。從中國目前的鈾資源情況來看,國際原子能機構2011年研究顯示,中國已知的鈾礦儲量僅為16.61萬噸,占全世界已探明儲量的3%左右。 圖示:全球鈾資源分布情況

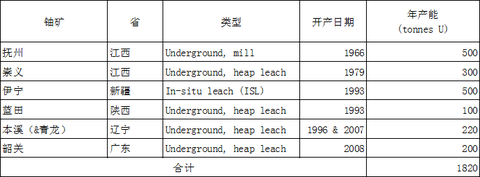

中國目前鈾年產能約為1800噸,可滿足8400兆瓦時容量的機組需求,而國內13年總裝機容量為14834兆瓦時,國內鈾供不應求的局面較為明顯。在對於鈾資源的規劃上,中國未來目標實現國產1/3鈾礦,通過參股控股海外資源或者合資獲得 1/3鈾礦,從海外市場購買1/3鈾礦。 2012年,中國進口12,908噸鈾礦;2013年中國進口18,968噸鈾礦,進口國家為哈薩克斯坦,烏茲別克斯坦,澳大利亞,納米比亞以及加拿大。 圖示:國內開產鈾礦分布

圖示:中國海外權益鈾礦分布

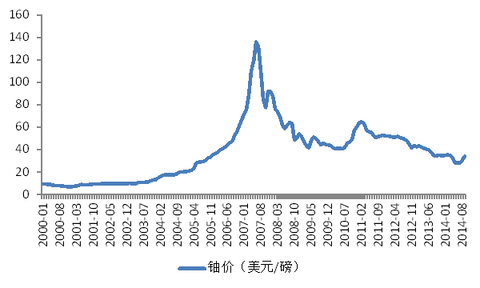

從鈾價情況來看,2011年之前核電需求增長驅動鈾價呈上升趨勢,經歷福島事件後各國對於新建核電站持謹慎態度,鈾需求減少,價格相應回落。從現有情況來看,在沒有合適替代發電形式的背景下,預期全球對於核電建設將會緩慢重啟,進而推動鈾價有所回升。 圖示:全球鈾價走勢

6.公司業務分析 6.1 中廣核集團目前是國內最大的核電運營企業 截至2014年6月30日,中國僅有三家公司擁有核電站控股權,分別是中廣核集團、中核集團,以及中國電力投資集團公司。 中廣核集團(包括中廣核電力)運營及管理11臺在運核電機組(總裝機容量11624兆瓦),其中,中廣核電力擁有7臺機組的控股權(總裝機容量7208兆瓦)、4臺擁有非控股權(總容量4416兆瓦);中廣核集團管理13臺在建核電機組(總裝機容量為15506兆瓦)。 中核集團管理9臺在運核電機組(總裝機容量為6510兆瓦)及12臺在建核電機組(總裝機容量約12532兆瓦)。 中國電力投資集團公司對2臺在運核電機組擁有非控股權(總裝機容量2238兆瓦);對4臺在建核電機組擁有非控股權(總裝機容量4738兆瓦)。 圖示:中國在運核能發電機組的基本運營信息

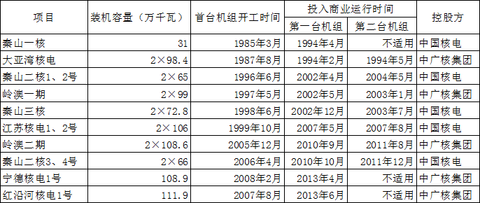

6.2 公司目前運營管理9臺核電發電機組 截至2014年3月31日,公司運營管理9臺在運核電機組,總裝機容量為9416兆瓦,其中7臺控股核電機組: 1)持有控股權的4家核電站所擁有的7臺在運核電機組,包括位於廣東省深圳市大亞灣基地的三家核電站:大亞灣核電站(中國首座投入商運的百萬千瓦級核電站,擁有兩臺在運核電機組)、嶺澳核電站(擁有兩臺在運核電機組)及嶺東核電站(擁有兩臺在運核電機組);以及位於廣東省陽江市的陽江核電站(擁有一臺在運核電機組); 2)間接持有46%股權的合營公司寧德核電(位於福建省福鼎市的寧德核電站)擁有的一臺在運核電機組; 3)間接持有45%股權的聯營公司紅沿河核電(位於遼寧省大連市的紅沿河核電站)擁有的一臺在運核電機組。 CNEA報告,上述9臺在運核電機組占中國在運核電機組總數的50.0%,其總裝機容量占中國核能發電總裝機容量的59.3%,國內份額最高。同時公司權益裝機容量達7110兆瓦,占中國核能發電總裝機容量的44.8%,國內份額最高。 圖示:公司在運核電機組基本情況

6.3 過去三年未有機組投產,收入保持平穩 近年公司收入主要來源於銷售核發電廠所發電力獲得的收入。2011-2013年公司電力銷售收入分別為149.72億元、165.14億元、162.68億元。2013年、2014年一季度電力銷售收入分別為39.13億元、41.06億元。 圖示:近三年及一期公司分業務收入情況

公司收入規模與核電站裝機容量直接相關,公司收入增長主要受新增發電機組驅動。公司2012年收入較11年增長主要源於嶺東2號機組於2011年8月投入運營,在11年運營時間少於5個月。 2014年3月,陽江核電站的1臺新核電機組正式投產,截至2014年一季度,公司控股裝機容量達7208兆瓦。 圖示:近三年及一期公司控股的核電機組的裝機容量、凈發電量及電力銷售情況

6.4 發電機組利用率維持在較高水平 從公司的發電機組資產的利用率來看,近年基本保持在較高水平。核能發電資產的利用情況及效率的衡量指標包括能力因子、負荷因子以及發電利用小時數。2011-2013年公司平均負荷因子分別為89.99%、88.45%、86.57%,基本保持平穩。13年利用率有所下滑主要源於2013年安排的資產大修時長略久於2012年。 圖示:近三年及一期公司核電機組利用率情況

6.5 公司下遊主要為電網公司 公司下遊為電網公司,電力銷售根據公司與電網公司簽署的購售電合同及相關的並網協議和╱或並網調度協議進行。 公司近年主要客戶為廣東電網有限責任公司及港核投。公司位於廣東省的嶺澳、嶺東及陽江核電站將其產生的全部電力出售予廣東電網有限責任公司;紅沿河及寧德核電站將產生的電力全部出售予相應的省電網公司。大亞灣核電站向港核投和廣核投分別提供其年輸出電量的70%和30%。(2013年12月31日,廣東核電合營有限公司、廣核投及港核投達成向港核投售電的協議,即大亞灣核電站將於2014年第四季度至2018年額外向港核投供應其年度發電容量的約10%(2014年僅額外供應約1%的年度發電量)。) 6.6 近年機組上網電價保持穩定 公司發電機組向中國電網公司銷售電力的上網電價由中國物價部門批準或規定。 對於2013年前開始運行的核電站,國內定價政策為分別為每個核電站設定上網電價,以及考慮核電站的相關成本(包括與建設及運行有關的成本)確定合理的利潤。根據此政策確定的價格繼續適用於2013年前開始運營的核電站。2013年6月15日,國家發改委頒布《關於完善核電上網電價機制問題的通知》。根據定價通知,2013年1月1日後投入運行的核電機組,核定全國核電標桿上網電價為每千瓦時0.43元。全國核電標桿上網電價高於核電機組所在地燃煤機組標桿上網電價(含脫硫、脫硝加價)的地區,新建核電機組投產後執行當地燃煤機組標桿上網電價。全國核電標桿上網電價低於核電機組所在地燃煤機組標桿上網電價的地區,使用技術改進或升級、自主創新或國產重大設備的首批核電機組或示範工程,其上網電價經批準後可在全國核電標桿電價基礎上適當提高。 公司近年核電機組上網電價保持穩定。2011-2013年公司控股核電機組平均上網電價(不含增值稅)分別為0.3695元/千瓦時、0.3661元/千瓦時、0.3684元/千瓦時。2014年一季度,公司核電機組上網電價(不含增值稅)為0.3677元/千瓦時。 圖示:公司持有股權的核電機組電力銷售的基本情況

6.7 盈利能力保持在較高水平,凈利率在25%左右 由於行業特性,核電運營的安全性與經濟性同樣重要,因此整體而言,在安全穩定運行情況下,在電力銷售價格確定後,核電行業的利潤率較為穩定,保持在較高水平。 圖示:公司近三年及一期盈利水平情況

2011-2013年,公司綜合毛利率分別為48.32%、46.49%、46.92%。13、14年一季度綜合毛利率分別為49.19%、51.40%。從成本結構來看,主要營業成本為資產折舊及核燃料成本。其中13年資產折舊成本占營業收入比重為12.9%,核燃料成本占營業收入比重為15.3%。 公司核電資產折舊采用產量折舊法,基本與凈發電量匹配。 核燃料成本包括購買天然鈾、鈾轉化及濃縮服務、組件加工服務及其他相關服務的成本。天然鈾成本一般占核燃料成本的一半左右。核能發電企業一般需要提前約三至五年開始安排采購所需的鈾、轉化及濃縮服務及相關組件加工服務。此外,公司與燃料供貨商簽訂了長期的供應合同,能夠一定程度上平滑鈾價格波動對成本的影響。 圖示:公司近三年及一期成本結構情況

6.8 公司規劃裝機容量將在四年內在現有基礎上翻倍 (1)目前管理11臺在建核電發電機組 截至2014年3月31日,公司運營管理9臺在運核電機組,總裝機容量為9416兆瓦。截至2014年3月31日,公司管理共十一臺核電機組(三臺位於紅沿河核電站,三臺位於寧德核電站,五臺位於陽江核電站)的工程建設,總裝機容量達12054兆瓦。待該等核電機組完工後,公司運營管理的在運總裝機容量預計將會增加至約21470兆瓦(在運加在建)。 除各自現有的四臺核電機組在運或在建外,寧德核電站及紅沿河核電站預期將各自增建兩臺核電機組,但尚未就該四臺核電機組取得相關批準。 圖示:公司核電機組基本情況

(2)擬向大股東收購臺山核電41%股權 公司除通過附屬公司繼續建設所擁有的核電機組及核電站的同時,還計劃向關聯企業收購其在國內在建或計劃建設的核電機組。 中廣核集團目前正在建設擁有兩臺核電機組、總容量共3500兆瓦的臺山核電站。公司計劃通過募集資金收購中廣核集團持有的臺山核電12.5%股權以及臺山投60%股權,即相當於共計41%臺山核電的股權。收購完成後,加上公司目前持有的10%的股權,公司將持有臺山核電51%的股權。 圖示:截止14年一季度臺山核電在建核電機組詳細情況

同時,根據中廣核訂立的不競爭契據而享有的優先受讓權,公司有權收購或投資由中廣核集團規劃或建設中的核電項目。例如,中廣核集團目前正在為一家位於廣西防城港的核電站建設兩臺總裝機容量為2160兆瓦的核電機組。在該等核電機組接近建成或商運後,公司將對中廣核於這些核電機組的擁有人的股權有優先收購權。 圖示:公司核電機組總裝機容量情況

6.9 募集資金用途 根據公司披露信息,公司上市募集資金主要用於如下幾個方面: (1)收購臺山核電額外41%的股權(占總凈額50.00%) (2)在建核電站的投入資本(占總凈額27.50%) (3)支持研發活動(占總凈額5.00%) (4)償還債務及補充公司的營運資金(占總凈額7.50%) (5)開拓海外市場及提升公司在全球範圍內的競爭力(占總凈額10.00%) 7.可比公司分析 A股、港股及美股市場中尚未有單獨運營核電的上市公司,與公司最相似的是計劃在A股上市的中核電力。 從發展歷史來看,中核起源於20世紀50年代成立的原子能事業部;而中廣核傳承於大亞灣核電站,通過以核養核模式進一步快速發展。雖然中核在核電領域起步較早,但目前從收入規模來看,中廣核電和中核電力基本相同,同屬目前國內核電運營雙寡頭。 圖示:中廣核及中核營業收入對比(億元)

從盈利能力來看,中廣核電力高於中核電力。從上網電價來看,中核電力略高於中廣核,因此綜合來看中廣核成本較中核低。 圖示:中廣核及中核毛利率對比

圖示:中廣核及中核毛利率、凈利率對比

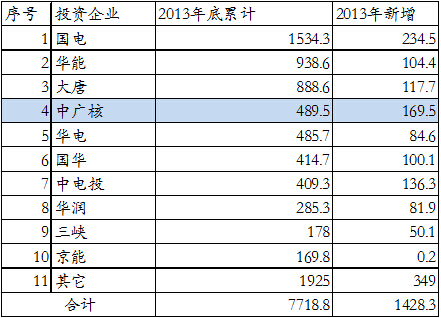

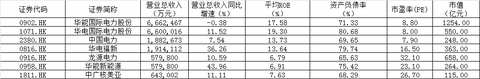

港股市場中內地發電企業主要以火電及風電為主,並且火電企業估值普遍低於風電。由於風電同屬清潔能源,我們主要參考港股市場風電行業的估值情況。內地風電企業平均盈利能力低於核電,14年平均市盈率在為23.57倍。 圖示:港股風電企業相關數據

8.核心優勢及劣勢分析 8.1 關鍵資源能力 經上述分析,我們認為,下述關鍵資源能力對中廣核電力的商業模式及未來成長至關重要: (1) 核電項目申請獲批能力;(2) 中廣核集團產業鏈協同支持;(3) 核電運營成本控制能力;(4) 核電項目運營管理能力; 8.2 競爭優勢 分析認為,中廣核電力的優勢在如下幾個方面: (1)公司擁有較強的規模優勢及優良的資產布局 據CNEA的數據顯示,截至2014年3月31日,按運營管理在役核電總裝機容量及權益裝機容量統計,公司市場份額分別為59.3%、44.8%,均在國內處於領先。此外,按管理及擬收購在建核電裝機容量統計,公司市場份額為47.2%,同樣在國內處於領先。 公司大部分核電站分布在經濟發達、電力需求旺盛的地區。其中,公司七臺在役機組和五臺在建機組以及擬收購的臺山核電兩臺在建機組均位於廣東省內,該省份具有高GDP、高標桿電價,但電力短缺的特點。此外,福建省和遼寧省正致力於優化能源結構而鼓勵發展清潔能源,因此公司選擇在這兩個省份建設兩臺核電發電機組。 (2)行業準入門坎較高 根據CNEA報告,目前所有在運及在建核電站(不含研究堆、示範工程)的控股投資方為中廣核集團(包括中廣核電力)、中核集團或中電投集團。核電項目審批上,核電建設項目由國家發改委負責審查後報國務院核準。此外,除監管因素外,核電行業的準入門坎還包括:大量資金需求、專業建設能力以及運營所必須的技術、管理、安全監督等專業人才隊伍等。目前從在建核電裝機容量統計來看,公司在近期內將會繼續保持競爭優勢。 (3)中廣核集團產業鏈協同支持 公司對控股股東中廣核建設的核電站擁有優先選擇權,未來核電資產註入將有助於進一步提升公司的業務規模及收入。同時,中廣核集團與中國有核電項目的省級政府的良好戰略合作關系能為公司新核電項目開發及審批提供有利條件。此外,中廣核集團在工程建設、燃料供應等方面為公司提供技術及運營技術及運營支持。 (4)具備較為成熟的技術體系 據WANO提供的性能指針,2013年大亞灣核電基地6臺機組54項WANO指標中有33項(61%) 達到世界先進水平(前1/4水平),28項(52%) 進入世界優秀水平(前1/10水平)。2013年大亞灣核電基地6臺機組平均能力因子達87.2%,高於WANO統計範圍內的全球在運PWR核電機組平均值83.4%。作為WANO指數的一項主要指標,能力因子是衡量機組電力生產能力和可靠性的主要指標,體現核電機組運行和維修的質量。 (5)擁有完備的核安全體系和安全運營記錄 截至最後可行日期,公司管理的核電機組從未發生國際核事件分級表2級(即安全措施明顯失效但足夠的縱深防禦仍能對付另外的失效的事件)及以上運行事件,安全運行業績一直處於國際先進水平。截至2014年3月31日,自1999年參加EDF安全業績挑戰賽以來,與世界範圍內來自法、中、德、南非等國的60余臺同類型核電機組相比,大亞灣核電站和嶺澳核電站已累計獲得31項次第一名。截至2014年3月31日,大亞灣核電站1號機組連續安全運行(即無非計劃停堆連續安全運行)4,112天,為中國最長的核電機組安全運行記錄。 (6)良好的技術創新能力 在引進國外成熟壓水堆核電技術基礎上,公司與中廣核集團一同先後研究和實施了100余項技術改進,形成二代改進型CPR1000核電技術和具備三代核電主要安全技術特征的ACPR1000 技術。 8.3 競爭不確定性 (1)核電運營行業競爭加劇的風險 如果未來核電控股資質放開,新的投資方進入核電市場,在項目選址、人才引進等領域的競爭預期將會加劇,將會對公司的經營情況造成負面影響。 (2)非核能源發電方式的替代風險 中國相關法律法規規定,利用可再生能源的發電機組享有比核能發電機組更高的調度優先權。如果中國政府加強對其他能源的支持,或者通過其他能源生產的電力成本更為低廉,來自該類電力生產商的競爭可能會加劇。 9.成長及重大不確定性分析 9.1 業績成長因素分析 核心業績成長因素:核電機組運營規模目前計劃擴大一倍 公司收入規模與核電站裝機容量直接相關,公司收入增長主要受新增發電機組驅動。 截至2014年3月31日,公司管理共十一臺核電機組(三臺位於紅沿河核電站,三臺位於寧德核電站,五臺位於陽江核電站)的工程建設,總裝機容量達12054兆瓦。待該等核電機組完工後,公司運營管理的在運總裝機容量預計將會增加至約21470兆瓦(在運加在建)。 此外,公司計劃於2015年收購臺山核電41%股權,收購後持股數將提升至51%。臺山核電擁有兩臺核電機組,總裝機容量為3500兆瓦。 未來在建核電機組的陸續投產將驅動公司收入規模增長。 9.2 重大不確定性 中廣核電力未來投資的重大不確定性主要體現在如下幾個方面: (1)國內整體電力需求的不確定性 若中國整體經濟或若幹行業增長放緩,可能使電力需求整體下降,將會對公司經營業績造成負面影響。 (2)海外業務發展的不確定性 基於業務發展策略,公司未來計劃收購或投資國外的項目。如果海外經濟或政治狀況未來出現超預期的變化,則可能對海外業務造成負面影響。 (3)核燃料供應的風險 如果發生全球及國內核能行業增長引致的需求增加、鈾礦經營意外引致的產品短缺、導致鈾生產國政局不穩的內部或外部事件、以及對鈾生產或提供上述服務實施的監管增加等情況,則鈾產品及服務的價格及供應可能會受到影響,進而對公司經營情況造成負面影響。 (4)匯率風險 公司的部分貸款以人民幣以外的貨幣計值,公司進口部分原材料及設備以人民幣以外的貨幣支付,並且公司向港核投的售電收入是以美元發單、並以美元或港元支付,若人民幣匯率出現波動,並且公司未能進行有效管理則會對公司經營情況造成負面影響。 (5)核電運營安全性風險 核電站核反應堆內包含大量的放射性物質,有可能在一定的情況下對人員、環境及社會造成放射性危害。另外,公司在運營過程中需要處理、儲存、運輸及處置放射性材料(例如中低放射性廢物及乏燃料)及其他危險物質(包括發電業務中使用的少量爆炸性或可燃性材料)。期間若產生安全性問題則會對公司運營造成發電業務產生嚴重不利影響或造成重大額外成本或費用。 此外,任何國家或地區的核設施發生事故,無論這些事故的原因如何,均可能導致主管當局實施極度嚴格的核電站運行規定,或拒絕批準新核電站建設或投入運行或延長在運核電站運行壽命的建議。 10.基礎估值 假設未來三年僅靠債務融資的情況下,我們預計公司2014年-2016年實現歸屬於母公司凈利潤分別為48.94億元,57.43億元,71.96億元,按現有總股本197.68億股攤薄計算,對應的公司2014-2016年EPS分別為0.25元、0.29元、0.36元。 公司是國內領先的核能發電企業,我們綜合參考港股類似上市公司的估值水平,結合公司目前的基本面以及未來的發展前景,我們認為其合理的估值區間應為15-25倍,按照2014年預測歸屬於母公司凈利潤48.94億元計算,對應的市值區間為:734億元-1224億元,對應港幣市值931億港元-1552億港元。 圖示:中廣核電力盈利預測

|

[重磅]中廣核深度研究:低成本高效率高壁壘成就稀缺性(上篇) 首募錢厚-Tcoins

來源: http://xueqiu.com/8301293543/32782137香港市場即將迎來今年最重磅IPO,最大核電生產商中廣核即將上市,有望成為全球第五大首次公開招股。投資者認購意向非常強烈,中廣核的募集資金由開始的10億美元上漲至20億美元,近日又調整為30億美元,並引入10名基礎投資者認購40%的募集金額。T姐(Tcoin)即刻為大家帶來一份中廣核的深度研報。

目錄

1.核心關註

2.公司簡介

3.股東及股權架構

4.主營業務及盈利結構分析

5.行業分析

6.公司業務分析

7.可比公司分析

8.競爭優勢與劣勢分析

9.成長及重大不確定分析

10.基礎估值

———————————————————————————————————————

1.核心關註

1.1 公司競爭力、盈利能力與成長來源

(1)競爭力定位:國內目前份額最高的核電運營商

按核能發電總裝機容量或權益裝機容量計算,公司是中國最大的核能發電公司,而且是中廣核集團核能發電的唯一平臺。

截至2014年3月31日,公司運營管理9臺在運核電機組,總裝機容量為9416兆瓦,其中7臺控股核電機組。根據CNEA報告,上述9臺在運核電機組占中國在運核電機組總數的50.0%,其總裝機容量占中國核能發電總裝機容量的59.3%,國內份額最高。同時公司權益裝機容量達7110兆瓦,占中國核能發電總裝機容量的44.8%,國內份額最高。

(2)盈利:營收主要來自於核能發電收入,凈利率在25%左右

中廣核電力主營收入以核能發電銷售收入為主,占比接近95%,下遊為電網公司。公司核燃料、折舊成本占比在55%左右,近年凈利潤率保持在25%左右。2013年,中廣核稅後凈利潤為50.71億元人民幣。

(3)成長:規劃裝機容量將在四年內在現有基礎上翻倍

中廣核電力未來的成長來自於新建核電機組。 截至2014年3月31日,公司管理共11臺核電機組(3臺位於紅沿河核電站,3臺位於寧德核電站,5臺位於陽江核電站)的工程建設,總裝機容量達12054兆瓦。待該等核電機組完工後,公司運營管理的在運總裝機容量預計將會增加至約21470兆瓦(在運加在建)。

公司除通過附屬公司繼續建設所擁有的核電機組及核電站的同時,還計劃向關聯企業收購其在國內在建或計劃建設的核電機組。從目前披露的信息來看,公司計劃通過募集資金收購中廣核集團持有的臺山核電12.5%股權以及臺山投60%股權,即相當於共計41%臺山核電的股權。收購完成後,加上公司目前持有的10%的股權,公司將持有臺山核電51%的股權。臺山核電總裝機容量為3500兆瓦。

1.2 所在行業未來態勢

(1)核電項目審批預期將在14年四季度重啟

今年以來,國內重啟核電建設項目審批的預期不斷升溫。從近期的國家核電政策規劃來看,2014年3月24日,國家發改委、國家能源局及環保部發布《能源行業加強大氣汙染防治工作方案》。根據該工作方案,至2015年,在運核電裝機容量須達40吉瓦,在建容量須達18吉瓦,且年發電量須超過200太瓦時;至2017年年底,努力實現50吉瓦的在運核電裝機容量、30吉瓦的在建容量及280太瓦時以上的年發電量。

截止至2013年12月31日,國內投入商業運行的核電機組數量17臺,核電總裝機容量14.83吉瓦,在建容量為31.60吉瓦。假設在建項目均在2015年投產,則在建項目缺口為11.57吉瓦,要達到2015年的規劃在建容量指標必然需要進一步審批新項目建設,預期核電建設近期將會在14年四季度重啟。

(2)中國現有核能發電比例為2.1%,未來有較大提升空間

從中國的發電結構來看,核電占比逐年上升。根據中國電力企業聯合會數據顯示,2013年,中國核電發電量1121億千瓦時,占總發電量比例從2001年的1.18%上升至2.10%。目前火電仍是國內主要發電方式,占比超過80%。

根據IAEA數據顯示,全球核電占總發電比重為16%,有13個國家和地區的核能發電量占總發電量的比重超過20%,其中法國的核能發電量比重達73.3%。相比而言,中國核能發電量僅占總發電量的2.1%,未來具備較大提升空間。

1.3 重大不確定性

中廣核存在如下重大不確定性:

(1)國內整體電力需求的不確定性

若中國整體經濟或若幹行業增長放緩,可能使電力需求整體下降,將會對公司經營業績造成負面影響。

(2)核電運營安全性風險

核電站核反應堆內包含大量的放射性物質,有可能在一定的情況下對人員、環境及社會造成放射性危害。另外,公司在運營過程中需要處理、儲存、運輸及處置放射性材料(例如中低放射性廢物及乏燃料)及其他危險物質(包括發電業務中使用的少量爆炸性或可燃性材料)。期間若產生安全性問題則會對公司運營造成發電業務產生嚴重不利影響或造成重大額外成本或費用。此外,任何國家或地區的核設施發生事故,無論這些事故的原因如何,均可能導致主管當局實施極度嚴格的核電站運行規定,或拒絕批準新核電站建設或投入運行或延長在運核電站運行壽命的建議。

1.4 基礎估值

假設未來三年僅靠債務融資的情況下,我們預計公司2014年-2016年實現歸屬於母公司凈利潤分別為48.94億元,57.43億元,71.96億元,按現有總股本197.68億股攤薄計算,對應的公司2014-2016年EPS分別為0.25元、0.29元、0.36元。

公司是國內領先的核能發電企業,我們綜合參考港股類似上市公司的估值水平,結合公司目前的基本面以及未來的發展前景,我們認為其合理的估值區間應為15-25倍,按照2014年預測歸屬於母公司凈利潤48.94億元計算,對應的市值區間為:734億元-1224億元,對應港幣市值931億港元-1552億港元。

2.公司簡介

中國廣核電力股份有限公司成立於2014年3月,由中國廣核集團對核電業務進行重組改制,並聯合廣東恒建投資及中國核工業集團共同成立,三者持股比例分別為85.1%、10.0%和4.9%。

公司目前是中廣核集團的一家附屬公司,而且是中廣核集團核能發電的唯一平臺。按核能發電總裝機容量或權益裝機容量計算,公司是中國最大的核能發電公司,經營歷史超過30年。

公司收入主要來源於控股核電站的電力銷售。目前公司全部裝機容量均來自布局於中國境內的核電站,以服務廣東省、福建省、遼寧省及香港等經濟發達但一次能源相對匱乏的市場。截至2014年3月31日,公司運營管理九臺在運核電機組,總裝機容量為9,416兆瓦,占中國核能發電總裝機容量的59.3%,居中國核電公司之首。同時,公司權益裝機容量達7,110兆瓦,占中國核能發電總裝機容量的44.8%,同樣高於中國其他核電公司。

圖示:公司核電站分布示意圖

3.股東及股權結構

本次發行前,公司擁有合共353億股每股面值為人民幣1.00元的已發行內資股。中廣核持有300.403億股內資股,占已發行股份總數的85.10%,恒健投資持有35.300億股內資股,占已發行股份總數的10.0%,中核集團持有17.297億股內資股,占已發行股份總數的4.9%。

公司下屬子公司基本為核電運營、研發、維護等與核能發電產業相關企業。

圖示:中廣核電力股權控制結構圖

4.主營業務及盈利結構分析

4.1 業務系統

中廣核電力主營業務核心圍繞銷售核能發電展開,以設計建設、運營管理、廢物處理三個步驟展開。

圖示:中廣核電力核心業務流程圖

(1)核電技術研發

公司運營管理的所有在運核電機組均源自成熟的M310反應堆技術,即法國的百萬千瓦級壓水堆(「PWR」)技術。公司主要通過先期技術引進,後期自主創新發展核電技術,公司與中廣核集團在大亞灣核電站采用的M310反應堆技術基礎上進行了100余項技術改進,形成二代改進型CPR1000核電技術和具備三代核電主要安全技術特征的ACPR1000技術,並積極參與中廣核集團與中核集團聯合研發並具有自主知識產權的三代核電技術華龍I號。

(2)工程建設

公司核電項目的開發及建設主要委托中廣核工程公司承擔。中廣核工程公司建設或參與建設了公司全部的核電機組,在采用CPR1000和EPR等技術路線的核電站工程方面積累了大量豐富的經驗。

(3)核燃料及相關服務采購

公司的核電站均使用由填裝濃縮鈾的燃料棒所組成的燃料組件作為燃料。公司主要委托關連人士中廣核鈾業發展有限公司負責核燃料采購和相關服務。透過鈾業公司,公司的核電站從海外及國內市場采購天然鈾,也向鈾業公司擁有股權的鈾礦采購天然鈾。公司也通過鈾業公司向中核集團的聯屬人士購買天然鈾。

(4)電力銷售

公司向中國電網公司及香港電力公司銷售公司運營管理的核電站所發的電力。公司的電力銷售根據與電網公司簽署的購售電合同及相關的並網協議和╱或並網調度協議進行。

(5)放射性廢物處理

核電站產生的某些廢物帶有放射性,因此必須采取特殊程序確保對這些放射性廢物進行妥善管理、安全處置。公司發電過程中產生的放射性廢物主要包括乏燃料和中低放射性廢物。公司根據相關法規儲存及處置放射性廢物,以及就該等成本及處置基金計提會計撥備。

4.2 收入結構

中廣核電力主營收入以銷售核發電廠所發電力為主,公司近期各年核電銷售收入占比均超過90%。

圖示:2011年-2014年Q1主營收入結構

4.3 成本結構

從公司的成本結構來看,13年核材料成本占營收比為15.30%,折舊成本占營收比為12.90%,乏燃料處置基金占營收比為4.24%。(具體盈利分析參看公司分析部分)

圖示:2011年-2014年Q1成本結構

5.行業分析

5.1 核電是全球重要的可再生能源發電方式

核電是低碳清潔能源,可減少溫室氣體排放,全球不斷提升的環保意識驅動核電發電量增長。與其他能源相比,核電具有可靠性、經濟性和環保性的特點。核電是一種穩定的能源。核電站不受天氣和季節的影響,並能以其設計容量運行相當長的時間。與水電、風電、太陽能等可再生能源相比,核電更為穩定,受自然環境影響較小、供電穩定可靠、單機組發電量大。與火電等常規能源相比,核電站不會汙染空氣或排放二氧化碳,並且不易受能源價格波動影響。

圖示:主要發電方式的溫室氣體排放量比較

圖示:美國不同發電方式成本對比

根據IAEA數據顯示,2013年,核能發電量占全球總發電量的11.3%,僅次於火電及水電。

圖示:2013年全球電力來源比例

5.2 中國核能發電現有比例為2.1%,未來具備較大提升空間

從中國的發電結構來看,核電占比逐年上升。根據中國電力企業聯合會數據顯示,中國核電發電量1121億千瓦時,占總發電量比例從2001年的1.18%上升至2013年的2.10%。目前火電仍是國內主要發電方式,占比超過80%。

圖示:我國歷年來核電發電量情況(單位:億千瓦時)

根據IAEA數據顯示,全球核電占總發電比重為16%,有13個國家和地區的核能發電量占總發電量的比重超過20%,其中法國的核能發電量比重達73.3%。相比而言,中國核能發電量僅占總發電量的2.1%,未來具備較大提升空間。

圖示:全球主要國家核電發電量占比

5.3 國內目前形成三個核電基地

截至2013年12月31日,國內共有在役核電機組共17臺,總裝機容量14.83吉瓦,均分布在沿海地區,形成了浙江秦山、廣東大亞灣和江蘇田灣三個核電基地。同時福建、遼寧、山東、海南、廣西等地的核電項目正加緊建設。至14年上半年末,國內在役核電機組數量達到20臺,裝機容量達18.13吉瓦。

圖示:13年末我國核電站分布情況

5.4 現有在建核電項目陸續投產支撐發電量保持增長趨勢

2013年國內核電累計發電量為1107.10億千瓦時,相比2012年上升12.62%,累計上網電量為1040.90億千瓦時,相比2012年上升12.38%。2013年,我國核電發電量和上網電量繼續呈良好上升趨勢。

2014年上半年國內核電累計發電量為560.76億千瓦時,同比增長16.36%。累計上網電量為527.27億千瓦時,同比增長16.09%。

圖示:2013年度17臺運行核電機組電力生產情況統計表

圖示:第二季度20臺運行核電機組電力生產情況統計表

5.5 核電項目審批預期在14年四季度重啟

發展核電是中國進行能源結構優化並且從根本改善國內生態環境的重要手段之一,未來中國發展核電的戰略意義較為明確。雖然受到日本福島核電站事故影響,國內核電站建設放緩,但從長遠來看,核電仍然是國內主要的可再生能源。

今年以來,國內重啟核電建設項目審批的預期不斷升溫。從近期的國家核電政策規劃來看,2014年3月24日,國家發改委、國家能源局及環保部發布《能源行業加強大氣汙染防治工作方案》。根據該工作方案,至2015年,在運核電裝機容量須達40吉瓦,在建容量須達18吉瓦,且年發電量須超過200太瓦時;至2017年年底,努力實現50吉瓦的在運核電裝機容量、30吉瓦的在建容量及280太瓦時以上的年發電量。

對比之下,2007年末發布的《國家核電發展專題規劃(2005-2020年)中提出到2020年核電運行裝機容量爭取達到40吉瓦,14年新的規劃進度顯著快於原有規劃,表明從中期來看,國內核電建設的需求有所提速。

截止至2013年12月31日,國內投入商業運行的核電機組數量17臺,核電總裝機容量14.83吉瓦;數量為30臺在建機組,裝機容量合計為31.60吉瓦。假設在建項目均在2015年投產,則在建項目缺口為11.57吉瓦,要達到2015年的規劃在建容量指標必然需要進一步審批新項目建設,預期核電建設將會在14年四季度重啟。

圖示:國內核電裝機容量預期至2015年上升至40吉瓦

圖示:近年國內核電主要規劃

圖示:2013年以來國內核電政策動向情況

5.7 內陸核電建設預期在“十三五”開始

目前國內在運及在建核電機組尚未設在內陸。隨著沿海地區的電力需求逐漸趨於飽和以後,內地省份經濟的不斷增長以及沿海廠址的稀缺,核電廠址選址開始偏向內陸,尤其是中部地區自然資源匱乏的省份,未來內陸核電站建設預期將會逐步展開。

相關數據統計顯示,世界在運行的核電機組中,沿海與內陸機組布局各占一半,內陸裝機容量約占 2/3,其中美國、法國內陸占比均超過 60%。各國核電選址多基於自身資源稟賦條件,如地理位置、水資源、地質條件、電力需求等,在技術實現方面不存在障礙。

由於受福島核電站事故的影響,內陸電站建設延後,《核電中長期發展規劃 (2011-2020年) 》中明確,十二五期間,國內不安排內陸核電項目。但從目前的情況來看,部分內陸地區能源對外依存度較高,存在對核電建設的需求。現在湖南、湖北、江西都已經預備了很好的廠址,湖北鹹寧、湖南桃花江、江西彭澤核電站已完成基礎建設等待批複。預期內陸核電站建設將在“十三五”期間開始。

5.8 其他可再生能源發電方式目前較難替代核電

(1)核電具備成本優勢

根據日本地球環境產業技術研究機構的數據顯示,核能發電每千瓦時約為 8日元,另外,核能發電即便加入核電站事故等賠償費用,每千瓦時的發電成本也僅為 8.4日元;天燃氣發電每千瓦時為 12.5日元;風力發電成本為每千瓦時 21.2日元;太陽能發電的成本達到每千瓦時 30.6日元。對比可見,核電目前具備較為明顯的成本優勢。

從國內的情況來看,從目前廣東、浙江、江蘇三省的核電價格與當地煤電標桿上網電價的比較來看,核電同樣具備成本優勢。從長期來看,太陽能作為可再生能源具備較多優勢,但當前發電成本仍較高,根據規劃, 國內光伏發電到 2015年發電成本下降到 0.8元 / 千瓦時,到 2020年下降到 0.6元 /千瓦時,尚高於核電現有發電成本。

(2)核電具備較高發電效率

風電和太陽能發電大規模發展必須解決儲能和調峰問題,目前還會產生不容忽視的電能損失。從能源貢獻效率來看,相關數據顯示,目前核電 1千瓦電能效率,高於2.5千瓦的風電和 2.5千瓦的太陽能的合計值,核電發電利用效率具備較大優勢。

5.9 中國核電運營具備較高的準入壁壘

由於核電對於安全性有著較高的要求,因此核電運營需要具備專業技術及經驗積累,整體來看,中國的核電行業具備較高的準入壁壘。

(1)行政準入壁壘

中國政府對核電項目及業主采取核準、發放許可證、執照等方式,對投資主體進入市場進行管理。我國對核電廠的監管實施許可證制度。國家核安全局對核電廠選址、建造、首次裝料、運行以及退役等各階段的安全工作進行審評和監督,頒發相應的許可證件或批準文件,並實施駐廠監督;環境保護部對環境影響報告書等進行審查。此外,環境保護部還對運行核電廠的輻射環境實施監督性監測。根據2004年發布的《國務院關於投資體制改革的決定》(國發﹝2004﹞20號)的有關規定,對於核電項目由原來的政府審批制改為現在的核準制,由國家發展和改革委員會負責審查其項目申請報告,並報國務院核準。同時國家對核電的原料、電能上網進行調配。原國防科工委、國家發改委等單位是該行業的行政主管部門,代表國家制定核電產業政策,控制著核電業的價格和進入機制,並制定相應標準。

(2)技術壁壘

核電行業是技術密集型的行業,涉及核物理、化學、材料、運行、維修、性能監督、環境汙染監測、輻射防護等多個領域,有著較高的技術壁壘。

同時核電行業需要高素質的專業人員。其中反應堆的操縱員必須按照核安全法規的要求,通過國家能源局組織的考試,才可獲得國家核安全局頒發的執照,之後才能進行反應堆的操縱。核電行業核心骨幹人員培訓的時間較長,需求量較大。

(3)資金壁壘

核電行業是資金密集型的行業,對選址、設計、建安、設備采購和制造調試等要求較高,建設周期長,項目資金投入較大。此外,在福島核事故後,國家對環保、核安全提出更高的要求,核電企業在安全、環保等相關輔助設施的投資可能進一步加大,提高了投資核電行業的資金壁壘。

5.10 中國目前核電運營呈現寡頭格局

目前經國務院正式核準的核電項目(除示範工程、研究堆外)由中核集團、中廣核集團和中電投集團負責控股開發、建設、運營,行業準入門檻較高。國內現有的所有在役核電項目,由中廣核集團和中核集團分別負責運營。

從未來可能的核電運營新進入者來看,代表國家受讓進口受讓引進第三代核電技術AP1000的國核技目前正在尋求與其他發電企業合作的方式進入核電運營領域。國核技引進技術與中廣核、中核現有技術形成競爭,未來行業競爭預期會有所上升。從目前獲批的項目來看,短期內國內核電運營主要仍由中廣核及中核主導,兩家企業目前在國內處於寡頭競爭的市場格局。

圖示:國內在役核電站情況表(截至2013年12月31日)

5.11 國內鈾自給率未來預期為1/3

鈾是主要核燃料,WNA數據顯示,為滿足裝機容量超過370GW的435個反應堆,每年需開采約6.6萬噸鈾。從中國目前的鈾資源情況來看,國際原子能機構2011年研究顯示,中國已知的鈾礦儲量僅為16.61萬噸,占全世界已探明儲量的3%左右。

圖示:全球鈾資源分布情況

中國目前鈾年產能約為1800噸,可滿足8400兆瓦時容量的機組需求,而國內13年總裝機容量為14834兆瓦時,國內鈾供不應求的局面較為明顯。在對於鈾資源的規劃上,中國未來目標實現國產1/3鈾礦,通過參股控股海外資源或者合資獲得 1/3鈾礦,從海外市場購買1/3鈾礦。

2012年,中國進口12,908噸鈾礦;2013年中國進口18,968噸鈾礦,進口國家為哈薩克斯坦,烏茲別克斯坦,澳大利亞,納米比亞以及加拿大。

圖示:國內開產鈾礦分布

圖示:中國海外權益鈾礦分布

從鈾價情況來看,2011年之前核電需求增長驅動鈾價呈上升趨勢,經歷福島事件後各國對於新建核電站持謹慎態度,鈾需求減少,價格相應回落。從現有情況來看,在沒有合適替代發電形式的背景下,預期全球對於核電建設將會緩慢重啟,進而推動鈾價有所回升。

圖示:全球鈾價走勢

下篇很快來到!等下T姐!

[重磅]中廣核深研:裝機量四年翻倍 估值將超千億港元(下篇)

http://xueqiu.com/8301293543/32784074

中廣核美亞:集團非核能源唯一平臺,4年內併購裝機量翻倍(上) 首募錢厚-Tcoins:

來源: http://xueqiu.com/8301293543/32879435在上篇我們分析了公司的基礎業務和盈利結構,以及中國的電力行業分析。接下來,在下篇中我們將帶來更深入的公司分析!

5.韓國電力行業分析

5.1 韓國電力供不應求

根據韓國政府的預測,韓國的電力需求至2015年將按平均年率約4.0%增長。

韓國是一個缺電的國家,多次出現電力供不應求的現象:

2011年9月:溫度意外升高導致電力消耗急劇上升,韓國多次連續停電

2012年11月:兩座反應堆因牽涉檢驗證書造假醜聞而關停,導致電力供應不足,備用余額逐漸壓縮至僅有的3.8%

2013年6月:溫度升高導致用電量劇增,電力交易發出警告並削減了6GW的用電量。

2013年8月:電力儲備降至350萬千瓦以下,電力交易所發布“關註”級別的預警。

電力供不應求的一個原因是銷售電價較低,容易出現過度用電;另外2012年的缺電,與核電站關停導致調峰不到位有關。

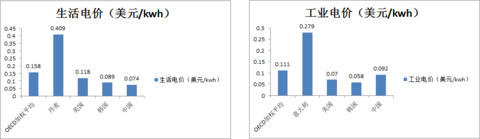

圖示:韓國的生活電價和工業電價較低

5.2 韓國的能源規劃

韓國電力行業以燃煤、核電、燃氣為主,三者在國家能源規劃中也占據較高的位置。

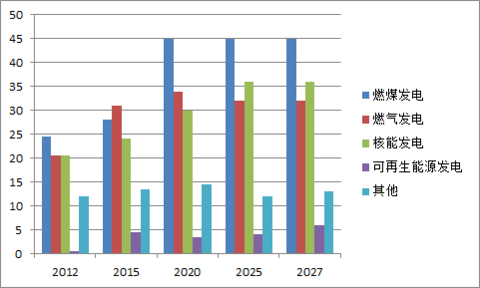

圖示:燃煤、燃氣、核電發電在韓國有較高的地位

5.3 韓國電力行業的市場結構

韓國的電力行業在1987年以前屬於高度壟斷模式,由國家電力公司,即KEPCO負責電力的生產、輸電、配電和銷售的全過程。

1980年末,韓國開啟了國企改革的過程,電力行業的改革也自此開始。

在1999年以前,電力體制改革的核心是KEPCO的有限民營化,發電、輸電、配電、售電垂直一體化公有壟斷經營並沒有改變,只是通過股份的多次出售,直至1999年初政府擁有KEPCO的股份進一步減少到52.6%。

從1999年以後,韓國政府通過重組,逐步打破KEPCO垂直一體化的公有壟斷經營模式。2000年到2002年期間,KEPCO的非核發電部分拆分重組成五個發電子公司;2003年到2008年期間,配售電資產從KEPCO分離出去,按地區成立數家配電和售電公司,配電公司之間通過價格投標開展競爭,KEPCO只剩下輸電資產。2009年以後,解除配電公司的地區控制權、放開配電網,形成零售競爭的階段,完成市場化改革。

市場化改革以後,電力市場的主體主要包括發電商、輸電商(KEPCO)、配電商、輸電商和消費用戶。發電商可以分為KEPCO旗下的六大發電公司和獨立發電商,裝機容量占比分別為85%和15%。

發電商和KEPCO在電力交易中心(KPX)完成電力的交易,KEPCO是電力市場的唯一買家。KEPCO購買電力以後,向配電公司、IPP收取電力輸送費用;持有售電執照的售電商可以利用配電公司的電網在任意一個地區向用戶售電,並向配電商支付網絡使用費。

圖示:韓國電力市場的運行過程

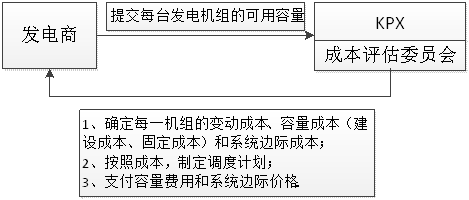

電力交易市場是購電方和售電方完成電力交易的市場,是一家獨立的非營利組織,主要擔任電力交易市場的運營職責,包括成本核定、市場價格確定、電力調度以及市場監管、爭議裁決。

完成交易的業務流程可以分解為:發電商每天向KPX提交每臺發電機組每個時段的可用容量;成本評估委員會每月確定每一機組的變動成本,每年確定每一機組的容量成本;然後根據電力供給和需求預測,規劃電力調度計劃,確定市場價格;並且向發電商支付容量費用和系統邊際價格。

圖示:電力交易過程的撮合

其中,容量費是為了確保發電商建設成本的回收。系統邊際價格按照每小時的電價厘定,上限為韓國指定標準電廠(新仁川聯合循環燃氣渦輪機被指定為標準電廠)的單位可變成本金額與有關電廠該小時間的單位發電成本的較高者。

這一價格疏導機制,使韓國不同電源的機組都能獲得合理的價格。電力交易市場市場每天按照電量成本排序進行調度,產生一個基荷邊際出清價格和一個非基荷邊際出清價格。發電企業通過控制電量成本和提高機組可用性,以獲得低於邊際出清成本和高於平均可用性以上的超額利潤。

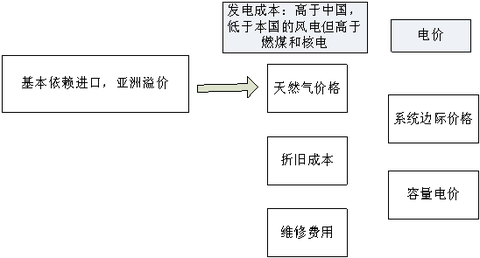

5.4 天然氣發電:電價定價機制保證投資收回,天然氣價格的亞洲溢價有下降空間

圖示:韓國天然氣發電成本較高,但電價定價機制有助於價格疏導

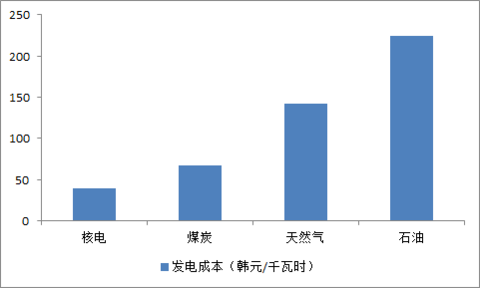

根據韓國能源經濟協會,韓國煤炭發電成本67韓元/千瓦時,天然氣發電成本約142韓元/千瓦時,石油發電成本為224韓元/千瓦時,核電成本為39韓元/千瓦時。

圖示:天然氣發電成本較高

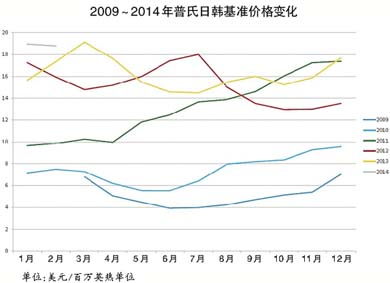

天然氣價格存在亞洲溢價的現象。2013年,北美Henryhub平均價格為3美元/百萬英熱單位,歐洲NBP價格約為9美元/百萬英熱單位,東北亞的到岸價則高達16美元/百萬英熱單位。

圖示: 普爾日韓基準價格從2009年到2014年2月呈上漲趨勢

亞洲溢價主要原因在於全球的供需形勢和亞洲的定價體系。

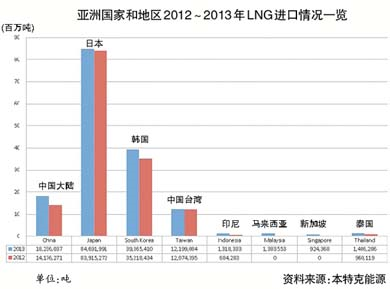

從供需形勢來講,天然氣是一個區域性市場,分布不均衡。目前天然氣消費主要集中在北美、歐洲和亞洲,而亞洲由於天然氣源不足,亞洲LNG占全球進口量的70%,其中前三大進口地是日本、韓國和中國大陸。

圖示:日本、韓國和中國大陸是LNG前三大進口國

從定價體系來看,目前天然氣是區域性的定價體系,由於歷史原因(日本當年引進LNG主要是為了替代原油發電),亞洲采取了與日本進口原油加權平均價格(JCC)掛鉤的定價公式。雖然這一定價方式已經不契合日本和亞太其他國家的市場現狀,但目前尚無供需雙方都能接受的其他方式,只能通過設定JCC封頂價格和封底價格的方式來規避風險。

天然氣價格從今年以來存在下降趨勢:近期 LNG期貨價格降至油價的13.5%-14%,現貨價格從16美元/百萬英熱單位下降到10.5美元/百萬英熱單位,降幅達到34%。

這一下降主要是由於供需體系改變引起的。從供給來看,澳大利亞出口增加、美國成為凈出口國,俄羅斯、卡塔爾開始加大布局亞洲市場;從需求來看,短期核電重啟使日韓購買量降低,如韓國天然氣公司推遲了10船LNG的交貨時間,但中長期來看需求依然會保持較高的增長。總之,亞洲逐步從賣方市場轉變為買方市場,亞洲買家的話語權地位逐步提高。

目前亞洲買家合作尋求定價體系改變的動作越來越多,但與日本原油價格掛鉤的定價體系難以改變。

因此,供需體系的改變使亞洲天然氣價格逐步下降,短期需求降低也使今年以來價格出現探底。中長期來看,亞洲溢價依然會存在,只是難以回到14年初的高位。

韓國天然氣公司KOGAS,在韓國是唯一的天然氣進口商,也是全球最大的LNG進口商,年需求約3500萬噸。它的獨家地位確立了買方的談判能力,購買價格平均比日本低10%。盡管KOGAS壟斷韓國的天然氣運輸通道,但天然氣在韓國國內的銷售采取政府壟斷的定價模式,由政府規定的“LNG成本+運營成本+經營利潤”,確保了韓國國內能獲得相對較低的天然氣價格。

6.戰略與資本動作分析

公司的戰略可以總結為:以中國和韓國市場為核心,專註於清潔及可再生能源項目,通過項目升級、新建、收購等方式,成為亞洲最具盈利能力的獨立電力生產商之一。

圍繞此戰略,公司的核心策略可以歸納為三個方面:第一,自建新的電力項目;第二,對現有項目進行擴建或升級;第三,收購電力項目。

6.1 自建新的電力項目

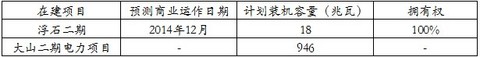

公司的在建項目主要有浮石二期項目和大山二期電力項目。

浮石二期預計2014年12月開始商業運作,計劃裝機容量為18兆瓦。

大山二期電力項目目前處於開發建議的初步階段,公司已購買七幅鄰近大山一期電力項目的土地擬用於開發大山二期電力項目,預計2014年12月前取得土地用途更改的批文,目標為於2016年年底前開始興建大山二期電力項目。預計資本投資總額為10,000億韓元,資金來源以韓國項目產生的盈利為主,這也是公司在韓國市場的主要策略。

圖示:目前浮石二期水電項目和大山二期電力項目在建

6.2 對現有項目進行升級

對現有項目進行升級,主要目的是提高成本效益和提高生產效率,包括提高燃料使用效率、改善設備可用率、維持與電網公司有效溝通以提高利用小時數、減少設備采購成本。

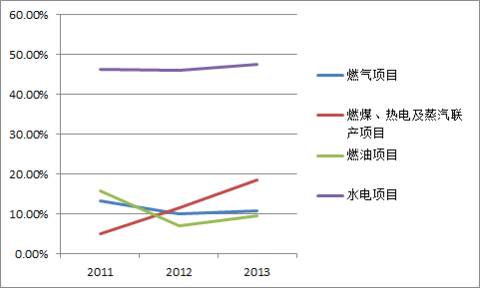

在環保政策趨嚴的背景下,國家對煤電項目的環保標準逐步提高。而公司的燃煤項目中,普光、黃石一期的燃煤消耗率仍然較高,與最新的《煤電節能減排升級改造行動計劃(2014—2020年)》提出的標準有較大差距。

圖示:公司燃煤項目的凈標準煤消耗率較高

目前,由於排放控制設備供應鏈緊張,公司仍未完成黃石一期電力項目及普光電力項目的改善工程。公司已獲相關當地機關批準延長時間,就未符合當地規例項下排放規定支付相關費用,2011年、2012年、2013年和2014年4月30日支付的成本分別為230萬美元、230萬美元、210萬美元及40萬美元,預期2014年的持續合規成本約260萬美元。

6.3 收購電力項目

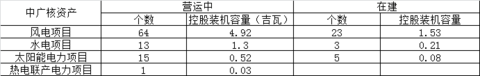

收購電力項目是公司未來發展的重點,收購的來源包括中廣核集團旗下項目和第三方,其中以收購中廣核旗下資產為主。

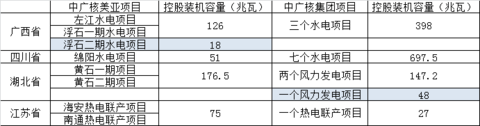

(1)收購中廣核旗下資產

公司與中廣核集團簽訂不競爭協議,協議的核心內容是:中廣核同意促使其附屬公司在非核業務上不與本公司競爭,並授權公司收購中廣核集團的保留業務的權利,授權公司按照不競爭契據條款收購新業務或股權投資機會的權利。這一協議主要針對中廣核控股的項目,如果中廣核或其附屬公司持有的股權不超過50%且不以其他方式控制其管理或營運的項目不受此協議的限制。

根據此不競爭協議,公司預計未來四年分批次向中廣核收購總裝機容量為3.0吉瓦至5.0吉瓦的非核清潔及可再生能源電力項目,收購將使公司的裝機容量翻倍。

圖示:中廣核旗下非核清潔及可再生能源資產

公司選擇收購標的標準是:具有正面增長紀錄、現金流可壯大現有資產組合、海外項目及中國項目的目標股權內部收益率分別為12.0%與10.0%。資金來源中,債務和股權的比例約為6:4.

(2)收購一項第三方擁有的規劃中項目

根據公司建議收購的內容,最具潛力的是新疆的風電項目。公司已於2011年底與訂約方簽訂聯合開發協議。根據聯合開發協議,公司達成若幹條件後,將收購目標公司的全部權益,即93%的股權;並且公司將與訂約方合作開發位於新疆維吾爾自治區東北部的風電項目,具體包括取得所有必要的監管批文,以及新疆項目的設計、興建及經營。

由於輸電設施吸納現有發電量的能力有限,輸電網擠塞,訂約方正在為取得有關開發及興建新疆項目的所需監管批文進行最後磋商,目前已取得初步電網連接意見自電網公司,這是新疆項目取得其他所需項目批文的重要一步。

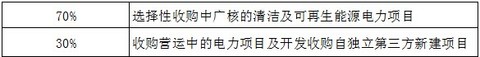

6.4 募投項目

公司募集凈額為17.7億港元,預計70%用於收購中廣核的清潔及可再生能源電力項目,30%用於收購營運中的電力項目及從第三方收購新建項目。由於具體的收購要依據巿場狀況、取得監管批文及股東批準後才能確認,但公司預計將於2015年底前使用該等所得款項。

圖示:公司的募投項目

6.5 資本開支

公司於2011年、2012年及2013年及截至2014年4月30日四個月內,除物業、廠房及設備外的資本開支為6,980 萬美元、4.420 億美元、3.048 億美元及1.142 億美元;就收購物業、廠房及設備的已訂約但未於綜合財務報表內撥備的資本開支為6.073 億美元、3.957億美元、2.413 億美元及1.201億美元。

公司預計2014年及2015年的資本開支為1.329億美元及2,110萬美元,主要用於發展浮石二期水電項目、栗村二期電力項目展開聯合循環操作、投資及發展其他項目,以及遵照項目環境標準升級燃煤、燃氣及熱電項目。

7.核心優勢及劣勢分析

7.1 成長能力和競爭優勢

(1) 多元化電源組合,以清潔能源為發展方向

公司擁有多元化的電源組合,並且在中國和韓國均有分布,有助於發揮各電源發電的優勢,並對沖市場風險。以水電項目為例,能夠提供較高且穩定的盈利能力,而且運營的主要成本費用為折舊,不會形成實際現金流出,有助於提供良好的現金流量。

圖示:水電項目有較高且穩定的盈利能力

公司以清潔能源為發展戰略,符合能源供給結構改變的方向。

圖示:公司控股裝機容量以清潔能源為主

目前公司在中國的資產中,真正的清潔能源只有水電。三個水電項目處於廣西和四川,處於水資源豐富地區,兩地對水力發電的依賴度向來較高,並且未來清潔能源發展中仍非常重視水電項目的投資。

圖示:廣西省水電發電相對高

圖示:四川省水電發電量較高

圖示:四川和廣西的十二五能源規劃重視水電項目的發展

水力發電有很強的資源稟賦特征,水文條件好的地區,汛期較長且開發成本較低。公司的左江項目和浮石一期項目處於左江和融江,屬於紅水河區域,是國家優質水電資源所在的十三大水電基地之一。

(2)韓國栗村二期、黃石二期和浮石二期的投產是公司未來兩年的增長點

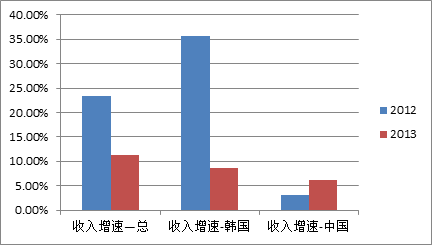

公司12、13年的收入增速分別為23%和10%,增長來源主要由運營帶來,即原有項目發電量的增長。

圖示:韓國收入增速更高

對於電力公司,新增裝機容量是成長性最重要的來源。由於紅籌結構的安排,公司擁有時間少於三年的境內資產在上市前被剝離出去,因此近兩年的增速沒有體現新項目的驅動能力。公司存量資產中,2014年韓國栗村二期和黃石二期新機組的投產,是公司未來的增長點。

栗村二期項目於2014年4月開始聯合循環,全部建成後能為公司帶來600兆瓦的增量資產,預計2015年貢獻稅後利潤5000萬美元,預計ROE水平可達15%。黃石二期新建兩臺機組,於2014年4月投入營運,裝機容量從76萬千瓦提高到136萬千瓦;浮石二期預計2014年12月開始商業運作,計劃裝機容量為18兆瓦。

此外,公司計劃於2016年開工建設大山二期,建成後總裝機容量為946兆瓦,加上栗村二期的600兆瓦,公司在韓國的裝機容量將翻倍。

(3)優質資產註入的預期,將為公司打開成長空間、提升盈利能力

作為中廣核集團下的非核清潔能源的收購平臺,公司有較大的資產註入預期,優質資產的註入將為公司打開成長空間並提升盈利能力。

根據公司目前運營的項目、未來戰略規劃以及中廣核集團旗下的非核清潔能源項目,預計即將註入的資產包括三塊:第一是廣西和四川的水電項目,第二是聯合開發的新疆的風電資產,第三是中廣核集團旗下的風電資產。

廣西和四川的水電項目

根據不競爭協議,中廣核旗下最具註入預期的資產為現有與中廣核美亞構成直接競爭的項目:廣西、四川的水電項目。中廣核集團於廣西省的水電項目是公司的3倍,在四川省的水電項目是公司的13倍。

圖示:中廣核集團旗下與公司在同一省份的項目

公司計劃開發新疆的風電資產

公司並沒有風電資產,但從公司的戰略來看,風電將是公司重點發展的方向。

目前公司計劃以1000萬人民幣收購一家公司,並與其他訂約方聯合開發位於新疆的風電資產,完成後的裝機容量將達到約300兆瓦。公司預計分六期進行,每期不超過50兆瓦,一期投資4.3億人民幣。根據這一預算,單位開發成本至少為8600元/千瓦,與其他風電運營商相比,這一成本相對較高。

圖示:對比其他風電運營商,這一開發成本相對較高

中廣核風電於新疆的風電資產註入

根據不競爭協議,中廣核集團旗下的風電資產未來也有註入預期。

中廣核集團下負責風電運營的平臺為中廣核風電有限公司,具有優質的風電項目資產和運營能力。

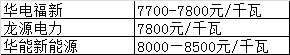

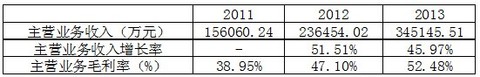

中廣核風電有限公司是國內大型風電投資企業之一。2013年底累計並網裝機容量489.5萬千瓦,新增裝機容量169.5萬千瓦,在建項目超過197.23萬千瓦,儲備風電場址資源超過4300萬千瓦,年度發電計劃超過100億千瓦時。

圖示:中廣核風電2013年底累計並網裝機容量排名第四,新增裝機容量排名第二

中廣核風電有較強的成長能力和盈利能力,2012年、2013年收入增速分別為51%和46%,毛利率也逐步提升。

圖示:中廣核風電有較強的成長能力和盈利能力

中廣核風電的業務主要分布於內蒙古、東北三省、中西部以及東南沿海地區,其中新疆地區裝機規模為55.25萬千瓦。

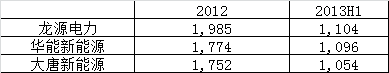

公司的利用小時數在2012年、2013年分別達到1970小時和2100小時,對比龍源電力、華能新能源、大唐新能源,這一利用小時數屬於較高的水平。而且,在棄風限電較嚴重的新疆地區,公司的平均發電利用小時數在2012年、2013年仍然分別達到2450小時和3080小時。

圖示:新疆地區裝機規模為55.25萬千瓦

圖示:對比其他風電運營商,公司的利用小時數屬於較高的水平

未來公司將采取項目滾動開發的方式,每年計劃新開工建設150-200 萬千瓦的裝機容量,投入運營150 萬千瓦左右的裝機容量。其中,不限電地區是投資的重點。公司儲備風電場址資源(4300 萬千瓦)中,不限電地區占比約40%,限電地區占比約60%。公司規劃至“十二五”,除已開工限電地區項目外,剩余投資項目全部集中於非限電地區,到“十二五”末,在役750萬千瓦裝機中,約2/3為非限電地區裝機。

圖示:公司在新疆仍有1個在建項目,預計裝機容量4.95兆瓦

(4) 多元化的融資渠道和較低的資金成本

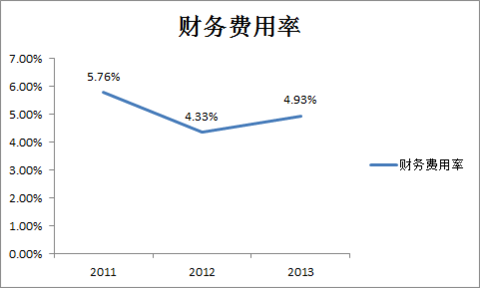

公司有多元化的融資渠道,主要以債務融資為主,包括銀行借款、債券及股東貸款。綜合財務費用率相對較低,近三年分別為5.76%、4.33%和4.93%。

圖示:公司近三年財務費用率較低

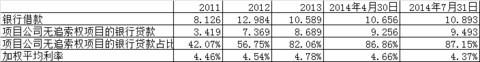

截至2011年、2012年及2013年及2014年4月30日,公司的計息銀行借款分別為 8.126億美元、12.984 億美元、16.547億美元及 16.590億美元。公司根據具體的項目成立項目公司,通過相關項目公司進行債務貸款,這一類貸款通常對公司無追索權。近年來這一類無追索權的貸款占比逐步提高,未來公司也將繼續尋求利用無追索權的債務融資方式來為項目開發提供資金支持。

圖示:公司大部分銀行貸款無追索權

此外,公司於2012年6月獲得國家開發銀行股份有限公司香港分行的優先定期貸款融資,金額2.4億美元,利率按美元倫敦銀行同業拆息利率上浮3.0%;公司於2013年8月在聯交所發行3.50億美元的五年期到期債券,利率為4%;於2013年12月獲得控股公司中廣核集團 2.423億美元的貸款。另外,截至2011年、2012年及2013年及 2014年4月30日,公司的計息銀行借款總額的加權平均利率分別為4.46%、4.54%、4.25%及4.18%。

7.2 競爭不確定性

(1)風電資產註入時間具有不確定性且未來資本收益率可能不高

公司已於2011年年底簽訂聯合開發新疆項目的協議,兩年內仍未取得相關政府批文。這可能與2012年棄風限電嚴重有關,公司認為目前已經與電網公司達成初步意見,這將是獲取批文的重要一步,但獲取批文的時間仍具有不確定性,可能影響後續的收購及聯合開發進展。另外,按照此進度,公司不可能於2015年7月1日以前投產,而且公司預計的單位資本開支較大,在未來風電上網電價下調的預期下,公司的資本收益率可能較低。

(2)環保政策趨嚴的情況下,燃煤項目的環保升級能否及時達標具有不確定性。

目前公司燃煤項目未達標,已經負擔部分環保成本。在環保政策趨嚴、未來燃煤環保標準繼續提高的背景下,燃煤項目的收益情況可能會惡化。

(3)利率上升對公司資金成本可能帶來負面影響。

截至2013年年底,公司共有11.4億的美元借貸,其中韓元浮動利率借貸 4.97 億美元,美元浮動利率借貸1.9億美元,美元固定利率借貸3.5億美元,其余1.03 億美元。如果以美元為代表的海外浮動借貸利率上升,可能造成公司財務費用上升進而負面影響盈利能力。

8.可比公司估值

港股的電力公司主要包括火電為主的華能國際電力股份、華電國際電力股份,水電為主的中國電力,以及風電為主的華電福新、龍源電力、華能新能源。總體來看,火電公司規模大、市值大、估值較低,風電公司市值相對較小且有較高的估值。

大眾情人中廣核:掀起你的蓋頭來

來源: http://www.guuzhang.com/portal.php?mod=view&aid=766|

內地最大核電公司中廣核今天開始為其集資最多246.08億元的上市計劃展開路演,據消息人士透露,其招股價介乎2.43元至2.78元,每手(1000股)入場費為2808.02元;至今已引入多至16位基礎投資者,合共認購約12億美元(約93.6億港元)。擬發售88.52億股股份,按招股價2.43至2.78元計算,集資額介乎215億至246.09億元。市場預計估值介乎920億至1520億元人民幣,合理預測市盈率為15至20倍。若中廣核能以招股價上限定價,將超越港燈電力(02638),成為今年集資額最大的新股。 自從中廣核9月初披露招股書以來,市場關註度非常高,而先前上市的中廣核旗下的非核清潔能源上市以來一路飆升,最高價達到了2.8元,比1.7的招股價上升了約65%,可以說給中廣核電力的上市開了個好頭。中廣核電力最初打算融資10億美元,後上調至20億美元,最後又上調至30億美元,合港幣234億,到如今的246億,可見其熱度非同一般。 一:首先簡單談下核電行業 1. 未來國家電力需求旺盛 根據CNEA報告,在2006年至2013年期間,中國用電量由2836太瓦時增至5355太瓦時,複合年增長率9.5%。2013年,中國用電量較2012年增加7.5%,與當年國內生產總值增長率持平。 2013年全球發電比例

而對比中國,中國的核電發電比例只占2.1%,如果參考發達國家,核電發電比例有望進一步提升。 國務院上周發布了《能源發展戰略行動計劃(2014-2020年)》,至2020年,運營裝機容量要達到5800萬千瓦。

2. 國家大力發展清潔能源, 核電重啟在即 11月4日,國家核安全局召開核電話題專題解讀會, 國家核安全局副局長、環保部核設施安全監管司司長郭承站在解讀會上指出,核能作為目前唯一可大規模利用的替代能源,已經成為我國能源戰略的必然選擇。 受日本福島核電影響,國內與2011年停止審批新核電項目,現在所有在建核電站都是在此之前批準的。今年7月之後,市場不斷有消息傳出會重啟核電。李克強總理也在7月的會議上強調會在年底前重啟核電。 3. 受核電出海利好 核電和高鐵一樣,在國內產業鏈較全,技術也是國際領先,是國內出口重工項目的首選行業。 4. 對比其他能源

最突出的就是核電受天氣狀況影響相當小,一年8760小時可以發電約7800小時,對比水能,光伏,風能都是具有很大的優勢。 二:中廣核電力 中廣核是國內核電運營龍頭,無論運營數量還是在建數量都在國內排名第一。

除了中國核電,還有一家中國電力投資公司有運營核電站,但對2臺運營和4臺在建電站都只是擁有非控制權,而中國核電也有和中電投合並的可能。 中國核電是一個進入門檻極高的行業,前期需要巨額資金,建造和運營需要極高的技術,同時由於核燃料涉及軍工,核安全涉及民生,民間資本無法自主進入核電行業。同時核點是中國和高鐵一樣首推的出口項目,參考南北車合並和中國核電與中電投合並,國家不會主導成立第三家核電站,所以不會有行業進入者。 核電上遊行業即核燃料 核燃料成本占2011年,2012年與2013年收入總額的13.2%,15.9%,與15.3%。由於公司與燃料供應商簽定的是長期合同,無論是中廣核還是中國核電,均專門成立了鈾業公司,並且都在港上市,可見集團對鈾礦資源的重視性。一般核電站都是提前5年規劃燃料需求量,提前2年備貨,一次補充燃料可以運行18個月,所以目前核電站未來幾年所需燃料價格與供應穩定。 中廣核團核電站

|