- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

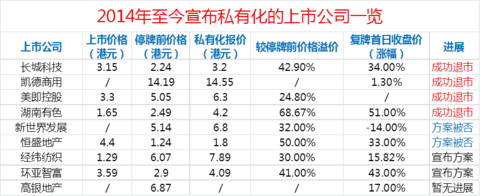

【悬疑】港股私有化之局中局——“数人头”案 首募钱厚-Tcoins

http://xueqiu.com/8301293543/42492855导读: 老千股”、“私有化”以及“炒新”称得上港股投资的三大雷区,市道好时高价再融资,市道差时低价私有化,私有化的各种故事也是港股投资者茶余饭后的谈资。 哪里有江湖,哪里就有传说,港股江湖中流传的各种关于私有化的故事,其中也不乏疑案和悬案,比如当年阿里巴巴的私有化,比如盈讯科技的“种票”事件。今天 小编就扒一扒香港私有化的故事,其中“数人头”案最有看点,其中荣辱与心酸,也只有局中人才能体会。

港股私有化也算是港股上市公司体面的一种退市渠道,然而并不是所有私有化的上市公司都是烂公司,对于优秀的公司来说,私有化仍是一种资本运作的手段,比如当初的阿里巴巴。

港股市场上每年都有为数不多的上市公司准备私有化,对于初入港市的投资者来说,了解“私有化”是必不可少的技能。

何为私有化

所 谓上市公司“私有化”,意思是将公司的股份全部卖给同一投资者或大股东后,从而使上市公司转为私人公司。简单而言,即大股东悉数收购小股东所有股份,而大 股东便可完全操控公司,届时,公司会取消上市地位,大股东就可以对公司行使完全的权力,不需要公开公司的行政策略,发展计划,亦不用开股东大会给小股东同 意,大股东亦有权动用公司任何资产,包括资产变卖。

为何私有化

1、股价低迷交投清淡

上市公司私有化的一个普遍的原因都是公司价值被严重估低,交投清淡无法有效融资时,往往选择在回购成本较低时退市。

2、母公司资源整合

私有化要约一般是母公司发起的,而如果母公司有着较好的平台希望独立运作,目前已经上市的公司,让其更好地发展,同时节约成本,母公司就有可能发起私有化上市公司的提案,港股上市公司新世界中国和长城科技就是这样的案例。

新世界发展于去年3月15日提出私有化子公司新世界中国,公告显示,新世界中国未来有庞大的资金需求,但其股份的流通量低,且在联交所的成交价较新世界中国每股资产净值存在大幅折让,上市平台通过于公开股市筹集资金的能力有限。

新世界发展认为,公开股本市场未能向新世界中国提供稳定资金来源,并相信私有化后,新世界中国可通过新世界发展雄厚的财务实力,为较大型物业发展项目提供资金。

与新世界发展类似,长城科技私有化原因也是母公司资源整合。长城科技是中国电子信息产业集团(由国务院国资委控股)旗下的高科技企业,目前核心业务主要涵盖计算机核心零部件、计算机整机制造等领域。被母公司私有化收购后,长城科技将从H股退市。

国务院国资委曾要求央企深入推进改革,加大企业内部资源整合力度,缩短企业链条以及提高决策与资源配置效率。中国电子认为,H股收购建议及合并将有利于中国电子及其附属公司简化结构、提高管理效率。

3、大股东转卖上市公司

如果有企业想收购上市公司或大股东想变卖上公司,为了保证资产的完整性,港股上市公司也会选择私有化退市。

4 月9日,在港上市不满三年的美即控股宣布退市,并正式成为全球化妆品巨头欧莱雅旗下一员,欧莱雅此次收购美即花费65.38亿港元。美即于2010年在香 港联交所成功上市,上市当年销售额6.31亿港元。业内人士认为,美即被收购是意料中事,日化企业中,没有一个单一性公司能够生存,美即只经营面膜,产品 构成无法多样化。

去年12月,恒盛地产创办人兼大股东张志熔按每股1.8元价格向持有24.78亿股的恒盛地产小股东以协议安排形式私有化。但今年1月,恒盛地产的私有化议案未能通过。分析人士称,张志熔私有化收购恒盛地产或是为了趁股价较低时全盘拿下再择机整体出售。

私有化的条件

港交所的私有化条件相当有意思,除了满足港交所定制的硬性要求外,还需要满足上市公司注册地的法律法规,比如开曼群岛的“数人头”条款。而很多上市公司的注册地都不在香港,因此也引发了一些很有趣的故事。

先扒一扒港交所对于上市公司私有化的硬性要求:

•出席会议的独立股东所持表决权的75%或以上同意

•就该决议所投的反对票不超过全部独立股东(包括未出席会议者)所持表决权的10%;

•对于未接受要约的独立股东所持股份,收购人有权行使并正在行使强制性收购(compulsory acquisition)的权利。

何谓“数人头”?

然后回过头来看开曼的“数人头”条款:即需获得过半数出席的股东人数赞成。这种做法在英国、澳大利亚、新加坡、新西兰和南非也很常见。这种模式之所以比较受欢迎,是因其所需要的赞成股份的门槛较低,而且收购的过程可以更快。而通过传统的收购或直接从股东处购买股份,这种情况在香港需要获得至少90%投票股的股东支持。

举 个例子来说,一家上市公司只有一个大股东,股权占比99.9%,同时有2个小股东,股权占比0.1%,当大股东想要把公司私有化的时候,2个小股东不同 意,则大股东推动公司私有化的方案不会被通过,因为不符合“数人头”条款。恒盛地产和新世界发展这两家公司达大股东就栽在这条奇葩条款上。

“数人头”条款很好的保护了小股东的利益,但万事都有两面性,协议私有化门槛低,但是由于要经历“数人头”,更容易让人通过分割股份,获得更多的投票权,被人操纵,下面就有案例。

案例

1.电讯盈科(0008.HK): “数人头”游戏中作弊

香港在2012年前也有“数人头”的规定(现在被废除),因此当年电讯盈科私有化时,就面临着“数人头”的问题。

2008 年11月4日,盈科拓展(简称盈拓)、中国网通(现为新联通全资子公司)及电盈联合公告,宣布盈拓与网通以每股4.20港元的价格收购35.5亿股电盈股 票(约合52.42%的股份)。盈拓是李泽楷的新加坡控股公司,而网通则是电盈第二大股东,两者分别持有电盈22.54%和19.84%的股份。就是说, 李泽楷联合联通欲斥资154.9亿港元私有化电盈。

至于融资安排,李泽楷的打算是,先通过短期借贷或其他融资方式支付给小股东私有化的报价,私有化方案完成后,电盈将于20日内向盈拓及联通派发180多亿港元的现金特别股息。因此,有评论称,该交易有“空手套白狼”之嫌,盈拓及联通不费分文即可将电盈收入囊中。

这已经是李泽楷第三次尝试私有化电盈,前两次均无功而返。很多观点认为,此次联通的加入会使资本运作变得可行。不过,收购价格却受到外界普遍质疑。经过一个多月试探后,李泽楷宣布提价,由原来的每股4.20港元增至4.50港元。

引发私有化电盈争论的核心是所谓“种票事件”(即指在相关公司股东集体投票前,知情人提前布局入股,以影响该公司最终决策的一种行为)。令李泽楷意想不到的是,恰恰在电盈股东大会之前,“种票事件”东窗事发。

2009年1月30日,香港独立股评人David Webb向香港廉政公署及香港证监会举报,1月中旬曾收到一份匿名信,数百名富通保险(亚洲)有限公司(简称富通保险)的经纪,每人收受一手(1000股)电盈股票,作为在股东大会上投私有化赞成票的回报。

香 港媒体报道称,David Webb调查发现,仅在1月21日,至少有30人登记成为电盈股东,每人均只持有一手股份,其中20位股东名字与富通保险经纪在香港保险业联会的登记姓名 相同。此事引起轩然大波,更激发了原本就抱反对意见的小股东们的集体愤怒。最后,电讯盈科退市方案被撤销。

2.新世界发展(0017.HK):小股东疑被利用,“数人头”又增悬案

2014年3月,新世界(注册地为开曼)发布公告称,拟以每股6 .8元私有化新中,新世界供股集资140亿元,当中部分资金用以私有化新中。

据 公告显示,该注销价较新中于2013年12月31日的每股未经审核综合资产净值约6 .68港元溢价约1 .8%,并较新中于最后交易日根据联交所所报收市价约5 .14港元溢价约32 .3%。不过,有业界人士分析称,表面上小股东看似利润丰厚,但假若与新中去年经调整资产净值10 .07港元比较,私有化价格实际上折让32.5%。

事实上,新世界考虑私有化新中,被业界认为是新中的低迷股价等因素可能影响新世界。在私有化公告中亦披露,由于新世界中国股份的流通量低及在联交所的成交价较每股新世界中国股份资产净值大幅折让,公开股本市场并未向新世界中国提供稳定资金来源。

针 对私有化的发展,该公告称,新世界中国就其未来发展将会有庞大资金需求。在无须遵守以独立公开上市公司形式来营运而涉及的有关规定的情况下,新世界中国得 以利用新世界发展雄厚的财务实力,包括新世界发展以更具竞争力的融资条款筹集银行贷款的能力,为较大型物业发展项目提供资金。成为新世界发展的非上市全资 附属公司后,将可取得新世界发展提供的集团内部融资。

不过,6月17日该议案遭遇否决。新世界的股东会表决时,虽然反对票多达三成,仍以69%赞成票通过私有化议案。但新中股东会上,虽然以股份数目计算,获99%票数支持私有化,但于由于“数人头”时,有66%人反对议案,最终令私有化方案被否决。

新中私有化失败了,但是其在金融圈则引发了一桩谜案,很多人对这群小股东十分好奇,这一群小投资者,背后有无操纵者。

这部分小股东的身份的确可疑,新世界中国的股东名册显示,至少有超50名股东是透过公司持有新中小股股东,重复使用八个相同登记地址,当中五个疑造假,散布在九龙工厦不存在的楼层、大埔山上,以及屯门空地。因此,“数人头”案又多了一桩悬案。

中美光伏公司市值差異大 晶澳私有化或為回A股鋪路

來源: http://www.yicai.com/news/2015/06/4629204.html中美光伏公司市值差異大 晶澳私有化或為回A股鋪路

第一財經日報 王佑 2015-06-08 06:00:00

今年4月底,一家中概股公司的董事長曾向《第一財經日報》記者透露,現在很多在美上市的能源公司被中美投資者幾乎拋棄了,反觀中國A股市場,待遇天差地別。“這勢必會導致在美上市的企業退市並回流。”

今年4月底,一家中概股公司的董事長曾向《第一財經日報》記者透露,現在很多在美上市的能源公司被中美投資者幾乎拋棄了,反觀中國A股市場,待遇天差地別。“這勢必會導致在美上市的企業退市並回流。”

而不久前,光伏企業——晶澳太陽能控股公司(JASO.NASDAQ,下稱“晶澳”)主席兼CEO靳保芳提出了私有化意向,斥資額約在4.14億美元。

盡管晶澳並未公布退市後的規劃,但多位分析人士稱,其有望殺入A股。

市值差距

據靳保芳提出的要約,他本人及其控制的英屬維珍群島公司晶龍集團公司,將以每股9.69美元的出價收購其余股份。《第一財經日報》記者查詢公開資料發現,他本人在晶澳的持股數約在15.63%,因此按照上述數據預計,靳保芳可能斥資4.14億美元回購,晶澳或將從美股退市。

2014財年,該公司的實際營收為113億元,運營利潤6.625億元,凈利潤4.46億元,一改2013年虧損4.265億元的局面。此外,當年該公司的毛利率為15.6%,總出貨量高達3.1G瓦。上述出貨量,相當於2014年中國光伏裝機量的近三分之一。

與諸多A股光伏公司不同,晶澳的全球化特性明顯。

去年年報顯示,目前其擁有多個生產基地。其中,電池線主要設在河北、江蘇;電池組件放在了上海奉賢、安徽合肥及河北,矽片則集中於江蘇連雲港、河北等地,2015年馬來西亞工廠電池片將有400兆瓦的擴產,南非有150兆瓦的電池組件項目,因此其電池總量將達到3900兆瓦的規模,而電池組件和矽片分別為3650兆瓦、1000兆瓦的規模。

該公司用了2年的時間做了整體戰略調整,從一家電池占比較高的公司,逐步過渡到電池組件占比較大。如在去年,組件和電池占收入比重分別是82.3%和16.1%,而在2012年,分別是60.2%和35.1%。

2012年、2013年,晶澳來自中國市場的收入約有30.87億元和30億元,2014年增長至37.42億元;而去年,隨著日本和其他地區收入的提升(如日本由2012年的4.36億元增至38.53億元),使得其全年總收入大增。

即便有較強的海外布局及運營能力,收入及利潤也領跑行業,但靳保芳對於其在美國的市值及股價表現,未必滿意。不僅如此,它和其他中概股的市值,被A股的中小規模公司甩出幾十條街。因此多方判斷,晶澳此次私有化的背後原因在於A股的強烈吸引力。

去年,業績突出的幾家太陽能美股企業為阿特斯(CSIQ.NASDAQ)、天合光能(TSL.NYSE)和晶澳,前兩家公司的收入分別為29.61億美元(約183.68億人民幣)和22.86億美元(約141.84億人民幣)。

A股組件公司中,*ST海潤(600401.SH)的去年收入約50億元、航天機電(600151.SH)和億晶光電(600537.SH)去年則有38億元和32.5億元人民幣的營收。A股企業不如美國公司收入高。

而在6月6日的私有化消息刺激下,股價大漲後的晶澳市值也不過為4.58億美元(約28.41億人民幣),同日的阿特斯、晶科能源和天合光能市值分別為18.3億美元(約113.52億人民幣)、9.55億美元(約59.24億人民幣)、9.19億美元(約57.01億人民幣)。

6月5日,*ST海潤、航天機電和億晶光電的市值則為224億元、192億元和155億元。用阿特斯對應海潤來看,前者的收入相當於後者的3.6倍,但市值僅為後者的二分之一。

其他的A股企業中,還有闖過300億元市值大關的,這些例子包括:隆基股份(601012.SH,354億元)、陽光電源(300274.SZ,315億元)等。

多位行業分析師對本報記者表示,去年以來,受到國內光伏政策的鼓勵、國家電網及其他相關部門的配合、光伏電價補貼到位等多重因素作用下,再加上A股市場的全面回暖,國內上市的光伏企業市值都有大幅增加。以億晶光電為例,1年來其股價從10.25元漲至26.42元。而隆基股份更為突出,2014年4月中旬其股價約14元,用了12個月就沖高至70元,同比上揚了4倍之多。但回看美股市場,阿特斯在1年內的股價漲幅僅為38%。晶澳和天合光能、晶科等也並不理想。

私有化正當其時?

或許當下是晶澳實現私有化並回歸A股的恰當時機。

首先,晶澳股價並不高,有利於其將84%左右的在外股份以較低成本拿下。

其次,目前A股市場的估值明顯高於海外。一位中概股光伏企業的管理層對《第一財經日報》記者表示,目前海外光伏企業的市盈率在10倍左右,而國內部分光伏企業的市盈率有的被炒到了上百倍。“假設參考隆基股份,2015年和2016年其市盈率估計在60倍和40倍左右,也要比美國上市公司的市盈率高。”

另有光伏企業人士分析,如果晶澳回歸A股還要面對一些風險,其中就包括“回A”時間點。

比如它在2015年退市、2017年“回A”,這期間的估值是否如退市所預料的那樣,算是一個考驗。不過前述中概股管理層則認為,不可否認目前A股市場確實很瘋狂,不少新能源企業的股價已被捧上天,但晶澳等一眾美國公司治理較好、綠色特性及企業本身成長性等特點,使得它們的估值應不會低於美國市場,“估值比海外高,是大概率事件。”

他也表示,相信晶澳對於“回A”也做了相當多的考量,包括近幾年的融資如何解決、估值是否會得到提升等。

更多精彩內容

關註第一財經網微信號

邁瑞醫療開啟私有化進程 中概股忙“回家”

來源: http://www.yicai.com/news/2015/06/4628819.html邁瑞醫療開啟私有化進程 中概股忙“回家”

一財網 王悅 2015-06-05 14:07:00

6月4日,邁瑞的三位管理層向董事會提交了一份無約束力建議書,三人將以30美元的價格從其他股東手中收購公司的所有流通股份,該價格比公司6月3日的收盤價高出9.2%。

曾經不被美國投資者認可的中概股正紛紛回潮,分眾傳媒借殼宏達新材回歸A股市場近日棋子落定,作價457億元人民幣,增值超過7倍。而包括藥明康德、邁瑞醫療、三生制藥在內的諸多醫藥類中概股也於近日開啟了私有化進程。

6月4日,在紐交所上市的邁瑞醫療(MR.NYSE)股價大漲10.92%至30.47美元,創2012年8月以來最大漲幅。交易量更是暴漲至650萬股,是過去三個月日均交易量的9倍還多。

據外媒報道,暴漲起因是因為資本市場盛傳這家中國的民營醫療器械公司將有可能被私有化,而更引人關註的是傳言可能收購邁瑞的私募公司中包括中信集團。

據悉,邁瑞的三位管理層當天向董事會提交了一份無約束力建議書,三人將以30美元的價格從其他股東手中收購公司的所有流通股份,該價格比公司6月3日的收盤價高出9.2%。

估值偏低是這些中概股回歸的主因。目前,邁瑞醫療市值35.90億美元,折合約223億人民幣,而在A股市場,魚躍醫療市值343.39億人民幣,估值多出其三分之一。

根據邁瑞醫療2015年3月9日公布的財報,2014年該公司的凈收入為13億美元,比2014年同比增長9.0%。其中,在中國的銷售額大約占公司總收入的一半略低,為6.067億美元,同比增長10.1%。而海外市場的銷售額增長了8.0%,是7.161億美元。

除此之外,面對需求和市場正在迅猛增加的國內醫療器械市場,回潮有助於這些企業拿到更多的市場份額。

邁瑞醫療首席投資官李文楣此前表示:“中國政府最近出臺了鼓勵醫院優先購買國產品牌產品的政策,雖然這個政策切實成為商業機會需要時間,但從長遠來看,我們認為我們將是這一政策的受益者。”

在國內,邁瑞的主要客戶是中等規模的縣級醫院。事實上,新醫改給基層醫院的醫療服務帶來的政策優惠,以及國產醫療器械品牌的支持力度讓基層醫療器械市場競爭日趨激烈。

三大進口醫療器械巨頭GE、西門子、飛利浦均已布局。據悉,目前GE已經推出專門面向基層的醫療器械產品,並將在中國市場醫療器械產品的中高端和基層產品銷售比例由8∶2調整至5∶5。此前,飛利浦推出面向基層市場的“蒲公英工程”,涉及產品開發、銷售模式調整,以及額度500萬元的“零利率”融資方案。西門子則更早推出了面向經濟型產品的S.M.A.R.T戰略,對醫療業務做了劃分——40%立足於基礎醫療,60%面向中高端。

另一方面,包括聯影、邁瑞、魚躍醫療在內的額國產品牌也不甘示弱,嘗試通過技術升級以及創新方式擺脫傳統國產醫療器械產品“低質低價”的帽子。

“從2008年剛進入中國市場時的第一個產品開發項目起步,近年來我們的訂單量成本的增加,中國本土醫療企業對自主研發和創新的需求越來越強烈。”提供醫療器械產品研發設計服務的英國產品化機構IDC中國區董事總經理戴一非對記者。

“在整個醫療器械市場,目前國產醫療器械與進口醫療器械最主要是在用戶體驗和安全性能上有所差距。中國的企業對成本控制格外有要求,但我們現在看到越來越多的中國企業在產品設計、創新上的投入正在增加。”戴一非補充。

更多精彩內容

關註第一財經網微信號

如家為何被“私有化” ?股價、市值被低估是根本原因

來源: http://www.yicai.com/news/2015/06/4631609.html如家為何被“私有化” ?股價、市值被低估是根本原因

一財網 樂琰 2015-06-12 16:56:00

如家的確在中國市場發展得不錯,但是如家的酒店項目基本都在中國,其實海外投資者並不十分了解中國市場的情況,而且由於中國市場發展迅速,有些模式和策略非常符合中國市場但是卻並不能完全被海外投資者理解,這也就造成了如家在美股市場的股價和市值被低估了。

6月12日早晨,一則爆炸性新聞把酒店業人都震醒了—— 如家酒店集團 (下稱"如家",NASDAQ: HMIN)宣布,該公司董事會於2015年6月11日收到了由首旅酒店集團、寶利投資(首旅集團子公司)、攜程網、沈南鵬(創始人、聯席董事長)、梁建章(創始人、董事、攜程網的主席兼CEO)、孫堅(CEO、董事)(上述六個機構與個人以下統稱為“買方集團”)聯合署名的收購並私有化的非約束性提議函。

這是繼7天之後又一家擬從美股市場私有化的大型本土經濟型酒店企業。有知情者向《第一財經日報》記者透露,首旅酒店是發動此番私有化收購要約的動因,由於涉及溢價收購,因此其他股東也很滿意。而根本原因與7天退市一致——認為自身股價、市值被低估,投資人並不十分滿意,因此不如私有化。

溢價私有化計劃

“買方集團”聯合署名的收購並私有化的非約束性提議涉及的私有化交易將針對除以上買方集團所擁有的股票以外的全部流通股票。其中每股美國存托股票(ADS)以32.81美元的價格進行收購,該價格是以如家股票在過去20個交易日的平均價的基礎上,加上20%的溢價。

目前,該買方集團合計擁有如家約35%的股份。所有買方集團人員在此交易中的意願為續持並獲得全部如家酒店集團股票。

根據上述意向書,買方計劃使用如家公司的債務/權益資本和股權轉換投資等綜合方式來資助此次交易的應付報酬。目前,如家董事會已經組建了一個由三名獨立無利害關系的董事組成的特別委員會,此特別委員會計劃雇用一些法律和金融顧問來幫助評估此次交易。

與此同時,如家董事會提醒投資者稱,該公司剛剛才收到買方的非約束性協議書,目前還未就此次提議中的交易作出任何決定。現在如家董事會還無法確保最終會達成任何正式的協議,也無法確保會執行任何協議,更無法確定此次交易或其它任何形式的交易會獲得批準和最終完成。

如家董事會還提醒稱,除非相關的法律規定,該公司並不承擔任何發布此次交易或其它形式交易相關的更新消息之義務。

據悉,如家作為本土經濟型酒店大佬,其這幾年已開始做多元化擴展和發展。除了如家這個標準經濟型酒店品牌之外,還增加了高端定位的和頤,莫泰也翻牌整合,最近期還推出了中端酒店新品牌“如家精選酒店”。

如家首席執行官孫堅接受《第一財經日報》記者采訪時透露,如家看到了中檔酒店市場的潛力,但經濟型酒店企業要尋找新的盈利點最關鍵的是要創造一個新模式,比如今後的擴張不會是簡單的自己一家一家去開店,而是要有合作夥伴。“傳統意義上的加盟當然可以,比如我們新開店中85%為加盟店,但我們還有自己新模式——‘家盟’平臺,我們要用這個新平臺聚集市場上閑散的中小型酒店以整合資源,我們有約2500家酒店的完整工程、預訂、人員培訓、產品展示等能力,而眾多閑散中小型酒店就缺乏這些能力,可是中小酒店有自己的特色,這是如家缺乏的,如家和這些中小酒店可通過‘家盟’平臺來共同發展。”孫堅表示。

緣何謀劃退市?

9年前,如家赴美上市,成為中國酒店業納斯達克第一股,如家這幾年以每年數百家新店的速度擴張,應該說一直穩坐本土經濟型酒店企業第一名位置,緣何突然會做出私有化的計劃呢?

“這顯示出如家創始股東和大股東對中國市場、民族品牌的信心、期待和共識。在當前的國際國內商業環境下,這應該是如家酒店集團戰略轉型發展的良好契機。”孫堅表示:“從收購並私有化意向至其完成將會需要一定的持續時間。可以肯定的是,如果此過程得以達成,如家現有的管理架構及人員都將保持穩定並良好的發展。”

有知情者透露,此番提出私有化要約的買方都是如家原本的股東團隊成員,因此可見是董事會考慮之後的決定。

“說到底,還是覺得如家的股價和市值在美股市場被低估了。如家的確在中國市場發展得不錯,但是如家的酒店項目基本都在中國,其實海外投資者並不十分了解中國市場的情況,而且由於中國市場發展迅速,有些模式和策略非常符合中國市場但是卻並不能完全被海外投資者理解,這也就造成了如家在美股市場的股價和市值被低估了,既然被低估了,那還不如退市,這樣對於如家而言是最有利的。”上述知情者告訴《第一財經日報》記者。

另有一位知情者進一步透露,此番私有化計劃中有個關鍵的推動者是首旅酒店,首旅酒店停牌至今就與發動此番私有化收購要約有關,由於涉及溢價收購,因此其他股東也很滿意。

如家公布的2015年第一季度的財報顯示,截至2015年3月31日,如家今年第一季度總收入約為人民幣14.7億元,在公司之前給出的預測範圍之內。第一季度調整後的歸於股東的凈利潤約為人民幣196萬元(非美國通用會計準則)。2015年第一季度 EBITDA(稅息折舊及攤銷前利潤)約為人民幣1.77億元(非美國通用會計準則),調整後的EBITDA(稅息折舊及攤銷前利潤)約為人民幣2.17億元。

《第一財經日報》記者在采訪中了解到,這並非本土經濟型酒店企業第一次提出從美國股市退市的計劃,此前7天已經從美股退市,並重組為鉑濤酒店集團。而7天當年退市的理由與如家如出一轍——其認為自身股價和市值被低估,那麽不如私有化。

至於如家一旦未來私有化成功後,將如何發展,如家方面表示並未有具體說法,而且目前私有化要約只是剛剛提出,之後還有一個過程。

“如家的股價高時達到過40多美元,但低的時候只有20多美元,我們可以理解因為股價和市值被低估,所以業者采取退市以讓投資者獲得更加滿意的回報的做法。畢竟投資人要看的是財務數字,一切都是趨利的,其實上市也好、私有化也好,一切都是手段,利益訴求是根本。但值得註意的是,退市之後的運作,隨著這幾年物業成本的逐年增加,經濟型酒店通過外部融資的方式擴張難度加大,我記得有一年,如家、漢庭和7天三大公司的凈利潤總額同比降低了1億元,這都是入住率和房價雙雙下滑所致,所以如家更應該關註的是私有化之後的實質發展。”華美首席知識專家趙煥焱分析。

更多精彩內容

關註第一財經網微信號

中概股密集私有化:向著牛市奔跑

來源: http://www.yicai.com/news/2015/06/4631273.html中概股密集私有化:向著牛市奔跑

一財網 婁敏 2015-06-11 23:07:00

在眾多投資者看來,私有化絕非資本運作的終點,僅僅是中概股回歸的起點。

.bmp)

更多精彩內容

關註第一財經網微信號

中概股系列策略之:有关私有化和回归问题的若干问答

http://gelonghui.com/#/articleDetail/13669

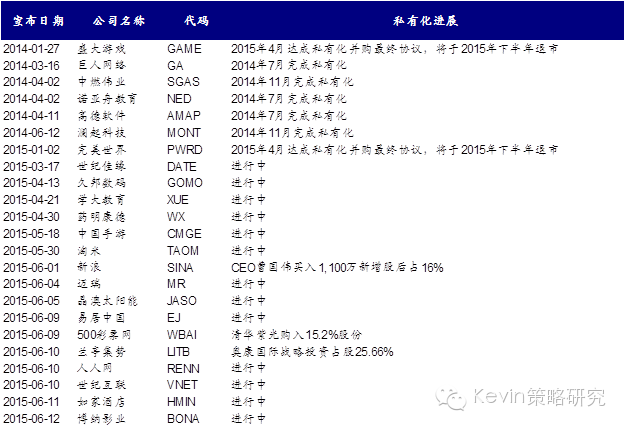

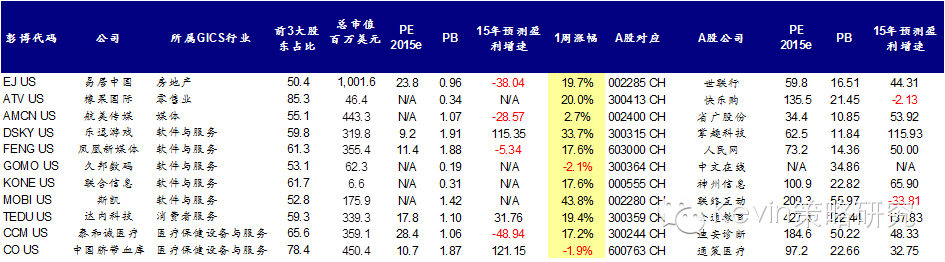

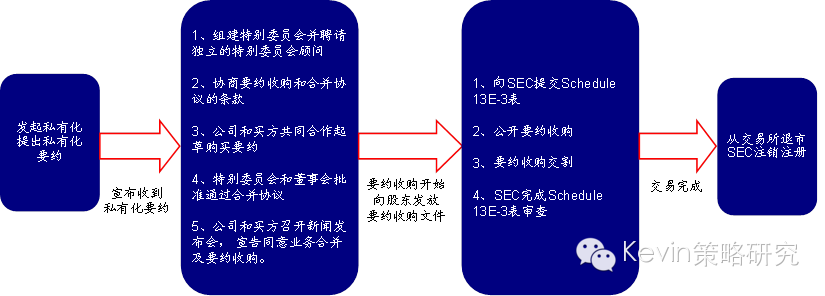

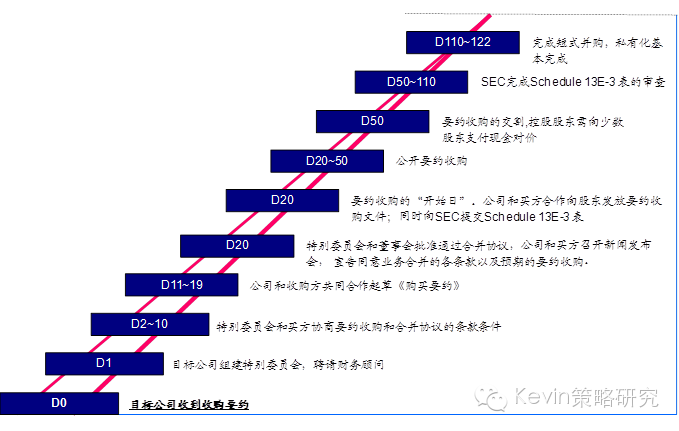

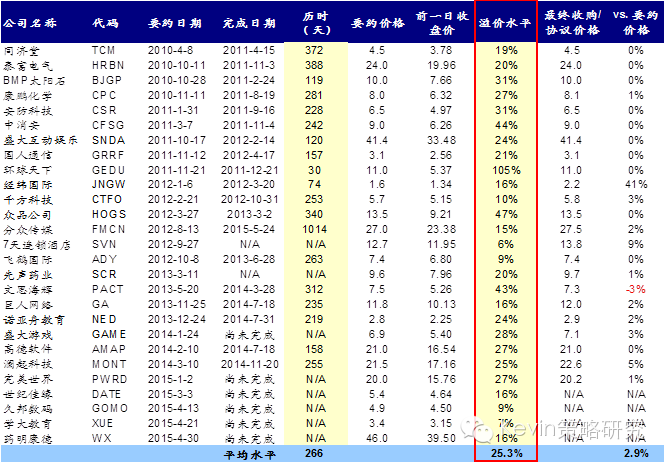

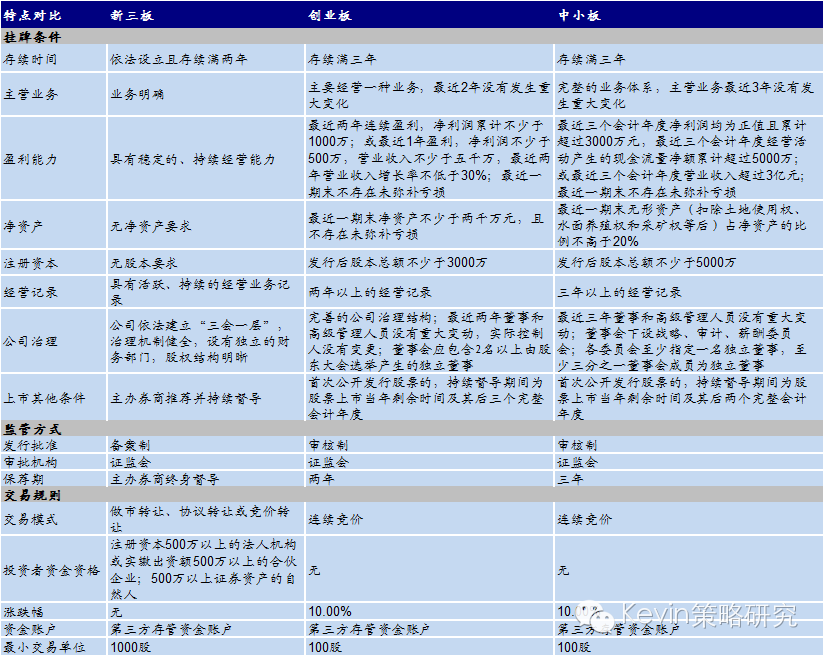

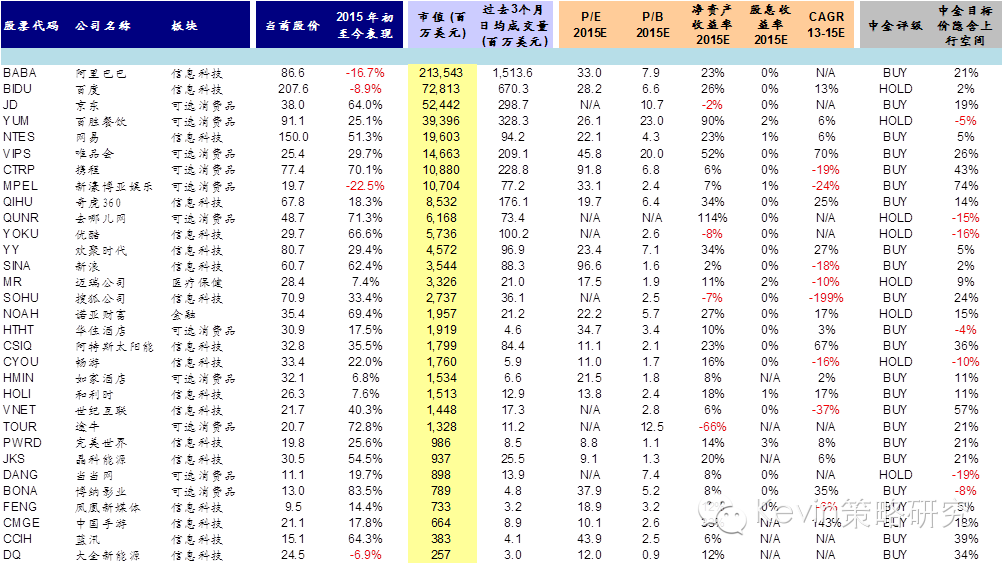

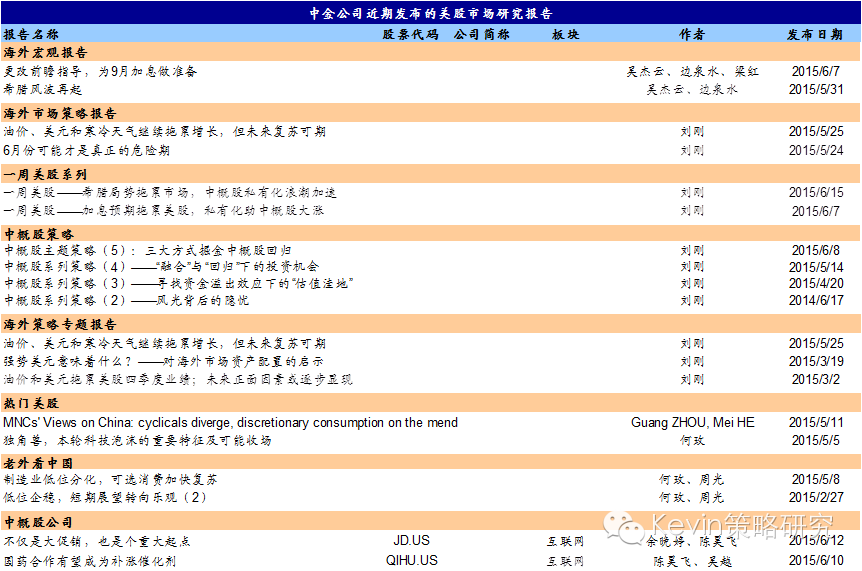

作者: Kevin张梦云 自我们在5月13日和6月8日分别发表了中概股系列策略(4)和(5):《“融合”与“回归”下的投资机会》及《三大方式掘金中概股回归》以来,中概股市场出现了一波私有化的小高潮。过去一周中,平均每天至少有一家中概股公司宣布收到私有化要约,分别为易居、人人、世纪互联、如家和博纳影业。此外,还有兰亭集势、500彩票网和欢聚时代的股权结构出现一定变化,具体请见图表1中的总结。不仅如此,私有化小高潮的出现更是推动了中概股公司股价普遍大幅上涨,我们在此前报告中梳理的可能回归的11家中概股公司,仅在过去一周中的平均涨幅就高达17%,远高于中概股指数(HXC)2.5%的表现。 近期中概股公司私有化进展的总结 针对此前发表的两篇有关中概股回归的系列报告,我们近期陆续接到很多投资者关于中概股公司私有化和回归过程中一些关键细节的询问。对此,我们将在本篇报告中就一些主要问题做出解答。 问题一:私有化的具体流程和操作细节? 具体私有化的过程中,涉及到收购方和普通股东之间的利益博弈,因此有必要对私有化和具体流程和操作细节有一定了解。在美股市场上进行私有化的常见方式是通过并购来实现。根据美国和开曼群岛公司法的规定,当大股东持有上市公司超过90%以上的流通股时,可以直接进行私有化,而不需要得到被收购公司股东大会或者董事会的批准,即所谓的短式并购(short-formmerger)。但本身具备这种高度集中股权情况的公司较为少见,因此在一般情况下,私有化方通常会采用两步并购(two-step merger,即要约收购+短式并购)或一步并购(one-stepmerger)这两种方式来进行。具体来看: 中概股公司私有化的主要流程示意图 ► 两步并购(two-stepmerger)。从近期的中概股公司私有化的实践来看,多数公司采用的均是要约收购+短式收购的两步并购方式,其好处是可以合法规避召开股东大会的程序要求;而且要约收购文件不同于股东投票委托书,发给股东之前不需要证监会审核,因而可能缩短并购时间。两步式收购的主要步骤为: 两步式要约收购的参考时间和流程图 1) 首先,要约方(一般为公司管理层或战略投资者)向目标公司董事会提出私有化要约。一般而言,为了成功收购到足够多的股份,要约价格比市场价格会有明显的溢价,具体溢价水平差异较大; 2) 第二步,目标公司董事会成立特别委员会对要约进行评估。特别委员会一般会聘任法律和财务顾问帮助评估要约价格并履行相关手续、进行尽职调查为其出具专业意见; 3) 第三步,特别委员会及主要股东就并购价格、具体条款等与要约方进行谈判;若双方达成一致,特别委员批准私有化要约方案,同时提交相关材料至交易所和SEC; 4) 第四步,若最终成功收购到超过90%以上的股权,则可以进行短式并购完成私有化;但是若实在无法收购到超过90%的股权,则需要进入一步并购程序,即召开特别股东大会对私有化方案进行投票。 ► 一步并购(one-stepmerger)。在这种方式下,需要召开股东大会,由被收购股份的股东投票来表决私有化方案。投票通过的标准因目标公司注册地以及公司章程等的不同而有较大差异。根据中概股公司普遍注册地开曼群岛公司法第86条规定,需要被收购股份的股东人数超过50%、并且持股价值75%以上的股东批准同意,私有化方案才能通过。 一步并购的核心和难点是获得目标公司被收购股份股东的批准。此外,为召开股东大会准备的股东投票委托书在寄送给股东之前需要经证监会审核,也可能会影响并购进程。此前盛大网络采用的便是一步并购的方式。 问题二:从私有化到回归A股大概需要多长时间? 中概股公司在私有化回归A股上市的过程中,时间成本是一个需要考虑的主要问题。根据我们在此前报告中的分析,中概股回归A股需要经历私有化退市、拆除VIE架构和A股上市这三个主要步骤,因而这三步的时间决定了中概股回归大体需要的时间长度。 ► 私有化退市。根据已有经验,私有化退市进程可快可慢。在董事会配合、证监会审查迅速、小股东对私有化价格满意等理想情况下,私有化进程往往会比较顺利的推进。我们在图表4中整理了一个详细的两步式并购流程示意图,正常情况下这一流程需要3~6个月左右的时间。但实际操作中仍有可能会遇到如董事会不配合、小股东诉讼等问题,进而影响整体进程。从此前已完成私有化中概股公司的历史经验来看,最快的环球天下耗时仅为30天,而泰富电气过程较为曲折,历时长达388天。 中概股私有化退市的时间周期和平均溢价水平 ► 拆除VIE架构。拆除VIE结构主要是解除境内运营实体(即拟在A股上市主体)的协议控制框架、并将股东结构全部落回到境内的过程。其中需要涉及商务、工商、外汇、税收等多个监管程序。根据暴风科技拆除VIE的经验,走完这些流程需要约4~7个月不等。 ► A股上市。根据中金公司投行部的估计,目前在A发行上市审批加速的情况下,上市时间大概为60周左右。但是具体到公司层面,根据公司的具体情况、以及选择上市路径的不同(如直接IPO、新三板、或者借壳),所需时间也会相差很大。而且未来随着资本市场制度改革的推进、如注册制,以及上海战略新兴板的推出,上市时间有可能进一步缩短。 问题三:回归A股的方式、以及未来国内资本市场可能有哪些利于回归的进展? 目前,限制海外公司回归的主要因素为国内上市冗长而繁杂的审批程序和排队等待时间。 ► 从可能的回归方式选择上来看,直接IPO上市所需要的时间最长、要求最高,但优点是最为直截了当、股权结构清晰(如暴风科技)。这其中,主板、中小板、创业板、新三板、以及未来可能成立的战略新兴板的对于拟申请上市公司的条件要求各有不同。具体关于目前中小板、创业板和新三板的挂牌要求请见图表6中的整理。 中小板、创业板和新三板的挂牌要求、监管方式、以及交易规则对比 此外还可以选择借壳上市(如分众传媒)。借壳上市的优点是审批时间周期相对较短,但缺点是股权结构可能较为复杂,而且合适的壳资源相对稀缺。 ► 从未来国内资本市场的改革方向来看,上交所申请设立的“战略新兴板”有望突破目前发行审核的多重限制(如在成立年限、收入和利润率增长等方面的要求);再加上未来注册制改革的推进、以及新三板都有可能为承接中概股回归提供更多便利。 今年6月4日国务院常务会议提出要“推动特殊股权结构类创业企业在境内上市”。我们认为从国务院层面对此的推动,有助于促进各职能部委协同,进而突破目前约束普遍采用VIE结构的中概股公司回归A股在制度和政策上面临的困难和障碍。 问题四:目前可能回归的中概股公司私有化成本有多高? 对于整体中概股私有化回归所需要的成本、或者说这一市场的潜在容量而言,其实很难给出一个准确的估算,因为具体到每一家公司私有化要约的溢价水平、以及私有化过程中所需收购股权的比例都有很大差异。 基于在此前报告中的分析,我们认为潜在更有可能成功回归A股市场的公司需要满足一下一些条件:如1)公司市值较小(便于私有化退市)、2)股权相对集中(便于私有化退市、以及高效的执行公司战略)、3)外资股东支持(在私有化退市以及清理海外持股的过程中,都离不开外资股东的支持)、4)公司稀缺性和行业成长性(保证回归A股能够收到资本市场的关注和追捧)、5)A股所属行业和对应公司有充分的估值溢价(中概股公司回归A股市场的初衷和动力所在)。 基于上述条件,我们做了一个粗略匡算。我们筛选出符合市值小于30亿美元、所处行业具有稀缺和成长性、以及前三大股东持股比例超过44%这三个条件的中概股公司共有36家,总流通市值约为213亿美元。而根据近期最新收到私有化要约的几家中概股公司基本为零的私有化溢价的经验,假设以最新收盘价收购前三大股东以外的股权所需要的资金大约为90亿美元。当然,如果溢价水平进一步提高的话,所需成本也会更高(图表7)。 市值小于30亿美元、所处行业具有稀缺和成长性、以及前三大股东持股比例超过44%的中概股公司 问题五:大市值公司是否会选择私有化回归? 根据此前的分析,我们认为,至少从目前的情形来看,市值较小、股权结构集中的中概股公司率先回归的可能性更大。虽然不能完全排除,但一些大市值公司,典型的如阿里巴巴、百度和京东,在短期内选择私有化退市回归A股的可能性相对较小。 其主要的原因在于,1)首先,相比小公司而言,大市值明星股如阿里巴巴、百度等公司受到投资者的广泛关注和追捧,交易往往非常活跃,因而其回归的愿望和动力并不强。2)其次,由于体量庞大、投资者众多、且股权结构复杂,在私有化过程中所需要的成本(包括收购股份以及支付给律师和投行的费用)、以及操作难度(如拆除VIE结构)也远远高于小市值公司。 因此对于大市值公司而言,更有可能的方式是未来随着国际板的推出,选择通过在国际板两地上市的方式回归国内资本市场。除此之外,分拆部分业务上市也是另一种可能的选择。 问题六:对A股市场可能带来哪些影响? 往前看,我们认为中概股回归将是大势所趋。初期来看,中概股回归对于A股市场可能带来的冲击相对有限;相反,中概股的回归进程有可能会进一步推动中国资本市场和制度上的改革和创新。具体而言, ► 从市场供给的角度来看,虽然在一定程度上会增加市场供给,但考虑到目前大公司回归动力不足且难度较高,小公司回归的可能性更大;再加上A股已经超过60万亿人民币的市值规模以及充裕的流动性,因此短期内,中概股公司回归不会对整体市场造成明显冲击; ► 从市场结构上来看,目前在海外上市的中概股以主要以互联网服务、电商、游戏、视频、教育等A股市场相对稀缺的公司为主、其中不乏行业龙头公司。因此,这些中概股公司的回归有助于补充和完善A股市场在这些行业中上市公司的缺失; ► 从更长期的视角来看,中概股回归可能将会有助于推动中国资本市场和制度上的改革和创新。中概股在回归A股的过程中,会涉及到诸如外资产业政策、上市制度等诸多问题。推动和解决中概股回归的进程实际上等于推动现有制度和监管框架的革新。例如近期提出的电商“国八条”、国务院层面“推动特殊股权公司境内上市”、上交所的战略新兴板等都将为中概股回归创造便利,客观上也将推动监管和制度的进一步完善。(来源:Kevin策略研究)

一周美股——希腊局势拖累市场,中概股私有化浪潮加速

http://gelonghui.com/#/articleDetail/13670

作者:Kevin张梦云

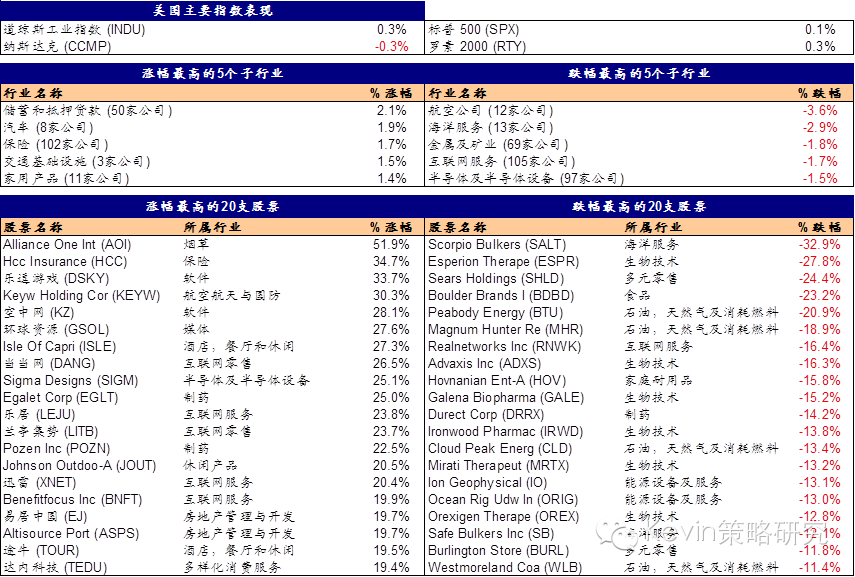

尽管周三有报道称希腊问题可能出现转机一度推动市场大涨,但随后IMF暂停与希腊谈判的消息使得投资者担忧情绪再度升温,并拖累市场下跌。此外本周美国经济数据多数向好,如5月PPI、零售销售及6月消费者信心指数;但临近FOMC议息会议,投资者情绪相对谨慎。具体来看,上周标普500基本持平,仅微涨0.1%,纳斯达克则下跌0.3%,罗素2000上涨0.3%,道琼斯工业指数上涨0.3%。板块方面,储蓄和抵押贷款板块表现最好,上涨2.1%,汽车和保险板块分别以1.9%和1.7%的涨幅紧随其后。与此相反,航空公司以3.6%的跌幅领跌,海洋服务板块下跌2.9%。

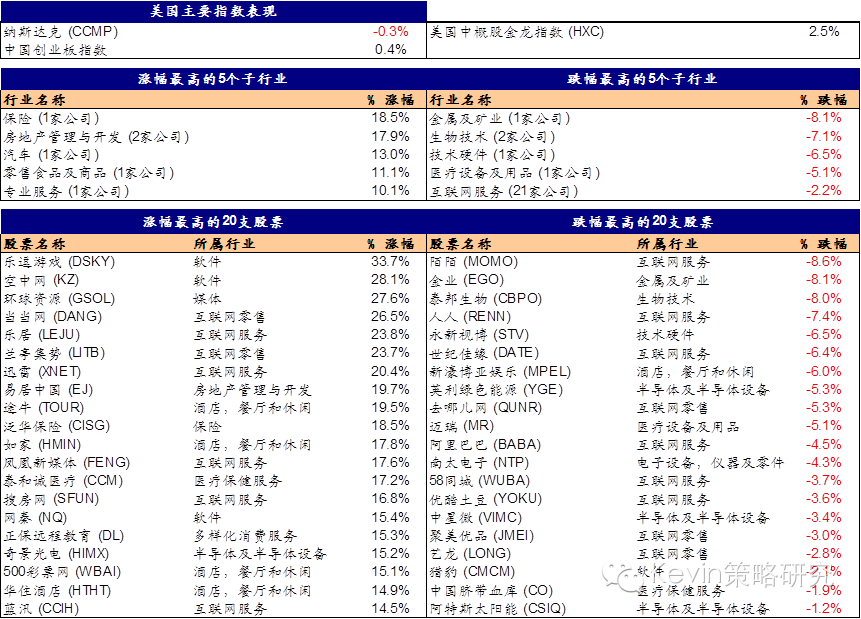

上周中概股市场逆势大涨2.5%,表现显著好于中国创业板以及美股市场主要指数。中概股出现一波私有化的小高潮,相关公司成为焦点,并占据个股涨幅榜前列。行业层面,保险板块(泛华保险)以18.5%的涨幅领涨;房地产管理和汽车(康迪车业)板块分别上涨17.9%和13.0%。与此相反,金属及矿业(金业)大幅下跌8.1%;生物技术和技术硬件(永新视博)板块分别下跌7.1%和6.5%,也位于跌幅榜前列。

过去一周涨幅最高的个股总结

► Alliance One Int(AOI,市值2.1亿美元,上涨51.9%)。联一国际公司是一家独立的烟叶商,服务于大型跨国卷烟制造商。主要上涨原因:6月8日,公司发布第四季度财报,收入为7.381亿美元,同比增长19.9%。毛利率从去年同期的7.1%增长至10.7%,表明公司经营效率有所改善;

► Hcc Insurance (HCC,市值73.8亿美元,上涨34.7%)。HCC保险控股公司在美国提供财产险,并在全球提供海事险、航空险、海上能源开发险、事故险以及健康险。主要上涨原因:6月10日,Tokio Marine宣布同意以75亿美元收购HCC保险控股公司,这将是今年日本公司最大的并购交易。Tokio Marine将为每股支付现金78美元,相比于上一收盘价溢价37.6%;

(HCC,市值73.8亿美元,上涨34.7%)。HCC保险控股公司在美国提供财产险,并在全球提供海事险、航空险、海上能源开发险、事故险以及健康险。主要上涨原因:6月10日,Tokio Marine宣布同意以75亿美元收购HCC保险控股公司,这将是今年日本公司最大的并购交易。Tokio Marine将为每股支付现金78美元,相比于上一收盘价溢价37.6%;

► 乐逗游戏(DSKY,市值3.2亿美元,上涨33.7%)。乐逗游戏是中国一个独立的移动游戏发行平台。主要上涨原因:6月11日,由乐逗游戏独家代理发行的小说PK手游《苍穹变》正式开启不限号删档测试。此前首测,该款产品凭借绝佳的数据登顶2015年Q2季度最强手游梯队。另外私有化预期也推动股价上涨;

► Keyw Holding Cor(KEYW,市值4.2亿美元,上涨30.3%)。 KEYW控股公司为国防、情报和国家安全机构提供关键任务网络安全和网络优先解决方案。主要上涨原因:6月8日,美国总统奥巴马在德国出席七国集团峰会期间表示,美国将大力增强网络防御,并且在讲话中敦促美国国会推进网络安全相关立法;

► 空中网(KZ,市值3.8亿美元,上涨28.1%)。空中网集团致力于开发和销售无线增值电信服务。主要上涨原因:6月10日,空中网旗下手游旗舰《超神战队》开启全平台公测。此外,瑞信发布报告,列举可能会被私有化的中概股名单,空中网位列其中;

► 环球资源(GSOL,市值2.0亿美元,上涨27.6%)。环球资源致力于达成并协助买家与供应商之间的全球交易。主要上涨原因:6月11日,环球资源宣布计划于2015年6月底前开始,并预计在2015年7月底前完成一项发行人要约收购,以每股7.5美元的现金价格收购最多6,666,666股,相当于截至2015年4月30日环球资源已发行普通股股份的22.05%;

► Isle Of Capri(ISLE,市值7.9亿美元,上涨27.3%)。Isle of Capri Casinos 公司在全美和国际市场开发、拥有并经营品牌博彩设施及相关的住宿和娱乐设施。主要上涨原因:6月9日,Isle Of Capri Casinos

公司在全美和国际市场开发、拥有并经营品牌博彩设施及相关的住宿和娱乐设施。主要上涨原因:6月9日,Isle Of Capri Casinos 公布第四季度财报,净营收2.746亿美元,每股盈余0.08美元,调整后每股盈余0.58美元,好于分析师预期;

公布第四季度财报,净营收2.746亿美元,每股盈余0.08美元,调整后每股盈余0.58美元,好于分析师预期;

► 当当网(DANG,市值6.0亿美元,上涨26.5%)。当当网是一家B2C网上零售商城。主要上涨原因:6月9日,国家发改委表示下放教材和部分服务价格定价权限。此前,当当网CEO俞渝曾呼吁,希望能够在网上书店销售教材。当当网公关总监表示,发改委此次文件虽然没有涉及教材流通,但意味着教材经营会更灵活;

► Sigma Designs(SIGM,市值3.9亿美元,上涨25.1%)。Sigma Designs公司设计、生产和销售高性能系统级芯片(SoC)半导体。主要上涨原因:6月9日,公司发布2016年第一季度财报,净营收5,591万美元,调整后每股盈余0.09美元,好于分析师预期;

► 乐居(LEJU,市值13.5亿美元,上涨23.8%)。乐居通过旗下子公司主要在中国提供在线至离线房地产服务。主要上涨原因:6月10日,瑞信发布报告,列举可能会被私有化的中概股名单,乐居位列其中。此前易居宣布收到私有化要约对公司股价也有明显推动。

图表1: 过去一周美股市场主要股指表现,以及涨跌幅突出的板块和个股

美股热门板块与A股市场对应标的

上周美股主要指数涨跌不一。在我们梳理的主要热门板块公司中,新能源汽车板块的特斯拉上涨0.6%;3D打印板块跌幅明显,其中3D Systems下跌3.0%,Stratasys下跌7.0%;大数据板块中,Splunk上涨0.4%,而Teradata下跌1.5%;云计算板块的Akamai下跌2.4%,VMware下跌0.6%;移动互联网板块中,Facebook下跌0.7%,而Google下跌0.2%;

上周中国创业板指数上涨0.4%,表现略好于美股主要指数。受此影响,A股对应概念板块以小幅上涨为主。具体来看,锂电池板块涨幅最高,达3.6%,新能源汽车板块上涨3.1%,3D打印板块微涨0.03%,云计算板块上涨2.4%,大数据板块上涨0.4%,移动互联网板块上涨0.8%(图表2)。

图表2: 美股热门板块代表公司、以及A股市场对应标的中表现居前的个股

中国概念股——私有化和回归预期推动市场大涨,互联网和电商领先

中概股指数上周上涨2.5%,表现好于中国创业板指数以及美股市场主要指数。中概股出现一波私有化的小高潮,相关公司成为焦点,并占据个股涨幅榜前列。行业层面,保险板块(泛华保险)以18.5%的涨幅领涨;房地产管理与开发板块上涨17.9%;汽车(康迪车业)板块上涨13.0%;另外,零售食品及商品板块(海王星辰)和专业服务板块(前程无忧)也分别上涨11.1%和10.1%。上涨的个股方面,软件板块的乐逗游戏涨幅高达33.7%,位居涨幅榜首位。

与此相反,金属及矿业(金业)板块跌幅最大,达8.1%;生物技术板块下跌7.1%,也位于跌幅榜前列。此外,技术硬件(永新视博)板块下跌6.5%;医疗设备及用品板块(迈瑞)和互联网服务板块分别下跌5.1%和2.2%。下跌的个股方面,互联网服务板块的陌陌下跌8.6%,为个股跌幅最大。

此外,上周中概股的主要大事件有:

► 五家中国概股宣布收到私有化要约。上周中概股私有化浪潮加速,易居、世纪互联、人人网、如家酒店和博纳影业等5家中概股公司陆续宣布收到私有化要约。500彩票网和兰亭集势虽然没有收到私有化要约,但股权结构也发生重大变化,其中收到奥康国际战略投资占股25.66%,而500彩票网被清华紫光购入15.2%股份。另外,世纪佳缘于6月8日将要约价格由之前的5.37美元提升至7.20美元,中国手游也小幅提高了要约价格。

图表3: 过去一周中国概念股涨跌幅突出的个股

资料来源:彭博资讯,中金公司研究部;注:数据截至2015年6月12日。

来源:Kevin策略研究

周鸿祎策划奇虎360新棋局:私有化、国内上市、业务分拆、周齐分工

http://gelonghui.com/#/articleDetail/13969

摘要:对于美国资本市场,周鸿祎一向颇不耐烦:在美国奇虎360曾经频繁遭遇浑水、香橼等美国做空机构做空,同时还有分析师在奇虎360的财报会上质疑公司业务模式不清晰。对于上述质疑,周鸿祎曾怒斥其“不懂中国互联网”。

随着奇虎360发出私有化要约,今年4月以来,已有16家在美国上市的中概股公司收到了私有化要约,谋求回归国内A股上市,其中6月份达到10家。

此前,中概股因为政策原因谋求海外上市,并在2011年至2013年达到高潮。但中概股也遭遇市值低估,做空机制和再融资困难等困扰。而今,A股互联网等新兴产业企业受到追捧,市盈率动辄百倍,暴风科技回归A股后更是有43倍的涨幅。

资本已闻风而动,谋求在中概股回归中分一杯羹。不过,中概股回归并非一帆风顺。中间需经过私有化、拆解VIE结构、A股排队上市等过程。“钱景”虽好,风险亦多。分众传媒借壳宏达新材已受阻,中概股“归国”道路曲折。

核心摘要

奇虎宣布退市不止与估值有关,更与另外一件事有关:周鸿祎做智能手机。私有化、国内上市、业务分拆、周齐分工,这是奇虎360的新棋局,目的是保住旧有业务,开拓新兴业务。

奇虎360私有化是一件策划已久的事情,现在宣布这个消息,是因为周鸿祎觉得现在时机很合适。

6月17日,360公司董事长兼CEO周鸿祎宣布联合中信证券、金砖资本、华兴资本和红杉基金,向360公司股东发出不具有约束力的私有化要约,拟以每ADS 77.00美元(对应每股A类或B类普通股51.33美元)的价格收购其他股东持有股份。

目前,奇虎360私有化还是一种“可能”,奇虎董事会目前尚未做出任何决定,也不承诺未来任何交易会被达成。

关于360为什么私有化?周鸿祎在当天的一封内部邮件中这样解释:360目前80亿美元的市值,并未充分体现360的公司价值。就在这一消息公布后,奇虎盘前大涨,报74.06 美元,涨幅达 12.13%,360公司市值一度超过90亿美元。

周鸿祎称:私有化是自己跟老齐(齐向东)在反复考虑当前全球及中国资本市场环境后的审慎决定。

奇虎宣布退市不止与估值有关,更与另外一件事有关:周鸿祎做智能手机。早从去年开始,周鸿祎已经不太负责360传统的安全业务,而将精力放在智能手机上面,传统安全业务由奇虎360总裁齐向东负责。

宣布退市背后有一句潜台词:360业务将分拆,传统安全业务分拆国内上市,智能手机、智能硬件等新兴业务将剥离出来。业务分拆会带来一个结果:周鸿祎与齐向东的分工,周鸿祎负责新兴业务,而齐向东负责传统业务。

私有化、国内上市、业务分拆、周齐分工,这是奇虎360的新棋局,目的是保住旧有业务,开拓新兴业务。

此前,智能手机是奇虎360新兴业务的重头戏。5月6日,奇虎360与宇龙酷派合作推出手机品牌“奇酷”;5月27日,宣布启动“基础应用众筹计划”。消息人士透露,奇酷手机会在8月份推出,恰好赶上暑促与新学期开学。

此时宣布私有化,周鸿祎将把奇虎360面向未来的棋局合盘呈现给世界:两条战线推动变革,一条战线是私有化,国内上市,另一条是业务分拆,管理层分工调整。

360分拆传统业务回国内上市,早已经不是秘密。360内部人士透露,周鸿祎与齐向东二人在去年底就已经对这件事形成了共识,公司内部从去年已经开始进行退市、私有化等相关事宜的操作,其中包括与中信、华信、红杉等机构的合作。

市值之痛

对于美国资本市场,周鸿祎一向颇不耐烦:在美国奇虎360曾经频繁遭遇浑水、香橼等美国做空机构做空,同时还有分析师在奇虎360的财报会上质疑公司业务模式不清晰。对于上述质疑,周鸿祎曾怒斥其“不懂中国互联网”。

周鸿祎在内部邮件中说:我们(公司员工)当中很多人认为,360目前80亿美元的市值,并未充分体现360的公司价值。

根据周鸿祎的私有化要约,每ADS 77.00美元相对于6月16日360的收盘价有16.6%的溢价,相对于过去30个交易日收盘价的算术平均价有32.7%的溢价。对于红杉基金、中信证券、华兴资本等机构愿意溢价接盘,也显示了对奇虎360未来业务的信心。

奇虎360提供的数据显示,截至2015年一季度末,360旗下PC和手机产品的月活跃用户总计超过12亿;2014年营业收入折合人民币超过86亿元,净利润超过21亿元。2014年底公司总资产达206亿元,现金超过100亿元。

奇虎360公司在过去几年中,凭借免费这一策略,PC安全产品占据了中国市场绝对领先的市场份额,同时进军搜索和移动应用分发领域,占据了一定的领先地位,自去年开始,并将业务拓展至游戏、智能硬件等多个领域。

对

上述机构来说,更大的诱惑是360回到A股上市的“钱景”:与暴风影音、乐视相比,奇虎360业务营收、利润规模都远远领先,但市值却只比暴风影音略高,

低于乐视。截至6月18日,360市值约为87亿美元,约540亿元,暴风影音约为370亿元,乐视约为1132亿元。一位投行人士对21世纪经济报道记

者分析认为,360回归A股上市,2000亿元保底,有望冲击3000亿元。

周鸿祎觉得,与A股的暴风影音、乐视相比,奇虎360的股价被打了双重折扣:第一重折扣是美国资本市场对中国互联网的不了解,特别是对奇虎360这种“入口”生意的不了解;第二重折扣是中国资本市场与美国资本市场的估值差异。

估值3000亿元的意义是什么?3000亿元约合500亿美元,市值仅排在阿里巴巴、腾讯、百度之后,从估值上而言,略高于小米上一轮融资的估值(小米上一轮融资估值为450亿美元),至少在市值上再次形成TABLE格局。

TABLE指腾讯、阿里巴巴、百度、雷军系、周鸿祎系五家公司(或围绕个人形成多家企业),一度(2012年)这五家公司(个人)是中国市值(估值)最大的公司,也是影力最大的公司,他们站在中国互联网的巅峰,供同行仰视。

进入2013年,360估值开始下滑,周鸿祎跻身TABLE已经有名实不符之感。进入2014年,业界提得最多的是TABL,很少提TABLE。很多人评价,五个人争一张桌子的四边,有一个人注定出局,现在争夺已经结束,出局的是周鸿祎。

手机造梦

接

盘360的机构,红杉基金是360的早期投资者,红杉中国创始及执行合伙人沈南鹏与周鸿祎是多年的合作伙伴。周鸿祎与沈南鹏其实都明白,360私有化回归

国内资本市场,即使市场值重回巅峰也无法持久,360要重回巅峰,得看奇虎360在新兴业务领域的成败:成则为王,败则为寇,王者登上中国互联网巅峰,寇

则为一家二流互联网公司。

私有化后拆分上市,一个重要结果是会融资。周鸿在邮件中透露,以IPO市值1000亿计,融资规模可达200亿元。目前360资产超过200亿元,现金超过100亿元。分拆上市后,公司现金储备可达300亿元,可以为手机等新兴业务输血。

对于新业务布局,周鸿祎在邮件中表示:360公司已经成为中国智能硬件领域最强有力的竞争者之一。

周鸿祎说,360公司不仅宣布与酷派成立战略联盟,成立奇酷科技进军手机业,向市场推出奇酷和大神两个手机品牌,还推出了儿童智能手表、路由器、智能摄像机、行车记录仪等一系列创新智能硬件产品,成为相关市场的领军者。

周鸿祎说,“凭借360现有的出色表现和能力,我们有充分的自主权做出选择。”

周鸿祎认为,360的私有化不仅是资本操作,更是360进入新的发展阶段的重要助力,对于目前正在进行全面战略升级,实现跨越式发展注入巨大的推动力,同时为充满激情的360员工提供更多的机遇和更大的舞台。

事实却是,360在智能手机领域的优势并不明显,特别是在挑大梁的智能手机领域:在中国公司中,目前领先的小米与华为,在中国市场,排在360前面的还有联想、步步高、魅族以及国外的三星等公司,奇虎360需要资本市场输血。

周齐分工

与私有化、国内上市同步进行的是业务分拆,管理层架构调整。业务分拆之后,周鸿祎负责智能手机为代表的新兴业务,齐向东负责安全、360手机助手、360搜索等业务,周鸿祎负责的是烧钱的新业务,齐向东负责的是赚钱的旧业务。

去年开始,业内就有周鸿祎与齐向东“闹翻了,要分家”的说法。360内部人士说:分家是对外界两人将明确分工的恶意演绎,两人仍将紧密合作,挣钱的齐向东需要周鸿鸿烧钱买未来;烧钱的周鸿祎需要挣钱的齐向东提供弹药。

从业务分工来说,这将形成两个拳头的布局:周鸿祎是打出去的拳头,负责进攻;齐向东是缩回来的拳头,负责防守。

上

述内部人士表示:这也符合两个人性格:周鸿祎不安现状,好勇斗狠,喜欢进攻;齐向东则思维缜密,不打无把握之仗。两个人的这种性格在创业期是很好的互补,

周鸿祎主外,齐向东主内,但如果两个人都负责成熟业务,都开始面向内部管理的时候,就会产生冲突。这也是内部会议上两人时有分歧的原因,尽管分歧终能化

解。

周鸿祎需要一片草原,像狼一样四处猎食;齐向东需要一个花园,做一个辛勤的园丁,让园里的花儿开得更好。在360内部人士看来:通过分拆实现两人的分工,既能实现新的业务布局,又可化解分歧,也算是一举两得的好事情。

传统业务也并不只需要“守成”就可以,也面临很大的拓展空间:去年开始,360开始进军企业级安全业务。企业级安全业务意味着奇虎360安全业务的用户群体发生了变化:以前只是个人消费者,现在则包括政府机构、企业。

这

对于360来说也是一块新市场,更重要的是这个市场需要新玩法:在个人消费市场,360是个迟到者,其颠覆瑞星、金山、赛门铁克等竞争对手的做法是免费,

这一策略获得了追求性价比的个人消费的拥护,360一战而成;而对于企业用户来说,免费就意味着免责,安全出问题,赔偿金额与采购金额相关,他们没有信心

将自己的安全交给一家免费公司。

联想集团CEO杨元庆此前接受21世纪经济报道记者采访时说:根本上说,个人消费市场是交易型业务,而企业业务,政府业务是关系型业务,关系型业务的核心不在性价比,而在信任,对产品安全性、稳定性的信任。

齐向东恰有做关系业务的优势,除了思维缜密,不打无把握之仗的性格之外,更有政府机构工作多年的经历。事实上,齐向东加盟360时,身份已经是“局级干部”,从3721到雅虎中国、最后到奇虎,他也一直分管奇虎360的政府关系。

事实上,因为斯诺登事件,政府对于国外的安全产品缺乏信任。无论政府机关、还是大型国有企业,都强制要求使用国产安全软件、服务器,国产安全软件面临着一个千载难逢的机会。

在

业务布局中,周鸿祎负责的业务更为重要,因为其代表未来。奇虎360公司2014年年报显示,周鸿祎持有约3131万股,持股比例为16.2%,齐向东持

有1501万股,持股比例为7.8%,与2013年年报数据相比,无论是周鸿祎还是齐向东均对360股票有所减持。上述投行人士说:减持或者说明了一个事

实,奇虎360会将注意力更多聚焦在新兴业务。 (来源:投资界)

如何利用中概私有化预期 赚钱? TigerinMotion: 如何利用中概

http://xueqiu.com/6357371531/48725956

都知道今年神创嗨翻天,美股中概掀起海龟潮。大家发现一个现象,从谈论私有化到最终私有化要约送达 速度非常快。

大股东和背后推手的PE 显然如意算盘是 低价回收美股流通ADR 然后解构 VIE +再包装 准备 高价A股上市兑现。 明眼人都看出来 这是一门翻数倍的生意,所以虽然手续繁琐,可能耗时不低,但是巨大利诱当前 必然不遗余力。

既

然是生意,低买高卖自然是逻辑,所以真有意向私有化的公司管理层是不会坐等股价在私有化预期发酵大涨后再进场私有化,同时有些公司所给的溢价非常吝啬。这

已经在DSKY , VNET , HMIN MR 有所体现,相对比较慷慨的管理层 如 QIHU ,PWRD 和WX 也在公开市场 存在和

私有化价格10%-5%的溢价。

从回报和风险角度,现在再进场玩 寻宝游戏已经晚了。躺在底部的股票如果目前还没有动作的 要么是题材不够吸引,要么公司基本面存在一些隐患,所以如果要BOTTOM FISH 不如玩百家乐。

但如果能够利用SHORT CALENDAR 的期权策略来选定一些 较强 私有化预期的股票,(同时股价也已经从底部大幅上涨) 来做,背后的原理是私有化消息公布后 期权市场 IV 下跌 时间溢价大幅贬值来做。

以

QIHU 昨天股价为例,在前天消息出来前 7月中旬75 CALL 的价格是每份合约100刀, 同时明年1月75的CALL 的价格是550 刀,

如果你能够卖出1份1月75的CALL ,同时买入1份 7月的75的CALL ,那你每份合约可以收到450刀的PREMIUM

在昨天消息公布后 7月和1月的75 CALL的价格 分别下跌了0.5 和3, 换句话说,你持有这样一个套利的期权SPREAD组合 你只需要用200刀 就可以平仓,那盈利立即变现为250刀.

以 YY 为例,个人认为YY 极有可能被私有化,复星最近的加仓更是让人展开联想。从YY 以往的估值看90上方将是估值上限,无论是从私有化成本还是估值上限的抛售压力来看,都将可能遇到不少挑战。

考

虑到私有化要约可能的时间和 期权市场的价格,我会考虑 做一个 8月95/ 11月95的 SHORT CALENDAR SPREAD.

,按照现在的市场价格 每个SPREAD 会收到 110刀的PREMIUM, 如果你做100个合约 这将是11000刀。 那如果YY

在11月到期前被95之下私有化 或者股价无法再11月到达95,或者在 11月之后 才启动私有化,这个策略的最大收获将会是11000刀。

这个策略的潜在风险是 收购要约要高于100,同时收购要约会在8月期权到期后送达。但是个人觉得这个可能性较小

中概私有化种种$奇虎360(QIHU) 乔纳森牛

http://xueqiu.com/5399629759/48593723

$奇虎360(QIHU)$

什么是私有化:私有化指的是拥有上市公司控制权的股东及其关联人,通过向目标公司的公众股东进行要约收购或者与目标公司进行合并等手段,以排挤小股东、实现对目标公司100%控制为目的,进行的一个或一系列交易活动。

美国SEC对于私有化退市的规定简单,参考Rule 13e-3 来说,

两个条件为主:一是发起人必须是发行人或其关联人发出的收购要约。二是收购流通股需全部以现金进行。由于从二级市场购入,比照市场价需有一定的溢价(高过市场价格即可)。

中概股私有化流程大致如下:

收购方委任财务顾问、法律顾问

目标公司宣布收到或接受收购要约

目标公司成立特别委员会

特别委员会委任财务顾问、法律顾问

收购方设立并购母公司与并购子公司

目标公司与收购方的并购子公司签订并购协议

向SEC提交表格rule 13e-3

召开临时股东大会(Extraordinary General Meeting of Shareholders)

股东大会投票大比率通过并购

私有化完成,ADS股票停止交易,退市结束。

一般比较经常出现的情况是大比率通过私有化。散户的力量太渺小了。所以,通过股东投票反对的机会很低。除非你提起诉讼。如果一旦涉及诉讼,进程就可能搁置至少大为延长。

补充回答大家的问题

为什么中概股最近大力私有化?我认为2个原因:

1,

2015年5月7日,国务院公布《关于大力发展电子商务加快培育经济新动力的意见》,鼓励符合条件的互联网企业在境内上市。深交所正在努力提高创业板的包

容性,抓紧推进尚未盈利的互联网企业在创业板上市的机制。6月4日,国务院常务会议特别提出要推动特殊股权结构类创业企业在境内上市,VIE结构、互联网

企业境内上市也将迎来新的转机。

2,历史大牛股暴风科技,VIE架构拆除工作约1年半,没有留下任何债权、债务后患,也成为了VIE架构成功拆除的标杆。这个神一般的股票自今年3月24

日以7.14元登陆创业板以来,不足三个月收获39个涨停,股价飙升到307.56元,市值369亿元。这种情况不仅仅是刺激到股民,而是已经刺激到所有

的中概股的后面大佬们。

回去的公司去哪里?很显然,新三板。

最后:遥想那年,驸马爷还在新浪的时候,用一种特别的模式打通的关节

海外上市形态,大家叫新浪模式,也叫VIE模式。VIE的结构分拆并不是那么的简单。起码需要1~2年,VIE模式的企业拆除架构的核心在于解除实际控制

人通过特殊目的公司设立的外商投资企业与境内公司签署的一系列旨在转移利润的协议,需要将外商独资企业变更为内资企业,需要将VIE架构下的相关公司进行

注销,还涉及从境外资本机构回购股份的问题。现在的中国最不缺的就是资金,时间与收获对比,不足为虑。

这场中概股私有化的盛宴,谁是赢家?谁是输家?得到内幕的赚到了。承销商赚到了,交易所赚到了,类似的中概公司大佬们赚到了,举例某中概公司IPO后你从

市场以10美元买进,那个中概公司圈到的资金去炒股票、搞投资赚了几十个亿。许多年过去没有分红,现在再用4块钱从你手中买回去。所以,散户投资者是最大

的输家,假定你这几年一直持有的话,花费的几年时间亏损50%、没有股息、现在只可以拿回一半的价钱。而且因为私有化后代码的消失你永远失去机会

@IvyTigerCapital 审计师R.T是前上市公司CFO曾经负责审计过10余家中概公司的财务报表。他表示美国的财务会计准则和财务报告体系US GAAP非常完善。

中

概股公司每年在美开支费用在50万美元至100万美元。对于奇虎这种公司当然不是问题,可是对很多交易量稀少半死不活只是勉强维持面子的中概股公司就非常

吃力尴尬。何况,中概公司经常面临美国的起诉,美国法律制度允许集体诉讼按照索赔金额一定比例收取律师费,该比例可以接近50%,这就是美国律师事务所主

动经常性对中概股公司发起集体诉讼的原因。中概股公司经常犯的问题有:

一,未披露可能会影响公司未来财务数据或存在风险的相关信息;

二,财报计算方法有问题,财务数据涉嫌造假;

三,涉及商业贿赂等违法行为;

四,内部管理控制存在漏洞。

为了维持每年近百万美元的费用,还要应付经常性的起诉大额律师开支。也是很多小中概公司考虑离开美国的原因之一。整个私有化收购的花费约为200万美元。

不卖的话情况:中概股是美国存托股票,是指在一国证券市场流通的代表外国公司有价证券的可转让凭证。 你持有的是ADS,一般情况到时候你不卖账户显示为0

如

果你不同意的话怎么办:根据SEC关于rule

13e-3里面8(e)项的规定,必须声明该私有化交易是否经过了非经营层董事的多数表决通过。向小股东提供的对价是否为公平价值,与当前市场价格、历史

价格、净账面价值、持续经营价值、清算价值、以往购买价格、第9项中描述的报告、意见、评价等因素相关。你可以等待这个私有化公司提交的这个表格的内容来

发起诉讼。如果你有这个兴趣的话。

资本市场是机会,也是残酷的。A股美股都是如此。

Next Page