- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

2017年首家電影公司IPO過審!未來靠什麽和中影、上影、萬達競爭?

來源: http://www.nbd.com.cn/articles/2017-08-24/1141506.html每經影視記者 蓋源源

每經影視編輯 溫夢華

一提起橫店,自然會想到中國的影視行業。位於浙江東陽的這座小城,如今擁有中國拍片最多、全球規模最大的影視實景拍攝基地。

▲橫店影視城(視覺中國/圖)

20年前,謝晉籌拍電影《鴉片戰爭》,橫店集團的創始人徐文榮抓住機遇,半年造出一條“廣州街”,電影非常成功,橫店因此一炮而紅。如今在橫店,拍攝的影視劇超過2萬多部(集),每天有多個影視劇組駐紮,這里就像一座造夢工廠,被譽為“中國好萊塢”。

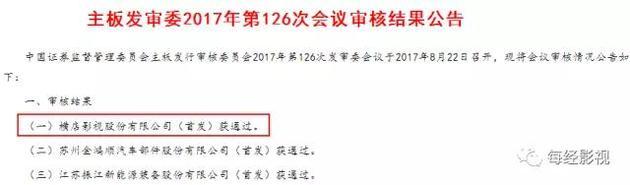

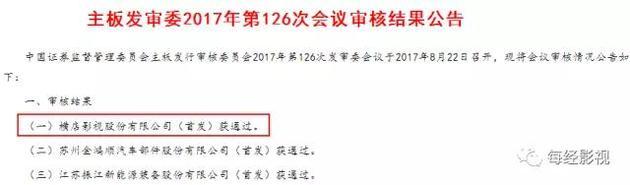

8月22日,橫店又迎來一個值得銘記的日子。橫店影視股份有限公司(以下簡稱“橫店影視”)IPO成功通過證監會主板發審委審核。這意味著,擁有多元化資產的橫店控股旗下的影視資產將上市。而據Wind數據統計,橫店影視是2017年至今第一家IPO過會的電影公司。

自營影院居多是優勢 橫店影視IPO成功過會

Wind統計數據顯示,2017年1~7月共審核329家企業首發申請,審核通過率為81.46%,否決率為13.07%。證監會發行監管部披露,截至2017年8月18日,2017年度IPO申請終止審查企業共67家。每經影視(微信號:meijingyingshi)記者註意到,在證監會發行監管部披露的IPO正常審核狀態的企業列表中,有新麗傳媒、華視娛樂、和力辰光、金逸影視等影視公司。

截至2017年8月22日,有三家影視類公司IPO過會,時代院線IPO被否,中廣天擇傳媒、橫店影視IPO核審通過。中廣天擇傳媒主營業務是電視、互聯網和移動互聯網等視頻內容的制作、發行和營銷等,因此,橫店影視算得上是今年以來第一家IPO過會的電影公司。

▲《主板發審委2017年第126次會議審核結果公告》(證監會官方網站/圖)

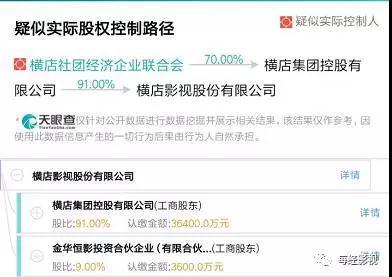

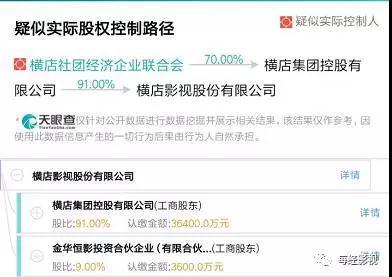

橫店影視擬在上交所上市,發行不超過5300萬股,募集資金23.63億元,用於投資影院建設項目。橫店影視的控股股東是橫店控股,持有橫店影視91%股份,並通過金華恒影間接持有橫店影視9%股份。橫店控股主要通過其下屬子公司從事電子電氣、醫藥化學、影視文化和新型綜合服務業務。橫店控股控制的企業橫店東磁、普洛藥業、英洛華、得邦照明都已經上市,南華期貨也在IPO排隊,如今隨著橫店影視IPO核審通過,橫店控股的影視資產也即將上市。

▲橫店影視股權結構(天眼查/圖)

在橫店影視申請IPO前,橫店控股旗下的院線、影城類資產分散於各個運營主體中,形成橫店控股、橫店影視娛樂、橫店院線有限分別投資影城公司的複雜業務局面。為此,橫店控股將電影發行及放映類資產和業務進行了整合,最終擬上市的公司橫店影視的主營業務變為了院線發行、電影放映及相關衍生業務。

如此一來,橫店影視上市後,A股市場將又多一個以影院經營為主的民營電影公司。2016年,三家以影院資產為主的公司中國電影、上海電影、幸福藍海先後上市,它們的大股東均是國資背景。

橫店影視旗下的影院主要是資產聯結型影院(即自營影院),截至2017年6月30日,公司擁有已開業自營影院245家,加盟影院65家,銀幕數1892塊。

以院線票房口徑計算,2016年、2017年1~6月公司票房收入分別為20.71億元、11.14億元,市場份額分別為4.55%、4.38%。

若以自營影院票房口徑計算,2016年、2017年1~6月公司票房收入分別為18.55億元、9.88億,排名全國影投公司票房第三。

▲2017年1~6月,我國票房收入排名前十大的影院投資公司及市場份額(橫店影視招股書 申報稿/圖)

與IPO被否的時代院線相比,橫店影視的優勢在於旗下自營影院居多,占比達79%。而時代院線則相反,加盟影院占比達77%。加盟影院與院線的合約一般是2~3年,院線對加盟影院的控制力較弱,這給經營持續增長帶來風險,而自營影院可以進行統一管理,統一品牌經營,且是完全屬於公司的資產。

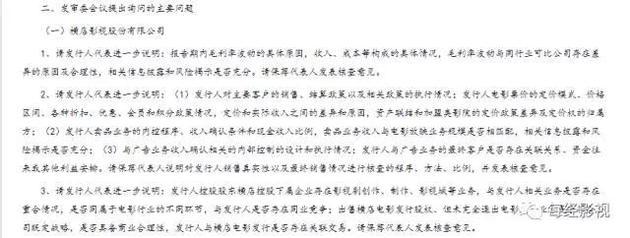

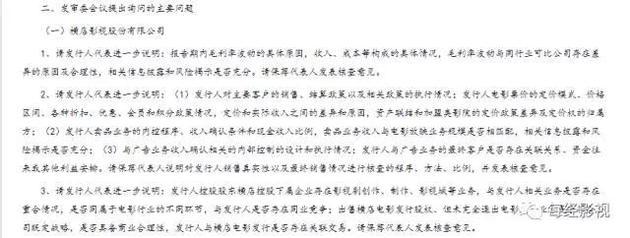

電影放映業務毛利率下滑 非票收入有較大提升空間

在橫店影視過會時,證監會主板發審委主要詢問了三大方面的問題,包括進一步說明報告期內毛利率波動的具體原因;賣品業務收入與電影放映業務規模是否相匹配;發行人控股股東橫店控股下屬企業存在影視制作、影視城等業務,與發行人相關業務是否存在重合情況等等問題。

▲圖據證監會官方網站

每經影視(微信號:meijingyingshi)記者註意到,橫店影視2015年、2016年、2017年1~6月營業收入分別為21.1億元、22.8億元、12.4億元,電影放映業務在主營業務收入占比超過80%。然而,電影放映業務的毛利率卻在逐年下降,2015年毛利率16.92%,2016年毛利率10.01%,2017年1~6月毛利率8.6%。

公司對此的解釋是,2015年觀影人群下沈,三線及以下城市票房收入快速增長,2016年度及2017年1~6月,公司新開影城數量增多,職工薪酬、房租、折舊攤銷等成本快速增加,與此同時,受中國電影市場整體增速放緩大環境的影響,導致2016年度、2017年1~6月放映業務毛利及占比均有所下滑。

與此相對的是,橫店影視的賣品、廣告業務的毛利率比較穩定,毛利占比逐年增長。2016年、2017年1~6月,賣品業務的毛利率分別為73.81%、73.96%,毛利占比33.39%、35.32%;廣告業務毛利率99.92%、99.97%,,毛利占比21.43%、25.89%。

▲橫店影視招股書(申報稿)截圖

這也折射出目前電影產業鏈終端的生存狀況,隨著銀幕數不斷增長,人口增長帶來的紅利被稀釋,單銀幕產出下降,在維持穩定的票房收入時,影院經營在賣品、廣告仍有較大的增長空間。排名全國前列的影投公司負責人告訴每經影視(微信號:meijingyingshi)記者:“在北美成熟市場,非票收入占比約30%~40%,目前中國市場還沒有對影院這部分收入的準確統計,就我個人看來,在收入結構中占比15%的影院居多。”

行業龍頭萬達電影2016年非票收入38億元,占營收的比重已達34%。橫店影視2016年、2017年1~6月非票收入占比分別為15.96%、17.32%,按照成熟電影市場的發展軌跡,橫店影視在非票收入上仍有提升空間。

2017年首家電影公司IPO過審!未來靠什麽和中影、上影、萬達競爭?

來源: http://www.nbd.com.cn/articles/2017-08-24/1141506.html每經影視記者 蓋源源

每經影視編輯 溫夢華

一提起橫店,自然會想到中國的影視行業。位於浙江東陽的這座小城,如今擁有中國拍片最多、全球規模最大的影視實景拍攝基地。

▲橫店影視城(視覺中國/圖)

20年前,謝晉籌拍電影《鴉片戰爭》,橫店集團的創始人徐文榮抓住機遇,半年造出一條“廣州街”,電影非常成功,橫店因此一炮而紅。如今在橫店,拍攝的影視劇超過2萬多部(集),每天有多個影視劇組駐紮,這里就像一座造夢工廠,被譽為“中國好萊塢”。

8月22日,橫店又迎來一個值得銘記的日子。橫店影視股份有限公司(以下簡稱“橫店影視”)IPO成功通過證監會主板發審委審核。這意味著,擁有多元化資產的橫店控股旗下的影視資產將上市。而據Wind數據統計,橫店影視是2017年至今第一家IPO過會的電影公司。

自營影院居多是優勢 橫店影視IPO成功過會

Wind統計數據顯示,2017年1~7月共審核329家企業首發申請,審核通過率為81.46%,否決率為13.07%。證監會發行監管部披露,截至2017年8月18日,2017年度IPO申請終止審查企業共67家。每經影視(微信號:meijingyingshi)記者註意到,在證監會發行監管部披露的IPO正常審核狀態的企業列表中,有新麗傳媒、華視娛樂、和力辰光、金逸影視等影視公司。

截至2017年8月22日,有三家影視類公司IPO過會,時代院線IPO被否,中廣天擇傳媒、橫店影視IPO核審通過。中廣天擇傳媒主營業務是電視、互聯網和移動互聯網等視頻內容的制作、發行和營銷等,因此,橫店影視算得上是今年以來第一家IPO過會的電影公司。

▲《主板發審委2017年第126次會議審核結果公告》(證監會官方網站/圖)

橫店影視擬在上交所上市,發行不超過5300萬股,募集資金23.63億元,用於投資影院建設項目。橫店影視的控股股東是橫店控股,持有橫店影視91%股份,並通過金華恒影間接持有橫店影視9%股份。橫店控股主要通過其下屬子公司從事電子電氣、醫藥化學、影視文化和新型綜合服務業務。橫店控股控制的企業橫店東磁、普洛藥業、英洛華、得邦照明都已經上市,南華期貨也在IPO排隊,如今隨著橫店影視IPO核審通過,橫店控股的影視資產也即將上市。

▲橫店影視股權結構(天眼查/圖)

在橫店影視申請IPO前,橫店控股旗下的院線、影城類資產分散於各個運營主體中,形成橫店控股、橫店影視娛樂、橫店院線有限分別投資影城公司的複雜業務局面。為此,橫店控股將電影發行及放映類資產和業務進行了整合,最終擬上市的公司橫店影視的主營業務變為了院線發行、電影放映及相關衍生業務。

如此一來,橫店影視上市後,A股市場將又多一個以影院經營為主的民營電影公司。2016年,三家以影院資產為主的公司中國電影、上海電影、幸福藍海先後上市,它們的大股東均是國資背景。

橫店影視旗下的影院主要是資產聯結型影院(即自營影院),截至2017年6月30日,公司擁有已開業自營影院245家,加盟影院65家,銀幕數1892塊。

以院線票房口徑計算,2016年、2017年1~6月公司票房收入分別為20.71億元、11.14億元,市場份額分別為4.55%、4.38%。

若以自營影院票房口徑計算,2016年、2017年1~6月公司票房收入分別為18.55億元、9.88億,排名全國影投公司票房第三。

▲2017年1~6月,我國票房收入排名前十大的影院投資公司及市場份額(橫店影視招股書 申報稿/圖)

與IPO被否的時代院線相比,橫店影視的優勢在於旗下自營影院居多,占比達79%。而時代院線則相反,加盟影院占比達77%。加盟影院與院線的合約一般是2~3年,院線對加盟影院的控制力較弱,這給經營持續增長帶來風險,而自營影院可以進行統一管理,統一品牌經營,且是完全屬於公司的資產。

電影放映業務毛利率下滑 非票收入有較大提升空間

在橫店影視過會時,證監會主板發審委主要詢問了三大方面的問題,包括進一步說明報告期內毛利率波動的具體原因;賣品業務收入與電影放映業務規模是否相匹配;發行人控股股東橫店控股下屬企業存在影視制作、影視城等業務,與發行人相關業務是否存在重合情況等等問題。

▲圖據證監會官方網站

每經影視(微信號:meijingyingshi)記者註意到,橫店影視2015年、2016年、2017年1~6月營業收入分別為21.1億元、22.8億元、12.4億元,電影放映業務在主營業務收入占比超過80%。然而,電影放映業務的毛利率卻在逐年下降,2015年毛利率16.92%,2016年毛利率10.01%,2017年1~6月毛利率8.6%。

公司對此的解釋是,2015年觀影人群下沈,三線及以下城市票房收入快速增長,2016年度及2017年1~6月,公司新開影城數量增多,職工薪酬、房租、折舊攤銷等成本快速增加,與此同時,受中國電影市場整體增速放緩大環境的影響,導致2016年度、2017年1~6月放映業務毛利及占比均有所下滑。

與此相對的是,橫店影視的賣品、廣告業務的毛利率比較穩定,毛利占比逐年增長。2016年、2017年1~6月,賣品業務的毛利率分別為73.81%、73.96%,毛利占比33.39%、35.32%;廣告業務毛利率99.92%、99.97%,,毛利占比21.43%、25.89%。

▲橫店影視招股書(申報稿)截圖

這也折射出目前電影產業鏈終端的生存狀況,隨著銀幕數不斷增長,人口增長帶來的紅利被稀釋,單銀幕產出下降,在維持穩定的票房收入時,影院經營在賣品、廣告仍有較大的增長空間。排名全國前列的影投公司負責人告訴每經影視(微信號:meijingyingshi)記者:“在北美成熟市場,非票收入占比約30%~40%,目前中國市場還沒有對影院這部分收入的準確統計,就我個人看來,在收入結構中占比15%的影院居多。”

行業龍頭萬達電影2016年非票收入38億元,占營收的比重已達34%。橫店影視2016年、2017年1~6月非票收入占比分別為15.96%、17.32%,按照成熟電影市場的發展軌跡,橫店影視在非票收入上仍有提升空間。

2018年首家IPO被否企業,海通證券二三千萬的承銷保薦費飛了

來源: http://www.nbd.com.cn/articles/2018-01-04/1179431.html1月3日,證監會發審委審核了3家企業的首發申請。這是今年首批上會的企業,從審核結果看,1家被否,2家獲得通過。

證監會披露的1月3日召開的2018年第4次發審委會議情況顯示,未通過審核的公司為上海龍旗科技股份有限公司(以下簡稱:龍旗科技),保薦人(主承銷商)為海通證券。

龍旗科技上市失利,也讓海通證券摘得2018年發審委否決首單。但是,更重要的是,海通證券由此“損失”了二三千萬元的保薦承銷費。

業績下滑猶如過山車

根據龍旗科技招股說明書介紹,發行人主要從事研發、設計和生產以智能手機、平板電腦為主的智能移動終端設備。發行人以手機設計研發起步,逐步延伸產業鏈與優化產品結構,發展成為行業內領軍的移動終端設備方案提供和制造廠商。自成立以來,公司主營業務、主要產品均未發生重大變化。

火山君註意到,龍旗科技在上述介紹自己時用到“領軍”一詞,那麽,這個領軍企業業績又如何呢?

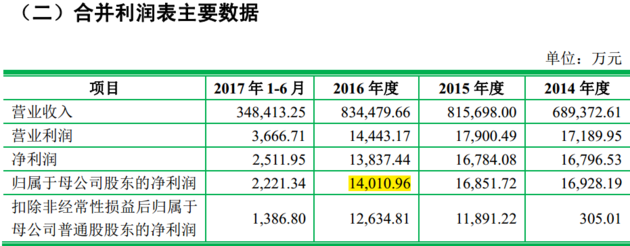

資料來源:龍旗科技招股說明書

從龍旗科技招股說明書中披露的來看,2014年~2016年,龍旗科技營業收入一直在持續增長,到2016年高達83.45億元。但相反,歸屬於母公司股東的凈利潤卻一直在下滑,從2014年的1.69億元到2016年的1.4億元,下滑了17%,不過好在歸屬於母公司股東的凈利潤都還遠超1億元。要知道,對於擬IPO公司來說,3000萬元凈利潤是一條隱形紅線,這麽看來,龍旗科技的業績還是可圈可點。

不過,進入2017年,事態發生了大轉彎,截至上半年營業收入為34.84億元,歸母凈利潤卻只有2221.34萬元,而這也是發審委提出的第一個問題所在——發行人營業收入持續增加而凈利潤大幅下滑。

另外,值得註意的是,在公司營業收入中,投資收益占利潤總額較高。火山君查看到,2014年~2017年上半年,公司取得的投資收益分別達到8293.70 萬元、9644.92萬元、3067.36萬元及2680.69萬元,而這一點公司也坦誠道,由於投資收益本身就不具有持續性和穩定性,未來若無法持續取得較高投資收益,將對公司整體利潤水平造成負面影響。

同時,公司的經營現金流也出現了急劇惡化。根據招股說明書顯示,2014年和2015年經營活動產生的現金流量凈額分別為1.52億元和4.74億元,而2016年卻大逆轉,出現近700萬元的負值,到了2017年上半年,“窟窿”就迅速擴大到-5.34億元,這就說明公司經營出現了一些不利變化。

公司經營活動現金流量情況如下:

資料來源:龍旗科技招股說明書

當然除了業績上,公司業務上也出現了不少讓發審委提出問題的地方。比如前五大客戶占比70%以上,客戶集中度較高;小米公司成為關聯方,且關聯交易逐年增長,其中技術服務收入中的提成和技術開發測試收入毛利率偏高等。

海通證券“痛失”千萬保薦承銷費

IPO審核被否,心痛的不只是龍旗科技,還有就是保薦人(主承銷商)海通證券。不僅僅是因為海通證券戴上了新年發審委否決的首單的帽子,更重要的是“失去”了真金白銀——保薦承銷費。

根據廣證恒生統計顯示,2016年至2017年8月末期間上市的公司,承銷保薦費率平均為6.22%,但是不同板塊上市的公司又有較大差異,比如上證主板上市的公司平均承銷保薦費率最低,約為5.15%,而在創業板上市的公司平均承銷保薦費卻最高,平均達到8.46%。另外,就融資規模上看,50億以上企業平均費率2.11%,融資規模3億以下企業平均費率10.69%,兩者相差8.58個百分點。

“這個主要還是根據企業的融資規模來協商確定的,一般來說,對於更大型的融資企業,承銷保薦商可能會提供更低的費率,以吸引企業,同時能增加機構承銷保薦收入”,一家上市券商的投行人士告訴火山君:“就比如我們最新報會的一單,承銷費金額是按照募集資金總額的7%收取,且承銷費金額不低於2000萬元。如果企業在發行前3個月,或者發行前30家同等規模企業IPO的承銷費率低於7%,那麽,承銷費率就按照上述平均費率9折執行,但是承銷費金額還是不能低於2000萬元。”

龍旗科技報送的招股說明書顯示,龍旗科技擬在創業板公開發行7000萬股,募集資金近4.27億元。按照前述比照,龍旗科技募集資金並不龐大,又在創業板發行,這麽看來費率應該是低不了,就即使按照全部公司6.22%的平均費率來計算,這一被否就至少少賺了2600萬元,而要按照在創業板上市的公司平均費率8.46%來計算,那少賺了至少3600萬元了。

2017年券商IPO承銷收入達150億元

一單就有上千萬收入,怪不得火山君每年都能聽到,來自世界頂級商學院,還有來自北大清華等中國最高學府的畢業生,帶著簡歷蜂擁而至,試圖擠進這金燦燦的圈子——投行圈。

Wind數據顯示,2017年共有60家券商有IPO承銷收入,合計150.13億元。廣發證券居於首位,達12.47億元,中信證券以微弱之差緊跟其後,為12.40億元,這也是僅有的兩家超過10億元的收入的券商。

此外,國金證券、海通證券、國信證券和中信建投順次排後,而且收入均在9億元以上。還有,招商證券、安信證券、國泰君安和華泰聯合證券收入也都在5億元以上。值得一提的是,上述10家券商收入,占到市場份額的近6成。

2017年首發承銷收入超過1億元券商:

數據來源:Wind

每經記者 陳晨

每經編輯 吳永久

(本文封面圖來自視覺中國)

中報眼 | 主營10年首虧商譽壓頂,阜興系陰影難去華聞傳媒如何破局?

“阜興系”事發後,朱一棟跑路,華聞傳媒猶如覆巢之下的危卵,股價崩塌連受追問,牽出更多的懸疑。

8月11日,華聞傳媒發布2018年中報,繼續帶來“壞消息”。中報顯示,華聞傳媒上半年營業收入14.37億元,同比減少2.47%,歸屬上市公司股東的凈利潤0.82億元,同比減少77.23%。扣除非經常性損益後,虧損1.02億元,同比下滑175.99%。

這是華聞傳媒近10年來主營業務首度虧損,受累於傳媒行業轉型壓力,公司營收水平、業務毛利均有所下滑。而多年來醉心並購,也讓華聞傳媒近30億商譽壓頂。邦富軟件、精視文化和漫友文化等收購子公司均已業績變臉,陷入虧損。

比起主營困局,華聞傳媒更著急擺脫“阜興系”危機的影響。朱一棟跑路後,“阜興系”關聯公司興順文化迅速將股權轉手和平財富,孫景龍入局,至今價格未明。7月6日複牌至今,華聞傳媒股價已累計下跌近六成,華聞傳媒大股東國廣資產股權質押及信托持股均已全面爆倉,合計已被平倉約3346萬股。對“阜興系”避之不及的華聞傳媒,也在最新的回複交易所監管關註的公告中,暴露出與前者更多的隱秘關聯。

主營首虧

2017年營收創下歷史新低之後,華聞傳媒的主營狀況並未好轉,2018年上半年陷入10年來主業的首虧。

與上年同期相比,除信息技術服務費這項業務之外,華聞傳媒的前五大業務毛利率較上年同期均有下滑。

傳播文化業務是華聞傳媒的最大支柱,上半年實現營收11.47億元,同比下滑1.63個百分點;毛利率28.30%,同比下降了16.01個百分點。這一業務中,大頭的收入來自於華聞傳媒時報傳媒所代理的《證券時報》商業廣告、財經信息的咨詢策劃、設計制作與代理發布等經營業務的獨家經營權。

但因傳統媒體行業整體上轉型時期,時報傳媒業務面臨下滑趨勢。另外,隨著2018年上半年,證券信息披露業務政策改革深化,原有信息披露價格體系受到較大沖擊。“時報傳媒經營成本持續攀升,加上新股發行減速導致新項目銳減,常年信息披露實施降價政策,時報傳媒面臨較大 的經營壓力。”華聞傳媒稱。

數據顯示,時報傳媒2018年上半年實現合並歸屬母凈利潤為5282.66萬元,同比減少63.41%,主要系本期信息披露收入下降,基金服務費成本增加所致。

華聞傳媒第二大子公司華商傳媒與時報傳媒業務類似,獨家代理經營《華商報》等媒體的廣告、 發行、印刷與紙張采購業務。但2018年上半年,盡管總資產、凈資產遠超時報傳媒,但盈利能力不佳。

華聞傳媒的第二大業務——數字內容服務上半年處於增收不增利的境地。2.09億元的營收比上年同期增加150.35%,但營業成本同比大幅增長308%,造成業務毛利僅17.64%,同比減少31.82個百分點。

“主要是子公司掌視億通本期流量經營業務規模擴大,營業收入及營業成本相應增加所致。”華聞傳媒在中報中稱,掌視億通致力於運營商移動視頻業務,2017年開始涉足流量境遇業務,雙業務主線的模式已經初步形成。

在華聞傳媒五大業務中,中期營收下滑最大的是網絡與信息安全服務業務,僅實現營收347萬元,同比減少了76.58%,毛利率下滑達105.67個百分點。“主要是子公司邦富軟件輿情業務競爭激烈、業務單一,使得本期營業收入減少所致。”華聞傳媒這樣解釋。

商譽“地雷陣”

商譽減值是華聞傳媒的另一潛在風險。

近五年來,華聞傳媒並購不斷,雖得以借此增厚利潤,但隨之而來的還有賬面數十億的商譽及巨額的減值風險。截至2018年6月30日,華聞傳媒賬面商譽已高達29.92億元,相比2013年年底的6.12億元,增幅近4倍。

在中報中,華聞傳媒近30億元的商譽來自華商數碼、長春華銳營銷、華聞影視等14家公司,其中掌視億通、邦富軟件、澄懷科技、精視文化、漫友文化商譽均在億元級別,分別高達10.92億元、5.93億元、5.73億元、3.55億元及2.04億元。而除澄懷科技系2013年收購外,剩下四家公司均是華聞傳媒於2014年高溢價收入囊中。

2014年5月,華聞傳媒發行1.35億股同時支付現金9.56億元,作價27.99億元購入掌視億通和邦富軟件100%股權、精視文化60%股權及漫友文化85.61%股權。在最初2014年-2016年的業績承諾期內,這四家公司均有驚無險完成業績承諾,但此後便開始業績變臉。

2017年,掌視億通、邦富軟件、精視文化和漫友文化的凈利潤分別為8370萬元、631萬元、846萬元和-1051萬元,同比分別下降43.62%、93.32%、91.58%和18631.39%。

到2018年上半年,這些項目業績變臉進一步加劇。除掌視億通僅收獲凈利潤1602萬元外,澄懷科技、邦富軟件、精視文化和漫友文化均陷入虧損,虧損分別約906萬元、786萬元、289萬元及279萬元。

業績未達預期,商譽減值地雷引爆。在2017年年報中,華聞傳媒對邦富軟件、精視文化、漫友文化等4家公司新增減值準備6.89億元,期末減值余額增至8.69億元,其中邦富軟件計提5.93億元、漫友軟件計提2.04億元合計減值商譽6.87億元,對於商譽高達10.93億元的掌視億通卻未進行任何計提。2018年上半年,華聞傳媒並未進行任何計提,商譽減值余額依然為8.69億元。

有專業人士向第一財經記者分析稱,華聞傳媒上半年參控股的14家公司,有8家形成虧損,存在減值風險。

不過,華聞傳媒並未因此停止擴張,目前正在推進收購車音智能60%股權,交易對價高達16.68億元。

剪不斷的“阜興系”關聯

在華聞傳媒的中報中,公司實際控制人之一已經發生變更,與“阜興系”存在千絲萬縷關聯的興順文化已被和平財富實控人——孫景龍替代。雖然表面上公司控制權已與興順文化“切割”,華聞傳媒的股價卻仍未逃離大幅下跌的命運,最終致使大股東國廣資產全面爆倉。

此前,阜興集團實際控制人朱一棟被曝失聯後,“阜興系”債務危機波及關聯上市公司,華聞傳媒股價接連大跌,7月6日複牌至8月10日,股價累計下跌近六成,市值蒸發逾57億元。而股價下跌的直接後果就是國廣資產爆倉,股權遭“收割”。

在遭到強平之前,國廣資產共持有華聞傳媒30752.72萬股,占後者總股本的15.37%。其中,直接持有的比例僅有8.41個百分點,剩余均由信托產品“代持”。通過“四川信托有限公司-四川信托•星光5號單一資金信托”(下稱“星光5號”)持有7850.63萬股,“渤海國際信托股份有限公司-永盈1號單一資金信托”(下稱“永盈1號”)持有公司股份6078.17萬股。

在這之中,星光5號穿透後,認購星光5號的卻是另一結構化信托產品——景誠嘉佑十八號,該產品由國廣資產作為劣後委托人,浦發銀行天津分行作為優先委托人,資產總額9億元人民幣,劣後優先認購份額為1:2。

而國廣資產直接持有的1.68億股幾乎全部質押給了中信建投和天風證券。自7月6日複牌大跌至7月18日,這部分質押股已全部跌破平倉線,占國廣資產直接持股比例的99.79%。“阜興系”危機爆發後,中信建投已經對1.01億股迅速申請了司法凍結,7月26日,中信證券則已平倉賣出華聞傳媒股票443.90萬股。

信托爆倉更為嚴重,第一財經記者梳理發現,自7月23日至7月30日,永盈1號的受托人渤海證券已進行了5次被動減持,共計減持華聞傳媒約2902萬股。也就是說,在“阜興系”危機發酵以來,和平財富迅速入主華聞傳媒又迅速遭遇了股票被“收割”的噩耗。孫景龍為何選擇在此時入主華聞傳媒,其中原因外界不得而知,但可以明確的是,華聞傳媒的爆倉風險遠未結束。

此前,華聞傳媒董秘辦人士曾對第一財經稱,在轉讓了國廣控股的股權後,興順文化不再持有公司任何股票,他強調,此前朱金玲確為公司實際控制人之一,但公司與“阜興系”不存在關聯。不過,在交易所的最新問詢後,答案卻並非如此。

7月30日,深交所就和平財富的權益變動、持有華聞傳媒的資管計劃與“阜興系”的關聯等問題向華聞傳媒展開問詢。其中一個核心問題是關於華聞傳媒的前股東名冊中的三只資管產品,分別是:前海開源基金-渤海信托·煦沁聚和1號集合資金信托計劃、前海開源基金-浦發銀行-前海開源聚和資產管理計劃、前海開源基金-浦發銀行-前海開源鯤鵬資產管理計劃。深交所要求華聞傳媒披露,這三大產品的出資方名稱、出資方資金來源,並說明是否與“阜興系”存在關聯、是否與朱金玲存在關聯。

華聞傳媒披露顯示,這三只產品共持有華聞傳媒1.62億股,占其總股份的8.11%,總資金合計21.9億元,其中常州煦沁投資中心出資7.3億元,浦發銀行廣州分行理財資金出資達到14.6億元。而這三只資管計劃的普通級委托人、直接或間接劣後方均為常州煦沁投資中心(有限合夥)(下稱“常州煦沁”),常州煦沁為有限合夥企業,普通合夥人為朱明華,有限合夥人為徐禎華,朱、徐二人各出資4000萬元和1.6億元。

華聞傳媒在回複中強調,前海開源基金基於必要的客戶信息了解和調查以及以上已經掌握的事實,無法判斷資管計劃的出資方是否與“阜興系”存在關聯、是否與朱金玲存在關聯關系。

不過,天眼查的信息顯示,徐禎華作為法人代表的公司多達13家,作為股東的公司更多達20家。其中,就有“阜興系”跑路私募意隆財富在杭州、沈陽、深圳等地分公司,徐禎華均出任法人代表。此外,徐禎華也是阜興集團控股屬子公司上海阜仕教育科技公司高管。而徐、朱二人,還同為上海奇阜投資等多個“阜興系”私募的股東。

除此之外,第一財經此前的報道也指出,興順文化與朱金玲或許並未與華聞傳媒完全脫離,例如興順文化仍然與國廣資產的另一位股東永繁投資(持股41.97%)存在若隱若現的關系,兩家公司註冊與介入華聞傳媒的時間點幾乎相同,共用同一個郵箱,且註冊電話僅有一位數字之差。

此內容為第一財經原創。未經第一財經授權,不得以任何方式加以使用,包括轉載、摘編、複制或建立鏡像。第一財經將追究侵權者的法律責任。 如需獲得授權請聯系第一財經版權部:021-22002972或021-22002335;[email protected]

責編:黃向東

上海1850年首建馬場

1 : GS(14)@2014-10-18 22:45:10【話你知】中國人賽馬,雖然周朝已有記載,但與博彩相聯的近代賽馬是鴉片戰爭後由西方傳入。1850年,英國人在上海買地建造內地首個馬場,上海賽馬場跑道直徑800米,進行過7場比賽後,移至市中心(現人民廣場),名為「跑馬廳」,其後有國人相繼再建兩個跑馬場。當年的上海灘,每逢賽馬之日,市民蜂擁前往馬場賭馬,後因人太多,便在場外設立投注站,為馬迷們提供方便。天津賽馬始於1863年,由英法聯軍炮場工程師出資創辦,在海光寺一帶舉行了天津首場賽馬,當年馬場跑道約2,000米長。之後,天津英租界建立常設機構,每年春、秋兩季舉辦賽馬活動。1949年中共主政後,賽馬活動因具賭博性質被悉數取締,已廢棄的馬場也不再重建。百度百科

來源: http://hk.apple.nextmedia.com/international/art/20141017/18902767

麥理浩78年首推居屋 廣受歡迎

1 : GS(14)@2015-01-07 01:03:46■港督麥理浩(右二)在任內推出十年建屋計劃。

【本報訊】居者有其屋計劃,簡稱「居屋」,是港督麥理浩在1976年提出的一個計劃,旨在協助中下入息家庭自置居所。由政府興建價廉實用的住宅,提供予有意置業但無力購買私人物業的市民。

■富寶花園(右圖)是在港督彭定康(左圖)任期內推出的居屋。

金融風暴後現撻定潮

1978年第一期居屋推出,共6個屋苑,包括何文田俊民苑、葵涌悅麗苑、觀塘順緻苑、柴灣山翠苑、香港仔漁暉苑和沙田穗禾苑,合共8,373個單位,建築面積由468至838方呎,售價由9.05至16.59萬元,接獲逾3.6萬份申請表。當年有15間銀行提供按揭,貸款額九成,可分15年攤還,利息則以固定利率7厘半至9厘計算。居屋計劃廣受歡迎,政府每年推出數千至逾萬個單位,到1992年是居屋高峯期,推出逾2萬個居屋單位。最搶手的港島和九龍居屋王康山花園和富榮花園,分別於1986年和1998年落成,兩者均為私人機構參建居屋計劃下興建的屋苑,前者無論位置和配套,都及得上附近一眾著名私人屋苑,故呎價屢屢破頂。

1997年亞洲金融風暴,樓價下滑,本港經濟急轉直下,負資產出現,加上連串居屋短樁事件,居屋吸引力大減。往後數期居屋都賣剩,如現在的九龍居屋王大角嘴富榮花園,當年甚至出現撻定潮。為挽救樓市,2002年時任房屋及規劃地政局局長孫明揚提出9招「救市方案」,被稱「孫九招」,當中包括結束居屋計劃,2003年起居屋開始停售。隨後本港經濟復蘇,政府繼續停建居屋、夾屋等,為今日高樓價種下禍根。2011年當年特首曾蔭權宣佈復建居屋。直到去年12月,停售12年的居屋重售,推出2,160個單位。■記者陳家雄、陳東陽

來源: http://hk.apple.nextmedia.com/news/art/20150106/18992893

3月訪港客6年首跌

1 : GS(14)@2015-05-02 00:17:25http://www.mpfinance.com/htm/finance/20150501/news/ec_eca2.htm

[table=100%]

3月訪港客6年首跌

【明報專訊】香港旅發局公佈3月訪港旅客統計數字出現6年首跌,受中國內地訪港旅客大跌拖累,總體旅客人數按年跌8.7%至441萬人次,惟受2月春節帶動訪港遊客增長,首季訪港旅客仍同比上升4.9%。

但單以3月份來看,情急劇惡化,更出現自金融危機(2009年7月)以來首個單月下跌。其中內地旅客下跌最明顯,3月正值反水貨客示威高峰期,當月大跌10%至324萬人次,過夜旅客下跌更明顯,同比倒退18.6%至118萬人次,不過夜遊客也小跌4.2% 。

春節帶動 首季仍保升幅

受東南亞貨幣相對港幣貶值,印尼、新加坡及馬來西亞訪港旅客分別跌33.1%、27.8%及13.5%。除中國內地外,短途、長途及新市場訪港遊客出現全線失守,單月同比分別倒退6.9%、0.2%及10.3%。

香港旅遊零售蕭條,日本觀光廳卻公佈,首季外地遊客消費額創新高,按年增長64.4%至7066億日圓(約460億港元),其中,中國大陸遊客貢獻最大,以佔外地遊客消費總額四成、按年長超過一倍的戰績穩居榜首。其次為台灣及南韓,消費分別增長46.3%及45.8%,香港遊客消費增長亦接近一倍,居第四位。

富豪海灣三年首蝕讓

1 : GS(14)@2015-09-18 02:03:24【本報訊】樓市氣氛轉弱,大額豪宅成交亦受到拖累。其中赤柱臨海豪宅富豪海灣,市場錄得一幢洋房蝕讓個案,C型屋新近以7,200萬元易手,扣除使費,損手超過230萬元,乃近三年來首宗蝕讓成交。富豪海灣C型洋房,建築面積4,212方呎,實用面積3,034方呎,股災後以7,200萬元沽出,實用呎價23,731元,建築呎價17,094元,造價乃近3年來新低。洋房新買家姓謝。

連使費虧損逾230萬

原業主於2011年3月透過私人名義以7,000萬元買入,是次轉售,雖然賬面賺200萬元,惟扣除釐印費及佣金等開支,仍要慘蝕逾230萬元。富豪海灣對上一宗損手個案,應為2012年4月,同屬C型洋房,以7,500萬元沽出,由於要付額外印花稅(SSD),料虧損逾310萬元,屬當時該屋苑最大宗連SDD蝕讓個案。近期豪宅造價受壓,市場陸續出現「流血」個案,大埔海鑽.天賦海灣便出現罕見「跳樓貨」,3座分層戶以3,900萬元轉售,持貨不足3年,損手達1,200萬元,成股災後最大宗蝕讓成交。由於大市氣氛急速逆轉,在前景未明朗下,部份業主伺機減價求售。另外,尖沙嘴及九龍站一帶豪宅,本月除港景峯之外,其餘未錄任何買賣成交,天璽日鑽璽高層D室業主,實用面積855方呎,叫價亦由3,500萬元減至3,100萬元,劈價400萬元或11%求沽,惟仍未售出。東半山德信豪庭則錄1宗成交,利嘉閣鄭雲峰表示,東山台德信豪庭中層A室,建築面積2,500方呎,實用面積1,891方呎,錄買家以3,000萬元承接,實用呎價15,865元,建築呎價12,000元。原業主2010年9月以2,360萬元買入,賬面賺640萬元,升27%。世紀21奇豐物業周淑萍表示,火炭御龍山7座中層A室單位,建築面積1,300方呎,實用面積1,012方呎,以1,515萬元易手,實用呎價14,970元。

來源: http://hk.apple.nextmedia.com/financeestate/art/20150917/19298352

亞幣續瀉 泰銖6年低 經濟陰霾不散 台灣6年首減息

1 : GS(14)@2015-09-27 02:29:17http://www.mpfinance.com/htm/finance/20150925/news/ec_ech1.htm

【明報專訊】美國按兵不動,憂慮情緒籠罩不散,加上經濟下行,新興市場貨幣持續走軟。台灣昨日宣布近6年首次減息,泰國仍受減息陰霾籠罩,泰銖和新台幣均創6年新低,馬來西亞令吉亦再創歷史低位。分析認為,受強美元影響,預計各大央行在年底前還會有降息舉動,亞太區貨幣將繼續面臨下行壓力。明報記者 武君

泰銖昨日錄得連續第四日下跌,曾一度見36.3兌1美元,創2009年3月以來最低水平,收市報36.214泰銖兌1美元,跌0.3%,本周累跌1.8%。泰銖兌港元報4.6934,亦見6年新低。澳新銀行預計,若經濟增長繼續令人失望,則年底前泰國央行或將再減息25個點子,意味泰銖或繼續受壓。

台灣央行昨日則將重貼現率、擔保放款融通利率及短期融通利率各調低0.125厘,分別至1.75厘、2.125厘及4厘,是台灣2009年金融危機以來首次減息。台灣央行總裁指貨幣政策基調仍然寬鬆,而在美國加息在即的情下,或意味亞太區貨幣將繼續震盪。

澳新:年底泰央行或再減息25點子

事實上,此前新台幣已經急速貶值,根據彭博數據,新台幣兌美元曾一度觸及33.368元,創2009年4月以來新低,收報33.26元,過去三天已經累計貶值1.8%。

由於科技出口受到中國競爭的衝擊,近年台灣經濟面臨經濟放緩,上月已經調低2015年經濟預測。在中國突然降息後,台灣央行8月將隔夜利率調低,是三年來首次。和其他亞洲國家一樣,台灣正承受出口下滑的壓力,經濟學家預計在經濟展望疲弱及通脹壓力下,預計台灣在12月將再有減息行動。

料各央行降息 亞太貨幣續受壓

而其他新興國家亦無法獨善其身,馬來西亞令吉昨日一度低見4.446,收報4.424兌1美元,再見歷史新低。印尼盾徘徊在17年低位,昨日收報14684兌一美元。依賴向中國出口大宗商品出口的巴西,其貨幣雷亞爾在見歷史新低後,昨日再一度跌2%,昨日收報4.1454兌1美元,今年以來跌幅已經達35%。

三星上季盈利兩年首升

1 : GS(14)@2015-10-09 01:48:40【本報綜合報道】受惠南韓圜貶值推動半導體業務銷售,令南韓三星電子昨發出盈喜,表示第三季經營溢利表現勝預期,將會是兩年來首次錄得季度盈利增長。消息刺激股價於韓國股市早段急升8.7%,一度升見125.2萬韓圜,收市報125.1萬韓圜,為2013年6月以來最大單日升幅。

晶片業務貢獻大過手機

三星第三季經營溢利上升至7.3萬億韓圜(約490億港元),按年增79.8%,為兩年來首次錄得季度盈利增長,表現亦高於市場預期的6.7萬億韓圜。期內三星營業額按年增7.5%,至51萬億韓圜。由於三星要到10月底才公佈全面第三季業績數據,分析員預期晶片業務將取代手機業務,成為三星的主要盈利貢獻。目前,除三星自家手機採用三星晶片,就連競爭對手蘋果iPhone都使用三星晶片。目前三星手機業務正受蘋果的iPhone及中國、印度低價手機的挑戰,半導體和顯示器業務成了三星業務的主要支柱。由於三星的電子元件以美元定價,期內韓圜兌美元下跌,有助韓圜入賬的營業額上升。至於手機業務,市場估計盈利按年增24%,至2.2萬億韓圜,將是7個季度內首次錄得按年增長。

HI投資證券公司駐首爾分析師Song Myung Sup表示,三星今次業績預報令人驚喜,其零件業務是最大的刺激因素,晶片和顯示器子公司的表現,更超過了正式產品部門,相信主因是韓圜疲弱所致。

來源: http://hk.apple.nextmedia.com/financeestate/art/20151008/19324840

Next Page