- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

解讀:第三季度GDP同比增速放緩至7.3% 最壞時刻或過去

來源: http://www.gelonghui.com/forum.php?mod=viewthread&tid=3404&extra=page%3D1|

本帖最後由 晗晨 於 2014-10-21 12:24 編輯 解讀:第三季度GDP同比增速放緩至7.3% 最壞時刻或過去 來自國家統計局數據:初步核算,前三季度國內生產總值419908億元,按可比價格計算,同比增長7.4%。分季度看,一季度同比增長7.4%,二季度增長7.5%,三季度增長7.3%。分產業看,第一產業增加值37996億元,同比增長4.2%;第二產業增加值185787億元,增長7.4%;第三產業增加值196125億元,增長7.9%。從環比看,三季度國內生產總值增長1.9%。 國家統計局發言人盛來運表示,總計前3季度,國內外環境仍然錯綜複雜,經濟發展仍面臨不少困難和挑戰。他指出,3季度經濟增速確實有所放緩,但就業穩步增長,同時CPI數據也保持著非常好的穩定性,在當前國際環境下,中國已在經濟增長方面已表現出色。 農行首席代表經濟學家向松祚:經濟增長的新常態,就是回歸到正常的增長水平。中國經濟的五個壞消息:1)增速掉到7.3一下完全可能;2)微刺激效果有限,政策效果下降;3)制造業和房地產增速放緩是必然,基本無策;4)金融風險快速凸顯,銀行不良貸款增速;5)全球經濟複蘇非常疲弱。 中金分析 GDP同比增速放緩主要是房地產市場調整帶來投資增速顯著下滑的拖累,同時也疊加去年同期高基數的影響。 GDP增速下滑符合預期。三季度GDP同比增速7.3%,較二季度降0.2個百分點。基本符合我們預期的7.3%和市場預期的7.2%。統計局三季度GDP季調後環比增速1.9%,較二季度略微回落,但強於一季度。GDP同比增速放緩主要是房地產市場調整帶來投資增速顯著下滑的拖累,同時也疊加去年同期高基數的影響。 工業增加值同比增速超預期回升。9月工業增加值同比增速8.0%,較8月升1.1個百分點,高於我們預期的7.3%和市場預期的7.5%。9月工業增加值季調後環比增速0.91%,較8月份的低水平顯著反彈。9月出口交貨值同比增速10.6%,較8月大幅回升5.1個百分點,可能是帶動工業增加值同比增速大幅反彈的主要原因。 固定資產投資繼續放緩。1-9月固定資產投資累計同比增速16.1%,較1-8月降0.4個百分點,基本符合我們和市場預期。固定資產投資季調後環比增速0.77%,較8月的0.96%明顯回落。 通脹回落,拉低零售名義同比增速。9月社會消費品零售總額同比增速11.6%,較8月降0.3個百分點,基本符合我們和市場預期。9月CPI通脹率明顯回落是拉低零售名義同比增速的主要因素。剔除價格後的零售實際同比增速較8月略有回升,顯示消費維持平穩。 向前看,我們預計今年四季度GDP環比增速較三季度回升,同比增速與三季度接近,維持四季度GDP同比增速7.2%,全年7.3%的判斷不變。 政策放松大方向不變。投資放緩仍帶來經濟增速下行壓力,貨幣政策放松空間較大,包括繼續降低銀行間市場利率,向銀行間市場繼續註入流動性等。 民生證券研究院執行院長、首席宏觀研究員管清友:三季度7.3%,經濟最壞的時刻暫已過去 三季度GDP同比7.3%,較二季度經濟同比放緩0.2%,一方面因去年同期基數高,另一方面因房地產下行拖累固定資產投資導致經濟內生下行壓力大,但隨著經濟政策轉向穩增長,預計四季度經濟增長略好於三季度。 經濟高度依賴基建投資托底。7、8月份政策由“微刺激”轉向“新常態”,基建投資托底力度減弱;房地產銷售弱、庫存高,融資約束緊,促使房地產投資增速不斷下行;終端需求不足,過剩產能仍未出清,制造業投資繼續疲軟;商業銀行風險偏好回落,對私營部門信用收縮嚴重,融資條件偏緊導致其加杠桿的意願不強。房地產和私營部門投資意願不強,經濟企穩只能依賴基建投資托底,無基建、不複蘇。 出口穩而不強。真正計入GDP的是生產端的出口交貨值數據,相對於強勢的海關出口數據,其表現差強人意。三季度全球經濟增長放緩,人民幣4月以來持續升值,再加上融資環境偏緊,制約出口進一步走強。 消費增速繼續放緩。首先,房地產銷售下行,促使家具、家電和建材裝潢等消費均放緩;其次,前期經濟下行、流動性收縮開始後周期影響消費。最後,“三公”消費和反腐的政策沖擊仍在繼續,限額以上單位消費品零售額增速繼續放緩。 經濟轉型中的積極變化。人口紅利消褪,低端勞動力供給收縮,國民收入分配向勞動力傾斜,促使服務業、消費等第三產業繼續高增長,第三產業吸納就業能力增強;勞動力成本上升倒逼經濟轉向技術進步,從工業增加值數據看,高端裝備制造和計算機通信等行業表現較好。 四季度經濟將略有回暖,經濟下行壓力暫時緩解。一方面,經濟政策轉向穩增長,李克強總理國務院常務會議強調將在環保、信息消費等領域開工一大批項目、正回購利率連續下調、兩月內SLF註資達7000億,貨幣端開始放松;另一方面,認貸不認房等政策支持下的房地產銷售似乎有回暖跡象。從中長期看,經濟最惡化的時刻遠未過去。過去房地產繁榮留存的嚴重過剩的重工業產能將長期制約中國經濟。只有等待產能逐漸出清、風險暴露幹凈之後,經濟才有可能迎來長周期繁榮。 光大證券首席經濟學家徐高認為:經濟三季度明顯走弱,GDP的波動主要來自工業部門。貨幣政策有必要進一步放松,正回購利率仍有下調空間。目前短期資金並不短缺,全面降準並無必要。降息確有必要,以帶動利率下行,但政策信號顯示當局並不傾向此種操作。 |

高善文最新電話會議紀要,三季度GDP「精練」解讀 金融之王

來源: http://xueqiu.com/3349896301/323690192014-10-21 老虎財經劉小西

10月21日上午,國新辦召開新聞發布會介紹前三季度經濟數據,前三季度國內生產總值419908億元,同比增長7.4%,其中三季度增長7.3%。

其實,三季度GDP同比增長7.3%,已經創下2009年一季度以來新低,市場人士分析稱,盡管政府采取了定向寬松和松綁房地產等政策,三季度經濟增速還是出現了進一步放緩。

安信證券高善文博士召開電話會議對其進行了解讀,以下為電話紀要:

1、三季度數據表明實體經濟增長比預期更弱,短期不明擾動因素和房地產市場的持續調整之外,這可能反映了私人部門投資活動進一步走弱的影響。看起來全球許多地區近期都出現了增長弱於預期的現象,其間的聯系耐人尋味。

2、今年初以來在國內需求繼續下降的同時,國內的供應增長出現了更快的收縮,並表現為企業盈利能力的恢複和工業品價格下跌減緩。8月份以來需求的下降打破了這一格局,導致企業盈利重新惡化和產品價格加速下滑,形成了不利於股票市場的基本面變化。

3、考慮到供應收縮具有趨勢性,以及房地產市場恢複的可能性,我們認為經濟在中期內能夠重新回到今年上半年的格局,即供應收縮快於需求減速(需求甚至可能企穩反彈),企業盈利恢複,從而形成有利於股票市場的基本面。

4、這一局面的出現需要工業品價格和(或)房地產成交量價等數據發展來確認,其出現時點存在不確定性。

5、目前來看貨幣政策仍有進一步放松的空間和必要,但衰退性的流動性寬松對市場產生持續影響的空間有限。

6、今年以來由於IPO的數量管制,以及去年形成的成長股估值泡沫,導致產業資本在實體經濟和二級市場之間通過重組、定增、借殼等手段進行套利,這對市場風格和情緒形成了重大影響。相關制度和政策的未來演化值得密切關註。

非常值得一提的是,高善文10月20日發表的“旬度經濟觀察(10月上旬)”表示,二級火箭的點火值得期待,事實上,他的“三級火箭”理論備受市場關註。

他分析稱,9月中采制造業PMI與8月持平,與早前公布的匯豐PMI保持一致。合並考慮發電等數據,9月經濟環比動能較8月略有恢複,但經濟增長仍然較弱。

8、9月份以來30個大中城市商品房銷售面積出現恢複。救市政策,特別是金融條件的改善,有利於房地產市場的企穩恢複。他對四季度房地產市場的改善抱有積極的看法,他認為,如果房地產銷售恢複得以確認,二級火箭的點火值得期待。

據悉,高善文的“三級火箭”理論是他在8月6日電話會議中提出的,主要內容是,高善文認為市場上行邏輯及後期市場若要持續上行的基礎可比喻成三級火箭,當時他的觀點如下:

一級火箭:市場短期上行主要依靠近期信貸擴張,是基於全市場流動性改善,但單純依靠流動性改善推動市場上行的持續性不強;

二級火箭:到了9月、10月,流動性推動力量結束,關鍵看經濟複蘇的預期能否驗證。市場中期上行需看到(1)經濟回升是否能在三季度末左右得到經濟指標上的確認(目前各項指標比較模糊,中觀數據依然較差);(2)房地產交易量明顯上行,水泥、鋼鐵等指標回升;當時高善文判斷經濟恢複實現的概率偏大,成為推動市場中期上漲的第二波力量。

三級火箭:市場長期上行需看到(1)私人部門投資是否會有回升,制造業普遍回暖;(2)三中全會承諾的改革得到確認,即三中全會提出的改革能否見到成效,能否看到新的經濟增長點、新的宏觀調控機制,如果能出現,與第二條疊加能夠實現更長更高的上漲,目前這一點還比較遙遠。

@今日話題

身陷中國商品騙貸 渣打三季度盈利下滑16%

來源: http://wallstreetcn.com/node/209990

在大宗商品價格下跌的背景下,中國商品融資騙貸風波使商業貸款面臨損失增加的風險,以亞洲業務為核心的英國投行渣打三季度利潤減少15%以上,五個月內第二次發布盈利預警,預計下半年無法實現盈利同比增長。

昨日渣打公布的今年第三季度財報顯示,當季稅前盈利15.3億美元,同比減少16%,主要源於不良貸款的損失準備幾乎翻倍,以及監管與合規方面的成本增加。渣打財報稱:

“我們仍留意印度、中國及更大範圍內的大宗商品風險敞口,在這些方面我們已繼續提高擔保標準,削減風險敞口。”

財報公布後,當天倫敦市場渣打股價一度重挫10%,跌幅創2009年4月以來新高,當日收跌8.8%。本年度至今,渣打股價跌幅達27%,市值蒸發246億英鎊(約400億美元),較面值低20%。

今年6月上旬,中國青島港口金屬融資騙貸事件曝光,讓西方銀行業者坐立不安,並打擊全球金屬價格挫跌。使用大宗商品作為抵押進行融資在中國是常見做法,屬合法行為。但同一金屬倉單重複質押、從不同銀行騙取貸款則構成詐騙行為。被卷入青島港騙貸事件的匯豐、渣打、花旗等多家外資銀行相關貸款合計接近10億美元,一個多月後,這些外行紛紛訴諸法律手段,起訴騙貸案主角——德正資源集團董事長陳基鴻。

中國企業之所以不遠萬里貸出海外資金,關鍵就在於他們可以利用相對廉價的離岸資金轉投中國大陸,以相對較高的利率鎖定利潤。

對外資銀行而言,同樣出於擴增利潤的需要,他們對中國客戶的金屬融資業務近年也在增長。《華爾街日報》援引知情人消息稱,渣打銀行和花旗銀行等外資行僅對青島港的金屬質押貸款敞口總計高達數百億美元。

據惠譽統計,截至2013年底,僅亞太區銀行業對中國的貸款敞口就高達1.2萬億美元,規模較2010年增長250%。

青島港事件令業內擔心,中國對融資貸款的調查還將擴展到鐵礦石和大豆領域。由於大宗商品質押融資資金的大規模流入,中國政府在采取措施打壓這類投機資金流入。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

德銀三季度虧損近1億歐元 CFO被撤職

來源: http://wallstreetcn.com/node/210029由於三季度財報不佳,德意誌銀行對CFO痛下殺手。

德意誌銀行周三公布的財報顯示,第三季度凈虧損9400萬歐元,去年同期盈利4100萬歐元。

第三季度營業額為78.6億歐元,預期值為76.1億歐元。

財務狀況不佳,讓51歲的現任CFO Stefan Krause備受投資者批評。在財報發布前,德意誌銀行宣布將Krause調職,他將負責一個全新設立的戰略和組織發展崗位,該崗位的主要職責是公司戰略、成本削減等事宜。

來自高盛的Marcus Schenck將從明年5月起全面接管Krause的CFO一職。Shenck在2006年至2013年期間曾任德國能源公司 E.ON的CFO,並於去年加入高盛,負責歐洲、中東和非洲的投行業務。

三季度,德銀支出的訴訟費用高達8.94億歐元,自2012年以來該行的罰金和和解費已經高達70億歐元。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

受中國智能手機廠商沖擊 三星三季度凈利潤對半砍

來源: http://wallstreetcn.com/node/210064周四三星電子公布了三季度的財報,因受到中國低成本智能手機廠商的沖擊,三星移動業務節節敗退,三季度凈利潤大幅下滑。

財報顯示,當季三星的凈利潤同比減少48.8%至4.2萬億韓元(約40億美元),這是2011年以來的最低水平。三星電子第三季度收入為47.4萬億韓元,同比減少19.7%。今年二季度,三星利潤同比下滑了20%。

三星是世界第一大智能手機制造商,當前其不僅面臨著推出了大屏幕手機的蘋果的挑戰,也感受到小米、聯想、華為等中國智能手機廠商在低端市場發起的沖擊。

根據Strategy Analytics的研究報告,中國的小米科技已經成為全球第三大智能手機廠商,僅次於三星和蘋果。小米開始銷售手機僅有三年時間。

報告中其具體提到,在三季度交貨的3.2億部智能手機中,小米智能手機占比為6%。遭遇更加激烈競爭的三星智能手機占比為25%,而上年同期為35%。

據彭博引述券商I’M Securities Co.駐首爾分析師Lee Min Hee稱,“中國市場表現不佳是三星三季度業績驟降的主要原因,而且這種低迷狀況仍將持續下去。預計中國本土廠商在中國市場的總份額將在9月份達到創紀錄的90%。”

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

為什麽美國三季度GDP大超預期?感謝ISIS吧!

來源: http://wallstreetcn.com/node/210081華爾街見聞今日報道,美國三季度GDP增速達到3.5%,超過了市場預期的3.0%。這一驚喜除了貿易的推動,還有一個重要因素——政府開支。

美國三季度的政府開支環比增長了4.6%,其對GDP 的貢獻跳升至0.83%。其中國防開支增加了300億美元,這是自2008年來最大增幅。

金融博客Zerohedge調侃到:簡而言之,美國經濟得感謝恐怖組織ISIS以及重新啟動的反恐戰爭。

另外值得註意的是,美聯儲在昨天公布利率決議之前就已經拿到了這個數據,本次會議上美聯儲結束了六年的QE,並在言辭中透露出略微鷹派的論調。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一周少賺6億美元?花旗下調第三季度凈利

來源: http://wallstreetcn.com/node/210103花旗集團周四宣布,下調第三季度每股收益從1.07美元至0.88美元,第三季凈利由10月14日公布的34.4億美元下調至28.4億。公司第三季度將額外撥出6億美元以用於法律訴訟。消息之後,花旗股價盤後下跌2%。

花旗表示,公司外匯業務可能面臨美國監管部門的調查,因此撥出額外費用用於法律問題。此前多家知名銀行爆出外匯操控醜聞,包括花旗和巴克萊在內的六家銀行計劃在11月中以前就操縱外匯市場指控與英國監管機構達成和解,金額約為24.2億美元。

在周四宣布增加法律費用之後,花旗在提交給美國證券交易委員會(SEC)的文件中稱,估計法律費用可能超出準備金50億美元左右,與對截至前一季末和年底時的費用預估一致。

花旗同時表示,將結束日本等11個市場的零售銀行業務。這11個市場包括哥斯達黎加、薩爾瓦多、危地馬拉、尼加拉瓜、巴拿馬、秘魯、捷克、埃及、關島、匈牙利、日本以及韓國的消費融資業務。據外媒報道,目前花旗集團正與日本數位潛在買家積極洽談,以出售零售銀行和信用卡業務。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

匯豐為法律費用計提16億美元 致三季度利潤低於預期

來源: http://wallstreetcn.com/node/210191

歐洲最大銀行匯豐控股為法律訴訟和客戶補償計提撥備16多億美元,致使該行第三季度利潤低於預期,僅增長了2%。

匯豐銀行周一稱,公司已在法國調查旗下瑞士私人銀行是否幫助法國公民避稅前夕被傳喚出庭。此前,瑞銀集團因同樣的案例在三季度付出了11億歐元保釋金的代價。

德意誌銀行、巴克萊、蘇格蘭皇家銀行都在第三季度支付了數額龐大的法律訴訟費用。高額罰金背後是一系列監管當局針對銀行的調查。

針對瑞士分行被調查一事,匯豐警告稱:“盡管聽證會和任何此類的調查結果懸而未決,但由於這些事件可能令銀行有可能被罰款,強加給銀行的處罰或其他方式可能是顯著的。”

消息人士先前表示,匯豐是六家與FCA進行約15億英鎊集體和解談判的銀行之一。匯豐稱:“與FCA就匯率調查提出和解方案的談判還在進行中,結果可能包括一大筆罰金。”

匯豐集團首席執行官Stuart Gulliver表示,補償和罰金將持續傷害公司利潤,但銀行“盈利能力仍然強大,銀行在這些事情發生後仍能賺錢。”

匯豐在今日的公告中稱,第三季度稅前利潤同比增長2%,從去年同期的45.3億美元增加至46.1億美元,低於分析師的預期;調整後的稅前利潤下滑至44億美元;凈利潤從32億美元增至45.3億美元。

匯豐第三季度調整後的營收持平於155.8億美元。同期,不良貸款數額下滑。

匯豐為FCA匯率操控調查計提撥備3.78億美元,為與聯邦住房金融局就9月份向房利美和房地美銷售住房抵押證券案件達成和解計提5.5億美元。

匯豐還計提7.01億美元撥備用以向英國客戶提供補償,包括向客戶不當銷售按揭保險保障金計提5.89億美元。

此外,匯豐第三季度的重組成本為6800萬美元。

匯豐控股股價在周一倫敦早盤一度下跌1.6%,至6.29英鎊。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

18省份前三季度GDP增速回落 多地穩增長措施加碼

來源: http://wallstreetcn.com/node/210198據中新網11月4日報道,近期,中國各省份陸續公布今年前三季度經濟運行情況。據不完全統計,截至11月3日,除了西藏、甘肅外,其余29個省份前三季度GDP數據均已出爐,其中,18個省份GDP增速較上半年出現回落。面對較大經濟下行壓力,多地近期紛紛召開會議,穩增長措施進一步加碼。

29省份公布前三季度GDP增速 18省份增速回落

國家統計局10月21日公布數據顯示,今年前三季度,中國GDP為419908億元,同比增長7.4%。此後,各地陸續公布前三季度經濟運行情況,截至11月3日,北京、廣東等28個省份前三季度GDP數據均已出爐,僅西藏、甘肅尚未公布。

中新網記者根據已公布數據梳理發現,在這29個省份中,重慶前三季度GDP增速最高,為10.8%,貴州以10.7%的增速排名第二,天津(10%)第三,黑龍江(5.2%)墊底。

與上半年相比,山西、遼寧等18個省份前三季度GDP增速出現回落,其中,遼寧GDP增速從上半年的7.2%大幅下滑至6.2%,降幅最大。

值得註意的是,北京、海南、廣東、浙江、河北、寧夏、黑龍江、內蒙古等8省份GDP增速逆勢回升,四川、湖北、江西這三省份則與上半年持平。

從GDP總量來看,廣東、江蘇、山東這三省經濟規模邁入4萬億大關,遠超其他省份名列全國前三。在這29個省份中,17個省份經濟總量已經超過1萬億元。需要一提的是,29個省份前三季度GDP總和為468472.97億元,這已經超過全國總量逾4萬億元。

多地加大經濟穩增長力度 狠抓投資成關鍵詞

雖然部分省份前三季度經濟增速有所起色,但多地GDP增速低於年初預期目標。近期,多省相繼召開會議部署四季度經濟工作,多提到當前經濟下行壓力較大,並紛紛部署一系列穩增長措施,其中,狠抓投資和項目建設成為關鍵詞。

http://d1.sina.com.cn/pfpghc/2e433ef386564cde9fb2219dfff94596.jpg

河北前三季度GDP增速由上半年的5.8%回升至6.2%,但仍低於今年8%的預期增長目標。為此,河北在10月24日省政府常務會議指出,當前河北經濟發展下行壓力依然較大,要把穩增長擺在更加突出的位置,狠抓投資和項目建設。

河南前三季度GDP增長8.5%,較上半年回落0.3個百分點。河南在10月29日的省政府常務會議指出,當前經濟下行壓力依然較大,完成全年目標任務艱巨,要以重大項目建設和擴大開放招商為重點,促進投資平穩較快增長。

廣東認為“完成全年目標任務壓力仍然較大”,提出要著力促進投資合理穩定增長,狠抓重大基礎設施投資。山西則提出奮力沖刺四季度工作,大力推進重點工程建設。

民生證券宏觀研究員朱振鑫對中新網記者表示,多地加大穩增長力度,有利於完成全年目標任務,但各地在加碼穩增長措施的同時,更應積極適應經濟發展新常態,更加註重促改革、調結構,以增強經濟內生動力,提高經濟發展質量效益。

(更多精彩財經資訊,點擊這里下載華爾街見聞App)

一圖詳解阿里巴巴三季度財報&全文剖析 億利達

來源: http://xueqiu.com/2164183023/32746132 美股IPO

美股IPO阿里巴巴集團(紐交所證券代碼:BABA)今日發布財報。財報顯示,阿里巴巴集團第三季營收168.28億元,同比增53.7%;凈利30.30億元,較上季下降76%,較上年同期下滑38.6%。

阿里集團上季凈利124億元,這個季度明顯下降,原因在於,上季計入所持股東權益62.51億凈增長,這項權益與集團分階段收購UCWeb和OneTouch交易有關,不具有可持續性。

阿里巴巴集團這個季度業績同比下降的重要原因是,支出30.10億元用以對員工進行激勵。上述費用占阿里巴巴集團當季總收入的17.9%,較上年同期的8.64億同比增加248.4%。

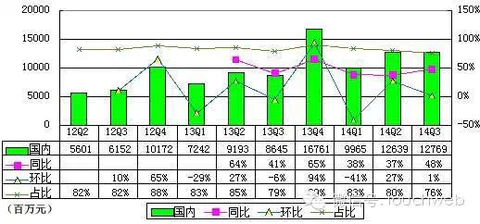

阿里集團Q3營收168.29億元 同比增54%

阿里巴巴集團第三季度營收為168.29億元(約合27.42億美元),較上年同期的109.50億元增長53.7%。營收的同比增長,主要受中國商業零售業務持續快速增長的推動。

阿里集團Q3國內營收127.69億元 占比75.9%

阿里巴巴集團第三季度來自於中國商業零售業務的營收為127.69億元(約合20.80億美元),占據總營收的75.9%,較上年同期的86.45億元增長47.7%。

阿里巴巴集團第三季度中國商業零售業務的同比增長,主要受在線營銷服務營收和傭金營收的增長推動。中國零售市場交易總額同比了48.7%,主要受活躍買家數量增長52.0%的推動。

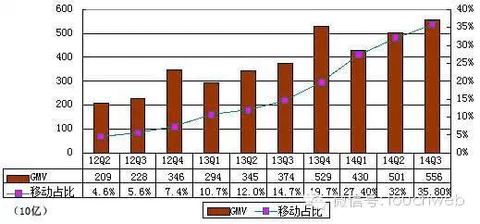

阿里集團Q3GMV達5556億元 移動端占比35.8%

阿里巴巴集團第三季度在中國零售市場的交易總額5556.66億元(約905.29億美元),較上年同期增長48.7%。移動交易總額為1990.54億元(約324.30億美元),占比達35.8%。這一比例較2013年同期提升了21個百分點,比2014年第二季度提高3個百分點。

阿里巴巴集團第三季度移動月活躍用戶為2.17億人,高於上一財季的1.88億人,高於截至2013年9月30日的9100萬人。

阿里集團Q3成本55.96億 占營收33.3%

阿里巴巴集團第三季度營收成本為55.96億元(約合9.12億美元),占據營收的33.3%。阿里巴巴集團上年同期營收成本為30.01億元,占據了營收的27.4%。

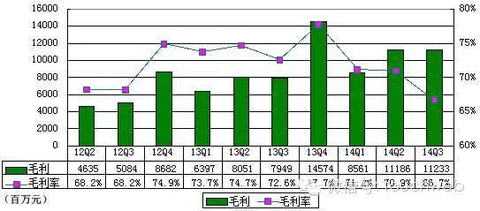

阿里集團Q3毛利112.33億元 毛利率66.7%

阿里巴巴集團第三季度毛利為112.33億元,較上一季度有小幅增長,毛利率為66.7%,低於上一季度的70.9%,也低於上年同期的72.6%。

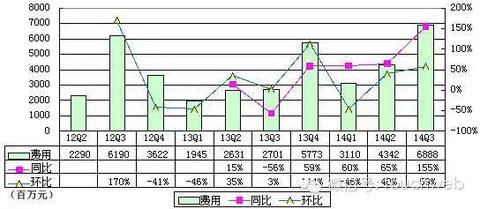

阿里集團Q3費用66.88億元 同比增155%

阿里巴巴集團第三季度費用為66.88億元,較上一季度增長59%,較上年同期增長155%。

阿里巴巴集團第三季度產品開發支出為25.81億元(約合4.21億美元),占據了營收的15.3%。阿里巴巴集團上年同期產品開發支出為11.68億元,占據了營收的10.7%。

阿里巴巴集團第三季度銷售與營銷支出為17.49億元(約合2.85億美元),占據了營收的10.4%。阿里巴巴集團上年同期銷售與營銷支出為6.57億元,占據了營收的6.0%。

阿里巴巴集團第三季度總務和行政支出為19.60億元(約合3.19億美元),占據了營收的11.7%。阿里巴巴集團上年同期產品開發支出為7.93億元,占據了營收的7.2%。

阿里巴巴集團第三季度股權獎勵支出為30.10億元(約合4.90億美元),占據了營收的17.9%,較上年同期增長了248.4%。阿里巴巴集團上年同期股權獎勵支出8.64億元,占據營收7.9%。

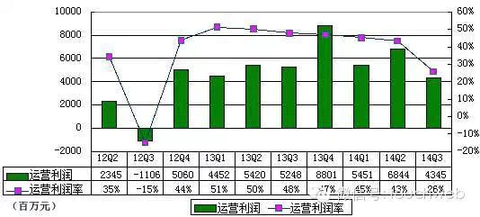

阿里集團Q3運營利潤43.45億元 運營利潤率25.8%

阿里巴巴集團第三季度運營利潤為43.45億元(約合7.08億美元),占據營收的25.8%,較上年同期下滑17.2%。阿里巴巴集團上年同期運營利潤為52.48億元,占據了營收的47.9%。

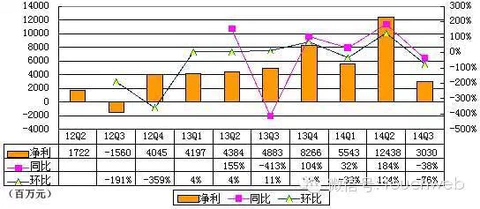

阿里集團Q3凈利30.30億元 同比降38.6%

阿里巴巴集團第三季度利息和投資收入為4.68億元(約合7600萬美元),較上年同期的3.18億元增長47.2%。利息支出5.21億元(約合8500萬美元),較上年同期的3.74億元增長39.3%。

阿里巴巴集團第三季其它收入為3.78億元(約6200萬美元),較上年同期3.89億元下滑2.8%。

凈利潤為30.30億元(約4.94億美元),較上年同期的49.37億元下滑38.6%。

截至2014年9月30日,阿里巴巴集團持有的現金、現金等價物和短期投資總額為1099.11億元(約合179.06億美元),高於截至2014年3月31日的436.32億元。

截至2014年9月30日,阿里巴巴集團通過運營活動產生的凈現金為58.65億元(約合9.55億美元),較上年同期的45.26億元增長29.6%。

阿里巴巴集團第三季度資本支出為33.96億元(約合5.53億美元),高於上年同期的11.40億元。的自由現金流為89.38億元(約合14.56億美元),較上年同期的66.83億元增長33.7%。

截至2014年9月30日,阿里巴巴集團在第二財季用於投資活動的凈現金為325.55億元(約合53.04億美元)。其中投資和收購活動為159.12億元(約合25.92億美元)。

中文財報全文:

阿里巴巴集團(紐交所證券代碼:BABA)周二發布了該公司截至2014年9月30日的2014財年第二財季財報。財報顯示,阿里巴巴集團第二財季營收為人民幣168.28億元(約合27.42億美元),較上年同期增長53.7%;因計入員工激勵計劃成本,阿里巴巴集團第二財季凈利潤為人民幣30.30億元 (約合4.94億美元),較上年同期下滑38.6%。

阿里巴巴集團首席執行官陸兆禧表示,“我們發布了業績強勁增長的一季財報,主要運營數據均出現了顯著增長。我們的業務繼續表 現出色。我們的財務數據,反映出自身生態體系的實力,以及公司可持續增長的堅實基礎。在我們的中國零售市場,商品交易總量在第二財季同比增長了49%,年活躍買家同比增長了52%。我們在移動業務的領先優勢進一步擴大,9月份移動商務應用月活躍用戶達到2.17億人。在截至2014年9月末的12個月中,移動交易總額達到950億美元。我們還被移動業務貨幣化能力的不斷改進所鼓舞。”

第二財季主要業績:

--在中國零售市場的交易總額為人民幣5556.66億元(約合905.29億美元),較上年同期增長48.7%。

--移動交易總額為人民幣1990.54億元(約合324.30億美元),較上年同期增長14.7%。

--在中國零售市場的年活躍買家為3.07億人,高於上一財年末的2.79億人,高於截至2013年9月30日的2.02億人。

--移動月活躍用戶為2.17億人,高於上一財季的1.88億人,高於截至2013年9月30日的9100萬人。

--營收為人民幣168.29億元(約合27.42億美元),較上年同期增長53.7%。

--運營利潤為人民幣43.45億元(約合7.08億美元),較上年同期的人民幣52.49億元下滑17.2%。

--凈利潤為人民幣30.30億元(約合4.94億美元),較上年同期的人民幣49.37億元下滑38.6%。該數據計入了阿里巴巴集團對員工進行的激勵計劃所涉及的30.10億元人民幣成本。

--不按照美國通用會計準則,阿里巴巴集團第二財季凈利潤為人民幣68.08億元(約合11.09億美元),較上年同期的人民幣58.93億元增長15.5%。該數據低於湯森路透21位分析師11.7億美元的平均預期。

--每股美國存托憑證攤薄收益為人民幣1.24元(約合0.20美元),較上年同期的人民幣2.13元下滑41.8%。不按照美國通用會計準則,阿里巴巴集團第二財季每股美國存托憑證攤薄收益為人民幣2.79元(約合0.45美元),較上年同期的人民幣2.55元增長9.4%。

第二財季業績分析:

營收為人民幣168.29億元(約合27.42億美元),較上年同期的人民幣109.50億元增長53.7%。營收的同比增長,主要受中國商業零售業務持續快速增長的推動。

來自於中國商業零售業務的營收為人民幣127.69億元(約合20.80億美元),占據了總營收的75.9%,較上年同期的人民幣86.45億元增長47.7%。中國商業零售業務的同比增長,主要受在線營銷服務營收和傭金營收的增長推動。中國零售市場交易總額同比增長了48.7%,主要受活躍買家數量增長52.0%的推動。在截至2014年9月30日的第二財季,阿里巴巴集團的貨幣化率(Monetization Rate)維持穩定在2.30%,與上年同期的2.31%基本持平。的移動營收為人民幣37.19億元(約合6.06億美元),占據了中國商業零售業務總額的29.1%,高於截至2014年6月30日的19.4%,高於上年同期的3.8%。阿里巴巴集團移動營收的增長,得益於移動交易總額的增長,以及移動貨幣化率提升至1.87%,高於上一財季的1.49%,以及上年同期的0.61%。

來自於中國商業批發業務的營收為人民幣7.90億元(約合1.29億美元),較上年同期的人民幣5.68億元增長39.1%。來自於中國商業批發業務營收的同比增長,得益於付費用戶數量的增長,以及付費用戶平均營收的增長。

來自於國際商業零售業務的營收為人民幣4.19億元(約合6800萬美元),較上年同期的人民幣2.10億元幾乎增長一倍。來自於國際商業零售業務營收的同比增長,得益於付費用戶數量的增長。

來自於國際商業批發業務的營收為人民幣11.98億元(約合1.95億美元),較上年同期的人民幣9.66億元增長24.0%。來自於國際商業批發業務營收的同比增長,得益於付費用戶數量的增長。

營收成本為人民幣55.96億元(約合9.12億美元),占據了營收的33.3%。阿里巴巴集團上年同期營收成本為人民幣30.01億元,占據了營收的27.4%。

產品開發支出為人民幣25.81億元(約合4.21億美元),占據了營收的15.3%。阿里巴巴集團上年同期產品開發支出為人民幣11.68億元,占據了營收的10.7%。

銷售與營銷支出為人民幣17.49億元(約合2.85億美元),占據了營收的10.4%。阿里巴巴集團上年同期銷售與營銷支出為人民幣6.57億元,占據了營收的6.0%。

總務和行政支出為人民幣19.60億元(約合3.19億美元),占據了營收的11.7%。阿里巴巴集團上年同期產品開發支出為人民幣7.93億元,占據了營收的7.2%。

股權獎勵支出為人民幣30.10億元(約合4.90億美元),占據了營收的17.9%,較上年同期增長了248.4%。阿里巴巴集團上年同期股權獎勵支出為人民幣8.64億元,占據了營收的7.9%。

無形資產攤銷為人民幣5.98億元(約合9700萬美元),高於上年同期的人民幣3900萬元。無形資產攤銷的同比大幅增長,主要與公司的戰略收購相關,其中包括對UC瀏覽器和高德軟件股權的收購。

運營利潤為人民幣43.45億元(約合7.08億美元),占據了營收的25.8%,較上年同期下滑17.2%。阿里巴巴集團上年同期運營利潤為人民幣52.48億元,占據了營收的47.9%。

不按照美國通用會計準則,未計利息、稅項、折舊及攤銷前利潤(EBITDA)未計利息、稅項、折舊及攤銷前利潤(EBITDA)為人民幣84.93億元(約合13.84億美元),高於上年同期的人民幣65.05億元。不按照美國通用會計準則,未計利息、稅項、折舊及攤銷前利潤率為50.5%,低於上年同期的59.4%,低於上一財季的54.4%。

利息和投資收入為人民幣4.68億元(約合7600萬美元),較上年同期的人民幣3.18億元增長47.2%。

利息支出為人民幣5.21億元(約合8500萬美元),較上年同期的人民幣3.74億元增長39.3%。

其它收入為人民幣3.78億元(約合6200萬美元),較上年同期的人民幣3.89億元下滑2.8%。

所得稅支出為人民幣13.39億元(約合2.18億美元),較上年同期的人民幣6.37億元增長110.2%。的有效稅率為28.7%,高於上年同期的11.4%。

凈利潤為人民幣30.30億元(約合4.94億美元),較上年同期的人民幣49.37億元下滑38.6%。不按照美國通用會計準則,凈利潤為人民幣68.08億元(約合11.09億美元),較上年同期的人民幣58.93億元增長15.5%。

每股美國存托憑證攤薄收益為人民幣1.24元(約合0.20美元),較上年同期的人民幣2.13元下滑41.8%。不按照美國通用會計準則,每股美國存托憑證攤薄收益為人民幣2.79元(約合0.45美元),較上年同期的人民幣2.55元增長9.4%。

歸屬於普通股股東的凈利潤為人民幣29.76億元(約合4.85億美元),較上年同期的人民幣48.83億元下滑39.1%。

截至2014年9月30日,阿里巴巴集團持有的現金、現金等價物和短期投資總額為人民幣1099.11億元(約合179.06億美元),高於截至2014年3月31日的人民幣436.32億元。

截至2014年9月30日,阿里巴巴集團在第二財季通過運營活動產生的凈現金為人民幣58.65億元(約合9.55億美元),較上年同期的人民幣45.26億元增長29.6%。資本支出為人民幣33.96億元(約合5.53億美元),高於上年同期的人民幣11.40億元。的自由現金流為人民幣89.38億元(約合14.56億美元),較上年同期的人民幣66.83億元增長33.7%。

截至2014年9月30日,阿里巴巴集團在第二財季用於投資活動的凈現金為人民幣325.55億元(約合53.04億美元)。其中投資和收購活動為人民幣159.12億元(約合25.92億美元)。(綜合騰訊科技等)

Next Page