- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

張憶東:本輪牛市將持續3-5年,真正賺大錢的是做股權投資

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2059|

張憶東:本輪牛市將持續3-5年,真正賺大錢的是做股權投資 作者:張憶東 張憶東演講內容文字實錄: 感謝各位,很高興跟大家有些交流,對未來的一些展望《輕舟已過萬重山》。最近都在判斷“頂”,現在大家焦躁的心態都在試圖用一個數據證明說,這里還不是頂,這樣的心態是不是太早了一點,很多人感覺吃完這一波趕緊把錢搶完,搶完散場,一地雞毛。 如果是這樣的話,也有很多人問是不是要到頂了,我這樣來描述我的一個判斷,因為我需要從我的主邏輯,就是從去年以來我們對於資本市場的一個看法,因為口號式的邏輯就是“被利用的牛市”,包括大多限於主板、創業板,包括三板、四板等等,我認為這是一輪股權投資的一個大時代。如果從這個角度出發,大家的心態可能會平緩一些,股市A股沒有那麽重要,漲多了一點跌一跌很正常。但是我認為這個時間絕對不止是說這一年多,我自己去年的判斷應該是三到五年的牛市,伴隨著這一次直接融資去推動經濟的轉型和發展,是這樣的一個大背景。前段時間我在一個私下場合里說了一些話,結果被別人作為標題放上去了,看上去聳人聽聞。 整個中國是一個創業型的,你可以把中國當做一個公司,這個公司是一個創業型的、創新型的,最終是否能夠帶來資產負債表、利潤表的改善還不知道,但是這種調整、這種改變優先地帶來了一個現金流量表的變化,盤活了資產。所以這一次的重要性是在於股權的投資,好比說過去十幾年,那個時候是一個債權,而債權就是信貸驅動投資這樣的邏輯,而這個債權的大發展同時伴隨著房地產的產業,房地產的繁榮期大牛市中間,真正賺大錢的不是炒房的,其實是房地產開發商。同樣,這一輪賺大錢的不是二級市場,肯定是做股權投資的,退而求其次才是二級市場做投資的。我們應該放在一個大的視角里面來去思考這件事情,整天看得太細就會太關註於這種短期的勝負。 對政府和對企業,我剛剛從企業家的角度,他其實在利用整個股權市場來去加杠桿,如果他再繼續從銀行那邊拿錢或者想試圖發債。債權融資的話,整個社會的資產負債表還是在惡化中,這種杠桿率降不下來,你整個的資產無法進行盤活,而利用股市現在錢多人傻,你圈錢大家還拍手。這樣的背景下去杠桿進行資源優化配置,特別是有一些做低附加值的一些制造業,我們最近看到了也紛紛地透過公募、私募來介入到資本市場。過去的十幾年,包括05-07年那一輪大牛市的時候,他們根本沒有過來,因為那時候實業包括房地產都是牛市,股市只是說整個的經濟繁榮的一個溢出效應,讓股市作為資產的一種牛市。其他的是哀鴻遍野,政府透過多層次資本市場試圖進行盤活存量,對企業家也是把自己的沒有競爭力的這些主業或者是產業整合掉,通過資本市場一開始是保值增值,到現在是參與創業。 你本來沒有基本面提升的時候,你只是說懷揣著一個夢想,然後懷揣著對商業模式的崇尚,所以你把錢投到資本市場上,這本身是一種全民創業,怎麽來理解這個泡沫化。既然如此,我認為這個泡沫會是一個較長時間的存在。比如泡沫大了,比如突然買100倍,回撤下來到40倍,這些都是可以促進經濟轉型的。對於政府而言,他所關註的並不是老百姓能夠從這里發財致富,不好的話變成投機了,如果沒有任何的基本面泡沫不斷地吹,最終泡沫下來會更慘。政府的角度他肯定是期待這輪的牛市越長越好,直到讓新引擎出現,或者直到經濟危機的發生。 在我們2012年研究策略的時候就在構思,如果有一個牛市,它會是什麽樣的牛市,我們認為就應該是1996年到2001年的牛市,96年年初512點快速上漲,雖然中間經歷過十二道金牌,到97年9月份1500多點,進入到長達兩年的盤整,盤整的階段雖然指數看上去不是一個熊市,而是一個大震蕩,但是那個時候重組的股市很強的,政府也可以來利用。到了1999年的時候內憂外患,美國炸我們的大使館,又是掀起第三個階段的新引擎。這次我認為這輪大盤很有可能是三個階段,其中去年到今年的某個階段我認為是第一階段,而最近我寫了一個報告,我認為第一階段進入到一個最高潮,而這個最高潮是加速,如果在這里政府還是比較溫和,再繼續地給力量、給題材、給一些資金,關門繼續地引導輿論,如果這種情況下一個月1、2千點完全有可能,是一個進一步加速的階段,這是一種可能性。但是我傾向於說,政府現在是後知後覺的,覺得後面的第二個階段調整的幅度和時間其實是可以偏長的。 第一種情形,他在這邊加大了籌碼的供給,本來政府要驅動資本市場,驅動多層次資本市場的繁榮,驅動直接融資的一個大發展,目的是什麽,他的目的就是要透過直接融資來推動社會融資成本的下降。如果從這個核心的思路來去出發,下一個階段我們能夠看到更多的籌碼的一個供給,而我認為這論是看不到什麽“530”簡單粗暴的行政性的打壓,因為這個和2006、2007年不一樣,06、07年的時候是經濟繁榮,當股市有泡沫的時候,其他的資產也是一樣的泡沫化,對於通脹是一個巨大的壓力。那個時候控制資本市場的泡沫,其實是力度用得比較大,而這一次我們認為,我們上周末提到的,如果我們未來看到這種信號,有這種調整的信號出現的話,應該是有左側和右側兩種信號,左側的信號先會在一個輿論導向上進行一個變化,右側在資金跟籌碼之間的這種邊際變化上面來去作引導。首先加大籌碼的供給,無論是IPO和再融資加大供給,這次從3月份上來到目前的加速期很明顯,其中有一些催化劑,不只是說政府高層的表態,還有對註冊制的時間節奏,還有近期大家看到新一批的新股數量,融資金額都是跟逾期不一樣,所以會有一個加速。後面如果政府試圖讓這個牛市更長一點,他會選擇的是右側的信號,籌碼加大供給。 政府包括資本市場最不願意看到的信號,我認為是對配資政策的一個調整,這次我認為不是用印花稅的標準,而是對配資的調整。他相當於進行房地產調控一樣,他是保障剛需,你用本金他不怕,現在的資本市場跟過去十幾年房地產一樣,都是建立在杠桿上的牛市。我在90年代讀書的時候,在上海買房可以拿藍印戶口,後來是零首付、一成首付、二成首付、三成首付,他其實是一個對杠桿進行控制,當你上漲的一個節奏開始過於快的時候他有這樣的一個控制,之後才有各種稅。 這次也一樣,我們看到3月份的數據,無論是客戶保證金的余額還是兩融都是上漲比較快,但這都是冰山一角,只是我們明的看到的。暗看到的是信托也不搞房地產了,更多地向股市走,包括銀行的配資也是非常巨大。當看到最大的風險信號是對配資政策的調整,如果看到這個信號的時候大家要非常小心。這是我從主邏輯跟大家所探討的,整個未來有一些調整的話,大家是怎麽來應對。 我相信這輪整個三個階段,我定義在三到五年,就是2018、2019年那個階段,2020年之前我們應該是在轉型和經濟結構調整上面要有點起色的,如果沒有起色的話我們可能失去了最佳的時間窗口。2020年一個是全面小康,另外一個是全面深化改革的完成。更多的是人口結構、人口老齡化的加劇,這個角度來看我們認為未來幾年政府對於改革創新創業的呵護度是毋庸置疑的。所以我們覺得很開心,從90年代我們資本市場在股市里面混,感覺現在真正比上還是有改革春天的感覺,我們似乎看到資本市場對政府的綁架。就像過去十幾年房地產,你可以看到他都是親兒子一樣,實在忍不住才打一把,先是好聲相勸。資本市場起的作用是凈融資是不能比的,如果我們現在還能靠銀行和凈融資來驅動我們的發展政府一定會幹,但是我們的政府好就好在真是很靈活,實事求是,實用主義,黑貓白貓只要逮住老鼠就可以,這個時候當全社會的負債率,無論是從A股的角度來看,還是從政府的債務以及非金融企業的債務率的情況來看,目前發展資本市場唯有靠並購重組才能把整個經濟盤活。我認為1996年到2010年非常相似,這種經濟背景下面靠內生式增長難上加難,對傳統產業是重組提高效率,對新興產業就是並購,靠不斷並購,通過並購有現金流,他很難在利潤表上體現出來,但是他不斷地再融資有這個利潤出來,他有現金流購買了資本之後還是賬上的現金流很充沛,這就是資本市場在這一輪轉型中間的一個巨大的作用。 對經濟而言,我是覺得微觀產業蓬勃發展,整個勞動力的供求關系,政府最怕的是勞動力失業的問題,但是這次經濟低迷的時候就業率不像以往有那麽積極地回升,這和人口結構相關,也和第三產業超過了第二產業對經濟是主要的貢獻是相關的。 對於流動性來說M1、M2就是在低位徘徊,這個時候能夠給經濟提供相對低廉的成本,其實就是讓老百姓乖乖在這里面拿出錢來,而且很開心地拿出錢來提供各種的再融資。這次我真的覺得我為政府的新股制度拍手叫好,他在新股上面有一個潛規則,未來就算是註冊制也是中國特色的註冊制,他在新股募集資金的時候,現在就沒有超募的,而且有24倍市盈率的潛規則,導致了一個好的新股會隱藏一些利潤,從而在上市之後,他想幹事的時候,想並購想要進行融資的時候,才把利潤給釋放出來。所以我們這幾個月一直在推覺得次新股是有一個很好的機會。 對於整個的直接融資的大發展,實現股市和經濟的收益是長期的角度來說的,但是短期最美的時候就是這一段,我認為就是最高潮,未來一個月是最高潮,大家這個月會面臨波動,而且如果這個月是早調整的話,讓行情能夠平緩一點,整個高潮就會走得更長一些。但是如果說這個月是加速,坦率說到5月中下旬我們就需要加倍小心了。現在是一個最蜜月的時候,因為資金是蜂擁而至,但是籌碼的供給還沒有怎麽跟上。 到了5月中旬我們需要關註幾點,因為4月底是《證券法》修改的一審,會不會之後加速對註冊制的推進,因為既然市場很瘋狂去尋求追逐這個籌碼,政府一定會加快供給的,但是這個階段似乎看上去還好。等到一個階段,比如一個月30家,等到下一個月或者是更晚一些,能夠一個月兩批,每批如果超過30家,那個時候整個的資金跟籌碼就開始失衡,可能整個市場的調整壓力就會驟然上升。我們在看股市,監管層也是一樣在看股市,所以當股市快速上升的時候,籌碼的供給是一定會加大的。 我們傾向於認為這一輪的資產證券化率會創歷史新高,這一個角度來說行情的長度、行情的時間是延緩了,但是並不代表都像這幾個月特別是這一個月之間這麽斜率陡峭,這顯然是不符合常識的,無論是90年代還是210年代的牛市,每一次像這樣的一個斜率上漲的持續性很難超過1個月。這是短期有一個加速,加速之後一個月內必然見到震蕩。 這是一些經濟基本面的數據以及股市的表現(PPT),歷史往往很相似。但是我認為這一次可能比上一次還要強,因為上一次我們面對的是糟糕的海外,還有我們現在全球的地位也跟以前不可同日而語。 第三階段的前景,我認為未來幾年有一個第三階段,這一次直到如今依然是我們國內資金主導,你看從QFII的角度來講他們是在撤退,但是我們相信隨著人民幣的國際化,特別是今年我們要提出IMF提款權的一攬子的貨幣,就算今年有些波折,但是中國人民幣國際化的進程不會有絲毫地動搖,亞投行貨幣籃子人民幣一定是非常重要的地位。隨著人民幣的國際化,當人民幣成為其他央行的儲備資產的話,那個時候中國的債以及債券的這些標的會成為央行或者養老金必備的必須配置的資產。因為我們現在來看,從全球來看,管理資產的規模其實有大概100多萬億美金,中國的GDP占全球的比例大概是12%,也就是說我們用一個比較粗淺的看法,至少未來應該有大概10萬億美金左右可以向中國市場來進行配置。 如果我們有第三個階段,第三個階段一種可行是中國的經濟轉型沒怎麽不好,再搞一個像529一樣的人造牛市,這是情景一,這是我們不太希望的。情景二,經過這幾年股民同誌們砸的錢,在微觀上面得到了一些成效。第三,海外資金對中國的配置將會大大配置。從而第三段他對於一些像金融、像一些價值股,可能在第三個階段表現得會比現在的第一個階段會好一些,包括一些新藍籌,現在大家遍地都是互聯網,所有都說我們是互聯網+,到了第三個階段就會說真正的互聯網新藍籌,從500億市值可能會走向1000億或者是更高的那種所謂的真正的藍籌。 謝謝大家! 張憶東:興業證券首席策略分析師,2010年新財富最佳分析師策略研究第四名,2012年第三名,2011、2013、2014年均為策略研究第一名。 (來自新財富雜誌) |

中聯重科(1157):行業低潮持續,高應收及高負債侵蝕利潤

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2217|

本帖最後由 jiaweny 於 2015-4-24 10:20 編輯 中聯重科(1157):行業低潮持續,高應收及高負債侵蝕利潤 作者:焦一丁

宏觀及微觀指標均指向行業持續疲軟 根據我們的計算,房屋新開工面積12個月滾動同比三月份下滑13%,開工面積已經下滑到了2010年的水平,需求總量的下滑導致工程機械新增需求的減少,同時降低已有設備的使用效率進而導致現有設備更新換代的速度減慢。公司泵車和起重機械的平均工作小時數出現明顯的下滑趨勢,同時中國工程機械工業協會公布的前兩個月工程機械銷售情況也大幅下滑。兩者都印證了房屋新開工下滑的影響,我們認為2015年房屋新開工仍不會有大幅好轉,行業整體2015年會繼續下滑。 公司著力控制運營風險但短期仍將負重前行 公司目前新簽合同的首付比率持續上升,應收賬款在剔除保理業務影響後的增幅已經大幅縮減。但由於收購和向銀行回購設備導致被迫提升負債率,公司財務費用會大幅提升。我們認為公司雖然采取了眾多措施(如成立財務公司和大面積裁員),但在目前的市場環境中公司都很難在短期內降低應收水平,而公司逆勢對農機和海外市場的擴張勢必加重公司的財務負擔,公司在未來數年中都會呈現負重前行的疲態。 轉型尚需時間,但深港通帶來充足流動性,維持中性評級 公司雖然力求通過新業務彌補主營業務的短板,但我們認為公司環境機械板塊的增長還不足以抵消主營業務的疲軟,而農機業務整合及協同效應的顯現尚需時日。我們大幅下調公司2015/16/17E的EPS預測60%-66%至人民幣0.11/0.13/0.15元,我們的預測較彭博一致預期大幅折讓46%-50%,主要原因是我們認為公司主營業務將持續面臨嚴峻挑戰以及市場對於“一帶一路”所帶來的影響過於樂觀。但由於公司較A股折價約60%,而深港通也會為港股帶來更多流動性,以同業中運營情況更優的公司為基準,按0.8x2015E P/B計算出公司目標價為港幣5.44元,相當與41/33x 2015/16E年P/E, 維持中性評級。

宏觀及微觀指標均指向行業持續疲軟 根據我們的計算,房屋新開工面積12個月滾動同比三月份下滑13%,開工面積已經下滑到了2010年的水平,這直接導致了工程機械新增需求急劇萎縮。同時由於利用率低,工程機械租賃商的回本年限被延長,也減緩了工程機械的更新需求。根據公司的資料,泵車在2011年以前僅需1年多就可以回本,而2014年則需要6年的時間。我們認為房屋新開工面積在年內都不會有大幅度的回暖,預計2015年工程機重機和混凝土機械的銷售額在2015年會分別下降15%和10%。

根據公司給出的混凝土泵車和工程機重機的工作小時數數據,其工作小時數並未企穩,也符合我們認為工程機械板塊會持續下滑的假設。

公司著力控制運營風險但短期仍將負重前行 基於我們對行業前景的謹慎假設,我們大幅下調了公司預測的工程機械板塊收入,環境機械板塊表現符合我們之前的預期,我們同時加入了農機板塊的輸入。綜合上述因素,我們分別下調公司2015/16E年預測收入12%和10%。 由於原材料成本和工程機械單價的同時下降,公司毛利率保持相對穩定。銷售費用、管理費用和研發費用在2014年較收入下降的更慢,導致我們上調了2015/16年的大部分費用預測。 公司2014年繼續控制風險的運營方針,在2014年公司並沒有使用無追索保理的方式將應收賬款變現,我們認為這表示公司已經度過了最壞的時刻,而不再使用無追索保理也使公司的應收賬款持續提升。2014年公司向提供無追索保理的銀行回購了24.09億元的設備並轉為存貨和應收。公司也耗資23.27億元收購了M-TEC和奇瑞重機。上述事項都消耗了公司大量現金,導致公司的計息負債飆升。這也將直接加大公司未來數年的財務費用。但公司的速動比率依然維持在1.2x的水平,暫時不會出現違約風險。

綜合上述各方面的因素,我們大幅下調公司2015/16/17E的預測EPS至人民幣0.11/0.13/0.15元,較彭博一直預期的0.20/0.26/0.27元有較大差距。我們認為此差距的原因為:1)市場較樂觀的估計了工程機械市場面對的挑戰;2)市場較樂觀的預計了海外市場拓展的前景和速度;3)由於公司關註度的下滑導致盈利預測更新不緊密。 對於海外市場的拓展,公司海外市場2012-2014年基本沒有增長,收入占比的提升全依靠國內收入的縮水。縱觀全球,中國市場已經占全球工程機械市場的1/4,中國企業出海也將面對成熟的卡特彼勒和小松等企業的正面競爭,未來海外增長對公司整體收入帶來的提升有限。“一帶一路”顯然會加速中國企業出海的步伐,我們也認為“一帶一路”會給公司帶來更多的機會,但根據目前的時間表,“一帶一路”項目大面積落實尚需至少兩年的時間,我們也會根據未來的需要再調升公司海外收入增速。

轉型尚需時間,但深港通帶來充足流動性,維持中性評級 公司目前雖然積極發展新業務板塊,但短期之內新業務並不能給公司帶來快速的增長;同時公司還需背負高額的應收賬款和計息貸款。但積極的因素是深港通的開放給預計會帶來更多的流動性,而投資者機構的改變也將會是原有的港股定價機制向A股有一定程度的傾斜。我們在同業比較中可以發現,公司AH溢價達到60%,A股股價對港股股價必然產生一定的錨定影響。 由於公司目前盈利依然較低,短期波動性巨大,並鑒於深港通帶來的利好,我們使用行業中運營情況較優的中國龍工(3339HK)作為基準,按0.8x2015EP/B,計算出公司目標價為港幣5.44元,維持中性評級。

來源:招商證券 (註:文中觀點僅代表作者看法,僅供參考) |

巴菲特著名演講:價值投資為什麽能夠持續戰勝市場

來源: http://www.gelonghui.com/portal.php?mod=view&aid=2362|

本帖最後由 鹿愚 於 2015-5-4 12:56 編輯 巴菲特著名演講:價值投資為什麽能夠持續戰勝市場 巴菲特在2015年股東大會上談到了價值投資及其在中國的適用:“市場上價格和價值將繼續存在巨大的差異,那些熟讀《偉大投資者格雷厄姆和多德維爾》的人將繼續發財。(註:《偉大投資者格雷厄姆和多德維爾》是巴菲特撰寫的一篇鼓勵價值投資的文章,發表於1984年秋。)”“如果你能在股票便宜的時候投資,這並不是一場需要高智商的艱難遊戲。如果你能控制自己的情緒,這並不難。與美國市場相比,中國的投資環境相對年輕,這導致市場更多地受到投機的影響,而這可能給價值投資創造機會。” 每個價值投資人的投資業績都來自於利用企業股票市場價格與其內在價值之間的差異 --巴菲特 價值投資策略最終要歸根於本傑明-格雷厄姆(BenjaminGraham)的思想。1934年年底,他與戴維-多德(David Dodd)合作完成了他醞釀已久的《證券分析》(Security Analysis)。這部劃時代的著作標誌著證券分析業和價值投資思想的誕生。這本巨著在過去70年間共發行了五版,被譽為投資者的“聖經”。 紐約證券分析協會強調,格雷厄姆“對於投資的意義就像歐幾里得對於幾何學、達爾文對於生物進化論一樣重要。格雷厄姆“給這座令人驚嘆而為之卻步的城市--股票市場繪制了第一張可以依賴的地圖,他為價值投資奠定了方法論的基礎,而在此之前,股票投資與賭博幾乎毫無差別。價值投資沒有格雷厄姆,就如同共產主義沒有馬克思--原則性將不複存在。”人們通常認為是格雷厄姆確立了證券分析的原則,所以格雷厄姆被尊稱為現代證券分析之父。 1984年,在哥倫比亞大學紀念格雷厄姆與多德合著的《證券分析》出版50周年的慶祝活動中,巴菲特--這位格雷厄姆在哥倫比亞大學的投資課上唯一給了“A+”的最優秀的學生進行了一次演講,他在演講中回顧了50年來格雷厄姆的追隨者們采用價值投資策略持續戰勝市場的無可爭議的事實,總結歸納出價值投資策略的精髓,在投資界具有非常大的影響力。可以這樣說,讀懂了巴菲特的這篇演講,就能夠抓住價值投資的本質,弄清價值的內涵。讓我們一起來聆聽巴菲特這位當代最偉大的價值投資大師的演講吧。 價值投資過時了嗎? 格雷厄姆和多德“尋找價值相對於價格具有一個顯著的安全邊際”的證券分析方法難道已經過時了嗎--許多教授在他們編寫的大部頭教科書中都作出這一論斷,他們口口聲聲地宣稱股票市場是有效的,也就是說股價反映了所有關於公司發展前景和經濟狀況的所有信息。這些理論家們聲稱,由於聰明的股票分析師利用了所有可獲取的信息進行分析判斷,從而使股價總是正確無誤地保持在合理的水平,因此根本不存在價值被市場低估的股票。至於那些年複一年擊敗市場的投資者,只不過是類似彩票連續中獎的少數幸運兒。一位教授在他編寫的當今十分流行的教科書中寫道:“如果股價完全反映了所有可獲取的信息,這些投資技巧將毫無用處。” 哈哈,也許如此。但我想向大家介紹一群年複一年擊敗標準普爾500股票指數的投資者,他們的經歷無可辯駁地表明,那種認為他們持續戰勝市場只是偶然事件的簡單看法是很難成立的,我們必須深入探究其根本原因。之所以如此,一個關鍵事實是,這些股市大贏家我都非常熟悉,並很早就被公認為超級投資者,其中成名最晚的那位也在15年前就名揚一時。如果事實並非如此,我只是最近搜索了成千上萬的投資記錄,從中選出幾個業績優秀的人在此向各位介紹,那麽,你聽到此處就可以把我趕走了。我要補充說明的是,他們的投資業績記錄都已經過嚴格的審計。另外,我還要補充說明一下,我還認識許多選擇這些投資管理人的客戶,他們這些年來獲得的投資收益與這些投資管理人公開的投資業績記錄完全相符。 “ PermaLink: https://articles.zkiz.com/?id=143138

銀泰商業電話會議紀要:營運持續改善來源: http://www.gelonghui.com/portal.php?mod=view&aid=2419

PermaLink: https://articles.zkiz.com/?id=143645

"新"經濟與服務業系列觀察:二三產業增速背離能否持續?來源: http://www.gelonghui.com/portal.php?mod=view&aid=2438

PermaLink: https://articles.zkiz.com/?id=144014

生物醫藥行業“業績增長態勢良好,持續關註改革和創新來源: http://www.gelonghui.com/portal.php?mod=view&aid=2487

PermaLink: https://articles.zkiz.com/?id=144684

中國經濟持續低迷 投資滑坡寬松藥不能停來源: http://www.gelonghui.com/portal.php?mod=view&aid=2513

PermaLink: https://articles.zkiz.com/?id=144889

開戶熱情持續高漲 A股現“新進老退”來源: http://www.yicai.com/news/2015/05/4617637.html開戶熱情持續高漲 A股現“新進老退”一財網 李雋 2015-05-13 23:05:00盡管對大多數90後來說,進場的資金量並不算大,不過匯聚起來的洪流足以繼續推動牛市向前,市場不斷創新高。“85後和90後來開戶的太多了!”華南一位證券公司客戶經理對《第一財經日報》稱,最近超過一半開戶的都是年輕人。 A股半年多以來的牛市行情,賺錢效應催促股民跑步進場,這在歷史上每個牛市都是如此。這批新生力量最大的不同,當數“90後”的登場,盡管對大多數90後來說,進場的資金量並不算大,不過匯聚起來的洪流足以繼續推動牛市向前,市場不斷創新高。 相比之下,看著直線飆升的開戶數,以及散戶的蜂擁進場,某些老股民已經嗅到了牛市末期的“燒焦味道”,相當一部分已經徹底離場,或者集中資金做打新股;牛市至此,新股民的進取和老股民的謹慎,那麽到底誰才會是最終贏家? 新股民激進 中登公司數據顯示,5月4日到8日的一周開戶數是244萬戶,較4月份高位一周超過400多萬戶有所回落,不過依然維持高位。 “接近最高點的時候追高買了南北車,真的欲哭無淚,被迫止損了!”廣州一位90後股民稱。事實上,相對於這位90後還能夠嚴格執行止損策略,更多的90後腦海里似乎都沒有止損的概念。

“既然牛市繼續,我就采取笨辦法,個股也沒有問題的話,我就不會減倉,而且只要可以融資就不斷加倉。牛市大方向不變,就算有調整也沒有必要減倉下來,也不用止損,融資額度很緊張,賣了很可能就融資不回來了。”北京一位88年出生的股民稱。 到目前為止,這位北京85後股民並沒有嘗試到“不止損”的苦。 他告訴記者,從2014年初抓到一只入股遊戲公司的大牛股,兩周之內暴漲50%多,資產一下子也翻了一倍多。現在拿著一些醫藥股和“互聯網+”概念的,因為大牛市以及不斷加倉,不到一年半之間,回報率到現在已經超過10倍,這讓很多有經驗的老股民都汗顏。 “對於85後和90後新股民來說,最大的問題是他們根本沒有經歷過牛熊周期,也對資本市場缺乏認識和畏懼,他們一般不看基本面,經常盲目追高,他們大量湧入,最終的結果肯定是很多人都做了炮灰,最終只是時間問題。”華南一位基金經理向《第一財經日報》記者稱。 老股民日趨謹慎 而與新股民的激進風格相比,則是不少老股民表達了對市場的謹慎。 一位在4月底之前已經基本清倉,並且專註於“打新股”的老股民告訴記者,“我上一次賣出股票的時候,接盤的很多人都是幾手或者一兩手的接盤,這都是些什麽人啊?這本身就表明市場已經很危險。” 川財證券認為,新開戶情緒高漲,與2005年~2007年牛市發生情況很類似。無論是新開戶股票賬戶還是基金賬戶數在本輪的牛市中不斷地刷新前期高點,呈現一個爆發式增長的態勢。與2005年到2007年牛市過程中發生的情緒一致。情緒的高漲和市場的牛氣幾乎同步,但是從結構上來說有更值得玩味的地方。 “牛市中,股票開戶數量會先於基金開戶數量創新高。在最近的開戶數據中,日均股票賬戶開戶數已經超過2007年。未來股票和基金開戶情況的關系會類似2005年到2007年牛市中發生的那樣。”川財證券稱。 數據顯示,從單月開戶數來看,2007年8月,暴漲猶如火山噴發,一個月有892萬人進場。“很多人開始坐不住了,一些不喜歡股票的人開始沖進場內。”上述老股民稱,到了2007年9月,開戶數回落到726萬,10月到590萬。 “牛市不言頂,暫時沒必要考慮點位,總在擔憂中上升,現在繼續滿倉操作。”上述北京85後股民稱。 上述華南基金經理認為,2015年4月是一個開戶高峰,而前一個高峰是2014年12月;在2007年的時候,5月和9月同樣是兩個很明顯的開戶 高峰期,如果5月和6月新開戶的人數有所減少,投資者就要有所戒備了;不過現在的宏觀經濟數據不算好,央行連番降息降準,這跟2007年多次加息的情況很不同,這次牛市到底最終如何推進,也不好預計。 編輯:許雲峰

更多精彩內容 關註第一財經網微信號 PermaLink: https://articles.zkiz.com/?id=145476

博实:利润率和净利增长持续下降,可关注人工智能潜力 博实http://xueqiu.com/2107541144/45068987在A股气势磅礴的牛市中,我依然体会到了许多超越我能接受底线的混乱,赚钱的同时就更加青睐美股市场的成熟。美股市场中我真正了解或者能分析清楚的标的不多,虽然曾经分析过$人人(RENN)$(人人分析http://xueqiu.com/2107541144/34233705) ,也重仓过$网易(NTES)$ ,也因为调研不清在一些股票上亏损过。但是真正赚钱赚的最明白的还是$百度(BIDU)$ 。关于百度过去分析的文章,大家可以看这篇汇总文章http://xueqiu.com/2107541144/30438360 最早上网我们都是上门户,后来知道google,再后来我是因为mp3才使用百度的,我相信有些朋友跟我一样,还有一些就是一开始上网就通过好123开始使用百度。我真正利用百度实现商业价值是2007年,那时候我和一帮同学利用百度SEO推广网站。我相信一代站长都是在研究百度指数、收录逻辑中成长起来的,当然后来成就了一批靠百度流量和网盟广告分成活下来的站长。那是我们第一次体会到百度在营销上的价值。再后来,我就开始从事百度SEM搜索引擎营销工作,并且有多个行业的投放经验,然后到百度从事相关搜索引擎营销研究和相关分析工作。应该说从客户、用户、百度内部我都得百度有一定的了解。 关于百度存在的的逻辑,客观的说,百度的确在因为在一些产品方面比google做得好获得了更多的中国用户。我觉得不能单看所谓政策方面,google的退出不仅仅是政策面,即使真的留下也很难击败百度。而360我认为当前根本就不是百度的对手,跟google比逊色不少。搜索引擎的核心就想百度的使命描述的:让人们平等便捷的获取信息、找到所求。其根本就在于对用户检索关键词的处理分析、各种内容(包括自然检索的内容以及广告内容)的处理分析,然后通过一套复杂的处理算法,实现越来越精准的需求匹配。如果是谷歌输,我认为输在了没有百度更加灵活的适应中国本土化需求,比如mp3这种有版权问题的产品,百科知道这种产品。而360输就是输在了没有搜索历史数据积淀。搜索引擎就像一个自学习的智能机器人,你给他的学习过的信息越多,他越聪明。百度的60%以上的份额从另外一个角度说明,百度学到的信息会越来越多,搜索结果会越来越聪明。 从投资角度讲,我们可以发现最近几年百度的净利润在快速下降,之前百度的净利润率可以达到40%以上,最近一直在下降。我了解到公开信息主要原因是无线搜索和O2O布局造成的成本和费用上升。从我的角度讲,这的确是一个方面,但我觉得还有其他原因。 传统的PC搜索增速放缓,无线搜索当前并不像pc那样得到市场认可,从我对搜索引擎营销的角度理解,无线搜索很难实现和pc同等的收益,至少对于大多行业无线是很难达到pc的效果的。如果在这种情况下非要提升无线收入,成本的上升甚至是浪费是非常常见的。另外,百度在许多新的布局上投入比原来大了很多,比如典型的人工智能、机器学习的技术研究领域,这些领域的投入短期内也许很难看到非常明显的收入增长。其他的如互联网金融、在线教育、智能设备包括o2o等,我个人认为不会是高层发展的重点。在robin眼里,搜索后人工智能和机器学习等技术带来的未来突破才是他看重的,这也是百度第一次获得巨大成功的逻辑延续。 最近两年,百度传统业务必然会面对增速压力过大,靠降低利润率提升收入的困境。内部承压部门和员工会越来越多,而且增速压力会越来越大,我想这将是不争的事实。新业务中,绝大部分业务因为各种原因,并不会有长足突破,这也许是大公司都会有的问题,主要还是大公司内部沟通和资源各种牵制的问题。当然,虽然成本费用上升,大家一定要看到百度传统业务强大的现金流,百度是一家根本不需要举债就有大量预收账款的公司。退一万步讲,百度传统的pc搜索业务,只要不自掘坟墓,不遇到技术的巨大革命,百度是一家超级现金牛公司。并且,以我对百度员工的接触,以及内部文化的了解,即使这家公司已经不可避免的有了和其他公司一样的大公司病,但是文化和人员相对许多公司依然是优秀和进步的。在此我还是非常感谢百度这个平台对我个人发展的巨大推动和帮助。 百度未来的潜力,我认为要看robin亲自带队的人工智能、机器学习领域。这方面的技术在未来有可能成为新工业、新经济的增长点。百度引进像吴恩达、张亚勤等业内资深人才,最终的布局都是这个方向。短期看,这个方向也许并不能带来非常实质的巨大的收入或利润增长,但是一旦技术成熟能够给传统经济提供巨大的效率提升的时候,拥有这种核心技术就像是pc时代的intel一样,将成为一个时代的数据处理引擎,其实就是一个类似于人脑的智能机器。未来这种智能机器可能就是一个系统,百度提供类似于安卓这样平台的系统供人们在此平台上二次开发拓展应用。在这个领域,国内的其他巨头与百度基本是没有竞争可能的。 如果不考虑百度未来的可能的潜力,我认为百度在700亿的估值相对合理。未来短期看百度净利润率应该还会维持或继续下滑,净利润增长但增速会持平或下降。无线虽然能带来收入增长,但是利润率始终很难和pc在同一个水平线上。长期看,应该关注百度在人工智能上取得的进展,一方面可以关注DSP、RTB广告平台的发展,另外一方面要关注人工智能技术在未来工业和各个领域的应用。这将可能给百度带来巨大的突破。 PermaLink: https://articles.zkiz.com/?id=146514

【干货】洪灏演讲:宽松将持续 A股港股继续涨http://gelonghui.com/#/articleDetail/13444 作者:潘凌飞 交银国际董事总经理兼首席策略师洪灏上周五参加了WClub(华尔街见闻俱乐部)的线下讨论会。 在

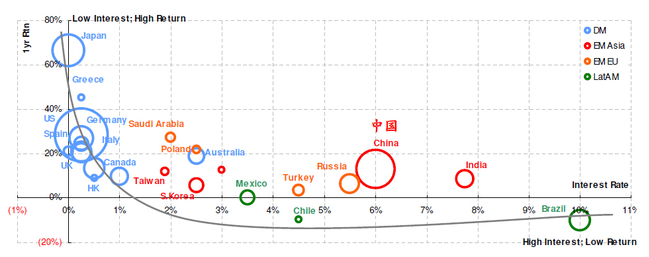

这次主题为“全球资产配置大格局”的讨论会上,洪灏通过介绍利率对市场回报的决定作用,观点鲜明地提出低利率环境下超配风险资产的观点。同时他还对很多热

点话题都提出了独到的解读,从国内A股市场、港股市场、全球债市“风暴”到美联储加息时点、央行货币政策均有深入阐述。 他的核心观点有: 利率是决定市场的唯一重要因素,利率的涨跌主宰着全球市场周期。读懂了利率,你就掌握了资产配置的钥匙。 目前在通缩的压力之下,各国央行都继续面临宽松压力,全球都将处于一个长期低利率环境下。美联储今年内没有加息空间,一旦加息将犯下大错。在低利率环境下,建议超配包括A股、H股在内等风险资产。 中国央行从2014年上半年就开启了宽松大门,并将长期处于宽松之中。 港股的估值非常便宜,在未来诸多可以预期的流动性利好带动下,长期必将上涨。短期的沉寂主要是受到美联储加息预期、A股强势、MERS、政改等因素压制,但不会改变长期走势。 房地产方面,欧美、澳洲房地产建议继续购买,中国的房价已经偏贵。目前这轮房地产反弹将在年内结束,不会持续到明年。 1997年亚洲金融风暴期,中国央行曾帮助香港,成功击退国际对冲基金的大举抛售,稳定了香港市场。 以下为洪灏此次演讲的实录,由华尔街见闻整理: 利率才是决定市场回报的唯一重要因素 我们总是希望对一两天的市场走势做出预测,但今天我想谈一下更加长期的问题。因为对于我们的资产配置而言,一天两天的市场波动并不那么重要,真正重要的是各类资产在长期的价格走势。而驱动资产价格走势的只有一个变量,就是利率。我们用利率可以解释全球所有资产的变动。 下图把各个国家的利率水平和市场表现的关系做了一个比较。横轴是利率水平,纵轴是资产回报。圆圈大小代表GDP大小。 我在做这个表的时候,中国的利率水平还是6%左右,而日本已经开始非常激进的做量化宽松,美国等就更不用说。我们看到,利率越高,市场的表现就越烂,利率越低,市场表现就越好。而且当利率下降到1%以下之后,该国的资产回报率相对于其他国家是加速上升的关系。 中国央行2014年上半年就开始宽松 2013

年6月份时,市场第一次感觉到美联储可能要退出QE。6月的最后两个星期,A股从最高点到最低点跌了20%。到了2014年2月,中国的金融改革轰轰烈烈

的拉开了。央行研究局发表了一个非常重要的结论:我们的人民币处于一个非常合理的区间。在这篇文章发表之后,我们将人民币波动区间从1%调整至2%。如果

大家记得,随后人民币就变成了全球波动最大的货币,几乎每天都是1%到2%,比欧元还大。人民币汇率一下从6.1左右变成。 在这之后,我们就逐渐地看到央行对于利率有了更好的把控。大家都知道根据经济学理论,汇率、利率和通胀率,你不可能同时控制三者。所以当央行一下子打开了汇率区间之后,反而对利率有了更好的把控。 到

了6月,央行做了另外一件事,就是通过国开行进行了1万亿的PSL,利率为4.5%,当时中国的股市在2100点左右。到了11月第三周,央行就真正开始

大范围降息。其实之前不管是放开汇率波动区间,还是PSL、MLF,大家都没有反应过来。大家可能隐隐约约感觉到央行在宽松,但不知道央行究竟做了什么。

因为这些名词之前都没怎么见过。所以当央行11月开始降息的时候,大家才反应过来央行开始进入降息通道,然后中国的股市就在半年时间了翻了一倍多。 我

们现在回过头来,看14年的三件事,会发现“itmakesperfectsense”。然后我们就看到了最近两个月7天回购利率出现了明显的下降。那么

我们接下来需要弄清的是,央行接下来是否会有进一步降息的打算?对于这个问题,我用一个指标给大家解释一下,不仅是中国央行,全世界的央行都将处于一个长

期的降息状态。 全球将长期处于低利率美国也不例外 我

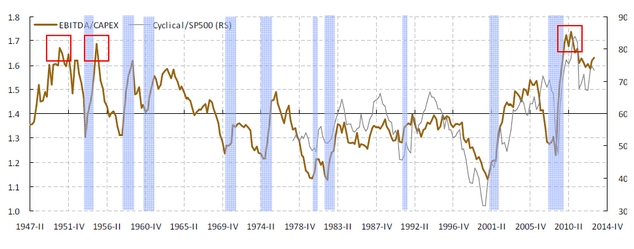

在2014年初做了下面这个图,黄线表示全球投资收益率的长周期曲线,过去60它一直在一个特定的区间内运动。所以它为什么重要呢?因为它告诉我们,什么

是高,什么是低。我们都知道市场总是均值回归的,所以当我们可以找到一个变量,告诉你市场到底什么时候高,什么时候低,那么这个变量就对我们特别重要。 那

么具体来看,再过去60年里面,这根黄线有三个高点。第一个是在1940年代末二战后重建高潮的时候,第二个是在1950年代中期,第三个是在2010年

第一、二季度,这个时候全球都在搞宽松。我国政府搞了4万亿,最后放出了十几万亿的量,造成了严重的产能过剩。全球也是一样,当我们看到资产收益到达最高

的时候,我们就知道全球都存在严重的产能过剩,这就造成了全球性的通缩压力,如今这种压力正在均值回归之中,还没有被释放掉。我们看到德债的收益率居然是

负数,前几个星期,我们看到我国国债的市场收益率居然也是负数。当然这其中可能存在交易的成分。但不管怎么说,当股市一路飙升,甚至到了5000点的时

候,我们也进入了负利率时代,特别有意思。 所以当我们看到这根长周期的线进入均值回归的时候,我们知道通缩的压力没有释放完。所以不仅仅是中国,全球都没有必要加息。前两天,IMF写了一封公开信给美国,说你们最好不要加息。 这

张图还有一条重要的灰线,有40年的历史,我们看到它和黄线基本上是吻合的,它就是大宗商品的相对回报曲线。那么逻辑告诉我们,只要你的投资周期是向下

的,大宗商品就好不了,就这么简单。我们之前有一轮大宗商品的超级周期,就是从2001年开始,到2008年下来,然后又上去。而且这十年正好是中国加入

WTO,经常性账户开放,吸引外资进来投资,从而拉动了这个超级周期。假如黄色的这条线继续均值回归,那么大宗商品的黄金十年也就告终了,这是大概率事

件。 所以,这张很重要的图告诉我们,现在全球没有通胀压力,全球央行都没有加息的必要,包括美联储。既然全球将长期处于低利率的状态,那么从资产配置的角度来看,我们应该超配风险资产,就这么简单。 就像刚才讲的,我们每个国家的利率都决定了该国的资产价格和回报,所以,我们应该把资金留在那些有能力继续维持在低利率的国家。 利率的涨跌决定市场周期 下

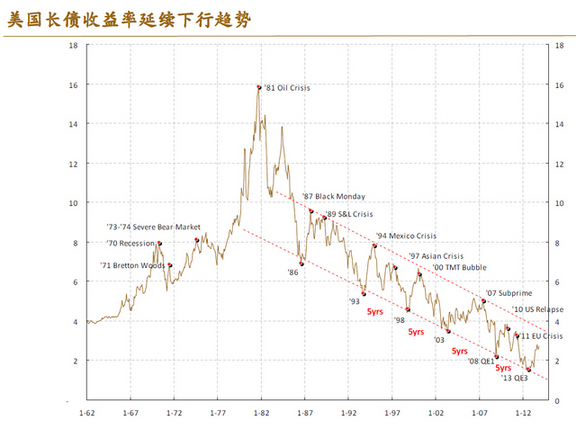

面这张图是美国10年期国债收益率的走势,它是反映全球市场利率、全球资金价格的最好的指标。石油危机之后,美联储为了对抗通胀,把利率加到了18%。随

后美债收益率就一直处于一个下行通道中。每次市场利率飙升到达一个峰值,就会出现一次市场的危机,非常精准。而每一个市场利率的低点都伴随着一个市场的复

苏。 这

是一个单一变量解释市场的一个非常好的案例。87年美国的股灾,美国股市一天之内崩盘,暴跌超过20%;89年的美国储蓄信贷协会(S&L)危

机,美国类似于我们农村合作社的机构倒闭了一大半。1994年阿根廷危机,阿根廷债券违约,该国国债至今仍未能走出阴影。包括之后的1997年的亚洲金融

危机,2000年的互联网泡沫,07年的次贷危机,都是出现在利率的转折点上。07年次贷危机,也是美国带动全球的市场利率出现上涨,从而引发了一场危

机。 所以,为什么我们这么重视利率,要花这么多时间讲利率?因为当我们在进行资产配置的时候,我们首先需要了解,市场有没有通胀,如果没有通胀,那么全球央行的货币政策都会趋向宽松,从而压低市场利率,那么我们就超配高风险高回报的产品,比如中国的A股。 回顾1997:中国央行“简单粗暴”力保香港 1997年市场利率走高时,出现了亚洲金融风暴。当时,马来西亚总理马哈蒂尔发表了一个非常著名的演讲,他说一个国家的汇率不应该自由浮动,应该由国家来掌控。所以他做了一个非常激进的事情,就是禁止资本自由流动,如果你的钱已经在马来西亚境内,就不允许流出。 这是马来西亚,中国央行的对策就比较简单粗暴。当时香港的外汇储备是300亿美元,相当于实体经济总量的20%。这是一个非常丰富的储备,同时香港由于很开放,市场认为香港应该是没事的,认为香港和泰国、马来西亚这些小的新兴市场来比,是完全不一样的。 结

果国际对冲基金不管这些,他们觉得既然泰国这些市场他们可以(做空),香港也可以。恒指其实非常的悲催,虽然它是一个发达国家那样的市场,但它在危机期间

和发展中国家的待遇是一样的。为什么?因为香港是世界上第三大交易市场,流动性特别好。虽然我们每天只有几千亿流通额,但在全世界来看我们是一个高流动

性。所以当危机来临的时候,所有的基金经理都会进入防守状态,会提高投资组合中现金的比重,那么它一定会选择流动性好的香港市场。所以香港市场和发展中国

家市场的相关性非常之高。 所

以,当最后金融危机来的时候,恒指每天跌1000点,1997年的风暴里一共跌去了三分之一,非常非常惨。最后中国央行实在看不下去了,因为1997年香

港刚刚回归,恒指跌得实在看不过去。所以央行简单粗暴地说,你们(国际对冲基金)谁敢卖港币,我们全部给你接过来。然后香港金管局进行金融市场干预,买了

几十亿美元股票。所以为什么香港的税这么低,除了因为我们有跑马会之外,还有当年留下来的几十亿美元的收益。我们赚了很多很多钱,到现在还在享受这个丰盛

的果实。 总结:超配A股、H股等风险资产 刚

才说了很多,最后总结一下。第一,在决定资产配置的时候,只有一个因素很重要,就是利率。当我们知道利率将长期处于低水平的时候,应该超配风险资产,包括

A股和港股等等。第二,更推荐买港股。现在香港股市的估值非常低,H股在10倍左右,恒指在12倍左右,而A股在22倍到23倍。再加上最近政策非常多,

社保基金已经可以投资港股,沪港通额度四季度可能会显著扩大,50万的下限也可能被取消。三季度我们还可能看到深港通的开通,深港通可能会包括大部分的创

业板和香港中小盘股票。这也是为什么香港的创业板和中小盘跑的非常好的原因。当然,大陆的创业板跑的也很好,但香港的创业板跑得比大陆还要好。政府如果想

保护股民,让你去买一个10倍的市场总比逼你去买一个100倍的市场要安全得多。 问答环节: 问:您刚才提到在通缩压力下央行会不断放水,但现在A股经过快速上涨已经站上了5000点,如果持续宽松,A股会涨到什么样的地步呢? 洪

灏:我觉得整个趋势还是向上的,我们很难预测一两天的市场涨跌,但从6-12个月的长周期来看,A股的涨势依然没有走完。在5000点这里,我们看到还有

一部分权重板块非常便宜,比如银行板块。我们交行在10倍左右,市净率是一倍。而且现在新一轮金融改革开始,银行迎来了混合所有制改革,未来还可能有混业

经营改革。大家知道,交行以前有海通证券。如果我们能把银行、券商、信托、保险、基金所有的牌照拿到手,会是怎么样?相比其他金融机构,银行有渠道的优

势,还有存款的优势。我们可以知道每个消费者到底有多少钱,消费习惯如何,喜欢哪类投资,这是别的竞争对手所没有的。 如

果我们参照历史,会发现美国最牛逼的两个券商高盛和摩根士丹利,2008年的时候几乎快活不下去了。怎么办?高盛只能给巴菲特打电话,巴菲特在2008年

9月入股高盛。同时,两家银行为了向美联储借钱,2008年都开始持有银行牌照。摩根士丹利变得更彻底,直接吸取存款,并大规模地发展资产管理业务。所

以,历史告诉我们,笑到最后的人一定是掌握了渠道的人。 之

前我们一直认为央行降息会收窄息差,压缩银行利润,对银行板块并不看好。但你要知道,当息差不再受到政策保护之后,银行就会向监管部门要一些补偿,比如允

许银行进入别的行业。所以,银行也的估值虽然已经开始动了,但还没有体现出将要发声的这些变化。所以当银行板块发力的时候,带动金融板块上行,会对指数起

到一个重要的稳定作用。 如果你要我判断点位能涨到多少,这个可能没办法给出来。我从4200点以后就再也没有预测过点位。我觉得当我们进入泡沫化时代的时候,我用传统的理论和手段暂时还没有找到一个很好的解释。所以我最近一直都是只讲趋势,不讲点位。 我

记得台湾泡沫是从1000点涨到12000点。但在这之前,股市涨到8800点的时候,他们也加了印花税,然后估值从8800点调整到4700点,这是一

个非常大的调整,接近50%。当大家都觉得没戏的时候,市场又一路上涨至12000点。所以只要在流动性大趋势没有发生根本性改变的时候,市场总体的上涨

趋势也不会变。 问:您刚才说美联储现在不存在加息的理由,但耶伦前不久表示可能在今年内加息,这是她第一次做这种表态。美联储今年究竟是否会加息? 洪

灏:市场现在已经对联储加息感到非常焦虑。一般来讲,市场会对联储加息做出提前反应,提前量是三个月到半年左右。最近欧债和美债收益率的不断飙升,就是对

美联储潜在加息焦虑的反映。我觉得最后可能的一种情况就是加了一次息之后就没得再加了,它很快会发现自己做错了。如果它真的加息了,这将是第一次加息,也

可能是最后一次。 问:港股在涨了一波之后就涨不动了,您怎么看? 洪

灏:港股在从24000涨到28000之后确实遇到了很强的阻力。但我们在做大方向判断的时候,一定要看清两点。第一,这个市场非常便宜,现在只有10倍

估值,比俄罗斯还便宜。第二,这个市场的流动性在进入一个新的宽松阶段。这些流动性来自于深港通的推行,沪港通的扩容,QDII2的开通,以及新的

QDII基金,我知道至少已经有四个百亿级别QDII基金已经发放完了,准备进入运行。深港通现在技术上也已经准备好了,香港的券商正在日以继夜的测试。

这些对市场流动性都会有非常大的推动。所以我对港股其实不是特别担心。 现

在大家都认为港股现在涨不动了,看上去很“怂”。说老实话,我也觉得它很“怂”。2007年的时候,市场上出来要开通“港股通”的消息,某些电视台甚至专

门设置了节目组要报道这个事。其实这只是中国银行的天津分行内部会的时候讨论了港股通问题,被记者报了出来之后,国务院也不置可否。于是这样一个简单的猜

测,在短短的三个月里面把港股从27000点打到32000点。 现

在,我们真的有了沪港通,而且沪港通的额度会在年底大幅扩容,我们将要有深港通。但是港股从24000涨到28000之后又不动了。这是为什么呢?第一,

是由于国外投资者对于美联储加息的担忧。刚才我们提到,香港市场因为流动性好,往往是第一个被抛的。在国际基金经理的眼里,投资港股就意味着投资中国。如

果他要超配新兴市场,他就会买港股,如果要低配,首先就会卖掉港股。现在由于担忧美联储加息,大家就开始选择性地抛售港股。 第二,虽然我们开通了沪港通,但A股的表现非常火爆,所以钱来了一部分之后仍然继续留在A股。现在很多机构是选择了现在港股开户,但资金还没过来,因为A股太抢手了,现在老外都想过来。 第

三,就是MERS。可能大陆的投资者对于MERS没有那么敏感,在市场处于上升期的时候,任何坏消息都是好消息,比如MERS消息出来之后还带动医药板块

拼命涨(笑)。我们香港不是,我们当天就暴跌了400点。2003年三、四季度SARS期间,如果大家来香港的话会发现全香港万人空巷,特别特别惨。其实

这种小的事件对于市场情绪的影响非常非常大。它虽然不会影响趋势,但会干扰大家做多的情绪。所以大家会选择缓一缓,暂时不买港股。 第四,香港竞选、政改导致的占中等事件对香港零售业和市场的打击也非常大。 问:如今全球的房地产应该如何配置? 洪灏:欧美的房地产可以接着买,但中国房地产,说老实话,我觉得有点偏贵。在国外住过的人大概都有这种感受,房子是真便宜,我每次回到国内之后觉得房价真贵,于是错过了一波又一波的牛市。 我

们有的客户送子女去国外读书,很多人直接就会在当地买一套房。就是因为房子实在太便宜,你在北京五环买房的钱,在国外就能买一栋非常大的独栋house。

美国除了纽约等少数几个地方,其他地区的房价大概都是中国的30%到40%。如果你在德州买房,随便钻一下可能还能打出两桶油来(笑)。所以如果你问我欧

美的房地产,那么我的建议是随便买。如果你在中国有两套房,那么我建议你可以把其中的一套置换成国外的。 来源:华尔街见闻 PermaLink: https://articles.zkiz.com/?id=148891

Next Page ZKIZ Archives @ 2019 |

.jpg)