- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

【傳媒】當我們談遊戲產業時在談什麽?一位資深研究員關於遊戲產業的七大猜想

來源: http://www.ikuyu.cn/indexinfo?type=1&id=11786&summary=

回顧:危機與機遇

用戶紅利放緩

根據遊戲工委的數據,2016年手遊用戶規模為5.28億,同比增長15.9%(端遊用戶1.56億,同比增長-1.58%;頁遊用戶2.75億,同比增長-7.5%),橫向對比仍屬於用戶增長較快的遊戲子行業。但同時,根據CNNIC最新的數據顯示,我國目前手機網民規模為6.95億(同比增長12%),占整體網民比例為95.1%。剩余非網民規模為6.42億,其中農村非網民占比60%,有54.5%的不上網原因為不懂網絡,24.2%為文化程度限制。由此可見,一方面,手機非網民轉化成網民難度較高;另一方面,對比手遊用戶規模和手機網民規模,差異比較有限。無論從目前的剩余用戶結構,還是已有的用戶情況,均已無法支撐手遊用戶高速增長。

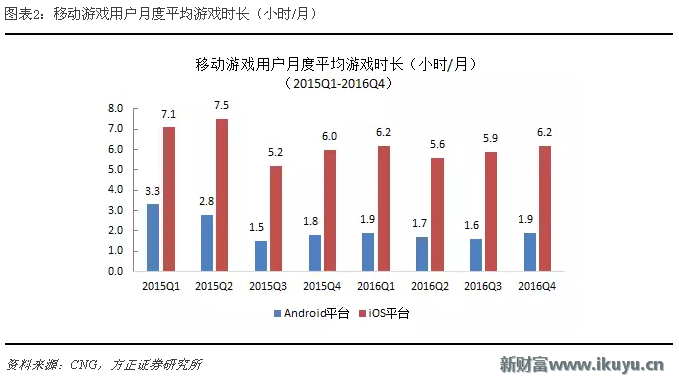

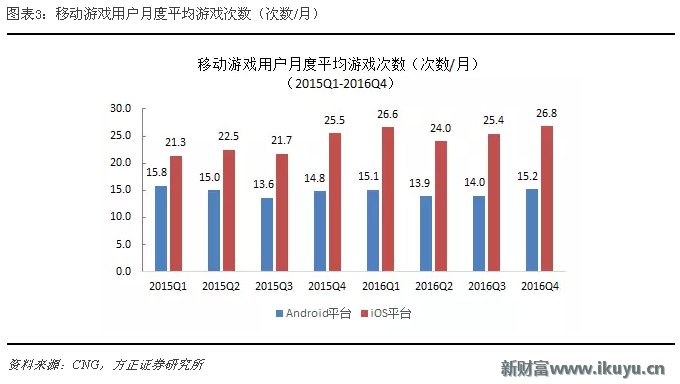

另一個角度,從過去兩年的用戶平均時長來看,有一個下落回升波動的趨勢,總體上提升不太大;而打開次數有一個逐漸上升的趨勢,說明用戶打開遊戲的頻次再提升,而單次的遊戲時間可能在變短,最終整體時間基本平穩,小有波動。

巨頭盤踞

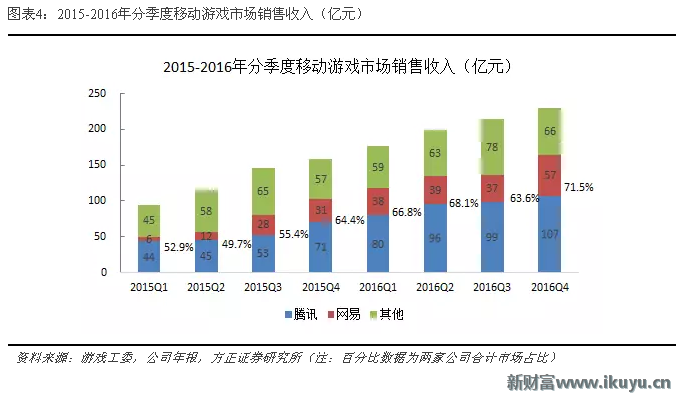

巨頭盤踞的現象這兩年來越發明顯,目前騰訊和網易合計占比已經超過70%,季度間根據產品情況會稍微有所回落,留給其他廠商的空間不能算樂觀。我們從兩個維度來看這個問題:營收規模和產品情況。

(1)營收規模:騰訊和網易2016年全年占領市場66%市場份額,Q3有所回落,Q4超過70%

根據遊戲工委的最新數據,2016年手遊市場的營收結構大約為:騰訊占比46%,網易占比20%,其余剩余遊戲廠商占比無一家超過5%。按單季度數據來看,從2015年Q1有可追溯數據至今,兩大巨頭合計市場占比一直在提升,到2016年Q2達到頂峰占比68%,之後稍有下滑。2016年Q4由於網易《陰陽師》影響較大,兩家巨頭加起來市場份額達到71.5%。兩大巨頭盤踞的態勢比較明顯,雖然季節之間根據作品表現的不同會上下有所浮動,但目前合計占比已經突破70%,留給其他廠商的空間不能算樂觀。

營收規模詳細數據:

騰訊:16年對應的手遊收入約為375億,而實際上,該公司16H1手遊營收為171億,Q3為99億,按此數據計算,Q4為107億(《王者榮耀》、《劍俠情緣》、《穿越火線》等遊戲持續霸榜,保持穩健)。

網易:16年手遊收入為171億,Q1-Q4分別為38、39、37、57億。Q4同比大幅上漲,主要源於《陰陽師》上線後表現驚人,4季度一直位居暢銷榜前1-2位置。

(2)暢銷榜排名:兩大巨頭霸榜前10

2017年3月20日的數據,前10名中,騰訊4款,分別為《王者榮耀》、《龍之谷》、《劍俠情緣》、《穿越火線》,網易4款,分別為《陰陽師》、《夢幻西遊》、《倩女幽魂》、《大話西遊》,基本已經霸榜。前50名中,騰訊14款,網易6款,一共20款,占到40%,留給中小廠商的位置還有一些。回到2015年1月,前10名中,騰訊4款,網易2款;前20名中,騰訊加網易11款,兩大巨頭還未如此集中在頭部,而《刀塔傳奇》、《全民奇跡》等其他廠商的遊戲還能在前10名維持很長時間。2016年收入Top10的移動遊戲,由高到低依次為:《夢幻西遊》、《王者榮耀》、《大話西遊》、《火影忍者》、《問道》(吉比特)、《劍俠情緣》、《倩女幽魂》、《陰陽師》、《穿越火線》和《征途》(巨人)(未標明的均為騰訊和網易作品),這10款產品的總收入為357.6億元,占手遊市場銷售收入的43.7%(2015年這一數據為259.9億,占比為50%,其中還有《神武2》、《全民奇跡》、《開心消消樂》等三款遊戲是其他廠商作品)。從作品上看,巨頭盤踞的局勢明顯,基本上其他廠商的作品擠進前十難度已經非常大,能長期維持在前十的第三方作品幾乎沒有。

縱觀全年,Q1受益於《王者榮耀》流水大幅上揚(最高達到30億月流水,《龍之谷》上線即排到暢銷榜前2位置,《陰陽師》持續貢獻收入,其他幾款遊戲穩定在前十,一季度兩家合計占比或將大概率超過70%。後續季度,全市場陸續有各類產品上線,不排除其他廠商可能有黑馬爆款出現,導致市場占比出現變化。

渠道變動(安卓):硬核聯盟崛起,TapTap出現

2015年以來,手遊的分發渠道也發生了明顯的變化,除了騰訊、百度等有流量的應用商店外,其他第三方的應用商店開始下滑,而硬核聯盟快速增長。一方面,遊戲內容本身的影響越來越大,好的遊戲從官網或投放就能獲取部分流量,對於傳統渠道的依賴不再那麽強烈;另一方面,安卓渠道尤其是應用商店這種模式本身的粘性就比較有限,用戶獲取遊戲的途徑,並不一定需要經過某個應用商店。

硬核聯盟成立於2014年8月,這一聯盟由OPPO、vivo、酷派、金立、聯想、華為、魅族這7家國內最大的智能手機生產商組成。聯盟的統一活動由玩咖傳媒負責。玩咖傳媒成立於2014年成立,2016年5月完成天使輪融資6000萬人民幣,投資方為聯想創投集團(樂基金)。

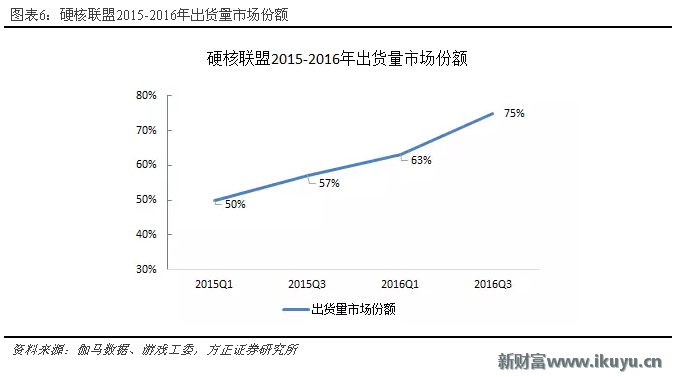

先看兩個數據,國產手機占全國手機出貨量的比例快速提升,2014/2015/2016年這一比例分別為78.3%、82.7%和88.9%,兩年之間提高了10個百分點,2017年這一占比大概率超過90%;同時,硬核聯盟手機出貨量占國產手機出貨量的比例也快速提升,2015年Q1占比為50%,到2016年Q4,這一占比達到75%,兩年時間提升了25個百分點。這意味著2016年Q4,全年有近2/3的新售手機(不含蘋果)都來自於硬核聯盟,硬件入口的價值十分明顯。

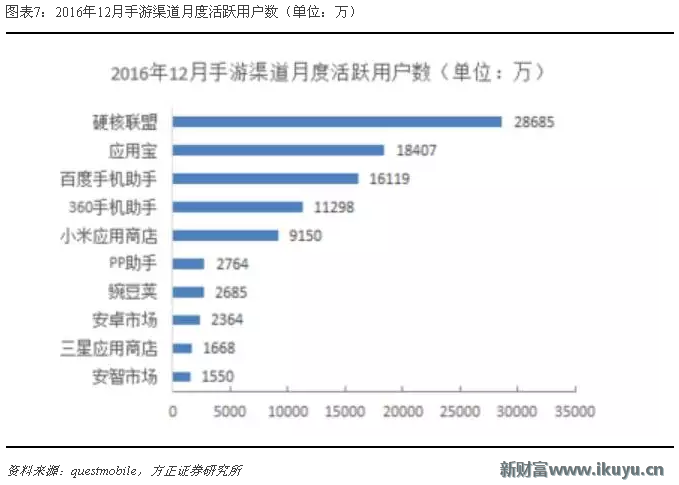

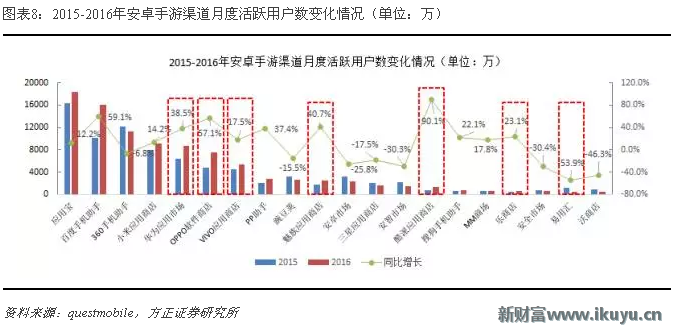

再看硬核聯盟給手遊安卓渠道帶來的沖擊:根據硬核聯盟和questmobile的數據,硬核聯盟應用商店的MAU持續攀升,2016年12月已經達到2.87億(硬核聯盟公布數為2.99億),兩年時間一躍成為最大的安卓渠道,將近占到1/3的安卓市場份額,將360、豌豆莢等傳統的安卓大渠道甩在身後。細看2015-2016年MAU數據,我們可以看到,七大成員商店增速都很快,最低為vivo17.5%,最高為酷派90.1%,規模最大的華為和oppo分別增長了38.5%和67.1%。而同時,360、豌豆莢這種典型意義上的第三方渠道已經下滑明顯,360下滑6.8%,豌豆莢下滑15.5%。

除開硬核聯盟外,2016年還出現了“非典型”的安卓渠道如TapTap。2016年“心動網絡”投資成立“易玩網絡”研發及運營TapTap,團隊來自“沙發管家”、“VeryCD”、BitChina、射手網、心動網絡等,目前已經完成兩輪融資,融資總額3300萬人民幣,估值3億人民幣以上。目前的百度指數(近30天):整體搜索指數為13235;移動搜索指數為11255。截至2017年2月中旬,在上線不到一年的時間內,TapTap上線的遊戲已近4萬款(其中有眾多需要付費下載的安卓遊戲),同時註冊用戶已經超過1300萬,日活躍用戶為70萬左右,增速之快讓業內震驚。

TapTap是一個推薦高品質手遊的手遊分享社區(功能包括推薦、安利墻、論壇、排行榜),有專業的評測團隊推薦遊戲,不聯運不分成,與目前正統的安卓渠道截然不同,主打社交牌和口碑牌。排行榜的運作機制來自於某款應用或遊戲的下載安裝次數等硬數據,“安利墻”是玩過遊戲的玩家推薦遊戲的板塊,“論壇”則是所有玩家的社區。用戶發表評論時,通過顯示其遊戲時長確保真實性,從而規避水軍影響。正是這個機制,使得那些名氣不大、又沒有推廣預算的獨立遊戲能獲得不錯的資源,從而獲得為數不少的的玩家。

Taptap的盈利模式:不分成、不聯運,目前僅有少量廣告獲取收入,整個模式上更像專業遊戲媒體(某種程度上類似IGN),未來是否有更多盈利來源尚不清楚。IGN是世界上頂尖的遊戲媒體,具備一套專業且完整的遊戲評分系統,權威性和專業性在行業內數一數二,遊戲廠商都以該媒體高評分為榮。IGN在2005年以6.5億美元的價格出售給新聞集團,後又在2013年出售給全球最大的的信息技術綜合出版集團ZiffDavis,售價不詳。

出海興起:第一梯隊已經跑出來,第二梯隊正在陸續跟上

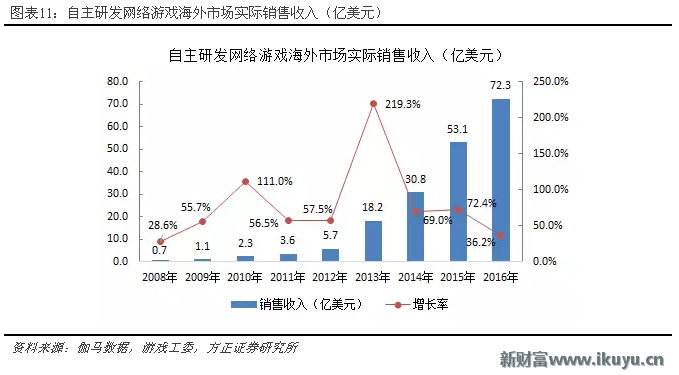

從端遊時期開始,我國就有遊戲出海,但相對規模較小。到了移動遊戲時代,我國移動遊戲市場的快速增長也帶來了出口的繁榮。到2016年,出口規模達到72.3億美元(約合498億元,同期國內市場規模為1656億,接近國內市場1/3),同比增速36.2%,其中移動遊戲占比為63.4%(45.8億美元,約合315億元,同期國內市場為819億,海外部分接近國內市場40%),市場規模已經大到了不可忽視的地步。

再看競爭情況,海外市場尤其發達國家市場普遍比較成熟,理論上競爭要更激烈。但縱觀2016年全球主要地區的手遊用戶獲取成本,海外市場除開日本市場過高外,其他市場並未高的離譜,甚至成本低的時候比國內成本要低。美國、中國臺灣、新加坡等3地最低獲取成本要低於中國大陸,三地的最高成本也未達到內地1.5倍,但付費習慣和付費能力要比內地用戶強,可能這三地環境綜合下來跟內地持平甚至略好於內地,這可能也是為什麽出海的首站會放在港澳臺,然後會到亞洲其他國家或地區以及美國的原因之一。泰國、印尼等地用戶成本相比之下非常低,應該是不少廠商想要開拓的市場。除開日本外,加拿大、新西蘭、韓國等地的成本最高大約在70元左右(最低50),相對較貴,可能會是需要謹慎的市場。

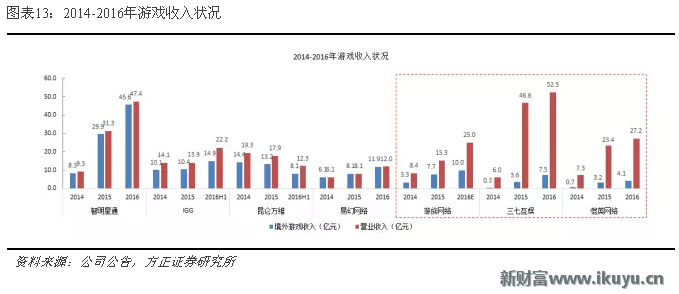

從市場格局上看,目前國內手遊出海的第一梯隊已經跑出來:從體量上看,智明星通、IGG、易幻、昆侖和龍騰中東應處於第一梯隊;從產品上看,2016年出海產品收入排名前五分別為智明星通《COK》、IGG《城堡爭霸》《王國紀元》、龍騰中東《蘇丹的複仇》、易幻《六龍禦天》。其中,智明星通和IGG已經具備了覆蓋全球的能力,易幻和昆侖在港澳臺和亞洲市場表現更好,而龍騰中東專註穆斯林人群,市場集中在中東和美國。

而更多的國內遊戲公司正在打開海外市場的大門,第二梯隊正在跟上:遊族網絡《狂暴之翼》在歐美市場上線後表現優異,根據Appannie最新數據,該產品2017年1月已經成為出海ARPG類產品收入第一的產品;莉莉絲代理的《魔法紋章》在海外上線未大力推廣情況下月流水已經過千萬;網易的《陰陽師》和米哈遊的《崩壞3》在2017年3月下旬登錄日本市場後,下載榜均進入前十,暢銷榜均進入前二十;樂元素的《偶像夢幻祭》上線兩年後還能在日本暢銷榜上榜;神州泰嶽旗下殼木遊戲的《戰火與秩序》長期穩定在海外榜單前20名等。未來隨著國內廠商制作水平和運營實力進一步提升,或許能看到更多的國內廠商產品出現在全球各國榜單上。

展望:變化與機遇

用戶結構變化和付費:“小學生”群體擴大,付費用戶比例快速上升

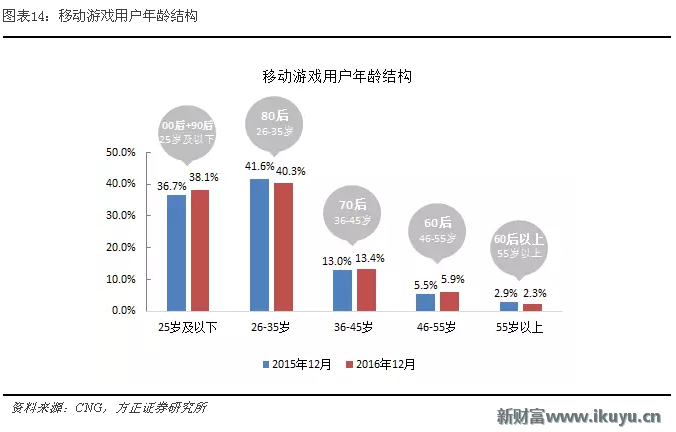

據CNG數據,目前00後人口總數為1.47億(00後目前最大已經17歲,其中7-12歲的小學生0.91億,13-17歲的中學生為0.56億),移動遊戲用戶中00後用戶占比已經接近10%,正在成長為一個愈發重要的用戶群體。而00後和90後合並計算,2016年在移動用戶中占比38.1%,提升了1.4個點。這些在80後眼中的“小學生”用戶正在逐漸擴大成為移動用戶中具有影響力的群體。一個有趣的現象是,很多自身年紀比較小的玩家活躍度比較高,在某些遊戲中反應更靈敏(比如《王者榮耀》、《球球大作戰》等考驗反應和手速的競技類遊戲),反而會戲稱年紀大的玩家“小學生”,“嘲笑”年長的玩家遊戲水平差。

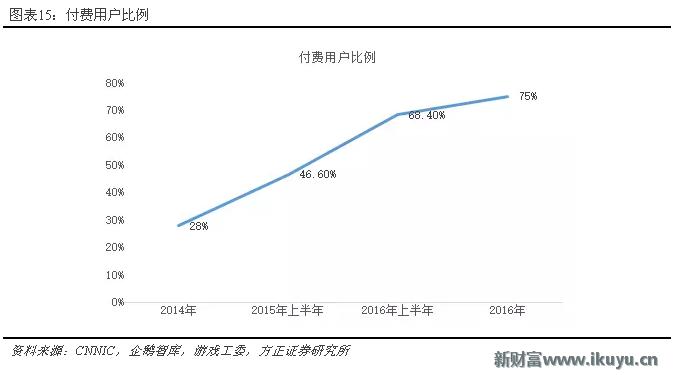

根據CNNIC、企鵝智庫、遊戲工委的統計數據,2014年手遊用戶付費比例為28%,2015年上半年為46.6%,2016年上半年為68.4%,2016年全年為75%左右,付費用戶比例快速增長。這與當下移動遊戲的用戶分布是比較匹配的,90後、80後已經開始工作或已經工作3-5年,都具備比較好的付費基礎。而00後本身經濟條件比較好,具備付費的潛力。同時,這個數據與頭部產品月流水的持續上漲也是匹配的,回到2014年,月流水過億的產品已經是頂尖產品(年流水過10億的產品當年僅6個);15年單產品月流水最高已經可以達到4億;而2016年,單產品月流水已經達到8-10億(《王者榮耀》、《陰陽師》);進入2017年,《王者榮耀》單月流水已經達到30億,整個排行榜上的產品月流水都水漲船高。

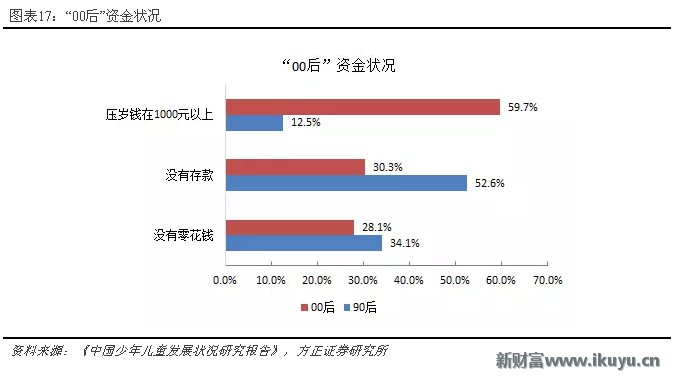

我們的猜想:00後可能是未來增長潛力更大的付費群體,助推行業規模進一步擴大。跟隨經濟快速發展,與生俱來的消費能力和觀念是00後最大的特點。根據最新的《中國少年兒童發展狀況研究報告》顯示:64.6%的00後擁有手機、29.1%的00後擁有電腦。此外,這一人群也有相對較強的消費意願——從統計數據來看,每周消費的各檔比例中00後均高於當年的90後。00後的可支配的資金也更多,壓歲錢在1000元以上的占到近60%,大幅高於90後;23.4%的00後存款在5000元以上。

細分品類:競技、二次元、棋牌、SLG,看似小眾的品類開出驚艷之花

(1)競技類

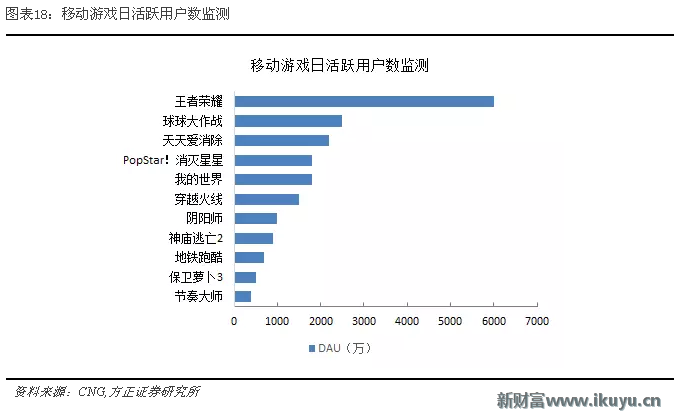

競技類遊戲是一類平衡性比較高,付費深度比較淺的遊戲,一般來講需要大的用戶量支撐才能維持比較好的活躍,獲得比較好的收入。目前國內最為耀眼的手遊非《王者榮耀》莫屬,月均DAU超過5000萬,峰值8000萬,最高月流水30億,各項指標都是國內第一。其實除開《王者榮耀》之外,還有《球球大作戰》、《貪吃蛇大作戰》等休閑類競技遊戲也廣受歡迎,《球球大作戰》月均DAU3000萬左右。競技類遊戲除了競技性好之外,社交性比較強,符合目前玩家社交化的行為趨勢。(同樣的,遊戲玩家在百度貼吧、QQ群等社交產品聚集)

我們的猜想:端遊大廠的優勢之地,也許會有黑馬殺出重圍。端遊時代的產品都是十分註重競技、社群、工會等的建設,對於聯機對戰網絡技術的積累也是端遊廠商的長處之一。競技類產品本應是端遊大廠的優勢之地,也許未來會有還未發力的黑馬殺出重圍。

(2)二次元

隨著《陰陽師》上線前3個月一直位居暢銷榜前2的位置,大IP作品《FGO》“周期性”闖入前10,小國產遊戲《崩壞3》屢次得到蘋果官方推薦,二次元遊戲成為市場熱點。根據Appannie的最新數據,在收入排名前50的遊戲中,有9款為二次元遊戲。二次元遊戲有一些不同於其他類別遊戲的共同特點:畫風精美、制作精細、聲優大牌、周邊相對豐富、大多有IP背書,總結起來一句話“更有情懷”。根據易觀的數據,2016年二次元用戶規模達到1億,同比增長44%,核心用戶568萬,同比增長10%,用戶增長速度很快。根據艾瑞的數據,2016年二次元遊戲市場規模近30億,2017年將達到41億。這個數據應該完全未考慮到《陰陽師》的驚人表現,若考慮進去,17年規模應該至少增加60-80億。

我們的猜想:多家廠商推出二次元遊戲,成的少敗的多。IP產品更多,IP價格更高。二次元用戶與普通遊戲用戶相比,一個最典型的特點是更為苛刻,如果不是良心之作,失敗的概率不小。二次元遊戲也比較吃IP,尤其日本動漫IP,預計未來此類IP作品會更多,而IP價格在爭搶之下也會更高。

(3)棋牌

棋牌遊戲作為一個經典的遊戲類型,擁有穩定、寬泛、龐大的用戶群體。移動遊戲的快速發展將這些用戶重新聚集起來,為棋牌遊戲帶來新的發展契機。騰訊、博雅互動、波克城市、暢唐網絡、微屏等棋牌遊戲企業大舉開拓移動遊戲市場,推動這一市場收入的增長。2016年,我國棋牌遊戲收入為58.6億,同比增長48%,棋牌類移動遊戲收入為28億,同比增長29%。(這一數據中,可能對地方類棋牌遊戲收入估計不足)

根據CNG的《棋牌遊戲報告》數據,2016年棋牌類遊戲用戶規模達到2.58億人,同比增長5.9%,平均每5個中國用戶就有一個棋牌類遊戲用戶。其中,移動端是主要增長點。從棋牌類移動遊戲用戶屬性來看,大專及以上學歷超過六成,這一點與常規印象差異很大;同時,月收入4000元以上的用戶接近五成,這表明棋牌類移動遊戲用戶普遍擁有穩定的付費能力。從年齡分布上,20-40歲的玩家已經占據棋牌用戶總量的70%,是棋牌遊戲真正的主力軍,與傳統觀念差異也很大。或許正是這個差異,給棋牌遊戲帶來了新的生機。

傳統意義上的棋牌遊戲主要是全國性棋牌遊戲,產品往往是全國通用的種類,規則較為簡單,用戶量大,產品研發難度低。因此,全國性棋牌遊戲市場已進入飽和狀態,競爭激烈,這一市場的主要參與者包括騰訊、博雅互動、波克城市、聯眾等。2016年,最大的一個變化是地方性棋牌遊戲。地方性棋牌遊戲的門檻更高,產品種類豐富,規則與產品根據不同地區的特點進行變化,產品研發運營難度高,一旦成功占領某個地域,領先優勢十分明顯。從盈利模式上,地方性棋牌遊戲也出現了較大的創新,“房卡”模式被開發,市場空間一下被擴大。傳統意義上大眾棋牌是免費模式,虛擬幣的模式下營收規模比較有限。而房卡模式下,線上遊戲與線下棋牌室功能無異,不僅搶占了部分線下市場,還將那些想去棋牌室又去不了的用戶開拓出來,打開了新的市場。閑徠、皮皮等公司被上市公司收購後,這一模式得以浮出水面。

我們的猜想:大廠介入地方性棋牌市場,加劇競爭。品類會進一步豐富,不再集中於麻將和德州撲克。房卡模式下的地方性棋牌遊戲已經得到市場驗證,大廠大概率會跟進,但產品可能會更精細,對目前的一些具有先發優勢的廠商可能會帶來沖擊。未來的品類可能也會進一步豐富,不再集中於麻將、德州撲克,可能會有更多民間棋牌遊戲進入遊戲廠商的視野。

(4)SLG

根據CNG數據顯示,2016年出海收入排名前10的遊戲中,前4名均為SLG類。尤其《列王的紛爭COK》成功殺入56個國家GooglePlay收入榜Top10。憑借COK的優異表現,智明星通2015年收入31億元,COK月流水高達3.9億,而且穩定性也很好,2016年繼續保持各國榜單前列。放眼全球,《戰爭遊戲》、supercell的《COC》、《CR》等SLG類或SLG衍生類的遊戲,均常年處於收入榜前列。《COC》在2015年為supercell帶來了13億美元的收入。SLG這一類別在海外用戶,尤其是歐美用戶中有比較好的基礎,比較註重公平和策略。無論是海外廠商,還是國內出海的廠商,都對於SLG類遊戲青睞有佳,這一趨勢已然無法忽視。

我們的猜想:supercell和智明星通引領的SLG風潮可能會繼續持續。無論是為了全球市場,還是在國內市場的激烈競爭中突圍,SLG可能都會是眾多廠商會重點考慮的品類,2017年可能會有更多的SLG或衍生類遊戲上線。莉莉絲的新遊戲《劍與家園》可能會是2017年重磅的SLG產品之一。

買量:移動流量頭尾在擴大,買量或許只是中大廠商的玩法

所謂的買量是一系列的廣告投放策略,通過廣告的投放而不是通過傳統的分發渠道獲得用戶,可以避開給渠道的分成,如果成本控制得當,獲取的收益會更大。這一運營方法最早是在頁遊時代出現並成長起來,2009-2010年,可謂是頁遊買量的“黃金時代”,在最高的時候達到百分之八九十的轉化率,單個用戶成本很多時候在10元以下。

“在買量上來看,頁遊和手遊的手法和而不同。遊戲業在流量做得最成功的一定是頁遊;而在所有行業來看最成功是電商,渣量剩余流量得到發揮——而頁遊則是讓電商消耗不了的量得到發揮,所以是先有電商消化余量,再有頁遊消化余量。”--君海遊戲CEO陳金海

到了手遊時代,雖然打法不同,但廣州廠商卻繼續在買量上大放異彩,尤其從頁遊時代沿襲下來的廠商。手遊的流量運營既有端遊也有頁遊的做法,既有做買量,也有做渠道。買量策略一般在CPA(CostPerAction,計價方式是指按廣告投放實際效果)和CPM(展示廣告,一般為品牌導向型的廣告)取得一個平衡。流量便宜的時候大部分為CPA,而流量越來越貴之後會CPM更多一些。買量的媒體比較寬泛,不僅有騰訊廣點通,還配合其他DSP如百度、還有其他單一媒體如資訊類、媒體類。CPA和CPM平衡好之後,總體成本會降低很多。

買量的未來在哪里?我們認為主要取決於兩個方面,一個是流量是否會高度集中,一個是流量價格是否持續上漲。

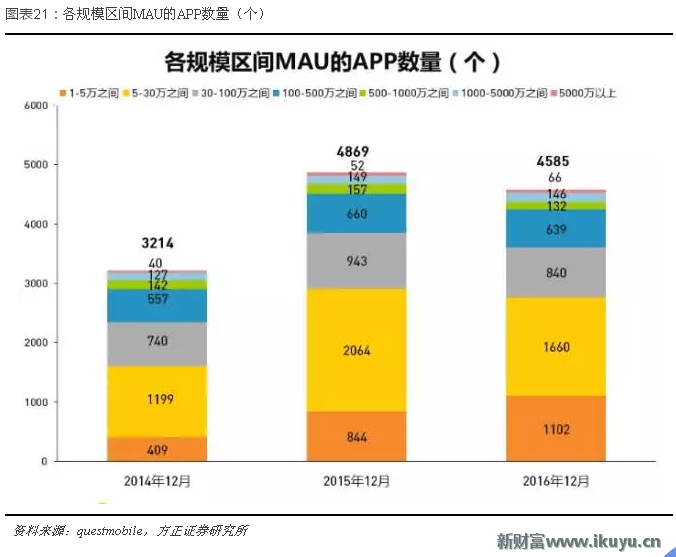

先看流量的集中度,QuestMobile數據顯示,2016年12月,MAU5000萬以上APP為66個,MAU1000萬到5000萬的APP為146個。相比前兩年,處於中間位置的成規模的APP數量在2015年達到頂峰之後開始出現下滑,但一頭(千萬級以上)一尾(五萬以下)的APP仍在持續增加。這表明,新用戶增長乏力的局面下,頭部APP在持續收割中部APP的用戶,長尾仍在擴大。同時,除開騰訊系微信、QQ外,其他媒體基本都是開放或者部分開放的,緊缺程度不至於過分嚴重。

再看流量價格,由於CPA價格比較難統計,我們看一下品牌廣告為主的CPM的價格。根據我們最新的統計和測算,典型媒體的CPM實際成交價格基本集中在15-30元之間(電視媒體成交價格要貴一些,但配送的時間資源很多)。按各媒體刊例價格,漲價的幅度約為10%-15%左右,但實際成交價格漲幅要更小一些。因此整體品牌投放來看,價格相對穩定,上漲幅度不太大。CPA價格浮動會更大,浮動的頻率也會更高,價格從二三十到七八十不等,甚至有的媒體可能達到一兩百元。從價格角度看,如何平衡兩種投放是非常具有挑戰性的,如何做到整體成本可控是核心。這一點可能正是在頁遊時代身經百戰的買量大戶們所擅長的。這也為什麽會有遊戲能通過買量配合渠道,將月流水推高到1億甚至3億,但買量的前提是,作品的質量首先要過硬。

還有一個與買量息息相關的操作:iOS刷榜。由於產品在iOS榜單露出之後會帶來一定的自然流量,這種操作也是某種變相的買量。在蘋果屢次頻繁調整榜單前,許多公司在每天下午四點到七點的榜單更新時間,買一波量去刷榜,最終維持在一個比較理想的位置(並不一定是前十,而是研發商的心理位置)。三年前這個成本可能一天只需要幾萬元,目前這個成本已經上漲到幾十萬,成本的上漲讓很多廠商直接放棄了這種做法,但也有廠商依然用此辦法作為補充。

我們的猜想:買量這種模式會持續存在,但對於數據分析和廣告投放的要求會越來越高。

從目前流量趨勢看,一頭一尾在持續擴大,頭部流量勢必越來越貴,而長尾流量則越來越不好抓,這種情況下,對於數據分析和投放能力的要求會越來越高,這種要求下,中小廠商的買量能力會越來越弱,而大廠商的買量能力會越來越強。如果只是去砸CPM,成本必然很難控制。而在目前競爭格局下,除了騰訊和網易,沒有一家廠商能財大氣粗到只去投放CPM。CPM與CPA的平衡還將持續是買量的核心。

頁遊:反轉或成為全年主線

先看來自9K9K的兩組數據:

(1)2015年優質平臺共引進新遊265款(不含騰訊頁遊)。2015年優質開服超過千組的產品有55款,41款為2014年底或2015年上線的新遊戲(由於結算有1-2個月的周期,故將前一年11月、12月上線的遊戲劃入下一年上線遊戲)。

(2)2016年優質平臺共引進新遊216款(不含騰訊頁遊),較15年大幅下降,同比較少19%。2016年優質平臺開服過千組的產品共59款,僅有15款為新上的遊戲,較15年大幅下降,同比減少63%。

從這兩組數據不難看出,2016年產品量快速減少,新上的大作更少,正是缺少產品使得2016年頁遊市場出現了首次下滑,且下滑比例達到14.8%。數據背後的原因可能是,一方面,移動遊戲的快速發展下,不少頁遊廠商選擇轉型;另一方面,堅持頁遊研發的廠商重心放到精品遊戲研發上,進一步拉長研發周期至2-3年,使得頁遊作品總量減少的同時,更容易出現大小年的狀況。

再看產品情況,由於部分16年新的大作上線時間較晚(《盜墓筆記》、《魔法王座》等均在下半年上線),部分遊戲並不是傳統研發大廠研發,導致開服數前十的遊戲整體流水情況要低於2015年,但這些遊戲經過半年或一個季度的調試,正在逐漸進入到最佳的狀態,將在17年貢獻較多的流水,逆轉下滑趨勢

最後看一看17年新品的情況,從研發商來看,傳統老牌研發商基本都有產品要上,相比2016年的慘淡,2017年的產品算得上熱鬧。如果各大研發商保持水準,全年反轉有望。

番外:IP、影漫遊聯動

IP:有IP作品占比提升明顯,文化類IP待挖掘

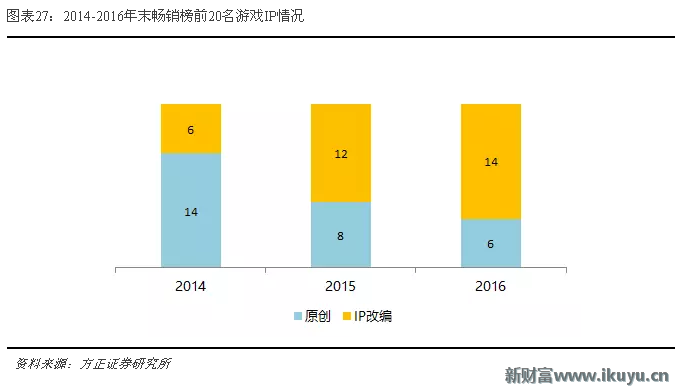

從三組數據看目前移動遊戲IP的情況,趨勢十分明顯,有IP作品占比提升快,幾乎成為頭部作品標配。出於遊戲成功率的考慮,大廠不僅深度挖掘自身IP,也會外采優質IP;小廠產品想要獲得發行商青睞,也需要有IP背書。從2014年到2016年,暢銷榜前20逐漸被IP改編遊戲所占領,前20中有IP的遊戲達到14款。再看前100名的作品,排名越靠前,IP遊戲占比越高:前10名幾乎都是IP遊戲,前50名一半以上都有IP,前100這個比例才下降到42%,這也從側面反映了IP給遊戲帶來的影響還是相當大的。

再細看IP的構成,從過去兩年的IP來源來看,絕大多數的IP是來自於端遊、頁遊和街機等傳統遊戲,少量來自於網文和動漫。一方面,原本就是遊戲用戶的用戶更容易轉化;另一方面,同是遊戲作品,在制作上難度會比其他類型IP改編難度要低一些。到2017年,隨著端遊IP逐漸被挖掘殆盡,IP來源應該會更多的擴散到頁遊、街機和影視動漫類IP。同時,當下最優秀的作品《王者榮耀》、《陰陽師》並不是單一的IP背景,而是融入了神話、傳說(《陰陽師》中人物多來自於日本民間傳說)、知名歷史人物(《王者榮耀》中融入了李白、後羿、魯班、大小喬等各類歷史人物)等頗具底蘊的文化類IP。對於文化IP的挖掘可能是更長遠的趨勢。

影、漫遊聯動

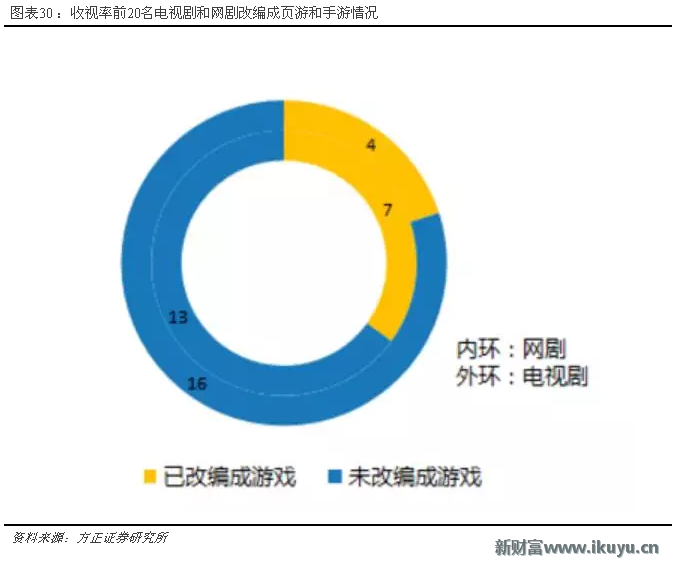

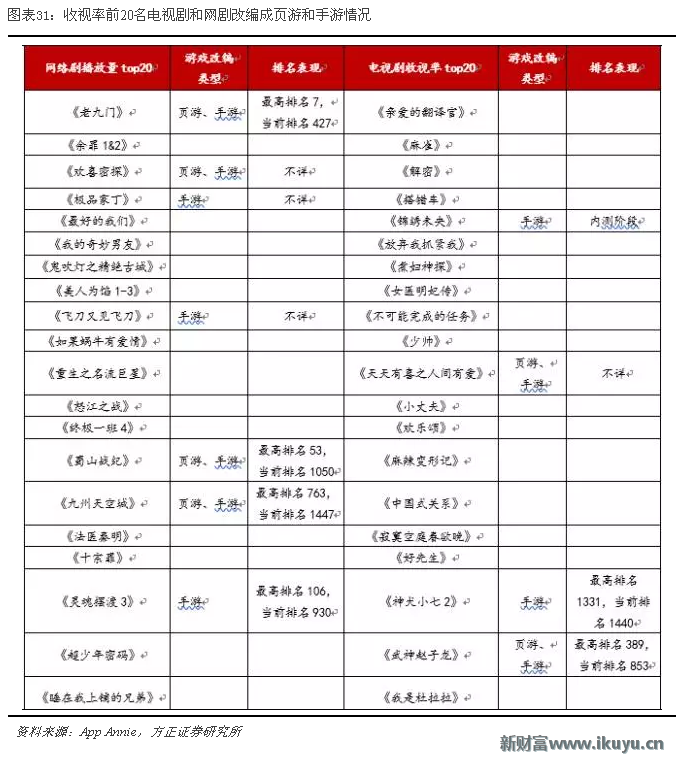

根據遊戲工委2016年的數據,“影遊聯動”移動遊戲全年有數十款問世,實際銷售收入89.2億,占整個移動遊戲市場10.9%,主要集中在電視劇和遊戲的聯動上。其中,較為知名的作品有《老九門》、《武神趙子龍》、《蜀山戰紀》、《青雲誌》等。根據我們的統計數據,2016年,排名前20的網劇有接近1/3改編成遊戲,收視率前20的電視劇只有20%左右改編為遊戲,主要改編類型為頁遊和手遊。

從表現上看,目前這一類作品並未有特別的爆款出現(幾乎沒有產品再重現《花千骨》的輝煌),但跟隨電視劇播出,持續性的“吸量”的效果還是有的。從目前看來,17年可能會持續有一些電視劇和遊戲聯動的作品出現,同時還會有一些漫遊聯動的作品,如《鎮魂街》、《少年錦衣衛》等。

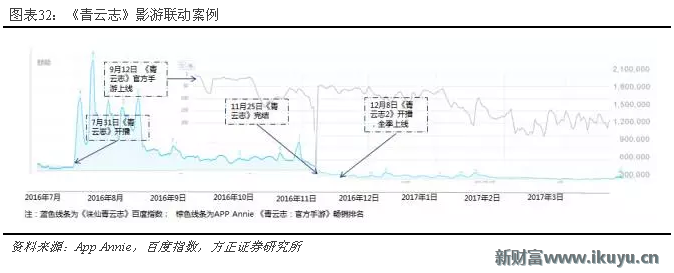

以《青雲誌》為例:電視劇7月31日開播,上線後一個月百度指數持續在百萬左右,半個月後手遊上線,上線後排名在前30維持了一個多月才逐漸開始下滑,到完結時有時點性的下滑,此後百度指數和排名下滑到一定位置後比較穩定。複盤整個過程,電視劇播出對於流量的帶動效果還是有的。

結語

遊戲行業在未來的幾年依然會是娛樂行業最大的分支,這個行業縱然面臨著增速放緩,競爭日趨激烈,幾大巨頭壟斷態勢越來越明顯,但就如廣袤的森林一般,某些角落總會迸發出新的生機。無論是付費能力日漸強大的年輕用戶,還是競技、二次元、棋牌、二次元這些細分品類輪番爆出黑馬,亦或是頁遊市場可能反轉,這些新的機會都會給行業帶來新的希望和動力!我們始終相信,一個大的行業才會產生更多的可能性,才有機會長出更多的優秀公司、甚至超級巨頭。2017年,讓我們與行業一起,繼續前進!

(完)

股市有風險,投資需謹慎。本文僅供受眾參考,不代表任何投資建議,任何參考本文所作的投資決策皆為受眾自行獨立作出,造成的經濟、財務或其他風險均由受眾自擔。

Next Page