- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

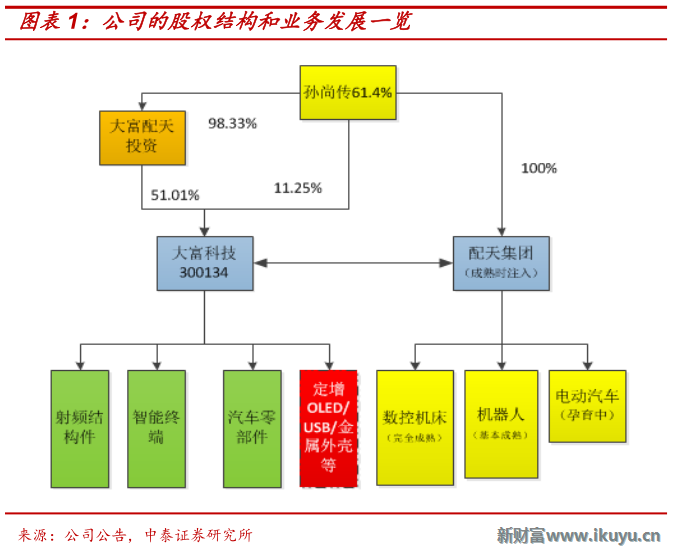

【TMT】這家公司給蘋果、特斯拉、華為、任天堂提供零部件:大富科技的野望——工業4.0龍頭?

來源: http://www.ikuyu.cn/indexinfo?type=1&id=11197&summary=

強力打造工業4.0協作平臺,集團資產後續適時註入

傳統制造商轉型平臺建設,平臺協作打造端到端的工業技術閉環

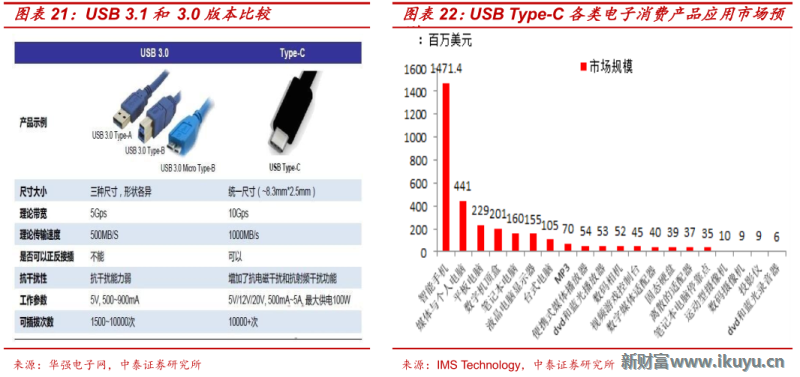

·立足射頻器件關鍵技術,切入智能終端、新能源汽車、消費類電子。公司上市於2010年,定位於提供通信設備及解決方案企業,產品涵蓋濾波器、雙工器等基站配套器件,耦合器、功分器、塔放等網絡優化系統器件,組件散熱器、蓋板等等射頻結構件。基於射頻器件制造領域多年的工藝和技術積累,依托精密共性制造平臺及創新能力,成功切入智能電子等終端、汽車零配件等領域,如智能終端結構件、精密汽車結構件、USB3.1Type-C連接器、攝像頭、AMOLED高精度金屬掩膜板、柔性可傳導材料、高性能高分子新材料(橡塑、矽橡膠材料)、石墨烯新材料及石墨衍生品、RFID標簽、3D設計軟件等產品。

·公司實際控制人為孫尚傳先生,自上市以來從未減持過股票,並累計增持7344萬股,彰顯對未來發展的信心,同時其目前已控股比例合計61.4%,為公司實際控制人,對公司發展具有絕對控制權,孫尚傳先生致力於打造制造業中的工業4.0龍頭,上市公司外有配天集團等多項業務,對公司未來成長發展增添重要支撐作用。

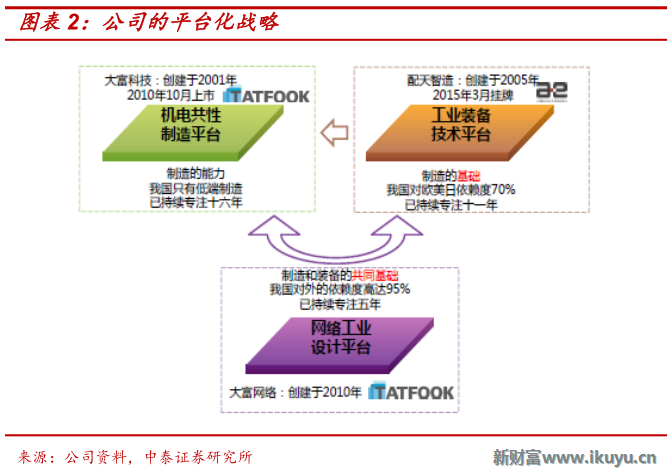

·傳統制造商轉型制造平臺,打造端到端的工業閉環。面對下遊3G/4G等運營商建網的周期性因素,公司憑借原有的制造工藝技術積累,適時制定平臺化戰略,打造從硬件到軟件、部件到系統的具備強大垂直整合能力的三大平臺:“機電共性平臺+工業裝備平臺+網絡工業設計平臺”,力爭構造從端到端的工業技術閉環,擺脫對下遊產品的依賴性和原有業務的周期性困擾,同時通用化的設計、制造工藝有利於提高設備的柔性和定制性,打破制造工藝的界限,具備適應未來個性化、多品質小批量需求比較強烈的高端精密加工能力,公司近年來客戶從消費電子全球頂級品牌到電動汽車特斯拉就是最好的證明。

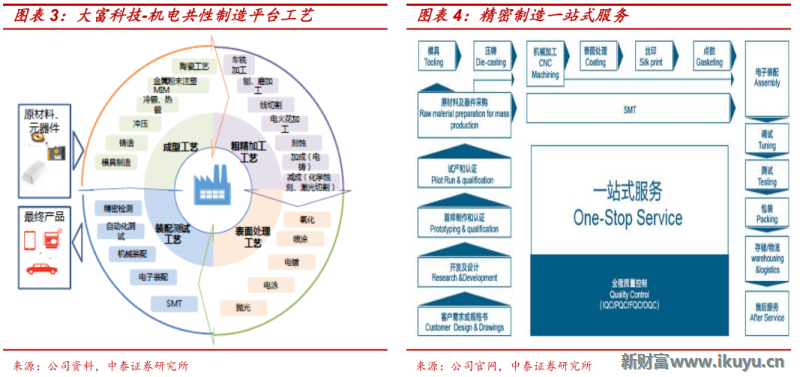

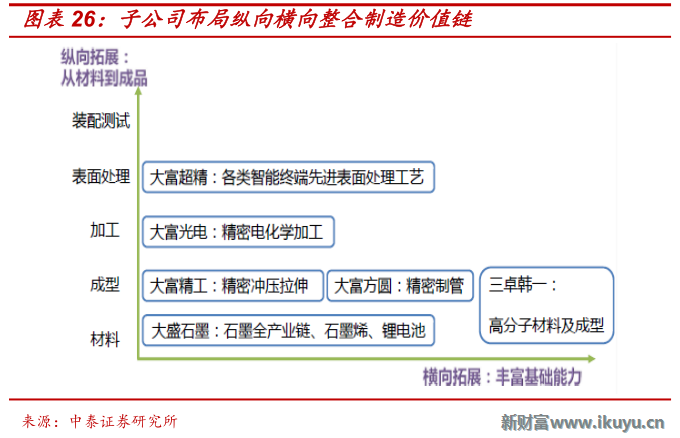

·機電共性平臺整合精密制造價值鏈:大富科技主要承載機電共性平臺,致力於從縱向橫向兩個維度整合精密制造價值鏈:

·橫向上整合成型、加工、表面處理、裝配四大工藝等制造工藝,通過不斷豐富各段工藝,可向客戶提供約50種加工工藝,使得自身真正成為一個平臺,可以滿足客戶的各類加工要求,也

可以使自身擺脫對特定工藝、特定產品、特定行業的依賴。

·縱向打造原材料-工藝-元器件-終端-,應用一站式服務,加快對客戶的響應速度以及客戶定制化需求,為機械、電子、射頻、自動化等各種產品從原材料到成品的整個流程提供一站式服務,從零部件到終端產品自制能力高達95%,生產能力遊刃有余。

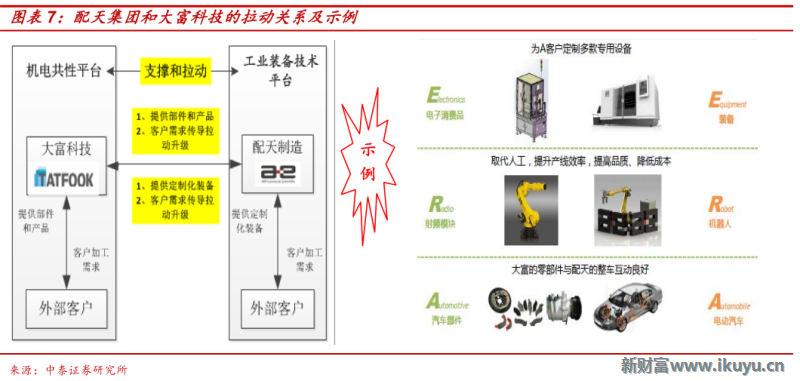

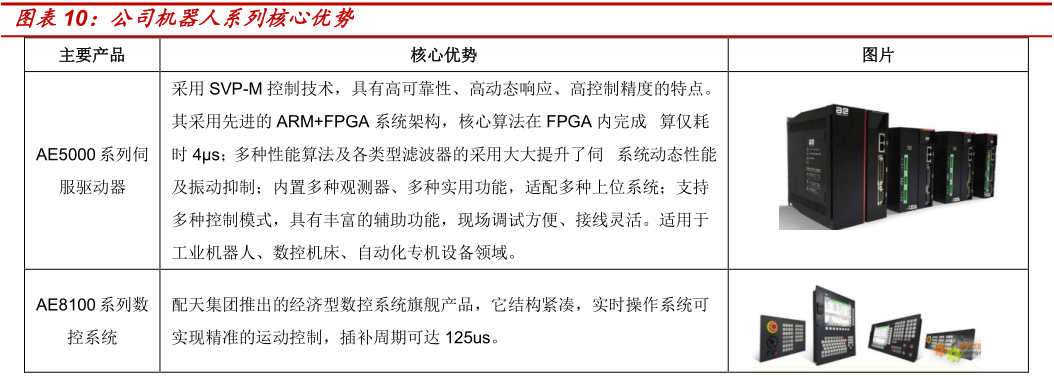

·工業裝備技術平臺核心打造“運動控制+驅動+電機”模式:工業裝備技術平臺主要是有上市公司體外配天集團承載,致力於高端裝備國產化,為機電共性制造平臺提供個性化、定制化的專用設備,進一步升級和支撐共性制造平臺。配天集團工業裝備技術平臺秉承頂層設計+底層關鍵軟硬件打造的理念,在自主研發整機和自動化產線的同時,將控制系統、電機、驅動等關鍵零部件以及關鍵算法、軟件實現自主化,真正解決中國工業裝備領域核心技術對國外的依賴。同時借助“運動控制+驅動+電機”的一脈相承的共性核心技術,布局電動汽車整車產業,屆時將對大富科技的汽車零部件業務起到顯著拉動作用。

·網絡工業設計平臺實現“需求端與供給端”:的無縫連接:網絡工業設計平臺主要由大富科技子公司大富網絡承載,網絡工業設計平臺是上述兩個平臺的共同基礎,主要為共性制造、工業裝備平臺提供在線互動設計、下單、任務分發、智能制造系統、底層配套軟件等一體化的互聯網平臺,我們認為其主要亮點在於加大對前端客戶的需求挖掘,更好的把終端制造產品及解決方案推向市場,打通從制造端(供應端)到網絡端(需求端)的銜接。

制造和裝備相互支撐與拉動,集團資產整合後續適時註入

·制造和裝備相互支撐與拉動,裝備成熟擇機註入上市公司

·配天裝備和大富科技制造平臺業務相互拉動和支持::一方面配天的裝備如高端數控機床或工業機器人可以為上市公司高端客戶等提供專用裝備,滿足客戶苛刻的個性化需求(如國際手機頂端客戶、特斯拉等)或提高產線自動化程度和產品效率,另一方面大富科技制造平臺可為配天集團提供上遊精密機電零部件等配套產品,如汽車零部件可為配天未來的新能源汽車整車起到了重要器件支持。

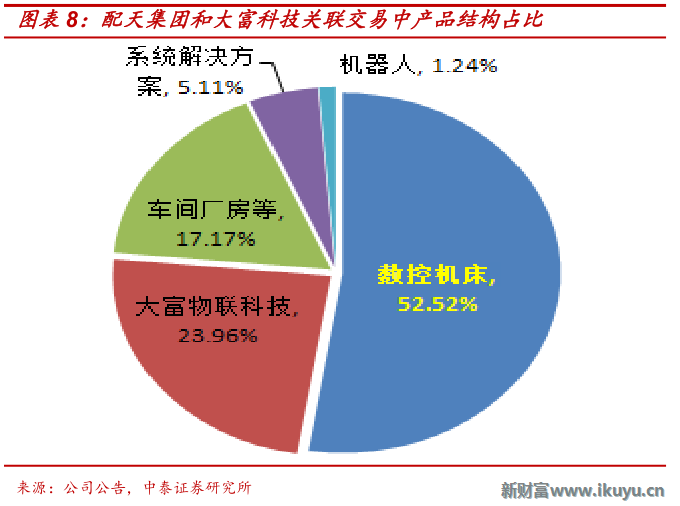

·配天裝備關聯交易顯示相關技術逐步成熟,集團資產適時註入上市公司:公司上市前將未成熟的配天集團剝離,而從目前配天和大富科技的交易來看,配天集團輸送給大富科技機床、機器人、房地產工廠等等自動化設備產生的關聯交易共計2.17億,配天集團的裝備技術水平已經得到大富科技認可和采用,另一方面為了減少關聯交易和實現產業升級戰略願景,公司考慮適時以外延式並購方式將控股股東成熟工業裝備平臺及配天智能機器人相關資產逐步並入上市公司。我們認為集團公司現有三大板塊業務數控機床已經完全成熟、機器人板塊基本成熟(減速器自制試用中,國內第一梯隊)、電動汽車正在孕育中(相關零部件已經成熟),整體上看集團資產逐步成熟,集團資產或將加快註入上市公司達到產業鏈的整合。

·集團資產:數控機床、電動汽車、機器人是配天集團三大整機,北京研究院技術支持,配天在建立以北京研究院為中心的核心軟件和算法應用基礎上,重點布局數控機床、機器人、電動汽車等整機產品應用,這也是未來集團最優質和最具競爭力的核心資產所在。目前研發團隊碩士以上學歷的占比超過了95%,其中來自清華大學、北京大學和海外名校的碩士、博士和博士後占比近50%,目前已經獲得專利160余項,正在申請的達200余項,配天研究院每年的研發投入在1億元左右,主要專註於運動控制領域,其中機器人研發占比為70%左右。

·精密數控機床是智能制造基礎與核心:數控機床目前是配天集團的主要收入,主要由配天智造承載(掛牌新三板創新層),一方面為上市公司大富科技定制化開發適合大富科技客戶產品需求的專用裝備,在關聯交易中尤以數控機床的金額比例最高,有效的實現國產進口替代,擺托對外國設備的依賴;另一方面配天智造獨立開發了運動控制等近60個算法,部分系列還可通過網絡服務器平臺實現在線調試,遠程升級,遠程監控和遠程診斷,使得集團基於互聯網的智能制造、共性制造成為可能,也為大富科技打造精密共性制造平臺提供了定制化、智能化、精密化的工業裝備,如在智能終端領域各類金屬機殼和框架、結構件等制造過程中,采用配天專用機床具備明顯的加工優勢。

·入由關鍵零部件進軍電動汽車整車,價格優勢切入C端中低市場:大富科技制造平臺已經涉及電動汽車零部件,如石墨烯鋰電池材料、電機零部件,底盤懸架結構件、制動器、空調壓縮機等從原材料到核心部件的制造,並憑借“子公司原材料+上市公司制造工藝+配天集團汽車裝備”打通電動汽車產業鏈,根據公司目前戰略計劃,我們預計配天集團電動汽車預計17年拿到牌照,18年量產10萬輛,屆時公司將憑借電動汽車產業鏈一體優勢掌握對終端汽車價格的議價權,同時憑借價格有利於打開高性價比乘用車藍海市場。

·配天機器人全產業鏈布局,相關技術成熟等待爆發

@技術優勢明顯:機器人主要由配天集團旗下配天機器人承載,配天從2010年開始就已啟動機器人研發項目,(1)配天機器人的優勢是致力打造機器人整個產業鏈,從上遊減速器、運動控制系統、整機、到系統集成,目前配天集團已經掌握了伺服系統、控制器的關鍵技術,配天集團的減速器產品已經開發到第四代,正在小批量裝機運行和逐步完善中。(2)同時公司具有行業技術領先的機器視覺識別技術,在圖像處理、核心算法、運動規劃、參數在線測量及控制、人機界面、驅動控制、接口保護關鍵技術上具有自主知識產權的全套軟、硬件產品,能夠獨立研發、制造滿足不同用戶需求的自動化全套設備。(3)配天機器人相繼獲得2014年中國十大工業機器人品牌、“優秀國內機器人品牌(2015)”恰佩克獎、2014-2015中國最具技術優勢的十大機器人公司、機器人本體水晶球獎、機器視覺技術創新金球獎、2016年機器人金手指獎、最具成長性機器人企業獎。配天機器人主導撰寫的《工業機器人機器視覺集成技術條件》正在申請國家標準立項。

@產品、產能與銷量:配天集團2016年國內機器人排名第三,其在2010年自主研發出第一代6軸機器人,至今已擁有11款6軸機器人產品,涵蓋5~200公斤負載。2013年公司在安徽蚌埠耗資1.5億建年產400臺套機器人生產基地,目前集團機器人年產能達到1000臺,而從銷量上看2014年,包括自用在內,配天機器人出貨近200臺,2015年配天機器人銷售250臺,預計2016年工業機器人的銷售數量在400臺以上,假設一臺工業機器人本體加系統集成售價30萬元,參考上市公司“機器人”凈利潤率20%,則機器人這塊資產註入後凈利潤增加2400萬。

定增補強共性制造平臺,盡享行業爆發紅利

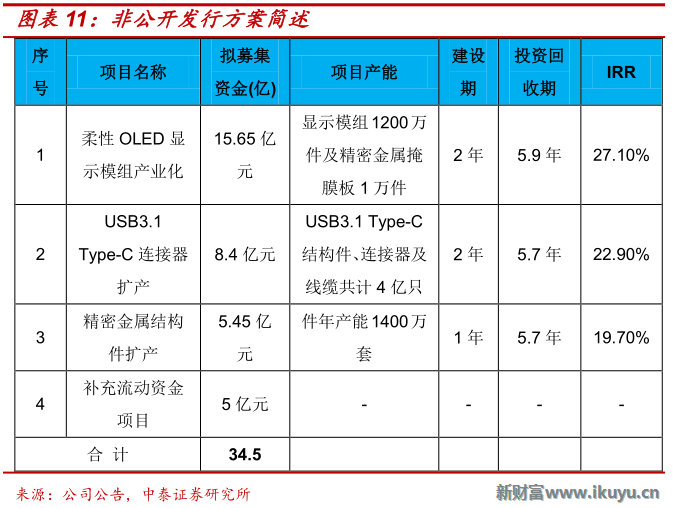

面對OLED行業、消費電子等爆發的機會,公司及時定增34.5億補充能力投入柔性OLED顯示模組、USB3.1Type-C連接器擴產、精密金屬結構件等未來現金流產業,其中柔性OLED顯示模組產業化項目投資金額最多,內部回報率為27%最高。

OLED產業爆發元年,募投項目掩膜板技術全球第一

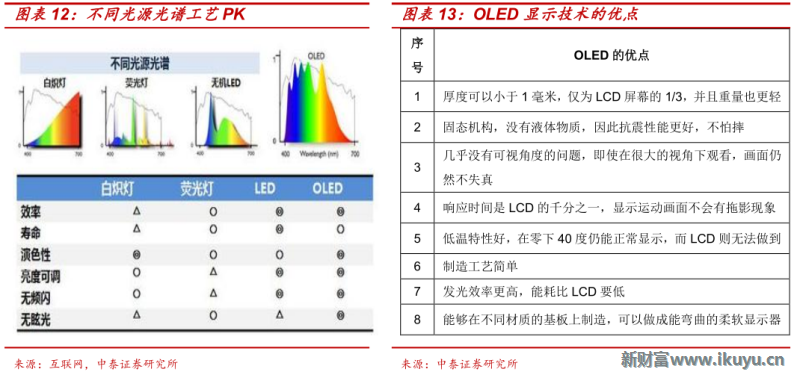

·OLED技術優勢明顯,最大特點是自身發光:有機發光二極管(OLED)的兩大主要應用市場包括顯示和照明,其中顯示應用的發展速度更快且其最大特點是自身發光,不僅具有全固態、輕薄、主動發光、高畫質、低耗電等優點,還可以用於嘗試透明、卷軸、折疊、曲面等突破傳統的屏幕形式,比起傳統的液晶顯示(LCD)屏幕,技術優勢明顯。

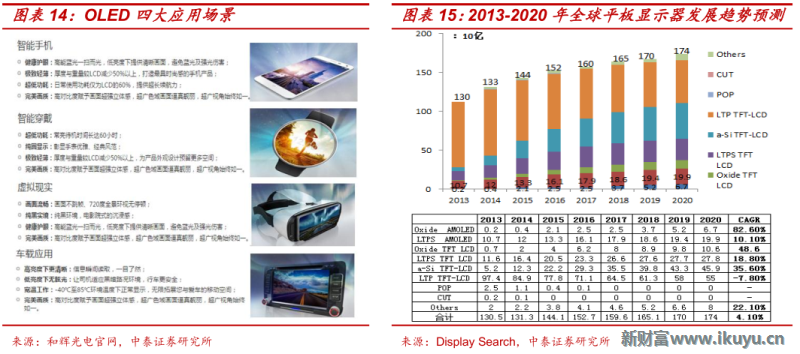

·智能手機將會是OLED最大的市場,市場空間千億美元。OLED目前主要是以小尺寸終端應用為主,尤其是智能手機,2015年超過75%的OLED面板都用於智能手機,未來可穿戴式設備、虛擬現實和汽車將會廣泛采用OLED,在PC以及更大尺寸的電視領域的應用仍待發酵。另據DisplaySearch數據分析,到2020年全球顯示器市場仍將保持4.1%年複合增長率,其中LTPSAMOLED、OxideAMOLED等高性能顯示器件將保持兩位數增長,粗略預測OLED未來五年市場空間1740億美元。

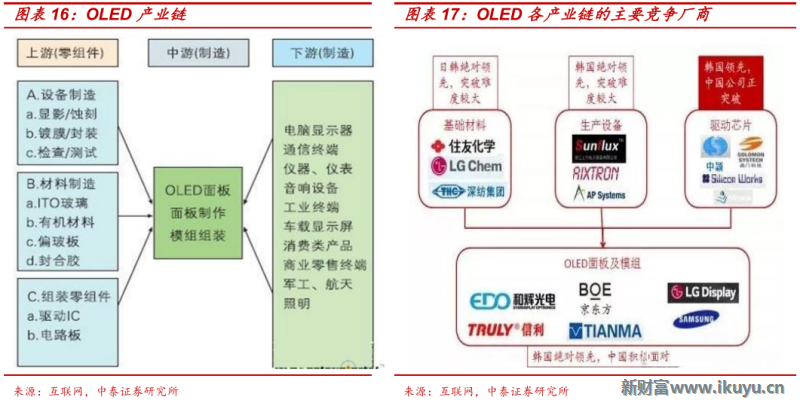

·OLED產業鏈技術瓶頸在上遊,設備和材料制約推廣發展。

·中遊先行,上遊最為受益。AMOLED產業鏈分為上遊設備商、材料廠商和零組件廠商,中遊是面板廠商,下遊應用包括智能手機、可穿戴設備等各類終端。參考韓國的經驗,產業崛起上遊最先開始受益,但上遊技術門檻較高,中遊面板先行,大陸投資也主要集中在中遊面板環節,面板國產化的需求將刺激上遊的發展。

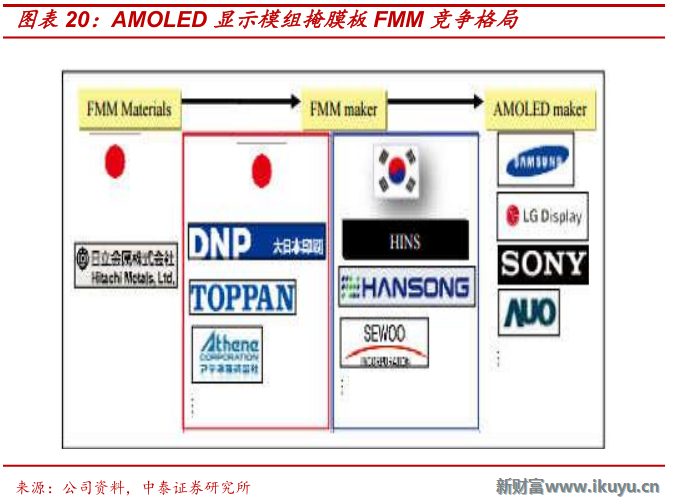

·上遊設備材料主要集中在日韓歐國家。上遊來看一方面國內的設備廠商數量較少且國內還沒有面向產業化的成套OLED生產設備的制造廠商,關鍵設備以及整套設備的系統化技術等都掌握在日本、韓國和歐洲企業手中;另外幾乎所有的上遊材料配件如驅動IC、導電玻璃、封裝玻璃、有機材料、精密掩模板等都需要從日本、韓國等國購買。因此,上遊配套能力弱、產業鏈整合能力不足等極大地影響中國OLED產業的發展。

·約關鍵設備蒸鍍工藝制約AMOLED走向中大尺寸市場。AMOLED在更大尺寸的平板、PC、電視等終端應用仍待發酵,主要受制於技術成熟度:一是背板技術,二是OLED發光材料蒸鍍技術,OLED屏幕采用紅、綠、藍像素組成,使用主流的有機材料鍍膜技術真空蒸鍍,此制作方式要平衡每個像素內紅、綠、藍有機發光體的放置量,維持亮度的均勻性,隨著OLED屏幕尺寸加大,會導致生產良品率下降,由於藍色有機發光體的壽命短,為了修複其缺陷,會稍微多蒸鍍一點藍色OLED有機發光體,但結果是紅、綠、藍像素構造中的色彩歪曲現象,這也是OLED分辨率不高的主要因素。

·公司可將OLED物理分辨率提高至420PPI,為全球頂尖水平

·公司在OLED加工工藝流程上已經掌握了柔性基底的卷到卷加工、柔性基底上的精密金屬圖形制作、電化學加成減成複合工藝等多項先進技術:

·柔性材料的卷對卷制作工藝:大幅提升OLED生產效率,使得量產成為可能,降低材料浪費;

·不活潑金屬的精密電化學蝕刻工藝:大幅提升OLED產品良率,使得量產成為可能;

·獨特的精密電化學加成減成複合工藝:公司全面掌握了顯示模組蒸鍍環節必需的金屬掩膜板核心制作技術,同時適用於水平和垂直蒸鍍,突破了限制掩膜板孔徑減小的關鍵瓶頸:最小開孔精度達到20-25μm,可將OLED物理顯示分辨率提高至420ppi,超越國際韓國HINS、日本DNP等同行設備水平為全球第一。

USB3.1Type-C連接器市場替代空間巨大

·USB3.1Type-C接口被視為下一代USB:接口,市場空間百億:Type-C接口被視為下一代USB接口,能將原有的電源接口、普通USB接口以及HDMI、VGA等接口全部用這個唯一的接口替換,對舊有接口標準具有充電速度、質量、壽命等全方位優勢,未來包括智能終端、可穿戴設備、智能家居、智能汽車、物聯網等應用領域的接口兼容性將逐步統一大量替換為Type-C/據IMS咨詢稱,USBType-C將從2016年開始進入快速增長期,在未來3年內滲透率可達70%,僅電子消費類市場需求連接器(連接器內各類芯片)達到50億顆/年,各型號USB線纜需求達到30億米/年,光USBType-C連接線全球一年的市場規模達將到130億美元,新的變革將給國內線纜與連接產業帶來巨大的機遇。

·公司現已擁有全球獨家的制管技術和全球領先的漲管、沖壓、拉伸工藝,獨家納米鍍膜工藝,是國內為數不多的可生產高品質USB3.1TypeC連接器的廠家之一,自2015年起,公司產品已經為全球知名智能終端廠商提供包括筆記本電腦、手機等在內的量產配套。

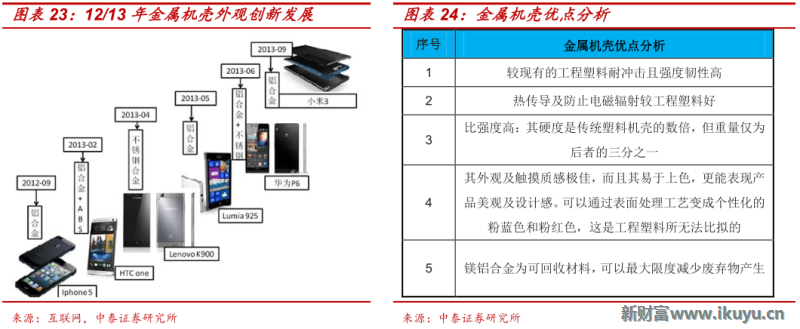

借助原有射頻工藝,擴產精密金屬結構件

·金屬外殼是手機等發展浪潮,市場規模測算千億空間:蘋果第一代iPhone手機創新的采用金屬外殼,隨後國產HTC、諾基亞、聯想等不約而同效仿,目前手機的金屬化正在急速加快,一是中低端塑膠廠商的接連倒閉也從側面驗證金屬化的爆發,另一方面低端手機的金屬化速度也高於預期,大量采用金屬外殼的低於1000元售價的國民手機已經上市,如2015年魅族發布的魅藍metal(售價999元),將全金屬拉到了千元機;小米發布了紅米NOTE3(售價999元),也是全金屬,千元機以下的市場更是巨大,未來趨勢是手機金屬結構件將成為手機標配,據業內咨詢機構預測非蘋果手機需求達500億左右,iPhone、iPad、Watch及等智能終端約800億左右,手機金屬結構件市場逾千億規模。

·公司精密機電產品的共性制造平臺利於打造金屬結構件:在消費電子領域,金屬結構件產品分為各類中框、邊框、外殼等零部件,公司原有射頻器件如濾波器覆蓋機加工、鍛壓、沖壓、壓鑄系列加工工藝,可按照客戶需求提供不同檔次、價位的全系列產品線,此次擴產精密金屬主要也是借助原有共性制造平臺的工藝通用化、產品定制化優勢,能夠迅速響應新工藝大批量、規模化的需求。公司2014年起已為多個國內外手機品牌批量供貨,同時還與客戶提前共同開發旋壓、水漲型等前沿工藝。

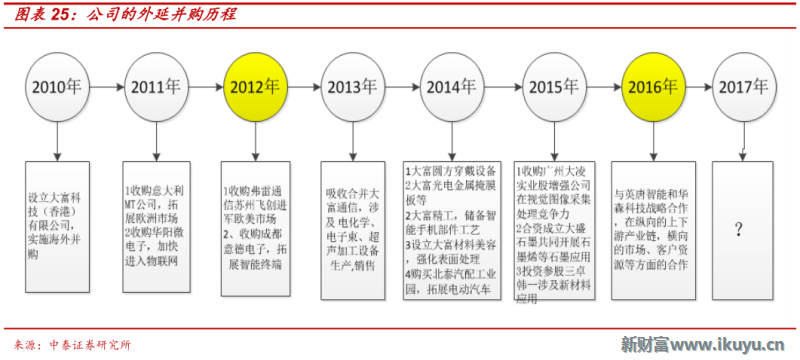

外延並購夯實價值鏈,子公司成長有待百花齊放

外延並購夯實價值鏈,戰略合作打通產需兩端

·外延收購擴疆劈域,價值鏈進一步完成整合:公司自2010年上市以來堅持內生發展基礎上確定外延收購並舉戰略,2012年前主要圍繞射頻在業務增強和市場拓展展開收購,2012年之後開始重點布局精密制造、消費電子、汽車零部件等從材料、成型、加工等工藝進行“跨界不跨行”並購,尤其是14/15/16年通過有效的資源整合,完善了上下遊產業鏈發展的生態環境。

·戰略合作英唐智控、華森科技打通產供銷鏈條:公司16年6月確定和英唐智控和華森科技戰略合作,

·橫向通過與英唐智控、華森科技的強強聯合,依托三方的客戶資源優勢,將實現各自優勢業務的成功導入,深入挖掘潛在客戶群體,拓寬客戶群體範圍;

·縱向通過公司精密共性制造平臺,結合英唐智控的基於企業全面管理的電子商務平臺+華森科技的智能硬件終端+軟件數據生態圈,將極大推進公司端到端網絡工業技術提供商地位的實現進程。最終形成“大富科技制造工藝+設備---英唐智控商務端分銷能力—華森手機互聯網入口、交易平臺”產供銷一體化。

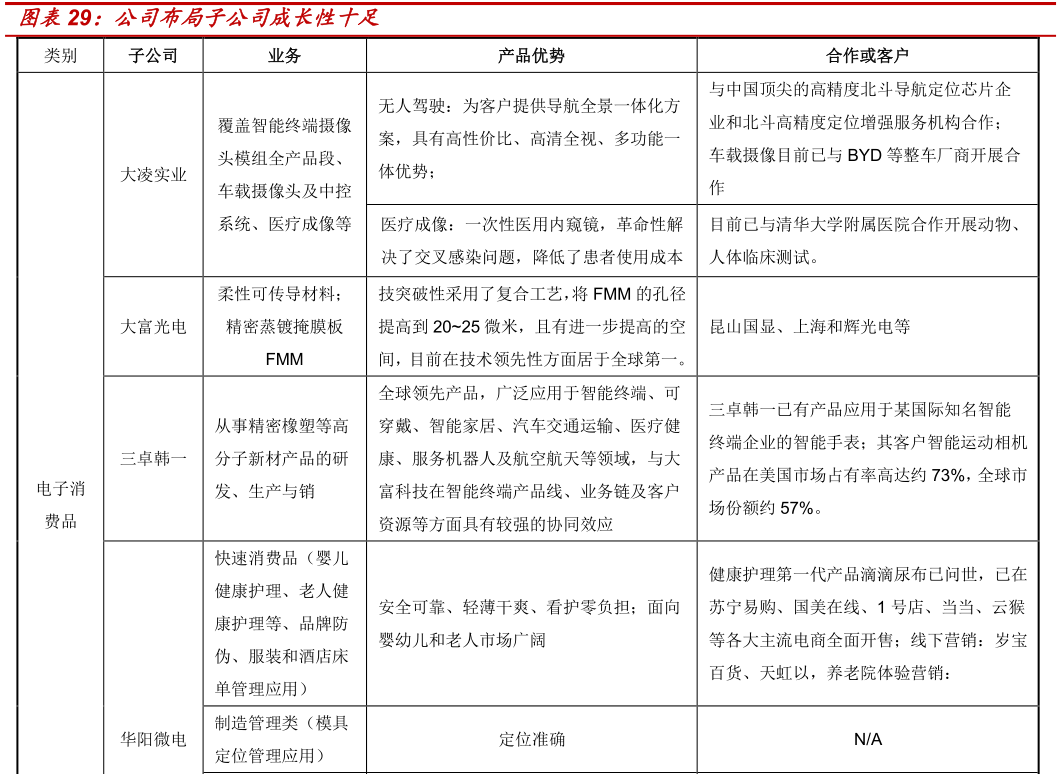

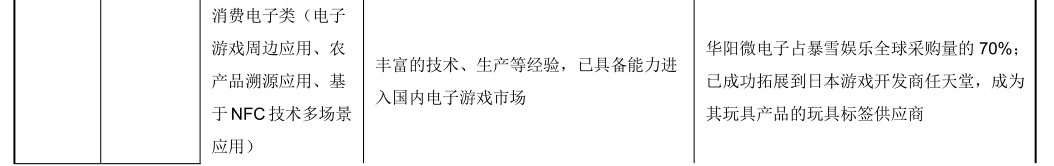

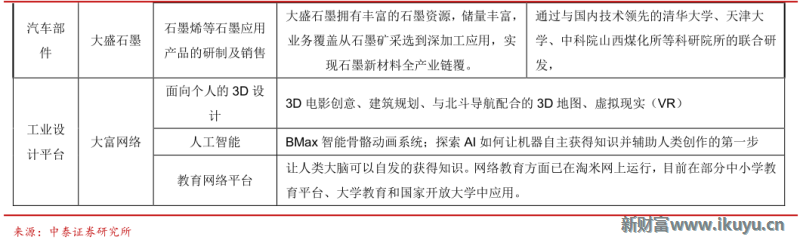

子公司成長有待百花齊放,國際級優質客戶彰顯實力

·:子公司布局熱點板塊且有協同價值作用:公司基於機電共性制造工藝,圍繞ERA產品線布局,如物聯網、新材料、石墨烯、機器視覺等板塊,成長性十足,並且各個板塊具有一定的協同價值,顯示公司重於布局而又不盲於布局的前瞻眼光。

·公司客戶連年發展,國際級優質客戶彰顯實力

公司的客戶隨著公司制造實力的壯大質量數量逐漸提升,基於公司的實力和優質客戶發展戰略,公司面向的消費電子、通信射頻、汽車零部件三大領域的頂級品牌均與公司保持著長期緊密合作關系。

·通信射頻:公司作為全球最大的通信設備制造商華為、愛立信的核心供應商已經超過十年,公司的技術優勢和在精密制造領域的強大能力持續助力華為整機產品的高性價比,為華為成長為全球領先的通信設備制造商起到了關鍵的作用。

·汽車零部件:公司為全球最大汽車零部件提供商博世,及電動汽車龍頭企業特斯拉國內核心供應商,早在2006年就為博世供貨,並於2013年起向特斯拉供貨。公司精密機電共性制造平臺有能力為傳統汽車或新能源汽車供應定制化精密零部件。

·消費電子:公司為全球頂級智能終端品牌提供消費電子配件,公司及子公司擁有強大的智能手機配件能力,如高分子材料、柔性材料、攝像頭、USB連接線、金屬邊框等,在消費電子定制化零部件方面布局完善,可為客戶提供豐富的產品服務。

盈利預測及投資建議

盈利預測

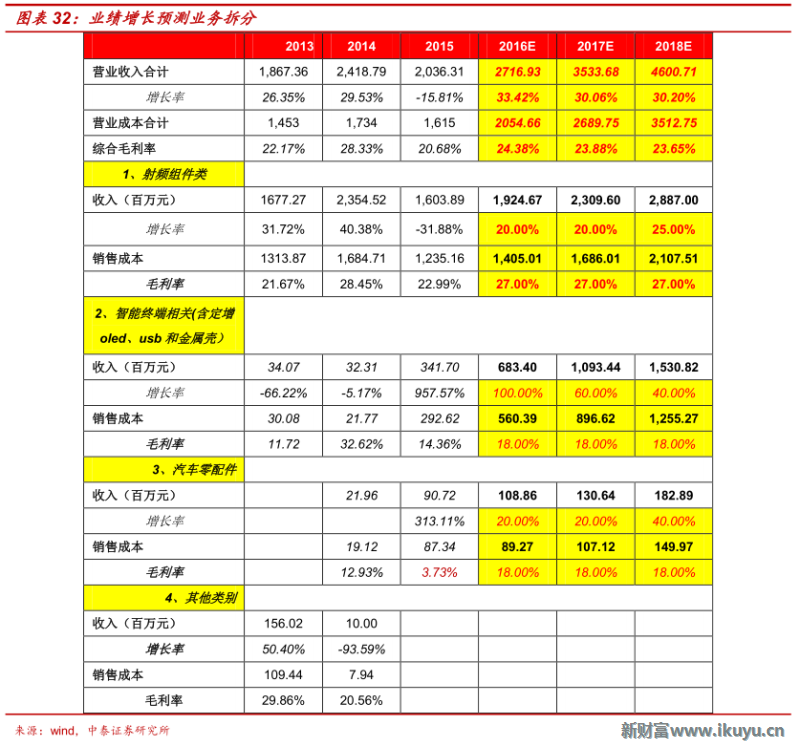

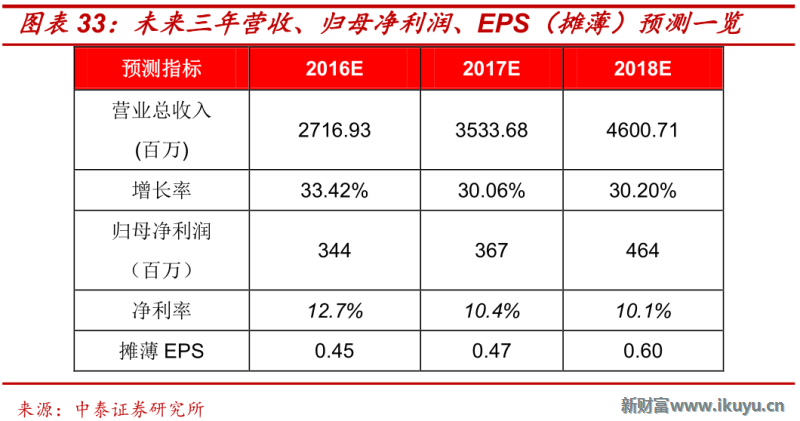

公司近三年業績看射頻產品收入占比下降明顯,而手機等消費電子智能結構件、汽車零配件貢獻明顯,未來三年也將保持這一趨勢,即業績主要來自於三個方面:

A:傳統射頻類(業務穩中帶增);未來三年營收分別為1,924.6、2,309.6、2,887.0百萬,同比20%、20%、25%,毛利率預計27%。

B::智能終端相關類類(定增項目和並購公司成長);;未來三年營收分別為683.4、1,093.4、1,530.8百萬,同比增長100%、60%、40%,毛利率預計18%。

C:汽車零部件產業(18年電動車拉動明顯);具體分產品大類來看預測如下:未來三年營收分別為108.86、130.64、182.89百萬,同比增長20%、20%、40%,毛利率預計18%。

·傳統射頻業務穩定增長預測增速區間為為20%-35%:公司傳統射頻對下遊4G等基站硬件的依賴較大,與行業的增長保持同步,未來三年整個射頻行業穩中帶增,目前主要客戶的前半年訂單看公司未來幾年行業份額占比將進一步擴大,我們預測業績這塊增長率保持20%增速,而隨著18年5G的逐步成熟與實施,公司增速保守估計將達到25%同比。

·行業增長的三個邏輯:

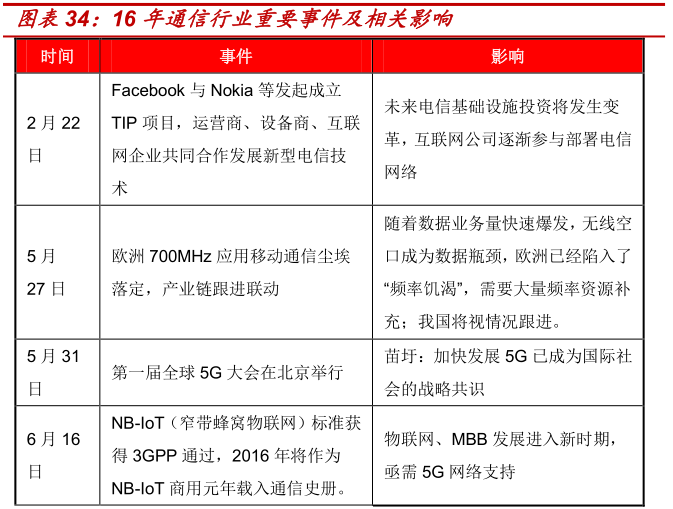

·一是互聯網企業開始硬件的建設。隨著Facebook與Nokia等發起成立TIP項目,運營商、設備商、互聯網企業共同合作發展新型電信技術,互聯網公司逐漸參與部署電信網絡開始出現試點,對行業格局產生一定的影響;

·二是新頻譜-流量需求爆發。隨著數據業務量快速爆發,無線空口成為數據瓶頸,直播、NB-IoT物聯網等需要大量頻率資源補充,需要更多設備,一季度可以看到國內穩定,但歐美的業務增長較快;

·三是4G建設持續穩定,5G估計18年實現商業化,加快發展5G已成為國際社會的戰略共識,預測2018年底能夠完全商業化,現在主要問題標準不確定,但相關設備技術已經成熟。

·智能終端類今年預測增速翻倍,17、18年仍將保持強勁增長。智能終端類業務已經成為大富科技主營業務的第二極,大富科技可以打造除了PCB板及附屬電子元器件、芯片等通用元器件之外的一系列定制件產品。除了來自全球頂級智能終端品牌、華為等這類大客戶的訂單,與英唐智控、華森科技的三方戰略合作,也將大大拓寬大富科技如消費類電子終端零部件在下遊不同類型、不同規模客戶的推廣和市場空間,我們預計若今年定增擴產項目實施,則智能終端類業務有望翻倍成長。

·定增項目:公司占據國產掩膜板領先地位,後續自產OLED模組未來增長潛力巨大。公司主要憑借複合電化學工藝優勢,目前已有掩膜板和可導電織物成熟產品,掩膜板下遊客戶為OLED模組生產商,主要有中國大陸、日本夏普、韓國、臺灣友達,未來中國在競爭中有望占比超過50%,而公司掩膜板公司有望在國內占有70-80%份額,近期來看,公司產品已經在與國內OLED模組廠商開展驗證,預計於今年下半年開始量產,且有望憑借掩膜板精密技術獲得日韓面板企業的訂單,未來公司將進一步完善掩膜板上下遊產業鏈後,為後續完成柔性OLED模組產業化做好充分準備。

·汽車零部件16-17年增速估計為20%,18年增勢或迎拐點增速40%。汽車零部件業務將成為大富科技發展的第三極,公司通過收購北泰汽車工業園,拓寬了底盤系、懸掛系、制動系等各類零部件產品,且繼承了北泰的眾多主機廠客戶,16-17年增速估計為20%水平。同時2015年集團在配天旗下啟動新能源汽車整車業務,預計2018年將形成10萬臺的整車量產能力,屆時整車需求將提前對大富科技的汽車零部件業務形成較好的拉動作用。

投資建議

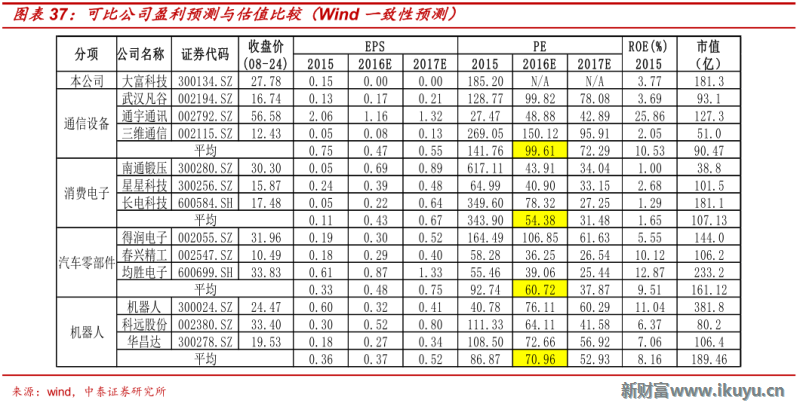

·基於公司在主業保持傳統射頻組件穩定增長的同時,看好公司在智能消費電子和汽車核心零部件的業績爆發以及子公司在物聯網、石墨烯、新材料等高瞻眼光布局,尤其是公司34.5億元定增大力發展掩膜板、USB3.1、金屬外殼享受OLED等產業爆發紅利,我們強烈看好公司未來在“機電制造平臺和工業裝備平臺+網絡工業設計平臺”產-供-銷生態圈協同價值的創造。同時我們認為配天集團未來三年有可能註入上市公司以及考慮到公司擁有的頂級智能手機客戶A、特斯拉、華為、任天堂等國際級優質客戶給業績帶來的持續拉動以及不斷的外延驅動提供強大的動力,我們預測公司未來三年業績將迎來重要成長、工業4.0龍頭進一步凸現,考慮16年增發攤薄後預計公司2016-2018年EPS分別為0.45元、0.47元和0.60元,業績增速為258.61%、6.45%、26.55%,對應PE分別為63x、59x和46x,采用分部估值法,通信硬件類、智能終端類、汽車零部件分別給予200、61、9億估值,總市值270億,目標價位為35元,對應於2016年PE79x,首次覆蓋,給予公司“買入”的投資評級。

風險提示

·募投項目不達預期:本次非公開發行的募集資金擬投資的項目,均系當前通訊及信息技術領域的熱門產業,契合智能終端的未來技術發展方向,項目較高的盈利性將使得細分市場競爭加劇風險。

·並購效應不達預期::公司先後通過外延式並購的方式成功切入智能終端、新能源汽車與物聯網等新的產業領域,但協同價值有賴於對並購標的技術、人才、市場及其他內部管理資源的有效整合,未來公司將繼續加快外延式擴張的步伐,有效整合存在一定風險。

·資產註入速度放緩:公司表示在適當的時機會裝入上市公司的,目前數控機床已經成熟,但機器人減速器試用,新能源汽車正在培育中,資產註入計劃可能存在延遲風險。

(完)

股市有風險,投資需謹慎。本文僅供受眾參考,不代表任何投資建議,任何參考本文所作的投資決策皆為受眾自行獨立作出,造成的經濟、財務或其他風險均由受眾自擔。

新財富酷魚正在積極建立和讀者、合作夥伴的聯系,你想獲取更多有價值資訊嗎?你想成為我們網站的作者嗎?你對我們的網站的更新有什麽建議?請掃描以下二維碼聯系我們的主編(本微信號不洽談廣告投放事宜,加的時候請註明“新財富+您所在公司”):

Next Page