- 股票掌故

- 香港股票資訊

- 神州股票資訊

- 台股資訊

- 博客好文

- 文庫舊文

- 香港股票資訊

- 第一財經

- 微信公眾號

- Webb哥點將錄

- 港股專區

- 股海挪亞方舟

- 動漫遊戲音樂

- 好歌

- 動漫綜合

- RealBlog

- 測試

- 強國

- 潮流潮物 [Fashion board]

- 龍鳳大茶樓

- 文章保管庫

- 財經人物

- 智慧

- 世界之大,無奇不有

- 創業

- 股壇維基研發區

- 英文

- 財經書籍

- 期權期指輪天地

- 郊遊遠足

- 站務

- 飲食

- 國際經濟

- 上市公司新聞

- 美股專區

- 書藉及文章分享區

- 娛樂廣場

- 波馬風雲

- 政治民生區

- 財經專業機構

- 識飲色食

- 即市討論區

- 股票專業討論區

- 全球政治經濟社會區

- 建築

- I.T.

- 馬後砲膠區之圖表

- 打工仔

- 蘋果專欄

- 雨傘革命

- Louis 先生投資時事分享區

- 地產

Random Tags

我经历过的几次全盘暴跌 syc0129

http://xueqiu.com/8049135638/48828278

我06年入市,几月已经记不清,前几天想查也都查不到。总之,快九个年头了。

这八九年来,我基本都保持着八成以上的仓位。甚至,除了07年上证5000点以上减过仓,其余时间基本都满仓。大概并不可取,但除了08年的大熊市深跌外(把06、07利润跌尽),都还可以满意。

满仓上涨,满仓下跌。操作很少。短线的波动,我也试过,但捕捉不来——长期下来似乎并有明显超过50%的把握。

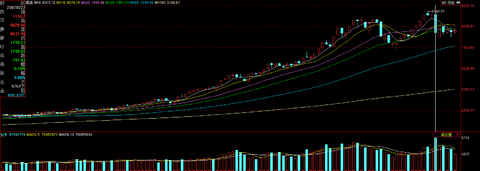

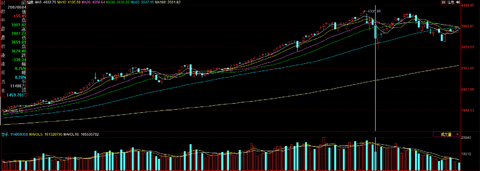

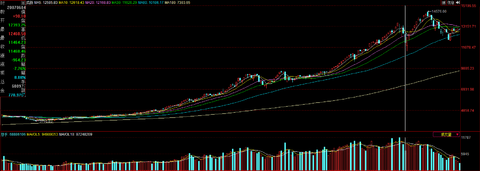

2015年6月19日,上证再现7年来最大跌幅,-6.42%。很多新股民慌了。图样啊,图森破。为什么说是“7年来最大跌幅”呢?因为07年我们都见识过。

(经提醒,本次是7年来周最大跌幅,不是单日。如果看单日话,今年1月19日都跌得更多,上证下跌了7.7%——不过当时创业板几乎没跌,所以没有哀鸿遍野的感觉吧——我自己的股票当时倒跌了不少,但看来是并没放在心上。)

2007年2月27日,上证当日创下3049.77点的新高,然后至收盘暴跌8.84%,收于2771.79点,一天内跌去269点。

深证更惨,当天便下跌9.29%。

不过当时毕竟是在刚创出新高后的暴跌,杀伤力一般,两个礼拜左右就复原了。大盘实际就10%左右的调整。

然后是2007年5月30日,许多新股民也听说过的“5·30”“半夜鸡叫”,突然提高印花税。但“5·30”上证只跌去6.5%,深证跌了6.16%,算是暴跌,但还不够刺激。

你们可以翻翻K线图,看看2007年6月4日,在“5·30”暴跌之后,A股迎来最恐怖的一次暴跌。

上证当天下跌8.26%,一日下挫330点。

深证当天下跌7.76%。

在我的印象里,彼时几乎是视野内的所有股票都跌停。而且,上证和深证都在一周左右时间跌去21%之多!

再来看看本次的暴跌,上证从最高点5178.19点下来,到周五收盘4478.36点,调整幅度不过才13.5%。我并不知道接下去会怎么走,但回头看看07年后来怎么走,是否会令你宽心一些呢?(当然08年的熊市是另一回事了。)

大盘是否会直接转熊?我并不认为如此。即便实体经济暂时还不行,但两市最大权重的银行股估值还处在历史低位。央行降息降准也还会继续(弄不好就这个周末)。

最后,分享一段彼得·林奇的文章:

每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些恐惧的心。

我告诉自己,股市大跌其实是好事,让我们又有一次好机会,以很低的价格买入那些很优秀的公司股票。

也

许未来还会有更大的股市暴跌,但是既然我根本无法预测何时会发生股市暴跌,而且据我所知,和我一起参加巴伦投资圆桌会议的其他投资专家们也无法预测,那

么,何以幻想我们每个人都能够提前做好准备免受暴跌之灾呢?在过去70多年历史上发生的40次股市暴跌中,即使其中39次我提前预测到,而且在暴跌前卖掉

了所有的股票,我最后也会后悔万分的。因为即使是跌幅最大的那次股灾,股价最终也涨回来了,而且涨得更高。

股市下跌没什么好惊讶的。

这

种事情总是一次又一次发生,就像明尼苏达州的寒冬一次又一次来临一样,只不过是很平常的事情而已。如果你生活在气候寒冷的地带,你早就习以为常,事先早就

预计到会有气下降到能结冰的时候,那么当室外温度降到低于零度时,你肯定不会恐慌地认为下一个冰河时代就要来了。而你会穿上皮大衣,在人行道上撒些盐,防

止结冰,就一切搞定了。你会这样安慰自己——冬天来了,夏季还会远吗?到那时天气又会暖和起来的!

成功的选股者和股市下跌的关系,就像明尼苏达州的居民和寒冷天气的关系一样。你知道股市大跌总会发生,也为安然度过股市大跌事前做好了准备。如果你看好的股票随其他股票一起大跌了,你就会迅速抓住机会,趁低更多地买入。

1987

年股市暴跌之后,道琼斯指数曾经一天之内下跌了508点,那些投资专家们异口同声地预测股市要崩溃了,但是事后证明,尽管道琼斯指数暴跌1000点之多

(从8月份指数最高点计算,跌幅高达33%),也没有像人们预料的那样股市末日来临。这只不过是一次正常的股市调整而已,尽管调整幅度非常大,但也只不过

是20世纪13次跌幅超过33%的股市调整中的最近一次而已。

从此之后,虽然又发生过一次跌幅超过10%的股市大跌,也不过是历史上第

41次而已,或者这样说,即使这次是一次跌幅超过33%的股市大跌,也不过是历史上第14次而已,没有什么好大惊小怪的。在麦哲伦基金年报中,我经常提醒

投资者,这种股市回调不可避免,总会发生的,千万不要恐慌。

每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些恐惧的心,我告诉自己,股市大跌其实是好事,让我们又有一次好机会,以很低的价格买入那些很优秀的公司股票。

泛海集團(0129)專區

1 : GS(14)@2014-11-26 02:06:58http://realforum.zkiz.com/thread.php?tid=5851&page=

前專區

2 : GS(14)@2014-11-26 02:13:07

盈利增1成,至3.5億,10億現金

3 : x31294128(46781)@2014-11-26 02:37:56

"呃人"的估值

4 : x31294128(46781)@2014-11-26 02:40:49

堅持年年唔益小股東

5 : x31294128(46781)@2014-11-26 02:48:04

果然同華匯班人思想一致

6 : greatsoup38(830)@2015-01-08 00:09:44

78 買 292 股票 至 超過10%

7 : greatsoup38(830)@2015-02-08 15:30:32

買到無晒公眾持股

8 : GS(14)@2015-06-24 23:58:29

盈利增15%,至7.1億,輕債

9 : greatsoup38(830)@2015-07-19 12:02:24

2015-07-01 HJ

泛海國際點心債頗雞肋

上回是筆者新欄處子登場,利用多年來萬試萬靈的「神奇框架」睇Bond。由於篇幅關係,只以泛海國際的數據質素和發行人的結構風險作為引子,理順了債券分析的脈絡。今期,筆者將從發行人的營運情況、資產質素、資本結構,以及現金流/流動性看看這隻債券是否存在糖衣陷阱。

泛海點心債存在結構風險

從營運情況觀察泛海國際,其主要收入中,寫字樓租賃收入約8000萬至1億元,算是穩定。至於物業發展方面,集團大部分發展物業仍在規劃發展中,估計至2018年前未必會有大錢回籠,期間集團更可能需應付龐大的開發成本。泛海國際的酒店業務收入則由泛海酒店營運,因泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。

簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流,但觀乎泛海酒店過去5年的派息比率,均不超過10%,可見投資泛海國際點心債確實存在一定的結構風險〔表一、二〕。

流動資產易因市況波動

除此之外,該集團的其他收入還包括投資物業之公平值收益和聯營及共同控制體之應佔溢利,這些均屬非真正現金流項目,若直接用Income Statement中的賬目計算公司的EBITDA以考慮公司的還息能力,或會造成誤導。以2014財政年度計,撇除酒店的2.4億元的現金流入和4.15億元的財務投資,泛海國際去年的Adjusted EBITDA只得2.1億元,為未經調節前EBITDA的24%,Adjusted EBITDA由9000萬至2.1億元不等,資金回籠的走勢存在波動。

論資產質素,泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計,加上現金,尚足夠還清所有計息債務。投資物業方面,集團持有的3棟物業均為香港核心地段商廈。至於發展中物業方面,亮點應算是澳門石排灣的地皮,其餘發展地皮既有未來樓宇供應重鎮屯門和元朗,亦有豪宅區的渣甸山〔表三〕。

泛海國際過去3年的營運現金流入似乎都不穩定,在2014財政年度就錄得7.2億元的淨現金流出,考慮到集團正在發展多個非兩三年才可完成的地產項目,估計未來幾年的營運現金流仍會維持流出,同時亦意味到期的債務可能要靠集團的內部資源或以續期的方法應付。財務比率方面,截至2014年9月30日止,集團的流動比率為7.7倍,表面看來很高,但Thedevil is in the details,財務分析的研究質素其實比單看其數值重要。

坊間教科書都認定流動比率高於某指標(如行業平均數)便是好,數值愈高,流動性愈強,但更重要的,反而是流動資產的組成部分及其質素,這個單從流動比率的數值看不出來。如現金的變現能力便較應收賬款強,畢竟客戶可以賴賬,而應收賬款的變現能力卻較庫存為佳,畢竟庫存有滯銷的機會。以泛海國際流動比率為例,其93億的流動資產中有57億為公平值入賬的財務資產和17億的待售物業存貨,兩者的價格均視乎市況,流動比率雖近8倍之高,但在此情況下似乎並不適用。

另外,同期的利息覆蓋比率(EBITDA/利息支出)為8.2倍,表面上看似極高,但營運現金流/利息支出的比率卻為-12.7倍(沒錯,是負12.7倍)。兩個同樣量度財務負擔的指標,得出的卻是迥異的結果,這主要是由於IncomeStatement計算的EBITDA納入了非真實現金流入的賬項(包括靠泛海酒店派息才能實現的酒店業務收入,以及實際營運現金流中需應付的龐大地產存貨項目發展開支),使得計算結果為正數,但真實現金流卻是流出。值得留意的是,發展地產項目的資金流出預計在未來幾年仍會持續,泛海酒店除非大幅增加派息,才有可能逆轉EBITDA和營運現金流出成反向的現象。

再看公司的存貨周轉率,由2012財政年度的0.26倍跌至2014財政年度的0.16倍,顯示其周轉待售發展中物業的能力下降,情況看似不太樂觀。

債到期年遇還錢高峰期?

最令人關注的是集團的財務投資佔比。該佔比自2011年後逐年增加,盈利貢獻至2014財政年度已佔近半,然而持有的股債比例大概只有一三之比,這會影響公司現金流或收入的穩定性。須知道財務投資本與市況掛鈎,若集團在2018年債券到期時遇上股債大跌,或會出現大幅折讓於其內涵值,到時集團管理層會幾頭痕。

截至2014年9月30日為止,泛海國際的淨負債約為44.6億元,較2013財政年度年結增加了約15億元,短債為6億,佔總計息負債約12%,暫時12億元的現金足以應付〔表四〕。問題在於佔多數的長債,在泛海國際的長期銀行貸款中,有26億元需要在2至5年內償還,意味着在5億元點心債到期的2018年,可能為集團銀行貸款到期的高峰期。到時問題變得複雜,其債券的價格、還款能力,以至再融資能力會受多項因素影響。基於泛海國際持有大量股債資產,到時持有的股債價格將成關鍵;而公司手頭上亦有部分待售物業,能否賣出要視乎其時地產市道之好壞。

宏觀市況欠佳 泛海點心債或成雞肋

神奇框架的保本部分主要針對發行商自身的底子,就算底子夠厚,若投資者要tradebond trade得出色,還是要多留意宏觀市況。利率走勢是近期熱話,美國聯儲局加息實際時間表仍有變數,筆者參考芝加哥交易所(CME)的30天美國聯邦利率期貨數字作沙盤推算,市場預期美國未來3年的加息將會是穩步上揚,到2018年4月時幅度已達1.9厘,較今年5月將升1.8厘,若債息如市場所願在其時抽上,債價將隨貼現率抽升而下跌,不利2018年的新債發行,融資成本亦會比今年高。加息亦會減低貨幣的乘數效應(MultiplierEffect),抽緊銀根,不僅會對股市造成短期的負面衝擊,亦使市場買賣債券的意欲降低。

至於本港物業市場方面,參考國際調查機構Demographia,以樓價中位數除以年度家庭中位數收入計算,香港物業市場價格在過去幾年升幅驚人,而且居世界之首,達17倍,拋離第二位紐西蘭的8倍甚遠。樓價還有沒有可能再升呢?筆者相信供求法則,參考運房局數字,以已批出仍未施工的單位、已落成而未售出的單位數目和建築中未售出的單位作私人住宅供應計,未來幾年的私人住宅一手市場供應截至今年第一季已達到78000個,且該數字在過去4年都不斷攀升,4年計共升了32%,估計這個趨勢在現屆政府力增地皮的情況下很可能會持續。泛海在香港的主要發展物業地區在元朗洪水橋,該區為未來主要的供應重災區,屆時過剩的一手供應或會對售價造成影響。

商品大王羅傑斯指出,全球金融危機周期很少超過10年,而今年離上一次金融海嘯已過了7年,意味着未來幾年全球金融再有風吹草動的機會不低,一旦危機爆發,資金大幅撤走,將對股樓帶來震盪。屆時新樓的銷售情況或不如集團預期,資金回籠亦可能變得困難。

總結而言,泛海國際的營運現金流既受限於發展地產項目和投資市場的波動,亦因附屬公司的低派息率而令酒店業務現金收入不足,債券到期時可能亦是集團需要融資的高峰期。債券的票面息率為6.5厘,交易到期孳息率只得7.28厘(截至2015年4月22日), 對比多隻房地產商的點心債而言,筆者覺得孳息回報麻麻,又因現時市況,估計沒有太多upside trading 賺錢機會稍低),頗為雞肋。(作者電郵: [email protected])

楊邦

作者為80後,擁雙碩士學位,曾在歐美大行打滾逾10年,經手大小債券發行及買賣。單名一個邦字, 註定為bond而活, 用神奇框架睇Bond,深信價跌保本,有upside時可賺價,進可攻,退可守。與暢銷書《破解上市公司易容術》作者黃玲亦師亦友,經常交流上市公司易容手法,看透古惑招數。

10 : greatsoup38(830)@2015-12-06 21:19:58

盈利降35%,至2.2億,1億現金

11 : greatsoup38(830)@2016-06-26 18:27:38

盈利降6成,至2.8億,輕債

12 : greatsoup38(830)@2016-07-02 03:01:44

129買78、120的292股

13 : mrmarket(44038)@2016-07-02 20:45:16

greatsoup38在8樓提及

2015-07-01 HJ

泛海國際點心債頗雞肋

上回是筆者新欄處子登場,利用多年來萬試萬靈的「神奇框架」睇Bond。由於篇幅關係,只以泛海國際的數據質素和發行人的結構風險作為引子,理順了債券分析的脈絡。今期,筆者將從發行人的營運情況、資產質素、資本結構,以及現金流/流動性看看這隻債券是否存在糖衣陷阱。

泛海點心債存在結構風險

從營運情況觀察泛海國際,其主要收入中,寫字樓租賃收入約8000萬至1億元,算是穩定。至於物業發展方面,集團大部分發展物業仍在規劃發展中,估計至2018年前未必會有大錢回籠,期間集團更可能需應付龐大的開發成本。泛海國際的酒店業務收入則由泛海酒店營運,因泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。

簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流,但觀乎泛海酒店過去5年的派息比率,均不超過10%,可見投資泛海國際點心債確實存在一定的結構風險〔表一、二〕。

流動資產易因市況波動

除此之外,該集團的其他收入還包括投資物業之公平值收益和聯營及共同控制體之應佔溢利,這些均屬非真正現金流項目,若直接用Income Statement中的賬目計算公司的EBITDA以考慮公司的還息能力,或會造成誤導。以2014財政年度計,撇除酒店的2.4億元的現金流入和4.15億元的財務投資,泛海國際去年的Adjusted EBITDA只得2.1億元,為未經調節前EBITDA的24%,Adjusted EBITDA由9000萬至2.1億元不等,資金回籠的走勢存在波動。

論資產質素,泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計,加上現金,尚足夠還清所有計息債務。投資物業方面,集團持有的3棟物業均為香港核心地段商廈。至於發展中物業方面,亮點應算是澳門石排灣的地皮,其餘發展地皮既有未來樓宇供應重鎮屯門和元朗,亦有豪宅區的渣甸山〔表三〕。

泛海國際過去3年的營運現金流入似乎都不穩定,在2014財政年度就錄得7.2億元的淨現金流出,考慮到集團正在發展多個非兩三年才可完成的地產項目,估計未來幾年的營運現金流仍會維持流出,同時亦意味到期的債務可能要靠集團的內部資源或以續期的方法應付。財務比率方面,截至2014年9月30日止,集團的流動比率為7.7倍,表面看來很高,但Thedevil is in the details,財務分析的研究質素其實比單看其數值重要。

坊間教科書都認定流動比率高於某指標(如行業平均數)便是好,數值愈高,流動性愈強,但更重要的,反而是流動資產的組成部分及其質素,這個單從流動比率的數值看不出來。如現金的變現能力便較應收賬款強,畢竟客戶可以賴賬,而應收賬款的變現能力卻較庫存為佳,畢竟庫存有滯銷的機會。以泛海國際流動比率為例,其93億的流動資產中有57億為公平值入賬的財務資產和17億的待售物業存貨,兩者的價格均視乎市況,流動比率雖近8倍之高,但在此情況下似乎並不適用。

另外,同期的利息覆蓋比率(EBITDA/利息支出)為8.2倍,表面上看似極高,但營運現金流/利息支出的比率卻為-12.7倍(沒錯,是負12.7倍)。兩個同樣量度財務負擔的指標,得出的卻是迥異的結果,這主要是由於IncomeStatement計算的EBITDA納入了非真實現金流入的賬項(包括靠泛海酒店派息才能實現的酒店業務收入,以及實際營運現金流中需應付的龐大地產存貨項目發展開支),使得計算結果為正數,但真實現金流卻是流出。值得留意的是,發展地產項目的資金流出預計在未來幾年仍會持續,泛海酒店除非大幅增加派息,才有可能逆轉EBITDA和營運現金流出成反向的現象。

再看公司的存貨周轉率,由2012財政年度的0.26倍跌至2014財政年度的0.16倍,顯示其周轉待售發展中物業的能力下降,情況看似不太樂觀。

債到期年遇還錢高峰期?

最令人關注的是集團的財務投資佔比。該佔比自2011年後逐年增加,盈利貢獻至2014財政年度已佔近半,然而持有的股債比例大概只有一三之比,這會影響公司現金流或收入的穩定性。須知道財務投資本與市況掛鈎,若集團在2018年債券到期時遇上股債大跌,或會出現大幅折讓於其內涵值,到時集團管理層會幾頭痕。

截至2014年9月30日為止,泛海國際的淨負債約為44.6億元,較2013財政年度年結增加了約15億元,短債為6億,佔總計息負債約12%,暫時12億元的現金足以應付〔表四〕。問題在於佔多數的長債,在泛海國際的長期銀行貸款中,有26億元需要在2至5年內償還,意味着在5億元點心債到期的2018年,可能為集團銀行貸款到期的高峰期。到時問題變得複雜,其債券的價格、還款能力,以至再融資能力會受多項因素影響。基於泛海國際持有大量股債資產,到時持有的股債價格將成關鍵;而公司手頭上亦有部分待售物業,能否賣出要視乎其時地產市道之好壞。

宏觀市況欠佳 泛海點心債或成雞肋

神奇框架的保本部分主要針對發行商自身的底子,就算底子夠厚,若投資者要tradebond trade得出色,還是要多留意宏觀市況。利率走勢是近期熱話,美國聯儲局加息實際時間表仍有變數,筆者參考芝加哥交易所(CME)的30天美國聯邦利率期貨數字作沙盤推算,市場預期美國未來3年的加息將會是穩步上揚,到2018年4月時幅度已達1.9厘,較今年5月將升1.8厘,若債息如市場所願在其時抽上,債價將隨貼現率抽升而下跌,不利2018年的新債發行,融資成本亦會比今年高。加息亦會減低貨幣的乘數效應(MultiplierEffect),抽緊銀根,不僅會對股市造成短期的負面衝擊,亦使市場買賣債券的意欲降低。

至於本港物業市場方面,參考國際調查機構Demographia,以樓價中位數除以年度家庭中位數收入計算,香港物業市場價格在過去幾年升幅驚人,而且居世界之首,達17倍,拋離第二位紐西蘭的8倍甚遠。樓價還有沒有可能再升呢?筆者相信供求法則,參考運房局數字,以已批出仍未施工的單位、已落成而未售出的單位數目和建築中未售出的單位作私人住宅供應計,未來幾年的私人住宅一手市場供應截至今年第一季已達到78000個,且該數字在過去4年都不斷攀升,4年計共升了32%,估計這個趨勢在現屆政府力增地皮的情況下很可能會持續。泛海在香港的主要發展物業地區在元朗洪水橋,該區為未來主要的供應重災區,屆時過剩的一手供應或會對售價造成影響。

商品大王羅傑斯指出,全球金融危機周期很少超過10年,而今年離上一次金融海嘯已過了7年,意味着未來幾年全球金融再有風吹草動的機會不低,一旦危機爆發,資金大幅撤走,將對股樓帶來震盪。屆時新樓的銷售情況或不如集團預期,資金回籠亦可能變得困難。

總結而言,泛海國際的營運現金流既受限於發展地產項目和投資市場的波動,亦因附屬公司的低派息率而令酒店業務現金收入不足,債券到期時可能亦是集團需要融資的高峰期。債券的票面息率為6.5厘,交易到期孳息率只得7.28厘(截至2015年4月22日), 對比多隻房地產商的點心債而言,筆者覺得孳息回報麻麻,又因現時市況,估計沒有太多upside trading 賺錢機會稍低),頗為雞肋。(作者電郵: [email protected])

楊邦

作者為80後,擁雙碩士學位,曾在歐美大行打滾逾10年,經手大小債券發行及買賣。單名一個邦字, 註定為bond而活, 用神奇框架睇Bond,深信價跌保本,有upside時可賺價,進可攻,退可守。與暢銷書《破解上市公司易容術》作者黃玲亦師亦友,經常交流上市公司易容手法,看透古惑招數。

這個作者自稱擁雙碩士學位,曾在歐美大行打滾逾10年. 不過, 我對他的文章有幾個疑問.

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎?

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

14 : greatsoup38(830)@2016-07-02 22:33:43

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

15 : mrmarket(44038)@2016-07-02 23:02:13

greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

1. 129的證券組合包括股票和債券, 當中, 股票分散至美股, 歐股和港股; 而債券也分散至星加波, 香港和歐洲. 129不是持有單一股票或債券60億元.

2. 債市的世界比股市大很多的, 即使60億的債券是很小金額.

3. 現金已經是將非現金資產變現的最後東西, 將現金再變現, 會得到什麼? 將港元換做美元, 呢D不是叫做變現.

16 : mrmarket(44038)@2016-07-02 23:12:00

greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

仲有, 變現的意思是將非現金的東西變成現金. 如果作者和你要比較變現能力, 你可以比較應收賬款和存貨, 你地點可以拿應收賬款和現金來比較變現能力. 作者和你用應收賬款和現金相比, 表示你地根本不明白什麼叫做變現的意思.

17 : greatsoup38(830)@2016-07-02 23:22:45

mrmarket在14樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

1. 129的證券組合包括股票和債券, 當中, 股票分散至美股, 歐股和港股; 而債券也分散至星加波, 香港和歐洲. 129不是持有單一股票或債券60億元.

2. 債市的世界比股市大很多的, 即使60億的債券是很小金額.

3. 現金已經是將非現金資產變現的最後東西, 將現金再變現, 會得到什麼? 將港元換做美元, 呢D不是叫做變現.

1. 債券在新加坡和在香港那些大都是差不多種類的債,估計都是內房債。股票是美股、歐股我不確認是哪一類股,但就港股來說,我相信是持有朋友的股票,相信都是華匯系或恆大類股票,這些股票確實變現能不這麼強。

2. 如果單以國庫券來說,可能流動性相當強。但相信以利息來看,個人認為他們持有的債券並不是你相像的變現性強,估計相當部分是內房債。這些內房債變現能力是好弱的。

3. 問題以流動性來說,AR 確實變現能力弱於現金,現金是可以全額變成其他種類的貨幣,但AR 要轉換成現金的能力較弱,相信他只是表達這樣的意思。相信是先生不理解他的意思,我覺得他應該是寫為「應收帳款轉換現金能的較弱」,相信對讀者理解能力不會受過份的損害

18 : greatsoup38(830)@2016-07-02 23:23:46

mrmarket在15樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

仲有, 變現的意思是將非現金的東西變成現金. 如果作者和你要比較變現能力, 你可以比較應收賬款和存貨, 你地點可以拿應收賬款和現金來比較變現能力. 作者和你用應收賬款和現金相比, 表示你地根本不明白什麼叫做變現的意思.

我覺得他的說法沒有重大問題,應收和存貨相信難以比較變現能力,但現金和應收很明顯會使人明白兩者高下。

19 : mrmarket(44038)@2016-07-02 23:31:17

greatsoup38在17樓提及mrmarket在15樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

仲有, 變現的意思是將非現金的東西變成現金. 如果作者和你要比較變現能力, 你可以比較應收賬款和存貨, 你地點可以拿應收賬款和現金來比較變現能力. 作者和你用應收賬款和現金相比, 表示你地根本不明白什麼叫做變現的意思.

我覺得他的說法沒有重大問題,應收和存貨相信難以比較變現能力,但現金和應收很明顯會使人明白兩者高下。

想表達應收帳款變現能力差,直接講應收帳款變現能力低便可以了,拿應收帳來同現金比變現能力是牛頭不對馬嘴。其實如果想早些變現,可以將應收帳款貼現俾銀行。

20 : mrmarket(44038)@2016-07-02 23:32:54

greatsoup38在16樓提及mrmarket在14樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

1. 129的證券組合包括股票和債券, 當中, 股票分散至美股, 歐股和港股; 而債券也分散至星加波, 香港和歐洲. 129不是持有單一股票或債券60億元.

2. 債市的世界比股市大很多的, 即使60億的債券是很小金額.

3. 現金已經是將非現金資產變現的最後東西, 將現金再變現, 會得到什麼? 將港元換做美元, 呢D不是叫做變現.

1. 債券在新加坡和在香港那些大都是差不多種類的債,估計都是內房債。股票是美股、歐股我不確認是哪一類股,但就港股來說,我相信是持有朋友的股票,相信都是華匯系或恆大類股票,這些股票確實變現能不這麼強。

2. 如果單以國庫券來說,可能流動性相當強。但相信以利息來看,個人認為他們持有的債券並不是你相像的變現性強,估計相當部分是內房債。這些內房債變現能力是好弱的。

3. 問題以流動性來說,AR 確實變現能力弱於現金,現金是可以全額變成其他種類的貨幣,但AR 要轉換成現金的能力較弱,相信他只是表達這樣的意思。相信是先生不理解他的意思,我覺得他應該是寫為「應收帳款轉換現金能的較弱」,相信對讀者理解能力不會受過份的損害

我相信作者沒有你對129的認識那麼深。

21 : greatsoup38(830)@2016-07-02 23:36:11

mrmarket在18樓提及greatsoup38在17樓提及mrmarket在15樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

仲有, 變現的意思是將非現金的東西變成現金. 如果作者和你要比較變現能力, 你可以比較應收賬款和存貨, 你地點可以拿應收賬款和現金來比較變現能力. 作者和你用應收賬款和現金相比, 表示你地根本不明白什麼叫做變現的意思.

我覺得他的說法沒有重大問題,應收和存貨相信難以比較變現能力,但現金和應收很明顯會使人明白兩者高下。

想表達應收帳款變現能力差,直接講應收帳款變現能力低便可以了,拿應收帳來同現金比變現能力是牛頭不對馬嘴。其實如果想早些變現,可以將應收帳款貼現俾銀行。

AR factoring 那些客戶的規模相信要好大,否則銀行難以貼現。如果貼現,相信保險貼現的利息也不低。

22 : greatsoup38(830)@2016-07-02 23:36:54

mrmarket在19樓提及greatsoup38在16樓提及mrmarket在14樓提及greatsoup38在13樓提及

1. 作者話, "泛海酒店是另一間上市公司,相關收入並非直接進入泛海國際口袋,泛海國際的點心債亦沒有擔保。簡單來說,泛海國際基本要靠泛海酒店派息才能接觸到後者的現金流"

我的問題: 129擁有292股權高達 70.23% (不計最近向富豪系收購的股權), 不是把292盤數綜合入帳嗎

=現金流不同資產,只要公司不發一毛錢股息,你都只是「控制」了這堆資產,並不具這堆資產榨取現金的能力。他說的是,母公司控制子公司,子公司不派息,母公司自然沒有錢派息,所以就沒有能力。

債項沒有擔保,即可以估計是用空殼公司借錢。如果母公司出問題,這間空殼公司自然是無能力還錢給你。

併表和他的說法完全是不同的。

2. 作者話, "泛海手持股債基金組合,以公允值計算為57億,其中99%為可於公開市場交易的資產,74%為債券。假設全數倉皇套現,價值打個七折計"

我的問題: 根據129年報, 有60.45億元的"以公平價值計入損益賬之財務資產"和"可供出售投資" 屬於第一級資產(Level 1), 第一級資產即是有market price 的資產, 看不出有什麼強烈理由需要按市價打7折, 就算如何倉皇套現.

= 你要明白債券市場交易者實在太少,況且也大都為專業人士。有這麼大批債務突然賣出市場,相信無論如何都會引起其他人對這家公司的擔憂,賣出自然會壓價。報表是這樣說,但對於一隻沒有成交,但你又擁有大量這類資產的人,實在只能等到到期,如果突然流動性枯竭,賤賣是必然的。市場先生可以試試把幾百萬的股票突然在市場上一時間賣掉,股價可能沒有了兩到三成呢。例如前幾隻266的表現。

這是market sense,有部分auditor 會把大事化小的,甚至不相處理的。

3. 作者話, "現金的變現能力便較應收賬款強".

我的問題: 我明白什麼叫做應收賬款變現為現金, 但我不明白, 現金已經是現金, 為何現金還要再變現? 將現金再變現會成為什麼? 我想問作者, 現金幾錢一斤?

現金變現能力較AR強是事實,現金當然就是現金,但AR 的對家沒有可能保證100%還錢,所以現金可以視作全價持有,即是你可以把一種貨幣,即時換作另一隻貨幣,但AR轉換現金真是較差。

我覺得市場先生對債券和財務上的知識貧乏,雖然會計上勝過我不少,但是這基本的事實,我相信你要實際體驗才會明白

1. 129的證券組合包括股票和債券, 當中, 股票分散至美股, 歐股和港股; 而債券也分散至星加波, 香港和歐洲. 129不是持有單一股票或債券60億元.

2. 債市的世界比股市大很多的, 即使60億的債券是很小金額.

3. 現金已經是將非現金資產變現的最後東西, 將現金再變現, 會得到什麼? 將港元換做美元, 呢D不是叫做變現.

1. 債券在新加坡和在香港那些大都是差不多種類的債,估計都是內房債。股票是美股、歐股我不確認是哪一類股,但就港股來說,我相信是持有朋友的股票,相信都是華匯系或恆大類股票,這些股票確實變現能不這麼強。

2. 如果單以國庫券來說,可能流動性相當強。但相信以利息來看,個人認為他們持有的債券並不是你相像的變現性強,估計相當部分是內房債。這些內房債變現能力是好弱的。

3. 問題以流動性來說,AR 確實變現能力弱於現金,現金是可以全額變成其他種類的貨幣,但AR 要轉換成現金的能力較弱,相信他只是表達這樣的意思。相信是先生不理解他的意思,我覺得他應該是寫為「應收帳款轉換現金能的較弱」,相信對讀者理解能力不會受過份的損害

我相信作者沒有你對129的認識那麼深。

我不確認,但是我肯定這家公司很喜歡和老千公司打交道

23 : greatsoup38(830)@2016-11-12 15:16:19

盈喜

24 : GS(14)@2016-11-28 19:45:48

盈利增1倍,至4.7億,2億現金

25 : GS(14)@2017-01-12 14:36:24

茲提述在二零一三年四月十七日刊發由本公司發行並在聯交所上市的本金額人民幣

500,000,000元6.50厘於二零一八年到期優先票據(「票據」)通知。

本公司宣佈在二零一七年一月十日,本集團已完成回購合共本金額人民幣245,000,000元

的票據(「已回購票據」),佔票據尚未償還本金額人民幣500,000,000元的49%。

已回購票據將予以註銷。在註銷已回購票據後,還有尚未償還票據合共本金額人民幣

255,000,000元。

26 : GS(14)@2017-05-17 10:11:18

正面盈利預告

27 : Louis(1212)@2017-06-30 17:25:43

“129被懷疑是老千,恐懼供股,恐懼低位配股......”

我的確說過129會見三蚊!

基於我幾十年的炒股經驗,我還是深信不疑"老千129遲早都是會大炒(不只三蚊),只是我們不能準確把握時機而已!" 久不久,不大炒一次,老千股的老闆和幕後人士怎樣賺大錢?

這是常識,對吧? 況且129的資產非常值錢!

28 : GS(14)@2017-06-30 23:04:46

Louis在26樓提及

“129被懷疑是老千,恐懼供股,恐懼低位配股......”

我的確說過129會見三蚊!

基於我幾十年的炒股經驗,我還是深信不疑"老千129遲早都是會大炒(不只三蚊),只是我們不能準確把握時機而已!" 久不久,不大炒一次,老千股的老闆和幕後人士怎樣賺大錢?

這是常識,對吧? 況且129的資產非常值錢!

他們只能向下炒,但現在不向下炒,不過要很多錢和很有耐性,可惜,我沒有

29 : GS(14)@2017-07-02 17:36:10

盈利增1.02倍,至7.8億,4億可變現資產

30 : GS(14)@2017-12-03 15:36:22

盈利降25%,至3.8億,8億可變現資產

31 : GS(14)@2018-07-03 06:54:13

盈利增4%,至8億,輕債

32 : Louis(1212)@2018-07-16 14:19:23

何車500:一折有交易的磚頭股

https://hk.finance.appledaily.co ... e/20180716/20451346

https://static.appledaily.hk/ima ... 16/large/b0404a.jpg

■泛海市值僅24.1億元,全資擁有中區泛海大厦,樓面13.3萬方呎,假設呎價2.6萬元,已值35億元。互聯網圖片

上月27日於2.38元推介正大企業(3839),上周五因盈喜最高見2.85元,單日最高升29%,收2.75元,單日升24%。坐定定,目標價4元,水位仍大。

今日推介二三線磚頭股泛海集團(129),1991年借殼上市。1992年純利1,250萬元,去年14.63億元,爆升116倍,而現價1.83元,則只及當年最高價13.5元的14%。

1)泛海市值僅24.1億元,隨便一幢大厦,所值已逾公司市值。全資擁有中區泛海大厦,樓面13.3萬方呎,假設呎價2.6萬元,已值35億元;全資擁有灣仔美國萬通大廈,樓面20.2萬方呎,假設呎價1.6萬元計,已值32億元。泛海又持有泛海酒店(292,泛店)64.4%,泛店在港擁有5家酒店(1,140客房,樓面57.5萬方呎),在加國溫哥華的1項酒店(樓面廣達41萬方呎)改建為豪宅,首批單位逾半已預售,套現近6億元。泛店亦非常超值,將另文分析。

衰在孤寒

2)泛海最為小股東詬病的,是一向派息「孤寒成性」。去年EPS1.11元,只派3仙,派息比率低至2.7%。去年派息總額4,000萬元,竟然少過董事酬金(去年數字未悉,前年6,270萬元)。其次以借來巨額資金買入債券,賺取差價,所涉風瞼未必是所有小股東所願意接受的。

3)去年(2018年3月年結),泛海純利14.63億元,按年微增1%。公司市值24.1億元,PE低至1.6倍。今年,假設借錢買債券成績大不如前,及投資物業重估盈餘減少,盈利倒退一半,預測PE亦只是3.2倍。

4)泛海的NAV特高,超級吸引。3月底,每股賬面NAV(收租物業以市價估值入賬,酒店依例以原值減折舊入賬)高達14.15元,賬面PB低至0.13倍。酒店若以估計市值計,則每股NAV高達19.38元,實際PB更低至0.09倍,亦即股價較實際NAV折讓91%!

★泛海若能派發稍為正常的股息,及減少借錢買債券降低風險,股價將有大升的催化劑。以非常區區的實際PB0.20倍計,股價要升120%至4元;以實際PB0.25倍計,股價要升1.8倍至5.1元。

何車

33 : GS(14)@2018-12-07 15:11:00

盈利增35%,至5億,輕債

Next Page